1151006 налоговая декларация по налогу на прибыль: Декларация по налогу на прибыль организаций в 2020 году (за 1,2,3 и 4 квартал)

Золотые слова! Вам надо Вы и делайте, как Вам нравится. ))…

Так выгрузку в Excel можно было сделать не тяп-ляп… А как-то посимпатичнее…Я заморачиваюсь, п…

Ну, вот Вы сами и ответили. Никто с ними не заморачивался специально, как я и предполагала. Вы за…

мифические они для тех кто не работает. а для меня они реальные….

Так ДМС давно есть. Что мешает пользоваться?

А вы сошлитесь на закон (не помню номер) «Об обращеении граждан». По нему они обязаны в 30-и днев…

Да, ИП по прежнему может просто прекратить предпринимательскую деятельность, но при этом все невы…

Особенно впечатлили последние вбросы Путина.Про выходные среды за счет работодателей.Про голосова…

Ну, качество-то примерно такое же. Советское тоже было то ещё….

я вам уже писала о том при чем тут я, я считаю, что это мои взносы и моих детей и родителей, а не…

Это Вам все не то и все не так, и многодетные какие-то не благодарные. Я государственным роддомом…

да. а вы-то не платите. поэтому «должна обслуживаться наравне с теме кто ничего не внес» — вполне…

Ничего не слышала про бариллу, а вот то, что у нас в Кронштадте выдали детсадовцаам наборы с прос…

Смотрю за развитием сервиса и сайта Profit Chief и оно действительно поражает. На сайте появилась…

ну тут обыкновенная борьба с серыми ЗП.. толкование этой бумажки—варианта два1. по бумагам …

я не против помощи, я против наглости когда дают и все мало и только о себе и все не так. И как в…

Знаете, в европейских странах многодетным тоже помогают за счет государства. А там нет нашей «со…

а я думаю отдал бы и отдали бы все где я работала, ему все равно кому отдавать. это как ДМС и у м…

Тогда по какому поводу скандалите тут?

Тема ТыжБухгалтера живёт. За зарплату в 28 тыс. вести полную калькуляцию — ну ищите, ищите. …

да и на счет мало, повторюсь поликлиникой воспользовалась один раз, работаю с 19 лет. Мне было но…

как это ни копейки, я высокооплачиваемый специалист и что бы иметь такого специалиста, мой работо…

У налоговиков крыша уже конкретно протекла. Творят что хотят. Я теперь по каждому их «косяку» пиш…

Извините, но судя по написанному мало именно вам 🙁 Это вы ведь считаете деньги в чужих карманах….

платит мой работодатель.

обвиняю потому как этим людям все мало. как до меня писали я-мне, я -мне, а я говорю, что и этого…

А как же ложки и половники? Пуховики? Ватники?

Работает Роструд.В поте лица.Нужно разъяснения давать.Устали, наверное. Вам бы отдохнуть….

А с того, что сделал это сам. На основе тамошней таблицы сформировал свою таблицу Регион-02.xlsxД…

У меня как то при выездной проверке запросили им дать с собой для личного дела для проверки карто…

Опять вода, а толку ноль, везде написано, тишину нужно соблюдать с 11 вечера до 7 утра, жалко что…

Вот где вы видели хоть слово про правильность расходования выделенных денег? Нет таких условиях н…

и как? помогло?

Глупо было думать что правильность расходования выделенных из бюджета денег не проверят, но лучше…

Гляди-ка, татарский Сбербанк с клерком даже сотрудничает))))…

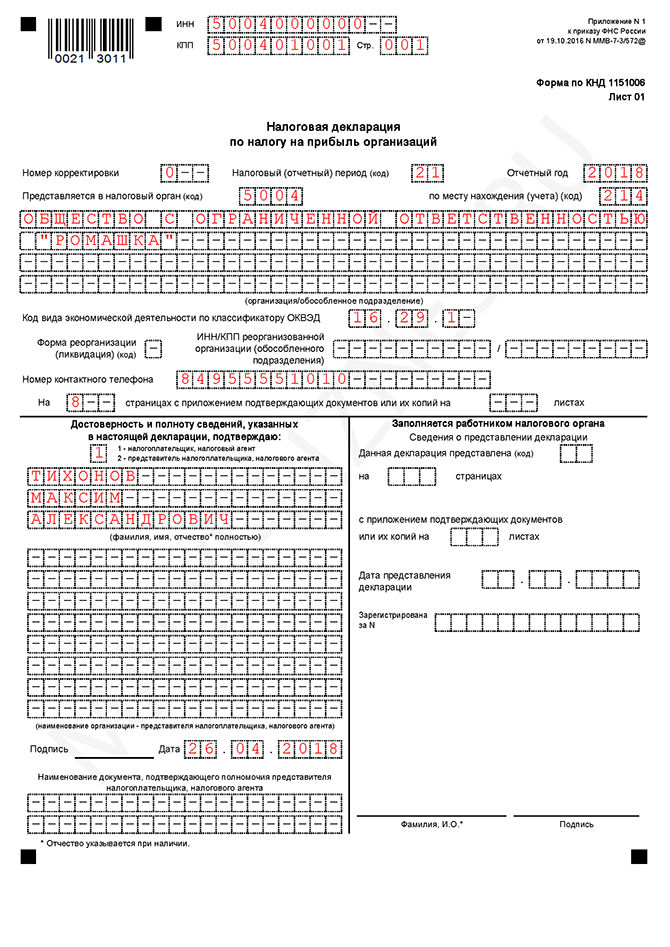

Декларация по налогу на прибыль. КНД-1151006

Декларацию по налогу на прибыль организаций по форме КНД 1151006, сдают налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога по истечении каждого отчетного (налогового) периода представляют в налоговые органы по месту своего нахождения и по месту нахождения каждого обособленного подразделения соответствующие налоговые декларации.

СКАЧАТЬ ФАЙЛ 2015 актуально

СКАЧАТЬ ФАЙЛ 2010

Налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Декларация по налогу на прибыль организаций утверждена приказом ФНС РФ от 15.12.2010 N ММВ-7-3/[email protected] «Об утверждении формы и формата налоговой декларации по налогу на прибыль организаций, Порядка ее заполнения». Приказ зарегистрирован в Минюсте РФ 02.02.2011 N 19680. Опубликован в Российской газете, N 35, 18.02.2011.

Налогоплательщики представляют нологовую декларации по налогу на прибыль за отчетный период не позднее 28 дней со дня окончания соответствующего отчетного периода согласно пункт 3 статьи 289 НК РФ.

Декларации по итогам налогового периода представляются налогоплательщиками, в том числе уплачивающими авансовые платежи ежемесячно исходя из фактически полученной прибыли, не позднее 28 марта года, следующего за истекшим налоговым периодом согласно пункт 4 статьи 289 НК РФ.

Срок представления Декларации, а также срок уплаты налога на прибыль, приходящийся на выходной (нерабочий) или праздничный день, переносится на первый рабочий день после выходного или праздничного дня.

Декларация может быть представлена налогоплательщиком в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

При отправке Декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче Декларации по налогу на прибыль по телекоммуникационным каналам связи днем ее представления считается дата ее отправки. При получении Декларации по телекоммуникационным каналам связи налоговый орган обязан передать налогоплательщику квитанцию о приеме в электронном виде.

Состав Налоговой декларации по налогу на прибыль организаций за отчетные и налоговый периоды

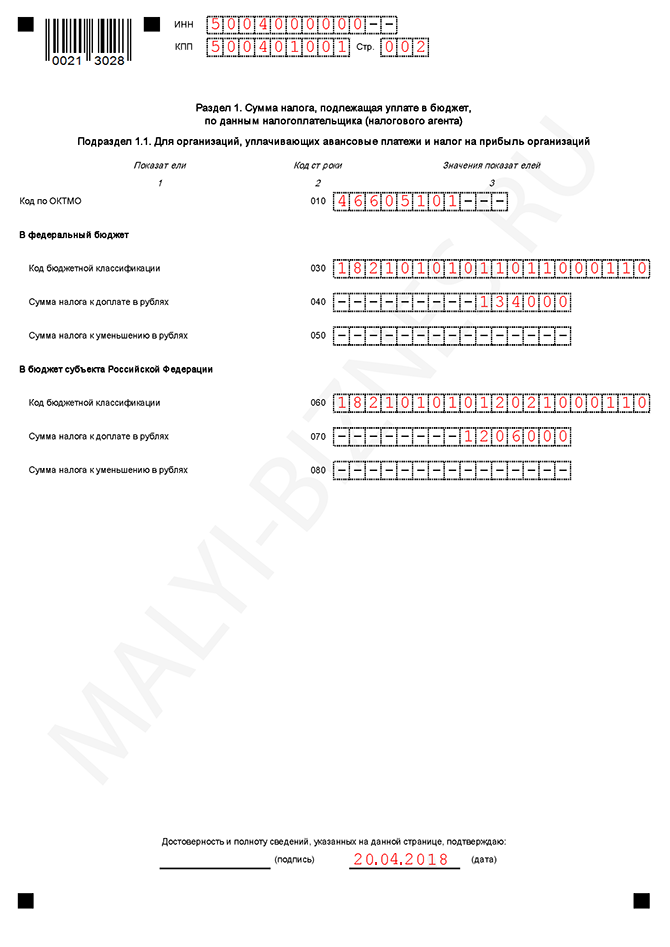

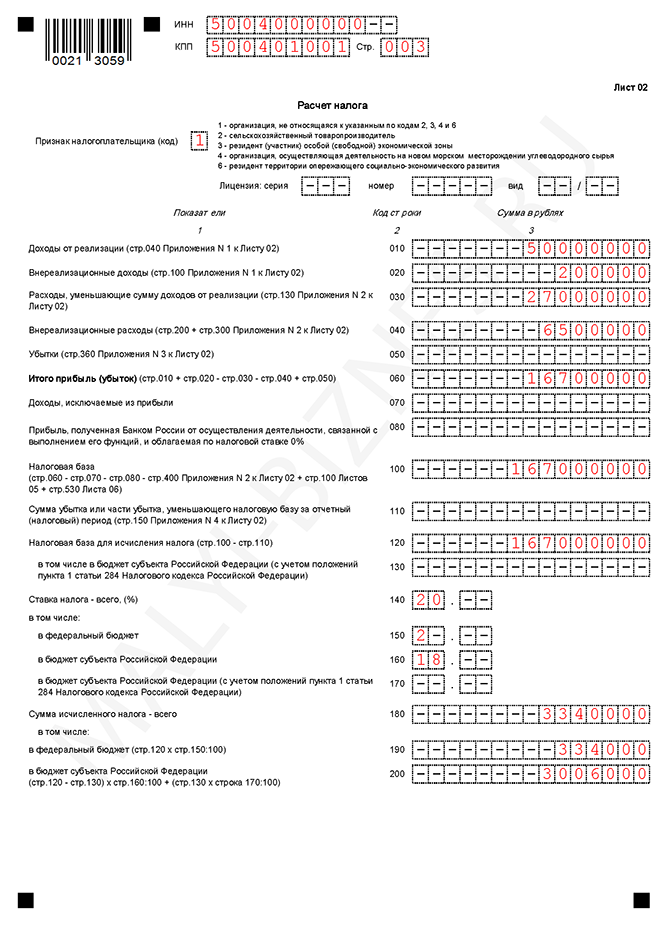

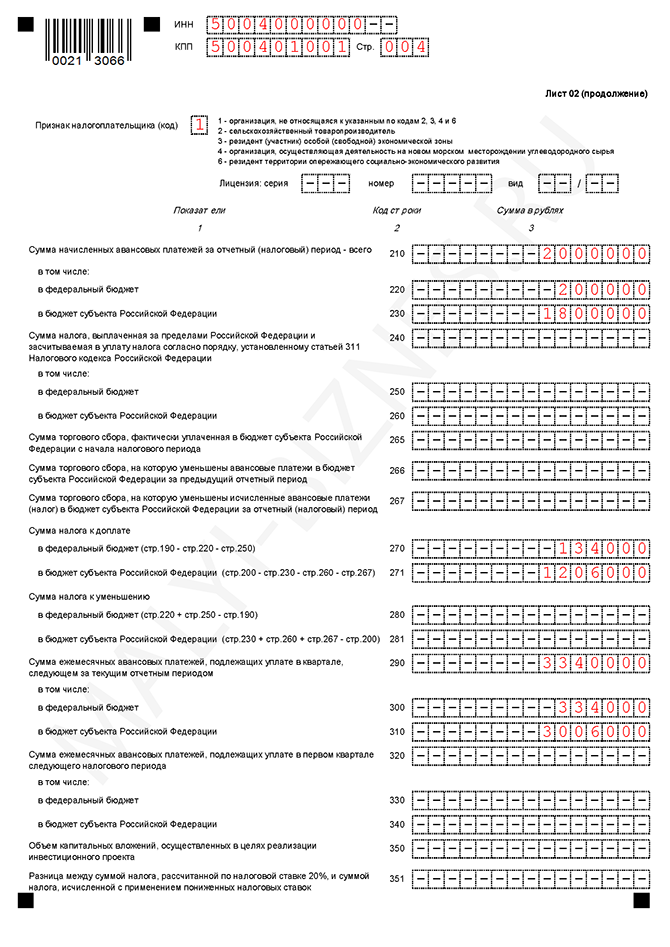

1.1. В состав Налоговой декларации по налогу на прибыль организаций обязательно включаются: Титульный лист (Лист 01), подраздел 1.1 Раздела 1, Лист 02, Приложения N 1 и N 2 к Листу 02. Организации, указанные в пунктах 1.2, 1.6 и 1.7 настоящего Порядка, подраздел 1.1 Раздела 1 не представляют.

Подразделы 1.2 и 1.3 Раздела 1, Приложения N 3, N 4 и N 5 к Листу 02, а также Листы 03, 04, 05, 06, 07, Приложение к налоговой декларации включаются в состав Декларации и представляются в налоговый орган, только если налогоплательщик имеет доходы, расходы, убытки или средства, подлежащие отражению в указанных подразделах, листах и приложениях, осуществляет операции с ценными бумагами, является налоговым агентом или в его состав входят обособленные подразделения.

Подраздел 1.2 Раздела 1 не включается в состав Декларации за налоговый период.

Приложение N 4 к Листу 02 включается в состав Декларации только за I квартал и налоговый период.

Лист 06 заполняется только негосударственными пенсионными фондами.

Лист 07 заполняется организациями при получении средств целевого финансирования, целевых поступлений и других средств, указанных в пунктах 1 и 2 статьи 251 Налогового кодекса Российской Федерации (далее — Кодекс), при составлении Декларации только за налоговый период.

1.2. Некоммерческие организации, у которых не возникает обязанности по уплате налога на прибыль организаций (далее — налога на прибыль), представляют Декларацию по истечении налогового периода по форме в составе Титульного листа (Листа 01), Листа 02, а также Приложения к налоговой декларации при наличии доходов и расходов, виды которых приведены в Приложении N 4 к настоящему Порядку, и Листа 07 при получении средств целевого финансирования, целевых поступлений и других средств, указанных в пунктах 1 и 2 статьи 251 Кодекса.

1.3. Организации, уплачивающие авансовые платежи ежемесячно исходя из фактически полученной прибыли нарастающим итогом с начала года, представляют Декларации в указанном в пункте 1.1 настоящего Порядка объеме за отчетный период (I квартал, полугодие, 9 месяцев) и налоговый период (год).

По итогам других отчетных периодов (за январь, 2, 4, 5, 7, 8, 10, 11 месяцев) такие организации представляют Декларацию в объеме Титульного листа (Листа 01), подраздела 1.1 Раздела 1 и Листа 02. При осуществлении соответствующих операций и (или) наличии обособленных подразделений в состав Деклараций включаются также подраздел 1.3 Раздела 1, Приложения N 5 к Листу 02 и Листы 03, 04, 05.

1.4. Организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговый орган по месту своего нахождения Декларацию, составленную в целом по организации с распределением прибыли по обособленным подразделениям (статья 289 Кодекса) или по обособленным подразделениям, находящимся на территории одного субъекта Российской Федерации, при уплате налога на прибыль в соответствии со вторым абзацем пункта 2 статьи 288 Кодекса (далее — группа обособленных подразделений).

В налоговый орган по месту нахождения обособленного подразделения организации представляют Декларацию, включающую в себя Титульный лист (Лист 01), подраздел 1.1 Раздела 1 и подраздел 1.2 Раздела 1 (при уплате в течение отчетных (налогового) периодов ежемесячных авансовых платежей), а также расчет суммы налога (Приложение N 5 к Листу 02), подлежащей уплате по месту нахождения данного обособленного подразделения. При расчете налога на прибыль по группе обособленных подразделений, находящихся на территории одного субъекта Российской Федерации, Декларация в указанном объеме представляется в налоговый орган по месту нахождения обособленного подразделения, через которое осуществляется уплата налога на прибыль в бюджет этого субъекта Российской Федерации (далее — ответственное обособленное подразделение).

Налогоплательщики, в соответствии со статьей 83 Кодекса отнесенные к категории крупнейших, Декларацию, составленную в целом по организации, а также декларации по каждому обособленному подразделению (группе обособленных подразделений) представляют в налоговый орган по месту учета в качестве крупнейшего налогоплательщика в электронном виде (по телекоммуникационным каналам связи) по установленным форматам, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством Российской Федерации.

В Титульных листах Деклараций по обособленным подразделениям крупнейшего налогоплательщика, представляемых им в налоговый орган по месту учета в качестве крупнейшего налогоплательщика, указываются коды причины постановки на учет (далее — КПП), присвоенные организации налоговыми органами по месту нахождения обособленных подразделений, и коды этих налоговых органов. По реквизиту «по месту нахождения (учета)» указывается код «220».

1.5. Сельскохозяйственные товаропроизводители, не перешедшие на уплату единого сельскохозяйственного налога в соответствии с главой 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» части второй Кодекса по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной данными организациями собственной сельскохозяйственной продукции, налогообложение которой осуществляется в соответствии со статьей 2.1 Федерального закона от 6 августа 2001 г. N 110-ФЗ «О внесении изменений и дополнений в часть вторую Нало

Бланк декларации 2018 года

Бланк декларации по налогу на прибыль (форма по КНД 1151006), действующий в 2018 году (скачать бланк).

Как заполнить декларацию по налогу на прибыль

С инструкцией по заполнению декларации по налогу на прибыль вы можете ознакомиться здесь.

Образец заполнения формы декларации в 2018 году

Декларацию сдает организация на ОСН, уплачивающая квартальные авансы с ежемесячными платежами.

Основной код ОКВЭД 16.29.1 (Производство прочих деревянных изделий).

Льгот по налогу на прибыль организация не имеет, ставка по налогу – 20%

Скачать образец (.xls)

Лист 01

Подраздел 1.1 Раздела 1

Лист 02

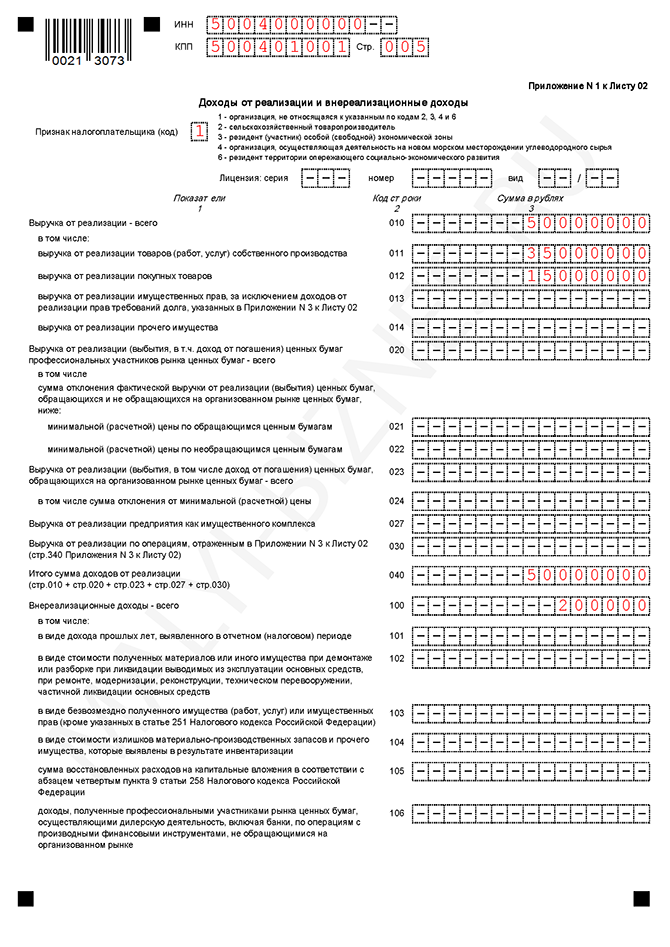

Приложение 01 к Листу 02

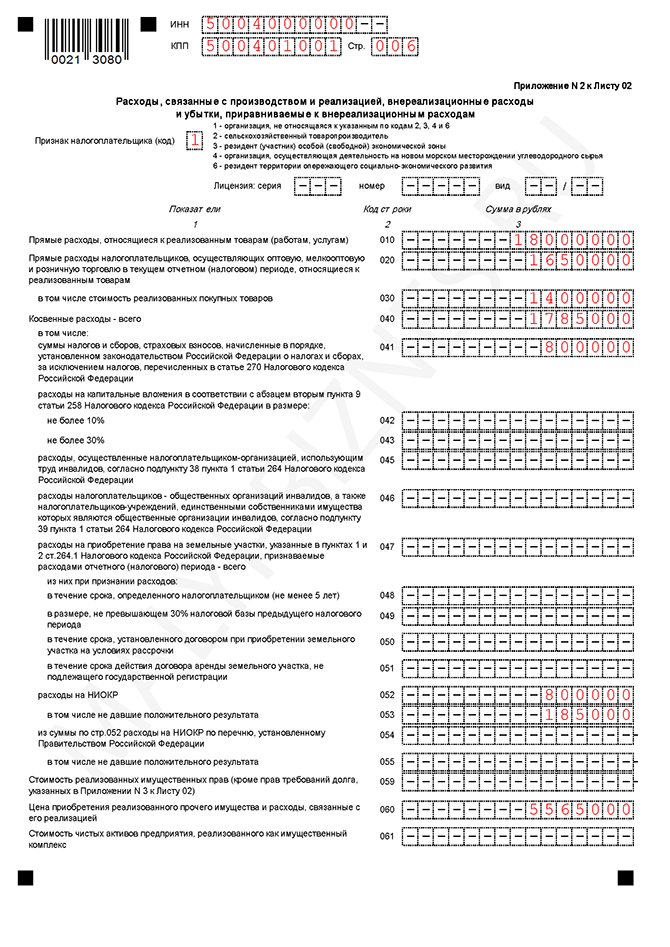

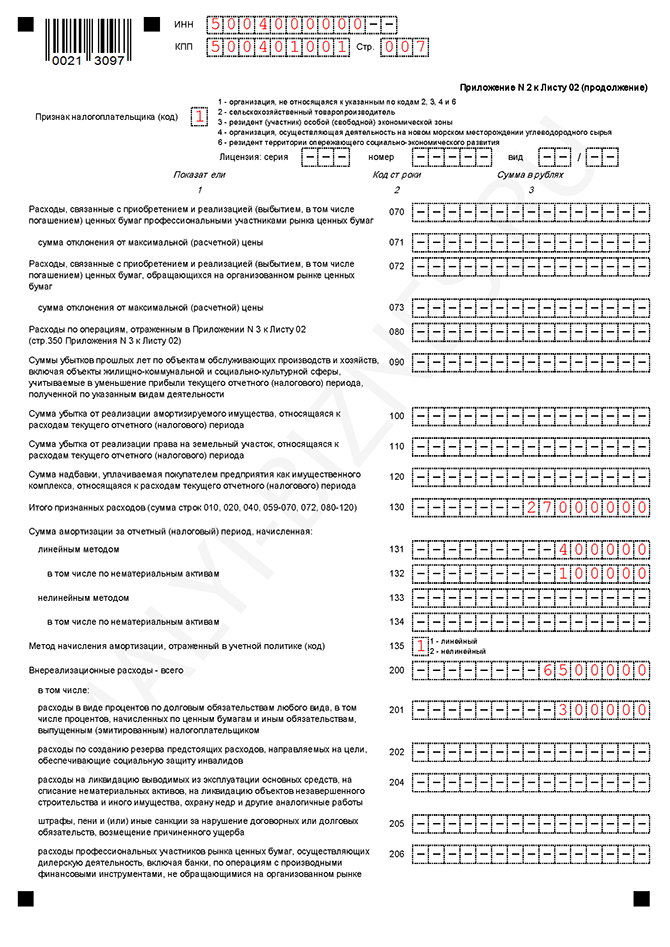

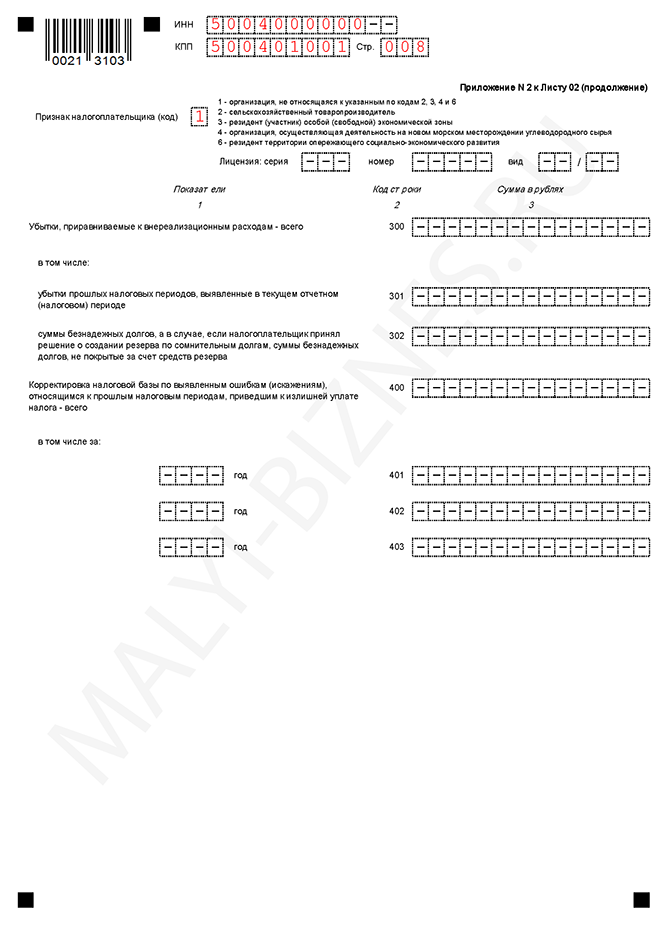

Приложение 02 к Листу 02

Пожалуйста, оцените или поделитесь статьей, если она была вам полезна:

Поделиться

Поделиться

Твитнуть

Золотые слова! Вам надо Вы и делайте, как Вам нравится. ))…

Так выгрузку в Excel можно было сделать не тяп-ляп… А как-то посимпатичнее…Я заморачиваюсь, п…

Ну, вот Вы сами и ответили. Никто с ними не заморачивался специально, как я и предполагала. Вы за…

мифические они для тех кто не работает. а для меня они реальные….

Так ДМС давно есть. Что мешает пользоваться?

А вы сошлитесь на закон (не помню номер) «Об обращеении граждан». По нему они обязаны в 30-и днев…

Да, ИП по прежнему может просто прекратить предпринимательскую деятельность, но при этом все невы…

Особенно впечатлили последние вбросы Путина.Про выходные среды за счет работодателей.Про голосова…

Ну, качество-то примерно такое же. Советское тоже было то ещё….

У меня примерно то же самое пришло. Камералка по КДН за 2019 год .Пришлите книгу, можно в электро…

я вам уже писала о том при чем тут я, я считаю, что это мои взносы и моих детей и родителей, а не…

Это Вам все не то и все не так, и многодетные какие-то не благодарные. Я государственным роддомом…

да. а вы-то не платите. поэтому «должна обслуживаться наравне с теме кто ничего не внес» — вполне…

Ничего не слышала про бариллу, а вот то, что у нас в Кронштадте выдали детсадовцаам наборы с прос…

Смотрю за развитием сервиса и сайта Profit Chief и оно действительно поражает. На сайте появилась…

ну тут обыкновенная борьба с серыми ЗП.. толкование этой бумажки—варианта два1. по бумагам …

я не против помощи, я против наглости когда дают и все мало и только о себе и все не так. И как в…

Знаете, в европейских странах многодетным тоже помогают за счет государства. А там нет нашей «со…

а я думаю отдал бы и отдали бы все где я работала, ему все равно кому отдавать. это как ДМС и у м…

Тогда по какому поводу скандалите тут?

Тема ТыжБухгалтера живёт. За зарплату в 28 тыс. вести полную калькуляцию — ну ищите, ищите. …

да и на счет мало, повторюсь поликлиникой воспользовалась один раз, работаю с 19 лет. Мне было но…

как это ни копейки, я высокооплачиваемый специалист и что бы иметь такого специалиста, мой работо…

У налоговиков крыша уже конкретно протекла. Творят что хотят. Я теперь по каждому их «косяку» пиш…

Извините, но судя по написанному мало именно вам 🙁 Это вы ведь считаете деньги в чужих карманах….

платит мой работодатель.

обвиняю потому как этим людям все мало. как до меня писали я-мне, я -мне, а я говорю, что и этого…

А как же ложки и половники? Пуховики? Ватники?

Работает Роструд.В поте лица.Нужно разъяснения давать.Устали, наверное. Вам бы отдохнуть….

А с того, что сделал это сам. На основе тамошней таблицы сформировал свою таблицу Регион-02.xlsxД…

У меня как то при выездной проверке запросили им дать с собой для личного дела для проверки карто…

Опять вода, а толку ноль, везде написано, тишину нужно соблюдать с 11 вечера до 7 утра, жалко что…

Вот где вы видели хоть слово про правильность расходования выделенных денег? Нет таких условиях н…

и как? помогло?

Глупо было думать что правильность расходования выделенных из бюджета денег не проверят, но лучше…

Гляди-ка, татарский Сбербанк с клерком даже сотрудничает))))…

Золотые слова! Вам надо Вы и делайте, как Вам нравится. ))…

Так выгрузку в Excel можно было сделать не тяп-ляп… А как-то посимпатичнее…Я заморачиваюсь, п…

Ну, вот Вы сами и ответили. Никто с ними не заморачивался специально, как я и предполагала. Вы за…

мифические они для тех кто не работает. а для меня они реальные….

Так ДМС давно есть. Что мешает пользоваться?

А вы сошлитесь на закон (не помню номер) «Об обращеении граждан». По нему они обязаны в 30-и днев…

Да, ИП по прежнему может просто прекратить предпринимательскую деятельность, но при этом все невы…

Особенно впечатлили последние вбросы Путина.Про выходные среды за счет работодателей.Про голосова…

Ну, качество-то примерно такое же. Советское тоже было то ещё….

У меня примерно то же самое пришло. Камералка по КДН за 2019 год .Пришлите книгу, можно в электро…

я вам уже писала о том при чем тут я, я считаю, что это мои взносы и моих детей и родителей, а не…

Это Вам все не то и все не так, и многодетные какие-то не благодарные. Я государственным роддомом…

да. а вы-то не платите. поэтому «должна обслуживаться наравне с теме кто ничего не внес» — вполне…

Ничего не слышала про бариллу, а вот то, что у нас в Кронштадте выдали детсадовцаам наборы с прос…

Смотрю за развитием сервиса и сайта Profit Chief и оно действительно поражает. На сайте появилась…

ну тут обыкновенная борьба с серыми ЗП.. толкование этой бумажки—варианта два1. по бумагам …

я не против помощи, я против наглости когда дают и все мало и только о себе и все не так. И как в…

Знаете, в европейских странах многодетным тоже помогают за счет государства. А там нет нашей «со…

а я думаю отдал бы и отдали бы все где я работала, ему все равно кому отдавать. это как ДМС и у м…

Тогда по какому поводу скандалите тут?

Тема ТыжБухгалтера живёт. За зарплату в 28 тыс. вести полную калькуляцию — ну ищите, ищите. …

да и на счет мало, повторюсь поликлиникой воспользовалась один раз, работаю с 19 лет. Мне было но…

как это ни копейки, я высокооплачиваемый специалист и что бы иметь такого специалиста, мой работо…

У налоговиков крыша уже конкретно протекла. Творят что хотят. Я теперь по каждому их «косяку» пиш…

Извините, но судя по написанному мало именно вам 🙁 Это вы ведь считаете деньги в чужих карманах….

платит мой работодатель.

обвиняю потому как этим людям все мало. как до меня писали я-мне, я -мне, а я говорю, что и этого…

А как же ложки и половники? Пуховики? Ватники?

Работает Роструд.В поте лица.Нужно разъяснения давать.Устали, наверное. Вам бы отдохнуть….

А с того, что сделал это сам. На основе тамошней таблицы сформировал свою таблицу Регион-02.xlsxД…

У меня как то при выездной проверке запросили им дать с собой для личного дела для проверки карто…

Опять вода, а толку ноль, везде написано, тишину нужно соблюдать с 11 вечера до 7 утра, жалко что…

Вот где вы видели хоть слово про правильность расходования выделенных денег? Нет таких условиях н…

и как? помогло?

Глупо было думать что правильность расходования выделенных из бюджета денег не проверят, но лучше…

Гляди-ка, татарский Сбербанк с клерком даже сотрудничает))))…

налоговых деклараций

Для физических лиц, являющихся резидентами (не являющимися обычными резидентами), имеющих общий доход до 50 рупий, с доходом от заработной платы, одним домом, другими источниками (проценты и т. Д.) И сельскохозяйственным доходом до рупий. 5000

Для физических лиц и форинтов, не имеющих доходов от прибыли и прибыли от бизнеса или профессии

Для физических и юридических лиц, имеющих доход от прибыли и прибыли от бизнеса или профессии

Для физических лиц, HUF и фирм (кроме LLP), являющихся резидентами с общим доходом до рупий.50 лакхов и имеют доход от бизнеса и профессии, который рассчитывается по разделам 44AD, 44ADA или 44AE

Для лиц, не являющихся (i) физическими лицами, (ii) HUF, (iii) компанией и (iv) лицом, подающим форму ITR-7

Для компаний, не являющихся компаниями, претендующими на освобождение в соответствии с разделом 11

Для лиц, включая компании, которым необходимо предоставить возврат по разделам 139 (4A) или 139 (4B) или 139 (4C) или 139 (4D) только

Где данные о возврате доходов в форме ITR-1 (SAHAJ), ITR-2, ITR-3, ITR-4 (SUGAM), ITR-5, ITR-7 поданы, но НЕ проверены в электронной форме

Где данные о возврате доходов в форме ITR-1 (SAHAJ), ITR-2, ITR-3, ITR4 (SUGAM), ITR-5, ITR-6, ITR-7 поданы и проверены

,Существует два вида налогов, причитающихся имуществу: один на передачу активов от наследника их бенефициарам и наследникам (налог на имущество), а другой на доход генерируется активами имущества умершего (подоходный налог). Эта страница содержит основную информацию, которая поможет вам понять, когда недвижимость должна подавать налоговую декларацию.

Когда кто-то умирает, его активы становятся собственностью их имущества.Любой доход, полученный этими активами, также является частью имущества и может привести к необходимости подать декларацию по налогу на прибыль. Примеры активов, которые будут приносить доход имуществу покойного, включают сберегательные счета, компакт-диски, акции, облигации, взаимные фонды и арендуемое имущество. Форма IRS 1041, декларация о подоходном налоге США для недвижимости и трастов, требуется, если имущество приносит более 600 долларов США годового валового дохода.

Похититель и его имущество являются отдельными налогоплательщиками. Перед заполнением формы 1041 вам необходимо получить идентификационный номер налогоплательщика.Идентификационный номер налогоплательщика называется «идентификационный номер работодателя» или EIN и указывается в формате 12-345678X. Вы можете подать заявку онлайн на этот номер. Вы также можете подать заявку по факсу или по почте; см. Как подать заявку на EIN.

Имущество покойного рассчитывает свой валовой доход почти так же, как и физическое лицо. Большинство отчислений и кредитов, разрешенных физическим лицам, также разрешено в собственность и трасты. Однако есть одно важное отличие. Трасту или имуществу наследника допускается вычет при распределении дохода для распределения бенефициарам.Распределение доходов сообщается бенефициарам и IRS в Приложениях K-1 (Форма 1041).

Для имущественных прав и доверительных отношений календарного года, подайте Форму 1041 и График (ы) K-1 до или 15 апреля следующего года. Для имущественных прав и доверительных отношений финансового года заполните форму 1041 до 15-го числа 4-го месяца после закрытия налогового года. Если для подачи декларации на недвижимость требуется больше времени, подайте заявление на автоматическое продление срока подачи документов на 5 месяцев, используя форму 7004 IRS, «Заявление на автоматическое продление времени для подачи подоходного налога с предприятий, информации и других возвратов».

Как правило, имущество должно платить квартальный подоходный налог таким же образом, как и физические лица. Для получения дополнительной информации о том, когда требуются предполагаемые налоговые платежи, см. Инструкции к форме 1041. Для получения дополнительной информации о том, как произвести расчетные налоговые платежи за недвижимость, см. IRS Form 1041-ES, Расчетный подоходный налог для недвижимости и трастов.

Налог на имущество при передаче активов от наследника к бенефициарам и наследникам отражается в форме IRS 706 «Налоговая декларация по имуществу США (и передаче с пропуском из поколения в поколение»).

,Простая и точная подача ITR на ClearTax

Файл в 7 мин. | Минимальный ввод данных | 100% безбумажная

1. Как определить мой статус проживания?

Вы считается резидентом Индии в течение финансового года: я. Если вы находитесь в Индии не менее 6 месяцев (точнее 182 дня) в течение финансового года II.Вы находитесь в Индии в течение 2 месяцев (60 дней) за год предыдущего года и прожили один целый год (365 дней) за последние четыре года. Если вы являетесь гражданином Индии, работающим за границей или членом экипажа на индийском судне, вам доступно только первое условие — это означает, что вы являетесь резидентом, если вы проводите в Индии не менее 182 дней. То же самое относится к лицу индийского происхождения, которое находится в Индии. Второе условие не применимо к этим лицам. PIO — это человек, чьи родители или любой из его дедушек и бабушек родились в неразделенной Индии. Вы являетесь NRI , если не выполняете ни одно из указанных выше условий.а. Налогооблагаются ли мои доходы, полученные за границей?

Подоходный налог NRI в Индии будет зависеть от его статуса проживания в течение года. Если ваш статус «резидент», ваш глобальный доход облагается налогом в Индии. Если ваш статус «NRI», ваш доход, который заработан или накоплен в Индии, облагается налогом в Индии. Заработная плата, полученная в Индии, или заработная плата за услуги, предоставляемые в Индии, доход от недвижимости, расположенной в Индии, прирост капитала от передачи активов, находящихся в Индии, доход от фиксированных депозитов или проценты на сберегательном счете — все это примеры доходов, полученных или начисленных в Индия.Эти доходы облагаются налогом для NRI. Доход, полученный за пределами Индии, не облагается налогом в Индии. Проценты, полученные на счетах NRE и FCNR, не облагаются налогом. Проценты по счету NRO облагаются налогом для NRI.б. Обязан ли я подавать налоговую декларацию в Индии?

NRI или нет, любое лицо, чей доход превышает 2 500 000 рупий, требуется для подачи декларации о подоходном налоге в Индии.Тематическое исследование:

Сришти живет и работает в США. Она проверила свою форму 26AS онлайн и обнаружила, что упоминается запись TDS в 20 000 рупий.Эта сумма TDS была вычтена из расчета 30% на проценты, заработанные ею на ее счете NRO. У Сришти нет другого дохода в Индии.Должна ли Сришти платить какие-либо налоги в Индии, и должна ли она подавать налоговую декларацию?

Будет ли ваш доход облагаться налогом в Индии или нет, зависит от вашего статуса проживания. Во-первых, давайте выясним статус проживания Сришти. Она гражданка Индии и уехала в США на работу — она будет резидентом, если проведет в Индии 182 дня или более.Сришти покинул Индию 3 июля 2017 года и вернулся в Индию 15 марта 2018 года. Поэтому в финансовом году, который начинается 1 апреля 2017 года и заканчивается 31 марта 2018 года, Сришти провел в Индии менее 182 дней. Поскольку она является гражданином Индии и работает за границей, для получения статуса резидента она должна провести в Индии 182 дня или более. Поэтому Сришти является NRI для целей подоходного налога в Индии. Для Сришти только ее доход, который заработан или накоплен в Индии, облагается налогом в Индии.Ее доход в США не облагается налогом в Индии, поскольку она является NRI. Проценты, заработанные в Индии, облагаются налогом за NRI. (Обратите внимание, что проценты по счету NRO облагаются налогом, тогда как проценты по счету NRE освобождаются от уплаты налога). Сришти нужно сложить все доходы, которые она заработала в Индии. Проценты, полученные на счете NRO в размере 70 000 рупий, являются единственным доходом Сришти. Для 2017-18 финансового года минимальный доход, который освобожден от налога, составляет 2,5 лакха. Общий доход Сришти в Индии меньше минимальной освобожденной суммы, и поэтому она не должна платить никаких налогов.На самом деле, поскольку она не платит ни одного налога, она должна потребовать возмещения TDS, вычтенного из ее процентного дохода. Возврат может быть запрошен только путем подачи налоговой декларации за этот финансовый год.

в. Когда последний день подачи налоговой декларации в Индии?

31 июля — последняя дата подачи налоговой декларации в Индии для NRI.д. Должны ли NRIs платить авансовый налог?

Если ваше налоговое обязательство превышает 10 000 рупий в финансовом году, вы должны заплатить авансовый налог.Проценты по разделу 234B и разделу 234C применяются, когда вы не платите авансовый налог.2. Налогооблагаемый доход для NRI

Ваш зарплатный доход облагается налогом, когда вы получаете зарплату в Индии или кто-то получает от вашего имени. Поэтому, если вы являетесь NRI и получаете зарплату непосредственно на счет в Индии, это будет регулироваться индийским налоговым законодательством. Этот доход облагается налогом по ставке плиты, к которой вы принадлежите.а. Доход от зарплаты

Доход от заработной платы будет считаться возникшим в Индии, если ваши услуги оказываются в Индии.Таким образом, даже если вы являетесь NRI, но если ваша зарплата выплачивается за услуги, предоставляемые вами в Индии, она будет облагаться налогом в Индии независимо от того, где вы получаете доход. В случае, если вашим работодателем является правительство Индии и вы являетесь гражданином Индии, доход от заработной платы, если ваши услуги оказываются за пределами Индии, также облагается налогом в Индии. Обратите внимание, что доходы дипломатов, послов освобождены от уплаты налогов. Аджай работал в Китае над проектом индийской компании в течение 3 лет. Аджаю нужна была зарплата в Индии, чтобы позаботиться о нуждах его семьи и оплатить жилищный кредит.Однако, поскольку заработная плата, полученная Аджаем в Индии, облагалась бы налогом в соответствии с индийскими законами, Аджай решил получить ее в Китае.б. Доход от собственности дома

Доход от собственности, которая находится в Индии, облагается налогом для NRI. Расчет такого дохода производится так же, как и для резидента. Эта собственность может быть сдана в аренду или оставлена вакантной. NRI разрешено требовать стандартного вычета в 30%, вычитать налоги на имущество и пользоваться вычетом процентов, если есть ипотечный кредит.NRI также допускается вычет для погашения основной суммы в соответствии с разделом 80C. Гербовый сбор и регистрационные сборы, уплаченные при покупке недвижимости, также могут быть заявлены в соответствии с Разделом 80C. Доход от собственности дома облагается налогом по ставкам плиты в зависимости от обстоятельств. Нандини владеет домом в Гоа и сдала его в аренду, пока она живет в Бангкоке. Она установила арендные платежи, которые будут получены непосредственно на ее банковском счете в Бангкоке. Доходы Нандини от этого дома в Индии облагаются налогом в Индии.в. Арендные платежи по NRI

Арендатор, который платит арендную плату владельцу NRI, должен помнить, что нужно удерживать TDS в размере 30%. Доход можно получить на счет в Индии или на счет NRI в стране, где он в настоящее время проживает. Мария платит ежемесячную арендную плату в размере 30 000 рупий своему арендодателю NRI. Она должна вычесть 30% TDS или 9 000 рупий, прежде чем переводить деньги на счет арендодателя. Мария также должна подготовить форму 15CA и подать ее онлайн в Департамент подоходного налога. Лицо, осуществляющее перевод (платеж) индейцу-нерезиденту, должно предоставить форму 15CA.Эта форма должна быть отправлена онлайн. В некоторых случаях перед загрузкой формы 15CA онлайн требуется сертификат от дипломированного бухгалтера в форме 15CB. В форме 15CB CA удостоверяет детали платежа, ставки TDS и вычета TDS в соответствии с разделом 195 Закона о подоходном налоге, если применимо какое-либо соглашение об избежании двойного налогообложения, а также другие подробности о характере и цели перевода. , Форма 15CB не требуется, когда:я. Денежный перевод не превышает 5 000 000 рупий (всего за финансовый год).В этом случае должна быть представлена только форма 15CA.

ii. Если более низкий TDS должен быть вычтен, и сертификат получен согласно Разделу 197 для этого, или более низкий TDS должен быть вычтен по приказу AO.

iii. Это не требуется, если транзакция подпадает под действие правила 37BB Закона о подоходном налоге, в котором перечислены 28 пунктов. Проверьте весь список здесь.

Во всех других случаях, если есть денежный перевод за пределами Индии, лицо, которое делает денежный перевод, получит сертификат CA в форме 15CB и после получения сертификата отправит форму 15CA правительству онлайн.д. Доход из других источников

Процентный доход по срочным депозитам и сберегательным счетам, находящимся на индийских банковских счетах, облагается налогом в Индии. Проценты по счету NRE и FCNR не облагаются налогом. Проценты по счету NRO полностью облагаются налогом.эл. Доход от бизнеса и профессии

Любой доход, полученный NRI от бизнеса, контролируемого или созданного в Индии, облагается налогом NRI.ф. Доход от прироста капитала

Любая прибыль от передачи основного капитала, находящегося в Индии, облагается налогом в Индии.Прирост капитала от инвестиций в Индию в акции, ценные бумаги также облагается налогом в Индии. Если вы продаете дом и имеете долгосрочный доход с прироста капитала, покупатель удерживает TDS в размере 20%. Тем не менее, вы имеете право требовать освобождения от прироста капитала, инвестируя в недвижимость дома согласно Разделу 54 или в облигации с приростом капитала согласно Разделу 54EC.г. Специальное положение, относящееся к инвестиционному доходу

Когда NRI инвестирует в определенные индийские активы, он облагается налогом в размере 20%.Если специальный инвестиционный доход является единственным доходом, который NRI имеет в течение финансового года, и TDS вычитается из этого, то такой NRI не требуется для подачи налоговой декларации.ч. Какие инвестиции подходят для специального лечения?

Доход, полученный от следующих индийских активов, приобретенных в иностранной валюте:я. Акции в государственной или частной индийской компании

ii. Облигации, выпущенные публичной индийской компанией (не частной)

iii.Депозиты в банках и публичных компаниях

iv. Любая безопасность центрального правительства

v. Другие активы центрального правительства, указанные для этой цели в официальной газете

Вычет по Разделу 80 не допускается при расчете инвестиционного дохода.я. Специальное положение, касающееся долгосрочного прироста капитала

Для долгосрочного прироста капитала , полученного от продажи перевода этих иностранных активов, индексация не предусмотрена, и вычеты не допускаются в соответствии с Разделом 80.Но вы можете воспользоваться освобождением от прибыли согласно Разделу 115 F, когда прибыль реинвестируется обратно в:я. Акции индийской компании

ii. Облигации индийской публичной компании

iii. Депозиты в банках и индийских публичных компаниях

iv. Центральные государственные ценные бумаги

против НСК VI и VII, выпуски

В этом случае прирост капитала освобождается пропорционально, если стоимость нового актива меньше, чем чистое возмещение. Помните, что если новый приобретенный актив будет передан или продан в течение 3 лет, то освобожденная прибыль будет добавлена к доходу в год продажи / передачи.Вышеперечисленные преимущества могут быть доступны для NRI, даже когда он / она становится резидентом — до тех пор, пока такой актив не будет конвертирован в деньги, и после подачи NRI декларации о применении специальных положений к сотруднику по оценке. NRI может отказаться от этих специальных положений, и в этом случае доход (инвестиционный доход и LTCG) будет облагаться налогом в соответствии с обычными положениями Закона о подоходном налоге.j. Хотели бы вы, чтобы налоговый эксперт помог вам с возвратом ИТ?

Получите помощь по вашим подоходным налогам и налоговой декларации от нас.Эксперты могут подготовить вашу налоговую декларацию и электронное письмо в течение 48 часов. Планы начинаются на рупий. 3100 для NRI. Получить эксперта3. Отчисления и исключения для NRI

Подобно резидентам, NRI также имеют право требовать различные вычеты и освобождения от их общего дохода. Они были обсуждены здесь:а. Отчисления по разделу 80C

Большинство вычетов в соответствии с разделом 80 также доступны для NRI. Для 2017-18 финансового года максимальный вычет до 1 рупии.В соответствии с Разделом 80C разрешено 5 лакхов от общего совокупного дохода на человека.б. Из отчислений в соответствии с разделом 80C, разрешенные для NRI:

i. Выплата страховой премии : полис должен быть на имя NRI или на имя их супруга или любого ребенка (ребенок может быть зависимым / независимым, несовершеннолетним / старшим или женатым / неженатым). Премия должна составлять менее 10% от гарантированной суммы.

ii. Плата за обучение детей: Плата за обучение, выплачиваемая в любую школу, колледж, университет или другое учебное заведение, расположенное на территории Индии, с целью полного обучения любых двух детей (включая оплату за игровую школу, дошкольный и детский сад).

iii. Погашение основного долга по кредиту на приобретение имущества дома: Вычет разрешен для погашения кредита, взятого для покупки или строительства жилого дома. Также допускается гербовый сбор, регистрационные сборы и другие расходы с целью передачи такого имущества в NRI.

iv. План страхования, привязанный к единице (ULIPS): ULIPS продается с покрытием страхования жизни за вычетом согласно Разделу 80C. Включает взнос в страховой план, связанный с единицами, взаимного фонда LIC e.грамм. Дханракша 1989 г. и вклад в другие подразделения — связанный план страхования UTI.

v. Инвестиции в ELSS: ELSS был наиболее предпочтительным вариантом в последние годы, так как он позволяет вам требовать вычета в соответствии с разделом 80C до 1,5 лакхов, он предлагает EEE (Exempt-Exempt-Exempt) льготу для налогоплательщиков и одновременно предлагает отличную возможность заработать, так как эти фонды инвестируют в основном на рынке акций диверсифицированным способом.

4. Другие допустимые вычеты

Помимо вычета, на который NRI может претендовать в соответствии с Разделом 80C, он также имеет право требовать различные другие вычеты в соответствии с законами о подоходном налоге, которые обсуждались здесь:а.Вычет из дохода от собственности на дом для NRI

NRI могут претендовать на все вычеты, доступные резиденту от дохода от собственности дома для дома, купленного в Индии. Также возможен вычет в счет уплаченного налога на имущество и вычета процентов по кредиту. Подробнее о доходах от недвижимости можно прочитать здесь.

б. Вычет по разделу 80D

NRIs могут требовать вычетов за премию, выплачиваемую за медицинское страхование. Этот вычет предоставляется до 30 000 рупий (увеличено до 50 000 рупий с 1 апреля 2018 года) для пожилых людей и до 25 000 рупий в других случаях для страхования себя, супруга и детей-иждивенцев.Кроме того, NRI также может потребовать вычет по страхованию родителей (отца или матери или обоих) до 30 000 рупий (повышен до 50 000 рупий с 1 апреля 2018 года), если их родители являются пожилыми гражданами, и 25 000 рупий, если родители не являются Пожилые граждане. Начиная с 2012-2013 финансового года, в рамках существующего лимита также возможен вычет в размере до 5000 рупий за профилактические осмотры.в. Вычет по Разделу 80E

Согласно этому разделу, NRIs могут требовать вычета процентов, выплачиваемых по ссуде на образование.Этот кредит, возможно, был взят для высшего образования для NRI, супруга или детей NRI или для студента, для которого NRI является законным опекуном. Нет ограничений на сумму, которая может быть истребована в качестве вычета в соответствии с настоящим Разделом. Вычет предоставляется максимум на 8 лет или до уплаты процентов, в зависимости от того, что наступит раньше. Вычитание не доступно на основном погашении ссуды.д. Вычет по разделу 80G

NRIs могут требовать вычетов для пожертвований по социальным причинам в соответствии с Разделом 80G.Вот все пожертвования, которые имеют право согласно Разделу 80G.эл. Вычет по разделу 80TTA

Индейцы-нерезиденты могут претендовать на вычет из дохода на проценты по сберегательному счету до максимум 10 000 рупий, как и индейцы-резиденты. Это разрешено для вкладов на сберегательном счете (не срочных вкладов) в банке, кооперативе или почтовом отделении и доступно начиная с 2012-13 финансового года.ф. Отчисления, не разрешенные для NRI

Некоторые инвестиции по разделу 80C:

я.Инвестиции в PPF не допускаются (NRI не разрешается открывать новые учетные записи PPF, однако учетные записи PPF, которые открыты, когда они являются резидентами, разрешено обслуживать)

ii. Инвестиции в НСК

iii. Почтовое отделение 5-летняя депозитная схема

iv. Сберегательная схема для пенсионеров

г. Инвестиции в рамках RGESS (раздел 80CCG)

Вычет по разделу 80CCG или Схема сбережений капитала Раджива Ганди был введен в 2013-2013 годах.Основной целью этого вычета было увеличение участия розничных инвесторов на рынках акций. При выполнении определенных условий разрешенный вычет составляет менее 50% от суммы, вложенной в акции, или 25 000 рупий. Этот вывод не доступен для NRI.ч. Вычет для по-разному в соответствии с разделом 80DD

Вычитание в соответствии с настоящим Разделом разрешено для технического обслуживания, включая медицинское лечение инвалида-инвалида (лица с ограниченными возможностями, как определено в этом Разделе), которое недоступно для NRI.я. Вычет для по-разному в соответствии с разделом 80DDB

В соответствии с данным разделом вычет на медицинское обслуживание инвалида-инвалида (что подтверждается назначенным специалистом) предоставляется только резидентам.j. Отчисления по разным статьям согласно Разделу 80U

Вычет по инвалидности, когда налогоплательщик сам страдает инвалидностью, как это определено в разделе, разрешен только резидентам-индусам.к. Освобождение от продажи имущества для NRI

Долгосрочный прирост капитала (если имущество удерживается более 3 лет) облагается налогом в размере 20%.Обратите внимание, что долгосрочный прирост капитала, полученный NRI, облагается TDS в размере 20%.

NRI разрешено требовать освобождения в соответствии с разделом 54, разделом 54 EC и разделом 54F в отношении долгосрочного прироста капитала. Таким образом, NRI может воспользоваться освобождениями от прироста капитала во время подачи декларации и потребовать возмещение TDS, вычтенного на прирост капитала. Освобождение в соответствии с разделом 54 доступно в отношении долгосрочного прироста капитала при продаже имущества дома. Освобождение в соответствии с Разделом 54F доступно при продаже любого актива, кроме имущества дома.Узнайте больше о Разделе 54.Освобождение также доступно в соответствии с Разделом 54EC , когда прирост капитала от продажи первого имущества реинвестируется в конкретные облигации.

я. Если вы не очень заинтересованы в том, чтобы реинвестировать свою прибыль от продажи вашей первой собственности в другую, вы можете инвестировать их в облигации на сумму до 50 рупий, выпущенных Национальным управлением автомобильных дорог Индии (NHAI) или Корпорацией по электрификации сельских районов (REC). ). II. У домовладельца есть 6 месяцев на то, чтобы инвестировать прибыль в эти облигации, хотя для того, чтобы претендовать на это освобождение, вам придется инвестировать до истечения срока подачи налоговой декларации.III. Вложенные деньги могут быть выкуплены через 3 года, но не могут быть проданы до истечения 3 лет с даты продажи. Начиная с 2014 финансового года, срок в 3 года был увеличен до 5 лет. внутривенно Начиная с 2018-19 финансового года, освобождение в соответствии с разделом 54EC было ограничено приростом капитала, возникающим в результате передачи долгосрочных капитальных активов, таких как земля и строительство, или и то, и другое. Ранее освобождение было доступно при передаче любых основных средств. NRI должен сделать эти инвестиции и показать покупателю соответствующие доказательства, чтобы не вычитать TDS из прироста капитала.NRI также может потребовать превышение TDS, вычтенного во время подачи заявки на возврат, и потребовать возмещение.л. Как вы облагается налогом, когда вы…

я. Физическое лицо-резидент, временно находящееся в командировке

Рахул работал из Сингапура на временном назначении в течение 4 месяцев и заработал в сингапурских долларах в течение этого времени. Он получил этот доход на счет в банке здесь, в Индии. Теперь он вернулся домой. Как он должен подать свою налоговую декларацию? Налоги Рахула в этом году будут зависеть от его статуса проживания.Поскольку Рахул не был за пределами Индии более 182 дней, он будет считаться резидентом. Он будет обязан подать свои подоходные налоги в Индии в этом году. Это также будет включать его заработную плату, полученную во время зарубежного командировки в Сингапуре. Если задание длится более 182 дней, статус проживания Рахула изменится, и он будет обязан платить налоги только с индийского дохода, полученного до настоящего времени. Здесь отметим, что иностранный доход Рахула, зачисляемый на счет в индийском банке, облагается налогом в Индии.ii. Резидент Индивидуальный недавно переехал за границу

Прашант переезжает в США по новому заданию. Он получает свой доход в США, зачисленный на счет NRE в Индии. Он продолжает свои инвестиции в FD, а некоторые деньги откладывает на сберегательный счет в Индии. Он только что получил форму 16 от своего индийского работодателя. Должен ли он подать свои декларации в этом году в Индии? NRI или нет, каждый человек должен подать налоговую декларацию, если его доход превышает 2,500 000 рупий. Но учтите, что NRI облагаются налогом только на доходы, полученные / собранные в Индии.Таким образом, Рахул будет платить налоги с доходов, полученных в Индии, а также с доходов, накопленных в ФО и сберегательном счете.| Доход Прашанта из Индии | |

| Доход от индийского работодателя | рупий 3,00,000 |

| Процентный доход от ФД | 25 000 рупий |

| Банковский счет сберегательные проценты | рупий 4500 |

| Валовой общий доход | рупий 3,29,500 |

| Отчисления | |

| Раздел 80C — Инвестиции PPF | рупий 20000 |

| Раздел 80TTA освобождение | рупий 4500 |

| Налогооблагаемая прибыль | рупий 3,05,000 |

| Налоговая плита на 10% | рупий 5500 |

| Cess на 3% | рупий 165 |

| TDS вычитается работодателем | рупий 4000 |

| TDS удерживается банком | рупий 4500 |

| Возврат налога | рупий 2835 |

iii.Проживание в чужой стране

Прошло 3 года с тех пор, как Арджун переехал в США. Он оплачивается в долларах США. Его деньги вложены в сберегательный счет и в FD в Индии. Он купил квартиру и сдал ее в аренду за 35 000 рупий в месяц. Он дарит своим родителям автомобиль и перечисляет 10 000 рупий каждый месяц на их счет, чтобы помочь с домашними расходами в течение года. Он также перечисляет 20 000 рупий на счет своего отца, чтобы покрыть стоимость страхового полиса, который он купил для своих родителей.| Доход от аренды | 4,20,000 | рупий

| Меньше: Стандартный 30% вычет в соответствии с разделом 24 | рупий 1,26,000 |

| Доход от собственности дома | рупий 2,94,000 |

| Доход от ФО и банковского счета | 30000 рупий |

| Валовой общий доход | рупий 3,24,000 |

| Удержание по Разделу 80D | рупий 20000 |

| Налогооблагаемая прибыль | рупий 3,04,000 |

iv. NRI недавно переехал в Индию

Возвращающиеся NRI принимают статус RNOR (резидент, неординарный резидент), когда: а. Вы были NRI в 9 из 10 финансовых лет, предшествующих году вашего возвращения б. Вы жили в Индии 2 года или меньше (729 дней или меньше) за последние 7 финансовых лет ИТ-отдел разрешает RNOR продолжать пользоваться льготами, доступными для NRI, в течение 2 лет после их возвращения.Таким образом, депозиты, хранящиеся в иностранной валюте, которые освобождены для NRI, освобождаются от возврата NRI в течение 2 лет. После этих 2 лет возвращающиеся NRI считаются резидентами.против резидента с глобальным доходом

Если вы являетесь резидентом Индии, ваш глобальный доход облагается налогом в Индии. Этот доход, возможно, был получен или получен за пределами, но он облагается налогом в Индии. Если этот доход также облагается налогом в другой стране, вы можете воспользоваться DTAA (Соглашение об избежании двойного налогообложения).ПРИМЕР:

Шрейя вернулась в Индию в 2010 году, прожив в Лондоне более 5 лет. Французская компания, в которой она работала, сохранила ее в качестве консультанта и отправляет ей гонорары в фунтах. Ее зарплата зачисляется на банковский счет, и Шрайя платит налог в Великобритании. Должна ли Шрея платить налог на этот доход или включать его в свою налоговую декларацию в Индии? Шрея является жителем Индии. Налогообложение доходов в Индии зависит от статуса проживания.Резидент должен платить налог на свой глобальный доход. Резидент должен раскрыть все доходы, полученные ими из всех источников и всех стран, в своей декларации о подоходном налоге и заплатить налог на нее в Индии. (NRI платит налог только на доход, полученный или накопленный в Индии). Поэтому весь доход Шрейи, включая плату, которую она зарабатывает в иностранной валюте, будет облагаться налогом в Индии. Ее доход в фунтах будет конвертирован в индийские рупии с целью расчета подоходного налога и добавлен к ее общему доходу, который будет облагаться налогом по ставкам сляба, установленным налоговым департаментом.Если Шрея уже уплатила налог на иностранный доход в Великобритании, она может претендовать на пособие по DTAA. Исходя из соответствующих положений DTAA между двумя странами, Шрейя будет избавлена от двойного налогообложения. Если вы являетесь резидентом и получили какой-либо доход из-за рубежа, не забудьте указать его в своей налоговой декларации.м Подача подоходного налога для иностранных граждан

Иностранец в Индии — это тот, кто живет в Индии, но не является гражданином Индии.Подробнее о подаче подоходного налога для иностранных граждан здесь

5. Как NRI могут избежать двойного налогообложения?

NRIs могут избежать двойного налогообложения (то есть: получать налог на один и тот же доход дважды в стране проживания и в Индии), добиваясь освобождения от DTAA между двумя странами. Согласно DTAA, есть два способа требовать налоговых льгот — метод освобождения и метод налогового кредита. Методом освобождения NRI облагаются налогом только в одной стране и освобождаются от налогообложения в другой. В методе налогового кредита, когда доход облагается налогом в обеих странах, налоговая льгота может быть запрошена в стране проживания.6. Часто задаваемые вопросы

Когда вас считают индейцем-нерезидентом (NRI)?

Лицо, которое не является резидентом Индии, считается нерезидентом Индии (NRI). Вы являетесь резидентом, если ваше пребывание в Индии в течение определенного финансового года: 182 дня или больше или 60 дней или более и 365 дней или более в 4, непосредственно предшествующих предыдущим годам. В случае, если вы не удовлетворяете ни одному из указанных выше условий, вы будете считаться NRI.

Я NRI. У меня есть доход от аренды квартиры, которой я владею в Индии. Я работаю в США и получаю зарплату в США. Какой доход я должен предложить в Индии?

Поскольку вы являетесь NRI, налогом будет облагаться только тот доход, который вам начисляется в Индии. Вы не будете облагаться налогом на ваш глобальный доход. Соответственно, вам придется платить налоги в Индии с арендного дохода от квартиры, расположенной в Индии. Однако вы не будете обязаны платить какие-либо налоги с заработной платы, получаемой из США.

Когда NRI должен подать свою декларацию о доходах в Индии?

NRI, как и любой другой отдельный налогоплательщик, должен подать свою декларацию о доходах в Индии, если его совокупный общий доход, полученный в Индии, превышает 2,5 лакха за любой финансовый год. Кроме того, срок подачи декларации для NRI также 31 июля года оценки.

Я NRI в возрасте 65 лет. Должен ли я подавать декларацию, даже если мой общий доход составляет 2 рупии?8 лакхов в год из Индии?

Базовое освобождение от 3 лакхов рупий и 5 лакхов доступно только для резидентов старшего возраста и резидентов старшего возраста. Следовательно, как NRI, даже если вы являетесь пожилым гражданином, в тот момент, когда ваш доход в Индии превышает 2,5 лакха, вы будете обязаны подать декларацию о доходах в Индии.

Должны ли вычитаться налоги при осуществлении платежей NRI?

Указанные платежи в виде арендной платы, профессиональных или технических сборов и т. Д., Вносимые в NRI, требуют налогового вычета у источника лицом, осуществляющим платеж.Человек должен получить TAN для себя, чтобы вычесть налоги в источнике. Кроме того, форма 15CA (для заполнения лицом, осуществляющим платеж) и форма 15CB (для получения от дипломированного бухгалтера) также необходимы для осуществления платежей нерезидентам. Прочитайте нашу подробную статью о формах 15CA и 15CB для большей ясности.Облагается ли налогом NRI на доход, который он получает в Индии, в стране своего проживания? Какова роль Соглашения об избежании двойного налогообложения (DTAA) здесь?

NRI при получении дохода в Индии облагается налогом в Индии на такой доход i.е. Индия как государство-источник имеет право облагать налогом такой доход. Однако страна, резидентом которой является такой NRI, также будет иметь право облагать налогом такой доход, поскольку он является государством проживания. В процессе этого NRI будет облагаться налогом дважды на один и тот же доход. Чтобы преодолеть это, Индия заключила DTAA с различными странами, которые помогают устранить такое двойное налогообложение, позволяя налогоплательщику требовать кредит на уплаченные иностранные налоги при подаче декларации о доходах в своей стране.

Я NRI.Буду ли я облагаться налогом на прирост капитала, если я продам квартиру, которой владею в Индии?

Да. Вы будете нести ответственность за налог на прирост капитала в Индии после продажи вашей квартиры. Кроме того, сам покупатель должен вычесть налоги с суммы полученной вами прибыли. Ставка налогового вычета для долгосрочного актива будет составлять 20%, тогда как налоги по ставкам на плиты будут вычитаться у источника, если актив является краткосрочным активом.

Простая и точная подача ITR на ClearTax

Файл в 7 мин. | Минимальный ввод данных | 100% безбумажная

Поболтай с нами, работает на LiveChat ,Перенаправление страницы

Пожалуйста, включите Cookies и перезагрузите страницу.

Этот процесс автоматический. Ваш браузер будет перенаправлен на запрошенный контент в ближайшее время.

Пожалуйста, подождите до 5 секунд …

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [ ] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [+ !! [] + !!] [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (+ [] + ( !! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [ ] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (+ [] + (!! []) + !! [] + !! []) + (+ [] + (!! [!]) — []) + + (+ [] + (!! []!)! ! [] + !! []) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [ ] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) +! ! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [ ] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] +! ! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + ( ! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [])) / + ( (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [ ]) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [ ]) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] + !! [ ] + !! []) + (! + [] + (!! []) + !! [])) / + ((+ !! [] + []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + ( ! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] ) + (! + [] + (!! []) + !! [] + !! [] +! ! (! + [] — (!! []) []) + (! + [] + (!! [])) + + !! [] + !! [] + !! [] + !! [ ] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [+ !! [] + !! [] + !!] [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] +! ! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ [] + (!! [!]) — []) + (+ [] + (!! [] ) + !! [] + !! []) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! [] ) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (+ [] + (!! [!]) — []) + (! + [] — (!! [])))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] +! ! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (+ [] + (!! [ ]) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + ( ! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — ( !! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! [ ]) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (! ! []) + !! [] + !! [] + !! []) + (+ [] -! (!! [])) + (+ [] + (!! []) + !! [] + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + []) + (! + [] + (!! []) + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + ( !! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + [ ]) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (+ [] — (!! [])) + ( ! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! []) + (! + [] + (!! []) + !! [+ !! [] + !! [] + !! [] + !!] [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! []) + (+ !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] +! ! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [+ !! [] + !! [] + !!] [] + !! [] + !! []) + (! + [] + (!! []) +! ! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) +! ! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ [] + (!! []) — (! + [] — (!! []) []) +!) + (+ [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] )) / + ((! + [] + !! [] () + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! [])) + (+ [] + (!! [!]) — [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (! + [] + (!! []) + !! [] + !! []) + (+ [] + (!! []) + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + !! [] + []) + (+ [] + (!! [!]) — []) + (+ [] — (!! []!)) + (+ [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] + (!! [!]) — []) + + (+ [] + (!! []!)! ! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [ ] + (!! []) — []) + (+ [] — (!! []) (! + [] + (!! [])) + + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [ ] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] ) + (! + [] + (!! []) — (! + [] + (!! [])! []) + + !! [])) / + ((+ [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ [] — (!! []) (! + [] + (!! [])) + + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (+ !! []) + (+ !! []) + (+ [] + (!! []) + !! [] + !! [] + !! [] + !! []))

,

Об авторе