126 код вычета в справке 2 ндфл: Код вычета 126 в справке 2-НДФЛ. Код стандартного вычета на ребенка

Налоговые вычеты на ребенка в 2021 году

Содержание

Содержание

1.Коды для справки 2-НДФЛ-2021

2.Коды вычетов на ребенка в 2021 году

3.Налоговый вычет на ребенка: код вычета в двойном размере

При исчислении НДФЛ с доходов, облагаемых по ставке 13%, физлицам могут предоставляться в числе прочих стандартные налоговые вычеты. Среди них – вычеты на детей. Какие коды вычетов на детей отражать в 2-НДФЛ в 2021 году? Поясним в виде таблицы.

Коды для справки 2-НДФЛ-2021

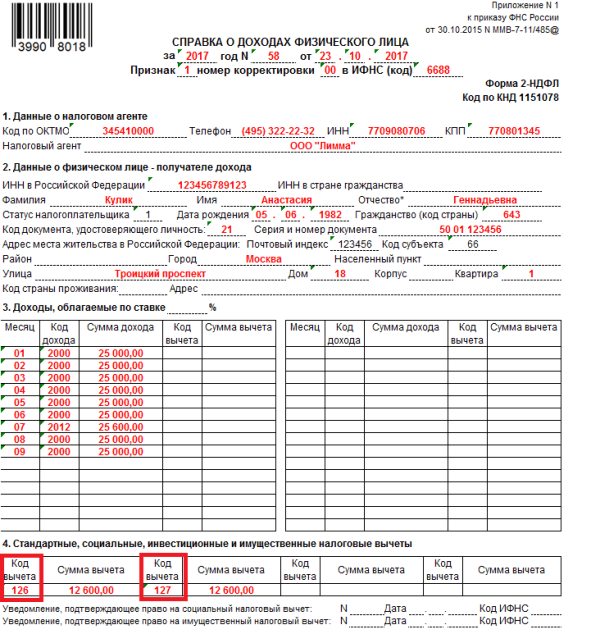

Сведения о предоставленных работнику детских вычетах должна быть указана работодателем, выступающим в качестве налогового агента, в справках 2-НДФЛ. При этом в справках отражается не только сумма вычетов, но и соответствующий код.

Коды вычетов на ребенка в 2021 году

Коды видов вычетов утверждены Приказом ФНС от 10.09.2015 № ММВ-7-11/387.

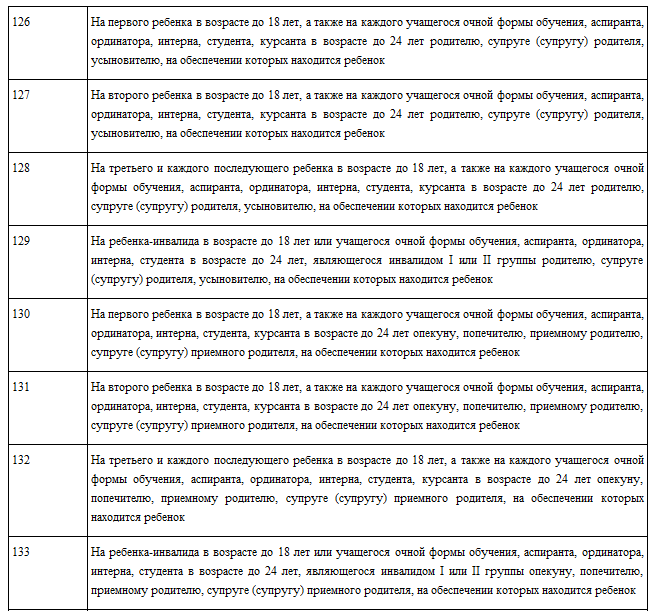

Стоит сказать, что код налогового вычета на ребенка в 2021 году зависит не только от того, какой ребенок по счету, является ли ребенок инвалидом, но и от того, кому предоставляется вычет (например, родителю или опекуну). Например: код вычета на первого ребенка, когда вычет предоставляется родителю – 126, а коды вычета на двоих детей в 2021 году для опекунов – 130 (первый ребенок) и 131 (второй ребенок).

Таким образом, обращайте внимание сразу на несколько условий, при которых предоставляются детские налоговые вычеты на детей в 2021 году.

Таблица. Коды вычетов на детей в 2021 году (вычет в одинарном размере):

| На кого предоставлен одинарный вычет | Условие предоставление | Кому предоставляется вычет / Код вычета | |

|---|---|---|---|

| Родитель, супруг (супруга) родителя, усыновитель, на обеспечении которых находится ребенок | Опекун, попечитель, приемный родитель, супруг (супруга) приемного родителя, на обеспечении которых находится ребенок | ||

| Первый ребенок | Возраст до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет | 126 | 130 |

| Второй ребенок | 127 | 131 | |

| Третий и каждый последующий ребенок | 128 | 132 | |

| Ребенок-инвалид | Возраст до 18 лет | 129 | 133 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет | ||

Налоговый вычет на ребенка: код вычета в двойном размере

Далее – таблица с кодами вычетов на детей, если вычеты в 2021 году предоставляются в двойном размере. Такое возможно, к примеру, когда родитель единственный или один из приемных родителей написал заявление об отказе от получения налогового вычета на ребенка.

Такое возможно, к примеру, когда родитель единственный или один из приемных родителей написал заявление об отказе от получения налогового вычета на ребенка.

| На кого дается двойной вычет | Условие предоставление | Кому предоставляется вычет / Код вычета | |||

|---|---|---|---|---|---|

| Единственный родитель, усыновитель | Единственный опекун, попечитель, приемный родитель | Один из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета | Один из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета | ||

| Первый ребенок | Возраст до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет | 134 | 135 | 142 | 143 |

| Второй ребенок | 136 | 137 | 144 | 145 | |

| Третий и каждый последующий ребенок | 138 | 139 | 146 | 147 | |

| Ребенок-инвалид | Возраст до 18 лет | 140 | 141 | 148 | 149 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет | ||||

Информация для военнослужащих и ветеранов

Облагается ли мое военное жалованье подоходным налогом штата и города Нью-Йорк?

- Если вы являетесь резидентом штата Нью-Йорк и ваш постоянный дом (место жительства) находился в штате Нью-Йорк, когда вы поступили на военную службу, но вас направили на службу за пределы штата, вы по-прежнему являетесь резидентом штата Нью-Йорк.

Ваше военное жалованье облагается подоходным налогом штата Нью-Йорк в той же мере, в какой оно облагается федеральным подоходным налогом.

Ваше военное жалованье облагается подоходным налогом штата Нью-Йорк в той же мере, в какой оно облагается федеральным подоходным налогом.- Если вы являетесь резидентом штата Нью-Йорк и вам необходимо подать налоговую декларацию, используйте форму IT-201, 9.0008 Декларация о подоходном налоге резидента .

- Если ваш постоянный дом (место жительства) находился в штате Нью-Йорк, когда вы поступили на военную службу, но вы соответствуете условиям для получения статуса нерезидента (группы A или группы B), ваше военное жалованье не облагается подоходным налогом штата Нью-Йорк.

- Если вы соответствуете условиям для получения статуса нерезидента и обязаны подать декларацию о подоходном налоге штата Нью-Йорк, используйте форму IT-203, Налоговая декларация о подоходном налоге для нерезидентов и резидентов в течение неполного года .

- Если вашим постоянным местом жительства был не штат Нью-Йорк, когда вы поступили на службу в армию, но вы были направлены на службу в штат Нью-Йорк, вы не становитесь резидентом штата Нью-Йорк, даже если у вас есть постоянное место жительства здесь.

Вы являетесь нерезидентом, и ваша военная зарплата не облагается подоходным налогом штата Нью-Йорк.

Вы являетесь нерезидентом, и ваша военная зарплата не облагается подоходным налогом штата Нью-Йорк.- Если вы являетесь нерезидентом и должны подать декларацию о подоходном налоге штата Нью-Йорк, используйте форму IT-203,

- Если вы являетесь нерезидентом и должны подать декларацию о подоходном налоге штата Нью-Йорк, используйте форму IT-203,

Если вы являетесь нерезидентом, другой доход, который вы получаете из источников в штате Нью-Йорк (включая доход вашего супруга), может облагаться налогом. См. публикацию 361.

Эти правила применяются для целей подоходного налога как в Нью-Йорке, так и в Йонкерсе.

Супруги военные

Федеральный закон о гражданской помощи военнослужащим (SCRA) с поправками, внесенными Законом об освобождении от проживания супругов военнослужащих и Законом о льготах и переходном периоде для ветеранов от 2018 года, предусматривает определенные налоговые льготы для супругов военнослужащих. Эти льготы включают возможное освобождение от удержания налога на доходы физических лиц в штате Нью-Йорк, доход, исключаемый из источника дохода в штате Нью-Йорк, и выбор для супругов военнослужащих использовать тот же штат законного проживания, что и военнослужащий, для целей подоходного налога штата.

- TSB-M-19(3)I, Закон о льготах и переходе для ветеранов от 2018 г.

- TSB-M-10(1)I, Закон об освобождении от проживания супругов военнослужащих

- Форма IT-2104-E, Свидетельство об освобождении от удержания налога

Когда я должен подать документы?

- 18 апреля 2023 г.

- 15 июня 2023 г., если вы находитесь в иностранном государстве в момент вашего возвращения

- Информацию о расширении зоны боевых действий см. в публикации 361.

Плата за боевую зону

Военное жалованье, полученное за действительную службу в качестве члена вооруженных сил Соединенных Штатов в районе, обозначенном как зона боевых действий, освобождается от налогов штата Нью-Йорк, города Нью-Йорк и Йонкерс. Вы имеете право на изменение вычета в штате Нью-Йорк при расчете вашего скорректированного валового дохода в штате Нью-Йорк на сумму военного жалования, включенную в ваш федеральный доход.

Организованное ополчение штата Нью-Йорк

Организованное ополчение штата Нью-Йорк включает Национальную гвардию армии Нью-Йорка, Национальную гвардию ВВС Нью-Йорка, Военно-морское ополчение Нью-Йорка и гвардию Нью-Йорка.

Если вы являетесь членом организованной милиции штата Нью-Йорк, вы имеете право на изменение вычета в штате Нью-Йорк при расчете вашего скорректированного валового дохода (AGI) в штате Нью-Йорк, если:

- Ваш федеральный доход включает любую оплату, полученную в качестве члена организованного ополчения штата Нью-Йорк за выполнение действительной службы в штате Нью-Йорк в связи с:

- Приказы о государственной военной службе, выданные в соответствии с разделом 6.1 Военного закона Нью-Йорка, или

- действующая служба Соединенных Штатов в соответствии с федеральными приказами о действительной военной службе для службы, отличной от обучения, изданной в соответствии с разделом 10 Кодекса США.

Однако доход, полученный за регулярные службы в организованной милиции (например, оплата, полученная за ежегодную двухнедельную программу обучения), не подходит для этой модификации вычитания.

Военные пенсии

Пенсионные выплаты, получаемые военнослужащими в отставке или их бенефициарами, полностью освобождаются от подоходного налога штата Нью-Йорк, города Нью-Йорк и Йонкерса.

Публикации и руководства

- ЦБ-М-10(1)И, Закон об освобождении от проживания супругов военнослужащих

- TSB-M-19(3)I, Закон о льготах и переходе для ветеранов от 2018 г.

- Публикация 361, Информация о подоходном налоге штата Нью-Йорк для военнослужащих и ветеранов — содержит информацию о статусе резидента и нерезидента штата Нью-Йорк и объясняет, как подавать декларацию о подоходном налоге штата Нью-Йорк.

- N-08-05, Важная информация для ветеранов, получающих выплаты по программе оплачиваемой трудотерапии

Ссылки

- Налоговая информация IRS для военнослужащих

- Департамент штата Нью-Йорк по военным и военно-морским делам

- CO-308, Основы налогообложения: военнослужащие и ветераны

- Публикация 1093, Вопросы и ответы об освобождении ветеранов, частичное освобождение от налогов на имущество в штате Нью-Йорк

Обновлено:

Коды вычетов по НДФЛ в годовом списке. Список кодов налоговых вычетов на детей

Выберите рубрику 1. Коммерческое право (229) 1.1. Инструкция по открытию бизнеса (26) 1.2. Открытие ИП (26) 1.3. Изменения в ЕГРИП (4) 1.4. Закрытие ИП (5) 1.5. ООО (39) 1.5.1. Открытие ООО (27) 1.5.2. Изменения в ООО (6) 1.5.3. Ликвидация ООО (5) 1.6. ОКВЭД (31) 1.7. Лицензирование предпринимательской деятельности (11) 1.8. Кассовая дисциплина и учет (69) 1.8.1. Заработная плата (3) 1.8.2. Пособия по беременности и родам(7) 1.8.3. Пособие по временной нетрудоспособности (11) 1.8.4. Общие вопросы бухгалтерского учета (8) 1.8.5. Инвентаризация (13) 1.8.6. Кассовая дисциплина (13) 1,9. Бизнес-чеки (14) 10. Онлайн-кассы (9) 2. Предпринимательство и налоги (395) 2.1. Общие вопросы налогообложения (25) 2.10. Налог на профессиональный доход (3) 2.2. УСН (44) 2.3. ЕНВД (46) 2.3.1. Коэффициент К2 (2) 2.4. БАЗОВЫЙ (34) 2.4.1. НДС (17) 2.4.2. подоходный налог с населения (6) 2. 5. Патентная система (24) 2.6. Торговые сборы (8) 2.7. Страховые взносы(58) 2.7.1. Внебюджетные фонды (9) 2.8. Отчетность (82) 2.9. налоговые льготы(71) 3. Полезные программы и сервисы (39) 3.1. Налогоплательщик юридическое лицо (9) 3.2. Налог на услуги Ru (11) 3.3. Услуги пенсионной отчетности (4) 3.4. Бизнес-пакет (1) 3.5. Онлайн-калькуляторы (3) 3.6. Онлайн проверка (1) 4. Государственная поддержка малого бизнеса (6) 5. ПЕРСОНАЛ (100) 5.1. Отпуск (7) 5.10 Вознаграждение (5) 5.2. пособия по беременности и родам (1)

5.3. Больничный(7) 5.4. Увольнение (11) 5.5. Общие (21) 5.6. Локальные акты и кадровые документы (8) 5.7. Охрана труда (8) 5.8. Занятость (3) 5.9. Иностранный персонал (1) 6. Договорные отношения (34) 6.1. Банк договоров (15) 6.2. Заключение договора (9) 6.3. Дополнительные соглашения к договору (2) 6.4. Расторжение договора (5) 6.5. Претензии (3) 7. Законодательная база (37) 7.1. Разъяснения Минфина России и ФНС России (15) 7.1.1. Виды деятельности по ЕНВД (1) 7.2. Законы и правила (12) 7.

5. Патентная система (24) 2.6. Торговые сборы (8) 2.7. Страховые взносы(58) 2.7.1. Внебюджетные фонды (9) 2.8. Отчетность (82) 2.9. налоговые льготы(71) 3. Полезные программы и сервисы (39) 3.1. Налогоплательщик юридическое лицо (9) 3.2. Налог на услуги Ru (11) 3.3. Услуги пенсионной отчетности (4) 3.4. Бизнес-пакет (1) 3.5. Онлайн-калькуляторы (3) 3.6. Онлайн проверка (1) 4. Государственная поддержка малого бизнеса (6) 5. ПЕРСОНАЛ (100) 5.1. Отпуск (7) 5.10 Вознаграждение (5) 5.2. пособия по беременности и родам (1)

5.3. Больничный(7) 5.4. Увольнение (11) 5.5. Общие (21) 5.6. Локальные акты и кадровые документы (8) 5.7. Охрана труда (8) 5.8. Занятость (3) 5.9. Иностранный персонал (1) 6. Договорные отношения (34) 6.1. Банк договоров (15) 6.2. Заключение договора (9) 6.3. Дополнительные соглашения к договору (2) 6.4. Расторжение договора (5) 6.5. Претензии (3) 7. Законодательная база (37) 7.1. Разъяснения Минфина России и ФНС России (15) 7.1.1. Виды деятельности по ЕНВД (1) 7.2. Законы и правила (12) 7. 3. ГОСТы и технические регламенты (10) 8. Формы документов (80) 8.1. Первичные документы (35) 8.2. Декларации (24) 8.3. Доверенности (5) 8.4. Формы заявлений (11) 8.5. Решения и протоколы (2) 8.6. Уставы ООО (3) 9. Разное (24) 9.1. НОВОСТИ (4) 9.2. КРЫМ (5) 9.3. Кредитование (2) 9.4. Судебные споры (4)

3. ГОСТы и технические регламенты (10) 8. Формы документов (80) 8.1. Первичные документы (35) 8.2. Декларации (24) 8.3. Доверенности (5) 8.4. Формы заявлений (11) 8.5. Решения и протоколы (2) 8.6. Уставы ООО (3) 9. Разное (24) 9.1. НОВОСТИ (4) 9.2. КРЫМ (5) 9.3. Кредитование (2) 9.4. Судебные споры (4)

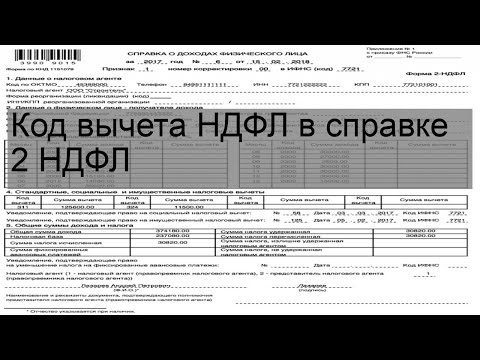

Приказом налоговой службы России от 22.11.2016 № ММВ-7-11/633 обновлены таблицы с кодами расшифровки доходов и удержаний. Они необходимы для заполнения декларации о доходах по форме 2-НДФЛ в 2017 году.

Отдельно подчеркнем момент вступления в силу. Указанный приказ вступает в силу с 26 декабря 2016 года. А это значит, что коды доходов и вычетов по 2-НДФЛ за 2016 год должны быть проставлены с учетом всех изменений в перечне кодов.

Но Налоговый кодекс точно не научит вас проставлять эти коды, так как не регулирует такие правила. В этом вопросе организации и индивидуальные предприниматели с персоналом должны руководствоваться приказом налоговой службы России от 10.09. 2015 № ММВ-7-11/387, где:

2015 № ММВ-7-11/387, где:

- Приложение №1 — содержит коды доходов;

- Приложение №2 — коды видов отчислений.

Обратите внимание, впервые с 2015 года ФНС пересматривает состав кодов доходов и вычетов. На этот раз изменения внесены приказом налоговой службы от 22.11.2016 № ММВ-7-11/633.

Пункт первый статьи 230 НК РФ обязывает всех налоговых агентов проставлять коды доходов и вычетов в справках 2-НДФЛ. Ниже приведена соответствующая часть этой формы.

Теперь давайте подробнее рассмотрим, что изменилось. Это поможет вам не устанавливать по привычке устаревший код и получить замечание от ФНС.

Изменения кодов доходов

Некоторые коды немного изменили свое название. Например, позиции 1532, 1533 и 1535. Суть перерисовки их названий вылилась в:

- удаление упоминания о фьючерсных сделках;

- разъяснено, что финансовые инструменты являются производными.

А код 2641 теперь звучит так: «материальная выгода, полученная от приобретения производных финансовых инструментов».

Кроме того, расширена «военная» составляющая кода 2000. ФНС добавила упоминание о надбавке, которая на основании п. 29 ст. 217 НК РФ не может быть освобожден от налога.

А вот еще изменение в наименовании: код 3010.

Пару кодов постигла участь уйти в распоряжение ФНС. Таким образом, из перечня кодов была удалена позиция 1543 — доход от операций по индивидуальному инвестиционному счету.

И больше нет кода 2791. Согласно этому положению, предприятия, применяющие специальный режим в виде единого сельскохозяйственного налога (ЕСХН), показали доходы своих работников, которые они получили в виде сельскохозяйственной продукции.

Одновременно введены новые позиции кодов доходов. В основном это поступления от операций с ценными бумагами и различными финансовыми инструментами. При этом учитывался критерий их оборота на общем рынке.

Ниже представлена таблица разбивки.

Обратите особое внимание на следующие новые коды доходов по 2-НДФЛ в 2017 году, так как большинству предприятий их придется проставлять. Нередко по ним возникают споры в части налогового учета и сбережений.

Нередко по ним возникают споры в части налогового учета и сбережений.

Изменения в кодах вычетов

В этой части ФНС внесла еще немного поправок.

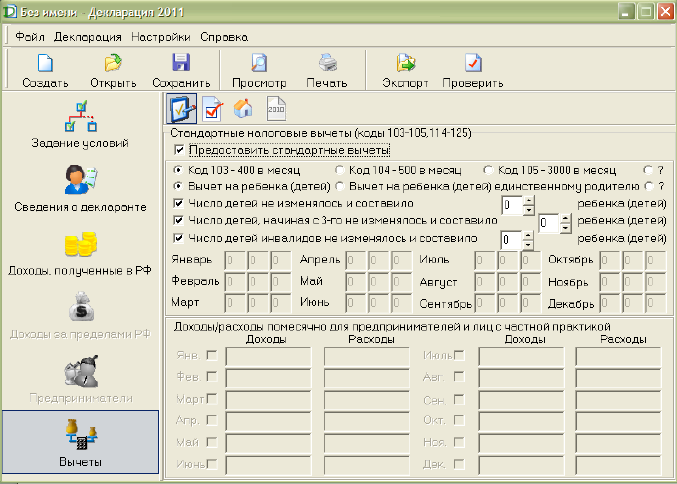

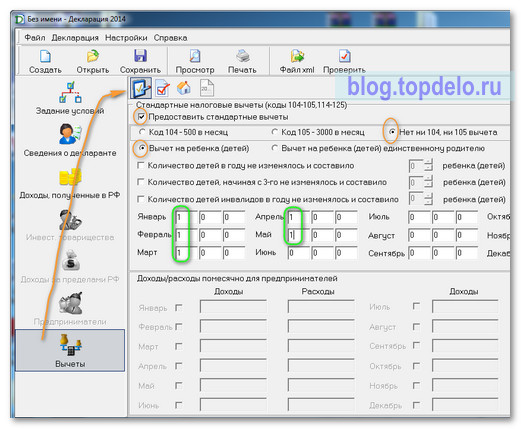

Исключаются коды стандартных вычетов по НДФЛ со 114-го по 125-й. Их место заняли строки 126 — 149. Они представлены ниже с расшифровкой.

Арт. 218 НК РФ. Пересмотр и увеличение количества данных кодексов связано с Федеральным законом от 23 ноября 2015 г. № 317-ФЗ. С 1 января 2016 года он дифференцировал размеры «детских» отчислений в зависимости от количества детей:

- 1400 руб. — во-первых;

- 1400 руб. — На втором;

- 3000 руб. — на третий и последующие;

- 12 000 руб. — для детей-инвалидов (до 24 лет).

Коды вычетов 205 — 207, 209, 210, 220 связаны с убытком или расходом по операциям с ценными бумагами или производными финансовыми инструментами. Поэтому, как и коды доходов, они обновили свои названия.

Появился новый код 208:

Больше нет кода 221 — расходы по операциям с ценными бумагами по индивидуальному вложению. учетная запись. Но добавлен ряд кодов отчислений по ценным бумагам и другим инструментам.

учетная запись. Но добавлен ряд кодов отчислений по ценным бумагам и другим инструментам.

Внимание! Федеральная налоговая служба ввела совершенно новые виды вычетов. Это коды 250 — 252. Они связаны с операциями по личным инвестициям. учетная запись. Этот вопрос регулируется ст. 214,9НК РФ, в который федеральным законом от 03.07.2016 № 242-ФЗ внесены многочисленные изменения с 1 января 2017 г.

По той же причине код вычета 617 (доходы от операций по индивидуальный инвестиционный счет).

Поможет вспомнить код своей ИФНС.

Но есть и более сложные коды. Например, код документа, удостоверяющего личность в 2-НДФЛ. Всего таких «документальных» кодов 14. С ними можно ознакомиться в справочнике кодов документов (Приложение № 1 к Порядку заполнения формы). Код 21 указывает на паспорт гражданина РФ, код 03 — свидетельство о рождении, код 07 — военный билет и т.д.

Кроме того, в справке должно быть указано гражданство лица, которому выдается справка. А также с кодом. Чтобы отметить гражданство (код страны) в 2-НДФЛ, нужно определить его в соответствии с Общероссийской классификацией стран мира (ОКСМ, принятая Постановлением Госстандарта от 14 декабря 2001 г. № 529-й). Код страны России по 2-НДФЛ — 643.

А также с кодом. Чтобы отметить гражданство (код страны) в 2-НДФЛ, нужно определить его в соответствии с Общероссийской классификацией стран мира (ОКСМ, принятая Постановлением Госстандарта от 14 декабря 2001 г. № 529-й). Код страны России по 2-НДФЛ — 643.

Но самые интересные коды в форме — это, конечно же, коды вычетов по подоходному и НДФЛ. Как правило, именно к ним у бухгалтеров возникает больше всего вопросов: какой код ставить в справке 2-НДФЛ.

Коды доходов для справки 2-НДФЛ в 2018 году

Коды доходов в 2-НДФЛ, используемые при выдаче справок за 2018 год, утвержденные Приказом ФНС от 10 сентября 2015 года № ММВ-7-11 / [email защищен]. Они указываются в строках таблицы-заявки напротив соответствующего дохода физического лица. Далее подробно разберем коды индивидуальных доходов в справке 2-НДФЛ (наиболее часто используемые).

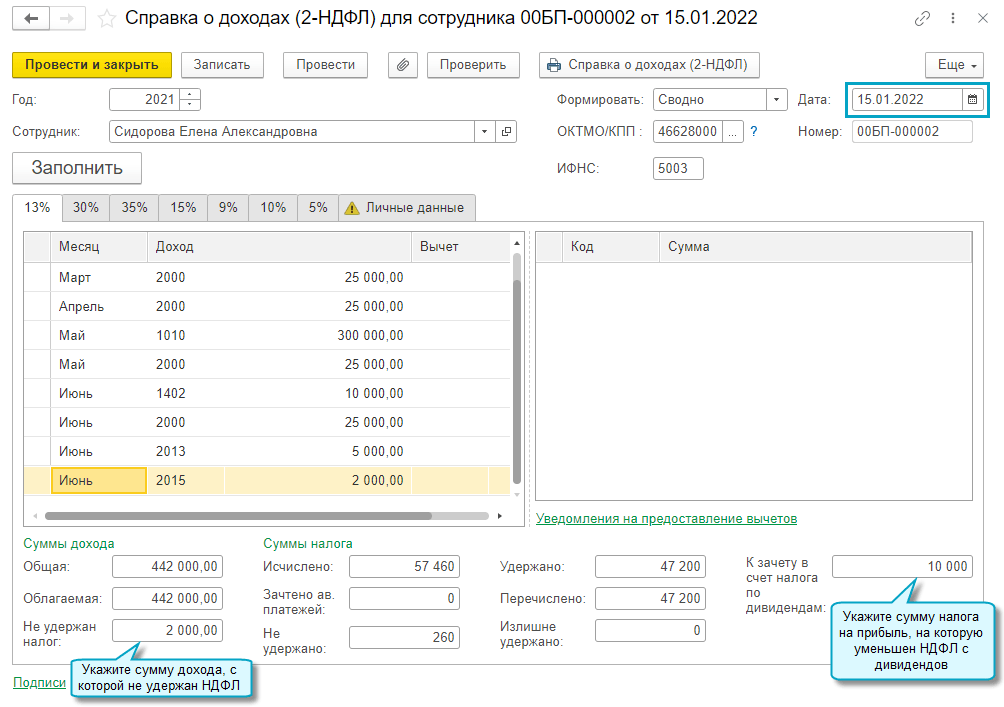

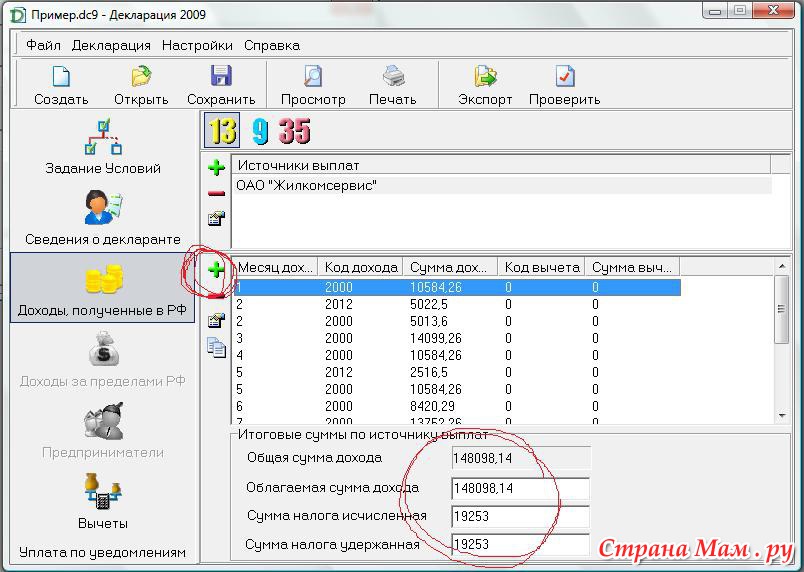

Код дохода 2000 в справке 2-НДФЛ используется для обозначения вознаграждения, выплачиваемого работнику за выполнение трудовых обязанностей. То есть код для справки 2-НДФЛ 2000, а для зарплаты, выплачиваемой в денежной форме. А вот в натуральной форме оклада следует поставить отметку код 2530. Код дохода 2010 в справке 2-НДФЛ используется для расчетов по гражданско-правовым договорам (кроме роялти) . К ним может быть применен вычет в размере документально подтвержденных расходов (понесенных подрядчиком), что отражено в справке код 403.

То есть код для справки 2-НДФЛ 2000, а для зарплаты, выплачиваемой в денежной форме. А вот в натуральной форме оклада следует поставить отметку код 2530. Код дохода 2010 в справке 2-НДФЛ используется для расчетов по гражданско-правовым договорам (кроме роялти) . К ним может быть применен вычет в размере документально подтвержденных расходов (понесенных подрядчиком), что отражено в справке код 403.

Код дохода 2012 в справке 2-НДФЛ предоставляется на отпуск платить. Речь идет о суммах, выплаченных работнику в связи с предоставлением ему ежегодного оплачиваемого отпуска (ст. 114 ТК РФ). В справке 2-НДФЛ отпускные при увольнении отражены с код дохода 2013 .

Код 1010 в справке 2-НДФЛ используется при выплате дивидендов.

Код дохода 2510 в справке 2-НДФЛ показывает оплату на физическое лицо организациями и индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха.

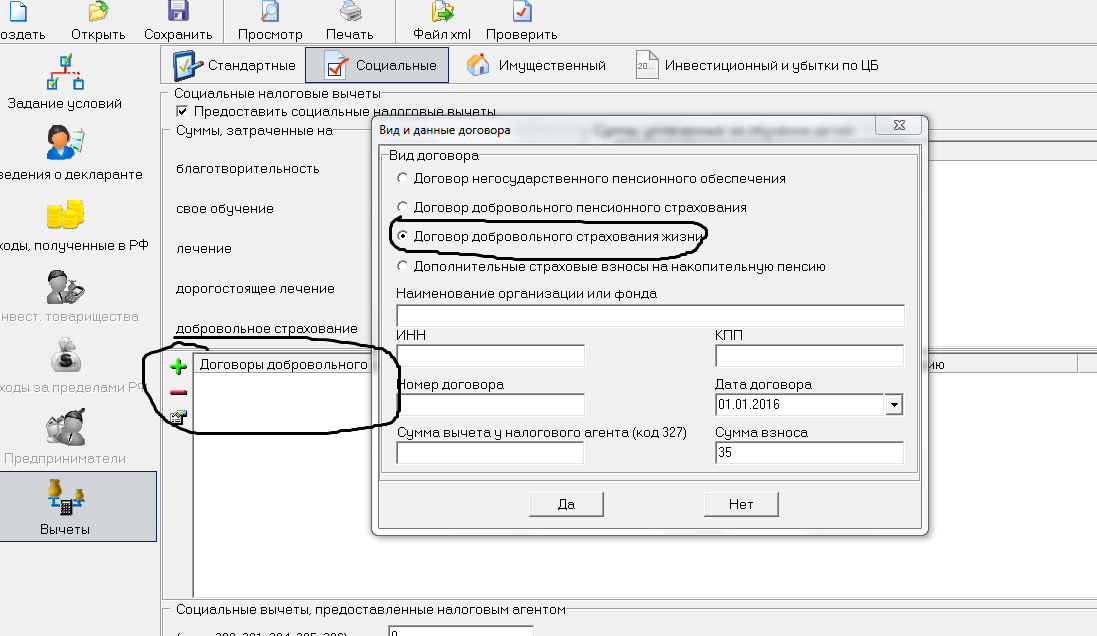

Коды вычетов по НДФЛ в 2019 году

Вместе с кодами доходов также утверждаются коды налоговых вычетов по НДФЛ. Код налогового вычета в справке 2-НДФЛ указывается в соответствии с таблицей, приведенной в Приказе ФНС (Приложение № 2 к Приказу ФНС от 10 сентября 2015 г. № ММВ-7- 11 / [электронная почта защищена]). Некоторые суммы и коды отчислений в справке 2-НДФЛ указаны в строках таблицы в разделе 3 напротив доходов физического лица, в отношении которых применяется данный вычет. Для других вычетов в справке есть специальный раздел 4. Ниже приведены отдельные коды вычетов, которые ранее не упоминались.

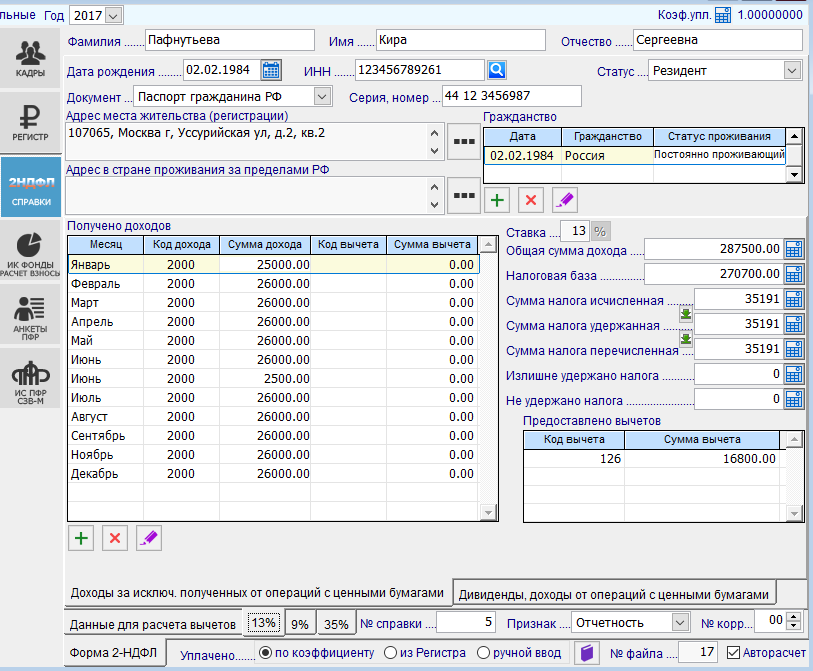

Код вычета 126 в справке 2-НДФЛ устанавливается, если родителю предоставляется стандартный вычет на первого ребенка в возрасте до 18 лет или на обучающегося на очной форме обучения в возрасте до 24 лет (п. 4 ст. п. 1 ст. 218 НК РФ). Для вычета на второго ребенка код 127 в справке 2-НДФЛ , на третьего и каждого следующего ребенка — код 128.

Для отчислений родителю на ребенка-инвалида, код вычета 129 в справке 2-НДФЛ.

Код вычета 104 в справке 2-НДФЛ должен быть проставлен при предоставлении вычета лицу, указанному в перечне пп. 2 р. 1 ст. 218 НК РФ. В нем имена героев СССР, героев России, участников ВОВ, родителей и супругов военнослужащих, погибших при исполнении служебного долга и других.

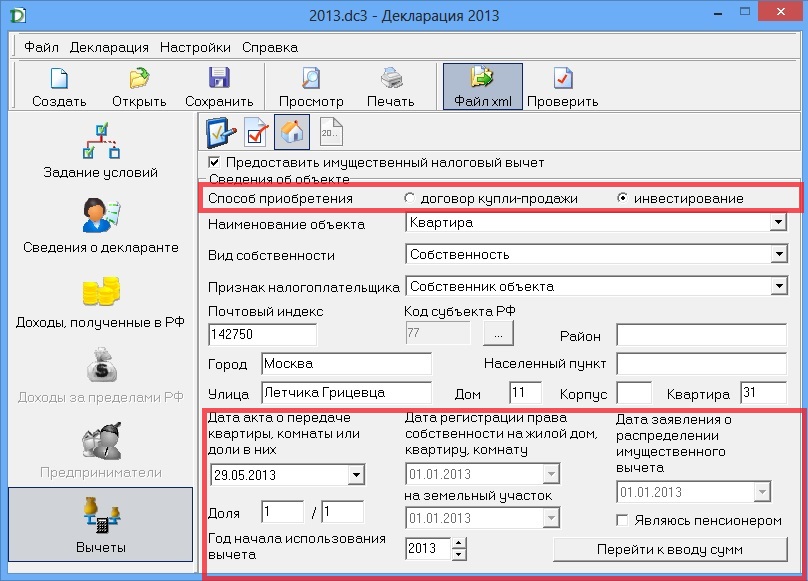

Код скидки 311 в справке указывается, предоставлен ли работнику имущественный вычет в связи с приобретением или строительством жилья на территории РФ (п. 3 п. 1 ст. 220 НК РФ). Если работнику при этом пришлось воспользоваться целевым займом или кредитом и вычет причитается ему в размере уплаченных по нему процентов, то такой вычет предоставляется код 312 (п. 4 п. 1 ст. 220 Налогового кодекса Российской Федерации).

Код вычета 501 в справке 2-НДФЛ используется при применении вычета из стоимости подарков, полученных от организаций и индивидуальных предпринимателей.

Код вычета 508 в справке 2-НДФЛ покажет, что вычет был применен на единовременную материальную помощь, оказанную работодателями работникам при рождении ребенка.

Коды в справке 2-НДФЛ в 2019 году: расшифровка

Полная расшифровка кодов доходов и отчислений в справке 2-НДФЛ приведена в

26 декабря 2016 г. Приказ ФНС России от 22 ноября 2016 г. № ММВ-7-11/633 «О внесении изменений и дополнений в приложения к приказу ФНС России от 10 сентября , 2015 № ММВ-7-11/» Об утверждении кодов видов доходов и отчислений. В связи с этим с 26 декабря 2016 года в справках 2-НДФЛ, выдаваемых работникам, должны быть отражены новые коды. Также обновленные коды доходов и вычетов нужно будет указать в справках 2-НДФЛ за 2016 год, которые налоговые агенты будут подавать в ИФНС в 2017 году. Как изменились коды доходов и вычетов, мы расскажем.

Когда вводить новые коды

Организации и индивидуальные предприниматели (являющиеся налоговыми агентами) ежегодно обязаны представлять в ИФНС сведения о доходах работников за истекший календарный год по форме справки 2-НДФЛ. Необходимо предоставить справки 2-НДФЛ за 2016 год:

Необходимо предоставить справки 2-НДФЛ за 2016 год:

- с признаком 2 — не позднее 1 марта 2017 года;

- с признаком 1 — не позднее 3 апреля 2017 г. (поскольку 1 апреля 2017 г. приходится на субботу, справки можно подавать в следующий понедельник, п. 7 ст. 6.1 НК РФ). См. » «.

Также справку 2-НДФЛ может понадобиться выдать работникам «на руки», если они на них претендуют. Им может понадобиться помощь, например, чтобы подать заявку на кредит. Бланк справки 2-НДФЛ предусматривает, что в справках 2-НДФЛ необходимо показывать коды доходов и вычетов, которые связаны с конкретным физическим лицом. Перечень новых кодов доходов и вычетов по НДФЛ утвержден Приказом ФНС от 22 ноября 2016 г. № ММВ-7-11/633. Новые коды вычетов должны применяться уже при заполнении справок 2-НДФЛ от 26 декабря 2016 года. Теперь посмотрим, что именно изменилось.

Форма справки о доходах физического лица (2-НДФЛ) и порядок ее заполнения утверждены приказом ФНС России от 30. 10.2015 № ММВ-7-11/485. Данная форма применяется в 2017 году. Новая форма сертификата 2-НДФЛ за 2017 год не утверждена.

10.2015 № ММВ-7-11/485. Данная форма применяется в 2017 году. Новая форма сертификата 2-НДФЛ за 2017 год не утверждена.

Новые коды доходов

В справке 2-НДФЛ налоговые агенты (организации или ИП) отражают только те доходы, источником выплаты которых являются они сами. При этом вид дохода, выплачиваемого работнику, отражается в справке 2 НДФЛ в виде специального кода.

Какие доходы учитывать

В справке по форме 2-НДФЛ должны быть указаны все доходы, которые облагаются налогом. Таким образом, учитываются все суммы, которые были выплачены гражданину, как по трудовому договору, так и по гражданско-правовому договору (п. 3 ст. 226, ст. 210 НК РФ).

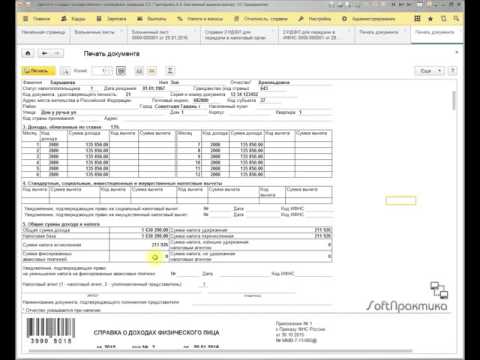

Доходы физических лиц отражаются в разделе 3 справки 2-НДФЛ. Заголовок этого раздела отражает ставку налога, применимую к доходам. Если в течение 2016 года одно и то же лицо получило доходы, облагаемые НДФЛ по разным ставкам, то раздел 3 нужно будет заполнить отдельно по каждой налоговой ставке.

При заполнении таблицы в разделе 3 справки 2-НДФЛ приложения 1 «Коды доходов» и 2 «Коды вычетов» необходимо приложить к приказу ФНС России от 10 сентября 2015 г. № ММВ -7-11/387. Каждому виду доходов и каждому виду налоговых вычетов присвоены специальные коды. Например, доходу в виде заработной платы соответствует код 2000. При выплате вознаграждения по иным гражданско-правовым договорам — код 2010, при выплате пособия по временной нетрудоспособности — код 2300. При отсутствии специального кода дохода — код 4800. Доход коды отражены в разделе 3, например так:

№ ММВ -7-11/387. Каждому виду доходов и каждому виду налоговых вычетов присвоены специальные коды. Например, доходу в виде заработной платы соответствует код 2000. При выплате вознаграждения по иным гражданско-правовым договорам — код 2010, при выплате пособия по временной нетрудоспособности — код 2300. При отсутствии специального кода дохода — код 4800. Доход коды отражены в разделе 3, например так:

Основные коды доходов не изменились. Однако с 26 декабря 2016 года значение некоторых кодов доходов было обновлено, а также добавлены некоторые коды. В частности, появились два новых кода, которые нужно будет указывать в справках для многих налоговых агентов, а именно:

Новые коды вычетов

С 26 декабря 2016 года исключены из применения стандартные вычеты с кодами 114 — 125. введены коды вычетов для справки 2-НДФЛ в 2017 году со 126 до 149. Это было сделано в связи с тем, что ранее для родителей, усыновителей, опекунов, попечителей и приемных родителей существовали единые кодексы отчислений. Однако с 26 декабря 2016 года коды для родителей (усыновителей) и коды для опекунов, попечителей, приемных родителей разделены, так как для родителей детей-инвалидов установлен вычет в размере 12 000 рублей, а для опекунов (попечителей, приемных родителей) — в размере 6000 руб.

Однако с 26 декабря 2016 года коды для родителей (усыновителей) и коды для опекунов, попечителей, приемных родителей разделены, так как для родителей детей-инвалидов установлен вычет в размере 12 000 рублей, а для опекунов (попечителей, приемных родителей) — в размере 6000 руб.

примечание

Вы должны представлять детские вычеты только тем работникам, чей доход облагается налогом по ставке 13%. Чтобы воспользоваться своим правом, работник должен написать заявление, к которому приложить копию свидетельства о рождении ребенка.

| Код скидки | Комментарий | Сумма вычета |

| 126 | На первого ребенка в возрасте до 18 лет, а также на каждого студента очной формы обучения, аспиранта, практиканта, практиканта, студента, курсанта в возрасте до 24 лет родителю, супруге родителя, усыновителю, обеспечивающему для ребенка. | 1400 руб. |

| 127 | На второго ребенка в возрасте до 18 лет, а также на каждого студента очной формы обучения, аспиранта, практиканта, практиканта, студента, курсанта в возрасте до 24 лет родителю, супругу родителя, усыновителю, обеспечивающему для ребенка. | 1400 руб. |

| 128 | За третьего и каждого последующего ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, практиканта, стажера, студента, курсанта в возрасте до 24 лет родителю, супруге родителя, усыновителю родитель, обеспечивающий ребенка | 3000 руб. |

| 129 | На ребенка-инвалида в возрасте до 18 лет или студента очного отделения, аспиранта, интерна, стажера, студента в возрасте до 24 лет, являющегося инвалидом I и II группы родителю, супруге родителя усыновитель, на содержании которого находится ребенок. | 12 000 руб. |

| 130 | На первого ребенка в возрасте до 18 лет, а также на каждого студента очной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на содержании которого находится ребенок. | 1400 руб. |

| 131 | На второго ребенка в возрасте до 18 лет, а также на каждого студента очной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, которого содержит ребенок | 1400 руб. |

| 132 | За третьего и каждого последующего ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, практиканта, стажера, студента, курсанта в возрасте до 24 лет, опекуна, попечителя, приемного родителя, супруга ( супруга) приемного родителя, обеспечивающего ребенка. | 3000 руб. |

| 133 | Для ребенка-инвалида в возрасте до 18 лет или студента очного отделения, аспиранта, интерна, интерна, студента в возрасте до 24 лет, являющегося инвалидом I и II группы, опекуну, попечителю, приемному родителю, супруга (супруга) приемного родителя, на попечении которого ребенку исполнилось 9 лет.0356 | 6000 руб. |

| 134 | Двойная сумма за первого ребенка в возрасте до 18 лет, а также за каждого студента дневной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет родителю-одиночке, усыновителю | 2800 | рублей

| 135 | Двойная сумма за первого ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, интерна, стажера, студента, курсанта в возрасте до 24 лет единоличному опекуну, попечителю, приемному родителю. | 2800 руб. |

| 136 | Двойная сумма за второго ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет одному родителю, усыновителю. | 2800 руб. |

| 137 | Двойная сумма за второго ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единоличному опекуну, попечителю, приемному родителю | 2800 руб. |

| 138 | Двойная сумма за третьего и каждого последующего ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, практиканта, стажера, студента, курсанта в возрасте до 24 лет одному родителю, усыновителю | 6000 руб. |

| 139 | Двойная сумма за третьего ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, интерна, стажера, студента, курсанта в возрасте до 24 лет единоличному опекуну, попечителю, приемному родителю. | 6000 руб. |

| 140 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или студента очной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I или II группы единственный родитель, усыновитель. | 24 000 руб. |

| 141 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или студента очной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I и II группы к единственный опекун, попечитель, приемный родитель. | 12 000 руб. |

| 142 | Двойная сумма за первого ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на на основании заявления об отказе одного из родителей от получения налогового вычета. | 2800 руб. |

| 143 | В двойном размере за первого ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, интерна, стажера, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета. | 2800 руб. |

| 144 | Двойная сумма за второго ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, интерна, практиканта, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на на основании заявления об отказе одного из родителей от получения налогового вычета. | 2800 руб. |

| 145 | Двойная сумма за второго ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, практиканта, стажера, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании по заявлению об отказе одного из приемных родителей от получения налогового вычета. | 2800 руб. |

| 146 | Двойная сумма за третьего и каждого последующего ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, интерна, стажера, студента, курсанта в возрасте до 24 лет одному из родителей их выбор на основании заявления об отказе одного из родителей от получения налогового вычета. | 6000 руб. |

| 147 | Двойная сумма за третьего ребенка в возрасте до 18 лет, а также за каждого студента очной формы обучения, аспиранта, практиканта, стажера, студента, курсанта в возрасте до 24 лет одному из усыновителей по их выбору на основании по заявлению об отказе одного из приемных родителей от получения налогового вычета. | 6000 руб. |

| 148 | Двойной размер на ребенка-инвалида в возрасте до 18 лет или студента очной формы обучения, аспиранта, интерна, стажера, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I или II группы, до одного родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета. | 24 000 руб. |

| 149 | Двойной размер на ребенка-инвалида в возрасте до 18 лет или студента очной формы обучения, аспиранта, интерна, стажера, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I или II группы, до одного усыновителей по их выбору на основании заявления об отказе одного из усыновителей от получения налогового вычета. | 12 000 руб. |

Новые коды 2017 года необходимо будет указать в разделе 4 справки 2-НДФЛ за 2016 год.

Код вычета на ребенка – краткое цифровое обозначение льготы по НДФЛ, которое проставляется в форме 2-НДФЛ при ее составлении. Это помогает определить цель суммы удержания, не указывая полное имя в полях формы. Рассмотрим в представленном материале, какие значения могут принимать коды вычетов по подоходному налогу с детей.

Цели применения льгот по подоходному налогу с населения Вычеты, по сути, представляют собой освобождение части дохода физического лица от сбора подоходного налога. Каждый гражданин, имеющий ребенка, может использовать их на добровольной основе, на основании положений ст. 218 НК РФ.

Каждый гражданин, имеющий ребенка, может использовать их на добровольной основе, на основании положений ст. 218 НК РФ.

Работник сам должен инициировать применение такой льготы, подав заявление в бухгалтерию (бухгалтерию) компании. Бухгалтер, в свою очередь, обязан учитывать волю работника при исчислении налогооблагаемого дохода.

ПРИМЕЧАНИЕ! Без наличия такого обращения в автоматическом порядке указанная льгота налогоплательщику не предоставляется. Поэтому всем тем, у кого есть дети и соответствующее право на пособие, целесообразно оформить детские вычеты при приеме на работу.

Пособие на ребенка обычно реализуется работодателем в течение налогового периода. Однако работник, не обратившийся за ней в течение года, может по окончании налогового периода (того же года) самостоятельно составить декларацию, приложить копии документов и заявление и передать их в местное отделение Федеральная налоговая служба.

ВАЖНО! Таким образом, он может получать отчисления только за последние 3 года, предшествующие подаче заявления.

Налоговые органы обязаны рассмотреть заявление в установленный законодательством срок. При отсутствии вопросов со стороны контролеров налогоплательщику будет возвращена излишне уплаченная сумма налога.

Коды налоговых вычетов на детей в 2016 годуЕжегодно до 1 апреля работодатели представляют данные о своих работниках по форме 2-НДФЛ за прошлый год. Справка 2-НДФЛ содержит информацию о суммах доходов, начисленных в пользу физического лица, предоставленных вычетах, начисленном и удержанном налоге.

Для формирования данной формы используется перечень кодов вычетов на детей в 2016-2017 годах, утвержденный приказом ФНС России «Об утверждении кодов видов доходов и вычетов» от 10 сентября 2017 г. 2015 № ММВ-7-11 / [email protected] (ред. от 22.11.2016). Приводим их в таблице.

Порядок получения пособия на ребенка Ознакомившись с кодами налоговых вычетов на детей , следует подробнее рассказать о процессе их оформления.

Ваше военное жалованье облагается подоходным налогом штата Нью-Йорк в той же мере, в какой оно облагается федеральным подоходным налогом.

Ваше военное жалованье облагается подоходным налогом штата Нью-Йорк в той же мере, в какой оно облагается федеральным подоходным налогом. Вы являетесь нерезидентом, и ваша военная зарплата не облагается подоходным налогом штата Нью-Йорк.

Вы являетесь нерезидентом, и ваша военная зарплата не облагается подоходным налогом штата Нью-Йорк.

Об авторе