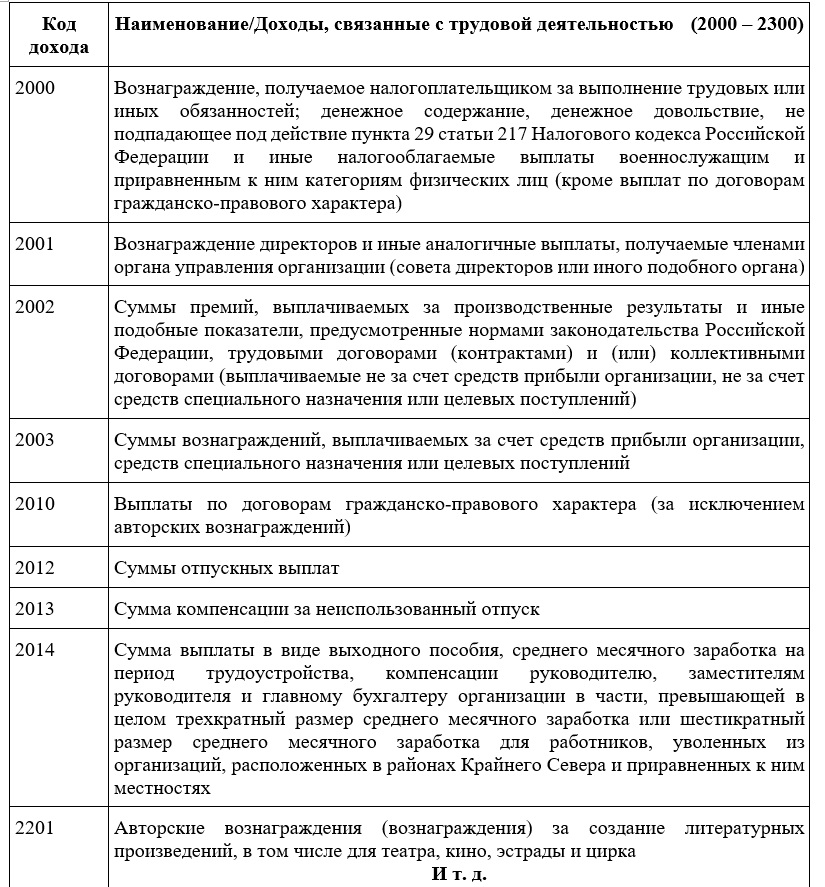

134 код вычета в 2 ндфл: Код вычета 134 в справке 2-НДФЛ

Вычеты по НДФЛ — 1С бухгалтерия

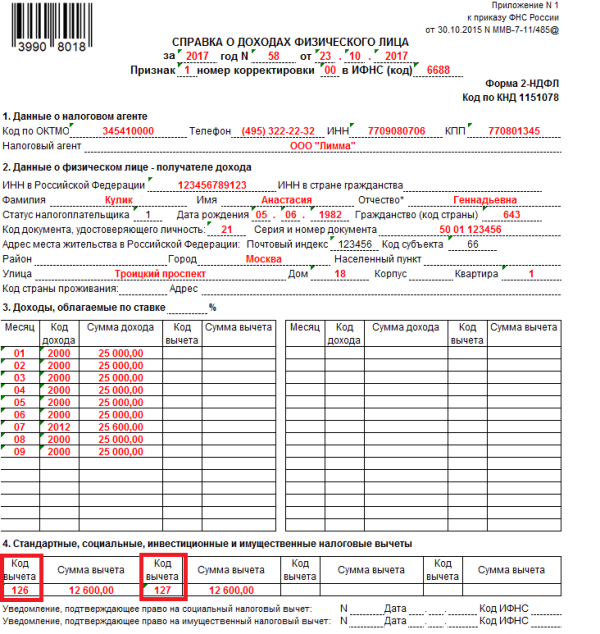

В программах 1С Бухгалтерия 8 и 1С Зарплата и Управление Персоналом 8, начиная соответственно с версий 1.6.14.4 и 2.5.13.5, учтены изменения кодов и размеров стандартных налоговых вычетов в соответствии с поправками в главе 23 Налогового кодекса РФ. В справочнике Вычеты по НДФЛ (меню Зарплата – Учет НДФЛ и ЕСН – Вычеты по НДФЛ) обновлены и дополнены коды вычетов по НДФЛ на детей (рис.1).

Рисунок 1.

Причем, для того, чтобы при обновлении программы старые коды автоматически заменялись на новые, в этом справочнике была изменена и дополнена информация непосредственно в строчках, имеющих отношение к старым кодам. Так, например, вместо кода вычета 101 появился код вычета 108/101. Причем поясняется, что в отчетности при работе с данным вычетом до 2009 года будет проставляться старый код – 101, а при работе, начиная с 01.01.2009, — новый код 108. Если в данном справочнике нажать на кнопку Перейти, то можно получить информацию о размере указанного вычета (101/108) и ограничении доходов в зависимости от даты предоставления этого вычета (рис. 2).

2).

Рисунок 2.

При обновлении программы замена кодов произойдет автоматически в момент начисления зарплаты. Пусть до обновления программы в регистр Стандартные вычеты по НДФЛ была внесена следующая информация (рис. 3).

Рисунок 3.

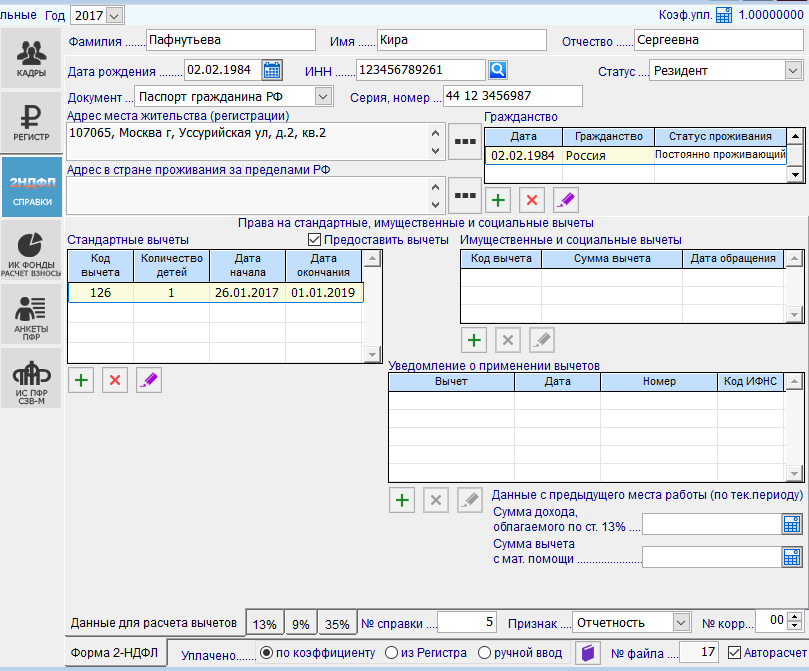

После обновления в программе автоматически был изменен порядок регистрации стандартных вычетов (рис.4). Право на стандартные вычеты на детей теперь стало регистрироваться отдельно от личных стандартных вычетов. Соответственно появился новый регистр сведений Стандартные вычеты физических лиц на детей отдельно от регистра НДФЛ стандартные вычеты физических лиц, где регистрируется информация о личных вычетах.

Рисунок 4.

Сведения о стандартных вычетах на детей пользователю рекомендуется проверить и при необходимости скорректировать вручную. Дело в том, что вычет, ранее имевший код 102, в справочнике Коды вычетов теперь разделен на два вида вычетов в соответствии с приказом ФНС России от 30. 12.2008 № ММ-3-3/694) (см. Рис. 1):

12.2008 № ММ-3-3/694) (см. Рис. 1):

— 110/102 –двойной вычет на каждого ребенка единственному родителю;

— 111 — двойной вычет на каждого ребенка родителю при условии отказа второго родителя от получения вычета в отношении этого ребенка.

При обновлении программы вычет, до 01.01.2009 г имевший код 102, автоматически заменяется на код 110/102. Поэтому если работнику полагается вычет с кодом 111, то эти данные требуется скорректировать в программе вручную.

Аналогичные действия требуются от расчетчика зарплаты по отношению к стандартным вычетам на детей-инвалидов. При обновлении программы код 107 автоматически заменяется на код 112. В случае необходимости код 112 вручную корректируется на 113.

Хотелось бы обратить внимание на тот факт, что при внесении информации о праве на стандартный вычет на детей появилась возможность указать не только дату начала, но и дату окончания применения этого вычета. Многие пользователи восприняли это, как возможность внесения сведений о дате рождения и дате прекращения использования вычета по каждому ребенку в отдельности. Однако в случае, когда количество детей два и более, это неверно. Как же в этом случае правильно внести соответствующую информацию? Допустим, у сотрудника двое детей. В декабре 2009 года старшему ребенку исполняется 18 лет. Если ребенок не является учащимся очной формы обучения, то с января 2010 года сотруднику полагается вычет лишь на одного ребенка. В этом случае расчетчик зарплаты должен внести информацию в программу следующим образом (рис.5):

Однако в случае, когда количество детей два и более, это неверно. Как же в этом случае правильно внести соответствующую информацию? Допустим, у сотрудника двое детей. В декабре 2009 года старшему ребенку исполняется 18 лет. Если ребенок не является учащимся очной формы обучения, то с января 2010 года сотруднику полагается вычет лишь на одного ребенка. В этом случае расчетчик зарплаты должен внести информацию в программу следующим образом (рис.5):

— с 01.01.2009 по 31.12.2009 сотруднику предоставляется вычет на 2 детей;

— с 01.01.2010 по 31.12.2012 сотруднику предоставляется вычет на 1 ребенка.

Рисунок 5.

Указывать дату окончания применения вычета необязательно, однако в этом случае расчетчик зарплаты должен будет сам контролировать момент прекращения предоставления этого вычета.

Эстетическая медицина и налоговый вычет

А вы знали, что можете вернуть до 13% от суммы, которую потратили на процедуры в «ЛИНЛАЙН»?

Сеть наших клиник работает согласно законодательству, поэтому у наших пациентов есть возможность вернуть часть уплаченного ими подоходного налога.

Памятка об оформлении налогового вычета от врача-косметолога, лазеротерапевта, специалиста по инъекционным методикам Ольги Мокрищевой:

- Лично или по телефону попросите администраторов «ЛИНЛАЙН» подготовить пакет документов для возврата подоходного налога.

Пакет документов состоит из:

- справки об оплате медицинских услуг;

- договора на оказание платных медицинских услуг;

- лицензии.

Имейте ввиду, что вы можете запросить справки об оплате медицинских услуг за последние 3 года.

- Пакет документов вместе с декларацией и формой 2-НДФЛ вы подаете в налоговую инспекцию через личный кабинет на сайте Госуслуги.

- После прохождения проверки ждете зачисления суммы налогового вычета на ваш счет.

Что полезно знать о налоговом вычете?

Налоговый вычет на косметологические услуги ПРЕДОСТАВЛЯЕТСЯ.

Право налогоплательщика на получение социального вычета в сумме, уплаченной за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, установлено подпунктом 3 п. 1 ст. 219 Налогового кодекса РФ.

1 ст. 219 Налогового кодекса РФ.

Косметологические услуги относятся к медицинским услугам, по которым предоставляется социальный налоговый вычет.

И вот почему:

Медицинская услуга, как определяет статья 3 ФЗ от 21.11.2011 N 323-ФЗ «Об основах охраны здоровья граждан в РФ», это медицинское вмешательство или комплекс медицинских вмешательств, направленных на профилактику, диагностику и лечение заболеваний, медицинскую реабилитацию и имеющих самостоятельное законченное значение.

К медицинским услугам относятся и работы (услуги) по косметологии.

Медицинская помощь по профилю «косметология» включает комплекс лечебно-диагностических и реабилитационных мероприятий, направленных на сохранение или восстановление структурной целостности и функциональной активности покровных тканей человеческого организма (кожи и её придатков, подкожной жировой клетчатки и поверхностных мышц).

Это устанавливает пункт 2 Приказа Минздрава РФ от 18 апреля 2012 г. М 381н «Об утверждении Порядка оказания медицинской помощи населению по профилю «косметология».

Конкретный перечень медицинских услуг утвержден приказом Минздрава России от 13.10.2017 М 804н «Об утверждении номенклатуры медицинских услуг». В документе перечень медицинских услуг разделен на два раздела: «А» и «В».⠀

Раздел «В» включает медицинские услуги, представляющие комплекс медицинских вмешательств, направленных на профилактику, диагностику и лечение заболеваний, медицинскую реабилитацию и имеющих самостоятельное законченное значение.

Первичный и вторичный приемы (осмотр, консультация) врача-косметолога согласно Номенклатуре медицинских услуг, отнесены к медицинским услугам и обозначены соответствующими кодами В01.008.003 и ВО1.008.004.

Первичное обращение пациента к врачу-косметологу предполагает выявление врачом-косметологом дефектов и нарушений, требующих проведения косметологической коррекции. В рамках повторного обращения врач-косметолог выполняет медицинские процедуры и манипуляции для коррекции выявленных нарушений и дефектов.

Номенклатурой медицинских услуг, помимо приема, осмотра врача-косметолога предусмотрены, в том числе, следующие виды косметологических услуг:

1. Контурная пластика лица — код А16.07.022;

Контурная пластика лица — код А16.07.022;

2.Внутрикожная контурная пластика — код А16.01.026;

З.Ультразвуковой пилинг — код А22.01.001.00;

4.Ультразвуковое лечение кожи — код А22.01.001;

5.Лазерная шлифовка кожи — код А22.01.002;

6.Фотодинамическая терапия при заболеваниях кожи, подкожно-жировой клетчатки, придатков кожи — код А22.01.007;

7.Проведение депиляции — код АЛ4.01.012;

8. Проведение эпиляции — код А14.01.013;

9.Удаление комедонов кожи — код АЛ 4.01.009;

10.Очищение кожи лица и шеи — код А14.01.005

Таким образом, стоимость проведения косметологических услуг, предоставляемых медицинскими организациями, учитывается в составе социального налогового вычета, установленного подпунктом 3 пункта 1 статьи 219 Налогового кодекса РФ.

Основным актом, определяющим виды косметологических услуг, в отношении которых предоставляется социальный налоговый вычет, является Номенклатура медицинских услуг, утвержденная приказом Минздрава России от 13. 10.2017 М 804н.

10.2017 М 804н.

Лицу, желающему получить социальный налоговый вычет, в первую очередь, необходимо обратиться к данному акту и определить, входит ли оказанная ему косметологическая услуга в перечень медицинских услуг, в отношении которых установлен социальный налоговый вычет.

26 Кодекс США § 164 — Налоги | Кодекс США | Закон США

(a) Общее правило Если иное не предусмотрено в данном разделе, следующие налоги допускаются в качестве вычета за налоговый год, в котором они уплачены или начислены:

(1)

Государственные, местные и иностранные налоги на недвижимость.

(2)

Государственные и местные налоги на личное имущество.

(3)

Государственные, местные и иностранные подоходные, военные и сверхприбыльные налоги.

(4)

Налог на товары и услуги, взимаемый с распределения доходов.

Кроме того, допускается вычет государственных, местных и иностранных налогов, не указанных в предыдущем предложении, которые уплачиваются или начисляются в течение налогового года при ведении торговли или бизнеса или деятельности, описанной в статье 212 ( относящиеся к расходам на получение дохода). Несмотря на предыдущее предложение, любой налог (не указанный в первом предложении настоящего подраздела), который уплачивается или начисляется налогоплательщиком в связи с приобретением или распоряжением имуществом, рассматривается как часть стоимости приобретенного имущества или, в в случае распоряжения, как уменьшение суммы, реализованной по распоряжению.

(b) Определения и специальные правила Для целей настоящего раздела —

(1) Налоги на имущество физических лиц

Термин «налог на личное имущество» означает адвалорный налог, взимаемый на ежегодной основе в отношении личного имущества.

(2) Государственные или местные налоги

Налог штата или местный налог включает только налог, взимаемый штатом, владением Соединенных Штатов или политическим подразделением любого из вышеперечисленных или округом Колумбия.

(3) Иностранные налоги

Иностранный налог включает только налог, установленный властями иностранного государства.

(4) Особые правила налога на товары и услуги

(A) В целом налог на товары и услуги, взимаемый с распределения доходов, составляет—

(и)

налог, взимаемый разделом 2601, и

(ii)

любой налог штата, указанный в статье 2604 (действовавший до его отмены),

, но только в той мере, в какой такой налог взимается с передачи, которая включается в валовой доход распределяемого лица и к которой статья 666 не применяется. .

(B) Специальное правило для налога, уплаченного досрочно

Любой налог, указанный в подпункте (А), взимаемый в отношении передачи, происходящей в течение налогового года дистрибьютора (или, в случае налогооблагаемого прекращения, траста), который уплачивается не позднее срока, установленного законом (включая продления) для подачи декларации в отношении такой передачи, считается уплаченной в последний день налогового года, в котором была осуществлена передача.

(5) Общие налоги с продаж Для целей подраздела (а)—

(A) Решение об удержании государственных и местных налогов с продаж вместо государственных и местных подоходных налогов При выборе налогоплательщика в налоговом году применяется подраздел (а)—

(и)

без учета государственного и местного подоходного налога и

(ii), как если бы государственные и местные общие налоги с продаж упоминались в параграфе этого документа.

(B) Определение общего налога с продаж

Термин «общий налог с продаж» означает налог, взимаемый по единой ставке в отношении розничной продажи широкого спектра товаров.

(C) Особые правила для продуктов питания и т. д. В отношении продуктов питания, одежды, предметов медицинского назначения и транспортных средств—

(и)

тот факт, что налог не применяется в отношении некоторых или всех таких предметов, не должен приниматься во внимание при определении того, применяется ли налог в отношении широкого круга предметов, и

(ii)

Тот факт, что ставка налога, применяемая в отношении некоторых или всех таких статей, ниже общей ставки налога, не принимается во внимание при определении того, взимается ли налог по одной ставке.

(D) Товары, облагаемые налогом по разным ставкам

За исключением случаев применения более низкой ставки налога в отношении предмета, описанного в подпункте (C), в соответствии с настоящим параграфом не допускается вычет любого общего налога с продаж, взимаемого в отношении предмета по ставке, отличной от общая ставка налога.

(E) Компенсационные налоги на использование Компенсационный налог на использование в отношении объекта рассматривается как общий налог с продаж. Для целей предыдущего предложения термин «компенсирующий налог на использование» означает в отношении любого предмета налог, который:

(и)

применяется к использованию, хранению или потреблению такого предмета, и

(ii)

является дополнением к общему налогу с продаж, но только в том случае, если в соответствии с данным параграфом допускается вычет в отношении товаров, продаваемых в розницу в налоговой юрисдикции, которые аналогичны таким товарам.

(F) Специальное правило для автомобилей

В случае автотранспортных средств, если ставка налога превышает общую ставку, такое превышение не принимается во внимание, а общая ставка рассматривается как ставка налога.

(G) Отдельно указанные общие налоги с продаж

Если сумма какого-либо общего налога с продаж указана отдельно, то в той мере, в какой указанная сумма уплачивается потребителем (кроме как в связи с торговлей или бизнесом потребителя) продавцу, такая сумма считается в качестве налога, взимаемого с такого потребителя и уплачиваемого им.

(H) Сумма вычета может быть определена по таблицам

(i) В целом При выборе налогоплательщика для налогового года сумма вычета, разрешенная в соответствии с настоящим параграфом для такого года, составляет—

(Я)

сумма, определенная в соответствии с настоящим пунктом (без учета настоящего подпункта) в отношении автомобилей, лодок и других предметов, указанных секретарем, и

(II)

сумма, определенная в соответствии с таблицами, предписанными Секретарем в отношении предметов, к которым подпункт (I) не применяется.

(ii) Требования к таблицамТаблицы, предписанные пунктом (i)—

(Я)

должны отражать положения настоящего пункта,

(II)

основывается на среднем потреблении налогоплательщиками по штатам (по определению Секретаря) товаров, к которым пункт (i)(I) не применяется, с учетом статуса подачи, количества иждивенцев. , скорректированный валовой доход и ставки государственного и местного налога с продаж, а также

(III)

необходимо определять только в отношении скорректированного валового дохода до применимой суммы (как определено в разделе 68(b)).

(6) Ограничение индивидуальных вычетов за налоговые годы с 2018 по 2025 г. В случае физического лица и налогового года, начинающегося после 31 декабря 2017 г. и до 1 января 2026 г.—

(А)

налоги на иностранную недвижимость не должны учитываться в соответствии с подразделом (a)(1) и

(B)

совокупная сумма налогов, учитываемая в соответствии с пунктами (1), (2) и (3) подраздела (а) и пунктом (5) настоящего подраздела за любой налоговый год, не должна превышать 10 000 долларов США (5 000 долларов США в случае лица, состоящего в браке, подающего отдельную декларацию).

Предыдущее предложение не применяется к любым иностранным налогам, указанным в подразделе (а)(3), или к любым налогам, указанным в пунктах (1) и (2) подраздела (а), которые уплачиваются или начисляются при ведении торговли. или бизнес или деятельность, описанная в разделе 212. Для целей подпункта (B) сумма, уплаченная в налоговом году, начинающемся до 1 января 2018 г., в отношении государственного или местного подоходного налога, взимаемого за налоговый год, начинающийся после 31 декабря. , 2017, считается уплаченным в последний день налогового года, за который такой налог взимается.

(c) Отказ в вычете в отношении определенных налогов Вычет не допускается в отношении следующих налогов:

(1)

Налоги, начисляемые в счет местных пособий, способные увеличить стоимость оцениваемого имущества; но этот параграф не препятствует вычету таких налогов, которые должным образом относятся на содержание или процентные платежи.

(2)

Налоги на недвижимое имущество в той мере, в какой подраздел (d) требует, чтобы такие налоги рассматривались как налагаемые на другого налогоплательщика.

(d) Распределение налогов на недвижимое имущество между продавцом и покупателем

(1) Общее правило Для целей подраздела (а), если недвижимое имущество продается в течение любого налогового года, то—

(А)

часть налога на недвижимое имущество, которая надлежащим образом распределяется на ту часть года, которая заканчивается за день до даты продажи, считается налогом, взимаемым с продавца, и

та часть такого налога, которая надлежащим образом относится к той части года, которая начинается с даты продажи, считается налогом, взимаемым с покупателя.

(2) Особые правила

(A) В случае любой продажи недвижимого имущества, если—

(и)

налогоплательщик не может в силу своего метода учета вычитать какие-либо суммы налогов, если они не уплачены, и

(ii)

другая сторона продажи несет (в соответствии с законом, устанавливающим налог на недвижимое имущество) ответственность за уплату налога на недвижимое имущество за налоговый год на недвижимое имущество,

, тогда для целей подраздела (а) налогоплательщик считается уплатившим , на дату продажи такая сумма налога, которая в соответствии с пунктом (1) настоящего подраздела считается возложенной на налогоплательщика. Для целей предыдущего предложения, если ни одна из сторон не несет ответственности за уплату налога, то сторона, владеющая имуществом в момент, когда налог становится залоговым имуществом, считается ответственной за уплату налога на недвижимое имущество за налоговый год на недвижимое имущество.

Для целей предыдущего предложения, если ни одна из сторон не несет ответственности за уплату налога, то сторона, владеющая имуществом в момент, когда налог становится залоговым имуществом, считается ответственной за уплату налога на недвижимое имущество за налоговый год на недвижимое имущество.

(B) В случае любой продажи недвижимого имущества, если налогооблагаемый доход налогоплательщика за налоговый год, в течение которого происходит продажа, рассчитывается по методу начисления, и если нет выбора в соответствии с разделом 461(c) (относящимся к к начислению налогов на недвижимое имущество) применяется, то для целей подраздела (а), та часть такого налога, которая—

(и)

рассматривается в соответствии с пунктом (1) настоящего подраздела как возложенная на налогоплательщика, а

(ii)

не может, по причине метода учета налогоплательщика, быть вычтенным налогоплательщиком за любой налоговый год,

считается начисленным на дату продажи.

(e) Налоги акционера, уплачиваемые корпорациейЕсли корпорация платит налог, взимаемый с акционера с его доли в качестве акционера, и если акционер не возмещает корпорации, то—

(1)

вычет, разрешенный подразделом (а), должен быть разрешен корпорации; и

(2)

акционеру не разрешается вычитать такой налог.

(f) Вычет половины налога на самозанятость

(1) В целом

В случае физического лица, в дополнение к налогам, указанным в подразделе (а), допускается в качестве вычета за налоговый год сумма, равная половине налогов, взимаемых в соответствии с разделом 1401 (кроме налоги, взимаемые в соответствии с разделом 1401(b)(2)) за такой налоговый год.

(2) Вычет, относящийся к торговле или бизнесу

Для целей настоящей главы вычет, разрешенный пунктом (1), должен рассматриваться как относящийся к торговле или бизнесу, осуществляемому налогоплательщиком, который не состоит из оказания услуг налогоплательщиком в качестве наемного работника.

(g) Перекрестные ссылки

(1)

Положения, запрещающие любые вычеты по определенным налогам, см. в разделе 275.

(2)

В отношении налогов, взимаемых правительствами индейских племен (или их подразделениями), см. раздел 7871.

(16 августа 1954 г., гл. 736, 68A, стат. 47; Pub. L. 85–866, раздел I, §6 (a), 2 сентября 1958 г., 72 Stat. 1608; Pub. L. 88–272, раздел II, §207(a), (b)(1), (2), 26 февраля 1964 г., 78, закон 40–42, Pub. L. 92–580, §4(a) , 27 октября 1972 г., 86, закон 1277, публикация L. 94–455, раздел XIX, §§1901(a)(25), 1951(b)(3)(A), 4 октября 1976 г., 90 Stat. 1767, 1837; Pub. L. 95–600, раздел I, §111 (a), (b), 6 ноября 1978 г., 92 Stat. 2777; Pub. L. 96–223, раздел I, §101(b), 2 апреля 1980 г., 94, закон 250, публикация L. 97–473, раздел II, §202(b)(3), 14 января, 1983, 96 Стат. 2609; Паб. L. 98–21, раздел I, §124(c)(1), 20 апреля 1983 г. , 97 Stat. 90; Паб. Л. 98–369, разд. A, раздел IV, §474(r)(29)(F), 18 июля 1984 г., 98 Stat. 844; Паб. L. 99–499, раздел V, §516(b)(2)(A), 17 октября 1986 г., 100 Stat. 1771 г.; Паб. L. 99–514, раздел I, §134, раздел XIV, §1432(a)(1), (2), 22 октября 1986 г., 100 Stat. 2116, 2729; Паб. L. 100–418, раздел I, §1941(b)(2)(A), 23 августа 1988 г., 102 Stat. 1323; Паб. L. 100–647, раздел I, §1018(u)(11), 10 ноября 1988 г., 102 Stat. 3590; Паб. Л. 104–188, раздел I, §1704 (т) (79), 20 августа 1996 г., 110 Stat. 1891 г.; Паб. L. 108–357, раздел V, §501(a), 22 октября 2004 г., 118 Stat. 1520; Паб. L. 109–135, раздел IV, §403(r)(1), 21 декабря 2005 г., 119 Stat. 2628; Паб. Л. 109–432, разд. A, раздел I, §103(a), 20 декабря 2006 г., 120 Stat. 2934; Паб. Л. 110–343, разд. C, раздел II, §201(a), 3 октября 2008 г., 122 Stat. 3864; Паб. Л. 111–5, отд. B, раздел I, §1008(a), (b), 17 февраля 2009 г., 123 Stat. 317; Паб. L. 111–148, раздел IX, §9015(b)(2)(A), 23 марта 2010 г., 124 Stat. 871; Паб. L. 111–312, раздел VII, §722(a), 17 декабря 2010 г.

, 97 Stat. 90; Паб. Л. 98–369, разд. A, раздел IV, §474(r)(29)(F), 18 июля 1984 г., 98 Stat. 844; Паб. L. 99–499, раздел V, §516(b)(2)(A), 17 октября 1986 г., 100 Stat. 1771 г.; Паб. L. 99–514, раздел I, §134, раздел XIV, §1432(a)(1), (2), 22 октября 1986 г., 100 Stat. 2116, 2729; Паб. L. 100–418, раздел I, §1941(b)(2)(A), 23 августа 1988 г., 102 Stat. 1323; Паб. L. 100–647, раздел I, §1018(u)(11), 10 ноября 1988 г., 102 Stat. 3590; Паб. Л. 104–188, раздел I, §1704 (т) (79), 20 августа 1996 г., 110 Stat. 1891 г.; Паб. L. 108–357, раздел V, §501(a), 22 октября 2004 г., 118 Stat. 1520; Паб. L. 109–135, раздел IV, §403(r)(1), 21 декабря 2005 г., 119 Stat. 2628; Паб. Л. 109–432, разд. A, раздел I, §103(a), 20 декабря 2006 г., 120 Stat. 2934; Паб. Л. 110–343, разд. C, раздел II, §201(a), 3 октября 2008 г., 122 Stat. 3864; Паб. Л. 111–5, отд. B, раздел I, §1008(a), (b), 17 февраля 2009 г., 123 Stat. 317; Паб. L. 111–148, раздел IX, §9015(b)(2)(A), 23 марта 2010 г., 124 Stat. 871; Паб. L. 111–312, раздел VII, §722(a), 17 декабря 2010 г. , 124 Stat. 3316; Паб. L. 112–240, раздел II, §205(a), 2 января 2013 г., 126 Stat. 2323; Паб. Л. 113–295, разд. A, раздел I, §105(a), раздел II, §§209(c), 221(a)(12)(D), (26), (95)(B)(ii), 19 декабря, 2014, 128 стат. 4013, 4028, 4038, 4040, 4051; Паб. Л. 114–113, разд. Q, раздел I, §106(a), 18 декабря 2015 г., 129 Stat. 3046; Паб. L. 115–97, раздел I, §11042(a), 22 декабря 2017 г., 131 Stat. 2085; Паб. L. 117–169, раздел I, §§13903(a)(1), 13904(b)(1), 16 августа 2022 г., 136 Stat. 2014, 2015.)

, 124 Stat. 3316; Паб. L. 112–240, раздел II, §205(a), 2 января 2013 г., 126 Stat. 2323; Паб. Л. 113–295, разд. A, раздел I, §105(a), раздел II, §§209(c), 221(a)(12)(D), (26), (95)(B)(ii), 19 декабря, 2014, 128 стат. 4013, 4028, 4038, 4040, 4051; Паб. Л. 114–113, разд. Q, раздел I, §106(a), 18 декабря 2015 г., 129 Stat. 3046; Паб. L. 115–97, раздел I, §11042(a), 22 декабря 2017 г., 131 Stat. 2085; Паб. L. 117–169, раздел I, §§13903(a)(1), 13904(b)(1), 16 августа 2022 г., 136 Stat. 2014, 2015.)

Подается с формой 102 или 103.

Подается с формой 102 или 103.

1-10-44.

1-10-44.

Об авторе