3 ндфл как заполнить: Образец заполнения налоговой декларации 3-НДФЛ

| Раздел декларации 3‑НДФЛ | Наименование раздела декларации 3‑НДФЛ | Примечание |

| Титульный лист | Титульный лист | Подлежит обязательному заполнению |

| Раздел 1 | Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета |

Подлежит обязательному заполнению; отражаются суммы налога, подлежащие уплате (доплате) в бюджет или возврату из бюджета, заполняется после заполнения необходимого количества разд. 2 на основании произведенных в разд. 2 расчетов |

| Раздел 2 | Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке (001) __процентов |

Подлежит обязательному заполнению; если налогоплательщиком в налоговом периоде были получены доходы, облагаемые по разным налоговым ставкам, то расчет налоговой базы и суммы налога, подлежащей уплате в бюджет (возврату из бюджета), заполняется на отдельном листе для сумм налогов по доходам, облагаемым по каждой налоговой ставке |

| Приложение 1 | Доходы от источников в Российской Федерации | Указываются доходы, полученные в налоговом периоде от источников в РФ, облагаемые по налоговым ставкам 13, 35, 30, 15 и 9 % |

| Приложение 2 | Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001) __% |

Заполняется только налогоплательщиками, являющимися налоговыми резидентами РФ; указываются суммы доходов от всех источников выплаты за пределами РФ, облагаемые по ставке, указанной в поле показателя 001 приложения 2; если в налоговом периоде были получены доходы, в отношении которых в РФ установлены различные ставки налога, то соответствующие расчеты производятся на отдельных страницах приложения 2 |

| Приложение 3 |

Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики, а также расчет профессиональных налоговых вычетов, установленных пункта- ми 2, 3 статьи 221 Налогового кодекса Российской Федерации |

Строки 010 – 100 приложения 3 заполняются по суммам доходов, полученным от осуществления соответствующей деятельности следующими категориями налогоплательщиков, в том числе индивидуальными предпринимателями, адвокатами, нотариусами, иными лицами, занимающимися частной практикой. По каждому виду деятельности данные пункты приложения 3 заполняются отдельно |

| Приложение 4 |

Расчет суммы доходов, не подлежащей налого- обложению | Указываются суммы доходов, не подлежащие налогообложению в соответствии с положениями ст. 217 НК РФ, такие как сумма единовременной материальной помощи |

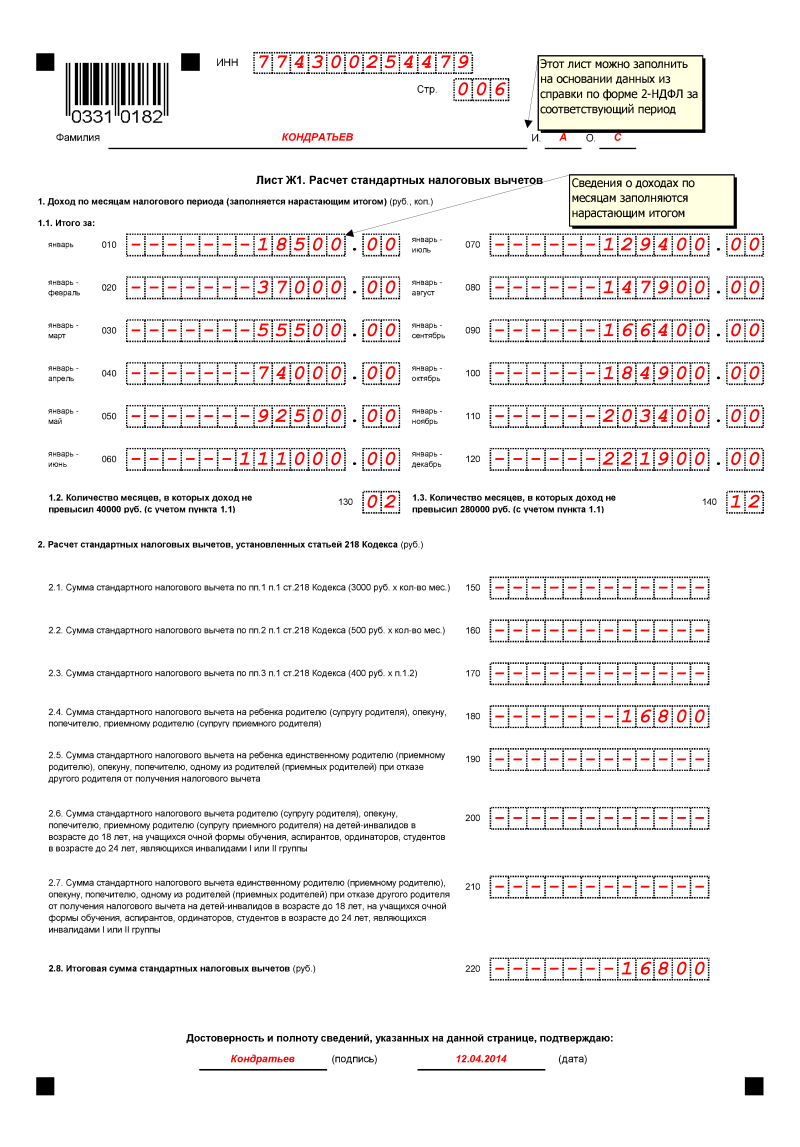

| Приложение 5 | Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации |

Заполняется физическими лицами – налоговыми резидентами РФ; рассчитываются суммы стандартных, социальных и инвестиционных налоговых вычетов, на которые вправе претендовать налогоплательщик в соответствии со ст. 218, 219 и 219.1 НК РФ;

заполняется на основании справок о доходах физического лица (ф. |

| Приложение 6 | Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации |

Заполняется физическими лицами – налоговыми резидентами РФ; в строках 010 – 040 приложения 6 производится расчет имущественных налоговых вычетов, установленных ст. 220 НК РФ, по доходам, полученным от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков, земельных участков, а также доли (долей) в указанном имуществе, облагаемым по ставке 13 % |

| Приложение 7 | Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества |

Заполняется физическими лицами – налоговыми резидентами РФ;

производится расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объекта (объектов) недвижимого имущества, предусмотренных |

| Приложение 8 | Расчет расходов и вычетов по операциям с ценными бумагами и производными финансовыми инструментами (ПФИ), а также по операциям, осуществленным в рамках инвестиционного товарищества | Заполняется в отношении расходов и вычетов по операциям с ценными бумагами, производными финансовыми инструментами (ПФИ), в том числе по операциям, учитываемым на индивидуальном инвестиционном счете в соответствии со ст. 214.1, 214.3, 214.4, 214.9 НК РФ, а также доходов от участия налогоплательщика в инвестиционных товариществах |

| Расчет к приложению 1 | Расчет дохода от продажи объектов недвижимого имущества |

Производится расчет дохода от продажи объектов недвижимого имущества, отражаемого в приложении 1;

расчет дохода для целей налогообложения производится по каждому объекту недвижимого имущества, приобретенному в собственность после 01. |

| четном периоде был получен доход, за исключением доходов, не подлежащих налогообложению в соответствии со ст. 217.1 НК РФ | ||

| Расчет к приложению 5 |

Расчет социальных налоговых вычетов, установленных подпункта- ми 4 и 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации |

Предназначен для расчета сумм социальных налоговых вычетов, установленных пп. 4 и |

Как заполнить декларацию 3 ндфл

Каждый россиянин может вернуть из бюджета часть уплаченного подоходного налога. Не все знают о такой возможности, но она действительно есть, и многие люди успешно возвращают в семейный бюджет значительные суммы денег.

Не все знают о такой возможности, но она действительно есть, и многие люди успешно возвращают в семейный бюджет значительные суммы денег. Если вы купили недвижимость, можете получить 13% с затраченных на покупку средств, но не более 260000 р. Для этого нужно собрать пакет документов и заполнить декларацию о доходах.

Правила заполнения декларации 3-НДФЛ

Проверьте, что у вас актуальный бланк декларации для 2020 года. Налоговая утвердила документ Приказом ФНС России №ММВ-7-11/569@. Изменения указаны в приказе № ММВ-7-11/506@ от 07.10.2019 г. Найти действующий бланк проще всего на официальном сайте ФНС – налог.ру. Там же можно скачать бесплатную программу «Декларация 2019» и заполнить форму в ней. Допустимы оба варианта.Вручную

Здесь два способа. Первый – распечатать бланк и вписывать данные в клеточки от руки. Второй – заполнить на компьютере в формате PDF или Excel, а потом распечатать.В любом случае придерживайтесь правил:

- Пишите синей или черной ручкой.

- Распечатывайте документ на одной стороне листа.

- Не скрепляйте листы, чтобы не повредить штрих код.

- Когда пишете вручную, заполняйте поля слева направо. Если останутся пустые клеточки, нужно проставить прочерки. Например, графа «код ОКТМО» имеет 11 клеточек. Восьмизначный код вписываем вот так: «12445698—»

- Если заполняете на компьютере, выравнивайте по правому краю. Прочерки ставить не нужно. Используйте шрифт Courier New размером 16-18.

- Нельзя исправлять, зачеркивать или замазывать.

- Каждую страницу нужно подписать. Для этого внизу есть поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

- Если декларацию подает ваш представитель, вложите в пакет документов нотариально заверенную копию доверенности.

- Сумма НДФЛ указывается в полных рублях. Копейки округляются (до 50 – в меньшую сторону, равно или больше 50 – в большую).

- Доходы в иностранной валюте пересчитывайте в рубли по курсу ЦБ на дату их получения.

- В специальном поле нужно проставить нумерацию. Ячейка содержит 3 клеточки. В лишних проставляйте 0. Например, 003 или 011.

Программа «Декларация»

Можно заполнить 3НДФЛ с помощью программы «Декларация», разработанной налоговой службой. Программа подскажет, какие поля нужно заполнить. Если хотите заполнять декларацию таким образом, скачайте и установите программу «Декларация» на своем компьютере.В программе вы увидите 6 вкладок, но не все из них активны. По мере заполнения они разблокируются. Для начала нужно выбрать вариант заполнения «3НДФЛ». Далее по порядку передвигайтесь по вкладкам: «Задание условий», «Сведения о декларанте», «Доходы, полученные в РФ», «Вычеты – имущественные вычеты».

После внесения всех данных нажмите на кнопку «Проверить». Программа покажет какие данные вы забыли внести. Исправьте ошибки и сохраните документ в формате xml если собираетесь подать декларацию в электронном виде или распечатайте в двух экземплярах если понесете бумажную декларацию в ИФНС

Особенности заполнения 3-НДФЛ для имущественного вычета

Для имущественного вычета потребуется заполнить титульный лист, первый и второй разделы, а также приложения 1 и 7.

Если ваш годовой доход меньше 2 млн р. в год, вычет будет переноситься на следующий налоговый период. Тогда вам придется заполнять декларацию на второй и третий год до получения полной суммы. Если стоимость недвижимости меньше 2 млн, право получить остаток сохраняется на будущие покупки.

Пошаговая инструкция по ручному заполнению декларации 3-НДФЛ

Вручную (без программы «Декларация»)Заполнять декларацию удобно с конца. Сначала рассчитайте сумму вычета в приложении 7, затем покажите доходы в приложении 2, потом перенесите информацию в раздел 2 и раздел 1. Не забудьте оформить титульный лист.

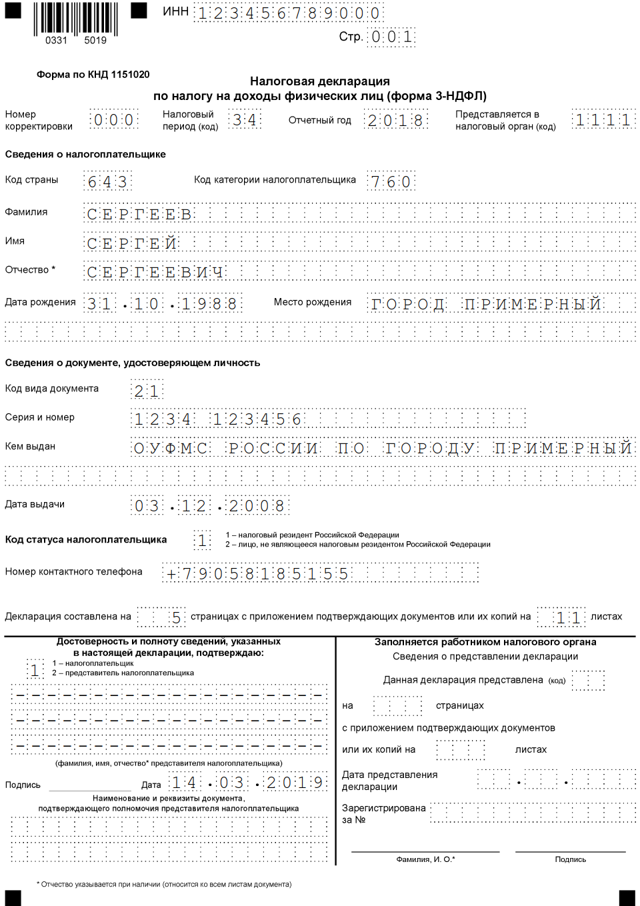

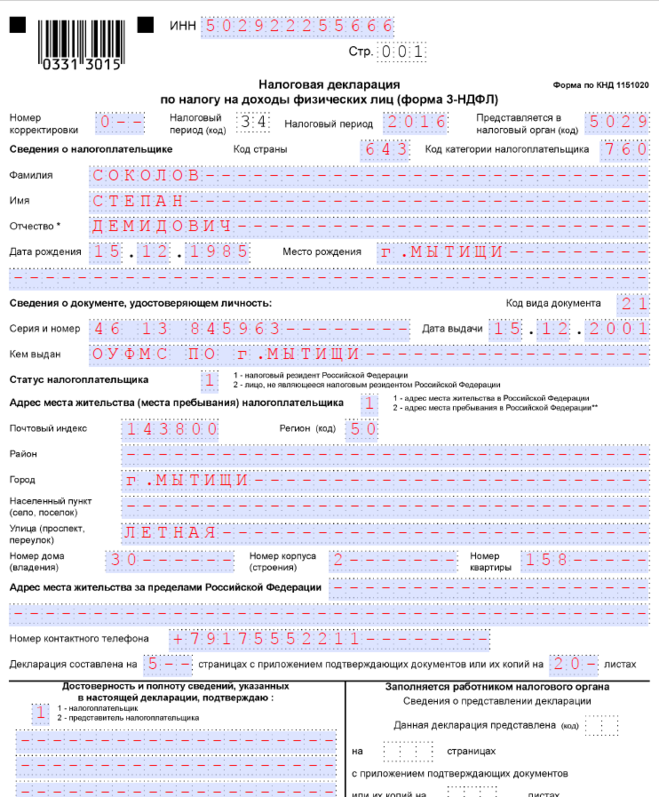

Оформление титульного листа

Для заполнения титульного листа потребуется паспорт или иной документ, удостоверяющий личность.На титульном листе нужно заполнить:

- Номер корректировки. Если заполняете первый раз, ставьте ноль. Если налоговая вернула документ на доработку, укажите какой по счету это возврат.

- Налоговый период. Пишем «34». Это значит, что период равен календарному году.

- Отчетный год – 2019.

- Код налогового органа. Того, куда отправляете документы. Это 4 цифры, которые можно узнать на сайте ФНС, сервис «Адрес и платежные реквизиты Вашей инспекции»: https://service.nalog.ru/addrno.do.

- Код страны. Для России – 643.

- Код категории налогоплательщика. 760 – для физического лица, желающего получить налоговый вычет.

- Ф.И.О., дату и место рождения пишите так, как указано в паспорте.

- Код документа. Для паспорта РФ – 21.

- Серия и номер паспорта, кем и когда выдан. Переписать данные из паспорта.

- Код статуса налогоплательщика. 1 – налогоплательщик, 2 – не платит налоги.

- Номер телефона.

- Количество листов декларации и количество листов пакета документов.

- В поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» нужно расписаться и поставить дату.

Только если заполняет законный представитель, указать в клеточках его ФИО.

Только если заполняет законный представитель, указать в клеточках его ФИО.

Как заполнить первый раздел

Перед тем как заполнять раздел 1, нужно рассчитать сумму возврата в разделе 2.После расчета указывайте значения:

Строка 010. Пишите 2 – возврат налога из бюджета.

Строка 020 – код бюджетной классификации. Для возврата уплаченного НДФЛ код такой: 182 1 01 02010 01 1000 110.

Стока 030 – код по ОКТМО населенного пункта, где возвращается налог. Можно посмотреть здесь: http://www.consultant.ru/document/cons_doc_LAW_149911/#dst0

Строка 040. Ставим ноль.

Строка 050. Переносите сумму налога из раздела 2.

Второй раздел

Здесь вы подсчитываете сумму налога, которая вернется на ваш счет.Заполняйте по порядку:

- Строка 001. Укажите налоговую ставку – 13.

- Строка 002. Поставьте 3 – иное.

- Строка 010 – годовой доход. Нужно посчитать по формуле: строка 070 приложения 1 + строка 070 приложения 2 + строка 050 приложения 3 + строка 220 приложения 5.

- Строка 020 – общая сумма доходов, которые не облагаются налогом. Если такие есть, перенесите из строки 120 приложения 4.

- Строка 030. Строка 010 – 020.

- Строка 040 – сумма вычета. Сложите строки приложения 7: 120, 130, 150 и 160.

- Строка 050. Это убытки по операциям с ценными бумагами (приложение 8 строка 040 + 050). Если таких операций не было, ставим 0.

- Строка 051. Доходы от участия в иностранных компаниях. Переносим из строки 070 приложения 2 или ставим 0.

- Строка 060. Налоговая база. Вычисляется так: строки 030 + 051 – 040 – 050. Если отрицательное значение или ноль, ставим 0.

- Строка 070. Считаем 060*13.

- Строка 080. Переносим строку 080 приложения 1.

- До 150 строки укажите налоги, уплаченные в разных случаях. Если таковых не было, везде проставляем 0.

- Строка 160. Сумма, которую вам вернут. Считаем по формуле: строки 080 + 090 + 100 + 110 + 120 + 130 – 070.

Приложение 1

В приложении нужно указать доходы, которые вы получили за отчетный период от российских работодателей. Если были поступления от иностранных компаний, нужно заполнить приложение 2. Если источников дохода несколько (например, вы меняли работу), для каждого заполняйте отдельное приложение. Чтобы оформить приложение, вам потребуется справка о доходах с места работы. ИНН, КПП, ОКТМО работодателя можно посмотреть на этой справке.Что нужно заполнить:

- Строка 010. Ставка налога. Для физических лиц 13%, если иное не предусмотрено налоговым кодексом.

- Строка 020. Код дохода можно посмотреть здесь: http://www.consultant.ru/document/cons_doc_LAW_309124/fd206362ed4f4d5ebb52ef449eb38dd5c81b0e6d/#dst1…. Если вы вносите доход по трудовому договору (официальное трудоустройство), ставьте код 07.

- Строка 030. ИНН организации, которая платит вам зарплату.

- Строка 040. КПП работодателя.

- Строка 050.

Код по ОКТМО.

Код по ОКТМО. - Строка 060. Название организации.

- Строка 070. Сумма дохода за год.

- Строка 080. Сумма удержанного налога за год.

Это расчет имущественного вычета. Для каждого объекта недвижимости нужно заполнить отдельное приложение. Тогда строки 100 – 180 заполняются только на последнем листе.

Заполняем строки:

- Строка 010. Код объекта недвижимости. 01 – дом, 02 – квартира, 03 – комната. Полный список здесь: http://www.consultant.ru/document/cons_doc_LAW_309124/e10feb7ab8ae9d5a20b2561163a3257485f9d428/#dst1….

- Строка 020. Код признака налогоплательщика смотрите здесь: http://www.consultant.ru/document/cons_doc_LAW_309124/e10feb7ab8ae9d5a20b2561163a3257485f9d428/#dst1…. Собственники указывают код 01.

- Строка 030. Заполняется, если в строке 010 указан код 1 или 7 (дом или дом с участком). Ставим 1 для строительства нового дома и 2 для покупки готового.

- Строка 031 и 032. В строке 031 указываете, какой из перечисленных на бланке видов номера вам известен. В строке 032 пишите сам номер.

- Строка 033. Не заполняйте эту строку, если записали номер объекта в строке 032. Если номера нет, запишите место нахождения объекта.

- Строка 040. Дата оформления акта приема/передачи квартиры или комнаты.

- Строка 050. Дата регистрации права собственности на дом или квартиру.

- Строка 060. Если вы оформляете вычет на земельный участок, укажите дату регистрации права собственности на этот участок.

- Строка 070. Если собственность долевая, укажите долю в праве собственности. Если вы один собственник, укажите дробь 1/1.

- Строка 080. Сумма, которую вы заплатили за недвижимость по договору, но не более максимального вычета, на который вы имеете право. Это значение равно 2 млн р. Например, если квартира стоит 2.5 млн р., указываете максимально допустимые 2 млн р. Если квартира стоит 1.

2 млн р., пишите сумму по договору – 1.2 млн р.

2 млн р., пишите сумму по договору – 1.2 млн р. - Строка 090. Если недвижимость покупалась в ипотеку, указывайте здесь сумму процентов, но не более максимально допустимого вычета по процентам (3 млн р.).

- Строка 100. Сумма ранее использованного налогового вычета.

- Строка 110. Сумма раннее использованного налогового вычета по процентам.

- Строка 120. Сумма вычета, который вам предоставил работодатель на основании извещения ФНС. Заполняется, если вы обращались в налоговую, чтобы получить выплату через работодателя.

- Строка 130. Сумма вычета по процентам, если обращались за выплатой через работодателя.

- Строка 140. Расчет налоговой базы за вычетом уже предоставленных вычетов. Считаем по формуле: значение строки 110 – строка 150 приложения 3 – 060 приложения 3 – 120 приложения 4 – 070, 181, 200 и 210 приложения 5 – 160 приложения 6 – 120 и 130 приложения 7 – 040, 052, 060, 070 приложения 8.

- Строка 150.

Сумма имущественного вычета, которая будет использована в текущем году. Не должна превышать значение строки 140.

Сумма имущественного вычета, которая будет использована в текущем году. Не должна превышать значение строки 140. - Строка 160. Сумма вычета по процентам, которая будет использована в текущем году. Не должна превышать разницу строк 140 и 150.

- Строка 170. Сумма вычета, которая перейдет на следующий год. Считаем по формуле: строка 080 – строки 100, 120 и 150.

- Строка 180. Сумма вычета по процентам, который перейдет на следующий год.

Как заполнить 3-НДФЛ в личном кабинете (пошагово с фото)

#Налоги, #Бухгалтерскийучет

Пошаговая инструкция по заполнению декларации 3-НДФЛ в 2019 году в новом личном кабинете налогоплательщика на сайте налоговой.

В личном кабинете налогоплательщика выбираем раздел:

Раздел жизненные ситуации в ЛКНДалее, нажимаем на “Подать декларацию 3-НДФЛ”

Скриншот раздела Жизненные ситуации ЛКНПоявится окошко с пояснениями. Кроме того, на этой странице станет доступен выбор: заполнить декларацию онлайн или прикрепить уже имеющуюся.

Кроме того, на этой странице станет доступен выбор: заполнить декларацию онлайн или прикрепить уже имеющуюся.

Нас интересует “Заполнить новую декларацию онлайн”

Первое окошко полностью заполнено, единственное, что может понадобиться поменять “да” на “нет”, если Вы подаете в этом году не первую декларацию, а уточненную к примеру

Следующая страница “Выбор доходов” тоже не потребует от Вас участия, галочка стоит, а выбрать иное сервис пока не позволяет.

На 3 странице “Выбор вычетов” необходимо поставить галочку рядом с теми вычетами, которые Вы хотите заявить в декларации. К примеру, имущественный вычет при покупке квартиры.

Как только Вы проставляете галочку рядом с наименованием вычета, сверху появляется номер приложения в декларации

Следующий, 4 раздел, это сведения о доходах. Вот тут придется поработать и вбить необходимую информацию.

Необходимо выбрать, если это Ваш работодатель, то это ИП или юридическое лицо. Если же Вы продали свое имущество и получили от него деньги, то это может быть физическое лицо.

Обязательно читайте подсказки, там написано, как вписывать правильно.

Когда информация о самом источнике дохода вбита (ее берем из справки 2-НДФЛ), необходимо выбрать ставку налога, по умолчанию – это 13%. Подходит для большинства.

Затем вбить суммы дохода от данного источника.

Обратите внимание, если это работодатель Ваш, не нужно вбивать суммы помесячно, указываете общую сумму дохода

Если заполняете декларацию в связи с продажей недвижимости, то сведения о доходе выглядят следующим образом

В итоге, когда Вы вобьете все свои источники дохода, страница Доходы будет выглядеть следующим образом:

Переходим к следующей странице “Вычеты”

На данной странице большинство строчек заполняется выбором из спискаЗаполняете все необходимые вычеты в декларации 3-НДФЛ и ОБЯЗАТЕЛЬНО прикрепляете подтверждающие документы.

Тот итог, который у Вас получился Вы сможете увидеть на странице 6 сервиса

”

Источник: zen.yandex

https://zen.yandex.ru/media/id/5b063cfe7425f566517d0ec5/kak-zapolnit-3ndfl-v-lichnom-kabinete-poshagovo-s-foto-5c3644112fe7ad00aa0784af

БЕСПЕРЕБОЙНАЯ РАБОТА БУХГАЛТЕРСКИХ ПРОГРАММ

И СВОЕВРЕМЕННОЕ ОБНОВЛЕНИЕ?

Как правильно заполнить декларацию 3-НДФЛ

Каждый предприниматель, находящийся на общем режиме налогообложения обязан раз в год отчитываться о полученных им доходах. Для этого используется декларация по форме 3-НДФЛ. Кроме того, данная форма обязательна для заполнения всеми гражданами, которые получили доход, с которого не был удержан подоходный налог, а также желающим получить социальные и имущественные налоговые вычеты. Поэтому вопрос: как заполнить декларацию 3-НДФЛ – актуален для многих. Рассмотрим особенности оформления данной декларации в этой статье.

Поэтому вопрос: как заполнить декларацию 3-НДФЛ – актуален для многих. Рассмотрим особенности оформления данной декларации в этой статье.

Варианты заполнения 3-НДФЛ

Заполнение налоговой декларации 3-НДФЛ требуется во многих случаях и в каждом из них существует возможность выбора способа оформления. Каждый из них имеет определенные преимущества, но не лишен и недостатков, поэтому стоит в каждой ситуации проводит оценку возможных вариантов подготовки данных документов.

Самостоятельное заполнение декларации 3-НДФЛ

Наиболее простым способом в плане организации является самостоятельное заполнение декларации 3-НДфЛ. Такой вариант доступен тем предпринимателям, которые имеют определенные навыки подготовки отчетности в налоговые органы, а также знают порядок оформления форм документов.

Впрочем, порядок заполнения 3-НДФЛ тщательно регламентирован в соответствующих инструкциях, подготовленных ФНС России. Найти текст данных инструкций можно в сети интернет, к примеру, на сайте самой налоговой службы. Кроме того, они есть во всех существующих справочно-правовых системах. Отметим, что для правильной подготовки отчетности не будет лишним ознакомиться не только с инструкцией по оформлению, но и изучить пример заполнения декларации 3-НДФЛ. Желательно чтобы пример отражал реальную ситуацию, подготовки декларации, например, для индивидуального предпринимателя лучше всего посмотреть заполнение декларации ИП, а не гражданином, получившим, к примеру, авторское вознаграждение.

Кроме того, они есть во всех существующих справочно-правовых системах. Отметим, что для правильной подготовки отчетности не будет лишним ознакомиться не только с инструкцией по оформлению, но и изучить пример заполнения декларации 3-НДФЛ. Желательно чтобы пример отражал реальную ситуацию, подготовки декларации, например, для индивидуального предпринимателя лучше всего посмотреть заполнение декларации ИП, а не гражданином, получившим, к примеру, авторское вознаграждение.

Актуальный образец заполнения декларации 3-НДФЛ всегда можно найти в районных инспекциях налоговой службы, а также на многих специализированных сайтах, поддерживающих регулярное обновление информации.

Отметим, что не стоит бояться допустить неточность или ошибку пи заполнении декларации. Во-первых, при приеме налоговой отчетности инспектора всегда проверяют правильность оформления декларации и при обнаружении ошибок в оформлении всегда укажут на них, в том числе и подскажут, как исправить.

Во-вторых, правила заполнения декларации 3-НДФЛ предусматривают возможность представления исправленных деклараций. Как правило, исправления требуются в расчетах, и их необходимость определяется в ходе камеральных проверок. В таком случае предпринимателю необходимо представить исправленную декларацию. При этом не стоит забывать, что на первой странице требуется указать номер корректировки 3-НДФЛ. Но здесь необходимо помнить, что иногда предоставление корректировки сопровождается уплатой штрафа за неверно перечисленную сумму налога. Поэтому стоит относиться к заполнению деклараций более внимательно.

Заполнение с помощью информационных технологий

Развитие современных информационных технологий затронуло и сферу подготовки налоговой отчетности. На сегодняшний день никого не удивляет возможность сдавать отчетность в налоговую инспекцию с помощью интернета. Однако, компьютерные технологии позволяют не только передавать отчетность, но и значительно упрощают процесс её подготовки.

Так в сети интернет множество ресурсов, предлагающих заполнить декларацию 3-НДФЛ онлайн. Причем такие возможности есть как на профессиональных ресурсах для бухгалтеров, предпринимателей и т.д., так и на сайтах, предназначенных исключительно для заполнения форм документов. При этом заполнить декларацию 3-НДФЛ можно как бесплатно, так и за небольшую плату. В последнем случае может потребоваться подписка на возможности ресурса, либо достаточно разовой оплаты необходимого документа.

Некоторые он-лайн ресурсы позволяют не только подготовить декларацию, но и отправить её в налоговые органы. К этой возможности стоит относиться с некоторой долей осторожности, так как не всегда интернет сайт может гарантировать доставку отчетности в налоговые органы, поэтому здесь стоит доверять только проверенным сайтам, желательно компаний, которые в реальности оказывают различные информационные услуги.

Помимо сетевых ресурсов возможность автоматизированной подготовки декларации предусматривают специальные программные продукты, которые устанавливаются на компьютеры пользователей. Программа для заполнения декларации 3-НДФЛ – позволяет быстро готовить данную декларацию на основе как имеющихся в ней сведений о предпринимателе, так и по данным, которые были введены непосредственно при подготовки декларации.

Программа для заполнения декларации 3-НДФЛ – позволяет быстро готовить данную декларацию на основе как имеющихся в ней сведений о предпринимателе, так и по данным, которые были введены непосредственно при подготовки декларации.

Данные программные продукты могут быть как самостоятельными, предназначенными только для заполнения отдельных форм документов, так и входящими в структуру информационных продуктов по автоматизации бухгалтерского учета. Большинство подобных программ также позволяют направлять декларации посредством электронных каналов связи.

Оформление декларации 3-НДФЛ таким способом занимает минимум времени, практически исключает вероятность ошибки. Однако, требует предварительной установки на компьютер соответствующих программных продуктов, либо времени на поиски интернет-сайта, который позволит качественно заполнить декларацию. В связи с этим, в ряде ситуации использование данного способа подготовки налоговой декларации невозможно.

Обращение в специализированные компании

p>Для тех предпринимателей, которые не имеют достаточного запаса свободного времени на поиски программ для заполнения деклараций, а тем более на самостоятельное их оформление множество бухгалтерских и юридических компаний предлагают услуги по заполнению 3-НДФЛ.

Причем их масштаб может быть самым различным, в зависимости от конкретных потребностей предпринимателя:

- Помощь в заполнении 3-НДФЛ в виде консультирования. Специалисты рассказывают о действующей форме декларации, особенностях её заполнения, могут помочь заполнить отдельные графы.

- Заполнение формы 3-НДФЛ – предусматривает, что специалистами проводится вся процедура оформления декларации, от предпринимателя требуется предоставить только все необходимые для этого документы.

- Проверка правильности оформления декларации. Далеко не каждый предприниматель знает, как правильно заполнить форму 3-НДФЛ, но при этом они регулярно сталкиваются с необходимостью подготовки различной отчетности, поэтому рискуют заполнить и данную декларацию самостоятельно. Чтобы исключить вероятность ошибки можно дать декларацию на проверку специалистам.

- Полный комплекс услуг – предусматривает, что специалисты бухгалтерской компании не только подготовят декларацию 3-НДФЛ, но и осуществят её сдачу в налоговые органы по месту регистрации предпринимателя.

Ответ на вопрос: “Сколько стоит заполнить 3-НДФЛ?”, зависит от того, какой вариант услуг выбран предпринимателем, а также от срочности и количества исходной информации. Отметим, что цены варьируются как в зависимости от региона, а также статуса компании. Но, стоимость заполнения 3-НДФЛ не должна играть решающую роль при выборе компании, которой можно поручить заполнение этого документа.

Стоит помнить, что в декларации содержатся персональные сведения, которые могут быть интересны недоброжелателям, поэтому необходимо не допустить утечки информации.

Имеет значение и профессионализм сотрудников, что позволит избежать неточностей при заполнении, а значит и неприятностей с налоговыми органами. Поэтому лучше заранее определиться, где заполнить 3-НДФЛ, например, можно изучить информацию на формах предпринимателей, пообщаться с коллегами, знакомыми. Как показывает практика, именно такая предварительная подготовка позволяет подобрать наиболее качественные услуги, причем не только по заполнению налоговой декларации 3-НДФЛ.

ipinform.ru

Как вы подаете налоги на бизнес? (Трехэтапный процесс)

Вы можете утонуть на веб-сайте IRS, выясняя, как подавать налоги для малого бизнеса. Но никто никогда не развивал свой бизнес, утопая, поэтому мы составили простое и понятное руководство по подаче налоговой декларации для вашего малого бизнеса, независимо от того, какой вы бизнес-субъект.

От начала до конца вот критически важная информация, необходимая для подачи налоговой декларации о федеральном подоходном налоге за 2020 год.

1. Получите ваши записи в порядке

Прежде чем что-либо начинать, соберите все соответствующие бизнес-записи.Что актуально, спросите вы? В зависимости от типа вашего бизнеса вам понадобятся разные вещи, но начните здесь:

Личная информация (SSN, адрес, дата рождения и т. Д.)

Налоговые декларации за прошлый год

Идентификационный номер работодателя (найдите свой на сайте IRS)

Вам также нужно будет собрать все, что связано с вашими доходами и расходами. С точки зрения прибыли это может быть:

С точки зрения прибыли это может быть:

- Счета, которые вы отправили клиентам

- Записи о товарах, проданных покупателям

- Записи о продажах, в которых отмечается, что деньги поступают в ваш бизнес

Что касается расходов, соберите квитанции о любых расходах, которые вы понесли во время работы.Подумайте о следующих вещах:

- Квитанции об аренде для малого бизнеса

- Канцелярские товары

- Заработная плата сотрудников

- Обеды для клиентов

- Рекорд пробега

Разным малым предприятиям потребуется предоставлять различную информацию для своих налоговых деклараций, поэтому мы создали здесь контрольный список для каждого типа.

И если вы хотите избежать ужасной задачи сортировки коробок из-под обуви, полных скомканных деловых бумаг, Bench может вам помочь.Наша бухгалтерия для малого бизнеса отслеживает ваши доходы и расходы в течение года и хранит ваши записи в нашем онлайн-приложении, поэтому они всегда доступны.

2. Найдите форму, подходящую для вашей бизнес-структуры

Теперь, когда вы отсортировали свои записи, пришло время заполучить правильную налоговую форму — и это зависит от того, каким малым бизнесом вы работаете.

ИП или ООО с одним участником

Крайний срок подачи: 15 апреля 2021 г. (как ваши личные налоги)

Если вы являетесь владельцем некорпоративной компании, или вы являетесь независимым подрядчиком, или компанией с ограниченной ответственностью с одним участником, подайте заявку как индивидуальный предприниматель.Вы будете сообщать о своих коммерческих доходах и расходах с помощью дополнительной формы, прилагаемой к декларации о подоходном налоге с физических лиц, называемой Приложением C, — отдельной декларации не требуется.

Schedule C — это всего две страницы, и IRS имеет довольно подробные построчные инструкции, которые помогут вам понять это правильно. Когда вы закончите, просто вычтите общие расходы из своих доходов, чтобы получить чистую прибыль или убыток. Включите этот номер в свою личную налоговую декларацию.

Включите этот номер в свою личную налоговую декларацию.

Если вы планируете требовать подробные налоговые вычеты, вам нужно будет их подсчитать в Приложении А.

Если ваш общий доход ниже 69 000 долларов, вы можете использовать программу IRS Free File для подачи налоговой декларации. Если ваш доход превышает 69 000 долларов, вы все равно можете воспользоваться бесплатными заполняемыми формами IRS.

Если вы собираетесь использовать аналоговую систему и подаете бумажную копию своей налоговой декларации в IRS, найдите здесь адрес своего штата. Убедитесь, что он проштампован не позднее крайнего срока.

Внимание: индивидуальные реквизиты и участники LLC считаются самозанятыми, что означает, что они облагаются налогом на самозанятость (состоящим из социального обеспечения и Medicare).

Партнерства или ООО с несколькими участниками

Крайний срок подачи: 15 марта 2021 г.

Партнерства могут принимать разные формы, но для целей налогообложения все они подают налоги на малый бизнес одинаково. То же самое и с компаниями с ограниченной ответственностью с несколькими участниками, которые решают подавать налоги как партнерство. Если ваш малый бизнес попадает в эту категорию, вам необходимо заполнить форму 1065, и тогда каждый отдельный член получит приложение K-1, в котором будет указана его или ее доля в прибыли / убытке за год.Об этом сообщается в личной налоговой декларации каждого партнера. Опять же, отдельную декларацию подавать не нужно.

В IRS есть инструкции, которые помогут вам ориентироваться в форме 1065, но эта форма сложна и обычно требует помощи налогового специалиста.

Партнеры могут потребовать возмещения деловых расходов по Приложению E.

C корпорации или LLC, которые выбирают быть корпорациями

Крайний срок подачи: 15 апреля 2021 г. (как ваши личные налоги)

Если ваш малый бизнес создан как корпорация C или вы относитесь к своему LLC как к единому предприятию, вам необходимо будет подготовить отдельную налоговую декларацию о доходах от бизнеса с формой 1120 в дополнение к вашим личным налогам.Благодаря Закону о сокращении налогов и занятости ставка корпоративного подоходного налога составляет 21%. Но вам все равно придется платить налоги дважды: один раз на корпоративном уровне и еще раз в налоговой декларации. Форма 1120 также является тем местом, где корпус C требует соответствующих налоговых вычетов.

Форма 1120 похожа на форму Приложения C, но является более сложной, требует более подробных сведений и отличается от вашей личной налоговой декларации. У IRS есть инструкции для формы 1120, и здорово иметь сканирование, чтобы понять основные моменты, но большинство владельцев малого бизнеса предпочитают нанять профессионала для заполнения этих форм.

S корпорации

Крайний срок подачи: 15 марта 2021 г.

Если ваша компания является корпорацией C или LLC, которая выбрала статус корпорации S, вам необходимо подать отдельную корпоративную налоговую декларацию, но вы будете использовать From 1120S. Акционерам S corp необходимо будет указать свою долю прибыли или убытка в Приложении K-1 по своим личным налогам, но корпорации по-прежнему необходимо подать собственную налоговую декларацию. Форма 1120S также является тем случаем, когда корпус S требует любых соответствующих вычетов.

У IRS есть инструкции по заполнению формы 1120S, чтобы помочь вам, но, опять же, большинство владельцев малого бизнеса предпочитают пользоваться услугами профессионала.

Любой малый бизнес, который платит подрядчикам

Срок подачи: отправлено получателям до 1 февраля 2021 г.

Если ваш малый бизнес заплатил 600 долларов или более подрядчику или специалисту (то есть кому-то, кто работал на вас или оказывал вам услуги, но является сотрудником), вам также необходимо заполнить форму 1099-NEC как часть ваших налогов. .Ознакомьтесь с нашим руководством по регистрации 1099, чтобы узнать больше. Эти формы необходимо заказывать в IRS, поэтому вы должны убедиться, что вы запросили их задолго до крайнего срока 1 февраля.

3. Подайте налоговую декларацию онлайн

В 2018 году 92% американцев, подавших налоговую декларацию, делали это через Интернет. Это потому, что заявка онлайн:

- Не требует заполнения бумажных форм

- Получить возврат в IRS быстрее

- Позволяет получить возмещение в электронном виде посредством прямого депозита

- Это так же безопасно или безопаснее, чем отправка форм по почте

Когда вы подаете налоговую декларацию онлайн в IRS (иногда ее называют электронным файлом), у вас есть два варианта: бесплатный файл и бесплатный файл заполняемых форм.Если ваш скорректированный валовой доход (AGI) за год составляет менее 69 000 долларов США, вы можете использовать Free File. Если это уже закончилось, вам придется использовать бесплатные заполняемые файлы.

Вот как работает каждый из них.

Бесплатный файл

Когда вы используете Free File, вы платите налоги с помощью онлайн-программного обеспечения, которое автоматически отправляет копию в IRS. Вам не нужно запачкать руки, заполняя формы или делая расчеты. Это популярный выбор — им пользуется примерно каждый третий американец.

IRS сотрудничает с 13 поставщиками, которые предлагают бесплатную налоговую декларацию онлайн.Таким образом, вы не подписываетесь на Free File через веб-сайт IRS — вы автоматически начинаете использовать его, как только зарегистрируетесь у одного из 13 утвержденных поставщиков.

Выбор поставщика бесплатных файлов

У каждого провайдера есть бесплатный пакет налоговых деклараций, который вы можете использовать. Кроме того, есть платные уровни, предлагающие больше возможностей. Как правило, чем сложнее ваша налоговая декларация, тем больше функций вам понадобится.

К сожалению, если вы ведете бизнес, бесплатный ценовой пакет, скорее всего, вам не поможет.Они не будут включать расширенные функции, которые вам нужны, или формы, которые необходимо заполнить для вашей компании.

Цена на пакеты, рекомендованные для владельцев малого бизнеса и подрядчиков, колеблется от 54,95 долларов США (1040.com) до 94,99 долларов США (H&R Block). Выбор пакета будет зависеть от того, какие именно функции вам нужны, а какие нет.

Также имейте в виду, что это только для федеральных налогов. Большинство онлайн-провайдеров также предлагают за дополнительную плату регистрацию государственного налога и налога с продаж.

Если вы не уверены, к какому поставщику программного обеспечения обратиться, в Fit Small Business есть разбивка плюсов и минусов каждого из них.

Бесплатные формы для заполнения файлов

С помощью бесплатных заполняемых файловых форм вы, по сути, заполняете электронные версии бумажных налоговых форм. Вы делаете это через веб-сайт IRS. Они выполняют базовые вычисления, но не проверяют ошибки. Вы должны убедиться, что все заполнили правильно.

Как это работает

После создания учетной записи Free File Fillable Forms в IRS вы можете войти в систему, чтобы выбрать и заполнить соответствующие формы для вашего бизнеса.Заполнив основную часть декларации, вам нужно будет выбрать, какие документы о доходах вы включаете, например W2s или Form 1099s, а затем ввести информацию из них.

Free Fillable Forms автоматически оценивает, сколько вы получите в качестве возврата налога или сколько вам придется заплатить. Вы можете заплатить налоги или получить возмещение, указав данные своего банка и получив прямой электронный перевод средств (EFT) от IRS.

Наконец, вы подписываете свою декларацию цифровой подписью и отправляете ее в IRS.У вас есть возможность распечатать копию для своих записей.

Стоит?

Free File Fillable Forms работает только для текущего налогового года, поэтому вы не можете использовать их для подачи налоговой декларации. И это только для подачи федеральных налогов, а не штата.

Использование бесплатных заполняемых файловых форм имеет смысл только в том случае, если у вас уже есть опыт и у вас есть опыт подачи налоговой декларации на собственный бизнес вручную, и если эти налоги не слишком сложны. Если вы отметите все вышеперечисленное и не хотите оплачивать налоги карандашом, то бесплатные заполняемые формы файлов — отличный выбор.

Если ваша коммерческая организация более сложна, чем индивидуальная компания или ООО, гораздо лучшим вариантом будет найти и нанять бухгалтера, который может заполнить ваши налоговые декларации за вас.

Если вы опоздали, подайте заявку на добавочный номер

Опять же, крайний срок подачи налоговой декларации для малого бизнеса будет зависеть от вашего предприятия, но если вы оказались за восьмеркой, не волнуйтесь — вы всегда можете подать заявку на продление. Хотя это дает вам дополнительную передышку для оформления документов, важно отметить, что вам все равно придется заплатить предполагаемые налоги к установленному сроку.

Уплата налогов

Большинство предприятий обязаны платить налоги четыре раза в год в виде расчетных налоговых платежей.

Хотите рассчитать, сколько налогов вы должны будете заплатить? Воспользуйтесь нашим удобным калькулятором расчетной суммы налогов.

Вы можете заплатить приблизительные налоги онлайн или по телефону через шлюз платежей IRS.

Для корпораций платежи должны подаваться через электронную систему федеральных налоговых платежей.

Как подать налоговую декларацию онлайн с формой 16 или без нее, шаги для подачи подоходного налога при подоходном налоге.gov.in

Автор: Express Web Desk | Нью-Дели | Обновлено: 26 августа 2019 г., 23:04:00 ITR 2019-20: Последняя дата подачи ITR — 31 августа.ITR (подоходный налог) Подача 2019-20: Любой человек, чей годовой доход превышает 2, 50 000 рупий, должен подавать налоговые декларации. Последняя дата подачи вашей годовой налоговой декларации (ITR) за 2019-20 финансовый год — 31 августа.Налоговый департамент также запустил свою «облегченную» систему электронной подачи документов, которая представляет собой облегченную версию портала электронной подачи документов, чтобы помочь налогоплательщикам быстро подавать декларации.

Вот пошаговое руководство по подаче ITR с помощью «облегченной» электронной системы регистрации

• Откройте домашнюю страницу электронной регистрации подоходного налога в Индии по адресу http://www.incometaxindiaefiling.gov.in.

• Щелкните новую ссылку «Quick ITR Filing», которая должна появиться слева под меню «Quick Links».

• Появится всплывающее окно с описанием услуг, к которым можно получить доступ в «облегченной» версии.Чтобы продолжить, нажмите «Перейти к электронной архивации Lite».

• Пользователи, которые уже зарегистрированы, должны будут ввести номер своей карты PAN, пароль и код ввода. Те, у кого нет, могут нажать на опцию регистрации в правом верхнем углу, чтобы продолжить.

• Выберите «Налоговая декларация» в меню «Электронный файл».

• Страница потребует от пользователей заполнения таких деталей, как год оценки, для которого они хотят подать ITR, название формы ITR. Номер PAN, дата рождения и т. Д. Будут заполнены заранее.

• Чтобы продолжить, проверьте либо сертификат цифровой подписи, либо Aadhaar OTP (если он связан с PAN), либо выберите один из наиболее подходящих методов.

• Прочтите инструкции и щелкните стрелку, чтобы перейти к следующему разделу.

• На вкладке «Общая информация по части A» пользователи должны будут указать такие сведения, как тип возврата, категория работодателя, поданная декларация и т. Д. По завершении нажмите «Сохранить черновик», а затем «Далее».

• Затем введите данные на вкладке «Расчет доходов и налогов» и нажмите «Сохранить черновик», а затем «Далее», когда закончите.

• Следующая вкладка должна быть «Налоговая информация», где пользователь должен заполнить информацию, относящуюся к TDS. Еще раз нажмите «Сохранить черновик», а затем «Далее».

• На вкладке «Уплаченные налоги и подтверждение» введите такие данные, как общая сумма уплаченного налога, банковские счета, открытые в Индии. Проверьте предварительно заполненные личные данные, нажмите «Сохранить черновик», а затем «Далее».

• Далее идет вкладка «80G». После завершения заполнения деталей нажмите «Сохранить черновик», а затем «Просмотреть и отправить».

• Появится всплывающее окно с вопросом, следует ли предварительно просмотреть заполненную форму или вернуться и внести изменения. Выберите подходящий вариант.

• Заполненную форму также можно скачать в формате PDF для предварительного просмотра. Если детали в порядке, наконец, нажмите «Отправить», после чего снова появится всплывающее окно для подтверждения. Или же нажмите «Изменить», чтобы внести изменения в форму, а затем отправьте.

Любой, кто не заполнит ITR до истечения соответствующего срока, должен будет заплатить штраф.Если раньше штрафы за просроченные ITR не взимались, то в 2017 году правительство объявило штраф за то же самое. Подача налоговой декларации после установленного срока называется запоздалой ITR, и ее можно подать до 31 марта 2020 года. Однако, если вы также не соблюдаете этот срок, вам придется дождаться уведомления от налогового отдела для подачи вашей ITR.

📣 Индийский экспресс теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу (@indianexpress) и оставаться в курсе последних новостей

Чтобы получить все последние новости бизнеса, загрузите приложение Indian Express.

Налоговые декларации — Консультации граждан

Налоговая декларация — это форма (бумажная или онлайн), в которой вы:

- сообщить подробную информацию о вашем налогооблагаемом доходе и любом приросте капитала, если это необходимо.

- требовать налоговые льготы и налоговые льготы

Налоговая и таможенная служба HM (HMRC) может выдавать вам налоговую декларацию каждый налоговый год. Налоговый год длится с 6 апреля одного года по 5 апреля следующего года.Если вы получили налоговую декларацию, по закону вы должны заполнить ее.

HMRC использует информацию из вашей налоговой декларации для расчета вашего налогового счета или определения того, подлежит ли вам возмещение налога.

Кто должен заполнять налоговую декларацию

Большинству налогоплательщиков не нужно заполнять налоговую декларацию. Если HMRC считает, что вы платите правильную сумму налога через систему Pay As You Earn (PAYE) на вашу заработную плату или трудовую пенсию, они не будут отправлять вам налоговую декларацию.

Для получения дополнительной информации о PAYE см. Систему оплаты по мере поступления.

Однако HMRC будет выдавать ежегодные налоговые декларации, если вы:

- индивидуальные предприниматели

- — директор компании (но не, если вы директор некоммерческой компании)

- имеют доход от сдачи в аренду или другой доход от собственности (кроме случаев, когда он меньше определенной суммы и может быть получен с помощью налогового кода PAYE)

- имеют другой доход, который не облагается налогом до его получения, и налог не может быть получен через систему PAYE

- должны платить дополнительный налог с 7 января 2013 года, потому что ваша семья получает пособие на ребенка, а кто-то в вашей семье имеет налогооблагаемый доход более 50 000 фунтов стерлингов.Узнайте больше о дополнительных налогах на GOV.UK.

Если вы пенсионер

Большинство пенсионеров не заполняют налоговые декларации. Однако на безналоговые льготы для людей, родившихся до 6 апреля 1948 года, влияет годовой доход, превышающий определенную сумму, поэтому иногда может потребоваться налоговая декларация.

Если вы пенсионер, чей единственный источник налогооблагаемого дохода — это ваша государственная пенсия по возрасту, вы должны заполнить годовую налоговую декларацию, если полученная вами сумма превышает ваши не облагаемые налогом личные пособия.Это связано с тем, что Департамент труда и пенсий (DWP), который выплачивает государственную пенсию, не удерживает никаких налогов до выплаты пенсии.

Если вы не получили налоговую декларацию

Вы обязаны сообщить HMRC, что вы получили доход, с которого уплачивается налог. Вы должны сделать это не позднее 6 октября после окончания налогового года, в котором впервые возник ваш доход.

Если вы не получили налоговую декларацию, но считаете, что должны ее заполнить, позвоните на горячую линию самооценки HMRC по номеру 0300 200 3310 (текстовый телефон 0300 200 3319) и попросите отправить вам налоговую декларацию.Не ждите, пока HMRC свяжется с вами. Если вы отправите налоговую декларацию с опозданием, вам, возможно, придется заплатить:

- проценты за просрочку уплаты налога и

- пенальти.

Если вы считаете, что заплатили слишком много налогов

Если вы считаете, что заплатили слишком много налогов, не думайте, что HMRC узнает об этом автоматически. Свяжитесь с горячей линией самооценки HMRC по номеру 0300 200 3310 (текстовый телефон 0300 200 3319) и попросите отправить вам налоговую декларацию.

Если вы не считаете, что вам следует заполнять налоговую декларацию

Если вам отправили налоговую декларацию, но вы не думаете, что ее нужно заполнять, не игнорируйте налоговую декларацию.Если HMRC не получит налоговую декларацию до даты, когда она должна быть возвращена, они автоматически начисляют штраф.

Если вы получили налоговую декларацию, которую, по вашему мнению, вам не нужно заполнять, обратитесь в HMRC. Правильный номер телефона будет напечатан на лицевой стороне формы. Если они согласятся, что вам не нужно заполнять форму, они подтвердят это в письменной форме.

Подробнее о том, кто должен заполнять форму

Вы можете получить дополнительную информацию о том, когда требуется налоговая декларация в GOV.Веб-сайт Великобритании: www.gov.uk.

Заполнение формы налоговой декларации

Вы можете заполнить налоговую декларацию на бумаге или онлайн, используя программное обеспечение HMRC или коммерческое программное обеспечение.

Срок возврата налоговой декларации

Существуют разные даты отправки бумажных и онлайн-налоговых деклараций. Эти даты называются датами подачи . Бумажная налоговая декларация должна быть получена HMRC до 31 октября после окончания налогового года. Налоговая декларация онлайн должна быть получена HMRC до 31 января после окончания налогового года.

За несвоевременную отправку налоговой декларации действуют строгие штрафы. Штрафы тем больше, чем дольше вы его оставляете. Вы можете найти подробную информацию о штрафах на сайте GOV.UK www.gov.uk. Возможно, вам придется заплатить эти штрафы, даже если вы не должны HMRC денег или они должны вам вернуть деньги.

Если у вас возникли проблемы с заполнением налоговой декларации, вам следует как можно скорее получить помощь. Для получения дополнительной информации см. Помощь с налоговыми проблемами.

Вы можете обжаловать штраф, чтобы его сняли.Чтобы добиться успеха, вам нужно будет доказать, что у вас есть разумное оправдание для несвоевременной подачи налоговой декларации.

Бумажная налоговая декларация

Если вы отправите бумажную декларацию до даты подачи 31 октября, HMRC гарантирует расчет вашего налогового счета и сообщит вам результат до даты платежа 31 января, следующего за концом налогового года. HMRC рассчитывает налоговый счет по каждой обрабатываемой налоговой декларации. Однако, если вы подадите бумажную декларацию после 31 октября, они не могут гарантировать своевременное получение результата для любого платежа 31 января.

Если вы хотите рассчитать свой налоговый счет, вы можете запросить в Строке заказов HMRC по телефону 0300 200 3610 дополнительные страницы и примечания к сводке налоговых расчетов для расчета налогового счета. Вам не нужно отправлять эти страницы обратно как часть вашей налоговой декларации.

Вы можете найти бумажные бланки налоговой декларации для загрузки на сайте GOV.UK www.gov.uk.

Налоговая декларация онлайн

Чтобы воспользоваться услугой онлайн-возврата HMRC, вам сначала необходимо зарегистрироваться. Идите в GOV.На веб-сайте Великобритании www.gov.uk и следите за процессом регистрации. Вам придется ждать до семи дней для получения персонального идентификационного номера, поэтому не оставляйте регистрацию для онлайн-регистрации до 31 января. Если вы это сделаете, ваше возвращение будет задержано, и вы понесете штраф за просрочку подачи.

В онлайн-налоговой декларации вам будет задан ряд вопросов, чтобы указать только соответствующие части налоговой декларации. Он выполнит вычисления за вас и предоставит помощь на экране по мере продвижения. Есть и другие встроенные проверки, которые помогут вам разобраться.

Ваш налоговый счет будет обработан автоматически, и вы получите подтверждение того, что ваша налоговая декларация была благополучно получена.

Ведение учета

По закону вы должны вести записи, необходимые для заполнения полной и правильной налоговой декларации. Если ваша налоговая декларация не заполнена и вы должны будете уплатить налог, возможно, вам также придется заплатить проценты и штраф. Дополнительную информацию о документах, которые вам необходимо вести, можно найти на веб-сайте GOV.UK www.gov.uk.

Использование предварительных и расчетных данных

Если вы ждете некоторую информацию, необходимую для вашей налоговой декларации, вы можете предоставить предварительных цифр , чтобы не откладывать подачу налоговой декларации.Вы должны обратить на это внимание в поле Любая другая информация в бумажном возврате или в поле в онлайн-декларации. Вам следует заменить любые предварительные цифры окончательными, как только вы их узнаете.

Иногда вам может потребоваться оценить сумму, например, частную долю расходов на автомобили или затраты на использование собственного дома для бизнеса. Эти цифры не нужно заменять, и вам, возможно, не придется привлекать внимание к такой оценке.Об этом есть указания в налоговой декларации.

Ошибки в налоговых декларациях

Если вы или HMRC обнаружите незначительную ошибку в своей налоговой декларации, ее часто можно исправить по телефону.

Если ваш доход был завышен и вы уплатили больше налогов, чем причитается, HMRC вернет переплаченную сумму с соответствующей суммой процентов.

Если произошла существенная ошибка, приведшая к занижению дохода, HMRC может счесть это основанием для открытия расследования.

2‑НДФЛ) и иных имеющихся у налогоплательщика документов

2‑НДФЛ) и иных имеющихся у налогоплательщика документов 220 НК РФ

220 НК РФ 01.2016, от отчуждения которого в от-

01.2016, от отчуждения которого в от-

Только если заполняет законный представитель, указать в клеточках его ФИО.

Только если заполняет законный представитель, указать в клеточках его ФИО.

Код по ОКТМО.

Код по ОКТМО.

2 млн р., пишите сумму по договору – 1.2 млн р.

2 млн р., пишите сумму по договору – 1.2 млн р. Сумма имущественного вычета, которая будет использована в текущем году. Не должна превышать значение строки 140.

Сумма имущественного вычета, которая будет использована в текущем году. Не должна превышать значение строки 140.

Об авторе