4 фонд сроки сдачи – Особенности представления отчета 4-фонд за III квартал 2019 года

Особенности представления отчета 4-фонд за III квартал 2019 года

Правила заполнения отчета 4-фонд за III квартал 2019 года не изменились, внимание следует обратить на особенности его представления.

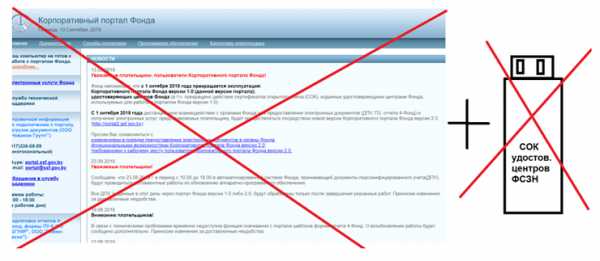

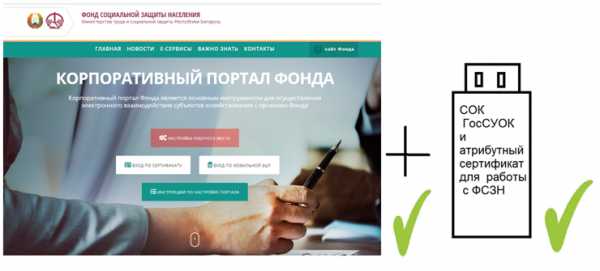

С 01.10.2019 доступна только новая версия портала ФСЗН — версия 2.0. Дистанционно передать отчет 4-фонд в виде электронного документа можно только посредством этой версии портала. Чтобы пользоваться новой версией портала, необходимы сертификат открытого ключа ГосСУОК и атрибутный сертификат для работы с системами ФСЗН.

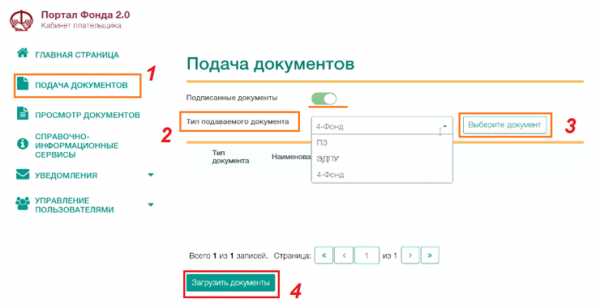

Чтобы подать отчет 4-фонд с помощью новой версии портала ФСЗН, необходимо зайти в личный кабинет пользователя и воспользоваться пунктом главного меню «Подача документов». Если передаются подписанные ЭЦП документы (расширение sgn), переключатель «Подписанные документы» должен находиться в положении «включен». Далее выбирают в соответствующей позиции тип подаваемого документа, затем с помощью кнопки «Выбрать документ» указывают адрес файла с отчетом и загружают его на портал (кнопка «Загрузить документы»).

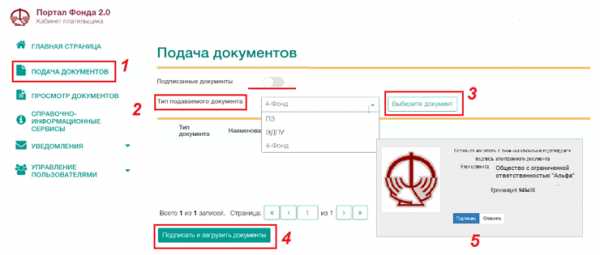

Неподписанный электронный отчет 4-фонд можно загрузить на портал и там подписать ЭЦП. В этом случае переключатель «Подписанные документы» должен находиться в выключенном положении. Выбирают файл отчета теми же действиями, как и в случае с подписанным отчетом. После следует нажать кнопку «Подписать и загрузить документы». Отобразится окно для выработки ЭЦП.

Напомним, что плательщики, у которых среднесписочная численность работников за предыдущий год составила 10 человек и более, представляют отчет только в виде электронного документа (т.е. с ЭЦП). А остальные плательщики по своему желанию могут сдавать бумажный вариант отчета 4-фонд или в виде электронного документа <*>.

Без ЭЦП отчет 4-фонд подается инспектору на любом электронном носителе вместе с его распечаткой на бумаге, подписанной руководителем организации.

Обращаем внимание, что срок подачи отчета 4-фонд за III квартал 2019 года — не позднее 21 октября 2019 года.

Читайте также

Отчет 4-фонд-2019: памятка бухгалтеру

ilex.by

Шпаргалка для бухгалтера: Сроки сдачи отчетности в ФСЗН за 1 квартал 2019 года!

Ура! Форма ПУ-3 за 2018 год сдана! Но расслабляться еще рано!

Следующий рывок! В апреле 2019г. необходимо отчитаться за 1 квартал 2019 года перед ФСЗН!

Очередность сдачи отчетностей за 1 квартал 2019г. по срокам:

- ПУ-2 — по 10 апреля 2019 г. включительно.

Форма ПУ-2 относится к документам персонифицированного учета и содержит сведения о приеме и увольнении работников. Обратите внимание! В порядок представления данной формы в ФСЗН за 1 квартал 2019 г. внесено ряд изменений:

— отменяется форма ПУ-2 (тип формы — корректирующая). Для внесения корректировок в ранее поданные сведения наниматели теперь будут подавать форму ПУ-2 (тип формы — исходная) по мере необходимости;

— изменяются сроки подачи формы ПУ-2 (тип формы — исходная). Ее необходимо подавать один раз в квартал не позднее 10-го числа месяца, следующего за отчетным кварталом;

— для выдачи органом ФСЗН свидетельства о социальном страховании, оно будет выдаваться в течение 10 рабочих дней со дня открытия индивидуального лицевого счета (ранее свидетельство выдавалось в течение месяца со дня приема формы ПУ-1).

Ознакомиться с образцом заполнения ПУ-2 за I квартал 2019 года можно в материале:

Образец заполнения ПУ-2 за I квартал 2019 года на внешнего совместителя

2) 4-фонд — не позднее 20-го апреля 2019 г.

Справочно! Плательщики, у которых среднесписочная численность работников за предыдущий год составила:

- 50 человек и более — отчет представляют только в виде электронного документа;

- менее 50 человек – могут представлять как в виде электронного документа, так и на бумажном носителе нарочным (отчет не направляется почтовым отправлением).

ВАЖНО! Отчетность 4-фонд с 1 квартала 2019 год сдается по новой форме.

Изменения в отчете 4-фонд

— в титульной части отчета исключена позиция «ОКПО»;

— в разделе II сумма выплат, на которую начисляются взносы, указывается теперь только с начала отчетного года, данные за отчетный квартал не отражают;

— не требуется указывать итоговые данные за квартал и в разделе III;

— в отдельную таблицу вынесены сведения о задолженности на начало и конец отчетного периода;

— справочная информация (раздел V) дополнена строкой «Сведения о применении гибких систем оплаты труда». Заполняется она коммерческими организациями по итогам года.

Дополнительно изучайте тут >>>

Как оформить результаты инвентаризации зарплатных расчетов и внести исправления

ОБРАТИТЕ ВНИМАНИЕ! В связи с этими новшествами программу «Отчет 4-Фонд» надо обновить.

Как безошибочно составить отчет 4-фонд за 1 квартал 2019 года по новой форме, ознакомьтесь с материалом:

За 1 квартал 2019 года отчет 4-фонд составляйте по новой форме

3) ПУ – 6 — до 25 апреля 2019 года

Форма ПУ-6 имеет четыре типа: исходная, корректирующая, отменяющая, назначение пенсии. В зависимости от подлежащего заполнению типа формы ПУ-6 в соответствующем поле реквизита «Тип формы» делается отметка «X».

Чтобы получить больше информации, ознакомьтесь с материалом:

Особенности начисления взносов на ППС и заполнения формы ПУ-6

4) ПУ- 3 — до 30 апреля 2019 года

- Форма ПУ-3 за 2019 год представляется ежеквартально в новой редакции — с кодом причины начисления выплат (дохода), на которые начисляются страховые взносы, ниже уровня месячной минимальной заработной платы, установленного и проиндексированного в соответствии с законодательством. При этом она заполняется нарастающим итогом.

Обратите внимание! Пояснительная записка к пачкам документов персонифицированного учета, содержащим формы ПУ-3 «Индивидуальные сведения», ежеквартально не представляется. Она подается при представлении формы ПУ-3 за IV квартал отчетного года.

Чтобы получить больше информации, ознакомьтесь с материалом:

Заполнение новой формы ПУ-3 в 2019 г.

www.gbzp.by

Номер строки отчета 4-фонд | Правила заполнения |

06 «Задолженность плательщика Фонду социальной защиты населения Министерства труда и социальной защиты Республики Беларусь» разд. III | Отражается остаток задолженности плательщика Фонду |

Примечания: – в гр. 1 – по состоянию на 1 января отчетного года, который переносится из стр. 06 гр. 2 отчета за январь – декабрь предыдущего года и сохраняется без изменения в отчетах отчетного года; – в гр. 2 – отражается сумма задолженности на конец отчетного периода | |

07 «Задолженность Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь плательщику» разд. III | Отражается остаток задолженности Фонда плательщику |

Примечания: – в гр. 1 – по состоянию на 1 января отчетного года, который переносится из стр. 07 гр. 2 отчета за январь – декабрь предыдущего года и сохраняется без изменения в отчетах отчетного года; – в гр. 2 – отражается сумма задолженности на конец отчетного периода | |

08 «Начисленные обязательные страховые взносы» разд. III | Отражается сумма начисленных обязательных страховых взносов и сумма доначисленных обязательных страховых взносов, исходя из размера минимальной заработной платы, установленной законодательством и проиндексированной в месяце, за который начислены взносы |

Примечания: – в гр. 1 – за период с начала отчетного года; – в гр. 2–4 – за месяцы отчетного квартала | |

09 «из них доначисленные обязательные страховые взносы из размера минимальной заработной платы» разд. III | Отражается сумма доначисленных обязательных страховых взносов, исходя из размера минимальной заработной платы, установленной законодательством и проиндексированной в месяце, за который начислены взносы |

Примечания: – в гр. 1 – за период с начала отчетного года; – в гр. 2–4 – за месяцы отчетного квартала | |

10 «Доначисленные (излишне начисленные) платежи по актам проверок» разд. III | Отражается сумма доначисленных (излишне начисленных) платежей по актам проверок (обязательных страховых взносов, доплат за путевки на санаторно-курортное лечение и оздоровление за счет средств государственного социального страхования, расходов, не принятых к зачету, и других платежей, предусмотренных законодательством) |

11 «Доплата за путевки на санаторно-курортное лечение и оздоровление за счет средств государственного социального страхования» разд. III | Отражается сумма частичной доплаты за выделенные работникам путевки на санаторно-курортное лечение и оздоровление за счет средств государственного социального страхования, вносимая наличными в кассу плательщика |

12 «Начисленные пени» разд. III | Отражается сумма пени за несвоевременную уплату обязательных страховых взносов, начисленной по актам проверок плательщика, в т.ч. по результатам представления отчета за предыдущий отчетный период |

Справочно: по данной строке указывается только сумма пени. Штрафы здесь не отражаются | |

13 «Сумма средств, подлежащая возмещению в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь, на выплату пенсий по возрасту за работу с особыми условиями труда» разд. III | Отражается сумма средств, подлежащая возмещению в бюджет фонда, на выплату пенсий по возрасту за работу с особыми условиями труда, назначенных за периоды, в течение которых по вине работодателя не проведена аттестация рабочих мест по условиям труда в соответствии с постановлением Совета Министров Республики Беларусь от 25.05.2005 № 536 «О списках производств, работ, профессий, должностей и показателей, дающих право на пенсию по возрасту за работу с особыми условиями труда» |

14 «Сумма средств, перечисленная Фондом социальной защиты населения Министерства труда и социальной защиты Республики Беларусь плательщику» разд. III | Отражается сумма средств, перечисленная Фондом плательщику: – на выплату пособий в случаях превышения фактических расходов над суммой начисленных обязательных страховых взносов, несвоевременной выплаты заработной платы; – компенсационные выплаты алиментов с последующим возмещением плательщиком Фонду в порядке, установленном законодательством; – платежи, возвращенные плательщику |

15 «Произведенные плательщиком расходы за счет средств бюджета государственного внебюджетного фонда социальной защиты населения Республики Беларусь» разд. III | Отражаются расходы, произведенные плательщиком за счет средств бюджета фонда (далее – расходы): – в гр. 1 – за период с начала отчетного года; – в гр. 2–4 – по месяцам отчетного квартала.

Важно! Данные по стр. 15 в гр. 1 должны быть равны данным по стр. 20 в гр. 3 разд. IV «Использование средств бюджета государственного внебюджетного фонда социальной защиты населения Республики Беларусь» |

16 «Перечисленные плательщиком платежи в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь» разд. III | Отражается сумма перечисленных плательщиком платежей в бюджет фонда: – в гр. 1 – за период с начала отчетного года; – в гр. 2–4 – по месяцам отчетного квартала |

17 «Списанные платежи плательщику» разд. III | Отражается сумма списанных платежей плательщику в соответствии с законодательством |

18 «Отсроченные платежи плательщику» разд. III | Отражаются соответственно суммы отсроченных и рассроченных платежей плательщику в соответствии с законодательством |

19 «Рассроченные платежи плательщику» разд. III | |

www.gb.by

ФСЗН 2019 — Заполняем 4-фонд

В 2019 году, как и в 2018, не нужно представлять отчет по форме 4-платежи «Отчет о платежах на профессиональное пенсионное страхование в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь». Сведения о платежах на профессиональное пенсионное страхование будут ежеквартально формироваться на основании принятых форм ПУ-6.

В 2019 году, как и прежде, плательщики обязательных страховых взносов в бюджет ФСЗН ежеквартально должны представлять отчет формы 4-фонд «Отчет о средствах в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь». Ни структура отчета, ни порядок его заполнения и представления не изменились. При этом прописано правило отражения в отчете доплаты разницы между размерами пособия по беременности и родам и пособия по уходу за ребенком в возрасте до 3 лет. Такая доплата отражается в тех же строках, что и само пособие по беременности и родам (строки 27 и 28). Кроме того, определено, что в строке 28 отчета 4-фонд отражается часть доплаты, которая превышает ее размер, рассчитанный исходя из общеустановленного размера пособия по уходу за ребенком до 3 лет лицам, получающим данное пособие в размере 150% от общеустановленного.

Порядок заполнения отчёта в ФСЗН по форме 4-фонд

ПОРЯДОК ЗАПОЛНЕНИЯ РАЗДЕЛА I И РАЗДЕЛА II

«СВЕДЕНИЯ О ЧИСЛЕННОСТИ ЗАСТРАХОВАННЫХ РАБОТНИКОВ» «СВЕДЕНИЯ О ВЫПЛАТАХ»

- По строке 01 раздела I отражается среднесписочная численность застрахованных работников, которая определяется в соответствии с пунктом 10 Указаний по заполнению в формах государственных статистических наблюдений статистических показателей по труду, утвержденных постановлением Министерства статистики и анализа Республики Беларусь от 29 июля 2008 г. № 92 (Национальный реестр правовых актов Республики Беларусь, 2008 г., № 222, 8/19374).

- По строке 02 раздела I отражается среднесписочная численность застрахованных работников, являющихся инвалидами I и II групп.

- Строку 03 раздела I заполняют плательщики из числа коммерческих организаций (их представительства и филиалы, выделенные на самостоятельный баланс), имеющие право на уплату платежей в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь (далее – бюджет фонда) ежеквартально, в отчете за январь–декабрь.

По строке 03 раздела I отражается средняя численность работников (по юридическому лицу, включая филиалы и представительства), и определяется как сумма списочной численности работников в среднем за год (за исключением работников, находящихся в отпусках по беременности и родам, в связи с усыновлением (удочерением) ребенка в возрасте до трех месяцев, по уходу за ребенком до достижения им возраста трех лет), средней численности работающих по совместительству с местом основной работы у других нанимателей, средней численности лиц, выполнявших работы по гражданско-правовым договорам (в том числе заключенным с юридическими лицами, если предметом договора является оказание услуг по представлению, найму работников).

- По строке 04 раздела II отражается общая сумма выплат в денежном и (или) натуральном выражении, начисленная работникам, включая вознаграждения по гражданско-правовым договорам, на которую начисляются взносы по государственному социальному страхованию в соответствии с законодательством.

- По строке 05 раздела II отражается общая сумма выплат в денежном и (или) натуральном выражении, начисленная работающим инвалидам I и II группы, включая вознаграждения по гражданско-правовым договорам, на которую начисляются взносы по государственному социальному страхованию в соответствии с законодательством.

ПОРЯДОК ЗАПОЛНЕНИЯ РАЗДЕЛА III

«РАСЧЕТ СРЕДСТВ БЮДЖЕТА ГОСУДАРСТВЕННОГО ВНЕБЮДЖЕТНОГО ФОНДА СОЦИАЛЬНОЙ ЗАЩИТЫ НАСЕЛЕНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ»

- По строке 06 отражается остаток задолженности плательщика Фонду по состоянию на 1 января отчетного года, который переносится из строки 21 отчета за январь–декабрь предыдущего года и сохраняется без изменения в отчетах отчетного года.

- По строке 07 отражается остаток задолженности Фонда плательщику по состоянию на 1 января отчетного года, который переносится из строки 20 отчета за январь–декабрь предыдущего года и сохраняется без изменения в отчетах отчетного года.

- По строке 08 отражается сумма начисленных обязательных страховых взносов и сумма доначисленных обязательных страховых взносов, исходя из размера минимальной заработной платы, установленной законодательством и проиндексированной в месяце, за который начислены взносы:

в графе 1 – за период с начала отчетного года; в графе 2 – за отчетный квартал;

в графах с 3 по 5 – за месяцы отчетного квартала.

- По строке 09 отражается сумма доначисленных обязательных страховых взносов, исходя из размера минимальной заработной платы, установленной законодательством и проиндексированной в месяце, за который начислены взносы:

в графе 1 – за период с начала отчетного года; в графе 2 – за отчетный квартал;

в графах с 3 по 5 – за месяцы отчетного квартала.

- По строке 10 отражается сумма доначисленных (излишне начисленных) платежей по актам проверок (обязательных страховых взносов, доплат за путевки на санаторно- курортное лечение и оздоровление за счет средств государственного социального страхования, расходов, не принятых к зачету, и других платежей, предусмотренных законодательством).

- По строке 11 отражается сумма частичной доплаты за выделенные работникам путевки на санаторно-курортное лечение и оздоровление за счет средств государственного социального страхования, вносимая наличными в кассу плательщика.

- По строке 12 отражается сумма пени за несвоевременную уплату обязательных страховых взносов, начисленной по актам проверок плательщика, в том числе по результатам представления отчета за предыдущий отчетный период.

- По строке 13 отражается сумма средств, подлежащая возмещению в бюджет фонда, на выплату пенсий за работу с особыми условиями труда, назначенных за периоды, в течение которых по вине работодателя не проведена аттестация рабочих мест по условиям труда в соответствии с постановлением Совета Министров Республики Беларусь от 25 мая

2005 г. № 536 «О списках производств, работ, профессий, должностей и показателей, дающих право на пенсию по возрасту за работу с особыми условиями труда» (Национальный реестр правовых актов Республики Беларусь, 2005 г., № 87, 5/16012).

- По строке 14 отражается сумма средств, перечисленная Фондом плательщику: на выплату пособий в случаях превышения фактических расходов над суммой начисленных обязательных страховых взносов, несвоевременной выплаты заработной платы; компенсационные выплаты алиментов с последующим возмещением плательщиком Фонду в порядке, установленном законодательством; платежи, возвращенные плательщику.

- По строке 15 отражается общая сумма платежей, которые должны быть уплачены плательщиком в бюджет фонда. Данные по строке 15 должны быть равны сумме строк 06, 08, с 10 по 14.

- По строке 16 отражаются расходы, произведенные плательщиком за счет средств бюджета фонда (далее – расходы):

в графе 1 – за период с начала отчетного года; в графе 2 – за отчетный квартал;

в графах с 3 по 5 – по месяцам отчетного квартала.

Данные по строке 16 в графе 1 должны быть равны данным по строке 24 в графе 3 раздела IV «Использование средств бюджета государственного внебюджетного фонда социальной защиты населения Республики Беларусь».

- По строке 17 отражается сумма перечисленных плательщиком платежей в бюджет фонда:

в графе 1 – за период с начала отчетного года; в графе 2 – за отчетный квартал;

в графах с 3 по 5 – по месяцам отчетного квартала.

- По строке 18 отражается сумма списанных платежей плательщику в соответствии с законодательством.

- По строке 19 отражается сумма уплаченных плательщиком платежей в бюджет фонда, зачтенных расходов и списанных платежей плательщику. Данные по строке 19 должны быть равны сумме строк 07, с 16 по 18.

- По строке 20 отражается сумма задолженности на конец отчетного периода Фонда плательщику. Данные по строке 20 должны быть равны разнице строк 19 и 15.

- По строке 21 отражается сумма задолженности на конец отчетного периода плательщика Фонду. Данные по строке 21 должны быть равны разнице строк 15 и 19.

- По строкам 22 и 23 отражаются соответственно суммы отсроченных и рассроченных платежей плательщику в соответствии с законодательством.

ПОРЯДОК ЗАПОЛНЕНИЯ РАЗДЕЛА IV

«ИСПОЛЬЗОВАНИЕ СРЕДСТВ БЮДЖЕТА ГОСУДАРСТВЕННОГО ВНЕБЮДЖЕТНОГО ФОНДА СОЦИАЛЬНОЙ ЗАЩИТЫ НАСЕЛЕНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ»

- По строкам 25–28:

в графе 1 отражается количество дней временной нетрудоспособности, беременности и родов, за которые начислены соответствующие пособия;

в графе 3 отражаются суммы начисленных пособий, в том числе доплаты разницы между размерами пособия по беременности и родам и пособия по уходу за ребенком в возрасте до 3 лет, установленной пунктом 7 статьи 9 Закона Республики Беларусь от 29 декабря 2012 года «О государственных пособиях семьям, воспитывающим детей» (Национальный правовой Интернет-портал Республики Беларусь, 06.01.2013, 2/2005; 15.07.2017, 2/2471) (далее – доплата к пособию по беременности и родам), с начала отчетного периода. При этом в графе 3 строки 27 отражается сумма начисленной доплаты к пособию по беременности и родам застрахованным лицам, исчисленной в соответствии с пунктами 2–7 статьи 13 Закона Республики Беларусь «О государственных пособиях семьям, воспитывающим детей».

- По строке 26 отражаются данные о пособиях по временной нетрудоспособности в случаях ухода за больным членом семьи, ухода за ребенком в возрасте до 3 лет и ребенком-

инвалидом в возрасте до 18 лет в случае болезни матери либо другого лица, фактически осуществляющего уход за ребенком, ухода за ребенком-инвалидом в возрасте до 18 лет в случае его санаторно-курортного лечения, медицинской реабилитации.

- По строке 28:

в графе 1 отражается количество дней с начала отчетного периода, за которые начислено пособие по беременности и родам женщинам, получающим профессионально- техническое, среднее специальное, высшее и послевузовское образование в дневной форме получения образования, а также проходящим подготовку в клинической ординатуре в очной форме; из числа военнослужащих, лиц рядового и начальствующего состава органов внутренних дел, Следственного комитета Республики Беларусь, Государственного комитета судебных экспертиз Республики Беларусь, органов финансовых расследований Комитета государственного контроля Республики Беларусь, органов и подразделений по чрезвычайным ситуациям Республики Беларусь;

в графе 3 отражаются:

суммы начисленных пособий, в том числе доплаты к пособию по беременности и родам женщинам, получающим профессионально-техническое, среднее специальное, высшее и послевузовское образование в дневной форме получения образования, а также проходящим подготовку в клинической ординатуре в очной форме; из числа военнослужащих, лиц рядового и начальствующего состава органов внутренних дел, Следственного комитета Республики Беларусь, Государственного комитета судебных экспертиз Республики Беларусь, органов финансовых расследований Комитета государственного контроля Республики Беларусь, органов и подразделений по чрезвычайным ситуациям Республики Беларусь за отчетный период;

суммы начисленной доплаты к пособию по беременности и родам, в части, превышающей ее размер, исчисленный в соответствии с пунктами 2–7 статьи 13 Закона Республики Беларусь «О государственных пособиях семьям, воспитывающим детей», застрахованным лицам, постоянно (преимущественно) проживающим на территории, подвергшейся радиоактивному загрязнению в зоне последующего отселения или в зоне с правом на отселение.

- По строкам с 29 по 38 в графах 1 и 2 отражается количество пособий, начисленных соответственно за отчетный период и за последний месяц отчетного периода; в графе 3 – сумма начисленных пособий за отчетный период.

- По строкам 30, 32, 36 заполняются данные о пособиях лицам, получающим профессионально-техническое, среднее специальное, высшее и послевузовское образование в дневной форме получения образования, а также проходящим подготовку в клинической ординатуре в очной форме; военнослужащим, лицам рядового и начальствующего состава органов внутренних дел, Следственного комитета Республики Беларусь, Государственного комитета судебных экспертиз Республики Беларусь, органов финансовых расследований Комитета государственного контроля Республики Беларусь, органов и подразделений по чрезвычайным ситуациям Республики Беларусь.

- По строке 33 в графах 1 и 2 отражается количество начисленных пособий на погребение и возмещений специализированной организации расходов на погребение, начисленных соответственно за отчетный период и за последний месяц отчетного периода; в графе 3 – сумма начисленных пособий на погребение и возмещений специализированной организации расходов на погребение за отчетный период.

- По строкам с 34 по 38 в графе 2 отражается количество пособий, начисленных за последний месяц отчетного периода (если в последнем месяце начислялось пособие на одного ребенка за несколько месяцев, в графе 2 указывается 1 пособие).

- По строке 39 в графах 1 и 2 отражается количество оплачиваемых свободных от работы дней в месяц, предоставляемых матери (мачехе) или отцу (отчиму), опекуну (попечителю), воспитывающей (воспитывающему) детей-инвалидов в возрасте до восемнадцати лет, соответственно за отчетный период и за последний месяц отчетного периода, в графе 3 – расходы на оплату указанных дней за отчетный период.

- По строке 40 указывается количество начисленных пособий в связи с рождением первого ребенка за отчетный период.

- Количество начисленных пособий по строкам с 41 по 46 в сумме должно равняться количеству пособий, указанному в графе 2 строки 35.

- По строкам 47 и 48 отражается количество пособий на детей старше 3 лет из отдельных категорий семей, определяемых Законом Республики Беларусь от 29 декабря 2012 г. «О государственных пособиях семьям, воспитывающим детей» (Национальный правовой Интернет-портал Республики Беларусь, 06.01.2013, 2/2005). Количество начисленных пособий по строкам 47 и 48 в сумме должно равняться количеству пособий на детей старше 3 лет из отдельных категорий семей, указанному в графе 2 строки 37.

- По строке 49 отражается день выплаты заработной платы, установленный коллективным договором, соглашением или трудовым договором (контрактом).

- По строке 50 отражаются размеры обязательных страховых взносов в процентах, применяемые плательщиком в соответствии с законодательством.

Примечание. Терминология, применяемая в настоящих Указаниях, используется только для заполнения отчета.

sidaruk.by

| Справки 2-НДФЛ | За 2019 год | Не позднее 02.03.2020 |

| За 2020 год | Не позднее 01.03.2021 | |

| Расчет 6-НДФЛ | За 2019 год | Не позднее 02.03.2020 |

| За I квартал 2020 года | Не позднее 30.04.2020 | |

| За I полугодие 2020 года | Не позднее 31.07.2020 | |

| За 9 месяцев 2020 года | Не позднее 02.11.2020 | |

| За 2020 год | Не позднее 01.03.2021 | |

| Расчет по страховым взносам | За 2019 год | Не позднее 30.01.2020 |

| За I квартал 2020 года | Не позднее 30.04.2020 | |

| За I полугодие 2020 года | Не позднее 30.07.2020 | |

| За 9 месяцев 2020 года | Не позднее 30.10.2020 | |

| За 2020 год | Не позднее 01.02.2021 | |

| Сведения о среднесписочной численности | За 2019 год | Не позднее 20.01.2020 |

| За 2020 год | Не позднее 20.01.2021 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2019 год | Не позднее 30.03.2020 |

| За I квартал 2020 года | Не позднее 28.04.2020 | |

| За I полугодие 2020 года | Не позднее 28.07.2020 | |

| За 9 месяцев 2020 года | Не позднее 28.10.2020 | |

| За 2020 год | Не позднее 29.03.2021 | |

| Декларация по налогу на прибыль (при ежемесячной сдаче отчетности) | За 2019 год | Не позднее 30.03.2020 |

| За январь 2020 года | Не позднее 28.02.2020 | |

| За январь – февраль 2020 года | Не позднее 30.03.2020 | |

| За январь – март 2020 года | Не позднее 28.04.2020 | |

| За январь – апрель 2020 года | Не позднее 28.05.2020 | |

| За январь – май 2020 года | Не позднее 29.06.2020 | |

| За январь – июнь 2020 года | Не позднее 28.07.2020 | |

| За январь – июль 2020 года | Не позднее 28.08.2020 | |

| За январь – август 2020 года | Не позднее 28.09.2020 | |

| За январь – сентябрь 2020 года | Не позднее 28.10.2020 | |

| За январь – октябрь 2020 года | Не позднее 30.11.2020 | |

| За январь – ноябрь 2020 года | Не позднее 28.12.2020 | |

| За 2020 год | Не позднее 29.03.2021 | |

| Декларация по НДС | За IV квартал 2019 года | Не позднее 27.01.2020 |

| За I квартал 2020 года | Не позднее 27.04.2020 | |

| За II квартал 2020 года | Не позднее 27.07.2020 | |

| За III квартал 2020 года | Не позднее 26.10.2020 | |

| За IV квартал 2020 года | Не позднее 25.01.2021 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2019 года | Не позднее 20.01.2020 |

| За I квартал 2020 года | Не позднее 20.04.2020 | |

| За II квартал 2020 года | Не позднее 20.07.2020 | |

| За III квартал 2020 года | Не позднее 20.10.2020 | |

| За IV квартал 2020 года | Не позднее 20.01.2021 | |

| Декларация по налогу при УСН | За 2019 год (представляют организации) | Не позднее 31.03.2020 |

| За 2019 год (представляют ИП) | Не позднее 30.04.2020 | |

| За 2020 год (представляют организации) | Не позднее 31.03.2021 | |

| За 2020 год (представляют ИП) | Не позднее 30.04.2021 | |

| Декларация по ЕНВД | За IV квартал 2019 год | Не позднее 20.01.2020 |

| За I квартал 2020 года | Не позднее 20.04.2020 | |

| За II квартал 2020 года | Не позднее 20.07.2020 | |

| За III квартал 2020 года | Не позднее 20.10.2020 | |

| За IV квартал 2020 года | Не позднее 20.01.2021 | |

| Декларация по ЕСХН | За 2019 год | Не позднее 31.03.2020 |

| За 2020 год | Не позднее 31.03.2021 | |

| Декларация по налогу на имущество организаций | За 2019 год | Не позднее 30.03.2020 |

| За 2020 год | Не позднее 30.03.2021 | |

| Декларация по транспортному налогу (представляют только организации) | За 2019 год | Не позднее 03.02.2020 |

| Декларация по земельному налогу (представляют только организации) | За 2019 год | Не позднее 03.02.2020 |

| Единая упрощенная декларация | За 2019 год | Не позднее 20.01.2020 |

| За I квартал 2020 года | Не позднее 20.04.2020 | |

| За I полугодие 2020 года | Не позднее 20.07.2020 | |

| За 9 месяцев 2020 года | Не позднее 20.10.2020 | |

| За 2020 год | Не позднее 20.01.2021 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2019 год | Не позднее 30.04.2020 |

| За 2020 год | Не позднее 30.04.2021 |

glavkniga.ru

| Бланк декларации, расчета, сведений | Утвержден | Срок сдачи |

Сведения о среднесписочной численности работников | ||

| Сведения о среднесписочной численности работников за предшествующий календарный год | Приказ ФНС РФ № ММ-3-25/174@ от 29.03.07 | 20 января |

Фонд социального страхования | ||

| Форма 4 ФСС РФ. Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения | Приказ ФСС № 381 от 26.09.2016 (в редакции приказа от 07.06.2017 № 275) | 20 января (в бумажном виде) 27 января (в форме электронного документа) |

НДФЛ | ||

| Предоставление налоговыми агентами сведений о невозможности удержания НДФЛ у физических лиц (форма 2-НДФЛ) | Приказ ФНС России от 02.10.2018 № ММВ-7-11/566@ | 2 марта |

| Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) | Приказ ФНС России от 14.10.2015 № ММВ-7-11/450@ (ред. от 17.01.2018) | 2 марта |

| Справка о доходах физического лица (форма 2-НДФЛ) | Приказ ФНС России от 02.10.2018 № ММВ-7-11/566@ | 2 марта |

| Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) | Приказ ФНС России от 03.10.2018 № ММВ-7-11/569@ (ред. от 07.10.2019) | 30 апреля |

Страховые взносы на пенсионное и медицинское страхование | ||

| СЗВ-М Сведения о застрахованных лицах | Постановление Правления ПФ РФ от 01.02.2016 № 83п | 15 ноября 16 декабря 15 января |

| ДСВ-3 Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя | Постановление Правления ПФ РФ 09.06.2016 № 482п | 20 января |

| Расчет по страховым взносам | Приказ ФНС России № ММВ-7-11/551@ от 10.10.2016 | 30 января |

| Расчет по страховым взносам КФХ без работников | Приказ ФНС России № ММВ-7-11/551@ от 10.10.2016 | 29 января |

| Персонифицированная отчетность в Пенсионный фонд (формы СЗВ-СТАЖ и ОДВ-1) |

Постановление Правления от 06.12.2018 № 507п | 2 марта |

НДС, акцизы и алкоголь | ||

| Представление журнала учета полученных и выставленных счетов-фактур по установленному формату в электронной форме за IV квартал 2019 г. Журнал представляется неналогоплательщиками НДС, налогоплательщиками, освобожденные по ст.145 НК, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности по посредническим договорам. | Пункт 5.2. статьи 174 Налогового кодекса РФ | 20 января |

| Представление налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств — членов Евразийского экономического союза | Приказ ФНС России от 27.09.2017 № СА-7-3/765@ | 20 ноября 20 декабря 20 января |

| Налоговая декларация по налогу на добавленную стоимость | Приказ ФНС РФ № ММВ-7-3/558@ от 29.10.2014 (ред. от 28.12.2018) | 27 января |

| Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию | Приказ ФНС РФ № ММВ-7-3/1@ от 12.01.2016 (ред. от 21.09.2018) | 25 ноября 25 декабря 27 января |

Налоговая декларация по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы | Приказ ФНС РФ № ММВ-7-3/1@ от 12.01.2016 (ред. от 21.09.2018) | 25 ноября 25 декабря 27 января |

| Налоговая декларация по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина |

Приказ ФНС России от 15.02.2018 № ММВ-7-3/95@ | 25 ноября 25 декабря 27 января |

Представление деклараций по алкоголю (за исключением деклараций по объему винограда) | Постановление Правительства РФ от 09.08.2012 № 815 (ред. от 29.12.2018) | 27 января |

ЕНВД | ||

| Налоговая декларация по ЕНВД | Приказ ФНС России от 26.06.2018 N ММВ-7-3/414@ | 20 января

|

Единая (упрощенная) налоговая декларация | ||

| Единая (упрощенная) налоговая декларация | Приказ Минфина РФ № 62н от 10.02.2007 | 20 января |

Единый налог, уплачиваемый в связи с применением УСН | ||

| Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения | Утверждена Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ | 31 марта (организации) 30 апреля (ИП) |

ЕСХН | ||

| Налоговая декларация по единому сельскохозяйственному налогу | Утверждена Приказом ФНС РФ № ММВ-7-3/384@ от 28.07.14 (ред. от 01.02.2016) | 31 марта |

Налог на прибыль | ||

| Налоговая декларация по налогу на прибыль организаций, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли | Приказ ФНС России от 23.09.2019 N ММВ-7-3/475@ | 28 ноября 30 декабря 28 января |

| Налоговая декларация по налогу на прибыль организаций, для которых отчетным периодом является первый квартал, полугодие и девять месяцев | Приказ ФНС России от 23.09.2019 N ММВ-7-3/475@ | 30 марта |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов (при исчислении ежемесячных платежей) | Приказ ФНС России от 02.03.2016 № ММВ-7-3/115@ | 28 ноября 30 декабря 28 января |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов | Приказ ФНС России от 02.03.2016 № ММВ-7-3/115@ | 30 марта |

| Налоговая декларация по налогу на прибыль иностранной организации | Приказ МНС РФ от 5 января 2004 г. № БГ-3-23/1 | 30 марта |

| Налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации | Приказ МНС РФ от 23 декабря 2003 г. № БГ-3-23/709@ | 28 ноября 30 декабря 28 января |

Налог на имущество | ||

| Декларация по налогу на имущество организаций | Приказ ФНС России от 14.08.2019 № СА-7-21/405@ | 30 марта |

НДПИ | ||

Налоговая декларация по налогу на добычу полезных ископаемых | Приказ ФНС России от 20.12.2018 № ММВ-7-3/827@ | 2 декабря 31 декабря 31 января |

Водный налог | ||

| Налоговая декларация по водному налогу | Приказ ФНС № ММВ-7-3/497@ от 09.11.2015 | 20 января |

Налог на игорный бизнес | ||

| Налоговая декларация по налогу на игорный бизнес |

Приказ ФНС России от 28.12.2011 № ММВ-7-3/985@ (ред. от 17.04.2017) | 20 ноября 20 декабря 20 января |

Транспортный налог | ||

| Налоговая декларация по транспортному налогу | Приказ ФНС России от 05.12.2016 N ММВ-7-21/668@ (ред. от 26.11.2018) | 3 февраля |

Земельный налог | ||

| Налоговая декларация по земельному налогу |

Приказ ФНС России от 10.05.2017 N ММВ-7-21/347@ (ред. от 30.08.2018) | 3 февраля |

Бухгалтерская отчетность | ||

| Бухгалтерская отчетность |

Утверждена приказом Минфина № 66н от 02.07.10 (в ред.от 06.03.2018) | 31 марта |

Экологические платежи | ||

| Расчет платы за негативное воздействие на окружающую среду | Приказ Минприроды России от 09.01.2017 № 3 | 10 марта |

| Расчет суммы экологического сбора | Утвержден приказом Росприроднадзора от 22.08.2016 № 488 | 14 апреля |

www.klerk.ru

Заполнение отчета 4-фонд — подробные комментарии к заполнению от Ilex.by

Отметим основные моменты, которые нужно учитывать при заполнении отчета 4-фонд за 2019 год.

Не всех работников надо учитывать при определении их численности.

В отчете 4-фонд предусмотрены строки, в которых отражается информация о численности работников: строка 01 «Среднесписочная численность застрахованных работников» и строка 03 «Средняя численность работников».

При подсчете среднесписочной численности застрахованных работников (строка 01) внешние совместители и лица, работающие по гражданско-правовым договорам (ГПД), не учитываются <*>.

Для показателя строки 01 некоторые из работников учитываются не как целая единица, а пропорционально отработанному времени <*>.

| Застрахованные лица | Расчет среднесписочной численности застрахованных (строка 01 отчета 4-фонд) |

| Работающие в условиях сокращенного рабочего времени | Учитываются как целые единицы |

| Принятые по трудовым договорам (контрактам) или переведенные по письменному заявлению на условия работы с неполным рабочим временем | Учитываются пропорционально отработанному времени |

| Переведенные на работу в режиме неполного рабочего времени по инициативе нанимателя | Учитываются как целые единицы |

| Внутренние совместители |

Строку 03 «Средняя численность работников» заполняют только плательщики из числа коммерческих организаций, которые имеют право на уплату взносов ежеквартально, и только в отчете за январь — декабрь <*>. Этот показатель определяется как сумма списочной численности работников в среднем за год (за исключением работников, находящихся в отпусках по беременности и родам, в связи с усыновлением (удочерением) ребенка в возрасте до трех месяцев, по уходу за ребенком до достижения им возраста трех лет), средней численности внешних совместителей и средней численности лиц, выполнявших работы по ГПД <*>.

При заполнении строки 03 отчета 4-фонд <*>:

— внешний совместитель учитывается в средней численности внешних совместителей пропорционально отработанному времени;

— внутренний совместитель включается в списочную численность работников как один человек;

— гражданин, работающий по ГПД, учитывается в средней численности таких лиц как целая единица в течение всего срока действия договора.

Обратим внимание, что показатель строки 03 отчета 4-фонд за январь — декабрь прошлого года является основанием применения поквартальной уплаты взносов в текущем году <*>.

Отражаются только те выплаты, на которые начислены взносы.

В строке 04 отчета 4-фонд отражают объект для начисления взносов, который сформировался в отчетном периоде. В эту строку включают выплаты не только в денежном, но и в натуральном выражении. Учитываются и вознаграждения гражданам, выполнявшим работу по ГПД (несмотря на то, что в среднесписочную численность работников указанные граждане не включаются).

Не отражаются выплаты, поименованные в Перечне выплат, на которые не начисляются взносы. Помним, что законодательством установлен максимальный размер объекта для начисления взносов за месяц по каждому работающему. В общем случае она не должна превышать пятикратную величину средней заработной платы работников в республике за предшествующий месяц <*>.

«Переходящие выплаты» — ориентируемся на бухучет.

Данные в отчете 4-фонд заполняются на основании документов бухгалтерского учета. Источником информации о начисленных взносах и расходах на выплаты пособий является счет 69 «Расчеты по социальному страхованию и обеспечению» <*>.

В случае «переходящих» отпускных можно перечислить взносы со всей суммы начисленных отпускных по сроку уплаты взносов. Вместе с тем не является нарушением перечисление взносов, исчисленных только с той части, которая приходится на истекший месяц по сроку их уплаты <*>. Поэтому в отчете 4-фонд взносы отражаются в составе показателей того периода, в котором они начислены, иными словами, отражены по кредиту счета 69. Соответственно суммы «переходящих» отпускных отражаются в отчете 4-фонд в том периоде, в котором на них были начислены взносы.

«Переходящим» может быть и пособие по временной нетрудоспособности, а пособие по беременности и родам является таковым всегда, поскольку выплачивается единовременно за весь период, удостоверенный больничным. Такие «переходящие» пособия отражаются в составе показателей того месяца, в котором они начислены, т.е. отражены по дебету счета 69.

Единицы измерения: для больничных — количество дней, для пособий — количество пособий.

В разделе IV отчета 4-фонд отражают не только суммы, расходованные на выплату пособий, но и количество выплат. Так, в графе 1 строк 21, 22, 23, 24 (строки с данными по оплате листков нетрудоспособности) указывается количество календарных дней, за которые назначены соответствующие пособия. Календарные дни указываются и в графах 1 и 2 строки 35, которая предназначена для отражения информации об оплате дополнительного свободного от работы дня в месяц <*>.

В графах 1 и 2 остальных строк указывается количество пособий. В случае доплат ежемесячных пособий на детей необходимо учитывать особенность. Если в последнем месяце квартала начислялось пособие на одного ребенка за несколько месяцев, в графе 2 строк с 30 по 34 указывается одно пособие <*>.

В разделе «Справочная информация» необходимо обратить внимание на строку 36. В ней указывается количество начисленных пособий только в связи с рождением первого ребенка, но за весь отчетный год, а в остальных строках этого раздела отражается количество пособий за последний месяц отчетного квартала <*>.

В электронном виде отчет за 2019 год представляется в версии 7.0.

Подписанный электронной цифровой подписью (ЭЦП) отчет 4-фонд можно передать посредством портала ФСЗН: либо версии портала 1.0 (portal.ssf.gov.by), либо версии портала 2.0 (portal2.ssf.gov.by). С 01.10.2019 версия 1.0 прекратит свою работу. Воспользоваться порталом Фонда версии 2.0 можно только в том случае, если имеются действующий СОК ГосСУОК и атрибутный сертификат для работы с системами ФСЗН. Если этих инструментов нет, их необходимо приобрести до 01.10.2019.

Без ЭЦП отчет подается инспектору на любом электронном носителе вместе с его распечаткой на бумаге, подписанной руководителем организации.

Напомним, что плательщики, у которых среднесписочная численность работников за предыдущий год составила 10 человек и более, представляют отчет только в виде электронного документа (т.е. с ЭЦП). А остальные плательщики по своему желанию могут сдавать бумажный вариант отчета или в виде электронного документа <*>.

Если 20-е число выпадает на выходной день, срок представления отодвигается на ближайший после него рабочий день.

Срок представления отчета 4-фонд — 20-е число после отчетного квартала. Если этот день оказывается нерабочим, то окончанием срока представления отчета считается следующий за ним рабочий день <*>. Таким образом, последний день, когда можно было своевременно сдать отчет за первый квартал 2019 года — это 22 апреля. За второй квартал 2019 года отчет надо подать не позднее 22.07.2019, за третий — не позднее 21.10.2019 и за четвертый — не позднее 20.01.2020.

Заменить отчет можно до окончания срока его представления.

Представление уточняющего отчета 4-фонд за прошлые периоды не предусмотрено. А вот отчет с ошибочными данными, поданный за отчетный период, можно заменить, если не истек срок представления данного отчета. Например, скорректированный отчет 4-фонд за период январь — июнь 2019 года при необходимости можно подать не позднее 22 июля 2019 года. При этом поправленному отчету присваивается номер 2. Если исправлять ошибку и подавать отчет за один и тот же квартал пришлось несколько раз, отчеты нумеруются в порядке их представления. При этом отчет за следующий отчетный квартал будет иметь номер 1 <*>.

Если срок пропущен, корректировки учитываются в отчете 4-фонд за следующий квартал (в нашем примере — в отчете за январь — сентябрь).

ilex.by

Об авторе