42306810 вид счета сбербанк: Выплата на счет в российском банке · Documentation

Расшифровка расчетного счета в банке: значение цифр в номере

При открытии расчётного счёта в банке специалист предоставит вам комбинацию из цифр, которая и будет служить индивидуальным шифром для хранения средств. Однако, мало кто задумывается, как происходит расшифровка номера, что означают эти цифры и сколько их должно быть в счёте. Поговорим о расшифровке расчётного счёта более подробно в нашей статье.

Содержание

- Структура банковского счета

- Как расшифровывается

- Остальные разделы номера счёта

- Код рубля 810 или 643 — пояснение центробанка

- Что даёт расшифровка

Структура банковского счета

Расчётный счёт представляет собой 20 цифр, каждая из которых имеет своё предназначение. Все числа, входящие в номер, разделены на группы. Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Если рассматривать значение счёта, то удобнее это сделать с разбивкой номера на группы: 111.22.333.4.5555.6 666 666. Каждый раздел имеет своё определение:

- 111 — счёт 1-го порядка банковского баланса (по этим цифрам можно узнать, кто открыл счёт и для каких целей)

- 22 — счёт 2-го порядка банковского баланса (цифры дают понять специфику деятельности владельца счёта)

- 333 — валюта, в которой хранятся средства на счету

- 4 — проверочный код

- 5555 — комбинация, означающая отделение банка, в котором открыт счёт

- 6 666 666 — порядковый номер счёта в банке

Банковские счета открываются физическим лицам, различным организациям и государственным структурам. Поэтому комбинации номера счёта встречаются самые разные.

Как расшифровывается

Теперь давайте более подробно разбирать, что означает расшифровка первых 5-ти цифр в расчётном счёте. Они составляют определённую группу счетов баланса банка. Эти счета утверждены Банком России и включают два раздела.

Первый состоит из трёх цифр и означает специфику расчётов. К примеру, следующие комбинации имеют разную расшифровку:

- от 102 до 109 — счета фондов, а также хранение капитала, учёт прибыли и убытков

- 203 и 204 — счета для учёта драгметаллов

- с 301 по 329 — счета для проведения операций между банками

- 401 и 402 — счёта для переводов в бюджет

- 403 — управление деньгами, находящимся в ведении Минфина

- 405 и 406 — счета государственных компаний

- 407 — юридические компании и ИП

- 408 — физические лица

- с 411 по 419 — вклады, открытые государственными структурами

- с 420 по 422 — хранение средств юридических лиц

- 423 — вклад открыт физическим лицом-резидентом

- 424 — средства иностранных компаний

- 425 — средства на вкладе принадлежат физическому лицу-нерезиденту

- 430 — средства банков

- с 501 по 526 — счета, необходимые для учёта ценных бумаг

Следующие 2 цифры нумерации в банковском расчётном счёте дополняют 3 предыдущие и трактуются нераздельно с ними. Давайте разберём на примере юридических компаний (первые три цифры — 407):

Давайте разберём на примере юридических компаний (первые три цифры — 407):

- 40 701 — организация имеет отношение к финансовому сектору (это может быть микрофинансовая компания, пенсионный фонд и т. д.)

- 40 702 — сюда относят открытые и закрытые общества

- 40 703 — счета некоммерческих объединений

- 40 704 — средства, выделенные для проведения выборов или общественных собраний

Остальные разделы номера счёта

Следующими в счёте находятся три цифры, означающие валюту, в которой открыт счёт. Наиболее распространёнными среди них являются комбинации, представленные в таблице.

| Три цифры счёта | Валюта |

| 810 | Счёт открыт в рублях |

| 840 | В долларах США |

| 978 | В евро |

| 980 | В гривнах |

| 344 | В гонконгских долларах |

| 156 | В юанях |

Например, если счёт Сбербанка начинается с цифр 408, а с 7 по 9 цифры указаны 643, то счёт открыт физическим лицом в рублях. Если присутствует комбинация 407 018 40, то счёт открыт финансовой организацией в долларах.

Если присутствует комбинация 407 018 40, то счёт открыт финансовой организацией в долларах.

Затем следует проверочная цифра. Её ещё называют ключом, который позволят выяснить, правильно ли обозначен счёт при помощи обработки компьютером. Банк России разработал специальную методику для её расчёта исходя из остальных цифр, входящих в номер. Для владельца счёта такая цифра не несёт весомой значимости.

Следующие 4 цифры означают, в каком отделении был открыт счёт. Если вместо них указаны нули, то, возможно, что банк не владеет отделениями, и счёт был открыт в головном офисе.

Последние 7 знаков счёта означают порядковый регистр счёта в кредитной организации. Любой банк вправе применять свою классификацию данных цифр. Тем не менее имеются некоторые ограничения. К примеру, если корреспондентский счёт кредитной организации открыт в Центральном Банке, то последние 3 цифры будут последними 3-мя из БИК, а 4 перед ними составят нули.

Код рубля 810 или 643 — пояснение центробанка

Вот документ с официального сайта Центрального банка РФ:

Документ для скачивания

Что даёт расшифровка

Если вы открываете счёт в банке, то вам необязательно знать все особенности расшифровки его разрядов. Кредитные организации работают на основе закона, а комбинация из цифр формируется специально установленной вычислительной системой. Таким образом, ошибки в числовых обозначениях быть не может, и все счета, которые открывает банк, являются уникальными и действительными.

Однако, поверхностные знания всё же пригодятся. Ошибка в двух цифрах при отправке платежа на счёт юридического лица может стать причиной потери средств. После этого придётся составлять заявление на отзыв денег, что не является быстрой операцией.

Организации лучше иметь заранее вбитые в компьютер реквизиты, в частности номера счетов своих контрагентов. Это позволит избежать многочисленных ошибок. Сегодня большинство банков предлагают электронные сервисы для управления счетами, позволяющими сохранять шаблоны платежей, что избавляет от повторного ввода сведений о получателе средств.

Счёт физ. лица всегда начинается с цифр 408. Эта комбинация едина для всех российских банков. Несмотря на то, что ИП также выступают в роли физических лиц, их счета начинаются так же, как и юридических, с 407.

Банковские счета: виды и особенности

Капитал

7 июля 20204 минуты

Поделиться:

Можно ли свободно распоряжаться деньгами на банковском счету, не замораживая их в депозите и получая прибыль? Да! Но обо всём по порядку. Рассказываем, какие существуют виды счетов, как выбрать подходящий и почему не стоит класть все сбережения на один карточный счёт.

Открывается для повседневного пользования: хранения средств, совершения покупок, оплаты услуг, получения или отправки денежных средств. Выбирая банк для открытия счёта, следует обратить внимание на условия: размер комиссии за внесение или снятие наличных, стоимость услуг интернет-банкинга и так далее.

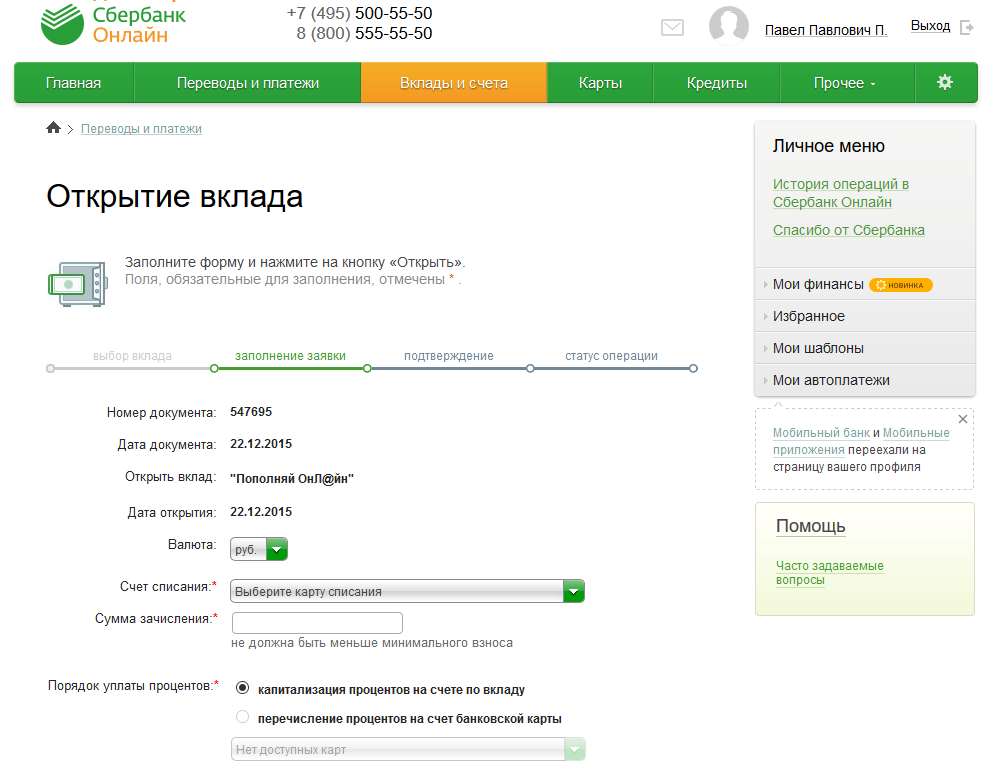

Как правило, к текущему счёту для удобства привязывается пластиковая карта — и он одновременно становится карточным счётом. То есть расплачиваясь картой, вы тратите средства с текущего счёта. Важно понимать, что номер пластиковой карты и номер счёта — не одно и то же. В приложении Сбербанк Онлайн номер счёта можно узнать, открыв пункт меню «Информация о карте» — «Реквизиты».

Если на текущем счёте хранится крупная сумма, безопаснее не привязывать к нему карту, потому что мошенники чаще всего обманом выуживают именно номер карты и трёхзначный код CVV. Гораздо надёжнее разделить текущий и карточный счета — и держать на последнем небольшую сумму для ежедневных трат. С помощью приложения Сбербанк Онлайн можно быстро переводить деньги между счетами. Это особенно удобно, если злоумышленники вдруг получат доступ к данным карты.

Средства, размещённые на текущем счёте, сами по себе не приносят владельцу прибыли (или она минимальна): чтобы получать доход в виде процента от суммы, нужно открыть депозитный счёт. Однако деньги, размещённые подобным образом, нельзя использовать по своему усмотрению ранее указанного в договоре срока: на время ими распоряжается банк, за что владелец счёта и получает вознаграждение. При досрочном закрытии вклада проценты, как правило, сгорают.

Однако деньги, размещённые подобным образом, нельзя использовать по своему усмотрению ранее указанного в договоре срока: на время ими распоряжается банк, за что владелец счёта и получает вознаграждение. При досрочном закрытии вклада проценты, как правило, сгорают.

Из этого правила есть исключения. Например, депозит до востребования не имеет ограничений по сроку. Сберегательный (или накопительный) счёт — тоже депозит, но позволяющий распоряжаться размещёнными средствами: снимать и пополнять в любой момент. При этом проценты будут выплачены даже в случае полного закрытия счёта.

Однако процентная ставка у сберегательного счёта ниже, чем у классического депозита, — если у вас нет необходимости оперативно распоряжаться средствами, последний выгоднее.

Открывает его индивидуальный предприниматель или юридическое лицо. Как следует из названия, он нужен для проведения расчётов — оплаты услуг (в том числе выплаты заработной платы), покупки товаров у поставщиков, переводов денег контрагентам и так далее.

Кроме того, расчётный счёт позволяет платить налоги и отчисления в Пенсионный фонд, участвовать в государственных тендерах, проводить инкассацию с конвертации наличных средств в безналичные. И пользоваться банковскими услугами: лизингом, овердрафтом или кредитованием.

Выбирая, в каком банке открывать расчётный счёт, нужно ориентироваться на специфику бизнеса. Так, если покупатели расплачиваются с вами наличными, а вы платите поставщикам по безналу, имеет смысл выбрать банк, берущий минимальную комиссию при внесении денег на счёт. А чтобы не обременять себя лишними расходами — отдать предпочтение тарифу, дающему возможность пользоваться только необходимым набором услуг.

Другой определяющий фактор — развитый онлайн-банкинг: удобство проведения операций по счёту с любого устройства бизнесмену сложно переоценить.

Закрывать счета так же важно, как и правильно пользоваться ими.

Об авторе