Агрегированный баланс предприятия пример: Агрегированный баланс предприятия | Современный предприниматель

Агрегированный бухгалтерский баланс предприятия — анализ, статьи и пример, как составить

Главный отчетный документ любого предприятия – бухгалтерский баланс, в котором перечисляются все активы и пассивы. Он используется при проведении экономического анализа и может быть представлен в различных формах, одна из которых – агрегированная. Ниже о ней будет рассказано более подробно.

Агрегированный баланс – общее понятие и предназначение

Агрегированный баланс – это обобщенная (укрупненная) форма бухгалтерского баланса, благодаря использованию которой процедура проведения финансового анализа упрощается. Тут вы узнаете, как правильно составить отчет о финансовых результатах фирмы.

Следует отметить, что даже стандартный бухгалтерский баланс в определенной степени является агрегированным из-за того, что некоторые приведенные в нем данные имеют схожий экономический смысл и объединяются в статьи. Об этом говорится в Приказе Минфина № 66н от 2 июля 2010 года.

Агрегированный баланс обладает рядом особенностей, а именно:

- Максимально упрощен, поэтому не вызывает сложностей при изучении и позволяет быстро выделить основные показатели, оказывающие влияние на экономическое положение организации;

- Содержит данные, предназначенные для расчета коэффициента финансовой устойчивости, индекса деловой активности, ликвидности;

- Формируется различными способами, ведь единого алгоритма укрупнения не существует;

- Имеет структуру стандартного баланса – преобразуются только статьи;

- Уровень достоверности проведенного анализа зависит от степени агрегирования информации: чем сильнее укрупнены данные, тем ниже качество оценки.

Как уже говорилось выше, агрегированный бухгалтерский баланс требуется при проведении анализа. На его основе производится оценка двух важных показателей, один из которых – ликвидность, второй – платежеспособность предприятия. Они взаимосвязаны друг с другом.

Так при расчете ликвидности сумма 3-х активов делится на сумму 2-х пассивов, а полученный результат позволяет установить, хватит ли организации денежных средств для покрытия имеющейся задолженности в текущем году.

Структуру и основные правила составления баланса можно посмотреть в этом видео:

Степени агрегирования

Общее количество степеней агрегирования бухгалтерского баланса назвать невозможно. Это связано с тем, что отчетный документ может быть составлен несколькими способами и предназначаться для проведения различного по глубине анализа.

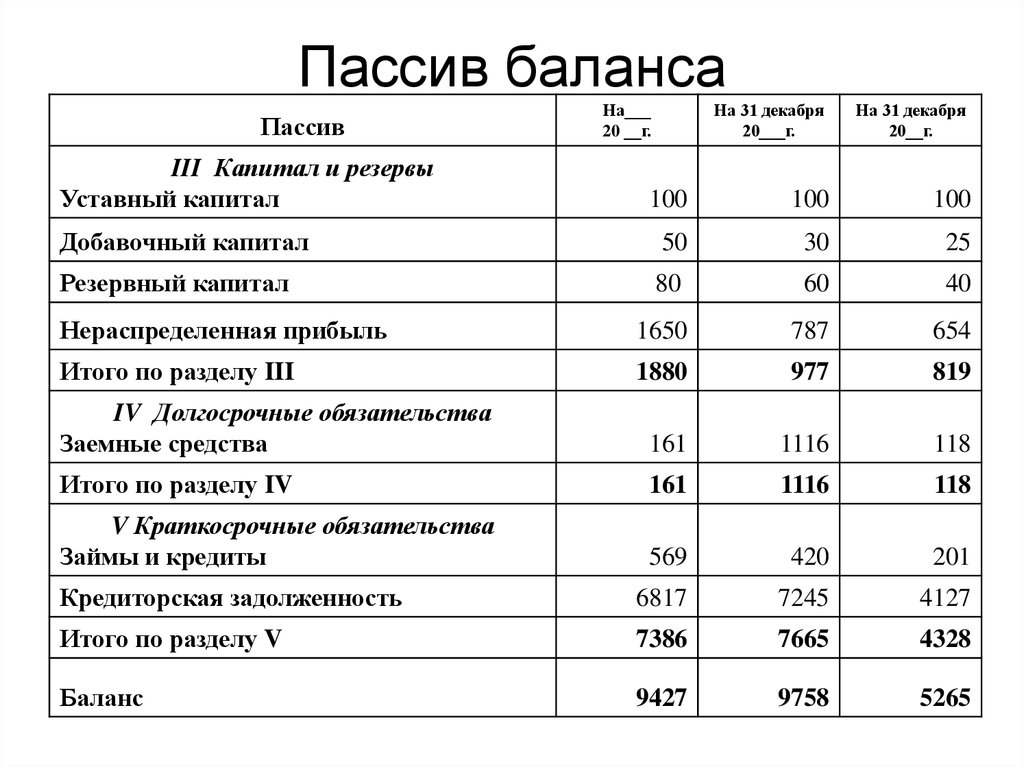

Наиболее известны 2 степени агрегирования баланса – высшая и предшествующая ей. В первом случае данные максимально укрупнены и входят либо в раздел «Активы», либо в раздел «Пассивы», а единственным числовым показателем остается валюта.

Во втором случае упомянутые выше статьи детализированы. Так раздел «Активы» может включать в себя пункты «Внеоборотные активы» и «Оборотные активы», а в раздел «Пассивы» – подразделы «Капитал и резервы», «Долгосрочные обязательства», «Краткосрочные обязательства».

Составление и оформление баланса

Основой для формирования агрегированного баланса служит стандартный бухгалтерский баланс. В процессе укрупнения данных производится объединение статей, имеющих сходное экономическое содержание. Общая структура финансового документа остается нетронутой, поэтому сохраняется равенство активов и пассивов.

Чтобы сформировать агрегированный баланс, необходимо:

- Располагать оборотно-сальдовой ведомостью и стандартным бухгалтерским отчетом;

- Проанализировать содержание документов и выделить в них подразделы, которые можно объединить;

- Используя Microsoft Excel или аналогичную программу, составить отчет в виде таблицы, включающей в себя столбцы (их число зависит от степени агрегирования) с уже обобщенной информацией.

Это важно! Объединение разделов стандартного баланса должно иметь экономическое обоснование. В частности активы группируются по степени ликвидности, а пассивы – по срокам погашения.

Баланс для анализа финансовой устойчивости.Пример статей и кодов строк

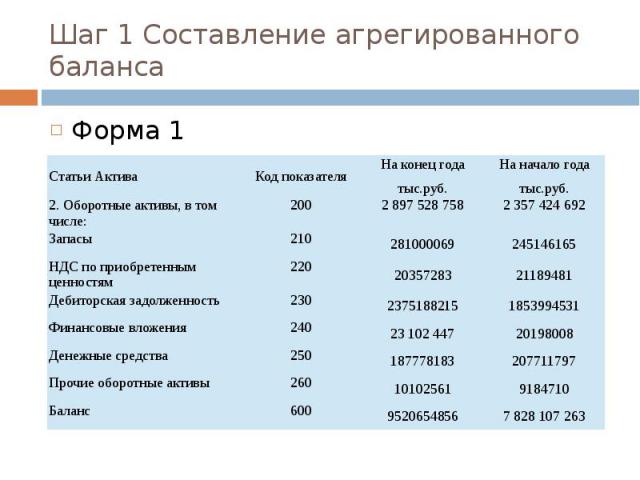

Готовый агрегированный баланс может выглядеть следующим образом:

| Статья | Коды строк стандартного баланса |

| Активы | |

| Постоянные активы: | |

| Нематериальные активы | 110 |

| Основные средства | 120+135 |

| Капиталовложения | 130 |

| Долгосрочные вложения | 140 |

| Прочие НМА | 150 |

| Дебиторская задолженность со сроком погашения более года | 230 |

| Итого постоянные активы: | 190+230 |

| Текущие активы | |

| НЗП | 213 |

| Авансы поставщикам | 245 |

| Запасы и МБП | 211 |

| Готовая продукция | 214 |

| Дебиторская задолженность со сроком погашения до года | 215+[241:243] |

| Денежные средства | 250+260 |

| Прочие текущие активы | [212:220]+246+270 |

| Итого текущие активы: | 290-244-230 |

| БАЛАНС АКТИВОВ: | 300-244 |

| Пассивы | |

| Собственные средства: | |

| Уставной капитал | 410+420+244 |

| Накопленный капитал | [430:475] |

| Итого собственные средства: | 490-244 |

| Заемные средства | |

| Долгосрочные обязательства | 590 |

| Краткосрочные кредиты | 610 |

| Кредиторская задолженность | 621+622+623 |

| Авансы покупателей | 627 |

| Расчеты с бюджетом и фондами | 625+626 |

| Расчеты по зарплате | 624 |

| Прочие пассивы | [628;660] |

| Текущие пассивы | 690 |

| Итого заемные средства: | 590+690 |

| БАЛАНС ПАССИВОВ | 700-244 |

Каким бывает анализ агрегированного баланса

Агрегированная форма баланса используется для проведения двух видов анализа. Первый из них – вертикальный, а второй – горизонтальный. Краткие описания обоих приведены ниже.

Первый из них – вертикальный, а второй – горизонтальный. Краткие описания обоих приведены ниже.

Вертикальный анализ представляет собой эффективный способ оценки структуры и динамики всех расходов и прибылей в общей выручке предприятия. Его результаты позволяют определить тенденции, свойственные деятельности организации в заданном временном промежутке.

При проведении горизонтального анализа данные из агрегированного баланса сравниваются с аналогичными значениями, полученными ранее, например, месяц или год назад.

Одновременно с этим учитывается уровень инфляции, что дает возможность выявить определенные закономерности и сделать прогноз относительно будущих финансовых показателей предприятия.

Представленные виды анализа дополняют друг друга. Их единовременное проведение позволяет сформировать общее представление об экономическом положении организации.

Пример агрегированного баланса.Статьи баланса

Количество статей в описываемой форме бухгалтерского баланса зависит от степени агрегирования. Если последняя является высшей, то документ имеет такую структуру, в которой есть всего 2 раздела: «Активы» и «Пассивы». Если баланс более развернут, то статей в нем гораздо больше.

Если последняя является высшей, то документ имеет такую структуру, в которой есть всего 2 раздела: «Активы» и «Пассивы». Если баланс более развернут, то статей в нем гораздо больше.

Здесь вы узнаете, как правильно рассчитать и определить чистые активы в балансе.

Они формируются путем объединения схожих разделов стандартного бухгалтерского баланса. В приведенном выше примере статьи находятся в первом столбце. Это нематериальные активы, основные средства, долгосрочные вложения, уставной капитал и т.д.

Заключение

Агрегированный баланс – важный финансовый документ. Он редко вызывает сложности в процессе составления, но при этом заметно облегчает аналитику. Отсюда следует, что использование укрупненной формы бухгалтерского баланса – залог проведения качественного экономического анализа.

Пример составления агрегированного баланса можно посмотреть тут:

Подпишитесь на срочные экономические новости @FBM_ru

Агрегированный баланс предприятия

Содержание страницы

- Структура и использование агрегированного баланса

- Агрегирование баланса и использование его показателей

- Особенности агрегирования отдельных показателей баланса

Бухгалтерский баланс – основной источник данных при проведении финансово-экономического анализа. В процессе анализа чаще всего применяется его агрегированная форма. Привести стандартный, детализированный по статьям актива и пассива, баланс к агрегированному виду – значит, преобразовать его, суммируя экономически однородные балансовые показатели, представить их в укрупненном виде. Следует при этом иметь в виду, что единой методики агрегирования бухгалтерского баланса не существует.

В процессе анализа чаще всего применяется его агрегированная форма. Привести стандартный, детализированный по статьям актива и пассива, баланс к агрегированному виду – значит, преобразовать его, суммируя экономически однородные балансовые показатели, представить их в укрупненном виде. Следует при этом иметь в виду, что единой методики агрегирования бухгалтерского баланса не существует.

Как определяются показатели агрегированного баланса?

Структура и использование агрегированного баланса

Строго говоря, сам по себе «стандартный» бухгалтерский баланс, составляемый по итогам года, является агрегированной формой отчетности. Аналитические, развернутые бухгалтерские данные группируются в нем по статьям, по признаку схожести экономического содержания: «Запасы», «Кредиторская задолженность» и пр.

Как балансовые счета соответствуют статьям агрегированного баланса?

Объединяя статьи далее, можно в итоге агрегировать баланс до формы, в которой будет лишь две сбалансированные по цифровому значению строки – актив и пассив.

Очевидно, что чем более укрупненные показатели формируются в процессе агрегирования данных, тем менее точные данные в процессе анализа могут быть получены. При этом, какова бы ни была степень укрупнения данных, балансовое равенство должно соблюдаться.

Какова структура агрегированного баланса?

В практике анализа используют такую форму агрегированного баланса, данные которого позволяют учитывать ликвидность его активов.

На заметку! Ликвидность – способность перевода активов организации в денежную форму, без утраты балансовой стоимости. Ликвидность активов поддерживает необходимый уровень платежеспособности организации. Наивысшей ликвидностью обладают денежные средства, наиболее низкая активность у основных средств.

Агрегирование баланса в аналитических целях состоит не только в укрупнении показателей отчетного бухгалтерского баланса, но и в перегруппировке его отдельных статей. Как правило, группируют:

- актив – по степени ликвидности;

- пассив – по сроку погашения задолженностей.

Агрегированная форма баланса наиболее близка к мировой практике составления балансов и позволяет исчислить ряд важных экономических показателей: оборачиваемости, ликвидности, финансовой устойчивости, деловой активности предприятия и др. На основе полученных данных и проводится экономический анализ.

Агрегирование баланса и использование его показателей

Ранее говорилось, что единой методики агрегирования балансовых показателей не существует. Рассмотрим одну из наиболее распространенных в практике экономического анализа методику.

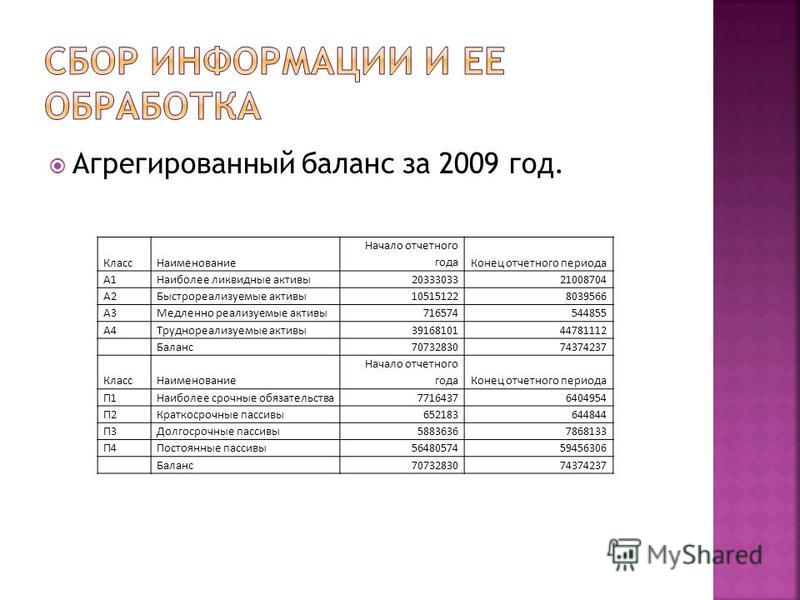

Группировка активов в общем случае делается указанным ниже способом:

- Имеющие наибольшую ликвидность (А1) — это финансовые средства и вложения краткосрочного характера, т.

е. на срок менее года.

е. на срок менее года. - Имеющие перспективы быстрой реализации (А2) — «дебиторка» и прочие активы.

- Медленно реализуемые — запасы, НДС, финансовые вложения на срок, превышающий один год (А3).

- Трудно реализуемые — основные средства и иные активы внеоборотного характера (А4).

Группировка пассивов также имеет свою последовательность:

- Пассивы наиболее срочные (П1) – кредиторская задолженность.

- Краткосрочные и долгосрочные обязательства соответственно (П2, П3).

- Пассивы, имеющие постоянный характер (П4), – собственный капитал, доходы будущих периодов.

На основе полученных данных можно провести анализ ликвидности. Так, если А1, А2, А3 соответственно больше П1, П2, П3, но А4 меньше П4, считается, что баланс имеет абсолютную ликвидность.

Текущую ликвидность исчисляют суммированием А1, А2, А3 и делением полученного результата на сумму П1, П2. Показатель характеризует способность фирмы покрыть свои долги в течение 12 месяцев за счет собственных средств.

Быстрая ликвидность, то есть отношение А1 сумме П1 и П2, характеризует степень покрытия задолженности посредством наиболее ликвидных активов.

На основе агрегированных балансовых данных исчисляют и другие аналитические показатели.

На заметку! Краткосрочные финансовые вложения в ценные бумаги в условиях нестабильности этого сегмента рынка могут на практике не обладать высокой степенью ликвидности. В этом случае имеет смысл рассматривать статьи денежных средств и краткосрочных финансовых вложений независимо друг от друга, а также учитывать указанное обстоятельство при анализе ликвидационных показателей, о которых шла речь выше.

Особенности агрегирования отдельных показателей баланса

Кроме методики группировки, опирающейся на ликвидность активов, и соответствующей группировки пассивов, существуют иные способы группировать данные. При этом следует помнить о ряде существенных моментов.

Группировка активов на постоянные (вне оборота) и текущие (в обороте) отчетном балансе отражается в р. 1 и 2 актива, однако чтобы иметь корректные итоги указанных показателей, следует из р. 2 исключить дебиторскую задолженность по следующим причинам:

1 и 2 актива, однако чтобы иметь корректные итоги указанных показателей, следует из р. 2 исключить дебиторскую задолженность по следующим причинам:

- платежи по ней ожидаются в срок более года;

- по этой строке может отражаться безнадежная задолженность, подлежащая списанию.

Ни то, ни другое не отвечает сущности оборотных активов, период оборота которых менее 12 месяцев. Дебиторская задолженность сроком более года может включаться в состав активов вне оборота как отдельная статья либо в составе прочих постоянных активов.

В статью «Запасы» агрегированного баланса правильным будет включить сумму расходов будущих периодов в той их части, которые по экономическому смыслу близки понятию запасов.

Пример: методическая литература, буклеты, прилагаемые к продукции, которая в будущем может быть реализована (например, при производстве сложной бытовой техники). Указанные затраты с течением времени будут включены в себестоимость продукции.

Раздел 3 пассива целесообразно сгруппировать по строкам, одна из которых будет показывать величину уставного капитала, а другая – накопленного капитала. Такая группировка наглядно демонстрирует, какова величина источников, образованных за счет приобретенных, заработанных в процессе деятельности, средств, а какая часть выражена собственно уставным капиталом (с учетом переоценки основных средств, вторичной эмиссии акций и пр.).

Такая группировка наглядно демонстрирует, какова величина источников, образованных за счет приобретенных, заработанных в процессе деятельности, средств, а какая часть выражена собственно уставным капиталом (с учетом переоценки основных средств, вторичной эмиссии акций и пр.).

Из накопленного капитала вычитают величину непокрытых убытков минувших периодов и текущего года. Из уставного капитала вычитают задолженности участников по взносам в него.

Главное

В ходе экономического анализа деятельности организации применяются различные формы агрегированных (уплотненных) балансов. Суть агрегирования состоит в суммировании статей стандартного баланса, сходных по смыслу. На основе полученных данных рассчитывается ряд показателей, в том числе ликвидности организации.

При составлении агрегированного баланса используют гибкий, экономически выверенный подход, учитывают существенные нюансы экономической деятельности объекта анализа.

Структура баланса предприятия

Общие сведения о балансе предприятия Наряду с отчетом о прибылях и убытках и отчетом о движении денежных средств баланс является одним из наиболее важных отчетов компании. Также называемый отчетом о финансовом положении, он содержит информацию об общих активах, обязательствах и собственном капитале компании на указанную дату. Информация из баланса обычно используется для проведения анализа ликвидности компании, финансовой устойчивости и других показателей.

Также называемый отчетом о финансовом положении, он содержит информацию об общих активах, обязательствах и собственном капитале компании на указанную дату. Информация из баланса обычно используется для проведения анализа ликвидности компании, финансовой устойчивости и других показателей.

Основная информация о финансовом состоянии фирмы на указанную дату содержится в ее балансе. Он суммирует долги и активы компании, а также акционерный капитал. На самом деле весь баланс основан на одном простом уравнении:

Активы = Источник финансирования (Обязательства + Акционерный капитал)

Поскольку средства кредиторов и владельцев компании являются двумя основными источниками финансирования активов компании, в любой момент времени активы фирмы должны равняться сумме ее обязательств и собственного капитала.

Активы Активы — это ресурсы компании, включая материальные ресурсы, такие как здания, материалы, оборудование и т. д.; а также нематериальные, такие как товарные знаки или патенты. Обычно активы подразделяются на оборотные (также называемые краткосрочными) и внеоборотные (долгосрочные).

д.; а также нематериальные, такие как товарные знаки или патенты. Обычно активы подразделяются на оборотные (также называемые краткосрочными) и внеоборотные (долгосрочные).

Текущие активы – это активы, которые по ожиданиям могут быть преобразованы в денежные средства в течение одного операционного цикла (или года). Часто их перечисление в балансе производится в порядке их ликвидности.

К ним относятся:

1. Денежные средства (и их эквиваленты) .Это актив с наивысшей ликвидностью. Казначейские векселя, банковские депозиты и другие инструменты денежного рынка также включаются в эту запись отчета о финансовом положении.

2. Дебиторская задолженность . Эта запись обобщает сумму денег, которую компания имеет право получить за предоставление своим клиентам товаров или услуг. Отражаемая сумма обычно включает только сумму денег, которая, как ожидается, будет собрана. Долгосрочные или безнадежные долги не показаны в этой записи баланса.

3. Запасы . Запасы включают материалы для производства, незавершенное производство и готовую продукцию, которую компания планирует реализовать в будущем. Расходные материалы, такие как карандаши, конверты, папки, также включены в инвентарь.

Запасы . Запасы включают материалы для производства, незавершенное производство и готовую продукцию, которую компания планирует реализовать в будущем. Расходные материалы, такие как карандаши, конверты, папки, также включены в инвентарь.

4. Рыночные ценные бумаги . Это запись, где перечислены краткосрочные инвестиции с очень высоким уровнем ликвидности. Причина владения рыночными ценными бумагами для фирмы заключается в получении прибыли от ресурсов, близких к денежным.

5. Прочие оборотные средства . Все прочие активы, конвертируемые в денежные средства в течение бизнес-цикла или года (предоплаты и т. д.).

Внеоборотные активы, для преобразования которых в денежные средства требуется больше времени, чем операционный цикл, и они включают:

1. Здания и оборудование . Этот вид активов также классифицируется как основные средства. К ним относятся здания, земля, оборудование, незавершенное строительство и все другие материальные активы, которые принадлежат компании и используются в процессе производства товаров или услуг от одного бизнес-цикла к другому.

2. Нематериальные активы . Это тип внеоборотных активов, находящихся в собственности компании, которые не имеют физической формы, и их конвертация в денежные средства занимает больше времени, чем бизнес-цикл (или год). Эти активы включают патенты, авторские права, товарные знаки, лицензионные соглашения, франшизы и другие.

3. Долгосрочные инвестиции . Это такие виды вложений, как облигации или привилегированные акции, которые осуществляются на срок более 10 лет. Главное отличие их от краткосрочных вложений — уровень ликвидности. В то время как краткосрочные инвестиции относительно легко конвертируются в наличные деньги, долгосрочные инвестиции трудно продать.

4. Прочие внеоборотные активы .

Обязательства Обязательства отражаются в балансе компании как обязательства по предоставлению товаров или услуг или передаче активов другим фирмам. В результате прошлых операций обязательства фирмы также делятся на текущие обязательства и долгосрочные обязательства.

Краткосрочные обязательства – это обязательства, подлежащие погашению в течение одного бизнес-цикла (или года). Ликвидация текущих обязательств, скорее всего, потребует использования оборотных активов компании или создания других текущих обязательств за счет привлечения краткосрочных кредитов. Включены следующие элементы:

1. Кредиторская задолженность . Это счета, которые были созданы путем приобретения каких-либо товаров или услуг и должны быть оплачены компанией в ближайшее время.

2. Незаработанный доход . Незаработанный доход включает деньги, полученные до продажи товара или предоставления услуги.

3. Прочие краткосрочные обязательства .

Долгосрочные обязательства – это обязательства, подлежащие погашению в течение периода, превышающего год, или, альтернативно, в течение периода, превышающего деловой цикл. Бухгалтерский баланс включает такие виды долгосрочных обязательств, как векселя к оплате, облигации к оплате, обязательства по капитальной аренде, обязательства по пенсионным выплатам и т. д. Обычно они классифицируются как обязательства, связанные с финансовыми соглашениями и операционными обязательствами:

д. Обычно они классифицируются как обязательства, связанные с финансовыми соглашениями и операционными обязательствами:

1. Финансовые соглашения, касающиеся обязательств . К этому виду обязательств относятся векселя к оплате, облигации к оплате, кредитные договоры. Эти обязательства чаще всего требуют регулярных выплат процентов.

2. Операционные обязательства, относящиеся к обязательствам . Это обязательства, связанные с операционной деятельностью фирмы. Наиболее распространенными видами операционных обязательств, связанных с обязательствами, являются пенсионные обязательства, отложенные налоги, гарантийные обязательства и т. д.

Акционерный капитал Акционерный капитал (также очень часто именуемый чистым капиталом или акционерным капиталом) представляет собой сумму, представляющую долю акционеров в чистых активах фирмы. Другими словами, он показывает количество денег, которыми фирма финансируется за счет обыкновенных и привилегированных акций. Внеся небольшие изменения в основное уравнение баланса, мы получаем формулу для расчета акционерного капитала:

Внеся небольшие изменения в основное уравнение баланса, мы получаем формулу для расчета акционерного капитала:

Акционерный капитал = общая сумма активов – общая сумма обязательств

Существует два основных источника акционерного капитала. Во-первых, это оплаченный капитал, который включает в себя все инвестиции в компанию, которые были сделаны изначально в самом начале и дополнительно впоследствии. Нераспределенная прибыль является вторым источником акционерного капитала и включает в себя всю прибыль, которую компания смогла накопить в результате своей деятельности.

Оплаченный капитал Оплаченный капитал — это общая сумма денег, вложенная в компанию во время выпуска обыкновенных или привилегированных акций. В то время как обыкновенные акции представляют собой собственность, имеющую право голоса и права ликвидации, привилегированные акции обычно не имеют таких прав. Основные важные решения в компании, включая избрание совета директоров, обычно принимаются держателями обыкновенных акций.

Оплаченный капитал может также включать пожертвованный капитал. Сюда входят пожертвования акционеров, кредиторов и других сторон.

Нераспределенная прибыльНераспределенная прибыль представляет собой ту часть чистой прибыли, которая не распределяется компанией между инвесторами в виде дивидендов, а снова реинвестируется в бизнес или в погашение долгов. Формула расчета нераспределенной прибыли выглядит следующим образом:

Нераспределенная прибыль = Нераспределенная прибыль на начало года + Чистая прибыль – Дивиденды

Вся необходимая информация для расчета имеется в балансе компании. Отрицательная чистая прибыль (чистый убыток) будет означать отрицательную нераспределенную прибыль.

Сводка Бухгалтерский баланс является одним из основных отчетов предприятия. Он включает в себя полную информацию об активах, обязательствах и акционерном капитале компании, которая может быть использована для проведения анализа ликвидности, анализа финансовой устойчивости и других видов показателей, измеряющих эффективность и положение фирмы. Для каждого баланса активы компании должны быть равны ее источникам финансирования (обязательства плюс собственный капитал).

Для каждого баланса активы компании должны быть равны ее источникам финансирования (обязательства плюс собственный капитал).

Определение баланса предприятия | Law Insider

имеет значение, указанное в Разделе 4.7(a).

имеет значение, указанное в разделе 3.06.

означает сводный бухгалтерский баланс Компании по состоянию на 31 декабря 2014 года и примечания к нему, указанные в Компании 10-К.

означает предварительный комбинированный баланс Бизнеса SpinCo, включая любые примечания и вспомогательные книги к нему, по состоянию на 30 сентября 2021 года, представленный в Информационном заявлении, предоставленном Держателям записей.

имеет значение, указанное в Разделе 3.4(а).

означает последний опубликованный аудированный консолидированный баланс Группы, но если у Компании нет дочерних компаний, это означает баланс и отчет о прибылях и убытках Компании и, если у Компании есть дочерние компании, но нет консолидированной отчетности Группа, то есть соответствующие балансы и отчеты о прибылях и убытках компаний, входящих в Группу;

имеет значение, указанное в Разделе 4.

5(а).

5(а).имеет значение, указанное в разделе 3.06.

означает консолидированный баланс Материнской компании по состоянию на 31 января 2015 г. и примечания к ней, как указано в Материнской компании 10-K.

означает аудированный баланс компании, подготовленный для целей Закона о компаниях за финансовый год, за исключением случаев, когда аудированный консолидированный баланс, отражающий состояние дел компании и ее дочерних предприятий, должен рассматриваться в группе отчетность была подготовлена для этих целей за тот же финансовый год, и в этом случае это означает, что проверенный консолидированный баланс, и в этом случае все ссылки на резервы считаются ссылками на консолидированные резервы;

означает баланс Компании по состоянию на 31 марта 1998 года, который включен в Первоначальную финансовую отчетность.

имеет значение, указанное в Разделе 4.5(а).

имеет значение, указанное в Разделе 2.

4(a)(iii) Соглашения.

4(a)(iii) Соглашения.имеет значение, указанное в Разделе 2.4(b).

имеет значение, указанное в Разделе 3.5(b).

имеет значение, указанное в Разделе 2.3(а).

означает в отношении любого Лица любую сделку по секьюритизации, стороной которой является это Лицо или его Дочерние компании, и любую другую сделку, соглашение или иную договорную договоренность, стороной которой является неконсолидированное с этим Лицом предприятие, по которому это Лицо или ее Дочерние компании, независимо от того, являются ли они стороной соглашения, имеют или могут иметь в будущем: (a) любое обязательство по прямой или косвенной гарантии или аналогичному соглашению; (b) сохраненная или условная доля в активах, переданных неконсолидируемому предприятию или аналогичному соглашению; (c) производные инструменты в той степени, в которой их справедливая стоимость не полностью отражена как обязательство или актив в финансовой отчетности; или (d) любое обязательство или обязательство, включая условное обязательство или обязательство, в той мере, в какой оно не полностью отражено в финансовой отчетности (за исключением сносок к ней) (для этой цели обязательства или обязательства, которые не полностью отражены в финансовой отчетности финансовая отчетность (за исключением сносок к ней) включает, помимо прочего: обязательства, которые не классифицируются как обязательства в соответствии с общепринятыми принципами бухгалтерского учета; условные обязательства, в отношении которых на дату финансовой отчетности маловероятно возникновение убытка были понесены или, если это вероятно, не поддаются разумной оценке; или обязательства, в отношении которых сумма, признанная в финансовой отчетности, меньше, чем разумно возможный максимальный риск убытков по обязательству на дату финансовой отчетности, но исключая условные обязательства, возникающие в результате судебных, арбитражных или регулирующих действий (иным образом не связанные с внебалансовыми соглашениями)).

имеет значение, указанное в разделе 3.06.

, как определено в Разделе 4.1(a).

имеет значение, указанное в разделе 2.3.

означает раскрытие информации в ходе обсуждения и анализа руководством о внебалансовых договоренностях, выпуск Закона о ценных бумагах № 33-8182, 68 Fed. Рег. 5982 (5 февраля 2003 г.) (кодифицировано в 17 CFR, пункты 228, 229 и 249).

имеет значение, указанное в Разделе 3.06(а).

имеет значение, указанное в Разделе 2.4(а).

имеет значение, указанное в Разделе 3.5(а).

имеет значение, указанное в Разделе 3.4(а).

любого Лица означает (i) любое обязательство или ответственность такого Лица по обратной покупке в отношении счетов или векселей к получению, проданных таким Лицом, (ii) любую ответственность такого Лица по любым операциям продажи с обратной арендой, которые не создают обязательство на балансе такого Лица, (iii) любое Обязательство по синтетической аренде или (iv) любое обязательство, возникающее в отношении любой другой операции, которая является функциональным эквивалентом заимствования или заменяет его, но которое не представляет собой обязательство по баланс такого Лица.

Об авторе