Акции или облигации: От акций до фондов: простыми словами о главных способах инвестировать :: Новости :: РБК Инвестиции

От акций до фондов: простыми словами о главных способах инвестировать :: Новости :: РБК Инвестиции

Все больше рыночных инструментов доступны частным инвесторам. Но какие выбрать и как правильно оценить риск? Свой вариант предлагает вице-президент отдела брокерского обслуживания Райффайзенбанка Эдуард Данилов

*Здесь и далее экспертная оценка для отобранных инструментов. Минимальный риск — один квадрат, максимальный — пять. Переход цвета означает диапазон рисков. Выбирать инструменты в зависимости от риска стоит в соответствии с риск-профилем инвестора.

Минимальный риск — один квадрат, максимальный — пять. Переход цвета означает диапазон рисков. Выбирать инструменты в зависимости от риска стоит в соответствии с риск-профилем инвестора.

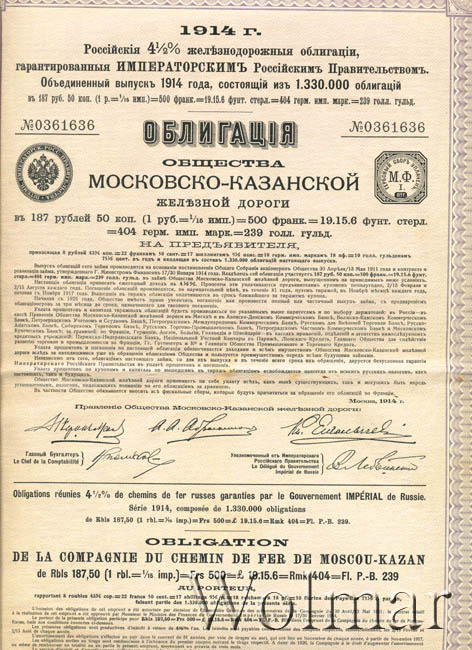

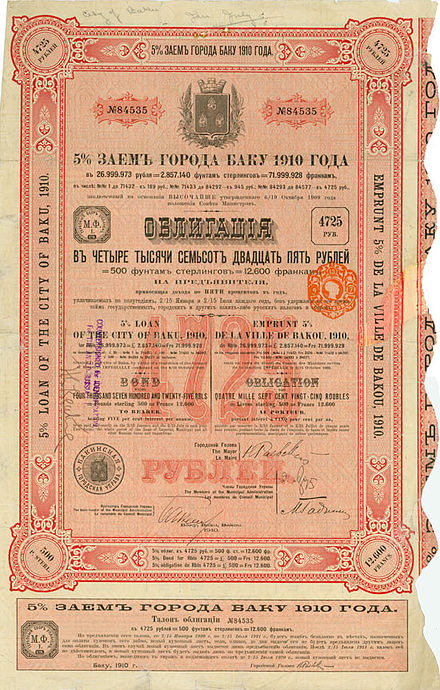

Традиционно государственные облигации считаются самыми консервативными инструментами наравне с депозитами. Но надо иметь в виду, что чем дольше срок до погашения, тем сильнее облигация может меняться в цене. Так что лучше соотносите свой выбор со своим горизонтом инвестирования (если вы инвестируете на два года, то не рекомендую инвестировать в десятилетние облигации ).

Кроме того, обратите внимание на купон у бумаги — фиксированный он или плавающий. В последнем случае он привязан к какому-то параметру и может меняться со временем. Если этот параметр — например, уровень инфляции — пойдет вниз, то и купон снизится, а с ним и ваша доходность. Плавающий купон подойдет тем, кто ожидает ухудшения экономической ситуации. Такие облигации являются «защитными».

Российские корпоративные облигации

У этих бумаг довольно высокий диапазон риска, так как все зависит от того, кто занимает деньги. Если это госкомпания с хорошим кредитным рейтингом, то риск ниже, чем если это маленькая компания вообще без рейтинга.

Конечно, кредитный рейтинг не является гарантией. Это лишь удобный способ провести экспресс-анализ. В любом случае не забывайте о диверсификации. Не стоит все инвестировать в одну корпоративную облигацию — лучше из таких бумаг составить портфель. Еще рекомендую обратить внимание на то, не является ли облигация субординированной. Такие облигации при определенных условиях

В остальном справедливо все, что было сказано про государственные облигации.

Еврооблигации

Причина, по которой я выделил еврооблигации в отдельный пункт, — особенности налогообложения. Согласно Налоговому кодексу, ваши расходы и доходы пересчитываются в рубли, налог удерживается именно с рублевой прибыли. Так что если курс валюты инвестиции вырастет по отношению к рублю, это увеличит налог и даже может привести к убыткам. Единственное исключение — российские государственные еврооблигации.

Согласно Налоговому кодексу, ваши расходы и доходы пересчитываются в рубли, налог удерживается именно с рублевой прибыли. Так что если курс валюты инвестиции вырастет по отношению к рублю, это увеличит налог и даже может привести к убыткам. Единственное исключение — российские государственные еврооблигации.

Существует способ снизить такой риск за счет инвестиционного вычета длительного владения, но он действует только для еврооблигаций, торгующихся на Московской бирже. Об этом расскажу далее.

Российские еврооблигации на Московской бирже

Итак, что же такое инвестиционный вычет длительного владения? Если вы владеете ценной бумагой более трех лет, она торгуется на российской бирже и обращается на одной из бирж из списка (как правило, последний пункт выполняется для всех инструментов), то вы можете получить вычет в размере ₽3 млн за каждый полный год владения (если вы владели бумагой три года и 11 месяцев, то вычет можно получить только за три года). Вычет не распространяется на купоны и дивиденды, зато он хорошо защищает от валютной переоценки. При продаже или погашении ценной бумаги

Вычет не распространяется на купоны и дивиденды, зато он хорошо защищает от валютной переоценки. При продаже или погашении ценной бумаги

Индексный БПИФ на облигации на Московской бирже

Это удобный инструмент для тех, кто инвестирует регулярно и долгосрочно. Вам не нужно тратить время на подбор ценных бумаг — за вас это делает управляющая компания. Она приобретает облигации в соответствии с заранее определенным индексом. Поэтому комиссия, которую компания берет за управление, значительно ниже, чем по обычным ПИФ, ведь вам не приходится оплачивать аналитиков и портфельных управляющих, которые решают, что и когда купить.

У облигационного БПИФ и облигации есть важное отличие — у БПИФ нет даты погашения. Если по обычной облигации все денежные потоки известны заранее и вы в любой момент можете рассчитать ее доходность, то с БПИФ так сделать не получится.

Еще одно преимущество БПИФ — с купонов, которые он получает, налог не удерживается. Если вы самостоятельно сформируете такой портфель, то с 2021 года будете платить налог с получаемых купонов, а фонд — нет. Таким образом, фонд сможет реинвестировать большую сумму, чем вы, и результат его работы будет лучше. Казалось бы, этот арбитраж нивелируется при продаже БПИФ — ведь вы заплатите 13% с разницы в стоимости, в которую как раз вошли все купоны. Но:

- Вы оплачиваете его в конце периода инвестирования, а это лучше, чем оплачивать сразу, ведь стоимость денег со временем снижается.

- Если вы владеете БПИФ более трех лет, то сможете получить инвестиционный вычет (₽3 млн за каждый год владения) и обнулить налог (или ощутимо снизить его в случае инвестирования значительных сумм).

Акции на Московской или Санкт-Петербургской бирже

Исторически акции опережают облигации по доходности. Правда, не во всех странах, да и нет гарантии, что так будет всегда. Тем не менее в акции инвестируют в расчете на повышенную доходность. Кто-то сам выбирает наиболее перспективные акции, кто-то следует рекомендациям аналитиков. В любом случае акции являются рискованным инструментом с высокой волатильностью . Сегодня компания может быть лидером рынка, а завтра вообще уйти с него, например, как Nokia. Или компания регулярно платила дивиденды и стабильно привлекала консервативных инвесторов, но мир изменился и теперь ее продукция уже не так востребована (Exxon Mobil). Множество обстоятельств влияет на цену акций, и предугадать их сложно.

При этом даже консервативные стратегии зачастую включают небольшую долю акций.

Российские биржи активно развивают торговлю иностранными акциями, что делает доступ к ним дешевле для инвесторов и позволяет получать по ним инвестиционный вычет длительного владения. Пионер и лидер торговли иностранными акциями — Санкт-Петербургская биржа . Она предоставляет доступ к торговле широкому списку американских акций, а с недавнего времени — и европейских.

Московская биржа только недавно запустила торговлю американскими акциями, список пока ограничен лишь 40 бумагами, хотя объявлены планы по его расширению. На Московской бирже торговля этими акциями ведется в рублях.

Важно помнить, что дивиденды по американским акциям приходят за минусом налога в 10% (если вы являетесь российским налоговым резидентом и ваш брокер позволяет подписывать форму W-8BEN), поэтому остальные 3% вам придется декларировать в ФНС самостоятельно. По российским акциям налоговым агентом является брокер и вам ничего декларировать не надо.

Индексный БПИФ на акции

Не хотите тратить время на анализ компаний, но верите в рынок акций? Тогда вам подойдет БПИФ на акции. Такой фонд похож на облигационный БПИФ: инвестирует в соответствии с заранее определенным индексом, что снижает издержки на его управление, а значит, и ваши затраты на комиссии.

Такой фонд похож на облигационный БПИФ: инвестирует в соответствии с заранее определенным индексом, что снижает издержки на его управление, а значит, и ваши затраты на комиссии.

Если фонд инвестирует в российские акции, то вы, как и в случае с облигационным БПИФ, можете получить налоговое преимущество. Дивиденды приходят в фонд неочищенными от налога, так что он может реинвестировать всю полученную сумму — в отличие от частного инвестора, с которого удержат 13% налога. Так что если вы будете владеть фондом более трех лет и получите инвестиционный вычет, то сможете сэкономить на налогах с дивидендов.

А вот при выборе БПИФ на иностранные акции налог с дивидендов платить придется. При средней дивидендной доходности американских акций в 2% это дополнительные расходы в 0,10–0,40% годовых.

ETF на облигации

Условия те же, что и при инвестициях в БПИФ на облигации, кроме налогового преимущества по купонам и еще одного важного нюанса — такие ETF не представлены на российских биржах, поэтому при инвестировании в них добавляется риск валютной переоценки. Вполне возможно, что такие инструменты появятся на российских биржах и тогда повысится их привлекательность. Проверять лучше на Санкт-Петербургской бирже.

Вполне возможно, что такие инструменты появятся на российских биржах и тогда повысится их привлекательность. Проверять лучше на Санкт-Петербургской бирже.

Как и по американским акциям, дивиденды по ETF приходят за минусом налога в 10%, остальные 3% вам придется декларировать в ФНС самостоятельно.

Здесь также не стоит рассчитывать на инвестиционный вычет, так что приходится дополнительно брать на себя валютный риск.

Чем интересны ETF? Богатством выбора, которое получает инвестор и которое пока не может предложить рынок БПИФ. Через ETF вы можете инвестировать не только в S&P500 или NASDAQ, но и в индексы других стран или целых регионов.

ETF/БПИФ на золото на Московской бирже

Золото — это особый вид инвестиций, который традиционно считается защитным. Цены на золото растут, когда кругом все падает, и наоборот. Правда, благодаря нетрадиционной монетарной политике развитых стран многие привычные истины сейчас уже не так актуальны. Однако золото по-прежнему интересует инвесторов, и самый простой способ инвестировать в него — БПИФ на золото.

Цены на золото растут, когда кругом все падает, и наоборот. Правда, благодаря нетрадиционной монетарной политике развитых стран многие привычные истины сейчас уже не так актуальны. Однако золото по-прежнему интересует инвесторов, и самый простой способ инвестировать в него — БПИФ на золото.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы.

Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

ПодробнееАкции или недвижимость. Во что выгоднее инвестировать в кризис :: Новости :: РБК Инвестиции

Во что выгоднее инвестировать в кризис :: Новости :: РБК Инвестиции

Выбор между ценными бумагами и недвижимостью — распространенная дилемма для инвесторов. Предприниматель Дмитрий Лебедев рассказал РБК Quote, как принять верное решение в этом вопросе в кризис

Фото: РБК Quote

В условиях, когда депозиты приносят все меньше дохода, остается два основных вида вложений — недвижимость и ценные бумаги

. По мнению специалистов индустрии private banking, богатейшие семьи мира 60% сбережений хранят в недвижимости. У нас этот процент еще выше. На постсоветском пространстве сложился стереотип, что на фондовом рынке работать непросто, а недвижимость — простой и понятный инструмент.

По мнению специалистов индустрии private banking, богатейшие семьи мира 60% сбережений хранят в недвижимости. У нас этот процент еще выше. На постсоветском пространстве сложился стереотип, что на фондовом рынке работать непросто, а недвижимость — простой и понятный инструмент.

Действительно, что вы получаете, приобретая акции или облигации? Только выписку со счета. А недвижимость можно пощупать, и она не исчезнет и не обанкротится. Аргументов за один или другой вид вложений — множество. И у всех них есть основания.

Дмитрий Лебедев — предприниматель, экс-соучредитель агентства «Миэль-Недвижимость». Автор изданной в 2020 году книги «Деньги делают деньги: от зарплаты до финансовой свободы». Ведет одноименный Telegram-канал и блог на Facebook, где делится советами в области недвижимости, управления и личных финансов.

Недвижимость и ценные бумаги : за и против

У меня есть два друга-клиента с принципиально разными позициями. Один — топ-менеджер в крупной торговой компании. Несколько лет назад обжегся на фондовом рынке, потерял часть вложений и теперь не верит в эти инструменты — покупает только недвижимость, сдает ее и перепродает.

Один — топ-менеджер в крупной торговой компании. Несколько лет назад обжегся на фондовом рынке, потерял часть вложений и теперь не верит в эти инструменты — покупает только недвижимость, сдает ее и перепродает.

А другой — финансист. Все вкладывает только в ценные бумаги. Считает, что он не специалист в недвижимости и у него нет ресурсов для правильного управления такими объектами.

Для того чтобы принять решение и сформировать свою финансовую стратегию, необходимо взвесить все плюсы и минусы каждого варианта. Эмоциональный фактор тоже очень важен при принятии решения. Выберите, что вам нравится больше — недвижимость или ценные бумаги с их котировками, таблицами и анализом экспертов.

10 недооцененных акций по версии Goldman SachsСуммы вложений. Ценные бумаги вы можете купить практически на любые освободившиеся суммы, даже на ₽1 тыс. А верхней границы вообще не существует. Можно совершать сделки через смартфон, пользуясь специальным приложением — оно есть у каждого крупного банка. А для покупки недвижимости нужно предварительно скопить значительную сумму денег — даже на ипотеку.

Ценные бумаги вы можете купить практически на любые освободившиеся суммы, даже на ₽1 тыс. А верхней границы вообще не существует. Можно совершать сделки через смартфон, пользуясь специальным приложением — оно есть у каждого крупного банка. А для покупки недвижимости нужно предварительно скопить значительную сумму денег — даже на ипотеку.

Управление активами. Управлять самостоятельно активами на фондовом рынке, надеясь заработать на спекулятивных покупках-продажах, очень рискованно. По статистике, 80% новичков уходит с рынка в первый же год — настолько они разочарованы результатом. А через пять лет остается только 7%. Я не знаю ни одного человека из моих знакомых, разбогатевшего на фондовом рынке, кроме профессионалов, которые занимаются только этим каждый день.

Для управления недвижимостью потребуется немало времени, хотя сами процедуры значительно проще. Ремонт, отношения с арендаторами, контроль расходов — пожалуй, доход от такой деятельности сложно назвать пассивным. Тем не менее это все можно организовать либо самостоятельно, либо привлекая специалистов.

Тем не менее это все можно организовать либо самостоятельно, либо привлекая специалистов.

Время перемен. Стоимость ценных бумаг поднимается или опускается ежедневно, и тенденции угадать очень сложно. Причем страдают все сектора экономики. В один день падает реальный сектор, а в другой — высокотехнологичные компании. Следить за этим и переживать снижение акций не всем под силу.

При этом стабильных активов практически нет. Лидер рынка Netflix потерял более 40% за шесть месяцев 2019 года. Правда, через месяц сервис вернулся к прежним позициям и в нынешний кризис вырос более чем на 30% в отличие от многих других компаний.

Фото: stockcatalog / flickr.com

С недвижимостью все более консервативно, поэтому ее многие рассматривают как более стабильный вид вложений. Но это не всегда так: совсем недавно, во время кризиса 2014 года, российский рынок жилья упал — тогда долларовые цены на недвижимость опустились почти в два раза вслед за рублем. Также можно вспомнить кризис в Японии начала 1990-х, в результате чего в последующие 15 лет цены на недвижимость упали в 15 раз. И сейчас на рынке снова неопределенность — как поведут себя цены из-за пандемии?

Но это не всегда так: совсем недавно, во время кризиса 2014 года, российский рынок жилья упал — тогда долларовые цены на недвижимость опустились почти в два раза вслед за рублем. Также можно вспомнить кризис в Японии начала 1990-х, в результате чего в последующие 15 лет цены на недвижимость упали в 15 раз. И сейчас на рынке снова неопределенность — как поведут себя цены из-за пандемии?

Оценка рисков — ключевой фактор в принятии решения

На фондовом рынке оценка рисков качественно регламентируется. Независимые компании оценивают каждую компанию в соответствии с принятыми параметрами. Эта информация общедоступна, и каждый может решить, какой риск он готов взять на себя. Не хочешь потерять деньги — покупай ОФЗ и заработай минимум из возможного. Хочешь большего — рискуй, бери «мусорные» акции, может быть, повезет. Но любая оценка — не гарантия. И надежные компании банкротятся всегда неожиданно.

Эта информация общедоступна, и каждый может решить, какой риск он готов взять на себя. Не хочешь потерять деньги — покупай ОФЗ и заработай минимум из возможного. Хочешь большего — рискуй, бери «мусорные» акции, может быть, повезет. Но любая оценка — не гарантия. И надежные компании банкротятся всегда неожиданно.

С недвижимостью риски приходится оценивать самостоятельно. При покупке новостроек — принимаешь на себя риски застройщика. Введение эскроу-счетов сделало сделки безопаснее, но риски все равно есть. При покупке на вторичном рынке пугает история объекта — там могут быть любые скелеты в шкафу. А если продавец является юридическим лицом, то здесь отдельная процедура проверки — на предмет потенциального банкротства, задолженностей и судебных тяжб.

С акциями действует правило: чем выше риски — тем выше доходность. Если сегодня на рынке ценных бумаг вам предлагают больше 10% годовых в валюте, то надо бежать от такого специалиста — это большой риск. Потерять в цене могут самые надежные бумаги: например, акции нефтяного гиганта Royal Dutch Shell за последние пять лет подешевели на 11,5%. Правда, на них выплачивались дивиденды в размере более 6% в год. Но даже консервативные вложения могут приносить хороший доход. Акции McDonald’s за тот же пятилетний период выросли на 99,8%, а еще по ним выплачивались дивиденды в размере около 3% годовых.

Правда, на них выплачивались дивиденды в размере более 6% в год. Но даже консервативные вложения могут приносить хороший доход. Акции McDonald’s за тот же пятилетний период выросли на 99,8%, а еще по ним выплачивались дивиденды в размере около 3% годовых.

С недвижимостью все более оптимистично и стабильно. В случае с коммерческими объектами вполне можно добиться доходности более 10%, от торговых помещений — до 15%. В случае квартир и домов доходность меньше — в интервале 4–6%. Однако есть возможность заработать больше, например, сдавая жилье в краткосрочную аренду. Тогда отдача может быть в районе 12%.

Фото: Ярослав Чингаев/ТАСС

Или же можно получать дополнительный доход, используя повышенный спрос. Например, сейчас апартаменты в «Москва-Сити» приносят владельцам 8–10% годовых за счет высокой деловой активности в этом районе. Но что будет после пандемии? Сейчас цены на загородную недвижимость значительно выросли, и это понятно — многие уезжают из города. А офисы и торговые площади, судя по всему, ожидает глубокий кризис в отличие от рынка жилья.

Например, сейчас апартаменты в «Москва-Сити» приносят владельцам 8–10% годовых за счет высокой деловой активности в этом районе. Но что будет после пандемии? Сейчас цены на загородную недвижимость значительно выросли, и это понятно — многие уезжают из города. А офисы и торговые площади, судя по всему, ожидает глубокий кризис в отличие от рынка жилья.

Вопрос ликвидности

тоже важен. Если из ценных бумаг есть возможность оперативно выйти, пусть и с потерями, то недвижимость быстро продать не удастся — это всегда длительный процесс.

Как принять правильное решение?

Прежде чем определяться с вложениями, необходимо разобраться в своих целях и возможностях. А именно:

- рассчитать финансовые планы: сколько и когда вы готовы инвестировать, составить бюджет вложений;

- представить срок планирования. Большинство хотят видеть результат в ближайшие год-два, но это недальновидно. Деньги не любят суеты и тянутся к терпеливым. В идеале нужно составить стратегию на 10–20 лет и придерживаться ее, корректируя раз в полгода-год. Желательно — с привлечением доверенного специалиста;

- при долгосрочном инвестировании стоит изучить преимущества «сложного процента» — то есть начисления процентов на проценты.

Так что же лучше — ценные бумаги или недвижимость? Можно спорить до хрипоты, но однозначного ответа здесь нет — каждый выбирает по себе. А в кризис самое лучшее — распределить риски и диверсифицировать вложения. Взять пример с богатых семей мира и разложить накопления в пропорции: 60% — в приносящую доход недвижимость и 40% — в ценные бумаги.

А в кризис самое лучшее — распределить риски и диверсифицировать вложения. Взять пример с богатых семей мира и разложить накопления в пропорции: 60% — в приносящую доход недвижимость и 40% — в ценные бумаги.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.Риски и доходность акций и облигаций, какие ценные бумаги надежнее, сравнение для пассивного инвестирования

Поговорим о риске. Не будем пока углубляться в трейдинг. Рассмотрим самый простой риск применительно к самому пассивному инвестированию.

Некоторые слова многозначны. В академической традиции, говоря о риске применительно к инвестированию, обычно имеют в виду волатильность актива. Акция сегодня стоит 1 000, через месяц — 900, через два — 1 200, через три — поживём-увидим. А банк тем временем начисляет свой процент размеренно и надёжно.

А банк тем временем начисляет свой процент размеренно и надёжно.

Мне ближе иное значение. Волатильность неприятна, но не фатальна, к тому же, наблюдается такое явление, как положительный риск. Цена упала на 30% за месяц — это возрастание риска, но, если выросла на 30% — это тоже возрастание риска, понятого как волатильность. Риск, по определению, это плохо. Но рост на 30% за месяц это хорошо. Так хорошо или плохо?

Давайте не путаться, к счастью, в русском языке много слов. Пусть волатильность будет называться волатильностью, а под риском будем понимать вероятность потери всего инвестированного капитала или его значительной части без дальнейшего возврата. Если портфель акций проседает на 10%, не беда. Сегодня просел — завтра подрос. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали навсегда.

Под риском будем понимать вот эту вероятность — пропали навсегда. И это серьёзно, в отличие от волатильности, где проблема сводится к нашей психологической подготовке: находясь в хорошей форме, мы её не заметим.

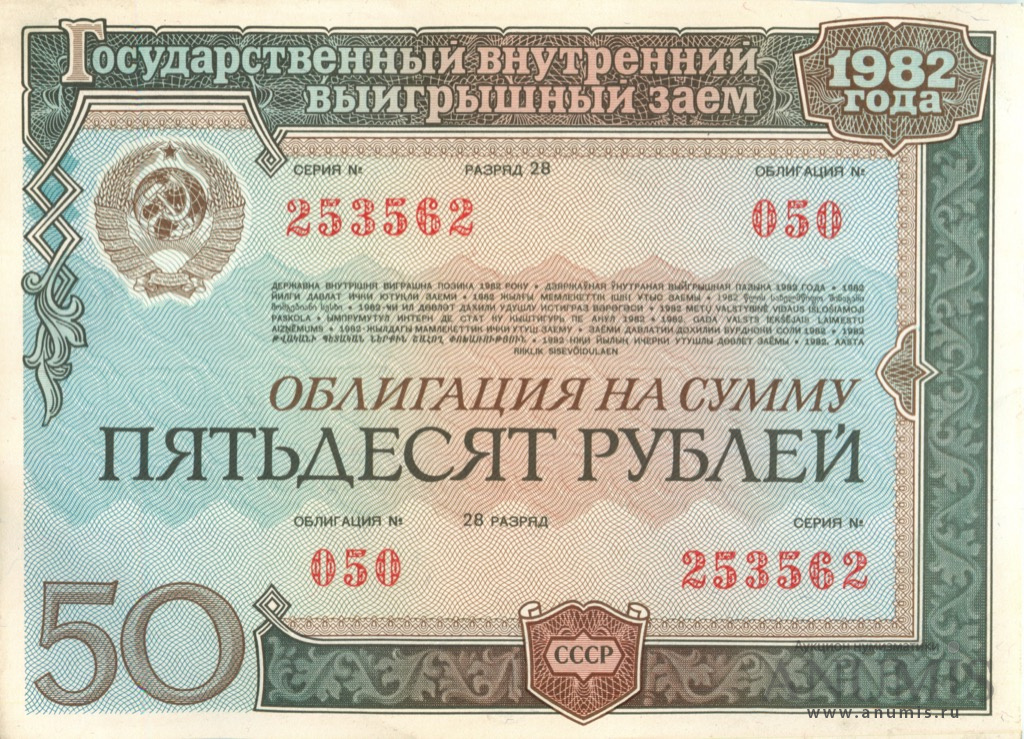

От перемены смысла меняются важные выводы. Творятся чудеса: в нашем смысле диверсифицированный портфель акций менее рискован, чем государственные облигации, хотя принято считать наоборот. Потому что есть два риска, которые портфель акций выдержит, а государственные облигации — нет. Оба риска такие, как мы имели в виду, из серии «помножить на ноль».

Как правило, занимают под фиксированный процент. Помню из детства, как родители на исходе СССР сделали вклад в «Сбербанке» под очень хороший процент — 15% годовых. Что было дальше, вы знаете. Касательно дефолта, чем крупнее финансовый организм, тем менее он подвержен дефолту. Крупное государство подвержено ему менее всех. Но даже лев помрёт с большей вероятностью, чем стая собак. Если боитесь, что один питомец умрёт — инвестируйте в стаю. Например, в такие инвестиционные инструменты как индексные ETF и ПИФы.

Сравнивая риски акций и облигаций, уместна такая метафора. Вам предлагают на выбор два вида «риска». В первом случае вас ранят, вы будете много болеть, много раз вам будет казаться, что вы умрёте. Но при этом у вас есть гарантия, что выживете. Всегда. Как бы страшно не было. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет пять или десять, возможно, будете прихрамывать. Это инвестирование в акции.

Но при этом у вас есть гарантия, что выживете. Всегда. Как бы страшно не было. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет пять или десять, возможно, будете прихрамывать. Это инвестирование в акции.

С вами будет происходить несчастных случаев в десять раз меньше. И болезней меньше. Вы с меньшей вероятностью порежетесь, отравитесь, упадёте со стула. Но несколько раз в жизни к вам будет подходить чёрт. И предлагать тянуть из колоды карту. И если это будет дама пик, вы умрёте. Скорее всего, конечно, вы вытащите что-то другое. И будете наслаждаться ровным графиком жизни. Это инвестирование в облигации и депозиты.

Насчёт чёрта и дамы пик. Для стандартной колоды это вероятность 1/36 или 1/52. Не так уж страшно. Но это в благополучной стране с уважением к частному капиталу. В стране третьего мира или при социализме чёрт будет жёстче. Вы умрёте, если вытащите любую карту пиковой масти. Просто вероятность того, что кризис обернётся дефолтом и гиперинфляцией, в такой стране выше. И это не наши домыслы, это статистические массивы. Таким образом, в одной стране игра с чёртом, скорее всего, кончится вашим выигрышем (без гарантии), в другой — рано или поздно вы проиграете всё. Советские люди, хранившие сбережения в «Сбербанке», проиграли именно так.

И это не наши домыслы, это статистические массивы. Таким образом, в одной стране игра с чёртом, скорее всего, кончится вашим выигрышем (без гарантии), в другой — рано или поздно вы проиграете всё. Советские люди, хранившие сбережения в «Сбербанке», проиграли именно так.

Можно сказать, что долевой капитал очень легко сжимается, гнётся, но он никогда не погибнет до конца (разве что вашу страну захватят ортодоксальные троцкисты). Долговой капитал хуже гнётся, но легче ломается. Если дать ему много времени, он более хрупок.

Кстати, в сравнении акций и облигаций есть ещё одна точка пересечения — доходность. И акции доходнее. Возможно, из-за того, что рискованнее. Вероятно, да. Однако есть нюансы.

Касательно повышенной доходности рынка акций перед облигациями, она совершенно точно есть на графике. Но рассмотрим ситуацию в России. Доход по акциям, будь то дивиденды или разница покупки-продажи, облагается налогом, по облигациям — нет. Это раз. Инвестирование в акции обычно более связано с тратами на посредников. Это два.

Это два.

Наконец, есть одно обстоятельство, и оно чуть сложнее… Облигации почти всегда стоят одинаково. Акции могут стоить очень дорого или очень дёшево. В кризис они стоят дёшево, и по уму надо покупать, но в кризис у людей меньше свободных денег (2008 — 2009 гг.). На пике эйфории они стоят дорого (2006 — 2007 гг.), и по уму покупать не надо, но свободные деньги есть. Есть вы будете покупать акции, как только у вас появляются деньги, вы будете делать это в моменты, так скажем, чуть хуже среднего. Исключение, если вы уникум и ваши доходы обратно пропорциональны состоянию экономики. Но мало кто строит карьеру так, чтобы пировать во время чумы, поэтому считайте, что ваше инвестирование в акции обложено ещё и этим странным налогом. Насколько он велик? Нет, думаю, невелик. Но если это изъятие не менее 1% годовых, то оно уже сопоставимо с НДФЛ. И это пункт три.

То есть нельзя сказать, что акции намного доходнее. Но как ни странно — надёжнее на интервале длиною в жизнь.

___________

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи – мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Акции или облигации — что выбрать начинающему инвестору?

Когда речь заходит о фондовой бирже, то многим на ум приходят акции и облигации. Про эти ценные бумаги слышали многие, но далеко не все понимают разницу и саму суть инвестирования. Здесь читатель узнает о разнице между акциями и облигациями. Также он поймет, какой вариант для него окажется наиболее подходящим.

Акции

Акции – ценные бумаги, которые выпускают компании для привлечения денег. Купив акции, человек, можно сказать, становится совладельцем компании. Конечно, стать полноценным акционером с правом голоса на собрании получится, если купить очень много акций. Но, даже имея небольшой пакет, инвестор будет получать дивиденды с прибыли эмитента. Более того, сами бумаги могут со временем расти в цене на рынке.

Итак, владелец акции имеет некую долю компании. Он даже претендует на получение части имущества, если компания разорится. Так как акционер имеет долю, хоть и небольшую, то он получает право на дивиденды, которые эмитент выплачивает из полученной прибыли.

Так как акционер имеет долю, хоть и небольшую, то он получает право на дивиденды, которые эмитент выплачивает из полученной прибыли.

Сами акции могут меняться в цене на фондовой бирже. Спекулянты ведут активную торговлю – покупают и продают бумаги для получения прибыли за счет разницы курсов. Для этого необходимо много учиться, владеть фундаментальным и техническим анализом, уметь прогнозировать и правильно реагировать на новости.

Консервативные инвесторы предпочитают вкладывать деньги в акции надежных компаний на долгий срок. Через отечественных брокеров есть возможность купить акции не только российских «голубых фишек», но и зарубежных надежных компаний. Подробная инструкция о том как купить акции есть на сайте https://internetboss.ru/kak-kupit-akcii/

Облигации

Торговля акциями сопряжена с рисками, ведь курс может пойти не в ту сторону, куда рассчитывал трейдер. Поэтому начинающие инвесторы часто рассматривают более надежные способы. Например, покупку облигаций.

Облигация отражает долговые обязательства. Эмитент (частная компания или государственная организация) выпускает облигации для привлечения денег на свое развитие. Инвестор, покупая облигацию, становится фактически кредитором эмитента. Т. е. компания обязана вернуть все деньги инвестору в конце срока жизни облигации (погасить бумаги). Также она обязуется выплачивать купон (процент), если речь идет о купонных облигациях.

Срок размещения, как правило, очень длительный. А купить бумаги каждый сможет на фондовом рынке.

Самыми надежными являются гособлигации, так как дефолт эмитента здесь очень маловероятен. Потенциальная прибыль не такая большая, однако ее хватит для защиты капитала от инфляции и даже выхода в плюс.

Именно риск дефолта эмитента может лишить инвестора денег. Поэтому не следует вкладывать деньги в бумаги неизвестных компаний. Доходность по корпоративным облигациям заметно выше, чем по государственным. Но выше и риски. Поэтому лучше вкладывать в облигации «голубых фишек».

Есть возможность торговать еврооблигациями. Они отличаются тем, что номинированы не в рублях, а в иностранной валюте. Купон может быть ниже, но зато инвестор защитит свой капитал от обесценивания отечественной валюты.

Что такое облигация, и как в них инвестировать более подробно можно узнать здесь https://internetboss.ru/investicii-v-obligacii/

Что выбрать?

Акции и облигации отличаются в корне. Акция подтверждает факт владения компанией. Бумаги находятся в обращении на фондовой бирже. Каждый имеет возможность приобрести акции и стать в какой-то степени совладельцем компании-эмитента.

Если говорить о дивидендах, то их нельзя назвать гарантированными. Время и размер выплаты зависит от общего решения на собрании акционеров. Стоит сказать, что крупные и авторитетные компании выплачивают дивиденды регулярно. Хотя бывает, что эмитент ничего не платит годами.

Дивиденды выплачиваются из части полученной за определенный период времени прибыли. Это может быть и 5, и 10, и 15 процентов. Точно определить нельзя, так как выплата назначается в размере фиксированной суммы за каждую акцию. Но часто дивиденды бывают выше, чем купон не только по гособлигациям, но и корпоративным.

Точно определить нельзя, так как выплата назначается в размере фиксированной суммы за каждую акцию. Но часто дивиденды бывают выше, чем купон не только по гособлигациям, но и корпоративным.

Облигации не делают из инвестора совладельца компании. Облигацию можно сравнить с долговой распиской, только эти ценные бумаги торгуются на фондовой бирже. Любой может через брокерский счет купить у другого участника рынка облигации и получить право на купонные выплаты. Также их при желании можно продать на рынке.

Доходность по гособлигациям небольшая. Выше она по корпоративным облигациям. Плюс инвестирования в том, что облигации не могут подешеветь, так как у них есть фиксированная номинальная стоимость, по которой эмитент обязан выкупить бумаги в конце срок ее жизни.

А если говорить об акциях, то они меняются в цене на рынке. Ключевой фактор – финансовое положение компании и ее доход. Если спрос на бумаги растет, то они могут дорожать. И наоборот. Это дает возможность неплохо заработать в долгосрочной перспективе, либо даже в краткосрочной за счет спекулятивной торговли.

Фактически, инвестирование в акции может оказаться заметно прибыльнее, чем покупка облигаций. Зато при инвестировании в облигации все же меньше рисков, если доверять деньги надежным компаниям. Каждый человек уже сам определяет, исходя из своих целей, какой вариант ценных бумаг выбрать для инвестирования. Просто нужно помнить, что чем выше вероятная прибыль от вклада, тем выше и риски.

определения, главные различия и что лучше, какая доходность и риски этих ценных бумаг, почему их выпускают и что выгоднее

Поделись полезной страницей:

Если у вас есть сбережения и вы хотите не только их сохранить, но и приумножить, необходимо их куда-то инвестировать. Самым простым и популярным способом является вклад в банке, однако проценты по нему часто не покрывают даже инфляцию. Следующими по популярности финансовыми инструментами являются акции и облигации. В этой статье мы сравним эти инструменты и выясним, чем они отличаются.

В этой статье мы сравним эти инструменты и выясним, чем они отличаются.

Разница в определениях

Облигации — это долговой финансовый инструмент с фиксированной доходностью. Выпуская облигации, организация берёт деньги в долг у покупателей. По этому долгу она выплачивает проценты с некоторой периодичностью, называемые купонами, а в конце срока возвращает номинальную стоимость облигации, которая называется номинал. При покупке сразу известно, когда будут платиться купоны.

Акция — это долевая ценная бумага. Каждая акция даёт право на владение какой-то частью компании. По акциям могут производиться платежи, называемые дивидендами, но их размер заранее неизвестен, так как решение об этом принимается на совете директоров.

Чем отличаются?

Основное отличие данных инструментов заключается в том, что, покупая облигации вы даёте деньги в долг компании или организации, и становитесь её кредитором, а, покупая акции, становитесь её совладельцем.

Для владельцев облигаций имеет значение только тот факт, что компания в состоянии вернуть долг.

Для владельцев акций важно, чтобы компания развивалась и её прибыль росла, в этом случае они могут рассчитывать на рост стоимости акций и хорошие дивиденды. Доходность по облигациям известна при покупке, а на доходность акций влияют будущие успехи компании, поэтому точный доход заранее неизвестен. Покупатели крупных пакетов акций имеют право принимать участие в управлении компанией, избирать советы директоров и утверждать важные решения.

Важно: по российскому законодательству, в случае банкротства, сначала фирма выплачивает зарплаты работникам и контрагентам. После этого производятся выплаты кредиторам, в том числе и держателям облигаций. Только после всех этих выплат деньги получают акционеры, если у фирмы что-то осталось.

Кто может выпускать?

Акции могут выпускать только компании. Если акции компании торгуются на бирже, она должна соответствовать определённым требованиям биржи по капитализации, прозрачности и другим критериям. Пока компания не достигла большого размера, она может продавать свои акции напрямую, без участия бирж.

Пока компания не достигла большого размера, она может продавать свои акции напрямую, без участия бирж.

Облигации могут выпускать не только коммерческие компании, но и организации, которые не ставят целью получать прибыль. В частности, государства, муниципальные образования, университеты (например, у Оксфорда есть облигации) и многие другие организации.

Так как покупка акций делает вас совладельцем продающей их организации, государства и муниципалитеты не могут выпускать акции, но могут брать в долг. Облигации, выпускаемые министерством финансов, называются ОФЗ (облигации федерального займа). Они являются самыми надёжными в России, так как государство ответственно подходит к выплате долгов, и после 1998 года не допускало дефолтов. Из-за этого доходность по ним ниже, чем по облигациям российских коммерческих компаний.

Зачем нужны облигации?

Существует несколько способов финансировать развитие компании. Самый простой — это развиваться на собственные ресурсы, которыми являются деньги основателей и прибыль компании. Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Таким образом, привлекая деньги под 10%, компания может заработать 20%, и после выплаты долга, получить больше денег. Физическим лицам выгодно покупать облигации, так как проценты по ним выше, чем по вкладам в банках, и они тоже больше зарабатывают.

Почему продают акции?

Другой способ финансирования компаний — это продажа части акций. К этому способу прибегают небольшие предприятия или компании с высокой долговой нагрузкой, которые не могут привлечь деньги другими способами. Компании выгодно продать часть акций, так как привлечённые средства можно инвестировать в развитие, прибыль компании увеличится, стоимость акций вырастет, и владельцы компании смогут больше заработать, даже имея меньшую долю. Покупать акции выгодно, так как они могут принести намного больший доход, чем облигации. Например, акции Яндекса выросли за 2017 год более, чем на 50%.

Например, акции Яндекса выросли за 2017 год более, чем на 50%.

Доходность и риски, что лучше?

Выбирая куда инвестировать деньги, важно учитывать срок, на который вы вкладываете средства, и уровень риска, который вы готовы принять. От этих факторов, а также от вашего опыта торговли на бирже, зависит что лучше купить, акции или облигации.

Если вы инвестируете на небольшой срок (до нескольких лет) и не готовы терять деньги, то лучше выбирать облигации, их цены меньше меняются, а доход заранее известен. При этом основной риск заключается в том, что компания не сможет вернуть долг и обанкротится. Следует внимательно выбирать компании для инвестирования, либо покупать ОФЗ. Также важно следить за ключевой ставкой в экономике. При её росте менее выгодно инвестировать в облигации, так как растёт доходность вкладов в банках, из-за этого цена облигаций падает. Аналогично при снижении ставки. Доходность по облигациям на несколько процентов превышает ключевую ставку и инфляцию.

Если вы можете перенести временные потери и инвестируете на долгий срок (более 3 лет), то лучше выбирать акции. Несмотря на сильные колебания цены, которая за год может меняться на десятки процентов в любую сторону, в долгосрочной перспективе акции растут и приносят доход больший, чем облигации. При этом и риски выше, так как предсказать успехи компании в будущем сложнее, чем её способность выплачивать долги. Кроме того, акции можно покупать не только в надежде на рост её стоимости, но и продавать (шортить). Продав акции сегодня, вы можете купить их в будущем, когда они буду стоить дешевле, и заработать на этом.

ВНИМАНИЕ! Если вы начинающий инвестор, выгоднее будет покупать облигации. Так как это избавит от риска потерь и гарантированно принесет прогнозируемый доход выше банковских депозитов.

Чтобы снизить риски вы можете покупать акции не одной компании, а индекс акций, в который входит много компаний. В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

Торговля акциями это серьезная деятельность и требует большого количества времени для анализа и психологической выдержки. Конечно, инвестору может просто повезти, но на везение здесь лучше не надеяться, 90% начинающих терпят убытки. Но есть множество стратегий, и, при правильном подходе и выборе компаний, торгуя акциями можно получить значительно большую прибыль, чем от облигаций. Вообще, выгодная торговля акциями сводится к простому принципу:

Принцип «ПОДЕПРОДО»:

ПОкупай ДЕшево, ПРОдавай ДОрого!

Механизм получения прибыли

Способ получения дохода у описываемых ценных бумаг отличается. Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным источником дохода является рост цены акций. Когда дела у компании идут хорошо, выручка и прибыль растут, она становится более привлекательной для инвесторов, акции растут в цене, вы зарабатываете, продав дороже. Разница в цене покупки и продажи облагается налогом на доходы физических лиц.

Другие ценные бумаги

Если у вас есть желание разбираться в других инвестиционных инструментах, можно инвестировать не только в акции и облигации. На московской бирже можно купить валюту (доллары или евро). В случае девальвации рубля вы сможете много заработать, как было в 2014-2017 годах. Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

На российских биржах торгуются облигации, номинированные в долларах и евро (еврооблигации), доход по которым валютный. Есть и индексы иностранных акций (Америка, Австралия, Германия и Великобритания). При внимательном изучении эти инструменты являются хорошим объектом для инвестирования денег.

Заключение

Теперь вы знаете, какое разнообразие активов для инвестирования существует. Самыми популярными для простых инвесторов являются акции и облигации. При правильном их выборе можно получить доходность, превышающую банковские проценты, и неплохо заработать. Однако надо помнить, что больший доход сопровождается более высокими рисками.

5162 просмотра Вам необходимо включить JavaScript, чтобы проголосовать Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + EnterПонравилась статья? Поделись с друзьями:

Акции и облигации — в чем разница (чем отличаются)

Фондовый рынок предлагает институциональным и частным инвесторам ценные бумаги 2 основных видов: акции и облигации. Эти финансовые инструменты являются распространенным видом вложений и используются в мировой практике на протяжении 1,5 сотни лет.

Эти финансовые инструменты являются распространенным видом вложений и используются в мировой практике на протяжении 1,5 сотни лет.

Понятие акций и облигаций — в чем разница

Гражданский кодекс Российской Федерации классифицирует акционерные общества как публичные, чьи акции свободно обращаются на фондовой бирже, и не публичные. Их ценные бумаги распространяются среди ограниченного количества лиц.Ценные бумаги публичного акционерного общества (ПАО) предоставляют акционеру владеть долями в принадлежащем ПАО имуществе и получать дивиденды, выплачиваемые из прибыли от предпринимательской деятельности организации.

Владение акциями предполагает, что акционер участвует в голосовании на общем собрании выпустившего их эмитента. Какая часть имущества принадлежит акционеру после ликвидации предприятия, определяется пропорционально количеству голосов.

После первичного размещения стоимость финансовых инструментов на бирже может увеличиваться или уменьшаться, в зависимости от состояния инвестиционной атмосферы на рынке. Все риски, связанные с падением стоимости произведенных инвестиций несут акционеры, и их величина ограничиваются суммой потраченных денег на покупку ценных бумаг.

Все риски, связанные с падением стоимости произведенных инвестиций несут акционеры, и их величина ограничиваются суммой потраченных денег на покупку ценных бумаг.

Что такое облигации, можно объяснить простым языком: это долговые договора, выпущенные эмитентом с целью финансирования объектов своей хозяйственной деятельности, которые в перспективе будут приносить прибыль. Эти договора обязывают организацию, выпустившую долговые обязательства, в назначенный срок погасить их.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Облигации могут иметь фиксированную ставку и плавающую, которая может колебаться в зависимости от изменения ставки рефинансирования, ставок межбанка и других финансовых составляющих фондового рынка. Использование плавающей процентной ставки бывает выгодно как заемщику, так и кредитору.

Заемщик получает кредит под меньший процент, чем он заплатил бы банку. При уменьшении индикатора, к которому привязан процентный доход кредитора, уменьшается плата за кредит. В обратной ситуации кредитор получает больший доход, чем тот, на который он рассчитывал первоначально. Около 30% кредитного рынка получает доход от плавающей ставки.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Отличие облигации от акции, механизм действия

Важно понимать при инвестировании в акции и облигации, в чем разница между этими 2 финансовыми инструментами. От этого понимания будет зависеть, ценные бумаги какого рода предпочтет приобретать инвестор и какой уровень прибыли он может получить. Механизм формирования, размер и время извлечения дохода зависят от выбранного вида инвестиций.

Механизм формирования, размер и время извлечения дохода зависят от выбранного вида инвестиций.

Как работают акции

При первичном размещении (IPO) этого вида инвестиционных инструментов на бирже, несмотря на номинал, установленный советом директоров, бывают ситуации, когда цена стремительно возрастает. Это дает предприятию большие средства для реализации их целей. Перед проведением IPO могут использоваться необъективные схемы оценки стоимости активов, что приводит к резкому возрастанию цены на ажиотажном спросе. В дальнейшем цена может упасть.

Но, если мнение участников рынка о хороших перспективах отрасли и предприятия-эмитента подтвердится, цена на бирже вырастет. Или, наоборот, при негативных ожиданиях упадет. При этом возрастает важность определения момента их приобретения.

На цену влияет также время выплаты и размеры полученных дивидендов. Таким образом, вложения в акции могут оказаться высокоприбыльным, но рискованным доходом.

Как работают облигации

Эмитент выпускает долговые обязательства с установленным сроком погашения, по истечении этого времени он обязуется возвратить заемные средства с заранее объявленной прибылью. Доход от их приобретения слегка превышает проценты по банковским депозитам. Это вложения с низким уровнем доходности и риска.

Доход от их приобретения слегка превышает проценты по банковским депозитам. Это вложения с низким уровнем доходности и риска.

Более крупные и надежные эмитенты предлагают меньший купонный доход, меньшие корпорации гарантируют более высокие проценты.

Выпуск этих долговых обязательств объясняется тем, что полученные таким образом средства будут намного дешевле полученных по банковским кредитам. Кроме того, банки предъявляют дополнительные требования к заемщикам, которые не всегда выполнимы. Да и размеры кредитов могут намного превосходить те, которые способен выдать банк.Отличия

Можно объяснить, чем отличается акция от облигации, простыми словами:

- приносят больше прибыли, но риск этого вида инвестиций выше;

- дают право участвовать в руководстве деятельностью эмитента;

- статус совладельца, акционера компании, во втором случае, — кредитора;

- претензии по этим финансовым инструментам удовлетворяются в последнюю очередь.

youtube.com/v/Yl8nUCtsXtc&rel=0″>

Кем быть совладельцем или кредитором

При желании поместить средства в инвестиционные инструменты требуется определиться, каков предпочтительный статус: совладелец или кредитор компании-эмитента. Права и возможности, предоставляемые акционерам и кредиторам их статусом, различаются.

Совладелец может голосовать на общем собрании акционеров, пропорционально количеству принадлежащих ему акций, не только за выплату дивидендов, но и по другим важным вопросам.

Недостатком при этом является то, что существует возможность отсутствия дивидендов, но и что стоимость принадлежащего ему пакета акций упадет до нуля, так как не найдется желающих купить их.Кредитор в отношении своих финансов находится в лучшем положении: возврат его средств гарантируется наличием резервного фонда. Размеры купонных выплат установлены до начала эмиссии, средства от них поступают прямо на его счет и при их появлении можно их расходовать.

Размеры купонных выплат установлены до начала эмиссии, средства от них поступают прямо на его счет и при их появлении можно их расходовать.

Выплаты по ценным бумагам

Решение о размерах дивидендов принимается акционерами на общем собрании. Собрание может принять решение не выплачивать доход при отсутствии прибылей, или если акционеры решат потратить деньги на расширение производства или другие цели.

Прибылью кредиторов является процентный доход, оговоренный в эмиссионных документах, и деньги, полученные при погашении облигаций по номинальной стоимости. Их выплаты установлены заранее, и на них можно рассчитывать при планировании бюджета.

Регулярность

Дивиденды выплачиваются 1 раз в год, возможны более частые сроки выплат или отсутствие выплат по решению общего собрания акционеров.Процентный доход выплачивают с регулярностью 1 раз в месяц, квартал, полгода, год. Большая часть представленных кредитных бумаг имеет полугодовой срок выплаты купонов.

Размер выплат

Доходность производственной деятельности компании отражается на размерах прибыли на акцию. Размер выплат может меняться во времени и отсутствовать при убыточных результатах. Привлекательность инвестиционного инструмента уменьшается сразу после выплаты дивидендов.

Размер выплат может меняться во времени и отсутствовать при убыточных результатах. Привлекательность инвестиционного инструмента уменьшается сразу после выплаты дивидендов.

Доходность облигаций жестко регламентируется эмиссионными документами. Цена инвестиционного инструмента может меняться в зависимости от времени выплаты купона и налогообложения.

Стоимость ЦБ

Эмитированные финансовые инструменты обладают номинальной стоимостью.В процессе обращения цена их может колебаться в зависимости от конъектуры рынка, перспектив роста отрасли и эмитента, выплат дивидендов и купонов, времени до погашения, финансовых индикаторов.

Гарантии и риски

Акционеры не имеют гарантий относительно доходности фирмы, получения дивидендов, увеличения стоимости выпущенных бумаг и возврата их стоимости. Все риски, касающиеся владения акциями, лежат на инвесторах.

Кредиторам гарантируется возврат кредитных средств и получение процентного дохода. При ликвидации или банкротстве имеют преимущественное право в удовлетворении требований.

Сроки обращения

Акционер может владеть бумагами до ликвидации предприятия, бессрочно. Срок обращения кредитных бумаг ограничивается временем их погашения.

Принципиальные различия

Прибыльность инвестиций зависит от понимания того, в чем отличие акций от облигаций.

Доходность и рискованность этих 2 инструментов имеют принципиальные различия:

- акционер рискует потерять вложенные средства, но может выиграть от больших дивидендов и роста стоимости;

- кредитор довольствуется меньшей прибыльностью, но и риски его минимальны.

Какие инвестиции лучше

Решить, что лучше, инвестор должен самостоятельно или с помощью профессионалов фондового рынка, который поможет ему сделать правильный выбор.

Купить часть долга или часть бизнеса

Вопрос стоит так: что более выгодно, стать владельцем части долга или части бизнеса. Решение этого вопроса зависит от инвестора, предпочтет ли он рисковать и заработать больше или получить поменьше, но без риска.

Как вы зарабатываете

При инвестиции в бизнес акционер зарабатывает на дивидендах или может продать свой пакет акций при достижении им какой-то цены, а потом попытаться купить дешевле, то есть спекулировать на них.Доход при этом будет состоять из дивидендов и разницы между первоначальной ценой и ценой при продаже.

Покупая часть долга, кредитор получает прибыль в виде выплат процентов по купону и дисконта между ценой эмиссии и погашения. Если компания заработает на инвестированных средствах суперприбыли, это никак не увеличит прибыль держателя долговых обязательств, он получит лишь оговоренные при эмиссии средства.

Банкротство

При банкротстве компании-эмитента сказывается различие между акциями и облигациями.

- Кредиторы получат возврат своих средств самыми первыми, так как это гарантируется любым эмитентом: государством, юридическими лицами, органами местного самоуправления или исполнительной власти.

- Акционеры могут лишиться всего при банкротстве фирмы, так как их претензии удовлетворяются после всех других требований.

Виды акций

Акции классифицируются на следующие:

- Обыкновенные акции, на которые начисляется прибыль, их владелец обладает правом 1 голоса на 1 акцию при голосовании на общем собрании. Дивиденды выплачиваются из чистой прибыли. Совет директоров имеет право рекомендовать общему собранию совладельцев размер дивидендов, а собрание может постановить уменьшить его или совсем не платить.

- Привилегированные, прибыль по которым гарантируется и имеет заранее установленную величину. Дивиденды на них полагается выплачивать раньше, чем на другие. Владельцам их принадлежат доли в уставном капитале организации, и они могут являться на общие собрания, но не могут голосовать, кроме важных случаев, как реорганизация или ликвидация.

При ликвидации им принадлежат преимущественные права в распределении остатков имущества после кредиторов. Эмитент имеет возможность потребовать вернуть акции в любое время, компенсировав их стоимость и доход.

При ликвидации им принадлежат преимущественные права в распределении остатков имущества после кредиторов. Эмитент имеет возможность потребовать вернуть акции в любое время, компенсировав их стоимость и доход.

Привилегированные акции делятся на:

- Конвертируемые, которые определяют размер дохода при эмиссии и размещении. Имеют привилегии вместо права голоса. Их можно обменять на любые другие в течение заранее установленного срока.

- Кумулятивные, по которым долги по выделению дивидендов суммируются и при невыплате их владелец имеет право голосовать до проведения выплат.

- Учредительские, распределяющиеся среди учредителей, предоставляющие право играть руководящую роль и иметь дополнительные голоса на собрании акционеров, первоочередного получения акций при дальнейшей эмиссии.

В России выпускаются только именные, выпуск бумаг на предъявителя прекращен. Реестр акционерного общества регистрирует сведения обо всех владельцах, частных лицах и организациях.

- маленькие — 300 млн — 2 млрд долларов;

- средние — 2-10 млрд долларов;

- крупные — больше 10 млрд долларов.

Классификация по секторам отражает отрасли хозяйства, в которых действуют эмитенты: сельское хозяйство, нефтяной, сырьевой рынок, высокотехнологичные отрасли, машиностроение и т.д.

Классификация по регионам важна, так как может иметь как законодательные ограничения, так и дополнительные возможности. Можно инвестировать в России, в американские, европейские или азиатские рынки.

Важно решить, инвестировать ли в «голубые фишки» или во «второй эшелон».

Типы облигаций

Облигации можно классифицировать по нескольким признакам. Это может быть срок обращения, вид эмитентов, тип дохода, валюте, рейтингу и т.д.

По сроку обращения:- краткосрочные — до 12 месяцев;

- среднесрочные — 1-5 лет;

- долгосрочные — 5-30 лет.

По виду эмитента:

- государственные;

- муниципальные;

- корпоративные.

По типу дохода:

- дисконтная — продается по цене ниже номинала, ее стоимость повышается с приближением срока погашения;

- с фиксированной ставкой;

- с плавающей ставкой;

- с амортизацией, по которой уплачивается не только купоны, но и часть номинала.

Ценообразование

То, чем отличаются механизмы ценообразования акции, облигации объясняется особенностями их обращения на бирже:

- В первом случае цена устанавливается соотношением между спросом и предложением на них. Оно диктуется ростом прибылей предприятия, перспективами развития отрасли.

- Во втором случае стоимость ориентируется на рейтинг надежности эмитента. Он присваивается специализированными агентствами. Для долгосрочных инвестиций самым высоким считается рейтинг AAA.

Что же выбрать

Чтобы решить, что выгоднее, акции или облигации, нужно подробно изучить оба инструмента.Специфика инвестирования в фондовый рынок позволяет комбинировать вложения в разные виды инструментов.

Сходство и различия

Инструменты фондового рынка имеют сходство и различие. Они заключаются в особенностях их эмиссии, обращения, рисков и получения дохода.

Свойства облигаций

Кредитные бумаги государственного, муниципального или корпоративного образования обладают высокой привлекательностью из-за тех гарантий, которыми обеспечивается этот вид инвестиций.

Но их доходность сравнима с процентами по банковским вкладам, и это ограничивает привлекательность инвестиций в них.

Акции это доля в компании

Акционеры владеют долей в фирме, имеют возможность принимать участие в собраниях и при большом пакете влиять на решения корпорации. Это предполагает заинтересованность в приобретении больших пакетов бумаг. Кроме этого стимулирующим инвестиции обстоятельством являются высокие дивиденды и рост биржевой цены бумаг.

Разница между ценными бумагами

Эти ценные бумаги различаются условиями эмиссии, правами их держателей, разной степенью риска, механизмом образования дохода, его размером, уровнем ликвидности.

Сравнение

Общим является то, что они обращаются на фондовом рынке, их можно приобрести и продать по текущим ценам. Инвесторы рассчитывают получить прибыль при их покупке.

При этом цена облигаций остается на первоначальном уровне или увеличивается, так как эмитент гарантирует полный возврат средств из резервного фонда. Акции же могут сильно потерять в цене, возможно, до нуля при неудачном стечении обстоятельств.

Выводы

Рассмотрев основные виды инвестиционных инструментов, можно сделать выводы о специфики инвестиций на фондовом рынке.

Имея на руках свободные денежные средства и желая приумножить их, будет разумно диверсифицировать вложения и риски.

При этом часть средств возможно поместить в бумаги с низким уровнем риска, а другую — в более доходные, хоть и более рискованные.

Соотношение между этими видами инвестиций определяется инвестором самостоятельно или с помощью консультантов фондового рынка.

Стоит ли инвестировать в акции или облигации?

Как молодой профессионал, в вашей жизни столько всего, что создание богатства может показаться далекой фантазией. И хотя традиционный 401 (k) — отличное место для начала, есть и другие методы, которые могут помочь пополнить ваши сбережения. Создание инвестиционного портфеля — это простой и практичный способ помочь приумножить ваши средства. Итак, какие типы инвестиций лучше всего подходят для вас: акции или облигации? Вот 4 совета, которые помогут вам сделать выбор.

Инвестиции в акции и облигации

1. Облигации обычно представляют собой более консервативные инвестиции.

В отличие от акций, облигации выпускаются с фиксированной процентной ставкой, которая обещает определенный доход. 1 Независимо от того, как колеблется стоимость облигации, вам гарантирован определенный процентный доход от ваших первоначальных инвестиций, хотя и немного ниже, чем вы могли бы ожидать от инвестиций в акции.

2. С риском приходит и награда.

При выборе инвестирования в облигации или в акции необходимо учитывать риск и прибыль.Облигации более безопасны по одной причине — вы можете ожидать меньшего дохода от своих инвестиций. С другой стороны, акции обычно сочетают в себе некоторую непредсказуемость в краткосрочной перспективе с потенциалом более высокой отдачи от ваших инвестиций. По данным CNN Money, с 1926 года крупные акции в среднем приносили 10% годовых по сравнению с 5–6% доходностью по долгосрочным государственным облигациям. 2

3. Вы можете играть в долгую игру.

Акции могут быть особенно привлекательными для молодых инвесторов по ряду причин.Во-первых, у вас будет больше времени на возмещение потенциальных убытков. В этой статье из DQYDJ говорится, что «в течение достаточно длительного периода времени … должно произойти серьезное изменение в поведении фондового рынка, чтобы вы могли выйти из него хуже в конце». 3 Кроме того, у вас может не быть тех же обязанностей, что и у старшего инвестора (например, содержать семью), что позволяет вам более смело вкладывать средства.

4. Если есть сомнения, диверсифицируйте.

Все еще не уверены, инвестировать ли в акции или облигации? Когда дело доходит до инвестирования, нет однозначного правильного ответа.Облигации и акции по-разному реагируют на неблагоприятные события, а это означает, что сочетание обоих инвестиционных инструментов может повысить стабильность вашего портфеля. 4

Конечно, независимо от того, как вы решите инвестировать, важно начать как можно раньше. 5 Пусть магия сложения сделает тяжелую работу, и вы сэкономите деньги и увеличите свое богатство в кратчайшие сроки.

Как покупать акции, облигации, паевые инвестиционные фонды, ETF, недвижимость и другие инвестиции

ВведениеФинансовые рынки непросто понять.Сложный лабиринт варианты заставляют многих людей недоумевать, где лучше всего разместить свои деньги, если они думают о том, чтобы положить их куда угодно, но не банк. Это особенно актуально для неопытных инвесторов.

Getting Started здесь, чтобы помочь вам узнать, помочь вам сделать больше с ваши деньги, независимо от вашего уровня опыта. Наш гид проведет вы познакомитесь с основами инвестирования в акции, облигации, паевые инвестиционные фонды, биржевые фонды и в более экзотические области опционов, фьючерсы и другие сложные инструменты, если вам интересно.

Когда дело доходит до инвестирования, покупка часто важнее что купить. Инвестировать рискованно — такова природа рынков. Вы не может устранить этот риск, но вы можете быть активным инвестором, который принимает обоснованные решения. Покупка с умом дает вам маржу безопасности, подушка на случай, если события пойдут против вас.

В нашем руководстве по началу работы мы расскажем, на что обращать внимание — и

не менее важно, чего следует остерегаться — когда вы исследуете различные

инвестиции.Мы покажем вам, как правильно покупать, избегать мошенничества, минимизировать

рисковать и увеличивать шансы на сбережения

цели.

Не будем говорить, что покупать. Есть много ресурсов на MarketWatch и остальная часть цифровой сети Wall Street Journal чтобы помочь вам там. Мы дадим ценные советы по умной покупке, лучше и дешевле, оставляя вам свободу следовать своим собственным инвестиционная личность — ваши отношения с деньгами — это что-то вы должны узнать о себе — о том, что может измениться и со временем растут.

«Найдите подход, который отражает ваше мышление», — говорит Джон. Бэкингем, редактор Prudent Speculator, наиболее прибыльной компании Новостная рассылка. «Большинство инвесторов в конечном итоге не следят за ничьими стратегии и просто черновые идеи, которые они черпают из множества источники. Что вам нужно сделать, так это придерживаться этого. Тебе нужно пять лет, если не 10, чтобы доказать, что стратегия работает ».

Акции и фондовый рынок | Фондовая биржа | Как работают облигации

Фондовая биржа — это торговая площадка, на которой брокеров покупают и продают акций, и облигаций, другим людям. Во многих странах есть одна или несколько фондовых бирж. Небольшие фондовые биржи часто обрабатывают только национальными акциями , , тогда как крупные фондовые биржи обрабатывают акциями крупных международных корпораций .

Во многих странах есть одна или несколько фондовых бирж. Небольшие фондовые биржи часто обрабатывают только национальными акциями , , тогда как крупные фондовые биржи обрабатывают акциями крупных международных корпораций .

Корпорация

Корпорация — это компания, которая имеет право на выпуск с по акций . Они зарегистрированы в правительстве и имеют законов , которые защищают их и их акционеров .Каждая корпорация имеет совет директоров , которые принимают решений для компании.

Люди, которые инвестируют в корпорацию , обычно имеют ограниченную ответственность . Если корпорация обанкротится, обанкротится, инвесторы потеряют только те деньги, которые они вложили.

Акции и облигации

Человек, который покупает акций , становится одним из владельцев компании .Они покупают акций и акций компании. Облигация — это договор о ссуде компании на определенный период времени. Компании продают акций и облигаций людям, потому что им нужны деньги и они хотят расширить . Иногда они хотят построить больше заводов или разработают еще продуктов.

Если компания получает прибыли , она может использовать заработанные деньги несколькими способами. Он может принять решение об увеличении инвестиций в компанию и расширить .Чаще всего акционеров компании получают дивидендов , которые являются частью годовой прибыли. Дивиденды не всегда одинаковы и могут меняться из года в год.

Большинство корпораций предлагают двух видов акций . Владельцы обыкновенных акций могут пойти на ежегодных собраний акционеров , представить там свои идеи, задать вопросы о компании и иметь право голосовать за совета директоров .

Акции американской железнодорожной компании

Владельцы привилегированных акций обычно не имеют прав голоса или права присутствовать на собраниях акционеров. Однако они получают дивидендов .

Человек, который покупает облигацию, покупает не акций в компании, а ссужает денег компании. Это обещает вернуть деньги держателю облигаций через определенное время, например, через десять или двадцать лет.В обмен на деньги компании выплачивают процентов . Не только компании, но и правительства могут выпускать облигации , если им нужны деньги.

Не только компании, но и правительства могут выпускать облигации , если им нужны деньги.

Люди покупают акций и облигаций , потому что они надеются, что корпорация будет зарабатывать деньги по мере своего роста. Со временем акционеров обычно зарабатывают больше денег , владея акциями, чем храня свои деньги в банке или инвестируя в другие дела.

Покупка акций — тоже рискованный бизнес .Если вы покупаете акций определенной компании, и с годами она хорошо себя чувствует, стоимость ваших акций вырастет. Вы можете продать их по гораздо более высокой цене, чем когда вы их купили. Однако иногда случаются вещи, из-за которых значение для определенных акций падает. Если компания плохо себя ведет или становится банкротом , стоимость из ваших акций также падает, и вы фактически теряете деньги.

Существует множество причин, по которым цена акций компании растет или падает.Например, если люди опасаются, что цены упадут, они могут начать продавать свои акций . Если многие люди продают большое количество акций , они могут фактически заставить цены упасть. Если этот продолжает в течение более длительного времени, это может привести к сбою. Цены акций падают так низко, что люди больше не хотят их покупать, потому что боятся, что не вернут свои деньги.

Фондовая биржа

Чтобы купить акции, большинство людей идет к брокеру , лицу, которое является членом компании, которой разрешено покупать и торговать облигациями и акциями .

Допустим, кто-то в Калифорнии хочет купить 2000 акций компании. Ему не нужно ехать на Нью-Йоркскую фондовую биржу. Он звонит биржевому маклеру , обычно члену брокерского дома , который дает ему информацию о компании и сообщает ему цену акций . Когда инвестор говорит ему купить, брокер , отправляет ордер на торговую стойку своей фирмы на фондовой бирже, которая затем размещает ордер .Заказ отправляется на биржевых тикеров по всей стране, где постоянно отображает , значение акций. Поскольку покупка и продажа акций — это акций, сосредоточенных в одном месте, вы знаете цену каждой акции сразу.

Когда инвестор говорит ему купить, брокер , отправляет ордер на торговую стойку своей фирмы на фондовой бирже, которая затем размещает ордер .Заказ отправляется на биржевых тикеров по всей стране, где постоянно отображает , значение акций. Поскольку покупка и продажа акций — это акций, сосредоточенных в одном месте, вы знаете цену каждой акции сразу.

Акции часто торгуются по контракту называется опционом . Это позволяет человеку купить или продать акций по определенной цене в течение определенного времени .Если значение вырастет на за это время и в пределах установленной цены, акции быстро продаются снова. Цена меняется в течение дня в зависимости от , насколько хорошо или плохо торгуется . Маленькие ордера обычно выполняются автоматически, компьютерами. Крупные ордеров, , однако, торгуются непосредственно на бирже.

Маленькие ордера обычно выполняются автоматически, компьютерами. Крупные ордеров, , однако, торгуются непосредственно на бирже.

Ежегодно инвесторы торгуют миллиардами из акций стоимостью миллиардов долларов.Но не все компании котируются на фондовой бирже . Вы должны быть довольно большими и обладать большой властью. Вы также должны показать бирже, что вы находитесь в хорошем финансовом положении и что ваша компания преуспевает. На крупнейшей в мире фондовой бирже в Нью-Йорке зарегистрировано около 30 000 компаний .

Чтобы увидеть, насколько хорошо или плохо обстоят дела с акциями, большинство фондовых бирж имеют индекс . Это число, которое показывает средних цен на акции из основных компаний.Важнейшими индексами являются Dow Jones (Нью-Йорк), FTSE (Лондон), DAX (Франкфурт), Nikkei (Токио), Hang Seng (Гонконг)

Нью-Йоркская фондовая биржа — Карлос Дельгадо; CC-BY-SA «

Быки и медведи