Акция именная ценная бумага: Ценные бумаги

Ценные бумаги

Главная » Консультирует банкир » Ценные бумагиГражданский кодекс РФ содержит определение ценной бумаги как документа, удостоверяющего с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

В то же время статья 2 Федерального закона «О рынке ценных бумаг», характеризуя эмиссионную ценную бумагу, устанавливает, что таковая закрепляет совокупность имущественных и неимущественных прав. Действительно, акция, наряду с имущественными правами (например, правом на дивиденд, правом на ликвидационную квоту), предоставляет и иные права: право на участие в управлении акционерным обществом, право на получение информации о деятельности общества и др.

Изучение различных видов ценных бумаг позволяет сделать вывод, что ценные бумаги могут удостоверять либо только имущественные права (обязательственные права, иногда в совокупности с вещными правами), либо имущественные и связанные с ними неимущественные права, но не могут удостоверять только вещные права или только неимущественные права.

Ценная бумага имеет место в том случае, когда какое-либо право так тесно связано с документом, что владелец документа может требовать от противной стороны осуществления права, вытекающего из такого документа. Как право собственности на вещь переходит путем передачи самой вещи, так и право требования определенной денежной суммы или определенной вещи, находящейся в чужом владении, а также право требования определенных действий или право собственности, на вещь переходят к другому лицу посредством передачи права на ценную бумагу, удостоверяющую те или иные права.

Ценные бумаги возникают по преимуществу в интересах упрощения передаваемости (оборачиваемости) прав или облегчения осуществления прав.

В соответствии с Гражданским Кодексом РФ документы являются ценными бумагами только тогда, когда об этом прямо сказано в законодательстве или в установленном законами порядке.

Виды прав, которые удостоверяются ценными бумагами, обязательные реквизиты ценных бумаг, требования к форме ценной бумаги и другие необходимые требования определяются законом или в установленном им порядке. Обязательные реквизиты любой ценной бумаги содержат данные, из которых можно определить объем удостоверяемых ценной бумагой прав и обязанное лицо.

Обязательные реквизиты любой ценной бумаги содержат данные, из которых можно определить объем удостоверяемых ценной бумагой прав и обязанное лицо.

Отсутствие обязательных реквизитов ценной бумаги или несоответствие ценной бумаги установленной для нее форме влечет ее ничтожность.

Вся история возникновения и развития рынка ценных бумаг — это история все более широкого превращения отношений между кредиторами и должниками в «оборотоспособное» имущество. Сначала это превращение шло при посредстве бумажного носителя, а в современных условиях — уже без него.

В соответствии с действующим законодательством РФ в настоящее время существуют следующие виды ценных бумаг:

— государственная и муниципальная облигация;

— облигация, в том числе облигация с ипотечным покрытием;

— вексель;

— закладная;

— акция;

— российская депозитарная расписка;

— инвестиционный пай;

— ипотечный сертификат участия;

— депозитный и сберегательный сертификаты;

— чек;

— банковская сберегательная книжка на предъявителя;

— опцион эмитента;

— приватизационные ценные бумаги;

— коносамент;

— простое складское свидетельство;

— двойное складское свидетельство.

Перечень видов ценных бумаг является открытым, поскольку Гражданский кодекс РФ указывает, что законами о ценных бумагах или в установленном ими порядке к числу ценных бумаг могут быть отнесены также и другие документы. Ценные бумаги классифицируются по различным основаниям.

Рассмотрим ниже наиболее распространенные разновидности ценных бумаг.

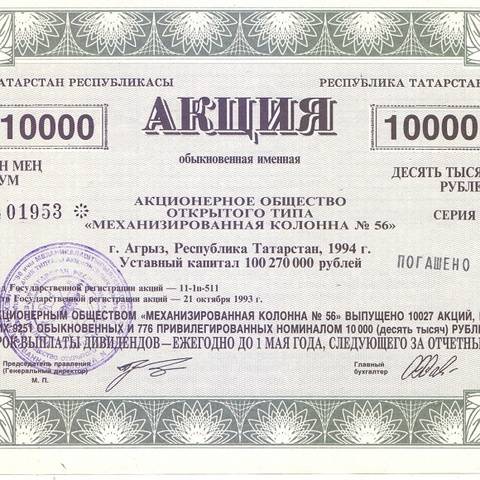

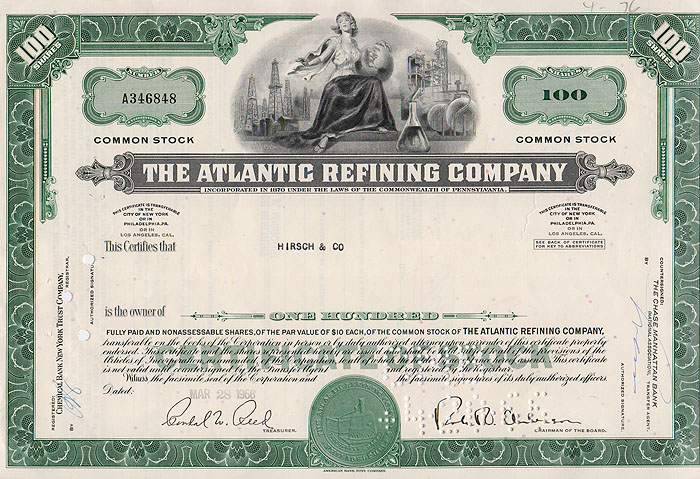

Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция удостоверяет обязательственные и неимущественные права участника акционерного общества по отношению к обществу. Акция является именной ценной бумагой. Установленная форма — именная бездокументарная ценная бумага. Документом, удостоверяющим объем прав, закрепленных акцией, является решение о выпуске ценных бумаг.

Акции вправе выпускать только акционерные общества. Юридические лица, созданные в любой другой форме, не вправе выпускать акции.

Юридические лица, созданные в любой другой форме, не вправе выпускать акции.

Владелец акции устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг на основании записи на лицевом счете или, в случае депонирования ценных бумаг в депозитарии, на основании записи по счету депо.

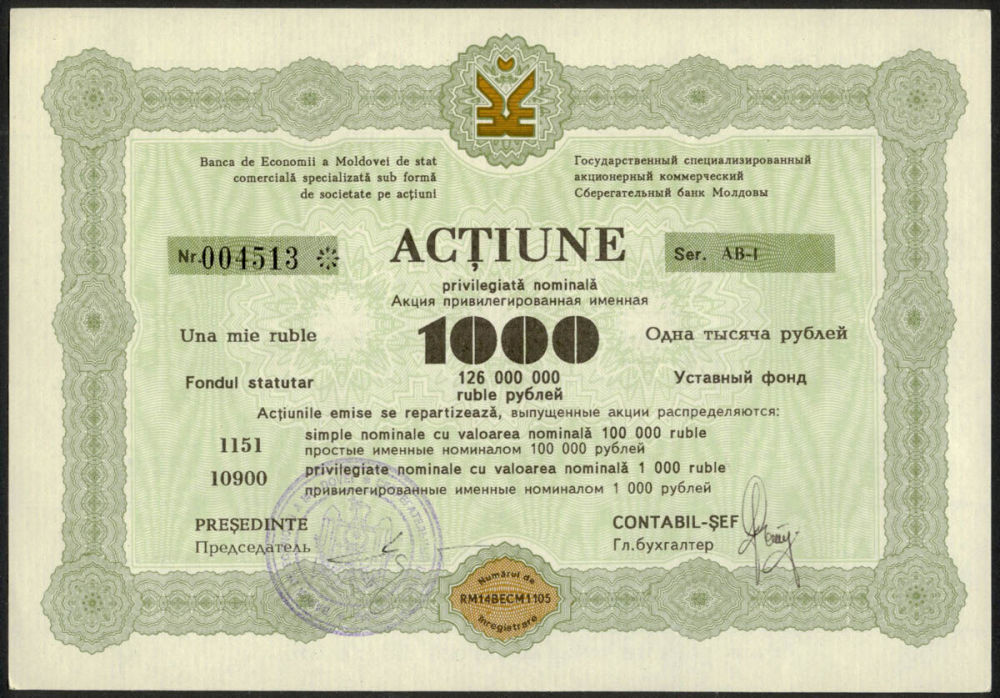

Акции различаются между собой совокупностью прав акционера. Акции могут быть двух категорий — обыкновенные и привилегированные. Общество размещает обыкновенные акции и вправе размещать один или несколько типов привилегированных акций. Размещение обыкновенных акций является обязанностью каждого акционерного общества, а размещение привилегированных акций (одного или нескольких типов) — правом, которое реализуется лишь в случае принятия обществом соответствующего решения. Если участники общества не сочтут необходимым выпуск привилегированных акций, то соответствующее акционерное общество будет выпускать и размещать только обыкновенные акции.

Простые акции предполагают получение дивидендов лишь в том случае и в тех размерах, что установлены советом директоров. При этом у акционера есть право голоса на совете, а значит и влияние на политику компании. Привилегированные акции дают вам право на получение более значительных дивидендов, причем гарантировано, вне зависимости от решения совета директоров. Но у акционера нет права голоса. Для тех инвесторов, которые хотят исключительно получать дивиденды – лучше выбирать привилегированные акции, тем более что их стоимость меньше, чем на обыкновенные. Для крупных вкладчиков, которые хотят получить влияние над политикой компании – выбор противоположен.

При этом у акционера есть право голоса на совете, а значит и влияние на политику компании. Привилегированные акции дают вам право на получение более значительных дивидендов, причем гарантировано, вне зависимости от решения совета директоров. Но у акционера нет права голоса. Для тех инвесторов, которые хотят исключительно получать дивиденды – лучше выбирать привилегированные акции, тем более что их стоимость меньше, чем на обыкновенные. Для крупных вкладчиков, которые хотят получить влияние над политикой компании – выбор противоположен.

Совокупное количество акций всех категорий (типов) и их номинальная стоимость составляют уставный капитал общества, который в свою очередь является минимальной гарантией интересов кредиторов. Сколько бы типов привилегированных акций ни было определено положениями устава, совокупная номинальная стоимость размещенных привилегированных акций всех типов не должно превышать 25% от уставного капитала общества.

Крупные инвесторы, вложившиеся в акции конкретной компании, могут управлять ею, определять политику, назначать высший руководящий состав и т. д. В крупных компаниях происходит постоянная борьба за контрольный пакет (50% +1), т.к. акционер, у которого он есть, имеет полную власть над организацией, он может не учитывать голоса других собственников, ведь его голос перекроет все остальные.

д. В крупных компаниях происходит постоянная борьба за контрольный пакет (50% +1), т.к. акционер, у которого он есть, имеет полную власть над организацией, он может не учитывать голоса других собственников, ведь его голос перекроет все остальные.

Облигация — эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Облигации могут выпускаться в форме именных бездокументарных или предъявительских документарных ценных бумаг.

Различают две формы размещения выпуска:

— разовое размещение выпуска;

— заимствование в форме траншей (последовательные размещение выпуска «партиями»}. Транш — часть ценных бумаг данного выпуска, размещаемая в рамках объема данного выпуска в любую дату в течение периода обращения ценных бумаг данного выпуска, не совпадающую с датой первого размещения.

Эмитентом облигаций может быть юридическое лицо или органы исполнительной власти, либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

Для облигаций крайне важно понятие номинала, поскольку все процентные выплаты и текущие цены обычно считаются от номинальной стоимости. Под номиналом облигации понимается сумма, которую заемщик обязуется выплатить при ее погашении. В зависимости от способа выплаты процентов по займу это может быть либо сумма основного долга (купонные облигации), либо сумма основного долга с учетом совокупных процентов по займу (дисконтная облигация).

Вексель — ценная бумага, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить при наступлении предусмотренного векселем срока полученные взаймы денежные суммы. Переводной и простой вексель должен быть составлен только на бумаге (бумажном носителе).

Вексель — один из старейших финансовых инструментов. По мере своего развития вексельное обращение в разных странах имело свои особенности, что отразилось в различных вексельных законодательствах. В начале двадцатого века встал вопрос об унификации вексельного законодательства в разных странах, в результате чего в Женеве была принята международная конвенция, установившая единообразный закон о простом и переводном векселе. Эту конвенцию подписали не все государства, поэтому сегодня существуют две системы вексельного права: Женевская конвенция и Английский вексельный закон. Россия присоединилась к Женевской конвенции в 1936 году, в результате чего появилось Постановление ЦИК СССР и СНК СССР от 07/08/37 №104/1341.

Права владельцев векселей значительно расширены по сравнению с правами владельцев облигаций. Прежде всего, это связано с тем, что вексельное обязательство не может быть ничем обусловлено (т.е. не может быть выдвинуто условия отказа от платежа), а также существует упрощенная судебная практика взимания средств для погашения вексельных обязательств.

В тоже время приобретение векселя и прочие операции с ним являются операциями, сопровождающимися высокими рисками, в том числе кредитными, рисками ликвидности и другими. Использование практики переноса срока исполнения денежного обязательства по сделкам путем выдачи векселей ведет к увеличению уровня риска, поскольку перенос срока исполнения обязательств фактически является пассивным кредитованием.

Доходность ценных бумаг – отношение годового дохода по ценной бумаге к ее рыночной цене; норма прибыли, получаемой владельцем ценной бумаги. Годовой доход складывается из роста курсов ценных бумаг и суммы доходов (процентов, дивидендов), выплаченных по ценным бумагам. Доходность обычно рассчитывается в процентах за год, процентах годовых. Вычисление доходности по ценным бумагам позволяет сопоставить эффективность вложений в ценные бумаги с эффективностью альтернативных операций (например, размещение средств на банковские депозиты или вклады).

По разным видам ценных бумаг вычисляются различные виды доходности: доходность к погашению и дивидендная доходность. При расчете доходности можно учитывать возможность реинвестирования полученных средств (эффективная доходность).

При расчете доходности можно учитывать возможность реинвестирования полученных средств (эффективная доходность).

Общие закономерности, отражающие взаимную связь между принимаемым риском и ожидаемой доходностью деятельности инвестора:

— более рискованным вложениям, как правило, присуща более высокая доходность;

— при росте дохода уменьшается вероятность его получения, в то время как определенный минимально гарантированный доход может быть получен практически без риска.

Материал предоставлен ПАО «НИКО-БАНК»

Именная ценная бумага | Рынок ценных бумаг

Каковы причины ее выпуска

Рынок ценных бумаг уже весьма развит, поэтому существует тенденция увеличения эмиссии именных ценных бумаг, так как с одной стороны в этом заинтересованы, те, кто их выпускает, поскольку это позволяет осуществлять контроль над передачей всех прав собственности, с другой стороны государство, поскольку оно, таким образом, наращивает налогооблагаемую базу. При этом и государству, и тому, кто выпускает эти бумаги, сама по себе форма именной бумаги не имеет особое значение. Главное признак регистрируемости, что в итоге и привело в основном именные ценные бумаги к размещению в бездокументарной форме.

При этом и государству, и тому, кто выпускает эти бумаги, сама по себе форма именной бумаги не имеет особое значение. Главное признак регистрируемости, что в итоге и привело в основном именные ценные бумаги к размещению в бездокументарной форме.

В определенных ситуациях предъявительская ценная бумага тоже может, обернуться в именную. Происходит это в связи с тем, что такие бумаги, например, храниться в коммерческих банках, и превращаются в представителей владельцев этих бумаг. На описанных условиях, предъявительская бумага, была сдана на хранение в банк конкретным владельцем, который заключил с этим банком соответствующий договор, а значит с точки зрения правовых отношений, по сути, она обернулась в именную.

Бездокументарная ценная бумага – это всегда именная бумага, поскольку в электронной памяти ее регистрируют на определенное физическое или юридическое лицо.

Именная ценная бумага

Особенности обращения

В отличие от предъявительской ценной бумаги передача именной осуществляют путем уступки требования, т. е. либо через односторонний приказ от ее владельца, или индоссамента, либо через заключение двусторонней сделки (цессии).

е. либо через односторонний приказ от ее владельца, или индоссамента, либо через заключение двусторонней сделки (цессии).

Именная акция и ее движение отражается в книге по регистрации ценных бумаг, которая видеться акционерным обществом. Эта книга фиксирует все данные по каждой выпущенной акции. В устав могут содержаться требования, которые несут за собой особый порядок передачи именной акции, поэтому возможности владельца могут быть несколько ограничены. Например, при согласии правления общества или общего собрания. Но при этом, владелец именной акции может заменить ее на предъявительскую акцию, свобода купли-продажи которой в основном ничем не лимитируется.

Акция именная ценная бумага \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Акция именная ценная бумага (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Акция именная ценная бумага

Судебная практика: Акция именная ценная бумага

Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 149 «Общие положения о бездокументарных ценных бумагах» ГК РФ»Вместе с тем, исходя из положений статьи 149 Гражданского кодекса Российской Федерации и статей 28 — 29 Федерального закона от 22.

04.1996 N 39-ФЗ «О рынке ценных бумаг» (далее по тексту — Федеральный закон от 22.04.1996 N 39-ФЗ), статей 44 и 46 Федеральный закон от 26.12.1995 N 208-ФЗ «Об акционерных обществах» (далее по тексту — Федеральный закон от 26.12.1995 N 208-ФЗ) права владельцев на эмиссионные ценные бумаги бездокументарной формы выпуска удостоверяются в системе ведения реестра записями на лицевых счетах у держателя реестра; право на именную бездокументарную ценную бумагу переходит к приобретателю с момента внесения приходной записи по лицевому счету приобретателя; доказательствами, подтверждающими наличие права лица на акции, являются запись в реестре владельцев именных ценных бумаг акционерного общества и выписка из него, выдаваемая держателем такого реестра.» Открыть документ в вашей системе КонсультантПлюс:

04.1996 N 39-ФЗ «О рынке ценных бумаг» (далее по тексту — Федеральный закон от 22.04.1996 N 39-ФЗ), статей 44 и 46 Федеральный закон от 26.12.1995 N 208-ФЗ «Об акционерных обществах» (далее по тексту — Федеральный закон от 26.12.1995 N 208-ФЗ) права владельцев на эмиссионные ценные бумаги бездокументарной формы выпуска удостоверяются в системе ведения реестра записями на лицевых счетах у держателя реестра; право на именную бездокументарную ценную бумагу переходит к приобретателю с момента внесения приходной записи по лицевому счету приобретателя; доказательствами, подтверждающими наличие права лица на акции, являются запись в реестре владельцев именных ценных бумаг акционерного общества и выписка из него, выдаваемая держателем такого реестра.» Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 149 «Общие положения о бездокументарных ценных бумагах» ГК РФ

(В.Н. Трофимов)По мнению суда, исходя из положений ст.

149 ГК РФ, ст. ст. 28, 29 ФЗ «О рынке ценных бумаг», ст. ст. 44 и 46 ФЗ «Об акционерных обществах», права владельцев на эмиссионные ценные бумаги бездокументарной формы выпуска удостоверяются в системе ведения реестра записями на лицевых счетах у держателя реестра; право на именную бездокументарную ценную бумагу переходит к приобретателю с момента внесения приходной записи по лицевому счету приобретателя; доказательствами, подтверждающими наличие права лица на акции, являются запись в реестре владельцев именных ценных бумаг акционерного общества и выписка из него, выдаваемая держателем такого реестра.

149 ГК РФ, ст. ст. 28, 29 ФЗ «О рынке ценных бумаг», ст. ст. 44 и 46 ФЗ «Об акционерных обществах», права владельцев на эмиссионные ценные бумаги бездокументарной формы выпуска удостоверяются в системе ведения реестра записями на лицевых счетах у держателя реестра; право на именную бездокументарную ценную бумагу переходит к приобретателю с момента внесения приходной записи по лицевому счету приобретателя; доказательствами, подтверждающими наличие права лица на акции, являются запись в реестре владельцев именных ценных бумаг акционерного общества и выписка из него, выдаваемая держателем такого реестра.Статьи, комментарии, ответы на вопросы: Акция именная ценная бумага

Открыть документ в вашей системе КонсультантПлюс:Путеводитель по корпоративным спорам. Вопросы судебной практики: Сделки с акциями и защита прав на акцииИсходя из положений пункта 1 статьи 149 Гражданского кодекса Российской Федерации и статей 28, 29 Закона о рынке ценных бумаг права владельцев на эмиссионные ценные бумаги бездокументарной формы выпуска удостоверяются в системе ведения реестра записями на лицевых счетах у держателя реестра; право на именную бездокументарную ценную бумагу переходит к приобретателю с момента внесения приходной записи по лицевому счету приобретателя.

Доказательствами, подтверждающими наличие права лица на акции, являются запись в реестре владельцев именных ценных бумаг акционерного общества и выписка из него, выдаваемая держателем такого реестра.

Доказательствами, подтверждающими наличие права лица на акции, являются запись в реестре владельцев именных ценных бумаг акционерного общества и выписка из него, выдаваемая держателем такого реестра.Нормативные акты: Акция именная ценная бумага

Информационное письмо Президиума ВАС РФ от 21.04.1998 N 33«Обзор практики разрешения споров по сделкам, связанным с размещением и обращением акций»Требования собственника (органа, уполномоченного собственником) о возврате имущества, находящегося у лица, приобретшего его по договору с третьим лицом, носит виндикационный характер и подлежит рассмотрению в соответствии со статьей 302 Гражданского кодекса Российской Федерации. Пункт 1 указанной статьи предусматривает, что если имущество возмездно приобретено у лица, которое не имело права его отчуждать, о чем приобретатель не знал и не мог знать (добросовестный приобретатель), то собственник вправе истребовать это имущество от такого приобретателя лишь в случае, когда имущество утеряно собственником или лицом, которому собственник передал его во владение, либо похищено у кого-либо из них, либо выбыло из их владения иным путем помимо их воли.

Указанное правило распространяется на истребование из чужого владения именных ценных бумаг, в том числе акций.

Указанное правило распространяется на истребование из чужого владения именных ценных бумаг, в том числе акций.Какие бывают ценные бумаги. Разновидности ценных бумаг на Московской бирже

На Московской бирже представлены несколько рынков (фондовый, срочный, валютный, денежный и товарный) и на каждом из этих рынков торгуются свои активы. У многих новичков биржевые торги ассоциируются с фондовым рынком, на котором торгуются следующие ЦБ: акции, облигации, паи инвестиционных фондов и депозитарные расписки. На самом деле, именно ЦБ и торгуются на фондовом рынке. Фьючерсы и опционы — активы срочного рынка (некоторые называют ценными бумагами или производными ценными бумагами, но в классической форме они таковыми не являются — это производные инструменты, или, как их еще называют, деривативы).

Акции

Наиболее известный инструмент фондового рынка. Акция — это разновидность ценных бумаг, эмиссионная ценная бумага, закрепляющая права её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, участие в управлении акционерным обществом и часть имущества, остающегося после его ликвидации. Акции относят к т. н. долевым ЦБ, так как это своего рода доли компании, которые дают право ею управлять и получать её прибыль. Если посмотреть на акции глазами трейдера, то можно сказать, что это достаточно волатильный инструмент (цены большинства акций могут давать колебания внутри года 20-30%), что даёт возможность заработать, но и определенный риск тоже содержит.

Акции относят к т. н. долевым ЦБ, так как это своего рода доли компании, которые дают право ею управлять и получать её прибыль. Если посмотреть на акции глазами трейдера, то можно сказать, что это достаточно волатильный инструмент (цены большинства акций могут давать колебания внутри года 20-30%), что даёт возможность заработать, но и определенный риск тоже содержит.

Стоит отметить, что по акциям выплачиваются дивиденды, причём дивидендные политики компаний становятся всё более дружелюбными по отношению к инвесторам. Так, сейчас многие компании выплачивают дивиденды два раза в год, а некоторые и чаще, причём доля выплат уже часто стала составлять порядка 25% от прибыли компаний, причем средняя дивидендная доходность по отношению к цене самой акции составляет порядка 6%, а во многих достаточно ликвидных и стабильных бумагах и 7–10%, что вполне способно уже оказать конкуренцию банковским депозитам. Из минусов, присущим акциям, можно отметить то, что всё же для торговли ими требуется определенный опыт и компетенция, но в наши дни брокерские компании часто предлагают ряд услуг, в рамках которых они дают рекомендации по покупкам акций, либо сами осуществляют подобного рода управление в рамках т. н. доверительного управления по заранее выбранной стратегии, подходящей инвестору. Причём на многих акциях можно зарабатывать не только на увеличении стоимости, но и на снижении цены. А опытные трейдеры всегда знают, что на рынке даже во времена спадов всегда есть компании, показывающие рост и способные в чем-то выигрывать от негативных ситуаций. Есть компании, с помощью которых весьма неплохо получается зарабатывать на снижении их акций; есть компании, чьи акции торгуются в определенном ценовом диапазоне и т. д. То есть чтобы знать, в какие ценные бумаги вложить деньги, нужно постоянно изучать рынок.

н. доверительного управления по заранее выбранной стратегии, подходящей инвестору. Причём на многих акциях можно зарабатывать не только на увеличении стоимости, но и на снижении цены. А опытные трейдеры всегда знают, что на рынке даже во времена спадов всегда есть компании, показывающие рост и способные в чем-то выигрывать от негативных ситуаций. Есть компании, с помощью которых весьма неплохо получается зарабатывать на снижении их акций; есть компании, чьи акции торгуются в определенном ценовом диапазоне и т. д. То есть чтобы знать, в какие ценные бумаги вложить деньги, нужно постоянно изучать рынок.

Что же касается видов акций, то их принято делить на обыкновенные (АО) и привилегированные (АП). Что касается АО, то это классические акции, определение которым и дано выше. Что касается АП, то их отличительной чертой является то, что по ним, как правило, происходит преимущественная дивидендная выплата, но они не обладают правом голоса на собрании акционеров. Различий в механике торгов АО и АП для трейдера никаких нет — считается, что АП несколько менее волатильны, но такое положение весьма условно.

Облигации

Облигация — это разновидность ценных бумаг, которая закрепляет право её обладателя на получение от эмитента (выпустившей ее компании) в предусмотренный срок номинальной стоимости и зафиксированного в ней процента от этой стоимости. Собственно, с торговли облигациями новичкам в большей степени стоит начинать свой биржевой путь (сперва облигации, потом акции (в паре с депозитарными расписками и паями инвестиционных фондов), потом фьючерсы (не с точки зрения торговли, а потому что фьючерсы — это базовые инструменты для опционов), потом опционы (так как они способны снизить риск акций). Уже потом, освоив данные инструменты, можно приступать к торговле фьючерсами с целью извлечения спекулятивной прибыли). Так как облигации не зависят в своем определении от прибыли (в отличие от акций), то цены облигаций гораздо менее волатильны и изменяются в среднем в год около 5%, что предполагает меньший риск, но и меньшую доходность, но всё же лучше начинать с более консервативных инструментов, к которым и относятся облигации.

Из плюсов облигаций можно выделить то, что по этим ЦБ происходят периодические выплаты (в т. н. купонных облигациях, которые и составляют около 90% всех торгуемых на бирже облигаций), причём эти периоды составляют обычно либо квартал, либо полугодие. Облигация — это классическая долговая бумага и представляет по факту удостоверение займа, в соответствии с которым компания-эмитент обязуется обслуживать свой долг и вернуть его в дату погашения облигации, которая заранее известна и прописана в сопроводительной документации, а также её можно увидеть в торговом терминале QUIK в таблице текущие торги, добавив соответствующий столбец для облигаций. Т. е. инвестор, покупая облигацию, видит, когда она погасится, сколько выплат по ней причитается и в каком размере, а также получает относительно низковолатильный инструмент.

Облигации — крайне удобная разновидность ценных бумаг для ежепериодных вложений (например, с получаемой зарплаты). Облигаций представлено довольно много видов и классификаций. Стоит сказать, что их может выпускать государство — речь идёт об ОФЗ (облигациях федерального займа), которые торгуются на бирже — это высоконадёжные облигации, способные обеспечить доход, сравнимый, а порой и превышающий банковский депозит (причём государство надежнее любых банков, которые тоже, кстати, часто выпускают облигации). Различные субфедеральные единицы могут выпускать т. н. муниципальные облигации — тоже крайне надёжные объекты инвестирования. Т. е. области, округа и т. д. могут за счёт облигаций привлекать средства инвесторов на реализацию своих проектов, что они активно и делают, позволяя трейдерам заработать с высокой степенью надёжности. Существуют ещё и корпоративные облигации — т. е. долговые инструменты, которые выпускают различные компании для привлечения денежных средств. Доходность подобных бумаг может быть весьма интересной. К слову сказать, банковские облигации относятся именно к этому типу, причём если депозит — это априори банковский сектор, то в случае с облигациями инвестор может диверсифицировать свои вложения ещё и по секторам экономики.

Стоит сказать, что их может выпускать государство — речь идёт об ОФЗ (облигациях федерального займа), которые торгуются на бирже — это высоконадёжные облигации, способные обеспечить доход, сравнимый, а порой и превышающий банковский депозит (причём государство надежнее любых банков, которые тоже, кстати, часто выпускают облигации). Различные субфедеральные единицы могут выпускать т. н. муниципальные облигации — тоже крайне надёжные объекты инвестирования. Т. е. области, округа и т. д. могут за счёт облигаций привлекать средства инвесторов на реализацию своих проектов, что они активно и делают, позволяя трейдерам заработать с высокой степенью надёжности. Существуют ещё и корпоративные облигации — т. е. долговые инструменты, которые выпускают различные компании для привлечения денежных средств. Доходность подобных бумаг может быть весьма интересной. К слову сказать, банковские облигации относятся именно к этому типу, причём если депозит — это априори банковский сектор, то в случае с облигациями инвестор может диверсифицировать свои вложения ещё и по секторам экономики.

Бумаги ПИФов

Паи инвестиционных фондов — это именные ЦБ, которые удостоверяют долю своих владельцев на право собственности на имущество, составляющее паевой инвестиционный фонд. Т. е. существуют инвестиционные фонды, которые обладают определенным имуществом своих пайщиков, а этим имуществом управляет управляющая компания (УК) по заранее выбранной стратегии, прописанной в инвестиционной декларации фонда. Причём это может быть как стратегия торговли акциями или другими активами (в том числе и внебиржевыми, например, недвижимостью — существует целый ряд фондов осуществляющих подобные вложения) с целью максимизации прибыли, а может быть и повторение динамики какого-либо индекса (т. н. индексные фонды). Часто ценовая динамика паёв носит более «гладкий» характер за счёт диверсификации и профессионального управления. На Московской бирже трейдеры могут покупать и продавать паи и включать их в свои инвестиционные портфели.

Депозитарные расписки

Если вспомнить IPO большинства крупнейших российских компаний, то можно заметить, что помимо российских бирж, тогда еще ММВБ и РТС, эти компании размещались на Лондонской бирже (так как ликвидность отечественного рынка была невысока для подобного рода размещений). Но возникает вопрос, как же российские компании торгуются на Лондонской бирже (http://www. londonstockexchange.com)? Есть инструменты, которые позволяют компаниям одной страны торговаться на территории другой страны, причм в валюте страны, где реализуются эти торги. Эти инструменты называются депозитарными расписками — это документы, в которых отмечено, что акции размещены на хранение в стране эмитента в банке-кастодиане на имя банка-депозитария (в другой стране). Подобные документы дают право, аналогичное акциям, следовательно, аналогично изменяются в стоимости. Причём депозитарные расписки могут позволить инвесторам зарабатывать на максимально ликвидных российских компаниях валютную доходность. Но и на Московской бирже депозитарные расписки тоже представлены, а торги ими проходят в идентичном акциям режиме. Депозитарные расписки относят в группу вторичных ценных бумаг, так как получается, что это документы на первичную ценную бумагу — акцию.

Но возникает вопрос, как же российские компании торгуются на Лондонской бирже (http://www. londonstockexchange.com)? Есть инструменты, которые позволяют компаниям одной страны торговаться на территории другой страны, причм в валюте страны, где реализуются эти торги. Эти инструменты называются депозитарными расписками — это документы, в которых отмечено, что акции размещены на хранение в стране эмитента в банке-кастодиане на имя банка-депозитария (в другой стране). Подобные документы дают право, аналогичное акциям, следовательно, аналогично изменяются в стоимости. Причём депозитарные расписки могут позволить инвесторам зарабатывать на максимально ликвидных российских компаниях валютную доходность. Но и на Московской бирже депозитарные расписки тоже представлены, а торги ими проходят в идентичном акциям режиме. Депозитарные расписки относят в группу вторичных ценных бумаг, так как получается, что это документы на первичную ценную бумагу — акцию.

Фьючерсные контракты

В классическом определении инструменты срочного рынка не являются ценными бумагами, а выделяются в группу производных инструментов, которые еще называют деривативы. Но в наше время их достаточно часто условно называют ценными бумагами тоже, особенно принимая во внимание обороты торгов данными инструментами, которые не уступают акциям. Фьючерсный контракт — это стандартизированный биржевой договор, согласно которому покупатель и продавец заключают сделку о купле-продаже актива в определенную дату в будущем на равных правах и обязанностях. Фьючерсный контракт (фьючерс) можно сравнить со стандартным договором купли-продажи на какую-то дату в будущем (покупка авто, например), где вносится предоплата. При заключении же фьючерса предоплата не вносится, а блокируется т. н. гарантийное обеспечение (ГО — около 10% стоимости отложенной сделки), причем как со счёта покупателя, так и со счета продавца. Фьючерсные контракты позволяют страховать (хеджировать) цены биржевых активов (т. е. можно заключить заранее сделку на куплю-продажу, например, акций в будущем по текущей цене, если она вас устраивает). Также фьючерсы используются для активных спекуляций, но это уже верх мастерства трейдинга.

Но в наше время их достаточно часто условно называют ценными бумагами тоже, особенно принимая во внимание обороты торгов данными инструментами, которые не уступают акциям. Фьючерсный контракт — это стандартизированный биржевой договор, согласно которому покупатель и продавец заключают сделку о купле-продаже актива в определенную дату в будущем на равных правах и обязанностях. Фьючерсный контракт (фьючерс) можно сравнить со стандартным договором купли-продажи на какую-то дату в будущем (покупка авто, например), где вносится предоплата. При заключении же фьючерса предоплата не вносится, а блокируется т. н. гарантийное обеспечение (ГО — около 10% стоимости отложенной сделки), причем как со счёта покупателя, так и со счета продавца. Фьючерсные контракты позволяют страховать (хеджировать) цены биржевых активов (т. е. можно заключить заранее сделку на куплю-продажу, например, акций в будущем по текущей цене, если она вас устраивает). Также фьючерсы используются для активных спекуляций, но это уже верх мастерства трейдинга.

Опционные контракты

Опционы тоже относят к инструментам срочного рынка. На Московской бирже базовым активом (активом, с которым и будет заключена сделка) для опционов выступают соответствующие фьючерсы. Опцион — это стандартизированный биржевой контракт, в соответствии с которым покупатель имеет право купить/продать (покупатели опционов колл имеют право купить, а опционов пут — право продать) базовый актив до определенной даты в будущем, а продавец опциона обязан при требовании покупателя исполнить обязательства. Опционы — это своего рода биржевые страховки. Т. е. покупая биржевой актив, можно заключить опционный контракт на возможность продажи этого актива по определенной цене до определенной даты в будущем, что весьма удобно и снижает риски трейдера. Также опционы активно используются для построения различного рода нелинейных стратегий заработка на рынке, но подобного рода стратегии требуют специфических знаний.

Собственно, выше мы перечислили основные ценные бумаги и не только (фьючерсы и опционы), которые торгуются на Московской бирже, т. е. являются биржевыми ценными бумагами.

е. являются биржевыми ценными бумагами.

Внебиржевые ЦБ

Помимо биржевых существуют и внебиржевые ценные бумаги, к которым относятся векселя, закладные, чеки и т. д. Стоит отметить, что существует огромное количество компаний, выпустивших акции и облигации, которые не торгуются на биржах — это тоже внебиржевые акции и облигации.

Так, векселем называют ценную бумагу, которая удостоверяет право держателя векселя на получение указанной в нем суммы, которую он передал в долг согласно векселю.

Закладная — это ценная бумага, дающая право её владельцу, в соответствии с договором о залоге, на получение денежного обязательства или указанного в ней имущества.

Чек — ценная бумага, в соответствии с которой банк должен выдать со счёта чекодателя указанную в чеке сумму.

Ценные бумаги и их виды

К обращению на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации, вексель, чек. депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, простое н двойное складское свидетельство (н каждая его часть), коносамент, акция и приватизационные ценные бумаги, жилищные сертификаты.

Опционное свидетельство также является ценной бумагой, так как законодательно закреплено положение об опционном свидетельстве, его применении и утверждении стандартов эмиссии опционных свидетельств и их проспектов эмиссии. Таким образом, к обращению на территории Российской Федерации были допущены производные ценные бумаги — опционные свидетельства.

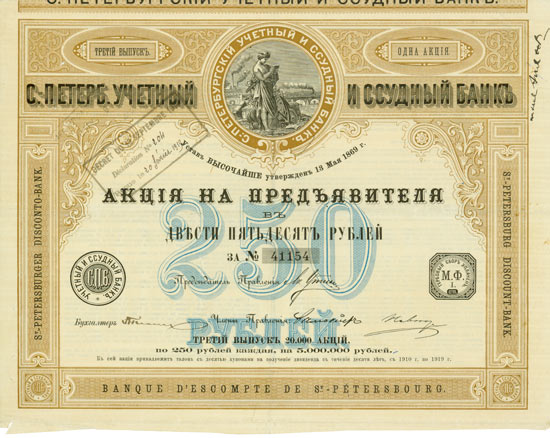

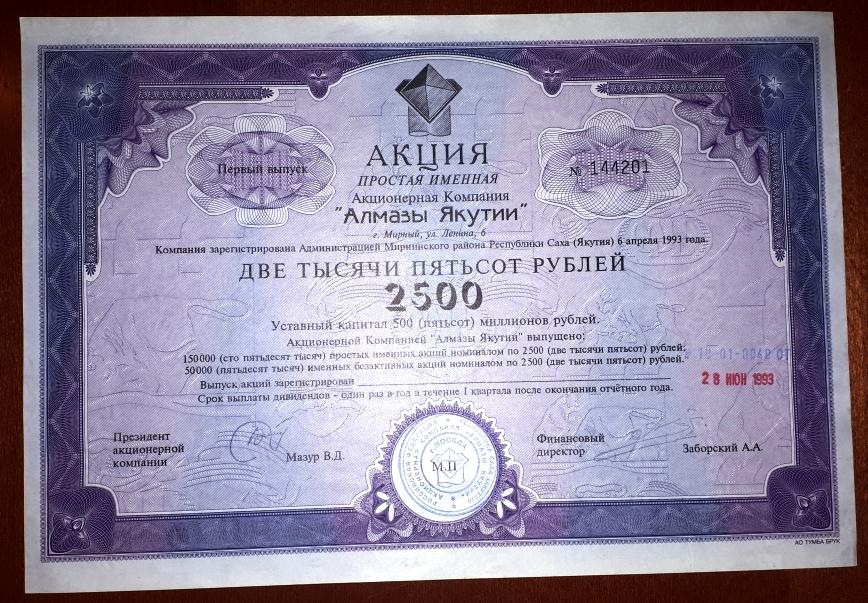

Акции предприятии

Акция представляет собой ценную бумагу, закрепляющую права ее владельца — акционера на:

- получение части прибыли акционерного общества в виде дивидендов,

- участие в управлении акционерным обществом,

- часть имущества, остающегося после его ликвидации. Бланк акции должен содержать следующие реквизиты,

- фирменное наименование акционерного общества и его местонахождение,

- наименование пенной бумаги — «Акция», ее порядковый номер, дату выпуска, вид акции — простая или привилегированная — и ее номинальную стоимость, имя держателя,

- размер уставного капитала акционерного общества на лень выпуска акций, а также количество выпускаемых акций, срок выплаты дивидендов.

подпись председателя правления акционерного общества, место печати, предприятие — изготовитель бланков ценных бумаг.

подпись председателя правления акционерного общества, место печати, предприятие — изготовитель бланков ценных бумаг.

Облигации — долговые обязательства

Облигация является ценной бумагой, предоставляющей ее держателю право на получение:

- от эмитента облигации — суммы основного долга (номинальной стоимости), выплачиваемой при ее погашении в денежной форме или ином имущественном эквиваленте,

- зафиксированного дохода в виде процента, начисляемого к номинальной стоимости облигации. Реквизиты бланков облигаций следующие,

- фирменное наименование эмитента и его местонахождение,

- наименование ценной бумаги — «Облигация»,

- наименование (имя) держателя, порядковый номер и номинальная стоимость,

- дата выпуска, вид облигации (закладная, облигация без обеспечения, конвертируемая облигация). обшая сумма выпуска,

- процентная ставка, условия и порядок выплаты процентов, условия и порядок погашения,

- место печати, предприятие — изготовитель бланков ценных бумаг.

Выпуск облигаций могут осуществлять государство и юридические лица, имеющие соответствующий организационно-правовой статус. Исходя из этого облигации приобретают наименование государственных облигаций или корпоративных ценных бумаг.

Акции и облигации, имея сходство как ценные бумаги, обладают отличительными особенностями. Если акции предоставляют право владельцам на получение дивидендов, имущественной доли .при ликвидации акционерных обшеств. участие в управлении, то облигации таких прав владельцам не дают. Их возможности касаются только получения основной суммы долга при погашении облигаций и процентного вознаграждения. Никаких имущественных прав, а тем более претензий на участие в правлении акционерным обществом владелец облигаций предъявлять не вправе.

Акции и облигации являются эмиссионными ценными бумагами. На эмиссионные ценные бумаги может быть выпущен сертификат.

Сертификат ценной бумаги

Сертификат ценной бумаги (от лат. certifico — удостоверяю) — документ, удостоверяющий совокупность прав на определенное количество ценных бумаг.

certifico — удостоверяю) — документ, удостоверяющий совокупность прав на определенное количество ценных бумаг.

Сертификат эмиссионной ценной бумаги — документ, выпускаемый эмитентом и удостоверяющий совокупность прав на указанное в нем количество ценных бумаг. При этом владелец ценных бумаг имеет право требовать от эмитента исполнения его обязательств на основании такого сертификата. Выпуск сертификата может быть осуществлен как в документарной — так и в бездокументарной форме.

При документарной форме эмиссионных ценных бумаг сертификат и решение о выпуске ценных бумаг являются документами, удостоверяющими права, закрепленные ценной бумагой. При бездокументарной форме эмиссионных ценных бумаг решение о выпуске ценных бумаг является документом, удостоверяющим права, закрепленные ценной бумагой.

Эмиссионная ценная бумага в целом закрепляет имущественные права в том объеме, в котором они установлены в решении о выпуске данных ценных бумаг, и в соответствии с законодательством Российской Федерации.

Сертификат эмиссионной ценной бумаги имеет следующие характерные реквизиты:

- полное наименование эмитента и его юридический адрес; вид ценных бумаг;

- государственный регистрационный номер эмиссионных ценных бумаг: порядок размещения эмиссионных ценных бумаг;

- обязательство эмитента обеспечить права владельца при соблюдении им требований законодательства Российской Федерации;

- указание количества эмиссионных ценных бумаг, удостоверенных этим сертификатом: указание общего количества выпущенных эмиссионных ценных бумаг с данным государственным регистрационным номером;

- указание на то. выпушены ли эмиссионные ценные бумаги в документарной форме с обязательным централизованным хранением или в документарной форме без обязательного централизованного хранения;

- указание на то. являются ли эмиссионные ценные бумаги именными или на предъявителя;

- печать эмитента;

- подписи руководителей эмитента и подпись лица, выдавшего сертификат;

- другие реквизиты, предусмотренные законодательством Российской Федерации для конкретного вида ценных бумаг.

Обязательным реквизитом сертификата именной эмиссионной ценной бумаги является имя или наименование ее владельца.

Вексель

Вексель — это документ, составленный по установленной законом форме и содержащий безусловное абстрактное денежное обязательство. Вексель представляет собой разновидность «кредитных денег». Различают вексель простой и переводной.

Вексель простой — ничем не обусловленное обязательство векселедателя уплатить по наступлении срока определенную сумму денег держателю векселя.

Вексель переводной — письменный приказ векселедателя (трассанта), адресованный плательщику (трассату), об уплате указанной в векселе суммы денег держателю векселя (ремитенту).

Трассат становится должником по векселю только после того, как акцептирует вексель, т.е. согласится на его оплату, поставив на нем свою подпись. Только после этого можно говорить о том. что вексель акцептован.

Реквизиты бланка векселя:

- наименование «Вексель» (вексельная метка)

- предложение (обязательство) уплатить определенную сумму

- наименование плательщика

- указание срока платежа

- указание места платежа

- наименование того, ком)’ или по приказу кого платеж должен быть совершен

- дата и место составления векселя

- подпись векселедателя.

Чек

Чек относится к ценным бумагам и содержит ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Таким образом, чек по характеру выполняемых функций напоминает переводной вексель, в котором в качестве трассата выступает банк.

Бланк чека имеет свойственные ему реквизиты:

- наименование «Чек» — поручение плательщику выплатить указанную денежную сумму

- наименование плательщика и номер счета

- указание валюты платежа

- дата и место составления

- подпись чекодателя.

Ценные бумаги кредитных организаций

Депозитный сертификат — письменное свидетельство банка о вкладе денежных средств. удостоверяющее право вкладчика на получение по истечении установленного срока суммы вклада (депозита) и процентов по нему. Он может быть выдан только организации, являющейся юридическим лицом, зарегистрированной на территории Российской Федерации.

Сберегательный сертификат — письменное свидетельство банка о вкладе денежных средств, удостоверяющее право вкладчика на получение по истечении установленного срока суммы вклада (депозита) и процентов по нему. Он может быть выдан только гражданину Российской Федерации.

Таким образом, депозитный и сберегательный сертификаты очень похожи друг на друга, отличаясь только статусом владельца. Так. владельцем депозитного сертификата может быть только юридическое лицо, а сберегательного — только физическое лицо.

Объединяют их и реквизиты, которые включают следующие характеристики:

- наименование «Депозитный» или «Сберегательный» сертификат

- указание на причину выдачи

- дату внесения депозита (вклада)

- размер депозита (вклада)

- безусловное обязательство вернуть сумму вклада (депозита)

- дату востребования

- ставку процента

- сумму причитающихся процентов

- наименование и адрес банка-эмитента

- подписи двух лиц от имени эмитента, печать эмитента

- наименование получателя (для именного сертификата).

Складские свидетельства

Складское свидетельство представляет собой документ, подтверждающий факт заключения договора хранения и принятия товара на хранение, а держатель свидетельства получает право распоряжаться товаром в то время, когда товар находится на хранении.

Двойное складское свидетельство является ценной бумагой, состоящей из двух частей: складского свидетельства и залогового свидетельства (варранта). Эти части, будучи отделенными друг от друга, являются самостоятельными ценными бумагами.

Специфика таких ценных бумаг, как складские свидетельства, состоит не только в их своеобразной форме, но и в реквизитах, в состав которых входят:

- наименование и место нахождения товарного склада

- текущий номер свидетельства по реестру

- наименование и место нахождения товаровладельца

- наименование, количество, мера товара

- срок хранения

- размер вознаграждения и порядок его уплаты

- дата выдачи свидетельства

- подпись и печать товарного склада.

Коносамент

Коносамент — это пенная бумага, разновидность товарораспорядительного документа, предоставляет его держателю право распоряжения грузом. Коносамент (от фр. — connaissement) — это документ, содержащий условия договора морской перевозки груза.

Постановление ЦИК и СНК СССР от 28 мая 1926 г.. утвердившее Положение о морских перевозках. ввело в обращение морские грузовые документы. В практику введены следующие виды коносаментов: коносамент, составленный на имя определенного получателя, и коносамент на предъявителя. Все виды коносаментов, кроме коносамента на предъявителя, представляют собой ордерные бумаги.

Коносамент свойственна специфика, которая связана с условиями его создания как документа и порядком обращения. Суть дела сводится к тому что данной пенной бумагой обслуживаются товары, находящиеся в пути. Поэтому в качестве нормативных актов применяются наряду с Гражданским кодексом Российской Федерации Кодекс торгового мореплавания и Унифицированные правила и обычаи для документарных аккредитивов. Данными документами узаконены коносаменты как ценные бумаги и описаны правила их обслуживания и обращения.

Данными документами узаконены коносаменты как ценные бумаги и описаны правила их обслуживания и обращения.

К реквизитам коносамента как ценной бумаги относятся:

- наименование перевозчика, его подпись и печать:

- наименование судна:

- порт разгрузки/погрузки:

- указание на то. что документ состоит из единственного оригинала:

- ссылка на документ, содержащий условия перевозки груза.

Складские свидетельства и коносамент пока не обращались на российском фондовом рынке как самостоятельные финансовые инструменты. Хотя они уже на протяжении нескольких лет предлагаются в качестве основы для построения тех или иных финансово-товарных схем (например, для торговли золотом, драгоценными металлами и т.п.).

Банковские сберегательные книжки на предъявителя

Банковская сберегательная книжка на предъявителя, выпускаемая банком, согласно российскому законодательству также является ценной бумагой, удостоверяющей право ее владельца на получение вклада и процентов по нему. Ее реквизитами являются:

Ее реквизитами являются:

- наименование и место нахождения банка

- номер счета по вкладу

- все суммы, зачисленные на счет

- все суммы, списанные со счета

- остаток на счете на момент предъявления банковской сберегательной книжки в банк.

Приватизационные ценные бумаги — ваучеры

Приватизационные ценные бумаги также относятся к ценным бумагам, подтверждающим право их владельца на часть приватизируемой государственной собственности. Наиболее известным и пока единственным примером приватизационных пенных бумаг являются приватизационные чеки (ваучеры).

Жилищные сертификаты — ценные бумаги

Жилищные сертификаты представляют собой ценные бумаги с индексируемой номинальной стоимостью в зависимости от стоимости единицы площади жилья. Номинальная стоимость жилищных сертификатов представлена в единицах общей площади жилья и в ее денежном выражении.

В этом и состоит необычность данных ценных бумаг, имеющих следующие реквизиты:

- наименование — «Жилищный сертификат»

- дату и номер государственной регистрации

- срок действия сертификата

- дату приобретения первым собственником

- размер общей плошали жилья в расчете на один сертификат

- общий объем эмиссии сертификатов данной серии

- иену приобретения первым собственником

- схему индексации номинальной стоимости

- предварительные условия заключения будущего договора купли-продажи жилья

- порядок соглашения о дополнительных и окончательных условиях будущего договора купли-продажи жилья

- условия, дающие право заключить договор на покупку жилья

- полное наименование эмитента, его подпись, печать

- полное наименование собственника сертификата

- полное наименование банка, контролирующего целевое использование привлеченных средств.

Закладная — новый вид ценных бумаг

Закладная является именной ценной бумагой, удостоверяющей следующие права ее законного владельца:

- право на получение исполнения по денежному обязательству, обеспеченному ипотекой имущества. указанного в договоре об ипотеке, без представления других доказательств существования этого обязательства

- право залога на указанное в договоре об ипотеке имущество.

Обязанными по закладной лицами являются должник по обеспеченному ипотекой обязательству и залогодатель.

Закладная должна содержать:

- слово «Закладная», включенное в название документа,

- имя залогодателя и указание места его жительства либо его наименование и указание места нахождения, если залогодатель — юридическое лицо,

- имя первоначального залогодержателя и указание места его жительства либо его наименование и указание места нахождения, если залогодержатель — юридическое лицо,

- имя первоначального залогодержателя и указание места его жительства лиоо его наименование и указание места нахождения, если залогодержатель — юридическое лицо,

- название кредитного договора или иного денежного обязательства, исполнение которого обеспечивается ипотекой, с указанием даты и места заключения такого договора или основания возникновения обеспеченного ипотекой обязательства,

- имя должника по обеспеченному ипотекой обязательству, если должник не является залогодателем и указание места жительства должника либо его наименование и указание места нахождения, если должник — юридическое лицо,

- указание суммы обязательства, обеспеченной ипотекой, и размера процентов, если они подлежат уплате по этому обязательству, либо условий, позволяющих в надлежаший момент определить эту сумму и проценты,

- указание срока уплаты суммы обязательства, обеспеченной ипотекой, а если эта сумма подлежит уплате по частям — сроков (периодичности) соответствующих платежей и размера каждого из них либо условий, позволяющих определить эти сроки и размеры платежей (план погашения долга),

- название и достаточное для идентификации описание имущества, на которое установлена ипотека, и указание места нахождения такого имущества,

- денежную оценку имущества, на которое установлена ипотека,

- наименование права, в силу которого имущество, являющееся предметом ипотеки, принадлежит залогодателю, и органа, зарегистрировавшего это право, с указанием номера, даты и места государственной регистрации, а если предметом ипотеки является принадлежащее залогодателю право аренды — точное название имущества, являющегося предметом аренды, и срок действия этого права,

- указание на то.

что имущество, являющееся предметом ипотеки, обременено правом пожизненного пользования, аренды, сервитутом, иным правом либо не обременено никаким из подлежащих государственной регистрации прав третьих лиц на момент государственной регистрации ипотеки,

что имущество, являющееся предметом ипотеки, обременено правом пожизненного пользования, аренды, сервитутом, иным правом либо не обременено никаким из подлежащих государственной регистрации прав третьих лиц на момент государственной регистрации ипотеки, - подпись залогодателя, а если он является третьим лицом, также и должника по обеспеченному ипотекой обязательству,

- сведения о времени и месте нотариального удостоверения договора об ипотеке, а также сведения о государственной регистрации ипотеки,

- указание даты выдачи закладной первоначальному залогодержателю.

Опционные свидетельства — производные ценные бумаги

Опционное свидетельство представляет собой производную именную эмиссионную ценную бумагу. которая закрепляет право ее владельца на покупку (опционное свидетельство на покупку) или продажу (опционное свидетельство на продажу) ценных бумаг, составляющих базисный актив опционных свидетельств.

Сертификат опционного свидетельства должен содержать следующие обязательные реквизиты:

- полное фирменное наименование эмитента и его место нахождения

- наименование «Опционное свидетельство на покупку» или «Опционное свидетельство на продажу»

- государственный регистрационный номер опционных свидетельств

- порядковый номер опционного свидетельства

- порядок размещения опционных свидетельств (дату начала и дату окончания размещения опционных свидетельств), способ размещения (открытая или закрытая подписка), цену (премию) размещения опционных свидетельств или метод ее определения, порядок и срок оплаты опционных свидетельств

- номинальную стоимость опционного свидетельства

- вид (категория и тип), количество, дату и номер государственной регистрации ценных бумаг, подлежащих покупке или продаже по опционному свидетельству (базисный актив), с указанием органа государственной регистрации этих ценных бумаг

- цену покупки или продажи ценных бумаг, указанных в опционном свидетельстве (цену исполнения)

- срок обращения опционного свидетельства

- обязательство эмитента обеспечить права владельца при соблюдении владельцем требований законодательства Российской Федерации

- указание количества опционных свидетельств, удостоверенных этим сертификатом

- указание общего количества опционных свидетельств с данным государственным регистрационным номером

- указание на то.

выпущены ли опционные свидетельства в документарной форме с обязательным централизованным хранением или в документарной форме без обязательного централизованного хранения

выпущены ли опционные свидетельства в документарной форме с обязательным централизованным хранением или в документарной форме без обязательного централизованного хранения - полное фирменное наименование (фамилию, имя и отчество) владельца опционного свидетельства

- печать эмитента опционного свидетельства и подписи единоличного исполнительного органа эмитента опционного свидетельства и лица, выдавшего сертификат.

Отсутствие какого-либо из реквизитов делает опционное свидетельство недействительным. Необходимо отметить, что это правило в полной мере относится и к другим ценным бумагам.

Решение о выпуске ценных бумаг (обыкновенные акции)

Открытое акционерное общество «Ставропольэнергосбыт»

Вид размещаемых ценных бумаг — акции именные, категория (тип) — обыкновенные, форма — бездокументарные, номинальная стоимость — 0,00483332218 (Ноль целых четыреста восемьдесят три миллиона триста тридцать две тысячи двести восемнадцать стомиллиардных) рубля, количество ценных бумаг — 859 074 636 (Восемьсот пятьдесят девять миллионов семьдесят четыре тысячи шестьсот тридцать шесть) штук, способы размещения ценных бумаг:

• распределение акций созданного при выделении акционерного общества среди акционеров акционерного общества, реорганизованного путем такого выделения;

• приобретение акций созданного при выделении ОАО «Ставропольэнергосбыт» самим ОАО «Ставропольэнерго», реорганизованным путем такого выделения.

Утверждено решением Совета директоров Открытого акционерного общества «Ставропольэнергосбыт»

Протокол от 27 апреля 2005 г. № 3

на основании решения внеочередного общего собрания акционеров ОАО «Ставропольэнерго» о реорганизации в форме выделения от 30 сентября 2004 г. Протокол от 11 октября 2004 г. № 19

Место нахождения эмитента и контактные телефоны:

357600, Ставропольский край, г. Ессентуки, ул. Большевистская, 59а

Почтовый адрес: 357500, Ставропольский край, г. Пятигорск,

ул. Университетская, 35

Телефон (8793) 37-46-70 Факс (8793) 34-34-91

Генеральный директор А.А. Анфалов

27 апреля 2005 г.

________________________________

1. Вид, категория (тип) ценных бумаг:

Акции именные обыкновенные

2. Форма ценных бумаг:

Бездокументарные

3. Указание на обязательное централизованное хранение:

Обязательное централизованное хранение не предусмотрено

4. Номинальная стоимость каждой ценной бумаги выпуска:

Номинальная стоимость каждой ценной бумаги выпуска:

0,00483332218 (Ноль целых четыреста восемьдесят три миллиона триста тридцать две тысячи двести восемнадцать стомиллиардных) рубля

5. Количество ценных бумаг выпуска:

859 074 636 (Восемьсот пятьдесят девять миллионов семьдесят четыре тысячи шестьсот тридцать шесть) штук

6. Общее количество ценных бумаг в данном выпуске, размещенных ранее:

Сведения не указываются для данного способа размещения

7. Права владельца каждой ценной бумаги выпуска:

Пункт 6.2. Устава эмитента: «Каждая обыкновенная именная акция Общества предоставляет акционеру — ее владельцу одинаковый объем прав. Акционеры-владельцы обыкновенных именных акций Общества имеют право:

• участвовать лично или через представителей в Общем собрании акционеров Общества с правом голоса по всем вопросам его компетенции;

• вносить предложения в повестку дня общего собрания в порядке, предусмотренном действующим законодательством Российской Федерации и настоящим Уставом;

• получать информацию о деятельности Общества и знакомиться с документами Общества в соответствии со статьей 91 Федерального закона «Об акционерных обществах», иными нормативными правовыми актами и настоящим Уставом;

• получать дивиденды, объявленные Обществом;

• преимущественного приобретения размещаемых посредством открытой подписки дополнительных акций и эмиссионных ценных бумаг, конвертируемых в акции, в количестве, пропорциональном количеству принадлежащих им обыкновенных акций;

• в случае ликвидации Общества получать часть его имущества;

• осуществлять иные права, предусмотренные законодательством Российской Федерации и настоящим Уставом».

На одну обыкновенную акцию ОАО «Ставропольэнерго» распределяются обыкновенные акции ОАО «Ставропольэнергосбыт» в следующем порядке (с учетом коэффициента распределения обыкновенных акций и размера их номинальной стоимости): на каждую обыкновенную акцию ОАО «Ставропольэнерго» подлежит распределению 1 (Одна) обыкновенная акция ОАО «Ставропольэнергосбыт» номинальной стоимостью 0,00483332218 (Ноль целых четыреста восемьдесят три миллиона триста тридцать две тысячи двести восемнадцать стомиллиардных) рубля.

Уставный капитал ОАО «Ставропольэнергосбыт» формируется за счет средств добавочного капитала ОАО «Ставропольэнерго».

Общее количество подлежащих размещению обыкновенных акций ОАО «Ставропольэнергосбыт» равняется количеству обыкновенных акций ОАО «Ставропольэнерго» на момент принятия решения о реорганизации (за вычетом акций, находящихся в собственности или в распоряжении ОАО «Ставропольэнерго»).

Количество обыкновенных акций ОАО «Ставропольэнергосбыт», которое должен получить каждый акционер ОАО «Ставропольэнерго», равняется количеству принадлежащих ему обыкновенных акций ОАО «Ставропольэнерго».

Акции создаваемых обществ, оставшиеся не распределёнными среди акционеров Общества, признаются приобретёнными ОАО «Ставропольэнерго». Количество обыкновенных акций ОАО «Ставропольэнергосбыт», подлежащих размещению ОАО «Ставропольэнерго», соответствует количеству обыкновенных акций ОАО «Ставропольэнерго», выкупленных у собственных акционеров — владельцев обыкновенных акций в связи с принятием решения о реорганизации ОАО «Ставропольэнерго» и погашенных. Общее количество обыкновенных акций ОАО «Ставропольэнерго», выкупленных у акционеров — владельцев обыкновенных акций ОАО «Ставропольэнерго» и погашенных, составило 40 000 штук.

Обыкновенные акции ОАО «Ставропольэнергосбыт» считаются размещенными (распределенными среди акционеров ОАО «Ставропольэнерго», приобретенными ОАО «Ставропольэнерго») в момент государственной регистрации ОАО «Ставропольэнергосбыт» на основании данных реестра ОАО «Ставропольэнерго» на соответствующую дату.

8.4. Цена (цены) или порядок определения цены размещения одной ценной бумаги:

Сведения не указываются для данного способа размещения

8. 5. Условия и порядок оплаты ценных бумаг:

5. Условия и порядок оплаты ценных бумаг:

Сведения не указываются для данного способа размещения

9. Условия погашения и выплаты доходов по облигациям:

Сведения не указываются для данного способа размещения

10. Сведения о приобретении облигаций:

Сведения не указываются для данного способа размещения

11. Сведения об обеспечении исполнения обязательств по облигациям выпуска (дополнительного выпуска):

Сведения не указываются для данного способа размещения

• Обязательство эмитента обеспечить права владельцев ценных бумаг при соблюдении ими установленного законодательством Российской Федерации порядка осуществления этих прав: эмитент обязуется обеспечить права владельцев акций при соблюдении ими установленного законодательством Российской Федерации порядка осуществления этих прав

• Обязательство лиц, предоставивших обеспечение по облигациям, обеспечить исполнение обязательств эмитента перед владельцами облигаций в случае отказа эмитента от исполнения обязательств либо просрочки исполнения соответствующих обязательств по облигациям, в соответствии с условиями предоставляемого обеспечения:

Неприемлемо для данного способа размещения

14. Иные сведения, предусмотренные Стандартами эмиссии:

Иные сведения, предусмотренные Стандартами эмиссии:

Иных сведений нет

Ценные бумаги | Музей денег

История появления ценных бумаг и развитие финансовых отношений между людьми и странами насчитывает примерно 7 веков. Зарождение их относят к XIV – XV векам.

Первым прообразом фондовых сделок считают обмен денежной единицы одной страны на денежную единицу другой в среде торговцев, которые работали на ярмарках.

Купцы, которые желали продавать свой товар не только у себя на родине, но и по всему миру, были вынуждены пользоваться услугами менял, обменивавших за определенное вознаграждение одну валюту на другую по определенному курсу, регулируя тем самым соответствие денежных единиц друг другу во всем мире.

Появление векселей и долговых расписок стало следствием развития международной торговли, повышения количества быстрых сделок. Именно вексель считается первой формой ценных бумаг, которые дали толчок развитию фондового рынка. Самой большой популярностью пользовались такие сделки с векселями в Германии, Великобритании и некоторых других странах, где была широко развита торговля товарами с Китаем и Индией.

Самой большой популярностью пользовались такие сделки с векселями в Германии, Великобритании и некоторых других странах, где была широко развита торговля товарами с Китаем и Индией.

Товарные биржи являлись первоначальным местом, где заключали сделки с векселями и другими ценными бумагами. Предпосылки для зарождения фондовой биржи появились в городе Антверпен в Бельгии, где впервые в 1592 году прошли торги ценными бумагами.

Эпоха географических открытий стала очередной точкой отсчёта в создании товариществ торговцев, хозяев промышленных предприятий и судов, а также банкиров для увеличения сбережений.

Право на долю в этом капитале или возможность получения определенной суммы от дохода предприятия приобретали во время внесения пая, оформлявшегося в виде документа, который и получил название “акция”. А объединения людей, которым выдавались эти акции, начали называть акционерной компанией или обществом.

Первыми акционерными организациями были “Компани дез Энд оксиданталь” из Франции и Ост-Индийские компании, которые представляли Голландию и Англию. Одновременно с акциями появилась и другая разновидность ценной бумаги – облигации, которая содействовала наращиванию инвестиционного капитала.

Одновременно с акциями появилась и другая разновидность ценной бумаги – облигации, которая содействовала наращиванию инвестиционного капитала.

Напрашивается вывод, что ценные бумаги появились благодаря развитию промышленных предприятий и международной торговли.

Ценные бумаги. Определение и характеристика

Ценная бумага – это документ, удостоверяющий имущественные права, передача или осуществление которых возможны только при предъявлении. Все удостоверяемые ценной бумагой права в совокупности переходят с передачей ценной бумаги. Ценные бумаги, имеющие обращение на фондовой бирже, подразделяют на основные и производные.

Основные, в свою очередь делятся на

* первичные (акции, облигации, государственные казначейские обязательства, векселя, закладные)

* вторичные – это ценные бумаги, выдаваемые на сами ценные бумаги (депозитарные расписки, варранты на ценные бумаги)

Производные ценные бумаги или дерриватив – это бездокументарная форма имущественного права, которое удостоверяет право их владельца на продажу или покупку основных ценных бумаг.

Основные характеристики ценных бумаг

- ликвидность

- рыночный характер

- обращаемость

- стандартность

- серийность

- доходность

- участие в гражданском обороте

- риск

Виды ценных бумаг

1. Акцией является ценная бумага, которая свидетельствует о внесении денежных или иных средств на развитие предприятия или акционерного общества, и даёт право владельцу этой акции на получение в виде дивидендов части прибыли предприятия. Акции выпускаются без установленного срока обращения.

Акции делятся на

- на предъявителя

- именные

Физические лица могут владеть только именными акциями. Именную ценную бумагу можно передать другому владельцу через нотариально оформленный акт передачи или через банк, брокерскую контору, которая имеет лицензию на операции с такими ценными бумагами.

Акции делятся на

- акции предприятия, распространяющиеся среди юридических лиц (организаций, банков, кооперативов, обществ, ассоциаций и других), но не дающие права на участие в управлении производством;

- акции трудового коллектива, распространяющиеся среди работников конкретного предприятия;

- акции акционерного общества, которые распространяются среди акционеров – совладельцев этого общества.

В свою очередь акции акционерного общества делятся на две категории:

- простые или обыкновенные дают право на участие в управлении обществом и участвуют в распределении чистой прибыли после выплат по привилегированным акциям и пополнения резервов;

- привилегированные, например, конвертируемая акция, “золотая акция” и другие. Эти акции не дают право участвовать в управлении обществом, зато приносят постоянные (фиксированные) дивиденды и имеют преимущество перед простыми акциями при распределении полученной прибыли и ликвидации акционерного общества.

2. Сберегательный сертификат банка свидетельствует о депонировании кредитным учреждением денежных средств и удостоверяет право вкладчика по окончании установленного срока получить вклад и проценты по вкладу. Срок обращения сберегательного сертификата три года.

3. Депозитный сертификат удостоверяет сдачу на хранение банку юридическим лицом денежных средств. Депозитный сертификат имеет срок обращения не более года.

4. Облигация – это ценная бумага, которая удостоверяет внесение денежных средств её владельцем на сумму, которая указана в облигации. Облигации бывают государственные, муниципальные и облигации юридических лиц и подразделяются на

- еврооблигации и

- облигации федерального займа

5. Вексель – ценная бумага, удостоверяющая обязательство векселедателя выплатить векселедержателю после наступления предусмотренного в векселе срока обусловленную сумму. Различают векселя предъявительские, ордерные или именные.

6. Чек – это важнейшее платежное средство. В нём выражена односторонняя обязанность того, кто даёт чек, его оплатить. Чекодатель – это лицо, которое имеет денежные средства в определенном банке и которыми он распоряжается путём выставления чеков. Чекодержатель – лицо, в пользу которого чек выдан. Плательщик – банк, где находятся денежные средства чекодателя.

7. Приватизационный чек – это государственная ценная бумага, обмениваемая на активы государственных предприятий, передающихся в процессе приватизации в частные руки. В России имеет неофициальное название “ваучер”.

В России имеет неофициальное название “ваучер”.

8. Инвестиционный пай – именная ценная бумага, которая удостоверяет долю владельца в праве собственности на часть имущества, составляющего паевой инвестиционный фонд, и даёт право требовать от компании, управляющей фондом, надлежащего доверительного управления паевым инвестиционным фондом.

9. Опцион – это двухсторонний договор или контракт о передаче права и обязательств купить или продать какой-либо актив (валюту, ценную бумагу и другие) по фиксированной цене в согласованную дату или в согласованный период времени.

Существуют две разновидности опциона:

- европейский используется только в фиксированную дату

- американский используется пределах срока опциона в любой момент.

10. Контракт – это сделка купли-продажи. Владельцем контракта выплачиваются продавцу комиссионные, которые называются премией.

11. Фьючерс – это типовой биржевой срочный контракт с обязательством поставить или получить указанную в нём продукцию по цене, определенной при заключении сделки.

12. Закладной является именная ценная бумага, удостоверяющая право ее владельца на исполнение денежного обязательства, обеспеченного ипотекой, и право залога на имущество, которое обременено ипотекой.

13. Коносамент – это документ, выдаваемый грузовладельцу перевозчиком груза и удостоверяющий право собственности на товар, который отгружен.

14. Депозитарная расписка – документ, удостоверяющий помещение денежных бумаг на хранение в банке страны – эмитента акций, выданных на имя банка-депозитария. Депозитарная расписка даёт право её владельцу пользоваться всеми выгодами от размещения этих ценных бумаг.

Наиболее известными видами депозитарных расписок являются

- американские депозитарные расписки, которые выпускают для обращения на рынке США (хотя, и на европейских рынках они имеют хождение)

- глобальные депозитарные расписки выпускают для обращения на рынках европейских стран.

15. Варрант – это полномочие, доверенность. Варрант имеет два вида.

Варрант имеет два вида.

Во-первых, это сертификат, который даёт держателю право на покупку ценных бумаг в течение определенного времени или бессрочно по оговорённой цене.

Во-вторых, это свидетельство товарного склада о том, что оно приняло на хранение определенный товар.

Значение ценных бумаг для всемирной экономики

Роль ценных бумаг в процессе инвестирования и роста денежных средств на сегодняшний день огромна. Ценные бумаги превращают денежные средства юридических и физических лиц в определенные материальные объекты и научно-технические достижения.

В качестве финансового инструмента ценные бумаги используются для привлечения инвестиций, вложения финансовых ресурсов, для платежей, залога, покрытия бюджетного дефицита, кредита и его обеспечения, для активизации товарного оборота, для реструктуризации собственности и в прочих финансово-хозяйственных операциях.

Современные ценные бумаги являются объектом вложения финансовых ресурсов. Обращение ценных бумаг связано с дилерской, брокерской, депозитарной, регистраторской, трастовой, клиринговой и консультационной видами деятельности.

Обращение ценных бумаг связано с дилерской, брокерской, депозитарной, регистраторской, трастовой, клиринговой и консультационной видами деятельности.

Ценные бумаги – это неотъемлемая часть рыночной экономики, способствующая интенсивному развитию финансового рынка, и, как следствие, социально-экономическому развитию всего государства.

Рынок ценных бумаг выполняет важную роль в перераспределении финансовых ресурсов государства, он необходим для нормальной деятельности рыночной экономики. Поэтому регулирование развития фондового рынка – это одна из первоочередных задач, которые стоят перед любым правительством, и для решения которой необходима долгосрочная государственная программа развития, регулирования фондового рынка и контроль за ее исполнением.

Определение зарегистрированного держателя

Что такое зарегистрированный держатель?

Зарегистрированный держатель — это акционер, который владеет своими акциями напрямую в компании. Имена и адреса зарегистрированных держателей вносятся в реестр акций компании, который обычно ведет ее агент по передаче. Инвесторы, которые используют эту систему прямой регистрации (DRS), услугу, предлагаемую Депозитарной трастовой компанией, чтобы стать зарегистрированными держателями, получают заявление о праве собственности, подтверждающее количество принадлежащих им акций, а не физический сертификат акций.Зарегистрированные держатели получают всю информацию для инвесторов, корпоративные сообщения и дивиденды напрямую от компании или ее трансфер-агента.

Имена и адреса зарегистрированных держателей вносятся в реестр акций компании, который обычно ведет ее агент по передаче. Инвесторы, которые используют эту систему прямой регистрации (DRS), услугу, предлагаемую Депозитарной трастовой компанией, чтобы стать зарегистрированными держателями, получают заявление о праве собственности, подтверждающее количество принадлежащих им акций, а не физический сертификат акций.Зарегистрированные держатели получают всю информацию для инвесторов, корпоративные сообщения и дивиденды напрямую от компании или ее трансфер-агента.

Акционер может стать зарегистрированным держателем, даже если акции приобретаются через брокера. Зарегистрированный владелец также известен как зарегистрированный владелец.

Сведения о зарегистрированном держателе

Прямой путь регистрации, посредством которого акционер может стать зарегистрированным держателем, является одним из трех способов удержания ценной бумаги.Два других способа удержания ценных бумаг — это название улицы или физические сертификаты. Предпочтение инвестора использовать один из этих трех способов хранения ценных бумаг будет основываться на таких факторах, как удобство при торговле, стоимость, риск, предпочтительный метод получения дивидендов и связи и т. Д.

Предпочтение инвестора использовать один из этих трех способов хранения ценных бумаг будет основываться на таких факторах, как удобство при торговле, стоимость, риск, предпочтительный метод получения дивидендов и связи и т. Д.

Стать зарегистрированным держателем не так удобно и дешево, как хранить ценные бумаги на имя улицы, но это предпочтительнее иметь физические сертификаты, которые могут быть потеряны, повреждены или украдены.Хотя зарегистрированный держатель может продать ценную бумагу непосредственно со своей учетной записи в системе прямой регистрации, для получения текущих цен, как правило, ценная бумага должна быть передана в электронном виде брокеру / дилеру, прежде чем она может быть продана.

Разница между зарегистрированными держателями и бенефициарными владельцами

Зарегистрированный владелец отличается от бенефициарного владельца или держателя, чьи активы хранятся на брокерском счете, в банке или номинальном держателе на имя улицы. Но как акционеры компании, зарегистрированные держатели и бенефициарные владельцы имеют одинаковые права в отношении голосования, получения дивидендов, связи и т. Д.Основное различие заключается в способе реализации права голоса и получения дивидендов или сообщений.

Д.Основное различие заключается в способе реализации права голоса и получения дивидендов или сообщений.

Тем не менее, существует много юрисдикций, где только зарегистрированные держатели, также известные как законные владельцы, могут осуществлять права. Таким образом, зарегистрированный держатель может проверять записи и бухгалтерские книги компании, голосовать и выражать несогласие при слиянии. Бенефициарные владельцы должны работать через систему доверенных лиц для реализации тех же прав, поскольку они не являются законными владельцами акций. Фактически, запросы о проверке книг часто отклоняются компаниями на том основании, что они исходят не от зарегистрированного держателя.

Зарегистрированная акция — Что такое именная акция?

Зарегистрированная акция — это акция, выпущенная на имя владельца. Если владелец впоследствии продаст долю, новый владелец должен зарегистрировать ее на свое имя.

Ищете финансирование для своего нового бизнеса? Ознакомьтесь с нашим руководством для малого бизнеса: «Получите финансовую поддержку от банка или инвестора».