Акт списания бланк: Акт списания, форма акта списания ТОРГ-16, образец бланка

Форма ТОРГ-16 2020 года: бесплатный шаблон и бланк

Что такое акт списания товаров и для чего он нужен?

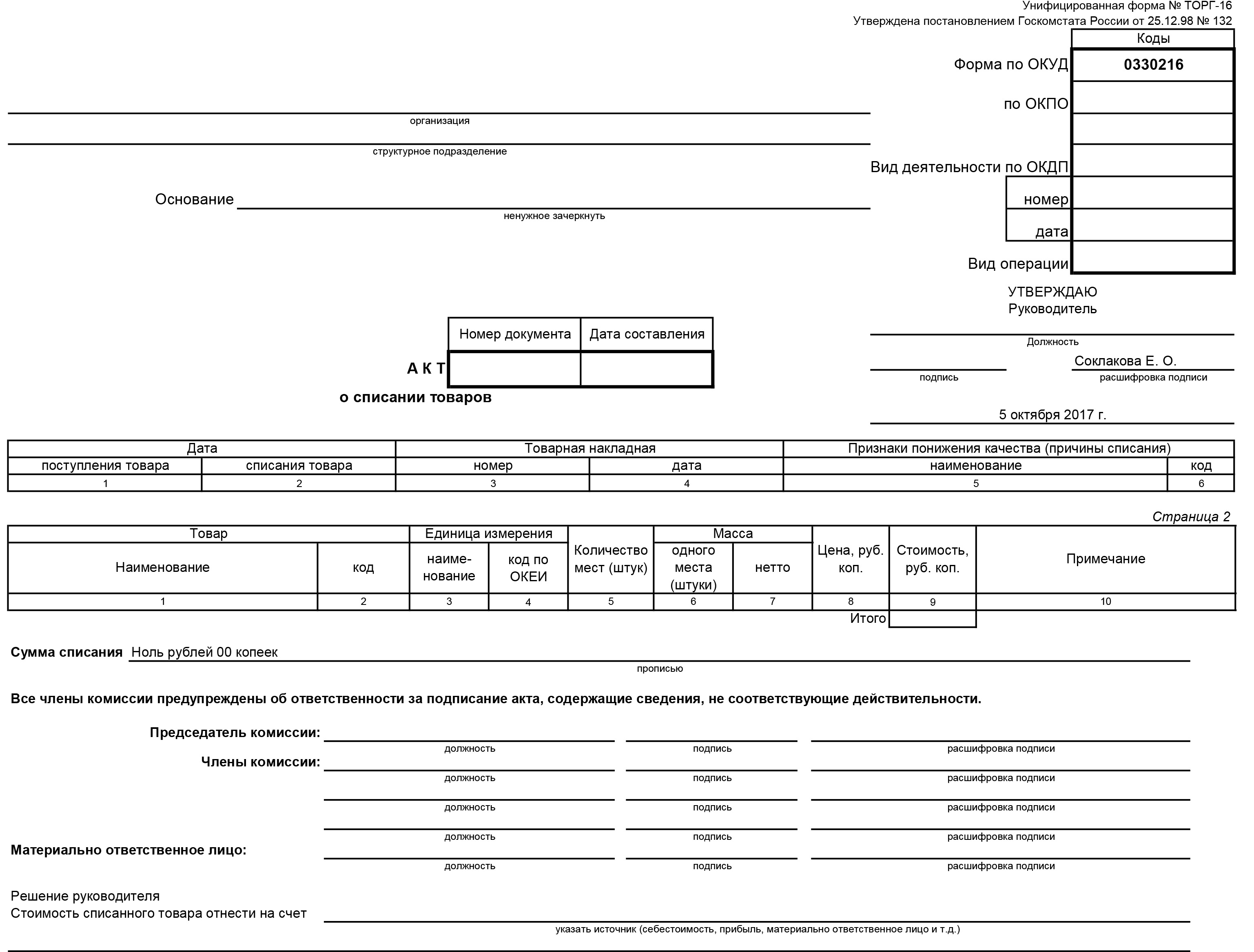

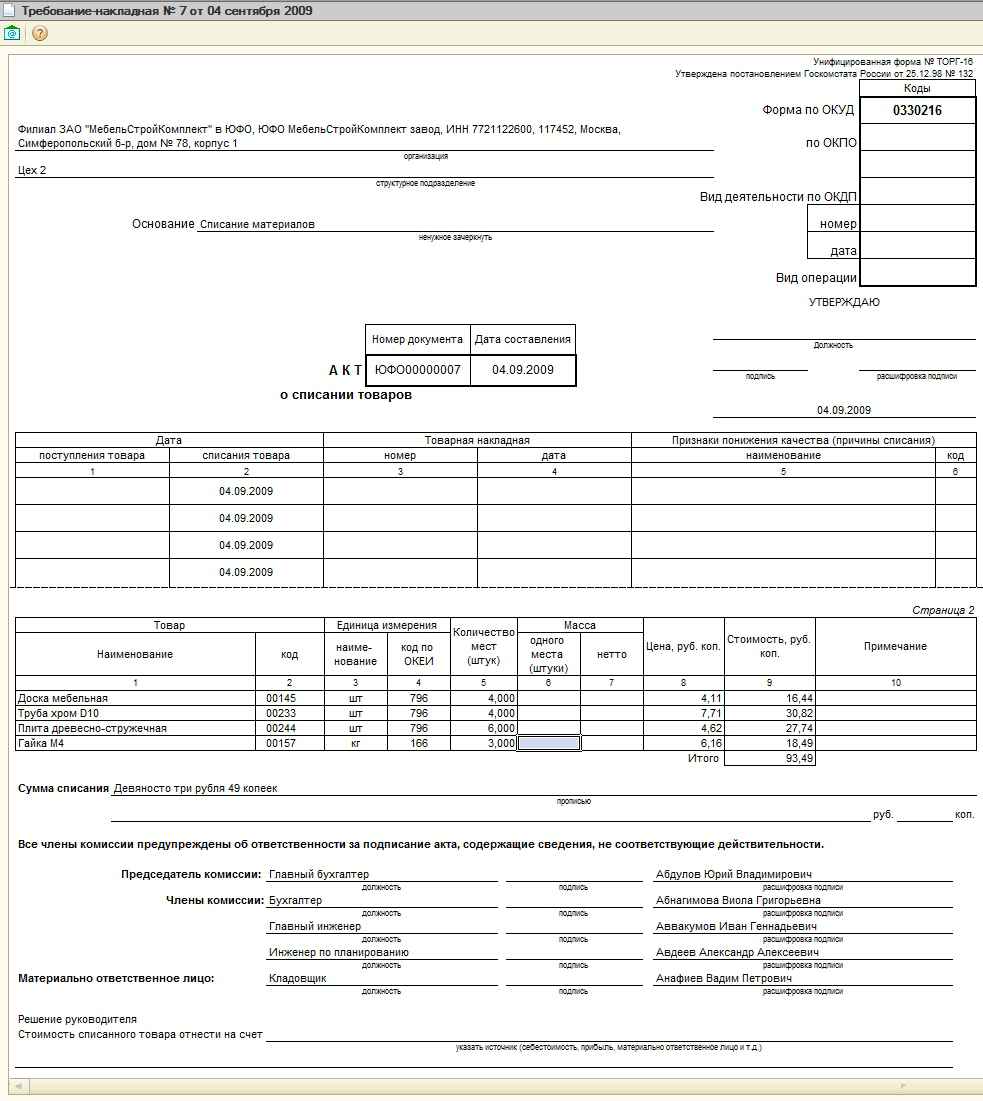

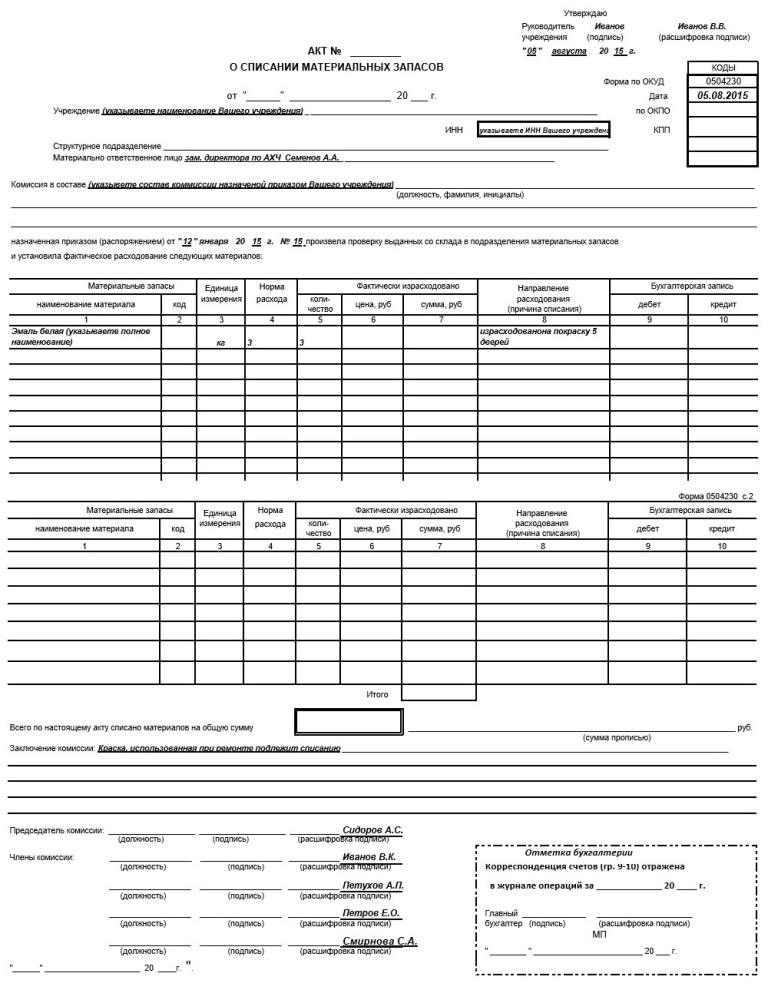

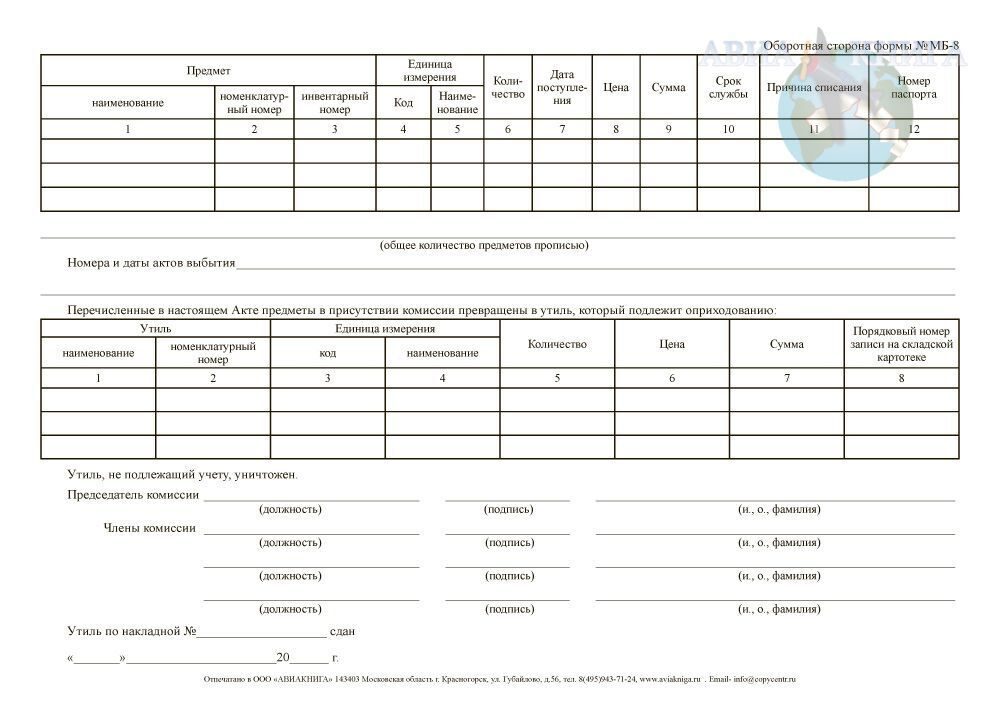

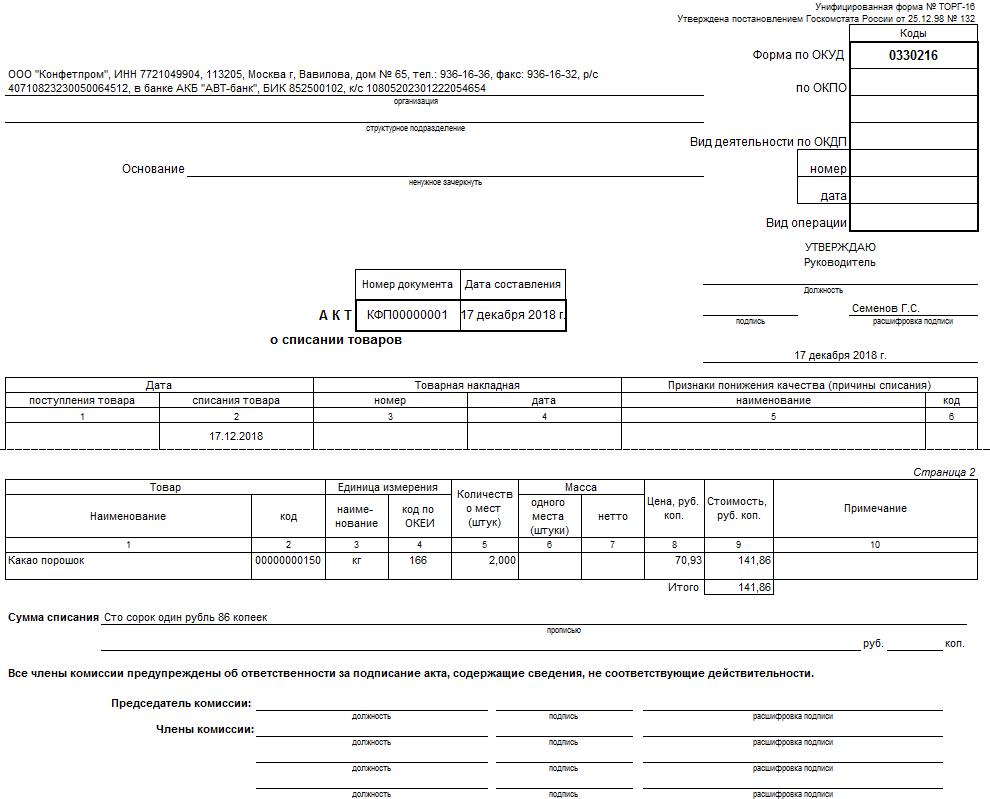

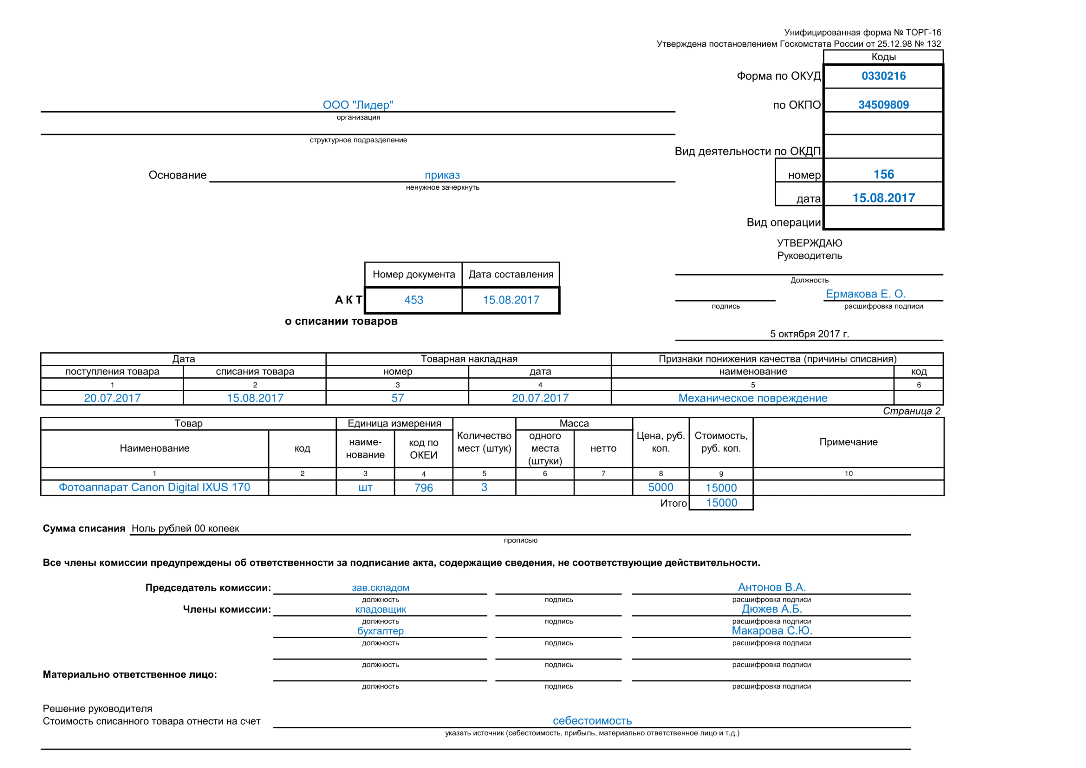

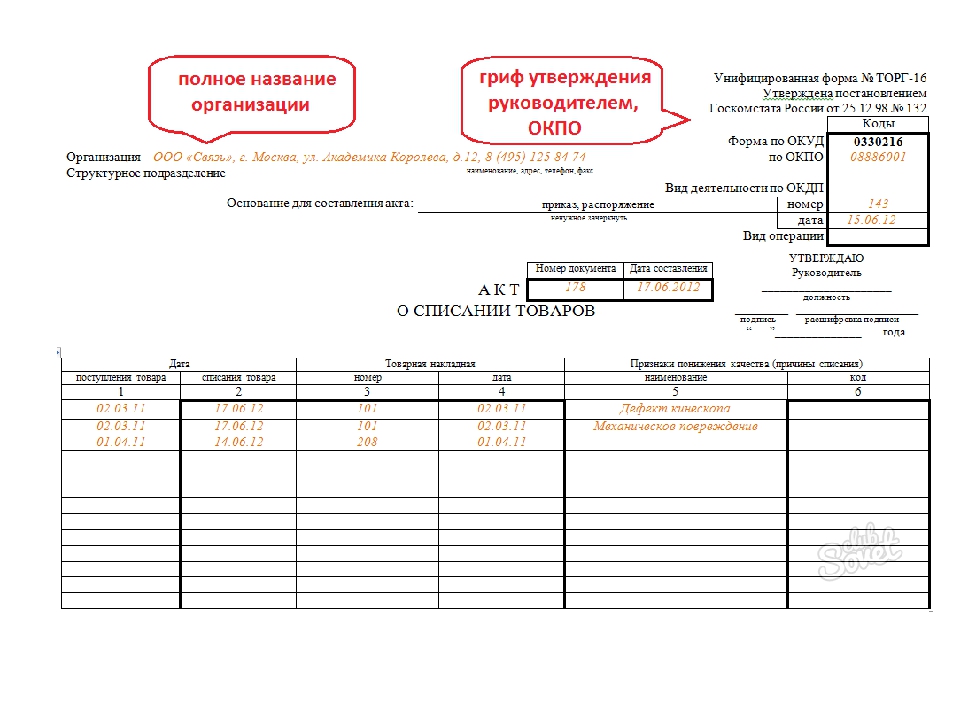

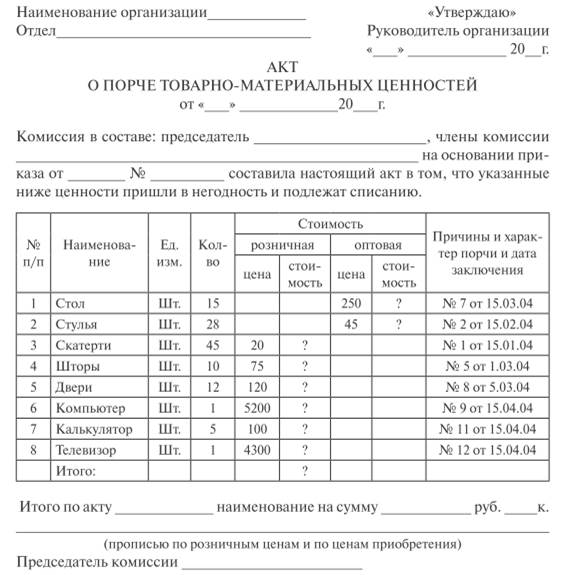

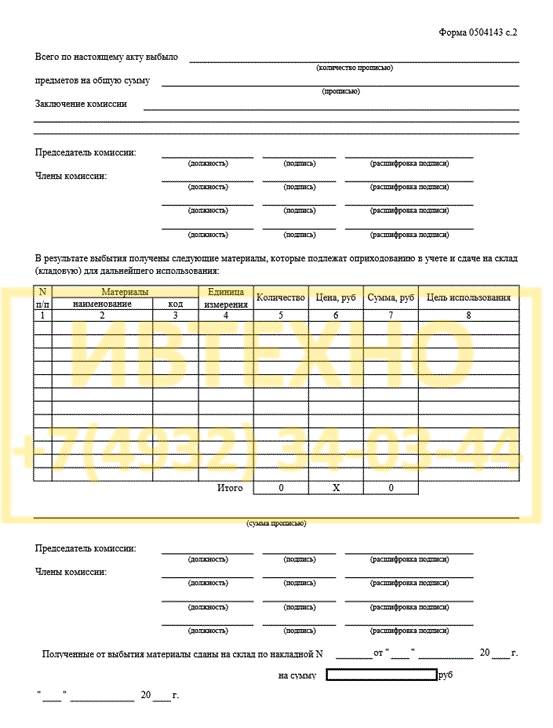

Акт списания товаров (форма ТОРГ-16) – документ, который оформляется в том случае, если товар потерял потребительские свойства и должен быть списан и утилизирован, так как непригоден к продаже. Составление акта и списание товара осуществляется в присутствии специальной комиссии, в которую, при необходимости, могут входить представители различных ведомств, например, санитарных органов.

Какие требования предъявляются к форме акта списания товаров?

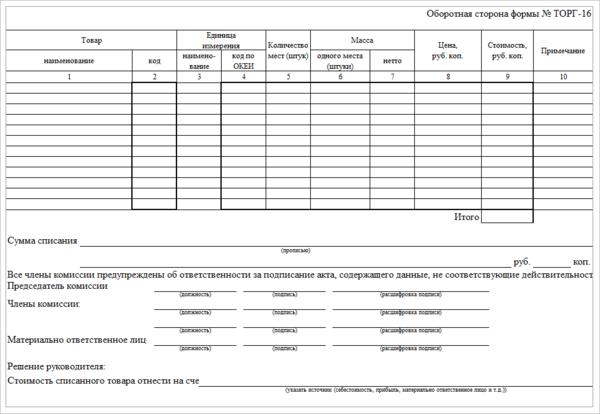

Форма ТОРГ-16 приведена в унифицированных формах, утвержденных Постановлением Госкомстата России от 25.12.98 N 132. Но с 2013 года использовать этот вариант документа не обязательно, предприятие имеет право разработать его бланк самостоятельно. Документ составляется в 3 экземплярах: для бухгалтерии, для ответственного за товарно-материальные ценности лица и для подразделения, где оформляется акт.

Как заполнить акт списания товаров по форме ТОРГ-16?

В бланке документа необходимо указать:

- дату поступления товаров в организацию и их списания;

- реквизиты (номер и дату) входящей накладной на приход списываемой продукции;

- причину и код списания товаров;

- название и стоимость списываемых товарно-материальных ценностей;

- сумму к списанию;

- перечень членов комиссии с указанием ФИО и занимаемых должностей;

- решение руководства об источнике, откуда будет покрыт ущерб.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Нормативно-правовая база

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

- Унифицированные формы первичной учетной документации по учету торговых операций (общие), утвержденные Постановлением Госкомстата России от 25.

12.98 N 132.

12.98 N 132.

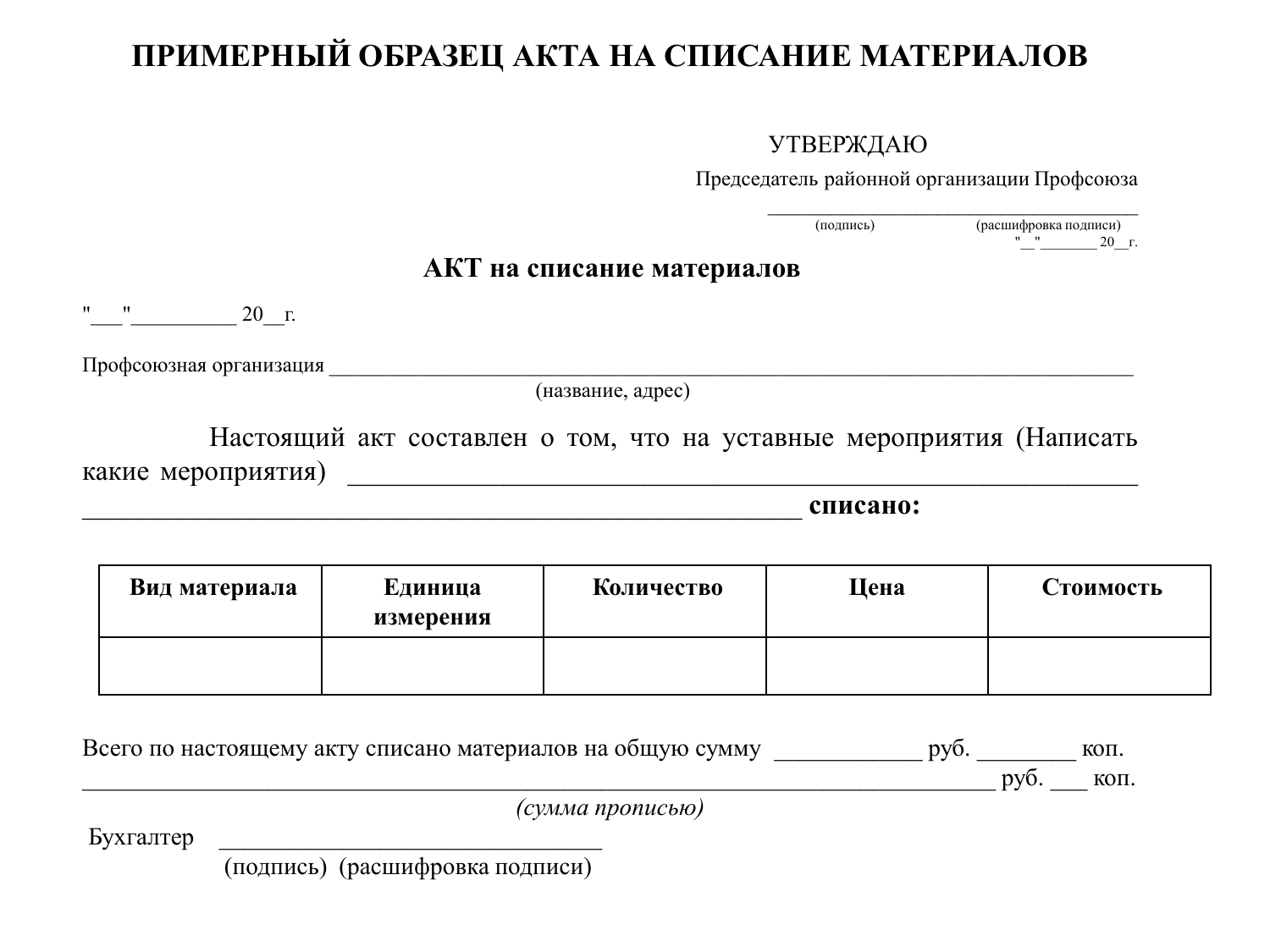

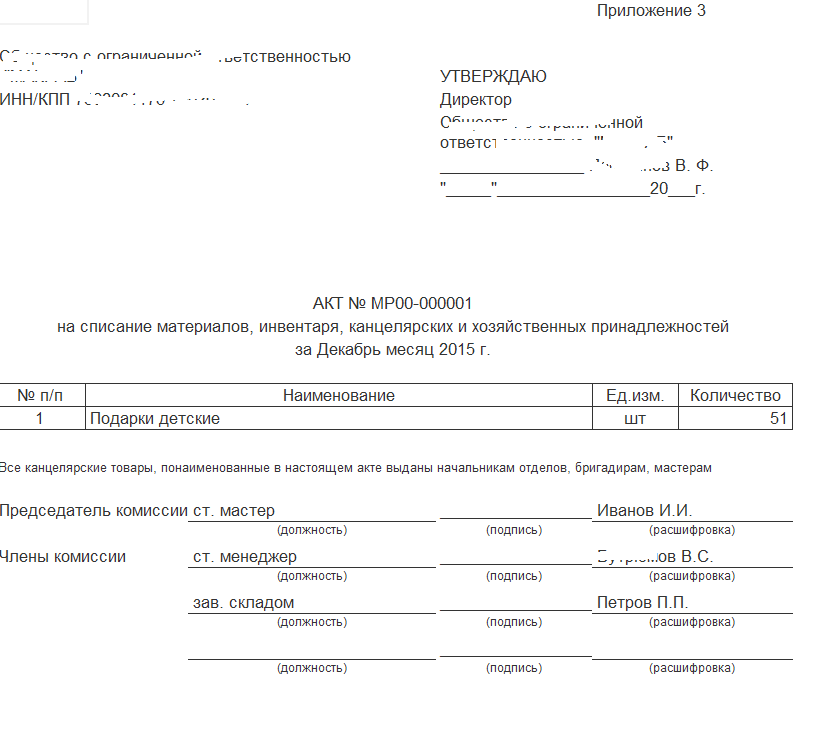

Образец акта списания товаров (ТОРГ-16) 2020 года: скачать онлайн бесплатный шаблон

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

узнайте больше про куб сейчас

Автоматизация

выставления счета

Автозаполнение реквизитов покупателя по ИНН

Автопроверка правильности реквизитов банка по БИКу

Правильно настроенные формулы, в том числе по расчету НДС и Итого счета

Автоматическое формирование суммы прописью по итоговым цифрам суммы счета

Выгоды

Подготовка счета за 20 секунд

Отсутствие ошибок в счетах

Меньше времени на выставление счетов, и больше на бизнес

Увеличение скорости оплаты счетов

Автоматизацияотправки счета

Автоматическое прикрепление вашего логотипа в счет

Автоматическое прикрепление скана вашей подписи в счет

Автоматическое прикрепление в счет скана печати вашей компании

Отправка счета на e-mail покупателя

Выгоды

Отправка счета в 2 клика

Красивые и профессиональные счета

Можно выставлять счета с компьютера, планшета, смартфона

Не нужно распечатывать счет, ставить подпись, печать и сканировать перед отправкой

почему куб удобнее

Удобное выставление счетов онлайн

Моментальная отправка счетов на e-mail вашему покупателю

Контроль задолженности по каждому покупателю

Управленческая отчетность

Упорядоченное хранение всех ваших документов

Скидка 20% на бухгалтерское обслуживание от вашего бухгалтера

Передумали заморачиваться со скачкой шаблонов документов онлайн?

С сервисом КУБ вы можете сэкономить 29 минут на выставление документов без единой ошибки, и это далеко не всё. Получите КУБ — онлайн сервис по автоматизации выставления счетов и других документов.

Получите КУБ — онлайн сервис по автоматизации выставления счетов и других документов.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…Акт списания документов — образец списания первичных, бухгалтерских и с истекшим сроком хранения

Как проводится списание и уничтожение документов?

Каждая компания во время работы создает огромное количество документации, которая должна храниться разное количество времени в зависимости от своей значимости и особенностей. Для этого обычно формируется архив, но даже он может переполняться, поэтому важно знать, когда можно уничтожать документацию, а также каким образом данный процесс совершается.

Предназначение акта списания документов

Важно! Каждый бухгалтер компании должен хорошо разбираться в том, сколько и каким образом должны храниться на предприятии те или иные бумаги.

Имеются некоторые виды документов, которые являются неприкосновенными, поэтому они должны иметься в компании всегда и в оптимальном виде, поэтому их уничтожение не допускается.

При этом не имеет значения, в какой сфере деятельности работает организация, а также каков ее размер, так как все правила являются одинаковыми для каждой фирмы.

Как оформить документы для передачи в архив компании – смотрите тут:

Причины для составления акта

Наиболее часто списание документации, которая предполагает ее уничтожение, происходит в связи с тем, что оканчивается срок, в течение которого требуется ее хранить в компании.

Также к другим причинам составления акта списания относится:

- значительное повреждение документов, причем оно может возникнуть в результате пожара, потопа или иных чрезвычайных ситуаций, на которые никаким образом не могли повлиять работники организации;

- кража бумаг компании, которая должна быть официально зарегистрирована;

- форс-мажорные обстоятельства, а именно воздействие различных природных стихий.

Важно! Любая причина должна подтверждаться документально, так как если работники ФНС обнаружат отсутствие необходимой документации в компании, то если не будет доказательств объективных причин такой ситуации, то это может стать привести к наложению значительного штрафа.

Например, если была кража на предприятии, то должны вызываться правоохранительные органы, которые выдадут руководителю фирмы соответствующий документ.

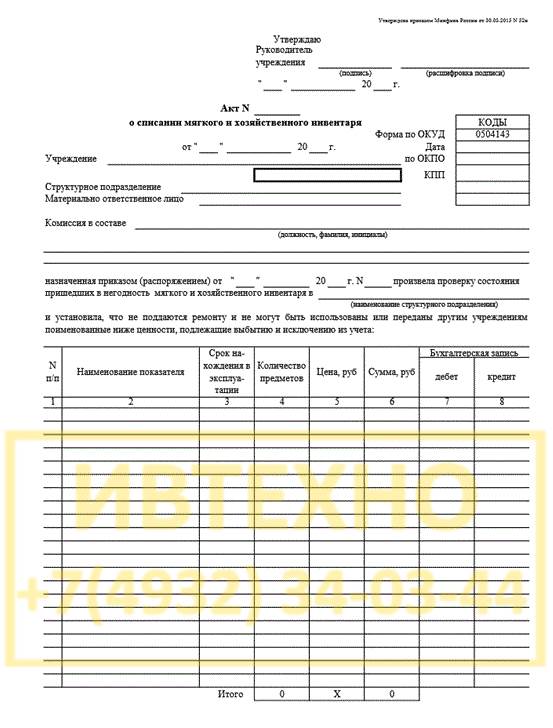

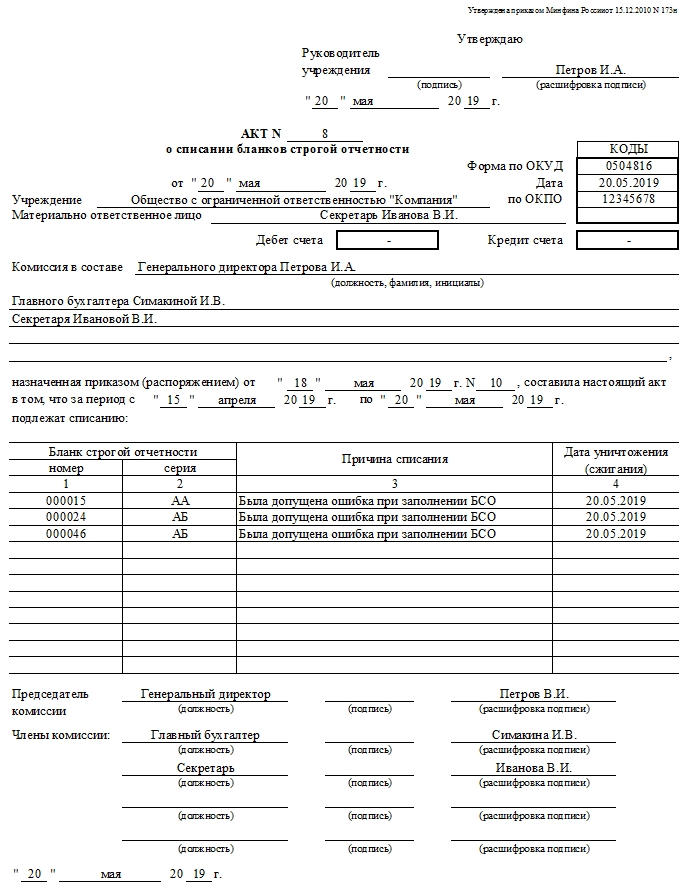

Какие виды документов могут составляться

Акт списания документов зависит от того, какая именно документация подлежит списанию. Наиболее часто списанию подлежат бумаги:

Наиболее часто списанию подлежат бумаги:

- Бухгалтерская документация. В нее дополнительно входят налоговые отчетности. Если сдается отчет за год, то у него отсутствует срок хранения. Если отчеты сдаются ежеквартально, то они должны храниться не меньше пяти лет. Если сдаются ежемесячно, то должны содержаться в компании в течение одного года, следующего за отчетным. Акты, на основании которых уничтожается бухгалтерская отчетность, составляются отдельно. При этом для них используется общий порядок хранения и уничтожения, который прописывается в ФЗ №125. В акте непременно указывается, какая именно документация подлежит списанию, к какому виду налога она относится, а также за какой период времени она составлялась.

- Первичная документация. Она должна храниться в компаниях не меньше пяти лет. Уничтожение считается специфическим процессом, требующим составления отдельного акта. Если же такие бумаги в будущем будут запрошены работниками налоговой инспекции, то в качестве доказательства невозможности и объективности их непредставления будет выступать правильно составленный акт.

- Архивные бумаги. Сюда обычно входят разные кадровые бумаги, к которым относятся приказы или личные дела. Оптимальным срокам хранения для них считается 75 лет.

- Документы на уничтожение. Сюда входят разные не слишком важные бумаги, которые могут захламлять архив. Они не считаются значимыми, а также обычно не проверяются разными контролирующими органами. Но даже их уничтожение должно фиксироваться соответствующим актом.

- Документы, у которых истек срок хранения. Каждый документ, формирующийся на предприятии, обладает ограниченным сроком хранения. Обычно они переносятся в архив с непременной отметкой, которая указывает, до какого года следует хранить документацию. Если истекает данный срок, то уничтожение должно происходить с применением особого акта, в котором в качестве причины указывается, что срок хранения уже прошел.

В каком порядке проводится списание дебиторской задолженности с истекшим сроком исковой давности – читайте здесь.

Для списания любого документа требуется издать соответствующее распоряжение, представленное приказом, а также созывается особая экспертная комиссия. В комиссию должны входить специалисты из разных разделов компании, являющиеся профессионалами в конкретной области.

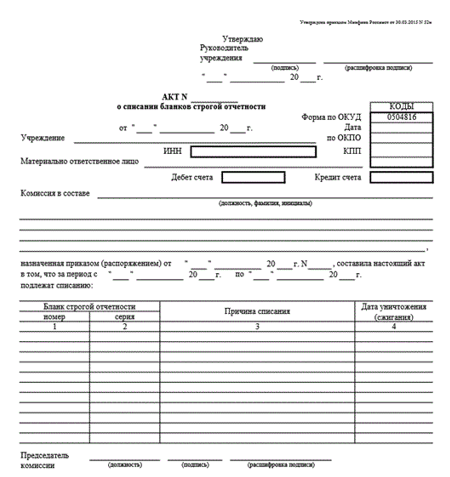

Форма акта списания документов.Когда нужно уничтожать документы

Уничтожаются документы, у которых закончился срок хранения или было потеряно их практическое значение. Чтобы выполнить данный процесс, непременно составляется акт правильной формы, на основании которого уничтожаются важные бумаги. Перед его формированием требуется провести экспертизу, определяющую ценность конкретной документации.

Для правильности определения срока хранения, позволяющего определить, имеется ли возможность уничтожить разные акты, надо пользоваться специальной номенклатурой дел каждой компании. Нередко возникает необходимость уточнить сроки по разным ведомственным документам или типовым актам.

Важно! Каждая организация обладает возможностью увеличить срок хранения, но не может уменьшать его.

При изучении данного срока учитывается, в какой сфере деятельности функционирует организация, а также какие нюансы указываются в различных нормативных актах, к которым можно отнести разные ФЗ, статьи НК или постановления, выпущенные Правительством.

Как хранятся и утилизируются официальные документы

Для определения правил, на основании которых хранятся документы, следует учитывать положения специального Перечня, выпущенного Госархивом еще в 2006 году.

В этом документе указывается, какие бумаги и акты должны храниться короткое время, представленное обычно одним годом, тремя или пяти годами, а также какие непременно сохраняются в течение 10, 50 или 75 лет. Некоторые документы вовсе не подлежат уничтожению.

Не имеет значения, в каком именно архиве будут находиться акты, поэтому каждая компания имеет возможность создать даже свой архив.

Только после того, как будет установлено, что конкретные бумаги уже могут уничтожаться, начинается их утилизация. Для этого они могут разрываться или перечеркиваться, а после этого выкидываться.

Для этого они могут разрываться или перечеркиваться, а после этого выкидываться.

Допускается пользоваться специальными техническими устройствами для их разрывания, после чего они не подлежат восстановлению.

Образец заполнения акта списания и уничтожения документов.Какие документы никогда не списываются

Имеются определенные акты, которые не подлежат уничтожению. Они непременно хранятся постоянно, поэтому нет никаких сроков для их содержания. К таким значимым бумагам относится:

- годовые отчеты, имеющие отношение к уплате налогов или ведению бухучета;

- бухбалансы, составляемые по итогам года;

- бухгалтерские отчеты за год.

Важно! Постоянно сохраняются акты, подтверждающие уплату налогов, а также правильность расчета данных сборов.

Именно комиссия должна определять, какие бумаги должны постоянно храниться на предприятии. Все они вносятся в специальный перечень, после чего подписывается этот список руководителем фирмы. Далее документация сдается в архив, который может быть собственным или государственным.

Далее документация сдается в архив, который может быть собственным или государственным.

Как уничтожаются бумаги

Уничтожение их считается простым процессом, причем все документы, у которых заканчивается срок хранения, списываются с начала следующего года. Но для этого уже должна быть проведена ревизия.

Важно! Если бумаги изымаются из государственного архива, то для этого составляется специальная накладная.

Все акты, подлежащие уничтожению, описываются в специальном перечне, представленном актом списания. В нем указываются все бумаги, которые будут уничтожены, их количество и номера. Тут вы узнаете, как осуществляется списание кредиторской задолженности с истекшим сроком исковой давности.

Все дела, которые планирует списать, надо хранить отдельно от других бумаг. Сделанный акт первоначально утверждается руководителем фирмы, для чего собирается и рассматривается вопрос комиссией.

Факт уничтожения подтверждается актом об уничтожении документов, причем часто документы сжигаются или применяются особые устройства. Процедура реализуется в присутствии членов комиссии, которые далее удостоверяют процесс своими подписями.

Процедура реализуется в присутствии членов комиссии, которые далее удостоверяют процесс своими подписями.

Важно! Нередко на одном предприятии надо уничтожить много бумаг, а в этом случае можно сдать их в специальные компании, специализирующиеся на этом процессе.

Как составляется акт списания

В нем не надо подробно описывать каждое дело, поэтому в него вносится только информация:

- название документов, например, приказ или справка;

- указываются даты, когда они были созданы;

- номер дела по описи;

- срок хранения;

- номер статьи, для чего надо ориентироваться на вышеуказанный Перечень.

В конце документа непременно прописывается, сколько дел уничтожается, а также подписывается документ комиссией, которая должна состоять из трех или больше человек. Сверху ставится подпись руководителя компании.

Заключение

Таким образом, для списания документации непременно составляется специальный акт. Он формируется только в отношении бумаг, у которых действительно окончился срок хранения. Для этого надо учитывать положения законодательства.

Он формируется только в отношении бумаг, у которых действительно окончился срок хранения. Для этого надо учитывать положения законодательства.

Некоторые документы не подлежат вовсе уничтожению, поэтому важно знать точно, какие дела могут списываться. При грамотном ведении документооборота можно избежать серьезных проблем с налоговыми органами.

Как составить акты на списание БСО или квитанций о приеме денежных средств – смотрите в этом видео:

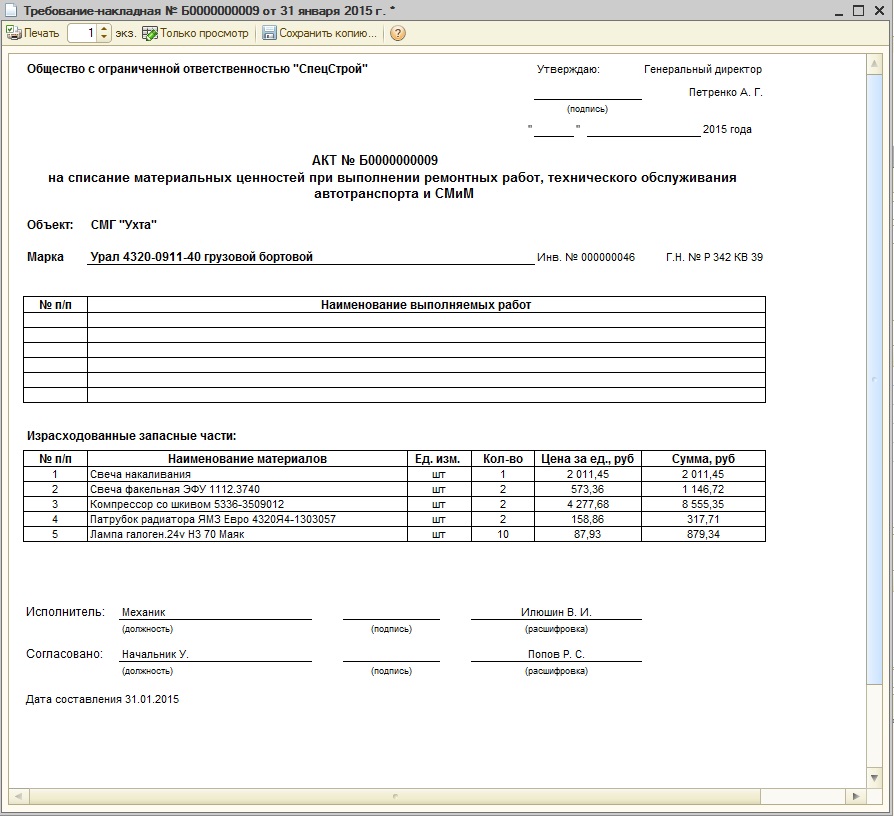

Акт списания ГСМ | Полезная авто информация

На каждом без исключения предприятии Акт списания ГСМ (горюче-смазочных материалов) играет очень важную роль. Благодаря этому документу появляется возможность определить стоимость используемого горючего и отнять ее из полученных доходов, тем самым уменьшив размер налогов.

Этот акт составляется на основе путевых листов, которые выдаются водителю перед выездом из гаража. В нем указывается расход топлива, расстояние и маршрут движения.

Акт списания ГСМ заполняется специальной комиссией.

Содержание документа

По причине того, что государством не установлен конкретный бланк акта, собранная комиссия сама решает какой внешний вид будет у акта списания ГСМ.

Несмотря на это существуют некоторые пункты, которые обязаны быть в конечном варианте акта списания ГСМ. Сюда относятся:

• данные о составе комиссии;

• данные о водителе автомобиля;

• расход ГСМ за определенный период;

• марка и номер автомобиля;

• временной период, за который будет производиться списание.

Акт списания ГСМ можно составлять не только на отдельный автомобиль, но и на весь автопарк предприятия в общем.

Скачать образец Акта списания ГСМ в формате Word (doc)

«Утверждаю»

должность____________________________________

наименование организации______________________

ФИО руководителя_____________________________

«_____»________________20__ год

А К Т

На списание ГСМ

Комиссия в составе:

________________________________________________________________________________________________________________________________________________________составила настоящий акт о том, что с _______________ месяца по ________________ месяц 20__ года при эксплуатации автомобиля _____________________________израсходовано следующее количество ГСМ, подлежащее списанию.

Ф.И.О. водитель ______________________________________

Наименование ГСМ

Пробег км.

Расход фактически

Расход нормирован.

Экономия л.

Норма расхода

Топливо

Масло

Тормозная жидкость

Члены комиссии: ___________ ФИО

___________

Водитель: ___________ ФИО

Скачать образец Акта списания ГСМ в формате Word (doc)

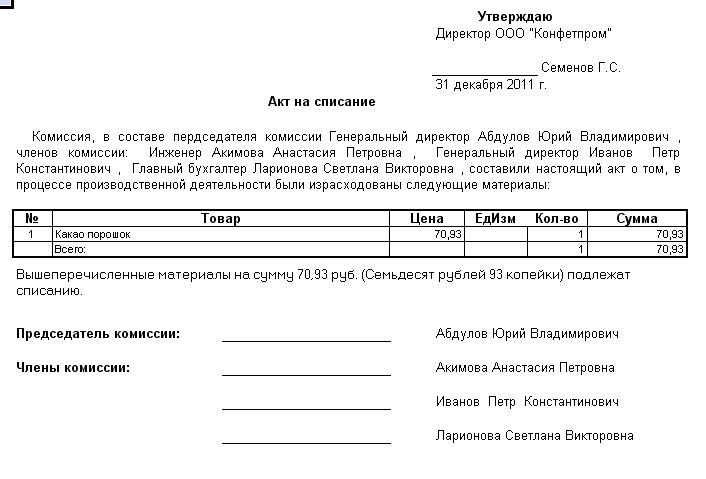

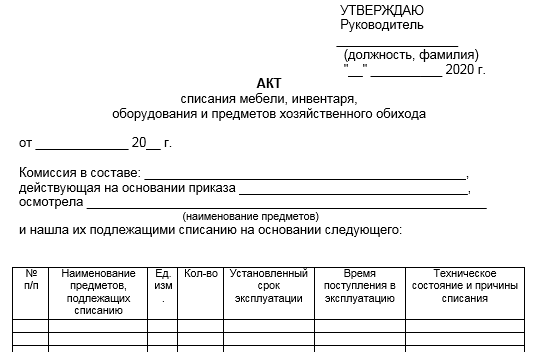

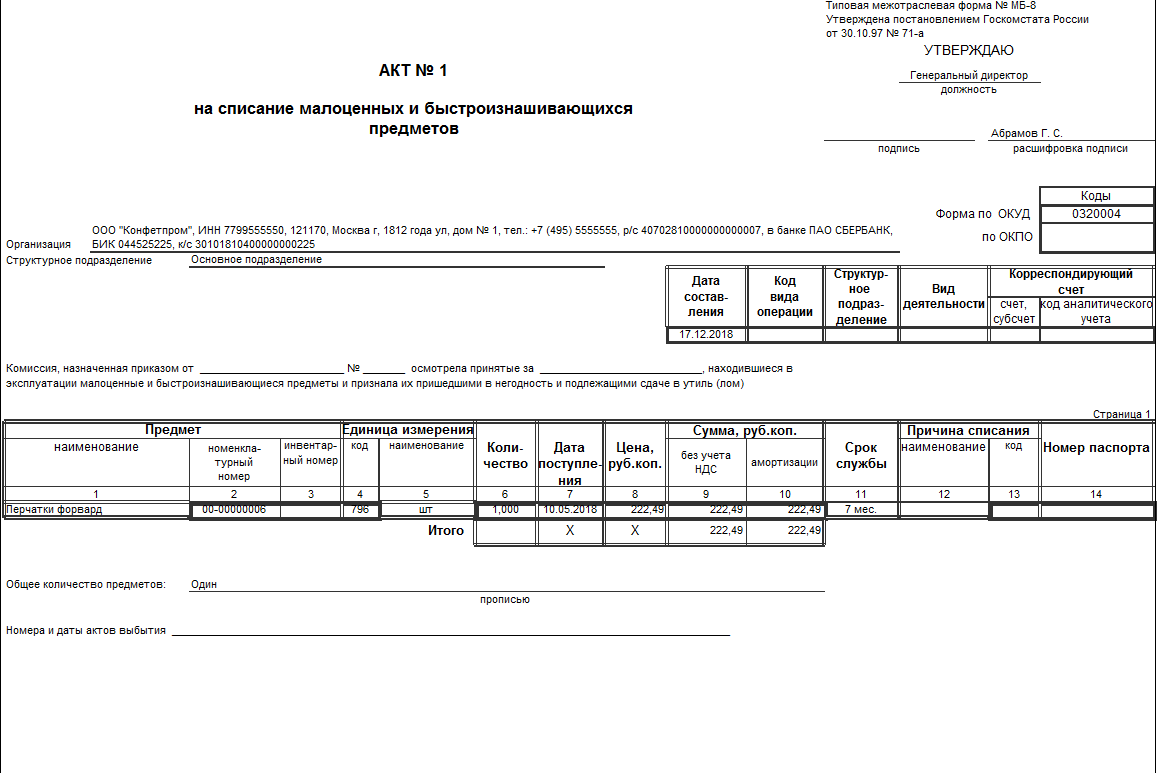

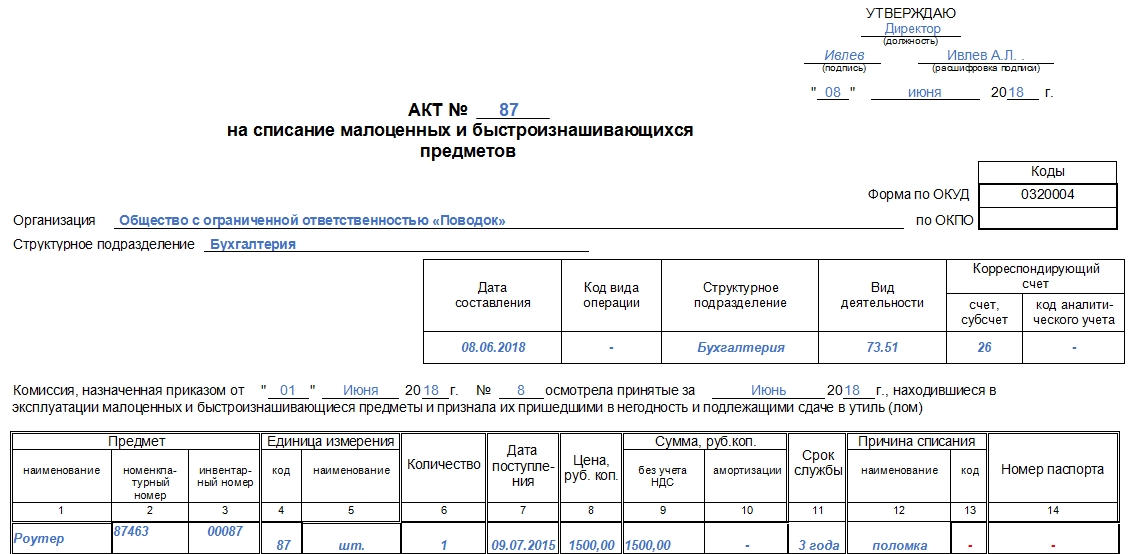

Акт на списание мебели: образец

Когда речь идет о списании мебели, в основном имеют в виду офисную мебель. Также можно списывать мебель в кафе и ресторанах, салонах красоты, спортклубах и т. п. Объединяет все случаи одно – подготовка акта на списание мебели, образец которого приводим в этом материале.

Также смотрите:

Самое основное

Кратко об основных моментах. Мебель учитывают на балансе в составе объектов основных средств или в составе материальных ценностей (ТМЦ или МПЗ). Данный вариант учета зависит от стоимости предмета мебели и срока службы.

Данный вариант учета зависит от стоимости предмета мебели и срока службы.

Более подробно об учете мебели вы можете узнать, ознакомившись с нашей статьей «Как вести бухгалтерский учет мебели в организации».

Основные причины, по которым мебель подлежит списанию, – утрата полезных свойств и неустранимые дефекты внешнего вида. Также мебель должна быть списана с баланса при ее продаже или краже.

Уточним: в случае реализации или пропажи мебели речь идёт не о физическом списании из-за порчи или износа, а именно о списании в учете.

Причины списания мебели

Ознакомиться с причинами, по которым списывают мебель, можно в нашей статье «Какие дефекты мебели служат основанием для её списания».

В акте на списание мебели нужно обязательно указать дефекты или причины, из-за которых мебель списывают. Также для указания дефектов может быть использован бланк дефектной ведомости.

В каких случаях заполняют данный документ, вы узнаете, прочитав нашу статью «Образец дефектной ведомости на списание мебели».

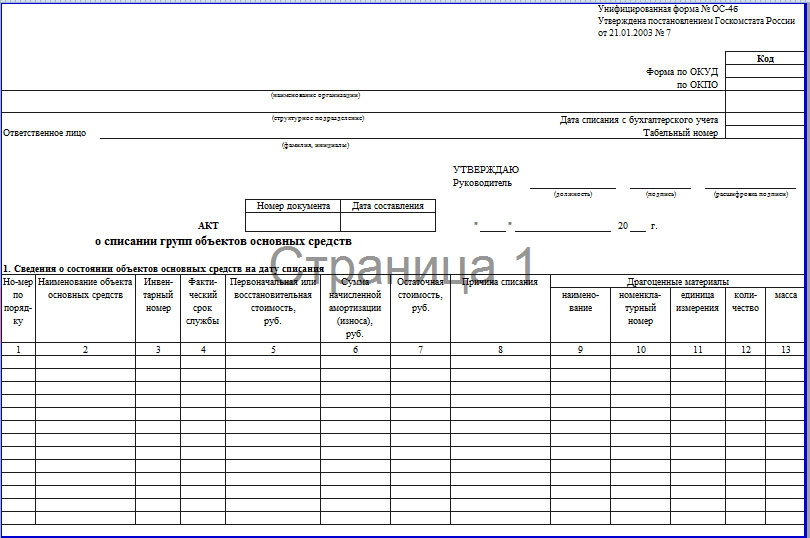

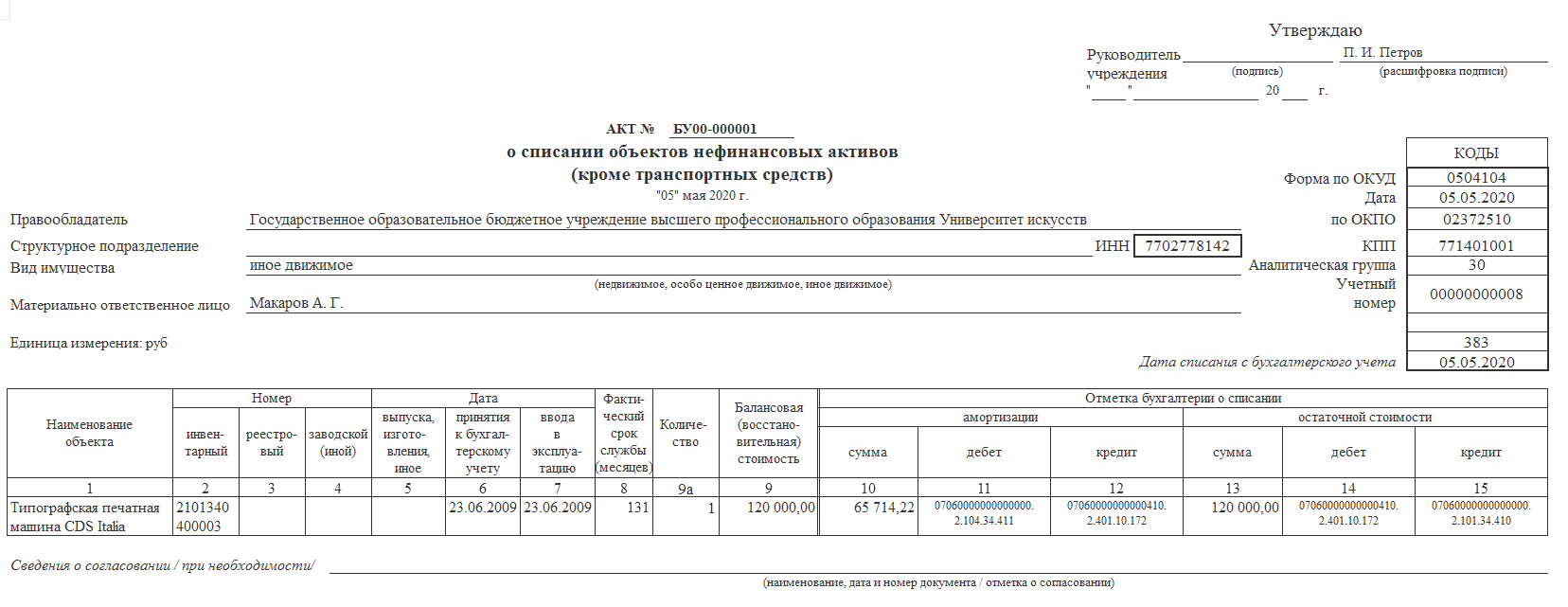

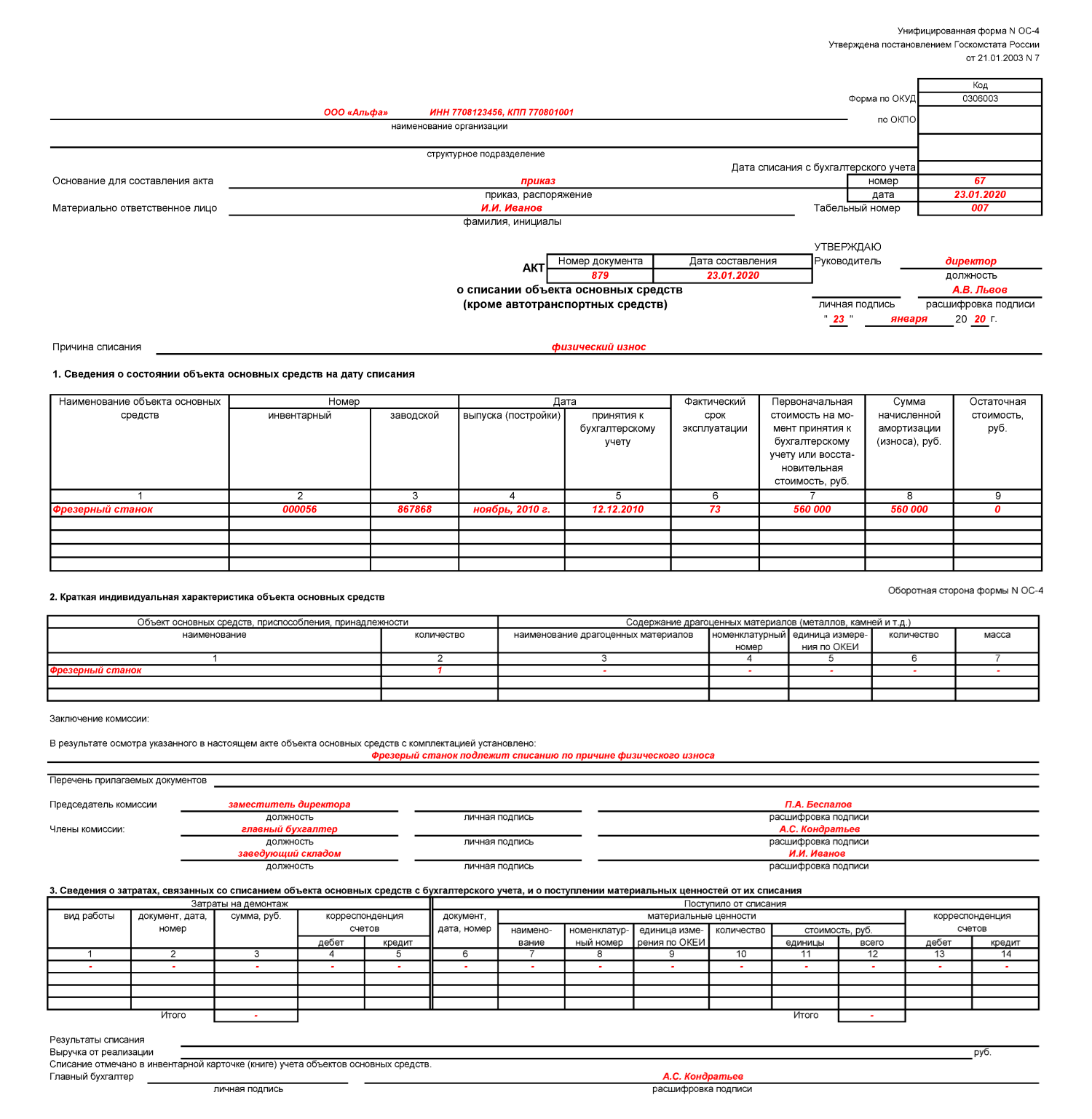

Образец акта на списание мебели

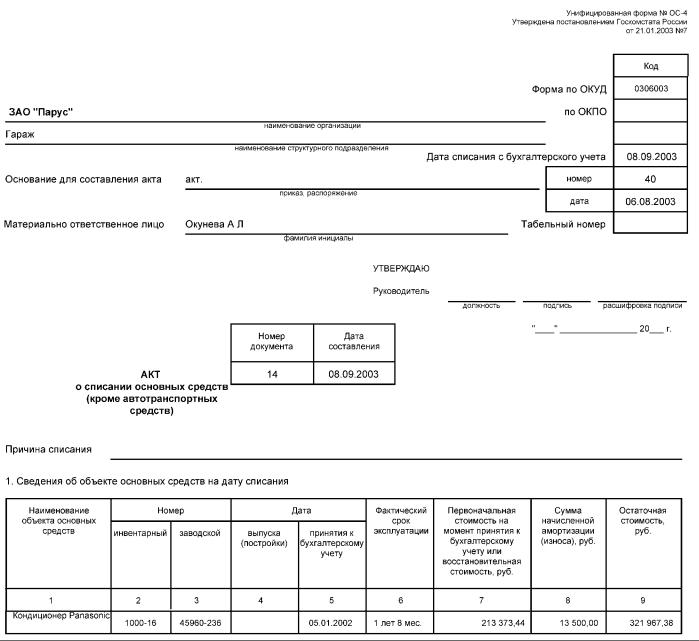

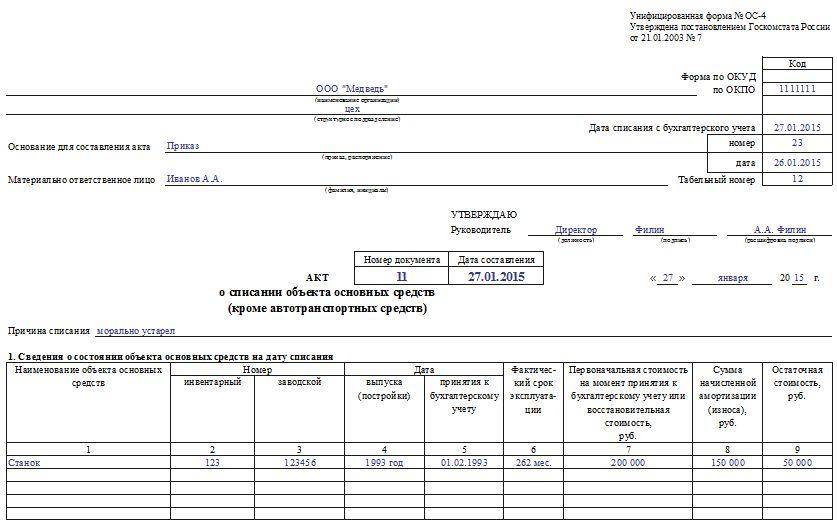

При списании предметов мебели, которые являются основными средствами, используют акт ОС-4 или ОС-4б. По акту ОС-4б может быть списано сразу несколько предметов мебели.

Обязательная форма акта законодательно не утверждена, поэтому можно использоваться в работе свой. Применяемый формат акта необходимо закрепить в учетной политике компании.

Далее с нашего сайта по прямой ссылке вы можете бесплатно скачать образец акта на списание мебели по форме ОС-4б .

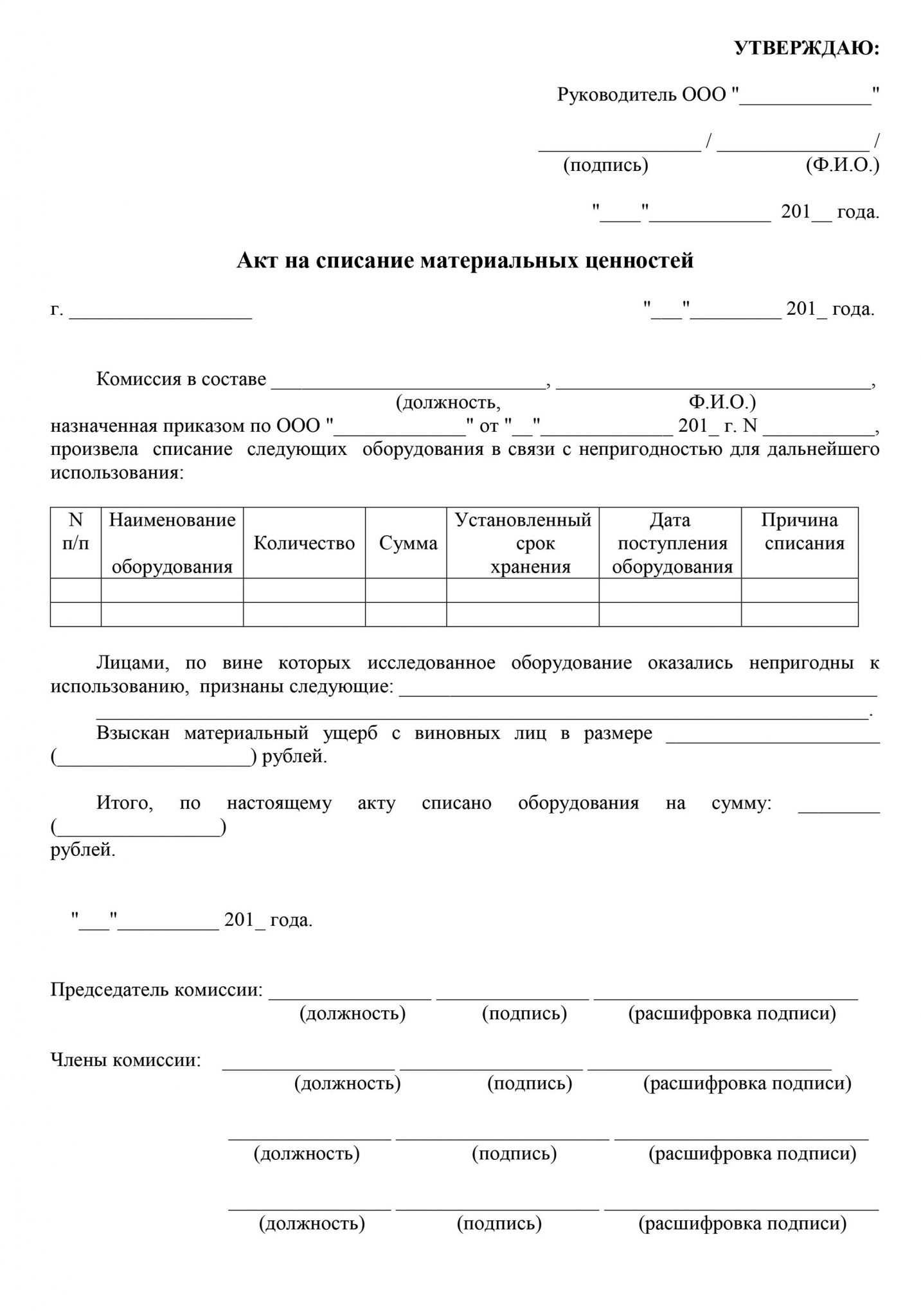

Своя форма акта обязательно должна содержать следующие реквизиты:

- Наименование налогоплательщика – компании, которая производит списание мебели.

- Наименование документа и его дата.

- Наименование и количество предметов мебели, подлежащей списанию.

- Ф.И.О. и должности членов комиссии во главе с председателем, проводящей осмотр мебели.

- Результаты проведенного осмотра мебели.

- Причины списания мебели.

- Заключение комиссии.

- Подписи членов комиссии.

Амортизационная группа для мебели

В настоящее время для офисной мебели (кресла, столы и т. п.) в Классификации нет амортизационной группы. Ранее (до её корректировки) мебель относили к четвертой амортизационной группе.

Срок полезного использования для данной группы 5-7 лет. В настоящее время срок службы мебели для списания по группам можно также устанавливать в этих пределах. Или учитывать рекомендации производителя, данные технического паспорта.

Итоги

Мебель, которая пришла в негодность, подлежит списанию. Для оформления данной операции используют акт по форме ОС-4 или разработанный компанией самостоятельно.

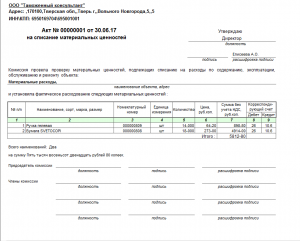

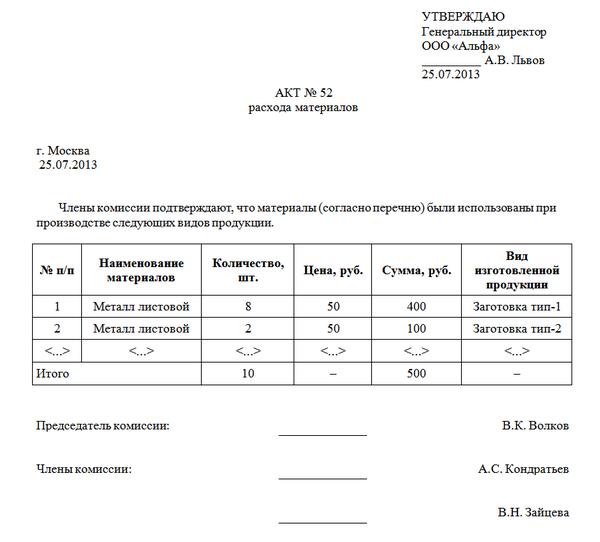

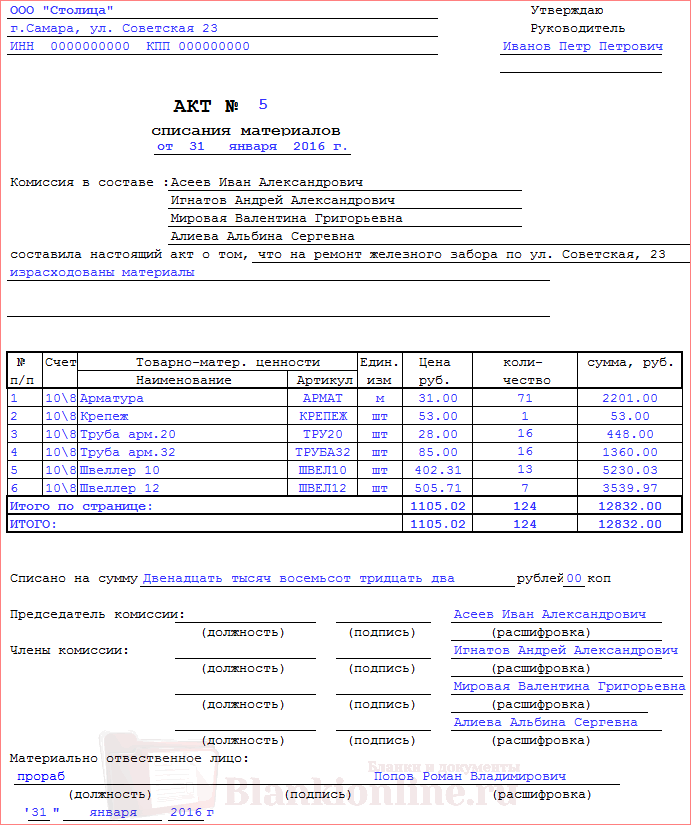

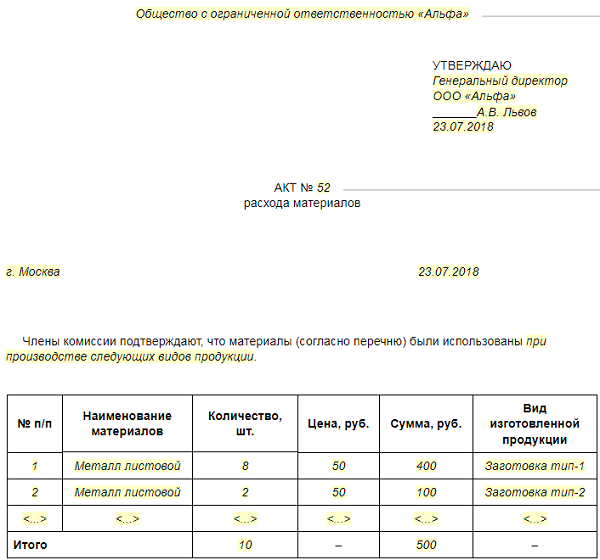

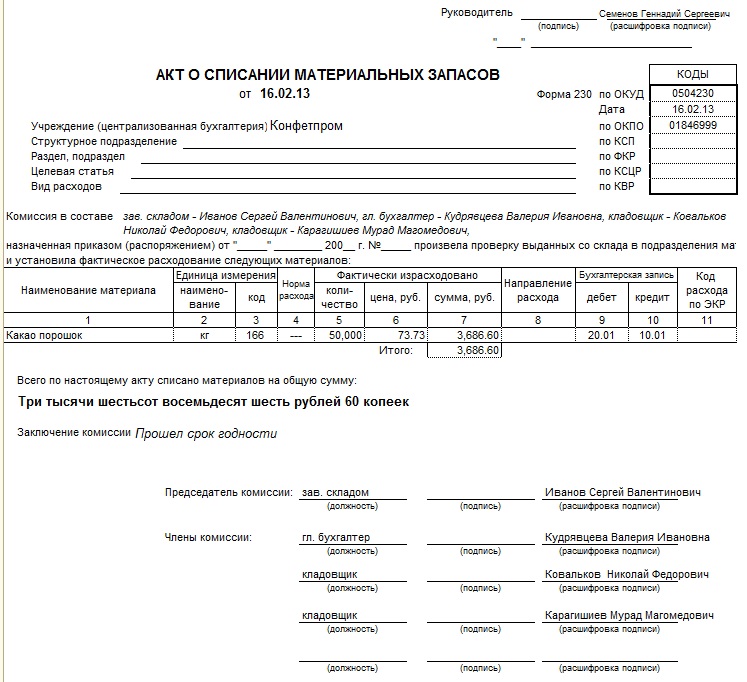

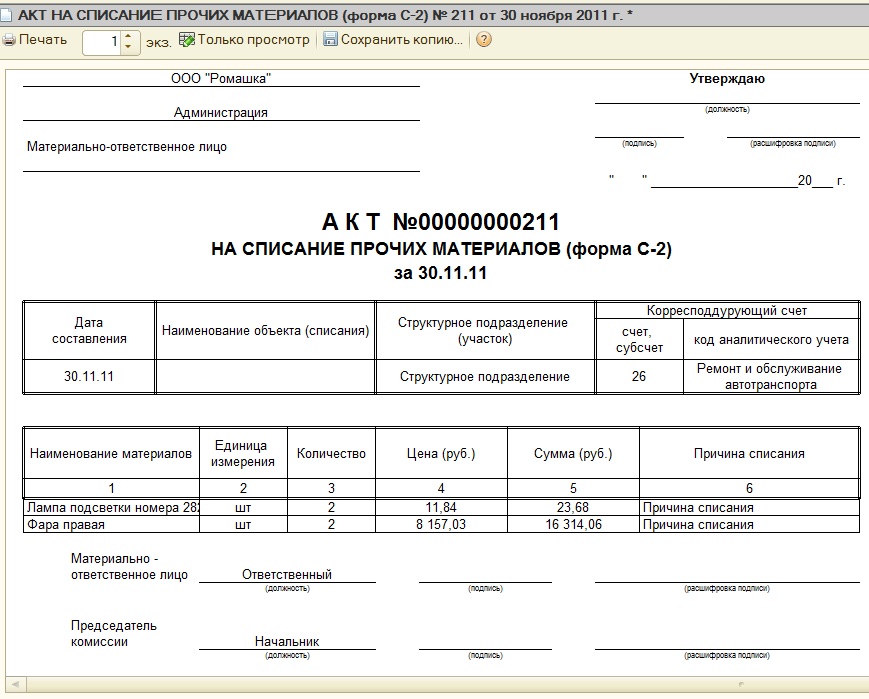

Акт на списание материалов: образец

Автор статьи: Судаков А.П.

Любая современная компания в той или иной степени владеет различными материальными ценностями, которые стоят у нее на балансе и позволяют осуществлять производство или сбыт товаров/услуг. Что входит в эти ценности? Не только здание, оборудование и транспорт, но и закупленные для работы материалы. Данные материалы могут быть приобретены на свободном рынке или получены от компаньонов/учредителей, они отражаются в балансе предприятия и являются его активами. Но их качество не всегда может быть высоким или же в процессе хранения материалы могут прийти в негодность. В этом случае вам придется составить акт списания материалов и вывести их из актива и бухгалтерских документов. Как это правильно сделать? Об этом вы узнаете в нашей статье.

Данные материалы могут быть приобретены на свободном рынке или получены от компаньонов/учредителей, они отражаются в балансе предприятия и являются его активами. Но их качество не всегда может быть высоким или же в процессе хранения материалы могут прийти в негодность. В этом случае вам придется составить акт списания материалов и вывести их из актива и бухгалтерских документов. Как это правильно сделать? Об этом вы узнаете в нашей статье.

Что такое акт списания

Акт представляет собой документ строгой отчетности, благодаря которому можно сократить размер активов предприятия и его базу налогообложения. Вывести из баланса какие-то материалы или оборудование можно только составив данный документ – в остальных случаях у контролирующих органов наверняка возникнут к вам ненужные вопросы.

Образец акта на списание в электронном виде

Составлять данную бумагу может ответственное лицо, которое отвечает за хранение и сохранность материальных ценностей. Сначала ответственный составляет записку на имя главы компании, в которой просит списать некоторое оборудование или запасы на таком-то основании. Глава компании инициирует проверку – действительно ли оборудование/материалы уже вышли из строя или не соответствуют действующим нормативам. Затем, если факт подтверждается, руководитель готовит приказ на списание. На основе данного приказа собирается комиссия, в которую обязательно входит работник бухгалтерии (он может быть единственным в комиссии). Все имеющиеся матценности описываются и готовится акт на списание.

Глава компании инициирует проверку – действительно ли оборудование/материалы уже вышли из строя или не соответствуют действующим нормативам. Затем, если факт подтверждается, руководитель готовит приказ на списание. На основе данного приказа собирается комиссия, в которую обязательно входит работник бухгалтерии (он может быть единственным в комиссии). Все имеющиеся матценности описываются и готовится акт на списание.

Обратите внимание: акт заполняется в произвольной форме, поскольку законодательство строго не регулирует данный процесс. Но в нем обязательно указываются все необходимые данные о списываемых ценностях.

В акте в обязательном порядке указывается:

- Полное название компании.

- Дата заполнения бланка.

- Номер приказа, согласно которому делается опись.

- ФИО каждого члена комиссии, их реальные должности в компании.

- Наименование списываемого товара.

- Количество единиц/вес/стоимость.

- Детальное описание причины списания материалов в акте на списание.

Внизу акта прописывается, сколько всего товара было списано и на какую сумму, после чего каждый член комиссии ставит свою подпись. После этого товар вывозится и утилизируется согласно общепринятым требованиям.

Как происходит списание

Необходимо понимать, что вывести с баланса вы можете только то, что на нем записано (матценности прописываются в счете №10).

Принципы оформления акта на списание

В документах процесс будет выглядеть следующим образом:

| Счет по ДТ | Счет по КТ | Описание процедуры | Обоснование | |

| 94 | 10 | Списание материалов с балансовой стоимости на основании приказа и соответствующего акта. | Номер приказа и акта. | |

| 91.2 | 10 | Вывоз матценностей | Накладная по форме М-15 | |

| Заполненная счет-фактура | ||||

| 91.2 | 68. 2 2 | Начисление налога на добавочную стоимость | Накладная | |

| Книга продаж | ||||

| Счет-фактура | ||||

Как происходит вся процедура

Первым делом проводится детальная ревизия: все поврежденные или бракованные товары заносятся в ведомость М-29. Затем данная ведомость передается в бухгалтерию, которая проводит детальный учет всех материалов и оценивает их. Затем все, что должно быть списано, складывается в отдельном помещении и опечатывают. Следующий этап: определение реальной себестоимости этих предметов. Обычно определение стоимости делается несколькими способами:

- Проводится оценка каждого товара. Обычно такой способ применяют, если он достаточно ценен.

- Оценка проводится на основе первичного документа. Для этого сумму, потраченную на закупку товара, делят на количество списываемых единиц.

Чтобы правильно заполнить бланк акта списания, вам нужно будет получить отчет материально ответственного лица и докладную записку о количестве подобного товара на складе.

Списание материалов в электронной форме

Кто имеет право оформлять

Обычно оформлением бланка занимается сотрудник бухгалтерии, который был назначен в комиссию. Данный документ не имеет установленной законом формы, поэтому может заполняться в произвольном виде. Скачать его можно по этой ссылке. Заполнение документа проводится в присутствии главы компании, кладовщика, главного инженера или других ответственных лиц. Данные сотрудники должны присутствовать при процессе заполнения, следить за его правильностью, а после окончания – скрепить его своими подписями. Затем акт поступает в бухгалтерию, которая выводит с баланса компании данное имущество.

Оформление документа достаточно простое. Сначала ответственный работник проставляет дату проведения операции и название компании. Затем ставится номер акта. После этого в «тело» документа вписывают материалы (каждое наименование – в новой строке). После названия вписывают количество и стоимость единицы. В конце складывают количество товаров и выводят общую сумму.-3.png) Под этой строкой указывается причина списания, ставятся подписи присутствующих лиц и главы компании.

Под этой строкой указывается причина списания, ставятся подписи присутствующих лиц и главы компании.

Последний этап – физическое списание. Готовый акт передаются главе компании, он отсылает его в бухгалтерию. Там происходит проводка по отчетности Д94-К10, в которой указывается общая сумма товаров. Затем в ведомость Д20-К94 вносится общая сумма убытков и проставляется причина их возникновения. Помните, что убыток не может быть больше, чем допустимая максимальная убыль. После того как все ведомости заполнены, материалы считаются списанными и подлежат утилизации. Образец акта на списание материалов вы можете скачать по данной ссылке.

Вконтакте

Одноклассники

Google+

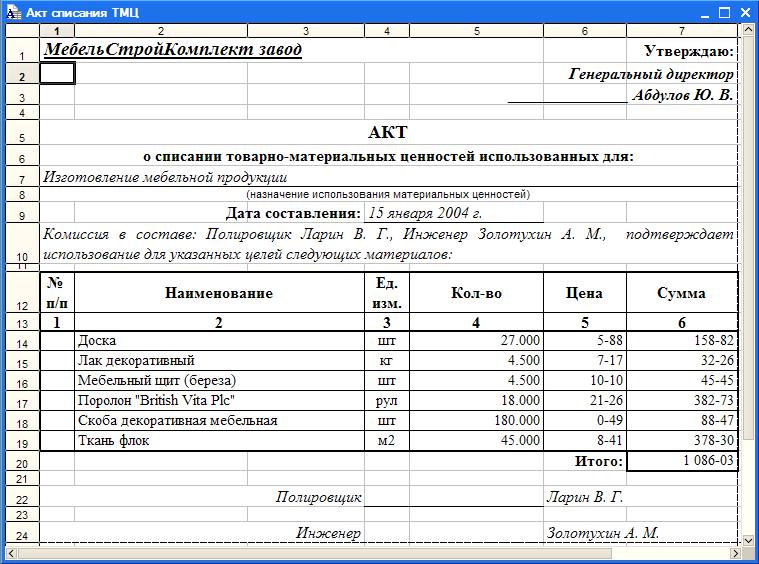

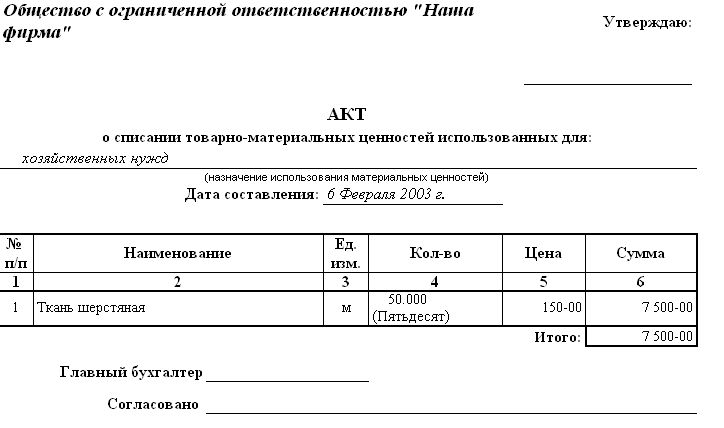

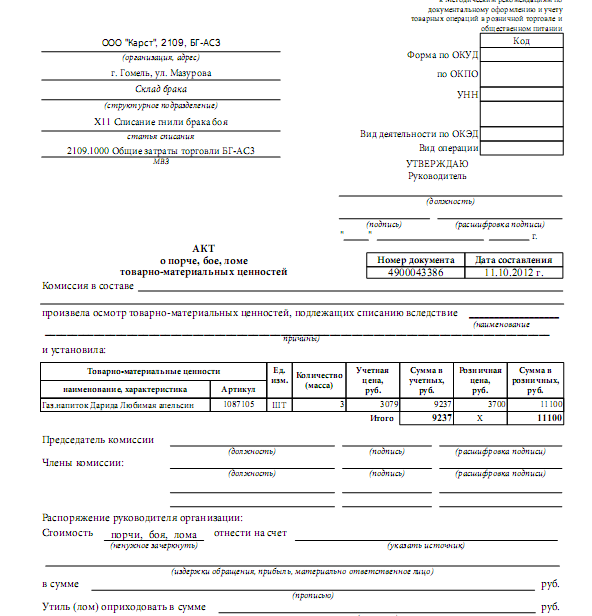

Образец акта на списание ТМЦ — как правильно составить

Материальные ценности

Товарно-материальные ценности – это активы, принадлежащие предприятию и используемые в ходе своей деятельности. К этим активам относятся:

К этим активам относятся:

- сырье и материалы;

- незавершенное производство;

- запасы;

- товары.

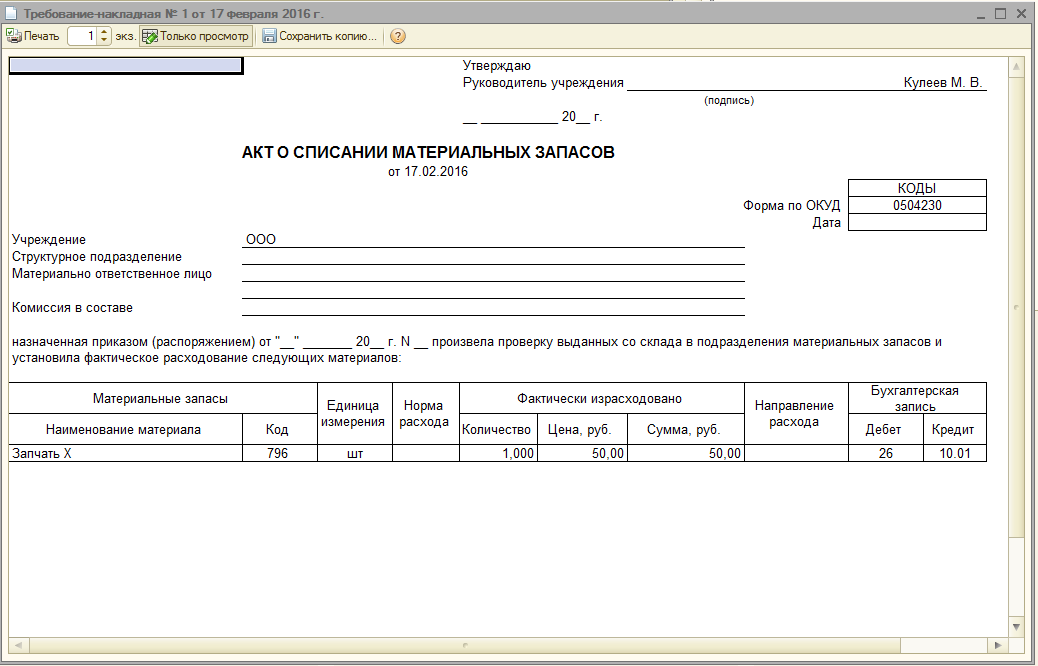

В случае, когда товарно-материальные ценности устаревают, портятся, т.е. становятся непригодными для дальнейшего использования, они подлежат списанию. Также ТМЦ списываются при их передаче в непосредственное производство какого-либо товара.

Списание происходит путем оформления акта о списании ТМЦ. Этот документ указывает, какие именно ТМЦ не подходят для дальнейшей работы.

Что нужно сделать перед началом процедуры списания

Чтобы определить какие именно товарно-материальные ценности подлежат списанию, логичным будет провести инвентаризацию. Инвентаризация выявит какой товар был испорчен, просрочен, имеет дефекты и пр.

После этого ТМЦ должны быть переданы материально ответственному лицу на склад для их расхода. Передача осуществляется через требование-накладную. После перемещения утилизируемых ТМЦ на склад, происходит их выдача.

Решение о списании ТМЦ принимает комиссия временная или постоянная. В состав комиссии входит:

- главный бухгалтер;

- материально ответственное лицо;

- если списывается профессиональное оборудование, то в комиссию также входит профильный специалист;

[box type=»download»] Также в состав комиссии может входить работник какого-либо контролирующего органа.[/box]

Что делает комиссия:

- осматривает непосредственно материальную ценность, его техническое состояние, комплектацию, техническое сопровождение;

- определяет причину, приведшую ТМЦ к этому состоянию;

- дает заключение о необходимости списания;

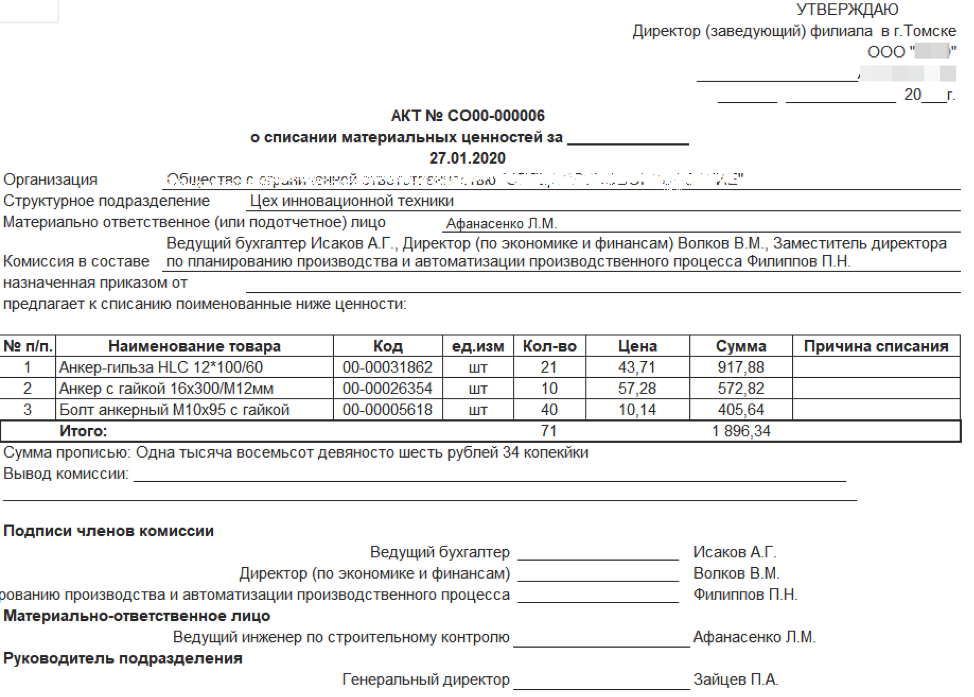

Как составляется акт списания ТМЦ

Законодательно не закреплен общепринятый образец акта на списание ТМЦ, поэтому бланк утверждает каждая организация индивидуально.

Акт оформляется в двух экземплярах: для бухгалтера и материально ответственного лица.

Документ должен содержать в себе следующую информацию:

- дата и место составления;

- список членов комиссии;

- данные о списываемых материалах: наименование, количество, сумма;

- общая сумма списываемых ТМЦ;

- причина, по которой ТМЦ списывается;

- подписи всех участников комиссии;

Удобным для заполнения будет табличная форма акта.

Также для упрощения и ускорения процесса списания ТМЦ целесообразным будет возложить материальную ответственность, обязанности по хранению и перемещению на одного человека. Обычно этим человеком выступает бухгалтер.

Заполненный акт передается на подпись руководителю организации.

Нюансы составления акта

При составлении акта списания ТМЦ нужно обратить внимание на следующие детали:

- Датой списания товара является дата составления этого акта.

- Наименование и стоимость товара указывается такое же, как и в приходной накладной. Если материальные ценности имеют свойство изнашиваться, то с учетом амортизации.

- Акт может содержать в себе информацию о том, когда и на основании чего были приняты списываемые ТМЦ.

- При определении учетной политики организации должны быть также утверждены рабочие бланки. Бланк акта списания ТМЦ утверждается грифом в правом верхнем углу.

- Общая сумма списываемых ТМЦ пишется прописью с заглавной буквы.

Бланк акта

[box type=»download»] Скачать бланк акта на списание ТМЦ в формате MS Word. [/box]

Для списания товаров можно использовать типовую форму ТОРГ-16, утвержденную Постановлением №132 Госкомстата РФ 25.12.1998 г.

Образец

Поскольку бланк акта на списание ТМЦ разрабатывает каждая фирма самостоятельно, главным условием является его удобство и наличие всех нужных полей. В качестве примера ниже представляется один из таких бланков.

- Форма бланка, его содержание, реквизиты утверждаются приказом руководителя при определении учетной политики организации.

- По закону юридическое лицо может заполнять акт как сводную ведомость и вносить туда данные по мере фактического списания ТМЦ. При этом датой признания налоговых расходов будут указанные в акте даты. Таким образом, на каждое конкретное списание указывается соответствующая дата, а не дата начала заполнения акта в целом.

- Для более подробного описания судьбы ТМЦ акт может содержать графу, где указывается их внутреннее перемещение.

Эта информация пишется больше «для себя», нежели для проверяющих, поскольку внутреннее перемещение ТМЦ не является основанием для признания расходов и, соответственно, уменьшения налогооблагаемой базы.

Эта информация пишется больше «для себя», нежели для проверяющих, поскольку внутреннее перемещение ТМЦ не является основанием для признания расходов и, соответственно, уменьшения налогооблагаемой базы. - Для того чтобы облегчить учет НДС, акт может содержать назначение списываемого материала или номер аналитического счета.

- Наименования списываемых ТМЦ должны совпадать с названиями отраженными в учете. Это снизит риск совершения ошибки и списания не того товара.

- В акте указываются единица измерения и количество списываемого материала. Впоследствии, при проведении инвентаризации, можно будет точно подсчитать какие должны быть остатки на складе.

- Предприятие, планируя определенные показатели закупок, объема производства и прочее, также может установить лимиты на списание материальных ценностей.

- Материальные ценности кто-то отпускает и кто-то получает. В акте указываются эти лица, их подписи и расшифровки.

- Указывается сумма списываемых ТМЦ.

Что должен сделать бухгалтер после списания ТМЦ

После процедуры списания товарно-материальных ценностей, бухгалтер составляет следующие проводки.

- Дт 94 Кт 10. Эта проводка составляется, если материальная ценность была испорчена.

- Дт 20 Кт 10. Указывается сумма естественной убыли (передача материала в производство). Она должна быть меньше или равной лимиту, утвержденному организацией. Если же сумма списанных материалов превышает лимит, то возмещение недостачи накладывается на ее виновника через дебет 73.2.

- Дт 99 Кт 10. Если причиной порчи товарно-материальных ценностей являются стихийные бедствия, то бухгалтер составляет эту проводку.

- Дт 44 Кт 10. Передача материала на упаковку готовой продукции.

- Дт 25 Кт 10. Списание материальных ценностей на обслуживание производства.

Можно ли не составлять акт

Зачем нужен акт списания товарно-материальных ценностей? С точки зрения отчетности перед налоговыми органами этот документ поможет руководству организации дать логичное обоснование проведенных расходных операций. Но, по сути, учитывать расходные материалы, списание ценностей можно и без рассматриваемого акта.

Предприятие может указать перемещение и выбытие ТМЦ через требование-накладную или лимитно-заборную карту.

Тема № 506 Благотворительные взносы

Как правило, вы можете вычесть благотворительные взносы только в том случае, если вы перечисляете вычеты в Приложении A (Форма 1040) «Постатейные вычеты». Однако на 2020 год люди, которые не перечисляют свои вычеты, могут вычесть до 300 долларов из валового дохода на свои квалифицированные денежные благотворительные взносы в общественные благотворительные организации, частные операционные фонды, а также федеральные, государственные и местные органы власти.

Подарки физическим лицам не подлежат вычету. Только квалифицированные организации имеют право на получение налоговых отчислений.

Только квалифицированные организации имеют право на получение налоговых отчислений.

Чтобы определить, подходит ли организация, в которую вы внесли свой вклад, как благотворительную для целей вычета подоходного налога, воспользуйтесь нашим инструментом поиска организаций, освобожденных от уплаты налогов. Для получения дополнительной информации см. Публикацию 526, Благотворительные взносы и Могу ли я вычесть свои благотворительные взносы?

Если вы получаете выгоду в обмен на такие пожертвования, как товары, товары или услуги, включая пропуск на благотворительный бал, банкет, театральное представление или спортивное мероприятие, вы можете вычесть только сумму, превышающую справедливую рыночную стоимость пособия. получено или ожидается получение.

Для взносов наличными, чеками или другим денежным подарком (независимо от суммы) вы должны вести учет взноса: банковскую выписку или письменное сообщение от квалифицированной организации, содержащее название организации, сумму, и дату вклада.

Помимо вычета ваших денежных взносов, вы, как правило, можете вычесть справедливую рыночную стоимость любого другого имущества, которое вы жертвуете квалифицированным организациям. См. Публикацию 561 «Определение стоимости пожертвованного имущества».

Для любого взноса в размере 250 долларов или более (включая взносы наличными или имуществом) вы должны получить и хранить в своих записях одновременное письменное подтверждение от квалифицированной организации с указанием суммы денежных средств и описания любого внесенного имущества. В подтверждении должно быть указано, предоставила ли организация какие-либо товары или услуги в обмен на подарок, и, если да, необходимо предоставить описание и добросовестную оценку стоимости этих товаров или услуг.Один документ от квалифицированной организации может удовлетворять как требованию письменного сообщения для денежных подарков, так и требованию одновременного письменного подтверждения для всех взносов в размере 250 долларов США или более.

Вы должны заполнить одну или несколько Форм 8283, Неденежные благотворительные взносы и приложить их к своей декларации, если ваш вычет за каждый безналичный взнос превышает 500 долларов. Если вы претендуете на вычет более 500 долларов, но не более 5000 долларов за элемент (или группу аналогичных предметов), вы должны заполнить форму 8283, раздел A.Если вы претендуете на вычет на сумму более 5000 долларов за элемент (или группу аналогичных предметов), вы должны получить квалифицированную оценку предмета или группы предметов и заполнить форму 8283, раздел B. Если вы требуете вычет на сумму более 500 000 долларов за взнос неденежной собственности, вы должны заполнить форму 8283, раздел B, а также приложить квалифицированную оценку к своему возврату.

Особые правила применяются к дарению определенных видов собственности, таких как автомобили, инвентарь и некоторое другое легко оцениваемое имущество.Для получения дополнительной информации см. Публикацию 526 «Благотворительные взносы». Информацию об определении стоимости ваших неденежных взносов см. В Публикации 561 «Определение стоимости пожертвованного имущества».

Информацию об определении стоимости ваших неденежных взносов см. В Публикации 561 «Определение стоимости пожертвованного имущества».

Что такое списание? | Определение и примеры для малого бизнеса

7 мин. Читать

Списание — это коммерческие расходы, вычитаемые для налоговых целей. Расходы — это все, что покупается в ходе ведения бизнеса с целью получения прибыли.Стоимость этих статей вычитается из выручки, чтобы уменьшить общий налогооблагаемый доход. Согласно IRS, примеры списания включают расходы на транспорт, аренду или ипотеку.

В этой статье мы рассмотрим:

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое списание?

Списание — это расход, который может быть заявлен как налоговый вычет. Налоговые списания вычитаются из общей выручки для определения общей налогооблагаемой прибыли малого бизнеса.

Соответствующие списания должны иметь важное значение для ведения бизнеса и распространены в отрасли. Согласно IRS, списание не обязательно на 100 процентов, но его следует рассматривать как нормальные расходы, помогающие вести бизнес.

Большинство деловых расходов полностью или частично подлежат вычету.Владельцы малого бизнеса стараются списать как можно больше расходов, чтобы уменьшить сумму налога, которую они должны уплатить.

Бизнес должен быть коммерческим, чтобы списывать свои коммерческие расходы. «Хобби» бизнес, созданный не для заработка денег, не может вычитать свои расходы из налогов владельца.

Малые предприятия обычно заполняют форму C, чтобы вычесть коммерческие расходы из своих налогов.

Прочтите наше простое руководство по налоговому списанию для малого бизнеса, чтобы получить полное представление о том, как работает списание, и на что могут претендовать различные бизнес-структуры, такие как индивидуальные предприниматели и ООО.

Списание налогов для малого бизнеса

Малые предприятия обычно могут списывать расходы по следующим категориям:

- Реклама

- Образование и обучение

- Расходы на легковые и грузовые автомобили

- Аренда и лизинг

- Подрядчики

- Разное (банковские комиссии, заработная плата и т.д.)

- Выплаты сотрудникам (например, страхование здоровья)

- Путешествие

- Питание и развлечения

- Канцелярские товары и почтовые услуги

- Принадлежности

Примеры списания налогов

В этом разделе мы рассмотрим общие списания налогов для выборки малых предприятий.Эти списания не являются исчерпывающими, но дают представление о том, что различные предприятия могут вычесть из своих налогов.

Пример # 1

Небольшой малярный бизнес может потребовать пробега автомобиля в качестве налогового вычета, так как работникам необходимо выезжать на работу. Владелец имеет команду из пяти маляров и может вычесть из них зарплату из . Иногда владельцу приходится нанимать рабочих по контракту для выполнения больших работ — труд по контракту также подлежит вычету. Все закупленные материалы для покраски также подлежат вычету.Владелец работает в своем домашнем офисе и требует вычета из домашнего офиса . Она также может списать свой рабочий сотовый телефон , а также телефон, который она предоставляет своему ведущему художнику. Наконец, она требует возмещения стоимости своего полиса страхования гражданской ответственности .

Владелец имеет команду из пяти маляров и может вычесть из них зарплату из . Иногда владельцу приходится нанимать рабочих по контракту для выполнения больших работ — труд по контракту также подлежит вычету. Все закупленные материалы для покраски также подлежат вычету.Владелец работает в своем домашнем офисе и требует вычета из домашнего офиса . Она также может списать свой рабочий сотовый телефон , а также телефон, который она предоставляет своему ведущему художнику. Наконец, она требует возмещения стоимости своего полиса страхования гражданской ответственности .

Пример # 2

Графический дизайнер требует арендной платы для своего домашнего офиса. Его домашний офис составляет 20 процентов от общей жилой площади, поэтому он списывает 20 процентов арендной платы на свои налоги.Он платит бухгалтеру за уплату налогов каждый год и списывает плату. Он также списывает рекламных расходов , таких как домен его веб-сайта и получение профессионального портрета. Он едет на на конференцию по профессиональному развитию, и он списывает стоимость авиабилетов и его Airbnb и 50 процентов всего питания. Наконец, он иногда встречается со своими клиентами за обедами , например, кофе или обедом, и списывает 50 процентов этих расходов на свои налоги.

Он также списывает рекламных расходов , таких как домен его веб-сайта и получение профессионального портрета. Он едет на на конференцию по профессиональному развитию, и он списывает стоимость авиабилетов и его Airbnb и 50 процентов всего питания. Наконец, он иногда встречается со своими клиентами за обедами , например, кофе или обедом, и списывает 50 процентов этих расходов на свои налоги.

, пример # 3

Небольшая юридическая клиника вычитает стоимость аренды оборудования , такого как почтовый счетчик, факс и принтер.Они списывают стоимость своей профессиональной ответственности страхование , а также стоимость своей программы вознаграждения сотрудников и взносов в пенсионный план сотрудников плюс налоги работодателя , такие как налог на заработную плату (FICA). Их небольшой офис заложен, и владелец списывает процентов по ипотечному кредиту , а также налогов на недвижимость и стоимость ремонта повреждений офиса. У клиники есть кредитная линия, которая была использована в чрезвычайной ситуации для выплаты заработной платы сотрудникам, и она вычитает процентов по этой ссуде .Юридическая клиника размещает рекламу в Facebook и в общественном транспорте и списывает эти рекламных расходов на .

У клиники есть кредитная линия, которая была использована в чрезвычайной ситуации для выплаты заработной платы сотрудникам, и она вычитает процентов по этой ссуде .Юридическая клиника размещает рекламу в Facebook и в общественном транспорте и списывает эти рекламных расходов на .

Еще спрашивают:

Что такое списание в бухгалтерском учете?

В бухгалтерском учете списание происходит, когда стоимость актива исключается из бухгалтерских книг. Это происходит, когда актив не может быть превращен в наличные деньги, не имеет рыночной стоимости или больше не используется для бизнеса, согласно Accounting Tools.

Актив списывается путем перевода части или всей его учтенной суммы на счет расходов.Списание обычно происходит сразу, а не на несколько отчетных периодов. Это связано с тем, что списание — это единовременное событие, которое необходимо немедленно решать.

Временной мерой является кредитование контрсчета до тех пор, пока списание не будет отнесено к определенной категории. Вся функция контра-счета заключается в компенсации баланса другого счета.

Вся функция контра-счета заключается в компенсации баланса другого счета.

Когда стоимость актива снижается, а не исключается, это называется списанием.

- Например, клиент отказывается платить подрядчику за ремонтные работы.После некоторой перемотки клиент соглашается оплатить 50 процентов счета. Подрядчик распределяет половину стоимости счета на счет расходов и оставляет 50 процентов стоимости актива в бухгалтерских книгах.

Списание помогает снизить налогооблагаемый доход, но если владелец увлечется списанием и списанием, это может стать мошенничеством.

Почему списываются активы?

Активы списываются, потому что они больше не представляют ценности для бизнеса.

Вот примеры ситуаций, когда списание необходимо для малого бизнеса, и как это обрабатывается в бухгалтерских книгах:

Дебиторская задолженность не может быть получена

У генерального подрядчика есть неоплаченный счет в размере 2000 долларов за небольшой ремонт ванной комнаты. Клиент не заплатил. Наконец, подрядчик узнает, что заказчик банкрот и не может оплатить счет. Неоплаченные счета-фактуры относятся к категории дебиторской задолженности. Подрядчик дебетует категорию «Расходы по безнадежной задолженности» на 2000 долларов и кредитует 2000 долларов на категорию, называемую «резерв на сомнительные счета», которая компенсирует сумму, причитающуюся по дебиторской задолженности.

Клиент не заплатил. Наконец, подрядчик узнает, что заказчик банкрот и не может оплатить счет. Неоплаченные счета-фактуры относятся к категории дебиторской задолженности. Подрядчик дебетует категорию «Расходы по безнадежной задолженности» на 2000 долларов и кредитует 2000 долларов на категорию, называемую «резерв на сомнительные счета», которая компенсирует сумму, причитающуюся по дебиторской задолженности.

Опись непригодна

Возможно, инвентарь устарел или не может быть продан из-за производственной ошибки. Стоимость запасов может быть добавлена к категории «себестоимость проданных товаров» или ее стоимость может быть компенсирована за счет устаревшего запаса запасов.

Основные средства не используются

Основные средства — это ценности для компании, которые не будут использоваться в течение года и предназначены для долгосрочного использования. Компания может покупать мебель для своего офиса, однако размер компании сокращается, и владелец возвращается в домашний офис. В этой офисной мебели нет смысла. Стоимость офисной мебели снизилась из-за износа. Таким образом, учитывается амортизированная стоимость, а новая стоимость относится на счет убытков.

В этой офисной мебели нет смысла. Стоимость офисной мебели снизилась из-за износа. Таким образом, учитывается амортизированная стоимость, а новая стоимость относится на счет убытков.

Аванс не возвращается

Новому сотруднику в качестве услуги от собственника выплачивается аванс.Сотрудник неожиданно увольняется, не получив зарплату, и отказывается вернуть оставшуюся часть аванса. Затем остаток переводится на счет компенсационных расходов.

Форма 2106: Определение бизнес-расходов сотрудников

Что такое форма 2106: Деловые расходы сотрудников?

Форма 2106: Деловые расходы сотрудников — это налоговая форма, распространяемая налоговой службой (IRS), используемая сотрудниками для вычета обычных и необходимых расходов, связанных с их работой.Обычные расходы обычно считаются обычными и приемлемыми в определенной сфере деятельности, в то время как необходимые расходы — это те, которые помогают в ведении бизнеса.

Начиная с 2018 налогового года, невозмещенные коммерческие расходы сотрудников больше не могут быть востребованы в качестве налогового вычета для большинства налогоплательщиков. В настоящее время единственными людьми, которые могут использовать форму 2106, являются резервисты Вооруженных сил, квалифицированные артисты, платные государственные и местные правительственные чиновники и сотрудники с рабочими расходами, связанными с инвалидностью.До 2018 года любой сотрудник с невозмещенными рабочими расходами мог использовать форму 2106, чтобы заявить о таких расходах в качестве вычета по разным статьям.

Ключевые выводы

- Форма 2106 используется сотрудниками для вычета обычных и необходимых расходов, связанных с их работой.

- Эта форма используется резервистами Вооруженных сил, квалифицированными артистами, государственными или местными государственными служащими и служащими с рабочими расходами, связанными с инвалидностью.

Был еще один вариант формы. Форма 2106-EZ: «Невозмещенные бизнес-расходы сотрудников» была упрощенной версией и использовалась сотрудниками, претендующими на налоговый вычет из-за невозмещенных расходов, связанных с их работой. Эта форма была прекращена после 2018 года после вступления в силу Закона о сокращении налогов и занятости (TCJA).

Форма 2106-EZ: «Невозмещенные бизнес-расходы сотрудников» была упрощенной версией и использовалась сотрудниками, претендующими на налоговый вычет из-за невозмещенных расходов, связанных с их работой. Эта форма была прекращена после 2018 года после вступления в силу Закона о сокращении налогов и занятости (TCJA).

У налогоплательщиков было два варианта предъявления претензий, связанных с производственными расходами, в качестве налогового вычета. Они могут воспользоваться этим сверхлимитным вычетом или потребовать детализированный вычет за невозмещенные расходы на работу из дохода W-2.Налоговая реформа устранила возможность вычета по статьям, когда в 2018 году вступил в силу Закон о сокращении налогов и занятости (TCJA).

Форма 2106 доступна на сайте IRS.

Кто может подавать форму 2106: Деловые расходы сотрудников?

Согласно IRS, форму 2106 могут использовать только следующие налогоплательщики:

- Резервисты вооруженных сил

- Квалифицированные артисты-исполнители

- Платные государственные или местные государственные служащие

- Сотрудники с рабочими расходами, связанными с обесценением

- До 2018 года любой сотрудник с невозмещенными рабочими расходами мог использовать Форму 2106 для возмещения этих расходов в качестве вычет по разным статьям

Как заполнять форму 2106: Деловые расходы сотрудников

Форма 2106 состоит из двух частей. В Части I представлены все бизнес-расходы и компенсации сотрудников. Затем в этой части рассчитывается, подлежали ли расходы налоговому вычету и какие из них. К ним относятся расходы на транспорт, парковка, дорожные сборы, транспортные расходы и другие коммерческие расходы. В заявке также указываются любые возмещения, произведенные работодателем.

В Части I представлены все бизнес-расходы и компенсации сотрудников. Затем в этой части рассчитывается, подлежали ли расходы налоговому вычету и какие из них. К ним относятся расходы на транспорт, парковка, дорожные сборы, транспортные расходы и другие коммерческие расходы. В заявке также указываются любые возмещения, произведенные работодателем.

Часть II более конкретно посвящена расходам на транспортные средства. У подателей есть два варианта. Они могут использовать стандартную ставку миль, что означает умножение миль IRS за налоговый год на количество пройденных миль, отвечающих требованиям для ведения бизнеса.На пробег влияют затраты на бензин и ремонт, а также износ среднего автомобиля. На 2021 год он установлен на уровне 56 центов за милю (по сравнению с 57,5 центами в 2020 году).

Второй способ — рассчитать фактические расходы. К ним относятся бензин, масло, ремонт, страхование, регистрация и амортизация, которая учитывается с использованием таблицы в инструкциях. Вы не можете удерживать проценты по автокредиту. Также существуют ограничения на оценку автомобилей. Независимо от того, использовали ли вы стандартный пробег или фактические расходы, расходы на поездку на работу и обратно не считаются приемлемыми бизнес-расходами.

Вы не можете удерживать проценты по автокредиту. Также существуют ограничения на оценку автомобилей. Независимо от того, использовали ли вы стандартный пробег или фактические расходы, расходы на поездку на работу и обратно не считаются приемлемыми бизнес-расходами.

благотворительных вычетов из вашей налоговой декларации, подарки в качестве удержания из налоговой декларации

Внимание: Для вашей налоговой декларации за 2020 год вы можете сделать благотворительный вычет в размере до 300 долларов в течение 2020 года, даже если вы не указали . Подарок должен быть направлен непосредственно на благотворительность наличными, а не в фонд, рекомендованный донорами или частный фонд. В противном случае вам, как правило, необходимо составить список, чтобы получить благотворительный вычет, что делает меньше людей, так как стандартный вычет удвоился несколько лет назад.Вы можете ввести свой благотворительный вычет в размере 300 долларов при подаче декларации на eFile. com в строке 10b формы 1040.

com в строке 10b формы 1040.

НОВИНКА : В результате Закона об оказании помощи в связи с вирусом короны и экономической безопасности (Закон CARES) IRS временно приостановило лимит благотворительных взносов для вашей налоговой декларации 2020 года для налогоплательщиков, которые берут детализированные вычеты в своей налоговой декларации. На 2020 год они могут вычесть денежные пожертвования в общественные благотворительные организации в размере до 100% от их скорректированного валового дохода — AGI.Денежные пожертвования в фонды, рекомендованные донорами, и другие организации не входят в 100% вычет. Сумма благотворительных денежных взносов по-прежнему ограничена 60% вашего AGI. Опять же, это касается только 2020 налогового года.

Для того, чтобы налогоплательщик получил налоговый вычет на благотворительный взнос, существует два метода удержания: постатейный вычет и стандартный метод удержания. Здесь можно найти сравнение: сравните стандартные и детализированные вычеты.

Здесь можно найти сравнение: сравните стандартные и детализированные вычеты.

Стандартизированный вычет — это фиксированная сумма в долларах, которую вы имеете право вычесть из своего AGI на основании вашего личного статуса подачи. С детализированным вычетом вы перечисляете каждый предмет, на который вы претендуете, как вычет. Вы можете потребовать только один из этих методов: стандартизированный или детализированный вычет в налоговой декларации. Какой вычет вам подходит? Налоговое приложение eFile.com рассчитает это за вас, укажет и применит тот метод вычета, который является наиболее выгодным для вас с точки зрения налогообложения.

В двух словах позвольте eFile.com работает на вас: начните бесплатную декларацию и введите свою налоговую информацию, и налоговое приложение предложит вам правильный метод вычета на основе ваших собственных данных, чтобы вы могли сохранить больше своих кровно заработанных денег.

Если вы делаете пожертвование в пользу квалифицированной благотворительной или некоммерческой организации, вы можете заявить о пожертвовании в качестве налогового вычета в своей налоговой декларации. Для вашего дохода 202- лимит на благотворительные взносы наличными составляет 60% от вашего скорректированного валового дохода или AGI. Самый простой способ узнать, можете ли вы вычесть свои благотворительные пожертвования, — это начать бесплатную налоговую декларацию в eFile.com. Основываясь на ваших ответах на налоговые вопросы, мы определим, можете ли вы претендовать на налоговый вычет на пожертвования, сделанные вами на благотворительность в течение налогового года.

Для вашего дохода 202- лимит на благотворительные взносы наличными составляет 60% от вашего скорректированного валового дохода или AGI. Самый простой способ узнать, можете ли вы вычесть свои благотворительные пожертвования, — это начать бесплатную налоговую декларацию в eFile.com. Основываясь на ваших ответах на налоговые вопросы, мы определим, можете ли вы претендовать на налоговый вычет на пожертвования, сделанные вами на благотворительность в течение налогового года.

Узнайте больше о благотворительных взносах и вашей налоговой декларации:

Собственные благотворительные взносы

Вычитаемый благотворительный взнос — это пожертвование или подарок квалифицированной организации. Пожертвование должно быть сделано добровольно и без каких-либо ожиданий существенного вознаграждения или выгоды.Как правило, вы можете вычесть любые денежные взносы, которые вы вносите, и вы можете вычесть справедливую рыночную стоимость любого подаренного имущества, например одежды, предметов домашнего обихода или транспортных средств./0504816.jpg) Вы также можете потребовать вычет за вклад акций.

Вы также можете потребовать вычет за вклад акций.

Денежные пожертвования

Денежное пожертвование включает деньги, внесенные чеком, кредитной картой, электронным переводом средств или удержанием из заработной платы. Пожертвование не может превышать 60% вашего Скорректированного валового дохода (AGI), чтобы считаться налоговым вычетом.Вы должны получить квитанцию на любую сумму денег, которую вы пожертвуете, чтобы ваш взнос был квалифицирован.

Пожертвования на продукты питания, одежду и предметы домашнего обихода

Вы можете вычесть из справедливой рыночной стоимости продукты питания, одежду или предметы домашнего обихода, такие как мебель, предметы интерьера, постельное белье, бытовая техника и электроника. Любой подаренный предмет домашнего обихода должен быть новым или бывшим в употреблении, но в хорошем состоянии. Не существует фиксированного метода определения стоимости пожертвованных вещей, но если вам нужна помощь, см. Публикацию IRS 561 — Определение стоимости пожертвованного имущества.

Публикацию IRS 561 — Определение стоимости пожертвованного имущества.

Пожертвования автомобилей и транспортных средств

Вы можете подарить автомобили, грузовики, лодки или даже самолеты. Стоимость вашего пожертвования будет определяться тем, как благотворительная организация использует автомобиль. Организация предоставит вам документы с описанием того, как использовалось транспортное средство, и, если оно было продано с аукциона, какова была продажная цена.

Некоммерческая организация обычно либо выставляет автомобиль на аукцион, ремонтирует его и передает в дар (или продает нуждающемуся покупателю по значительно сниженной цене), либо использует его самостоятельно.Если ваш автомобиль продан на аукционе по цене более 500 долларов, вы можете вычесть полную продажную цену автомобиля в своей налоговой декларации. Если ваш автомобиль продан на аукционе за 500 долларов или меньше, вы можете вычесть большую из продажной цены или справедливой рыночной стоимости. Это означает, что вы, как правило, сможете вычесть не менее 500 долларов.

Это означает, что вы, как правило, сможете вычесть не менее 500 долларов.

Если автомобиль был отремонтирован и / или отремонтирован, а затем отдан или продан нуждающемуся покупателю, вы, как правило, можете вычесть справедливую рыночную стоимость автомобиля. Если транспортное средство используется организацией для других целей, вы также можете вычесть его справедливую рыночную стоимость.

Пожертвования от IRA

Если вам 70 1/2 лет или больше и у вас есть IRA, вы можете напрямую пожертвовать определенную сумму своих средств IRA, не облагаемую налогом, квалифицированной благотворительной организации. Вы не можете вычитать стоимость вашего времени или подаренных профессиональных услуг.

Квалифицированные благотворительные организации

Если вы собираетесь вычесть свое пожертвование, убедитесь, что вы делаете пожертвование в пользу благотворительной организации, отвечающей критериям . Обычно квалифицируются следующие организации:

- Религиозные организации или места отправления культа (синагоги, церкви, мечети, храмы и т.

Д.))

Д.)) - Федеральное правительство, правительство штата и местные органы власти (включая правительства индейских племен)

- Базы отдыха и общественные парки

- Некоммерческие больницы и поликлиники

- Некоммерческие школы и другие образовательные организации

- Отряды ветеранов войны

- Обслуживающие организации, такие как United Way, Boy Scouts, Girl Scouts, Клубы мальчиков и девочек Америки, CARE, Красный Крест, Армия спасения и т. Д.

- Организации по предотвращению жестокого обращения с детьми и животными

- Организации по распространению грамотности

- Научные организации

- Другие организации, перечисленные в онлайн-списке организаций, освобожденных от уплаты налогов, в инструменте «Проверка» (см. Ниже)

Перед тем, как сделать пожертвование, вы можете узнать в организации, есть ли у нее право на получение пожертвований, не облагаемых налогом.Вы можете использовать инструмент поиска организаций, освобожденных от уплаты налогов IRS, чтобы найти квалифицированные освобожденные от налогов благотворительные организации или организации с отмененным федеральным налоговым статусом. Некоторые организации, которые могут не быть указаны в поисковом инструменте IRS, включают небольшие церкви, подпадающие под исключение для больших групп, религиозные организации и общественные благотворительные организации с годовой валовой выручкой в размере 5000 долларов США или меньше, дочерние и зависимые компании организаций, перечисленных в инструменте, и официально признанные индейские племена. Правительства. Вы можете дважды проверить квалификационный статус небольших благотворительных организаций, прежде чем делать пожертвование.Многие организации теряют статус освобожденных от налогов из-за того, что не подают необходимые документы в течение трех лет подряд. Пожертвования этим организациям больше не подлежат налогообложению. IRS хранит обновленный список организаций с отозванным статусом на своем веб-сайте.

Некоторые организации, которые могут не быть указаны в поисковом инструменте IRS, включают небольшие церкви, подпадающие под исключение для больших групп, религиозные организации и общественные благотворительные организации с годовой валовой выручкой в размере 5000 долларов США или меньше, дочерние и зависимые компании организаций, перечисленных в инструменте, и официально признанные индейские племена. Правительства. Вы можете дважды проверить квалификационный статус небольших благотворительных организаций, прежде чем делать пожертвование.Многие организации теряют статус освобожденных от налогов из-за того, что не подают необходимые документы в течение трех лет подряд. Пожертвования этим организациям больше не подлежат налогообложению. IRS хранит обновленный список организаций с отозванным статусом на своем веб-сайте.

Организации, НЕ признанные благотворительными

Пожертвования следующим типам организаций, как правило, не облагаются налогом:

- Коммерческие учреждения

- Физические лица

- Лоббистские группы

- Профсоюзы

- Торговые палаты

- Гражданские лиги

- Спортивные и общественные клубы

- Большинство иностранных организаций

- ТСЖ

- Стоимость обучения

- Стоимость сданной крови

- Политические кандидаты или организации

- Иностранные или непризнанные правительства

Транспортные расходы и прочие благотворительные расходы

Вы можете претендовать на следующие расходы в качестве налогового вычета в благотворительных целях:

- Транспортные расходы: Как правило, вы также можете вычесть расходы на транспортировку, включая использование вашего автомобиля для проезда к месту оказания благотворительных услуг и обратно.

Узнайте больше о командировочных отчислениях и ставках миль.

Узнайте больше о командировочных отчислениях и ставках миль. - Наличные расходы: Как правило, вы можете вычесть любые невозмещенные расходы из собственного кармана, понесенные во время работы в квалифицированной благотворительной организации в качестве волонтера, если расходы напрямую связаны с оказываемыми услугами.

- Расходы на жилье для студентов: Как правило, вы можете вычесть любые расходы, понесенные на проживание студента, спонсируемые квалифицированной благотворительной организацией.

Ограничения

Существуют ограничения на благотворительные взносы, связанные с документацией и лимитами взносов. Вы должны вести учет любых пожертвований, которые вы делаете, на случай аудита IRS. IRS требует, чтобы вы регистрировали любых денежных взносов , таких как аннулированный чек, выписка из банка, выписка по кредитной карте или письменное заявление от благотворительной организации с указанием даты взноса, суммы взноса и имени. благотворительной организации.

благотворительной организации.

Если вы сделали пожертвование с помощью текстового сообщения, телефонный счет будет служить записью взноса, если в счете будет указана сумма, дата, когда был сделан взнос, и название организации, которой вы сделали пожертвование.

Если стоимость одного пожертвования превышает 250 долларов, вы должны получить письменное подтверждение от квалифицированной организации. Каждый взнос считается отдельным вычетом по статьям.

Если ваш общий вычет по безналичным взносам превышает 500 долларов, вы должны заполнить форму eFileIT 8283, раздел A, которая находится в электронном файле.com подойдет вам. Если ваш взнос в виде неденежной собственности превышает 5000 долларов, вам может потребоваться сторонняя оценка стоимости. В этом случае вам также необходимо будет заполнить форму eFileIT 8283, раздел B. Помните, что eFile.com сгенерирует для вас правильные формы в процессе подготовки налоговой онлайн-отчетности.

Подробнее о требованиях к документации для благотворительных пожертвований см. Публикация 1771 — Благотворительные пожертвования: требования к обоснованию и раскрытию информации.

Публикация 1771 — Благотворительные пожертвования: требования к обоснованию и раскрытию информации.

Лимиты отчислений на благотворительные взносы:

- Если вы получаете какую-либо компенсацию за свое пожертвование (например, билеты на благотворительный бал, театральное представление, спортивное мероприятие или товары, товары или услуги), вы можете вычесть только сумму пожертвования, превышающую справедливая рыночная стоимость того, что вы получили.

- Вы не можете вычесть стоимость лотерейных билетов, бинго или лотерейных билетов, приобретенных у благотворительной организации.

- Вы не можете вычесть стоимость пожертвованного времени или профессиональных услуг, а также стоимость сданной крови.

- Если вы даете обещание пожертвовать определенную сумму, вы можете вычесть только сумму, фактически пожертвованную в течение года.

- Если вы делаете пожертвование с помощью кредитной карты или чека ближе к концу года, вы все равно должны включить его в свою налоговую декларацию в том году, в котором оно было сделано, даже если вы не выплачиваете или не балансируете счет до конца года.

год.

год.

Вы можете вычесть только до 60% от вашего скорректированного валового дохода в виде благотворительных взносов, начиная с 2020 налогового года. Для оцененных активов (включая долгосрочные акции или имущество, вычитаемые из налогооблагаемой базы по справедливой рыночной стоимости) ваш вычет не должен превышать 30%. вашего скорректированного валового дохода. Если ваши взносы превышают установленные вами пределы, вы можете перенести благотворительные отчисления на срок до пяти лет.

Прочие налоговые вычеты

- Вы также можете требовать налоговых вычетов на оцененные акции и взносы в организации, оказывающие помощь при стихийных бедствиях.

- Денежные средства и имущество — это не единственное, что вы можете жертвовать на благотворительность для получения налоговой выгоды. Пожертвование ценных бумаг может дать вам отличную экономию на налогах. Вы можете пожертвовать любые акции, которые выросли в цене, если вы владеете ими более года, и избежать налога на прирост капитала.

Если вы продали подорожавшие акции за наличные, вам придется заплатить налог с суммы выручки. Если вы пожертвуете подорожавшие акции, вы можете вычесть 100% стоимости из своей налоговой декларации.

Если вы продали подорожавшие акции за наличные, вам придется заплатить налог с суммы выручки. Если вы пожертвуете подорожавшие акции, вы можете вычесть 100% стоимости из своей налоговой декларации. - Взносы в организации, оказывающие помощь в случае стихийных бедствий за рубежом, не облагаются налогом, если соответствующая группа находится в США.С. и полностью контролирует распределение пожертвованных средств. Перед тем, как внести свой вклад, убедитесь, что благотворительная организация соответствует требованиям, и обязательно ведите учет пожертвований. Более подробную информацию о предоставлении благотворительных пожертвований на помощь при стихийных бедствиях можно найти в публикации IRS 3833 — Помощь при стихийных бедствиях.

Как вычесть благотворительные взносы

Вы должны указать вычеты, чтобы заявить о пожертвовании квалифицированной организации в своей налоговой декларации.Когда вы готовите налоговую декларацию на eFile.com, мы сгенерируем правильную (-ые) форму (-ы) для использования для запроса ваших благотворительных пожертвований на основе ваших ответов во время вопросов на налоговом собеседовании.

Дополнительная информация

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Часто задаваемые вопросы: Налоговая информация для пожертвований

Является ли мой взнос в Habitat пожертвованием, не облагаемым налогом?

Если вы перечисляете свои вычеты, вы можете вычесть благотворительные взносы в виде денег или имущества, сделанные в пользу квалифицированных организаций. Допускаются только пожертвования, действительно сделанные до окончания налогового года.

Мы рекомендуем вам связаться с вашим налоговым консультантом или бухгалтером или посетить веб-сайт IRS для получения дополнительной информации.

Я выполнял профессиональные работы в виде слесаря, строительства, бухгалтерского учета или чего-то подобного для Habitat, и я не взимал с них плату.

Могу ли я вычесть стоимость своего труда из налогов?

Могу ли я вычесть стоимость своего труда из налогов?Как правило, вы не можете вычесть свой труд, но вы можете вычесть любые понесенные вами расходы. Мы предлагаем вам позвонить своему налоговому консультанту или бухгалтеру или просмотреть раздел «Взносы, которые вы не можете вычесть» в Публикации IRS 526: Благотворительные взносы.

Моя дочь или сын отдали в Habitat, но он или она не собирается перечислять свои налоги.Могу ли я использовать ее пожертвование на уплату налогов?

Мы рекомендуем вам связаться с вашим налоговым консультантом или бухгалтером или посетить сайт www.irs.gov.

Я отправил пожертвование по почте в последнюю неделю декабря и получил квитанцию за следующий год. Могу ли я списать это пожертвование в свою налоговую декларацию за предыдущий год?

Если на чеке указана дата прошлого года и вы перечисляете свои вычеты, вы можете вычесть свое пожертвование. Мы предлагаем вам связаться с вашим налоговым консультантом или бухгалтером или посетить веб-сайт IRS для получения дополнительной информации.

Я пожертвовал деньги местному партнеру, и мне нужна квитанция по уплате налогов. Вы можете получить это для меня?

Квитанции о пожертвованиях местным аффилированным лицам Habitat for Humanity должны быть получены от аффилированных лиц. Вы можете найти контактную информацию своего партнера в Интернете.

Я пожертвовал деньги своему местному филиалу. Я пытался получить от них квитанцию, но не могу заставить их отправить ее. Что мне теперь делать?

Позвоните по телефону 1-800-HABITAT (1-800-422-4828).Вы также можете отправить свое имя и адрес по электронной почте с указанием имени, города и штата аффилированного лица, которому вы сделали пожертвование [электронная почта защищена]. Мы сделаем все возможное, чтобы помочь вам.

Я пожертвовал бытовую технику, мебель или другой предмет местному Хабитату, но не получил квитанции. Как получить квитанцию?

Квитанции на пожертвования, сделанные местным филиалам Habitat for Humanity или ReStores Habitat for Humanity, должны быть получены от них. Вы можете найти контактную информацию своего партнера в Интернете.

Вы можете найти контактную информацию своего партнера в Интернете.

Я попытался получить квитанцию на пожертвования, но партнерская программа или ReStore не выдаст ее мне. Вы можете помочь?

Позвоните по телефону 1-800-HABITAT (1-800-422-4828). Вы также можете отправить свое имя и адрес по электронной почте с указанием имени, города и штата аффилированного лица, которому вы сделали пожертвование [электронная почта защищена]. Мы сделаем все возможное, чтобы помочь вам.

Я подарил своему местному Хабитату прибор, мебель или другой предмет. Я получил квитанцию, но на ней не было долларовой суммы.Можете ли вы дать мне один с указанной суммой?

Habitat for Humanity International или наши аффилированные лица не могут присвоить ценность неденежным подаркам. Даритель должен определить стоимость для налоговых целей. Мы предлагаем вам связаться с вашим налоговым консультантом или бухгалтером или посетить веб-сайт IRS для получения дополнительной информации.

Я отправился в путешествие по глобальной деревне с Habitat. Могу ли я вычесть стоимость билетов на самолет или другие расходы?

Часть необходимых затрат на программу поддерживает благотворительные усилия программы Habitat.В зависимости от страны вашего происхождения стоимость поездки может не облагаться налогом. Пожалуйста, проконсультируйтесь с налоговым консультантом относительно вашей конкретной ситуации.

Я пожертвовал 500 долларов на поездку племянника в Гондурас. Могу ли я вычесть это из моих налогов?

Часть его необходимых программных расходов поддерживает благотворительные усилия программы Хабитат. В зависимости от страны его происхождения стоимость поездки может не облагаться налогом. Пожалуйста, проконсультируйтесь с налоговым консультантом относительно вашей конкретной ситуации.

Является ли Habitat for Humanity International 50-процентной организацией?

Да. Для получения дополнительной информации посетите www. irs.gov/pub/irs-pdf/p526.pdf.

irs.gov/pub/irs-pdf/p526.pdf.

Является ли Habitat for Humanity International 501 (c) (3)?

Да.

Могу ли я получить копию письма Habitat for Humanity International 501 (c) (3)?

Да, вы можете скачать наше письмо 501 (c) (3). Если вам нужна другая информация, позвоните нам по телефону 1-800-HABITAT (1-800-422-4828) или напишите нам по адресу [email protected].

Для местных аффилированных лиц свяжитесь с ними напрямую. Вы можете найти контактную информацию своего партнера в Интернете или позвонить нам по телефону 1-800-HABITAT (1-800-422-4828).

Является ли Habitat for Humanity International благотворительной объединенной федеральной кампанией?

Да, наш номер CFC 10945.

Обратите внимание, что каждый из наших аффилированных лиц является отдельным лицом. Если вы хотите узнать, является ли ваш местный филиал благотворительной организацией Объединенной федеральной кампании, посетите сайт www.opm.gov/cfc/charities/lists/.

Я ежемесячно жертвую в Habitat через программу HopeBuilders. Мне нужна выписка, чтобы я мог подать налоговую декларацию. Вы можете отправить это мне?

Большое спасибо за ваше щедрое пожертвование. В вашей февральской выписке будут отражены ваши пожертвования, и ее можно будет использовать для налоговых целей. Он должен прибыть к концу февраля. Если вам нужна дополнительная помощь, свяжитесь с нами по [электронной почте] или позвоните по телефону 1-800-HABITAT (1-800-422-4828).

благотворительных пожертвований | H&R Block

Вы можете вычесть пожертвования, которые вы делаете в определенные благотворительные организации.Это может уменьшить ваш налогооблагаемый доход, но чтобы потребовать пожертвования, вы должны перечислить свои вычеты. Заявите о своих благотворительных пожертвованиях в форме 1040, Приложение A. Ваши пожертвования должны поступить в организацию, которая является одной из следующих:

- Некоммерческая религиозная группа

- Некоммерческая образовательная группа

- Некоммерческая благотворительная группа

Эти группы часто называют организациями 501 (c) (3). Пожертвования, которые вы делаете напрямую нуждающимся, не учитываются.

Пожертвования, которые вы делаете напрямую нуждающимся, не учитываются.

Денежные пожертвования

Денежные пожертвования — это пожертвования, которые вы делаете напрямую некоммерческой организации.Вы будете использовать один из следующих способов оплаты:

- Наличные деньги

- Чек

- Кредитная карта

- Дебетовая карта

- Удержание из заработной платы

- Автоматический вывод с вашего банковского счета

Если вы примете что-то взамен подарка, вы не сможете списать полную сумму.

Пример: местный общественный телеканал предлагает проигрыватель компакт-дисков в качестве пожертвования в размере 1000 долларов в свой годовой фонд. Если стоимость проигрывателя компакт-дисков составляет 200 долларов, ваш вычет ограничен 800 долларами — разницей между тем, что вы дали, и тем, что получили.Вы можете потребовать полную благотворительную вычету только в случае отказа от проигрывателя компакт-дисков.

Вы можете не принимать во внимание полученные товары и услуги, если (на 2020 год) применимо одно из следующих условий:

- Их справедливая рыночная стоимость (FMV) не превышает меньшее из следующих значений:

- Оба эти утверждения верны:

- Выплата на 2020 год составляет не менее 52,50 долларов США.

- Единственные преимущества, которые вы получаете, — это предметы с логотипом организации, например кружки и футболки. Их совокупная стоимость не может превышать 10 долларов.45 на 2020 год.

- Организация раздает бесплатные неупорядоченные предметы с просьбой о пожертвовании.

- Оба эти утверждения верны:

- Годовой платеж составляет 75 долларов США или меньше.

- Донор получает определенные права и привилегии. Пример: вход со скидкой на выступления, но не на спортивные мероприятия