Акт сверки с расхождениями как подписать: Акт сверки с разногласиями. Образец заполнения 2022-2023 года

Как правильно подписать образец акта сверки с расхождениями

В работе юридических лиц кроме оформления обязательных документов и их ведения есть еще и документы, которые не являются обязательными, но они необходимы для удобства работы.

Акт сверки взаиморасчетов является таковым.

Как подписать акт сверки с расхождениями образец которого можно скачать на сайте, мы сейчас узнаем.

Назначение акта

Такой документ широко применяется для различных согласований учета операций между контрагентами. Стороны здесь – 2 юридических лица либо организация и государственный орган.

Работа любого предприятия подразумевает длительное сотрудничество с одними партнерами. У сторон могут быть расхождения в учете платежей или товаров. Для урегулирования различных расхождений акт сверки и применяется.

Порядок составления

Так как такой документ не является обязательным, то законодательство не указывает какую-то строгую унифицированную форму для его составления.

Обычно акт оформляется в виде реестра документов, которые имеются и подтверждают факт передачи товаров и оплаты.

Кроме этого он должен иметь такие пункты:

- Название документа.

- Дата составления.

- Название сторон.

- Период сверки.

- Реестр документов.

- Сторона – составитель.

- Подписи.

- Печати.

Процедура сверки

Процедура сверки начинается с того, что инициатор составляет акт в 2-х экземплярах в произвольном варианте. Информация вносится в документ на основании первичной документации. 2 экземпляра подписываются, ставится подпись, а потом отправляются контрагенту. Вторая сторона получает акт и сверяет документы. Если сведения все совпадают, то 2 экземпляра подписываются, заверяются печатью и 1 документ возвращается к составителю.

Если обнаружены какие-то расхождения, то процедура бывает такой же, только при возвращении документа нужно указать все расхождения.

Период может быть любым, это зависит от количества операций и регулярности между контрагентами. Они могут быть ежемесячными, ежеквартальными и т.п. Если регулярность не установлена, то можно составлять акт с даты окончания периода сверки, которая была указана в прошлом акте.

Заверение документами подписями может зависеть от различных причин. Когда сверка происходит для порядка платежей, то подписи могут поставить главные бухгалтера. Когда акт предоставляется для суда, то нужна подпись руководителя.

Использование акта для суда имеет свои особенности. Главной особенностью является то, что если акт не подписан одной стороной, то он не имеет юридической силы. Контрагент может отказаться подписывать акт сверки, если он так захочет. Поэтому нужно заранее договориться обо всех этапах подписания договора и внести в него ответственность в случае уклонения от сверки или за отказ в подписании документа.

Если акт содержит сведения о задолженностях у какой-то одной стороны, то суд сможет дать подтверждение. Чтобы обосновать задолженности, нужны документы, которые подтверждают возникновение таких обязательств. Акт сверки не относится к таким документам, но по нему можно вычислить отсутствие оплаты и сместить дату отчета исковой давности.

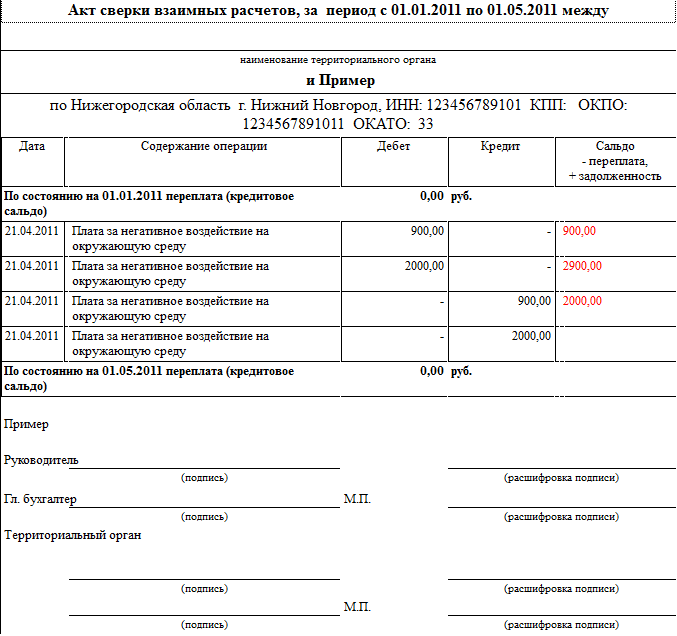

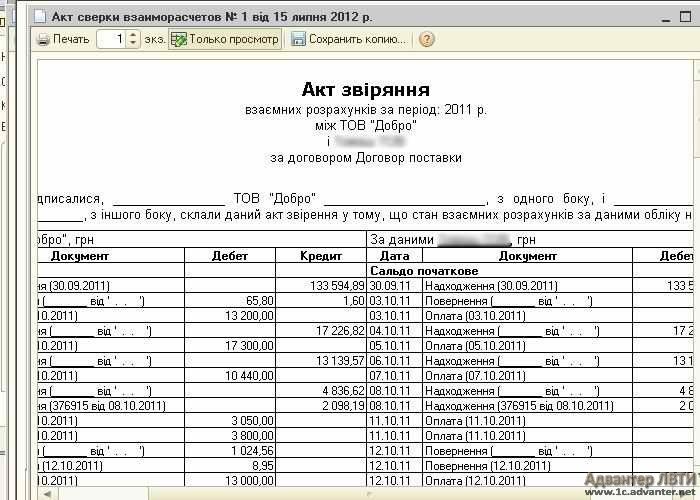

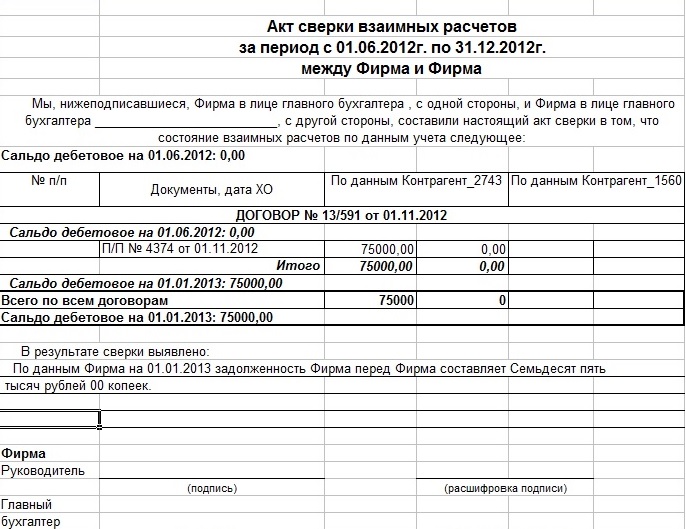

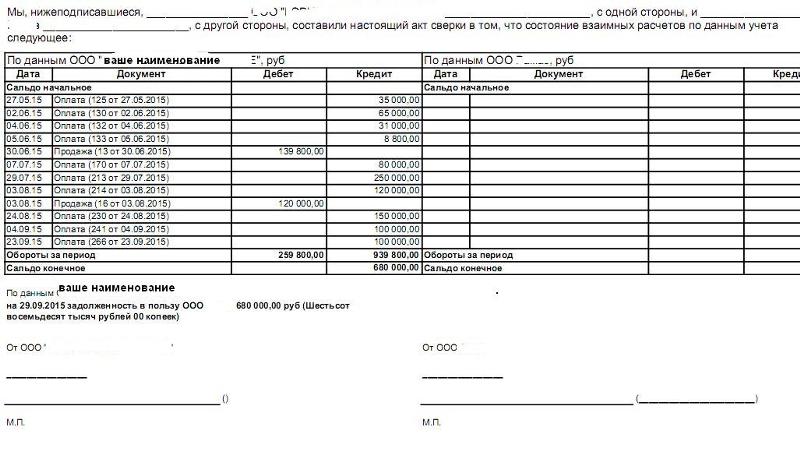

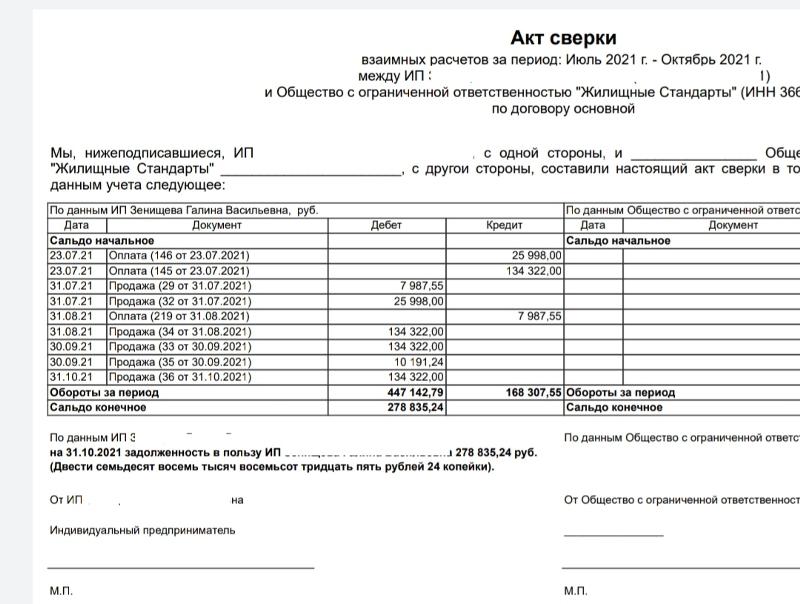

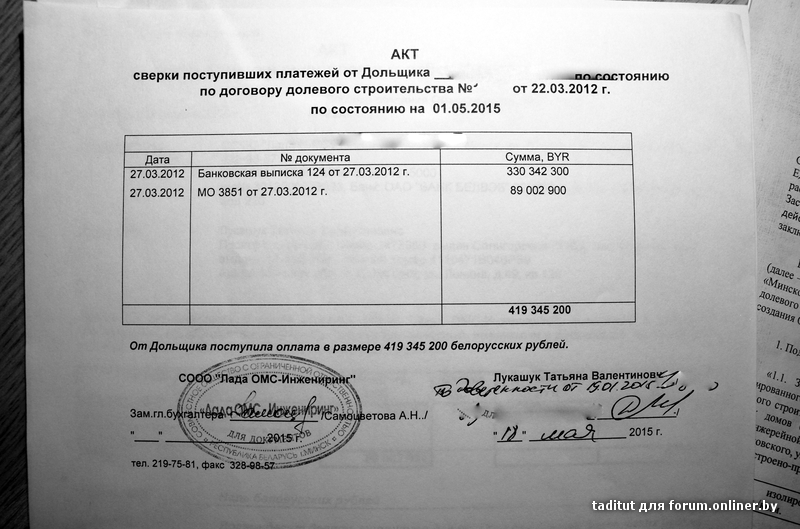

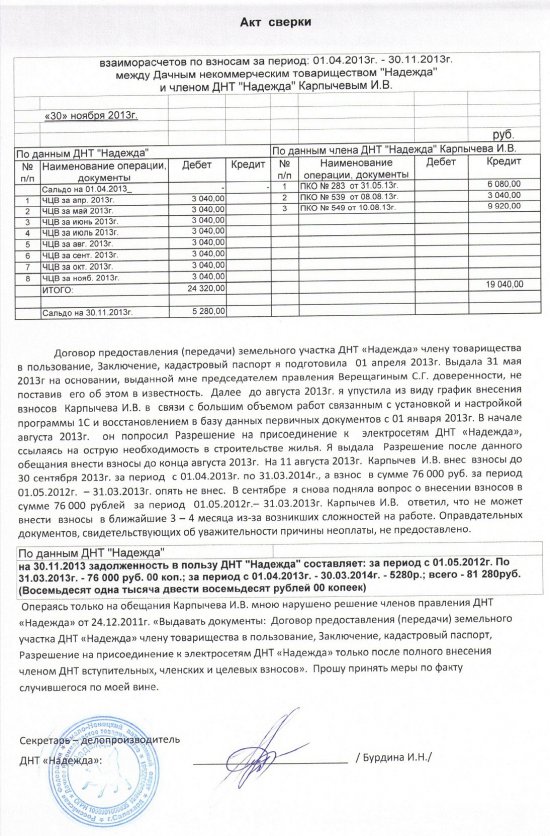

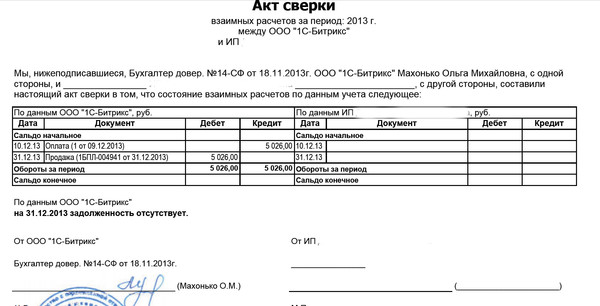

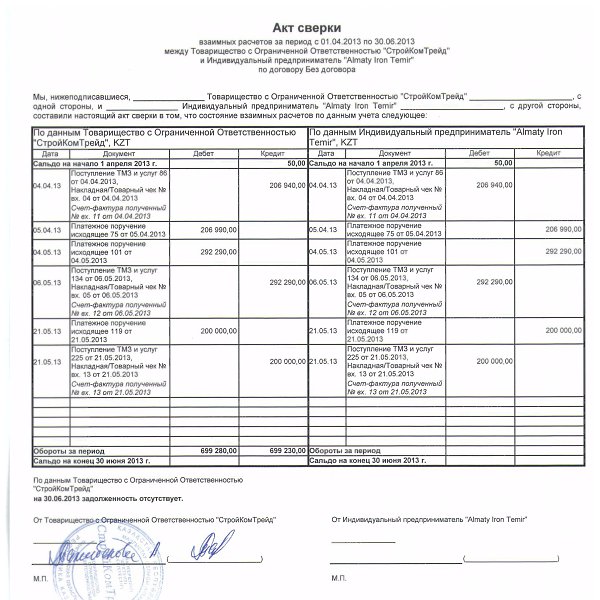

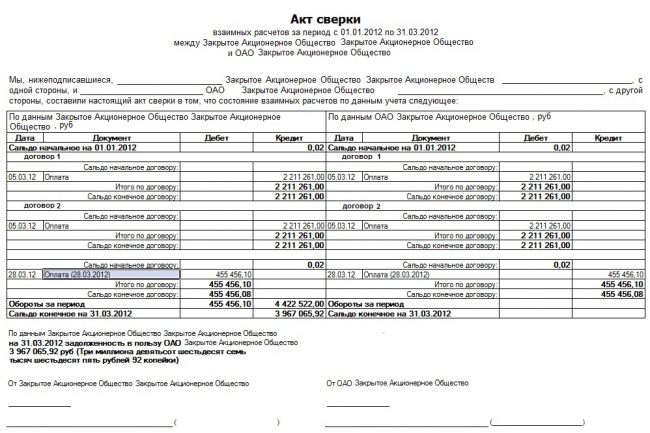

Ниже расположен типовой бланк и образец акта сверки с расхождениями вариант которого можно скачать бесплатно.

Как сверять расчеты с контрагентами в электронном формате?

В статье мы разберемся с документом, который составляют для проведения сверки по расчетам с контрагентами и расскажем про предстоящие изменения от ФНС. На примере цифрового решения от СберКорус мы рассмотрим, как организовать документооборот для отправки акта сверки взаиморасчетов без бумаги и ручных подписей, то есть полностью в электронном формате.

Что представляет собой акт сверки расчетов?

Это документ, отражающий все передвижения товаров, работ, услуг и денег между двумя бизнес-партнерами. Он необходим для проверки наличия наличие или отсутствия задолженностей между сторонами сверки за определенный период, иными словами убедиться в том, что все произведенные операции правильно отражены в бухгалтерском учете. Проверка по такому акту помогает своевременно выявить и исправить ошибки.

Он необходим для проверки наличия наличие или отсутствия задолженностей между сторонами сверки за определенный период, иными словами убедиться в том, что все произведенные операции правильно отражены в бухгалтерском учете. Проверка по такому акту помогает своевременно выявить и исправить ошибки.

Обязательно ли составлять и передавать контрагентам этот акт?

Обязанность проводить такие сверки не установлена российскими законами, отсутствует и необходимость подписывать полученный от контрагента акт. Об этом стороны могут договориться только путем заключения договора, в котором будет закреплен такой порядок и периоды, в которые проводится сверка. В этом случае попытки уклониться от составления или подписания акта будут расцениваться как несоблюдение условий договора, а нарушитель будет обязан взять на себя установленную соглашением ответственность, например, выплатить штрафные санкции.

Чем полезен акт сверки после его подписания?

С помощью правильно оформленного акта сверки можно повлиять, например, на исковую давность по дебиторской задолженности. Если должник ставит свою подпись на акте, значит он признает наличие у него долга, и с этого момента срок исковой давности обнуляется. При этом важно понимать, что даже подписанный сторонами акт сверки — это лишь дополнительный документ для юридического подтверждения задолженности у контрагента. Основными подтверждениями фактов хозяйственной деятельности всегда являются первичные документы — накладные, платежные поручения, выписки из банка и т.д., и в случае обращения в суд эти документы будут рассматриваться в приоритетном порядке.

Если должник ставит свою подпись на акте, значит он признает наличие у него долга, и с этого момента срок исковой давности обнуляется. При этом важно понимать, что даже подписанный сторонами акт сверки — это лишь дополнительный документ для юридического подтверждения задолженности у контрагента. Основными подтверждениями фактов хозяйственной деятельности всегда являются первичные документы — накладные, платежные поручения, выписки из банка и т.д., и в случае обращения в суд эти документы будут рассматриваться в приоритетном порядке.

Новости об утверждении формата электронного акта сверки

Уже в этом году, по инициативе налогового ведомства, по многим электронным документам будут официально утверждены их единые форматы, в том числе и по акту сверки расчетов с контрагентами. В октябре прошлого года ФНС опубликовала на портале проектов нормативных актов соответствующий приказ. Пока что неизвестны даты его рассмотрения в Министерстве Юстиции, но предполагается, что электронный акт сверки в утвержденном едином формате будет применяться уже совсем скоро.

Как сейчас оформить и направить акт сверки партнеру?

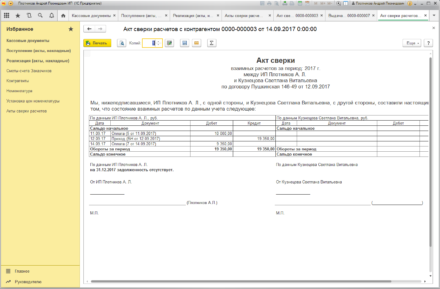

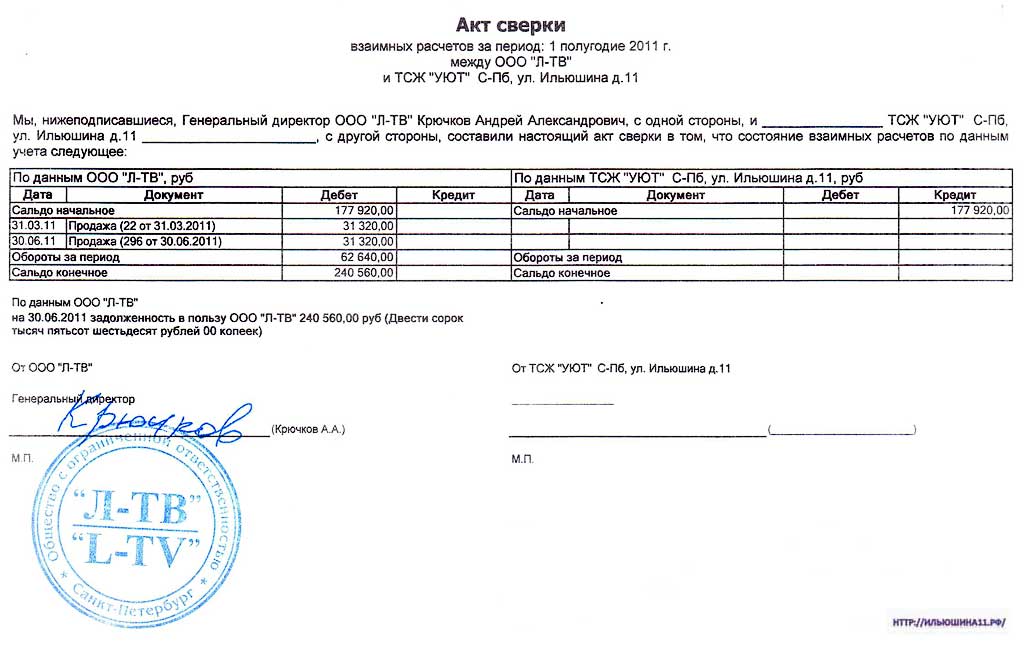

Пока ФНС не установила формат для этого документа, его можно составить в свободной форме и передать контрагенту на бумаге или в электронном виде. Как правило, шаблон акта сверки формирует используемая система бухгалтерского учета, или же форму акта можно установить в договоре. Стандартный шаблон документа выглядит так:

Если компания до сих пор ведет документооборот на бумаге, то понадобится заполнить свою часть документа и распечатать два экземпляра. На них нужно проставить дату составления, подпись уполномоченного лица, и при наличии — заверить печатью. Оба экземпляра нужно направить контрагенту с сопроводительным письмом, в котором указывается способ и срок на возврат одного экземпляра подписанного акта. Распечатанный акт направляется лично, по почте, или с помощью курьерской службы.

Современным решением для предпринимателей и юридических лиц является внедрение Сервиса электронного документооборота «СФЕРА Курьер», который разработан в СберКорус специально для обмена юридически значимыми электронными документами.

Сервис позволяет загрузить документ акта сверки в любом формате и подписать его с помощью КЭП, что позволит в считанные секунды направить его в адрес контрагента и полностью избавит от бумажной работы. Документ хранится в архиве в личном кабинете и сервиса и всегда будет оперативно доступен для просмотра и выгрузки.

Как отражается акт сверки в бухучете?

Акт сверки не является первичным документом, и его составление никак не отражается на бухгалтерских проводках. Даже если по итогам сверки будут выявлены расхождения, акт не сработает как основание для корректировок в бухгалтерском учете. Судебная практика Арбитражного суда Московского округа (А40-121019/2019, № А40-233622/2018) установила, что акт сверки не подтверждает задолженность, если к нему не приложены первичные документы.

Кто уполномочен подписывать акт?

На практике акты сверки расчетов заверяются подписями сотрудников разного уровня — старшими бухгалтерами, заместителями и т. д. Даже если у них есть доверенности от компании, то полномочий на признание долга у них отсутствуют. Акты, подписанные таким образом, не обнуляют срока исковой давности по дебиторской задолженности. Для представления документа в суде требуется, чтобы он был подписан единоличным исполнительным органом (гендиректором, президентом и пр.) Также допускается, что документ будет подписан законным представителем, который действует по доверенности от компании. В ней обязательно должны быть прописаны не только полномочия на подпись актов сверки, но полномочия на признание долга у организации.

д. Даже если у них есть доверенности от компании, то полномочий на признание долга у них отсутствуют. Акты, подписанные таким образом, не обнуляют срока исковой давности по дебиторской задолженности. Для представления документа в суде требуется, чтобы он был подписан единоличным исполнительным органом (гендиректором, президентом и пр.) Также допускается, что документ будет подписан законным представителем, который действует по доверенности от компании. В ней обязательно должны быть прописаны не только полномочия на подпись актов сверки, но полномочия на признание долга у организации.

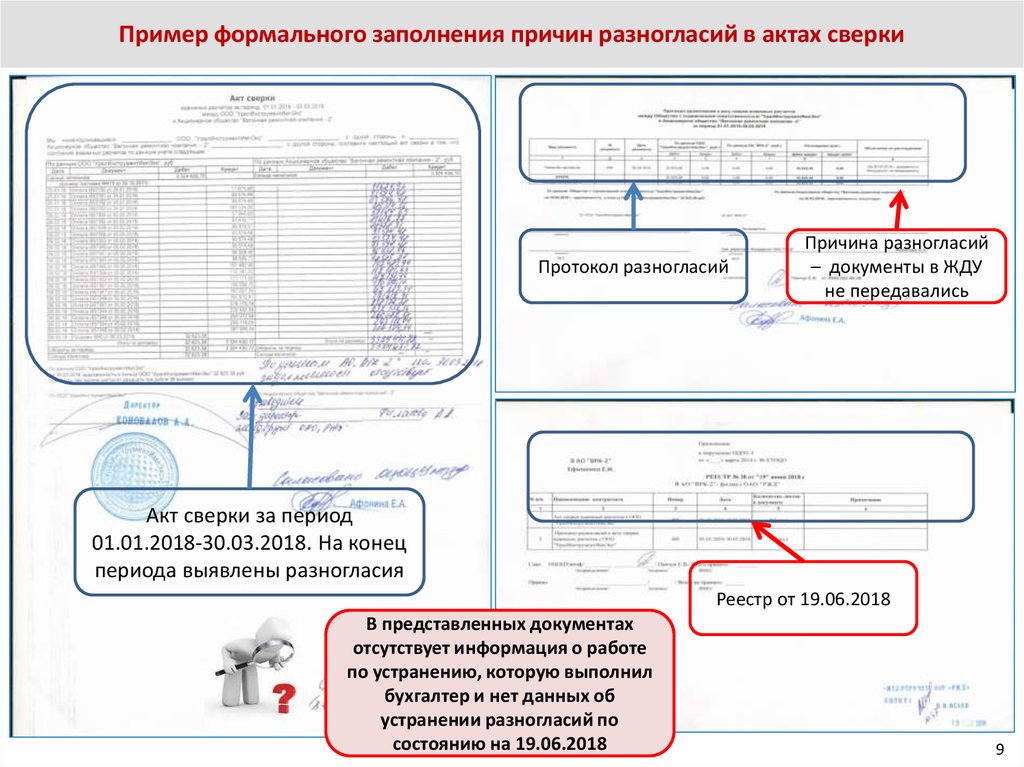

Основные причины расхождений в актах сверки расчетов

Если по результатам проведения сверки вы выявили расхождения, то следует провести инвентаризацию и исправить это:

-

Все ли документы переданы друг другу сторонами сверки? Проверить нужно все сведения о работе с контрагентом, которые передавали и получали.

-

Правильность отражения операций в бухгалтерском учете. Иногда это могут быть допущенные ошибки — ответственный сотрудник завел в систему учета не всю документацию или, напротив, что-то продублировал.

-

Корректность учета первичных документов по дате операции. Может так случиться, что контрагент отнес документ к другому периоду и поэтому он выпадает из выборки в акте сверки.

Распространенные проблемы с банковской выверкой QuickBooks — Sagenext

Содержание: —

- Что такое проблемы сверки банковских счетов QuickBooks

- Причины проблем с согласованием в QuickBooks

- шагов для решения/устранения проблемы с банковской выверкой QuickBooks

- Шаг 1. Просмотрите начальный и начальный балансы

- Шаг 2: измененные, удаленные или новые транзакции

- Шаг 3.

Поиск корректировок согласования

Поиск корректировок согласования

- Часто задаваемые вопросы

QuickBooks Online и Desktop отлично подходят для интеграции со сторонними банковскими приложениями и службами. Если вы интегрировали QuickBooks (QB) со своим онлайн-банкингом, вы должны сверить счета, чтобы убедиться, что ваша банковская информация верна.

Проблемы с выверкой банковских счетов QuickBooks часто возникают в какой-то момент процесса. Для обеспечения точности бухгалтерских записей процесс сверки должен выполняться регулярно.

Вы поймете основные причины, которые могут вызвать проблемы с банковской сверкой QuickBooks, и быстрые методы их решения. Прочтите статью для получения дополнительной информации.

Что такое проблемы сверки банковских счетов QuickBooks

Компании должны ежемесячно сверять свои банковские счета, чтобы избежать неточностей. Регулярная сверка банковских счетов QuickBooks гарантирует пользователям следующие моменты:

- С помощью этого процесса можно решить проблему.

Кроме того, пользователи могут анализировать расхождения между записями и банками.

Кроме того, пользователи могут анализировать расхождения между записями и банками. - Также полезно своевременно уведомлять о любых мошеннических транзакциях, которые могут произойти.

Пользователям рекомендуется регулярно сверять счета банковских/кредитных карт в QuickBooks, чтобы гарантировать точность результатов.

Причины проблем с согласованием в QuickBooks

Здесь мы перечислили некоторые из наиболее распространенных причин, которые могут вызвать проблемы с согласованием QuickBooks:

- Отсутствующие чеки присутствуют в QuickBooks или нет.

- Неверные настройки в QuickBooks.

- Ошибки при записи в QuickBooks.

- Пропущенные записи транзакций в базе данных транзакций QuickBooks.

Шаги по решению/устранению проблемы с банковской выверкой QuickBooks

Когда транзакции, которые вы ввели в QuickBooks, не совпадают с транзакциями в вашей банковской выписке. Следуйте приведенным ниже инструкциям, чтобы решить проблемы сверки банковских счетов QuickBooks.

Следуйте приведенным ниже инструкциям, чтобы решить проблемы сверки банковских счетов QuickBooks.

Шаг 1. Просмотрите начальный и начальный балансы

Для начала еще раз проверьте начальный и начальный балансы. После того, как вы подтвердите, что они верны, вы можете искать другие проблемы.

Шаг 2: измененные, удаленные или новые транзакции

Несколько отчетов QuickBooks позволяют узнать, было ли что-либо изменено, удалено или добавлено. Следовательно, чтобы проверить отчеты, выполните шаги, указанные ниже.

Сначала запустите отчет о несоответствии сверки

Отчет подтверждает новые изменения, произошедшие с момента последней сверки. Упорядочивается по дате выписки.

Следуйте приведенным ниже инструкциям:

- Выберите «Отчеты» из раскрывающегося меню. В меню «Банковские операции» выберите «Несоответствие сверки».

- Выберите учетную запись, которую вы сейчас согласовываете, а затем нажмите OK .

- Проанализируйте отчет и найдите любые расхождения.

- Проконсультируйтесь с человеком, который внес изменения. Как только вы нашли причину, внесите изменения в транзакцию.

Во-вторых, запустите отчеты об отсутствующих проверках

Вы сможете увидеть, отсутствуют ли какие-либо проверки, после того как запустите отчет об отсутствующих проверках. Отчет об отсутствующем чеке может дать вам информацию о конечном балансе вашей сверки.

- Сначала перейдите в меню «Отчеты» . Выберите «Банковское дело» из выпадающего меню, затем «Отсутствующие чеки».

- Выберите учетную запись, которую вы хотите согласовать, а затем нажмите OK .

- Изучить отчет. Найдите любые транзакции, которые были включены в отчет , но не существуют в вашей банковской выписке .

Помните, что они не должны быть в вашей сверке, если они не указаны в вашей банковской выписке.

Помните, что они не должны быть в вашей сверке, если они не указаны в вашей банковской выписке.

В-третьих, запустите подробный отчет о транзакции

Используйте следующие операторы, чтобы определить, были ли изменены какие-либо транзакции:

- Рекомендуется начать с раздела «Отчеты». Выберите «Сведения о транзакции» в меню «Пользовательские отчеты» .

- Выберите вкладку «Показать ».

- Выберите последнюю дату учетной записи в QuickBooks в разделе поля «Дата от». Вы можете оставить это поле пустым, если не хотите его выбирать.

- Выберите дату последней сверки в разделе Дата по.

- Выберите «Фильтры» из выпадающего меню.

- В меню поля Учетная запись выберите учетную запись, которую вы согласовываете.

- Установите дату в поле «Введено/Последнее изменение» на дату последней сверки.

Затем измените дату на сегодняшнюю дату в поле.

Затем измените дату на сегодняшнюю дату в поле. - Чтобы запустить отчет, нажмите OK .

- Свяжитесь с человеком, внесшим изменения. Может быть причина для замены. Как только вы это поняли, оставьте транзакцию в покое.

Шаг 3. Поиск корректировок согласования

Иногда пользователи выполняют корректировку сверки, чтобы заставить свои банковские записи совпадать в QuickBooks. Вы не должны вносить коррективы в свою выверку без руководства вашего бухгалтера. Кроме того, корректировки не устраняют ошибки, и если вы устраните ошибку, последующая корректировка вызовет проблемы с обработкой. Итак, убедитесь, что никто не внес неверные корректировки в учетную запись.

- Выберите параметр «План счетов»

- Открыть счет сверки расхождений.

- Установите даты для последних сверок в столбце «Даты».

- Если вы видите какие-либо неточные корректировки, влияющие на баланс счета, сообщите об этом лицу, внесшему изменения. Помните, что ваши изменения не конфликтуют с корректировками.

Следуйте всем инструкциям по устранению проблемы в QuickBooks Bank Reconciliations.

Экспертное мнение!

Несмотря на то, что QuickBooks представляет собой комплексное решение, предоставляющее несколько мощных функций, все же возникают проблемы или сбои. Отчеты QuickBooks о банковской сверке играют ключевую роль и должны демонстрировать признаки правильности. Следовательно, любое несоответствие в них может повлиять на ваши финансовые отчеты. Вот почему вы должны следовать перечисленным выше шагам, чтобы иметь точные и точные заявления.

Свяжитесь с нами, если вам понравилось программное обеспечение и вы хотите его приобрести. Мы Intuit авторизовала QuickBooks Solutions Provider и занимается продажей подлинных продуктов Intuit. Вы также можете воспользоваться консультациями экспертов, чтобы узнать, какие версии Intuit лучше всего соответствуют потребностям вашего бизнеса. Мы обслуживаем наших клиентов с самыми высокими стандартами качества.

Вы также можете воспользоваться консультациями экспертов, чтобы узнать, какие версии Intuit лучше всего соответствуют потребностям вашего бизнеса. Мы обслуживаем наших клиентов с самыми высокими стандартами качества.

Часто задаваемые вопросы

Почему я должен отменить отчеты о сверке банковских счетов

Существует несколько причин, по которым может потребоваться отмена банковских выверок: —

- Неточно ввели дату платежа.

- Возможно, произошла несогласованная транзакция. Каждая транзакция должна быть тщательно проверена, и следует убедиться, что не осталось чеков с причитающимися платежами.

- Возможно, произошла неверная банковская сверка. Чтобы убедиться в отсутствии неожиданных заявлений о сверке банковских счетов, необходимо провести тщательную проверку.

Как удалить или отменить согласование для учетной записи

- Выберите опцию Banking .

- Затем прямо над столбцом действий выберите параметр «Перейти к истории/реестру учетной записи».

- Следующий шаг — определить, какие транзакции необходимо согласовать.

- Пока вы это делаете, нажмите на опцию R в верхней строке, которая находится между опциями сумма и депозит .

- Это изменит статус слота с BLANK на C , указывая, что он был очищено .

- Просто выберите опцию Сохранить в качестве последнего шага; затем вы увидите всплывающее окно, нажмите YES , и вы готовы к работе.

Как вручную отменить согласование в QuickBooks

Если описанные выше шаги не помогли решить вашу проблему, вы также можете выбрать ручной вариант следующим образом:

- Нажмите на значок настроек в вашем бухгалтерском программном обеспечении и выберите график счетов.

- Когда появится этот список учетных записей, как на следующем шаге, вы должны щелкнуть строку, которую вы хотите просмотреть, и нажать кнопку «История учетной записи».

- После определения учетной записи, в которую необходимо внести изменения, вы можете изменить статус согласования, установив флажок рядом с ним.

- Поскольку вы выполняете аварийное восстановление этого файла QuickBooks, очень важно знать сокращения. Здесь C означает Cleared , R означает Согласовано , а ПУСТО пробел подразумевает, что ни один из двух вариантов пока не выбран.

Как отменить банковскую выверку в QuickBooks Online

Действия по отмене банковской выверки QuickBooks Online:

- Щелкните значок Настройка , а затем параметр Согласовать , который появится в разделе Инструменты.

- Выберите банковский счет, для которого требуется сверка.

- Теперь наведите курсор на месяц сверки, и вы заметите Вариант отмены , который вы должны выбрать . После этого вы увидите сообщение, которое вы должны Choose .

- После того, как вы успешно выполнили вышеуказанные шаги, вы увидите на своем мониторе экран успеха, и вам нужно будет снова нажать OK .

Как сверить выписку по счету в QuickBooks Desktop

Имея десятилетний опыт работы с облачным хостингом QuickBooks, мы можем с уверенностью сказать, что решение проблем QuickBooks с выверкой банковских счетов намного проще в настольной версии QuickBooks 9.0112, , чем в онлайн-версии.

Для этого выполните следующие действия:

- Чтобы согласовать свою учетную запись, перейдите на вкладку или экран Banking и выберите параметр «Согласовать» .

- Появится экран начала согласования. « Выберите учетную запись» , которую вы хотите согласовать и заполнить другие данные, и нажмите «Продолжить ».

- Наконец, чтобы завершить процедуру, нажмите « Согласовать сейчас» .

Как поступать с различными утверждениями, которые согласовываются одно за другим

Если вам нужно согласовать все транзакции сразу, вы должны выполнить следующие шаги:

- Нажмите « Регистры» в меню Банковское дело .

- Теперь выберите конкретную учетную запись, с которой необходимо работать, из раскрывающегося меню Регистра .

- Нажмите на конкретную транзакцию , которую вы хотите Отмените согласование , а затем сотрите букву «R », написанную прямо над транзакцией. Затем вы можете изменить его в соответствии с вашим запросом.

Почему моя банковская выверка не балансируется в QuickBooks

В начале выверки банковских счетов в QuickBooks кто-то представил неточный итоговый баланс. В QuickBooks есть повторяющиеся или отсутствующие записи. Кто-то вошел в QuickBooks с деньгами на счету, которые еще не были переведены в ваш банк.

Может ли QuickBooks сверять счета

QuickBooks автоматически упорядочивает ваши данные, упрощая выверку банковских счетов. Выберите учетную запись, которую вы хотите согласовать в QuickBooks. Имея на руках банковскую выписку, вы можете отмечать совпадающие транзакции одну за другой, устанавливая флажки рядом с ними. Кроме того, вы должны ежемесячно сверять свои банковские, сберегательные и кредитные счета.

Что такое сверка счетов? | Журнал BlackLine

Что такое сверка счетов Сверка счетов — это действия, выполняемые бухгалтерами, обычно в конце отчетного периода, для обеспечения полноты и точности сальдо счета главной книги. Как правило, сверка счетов сравнивает сальдо главной книги счета с независимыми системами, сторонними данными или другой подтверждающей документацией, чтобы подтвердить сальдо, указанное в главной книге.

Как правило, сверка счетов сравнивает сальдо главной книги счета с независимыми системами, сторонними данными или другой подтверждающей документацией, чтобы подтвердить сальдо, указанное в главной книге.

Сверка счетов является важным шагом для обеспечения полноты и точности финансовой отчетности. В частности, компании должны сверить все балансовые счета, которые могут содержать значительные или существенные искажения. Это позволяет организациям своевременно выявлять и публиковать все необходимые корректировки в главной книге.

Кроме того, процесс согласования является важной частью среды внутреннего контроля. Раздел 404 Закона Сарбейнса-Оксли обязывает публичные компании включать в свой годовой отчет оценку своего внутреннего контроля за финансовой отчетностью.

Многие организации не могут своевременно завершить процесс согласования, что создает риск. Компании, использующие более автоматизированный подход к непрерывному учету, выигрывают от снижения риска искажения и более превентивной среды контроля.

Компании, использующие более автоматизированный подход к непрерывному учету, выигрывают от снижения риска искажения и более превентивной среды контроля.

Процесс выверки счетов обычно осуществляется после закрытия финансового периода:

Бухгалтеры просматривают каждый счет в главной бухгалтерской книге и проверяют, чтобы указанный баланс был полным и точным.

Это включает в себя сравнение баланса счета главной книги с данными независимых систем, сторонними данными или другой подтверждающей документацией, такой как выписки по банковским счетам и кредитным картам.

При обнаружении несоответствий бухгалтеры проводят расследование и принимают соответствующие корректирующие меры.

Для этого может потребоваться запись в журнал для исправления ошибок баланса.

Вся найденная информация, выполненный анализ и предпринятые действия сохраняются для целей аудита.

Процесс сверки счетов должен быть завершен, прежде чем компания сможет подтвердить достоверность своей финансовой информации и выпустить финансовую отчетность.

Что вызывает расхождения при сверке?Расхождения могут быть выявлены в процессе сверки. Они могут быть вызваны различными факторами, включая разницу во времени, пропущенные транзакции или ошибки.

Разница во времени Могут быть случаи, когда деятельность фиксируется в главной книге, но не в вспомогательных данных, или наоборот, что может быть связано с разницей во времени. Например, при выполнении сверки кассового счета можно отметить, что сальдо главной бухгалтерской книги составляет 100 000 долларов, но в сопроводительной документации (т.

При дальнейшем расследовании выяснилось, что Компания выписала чек на 10 000 долларов США, который еще не прошел расчет в банке. Таким образом, разница во времени в размере 10 000 долларов США из-за неоплаченного чека должна быть отмечена при сверке.

Отсутствующие транзакцииМогут быть случаи, когда деятельность регистрируется в главной книге, но не в вспомогательных данных, или наоборот, что может быть связано с отсутствующими транзакциями. Например, при сверке счета дебиторской задолженности по кредитной карте можно отметить, что сальдо главной бухгалтерской книги составляет 180 000 долларов, но в подтверждающей документации (т.

При дальнейшем расследовании было установлено, что четыре транзакции были неправомерно исключены из главной бухгалтерской книги, но должным образом включены в выписку об обработке кредитной карты. Таким образом, расхождение в размере 20 000 долларов США из-за отсутствующих транзакций должно быть отмечено в сверке, и должна быть сделана корректирующая запись в журнале.

Могут быть случаи, когда ошибка или ошибка приводит к расхождению между главной бухгалтерской книгой и вспомогательными данными. Например, при сверке кассового счета можно отметить, что сальдо главной книги составляет 149 долларов США.000, но подтверждающая документация (например, выписка из банка) говорит, что остаток на банковском счете составляет 149 900 долларов.

При дальнейшем расследовании было установлено, что компания зарегистрировала банковские сборы в размере 1000 долларов, а не 100 долларов. Таким образом, при сверке должна быть отмечена ошибка в размере 900 долларов США, и должна быть сделана корректирующая запись в журнале.

Как работает программа для выверки счетов? Программное обеспечение для сверки счетов автоматизирует все этапы процесса сверки счетов. Он получает данные из различных источников финансовой информации, таких как ERP-системы, банковские файлы или выписки, процессоры кредитных карт и торговые сервисы.

Затем он сравнивает остатки на счетах между этими источниками и выявляет любые несоответствия, чтобы они могли быть исследованы сотрудниками бухгалтерии. Это избавляет от необходимости выполнять эту задачу вручную и позволяет бухгалтерам сосредоточиться на анализе расхождений.

Функции программного обеспечения для сверки счетов включают:

Автоматизированные рабочие процессы проверки и утверждения с надлежащим разделением обязанностей

Шаблоны сверки и контрольные списки для стандартизации процессов

Интегрированное хранилище сопутствующей документации для удобного просмотра и аудита

Ссылки на применимые политики и процедуры для удобства поиска

Служба выверки счетов BlackLine предназначена для упрощения всех аспектов процесса выверки счетов. Он добавляет надлежащие элементы управления и автоматизации, импортирует данные из любого источника и совместим со всеми основными системами ERP.

Он добавляет надлежащие элементы управления и автоматизации, импортирует данные из любого источника и совместим со всеми основными системами ERP.

Настраиваемые правила проверки позволяют автоматически сертифицировать учетные записи с низким уровнем риска, что значительно снижает нагрузку на бухгалтерию. Когда расхождения существуют и требуют анализа, настраиваемые шаблоны, контрольные списки и встроенное хранилище для сопроводительной документации обеспечивают стандартизацию процессов сверки во всей организации.

BlackLine Transaction Matching далее автоматизирует процессы, позволяя сравнивать и проверять данные учетной записи на уровне транзакций. Это позволяет бухгалтерам просматривать точные транзакции, которые не совпадают в различных системах и отчетах, сокращая время, затрачиваемое на обнаружение расхождений. Это особенно полезно для выверки больших объемов, например выверки кредитных карт.

Наконец, когда требуется исправление записей журнала, продукт BlackLine Journal Entry автоматизирует и эту часть процесса.

Шаблоны предназначены для замены подверженных ошибкам электронных таблиц, позволяя бухгалтерам выполнять сверки в программном обеспечении BlackLine. Бухгалтеры могут автоматически прокручивать позиции, добавлять поддержку и устранять ошибки в формулах. Например, амортизируемый шаблон предоплаты помогает составителю вводить конкретные данные, включая имя предоплаты, общую сумму и даты начала и окончания, которые автоматически создают онлайн-график амортизации в BlackLine.

В течение всего срока действия предоплаты, если баланс учетной записи GL на конец месяца соответствует ожидаемому балансу в BlackLine, учетная запись автоматически сертифицируется.

Автоматическая сертификация — важное преимущество BlackLine. Организации могут настраивать правила на основе своих внутренних политик и элементов управления для дальнейшей оптимизации процесса согласования учетных записей.

Организации могут настраивать правила на основе своих внутренних политик и элементов управления для дальнейшей оптимизации процесса согласования учетных записей.

Этот подход усиливает контроль на глобальном уровне и на уровне учетной записи, позволяя организациям автоматически устанавливать пороговые значения и частоты.

Бухгалтеры больше не беспокоятся о неполных или беспорядочных сверках и вместо этого могут сосредоточиться на счетах с высоким уровнем риска, анализе и добавлении стратегической ценности для организации.

Готовое разделение обязанностейОдной из проблем ручного процесса согласования является подотчетность. Без автоматизации рабочего процесса и отчетности о состоянии сложно обеспечить соблюдение политик и своевременное выполнение работы соответствующими ресурсами.

Бухгалтеры должны управлять рабочими нагрузками индивидуально, устанавливать напоминания в календаре и связываться с менеджерами по электронной почте для своевременного завершения сверки. Затем руководство должно полагаться на молву или ручные проверки, чтобы обеспечить надлежащее соблюдение политики.

Затем руководство должно полагаться на молву или ручные проверки, чтобы обеспечить надлежащее соблюдение политики.

BlackLine, с другой стороны, автоматически отслеживает и управляет заданиями, рабочим процессом, статусом и сроками выполнения. Система также фиксирует полный контрольный журнал, поэтому всегда доступна запись о том, кто подготовил, утвердил и рассмотрел сверку, а также дату и время выполнения действия.

Более того, BlackLine автоматически обеспечивает разделение обязанностей. Один и тот же человек не может подготовить и утвердить сверку — важный пункт контроля.

Обоснование и подтверждающая документацияВы когда-нибудь проводили часы за копировальным аппаратом, сканируя и копируя подтверждающие документы для аудиторских целей? Как насчет того, чтобы упорядочить эти бумаги или просмотреть папки и цифровые папки, чтобы найти их, а затем отправить их на стороннее хранилище, когда они достигнут определенного возраста?

А что, если документ отсутствует или неполный — вопрос контроля для аудиторов.

С облачной платформой BlackLine вспомогательная документация легко хранится и доступна на уровне товара или учетной записи, поэтому вам никогда не придется снова искать. Имя загружающего пользователя, дата и время автоматически записываются во вложение, и никто другой не может редактировать информацию.

Кроме того, BlackLine позволяет группировать одинаковые учетные записи вместе, поэтому подтверждающая документация может быть приложена один раз, а не дублироваться для нескольких учетных записей.

Наконец, аудиторам может быть предоставлен доступ только для чтения к BlackLine, что избавляет от необходимости предоставлять подтверждающую документацию отдельно. Такой подход самообслуживания позволяет аудиторам просматривать завершенные сверки и получать доступ к поддержке, необходимой им для самостоятельного тестирования и оценки средств контроля.

Как эффективно внедрить выверку счетов Снова и снова мы видим, как организации, которые подходят к внедрению с узкими рамками, создают больше проблем в будущем. Это проистекает из менталитета «давайте исправим учетные записи сегодня и позаботимся об оптимизации анализа отклонений завтра».

Это проистекает из менталитета «давайте исправим учетные записи сегодня и позаботимся об оптимизации анализа отклонений завтра».

Например, компания А хочет улучшить проверку, упростить аудит и усилить внутренний контроль, поэтому она внедряет решение BlackLine для выверки счетов. В спешке, чтобы завершить процесс внедрения и свести к минимуму сбои, организация выбирает ограниченный импорт данных, думая: «Мы не сверяем эти учетные записи, поэтому давайте не будем импортировать эти файлы».

Но такой подход не экономит время. На самом деле, это создает больше работы сейчас и в будущем.

Компания А может упростить согласование с помощью подхода «быстрого внедрения», но когда они будут готовы добавить дополнительные функции, такие как анализ отклонений, им придется импортировать свои данные (и, вероятно, больше) снова и снова.

И каждое последующее внедрение программного обеспечения не становится проще, а требует больше времени, денег и усилий.

Поиск корректировок согласования

Поиск корректировок согласования Кроме того, пользователи могут анализировать расхождения между записями и банками.

Кроме того, пользователи могут анализировать расхождения между записями и банками.

Помните, что они не должны быть в вашей сверке, если они не указаны в вашей банковской выписке.

Помните, что они не должны быть в вашей сверке, если они не указаны в вашей банковской выписке. Затем измените дату на сегодняшнюю дату в поле.

Затем измените дату на сегодняшнюю дату в поле.

Об авторе