Акт зачета взаимных требований: Акт взаимозачета. Акт зачета взаимных требований | Образец — бланк — форма

Как принять к вычету НДС при взаимозачете в 2022 году (нюансы)

Зачет взаимных требований и НДС в 2022 году при отсутствии расторжения договора

В настоящее время зачет взаимных требований по ГК РФ, происходящий в части имеющихся долгов по действующим договорам и, по существу, являющийся формой оплаты задолженности, не влечет за собой каких-либо последствий в отношении НДС, несмотря на то, что в документах, оформляющих зачет взаимных требований по образцу, его сумма указывается. Связано это с тем, что принятие НДС к вычету по товарам, работам, услугам, приобретенным на территории РФ, начиная с 2009 года, никоим образом не связано с фактом оплаты этого налога.

Подробнее о процедуре вычетов читайте в статье «Какой порядок применения (принятия) налоговых вычетов по НДС: условия».

Таким образом, для осуществления вычета по покупкам, совершенным в РФ, оказывается важным одновременное наличие трех обстоятельств (ст. 171 и 172 НК РФ):

171 и 172 НК РФ):

- покупка предназначена для применения в операциях, облагаемых НДС;

- имеется счет-фактура, оформленный без ошибок, критичных для вычета НДС.

Зачет взаимных требований в такой ситуации представляет собой погашение взаимных долгов (оплату), не отражающихся на факте вычета.

О налоговых и бухгалтерских последствиях проведения зачета взаимных требований узнайте в Путеводителе по сделкам от «КонсультантПлюс». Для этого получите пробный доступ к системе КонсультантПлюс и бесплатно изучите материал.

Где найти образец акта и соглашения о зачете взаимных требований образца — 2022 года

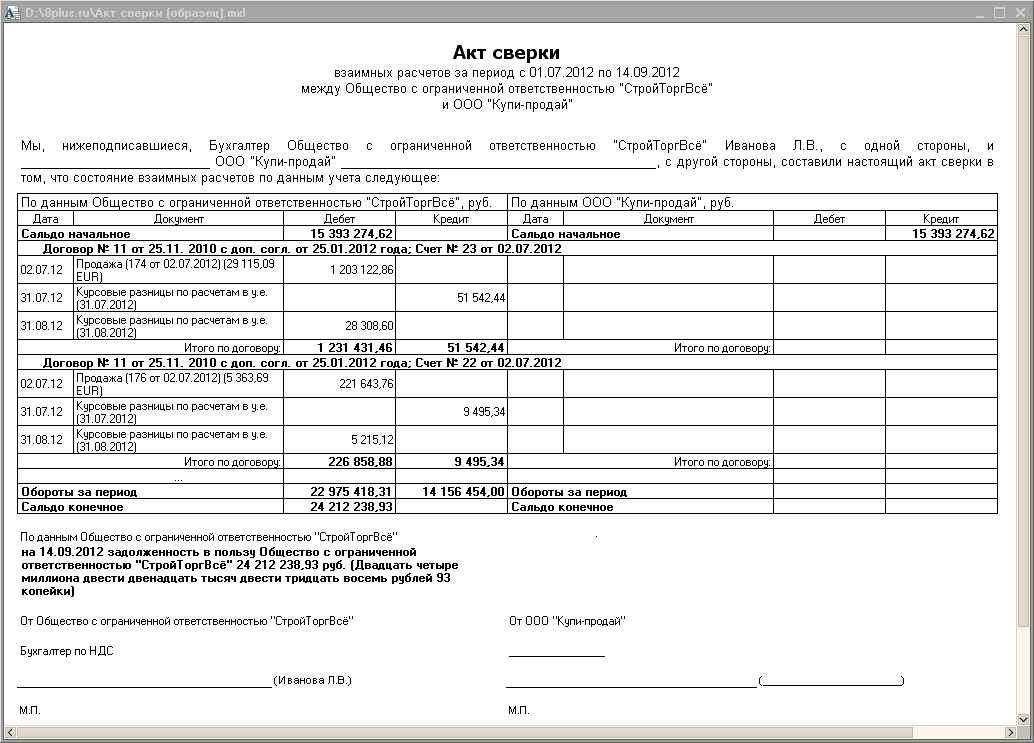

Для проведения зачета взаимных требований понадобится либо акт зачета, либо соглашение о взаимозачете. Стороны согласно ст. 421 ГК РФ вольны сами выбирать форму договора

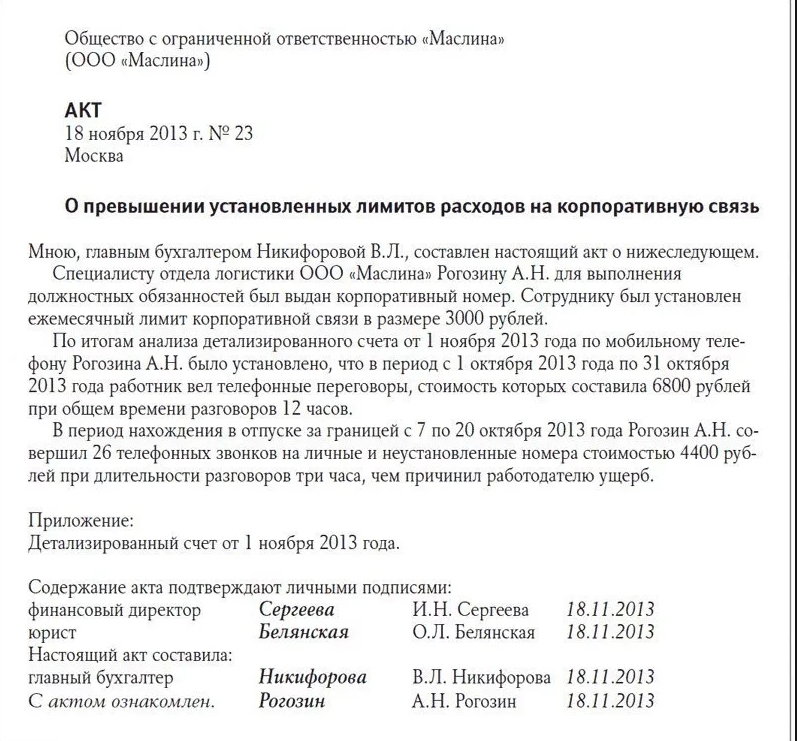

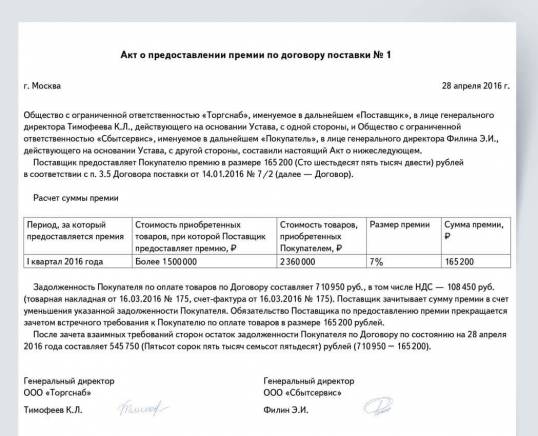

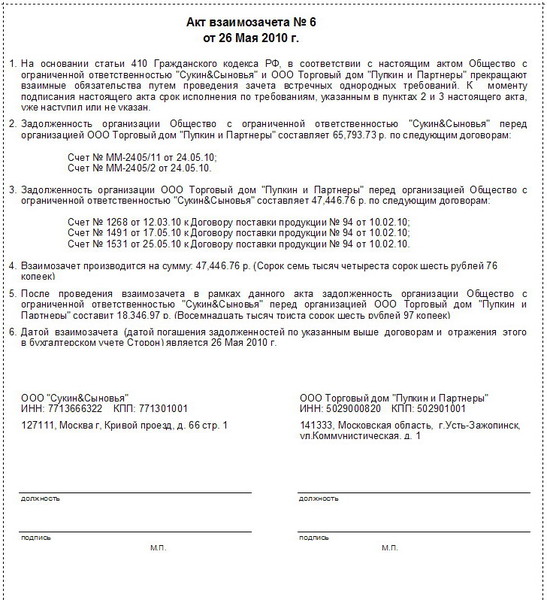

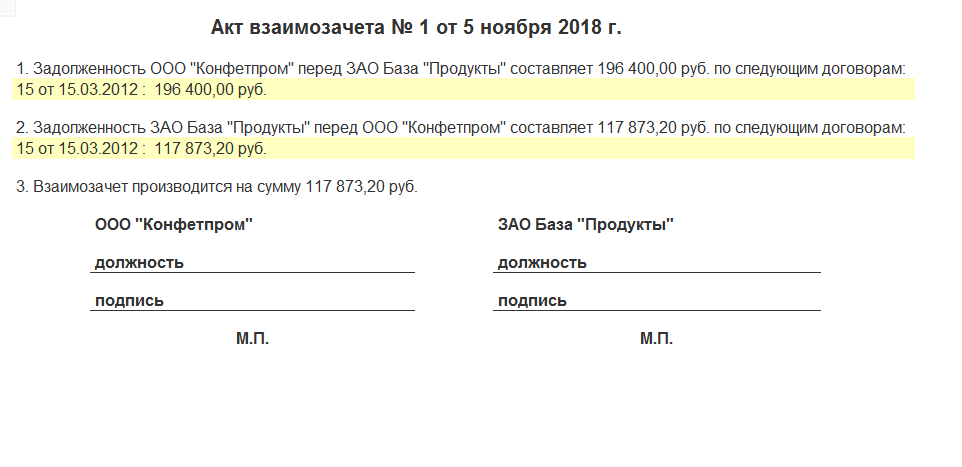

Акт зачета взаимных требований — образец 2022 года будет представлен ниже, оформляется преимущественно тогда, когда у компаний есть встречная дебиторская или кредиторская задолженности и стороны договорились зачесть взаимные требования. Размер зачтенных обязательств как раз и фиксируют в акте зачета.

Размер зачтенных обязательств как раз и фиксируют в акте зачета.

Скачать образец акта о зачете взаимных требований вы можете по ссылке ниже:

Скачать образец

Если стороны (2 или 3) согласны провести зачет взаимных требований, важно проследить, чтобы они были однородными, после чего составляется соглашение о зачете взаимных требований и подписывается компаниями.

Скачать образец 2022 года соглашения о зачете взаимных требований можно по ссылке ниже:

Скачать образец

Проблема вычета НДС с аванса по расторгнутому договору, зачтенного в качестве встречного обязательства

Может ли продавец при расторжении договора принять к вычету НДС, уплаченный им с полученной в счет встречного обязательства предоплаты (п. 5 ст. 171 НК РФ)?

Руководствуясь п. 5 ст. 171 НК РФ, при расторжении договора после уплаты НДС с авансового платежа за предстоящие поставки товара продавец имеет право принять налог к вычету при условии возврата покупателю суммы авансового платежа.

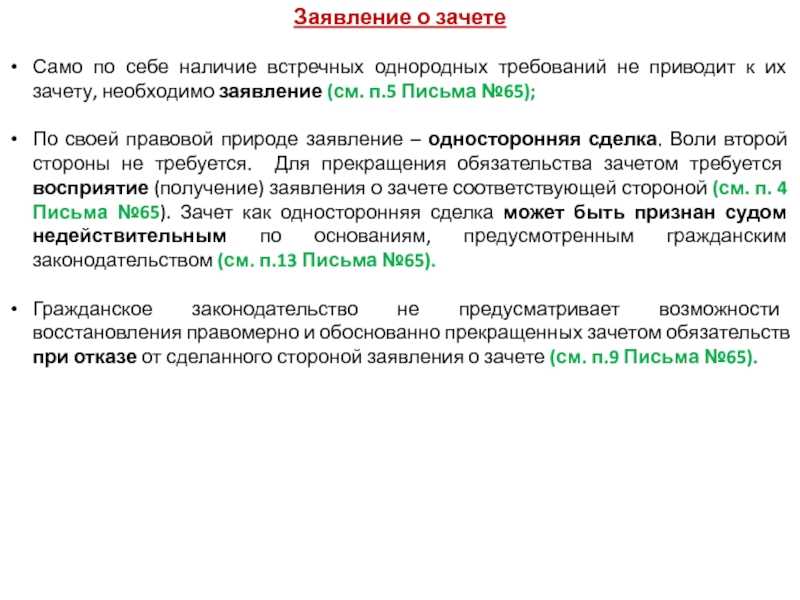

В соответствии со ст. 410 ГК РФ обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.

О том, как оформляют зачет взаимных требований упрощенцы, читайте в статье «Порядок взаимозачета при УСН ”доходы”».

При данных обстоятельствах имеется два противоположных мнения.

Взгляд чиновников на вычет НДС с аванса по расторгнутому договору, зачтенного в качестве встречного обязательства

Чиновники объясняют, что на основании ст. 407 и 410 ГК РФ при проведении контрагентами зачета взаимных требований обязательства считаются прекращенными в случае, если ранее взаимно полученные суммы авансовых платежей были возвращены. И эти суммы считаются возвращенными. Значит, при заключении договора о зачете взаимных требований налогоплательщики могут применить абз. 2 п. 5 ст. 171 НК РФ и принять к вычету налог, исчисленный и уплаченный в бюджет по взаимно полученным суммам авансовых платежей (письма Минфина России от 31. 10.2018 № 03-07-11/78172, от 01.04.2014 № 03-07-РЗ/14444, 22.06.2010 № 03-07-11/262 и 11.09.2012 № 03-07-08/268).

10.2018 № 03-07-11/78172, от 01.04.2014 № 03-07-РЗ/14444, 22.06.2010 № 03-07-11/262 и 11.09.2012 № 03-07-08/268).

Имеются судебные решения, разделяющие эту позицию. Пленум ВАС РФ в своем постановлении от 30.05.2014 № 33 указал, что налогоплательщик не лишается права на вычет НДС с предоплаты (п. 5 ст. 171 НК РФ) при изменении или расторжении договора, если возврат аванса был произведен не в денежной форме.

ФАС Поволжского округа подтвердил, что, проводя взаимозачет взаимных требований, при операциях взаимозачета можно пользоваться правилами НДС к вычету при расторжении договора. Также арбитры ссылаются на письмо Минфина России от 22.06.2010 № 03-07-11/262, в котором объяснено, что суммы предоплаты при взаимозачете считаются возвращенными (постановление ФАС Поволжского округа от 12.11.2012 по делу № А65-18399/2010).

ФАС Центрального округа подтверждает, что если при расторжении договоров между контрагентами обе стороны прекращают свои взаимные обязательства зачетом ранее полученных авансов, то налогоплательщики имеют право принять к вычету НДС, ранее уплаченный с авансовых платежей (постановление ФАС Центрального округа от 26. 05.2009 по делу № А48-3875/08-8).

05.2009 по делу № А48-3875/08-8).

ФАС Уральского округа поясняет, что при проведении взаимозачета налогоплательщик может предъявить к вычету НДС с полученной от контрагента предоплаты, по которой исчислен и уплачен ранее в бюджет налоговый платеж (постановление ФАС Уральского округа от 23.01.2009 № Ф09-10463/08-С2 по делу № А07-8674/08).

На правомерность вычета НДС указывали также АС Московского округа в постановлениях от 27.12.2017 № Ф05-19436/2017 по делу № А41-71587/2016, от 26.10.2017 № Ф05-15810/2017 по делу № А40-39846/2017 и АС Западно-Сибирского округа в постановлении от 27.03.2015 № Ф04-16968/2015 по делу № А03-10822/2014.

Альтернативная точка зрения по поводу вычета НДС с аванса по расторгнутому договору, зачтенного в качестве встречного обязательства

Существует и противоположное мнение, согласно которому НДС с предоплаты не принимается к вычету, если авансовый платеж был зачтен как встречное обязательство.

Финансовое ведомство поясняет, что налогоплательщик не может принять к вычету НДС в случае, если после расторжения договорных обязательств полученный аванс не возвращался, а был зачтен в счет погашения штрафов и убытков, понесенных при расторжении договора (письмо Минфина России от 25. 04.2011 № 03-07-11/109).

04.2011 № 03-07-11/109).

ФАС Западно-Сибирского округа считает, что в случае если вместо возврата предоплаты налогоплательщик прекратил обязательства, заключив соглашение о переводе долга, и при этом контрагент, которому перечислены авансовые платежи, фактически стал должником своего контрагента по встречным обязательствам, вычет НДС не применяется (постановление ФАС Западно-Сибирского округа от 12.10.2012 по делу № А03-3477/2010). К аналогичному выводу не так давно пришел и АС Московского округа (постановление от 16.08.2017 № Ф05-11736/2017 по делу № А40-158446/2016).

Тем продавцам, которые вместо реализации товаров подписывают с покупателями соглашение о новации долга в заемное обязательство, рекомендуем ознакомиться с материалом «Может ли продавец принять к вычету ”авансовый“ НДС, если с покупателем заключается соглашение о новации долга в заемное обязательство?».

Как покупателю восстановить НДС при возврате аванса, узнайте в готовом решении «КонсультантПлюс», получив бесплатный пробный доступ.

Итоги

Зачет взаимных требований — удобный и взаимовыгодный способ прекращения обязательств. В общих случаях проблем с НДС он не создает. Но осторожнее нужно быть с зачетом авансов. Хотя последние разъяснения Минфин дал в пользу налогоплательщиков на практике к вам все еще могут быть претензии.

Взаимозачет требований

Интересен вывод Федерального Арбитражного Суда Северо-Кавказского округа в

Постановлении от 08.01.2004 № Ф08-5213/2003-2006А. ОАО НПО «НЭВЗ» обратилось в

Арбитражный суд с заявлением к налоговой инспекции о признании недействительным

решения. Налоговая инспекция, в свою очередь, обратилась к обществу о взыскании

штрафных санкций. Решением суда, оставленным без изменения постановлением

апелляционной инстанции, требование, заявленное обществом, удовлетворено, а

налоговому органу в удовлетворении требования отказано. Суд пришел к выводу, что

в соответствии с актом зачета взаимных требований, заключенным между заявителем,

третьим лицом и ООО «ТПК ЭТК», общество погасило задолженность за поставленные

товары, в том числе НДС.

Аналогичный вывод сделал Президиум Высшего Арбитражного суда в Постановлении от 22.03.06 №12595/05. ООО «Регион» обратилось в Арбитражный суд с иском к ОАО «Димитровградский завод».

Исковые

требования мотивированы тем, что взаимозачеты совершены в процессе ликвидации

юридического лица без соблюдения очередности удовлетворения требований

кредиторов. Решением суда первой инстанции сделки о проведении взаимозачетов

признаны ничтожными. Постановлением суда апелляционной инстанции решение суда

первой инстанции изменено: с ответчика взыскано задолженность и проценты за

пользование чужими денежными средствами. Кассационная инстанция постановлением

от 11.08.05 решение суда первой инстанции и постановление суда апелляционной

инстанции отменила, в удовлетворении исковых требований отказано. Однако

Президиум указал, что оспариваемые обществом заявления завода о зачетах

встречных однородных требований направлены на прекращение гражданских прав и

обязанностей, вытекающих из заключенных ранее договоров, они отвечают критериям,

предъявляемым ст. 153, 154 ГК РФ к гражданско-правовым сделкам. Суд кассационной

инстанции отменил судебные акты и отказал истцу в удовлетворении исковых

требований, сославшись на то, что зачет является специфическим основанием

прекращения обязательства и не может быть квалифицирован как сделка.

Исковые

требования мотивированы тем, что взаимозачеты совершены в процессе ликвидации

юридического лица без соблюдения очередности удовлетворения требований

кредиторов. Решением суда первой инстанции сделки о проведении взаимозачетов

признаны ничтожными. Постановлением суда апелляционной инстанции решение суда

первой инстанции изменено: с ответчика взыскано задолженность и проценты за

пользование чужими денежными средствами. Кассационная инстанция постановлением

от 11.08.05 решение суда первой инстанции и постановление суда апелляционной

инстанции отменила, в удовлетворении исковых требований отказано. Однако

Президиум указал, что оспариваемые обществом заявления завода о зачетах

встречных однородных требований направлены на прекращение гражданских прав и

обязанностей, вытекающих из заключенных ранее договоров, они отвечают критериям,

предъявляемым ст. 153, 154 ГК РФ к гражданско-правовым сделкам. Суд кассационной

инстанции отменил судебные акты и отказал истцу в удовлетворении исковых

требований, сославшись на то, что зачет является специфическим основанием

прекращения обязательства и не может быть квалифицирован как сделка.

Таким образом, исходя из судебной практики, взаимозачет требований при отсутствии денежных средств – это многосторонняя сделка, предусматривающая безналичный расчет, осуществляемый сторонами обязательства путем зачета взаимных требований организаций по оказанию услуг или выполнению работ. В целях исключения судебных разбирательств «взаимность» должна быть выражена стороной или сторонами, то есть для прекращения обязательства взаимозачетом заявление о зачете требований должно быть получено соответствующей стороной. Это правило исходит из практики Высшего Арбитражного Суда РФ. В своем Информационном письме от 29.12.01 №65 Президиум ВАС РФ указывает следующее: акционерное общество обратилось в суд с иском о взыскании с кооператива долга за поставленную продукцию. Ответчик иск не признал, полагая, что его обязательство по оплате продукции прекратилось зачетом встречного требования, о котором он уведомил истца.

Взаимозачет является сделкой. На это указывает Постановление Семнадцатого Арбитражного Апелляционного суда №17АП-3008/2007-ГК от 16.05.07 по делу №А50-84/2007-Г25. Так, конкурсный управляющий ООО «Тепловик» обратился в арбитражный суд к ООО «Соликамский лесозаготовительный завод», ООО «Тепловик» о признании акта взаимозачета от недействительным на основании п.

3 ст. 103

Федерального закона «О несостоятельности (банкротстве)». Решением Арбитражного

суда Пермского края сделка – зачет встречных требований, совершенная ООО

«Соликамский лесозаготовительный завод» и ООО «Тепловик», признана

недействительной. ООО «Соликамский лесозаготовительный завод» полагало, что

прекращение обязательства зачетом не является сделкой. Суд апелляционной

инстанции с данными доводами не согласился, сославшись на ст. 153 ГК РФ. При

заключении акта взаимозачета действия сторон направлены на прекращение взаимных

обязательств, соответственно, акт взаимозачета является гражданско-правовой

сделкой.

3 ст. 103

Федерального закона «О несостоятельности (банкротстве)». Решением Арбитражного

суда Пермского края сделка – зачет встречных требований, совершенная ООО

«Соликамский лесозаготовительный завод» и ООО «Тепловик», признана

недействительной. ООО «Соликамский лесозаготовительный завод» полагало, что

прекращение обязательства зачетом не является сделкой. Суд апелляционной

инстанции с данными доводами не согласился, сославшись на ст. 153 ГК РФ. При

заключении акта взаимозачета действия сторон направлены на прекращение взаимных

обязательств, соответственно, акт взаимозачета является гражданско-правовой

сделкой.Все, что вам нужно знать

Положение о праве на взаимозачет позволяет сторонам засчитывать или аннулировать взаимные долги друг перед другом.3 мин чтения

Обновлено 10 ноября 2020 г .: зачет или аннулирование взаимных долгов друг перед другом путем указания сумм долга, вычитания одного долга из другого и погашения остатка.

Например, если у вас есть задолженность перед банком, в некоторых случаях могут потребоваться средства на одном из ваших счетов для погашения пропущенных платежей на другом счете. Это подпадает под «право банка на взаимозачет».

Если вы когда-нибудь просрочили платежи по кредиту или кредитной карте, есть шанс, что банк может снять средства с одного из ваших счетов для погашения долга.

История права на зачет

Первые случаи права на зачет были замечены во времена Римской империи. Это было средство, используемое в судебном разбирательстве, чтобы предотвратить выплату долга сторонами, когда они все еще имели право требовать причитающийся им долг.

Право на компенсацию было также замечено в обычном английском праве 17-го века. Позже тот же принцип стали применять к делам о банкротстве и справедливости. В те времена право на компенсацию обычно не допускалось в договорах, возникающих из правонарушений. Однако сегодня это может быть не так.

Право на взаимозачет также применялось в ранних делах США, когда оно применялось к банкротству или делам, связанным с ликвидацией. Сегодня вы увидите, что право на зачет в основном применяется к делам о банкротстве или страховым случаям неплатежеспособности. Однако он по-прежнему применяется и к другим договорным отношениям.

Сегодня вы увидите, что право на зачет в основном применяется к делам о банкротстве или страховым случаям неплатежеспособности. Однако он по-прежнему применяется и к другим договорным отношениям.

По сути, право зачета было установлено в судебном порядке для урегулирования конкурирующих обязательств. Он пытается помешать Джону заплатить Мэри, когда Мэри должна Джону. То, что начиналось как основной принцип справедливости, стало юридическим правом, преобладающим во многих различных типах контрактов.

Банки и право на взаимозачет

Банк не сможет снимать средства с вашего счета, если не применяются следующие условия:

- Счет в долгах и другой счет открыты на ваше имя. Этот случай становится более трудным для судебного преследования, когда речь идет о совместных счетах.

- Счет в долг и другой счет принадлежат одному и тому же кредитору. Один банк не может снимать средства с вашего счета для погашения долга перед другим банком.

- Задолженность просрочена.

Банк не сможет снять средства с правом зачета, если выплаты будут текущими и своевременными.

Банк не сможет снять средства с правом зачета, если выплаты будут текущими и своевременными. - Должник заранее уведомил вас о своем намерении использовать право на взаимозачет для покрытия вашей задолженности.

- Должник обдумал ваши индивидуальные обстоятельства и не вызовет ли эти действия у вас затруднений.

В действительности банк редко реализует свое право на взаимозачет. Однако, если вы когда-нибудь столкнетесь с этим, банк обязан позвонить вам, чтобы объяснить, как избежать этого в будущих обстоятельствах.

Совместные банковские счета

Право взаимозачета не всегда разрешено в отношении совместных банковских счетов. Его нельзя использовать в следующих случаях:

- Для перевода средств с вашего совместного банковского счета для погашения долга только на ваше имя.

- Для перевода средств с вашего единственного банковского счета на долг, который вы заключили с другой стороной.

- Для перевода средств с вашего совместного банковского счета на долг, который вы заключили с другой стороной.

- Для перевода средств с вашего совместного счета с одной стороной для погашения долга, который вы заключили с другой стороной.

Имейте в виду, что некоторые банки включают в свои контракты пункт, в котором говорится, что деньги могут быть переведены между любым счетом, на котором указано ваше имя. Это исключило бы многие из условий, изложенных выше. Однако важно отметить, что это можно считать несправедливым термином. Если вы когда-нибудь сталкивались со случаем, когда ваш банк снимает средства с общего счета для покрытия единоличного долга, пришло время посмотреть, на что вы согласились в письменной форме, и подать жалобу.

Как избежать права на взаимозачет

Как только вы поймете, что можете просрочить какой-либо из своих долгов, немедленно свяжитесь с кем-нибудь из вашего банка. Объясните свои финансовые трудности и посмотрите, что они могут предложить, чтобы помочь. Возможно, они могут предложить отдельный овердрафт с другого вашего счета или снизить комиссию за овердрафт до чего-то более доступного.

Если вам нужна помощь с пунктом о праве на компенсацию, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы на UpCounsel приходят из юридических школ, таких как Гарвардский юридический и Йельский юридический, и в среднем имеют 14-летний юридический опыт, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb или от их имени.

Что засчитывается и когда возникает право?

Автор(ы):

Ян Уэзеролл, Сью Райан

При определенных обстоятельствах, если требование будет доказано, ответчик сможет зачесть причитающиеся ему денежные средства от истца – это известно как зачет.

Здесь мы рассмотрим основы зачета, включая различные типы зачета и ключевые моменты, которые вам необходимо знать.

- Что засчитывается?

- Договорной зачет

- Банковский зачет

- Зачет неплатежеспособности

- Юридический зачет

- Справедливый зачет

- Является ли зачет таким же, как встречный иск?

- Зачет сложный: что мне действительно нужно знать?

Что засчитывается?

Когда возникает право на зачет, оно может выступать в качестве возражения против части или всего требования.

Пример: когда возникает право на зачет, если В должен А 800 000 фунтов стерлингов, но А на самом деле должен В 200 000 фунтов стерлингов, В может зачесть эти 200 000 фунтов стерлингов, когда А потребует свои 800 000 фунтов стерлингов, и выплатить А только остаток в размере 600 000 фунтов стерлингов.

Математика проста, но более сложной областью обычно является вопрос определения , когда (при каких обстоятельствах) и , если право на зачет возникает в первую очередь.

Существуют различные типы взаимозачетов, краткое описание которых приведено ниже.

Зачет по договору

Стороны иногда договариваются о договорном праве на зачет, например, когда между ними продолжаются деловые отношения; в качестве альтернативы они могут договориться об исключении права зачета.

Таким образом, в приведенном выше примере, если В должен А 800 000 фунтов стерлингов по договору, который исключает права взаимозачета, В должен будет уплатить А все 800 000 фунтов стерлингов, даже если А отдельно должен В 200 000 фунтов стерлингов.

Банковский зачет

Если сторона имеет более одного счета, банк имеет право зачесть один кредитовый остаток против другого дебетового остатка.

Зачет в случае неплатежеспособности

Это важное право, о котором следует помнить в контексте неплатежеспособности.

Обязательные установленные законом права на зачет для неплатежеспособной компании-должника против ее кредитора могут возникнуть в соответствии с Правилами о несостоятельности (Англия и Уэльс) 2016 г. (IR 16), где (вкратце):

- были взаимные сделки между неплатежеспособной компанией и этим кредитором; и

- требование кредитора доказуемо и поддается количественной оценке и;

- задолженность возникла или согласована до даты неплатежеспособности (будь то ликвидация или администрирование).

Если такое право применяется в соответствии с IR 16, оно не может быть ограничено или аннулировано соглашением.

В случае ликвидации право вступает в силу автоматически с даты ликвидации. При администрировании право вступит в силу только в том случае, если и когда администратор уведомит кредиторов о распределении.

При администрировании право вступит в силу только в том случае, если и когда администратор уведомит кредиторов о распределении.

Процедура зачета в случае неплатежеспособности сложна, поэтому целесообразно обратиться за консультацией к специалисту.

Юридический зачет

Если судебное разбирательство было начато, может быть возможным произвести зачет взаимных неоспоримых долгов, возникающих из несвязанных сделок (известный как юридический зачет), но имейте в виду формулировку любого договорного исключения, которое может исключить юридическое отправляться.

Пример: X возбуждает разбирательство против Y в связи с причитающимся платежом в размере 500 000 фунтов стерлингов за покупку Y промышленного оборудования. Однако три месяца назад Y поставила X 8 котлов, и X еще не заплатил согласованную цену в 16 000 фунтов стерлингов. Y может воспользоваться законным правом на зачет и фактически должен X только 484 000 фунтов стерлингов.

Справедливый зачет (также иногда известный как зачет сделки)

Это применимо только к тесно связанным требованиям, когда было бы явно несправедливым принудительное исполнение требования без учета встречного требования (с учетом любых договорных обязательств). исключение, которое может применяться).

исключение, которое может применяться).

Пример: Z также купил промышленное оборудование у X и все еще должен X 50 000 фунтов стерлингов покупной цены. Однако часть купленного оборудования была повреждена по прибытии, и Z должен заплатить 3000 фунтов стерлингов за ремонтные работы; эта сумма в 3 000 фунтов стерлингов может быть зачтена против 50 000 фунтов стерлингов.

Является ли взаимозачет таким же, как встречный иск?

Нет. Зачет можно использовать только для защиты, чтобы уменьшить или погасить требование. Он обеспечивает ответчику защиту от иска, действуя как щит.

Напротив, встречный иск действует как меч, он используется в нападении — это может быть отдельный иск, который существует независимо и может привести к чистой прибыли для ответчика.

При наличии встречного иска уплачивается судебный сбор, который рассчитывается так же, как и судебный сбор за иск, то есть по скользящей шкале до 10 000 фунтов стерлингов для встречных исков свыше 200 000 фунтов стерлингов. Также по большей части Гражданский процессуальный регламент применяется к встречному иску так же, как и к иску. Например, потребуется формальная защита от встречного иска. Однако, если зачет используется ответчиком в качестве защиты всего или части иска в судебном разбирательстве, отдельная судебная пошлина не взимается.

Также по большей части Гражданский процессуальный регламент применяется к встречному иску так же, как и к иску. Например, потребуется формальная защита от встречного иска. Однако, если зачет используется ответчиком в качестве защиты всего или части иска в судебном разбирательстве, отдельная судебная пошлина не взимается.

Довольно часто в защите засчитывается зачет, а встречный иск является отдельным встречным иском. Однако в этом случае (как указано выше) будет взиматься судебный сбор, поэтому всегда стоит подумать, требуется ли встречный иск или будет достаточно только зачета защиты.

При возникновении споров из договоров на строительство, когда существует законное право на рассмотрение дела, применяются различные соображения. В судебном разбирательстве ответчик не может предъявить встречный иск по праву (поскольку это отдельный иск), в то время как защита от взаимозачета может быть использована для зачета или погашения дополнительных заявленных сумм (но не в тех случаях, когда суммы были подтверждены, если не было вручено уведомление о снижении заработной платы).

Зачет сложный: что мне действительно нужно знать?

Эта область права сложна, но имейте в виду это потенциальное право. Вот несколько практических моментов:

- Если вы защищаете иск, подумайте, может ли иметь место право зачета, которое может иметь значение.

- Если спор возникает из договора, проверьте, есть ли в договоре положение, касающееся зачета, либо специально предусматривающее и разрешающее зачет, либо стремящееся исключить это право.

- В контексте договора на строительство в дополнение к договору предусмотрены специальные законодательные нормы. Помните, что вычет (будь то путем зачета или иным образом) может быть сделан только в том случае, если было вручено действительное уведомление о вычете заработной платы. В случае вынесения судебного решения возражение против зачета может быть выдвинуто без уведомления о снижении заработной платы в защиту требования об уплате дополнительных бездокументарных сумм.

- В случае, если контрагент по контракту, вероятно, станет неплатежеспособным, просмотрите денежные средства, причитающиеся этой компании, и суммы, причитающиеся вам, чтобы быть готовыми подтвердить любые возникающие права на взаимозачет.

Об авторе