Анкета по форме банка сбербанк: Как заполнить справку по форме банка Сбербанк, образец заполнения справки 2022 скачать

Справка по форме банка в Сбербанке для кредита

Не важно, каким видом кредитования вы собираетесь воспользоваться – ипотекой, авто или потребительским займом. Для любого из этих методов вам потребуется справка по форме банка. Не многие знают, что это за документ и каковы его особенности. В этой статье мы поговорим о нем подробнее.

Реклама

Что это такое?Любому заимодателю важно получить гарантию того, что выданные им деньги будут возвращены – и для этого заемщику необходимо подтвердить свою платежеспособность. Как правило, для получения любого вида займа нужна официальная справка доходов физического лица 2-НДФЛ – она и есть подтверждение финансового положения клиента банка. В ней содержится информация о работодателе, о самом заемщике и его доходе за определенный период (как правило, за год), данные о налоговых вычетах, а также каких-либо удержаниях из заработной платы. Такая справка наиболее полно отражает данные о платежеспособности человека.

Впрочем, иногда заемщик не может предоставить справку 2-НДФЛ в связи с формой собственности организации, в которой он работает, или регламентом ведения ее документации. На этот случай тоже есть решение. Многие кредиторы принимают справку по форме банка – в том числе и Сбербанка.

Сбербанк упростил задачу свои клиентам. Справка для оформления кредита/поручительства доступна на сайте самой организации в самом «свежем» издании 2020 года. Так вы можете предварительно ознакомиться с документом и заполнить его у бухгалтера или директора вашей организации.

Если вы по каким-то причинам не можете скачать или распечатать бланк сами, запросите его в любом отделении Сбербанка лично – помочь вам может любой операционист. Однако нужно помнить важный момент: справка актуальна не более 30 дней с момента ее подписания на вашем месте работы.

Кстати, такой же документ потребуется и поручителю. При несоблюдении сроков заемщиком, сумма остатка по долгу переходит в его обязательства, поэтому кредитору важно знать, в состоянии ли вы вернуть деньги, полученные заемщиком. Поэтому потребуется справка для оформления поручительства. Она может быть как в виде, рассматриваемом в статье, так в виде 2-НДФЛ.

Поэтому потребуется справка для оформления поручительства. Она может быть как в виде, рассматриваемом в статье, так в виде 2-НДФЛ.

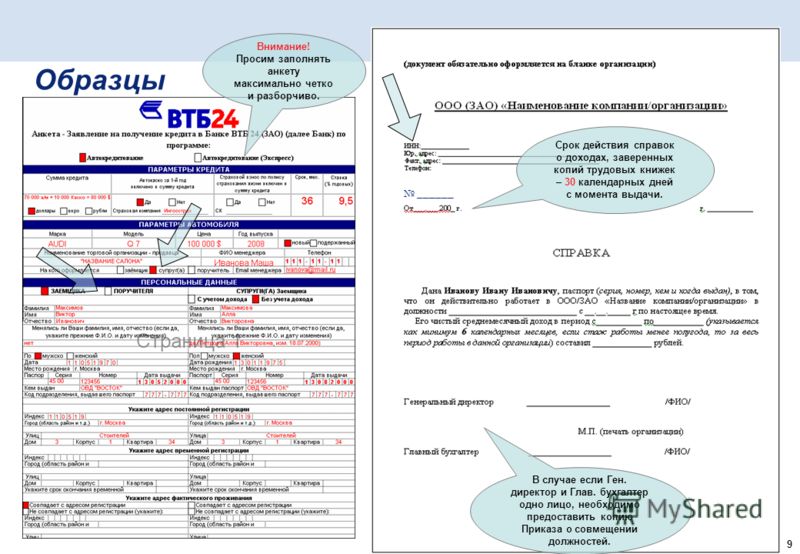

Ниже представлена справка для оформления кредита по форме банка. Скачать ее можно по ссылке. Не пользуйтесь прикрепленным изображением – лучше скачать документ и оформить уже его. Найти документ на сайте Сбербанка очень просто: перейдите с главной страницы Сбербанка на любую программу кредитования и откройте вкладку «Документы». Найдите в ней нужную форму и сохраните на свой компьютер или флешку, чтобы распечатать.

Как заполнить бланк?По сути, справка по форме банка 2020 года в Сбербанке – это упрощенная версия 2-НДФЛ. Что в ней указывается?

- Информация о доходах физического лица;

- Текущее место работы;

- Должность заемщика;

- Имеющийся стаж сотрудника.

Кроме того, бланк должен содержать следующее:

- Физический и почтовый адрес;

- Телефонные номера отдела кадров и бухгалтерии предприятия;

- ИНН организации;

- ОГРН;

- Банковские реквизиты – расчетный и корреспондентский счет.

Подробная инструкция по заполнению находится на самом документе, внизу. Сбербанк требует полного соответствия этим требованиям. Так, при заполнении информации о стаже заемщика, если вы все еще работаете на указанном месте организации, нужно указывать «по текущее время». При увольнении — дата увольнения.

В поле среднемесячного дохода и удержаний на рассмотрение берут последние 6 месяцев работы, а при стаже меньше полугода – число отработанных фактически и оплаченных месяцев работы, а также средний месячный доход за этот период.

Справка для оформления кредита/поручительства должна быть передана в Сбербанк с подписями директора (или управляющего) и главного бухгалтера организации. Если же на вашем месте работы нет главбуха, обе подписи может поставить руководитель – но нужно сделать отметку об отсутствии должности бухгалтера.

Это также касается и печати. Юридические лица проставляют ее в соответствии с уставом, а при отсутствии – используются только подписи.

Можно ли обойтись без справки о доходах?

Вам не потребуется заполнять справку для оформления поручительства или кредита, если вы уже имеете зарплатную карту в Сбербанке – так заимодатель всегда остается в курсе вашего финансового положения. Однако справка может потребоваться в случае, если зарплата не поступала на карточку в течение последних четырех месяцев. Кроме того, заполнение документа потребуется, если вам необходимо учесть несколько источников доходов – по каждому из них нужно подтверждение.

Однако справка может потребоваться в случае, если зарплата не поступала на карточку в течение последних четырех месяцев. Кроме того, заполнение документа потребуется, если вам необходимо учесть несколько источников доходов – по каждому из них нужно подтверждение.

Подтверждать платежеспособность не нужно и вкладчикам Сбербанка. Однако также, как в первом случае, банк может запросить справку в случае, если поступления на вклад не происходили в течение 4−6 месяцев. Открытый и вовремя погашения кредита – еще один плюс в «копилку» заемщика и может избавить вас от необходимости оформлять справку.

Рекомендуемые кредиты

Лиц. №354

Кредит наличными

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

Срок

1 г. 1 мес. – 7 лет

Ставка

от 4,4%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4,4%

- Срок: от 1 г.

1 мес. до 7 лет

1 мес. до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Подробнее Подать заявку

Надежный банк!

Лиц. №1481

Кредит на любые цели

Сумма

300 000 ₽ – 30 000 000 ₽ до 30 000 000 ₽

Срок

3 месяца – 5 лет

Ставка

от 4,5%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 30 000 000 ₽ до 30 000 000 ₽

- Валюта: рубли

- Ставка: от 4,5%

- Срок: от 3 месяцев до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Подробнее Подать заявку

Онлайн решение

Лиц. №1000

№1000

«Наличными»

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

Срок

6 месяцев – 7 лет

Ставка

от 4,4%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4,4%

- Срок: от 6 месяцев до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Подробнее Подать заявку

Лиц.-e1584695196101.jpg) №2673

№2673

«Под залог квартиры»

Сумма

200 000 ₽ – 15 000 000 ₽ до 15 000 000 ₽

Срок

3 месяца – 15 лет

Ставка

от 7,9%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 200 000 ₽ до 15 000 000 ₽ до 15 000 000 ₽

- Валюта: рубли

- Ставка: от 7,9%

- Срок: от 3 месяцев до 15 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог

- Решение: день в день

Подробнее Подать заявку

Выгодное предложение

Лиц. №1326

№1326

«Наличными»

Сумма

50 000 ₽ – 7 500 000 ₽ до 7 500 000 ₽

Срок

1 – 5 лет

Ставка

от 4,5%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 50 000 ₽ до 7 500 000 ₽ до 7 500 000 ₽

- Валюта: рубли

- Ставка: от 4,5%

- Срок: от 1 года до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до недели

Подробнее Подать заявку

Справка по форме банка о доходах Сбербанк

Чтобы оформить кредит или ипотеку в Сбербанке необходимо подтвердить уровень заработка. В список документов, которые должен предоставить заемщик, часто входит справка по форме банка о доходах или 2-НДФЛ. На этой странице вы можете скачать образец бланка 2021 года от Сбербанка и увидеть, как правильно заполнить бланк.

В список документов, которые должен предоставить заемщик, часто входит справка по форме банка о доходах или 2-НДФЛ. На этой странице вы можете скачать образец бланка 2021 года от Сбербанка и увидеть, как правильно заполнить бланк.

Содержание

- Как заполнить справку о доходах по форме Сбербанка

- Скачать образец документа

- Как Сбербанк проверяет поданные справки

- Ответственность за подлог

- Можно ли получить кредит без справки о доходах

Как заполнить справку о доходах по форме Сбербанка

Заполнением бланка должен заниматься работодатель. Документ составляется на официальном бланке компании, в которой работает заемщик. Если вы совмещаете работу в разных компаниях, банк может потребовать несколько справок.

Какую информацию нужно указывать в бланке в 2022 году:

- Полная дата заполнения бланка.

- ФИО потенциального заемщика и должность, которую он занимает в компании.

- Информация о работодателе: название, реквизиты, адреса, контактные данные, телефоны отдела кадров и бухгалтерии.

- Среднемесячный доход заемщика за 6 месяцев (для получения потребительского кредита) или за 12 месяцев (для получения ипотеки).

- Информация о налоговых вычетах за год или за срок работы сотрудника (если он работает в организации меньше года).

- ФИО и должность ответственного лица, заполнившего бланк.

- Подпись главного бухгалтера и руководителя компании, печать организации.

По образцу все числа нужно писать сначала цифрами, а потом словами. Валюта указывается в международном формате: RUB. Если в фирме нет бухгалтерии, обе подписи ставит директор. В таком случае на бланке указывается, что бухгалтер отсутствует

Важно! Выданная справка действительна в течение 30 календарных дней после получения.

Скачать бланк справки по форме Сбербанка

Скачать образец справки о доходах для Сбербанка, актуальный в 2022 году, можно на этой странице или официальном сайте банка. Также мы подготовили для вас пример заполнения бланка. Если документ заполнен по образцу, у представителей банка не будет вопросов к анкете.

→ spravka_bank_forms_sberbank.pdf [1,22 Mb] (cкачиваний: 7872)

Образец бланка

Как Сбербанк проверяет поданные справки?

Справка по форме банка о доходах не является официальным документом. По сути это анкета для оценки платежеспособности заемщика. В бланке можно указать реальный уровень доходов, даже «серую» зарплату. Это главное отличие справки по форме банка от справки 2-НДФЛ.

В Сбербанке вы можете получить потребительский кредит без обеспечения. Для получения этого займа не требуется 2-НДФЛ.

Методика проверки

Банк не будет проверять, сколько вы получаете официально, и по своей инициативе передавать информацию в ФНС. Но с большой вероятностью представитель банка позвонит на вашу работу, чтобы проверить указанную информацию.

Если ваш руководитель или бухгалтер назовет меньшую сумму, чем указано в справке, она будет считаться заполненной неверно. Тогда Сбербанк может отказать в выдаче займа или предложить меньшую сумму.

Ответственность за подлог

Мы не рекомендуем покупать фальшивые справки о доходах. Фиктивные компании, которые их выдают, занимаются мошенничеством. Сбербанк будет проверять всю информацию, указанную в документе.

Если представитель банка обнаружит подлог, вы будете добавлены в черный список. Попасть в черный список. Попасть в черный список намного хуже, чем получить плохую кредитную историю. Вам будут отказывать все крупные банки, даже если вы будете соответствовать всем требованиям к заемщику.

Можно ли получить кредит без справки о доходах?

Если вы не работаете или не желаете указывать «серый» заработок, вы можете взять кредит без подтверждения дохода. У Сбербанка есть продукты, для оформления которых нужен только паспорт. Но доступный размер кредита будет уменьшен, а процентная ставка увеличена.

Также подтверждать доходы не требуется, если вы получаете зарплату на карточку Сбербанка. В таком случае банк видит размер вашего дохода. Заполнять бланк для подтверждения заработка нет необходимости.

Подведем итоги

Чтобы Сбербанк одобрил заявку на получение кредита, справка по форме банка должна быть заполнена без ошибок и пустых полей. Помните, что Сбербанк будет проверять информацию, и недостоверные данные будут обнаружены.

Автор статьи:

Гарбалев Роман

Exclusive: Российские официальные лица ведут переговоры о передаче доли центрального банка в Сбербанке — источники

Татьяна Воронова, Дарья Корсунская

3 мин Чтение

МОСКВА (Рейтер) — Российские официальные лица ведут переговоры о передаче доли центрального банка в Сбербанке SBER. MM, крупнейший кредитор страны, другому государственному учреждению, сообщили четыре источника, поскольку растет беспокойство по поводу роли центрального банка как собственника и контролера.

ФОТОГРАФИЯ: Мужчина фотографирует логотип российского банка Сбербанк на экране во время сессии Петербургского международного экономического форума (ПМЭФ), Россия, 6 июня 2019 г.. REUTERS/Maxim Shemetov/File Photo

Центральный банк России напрямую владеет 50% плюс одна акция в капитале Сбербанка. Он также стал владельцем двух других банков, «Открытие» и «Траст», после крупной финансовой помощи трем частным банковским группам в 2017 году. расходы на финансирование, не является новым.

Он также стал владельцем двух других банков, «Открытие» и «Траст», после крупной финансовой помощи трем частным банковским группам в 2017 году. расходы на финансирование, не является новым.

Но источники сообщили, что эта идея получила новую жизнь после того, как в конце 2013 года центральный банк взял на себя совместные обязанности по надзору за финансовыми рынками9.0003

«Эта идея оформилась — (ЦБ) является и мегаконтролером, и акционером (в Сбербанке) одновременно», — сообщил один из четырех источников, узнавших о переговорах от руководства Сбербанка.

Два других высокопоставленных источника в банках и высокопоставленный госчиновник подтвердили предварительные обсуждения идеи передачи доли ЦБ в Сбербанке.

По словам источников, пока нет ясности в отношении того, как и в какое госучреждение может быть передан пакет, поскольку решение еще не принято.

Сергей Швецов, первый заместитель председателя ЦБ, сообщил журналистам во вторник, что действующий закон запрещает продажу или передачу доли ЦБ в Сбербанке, но отказался комментировать дальнейшее развитие этой ситуации.

Центральный банк и Минфин также расходятся во мнениях относительно того, как должны распределяться дивиденды между бюджетом и самим центральным банком. Дивиденды Сбербанка вносят значительный вклад в общую прибыль центрального банка.

В этом году Сбербанк выплатил 361,4 млрд рублей (5,8 млрд долларов) в виде дивидендов. ВТБ VTBR.MM, второй по величине банк России, контролируется государством через Росимущество, поэтому его дивиденды поступают напрямую в бюджет.

Олег Осипов, пресс-секретарь премьер-министра Дмитрия Медведева, сообщил агентству Рейтер, что внутри правительства обсуждаются различные вопросы и что конкретного решения о возможной смене собственника Сбербанка пока нет.

Сбербанк от комментариев отказался, заявив, что не комментирует «рыночные слухи и предположения». Министерство финансов и центральный банк не ответили на запросы Reuters о комментариях.

Центральный банк планирует продать свои активы в «Открытии» и «Трасте» где-то в следующем десятилетии, как только они полностью оправятся от финансовой помощи.

Репортаж Татьяны Вороновой и Дарьи Корсунской; Дополнительный репортаж Елены Фабричной; Автор Катя Голубкова; Под редакцией Эндрю Осборна и Яна Харви. «спецоперация», а не обычная сделка. Кстати, номинально она является второй по величине сделкой в истории российского рынка: 40 млрд долларов США, уступая лишь сделке Роснефти и ТНК ВР в 2013 году на сумму 55 млрд долларов США. Такого рода «операции» становятся чуть ли не привычкой после странной приватизации «Роснефти» в 2016 г. или резкого повышения пенсионного возраста в 2018 г. При описании подобных операций в России нельзя не использовать термин «схема» (с некоторым местные наблюдатели даже вспомнили негативно нагруженное банковским жаргоном слово « схематоз «).

Действительно, что думают обычные люди, когда видят, как крупный актив перекладывается из кармана одного государства в другое? Скорее всего, они спросят: «Какой смысл? Сбербанк 30 лет принадлежал ЦБ, так почему его вдруг продают государству? И почему правительство хочет заплатить полную цену Центральному банку вместо того, чтобы просто забрать актив?»

Справедливости ради, Минфин и ЦБ как никогда активно реагировали на лавину вопросов журналистов. Тем не менее, некоторые вопросы все еще остаются, спустя две недели после объявления о сделке. Словом, коммуникационная политика российских властей всегда оставляет желать лучшего. Почему бы, например, не опубликовать что-то вроде списка часто задаваемых вопросов по сделке или организовать совместный публичный брифинг Минфина и ЦБ, чтобы объявить об этой «сделке века»?

Тем не менее, некоторые вопросы все еще остаются, спустя две недели после объявления о сделке. Словом, коммуникационная политика российских властей всегда оставляет желать лучшего. Почему бы, например, не опубликовать что-то вроде списка часто задаваемых вопросов по сделке или организовать совместный публичный брифинг Минфина и ЦБ, чтобы объявить об этой «сделке века»?

Формально это можно рассматривать как нормальную сделку, даже разумную. До 2014 года Организация экономического сотрудничества и развития (ОЭСР) заявляла России, что «странно» то, что крупнейший банк принадлежит Центральному банку, а не правительству, как сообщил в октябре заместитель министра финансов Алексей Моисеев. Российские власти признают наличие «потенциального конфликта интересов» в отношении владения Центральным банком Сбербанка и регулирования всего банковского сектора, на что указывал Международный валютный фонд (МВФ) в 2013 году. Однако, выполнив одну рекомендацию международных организаций, Российские власти тут же нарушили еще один.

Конфликт интересов

Так какова была истинная цель сделки? Исчерпывающего ответа на этот вопрос пока нет ни у кого. Но мы считаем, что у сделки две основные цели: политическая и экономическая.

Официальное объяснение Минфина состоит в том, что сделка устранит давний «потенциальный конфликт интересов» Банка России как акционера Сбербанка (на долю которого приходится треть всех активов банковской системы России) и как мегарегулятор всего финансового сектора. Это противоречие существовало давно, но в разной степени. 15–20 лет назад Сбербанк был еще архаичным «банком для пенсионеров», неповоротливой машиной, сохраняющей советский менталитет, — и, наверное, имело смысл поддерживать его в ущерб бурно развивающимся новым банкам.

Но теперь Сбербанк действительно стал мощным финансовым гигантом с интересами в различных технологических бизнесах. Десять лет назад тогдашний зампред ЦБ Сергей Голубев признал, что владение Сбербанком было «тяжелой проблемой» для Банка России: Сбербанк «совершает множество нарушений» и ЦБ «ничего не может с этим поделать». С тех пор противоречия между Сбербанком и его основным акционером только обострились.

Агентство Reuters сообщило, что президент Сбербанка Герман Греф вступил в конфликт с главой ЦБ Эльвирой Набиуллиной из-за того, что Сбербанк не подчинился некоторым требованиям ЦБ. В последнее время интересы ЦБ и Сбербанка несколько раз сталкивались: например, в вопросе системы быстрых платежей (Сбербанк создавал свой механизм, а ЦБ настаивал на единой системе для рынка и даже штрафовал Сбербанк за задержку с подключением к этой системе), а также банковские более широкие «экосистемы» (Греф видит развитие такой системы своей главной задачей, в то время как ЦБ категорически против). Кажется, что эти противоречия дошли до того, что цивилизованный развод является лучшим решением. Судя по его, казалось бы, очень позитивной встрече с премьер-министром Михаилом Мишусиным, Греф был скорее доволен результатом.

Кажется, что эти противоречия дошли до того, что цивилизованный развод является лучшим решением. Судя по его, казалось бы, очень позитивной встрече с премьер-министром Михаилом Мишусиным, Греф был скорее доволен результатом.

Спорные дивиденды

Экономическую цель сделки можно объяснить следующим образом: до 2016 года Сбербанк выплачивал дивиденды своему основному акционеру — ЦБ, а последний полностью включал их в свой чистый доход. Тогда ЦБ выплачивал правительству 75% годовой чистой прибыли (до 2014 года было 50%).

Но в 2016 году правительство приняло антикризисный годовой бюджет (в отличие от обычных трехлетних бюджетных планов). С этого момента была принята «временная» мера, обязывающая ЦБ перечислять собранные от Сбербанка дивиденды напрямую в бюджет, минуя баланс регулятора. Это позволило федеральному бюджету привлечь дополнительные сотни миллиардов рублей, оставив Центробанку дополнительную статью расходов — дивиденды Сбербанка, выплачиваемые в бюджет.

Между тем, с 2017 года ЦБ фиксирует чистые убытки (даже до учета дивидендов Сбербанка), которые последний раз видел в 1998 году. Это связано с так называемым структурным профицитом ликвидности в банковской системе: ЦБ Банк тратит больше за счет процентов, выплачиваемых по депозитам коммерческих банков, и, соответственно, меньше зарабатывает за счет процентов, полученных от кредитования банков. При прежнем рутинном подходе к дивидендам Сбербанк вообще ничего не платил бы в бюджет, поскольку полученные от банка дивиденды не покрывали убытков от основной деятельности.

В 2019 году Набиуллина заявила, что перечисление дивидендов Сбербанка напрямую в бюджет — «не очень нормальная практика». Сбербанк ведь по-прежнему был собственностью ЦБ, отметила она. Ненормальным было то, что Центральный банк в целом продолжал нести бремя обязательств по этому активу, но доход, полученный от этого актива, шел правительству. Она дала понять, что необходимо вернуться к докризисному стандарту, когда дивиденды Сбербанка оставались у Банка России. В противном случае государство должно выкупить долю в Сбербанке. «На наш взгляд, для государства было бы логичным выкупить нашу долю в Сбербанке, если оно хочет получать дивиденды на постоянной основе», — заявила Набиуллина агентству «Интерфакс» в декабре.

В противном случае государство должно выкупить долю в Сбербанке. «На наш взгляд, для государства было бы логичным выкупить нашу долю в Сбербанке, если оно хочет получать дивиденды на постоянной основе», — заявила Набиуллина агентству «Интерфакс» в декабре.

13 февраля министр финансов Антон Силуанов подтвердил наличие «своего рода логического конфликта» между правительством и ЦБ по поводу дивидендов Сбербанка. Но теперь разногласия по поводу «временной» меры устранены: дивиденды Сбербанка будут поступать в Минфин на постоянной основе. Точнее, в Фонд национального благосостояния, который формально будет держать акции банка на своем балансе в течение длительного времени. За три года, с 2020 по 2022 год, в бюджет планируется собрать 754 миллиарда рублей (11,9 доллара США).млрд) дивидендов от Сбербанка, при этом на банк распространяется общепринятая ставка дивидендов для государственных компаний в размере 50% от их чистой прибыли по МСФО. Сбербанк становится самой крупной дойной коровой для бюджета среди всех госкомпаний по дивидендам, опережая даже Газпром.

Нефтегазовая выручка мгновенно превращается в ненефтегазовую

Сделка со Сбербанком имеет еще одно экономическое измерение, которое скорее связано с «креативной отчетностью» со стороны государства, тактикой, к которой правительство прибегло в очередной раз. Подобное произошло в 2016 году, когда государство приватизировало пакет акций крупнейшей нефтяной компании «Роснефть», но оказалось, что по крайней мере на первом этапе сделки власти продали пакет практически за свои деньги. Первоначально краткосрочный кредит иностранным покупателям акций «Роснефти» предоставил госбанк ВТБ. Тогда часть сделки профинансировали российские банки. На этот раз правительство путем изящной комбинации превращает деньги, подлежащие выплате ЦБ, в расходы собственного бюджета.

Эта многоходовая схема выглядит следующим образом: ЦБ фиксирует доход от продажи акций Сбербанка в размере 2,45 трлн руб. Но 1,25 трлн руб. из этой суммы (19,6 млрд долл.) будут возвращены в бюджет в течение нескольких лет. Дополнительно ЦБ также перечислит в бюджет долговые требования к Сбербанку и госкорпорации ВЭБ.РФ на сумму 0,5 трлн рублей. Все потому, что по российскому законодательству ЦБ перечисляет 75% своей прибыли правительству.

Дополнительно ЦБ также перечислит в бюджет долговые требования к Сбербанку и госкорпорации ВЭБ.РФ на сумму 0,5 трлн рублей. Все потому, что по российскому законодательству ЦБ перечисляет 75% своей прибыли правительству.

Бюджетное правило, строго охраняемое Министерством финансов, обычно позволяет увеличивать государственные расходы на сумму любых дополнительных доходов, не связанных с нефтью и газом. Прибыль Центробанка, перечисляемая в федеральный бюджет, как раз и относится к ненефтегазовым доходам — даже несмотря на то, что она будет получена за счет доходов, депонированных в Фонд национального благосостояния, и полученных от добычи и экспорта нефти и газа (что обычно не должны расходоваться из текущего государственного бюджета). Доходы, возвращенные Центральным банком, обеспечат до половины расходов, необходимых для покрытия масштабных социальных обещаний президента Путина в 2020–2022 годах.

Неизвестно, входило ли это творческое решение в первоначальный замысел архитекторов продажи Сбербанка. Я лично так не думаю. Ведь, по утечкам в СМИ, переговоры между Минфином и ЦБ начались еще в сентябре 2019 года. Это было до того, как дорогостоящие инициативы Путина по борьбе с бедностью и демографическим кризисом, озвученные в его парламентском послании в январе 2020 года, были отменены. раскрывается даже государственным чиновникам. Скорее всего, решение направить деньги Фонда национального благосостояния (ФНБ) в бюджет через сделку со Сбербанком было скорее импровизацией после того, как Путин поручил правительству найти источники финансирования его обещаний, связанных с социальным обеспечением. Это кажется особенно вероятным, учитывая, что решение полностью и автоматически согласуется с бюджетным правилом или, по крайней мере, с буквой правила.

Я лично так не думаю. Ведь, по утечкам в СМИ, переговоры между Минфином и ЦБ начались еще в сентябре 2019 года. Это было до того, как дорогостоящие инициативы Путина по борьбе с бедностью и демографическим кризисом, озвученные в его парламентском послании в январе 2020 года, были отменены. раскрывается даже государственным чиновникам. Скорее всего, решение направить деньги Фонда национального благосостояния (ФНБ) в бюджет через сделку со Сбербанком было скорее импровизацией после того, как Путин поручил правительству найти источники финансирования его обещаний, связанных с социальным обеспечением. Это кажется особенно вероятным, учитывая, что решение полностью и автоматически согласуется с бюджетным правилом или, по крайней мере, с буквой правила.

Однако схема явно противоречит духу бюджетного правила. Ранее Минфин выступал против отнесения волатильных нефтегазовых доходов на текущие расходы бюджета. МВФ рекомендовал российским властям воздержаться от «квазибюджетных» операций со средствами ФНБ. Если бы российские чиновники хотели этого избежать, они должны были бы согласиться, например, с тем, чтобы ЦБ перечислял в бюджет 75% своей прибыли, исключая выручку от продажи Сбербанка; или, как вариант, ЦБ переводил прибыль обратно в ФНБ вместо того, чтобы направлять ее в бюджет. В этом случае никакой дополнительной рублевой ликвидности через расходный канал бюджета не высвобождается, а ЦБ не нужно будет разрабатывать план продажи накопленной от сделки валюты в течение нескольких лет после ее «стерилизации» этой ликвидности.

Если бы российские чиновники хотели этого избежать, они должны были бы согласиться, например, с тем, чтобы ЦБ перечислял в бюджет 75% своей прибыли, исключая выручку от продажи Сбербанка; или, как вариант, ЦБ переводил прибыль обратно в ФНБ вместо того, чтобы направлять ее в бюджет. В этом случае никакой дополнительной рублевой ликвидности через расходный канал бюджета не высвобождается, а ЦБ не нужно будет разрабатывать план продажи накопленной от сделки валюты в течение нескольких лет после ее «стерилизации» этой ликвидности.

Недостаточно денег до сих пор

Еще одна причина, по которой только что состоялась мега-сделка на 40 миллиардов долларов, заключается в том, что теперь у правительства наконец-то появились деньги на приобретение. Очевидно, что ЦБ не мог себе позволить бесплатно отдать Сбербанк. По закону о ЦБ , завладение имуществом ЦБ без его согласия запрещено, и маловероятно, что ЦБ добровольно отдал бы Сбербанк правительству.

Кроме того, Сбербанк является публичной компанией, 48% акций которой находятся в свободном обращении (в том числе 45% принадлежат иностранным инвесторам). Проведение такой сделки по рыночной стоимости стало возможным только после накопления достаточной суммы в резервных фондах. Пострадав от санкций и низких цен на нефть, Россия с 2015 г. растрачивала свои валютные сбережения, но в 2017 г. снова начала их пополнять. В результате с 2018 г. по январь 2020 г. ФНБ.

Проведение такой сделки по рыночной стоимости стало возможным только после накопления достаточной суммы в резервных фондах. Пострадав от санкций и низких цен на нефть, Россия с 2015 г. растрачивала свои валютные сбережения, но в 2017 г. снова начала их пополнять. В результате с 2018 г. по январь 2020 г. ФНБ.

Сделку можно назвать «спецоперацией» еще и потому, что часть выручки, как сообщается, будет направлена на реструктуризацию банковских кредитов, выданных компаниям ВПК (более 300 млрд рублей, по данным Reuters; правительство не комментирует это ). Проблемные долги российского оборонно-промышленного комплекса — давняя проблема: еще в 2016 году правительство использовало замороженные пенсионные накопления граждан для погашения кредитов оборонно-промышленного комплекса. В январе 2020 года глава банка ВТБ Андрей Костин неожиданно обмолвился о том, что недавно Путин подписал секретный указ о реструктуризации долгов в оборонном секторе и проблема «в целом решается» при «активном участии бюджет».

1 мес. до 7 лет

1 мес. до 7 лет

Об авторе