Балансовая стоимость капитала в балансе строка: Стоимость собственного капитала в балансе (формула)

Собственный капитал — что это за строка в балансе?

Собственный капитал в балансе — это суммарная величина ресурсов компании, полученных исключительно за счет источников финансирования, принадлежащих ее владельцам. Собственный капитал можно посчитать посредством применения нескольких различных методик, разберем их далее.

Сущность термина «собственный капитал»

Строка в балансе, отражающая размер собственного капитала

Расчет собственного капитала по балансу — формула по приказу Минфина

Наилучшее значение показателя собственного капитала

Сущность термина «собственный капитал»

Характеризуя собственный капитал как объект экономического анализа, чаще всего приводят два варианта его определения:

- стоимость активов предприятия, не обремененных наличием внешних обязательств;

- перечень источников финансирования деятельности организации, составляющих сумму ее капитала.

Первая трактовка часто приводится в правовых актах, издаваемых госорганами:

- в ст. 35 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ для учреждений кредитно-финансового сектора предлагается высчитывать именно значение собственного капитала, а не чистых активов;

- в п. 29 приказа Минсельхоза РФ от 20.01.2005 № 6 обращается внимание, что размер собственного капитала представляет собой разность между оценкой всех активов и обязательств компании, или, иными словами, идентичен термину стоимости чистых активов.

Видно, что признание равнозначности терминов собственного капитала и чистых активов оправдано, и обе эти категории определяются как разность между активами и обязательствами хозсубъекта.

Следующая версия описания собственного капитала в балансе — это объединение элементов:

- уставный, добавочный, резервный фонд;

- объем акций, выкупленных у акционеров;

- нераспределенная прибыль компании;

- суммы переоценки основных средств и нематериальных активов.

Все элементы находят отражение в стр. 1310–1370 бухбаланса. Такое представление вполне укладывается в общемировую теорию по определению размера собственного капитала.

Выбор метода вычисления собственного капитала зависит от задач, стоящих перед специалистом, производящим расчет. При этом довольно часто приходится учитывать пожелания инвесторов, кредитных учреждений или владельцев компании. Значительное влияние на выбор алгоритма оказывают собственные взгляды менеджмента.

Строка в балансе, отражающая размер собственного капитала

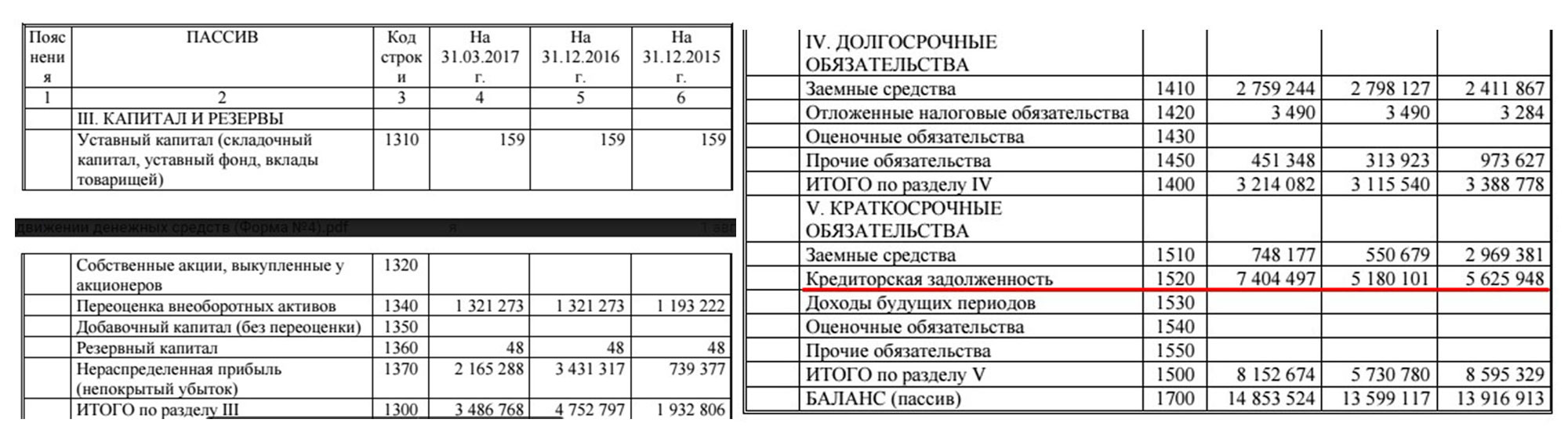

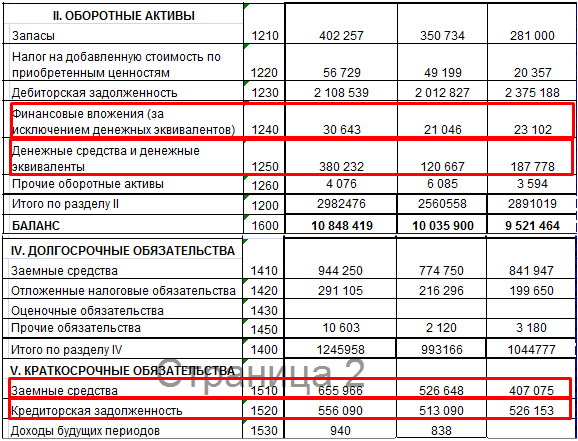

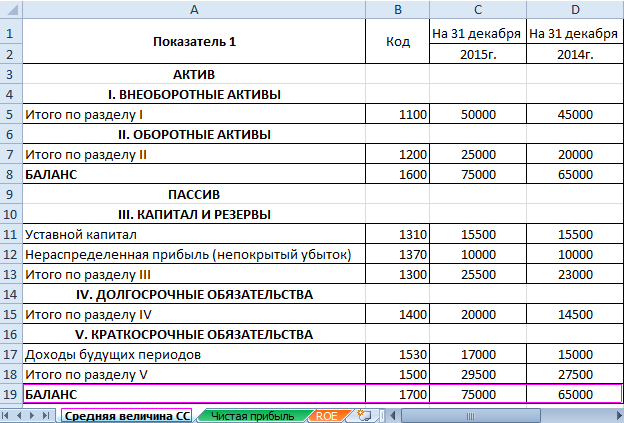

Выбрав в качестве предпочтительного подхода к решению вопроса о расчете объема собственного капитала стандартный метод, достаточно воспользоваться данными из стр. 1300. То есть просто взять итог 3-го раздела:

СК = стр. 1300 ф. № 1.

Если же в компании заинтересованы в применении расчета чистых активов, то тогда собственный капитал в балансе — это не просто одиночное значение из стр. 1300, а полноценный расчет с несколькими переменными в его составе. Рассмотрим, как производится такой расчет в следующем разделе.

1300, а полноценный расчет с несколькими переменными в его составе. Рассмотрим, как производится такой расчет в следующем разделе.

Расчет собственного капитала по балансу — формула по приказу Минфина

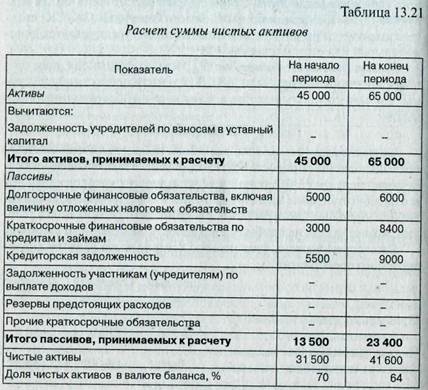

Приняв в качестве основы допущение, что чистые активы тождественны собственному капиталу, можно применить иной алгоритм вычислений. Он нашел свое отражение в приказе Минфина РФ от 28.08.2014 № 84н и некоторых других нормативных актах:

СК = Акт.расч. – Обяз.расч.,

где:

Акт.расч. — активы, принимаемые к расчету, — все активы компании за минусом задолженности учредителей по вкладам в уставный капитал;

Обяз.расч. — обязательства, принимаемые к расчету — все обязательства за вычетом доходов будущих периодов (суммы госпомощи и безвозмездно поступившего имущества).

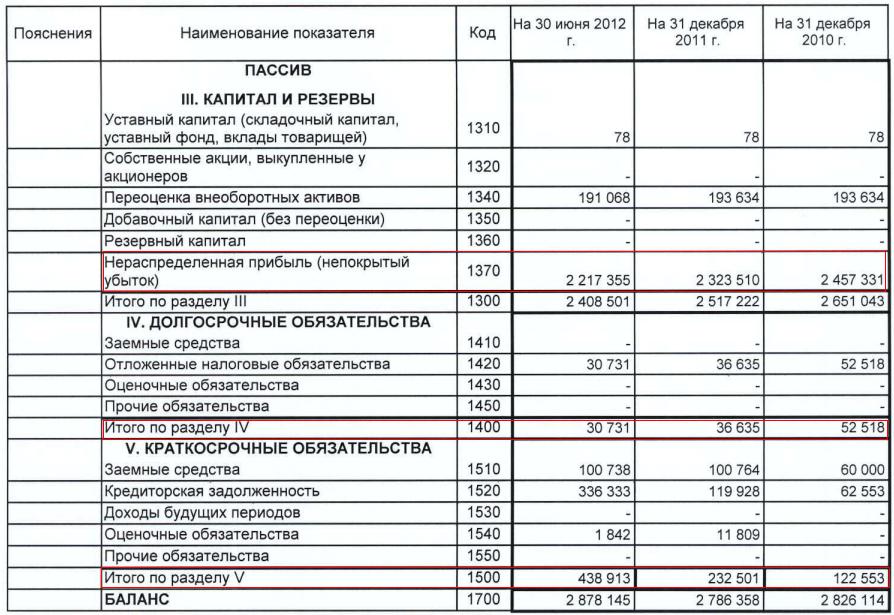

Формула собственного капитала по балансу, согласно приказу Минфина, задействует строки баланса 1400, 1500, 1600.

Помимо этого, отдельно собирается информация о долгах участников общества по вкладам в уставный фонд, аккумулируемая записью Дт 75 Кт 80.

Также выделяют соответствующие доходы будущих периодов по кредиту сч. 98.

Последовательность шагов, проводимых для воплощения метода финансового ведомства, следующая:

- Получить сумму стр. 1400 и 1500 — общая сумма обязательств;

- Уменьшить полученный результат на кредитовые остатки по сч. 98, относящиеся к госпомощи и безвозмездным поступлениям;

- Уменьшить цифру в стр. 1600 на суммы дебетового сальдо по счету 75;

- Вычесть из величины, полученной в п. 3, величину, полученную в п. 2.

Исходя из изложенного,

СК = (стр. 1600 – ЗУ) – ((стр. 1400 + стр. 1500) – ДБП),

где:

ЗУ — задолженность учредителей;

ДБП — доходы будущих периодов.

Наилучшее значение показателя собственного капитала

Полученный в результате вычислений по указаниям Минфина итог должен быть как минимум больше нуля. Если выведенное значение меньше — в компании имеются проблемы, связанные с чрезмерным кредитованием либо недостаточностью быстрореализуемых активов.

Если выведенное значение меньше — в компании имеются проблемы, связанные с чрезмерным кредитованием либо недостаточностью быстрореализуемых активов.

В целях проведения аналитических исследований чаще всего применяется простая средняя значений собственного капитала на начало и конец года. В виде формулы ее можно представить:

СК Ср. = (СК1 + СК2) / 2.

Хорошим будет считаться результат, превышающий уставный капитал. Связано это с тем, что любой успешный бизнес должен сопровождаться ростом объема собственного капитала за счет эффективной, прибыльной деятельности.

ВАЖНО! Если в качестве подхода к определению величины собственного капитала выбран вариант с расчетом чистых активов, то полученный результат не может быть меньше величины уставного фонда. В противном случае АО или ООО обязаны будут увеличить полученное значение до размера уставного капитала, либо налоговики вправе будут запустить процедуру ликвидации компании.

***

Собственный капитал служит базовым индикатором финансовой устойчивости компании, и она может выбрать один из нескольких методов его определения.

CFA — Собственный капитал в отчете о финансовом положении | программа CFA

Собственный капитал (англ. ‘equity’) в соответствии с МСФО — это остаточная доля в активах организации после вычета всех ее обязательств. Он представляет собой требования собственников в отношении компании.

Собственный капитал включает средства, непосредственно вложенные в компанию владельцами, а также реинвестированную с течение времени в компанию прибыль. Собственный капитал также может включать в себя статьи прибыли или убытков, которые не признаются в отчете о прибыли и убытках компании.

Компоненты собственного капитала.

Собственный капитал, как правило, включает шесть основных компонентов.

Первые пять компонентов, перечисленные ниже, относятся к капиталу, приходящемуся на владельцев материнской компании.

Шестым компонентом является капитал, приходящийся на неконтролирующие доли участия (миноритарных владельцев).

1. Обыкновенные акции.

Это сумма, вложенная владельцами в компанию. Право собственности на доли компании подтверждается путем выпуска обыкновенных акций.

Обыкновенные акции (англ. ‘common stock’) могут иметь номинальную стоимость (или заявленную стоимость, англ. ‘par value’, ‘stated value’)

или могут быть выпущены в виде акций без фиксированной номинальной стоимости (в зависимости от местных правил регулирования эмиссии акции). В юрисдикциях, где есть требования к номинальной стоимости, номинальная стоимость должна быть раскрыта в разделе собственного капитала в отчете о финансовом положении.Кроме того, количество выпущенных и находящихся в обращении акции должно быть раскрыто для каждого класса акций.

Объявленные или разрешенные к выпуску акции (англ. ‘authorized shares’) — это количество акций, которые могут быть проданы компанией инвесторам в соответствии с ее уставом.

Выпущенные акции (англ. ‘issued shares’) — это количество акций, проданных инвесторам.

‘issued shares’) — это количество акций, проданных инвесторам.

Акций в обращении (англ. ‘outstanding shares’) — состоят из выпущенных акций за вычетом казначейских акций (т.е. собственных акций, выкупленных или непроданных инвесторам).

2. Привилегированные акции.

Привилегированные акции (англ. ‘preferred shares’) классифицируются как собственный капитал или финансовые обязательства на основе их характеристик, а не правовой формы.

Например, бессрочные, не подлежащие погашению привилегированные акции классифицируются как собственный капитал.

В отличии от этого, привилегированные акции с обязательным погашением по фиксированной сумме в определенный срок, классифицируются как финансовые обязательства.

Привилегированные акции предоставляют права, которые имеют приоритет над правами владельцев обыкновенных акций. Обычно эти приоритетные права связаны с получением дивидендов и получение активов при ликвидации компании.

3. Собственные или казначейские акции.

Казначейские акции (англ. ‘treasury shares’) — это акции компании, которые были выкуплены компанией и удерживаются на балансе в качестве собственных акций. Компания может продать (т.е. перевыпустить) эти акции.

Компании часто выкупают свои акции, когда руководство считает акции недооцененными, когда ей нужны акции для исполнения опционов на акции, или хочет ограничить влияние разводнения капитала в результате исполнения опционов.

Выкуп ранее выпущенных акций уменьшает собственный капитал на стоимость выкупленных акций и уменьшает общее количество акций в обращении.

Если казначейские акции впоследствии перевыпускаются, компания не признает прибыль или убыток от перевыпуска в отчете о прибылях и убытках. Казначейские акции не имеют права голоса и по ним не выплачиваются дивиденды, объявленные компанией.

4. Нераспределенная прибыль.

Накопленная сумма признанной прибыли, не выплаченной владельцам компании в качестве дивидендов.

5. Накопленный прочий совокупный доход (или прочие резервы).

Термин совокупный доход (англ. ‘comprehensive income’)

- а) чистую прибыль, которая признается в отчете о прибылях и убытках и отражается в составе нераспределенной прибыли, а также

- б) прочий совокупный доход, который не признается как часть чистой прибыли и отражается в составе накопленного прочего совокупного дохода.

МСФО определяют Общий совокупный доход (total comprehensive income) как «изменение в собственном капитале, возникшее в отчетном периоде в результате операций и других событий, отличное от тех изменений, которые возникли вследствие операций с собственниками, действующими в этом качестве».

[См. определение в параграфе IAS 1:7].

Аналогичным образам, US GAAP определяют совокупный доход как «изменение собственного капитала [чистых активов] компании в течение периода от операций и других событий и обстоятельств, не связанных с собственниками. Он включает в себя все изменения в собственном капитале в течение периода, за исключением изменений, вызванных инвестициями со стороны собственников и выплат собственникам».

Он включает в себя все изменения в собственном капитале в течение периода, за исключением изменений, вызванных инвестициями со стороны собственников и выплат собственникам».

[См. FASB ASC Master Glossary]

6. Неконтролирующие доли участия (или миноритарный пакет акций).

Неконтролирующие доли участия (англ. ‘noncontrolling interest’) — это доли участия миноритарных акционеров в дочерних компаниях, которые консолидируются материнской (контролирующей) компанией, но не принадлежат полностью материнской компании.

Иллюстрации 14 и 15 представляют собой выдержки из балансов SAP Group и Apple Inc., с раскрытием статей собственного капитала для каждой компании.

Баланс SAP показывает, что компания имеет €1,229 млн. выпущенного акционерного капитала, а примечания к финансовой отчетности раскрывают, что компания выпустила 1,229 млн. обыкновенных акций без фиксированного номинала, с номинальной стоимостью €1 за акцию.

Балансовый отчет SAP также указывает на то, что компания имеет €1,591 казначейских акций, а примечания к финансовой отчетности раскрывают, что компания удерживает 35 млн. своих акций в качестве казначейских акций.

Статья эмиссионного дохода (премия к номинальной стоимости) в размере €570 млн. включает в себя суммы от операций с казначейскими акциями (и некоторых других операций).

Сумма нераспределенной прибыли, €24,794 млн., представляет собой накопленный объем прибыли, которую компания признала в своих отчетах о прибыли и убытках, за вычетом дивидендов.

Компания SAP показывает €508 млн. по статье «Прочие компоненты собственного капитала», которые включают накопленный прочий совокупный доход компании.

Примечания раскрывают, что эта статья состоит из € 330 млн. прибыли от курсовых разниц при пересчете, €157 млн. прибыли от переоценки доступных для продажи финансовых активов, и €21 млн. прибыли от хеджирования денежных потоков.

Далее в балансе показан промежуточный итог на сумму собственного капитала, относящегося к материнской компании, €25,509 млн. , затем следует сумма капитала, приходящегося на неконтролирующие доли участия, €31 млн.

, затем следует сумма капитала, приходящегося на неконтролирующие доли участия, €31 млн.

Общая сумма собственного капитала включает в себя собственный капитал, относящийся к материнской компании, а также неконтролирующие доли участия.

Собственный капитал в балансовом отчете компании Apple состоит из трех статей: обыкновенные акции, нераспределенная прибыль и накопленный прочий совокупный доход / (убыток).

Хотя в балансовом отчете Apple нет казначейских акций, компания выкупает собственные акции и аннулирует их, а не удерживает в качестве казначейских акций.

Баланс Apple показывает 5,126,201 тысяч акций, выпущенных и находящихся в обращении на конец финансового 2017 года и 5,336,166 тыс. акций, выпущенных и находящихся в обращении на конец финансового 2016 года.

Подробности об изменении количества акций в обращении представлены в выдержке из Отчета об изменениях в собственном капитале (Иллюстрация 16), где показано, что в 2017 году компания Apple выкупила 246,496 тысяч ранее выпущенных обыкновенных акций и выпустила 36,531 тысяч акций для работников.

Иллюстрация 14. Консолидированный отчет о финансовом положении SAP Group (выдержка с раскрытием собственного капитала) (в млн. €).

|

Assets |

Активы |

31 декабря |

|

|---|---|---|---|

|

2017 |

2016 |

||

|

Total current assets |

Итого оборотных активов |

11,930 |

11,564 |

|

Total non-current assets |

Итого внеоборотных активов |

30,567 |

32,713 |

|

Total assets |

Итого активов |

42,497 |

44,277 |

|

Total current liabilities |

Итого краткосрочных обязательств |

10,210 |

9,674 |

|

Total non-current liabilities |

Итого долгосрочных обязательств |

6,747 |

8,205 |

|

Total liabilities |

Итого обязательств |

16,958 |

17,880 |

|

Issued capital |

Выпущенный акционерный капитал |

1,229 |

1,229 |

|

Share premium |

Эмиссионный доход |

570 |

599 |

|

Retained earnings |

Нераспределенная прибыль |

24,794 |

22,302 |

|

Other components of equity |

Прочие компоненты собственного капитала |

508 |

3,346 |

|

Treasury shares |

Казначейские акции |

(1,591) |

(1,099) |

|

Equity attributable to owners of parent |

Собственный капитал, приходящийся на владельцев материнской компании |

25,509 |

26,376 |

|

Non-controlling interests |

Неконтролирующие доли участия |

31 |

21 |

|

Total equity |

Итого собственного капитала |

25,540 |

26,397 |

|

Total equity and liabilities |

Итого обязательств и собственного капитала |

€42,497 |

€44,277 |

Источник: Годовой отчет SAP Group за 2017 год.

Иллюстрация 15. Консолидированный баланс Apple Inc. (выдержка с раскрытием собственного капитала) (в млн. $) (количество акций в тысячах).

|

Assets |

Активы |

30 сен. 2017 |

24 сен. 2016 |

|---|---|---|---|

|

Total current assets |

Итого оборотных активов |

128,645 |

106,869 |

|

[All other assets] |

[Все прочие активы] |

246,674 |

214,817 |

|

Total assets |

Итого активов |

375,319 |

321,686 |

|

Liabilities and shareholders’ equity |

Обязательства и акционерный капитал |

||

|

Total current liabilities |

Итого краткосрочных обязательств |

100,814 |

79,006 |

|

[Total non-current liabilities] |

[Итого долгосрочных обязательств] |

140,458 |

114,431 |

|

Total liabilities |

Итого обязательств |

241,272 |

193,437 |

|

Common stock and additional paid-in capital, 80. |

Обыкновенные акции и дополнительный внесенный капитал, по номинальной стоимости 80.00001: 12,600,000 объявленных акций; 5,126,201 и 5,336,166 акций выпущенных и находящихся в обращении, соответственно |

35,867 |

31,251 |

|

Retained earnings |

Нераспределенная прибыль |

98,330 |

96,364 |

|

Accumulated other comprehensive income/ (loss) |

Накопленный прочий совокупный доход / (убыток) |

(150) |

634 |

|

Total shareholders’ equity |

Итого собственного капитала |

134,047 |

128,249 |

|

Total liabilities and shareholders’ equity |

Итого обязательств и собственного капитала |

375,319 |

321,686 |

Примечание: Выделенные синим промежуточные итоги, представленные в этой выдержке, не показаны явно отчете, подготовленном компанией.

Источник: Годовой отчет Apple Inc. за 2017 год (Форма 10K).

Отчет об изменениях в собственном капитале.

Отчет об изменениях в собственном капитале (англ. ‘statement of shareholders’ equity’) представляет информацию об увеличении или уменьшении собственного капитала компании в течение определенного периода.

МСФО требует отражения следующей информации в отчете об изменениях в собственном капитале:

- Общий совокупный доход за период;

- Последствия изменений в бухгалтерском учете, которые были ретроспективно применены к предыдущим периодам;

- Операции с собственниками и распределения собственникам; а также

- Сверка балансовой стоимости каждого компонента собственного капитала на начало и конец периода.

[См. параграф IAS 1:106].

US GAAP требует, в соответствии с указаниями SEC, чтобы компании предоставили анализ изменений каждого компонента акционерного капитала, показанного на балансе.

FASB ASC 505-10-S99 [Equity-Overall-SEC materials] указывает, что компания может представить анализ изменений акционерного капитала либо в примечаниях, либо в отдельном отчете.

Иллюстрация 16 представляет собой выдержку из Консолидированного отчета об изменениях в собственном капитале компании Apple. Выдержки показывает только один год и периодов, представленных в фактическом отчете.

Он начинается с остатка на 24 сентября 2016 года (то есть, начало финансового 2017 года) и представляет анализ изменений в каждом компоненте собственного капитала, до 30 сентября 2017 года, показанных в балансовом отчете Apple.

Как было отмечено выше, количество акций в обращении сократилось с 5,336,166 тысяч до 5,126,201 тысяч, так как компания выкупила 246,496 тысяч собственных обыкновенных акций и выпустила 36,531 тысяч новых акций, что снизило остатки внесенного капитала и нераспределенной прибыли на $913 млн. и $581 млн., соответственно.

Балансовая стоимость обыкновенных акций также увеличился на $4,909 млн. в связи с выплатой вознаграждения работникам на основе акций.

в связи с выплатой вознаграждения работникам на основе акций.

Нераспределенная прибыль увеличилась на $48,351 млн. чистой прибыли, за вычетом $12,803 млн. дивидендов, $33,001 млн. выкупа акций и $581 млн. корректировки в связи с выпуском акций. Компании, которые платят дивиденды, показывают размер дивидендов отдельно, как вычет из нераспределенной прибыли.

В отчете Apple также содержатся подробности об изменении накопленного прочего совокупного дохода.

Обратите внимание, что отчет содержит промежуточный итог для общего совокупного дохода, который включает в себя чистую прибыль и каждый из компонентов прочего совокупного дохода.

Иллюстрация 16. Выдержка из Консолидированного отчета об изменениях в собственном капитале Apple (в $ млн., количество акций отражено в тысячах).

|

Обычные акции и дополнительный внесенный капитал |

Нераспределенная прибыль |

Накопленный прочий совокупный доход / (убыток) |

Итого собственного капитала |

||

|---|---|---|---|---|---|

|

Акции |

Количество |

||||

|

Остатки на 24 сен. |

5,336,166 |

31,251 |

96,364 |

634 |

128,249 |

|

Чистая прибыль |

— |

— |

48,351 |

— |

48,351 |

|

Прочий совокупный доход / (убыток) |

— |

— |

— |

(784) |

(784) |

|

Объявленные дивиденды и дивидендные эквиваленты |

— |

— |

(12,803) |

— |

(12,803) |

|

Выкуп обыкновенных акций |

(246,496) |

— |

(33,001) |

— |

(33,001) |

|

Вознаграждение работников на основе акций |

— |

4,909 |

— |

— |

4,909 |

|

Выпущенные обыкновенных акций, за вычетом акций удержанных в целях налогообложения |

36,531 |

(913) |

(581) |

(1,494) |

|

|

Налоговые льготы от долевого вознаграждения, в том числе корректировки трансфертного ценообразования |

620 |

620 |

|||

|

Остатки на 30 сен. |

5,126,201 |

35,867 |

98,330 |

(150) |

134,047 |

Балансовая стоимость компании — это… Что такое Балансовая стоимость компании?

- Балансовая стоимость компании

Балансовая стоимость компании или нетто-стоимость компании (Book value или Carrying value (англ.)) — это суммарные активы компании за вычетом нематериальных активов и обязательств, как они показаны на балансе компании, т.е. по исторической стоимости. Балансовая стоимость компании может (вернее, практически всегда) отличаться от её рыночной стоимости.

Категории:- Бухгалтерский учёт

- Фундаментальный анализ

Wikimedia Foundation. 2010.

2010.

- Волжанин

- Синтаксис (журнал)

Смотреть что такое «Балансовая стоимость компании» в других словарях:

БАЛАНСОВАЯ СТОИМОСТЬ — (book value) Стоимость активов, указанная в отчетности (accounts) фирмы. Эта стоимость может быть первоначальной (в ценах приобретения) либо установленной по итогам периодической переоценки активов. Учету активов по балансовой стоимости… … Экономический словарь

Балансовая стоимость — компании определяется следующим образом: суммарные активы минус нематериальные активы и обязательства, такие как задолженность. Балансовая стоимость компании может быть ниже или выше ее рыночной стоимости … Инвестиционный словарь

Стоимость компании — (Enterprise value (EV), Total enterprise value (TEV) или Firm value (FV)) аналитический показатель, представляющий собою оценку стоимости компании с учётом всех источников её финансирования: долговых обязательств, привилегированных акций,… … Википедия

Балансовая стоимость — – стоимость долгосрочных активов (объекта, основных средств предприятия, фирмы), внесенных в баланс и зафиксированных в балансовой ведомости.

Исчисляется как первоначальная стоимость приобретения, создания объекта, по которой он был занесен в… … Коммерческая электроэнергетика. Словарь-справочник

Исчисляется как первоначальная стоимость приобретения, создания объекта, по которой он был занесен в… … Коммерческая электроэнергетика. Словарь-справочникбалансовая стоимость — стоимость объекта, основных средств предприятия, фирмы (долгосрочных активов), внесенных в ее баланс, зафиксированных в балансовой ведомости. Исчисляется как первоначальная стоимость приобретения, создания объекта, по которой он был занесен в… … Словарь экономических терминов

БАЛАНСОВАЯ СТОИМОСТЬ — (book value) Стоимость актива по данным бухгалтерских книг организации. Обычно это первоначальная стоимость приобретения актива за вычетом суммы, списанной на амортизацию (depreciation). Если стоимость актива когда либо подвергалась переоценке,… … Финансовый словарь

Балансовая стоимость — (англ. balance cost) 1} Б.с. актива (реже обязательств и статей собственного капитала) как первоначальная стоимость долгосрочного актива за вычетом накопленного износа; в более широком смысле стоимость данного актива с учетом уменьшения остатка… … Энциклопедия права

балансовая стоимость; стоимость чистых активов, учетная стоимость — (основных средств, фондов) (1) Балансовая стоимость активов, указанная в балансовой ведомости в соответствии с их ценой на момент покупки.

Стоимость, например, производственного оборудования снижается каждый год, по мере вычета амортизации из… … Финансово-инвестиционный толковый словарь

Стоимость, например, производственного оборудования снижается каждый год, по мере вычета амортизации из… … Финансово-инвестиционный толковый словарьБАЛАНСОВАЯ СТОИМОСТЬ — стоимость долгосрочных активов (объекта, основных средств предприятия, фирмы), внесенных в ее баланс, зафиксированных в балансовой ведомости. Исчисляется как первоначальная стоимость приобретения, создания объекта, по которой он был занесен в… … Энциклопедический словарь экономики и права

Балансовая стоимость — (англ. balance cost) 1} Б.с. актива (реже обязательств и статей собственного капитала) как первоначальная стоимость долгосрочного актива за вычетом накопленного износа; в более широком смысле стоимость данного актива с учетом уменьшения остатка… … Большой юридический словарь

Какова балансовая стоимость компании? Как рассчитать?

Иногда я буду писать о некоторых основах стоимостного инвестирования, начиная с балансовой стоимости, и в процессе выделять и освещать некоторые из основных терминов фондового рынка, ключевые принципы, а также давать представление о том, как я использую эти индикаторы или идеи в мой собственный выбор акций. Балансовая стоимость — одно из ключевых понятий при инвестировании

Балансовая стоимость — одно из ключевых понятий при инвестировании

Что такое балансовая стоимость? Как найти или рассчитать балансовую стоимость?

Способ определения недооцененной акции — это эмпирическое определение внутренней стоимости акции, которая служит ориентиром, с которым можно сравнивать цену акции.Если эта внутренняя стоимость выше, чем цена акции на рынке сегодня, то акция может считаться недооцененной, и наоборот. За прошедшие годы было разработано множество методов установления этих ориентиров оценки, которые используются сегодня. Балансовая стоимость акций — один из таких методов.

Определение балансовой стоимости

Балансовая стоимость компании рассчитывается путем оценки общей стоимости компании, если все активы проданы, а обязательства погашены.

Ознакомьтесь со списком основных финансовых показателей

Формула балансовой стоимости

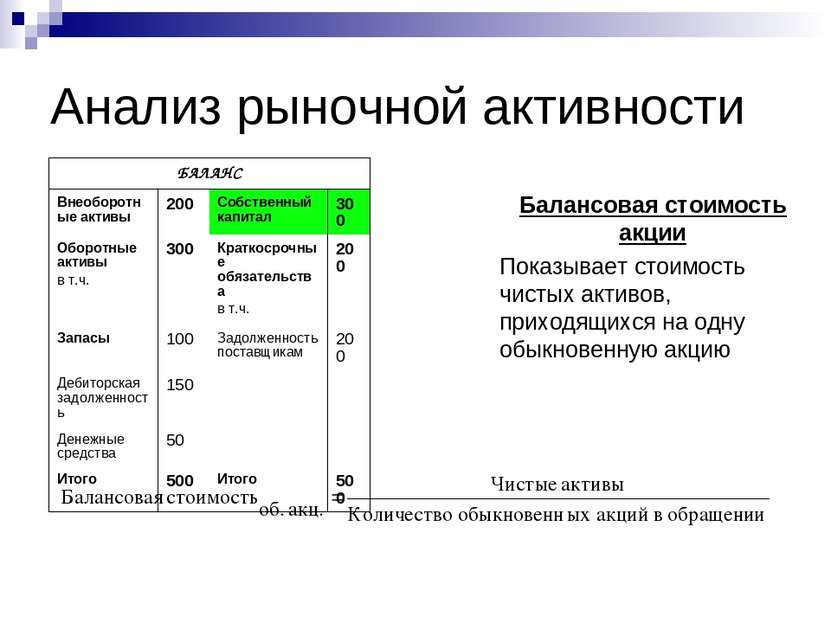

Балансовая стоимость акций = балансовая стоимость совокупных активов — совокупных обязательств.

Расчет балансовой стоимости на практике еще проще. Если вы посмотрите какой-либо баланс, вы обнаружите, что он разделен на 3 раздела: Активы, Обязательства и Акционерный капитал. Поскольку Актив минус Обязательства всегда равняется Собственного капитала , получить балансовую стоимость акции так же просто, как определить значение в строке «Общий капитал».

(Вышеупомянутое обсуждение относится к уровню компании. Вы также встретите балансовую стоимость отдельных активов.Это просто стоимость, по которой эти активы учитываются в бухгалтерских книгах компании. Балансовая стоимость актива равна стоимости актива за вычетом накопленной амортизации. Чтобы перейти от балансовой стоимости общих активов к балансовой стоимости компании, вам также необходимо вычесть обязательства)

Как рассчитать балансовую стоимость одной акции

Для расчета балансовой стоимости одной акции необходимо взять балансовую стоимость компании и разделить ее на общее количество акций в обращении.

Следовательно, балансовая стоимость на акцию = балансовая стоимость / количество акций в обращении

Формула балансовой стоимости на акцию, приведенная выше, предполагает только обыкновенные акции.Если привилегированные акции находятся в обращении, в приведенном выше расчете балансовой стоимости на акцию числитель необходимо будет скорректировать на стоимость привилегированных акций в обращении, чтобы получить собственный капитал держателя акций, приходящийся на держателя обыкновенных акций.

Есть калькулятор балансовой стоимости на акцию, доступный в Интернете, если вы тоже хотите проконсультироваться с ним. Однако математика довольно проста, и в этом нет необходимости.

Откройте для себя рекомендованные нами веб-сайты фондовой биржи

Зачем использовать балансовую стоимость в качестве метода оценки?

Балансовая стоимость фирмы в идеальном мире представляет собой стоимость бизнеса, в котором останутся акционеры, если все активы будут проданы за наличные и все долги будут выплачены сегодня.Следовательно, это гораздо более консервативный способ оценки компании, чем использование модели, основанной на доходах, когда необходимо оценить будущие доходы и рост. Оценки доходов всегда ошибочны, поскольку они, по сути, являются предположениями (могут быть исключения на хорошо регулируемых рынках коммунальных услуг, где цены регулируются, а рост доходов сильно коррелирует с ростом населения, который можно смоделировать с высокой степенью уверенности). Слишком много переменных, влияющих на прибыль, и невозможно учесть эти переменные в будущем при составлении таких прогнозов.

Работа с балансовой стоимостью более прочно основана на сегодняшних реалиях. В данном случае нас совсем не беспокоит рост прибыли и прибыльность компании. Все, что нас волнует, это то, сможем ли мы купить бизнес меньше, чем стоит его стоимость (после учета обязательств). Обычно это выражается как отношение цены к книге. В этом случае мы ищем соотношение P / B меньше 1. В конце концов, если мы сможем это сделать, мы сможем быстро развернуться и продать эти активы на рынке один за другим и получить быструю прибыль.

Однако на самом деле нужно проявлять осторожность при использовании простой балансовой стоимости для оценки акции.

Чтение: счет игры на деньги

Балансовая стоимость акций не всегда такая, какой кажется

Важно понимать, что балансовая стоимость, которая отражается в балансе, является бухгалтерским числом и как таковая может совпадать, а может и не совпадать с истинной рыночной стоимостью капитала, находящегося в бухгалтерских книгах компании.

Например, следует проявлять осторожность при присвоении стоимости долгоживущим активам, таким как завод, недвижимость, включая недвижимость и оборудование.Требования к бухгалтерскому учету требуют, чтобы большая часть этих активов (кроме недвижимости) амортизировалась по заранее определенной ставке. Ожидается, что амортизация активов по их конкретным графикам сделает балансовую стоимость актива близкой к рыночной, поскольку она основана на историческом износе рассматриваемого актива. Но это не всегда так. Например, на заводе все еще может использоваться оборудование, которому несколько десятков лет и которое было полностью амортизировано, но явно имеет определенную экономическую ценность. В этом случае балансовая стоимость старого оборудования на счетах считается большим нулем, но полезность явно присутствует.Я лично видел примеры этого в некоторых старых производственных отраслях. Допустим, что это оборудование не может стоить намного больше, чем стоимость лома на рынке, но это также не всегда верно. Балансовая стоимость активов всегда отличается от их истинной рыночной стоимости, и бесстрашный инвестор исправит это при оценке истинной балансовой стоимости капитала.

Недвижимость представляет собой еще одну проблему. Как правило, они не имеют рыночной стоимости и отражаются в балансе по их исторической оценке.Рассмотрим компанию, которая владеет сотнями тысяч акров недвижимости во Флориде при средней заказанной стоимости 2000 долларов за акр. Эта компания сейчас развивает пенсионные курорты и сообщества на этой недвижимости. Очевидно, что стоимость недвижимости повышается за счет ее использования, но если вы просто ориентируетесь на балансовую стоимость в балансе, вы упустите этот важный момент.

(Да, есть такая компания, которая этим занимается)

Инвентаризация может быть простой или сложной

Инвентаризация, если она выполняется достаточно быстро, обычно не является проблемой.Однако, в зависимости от метода учета, который компания использует для оценки запасов, их стоимость может немного отличаться от ее истинной рыночной стоимости. Если компания использует метод LIFO (последний пришел первым) для оценки запасов, в условиях роста цен компания будет расходовать больше, чем использует на самом деле, и, следовательно, запасы в бухгалтерских книгах могут быть занижены. Обратное верно для среды падающих цен (например, в полупроводниках и других высокотехнологичных отраслях). Можно построить аналогичные аргументы для метода оценки запасов FIFO.

Когда я управлял своей собственной производственной компанией, это несоответствие стало для меня совершенно очевидным, поскольку, несмотря на то, что наши запасы в целом шли неплохо, не все его сегменты. Было довольно много типов инвентаря, которые двигались очень медленно, и они всегда сбивали нас с толку, когда мы садились на сессии по планированию продукта или стратегии. Всегда полезно более детально изучить позицию инвентаря, просто чтобы потом не удивиться.

Нематериальные активы

Компания, если она работает какое-то время, имеет нематериальные активы.Некоторые из этих нематериальных активов отражаются в балансе. Например, гудвилл, или, как его иногда называют, превышение затрат, — это сумма, которую эта компания переплачивала в прошлом за приобретения. Эта стоимость амортизируется, но как потенциальному инвестору, желающему купить акции, вам необходимо спросить, действительно ли гудвил, оставшийся на балансе, стоит того, о чем говорится. Действительно ли компания получила дополнительную ценность от этих приобретений, которая действительно стоит этой суммы? Некоторыми такими источниками ценности могут быть портфель патентов, списки клиентов, стоимость бренда и т. Д.Как правило, большая часть деловой репутации — пустая болтовня, поскольку компании в конечном итоге переплачивают за приобретения, поскольку они не являются объективными оценками стоимости :-). Если в гудвилле действительно есть некоторая ценность, то это должно быть отражено в более высокой норме прибыли для компании (см.: Как я могу рассчитать размер прибыли?).

Сама компания может владеть источниками стоимости, которые являются нематериальными и не представлены в балансе. Его нет в балансе, поскольку рынок еще не приписал стоимость этим активам, например, посредством приобретений или других подобных операций.Например, такие компании, как Google или Microsoft, имеют нематериальную ценность в качестве своих сотрудников, а также в своем доминирующем положении на своих рынках. Хороший инвестор не будет пренебрегать этими источниками стоимости и будет пытаться приписать им разумную оценку.

Как определить, недооценена ли акция, используя балансовую стоимость

Очень упрощенный способ использования балансовой стоимости для определения недооценки акций — это посмотреть на отношение рыночной стоимости к балансовой стоимости. Это также называется соотношением цены к балансовой стоимости (соотношение цена / цена).Это похоже на отношение цены к прибыли, но использует знаменатель на основе активов вместо знаменателя на основе прибыли. Коэффициент p / b меньше 1 означает, что рынок в некоторой степени недооценивает акции.

Хороший инвестор заглянет немного глубже. Поскольку теперь мы знаем, что стоимость активов в бухгалтерских книгах может значительно отличаться от истинной стоимости этих активов на рынке, мы должны попытаться пересчитать весь баланс, чтобы он был ближе к рыночной стоимости, а затем пересчитать балансовую стоимость капитал.

Во время этого процесса хороший инвестор также будет довольно консервативен в своих оценках. Целые категории активов (нематериальные активы и гудвил) могут быть просто отброшены, если стоимостной инвестор считает, что эти активы могут стоить очень мало. Практически единственное, что сохраняет свою ценность 1: 1 при таком пересчете балансовой стоимости, — это краткосрочные наличные деньги.

Но что, если у нас нет хорошего способа оценить надлежащую рыночную стоимость активов? Что для некоторых долгосрочных активов вообще нет рынка? Возможно, пора быть более строгими и узкими в оценке ценности.

Как найти балансовую стоимость на акцию, которую можно использовать, если рыночная стоимость не определена

Как вы понимаете, правильный анализ баланса требует довольно много работы. Один из способов избежать этого — найти акции, в которых такой уровень детальной работы не требуется для определения их стоимости. Чистая материальная балансовая стоимость и чистая текущая стоимость активов — два таких показателя, которые в той или иной степени упрощают процесс балансовой оценки.

Чистая материальная балансовая стоимость : Здесь мы берем балансовую стоимость компании и вычитаем стоимость нематериальных активов, не считая их ни к чему.Если компания по-прежнему недооценена, это, скорее всего, отличная покупка.

Чистая текущая стоимость активов (NCAV): Это делает еще один шаг и исключает долгосрочные активы из чистой материальной балансовой стоимости. Теперь у вас остались только оборотные активы (активы, которые являются наличными или могут быть быстро преобразованы в наличные) за вычетом общей ответственности. Если результирующая стоимость выше рыночной стоимости компании, эта акция является однозначной покупкой. Эти случаи редки, но существуют.

Я склоняюсь к балансовой оценке, и большинство акций в премиальном разделе основаны на ней. Однако бывают ситуации, когда это может не выявить достаточно хороших кандидатов на акции, и нужно смотреть на прибыль, чтобы найти более недооцененные акции. В одной из будущих статей я напишу о том, как использовать прибыль для оценки внутренней стоимости акции.

Pro Совет: переместите свое торговое программное обеспечение на базе Windows в онлайн с помощью citrix xendesktop с CloudDesktopOnline.com по доступной цене xendesktop с функциями экономии времени, такими как удаленный доступ, гибкость, не пропуская среду рабочего стола.Чтобы узнать больше о таких размещенных программных продуктах, посетите Apps4Rent.

Бухгалтерский балансподробно объяснен на примере || EduPristine

Что такое баланс?

Балансовый отчет (также называемый отчетом о финансовом положении) может быть определен как отчет об активах, обязательствах и чистой стоимости фирмы. Он предоставляет моментальный снимок бизнеса на определенный момент времени. Они подготавливаются в конце отчетного периода, такого как конец месяца, квартала или года.Сравнение балансовых отчетов по годам помогает оценить финансовое состояние бизнеса. Он получил свое название, так как активы за вычетом обязательств (чистые активы) должны равняться собственному капиталу (они должны уравновешиваться). Каждому бизнесу, как правило, нужен баланс при подаче заявки на ссуду или грант, подаче налогов или поиске потенциальных инвесторов.

Бухгалтерский баланс составляется по формуле: Активы = обязательства + Собственная стоимость

Компоненты баланса

Три основных компонента баланса, которые показывают, чем компания владеет и чем владеет. активы, обязательства и собственный капитал.

Активы:

Активы можно определить как ценности, которыми компания владеет для получения прибыли или которые используются для получения дохода. Это ресурсы компании, которые имеют будущую экономическую ценность. Они делятся на материальные и нематериальные активы. Материальные активы делятся на текущие, долгосрочные и прочие активы. Нематериальные активы — это товарный знак, авторские права, репутация и многие другие.

Текущие активы включают денежные средства, дебиторскую задолженность, предоплаченные расходы и все, что может быть конвертировано в наличные деньги в течение года.

Долгосрочные активы также называются основными средствами. Они отличаются от оборотных активов тем, что приносят доход. Все основные средства, за исключением земли, показаны в балансе по первоначальной стоимости за вычетом амортизации.

Обязательства:

Обязательства — это долги предприятия. Это требования кредиторов к активам бизнеса. Это требования или обязательства, возникающие из прошлых или текущих транзакций.Обязательства подразделяются на краткосрочные и долгосрочные.

Краткосрочные обязательства — это кредиторская задолженность, начисленные расходы, налоги к оплате, текущая задолженность в течение одного года, часть долгосрочной задолженности и любые другие обязательства, подлежащие выплате в течение года.

Долгосрочные обязательства — это долги, которые предприятие должно погасить в течение более одного года с даты составления баланса.

Чистая стоимость (собственный капитал): Собственный капитал (именуемый, когда это единственное предприятие) иногда также называют балансовой стоимостью компании, поскольку собственный капитал равен заявленному активу за вычетом заявленного обязательства.

Активы = обязательства + чистая стоимость, это может быть возвращено, чтобы дать определение чистой стоимости, которая представляет собой баланс после вычитания обязательств из активов бизнеса.

В этот раздел баланса входят:

- Оплаченный капитал

- Нераспределенная прибыль

- Казначейские акции

Подготовка баланса

Двумя наиболее распространенными формами представления баланса являются вертикальный баланс (где все статьи представлены в левой части страницы) и горизонтальный баланс (где статьи активов перечислены в первом столбце, а статьи обязательств и капитала перечислены в следующем столбце).Вертикальный формат проще использовать, если информация представлена за несколько периодов.

Пример баланса

Что можно проанализировать с помощью баланса?

- Общее финансовое состояние бизнеса в определенный момент времени

- Сумма капитала, сохраняемого в бизнесе

- Производительность, рост и платежеспособность бизнеса

- Темпы активы могут быть преобразованы в капитал

Преимущества составления баланса

Балансовый отчет дает точное представление о состоянии бизнеса.В то время как в отчете о прибылях и убытках указывается прибыль, полученная в результате транзакции, в балансе приводятся подробные сведения о счетах, которые бизнес должен выплатить поставщикам. Каждый баланс уникален; в то время как бизнес может иметь счет с высокой прибылью, он может одновременно иметь плохой баланс, если общая стоимость чистых активов низка, и наоборот. Баланс определяет финансовую устойчивость бизнеса и помогает в будущем финансовом планировании.

- Предоставляет информацию для принятия правильного решения:

Балансовый отчет предоставляет инвесторам и потенциальным кредиторам информацию, необходимую для принятия решений при кредитовании денег или ресурсов.Он отражает способность компании вовремя собирать и выплачивать долги. На основании этого можно составить мнение о рисках и перспективах доходности компании.

- Предоставляет полезные финансовые коэффициенты:

Балансовый отчет помогает рассчитать коэффициенты для определения долгосрочной прибыльности и краткосрочных финансовых перспектив компании. Коэффициенты, такие как коэффициент текущей ликвидности, кислотный тест или коэффициент ликвидности, рассчитываются с использованием информации из баланса.Эти коэффициенты помогают получить очень полное представление о финансовом состоянии компании путем анализа ее денежной наличности, оборотного капитала, ликвидности и кредитного плеча. Он также дает представление о вероятности невыполнения компанией своих кредитных обязательств или даже о риске банкротства.

Недостатки баланса

- Цифры могут вводить в заблуждение:

Поскольку баланс дает финансовую картину на определенный момент времени, иногда это может вводить в заблуждение.Например, анализ может быть искажен, если денежная позиция компании на конец года высока, что указывает на высокие резервы, но компания может намереваться распределить ее в виде дивидендов.

- Не дает истинной стоимости активов:

Балансовый отчет не дает истинной стоимости активов, поскольку они отражены по первоначальной стоимости. Он не отражает текущую рыночную оценку.

Баланс содержит некоторые из оборотных активов, оцененных на оценочной основе, поэтому он не отражает истинное финансовое положение бизнеса.Также наблюдается полное отсутствие в балансе ценных неденежных активов.

Заключение

Бухгалтерский баланс — одна из важнейших финансовых отчетов, необходимых для принятия правильных и обоснованных финансовых решений. В сочетании с другими компонентами финансовой отчетности (отчет о прибылях и убытках, отчет о движении денежных средств и отчет о собственном капитале) можно решить, подходит ли рассматриваемый бизнес в качестве инвестиционного варианта.

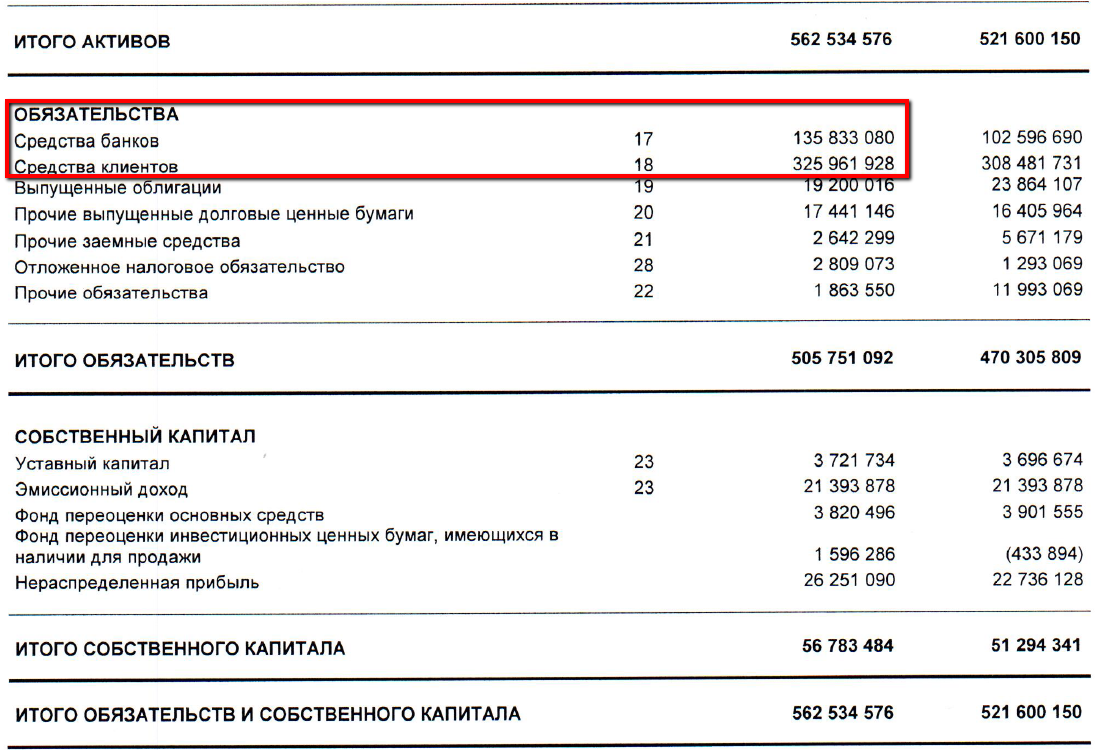

Активы, обязательства и банковский капитал

Балансовый отчет (он же отчет с условием , отчет о финансовом положении ) — это финансовый отчет, который показывает стоимость активов, обязательств и собственного капитала компании на конкретная дата, обычно в конце отчетного периода, например, квартал или год.Актив — это все, что можно продать по цене. Обязательство — это обязательство, которое в конечном итоге должно быть оплачено, и, следовательно, это требование по активам. Собственный капитал владельца в банке часто называют банковским капиталом , который остается, когда все активы были проданы и все обязательства оплачены. Взаимосвязь активов, обязательств и собственного капитала банка показана следующим уравнением:

Активы банка = Обязательства банка + Капитал банка

Банк использует обязательства для покупки активов, которые приносят доход.Используя обязательства, такие как депозиты или займы, для финансирования активов, таких как ссуды физическим или юридическим лицам, или для покупки процентных ценных бумаг, владельцы банка могут использовать свой банковский капитал, чтобы заработать гораздо больше, чем было бы возможно, используя только капитал банка.

Активы и обязательства далее подразделяются на краткосрочные и долгосрочные. Оборотные активы — это активы, которые предполагается продать или иным образом конвертировать в денежные средства в течение 1 года; в противном случае активы являются долгосрочными (также известные как внеоборотные активы ). Краткосрочные обязательства подлежат погашению в течение 1 года; в противном случае обязательства являются долгосрочными (также известные как долгосрочные обязательства ). Оборотный капитал — это превышение текущих активов над текущими обязательствами, мера его ликвидности , что означает его способность покрывать краткосрочные обязательства:

Оборотный капитал = оборотные активы — текущие обязательства

Как правило, оборотный капитал должен быть достаточным для выполнять текущие обязательства. Однако он не должен быть чрезмерным, поскольку капитал в виде долгосрочных активов обычно имеет более высокую доходность.Превышение долгосрочных активов банка над его долгосрочными обязательствами свидетельствует о его платежеспособности , его способности продолжать непрерывно свою деятельность.

Активы: использование средств

Активы приносят доход банку и включают денежные средства, ценные бумаги, ссуды, а также основные средства, позволяющие ему работать.

Денежные средства и их эквиваленты

Одной из основных услуг банка является предоставление наличных по требованию, будь то вкладчик, снимающий деньги или выписывающий чек, или клиент банка, использующий кредитную линию.Банку также нужны средства для оплаты счетов, но, хотя счета предсказуемы как по сумме, так и по срокам, снятие наличных со стороны клиентов — нет.

Следовательно, банк должен поддерживать определенный уровень денежных средств по сравнению с его обязательствами для поддержания платежеспособности. Банк должен иметь наличные, поскольку резервирует , то есть сумму денег, хранящуюся на банковском счете в Федеральной резервной системе (ФРС). Федеральная резервная система определяет юридических резервов , которые представляют собой минимальные денежные средства, которые банки должны держать на своих счетах для обеспечения безопасности банков, а также позволяет ФРС проводить денежно-кредитную политику, регулируя уровень резервов.Часто банки сохраняют избыточных резервов для большей безопасности.

Для ведения бизнеса в своих отделениях и банкоматах ( банкоматов, ) банку также требуется наличных денег в хранилищах , которые включают не только наличные деньги в его хранилищах, но и наличные деньги в других местах на территории банка, например, в кассовых ящиках , и наличные в его банкоматах.

Некоторые банки, обычно более мелкие, также имеют счета в более крупных банках, которые называются банками-корреспондентами . которые обычно представляют собой более крупные банки, которые часто занимают у более мелких банков или предоставляют им услуги.Эта взаимосвязь делает кредитование более быстрым, поскольку многие из этих небольших банков находятся в сельской местности и имеют избыточные резервы, тогда как крупные банки в городах обычно имеют дефицит резервов.

Еще один источник наличных денег — наличных денег в процессе инкассации . Когда банк получает чек, он должен предъявить чек банку, на который он выписан, для оплаты, а ранее это занимало несколько дней. В настоящее время чеки обрабатываются в электронном виде, и многие переводы денежных средств осуществляются в электронном виде вместо использования чеков.Таким образом, эта категория наличных денег значительно сокращается и, вероятно, исчезнет, когда все финансовые операции, наконец, станут электронными.

Эквиваленты денежных средств — это еще один краткосрочный актив, названный так потому, что они почти эквивалентны наличным деньгам: краткосрочные инвестиции, которые можно использовать в качестве денежных средств или быстро конвертировать в денежные средства без потери стоимости, например спрос депозиты, казначейские векселя и коммерческие бумаги. Основная характеристика финансовых инструментов, классифицируемых как эквиваленты денежных средств, заключается в том, что они имеют краткосрочный срок погашения 3 месяца или менее, поэтому процентный риск минимален, и они являются ценными бумагами с самым высоким рейтингом или выпущены государством, которое может печатать собственные деньги, такие как казначейские векселя, выпущенные правительством США, поэтому существует небольшой кредитный риск.

Ценные бумаги

Основными ценными бумагами, принадлежащими банкам, являются казначейские облигации США и муниципальные облигации. Эти облигации можно быстро продать на вторичном рынке, когда банку потребуется больше денег, поэтому их часто называют вторичными резервами .

Великая рецессия также подчеркнула тот факт, что банки также держали многие ценные бумаги, обеспеченные активами. Банкам США не разрешается владеть акциями из-за их риска, но, по иронии судьбы, они могут владеть гораздо более рискованными ценными бумагами, называемыми деривативами.

Ссуды

Ссуды являются основным активом для большинства банков. Они зарабатывают больше процентов, чем банки должны платить по депозитам, и, таким образом, являются основным источником дохода для банка. Часто банки продают ссуды, такие как ипотечные кредиты, дебиторская задолженность по кредитным картам и автокредитам, для секьюритизации в ценные бумаги, обеспеченные активами, которые можно продать инвесторам. Это позволяет банкам выдавать больше кредитов, одновременно получая комиссию за выдачу и / или комиссию за обслуживание секьюритизированных кредитов.

Ссуды включают следующие основные типы:

- бизнес-ссуд, обычно называемых коммерческими и промышленными ( C&I ) ссуды

- ссуды на недвижимость

- жилищная ипотека

- ссуды под залог собственного капитала

- коммерческая ипотека

- потребительские ссуды

- межбанковские ссуды

Обязательства: источники средств

Обязательства — это либо депозиты клиентов, либо деньги, которые банки занимают из других источников для финансирования активов, приносящих доход.Депозиты похожи на долг в том смысле, что это деньги, которые банки должны клиенту, но они отличаются от долга тем, что добавление или снятие денег осуществляется по усмотрению вкладчика, а не диктуется контрактом.

Чековые депозиты

Чековые депозиты — это вклады, на которые вкладчики могут снимать деньги по своему желанию. К ним относятся все текущие счета. По некоторым чековым депозитам, таким как СЕЙЧАС, СЕЙЧАС и по счетам денежного рынка, выплачиваются проценты, но по большинству текущих счетов проценты выплачиваются очень мало или вообще отсутствуют.Вместо этого вкладчики используют текущие счета для платежных услуг, которые в настоящее время также включают электронные банковские услуги.

До 1980-х годов чековые депозиты были основным источником дешевых средств для банков, потому что они платили небольшие проценты или вообще не платили по ним. Но по мере того, как переводить деньги между счетами стало проще, люди начали вкладывать деньги в более прибыльные счета и вложения, переводя деньги, когда они им были нужны.

Нетранзакционные депозиты

Нетранзакционные депозиты включают сберегательных счетов и срочных вкладов , которые в основном представляют собой депозитные сертификаты ( CD ).Сберегательные счета не используются в качестве платежной системы, поэтому они классифицируются как нетранзакционные депозиты, а также поэтому они платят больше процентов. В прошлом сберегательные вклады составляли в основном сберегательных счетов , где все операции регистрировались в сберегательной книжке. В настоящее время технологии и правила позволяют экономить выписки , где транзакции регистрируются в электронном виде и могут быть просмотрены вкладчиком на веб-сайте банка или ежемесячный отчет отправляется вкладчику по почте; и счета денежного рынка, которые имеют ограниченные права на выписку чеков и приносят больше процентов, чем текущие или сберегательные счета.

A Депозитный сертификат ( CD ) — это срочный депозит, на который вкладчик соглашается хранить деньги на счете до истечения срока действия CD. Банк компенсирует вкладчику более высокую процентную ставку. Хотя вкладчик может снять деньги до истечения срока действия CD, банки взимают за это огромную комиссию.

Существует 2 вида депозитных сертификатов (CD): розничные и большие. Розничный компакт-диск стоит менее 100000 долларов и обычно продается частным лицам.Его нелегко перепродать. Большие компакт-диски стоят 100000 долларов и более, и их можно легко перепродать на денежных рынках. Крупные оборотные компакт-диски являются основным источником финансирования для банков.

Нетранзакционные депозиты в депозитных учреждениях теперь застрахованы на сумму 250 000 долларов Федеральной корпорацией страхования депозитов ( FDIC ).

Займы

Банки также занимают деньги, обычно у других банков на так называемом рынке федеральных фондов , так называемом потому, что средства, хранящиеся на их резервных счетах в Федеральной резервной системе, называются федеральными фондами, и именно эти счета кредитуются или списываются при переводе денег между банками.Банки с избыточными резервами, которые обычно представляют собой более мелкие банки, расположенные в небольших населенных пунктах, ссужают более крупные банки в крупных городах, у которых обычно не хватает резервов.

Межбанковские ссуды на рынке федеральных фондов являются необеспеченными, поэтому банки предоставляют ссуды только тем банкам, которым они доверяют. Одна из причин Великой рецессии 2007-2009 годов заключается в том, что банки не знали, какие другие банки держали рискованные ценные бумаги, обеспеченные ипотекой, которые начинали массово дефолтовать, поэтому они прекратили кредитование друг друга, вынудив банки ограничить кредитование населения, что привело к сокращению предложения денег и сокращению экономики.

Банки также занимают средства у недепозитарных организаций, таких как страховые компании и пенсионные фонды, но большая часть этих кредитов обеспечена в форме соглашения об обратной покупке (также известного как репо , ), когда банк передает кредитору ценные бумаги, обычно казначейские облигации, поскольку обеспечение краткосрочного кредита. Большинство репо — это ссуды овернайт, которые выплачиваются с процентами на следующий день.

В крайнем случае банки также могут брать займы у Федеральной резервной системы (ФРС), хотя они делают это редко, поскольку это указывает на то, что они находятся в состоянии финансового стресса и не могут получить финансирование из других источников.Однако во время замораживания кредита в 2008 и 2009 годах многие банки брали займы у ФРС, потому что не могли получить финансирование где-либо еще.

Bank Capital

Банки также могут получить больше средств либо от владельцев банка, либо, если это корпорация, путем выпуска дополнительных акций. Например, 19 крупнейших банков, получивших федеральную помощь в период кредитного риска 2007–2009 годов, привлекли 43 миллиарда долларов нового капитала в 2009 году путем выпуска акций, поскольку их резервы были признаны недостаточными в ответ на стресс-тестирование Казначейства США.Количество банков непрерывно сокращалось с 1990 г., тогда как доля активов 100 крупнейших банков превысила 80%, причем 10 крупнейших из этих банков владеют примерно 60% этих активов. (Источник: Федеральный резерв)

Упрощенный T-счет для коммерческих банков

Баланс банка также может быть представлен в виде T-счета, который часто используется в учебниках по бухгалтерскому учету, чтобы подчеркнуть, что дебетовые и кредитные операции должны быть сбалансированы, где левый сбоку перечисляются дебеты, а справа — кредиты.В бухгалтерском учете активы классифицируются как дебет и обязательства, а собственный капитал, которым в данном случае является банковский капитал, классифицируется как кредит. (Хотя перечисление активов как дебетовых и пассивов как кредитов кажется нелогичным, классификация является произвольной, поскольку единственная цель дебетов и кредитов в бухгалтерском учете состоит в том, чтобы сумма этих двух сумм должна была равняться. Это помогает избежать или исправить многие записи и другие учетные записи ошибки.) 2 стороны Т-счета должны быть равны; другими словами, значение левой части должно равняться значению правой части.Ниже представлена упрощенная версия T-счета для типичного банка, которая обобщает информацию, представленную выше:

|

|

Новые правила бухгалтерского учета для оценки активов =

активов 9000 — общие ляби lities) — это собственный капитал банка .Однако недавние изменения в бухгалтерском учете затруднили определение истинной чистой стоимости банка.Банки переживали тяжелые времена в начале 2009 года. Великая рецессия вызвала множество дефолтов по ипотечным кредитам, кредитным картам и автокредитам, вынудив их увеличить свои резервы на возможные потери по ссудам и обесценить многие ценные бумаги, обеспеченные активами, которые они держали на основе этих кредитов. Следовательно, банки несли крупные убытки. Основной причиной этих потерь было то, что ценные бумаги, обеспеченные активами, которые все еще находились в руках банков, должны были оцениваться по правилам рыночной цены, а поскольку никто не покупал эти токсичные ценные бумаги, их рыночная стоимость была невысокой. очень низкий.

Чтобы восстановить доверие к банковской системе, правительство разрешило некоторые изменения правил бухгалтерского учета, которые искусственно увеличили доходы банков. Совет по стандартам финансового учета ( FASB ) разрешил банкам оценивать свои активы по справедливой стоимости , определенной банками. Кроме того, банкам также не нужно было списывать активов, которые они намеревались сохранить до погашения. Однако многие критики утверждают, что будет больше дефолтов по основным кредитам этих ценных бумаг, и, следовательно, их необходимо учитывать в будущем.

Банки также могут регистрировать прибыль в своих бухгалтерских книгах, если рыночная стоимость их долга снижается. Эта скидка существует, потому что они могут выкупить свой собственный долг на рынке, тем самым уменьшив свой долг на долю от его номинальной стоимости. Однако критики отмечают, что, если у банка нет денег на выкуп долга, он все равно может записать уменьшенную стоимость в качестве дохода, даже если банку придется выплатить основную сумму долга по истечении срока погашения долга.

Citigroup — хороший пример того, насколько новые правила бухгалтерского учета могут изменить доход, сообщаемый банком.Согласно этой статье Bloomberg, прибыль в размере 1,6 миллиарда долларов, сообщенная Citigroup в соответствии с новыми правилами бухгалтерского учета за 1 -й квартал в 2009 году, была бы уменьшена до 2,5 миллиарда долларов убытка по старым правилам учета. Таким образом, Citigroup получила прибыль в размере 4,1 миллиарда долларов, просто изменив правила бухгалтерского учета!

Бухгалтерский баланс — важность, формат образца и требования

Балансовый отчет — это один из отчетов финансового отчета, который предоставляет моментальный снимок финансового состояния предприятия на определенную дату.

Что такое баланс?

Балансовый отчет — это один из отчетов финансовой отчетности, который предоставляет финансовое состояние на определенную дату. Баланс предприятия содержит много информации, которая может быть использована для анализа финансовой стабильности и эффективности бизнеса. Балансовый отчет представляет собой отчетную версию уравнения бухгалтерского учета, которое представляет собой уравнение баланса, в котором общая сумма активов всегда равна сумме обязательств плюс акционерный капитал.

Активы = Обязательства + Капитал

Инвесторы и кредиторы обычно смотрят на баланс и делают выводы о том, насколько эффективно предприятие может использовать свои ресурсы и оценивать стоимость своих инвестиций.

Три важных раздела любого баланса:

- Активы — это ресурс, принадлежащий организации и обеспечивающий положительную экономическую ценность.

- Обязательства — Здесь приводится список долгов, которые предприятие имеет перед другими.

- Капитал или собственный капитал — это сумма, инвестированная акционерами

Значение баланса

Анализ баланса может раскрыть много важной информации о деятельности компании. Важность баланса указана ниже:

- Это важный инструмент, используемый посторонними лицами, такими как инвесторы, кредиторы и другие заинтересованные стороны, для понимания финансового состояния предприятия.

- Это инструмент для измерения роста предприятия.Это можно сделать, сравнивая балансы разных лет.

- Это важный документ, который необходимо предоставить в банк или инвесторам для получения бизнес-кредита.

- Это помогает заинтересованным сторонам понять эффективность бизнеса и позицию ликвидности предприятия.

- Позволяет принимать решения по проектам расширения и покрывать непредвиденные расходы.

- Если предприятие финансирует свою деятельность за счет прибыли или долга, это можно узнать, проанализировав баланс.

Образец бухгалтерского баланса

Доступно несколько форматов баланса, и, как правило, он подразделяется на классифицированные, стандартные, сравнительные и вертикальные балансы. Старый формат баланса, называемый Т-образным или горизонтальным форматом, как указано ниже:

Новый формат баланса также называется «баланс в вертикальном формате», и в нем вверху перечислены акции и обязательства, а внизу — активы.

Требование соответствия MCA

В соответствии с поправкой 2017 года к Закону о компаниях 2013 года каждая компания должна подготовить отчет о прибылях и убытках и баланс в соответствии с форматом, установленным в новом Приложении III. См. Следующую ссылку для получения подробной информации о том же:

http://www.mca.gov.in/SearchableActs/Schedule3.htm

Подробное примечание по разделам и подразделам

| Раздел | Подраздел | Описание |

| Текущие активы | Наличные | Оборотные активы — это активы, которые могут быть ликвидированы в короткие сроки. Денежные средства являются наиболее ликвидной формой этих активов и включают все средства, содержащиеся на текущих, сберегательных счетах и счетах денежного рынка. |

| Дебиторская задолженность | Дебиторская задолженность — это сумма, которая будет получена от клиентов, также известных как дебиторы. Эта дебиторская задолженность создается с момента выставления счета клиенту до момента получения компанией платежа от клиента | |

| Опись | Запасы — это товары, которые компания покупает / производит, а затем продает покупателям. С момента покупки или переработки товаров / сырья до момента их продажи покупателю они называются запасами. | |

| Основные средства | Оборудование | Основные средства — это объекты, являющиеся физическими активами, которые принадлежат компании на длительный срок. Долгосрочные активы, как правило, амортизируются с течением времени, поэтому эти активы учитываются с вычетом общей суммы накопленной амортизации. |

| Автомобиль | Транспортное средство — это долгосрочный актив, которым компания владеет более года, и со временем амортизируется. | |

| Земля | Земля является основным активом и удерживается в течение более длительного периода времени, чем любой другой долгосрочный актив. Это один из основных фондов, который не амортизируется, вместо этого стоимость земли увеличивается с годами. | |

| Нематериальные активы | Гудвилл | Деловая репутация — это нематериальный актив, который представляет собой нефизические активы, которые увеличивают стоимость компании, но не являются материальными. |

| Текущие обязательства | Счета к оплате | Это обязательства, срок погашения которых наступает в текущем периоде (в течение года) и обычно включает торговую задолженность продавцов и поставщиков. Кредиторская задолженность — это суммы, причитающиеся кредиторам за услуги или товары, которые еще не были оплачены |

| Начисленные расходы | Начисленные расходы — это обязательства, которые отражены в бухгалтерских книгах, но еще не подлежат оплате, и включают заработную плату, проценты и т. Д. | |

| Налоги к уплате | Это сумма налогов, которую компания должна государству. Все налоги, как правило, подлежат уплате в течение года и, следовательно, классифицируются как текущие обязательства | |

| Долгосрочная ответственность | Долгосрочная задолженность | Долгосрочные долги — это обязательства, которые не будут погашены в течение текущего года и подлежат погашению более чем через год.Он представляет собой общую сумму, которую компания должна выплатить третьим лицам и кредиторам в течение более года или более |

| Собственный капитал | Основной капитал | Капитал представляет собой деньги, вложенные владельцем в предприятие, и представляет собой общую сумму активов за вычетом общей суммы обязательств. Уставный капитал изменяется в зависимости от типа юридического лица — компании указывают капитал как обыкновенные акции, привилегированные акции и т. Д., Тогда как Партнерства перечисляют капитал того же Партнера. |

| Нераспределенная прибыль | Это избыточная прибыль, удерживаемая организацией для инвестирования в бизнес. Это сумма, не распределенная акционеру. Это также называется «выплачиванием прибыли». |

и отчет о прибылях и убытках

Автор: Редакция | Обновлено: 3 декабря 2017 г.

Мы часто слышим термины «баланс» и «отчет о прибылях и убытках», но все, что мы знаем, это то, что оба являются финансовыми документами и используются в бизнесе.Хотя это правильно, на самом деле они во многом отличаются, и их не следует менять местами. В этой статье мы обсудим, что именно они и чем они отличаются друг от друга.

00001 par value: 12,600,000 shares authorized; 5,126,201 and 5,336,166 shares issued and outstanding, respectively

00001 par value: 12,600,000 shares authorized; 5,126,201 and 5,336,166 shares issued and outstanding, respectively 2016

2016 2017

2017

Об авторе