Банк подал в суд за невыплату кредита: Банк подал в суд за невыплату кредита: что делать в 2022 году?

Что делать если банк подал в суд?!

Сотрудники банков используют подачу судебного иска как довод в пользу скорейшей оплаты обязательного платежа. Надо отметить, что перед этим они долго пытаются договориться или иными способами взыскать долг. Для этого у них есть свои причины. Но если должник длительное время не платит по кредиту, то суда не избежать. Итак, банк подал в суд за неуплату. Чем грозит должнику суд с банком?

Через сколько банки подают в суд?

Заемщики, впервые столкнувшиеся с невозможностью платить кредит, задаются разными вопросами: «Может ли банк подать в суд? Через сколько банки подают в суд, если не погашать долг?»

Ответ на первый вопрос однозначный и не может вызывать сомнений. Да, если клиент долгое время избегает уплаты долга, банк подаст в суд. Часто это последняя возможность добиться от должника хоть каких-то выплат. Кроме того, банки взыскивают долги в судебном порядке для того, чтобы другим клиентам неповадно было не платить кредиты.

Количество времени до подачи банком судебного иска, зависит от многих факторов. Во-первых, от размера ссуды. Если речь идет о небольшом кредите, то банк может год не подавать в суд. За это время набежит достаточно процентов и штрафов, чтобы у кредитного учреждения появились веские основания к решительным действиям. Во-вторых, срок подачи иска может разниться в зависимости от политики по отношению к должникам разных банка. Одни сначала пытаются выбить долги с помощью коллекторских агентств. Другие не прибегают к этому, предпочитая как можно быстрее решить все через суд.

Каковы последствия суда для должника?

Не так часто суд берет во внимание плачевные обстоятельства должников, которые привели к невозможности платить кредит. Обычно решение принимается в пользу кредитного учреждения. Кроме выплаты долга, суд может заставить платить штрафы, пени, неустойки и проценты. Дополнительно с заемщика взыскивают сумму, которую банк потратил на судебные расходы.

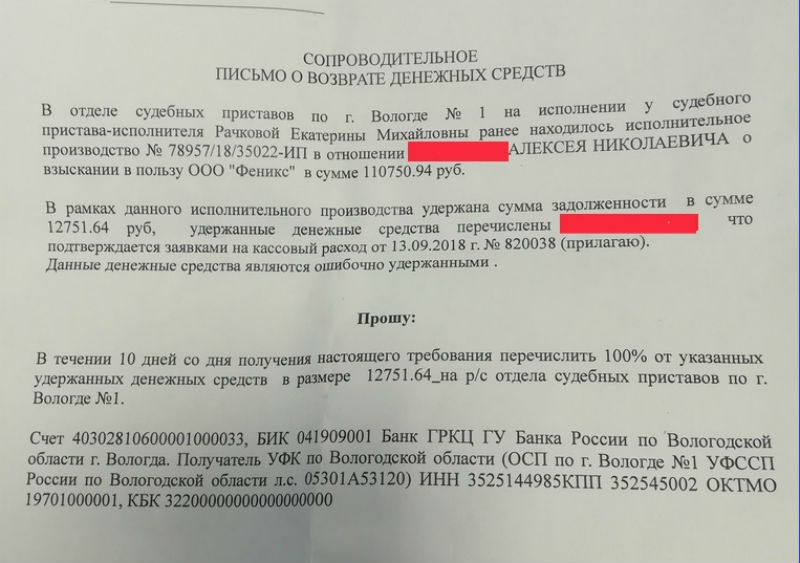

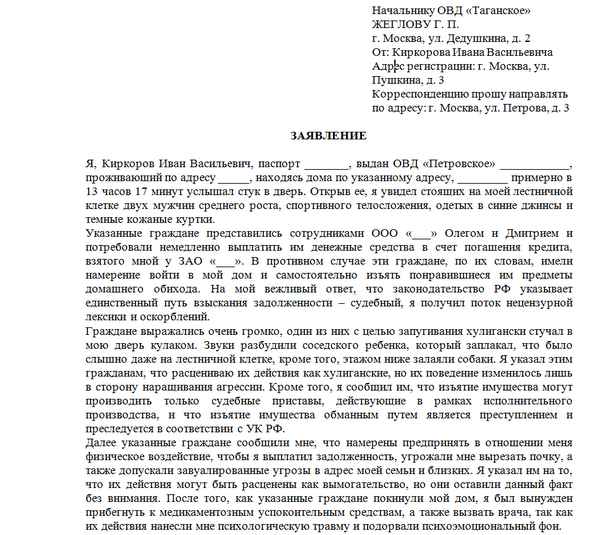

После суда должника ждет исполнительное производство. Ему направляется письмо из службы судебных приставов. На погашение долга дается несколько суток, по прошествии которых приставы приходят по месту жительства. Это происходит одновременно с наложением ареста на счета и в том случае, если человек проигнорировал требование оплатить задолженность, содержавшееся в письме. Визит приставов — мера крайняя и имеет неприятные последствия. Имущество должника арестовывают и распродают со специальных торгов. За счет вырученных средств оплачивается часть долга. Остаток будет постепенно погашаться путем вычета доли из зарплаты, которая поступает на его банковский счет.

Должны ли дети платить кредит за родителей?

По решению суда с банком сумма, которую придется гасить, может быть настолько велика, что человек не сможет расплатиться в течение жизни. В этом случае есть реальная опасность, что за долги родителя после его смерти придется отвечать детям. Это произойдет, если они решат получить наследство.

Поэтому прежде чем оформлять в наследство имущество, доставшееся от родителя, рекомендуется сопоставить его стоимость и размер долга. А родителям можно посоветовать заранее подумать о том, какие есть способы избавить своих детей от необходимости принимать такое решение. Если у вас есть большие долги, которыми вы не хотите обременять своих наследников, возможно, вам стоит задуматься о прохождении процедуры банкротства физического лица.

Банк подал в суд за неуплату. Что делать?

Если банк подал в суд по кредиту, это означает, что медлить нельзя. Нужно принимать меры для того, чтобы спасти свои доходы и имущество от изъятия. Ведь после суда с банком у вас будет совсем немного времени, после которого приставы наложат арест на счета и ваше имущество. И тогда вам придется отдавать половину заработка на выплату долга. Не говоря о проданных с молотка вещах, нажитых непосильным трудом.

Воспользуйтесь возможностью бесплатно проконсультироваться со специалистами по банкротству физических лиц компании «Долгам.НЕТ». Мы изучим вашу ситуацию и подскажем, какой лучше выбрать план действий в вашем случае. В результате банкротства вы можете либо полностью избавиться от долгов, либо выплачивать остаток по комфортному для вас графику. Все зависит от того, есть ли у вас имущество, с которым нежелательно расставаться. При заключении договора подготовку документов и представление ваших интересов в суде мы полностью берем на себя. В первые же недели вы вернетесь к спокойной жизни, а решение ваших проблем с кредитами будет в руках профессионалов. Контроль за процедурой осуществляет финансовый управляющий. Это означает, что коллекторы и приставы перестают вас беспокоить.

Банк подал в суд за неуплату кредита. Что делать?

В нашей стране судебные разбирательства между банковскими учреждениями и заемщиками – распространенная проблема. Банкам выгодно навязывать мнение о безнадежности со стороны должника выиграть подобный процесс. Отсутствие надежды на успешное разрешение ситуации приводит к неявке должников в суд. А это, в свою очередь, является очень большой ошибкой. Заочные судебные решения по кредитным спорам чреваты крайне неприятными последствиями.

Юристы адвокатского объединения «АЛТЕКСА» подчеркивают: профессиональная правовая позиция в споре с банком дает возможность прийти к более благоприятному для должника результату, чем просто бездействие. Закон Украины «О защите прав потребителей» определяет достаточно широкий инструментарий для защиты интересов при выставлении банком несправедливых требований. Добиться существенного уменьшения суммы выплат по задолженности вполне реально.

Что делать, если банк подал в суд за невыплату кредита: консультация юриста

Клиенты, которым предстоит пройти суд с банком, на консультациях со специалистами нашей компании интересуются следующими вопросами:

Чем именно может помочь адвокат, если банк подал суд на должника?

Прежде всего, юрист осуществляет такие шаги:

- Рекомендует правильную линию поведения для заемщика и поручителя

- Выясняет возможность признания недействительным кредитного договора

- Оценивает перспективы уменьшения процентной ставки, списания пени, штрафов

- Разрабатывает план действий по спасению имущества поручителя, ипотечной недвижимости

- Анализирует «за» и «против» проведения реструктуризации долга

Насколько реально в Киеве выиграть суд по кредиту?

Если рассматривать вероятность полного списания задолженности после судебного разбирательства, то она невысокая. Зато оспорить требования кредитора удается в преимущественном большинстве случаев. Например, если вместо 50 тыс. грн., должнику придется выплатить всего 10 или 20 тыс. грн. – это тоже можно считать победой.

Зато оспорить требования кредитора удается в преимущественном большинстве случаев. Например, если вместо 50 тыс. грн., должнику придется выплатить всего 10 или 20 тыс. грн. – это тоже можно считать победой.

За какие суммы банки начинают суды по кредитам?

Законодательством в Украине данный вопрос не урегулирован. На практике банки ведут разную кредитную политику. Например, в случае ипотеки на недвижимости или автокредита иск в суд может быть подан уже через три месяца просрочки. В случае с потребительским кредитованием существует вероятность, что банк не подаст в суд.

Если вопрос касается задолженности по кредитной карте, то многие крупные банковские учреждения страны при подаче в суд примерно ориентируются на сумму 50 000 грн. Исключением является ПриватБанк. Это финансовое учреждение судится с заемщиками за долги 20 тыс. грн. и даже менее. Представители банка терпеливо ожидают, когда сумма вместе с процентами, штрафами и пеней возрастет до указанного размера.

Какие первые шаги следует совершить, если банк подал в суд относительно кредитной задолженности?

Очень важно проверить, действительно ли подан иск. Нередко банки и коллекторские компании используют угрозу судом как метод психологического давления на должника. Для осуществления проверки необходимо обратиться в суд по месту жительства, либо проверить данные через специальные реестры в интернете. Возможен вариант подачи искового заявления не по месту регистрации заемщика, а по местонахождению банка.

Какая вероятность суда по неуплате кредита во второй раз, если судебное решение уже выносилось?

Если решение суда не выполнили в полном объеме, возможен вариант повторной подачи банком иска в суд. Однако необходимо учитывать: инфляционные потери могут насчитываться только на суммы в нац. валюте. Практика перевода по новому курсу иностранной валюты в национальную является недобросовестной.

Что адвокаты берут за основу для помощи должникам: алгоритмы действий

Исходя из практики, чаще всего срабатывают такие схемы действий:

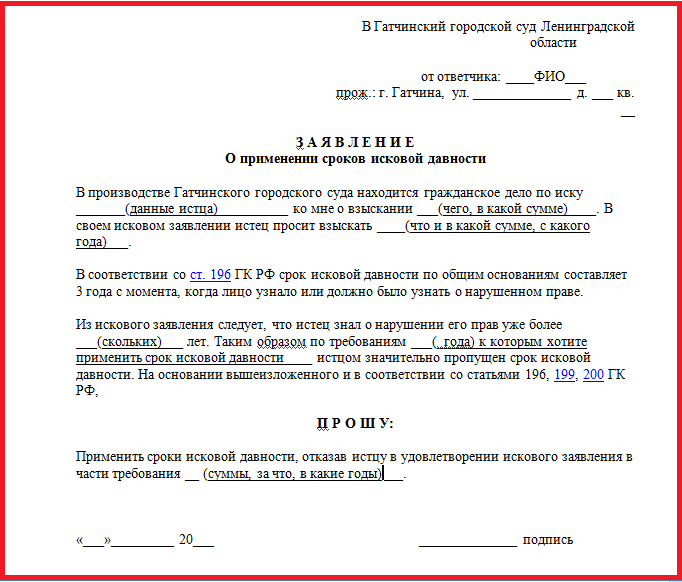

- Ссылка на пропущенный срок исковой давности.

По Гражданскому Кодексу, общий срок исковой давности составляет три года. Если в кредитном договоре не указан иной срок, то банк по истечению трехлетнего периода не вправе выставлять через суд требования о возврате долга.

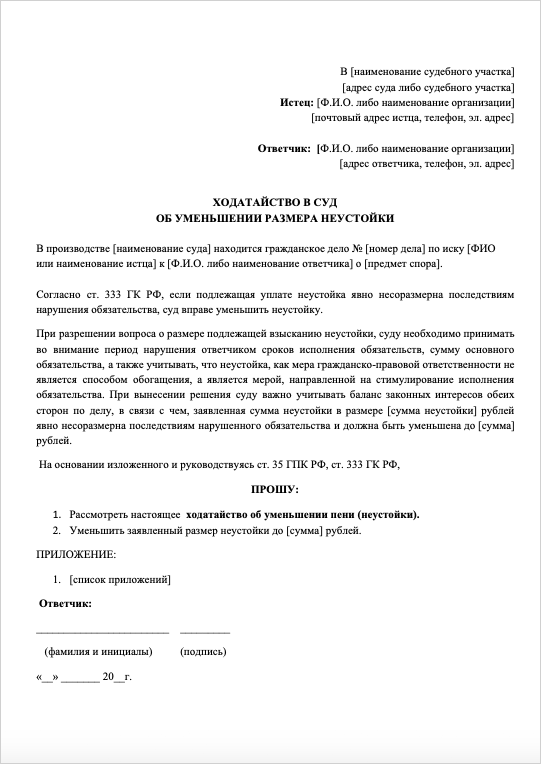

- Уменьшение насчитанных банком штрафов и пени.

Представители банковских учреждений иногда навязывают лишние платежи, стараясь умышленно увеличить сумму долга. Нередко судебные дела по кредитам имеют благоприятный для должника исход после тщательного самостоятельно пересчета задолженности.

- Выявление в кредитном договоре положений, которые можно признать недействительными.

Например, опытные юристы нередко ссылаются на положение ЗУ «О защите прав потребителей» относительно штрафных санкций по кредиту. Санкции за невыполнение кредитного договора не могут превышать 50% кредита.

Когда банки подали в суд, юристы адвокатского объединения «АЛТЕКСА» помогут найти минимально затратное решение!

Автор адвокат Татьяна Романцова

подали в суд на коллекторов? Вот что делать и чего избегать

Консолидация долга

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок).

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 31 августа 2021 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Если вы просрочили задолженность на несколько месяцев, ваш кредитор может уступить или продать долг стороннему агентству по взысканию задолженности, которое попытается взыскать его. В крайних случаях невозврата вы можете столкнуться с судебным иском со стороны коллекторов.

Если вы не знаете, как ответить на звонок, следуйте приведенным ниже инструкциям. Является ли судебный процесс законным или мошенничеством, вот что вам нужно знать, если коллектор подает на вас в суд.

В этом руководстве:

- Что делать, если коллектор подаст на вас в суд

- Что НЕЛЬЗЯ делать, если коллектор подает в суд на вас

- Иск о взыскании задолженности. Часто задаваемые вопросы

Что делать, если коллектор подаст на вас в суд

Вот список действий, которые нужно предпринять:

- Проверить хронологию событий

- Ответить

- Оспорить иск

- Решить, принимать ли решение

Проверьте график событий

Если вам предъявляет иск коллектор, вы должны понимать, как обычно выглядит процесс, хотя точные сроки различаются от человека к человеку. Если ваш опыт совсем не соответствует тому, что указано ниже, вам нужно проверить долг и законность коллектора, чтобы избежать мошенничества со сбором долгов.

- Вы получаете телефонный звонок или письмо по почте от коллектора, уведомляющего вас о взыскании долга. Обычно это происходит, когда задолженность просрочена на 180 дней.

- В течение пяти дней после обращения к вам коллектор должен отправить вам письмо с подтверждением долга , в котором будет указана сумма вашего долга, имя кредитора и способы оспаривания долга, если вы считаете, что он не ваш.

- Если вы считаете, что у вас нет задолженности по рассматриваемому долгу, вы можете попросить у коллектора о подтверждении долга. Они должны отправить это письмо в течение 30 дней после уведомления о подтверждении.

- Если ваш долг является законным, вы должны ответить сборщику долгов и составить план погашения долга. Это может означать оплату в полном объеме, составление плана платежей или согласование долга.

- Если вы не вернете долг или не погасите его, коллектор может подать на вас в суд.

В этот момент вы получите уведомление из суда о дате вашей явки.

В этот момент вы получите уведомление из суда о дате вашей явки. - Если вы не явитесь на дату судебного заседания, суд, скорее всего, вынесет решение в пользу коллектора.

- В этом случае против вас будет вынесено заочное решение или постановление суда. Это означает, что ваша заработная плата может быть конфискована или ваше имущество может быть арестовано. Заочное решение обычно выносится через 20 дней после вручения судебного иска.

Ответить

Если вы убедились в законности взыскания долга, самое важное, что вы можете сейчас сделать, это ответить на иск о взыскании долга . Согласно исследованию The Pew Charitable Trusts, за последнее десятилетие около 70% таких исков заканчиваются заочным решением для истцов (кредиторов) из-за того, что ответчики (заемщики) не отвечают.

Хотя первое уведомление о судебном иске может быть пугающим, игнорирование его и надежда на то, что коллектор не позвонит снова, может привести к неприятностям.

Сборщики долгов не откажутся от судебного иска только потому, что вы его проигнорируете. Вместо этого, если вы пропустите сроки явки в суд, адвокату по взысканию долгов будет значительно сложнее помочь вам.

Оспаривание судебного иска

Сборщики долгов часто являются сторонними агентствами, нанятыми первоначальным кредитором после того, как вы не выполнили свои обязательства. Вы можете оспорить иск, если считаете долг незаконным.

| Причины, по которым люди оспаривают иски о взыскании долгов | |

| Судят не того человека. | На самом деле довольно часто вручают документы не тому человеку. Это может произойти, когда два человека имеют одинаковое имя или когда в одной семье несколько поколений с одним и тем же именем (например, Билл Смит-младший и Билл Смит-старший). |

| Вы уже заплатили долг. | Иногда агентства по взысканию долгов продают информацию с неправильными записями о платежах, что означает, что вы можете столкнуться с судебным иском за долг, который вы уже заплатили. |

| Неверная сумма долга. | Возможно, даже если у вас есть задолженность по рассматриваемому вопросу, сумма неверна. |

| Срок давности прошел. | Срок исковой давности — это период времени, в течение которого коллектор может на законных основаниях взыскать с вас долг. Это может быть от трех до 20 лет. Сроки зависят от штата, в котором вам предъявляют иск, и типа долга, который вы должны. |

Если вам предъявляет иск коллектор, и вы не согласны с какой-либо или всей информацией в иске о взыскании долга, вы можете подать ответ на иск в суд. Затем у вас будет возможность оспорить то, что содержится в иске, или попросить суд вообще отклонить его.

Если вы оспариваете судебный иск, принесите документацию, такую как подтверждающее письмо, чтобы показать:

- Кто является кредитором

- Выплачен ли долг

- Является ли сумма долга точной

- Прошел ли срок исковой давности по долгу

Принесите доказательства нарушения правил взыскания долгов (если применимо)

Если ваши права были нарушены коллектором, вы должны представить доказательства в суд. Ознакомьтесь с Законом о добросовестной практике взыскания долгов (FDCPA), Законом о достоверной кредитной отчетности и Законом о правде в кредитовании на наличие конкретных нарушений. В соответствии с FDCPA, например, коллекторы не могут:

Ознакомьтесь с Законом о добросовестной практике взыскания долгов (FDCPA), Законом о достоверной кредитной отчетности и Законом о правде в кредитовании на наличие конкретных нарушений. В соответствии с FDCPA, например, коллекторы не могут:

- Связаться с вами в нерабочее время с 8:00 до 21:00.

- Участвуйте в преследовании, которое может включать что угодно, от использования ненормативной лексики до угроз причинения вреда.

- Участвуйте в недобросовестных действиях, таких как угрозы забрать вашу собственность, когда у них нет законного права, или досрочное внесение чека с просроченной датой.

- Свяжитесь с вами, если вас уже представляет адвокат.

- Делайте мошеннические заявления, например, вводите в заблуждение, кто они или сколько вы должны.

Принятие решения о принятии судебного решения

Существует несколько способов принятия решения о принятии иска о взыскании долга.

| Если … | Вам следует подумать… |

| Вы принимаете решение | Наем адвоката |

| Вы решили согласиться с приговором, но не хотите идти в суд | Переговоры о внесудебном урегулировании |

| У вас ограниченная заработная плата и активы | Проверка на «защиту от суждения», то есть на вашу зарплату не может быть наложен арест |

| Ваш долг настолько велик, что с ним не справиться | Подача заявления о банкротстве |

Наем адвоката

Если вы приняли судебное решение и вам интересно, как выиграть судебный процесс по взысканию задолженности, лучше всего проконсультироваться с адвокатом по взысканию задолженности. Большинство адвокатов по потребительскому праву предложат бесплатную консультацию, на которой они обсудят с вами ваши варианты.

Большинство адвокатов по потребительскому праву предложат бесплатную консультацию, на которой они обсудят с вами ваши варианты.

Рассмотрите возможность консультации с лицензированным юристом по взысканию долгов, так как они специализируются на защите долгов и, скорее всего, дадут вам более подробную юридическую консультацию.

Даже если вы не уверены, что можете позволить себе нанять адвоката, вам следует поспрашивать, так как многие юристы по взысканию долгов возьмут ваше дело за небольшую плату или за определенную плату.

| Где можно получить недорогую юридическую помощь, если вам предъявляет иск коллектор |

|

Урегулирование долга

Тот, чей долг является законным, может попытаться договориться об урегулировании долга в обмен на отказ от судебного иска.

«Это хороший вариант для потребителей, если они знают, что у них есть долг, они согласны с суммой и могут позволить себе что-то заплатить», — сказал Барри Коулман, вице-президент программ консультирования и обучения Национального фонда кредитного консультирования ( НФКК). «Возможно, они смогут договориться о каком-то соглашении и не обращаться в суд».

Коулман добавил, что у коллекторского агентства есть стимул сделать это, потому что хлопоты и расходы на судебные разбирательства также обходятся им дорого.

Угроза объявить себя банкротом также может помочь, если вы решите урегулировать вопрос. Это не означает, что вы должны объявить себя банкротом, но соответствие критериям банкротства может дать вам рычаги влияния во время переговоров об урегулировании.

Выяснение того, освобождены ли вы от налога

В зависимости от штата и суммы, которую вы должны, люди с ограниченной заработной платой и активами могут быть освобождены от ареста заработной платы, что означает, что они «защищены от судебного решения». Проконсультируйтесь с кредитным консультантом, юристом или другим экспертом в вашей области, чтобы выяснить, соответствуете ли вы этим критериям.

Проконсультируйтесь с кредитным консультантом, юристом или другим экспертом в вашей области, чтобы выяснить, соответствуете ли вы этим критериям.

Подача заявления о банкротстве

Другим вариантом, в зависимости от вашего финансового положения и размера вашего долга, является заявление о банкротстве.

- Глава 7 Банкротство : Если вы подадите заявление, все ваши долги будут прощены, и коллектор не сможет взыскать с вас долги.

- Банкротство по главе 13 : В зависимости от вашей ситуации вы можете договориться о значительно меньшей сумме для выплаты сборщику долгов. После того, как вы заплатите согласованную сумму, коллектор больше не сможет вас преследовать или предъявить иск.

Подача заявления о банкротстве — серьезный финансовый шаг с пагубными последствиями. Поговорите с консультантом, финансовым консультантом или другим квалифицированным специалистом, прежде чем искать этот вариант.

Чего НЕЛЬЗЯ делать, если коллектор подает в суд на вас

Теперь давайте рассмотрим, чего следует избегать в этой ситуации.

- Не действуй импульсивно

- Не игнорируйте иск о взыскании задолженности

- Не брать на себя ответственность

- Никогда не давайте доступ к своим банковским счетам

- Остерегайтесь услуг по урегулированию долгов

Не действуйте импульсивно

Если коллектор по телефону настаивает, чтобы вы заплатили немедленно, сделайте глубокий вдох и сосчитайте до 10. Ни с чем не соглашайтесь и не сообщайте слишком много информации. Попросите письмо о подтверждении долга или доказательство судебного иска в письменной форме, прежде чем что-либо еще.

Пусть вас не смущает сборщик долгов, который требует, чтобы вы сегодня заплатили по телефону. Любая законная сделка должна быть доступна через несколько дней после того, как у вас будет время убедиться, что коллектор является законным.

Если вы хотите свести к минимуму риск мошенничества с целью взыскания долгов, вам следует дождаться проверки информации, прежде чем продолжать какие-либо разговоры. Например, вы можете повесить трубку и перезвонить, используя контактную информацию, которую вы найдете в Интернете, или информацию, которую вы получите от местного государственного секретаря, чтобы убедиться, что вы разговариваете с законной компанией.

Другие предупреждающие признаки мошенничества включают:

- Повестки, которые приходят по электронной почте. Обычно они приходят по почте.

- Письма с общих учетных записей домена, , таких как @gmail.com, @yahoo.com и т. д.

- Все, что кажется необычным или невероятным, например, сборщик долгов, который говорит, что иммиграция или полиция придут за вами.

- Сборщик долгов заставляет вас платить нетрадиционным способом, например, предоплаченной кредитной картой или денежным переводом.

Не игнорируйте иск о взыскании задолженности

Несмотря на то, что мошенничество существует, важно с самого начала относиться ко всему как к законному. Вы сможете выяснить, является ли судебный процесс мошенничеством, как только проявите должную осмотрительность.

Если вы проигнорируете судебный процесс о взыскании долгов и появится адвокат коллектора, суд, скорее всего, вынесет решение в пользу коллектора по умолчанию. Если суд выносит заочное решение против вас, коллектор может:

- Взыскать сумму, которую вы должны, наложив арест на вашу заработную плату;

- Наложить арест на вашу собственность;

- Заморозить средства на вашем банковском счете; или

- Заберите деньги со своего банковского счета.

Не брать на себя ответственность

В общем, не давайте слишком много информации. Законный коллектор может запросить несколько деталей, чтобы подтвердить, кто вы, но вы должны быть осторожны, раскрывая больше, чем несколько личных данных.

Не извиняйтесь и не объясняйтесь, так как вы можете сделать признания, которые могут быть использованы против вас в суде. Кроме того, если вы начнете болтать или извиняться, вы можете в конечном итоге говорить о долге, отличном от того, о котором они звонили, и потенциально можете уговорить себя на худшую ситуацию.

Никогда не давайте доступ к своим банковским счетам

Никогда, ни при каких обстоятельствах не давайте коллекторам доступ к своим банковским счетам.

Коулман сказал, что предоставление информации о банковском счете может рассматриваться как разрешение на снятие средств.

«Как только они получат эту информацию, они, безусловно, могут дебетовать счет и взять сумму, которая не была согласована, что будет иметь всевозможные последствия», — сказал он.

Остерегайтесь услуг по урегулированию долгов

Если вы решили погасить свой долг раз и навсегда, вы можете столкнуться с компаниями по урегулированию долгов, когда будете искать способы погашения вашего долга при взыскании долгов. Будьте осторожны и по возможности избегайте их. Они часто оставляют потребителей в худшем положении, чем когда они начинали. Кроме того, урегулирование задолженности вредит вашему кредиту.

Будьте осторожны и по возможности избегайте их. Они часто оставляют потребителей в худшем положении, чем когда они начинали. Кроме того, урегулирование задолженности вредит вашему кредиту.

Если вы решите работать с фирмой по урегулированию долгов, крайне важно, чтобы вы понимали, во что ввязываетесь. Не все кредиторы будут работать с компаниями по урегулированию задолженности, и вам придется заплатить компании комиссию за управление урегулированием.

Более безопасной и потенциально более доступной альтернативой погашению долга является план управления долгом, предлагаемый некоммерческой организацией. С этим типом плана вы можете работать с сертифицированным кредитным консультантом, который может помочь вам погасить ваш долг, а также вести переговоры с кредиторами и коллекторами от вашего имени, чтобы уменьшить или отменить комиссионные и снизить ваши ежемесячные платежи.

Судебное разбирательство со стороны коллектора: часто задаваемые вопросы

Может ли коллектор подать на вас в суд?

Да, сборщик долгов может подать в суд, как правило, если вы просрочили платеж в течение как минимум 180 дней. Когда это происходит, важно действовать осторожно, но активно.

Когда это происходит, важно действовать осторожно, но активно.

Что произойдет, если коллектор подаст на вас в суд?

Первым шагом в этом процессе является назначение даты вашей первоначальной явки в суд. Если вы не явитесь в суд, вы можете столкнуться с серьезными последствиями, такими как арест заработной платы. Чтобы избежать таких штрафов, рассмотрите такие варианты, как наем адвоката по взысканию долгов, переговоры об урегулировании или даже подача заявления о банкротстве.

Можете ли вы погасить долг после того, как вас обслужат?

Обращение в суд дорого обходится как вам, так и вашему кредитору, поэтому переговоры о внесудебном урегулировании могут быть беспроигрышными даже после того, как вы получили уведомление. Рассмотрите возможность найма адвоката по взысканию долгов с опытом успешного урегулирования. Соответствие критериям банкротства (но не подача заявления) также может дать вам небольшое преимущество при обсуждении вопроса об урегулировании задолженности, поскольку кредитор захочет возместить хотя бы часть вашего непогашенного долга.

Поделиться статьей

Кредиты на консолидацию долга с использованием LendingTree

Рекомендуемое чтение

Что нужно, чтобы получить кредитный рейтинг 800

Обновлено 19 июля 2021 г.

Аналитики изучили анонимные кредитные отчеты более 100 000 пользователей LendingTree, чтобы получить представление о людях с кредитным рейтингом 800 или выше.

ЧИТАТЬ ДАЛЕЕ

Как запретить сборщикам долгов звонить по номеру

Обновлено 17 мая 2020 г.

Работа с долгами сама по себе достаточно утомительна без назойливых телефонных звонков. Воспользуйтесь этими советами, чтобы узнать, как запретить звонить коллекторам.

ЧИТАТЬ ДАЛЕЕ

Что происходит с долгами, когда вы умираете?

Обновлено 30 июля 2021 г.

Ваш долг исчезнет, когда вы умрете? Или он уходит к кому-то другому? Иногда член семьи, например супруг или родитель, может разделить ответственность.

ЧИТАТЬ ДАЛЕЕ

Когда вас могут (и нельзя) арестовать за долги

Консолидация долгов

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 3 ноября 2021 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Вас не могут арестовать за долг только потому, что вы просрочили платежи. Ни один кредитор потребительского долга — включая кредитные карты, медицинские долги, ссуду до зарплаты, ипотеку или студенческие ссуды — не может заставить вас быть арестованным, заключенным в тюрьму или подвергнутым каким-либо общественным работам по решению суда.

Однако эти кредиторы могут предъявить вам иск за неоплаченный долг в гражданском суде, что косвенно может привести к аресту вас за долги. Вот почему так важно отреагировать на судебную повестку и покрыть назначенные судом штрафы или выплаты, включая алименты.

3 случая, когда вас могут арестовать за долги

- Когда вы неуважительно относитесь к решению суда

- Если вы не платите алименты

- Когда вы намеренно обманываете IRS, чтобы избежать уплаты налогов

1. Когда вы неуважительно относитесь к решению суда

Чтобы кредиторы взыскали непогашенный долг, не обеспеченный залогом, они должны подать на вас в суд и выиграть денежное решение суда. Если вы получите уведомление о явке в суд, потому что кредитор подал на вас в суд, и вы проигнорируете это постановление гражданского суда, вы можете быть признаны неуважением к суду. В этот момент гражданское дело может быть передано в уголовное производство, и может быть выдан ордер на ваш арест.

Если вы получили какое-либо судебное уведомление, не игнорируйте его, даже если вы не признаете компанию, подающую на вас в суд. Помимо возможных юридических проблем в будущем, неявка или несоблюдение инструкций в уведомлении означает, что вы упустили возможность погасить долг или договориться о плане платежей.

Как определить, что ваш долговой иск является законным

Если вам предъявят иск, имейте в виду, что существует срок давности по долгу. Коллектору запрещено подавать на вас в суд или угрожать подать в суд на вас из-за долга, срок исковой давности которого истек. Этот долг считается «сроком давности».

Эти законы различаются в зависимости от штата и типа долга, но обычно действуют от трех до шести лет. Обратите внимание, что есть некоторые исключения: например, срок исковой давности долга по кредитной карте в штате Мэн составляет шесть лет, а в Нью-Гэмпшире — только три года, а в родном штате Новой Англии — Род-Айленде — 10 лет.

Однако, даже если срок погашения задолженности истек, кредитор все равно может продолжать связываться с вами с просьбой об оплате. В некоторых штатах частичный платеж по просроченному долгу фактически «оживляет» долг, то есть сбрасывает срок исковой давности по этому долгу, что позволяет коллектору подать на вас в суд еще раз, чтобы взыскать полную сумму.

Если вы считаете, что коллектор нарушил закон, вы можете подать жалобу в Федеральную торговую комиссию и генеральному прокурору вашего штата, а также подать собственный иск против коллектора.

2. Если вы не платите алименты

Неуплата алиментов может привести к тюремному заключению, поскольку это выплата по решению суда. Когда суд приказывает вам что-то сделать — например, явиться на слушание по делу об алиментах или выплатить алименты — и вы не выполняете его, вы можете считаться неуважением к суду.

Опять же, важно помнить, что вас арестовывают за нарушение решения суда, а не за неспособность оплачивать счета. Во всех 50 штатах есть процессы уголовного преследования за неуплату алиментов, но этот процесс применяется редко.

3. Когда вы намеренно обманываете Налоговое управление США, чтобы уклониться от уплаты налогов

Неуплата налогов может привести к тому, что Налоговое управление США предъявит вам иск (хотя Налоговое управление США имеет широкие судебное решение).

Если вы продолжите накапливать долги в IRS, вам придется взимать какие-то штрафы или сборы. И если вы совершите ошибку и вас проверят, IRS сможет подать на вас в суд, чтобы взыскать причитающиеся деньги. Вы даже можете столкнуться лицом к лицу с налоговым залогом, когда ваш дом или автомобиль могут быть конфискованы для уплаты ваших долгов. Однако, как бы неприятно это ни было, все эти случаи будут гражданскими процессами и не дадут вам тюремного заключения.

Два связанных с налогами сценария, за которые вы можете получить тюремный срок: уклонение от уплаты налогов и налоговое мошенничество:

| Примеры уклонения от уплаты налогов и налогового мошенничества | ||

| Что это | Примеры | |

| Уклонение от уплаты налогов | Когда вы сознательно отказываетесь подавать документы или платить налоги, несмотря на то, что у вас есть для этого средства. |

|

| Налоговое мошенничество | Налоговое мошенничество — это когда вы намеренно лжете в своих налоговых декларациях, чтобы ограничить свои налоговые обязательства. |

|

Налоговое мошенничество отличается от небрежности или уклонения от уплаты налогов. Уклонение от уплаты налогов — это законный способ минимизировать сумму причитающегося подоходного налога. Примеры уклонения от уплаты налогов включают отсрочку дохода путем внесения взносов в IRA или 401(k) или требование вычетов, на которые вы имеете право по закону. Халатность — это когда вы не предпринимаете разумных попыток соблюдать налоговое законодательство — например, требуете вычета, на который вы не потратили время, чтобы определить, действительно ли вы имеете на это право.

Халатность — это когда вы не предпринимаете разумных попыток соблюдать налоговое законодательство — например, требуете вычета, на который вы не потратили время, чтобы определить, действительно ли вы имеете на это право.

Если вы сделаете честную ошибку или у вас не будет достаточно денег для оплаты, гражданское дело, связанное с налогами, не превратится в уголовное дело, но если вас поймают на уклонении от уплаты налогов или мошенничестве, вы попадете в неприятную ситуацию.

Что делать, если вам угрожают арестом за долги

Пересмотрите свои права в соответствии с FDCPA

Если кредитор или сборщик долгов ведет себя особенно агрессивно и угрожает вас арестовать, их действия могут быть сочтены незаконными. Закон о добросовестной практике взыскания долгов запрещает коллекторам угрожать вам тюремным заключением.

Если вы считаете, что коллекторы нарушают этот закон, вам следует предпринять следующие шаги:

- Изучите, что представляет собой незаконное поведение, и узнайте, каковы ваши права.

Бюро финансовой защиты прав потребителей может предоставить вам достоверную информацию.

Бюро финансовой защиты прав потребителей может предоставить вам достоверную информацию. - Документируйте оскорбительное поведение, включая каждый телефонный звонок, письмо или любые другие контакты. Даже такие детали, как время звонка, важны, так как коллекторам запрещено звонить до 8 утра или после 9.вечера.

- Сообщайте о своих жалобах по номеру либо в Генеральную прокуратуру вашего штата, либо в Федеральную торговую комиссию, либо в Бюро финансовой защиты потребителей.

Ознакомьтесь с местными законами и законами штата о взыскании долгов

Помимо федерального закона, в некоторых штатах и городах действуют собственные правила взыскания долгов. Обязательно внимательно прочитайте договор с вашим кредитором, в котором будет указана информация о том, как они могут связаться с вами. Если они нарушат этот договор или какой-либо закон, вы можете подать на них в суд.

Отправить письмо о прекращении связи

Вы можете попросить коллекторов прекратить общение или связаться с вами только в письменной форме. После получения запроса FDCPA требует, чтобы коллектор подчинился ему, и может общаться с вами только для того, чтобы сообщить вам, что долг был прекращен или что они предпринимают конкретные действия, такие как судебный процесс.

После получения запроса FDCPA требует, чтобы коллектор подчинился ему, и может общаться с вами только для того, чтобы сообщить вам, что долг был прекращен или что они предпринимают конкретные действия, такие как судебный процесс.

Что может случиться, если вы не заплатите свой долг

Ваш кредит сильно пострадает

Даже если вы не попадете в тюрьму, невыплата ваших долгов, безусловно, будет иметь другие негативные последствия для вашей жизни. В частности, это может повлиять на ваш кредитный рейтинг, и любые долги, которые вы должны, обычно остаются в вашем кредитном отчете в течение семи лет. Это может повлиять на то, сможете ли вы получить новую кредитную карту, ипотечный кредит или аренду автомобиля.

Начните следить за своим кредитом

Ваши активы могут быть арестованы

Если вы обеспечили кредит каким-либо залогом, например, домом или автомобилем, кредитор может изъять эти активы в качестве способа погашения вашего долга.

Ваша заработная плата может быть конфискована

Наложение ареста на заработную плату происходит, когда кредитор получает постановление суда или государственного учреждения, которое требует от вашего работодателя удержать часть вашей заработной платы и отправить ее вашему кредитору. Сумма, на которую может быть наложен арест, зависит от типа долга и законов вашего штата о наложении ареста.

Сумма, на которую может быть наложен арест, зависит от типа долга и законов вашего штата о наложении ареста.

Например, если вы сильно просрочили свои долги по федеральному студенческому кредиту и кредитор не может связаться с вами, чтобы выяснить план платежей, они могут подать на вас в суд, чтобы потребовать ареста заработной платы. Однако это обычно происходит только в том случае, если все другие методы не увенчались успехом, и ваш студенческий кредит был передан в Министерство юстиции для взыскания.

Обратите внимание, что студенческие ссуды также считаются «гражданскими долгами», и вас не могут арестовать за их неуплату.

5 способов улучшить ситуацию с долгами

- Оцените свой долг

- Свяжитесь со своими кредиторами

- Обратитесь за помощью к кредитному консультанту

- Участие в программе управления долгом

- Рассмотрите возможность консолидации долга

1. Оцените свой долг

Начните с просмотра всех долгов, которые вы должны. Вы можете обнаружить, что срок погашения долга истек. В некоторых случаях долг может даже не принадлежать вам — известно, что коллекторы совершают ошибки или участвуют в мошенничестве с консолидацией долга.

Вы можете обнаружить, что срок погашения долга истек. В некоторых случаях долг может даже не принадлежать вам — известно, что коллекторы совершают ошибки или участвуют в мошенничестве с консолидацией долга.

2. Свяжитесь со своими кредиторами

Говорить с кредиторами, которые уже угрожают вам, может быть ошеломляющим, но если вы можете это вынести, это может сэкономить вам деньги. В конечном счете, кредиторы просто хотят получить возмещение. Если вы придете к ним с хладнокровием и объясните свое текущее финансовое положение, часто кредиторы готовы выслушать вас и договориться о сделке.

Если вы все же решите поговорить с ними, убедитесь, что вы пришли к ним с предложением о том, как погасить свой долг. Объясните, сколько вы можете ежемесячно выплачивать в счет погашения долга, и нужна ли вам какая-либо дополнительная помощь, например, более низкие сборы или процентные ставки. Если ваши должники согласны на новый план погашения, обязательно задокументируйте его и отправьте своим кредиторам для прозрачности.

3. Обратитесь за помощью к кредитному консультанту.

Если вы обнаружите, что ваше финансовое положение выходит из-под контроля, квалифицированный специалист может дать вам рекомендации относительно текущего долгового кризиса.

Служба кредитного консультирования может составить более целостный финансовый план, чтобы вы не оказались в такой же ситуации в будущем, например, помочь вам составить рабочий бюджет, разработать план, чтобы вы могли быть в курсе текущих счетов. и предоставление инструментов, чтобы вы могли оставаться на вершине плана.

4. Примите участие в программе управления задолженностью

Если вы должны деньги нескольким кредиторам, участие в программе управления задолженностью может помочь вам лучше управлять своими долгами. Это услуга, предоставляемая некоммерческими консультационными агентствами по кредитам, которая призвана помочь потребителям выбраться из долгов в течение трех-пяти лет.

Кредитный консультант обсудит процентные ставки и сборы по вашему долгу от вашего имени и объединит все это в единый ежемесячный платеж. Затем вы сделаете этот платеж непосредственно кредитному консультанту, который разделит деньги на соответствующие платежи для различных ваших кредиторов.

Затем вы сделаете этот платеж непосредственно кредитному консультанту, который разделит деньги на соответствующие платежи для различных ваших кредиторов.

Когда вы зарегистрируетесь, вы можете рассчитывать на оплату вступительного взноса в размере около 25 долларов США, а также ежемесячной платы за обслуживание в размере от 25 до 50 долларов США. После регистрации ваш кредитный консультант свяжется с вашими кредиторами и уведомит их о том, что они будут производить платежи от вашего имени. Это означает, что вы больше не будете получать звонки о сборах.

Вы можете зарегистрировать долги по кредитным картам, долги по студенческим кредитам, медицинские счета и личные кредиты в программу управления долгом. Обеспеченный долг не может быть зарегистрирован. Обратите внимание, что вы не сможете использовать новые формы кредита, пока вы зарегистрированы в программе. Вас даже могут попросить закрыть большинство кредитных линий (одна может быть разрешена только в экстренных целях).

Вы можете использовать следующие ресурсы, чтобы найти подходящую для вас программу управления долгом:

- Национальный фонд кредитного консультирования (NFCC) локатор

- Американская ассоциация финансового консультирования (FCAA)

- Министерство юстиции США (DOJ) список утвержденных кредитных консультационных агентств

5. Рассмотрите возможность консолидации долга

Кредит консолидации долга — это личный кредит, который вы используете для погашения других долгов. Он работает путем объединения всех ваших долгов в один, более крупный долг, который вы затем выплачиваете ежемесячно. Это означает, что ваш долг передается другому кредитору, которому вы затем будете производить прямые платежи. Точно так же вы также можете консолидировать кредитную задолженность от нескольких эмитентов с помощью одной карты перевода баланса.

Вы можете подать заявку на различные методы консолидации долга через свой банк, кредитный союз, компанию, выпускающую кредитные карты, или другого кредитора. Преимущество консолидации долга заключается в том, что вы можете сделать свой долг более управляемым, объединив его. Это часто помогает вам претендовать на более высокую ставку, чем та, которую вы платили бы каждому кредитору в отдельности. Кроме того, консолидация долга может сократить количество звонков, которые вы получаете.

Преимущество консолидации долга заключается в том, что вы можете сделать свой долг более управляемым, объединив его. Это часто помогает вам претендовать на более высокую ставку, чем та, которую вы платили бы каждому кредитору в отдельности. Кроме того, консолидация долга может сократить количество звонков, которые вы получаете.

Вот несколько распространенных способов консолидации вашего долга:

| 6 видов методов консолидации долга | |||

| Что это | Плюсы | Минусы | |

| Карта перевода баланса | Кредитная карта, на которую вы переводите существующую задолженность по кредитной карте. |

|

|

| Потребительский кредит (необеспеченный) | Кредит с фиксированной процентной ставкой, который объединяет все ваши долги в один более крупный долг, который вы выплачиваете в рассрочку. |

|

|

| Потребительский кредит (обеспеченный) | Кредит с фиксированной процентной ставкой, который объединяет все ваши долги в один более крупный кредит, обеспеченный личным имуществом, таким как ваш автомобиль или дом. |

|

|

| Кредит под залог дома | Кредит, обеспеченный залогом собственного капитала в вашем доме. |

|

|

| Объединение федеральных студенческих ссуд | Необеспеченный кредит, объединяющий несколько федеральных студенческих кредитов в один федеральный кредит через Департамент образования. |

|

|

| Рефинансирование частного студенческого кредита | Объедините несколько студенческих кредитов, частных или федеральных, в один более крупный частный кредит. |

|

|

У консолидации долга есть недостатки. В частности, ссуды консолидации долга могут иметь более длительные графики погашения. Это может означать, что в долгосрочной перспективе вы будете платить больше процентных платежей, чем если бы вы платили каждому кредитору в отдельности, в зависимости от ставки, на которую вы имеете право. Эти кредиты также могут поставляться с комиссией за выдачу в размере от 1% до 8% от суммы кредита. Тем не менее, эти недостатки могут иметь смысл, если вы можете получить долг из коллекций и иметь доступный план погашения.

Поделиться статьей

Кредиты на консолидацию долга с использованием LendingTree

Рекомендуемое чтение

Может ли банкротство остановить арест заработной платы?

Обновлено 29 июля 2022 г.

В этот момент вы получите уведомление из суда о дате вашей явки.

В этот момент вы получите уведомление из суда о дате вашей явки.

Об авторе