Бухгалтерская справка на списание кредиторской задолженности образец: Бухгалтерская справка на списание кредиторской задолженности образец \ Акты, образцы, формы, договоры \ КонсультантПлюс

Бухгалтерская справка о списании кредиторской задолженности с истекшим сроком исковой давности (образец заполнения)

- Указатель

И поиск - Новые формы (Учет|Налоги|КНД

ОКУД|КФД|КБК|СФР|Кадры) - Нотариусы

Москвы - Регионы

Города - ГОСТы

И СНиПы - Новости

- Статьи

- О проекте

- Друзья и партнеры

- Наша новинка (ГОСТы)

- Наш поиск

- Яндекс поиск

- Гугл поиск

- Гороскоп

- Игра для умников

Добавили несколько тысяч ГОСТов

ГОСТы по-новому, с постраничной удобной навигацией для ознакомления

Исковая давность — основная группа документов в которую входит документ, другие группы в которые входит документ, похожие документы

Справки — разделы в которые входит документ, все разделы документов

или поделиться

Ячейка бибилиотеки документов

0299 — ячейка

Редактировать документ

Гороскоп (бизнес/феншуй) ГОСТы Бланки новых документов, актуальных с 2023 года и производственный календарь 2023 Новые категории на нашем портале Трудовой кодекс ( ТК ) бланки документов

Читайте статьиКрипта #прожиточныйминимум#производственныйкалендарь#пособие#социальноевидео

Рекомендуем документыБухгалтерская справка о внесении исправлений в налоговый учет (образец заполнения)Бухгалтерская справка о восстановлении амортизационной премии примерный образецБухгалтерская справка о расчете нормируемых рекламных расходов (образец заполнения)Бухгалтерская справка о расчете нормируемых рекламных расходов (образец заполнения).

Акты Банкротство физлиц Библиотека Ведомости Врачи и пациенты ГИБДД, жалобы

Интернет Карточки КБК 2023 Контроль, проверки и экспертизы Листы Миграционное право Недвижимость Органы государственной власти Отчеты Охота, рыболовство и спорт Положения Пособия и пенсии Постановления Претензии Приказы Протоколы Профессиональные стандарты Расторжение договора Расчеты Решения (не судебные) Сведения Сельское хозяйство Семейное право. Алименты, наследство, дарение Соглашения Справки Страхование Строительство Таможня Транспорт Трудовое право. ТК РФ, отдел кадров Трудовые договоры и должностные инструкции ТЭК Уведомления и Извещения Унифицированные формы Формы Формы банковских документов Формы бухгалтерской отчетности Формы налоговой отчетности Формы открытия/изменения бизнеса, ИП/ООО, типовые уставы ООО (36 штук) Формы первичных учетных документов Ходатайства Юристам

Алфавитный указатель

Интернет Карточки КБК 2023 Контроль, проверки и экспертизы Листы Миграционное право Недвижимость Органы государственной власти Отчеты Охота, рыболовство и спорт Положения Пособия и пенсии Постановления Претензии Приказы Протоколы Профессиональные стандарты Расторжение договора Расчеты Решения (не судебные) Сведения Сельское хозяйство Семейное право. Алименты, наследство, дарение Соглашения Справки Страхование Строительство Таможня Транспорт Трудовое право. ТК РФ, отдел кадров Трудовые договоры и должностные инструкции ТЭК Уведомления и Извещения Унифицированные формы Формы Формы банковских документов Формы бухгалтерской отчетности Формы налоговой отчетности Формы открытия/изменения бизнеса, ИП/ООО, типовые уставы ООО (36 штук) Формы первичных учетных документов Ходатайства Юристам

Алфавитный указательАлфавитный указатель

Б — группы документов на букву ‘Б’С — группы документов на букву ‘С’С — группы документов на букву ‘С’К — группы документов на букву ‘К’<перейти в начало документа>

<скачать бесплатно документ 2023>

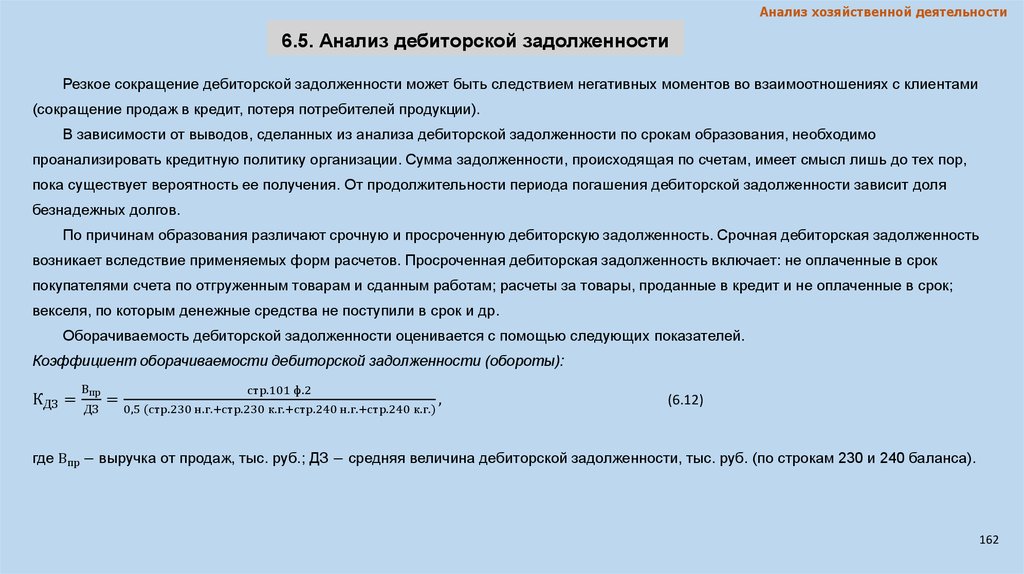

Как списать кредиторку. Бухгалтерские проводки

Иллюстрация: Sven Aeberhard/unsplashСуть кредиторской задолженности

Кредиторская задолженность – это общая сумма долгов и обязательств экономического субъекта перед другими юридическими и физическими лицам, которых называют кредиторами.

Кредиторская задолженность возникает в момент, когда одна сторона выполнила свои обязательства в отношении экономического субъекта, а сам субъект – нет. Например, компания получила от поставщика товар, но еще не оплатила его.

В состав кредиторской задолженности компании входят долги:

- перед поставщиками и подрядчиками;

- покупателями и заказчиками по полученным авансам;

- сотрудниками по оплате труда;

- бюджетом по уплате налогов, взносов и других обязательных платежей;

- кредитными организациями и физлицами по полученным кредитам и займам;

-

прочими кредиторами.

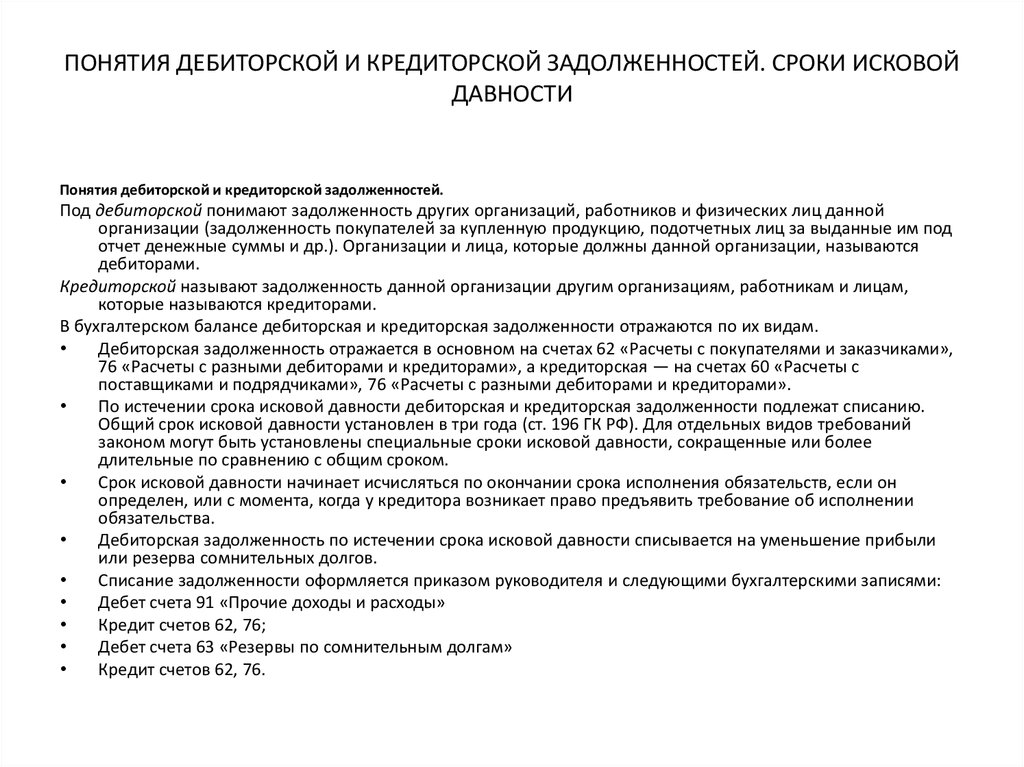

В зависимости от сроков погашения выделяют краткосрочную и долгосрочную кредиторскую задолженность. Срок гашения краткосрочной задолженности не превышает 12 месяцев. Такие долги называют текущими. Задолженность сроком гашения более года называется долгосрочной.

По статусу гашения кредиторская задолженность подразделяется на основную и безнадежную. Основной считается та задолженность, которую компания планирует погасить в определенный срок. Безнадежной называют задолженность, которую компания уже не выплатит.

Например, такое может случиться, если по долгам истек срок истребования или же кредитор ликвидировался и больше не ведет деятельность.

В бухгалтерском учете «кредиторку» отражают на счетах учета расчетов – 60, 76, 68, 69, 70, 71, 73. Увеличение задолженности показывают по кредиту того или иного счета, а уменьшение – по дебету.

В балансе кредиторская задолженность включается в пассив разделов «Долгосрочные обязательства» и «Краткосрочные обязательства».

Как списать кредиторскую задолженность

В бухгалтерском и налоговом учете списать можно лишь безнадежную задолженность, которая возникла по одной из следующих причин:

- истек срок исковой давности;

- кредитор ликвидирован или прекратил деятельность;

- кредитор исключен из ЕГРЮЛ или ЕГРП по решению налогового органа.

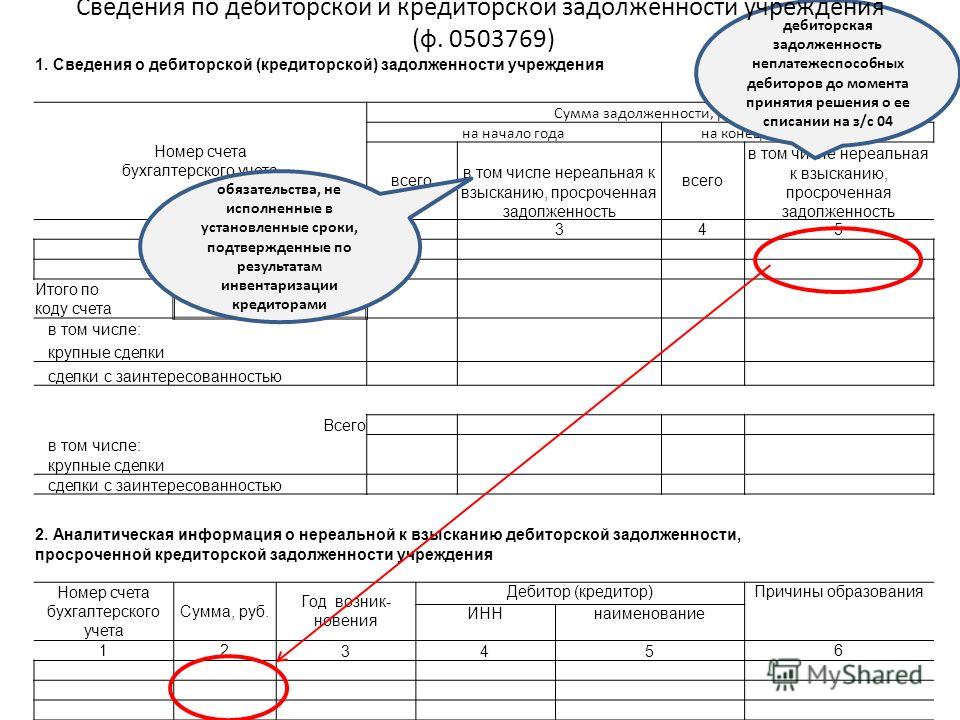

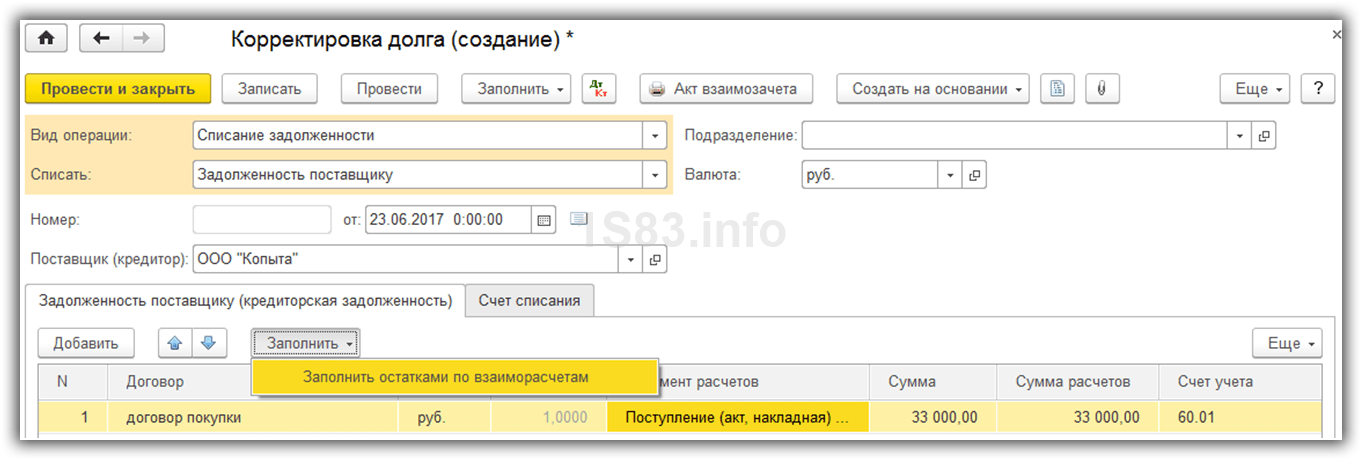

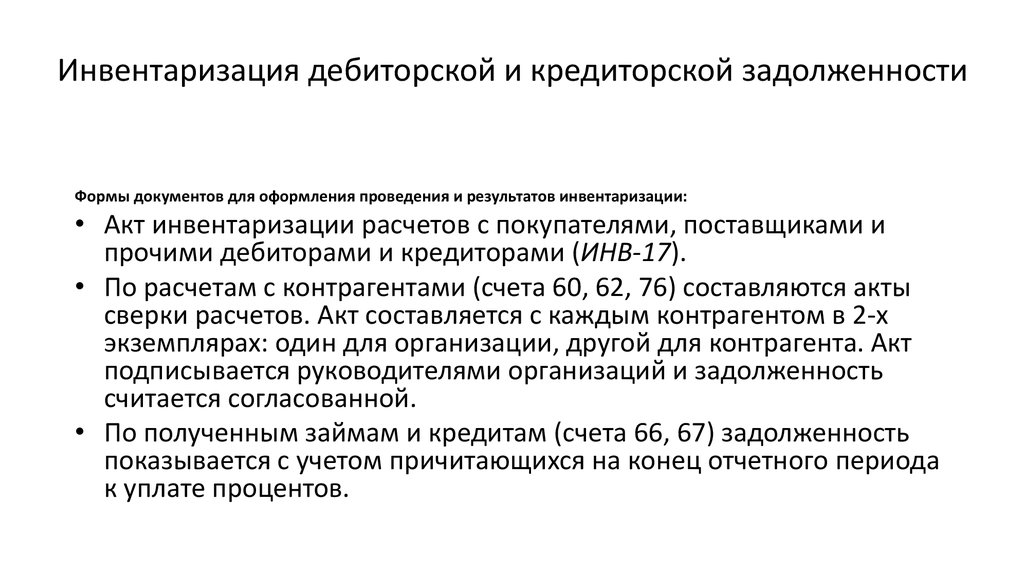

Процедура списания кредиторской задолженности начинается с инвентаризации расчетов с кредиторами. Суть этой процедуры заключается в том, чтобы соотнести числящиеся на счетах бухгалтерского учета данные о задолженности с фактическими показателями. При этом проверяются кредитовые остатки по счетам 60, 76, 68, 69, 70,71, 73.

По результатам инвентаризации оформляется акт, в котором по каждому кредитору указывается его реквизиты, бухгалтерские счета учета, информация о сверке расчетов или ее отсутствии, а также размер просроченной кредиторской задолженности при наличии. Результаты инвентаризации подписывают все члены комиссии.

Результаты инвентаризации подписывают все члены комиссии.

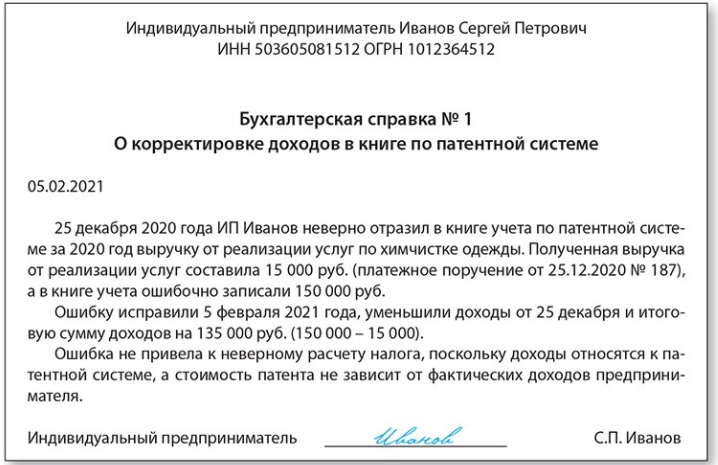

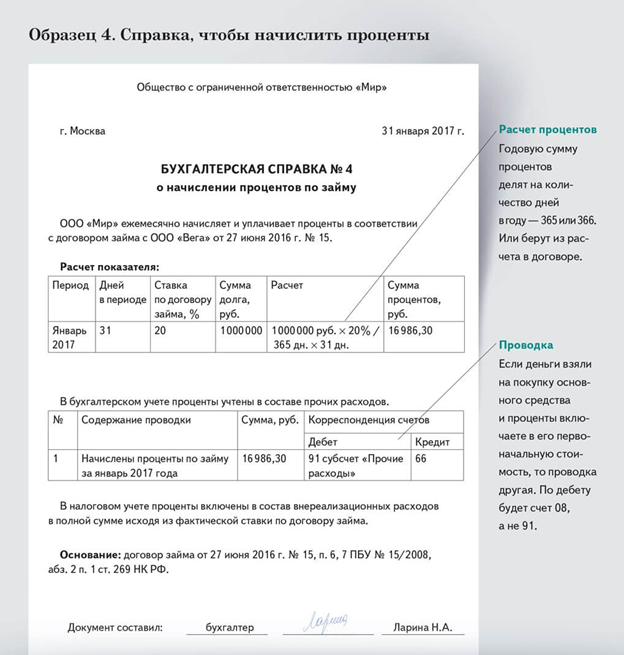

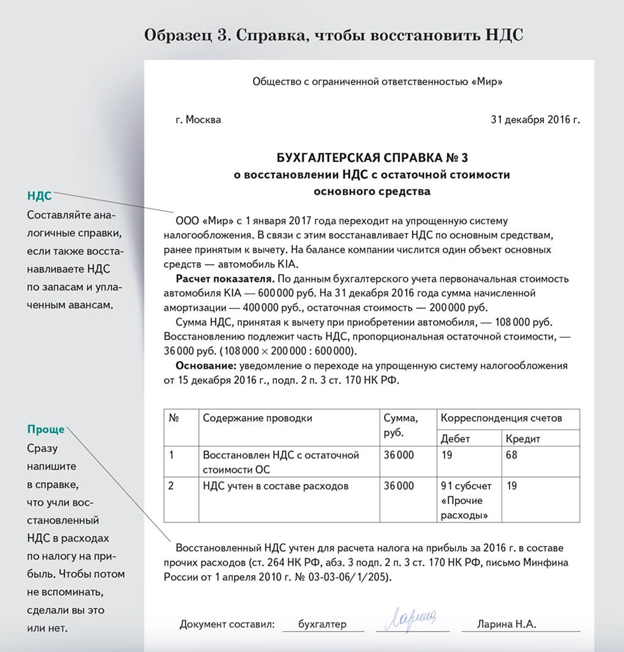

Помимо акта инвентаризации, оформляется бухгалтерская справка, в которой приводятся данные о том, по какому договору возник долг, делаются ссылки на накладные, акты и иные первичные документы, а также приводится расчет срока исковой давности. Бухгалтерская справка обосновывает дату списания задолженности.

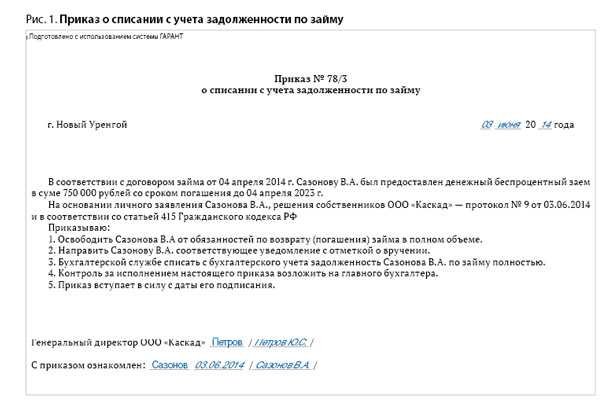

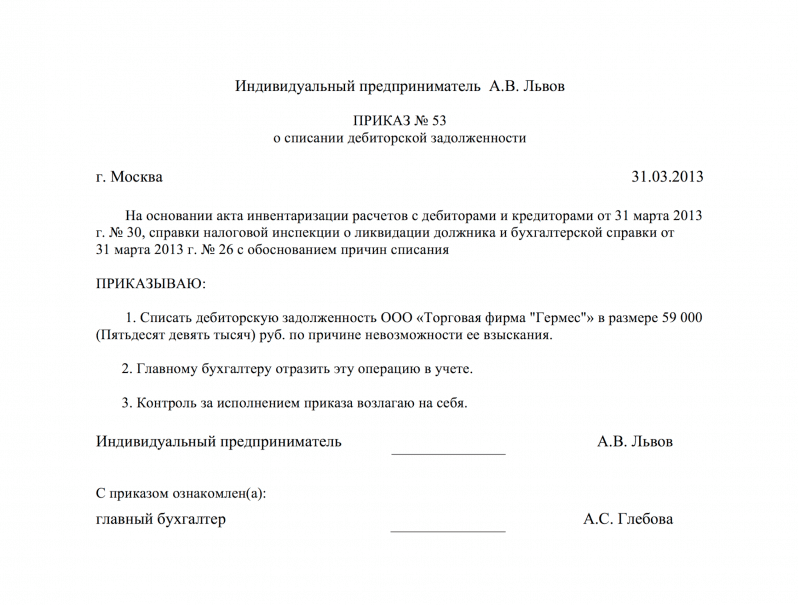

Когда сумма безнадежного к взысканию долга подтверждена, оформляется приказ или распоряжение руководителя на списание кредиторской задолженности.

Срок списания задолженности как в бухгалтерском, так и в налоговом учете зависит от основания ее списания. Основания для списания следующие:

- при истечении срока давности – на дату окончания такого срока;

- при ликвидации кредитора или его исключении из ЕГРЮЛ – на дату внесения в ЕГРЮЛ соответствующей записи;

- в случае прощения долга он списывается на дату подписания соглашения или на дату получения от кредитора документа, подтверждающего прощение долга.

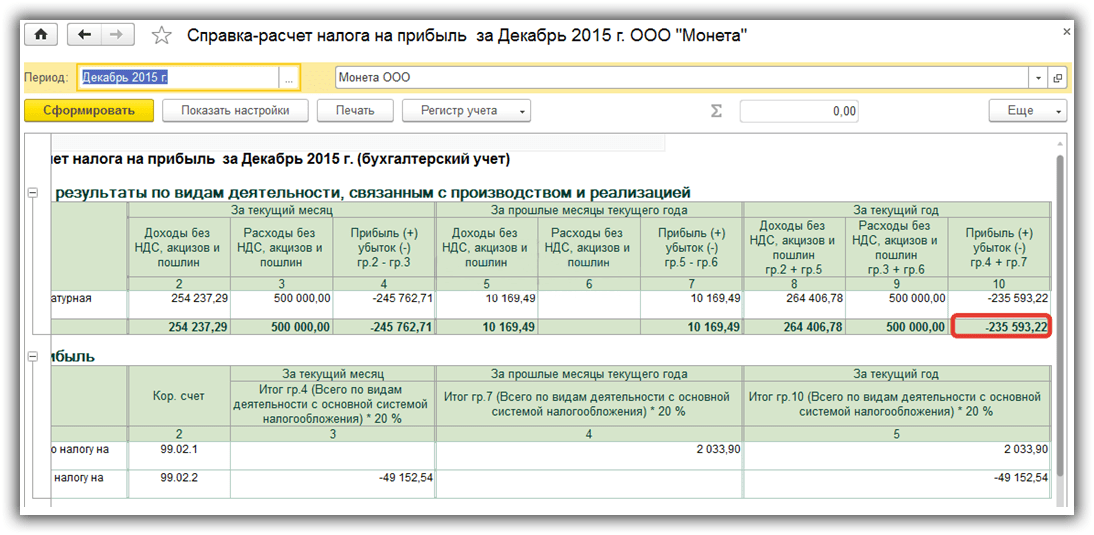

В бухгалтерском учете списанная безнадежная задолженность учитывается в составе прочих доходов. В налоговом учете сумму просроченной «кредиторки» включают в состав внереализационных доходов, облагаемых налогом на прибыль (п. 18 ст. 250 НК).

Сроки списания кредиторской задолженности

Задолженность, по которой кредитор не предъявляет требований, списывается в конце установленного законодательством срока исковой давности. Такая задолженность признается просроченной и подлежит списанию в периоде такого признания.

По гражданскому законодательству срок исковой давности составляет три года. Порядок исчисления этого срока имеет свои особенности. Так, для начала необходимо определить дату, с которой начинается отчет.

Самый простой способ – посмотреть, какие условия прописаны в договоре с контрагентом. Если в контракте указан конкретный период времени или день, когда должна быть погашена задолженность, то отсчет ведут с даты его окончания (ст. 195 ГК).

195 ГК).

Например, поставщик отгрузил покупателю товар 1 ноября 2022 года. Покупатель должен оплатить товар до 30 ноября 2022 года. В данном случае отсчет срока исковой давности начинается с 1 декабря 2022 года.

Если договором не установлен конкретный срок или дата исполнения обязательства, исковая давность отсчитывается со дня, когда кредитор выставил должнику требование об исполнении обязательства.

Когда по условиям договора с момента получения такого требования должнику предоставляется определенный срок на его исполнение, то вести отсчет исковой давности необходимо со дня окончания данного периода.

Срок исковой давности может быть прерван, если за время его течения предпринимались определенные действия, которые подтверждают наличие долга. Такими действиями являются признание требования кредитора, частичное погашение задолженности, уплата процентов по долгу, подписание акта сверки взаиморасчетов.

После прерывания отсчет прежнего срока давности завершается и начинается отсчет нового срока.

Например, по условиям договора покупатель обязан оплатить товар до 31 июля 2022 года. По состоянию на 1 ноября 2022 года долг не погашен. Однако 3 октября 2022 года покупатель признал долг и подписал акт сверки с поставщиком. Поэтому теперь срок исковой давности отсчитывается с 4 октября 2022 года, а не с 1 августа 2022.

Инвентаризация кредиторской задолженности

Порядок и сроки проведения инвентаризации определяет руководитель организации. Хотя есть случаи, в которых проведение инвентаризации является обязательным.

К таким случаям относятся инвентаризация:

- перед составлением ежегодной бухотчетности;

- при смене материально ответственных сотрудников;

- при выявлении фактов хищения, злоупотребления или порчи имущества;

- после стихийных бедствий, пожаров или других чрезвычайных ситуаций, вызванных экстремальными условиями;

-

при реорганизации или ликвидации организации.

Вне зависимости от причин проведения инвентаризации перед ее началом обязательно издается приказ. В нем перечисляют причины, содержание, объем, порядок и сроки инвентаризации, а также персональный состав постоянно действующей инвентаризационной комиссии. Приказ подписывает руководитель и вручает председателю комиссии.

Комиссия контролирует, чтобы сведения об остатках записывались корректно и своевременно, а документы оформлялись надлежащим образом.

В ходе инвентаризации устанавливается:

- правильно ли компания рассчитывалась с контрагентами, работниками, бюджетом, внебюджетными фондами и прочими кредиторами;

- обоснованно ли в учете числится задолженность по недостачам и хищениям;

- сумма кредиторской задолженности, в том числе по долгам с истекшим сроком исковой давности.

Для закрепления итогов инвентаризации можно использовать типовой бланк по форме № ИНВ-17 или бланк, разработанный организацией самостоятельно. В любом случае форма документа утверждается в учетной политике.

В любом случае форма документа утверждается в учетной политике.

К акту инвентаризации составляют справку, в которой указывают следующую информацию:

- наименование и реквизиты кредитора;

- причину возникновения задолженности и дату ее образования;

- наименование, номер и дату документа, которые подтверждают задолженность.

Результаты инвентаризации подписывают все члены комиссии.

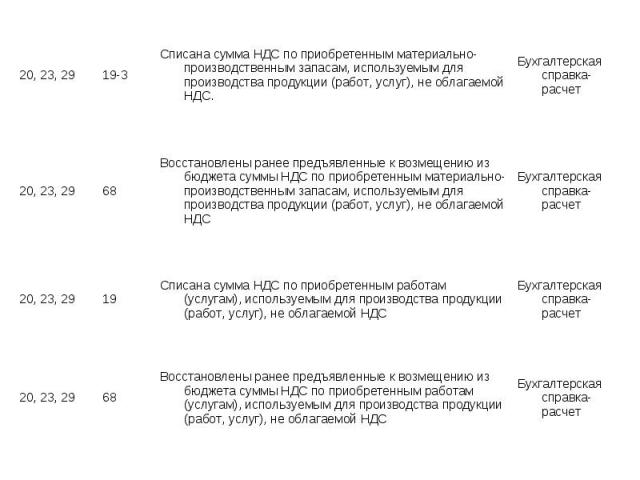

Кредиторская задолженность: проводки

В бухгалтерской учете возникновение кредиторской отражается записями по дебету затратных счетов и кредиту расчетных.

Примеры основных проводок образования задолженности приведены в таблице.

Погашение кредиторской задолженности отражается проводками по дебету расчетных счетов и кредиту счетов учета денежных средств.

Кредиторская задолженность с истекшим сроком исковой давности списывается путем включения в состав прочих расходов в сумме, в которой такая задолженность была проведена в бухгалтерском учете (п. 7, 10.4 ПБУ 9/99).

7, 10.4 ПБУ 9/99).

В периоде истечения срока исковой давности в бухгалтерском учете отражается проводка.

Что такое кредиторская задолженность? (Определение, процесс и примеры)

Кредиторская задолженность (AP) ОпределениеКредиторская задолженность (AP) — это бухгалтерский термин, используемый для описания денег, причитающихся продавцам или поставщикам за товары или услуги, приобретенные в кредит. Сумма любых и всех непогашенных платежей, причитающихся одной организации своим поставщикам, регистрируется как остаток кредиторской задолженности в балансовом отчете компании, тогда как увеличение или уменьшение общей суммы AP по сравнению с предыдущим периодом будет отражено в отчете о движении денежных средств 9.0007

Важно уделять пристальное внимание своим расходам AP и поддерживать внутренний контроль, чтобы защитить свои денежные средства и активы и избежать оплаты неточных счетов. Поддержание организованного и хорошо отлаженного процесса расчета кредиторской задолженности является ключевым моментом, поэтому вы всегда будете в курсе того, как AP влияет на вашу прибыль.

Поддержание организованного и хорошо отлаженного процесса расчета кредиторской задолженности является ключевым моментом, поэтому вы всегда будете в курсе того, как AP влияет на вашу прибыль.

В этом посте мы ответим на следующие вопросы:

- Что такое счет к оплате?

- Что делает кредиторская задолженность?

- Что является примером расходов по счетам к оплате?

- Что такое процесс расчета кредиторской задолженности?

- Что такое процесс управления счетами?

- Какая связь между денежным потоком и кредиторской задолженностью?

- Что такое кредиторская задолженность и дебиторская задолженность?

- В чем разница между кредиторской задолженностью и торговой кредиторской задолженностью?

- Является ли кредиторская задолженность обязательством или расходом?

- Кредиторская задолженность — это дебетовая или кредитовая запись?

- Как кредиторская задолженность отображается в балансе?

- Зачем автоматизировать учет кредиторской задолженности?

Что такое счет к оплате?

Счет к оплате — это запрос на оплату, отправленный поставщиком в отдел расчета с кредиторами. Эти счета-фактуры, как правило, являются неоплаченными суммами за определенные товары или услуги, приобретенные.

Эти счета-фактуры, как правило, являются неоплаченными суммами за определенные товары или услуги, приобретенные.

Что делает кредиторская задолженность?

Роль отдела кредиторской задолженности заключается в оказании финансовой, административной и канцелярской поддержки организации. Эта группа отвечает за управление всем процессом работы с кредиторской задолженностью. Эта роль имеет решающее значение для бухгалтерского отдела компании и включает в себя кодирование, утверждение, оплату и сверку счетов-фактур поставщиков.

Каждая обязанность группы по работе с кредиторской задолженностью помогает улучшить процесс оплаты и обеспечить оплату только по законным и точным счетам и счетам. Знающий и хорошо управляемый отдел кредиторской задолженности может сэкономить вашей организации значительное количество времени и денег в отношении процесса AP.

Вооруженные возможностями автоматизации, команды AP могут легко решать, когда оплачивать счета (чтобы избежать пени за просрочку платежа или извлечь выгоду из скидок за досрочную оплату), а также как платить (с помощью бумажного чека, ACH или через виртуальные карты, где вы зарабатываете наличные). обратные скидки). Организации, в свою очередь, получают больший контроль над исходящими денежными средствами и даже могут превратить AP из центра затрат в центр прибыли.

обратные скидки). Организации, в свою очередь, получают больший контроль над исходящими денежными средствами и даже могут превратить AP из центра затрат в центр прибыли.

Что является примером расходов по счетам к оплате?

Кредиторская задолженность отличается от других видов текущих обязательств, таких как краткосрочные кредиты, начисления, предполагаемые дивиденды и векселя к оплате. Примеры расходов на кредиторскую задолженность могут включать (но не ограничиваться):

- Транспорт и логистика

- Сырье

- Электроэнергия / энергия / топливо

- Продукты и оборудование

- Лизинг

- Лицензирование

- Услуги (сборка / субподряд)

Если какие-либо из перечисленных выше товаров или услуг приобретаются вашей организацией в кредит, важно немедленно указать сумму в AP. Это обеспечит актуальность вашего баланса и точную информацию об общей сумме, причитающейся вашим поставщикам, что обеспечит прозрачность ваших усилий по ведению бухгалтерского учета и процесса учета.

Что такое процесс расчета кредиторской задолженности?

Процесс управления кредиторской задолженностью — это процесс управления финансовыми обязательствами компании перед кредиторами и поставщиками. Непрерывный процесс расчета кредиторской задолженности включает четыре отдельных этапа:

- Сбор счетов: Как правило, сбор счетов включает ручной ввод данных счета (сведения о поставщике, позиции, суммы и код GL) в систему записи. Это представляет риски, связанные с точностью и человеческими ошибками.

- Утверждение счетов: Утверждение счетов включает рассмотрение и утверждение счетов поставщиков. Часто кто-то из команды AP буквально ходит с бумажным счетом-фактурой по офису, чтобы получить необходимые согласования. Это происходит до проводки в качестве затрат в ERP и отправки платежа.

- Авторизация платежа: Когда у вас есть готовый к оплате счет, вы должны получить авторизацию для осуществления платежа.

Это включает в себя дату отправки платежа, способ оплаты и сумму платежа.

Это включает в себя дату отправки платежа, способ оплаты и сумму платежа. - Выполнение платежа: После авторизации платежа счет-фактура оплачивается, и реквизиты платежа отправляются продавцу. Часто это включает в себя печать, подписание и отправку чеков по почте, инициирование ACH в банке или совершение платежей по кредитным картам. Теперь счет-фактуру можно закрыть вне системы и отправить в различные хранилища.

Ручной учет кредиторской задолженности на бумажных носителях может привести к неточным показателям производительности и финансовой отчетности, а также может помешать членам команды работать над более важными действиями, которые могут способствовать вашей прибыли. Неэффективность, вызванная неизбежными человеческими ошибками, может дополнительно привести к просроченным платежам, упущенным возможностям (например, скидкам за досрочную оплату счетов) и неточным платежам.

Ручной процесс AP также может увеличить риск компании для мошенничества с AP или компрометации деловой электронной почты (BEC). По этим причинам важно иметь команду или систему расчетов с кредиторами, которая является современной и хорошо управляемой, чтобы гарантировать, что ваша организация не упустит возможности или не предоставит неточные финансовые данные.

По этим причинам важно иметь команду или систему расчетов с кредиторами, которая является современной и хорошо управляемой, чтобы гарантировать, что ваша организация не упустит возможности или не предоставит неточные финансовые данные.

Обычно для выполнения в рамках процесса расчета кредиторской задолженности требуются три основных элемента: заказ на поставку (PO), отчет о приемке (или поступлении товаров) и счет-фактура поставщика. Однако заказы на покупку и квитанции не являются обязательными и зависят от того, как компания ведет свой бизнес.

- Заказ на покупку, используемый для инициирования покупки, отправляется из отдела закупок организации поставщику: Заказ на покупку будет включать список запрошенных товаров, количество каждого запрошенного товара и окончательную цену заказа. .

- После того, как закупочная организация получает товар, составляется отчет о приемке для документирования отгрузки: этот отчет будет включать любые повреждения или расхождения в количестве, связанные с заказом.

- Наконец, счет поставщика отправляется поставщиком в закупочную организацию с требованием оплаты за предоставленные товары или услуги. Отдел кредиторской задолженности получает счета-фактуры поставщиков и начинает процесс управления счетами-фактурами.

Часто работники бухгалтерии вручную сопоставляют позиции счета-фактуры с позициями заказа на покупку и/или квитанции, сравнивая документы рядом друг с другом в рамках процесса управления счетами. Этот метод требует много времени и ресурсов без платформы автоматизации кредиторской задолженности.

Роль внутреннего контроля и аудита в процессе расчета кредиторской задолженности

82% организаций в 2019 году успешно столкнулись с мошенничеством из-за плохого внутреннего контроля и аудита. Наличие достаточных операционных процедур чрезвычайно важно для сокращения неправомерных платежей, обеспечения соблюдения нормативных требований и снижения риска человеческой ошибки.

Кроме того, внутренний контроль и аудит необходимы для обеспечения безопасности в вашей организации. Наличие внутреннего контроля помогает снизить риск за счет создания системы сдержек и противовесов в вашем отделе AP — систем, которые отслеживают контроль ввода данных, контроль ввода платежей и контроль обязательств по оплате. Каждый из этих внутренних элементов управления предназначен для обеспечения безопасности ваших платежей и предотвращения человеческих ошибок в вашей организации.

Наличие внутреннего контроля помогает снизить риск за счет создания системы сдержек и противовесов в вашем отделе AP — систем, которые отслеживают контроль ввода данных, контроль ввода платежей и контроль обязательств по оплате. Каждый из этих внутренних элементов управления предназначен для обеспечения безопасности ваших платежей и предотвращения человеческих ошибок в вашей организации.

Что такое процесс управления счетами?

Управление счетами, также известное как обработка счетов, представляет собой процесс, с помощью которого организации отслеживают и оплачивают счета поставщиков. Этот процесс включает сбор, проверку, оплату и регистрацию платежа в ERP-системе или системе бухгалтерского учета компании.

Что такое кредиторская задолженность по сравнению с дебиторской задолженностью?

Дебиторская задолженность (AR) является противоположностью кредиторской задолженности. AR — это деньги, которые компания ожидает получить от клиентов, а AP — это деньги, которые компания должна своим поставщикам. Например, когда ваш бизнес покупает товары у поставщика в кредит, вы запишете запись в счетах к оплате, а поставщик запишет транзакцию в счетах к получению.

Например, когда ваш бизнес покупает товары у поставщика в кредит, вы запишете запись в счетах к оплате, а поставщик запишет транзакцию в счетах к получению.

В чем разница между кредиторской задолженностью и торговой кредиторской задолженностью?

Кредиторская задолженность и торговая кредиторская задолженность часто используются взаимозаменяемо, но эти два термина имеют немного разные значения. Торговая кредиторская задолженность относится к деньгам, причитающимся поставщикам за товарно-материальные запасы, такие как деловые материалы, расходные материалы и т. д. Кредиторская задолженность относится к начисленным платежам или обязательствам предприятия, например, за электроэнергию, рабочую силу, лизинг и т. д.

Является кредиторской задолженностью. обязательство или расход?

Кредиторская задолженность является обязательством, поскольку это деньги, причитающиеся одному или нескольким кредиторам. Кредиторская задолженность отображается в балансе предприятия, а расходы — в отчете о прибылях и убытках.

Кредиторская задолженность — это дебетовая или кредитовая запись?

Поскольку кредиторская задолженность является обязательством, она должна иметь запись по кредиту. Затем этот кредитовый баланс указывает деньги, причитающиеся поставщику. Когда компания расплачивается со своим поставщиком, ей необходимо дебетовать кредиторскую задолженность, чтобы можно было уменьшить кредитовое сальдо.

Как кредиторская задолженность отражается в балансе?

Кредиторская задолженность указана в балансовом отчете предприятия, и, поскольку она является обязательством, деньги, причитающиеся кредиторам, перечислены в разделе «текущие обязательства». Как правило, текущие обязательства являются краткосрочными обязательствами и сроком менее 90 дней.

Какая связь между денежным потоком и кредиторской задолженностью?

Для любой закупочной организации кредиторская задолженность отражается в балансе как краткосрочное обязательство. Со временем способ обращения с кредиторской задолженностью может оказать серьезное влияние на движение денежных средств.

Кредиторская задолженность считается источником денежных средств, а это означает, что при надлежащем управлении кредиторской задолженностью организации могут воспользоваться преимуществами соглашений с поставщиками и увеличить денежные потоки и денежные средства в кассе. Бизнес-менеджеры и бухгалтеры могут ссылаться на свою кредиторскую задолженность и соответствующим образом манипулировать своими денежными потоками для достижения конкретных результатов.

Например, ваша компания может начать новый проект, который требует, чтобы ваши денежные резервы были как можно более надежными и здоровыми. Чтобы выделить больше средств на проект, руководство может воздерживаться от выплаты непогашенных AP в течение определенного периода времени: хотя это нормально в краткосрочной перспективе, важно иметь в виду, что такая форма манипулирования денежными средствами может привести к долгосрочным последствиям. ущерб отношениям с поставщиками или деловой репутации. Шаги к

Зачем автоматизировать учет кредиторской задолженности?

Каждая компания получает счета и осуществляет платежи поставщикам. Однако обработка этих счетов и оплата счетов вручную требует значительного количества времени и является особенно дорогостоящей. В среднем обработка счета вручную стоит 12-15 долларов, плюс дополнительные 5 долларов за оплату бумажным чеком. Ручная работа с кредиторской задолженностью может дополнительно создать нагрузку на видимость и операционные ресурсы, а также на группу бухгалтеров.

Однако обработка этих счетов и оплата счетов вручную требует значительного количества времени и является особенно дорогостоящей. В среднем обработка счета вручную стоит 12-15 долларов, плюс дополнительные 5 долларов за оплату бумажным чеком. Ручная работа с кредиторской задолженностью может дополнительно создать нагрузку на видимость и операционные ресурсы, а также на группу бухгалтеров.

Используя автоматизацию работы с кредиторской задолженностью, организации могут реструктурировать свои отделы AP, чтобы снизить эффективность, связанную с ручными процессами, и сократить постоянные и временные затраты до 80%. Автоматизация AP оптимизирует процесс обработки ваших счетов к оплате от сбора счетов до выполнения платежей и поддерживает актуальность вашей информации и ее готовность к использованию.

Автоматизация AP упрощает процесс работы с кредиторской задолженностью, начиная со сбора счетов и заканчивая выполнением платежей, а также обеспечивает актуальность и готовность вашей информации к использованию. Благодаря решениям для автоматизации AP, таким как MineralTree, процесс обработки ваших счетов к оплате становится быстрее, проще и безопаснее, что позволяет вашей организации сэкономить два ценных ресурса: деньги и время.

Благодаря решениям для автоматизации AP, таким как MineralTree, процесс обработки ваших счетов к оплате становится быстрее, проще и безопаснее, что позволяет вашей организации сэкономить два ценных ресурса: деньги и время.

Что нужно знать о кредиторской задолженности

Business News Daily получает компенсацию от некоторых компаний, перечисленных на этой странице. Реклама Раскрытие информации

Процесс кредиторской задолженности

Отслеживание кредиторской задолженности

Примеры кредиторской задолженности

Дополнительные ресурсы бухгалтерского учета

Кредиторская задолженность обрабатывает все расходы вашего бизнеса, кроме заработной платы. Вот как это работает.

- Кредиторская задолженность — это счета, которые компания должна оплатить. Это деньги, которые бизнес должен поставщикам за предоставленные товары и услуги.

- Некоторые примеры кредиторской задолженности включают услуги по уборке, униформу персонала, подписку на программное обеспечение и канцелярские товары.

Кредиторская задолженность не включает заработную плату.

Кредиторская задолженность не включает заработную плату. - Процесс расчета кредиторской задолженности состоит из трех этапов: покупка заказа, получение заказа и оплата счета поставщика.

- Эта статья предназначена для владельцев малого бизнеса, заинтересованных в настройке или оптимизации процессов своих бизнес-расходов.

«Кредиторская задолженность» — это бухгалтерский термин для обозначения денег, которые ваш бизнес должен поставщикам и поставщикам. Все счета и долги, кроме заработной платы, попадают в эту категорию, что делает ее важным аспектом любого бизнеса.

Чтобы ваш бизнес мог предоставлять неизменно точную финансовую информацию, вам нужна надежная система расчетов с кредиторами. Оптимизированный и точный процесс расчета кредиторской задолженности поможет вашему бизнесу достичь краткосрочных и долгосрочных целей и финансового благополучия.

Мы рассмотрим процесс учета кредиторской задолженности и поделимся советами по отслеживанию кредиторской задолженности и доступу к бухгалтерским ресурсам.

Учет заработной платы обрабатывает все деловые расходы, связанные с заработной платой, включая компенсацию работникам, налоги с заработной платы, удержания из федеральных пособий, выплаты пособий и другие отчисления.

Процесс расчета кредиторской задолженности

Процесс учета кредиторской задолженности имеет решающее значение для общего финансового состояния бизнеса, включая его кредитный рейтинг. «Точность и полнота финансовой отчетности компании зависят от процесса расчета кредиторской задолженности», — отметил Гарольд Аверкамп, основатель и автор контента веб-сайта бухгалтерских консультаций AccountingCoach.com. «Эффективность и действенность процесса учета кредиторской задолженности также повлияет на денежную позицию компании, кредитный рейтинг и отношения с ее поставщиками».

Для создания тщательного процесса расчета кредиторской задолженности крайне важно понимать основные этапы.

- Заказ на покупку: Чтобы инициировать процесс покупки, отдел закупок организации отправляет заказ на покупку продавцу.

- Отчет о получении: После того, как компания получила приобретенные товары или услуги, создается отчет о получении для документирования отгрузки, включая любые проблемы и повреждения.

- Счет поставщика: Наконец, поставщик создаст и отправит счет-фактуру для запроса оплаты за приобретенные и полученные товары или услуги. Когда компания получит счет, она отметит условия оплаты и обработает платеж в соответствии с этими условиями.

src=https://images.businessnewsdaily.com/app/uploads/2022/04/04072250/V1-Info-Navy.png alt=”Наконечник” ширина=”75″ высота=”75″ выравнивание=” left” data-content-img-id=”605102ad9c658add338b4567″ /> Совет: В то время как кредиторская задолженность представляет собой деньги, которые вы должны продавцам и поставщикам, дебиторская задолженность показывает, сколько денег вы ожидаете от неоплаченных счетов, что имеет решающее значение для вашего денежный поток бизнеса.

Отслеживание кредиторской задолженности

Многие малые предприятия отслеживают кредиторскую задолженность, иногда сокращенно A/P, ежемесячно. Однако по мере роста бизнеса рекомендуется еженедельно отслеживать кредиторскую задолженность. Повышенная частота помогает малым предприятиям воспользоваться любыми скидками за досрочную оплату, включенными в счета-фактуры, и разрешать кредиты в связи с возвратом запасов.

Однако по мере роста бизнеса рекомендуется еженедельно отслеживать кредиторскую задолженность. Повышенная частота помогает малым предприятиям воспользоваться любыми скидками за досрочную оплату, включенными в счета-фактуры, и разрешать кредиты в связи с возвратом запасов.

Вот несколько рекомендаций по отслеживанию кредиторской задолженности и обеспечению бесперебойной финансовой деятельности вашего бизнеса:

- Ведите точный учет кредиторской задолженности. Ведите подробный учет кредиторской задолженности на случай возникновения споров об оплате, чтобы напомнить бизнесу о текущих или неоплаченных счетах-фактурах или в качестве доказательства расходов во время налогообложения. Создавайте эти бухгалтерские отчеты вручную или с помощью бухгалтерского программного обеспечения.

- Используйте отличное бухгалтерское программное обеспечение. Лучшее бухгалтерское программное обеспечение автоматизирует учет кредиторской задолженности и упрощает процесс.

Он может планировать и отслеживать платежи, контролируя, кто имеет доступ к вашим финансовым данным. Это также может уменьшить количество ошибок и ускорить процесс расчета кредиторской задолженности.

Он может планировать и отслеживать платежи, контролируя, кто имеет доступ к вашим финансовым данным. Это также может уменьшить количество ошибок и ускорить процесс расчета кредиторской задолженности. - Будьте внимательны к деталям. Работа с кредиторской задолженностью требует особого внимания к деталям. Каждый счет должен быть проверен на точность, дату выставления счета и дату платежа. Детали счета-фактуры должны быть правильно введены в главную книгу или бухгалтерское программное обеспечение. Наем квалифицированных бухгалтеров и бухгалтеров помогает обеспечить точность.

- Справочные оригиналы счетов-фактур. По возможности работайте с исходным счетом-фактурой. Некоторые счета отправляются в электронном виде. Чтобы избежать ошибок и свести к минимуму путаницу с электронными счетами-фактурами, распечатайте счет-фактуру и отправьте исходное электронное письмо.

- Стандартизируйте свое соглашение об именах. Каждый раз используйте одно и то же соглашение об именах или систему.

Следуйте согласованному воспроизводимому процессу каждый раз, когда вы назначаете номер счета в своей системе. Определите метод, например, используя начальные нули, и придерживайтесь его.

Следуйте согласованному воспроизводимому процессу каждый раз, когда вы назначаете номер счета в своей системе. Определите метод, например, используя начальные нули, и придерживайтесь его. - Каждый счет вводите отдельно. Введите каждый счет отдельно, включая несколько ежемесячных счетов от одного и того же поставщика. Если есть спор, вы захотите легко найти его в своей системе.

- Утвердить все счета. Прежде чем вводить счет, получите одобрение от соответствующего лица. Утверждающая сторона не должна быть сотрудником, вводящим счет-фактуру. В идеале, держите эти назначения ролей отдельными и четкими. Однако, если вы являетесь индивидуальным предпринимателем, который ведет свои бухгалтерские книги, это может оказаться невозможным. В этом случае убедитесь, что у вас есть четкий процесс утверждения и входа. Ведите подробные записи процессов для поддержки каждой роли, чтобы вы были готовы делегировать или передать эту задачу на аутсорсинг по мере роста вашего бизнеса.

- Ищите скидки при досрочной оплате, чтобы сэкономить деньги. Скидки могут суммироваться в течение 12 месяцев. Некоторые продавцы предлагают небольшую скидку — обычно процент от общей суммы к оплате — в обмен на более раннее получение платежа. Если вы обычно группируете все свои счета к оплате для одновременной проверки и оплаты, подумайте о новой системе. Найдите систему, которая позволяет быстрее выявлять, помечать, регистрировать и оплачивать счета со скидками.

Денежный поток жизненно важен для малого бизнеса. Надежная система мониторинга и оплаты кредиторской задолженности дает вам четкое представление о ваших расходах и доходах, что позволяет принимать более эффективные бизнес-решения.

Некоторые люди изначально не понимают, что такое кредиторская и дебиторская задолженность. В то время как дебиторская задолженность — это деньги, которые вам будут платить другие, кредиторская задолженность — это то, что вы должны своим поставщикам.

Примеры кредиторской задолженности

Кредиторская задолженность включает выставление счетов B2B. Ваша компания должна платить другой компании за товары или услуги, которые она предоставляет. Вот несколько примеров ситуаций с кредиторской задолженностью:

- Услуги по уборке: Одним из примеров кредиторской задолженности является ситуация, когда компания A нанимает компанию B для выполнения своих потребностей в уборке. В этом примере компания А должна регулярно отправлять платежи компании Б в обмен на быстрые и надежные услуги по уборке.

- Униформа для персонала: Другим примером кредиторской задолженности является случай, когда предприятие нанимает другое предприятие для производства своей униформы для персонала. Это пример повторяющихся или периодических деловых расходов. Текучесть кадров, утеря или порча униформы потребуют дополнительных распоряжений. В этом примере Бизнес Б выставляет счет Бизнесу А, когда он получает новый заказ, а затем отдел дебиторской задолженности Бизнеса А обрабатывает платеж.

- Канцелярские товары: Многие компании закупают канцелярские товары оптом и настраивают автоматические заказы в зависимости от частоты использования, чтобы гарантировать, что у них никогда не закончатся необходимые товары. У этих владельцев бизнеса часто есть незавершенные платежи своим компаниям, занимающимся канцелярскими товарами, чтобы обеспечить эффективный рабочий процесс.

- Санитария: Многие предприятия платят другим предприятиям за вывоз мусора и вторсырья. Эти услуги, как правило, еженедельно.

Наймите бухгалтера для малого бизнеса, который сможет распознать красные флажки в процессе обработки вашей кредиторской задолженности и оптимизировать финансы вашего бизнеса.

Дополнительные ресурсы по бухгалтерскому учету

Дополнительную информацию по работе с кредиторской задолженностью можно найти в следующих статьях:

- Что такое отчет о сроках погашения кредиторской задолженности?

- Как определить бухгалтерский учет для предприятий

- Учетные коэффициенты и формулы: основы, которые вам необходимо знать

- В чем разница между кассовым методом и методом начисления?

- Что такое цикл учета?

Адам Узиалко участвовал в написании этой статьи.

Об авторе