Бухучет нематериальных активов: Полная информация для работы бухгалтера

Учет нематериальных активов: простыми словами о сложном

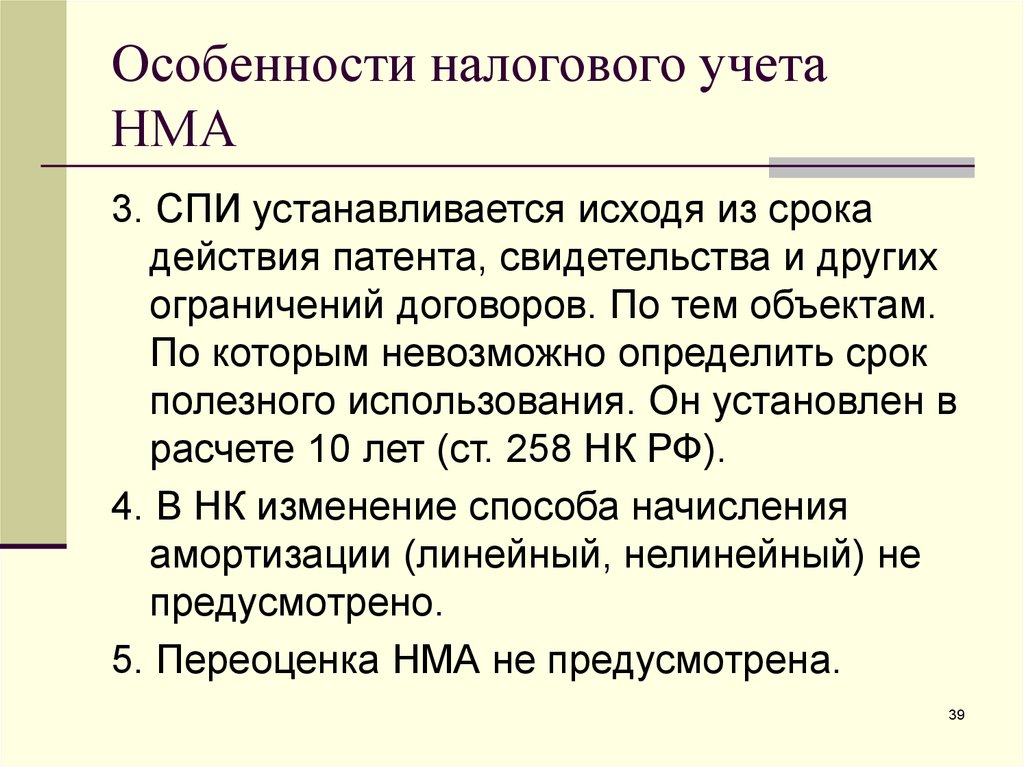

С точки зрения оценки НМА, выделяют первоначальную и последующую. Но только в бухгалтерском учете. Ведь в налоговом учете первоначальная стоимость нематериальных активов компании изменению не подлежит.

Порядок определения первоначальной стоимости нематериальных активов зависит от их способа поступления в организацию. НМА можно купить, создать своими силами, получить в порядке дарения или получить в качестве взноса в уставный капитал.

К примеру если НМА приобрели за плату, то первоначальная стоимость приобретаемых НМА складывается из всех фактических расходов, связанных с покупкой:

- суммы по договору на приобретение исключительного права на НМА с правообладателем;

- таможенные пошлины и таможенные сборы;

- невозмещаемые суммы налогов, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением НМА;

- вознаграждения посредникам, которые помогают приобрести НМА;

- информационные и консультационные услуги, связанные с приобретением НМА;

- иные расходы, непосредственно связанные с приобретением НМА и обеспечением условий для использования актива в запланированных целях.

Если вы все-таки обладаете способностями или ресурсами для создания собственного НМА, то помимо выше перечисленных для определения первоначальной стоимости можно также отнести расходы:

- стоимость материалов, используемых при создании НМА;

- услуги сторонних организаций по договорам подряда, способствующих созданию НМА;

- расходы на оплату труда сотрудников, которые непосредственно связаны с созданием НМА, а также страховые взносы;

- расходы на содержание и эксплуатацию активов, которые участвуют в создании НМА, а также амортизацию этих активов.

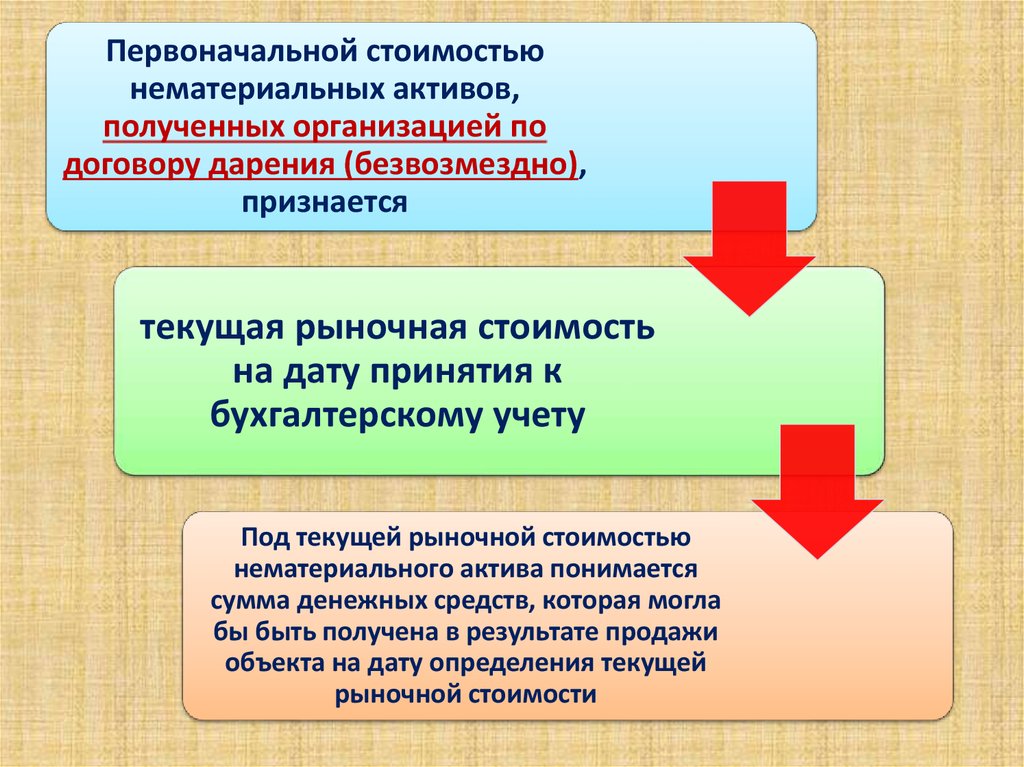

Если НМА вы получили в порядке дарения, то первоначальную стоимость необходимо будет оценить. Для этого нужно заключить договор на проведение оценки с независимым оценщиком.

Если НМА получили в качестве взноса в уставный капитал, то первоначальную стоимость может определить учредитель. Свое решение о стоимости актива учредитель может указать в протоколе собрания участников общества.

Свое решение о стоимости актива учредитель может указать в протоколе собрания участников общества.

Когда НМА готов к эксплуатации, необходимо оформить соответствующий акт и издать приказ, в котором будет определен срок полезного использования НМА. Если вы приобрели исключительные права, то такой срок будет указан в договоре. Если вы создали НМА своими силами, то срок эксплуатации будет равен сроку, в течение которого вы планируете получать доход.

В налоговом учете действуют иные правила. Если срок полезного использования НМА определить невозможно, то он устанавливается равным 10 лет, но при этом он не может быть менее 2-х лет.

Стоимость НМА, как выяснили ранее, может измениться, но только в бухучете. Последующая оценка НМА может возникнуть в связи с переоценкой или обесцениванием. При этом не стоит забывать, что проведение переоценки НМА — это право, а не обязанность. Но если вы решили проводить переоценку, то делать ее в дальнейшем необходимо регулярно, чтобы стоимость НМА в бухгалтерском учете существенно не отличалась от их текущей рыночной стоимости.

Для проведения переоценки вы можете обратиться к экспертной компании, которая занимается проведением оценки НМА. Проведение переоценки НМА позволит увеличить капитализацию компании. Отчет о независимой оценке будет не лишним при заключении договора отчуждения исключительных прав для того, чтобы оценить, что стоимость НМА соответствует рыночной. Либо, если компании нанесен материальный ущерб при незаконном использовании НМА, то эксперт поможет определить размер такого ущерба.

Оценка рыночной стоимости НМА может также потребоваться при передаче НМА «в аренду», при заключении лицензионного соглашения или при расчете суммы роялти, при передаче НМА в залог банку. Обесценивание НМА применяется в международных стандартах учета. Тем, кто еще применяет российские стандарты, проверять НМА на обесценивание не обязательно.

Учет нематериальных активов | Бухгалтерский учет НМА — Контур.Бухгалтерия

Нематериальные активы — это особый вид имущества, который не имеет физической формы. Это могут быть различные исследования и изобретения, книги, фильмы, товарные знаки и даже деловая репутация. Что относится к НМА, как принимать их к учету, начислять амортизацию и проводить списание с баланса.

Это могут быть различные исследования и изобретения, книги, фильмы, товарные знаки и даже деловая репутация. Что относится к НМА, как принимать их к учету, начислять амортизацию и проводить списание с баланса.

Что такое нематериальные активы

Нематериальные активы (НМА) отличаются от других тем, что не имеют физической формы. В эту категорию попадают деловая репутация и различные объекты интеллектуальной собственности, например:

- веб-сервисы, программы для компьютера, мобильные приложения, сайты;

- книги, картины, фильмы, музыка и прочие предметы искусства;

- товарные знаки и знаки обслуживания;

- секретные рецепты и технологии производства, так называемые ноу-хау;

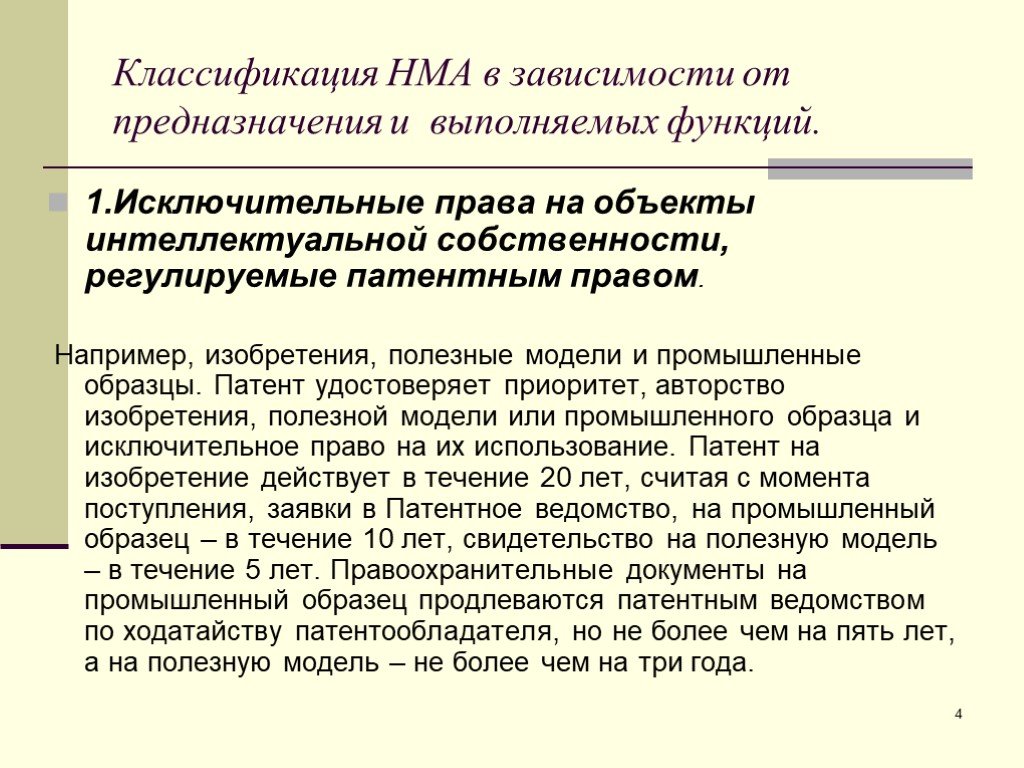

- изобретения, промышленные образцы, полезные модели;

- новые сорта растений или породы животных, которые выведены самостоятельно.

Персонал не является нематериальным активом. Так сказано в п. 4 ПБУ 14/2007. Там же отмечено, что расходы на открытие или реорганизацию компании тоже не являются НМА.

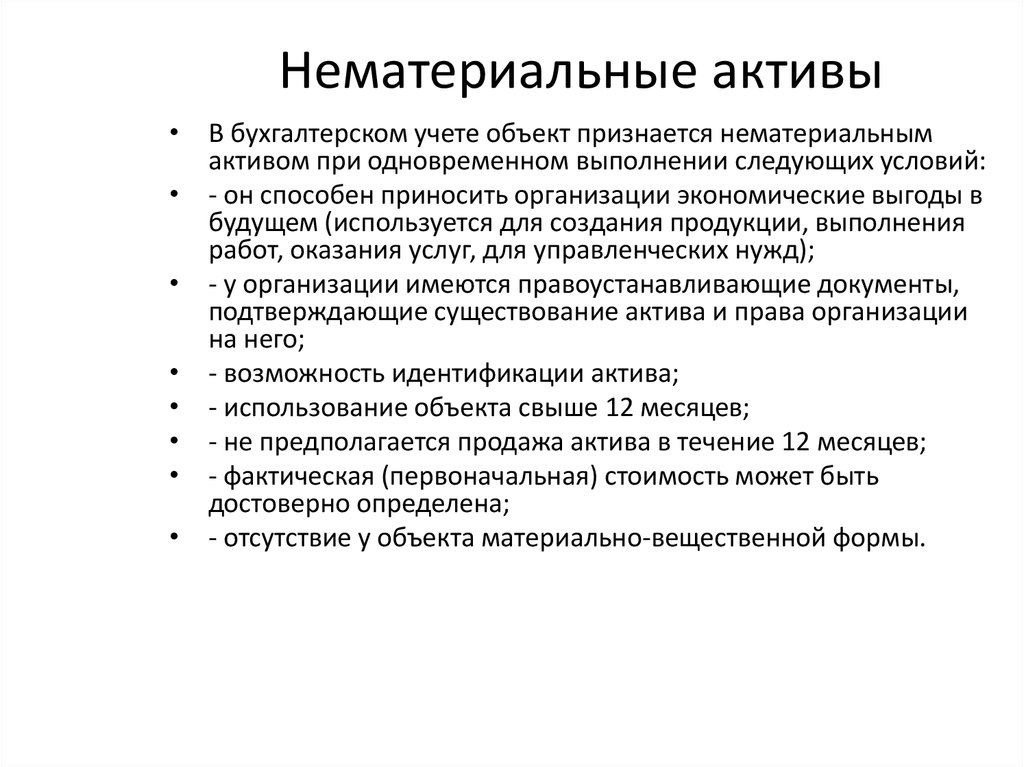

Условия для принятия актива к учету как нематериального

Чтобы принять объект к учету как нематериальный актив, надо убедиться, что в отношении него выполняется сразу семь условий:

- Актив способен приносить деньги в будущем.

- У организации есть право на получение дохода от этого объекта, а прочие лица не имеют доступа к экономическим выгодам от него. То есть у компании должны быть патенты, свидетельства, договоры об отчуждении исключительного права или другие документы.

- Актив можно выделить или отделить от других активов.

- Актив будет использоваться дольше 12 месяцев или операционного цикла, если он больше 12 месяцев.

- Организация не собирается продавать актив в течение ближайших 12 месяцев или операционного цикла.

- Первоначальную стоимость актива можно достоверно определить.

- У актива нет материально-вещественной формы.

Если какое-то из условий не выполняется, учесть актив как НМА будет нельзя.

На каких счетах вести учет НМА

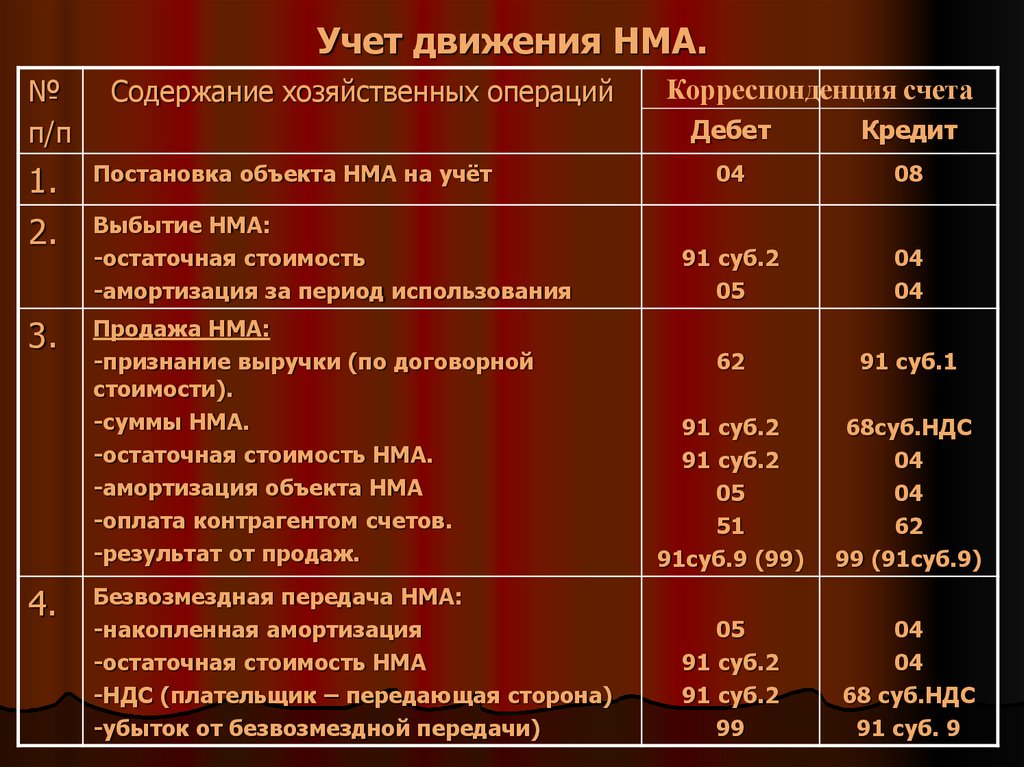

Основной счет для учета НМА — 04. На нем собирается информация о том, какие НМА есть у организации, их поступлении и продаже, а также о расходах компании на НИОКР. Счет 04 — активный, поэтому поступление НМА отражается по дебету, а выбытие по кредиту.

Порядок учета НМА похож на тот, который действует для ОС. Перед попаданием в дебет счета 04, актив и все затраты на его получение учитываются на счете 08 «Вложения во внеоборотные активы».

Для начисления амортизации по НМА используется счет 05 — начисление амортизации отражается по кредиту. С 1 января 2008 года нельзя начислять амортизацию по кредиту счета 04, тем самым уменьшая первоначальную стоимость НМА.

Аналитический учет НМА

Чтобы конкретизировать информацию о наличии, состоянии и движении отдельных объектов НМА, ведут аналитический учет на счете 04.

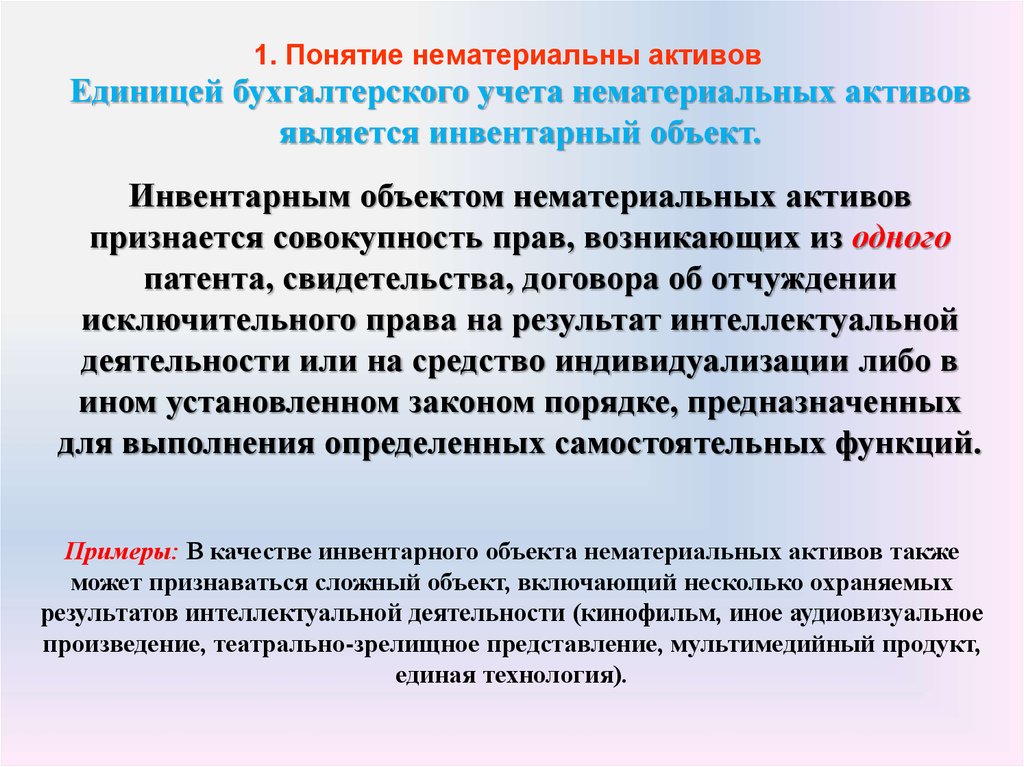

Единица бухучета НМА — инвентарный объект, то есть совокупность прав на НМА, которые возникли на основании одного документа (патента, свидетельства, договора) и предназначены для выполнения самостоятельных функций.

Для учета НМА также открывают карточки учета № НМА-1 и заводят другие аналогичные документы.

Бухгалтерский учет приобретения или создания НМА

Порядок учета актива зависит от того, каким способом его получили. НМА можно произвести самостоятельно, купить, получить безвозмездно. Во всяком случае принимать актив к учету необходимо по первоначальной стоимости — сумме фактических затрат на его покупку или создание.

Фирмы, которые имеют право на упрощенный бухучет, могут включать затраты на покупку или создание НМА в состав расходов по мере их осуществления и не отражать в составе НМА.

Покупка НМА. В первоначальную стоимость можно включить оплату по договору, оплату консультаций специалистов по покупке актива, регистрационные сборы, налоги, которые нельзя возместить, и прочие расходы, прямо связанные с приобретением.

- Учитываем затраты на приобретение актива (без учета НДС) — Дт 08 Кт 60, 76.

- Учитываем НДС с суммы затрат — Дт 19 Кт 60, 76.

- Ставим актив на учет — Дт 04 Кт 08.

- Отражаем налоговый вычет по НДС — Дт 68-НДС Кт 19.

Покупка права пользования. Для НМА, по которым организация купила только право пользования, предусмотрен несколько иной порядок. Это касается в том числе различных бухгалтерских программ или справочно-правовых систем. Такие активы учитывайте на забалансовом счете по стоимости, которая указана в договоре. Регулярные платежи за использование относите на расходы отчетного периода, а если делаете разовый платеж, учитывайте его как расход будущих периодов и списывайте в затраты, пока действует договор. Проводки следующие:

- Учитываем стоимость полученного актива — Дт 012.

- Отражаем платеж за получение права использования (без НДС) — Дт 97 Кт 60.

- Учитываем НДС по договору — Дт 19 Кт 60.

- Принимаем НДС к вычету — ДТ 68-НДС Кт 19.

- Каждый месяц относим в расходы отчетного периода часть общего платежа, учтенного в расходах будущего периода — Дт 20 Кт 97.

- Когда срок договора на использование заканчивается, списываем стоимость НМА — Кт 012.

Безвозмездное получение. Если вам подарили актив, то его нужно оценить по рыночной стоимости. Она определяется на дату принятия к учету. Проводки следующие:

- Отражаем рыночную стоимость НМА — Дт 08 Кт 98.

- Принимаем актив к учету — Дт 04 Кт 08.

Создание НМА. Если вы самостоятельно создали актив, принимайте его к учету по стоимости, в которую входят все затраты на его создание и регистрацию. Сюда войдут расходы на зарплату сотрудников, страховые взносы, аренду оборудования, экспертизы, пошлины, регистрацию, помощь сторонних организаций в создании актива. Принять актив к учету можно после того, как получите патент. Проводки следующие:

- Собираем на 08 счете все затраты на производство — Дт 08 Кт 70, 69, 76, 60.

- Принимаем актив к учету — Дт 04 Кт 08.

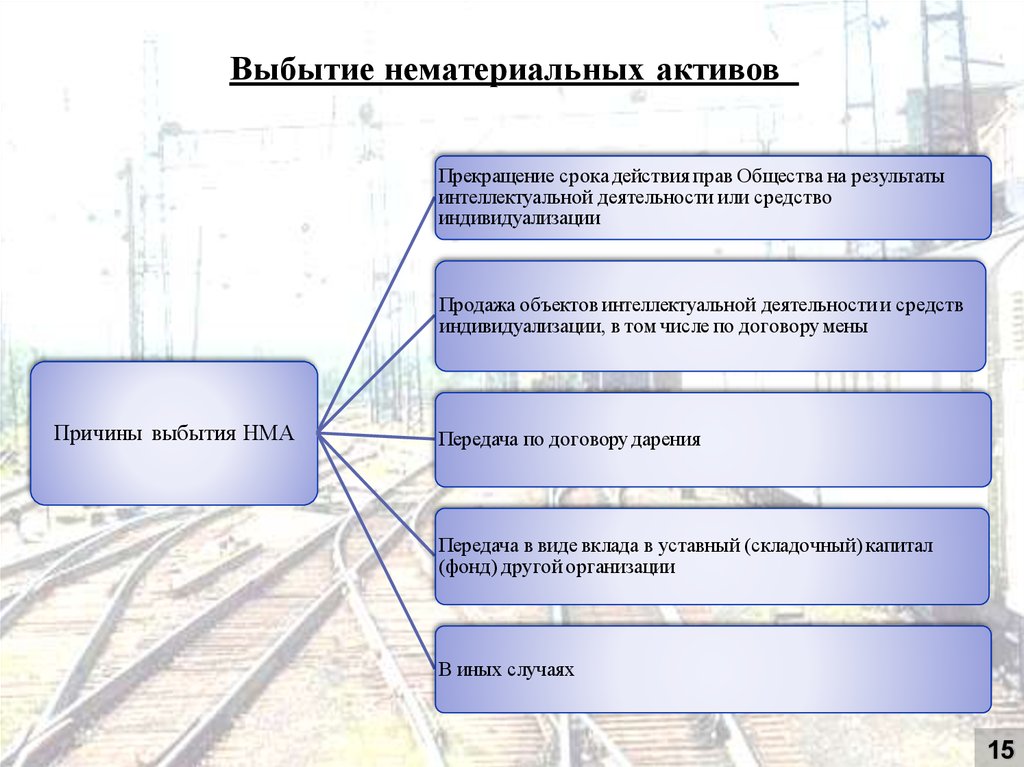

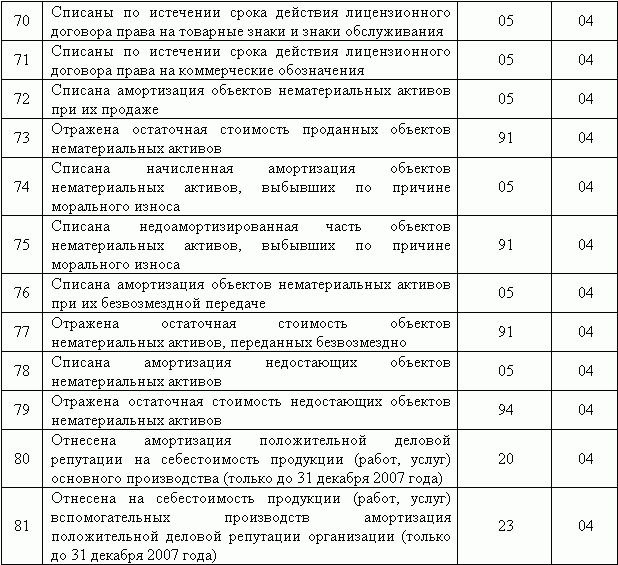

Бухучет передачи нематериальных активов

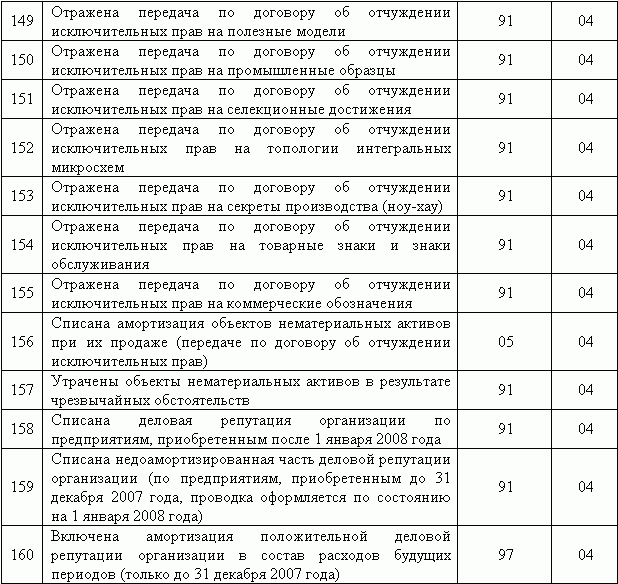

Вы сможете продать свой НМА другой организации, ИП или физлицу. Для этого передают исключительное право на объект, заключая договор об отчуждении. Еще один вариант — передать только право пользования активом.

Продажа НМА. Чтобы продать объект, заключите договор об отчуждении права собственности, составьте счет-фактуру и акт приема-передачи. Также переход права иногда нужно зарегистрировать.

Доходы от продажи НМА признавайте как прочие и отражайте в бухучете на дату подписания договора или регистрации перехода права, если она требуется.

Составьте следующие проводки:

- Отражаем доход от передачи исключительных прав — Дт 62 Кт 91-1;

- Начисляем НДС (если передача облагается налогом) — Дт 91-2 Кт 68-НДС;

- Списываем амортизацию по переданному активу — Дт 05 Кт 04.

- Относим остаточную стоимость НМА на расходы — Дт 91-2 Кт 04.

- Учитываем пошлину и прочие расходы на реализацию — Дт 91-2 Кт 76.

Передача права пользования. В таком случае покупатель права пользования юудет регулярно перечислять вам лицензионные платежи. Так как актив остается в вашей собственности (исключительное право у вас), то списывать его с баланса и переставать начислять амортизацию нельзя. Проводки следующие:

- Отражаем полученные лицензионные платежи в прочих доходах или доходах от продаж — Дт 62 Кт 90-1 или 91-1.

- Продолжаем начислять амортизацию. Если передача прав пользования ваш основной вид деятельности, списывайте амортизацию в затраты по обычным видам деятельности Дт 20 (23, 25, 44) Кт 05, если не основной, в прочие расходы — Дт 91-2 Кт 05.

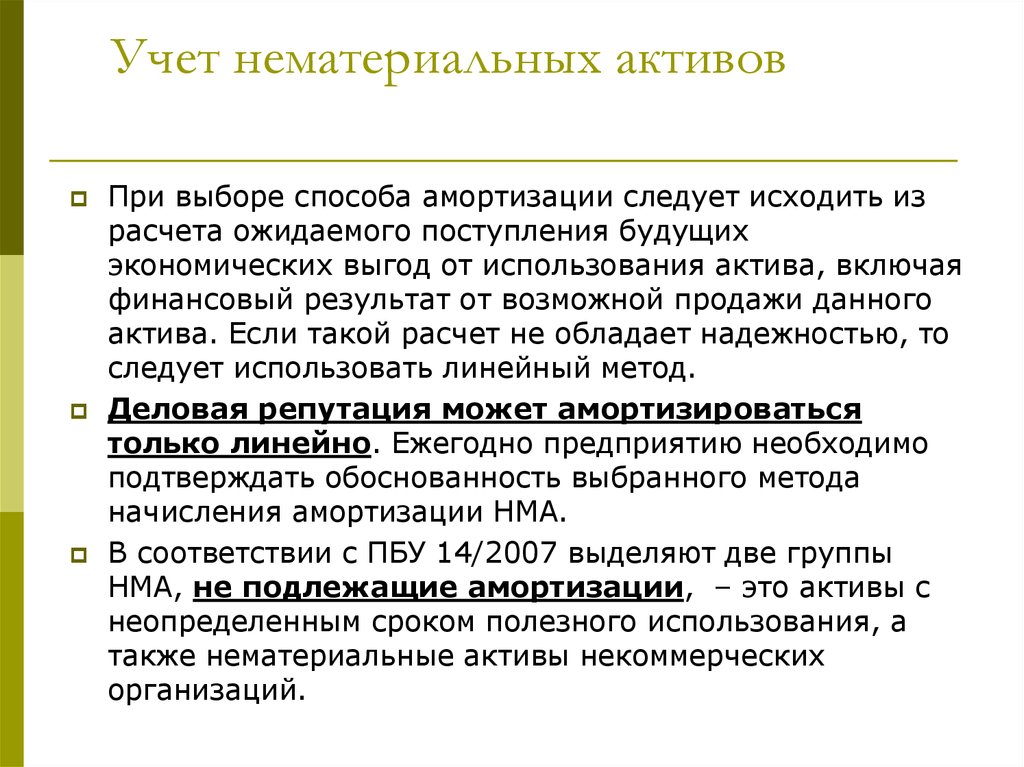

Амортизация НМА

Если у нематериального актива есть срок полезного использования (СПИ), то он постепенно переносит свою стоимость на затраты в виде амортизации. Срок вы должны определить еще на этапе принятия актива к учету. Это может быть период, в течение которого у вас будет исключительное право, запланированный срок использования или срок, за который вы хотите произвести объем товара, для которого приобрели НМА.

Это может быть период, в течение которого у вас будет исключительное право, запланированный срок использования или срок, за который вы хотите произвести объем товара, для которого приобрели НМА.

СПИ надо ежегодно пересматривать. Если он меняется, то корректируется и расчет амортизации. В бухучете корректировки отражаются как изменения оценочных значений и признаются в доходах и расходах перспективно.

Если СПИ не получается определить, амортизацию можно не начислять. Но в таком случае все факторы, которые мешают узнать срок, надо указать в пояснениях к бухотчетности

Амортизация начисляется начиная с месяца, следующего за тем, в котором актив принят к учету. Прекращается начисление только с месяца, следующего за тем, в котором стоимость НМА была полностью погашена или его списали с баланса.

Проводка для начисления амортизации зависит от того, как используется амортизируемый НМА:

- если используем в основной деятельности — Дт 20 (23, 25, 44) Кт 05.

- если используем для производства, реконструкции и модернизации других активов — Дт 08 Кт 05.

- если используем в прочих видах деятельности — Дт 91-2 Кт 05.

Расчет амортизации записывайте в ведомость начисления амортизации.

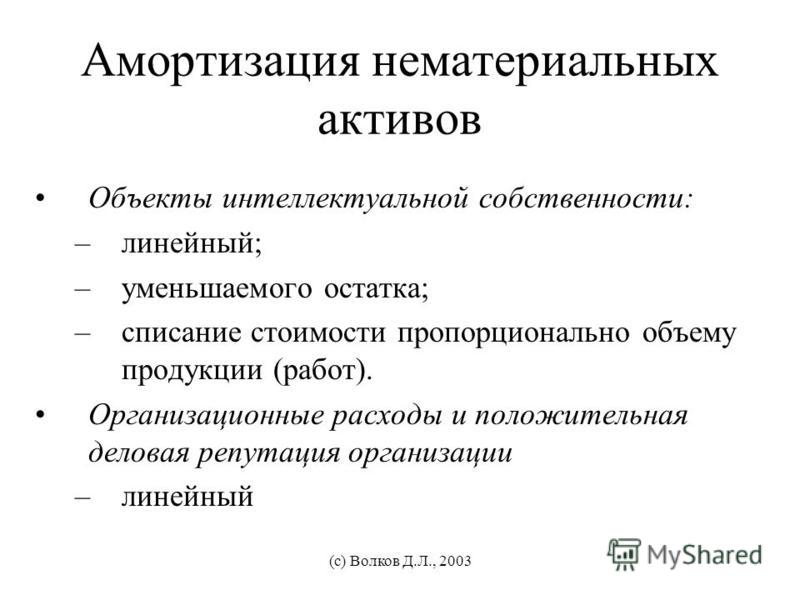

Начисляйте амортизацию в соответствии с тем способом, который выбрали и утвердили в учетной политике. Всего их три на выбор:

- Линейный — это самый простой способ с равномерными платежами. Его выбирают, когда сложно прикинуть будущие доходы от НМА.

Амортизация в месяц = Первоначальная (текущая) стоимость / СПИ (мес.) - Уменьшаемого остатка — при этом способе годовая амортизация будет постепенно уменьшаться. Его выбирают для тех активов, которые приносят наибольший доход в начале использования.

Амортизация в месяц = Остаточная стоимость на начало месяца × Коэффициент (устанавливаете сами, до 3) × Оставшийся СПИ (мес.) - Пропорционально объему продукции — амортизация зависит от степени использования актива, но расчет трудоемкий. Этот способ не подходит при расчете налога на прибыль.

Амортизация в месяц = Фактический объем продукции, произведенной за месяц с использованием этого НМА × Первоначальная стоимость / Ожидаемый объем производства продукции за весь СПИ.

Бухгалтерский баланс

В бухбалансе НМА отражаются в строке 1110 раздела «Внеоборотные активы». Чтобы рассчитать правильную цифру для строки, надо узнать остаточную стоимость активов — взять сальдо по Дт 04 и вычесть из него сальдо по Кт 05. Это связано с тем, что баланс составляется в оценке нетто, то есть за вычетом амортизации и других регулирующих величин.

Обратите внимание! Строка 1130 не подходит для учета НМА. Она предназначена для нематериальных поисковых активов, правила учета которых регулируются ПБУ 24/2011. К ним относятся права на разведку и оценку месторождений, результаты разведки и пр.

Ведите учет нематериальных активов с помощью сервиса Контур.Бухгалтерия. Оформляйте документы, начисляйте амортизацию, принимайте активы к учету и списывайте с баланса. А еще в бухгалтерии можно готовить отчетность и передавать в контролирующие органы через интернет. Все новые пользователи получают 14 дней бесплатной работы в сервисе.

А еще в бухгалтерии можно готовить отчетность и передавать в контролирующие органы через интернет. Все новые пользователи получают 14 дней бесплатной работы в сервисе.

Учет нематериальных активов — AccountingTools

/ Стивен БрэггНематериальный актив – это нефизический актив, который будет потребляться в течение более чем одного отчетного периода. Учет нематериального актива заключается в том, чтобы отражать актив как долгосрочный актив и амортизировать актив в течение срока его полезного использования, наряду с регулярными проверками на предмет обесценения. Бухгалтерский учет в основном такой же, как и для других видов основных средств.

Различия между учетом материальных и нематериальных активов

Ключевые различия между учетом материальных и нематериальных основных средств заключаются в следующем:

Амортизация .

Если нематериальный актив имеет срок полезного использования, амортизируйте стоимость актива в течение этого срока полезного использования за вычетом остаточной стоимости. Амортизация аналогична амортизации, за исключением того, что амортизация применяется только к нематериальным активам. В этом контексте срок полезного использования относится к периоду времени, в течение которого ожидается, что актив увеличит будущие денежные потоки.

Если нематериальный актив имеет срок полезного использования, амортизируйте стоимость актива в течение этого срока полезного использования за вычетом остаточной стоимости. Амортизация аналогична амортизации, за исключением того, что амортизация применяется только к нематериальным активам. В этом контексте срок полезного использования относится к периоду времени, в течение которого ожидается, что актив увеличит будущие денежные потоки.Комбинации активов . Если несколько нематериальных активов используются как один актив, объедините их для целей тестирования на предмет обесценения. Этот подход, вероятно, не подходит, если они независимо генерируют денежные потоки, будут продаваться отдельно или используются разными группами активов.

Остаточная стоимость . Если по истечении срока полезного использования нематериального актива ожидается какая-либо остаточная стоимость, вычтите ее из балансовой стоимости актива для целей расчета амортизации.

Предположим, что остаточная стоимость нематериальных активов всегда будет равна нулю, за исключением случаев, когда имеется обязательство другой стороны приобрести актив в конце срока его полезного использования, и что остаточная стоимость может быть определена на основе сделок на существующем рынке, и ожидается, что этот рынок будет существовать, когда срок полезного использования актива закончится.

Предположим, что остаточная стоимость нематериальных активов всегда будет равна нулю, за исключением случаев, когда имеется обязательство другой стороны приобрести актив в конце срока его полезного использования, и что остаточная стоимость может быть определена на основе сделок на существующем рынке, и ожидается, что этот рынок будет существовать, когда срок полезного использования актива закончится.Срок полезного использования . Нематериальный актив может иметь неограниченный срок полезного использования. Если это так, не амортизируйте его первоначально, а проверяйте актив через регулярные промежутки времени, чтобы увидеть, можно ли затем определить срок его полезного использования. Если это так, проверьте актив на обесценение и начните его амортизировать. Обратное также может иметь место, когда актив со сроком полезного использования оценивается как имеющий неопределенный срок полезного использования; если это так, прекратите амортизировать актив и протестируйте его на предмет обесценения.

Примерами нематериальных активов с неопределенным сроком полезного использования являются лицензии на такси, права на вещание и товарные знаки.

Примерами нематериальных активов с неопределенным сроком полезного использования являются лицензии на такси, права на вещание и товарные знаки.Изменения срока полезного использования . Регулярно пересматривайте продолжительность оставшегося срока полезного использования всех нематериальных активов и корректируйте его, если обстоятельства требуют изменения. Это потребует изменения оставшейся суммы амортизации, признанной за период.

Продление жизни . Возможно, что срок службы некоторых нематериальных активов может быть значительно продлен, как правило, на основе продления контракта. Если да, оцените срок полезного использования актива на основе полной продолжительности ожидаемого продления срока полезного использования. Эти предполагаемые продления могут привести к тому, что актив будет иметь неопределенный срок полезного использования, что позволит избежать амортизации.

Прямолинейная амортизация .

Используйте линейный метод амортизации для уменьшения балансовой стоимости нематериального актива, если модель использования выгод, связанных с активом, не предполагает другой формы амортизации.

Используйте линейный метод амортизации для уменьшения балансовой стоимости нематериального актива, если модель использования выгод, связанных с активом, не предполагает другой формы амортизации.Проверка на обесценение . Нематериальный актив подлежит тестированию на предмет обесценения таким же образом, как и материальные активы. Признать обесценение, если балансовая стоимость актива превышает его справедливую стоимость, и эта сумма не подлежит возмещению. После признания обесценение не может быть восстановлено.

Научно-исследовательские и опытно-конструкторские активы . Если нематериальные активы приобретаются в результате объединения бизнеса для использования в научно-исследовательских и опытно-конструкторских работах, первоначально следует рассматривать их как активы с неопределенным сроком полезного использования и регулярно проверять их на предмет обесценения. После того как соответствующие исследования и разработки завершены или прекращены, спишите их на расходы.

Как правило, вы должны признавать затраты по мере их возникновения, когда они связаны с внутренней разработкой, обслуживанием или восстановлением нематериальных активов, которые имеют любую из следующих характеристик:

Не существует специально идентифицируемого актива

Срок полезного использования является неопределенным

. Стоимость интенсивна в постоянной операции. , патенты и лицензии.

Как работает учет нематериальных активов?

Когда вы владеете малым бизнесом и управляете им, вы создаете коллекцию материальных и нематериальных активов. К материальным активам относятся ценные вещи, к которым вы можете прикоснуться, например, здание вашего бизнеса, транспортные средства, оборудование, мебель и т. д. Нематериальные активы, напротив, не являются физическими предметами. В результате учет нематериальных активов может оказаться сложным.

Прежде чем научиться учитывать нематериальные активы, необходимо понять, что такое нематериальные активы.

Что такое нематериальные активы?

В отличие от материальных активов, нематериальные активы — это ценности, принадлежащие вашему бизнесу, к которым вы не можете прикоснуться физически. К нематериальным активам относятся патенты, товарные знаки, авторские права, лицензии и другие ценные объекты, которыми вы владеете, но которые физически не видите. Примером нематериального актива может быть патент, приобретенный вашим бизнесом.

Нематериальные активы являются долгосрочными активами. Это означает, что они не могут быть легко конвертированы в наличные деньги в течение одного года. Однако другие компании по-прежнему могут приобретать у вас нематериальные активы.

Учет нематериальных активов

Если у вас есть активы, вы несете ответственность за регистрацию их стоимости.

Включите активы в баланс вашего бизнеса. Бухгалтерский баланс — это финансовый отчет, в котором отображаются активы, обязательства и собственный капитал вашего бизнеса. Активы появляются в балансе первыми.

Нематериальные активы появляются после ваших текущих активов (ликвидные активы, которые могут быть быстро конвертированы в денежные средства) в балансе.

Нематериальные активы появляются после ваших текущих активов (ликвидные активы, которые могут быть быстро конвертированы в денежные средства) в балансе.Когда вы амортизируете нематериальные активы, вы должны включить амортизированную сумму в свой отчет о прибылях и убытках. Узнайте об амортизации нематериальных активов ниже.

Амортизация нематериальных активов

Предприятия амортизируют свои нематериальные активы для уменьшения налогооблагаемого дохода. Что такое амортизация нематериальных активов?

Амортизация – это процесс распределения стоимости нематериального актива в течение определенного периода времени в бухгалтерском учете. Это рисует более реалистичную картину состояния вашей компании и помогает выровнять ваши налоговые обязательства на протяжении всего срока полезного использования нематериальных активов.

Срок полезного использования нематериальных активов — это срок, в течение которого они влияют на стоимость вашего бизнеса.

Например, срок действия патента 20 лет будет иметь срок полезного использования 20 лет.

Например, срок действия патента 20 лет будет иметь срок полезного использования 20 лет.Какие нематериальные активы амортизируются? Вы можете амортизировать только те нематериальные активы, которые имеют конечный срок полезного использования, например патент, упомянутый выше. Поскольку товарные знаки могут быть продлены, компании обычно не амортизируют товарные знаки.

Чтобы найти амортизационные отчисления, вы должны сделать три вещи:

- Определить первоначальную стоимость актива

- Знать продолжительность жизни актива

- Рассчитать остаточную стоимость актива (т. е. стоимость актива после прекращения использования это)

Формула амортизации следующая:

Расходы на амортизацию = (Первоначальная стоимость – Остаточная стоимость) / Срок службы

Нематериальные активы обычно не имеют остаточной стоимости. Итак, чтобы найти амортизационные отчисления, просто разделите стоимость актива на срок его службы.

Допустим, вы покупаете патент сроком на 14 лет за 28 000 долларов. Для амортизации патента запишите единовременные расходы за 14 лет. Если вы разделите общую стоимость на срок полезного использования (28 000 долл. США / 14), вы получите 2 000 долл. США. Вместо того, чтобы записывать 28 000 долларов один раз и сбрасывать свои бухгалтерские книги и налоги, запишите расходы на амортизацию как 2 000 долларов в течение 14 лет.

Амортизация — это то же самое, что амортизация. Однако вы амортизируете нематериальные активы и амортизируете материальные активы. Относить амортизацию к амортизации нематериальных активов некорректно. Амортизация начисляется только на материальные активы. Амортизация активов относится только к нематериальным активам.

Как вести учет амортизационных отчислений

Вы должны отражать амортизационные отчисления в своих бухгалтерских книгах. Для этого дебетуйте счет амортизационных отчислений и кредитуйте нематериальный актив. Таким образом, ваши записи будут уравновешивать друг друга.

Вы дебетуете свой счет амортизационных отчислений, потому что это расход. Расходы увеличиваются по дебету и уменьшаются по кредиту. Вы кредитуете свой счет нематериальных активов, потому что это актив. Активы также увеличиваются по дебету и уменьшаются по кредиту.

Вы увеличиваете свои расходы и уменьшаете свои активы в процессе амортизации. Это позволяет вам заявить о своих расходах и уменьшить налогооблагаемый доход.

Используя приведенный выше пример, предположим, что у вас есть патент со сроком полезного использования 14 лет, за который вы заплатили 28 000 долларов. Ваши ежегодные амортизационные отчисления составляют 2000 долларов. Вот как должен выглядеть учет нематериальных активов в ваших бухгалтерских книгах:

Date Account Notes Debit Credit X/XX/XXXX Amortization Expense Patent on ABC 2,000 Patent 2,000 Как списать нематериальные активы

Чтобы потребовать вычет амортизации, используйте форму 4562 «Износ и амортизация».

Об авторе