Бюджетный счёт в банке это: планы с проводками, номера и инструкции

планы с проводками, номера и инструкции

Деньги

Кредит онлайн

Подбор кредита

Подбор кредитной карты

Рефинансирование кредитов

Кредитный рейтинг

Потребительские кредиты

Кредитные карты

Займы

Вклады

Дебетовые карты

Брокерское обслуживание

Автокредиты

Ипотека

Ипотека в новостройках

Спецпредложения

Курсы обмена валют

Рейтинг банков

Список банков

Отзывы о банках

Рейтинг МФО

Список МФО

Отзывы об МФО

Страхование

ОСАГО

Каско

Страхование ипотеки

Страхование квартиры

Страхование путешественников

Страхование спортсменов

Страхование от укуса клеща

Страхование от критических болезней

Добровольное медицинское страхование

Страхование дома и дачи

Проверка КБМ

Рейтинг страховых компаний

Список страховых компаний

Отзывы о страховых компаниях

Статьи о страховании

Для бизнеса

Расчетно-кассовое обслуживание

Кредиты

Банковские гарантии

Эквайринг

Вклады

Регистрация бизнеса

Бухгалтерские услуги

Бизнес на маркетплейс

МегаФон ПроБизнес

Рейтинг банков для бизнеса

Статьи о бизнесе

Отзывы о банках

Образование

Подготовка к ЕГЭ и ОГЭ

Программирование

Аналитика

Маркетинг

Управление

Дизайн

Разработка на Python

1С-программирование

QA-тестирование

Графический дизайн

Веб-дизайн

Английский язык

Рейтинг курсов

Отзывы о курсах

Статьи о курсах

Журнал

Статьи

Новости

Спецпроекты

Тесты и игры

Вопросы и ответы

Блоги компаний

Рейтинг экспертов

Карты

Вклады

Кредиты

Инвестиции

Недвижимость

Страхование

Советы

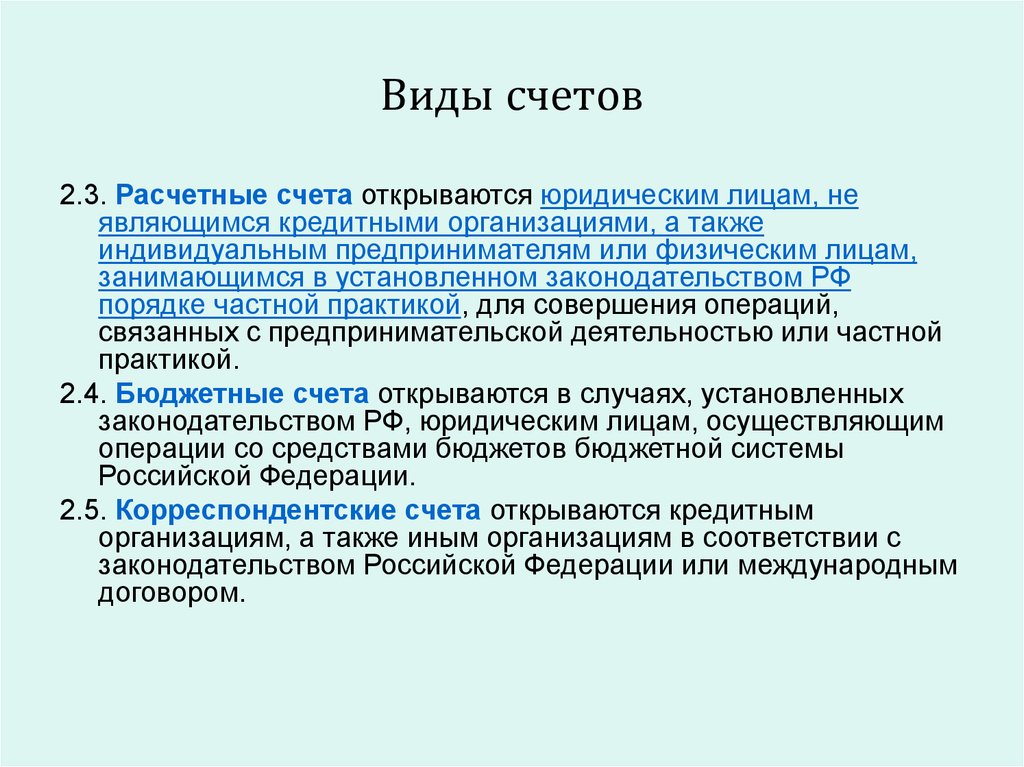

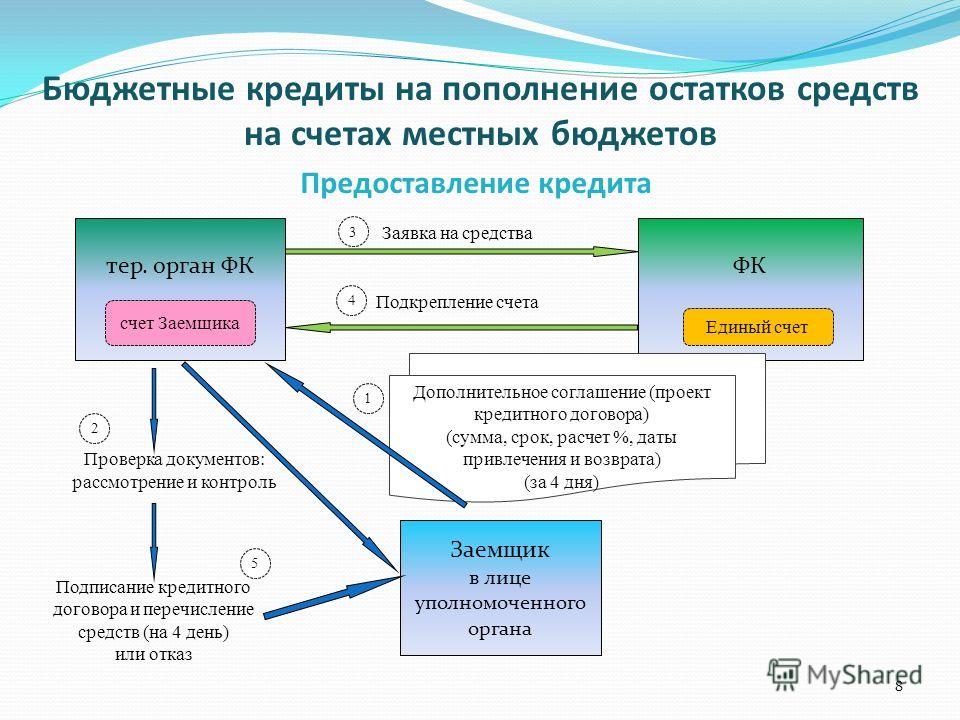

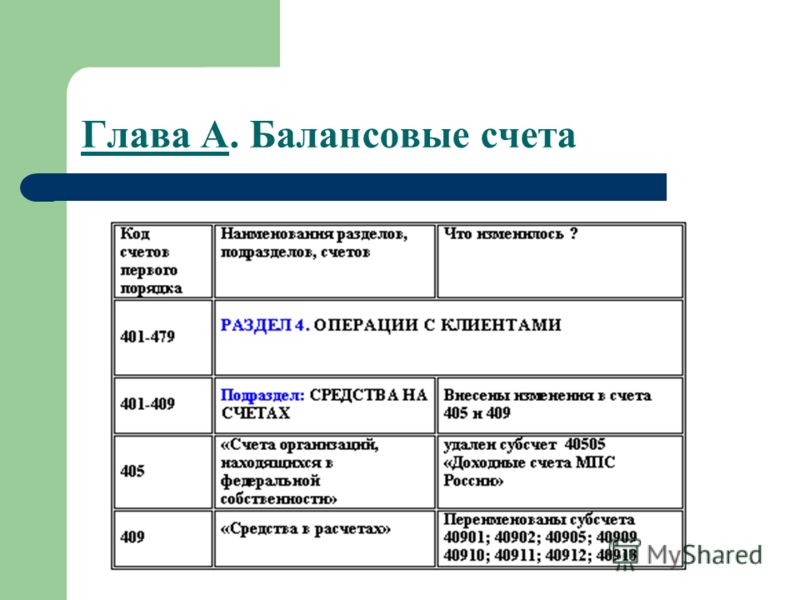

Бюджетный счет – особый тип расчётного счета, открываемый специально для учёта движения средств организаций и структур, финансируемых из федерального бюджета. Бюджетные счета имеют определённую классификацию. Среди них выделяют доходные и расходные счета, а также текущие счета средств местных бюджетов/внебюджетных средств.

Бюджетные счета имеют определённую классификацию. Среди них выделяют доходные и расходные счета, а также текущие счета средств местных бюджетов/внебюджетных средств.

При этом такие расчётные счета создаются и обслуживаются исключительно в Федеральном казначействе (по месту нахождения организации, получающей средства из госбюджета). Согласно законодательству, подобные учреждения не могут обслуживать доходные и расходные счета в коммерческих банках, как любые другие компании и предприятия.

Совет от Сравни.ру: Помните, что для учёта каждого конкретного вида доходов/расходов из определённых бюджетов придётся открывать отдельные расчётные счета в казначействе.

Лучшие предложения дня

Сравни.ру

Энциклопедия

Банки

Счета

Бюджетные счета

Бюджетные счета в банке: назначение, характеристики

Бюджетные счета — банковские счета, которые открывается для организации при выделении ей средств из любого уровня бюджета (местного, регионального или федерального). Основной задачей открытия является организация определенного вида деятельности. В период предоставления бюджетных средств возможно осуществление следующих выплат:

Основной задачей открытия является организация определенного вида деятельности. В период предоставления бюджетных средств возможно осуществление следующих выплат:

- Субсидий.

- Дотаций.

- Субвенций.

- Прочих видов государственного финансирования.

Другими словам, бюджетные счета (б/с) — банковские аккаунты, которые оформляются для учета расходов и затрат средств, выделяемых из бюджета. В чем особенности б/с? Как они работают? Эти нюансы требуют внимательного изучения.

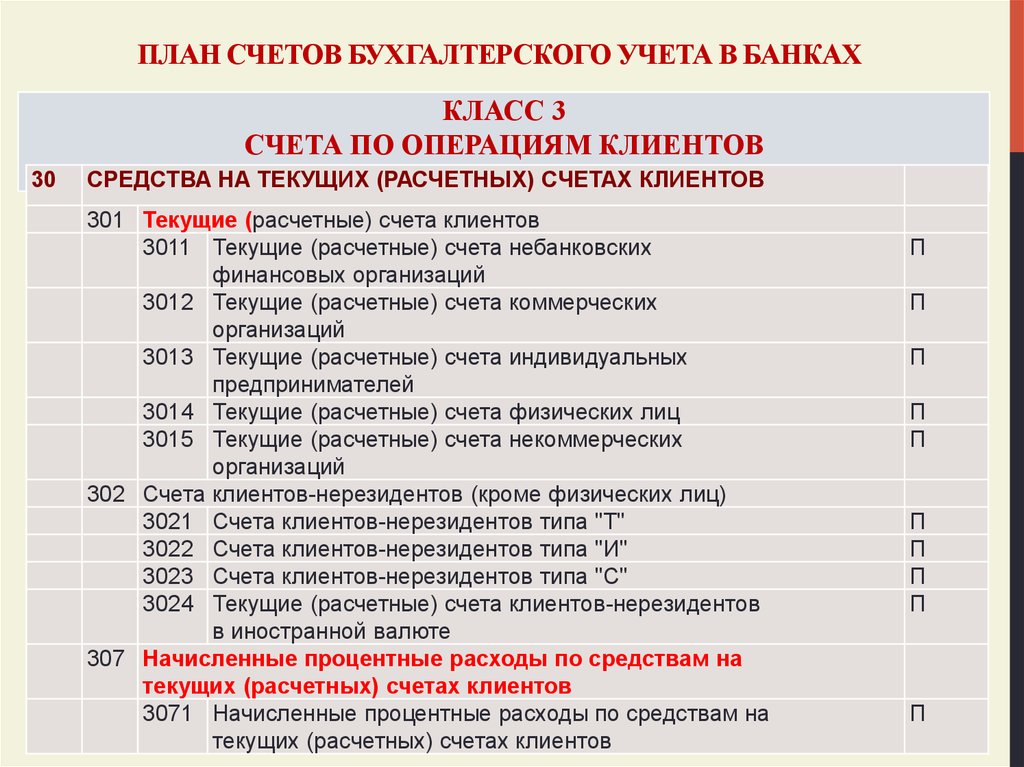

Бюджетные счета в банке: типы и характеристики

Все б/с условно делятся на несколько категорий:

- Доходные.

- Расходные.

- Текущие (для местных бюджетов).

- Текущие (для фондов внебюджетного типа).

Главной задачей б/с в банке является контроль прибыли и убытков, касающихся расходования государственных средств:

- На доходных б/с учтены деньги, распределяемые между различными бюджетами.

- Расходные б/с оформляются для учета средств, выделяемых из бюджета на покрытие нужд с/х, социальных и прочих мероприятий.

- На текущих б/с муниципальных бюджетов учтены деньги, поступающие с «низов» государственной иерархии (бюджетов областного, местного или республиканского уровня).

Если бюджетная организация имеет специальные средства, деньги для реализации поручений или прочие внебюджетные активы, требуется оформление текущих аккаунтов. В случае перехода таких структур на новые типы хозяйствования вместо текущего может открываться классический для юридических лиц и ИП — расчетный счет. Именно на него производится зачисление денег, которые поступают в организацию (в том числе и средства из бюджета).

Из вышесказанного можно сделать ряд выводов:

- Бюджетные счета — услуга, предоставляемая в отношении организаций и предприятий, получающих финансирование от государства.

- Б/с в банке оформляются на ограниченный период, равный одному году.

Как только б/с закрывается, оставшиеся после завершения года деньги возвращаются в определенный бюджет.

Как только б/с закрывается, оставшиеся после завершения года деньги возвращаются в определенный бюджет. - Лицевые счета для бюджетных организаций оформляются в отделениях государственного казначейства.

Бюджетные расчетные счета: доступны ли?

Сегодня многие интересуется, имеется ли возможность открытия бюджетного расчетного счета. Здесь стоит выделить следующие нюансы:

- Деньги, которые поступили из государственной казны в предприятие (к получателю средств) за определенные услуги, должны перечисляться на лицевой счет. Последний должен оформляться в Казначействе РФ.

- Открытие расчетного счета для государственной организации, финансируемой из бюджета, чаще всего недопустимо.

Читайте также — Заявка на открытие расчетного счета в разных банках

- Законодательно определено, что все хозяйственные транзакции (для государственных учреждений) проводятся только на лицевых счетах (оформляются в Федеральном казначействе).

- Получатель денег от государства может использовать в переходной временной промежуток средства, полученные от доходной деятельности на базе разрешения распорядителя.

- Все операции с применением государственных денег (по бюджетным счетам) должны осуществляться с учетом строгого контроля сметы прибыли и затрат. Впоследствии смета предоставляется в казначейство, в котором и оформлен лицевой счет.

Рассмотренные выше требования не распространяются на организации, имеющие право оформлять бюджетные расчетные счета в учреждениях ЦБ РФ или других банков.

Итоги

Таким образом, бюджетные счета — это аккаунты бюджетных организаций в финансовых учреждениях страны. Кроме того, под этот термин попадает одна из форм кредитования физических лиц, при которой клиент учреждения регулярно вносит на банковский аккаунт определенную сумму (прописывается в соглашении), а финансовое учреждение производит оплату. Но если исходить из практики, второе обозначение термина применяется реже.

Please follow and like us:

6 способов вести бюджет с помощью банковского счета

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Ваш банковский счет может не только хранить ваши деньги. Это также может помочь вам контролировать свои расходы.

Это также может помочь вам контролировать свои расходы.

By

Рут Сарреал

Рут Сарреал

Специалист по управлению контентом | Банковские счета, бонусы на банковские счета

Рут Сарреал — специалист по управлению контентом, освещающий банковские темы в NerdWallet. У нее более десяти лет опыта написания и редактирования для потребительских веб-сайтов. Ранее она редактировала материалы по темам личных финансов на GOBankingRates. Ее работы были отмечены Nasdaq, MSN, TheStreet и Yahoo Finance. Рут получила степень бакалавра по английскому языку и коммуникативным наукам в Техасском университете в Остине. Электронная почта: [электронная почта защищена].

Под редакцией Юлии Гольдштейн

Юлия Гольдштейн

Юлия Гольдштейн — банковский редактор NerdWallet. Ранее она работала редактором, писателем и аналитиком в различных отраслях, от здравоохранения до маркетинговых исследований. Она получила степень бакалавра истории в Калифорнийском университете в Беркли и степень магистра социальных наук в Чикагском университете. Вы можете связаться с ней по адресу [email protected].

Ранее она работала редактором, писателем и аналитиком в различных отраслях, от здравоохранения до маркетинговых исследований. Она получила степень бакалавра истории в Калифорнийском университете в Беркли и степень магистра социальных наук в Чикагском университете. Вы можете связаться с ней по адресу [email protected].

Узнать больше

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Содержание

- 1. Целенаправленно поддерживайте низкий текущий баланс

- 2. Разделите деньги на 2 разных текущих счета

- 3. Используйте автоматические переводы для сохранения денег на предметы первой необходимости

- 4.

Храните свои сбережения в банке, отличном от вашего расчетного счета

Храните свои сбережения в банке, отличном от вашего расчетного счета - 5. Включите оповещения о балансе

Содержание

- 1. Сохраняйте текущий баланс

- 2. Разделите свои деньги на 2 разных расчетных счета

- 3. Используйте автоматические переводы для защиты денег на предметы первой необходимости

- 4. Храните свои сбережения в банке, отличном от вашего расчетного счета

- 5. Включите оповещения о балансе

- 6. Попробуйте ограничительные функции, чтобы ограничить расходы

Если у вас возникли проблемы с соблюдением месячного бюджета, решение может заключаться не в причудливом приложении или сложной электронной таблице, а в ваш скромный банковский счет.

Независимо от того, ставите ли вы перед собой цель расставить приоритеты в основных расходах или обуздать привычку есть на вынос, вы можете использовать свой банковский счет для управления своими деньгами, а не только для их хранения. Попробуйте эту тактику.

1. Целенаправленно держите текущий баланс на низком уровне

Простой способ борьбы с перерасходом средств — убрать деньги с глаз долой. Поддержание низкого баланса текущего счета «удерживает искушения и повышает вероятность того, что вы будете придерживаться плана», — сказал в электронном письме Ананд Талвар, руководитель отдела депозитов и потребительской стратегии Ally Bank. Наличие достаточного количества денег позволяет вам покрыть то, что вам нужно, не выходя за рамки бюджета и не вкладывая деньги, которые можно использовать для сбережений. Если вы предпочитаете поддерживать низкий баланс текущего счета, используйте счет, на котором нет комиссий за овердрафт или простых способов избежать их, если вы потратите больше, чем намеревались.

2. Разделите свои деньги на 2 разных текущих счета

Один из способов сохранить низкий текущий баланс — разделить его. Памела Капалад, сертифицированный специалист по финансовому планированию из Нью-Йорка, рекомендует иметь два аккаунта. Один счет предназначен для текущих расходов, с буфером для переменных расходов, таких как электричество или газ. Второй предназначен для дискреционных расходов, то есть покупок, которые не являются необходимыми, но все же важны или полезны. Таким образом, вы точно знаете, сколько из ваших дискреционных средств осталось на месяц, говорит Капалад.

Один счет предназначен для текущих расходов, с буфером для переменных расходов, таких как электричество или газ. Второй предназначен для дискреционных расходов, то есть покупок, которые не являются необходимыми, но все же важны или полезны. Таким образом, вы точно знаете, сколько из ваших дискреционных средств осталось на месяц, говорит Капалад.

3. Используйте автоматические переводы, чтобы сохранить деньги на предметы первой необходимости

Если наличие двух расчетных счетов слишком утомительно, вы можете сохранить деньги на такие предметы первой необходимости, как аренда и коммунальные услуги, переведя наличные на сберегательный счет с помощью автоматических переводов. Затем настройте еще один автоматический перевод, чтобы вернуть деньги обратно на ваш расчетный счет вовремя для осуществления платежей. При использовании сберегательного счета таким образом проверьте, сколько переводов вы можете делать каждый месяц без комиссии. Может быть ограничение, хотя некоторые счета, в том числе высокодоходные сберегательные счета, в настоящее время позволяют снимать неограниченное количество средств каждый месяц.

SoFi Checking and Savings

APY

3,50% Члены SoFi с прямым депозитом могут зарабатывать до 3,50% годовой процентной доходности (APY) по сберегательным остаткам (включая хранилища) и 2,50% APY по проверке балансов. Минимальная сумма прямого депозита не требуется, чтобы претендовать на 3,50% годовых для сбережений и 2,50% годовых для проверки баланса. Участники без прямого депозита будут зарабатывать 1,20% годовых со всех остатков на счетах в чеках и сбережениях (включая хранилища). Процентные ставки являются переменными и могут быть изменены в любое время. Цены актуальны на 16.12.2022. Дополнительную информацию можно найти на странице http://www.sofi.com/legal/banking-rate-sheet 9.0006

Мин. баланс для APY

$0

Marcus на сберегательном счете Goldman Sachs Online

APY

3,30%3,30% APY (годовой доход в процентах) с минимальным балансом 0 долларов США для получения заявленных APY. Счета должны иметь положительный баланс, чтобы оставаться открытыми. APY действителен с 21.12.2022.

Счета должны иметь положительный баланс, чтобы оставаться открытыми. APY действителен с 21.12.2022.

Мин. баланс для APY

$0

Discover Bank Online Savings

APY

3,30%Рекламируемый онлайн-сберегательный счет APY является точным по состоянию на 21.12.2022

Мин. баланс для APY

$0

4. Храните свои сбережения в банке, отличном от вашего расчетного счета

Люди могут попасть в ловушку, рассматривая сумму своих текущих и сберегательных счетов как свой бюджет, говорит Капалад. Хранение ваших счетов в разных банках, чтобы вы могли видеть только баланс текущего счета, может помочь вам не тратить больше, чем предполагалось. Эта тактика также затрудняет быстрый перевод средств со сбережений, если у вас есть соблазн потратить больше.

5. Включите оповещения о балансе

Некоторые банки отправляют оповещения о низком балансе, чтобы вы знали, когда следует отложить покупки, которые могут привести к превышению бюджета или даже овердрафту. Часто вы можете получать эти оповещения в текстовом виде, по электронной почте или в виде уведомления через приложение банка. В вашей учетной записи также могут быть доступны более целевые оповещения. Например, с помощью инструментов Huntington Bank Heads Up и Spend Setter вы можете устанавливать бюджеты для отслеживания расходов по категориям и получать оповещения о своем статусе. Поэтому, если вы создадите ежемесячный бюджет на питание в размере 100 долларов, банк предупредит вас, когда вы потратите в ресторане близкую к этой сумму.

Часто вы можете получать эти оповещения в текстовом виде, по электронной почте или в виде уведомления через приложение банка. В вашей учетной записи также могут быть доступны более целевые оповещения. Например, с помощью инструментов Huntington Bank Heads Up и Spend Setter вы можете устанавливать бюджеты для отслеживания расходов по категориям и получать оповещения о своем статусе. Поэтому, если вы создадите ежемесячный бюджет на питание в размере 100 долларов, банк предупредит вас, когда вы потратите в ресторане близкую к этой сумму.

6. Попробуйте ограничительные функции, чтобы ограничить расходы

Найдите учетную запись, которая позволит вам применять более строгий подход, чтобы избежать перерасхода. Например, управление картами Ally Bank позволяет устанавливать лимиты расходов для определенных сумм транзакций или определенных категорий продавцов. С текущим счетом Discover вы можете временно заблокировать свою дебетовую карту в качестве более экстремального способа предотвратить расходы — некоторые платежи все равно будут взиматься, но вы не сможете совершать новые покупки.

Независимо от того, знакомы ли вы с идеей составления бюджета или новичок в этой концепции, вы можете использовать свой банковский счет, чтобы придерживаться бюджета. Вы можете не правильно составить бюджет с первой попытки или даже с первых нескольких попыток. «Помните, что все это эксперимент, и это не тот случай, когда все пройдет или не пройдет, — говорит Капалад. — Вы найдете систему, которая работает для вас».

Об авторе: Рут Сарреал, специалист по управлению контентом в NerdWallet, пишет и редактирует контент на темы личных финансов более пяти лет. Подробнее

В том же духе…

Найдите лучший сберегательный счет

См. подборку NerdWallet для лучших высокодоходных сберегательных счетов в Интернете.

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

8 лучших бюджетных приложений на 2022 год

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Эти бюджетные приложения различаются по своему охвату, методам и функциям, но все они высоко оцениваются пользователями.

Под редакцией Кортни Нейдель

Кортни Нейдель

Назначенный редактор | Личные финансы, составление бюджета, покупки

Кортни Нейдел (Courtney Neidel) — ответственный редактор отдела личных финансов NerdWallet. Она присоединилась к NerdWallet в 2014 году и шесть лет писала о покупках, составлении бюджета и стратегиях экономии денег, прежде чем ее повысили до редактора. Кортни дала интервью в качестве представителя розничной торговли «Доброе утро, Америка», «Чеддер» и CBSN. Ее предыдущий опыт включает внештатное письмо для калифорнийских газет. Электронная почта: [email protected]

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Базовые бюджетные приложения обычно связаны с вашими финансовыми счетами, отслеживают расходы и классифицируют расходы, чтобы вы могли видеть, куда уходят ваши деньги. Но многие приложения делают гораздо больше.

Мы рассмотрели самые популярные приложения и оценили их возможности для вас. (Перейти к методологии.)

Лучшие бюджетные приложения

Mint, практически для всего

YNAB, для практического составления бюджета с нуля

9000 составление бюджетаEveryDollar, для простого составления бюджета с нуля

Личный капитал, для отслеживания состояния и расходов

PocketGuard, для упрощенного снимка бюджета

Honeydue, для составления бюджета с партнером

Fudget, для составления бюджета без синхронизации

Что касается составления бюджета, Mint отслеживает ваши расходы и распределяет их по категориям бюджета. Вы можете персонализировать эти категории, которые не ограничены. Вы устанавливаете ограничения для этих категорий, и Mint сообщает, приближаетесь ли вы к этим ограничениям.

Помимо этих функций составления бюджета, Mint может помочь пользователям погасить долги, сэкономить больше денег и отслеживать цели, предоставляя «Mintsights». Приложение также показывает пользователям их кредитный рейтинг и собственный капитал. Бонус: Mint предоставляет массу поддержки по использованию приложения, включая подробный FAQ.

Приложение также показывает пользователям их кредитный рейтинг и собственный капитал. Бонус: Mint предоставляет массу поддержки по использованию приложения, включая подробный FAQ.

Почему стоит подумать дважды: Mint впечатляет во многих отношениях, включая тот факт, что он отслеживает почти все от вашего имени. Но это может быть не идеально, если вы хотите более активно участвовать в составлении бюджета. Если вы ищете приложение, в котором вы заранее планируете свои деньги, а не отслеживаете их постфактум, другие приложения из нашего списка могут подойти вам лучше.

Стоимость: Бесплатно

Рейтинг Apple store: 4.8

Рейтинг Google Play: 4.3

YNAB, для практического составления бюджета с нуля

Почему мы рекомендуем это приложение: это приложение разработано таким образом, чтобы пользователи заранее планировали свои финансовые решения, а не отслеживали прошлые транзакции. YNAB следует системе бюджетирования с нулевой базой, в которой вы составляете план на каждый заработанный доллар.

Как только вам заплатят, вы сообщите YNAB, какая часть вашего дохода должна идти на различные категории, включая расходы, цели и сбережения. Идея состоит в том, что вы становитесь более преднамеренными со своими деньгами, когда вам предлагают активно решать, что с ними делать.

Принимая все эти решения, YNAB настолько практичен, насколько это вообще возможно. Чтобы помочь пользователям пройти эту кривую обучения, веб-сайт YNAB предлагает множество образовательных ресурсов, описывающих, как именно составлять бюджет и использовать приложение.

YNAB позволяет связать ваши текущие и сберегательные счета, а также кредитные карты и кредиты. Приложение работает на телефоне, компьютере, iPad, Apple Watch и Alexa.

Почему стоит подумать дважды: вы должны быть готовы идти в ногу с YNAB. По дизайну он лучше всего подходит для пользователей, которые хотят получить практические результаты при планировании своих денег. Кроме того, его цена высока по сравнению с другими приложениями в нашем списке.

Стоимость: платите либо 14,99 долларов США в месяц, либо 99 долларов США в год, хотя вы можете попробовать бесплатную 34-дневную пробную версию. Студенты колледжа могут использовать YNAB бесплатно в течение года.

Рейтинг Apple store: 4,8

Рейтинг Google Play: 4,6

Goodbudget, для практического составления бюджета в конверте

Почему мы рекомендуем его: Goodbudget больше предназначен для планирования ваших финансов, чем для отслеживания предыдущих транзакций. Это приложение основано на системе бюджетирования конвертов, в которой вы распределяете свой ежемесячный доход на определенные категории расходов (называемые конвертами).

Это приложение не связывает ваши банковские счета. Вы вручную добавляете остатки на счетах (которые вы можете получить с веб-сайта вашего банка), а также суммы наличных, долги и доходы. Затем вы распределяете деньги на конверты.

Вы можете получить доступ к приложению со своего телефона и из Интернета. Вы также найдете много полезных статей и видеороликов, которые помогут вам использовать приложение.

Вы также найдете много полезных статей и видеороликов, которые помогут вам использовать приложение.

Goodbudget предлагает бесплатную версию, которая позволяет использовать одну учетную запись, два устройства и ограниченное количество конвертов. Его платная версия Goodbudget Plus позволяет использовать неограниченное количество конвертов и учетных записей, до пяти устройств и другие преимущества.

Почему стоит подумать дважды: Поскольку вы не можете синхронизировать финансовые счета, вы должны вводить все расходы. Если вы не готовы к этой работе, приложение, вероятно, не будет эффективным.

Стоимость: Goodbudget бесплатен. Goodbudget Plus стоит 8 долларов в месяц или 70 долларов в год.

Рейтинг Apple Store: 4,7

Рейтинг Google Play: 4,3

EveryDollar, для простого составления бюджета с нулевой базой

Почему мы рекомендуем это приложение. ), чем YNAB.

Начнем с простой бесплатной версии EveryDollar. Вы не синхронизируете счета, а вручную вводите входящие и исходящие деньги в течение месяца. Вы также классифицируете позиции в своем бюджете и устанавливаете напоминания об оплате счетов.

Вы не синхронизируете счета, а вручную вводите входящие и исходящие деньги в течение месяца. Вы также классифицируете позиции в своем бюджете и устанавливаете напоминания об оплате счетов.

Премиум-платная версия EveryDollar включает эти функции, но также позволяет вам подключаться к вашему банковскому счету. Ваши транзакции автоматически появляются в приложении, которое также предоставляет настраиваемые отчеты и рекомендации, основанные на ваших привычках. Вы также можете подключить свои сберегательные и инвестиционные счета.

Почему стоит подумать дважды: бесплатная версия EveryDollar довольно проста, а премиум-версия довольно дорогая. Кроме того, веб-сайт приложения предлагает несколько ресурсов, которые помогут вам понять, как использовать приложение, прежде чем подписываться на пробную версию. В последнее время его общий рейтинг в Google Play упал с 4 до 3,5.

Стоимость: Базовая версия EveryDollar бесплатна. Вы можете попробовать премиум-версию бесплатно в течение 14 дней. После пробного периода вы можете платить 79,99 долларов в год или 12,99 долларов в месяц.

После пробного периода вы можете платить 79,99 долларов в год или 12,99 долларов в месяц.

Рейтинг Apple store: 4,8

Рейтинг Google Play: 3,5

Личный капитал, для отслеживания состояния и расходов

Почему мы рекомендуем это приложение: Personal Capital — это прежде всего инвестиционный инструмент, но его бесплатное приложение включает функции, полезные для бюджетников хотят отслеживать свои расходы.

Вы можете подключить и отслеживать расчетные, сберегательные и кредитные карты, а также IRA, 401 (k) s, ипотечные кредиты и кредиты. Приложение предоставляет моментальный снимок расходов, перечисляя последние транзакции по категориям. Вы можете настроить эти категории и увидеть процент от общих ежемесячных расходов, которые представляет каждая категория.

Личный капитал также служит средством отслеживания состояния и портфеля. Доступ к приложению возможен как с телефона, так и с компьютера.

Почему стоит подумать дважды: если ваша цель — планировать свои расходы и сбережения, вы можете пойти другим путем. Функции бюджетирования этого приложения помогли ему попасть в список, но его инвестиционные инструменты делают его уникальным. Другие приложения имеют более широкие возможности бюджетирования.

Функции бюджетирования этого приложения помогли ему попасть в список, но его инвестиционные инструменты делают его уникальным. Другие приложения имеют более широкие возможности бюджетирования.

Стоимость: Бесплатно

Рейтинг Apple store: 4.7

Рейтинг Google Play: 4.3

🤓Nerdy Tip

Еще одно приложение, на которое стоит обратить внимание, — Copilot (только для iOS). Это приложение отслеживает инвестиции, а также отслеживает и классифицирует расходы.

PocketGuard, для упрощенного снимка бюджета

Почему мы рекомендуем это: Каталог функций PocketGuard не самый надежный в нашем списке, но это часть того, почему он нам нравится. Приложение сильно упрощается.

Вы можете подключить свои банковские счета, кредитные карты, кредиты и инвестиции и отслеживать счета. С помощью этой информации приложение показывает, сколько вам осталось потратить после того, как вы отложили средства на предметы первой необходимости, счета и цели.

PocketGuard также отслеживает ваш собственный капитал и дает вам возможность не связывать свои учетные записи, а вместо этого отслеживать свои финансы вручную. Платная версия PocketGuard Plus предлагает план погашения долга, возможность экспорта ваших транзакций и другие функции.

Почему стоит подумать дважды: это приложение делает за вас много работы. Это хорошо для практически невмешательства, но не так, если вы хотите планировать свои деньги.

Стоимость: базовая версия PocketGuard предоставляется бесплатно. PocketGuard Plus стоит 7,9 долларов.9 в месяц, 34,99 долларов в год или 79,99 долларов за пожизненную покупку.

Рейтинг Apple store: 4,7

Рейтинг Google Play: 4,4

Honeydue, для составления бюджета с партнером

Почему мы рекомендуем это приложение: Honeydue разработан таким образом, чтобы вы и ваш партнер могли просматривать обе свои финансовые картины в одном приложении. Оба партнера могут синхронизировать банковские счета, кредитные карты, кредиты и инвестиции. (Хотя вы можете выбрать, какой суммой вы будете делиться со своими близкими.)

(Хотя вы можете выбрать, какой суммой вы будете делиться со своими близкими.)

Бесплатное приложение для составления бюджета автоматически распределяет расходы по категориям, но вы также можете создавать собственные категории. Вместе вы можете установить месячные лимиты для каждой из этих категорий, и Honeydue предупредит вас, когда вы или ваш партнер приблизитесь к ним.

Honeydue также отправляет напоминания о предстоящих счетах и позволяет общаться в чате и отправлять эмодзи.

Почему стоит подумать дважды: как и некоторые другие приложения в нашем списке, Honeydue больше склоняется к анализу и изучению прошлых транзакций, а не к планированию расходов заранее. Он также недавно потерял позиции в рейтингах Google Play, упав с 4,1 до 3,7.

Стоимость: Бесплатно

Рейтинг Apple store: 4.5

Рейтинг Google Play: 3.7

Fudget, для ведения бюджета без синхронизации аккаунтов

Почему мы рекомендуем его: обратите внимание на Fudget, если вы не хотите синхронизировать финансовые счета и предпочитаете простой интерфейс, похожий на калькулятор, а не причудливые функции.

В сверхпростом дизайне Fudget вы составляете списки входящих и исходящих денег и отслеживаете свои остатки. Нет даже бюджетных категорий. Учетная запись Pro позволяет вам также экспортировать свой бюджет вместе с другими дополнительными функциями.

Почему стоит подумать дважды: это приложение, вероятно, слишком просто для вас, если вы предпочитаете категоризацию расходов, информацию или что-то еще, кроме основ. И если у вас нет возможности регистрировать все расходы, лучше поискать в другом месте. Мы также не нашли ничего особенного в руководствах пользователя.

Стоимость: бесплатно для Fudget; Единовременная покупка за 3,99 доллара США для обновления до Fudget Pro.

Рейтинг Apple Store: 4,8

Рейтинг Google Play: 4,7

Ресурсы для составления бюджета от NerdWallet

Бесплатное приложение NerdWallet позволяет вам отслеживать свои денежные средства, просматривать состояние и долги, а также отслеживать свой кредитный рейтинг. Мы решили не включать себя в приведенный выше список, чтобы представить непредвзятое мнение.

Мы решили не включать себя в приведенный выше список, чтобы представить непредвзятое мнение.

Перед составлением бюджета

NerdWallet анализирует ваши расходы и показывает, как сэкономить.

Мы также предлагаем другие бесплатные варианты, которые вы можете попробовать:

Методология определения лучших бюджетных приложений

Чтобы составить приведенный выше список, мы сначала рассмотрели 18 финансовых приложений. Мы ценим приложения, которые позволяют пользователям делать следующее:

Синхронизировать несколько типов финансовых счетов (и отказаться от синхронизации).

Планируйте финансовые решения заранее, а не просто отслеживайте прошлые транзакции.

Просматривайте свои расходы по категориям и создавайте пользовательские категории.

Отслеживайте счета и получайте оповещения о предстоящих сроках оплаты.

Делитесь финансовой информацией с партнерами.

Как только б/с закрывается, оставшиеся после завершения года деньги возвращаются в определенный бюджет.

Как только б/с закрывается, оставшиеся после завершения года деньги возвращаются в определенный бюджет.

Храните свои сбережения в банке, отличном от вашего расчетного счета

Храните свои сбережения в банке, отличном от вашего расчетного счета

Об авторе