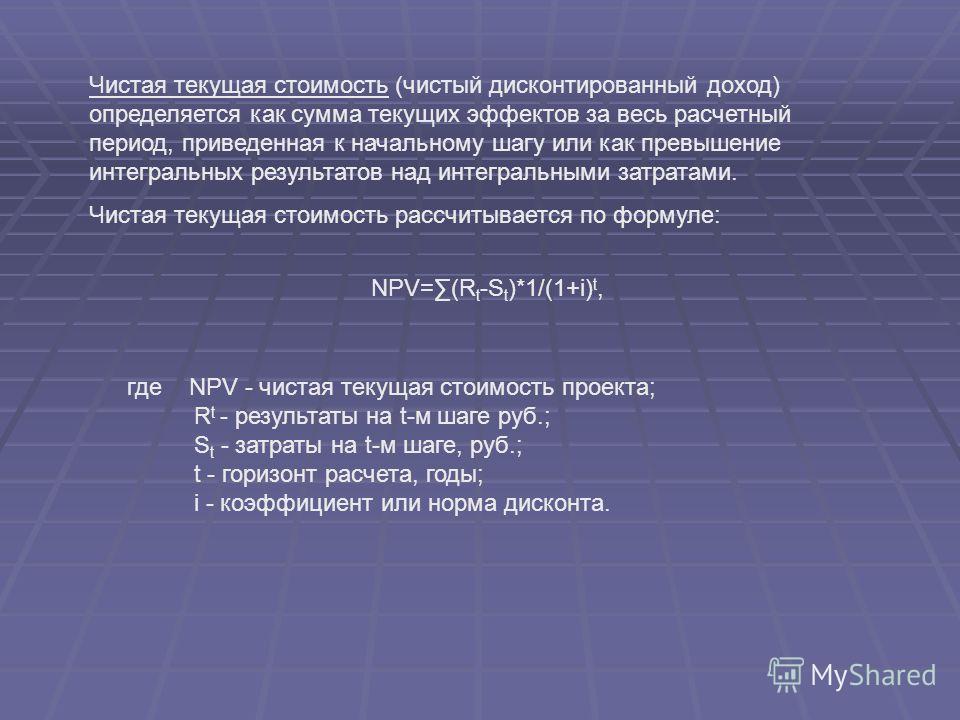

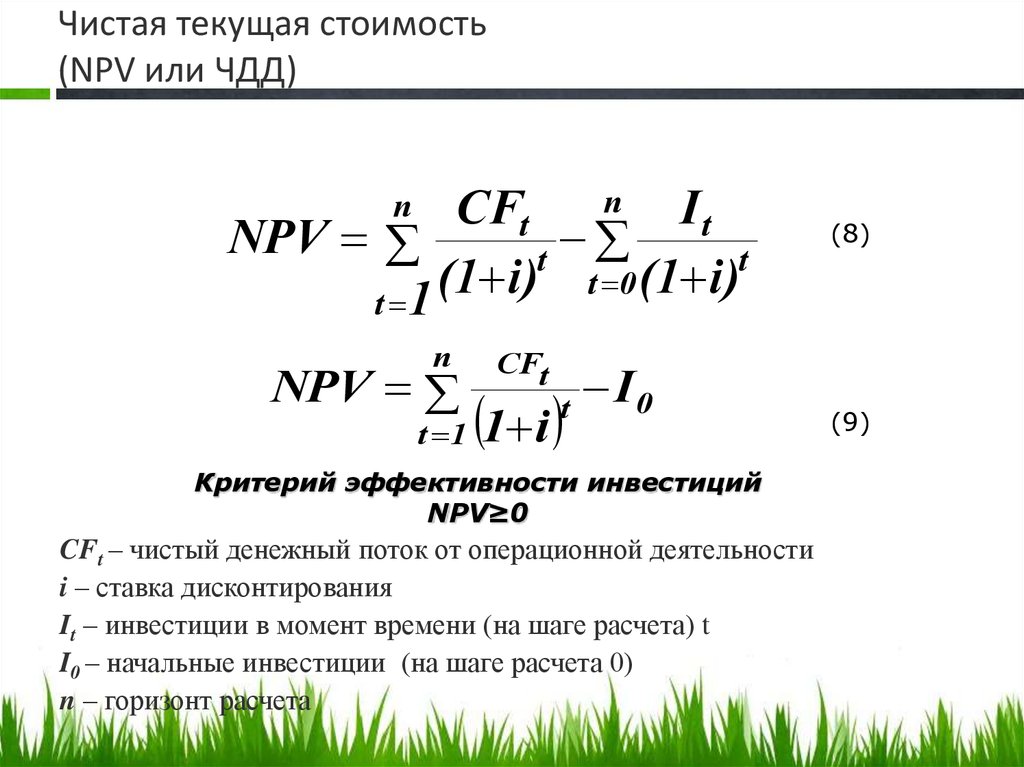

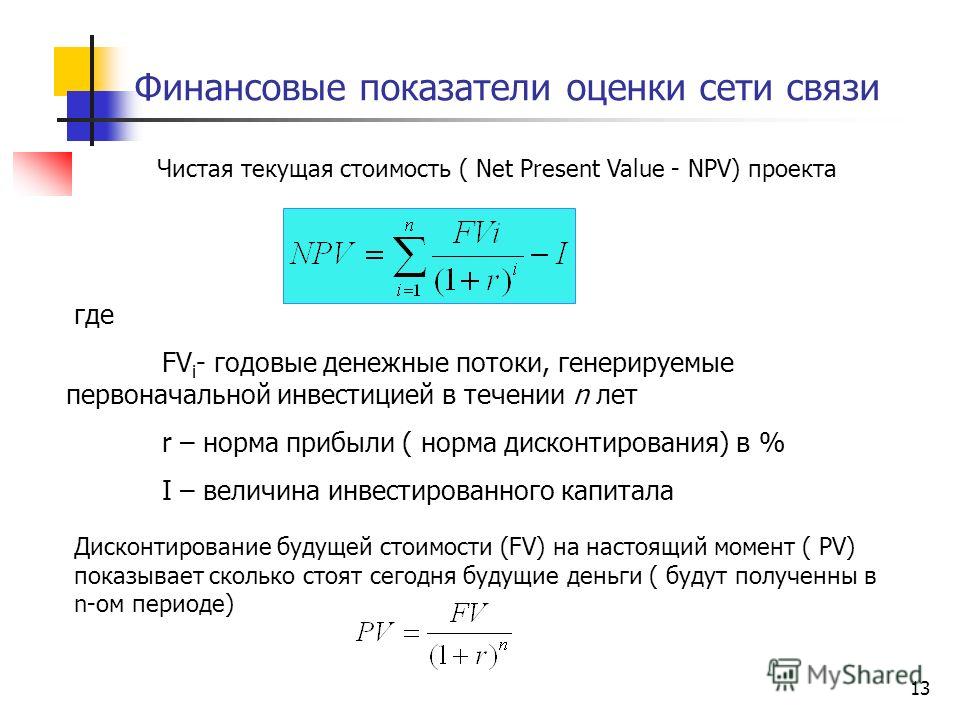

Чистая текущая стоимость проекта: Чистая текущая стоимость (NPV)

Расчет эффективности проектов связи :: Державний університет телекомунікацій

Адреса:

03110, Україна

м. Київ, вул. Солом’янська, 7

Вступ 2023 — спеціальності для вступу:

Спеціальність 172: Телекомунікації та радіотехніка

Кафедра Телекомунікаційних систем та мереж інституту телекомунікацій

Спеціальність 172: Телекомунікації та радіотехніка

Кафедра Мобільних та відеоінформаційних технологій

Спеціальність 172 Електронні комунікації та радіотехніка

Кафедра Інтернет-технологій

Спеціальність 174 — Автоматизація, комп’ютерно-інтегровані технології та робототехніка

Кафедра Робототехніки та технічних систем

Спеціальність 124: Системний аналіз

Кафедра Системного аналізу

Спеціальність 122: Комп’ютерні науки

Кафедра Комп’ютерних наук

Спеціальність 122: Комп’ютерні науки

Кафедра Штучного інтелекту

Спеціальність 123: Комп’ютерна інженерія

Кафедра Комп’ютерної інженерії

Спеціальність 121: Інженерія програмного забезпечення

Кафедра Інженерії програмного забезпечення

Спеціальність 121: Інженерія програмного забезпечення

Кафедра Технологій цифрового розвитку

Спеціальність 126: Інформаційні системи та технології

Кафедра Інженерії програмного забезпечення автоматизованих систем

Спеціальність 125: Кібербезпека

Кафедра Інформаційної та кібернетичної безпеки

Спеціальність 125: Кібербезпека

Кафедра Систем інформаційного та кібернетичного захисту

Спеціальність 125: Кібербезпека

Кафедра Управління інформаційною та кібернетичною безпекою

Спеціальність 281: Публічне управління та адміністрування

Кафедра Публічного управління та адміністрування

Спеціальність 029: Інформаційна бібліотечна та архівна справа

Кафедра Документознавства та інформаційної діяльності

Спеціальність 073: Менеджмент

Кафедра Менеджменту

Спеціальність 075: Маркетинг

Кафедра Маркетингу

Спеціальність 076: Підприємництво, торгівля та біржова діяльність

Кафедра Підприємництва, торгівлі та біржової діяльності

Спеціальність 051: Економіка

Кафедра Економіки

Бажаєте навчатись у сучасному ВНЗ на обладнанні останнього покоління провідних компаній світу, поглиблено вивчати англійську мову впродовж навчання, отримати міжнародні сертифікати для успішного працевлаштування від всесвітньо відомих IT компаній світу?

Лише у нас Ви отримаєте престижну та якісну освіту, сучасні теоретичні знання та практичні уміння і навики за спеціальністю та гарантовано отримаєте перше високооплачуване робоче місце по закінченню навчання.

Ви можете вступити або перевестись з іншого ВНЗ на 2 або на 3 курс до Державного університету телекомунікацій! Деталі:

- Вступ на 2 курс

- Вступ на 3 курс

- Вступ до магістратури

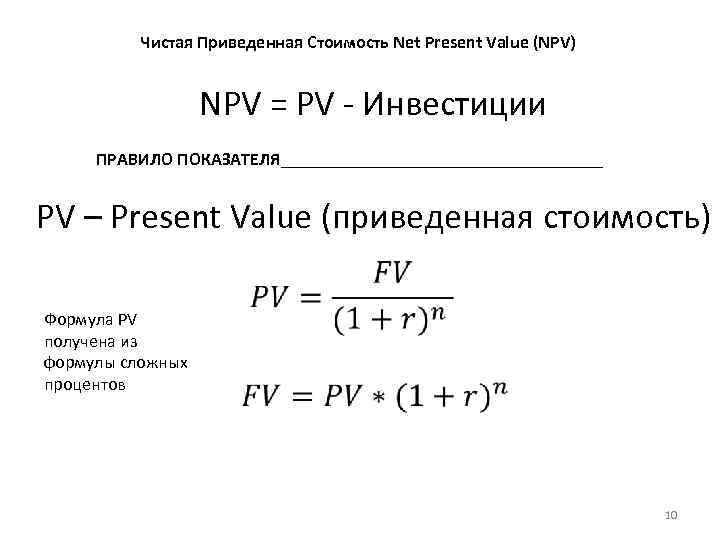

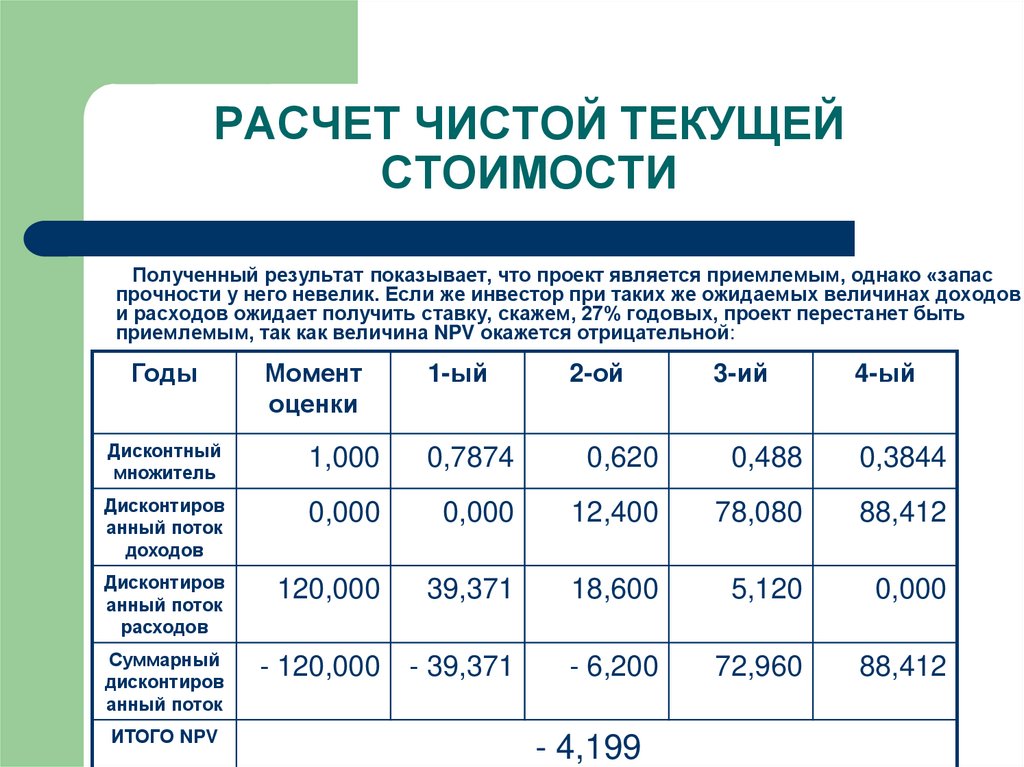

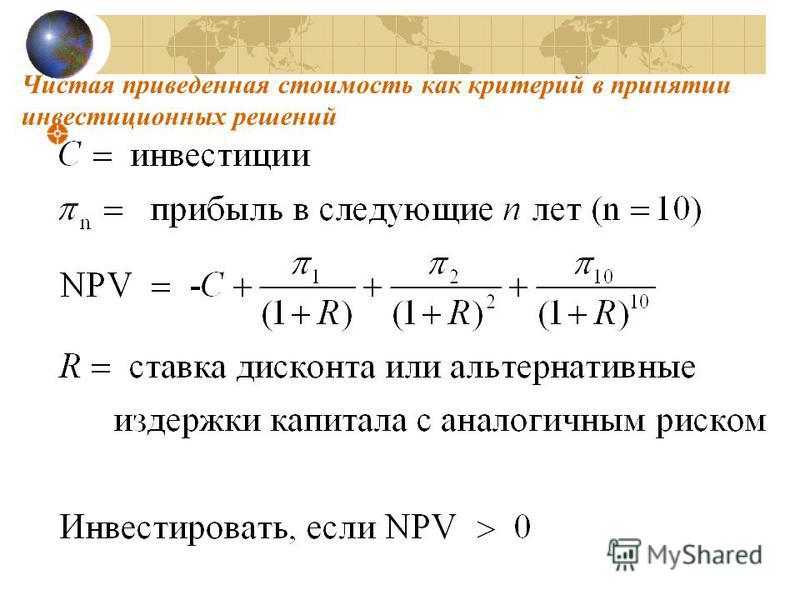

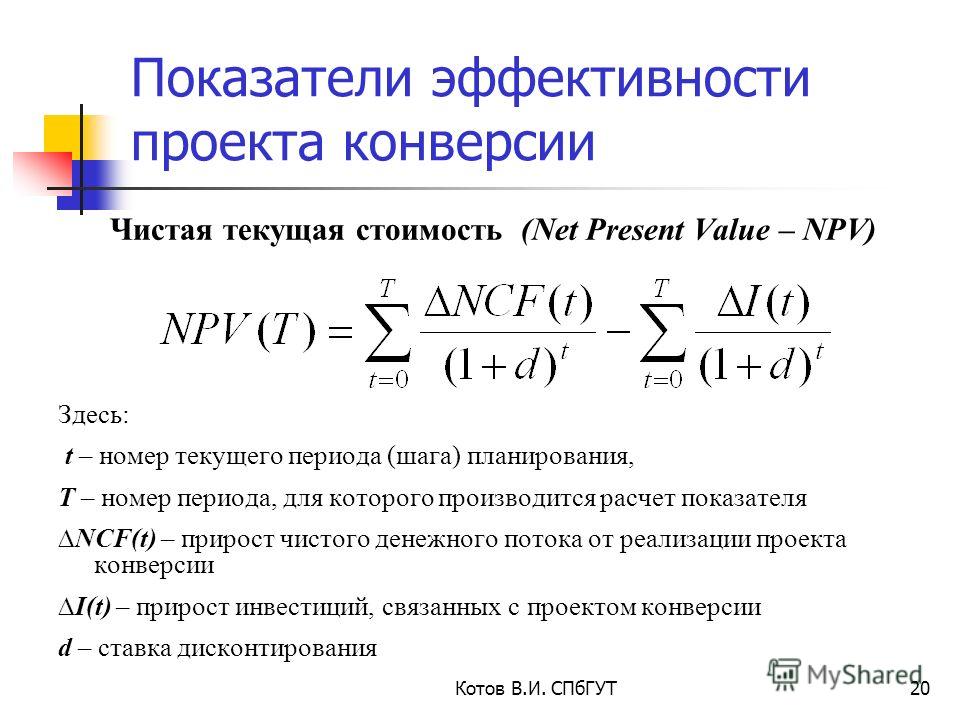

PV и NPV (текущая стоимость и чистая приведенная стоимость)

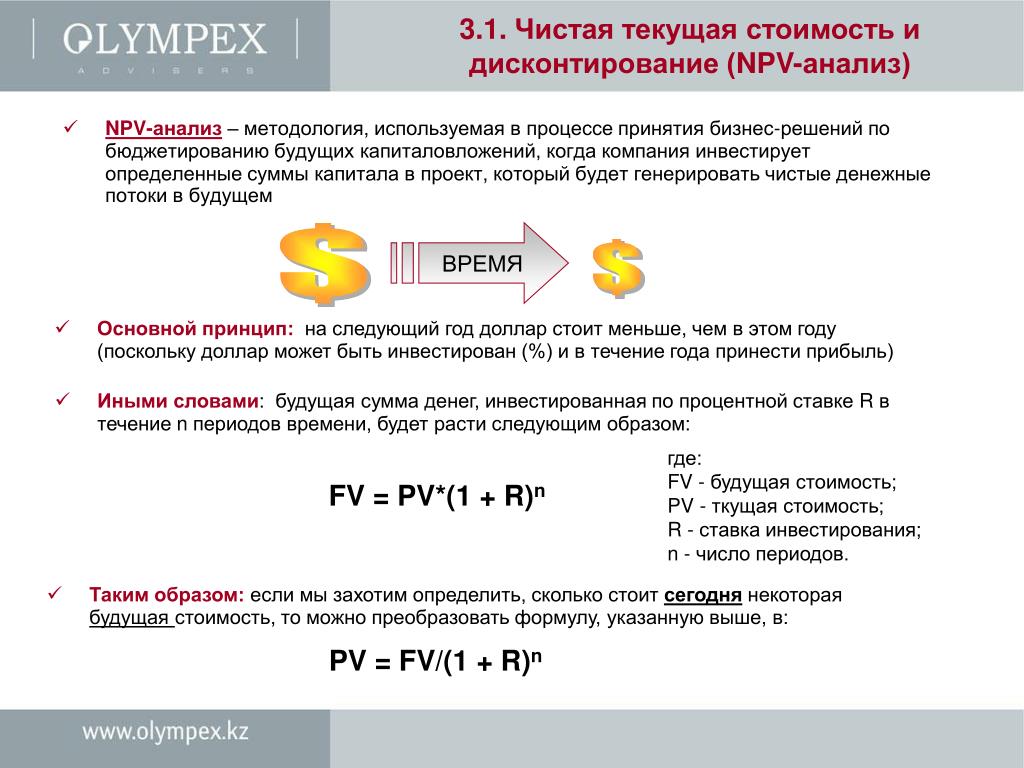

Приведенная стоимость (PV) относится к приведенной стоимости всех будущих притоков денежных средств в компанию в течение определенного периода времени, тогда как чистая приведенная стоимость (NPV) представляет собой стоимость, полученную путем вычета приведенной стоимости всех оттоков денежных средств компании из текущая стоимость общего денежного притока компании.

Оглавление

- Разница между PV и NPV

- Что такое текущая стоимость (PV)?

- Что такое чистая приведенная стоимость (NPV)?

- Инфографика PV и NPV

- Ключевое отличие

- Сравнительная таблица PV и NPV

- Заключение

- Рекомендуемые статьи

Что такое текущая стоимость (PV)?

PV или Текущая стоимость представляет собой сумму всех будущих денежных потоков, дисконтированных с определенной нормой прибыли.

Программы для Windows, мобильные приложения, игры — ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале — Подписывайтесь:)

Текущая стоимость рассчитывается по уравнению:

Текущая стоимость = FV / (1 + r)n

где

- FV – это будущая стоимость

- r — требуемая норма прибыли, n — количество периодов.

Чем выше ставка, тем ниже доходность. Это связано с тем, что денежные потоки дисконтируются по более высокой ставке.

Это связано с тем, что денежные потоки дисконтируются по более высокой ставке.

Мы хотим узнать текущую стоимость 100 долларов через год, из которых ставка дисконтирования составляет 10%.

- Текущая стоимость = 100/(1+10%)1 = 91 доллар.

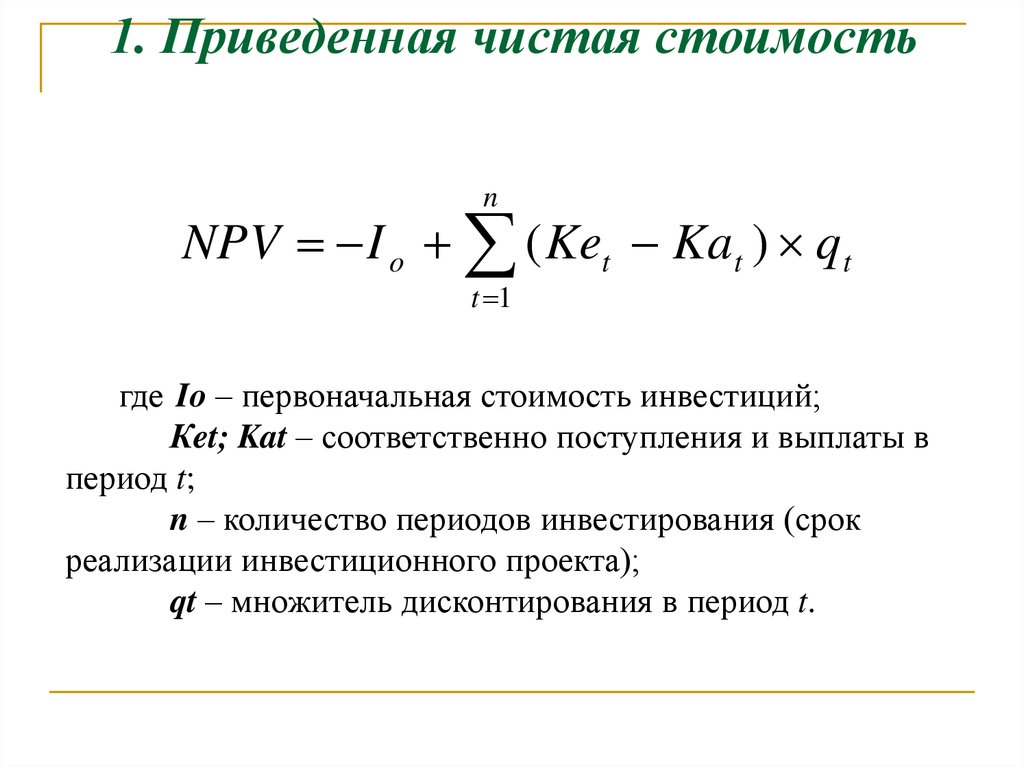

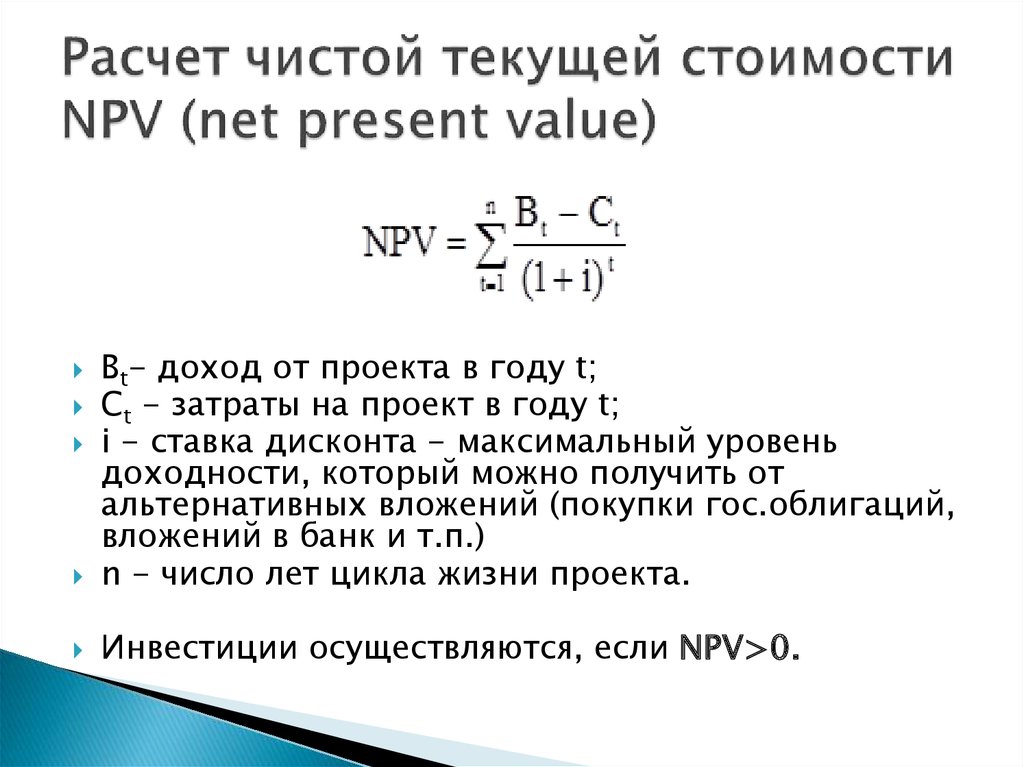

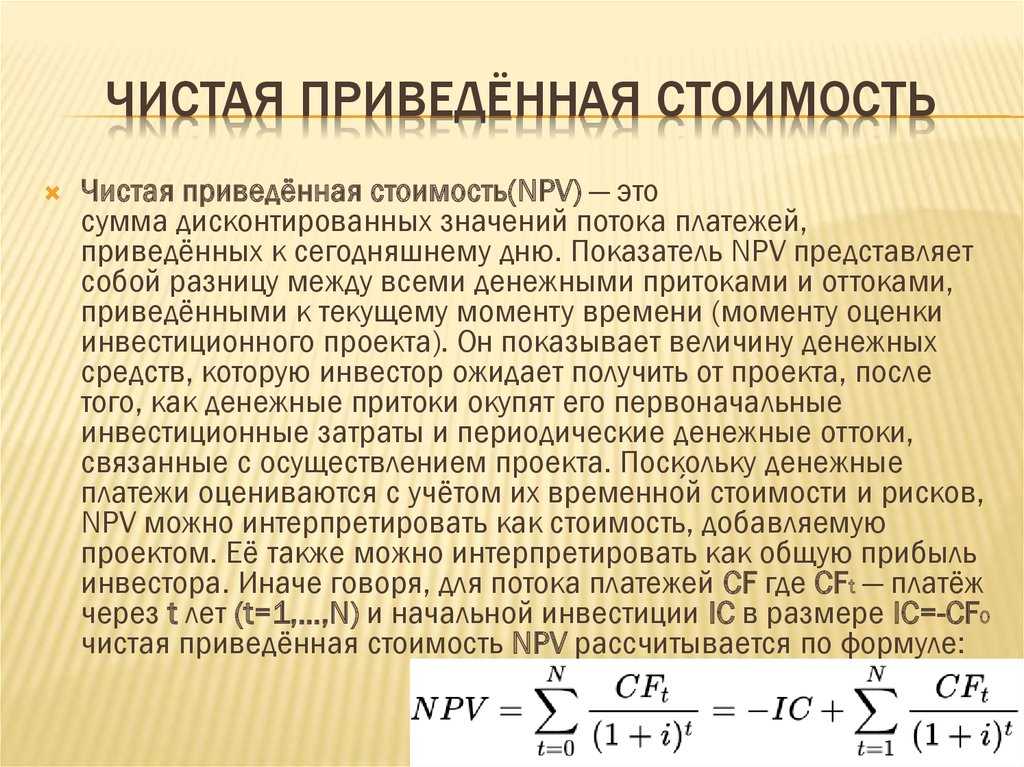

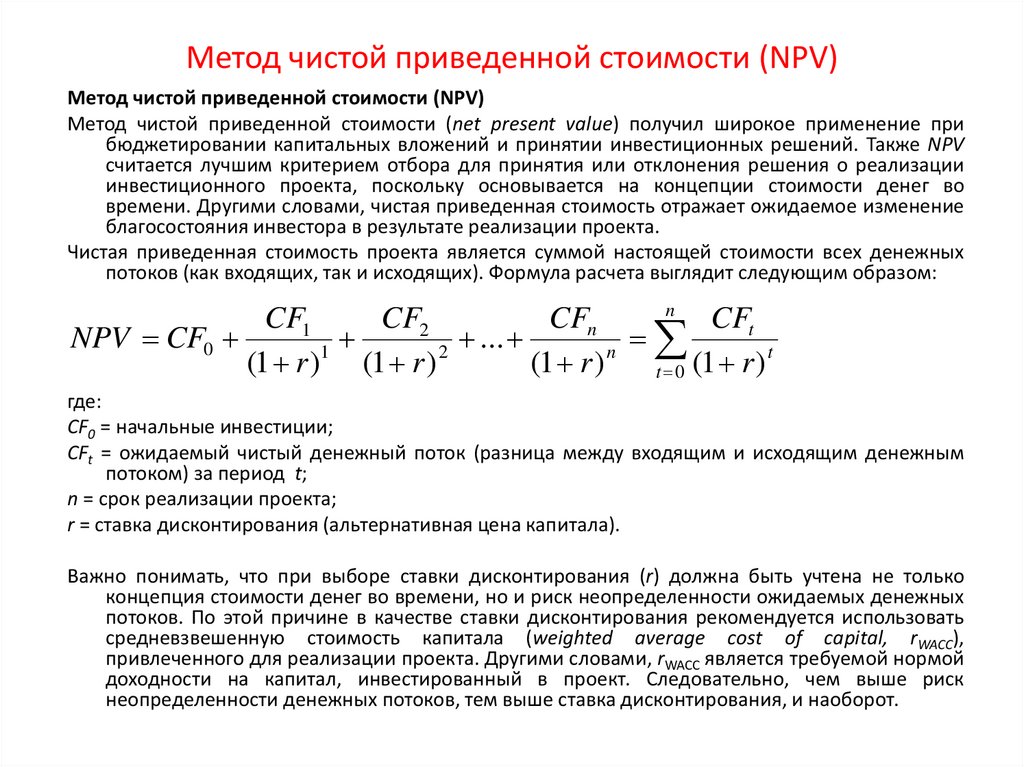

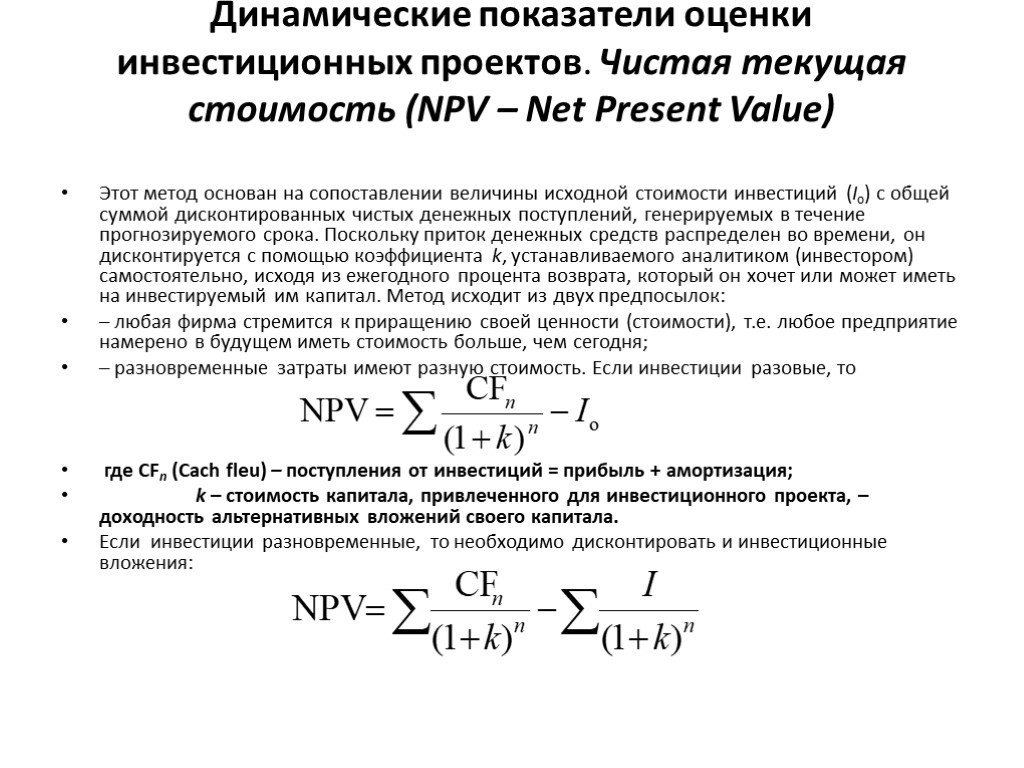

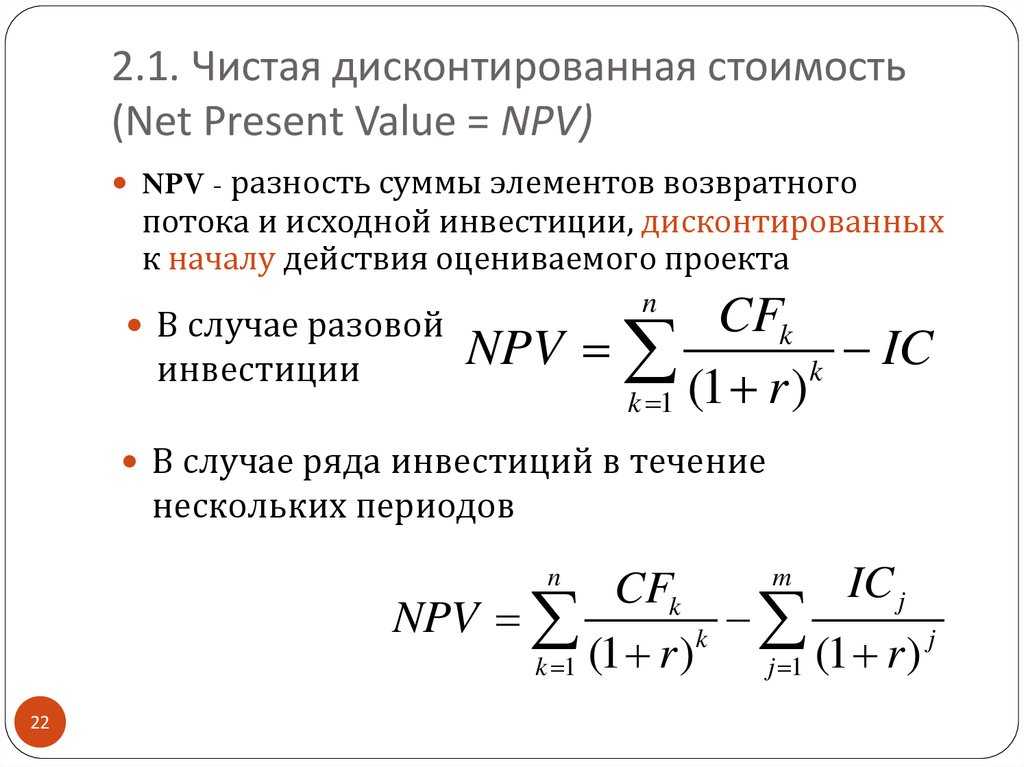

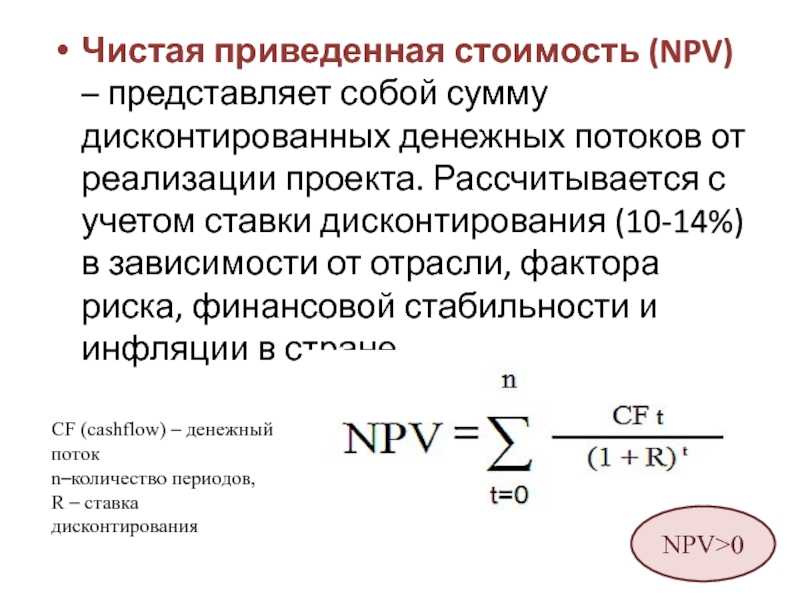

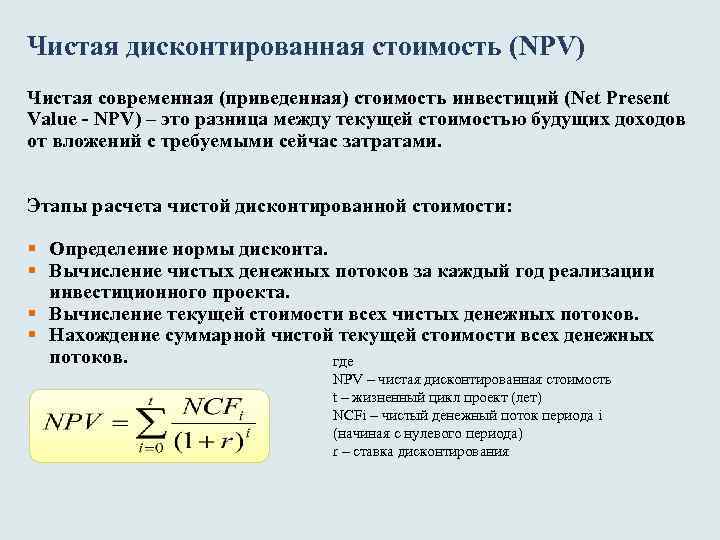

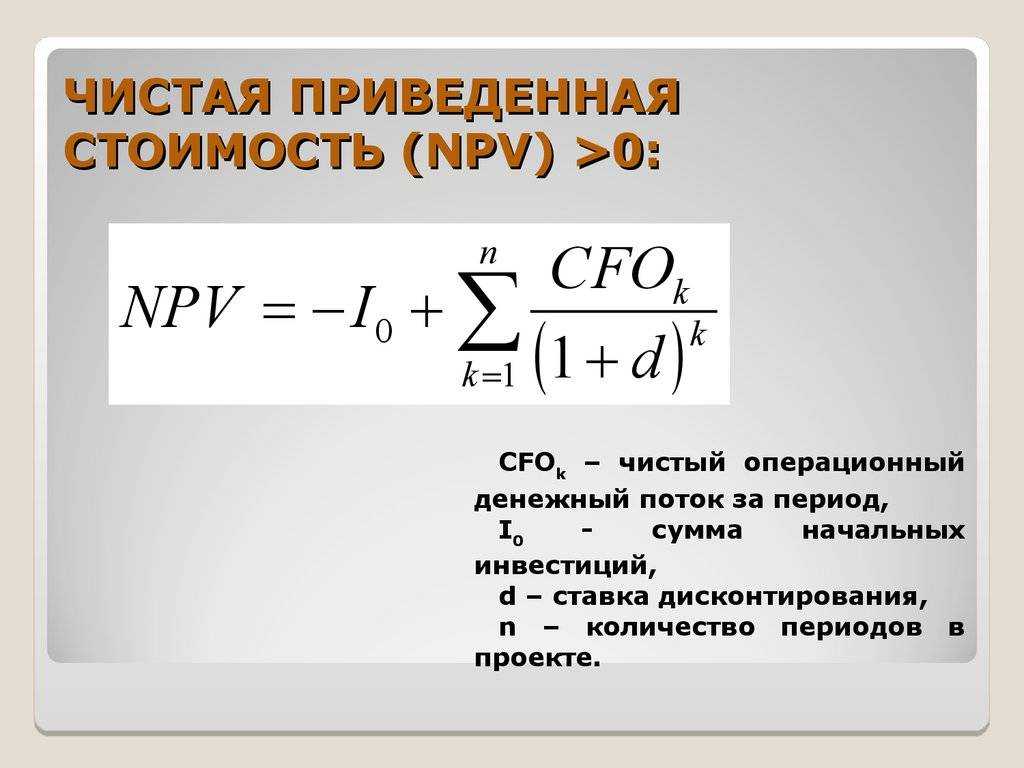

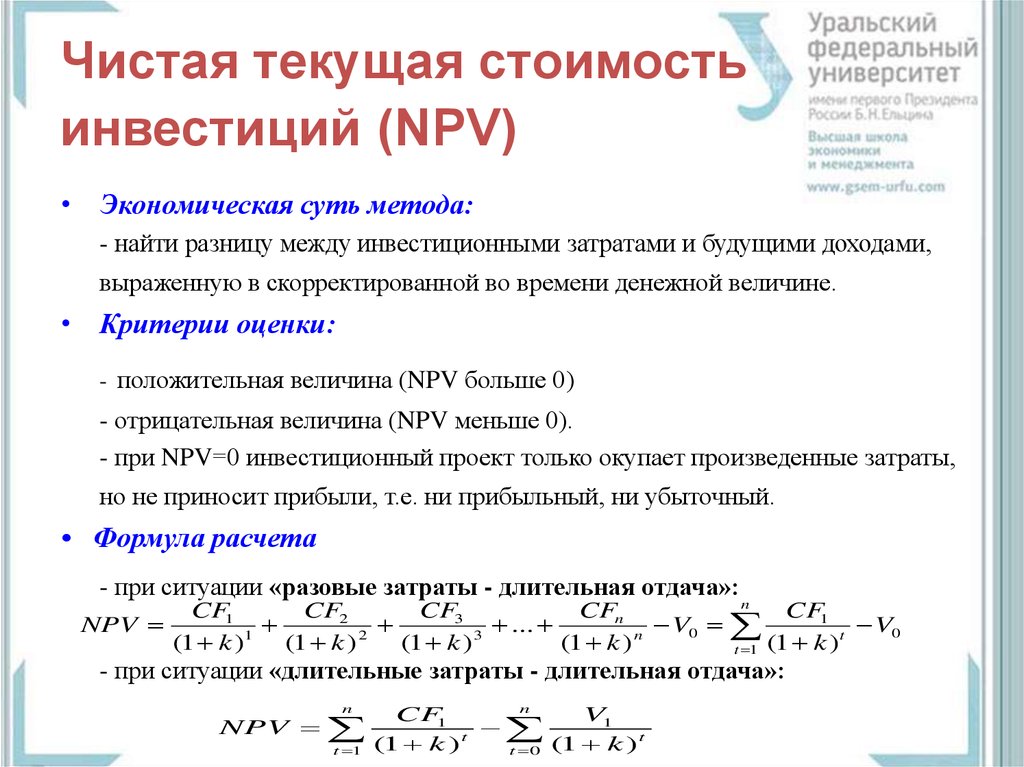

Что такое чистая приведенная стоимость (NPV)?

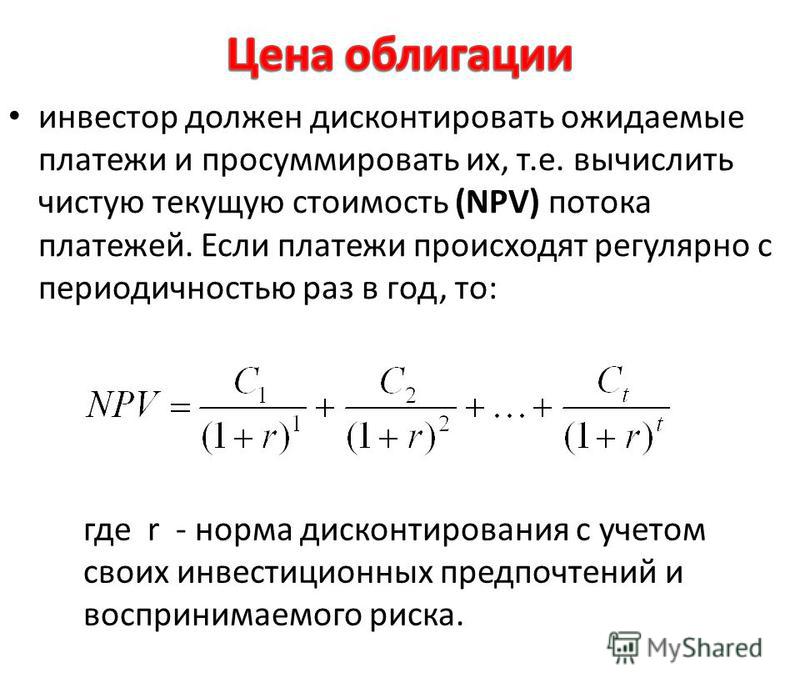

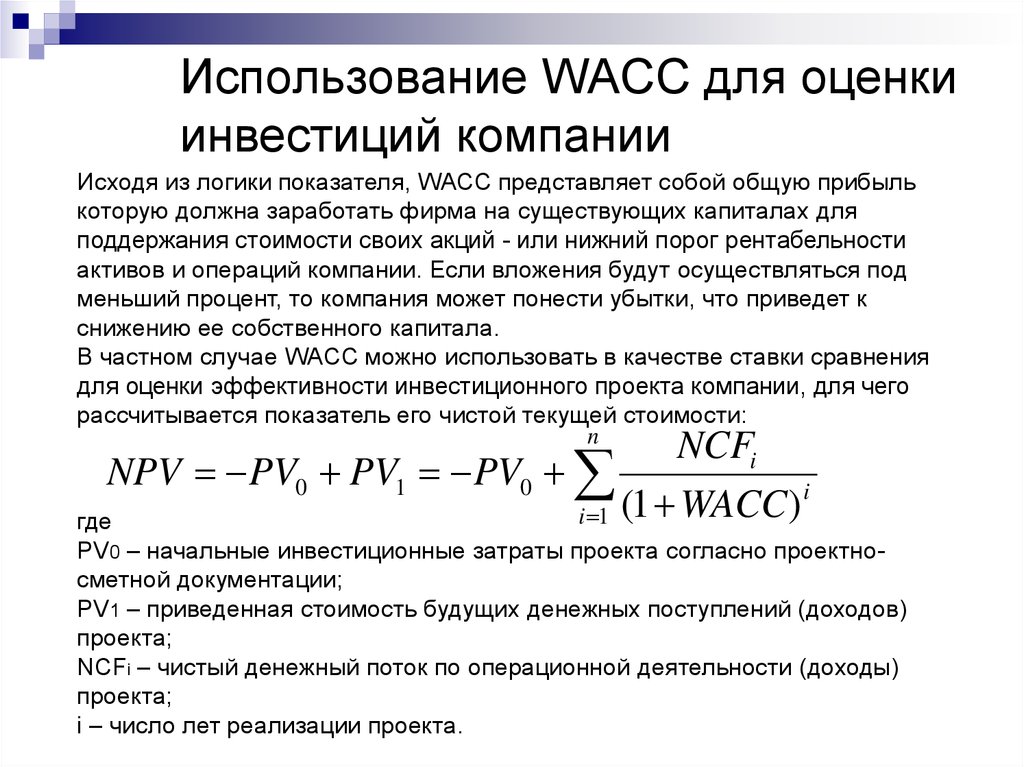

NPVNPVЧистая приведенная стоимость (NPV) оценивает прибыльность проекта и представляет собой разницу между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств за период времени проекта. Если разница положительна, проект прибыльный; в противном случае это не .Читать далее, или чистая приведенная стоимость, представляет собой сумму всех приведенных стоимостей серии платежей и будущих денежных потоков. NPV обеспечивает метод сравнения продуктов, денежные потоки которых распределены по годам. Эта концепция может использоваться в кредитах, выплатах, инвестициях и многих других приложениях. Чистая приведенная стоимость представляет собой разницу между сегодняшними ожидаемыми денежными потоками и сегодняшней стоимостью денежных инвестиций.

Это также важная концепция в составлении бюджета капиталовложений. Это сложный и всеобъемлющий способ расчета и понимания финансовой жизнеспособности проекта. Эта концепция включает в себя множество других финансовых концепций, таких как денежные потоки, требуемый доход (средневзвешенная стоимость капитала), конечная стоимость. Это значение является постоянным значением с этого момента. подробнее, временная стоимость денегВременная стоимость денегПринцип временной стоимости денег (TVM) утверждает, что деньги, полученные в настоящем, имеют более высокую ценность, чем деньги, полученные в будущем, потому что деньги, полученные сейчас, можно инвестировать и использовать для создания денежных потоков в будущем.

Положительная приведенная стоимость означает, что компания получает больше доходов, чем расходов, и получает прибыль. Считается, что если компания оценивает, что проект имеет положительную чистую текущую стоимость, то проект считается прибыльным, а проект с отрицательными денежными потокамиОтрицательный денежный потокОтрицательный денежный поток относится к ситуации, когда денежные расходы компании больше чем генерация денежных средств в конкретный рассматриваемый период. Это означает, что общий приток денежных средств от различных рассматриваемых видов деятельности меньше общего оттока за тот же период. Читать далее предполагается убыточным.

Читать далее предполагается убыточным.

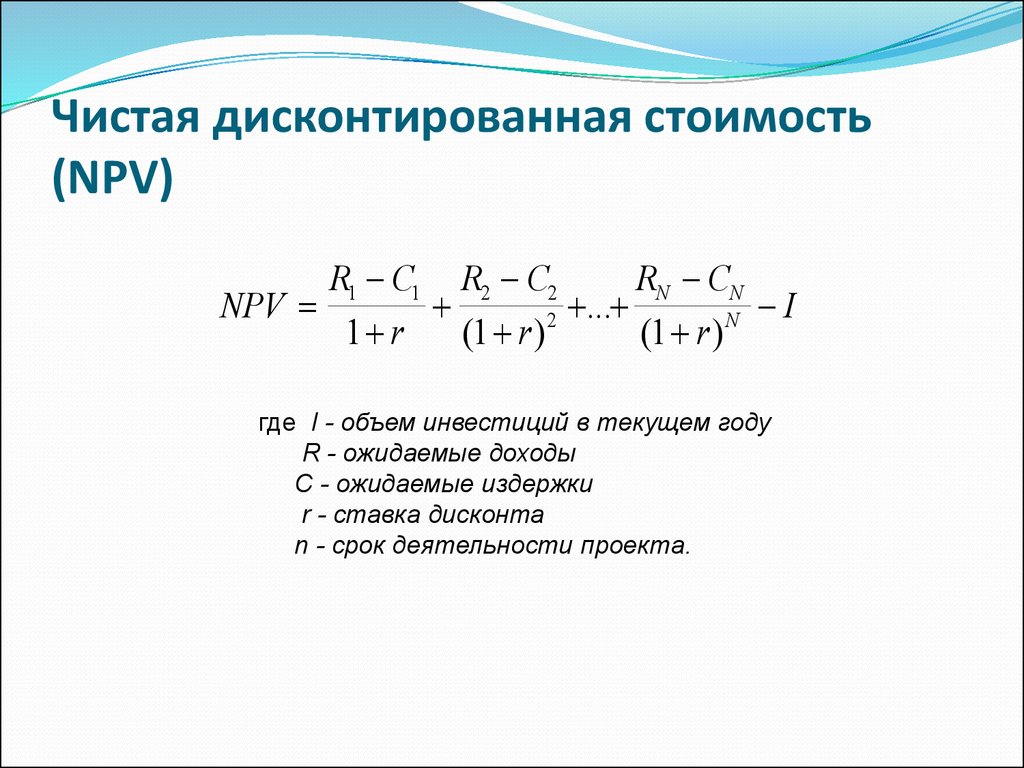

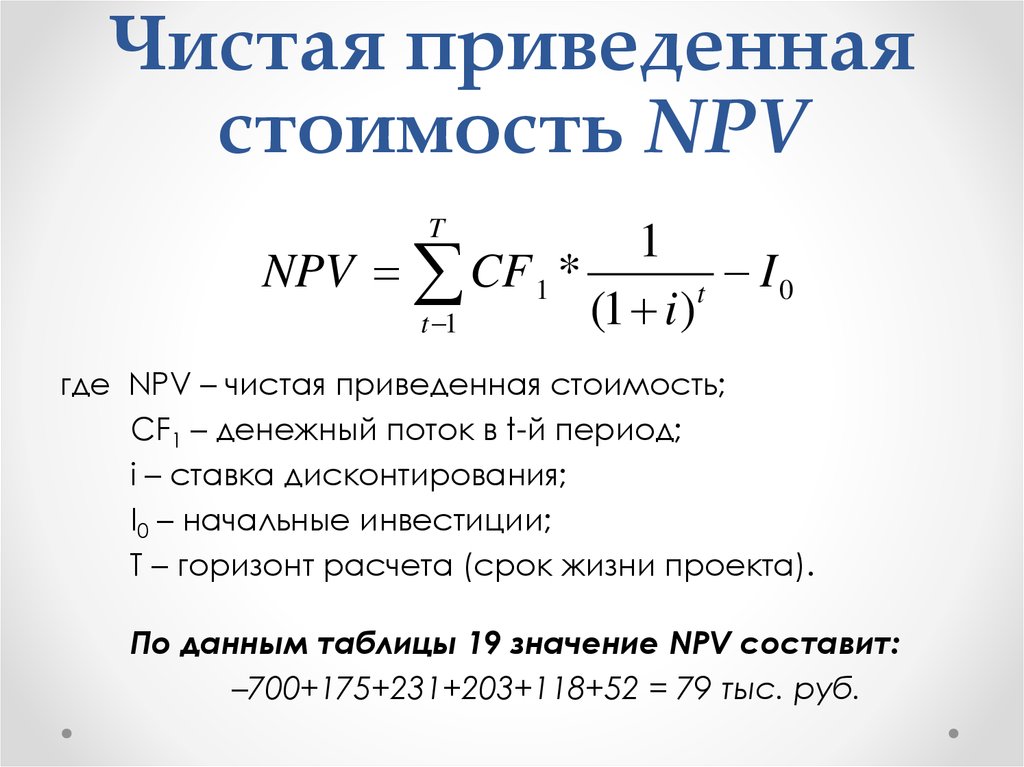

Чистую текущую стоимость можно рассчитать по формуле.

Где R1 = чистый денежный поток в первом периоде, R2 = чистый денежный поток во втором периоде, R3 = чистый денежный поток в третьем периоде и i = ставка дисконтирования.

Предположим, что компания покупает машину за 1000 долларов, которая генерирует денежные потоки в размере 600 долларов в первый год, 550 долларов во второй год, 400 долларов в третий год и 100 долларов в четвертый год. Рассчитайте чистую текущую стоимостьНастоящая стоимостьНастоящая стоимость (PV) — это сегодняшняя стоимость денег, которую вы ожидаете получить от будущих доходов. Он рассчитывается как сумма будущих доходов от инвестиций, дисконтированных по определенной ставке ожидаемой доходности. подробнее при условии, что ставка дисконтирования составляет 15%.

- чистая приведенная стоимость = [ $600/(1+15)1 + $550/(1+15)2 + $400/(1+15)3 + $100/(1+15)4 ] – 1000 долларов

- Чистая приведенная стоимость = 257,8 долл.

США

США

Инфографика PV и NPV

Ключевое отличие

- Приведенная стоимость или PV — это сумма всех будущих притоков денежных средств по определенной ставке. С другой стороны, чистая приведенная стоимость представляет собой разницу между денежными потоками, полученными в разные периоды, и первоначальными инвестициями, необходимыми для финансирования.

- Текущая стоимость помогает в принятии инвестиционных решений для автомобилей или для расчета стоимости обязательств, инвестиционных решений, связанных с облигациями, спотовыми ставкамиСпотовые ставкиСпотовая ставка — это денежная ставка, по которой происходит немедленная сделка и/или расчет между покупателем и продавцом. . Эту ставку можно рассматривать для любых и всех видов продуктов, распространенных на рынке, от потребительских товаров до недвижимости и рынков капитала. Он дает непосредственную стоимость продукта, с которым осуществляется сделка. Подробнее и т. д. С другой стороны, чистая текущая стоимость в основном используется компаниями при оценке решений по бюджетированию капиталовложений.

- Расчет приведенной стоимости — это просто дисконтирование будущего денежного потока на требуемую норму прибыли за требуемый период. Однако чистая приведенная стоимость является более сложной и учитывает денежные потоки в разные периоды.

- Чистая текущая стоимость помогает в расчете прибыльности, в то время как текущая стоимость не помогает в расчете создания богатства или прибыльности.

- Чистая приведенная стоимость учитывает первоначальные инвестиции, необходимые для расчета чистой цифры, в то время как приведенная стоимость учитывает только денежный поток.

- Очень важно понимать концепцию Приведенной стоимости; однако концепция чистой приведенной стоимости является более всеобъемлющей и сложной.

Сравнительная таблица PV и NPV

ОсноваПриведенная стоимостьЧистая приведенная стоимостьОпределениеТекущая стоимость рассчитывает дисконтированные денежные потоки всех доходов, которые, по оценкам, будут получены в проекте. Чистая приведенная стоимость рассчитывает, насколько прибыльным является проект после расчета необходимых первоначальных инвестиций.МераОн измеряет стоимость будущих денежных потоков сегодня. Он измеряет стоимость проекта. Должна ли компания браться за проект или нетСоздание богатстваТекущая стоимость дает абсолютное число и не измеряет созданное дополнительное богатство. NPV рассчитывает дополнительное богатство, созданное путем расчета прибыльности проекта.ПринятиеМетод PV прост и понятен широкой публике и может использоваться в их повседневном процессе принятия решений. Чистая приведенная стоимость используется в основном бизнес-менеджерами и помогает в составлении бюджета капиталовложений. Составление бюджета капиталовложений — это процесс планирования долгосрочных инвестиций, который определяет являются ли проекты плодотворными для бизнеса и принесут ли требуемую отдачу в последующие годы или нет. Это необходимо, потому что капитальные затраты требуют значительного количества средств. Читать далее решений.Денежный потокPV рассчитывает текущую стоимость притока денежных средств, которая генерируется за определенный период.

Он измеряет стоимость проекта. Должна ли компания браться за проект или нетСоздание богатстваТекущая стоимость дает абсолютное число и не измеряет созданное дополнительное богатство. NPV рассчитывает дополнительное богатство, созданное путем расчета прибыльности проекта.ПринятиеМетод PV прост и понятен широкой публике и может использоваться в их повседневном процессе принятия решений. Чистая приведенная стоимость используется в основном бизнес-менеджерами и помогает в составлении бюджета капиталовложений. Составление бюджета капиталовложений — это процесс планирования долгосрочных инвестиций, который определяет являются ли проекты плодотворными для бизнеса и принесут ли требуемую отдачу в последующие годы или нет. Это необходимо, потому что капитальные затраты требуют значительного количества средств. Читать далее решений.Денежный потокPV рассчитывает текущую стоимость притока денежных средств, которая генерируется за определенный период. NPV выбивает приток денежных средств с оттоком денежных средств для принятия решения.

NPV выбивает приток денежных средств с оттоком денежных средств для принятия решения.

Заключение

Приведенная стоимость является ступенькой к пониманию концепции чистой приведенной стоимости. Применение обеих этих концепций очень важно в процессе принятия решений для человека и компании. Однако другие концепции, наряду с этими двумя, помогут инвестору или бизнес-менеджеру принимать более обоснованные решения.

Рекомендуемые статьи

Это было руководство по сравнению NPV и PV (текущей стоимости и чистой приведенной стоимости). Здесь мы обсуждаем основную разницу между NPV (чистая приведенная стоимость) и PV (текущая стоимость), а также инфографику и сравнительную таблицу. Вы также можете ознакомиться со следующими статьями –

- NPV против IRR

- ЧПС в Excel

- NPV против XNPV

- Оценка дисконтированных денежных потоков

Программы для Windows, мобильные приложения, игры — ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале — Подписывайтесь:)

преимуществ и недостатков чистой приведенной стоимости при выборе проекта | Малый бизнес

Джим Вудрафф Обновлено 25 января 2019 г.

Расчет чистой приведенной стоимости — это популярный метод, используемый бизнес-менеджерами для оценки прибыльности различных проектов. Он прост в использовании, но также имеет определенные ограничения.

Преимущества метода чистой приведенной стоимости

Наиболее важной особенностью метода чистой приведенной стоимости является то, что он основан на идее, что долларов, полученных в будущем, стоят меньше, чем долларов в банке сегодня. Денежные потоки будущих лет дисконтируются до настоящего времени, чтобы найти их ценность.

Метод NPV дает сумму в долларах, которая показывает, какую ценность проект создаст для компании. Акционеры могут ясно видеть, какой вклад в их стоимость внесет проект.

При расчете чистой приведенной стоимости в качестве ставки дисконтирования используется стоимость капитала компании. Это минимальная норма прибыли, которую акционеры требуют для своих инвестиций в компанию.

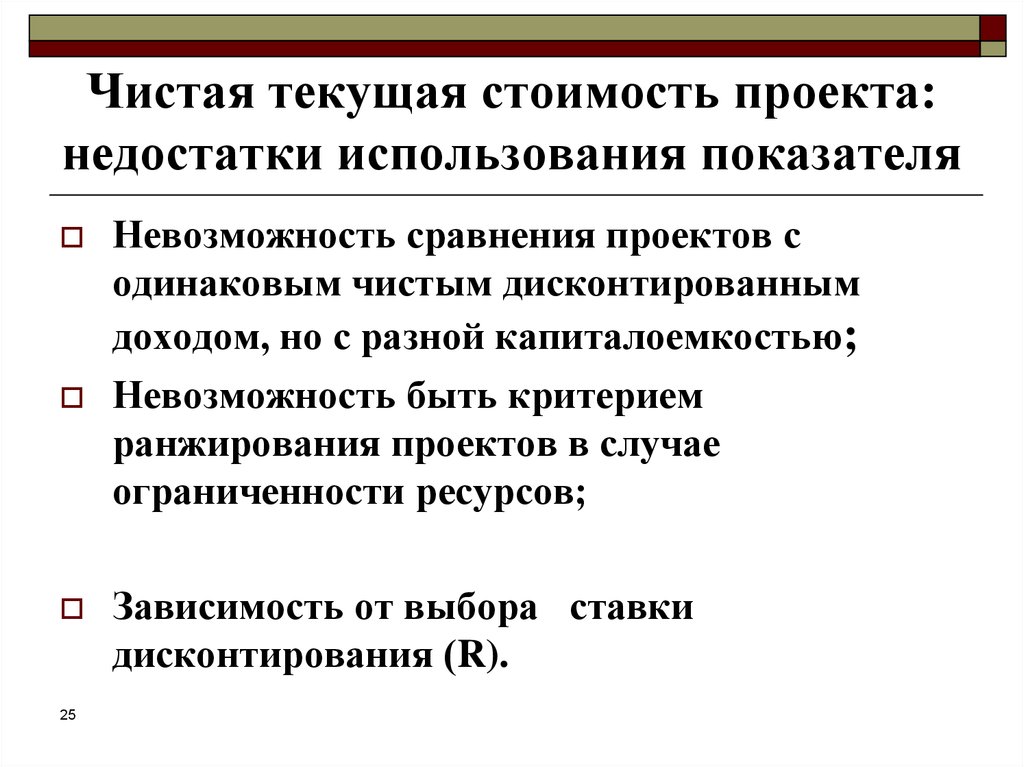

Недостатки чистой приведенной стоимости

Самая большая проблема с использованием NPV заключается в том, что он требует предположения о будущих денежных потоках и оценки стоимости капитала компании.

Метод чистой приведенной стоимости неприменим при сравнении проектов с разными суммами инвестиций. Более крупный проект, который требует больше денег, должен иметь более высокую чистую приведенную стоимость, но это не обязательно делает его более выгодным вложением по сравнению с меньшим проектом. Часто компании необходимо учитывать и другие качественные факторы.

Метод чистой приведенной стоимости трудно применять при сравнении проектов с разной продолжительностью жизни . Как вы сравниваете проект с положительными денежными потоками в течение пяти лет с проектом, который, как ожидается, будет генерировать денежные потоки в течение 20 лет?

Примеры NPV в действии

Чтобы увидеть, как метод чистой приведенной стоимости используется в реальной жизни, давайте рассмотрим дилемму компании по производству кроссовок, которая думает о расширении своей линейки продуктов.

Корпорация Hasty Rabbit провела чрезвычайно успешный год, продав свои победившие кроссовки Blazing Hare, но генеральный директор считает, что компания слишком зависит от одного продукта и должна быть более диверсифицированной. Финансовый директор Hasty Rabbit сейчас пытается решить, потратить ли 75 000 долларов на расширение производственных мощностей Blazing Hare или потратить 175 000 долларов на совершенно новый завод по производству кроссовок инновационного дизайна под названием Swifty Feet.

Компания уже несколько лет занимается продажами Пылающего Зайца. Он был постоянным лидером продаж и очень прибыльным. С другой стороны, кроссовки Swifty Feet имеют новый дизайн, и продавцы понятия не имеют, сколько пар они могут продать. Они думают, что это будет хит продаж, но не могут дать уверенных прогнозов продаж.

Расширение производства для Blazing Hare

Вот цифры для расширения завода:

- Стоимость: 75 000 долларов США

- Период времени: 5 лет

- Стоимость капитала: 10 процентов

- Год 1 Денежный Поток: 25 000,

- Год 2 Денежный Поток: 27 000 000

- Год 3 Денежный Поток: $ 30 00044

- Год 4.

: 34 000 долл. США

: 34 000 долл. США - Год 5 Денежный Поток: 37 000 долл. США

- Приведенная стоимость ожидаемых денежных потоков: 113,777 долл. США

- Чистая представленная стоимость: 38,777 долл. США

Новые заводы.0003

- Стоимость: 175 000 долл. США

- Период времени: 5 лет

- Стоимость капитала: 10 процентов

- Год 1 Денежный Поток: 35 000,

- Год 2 Денежный поток: 45 000,5 000

- Год.

- Год 4 Денежный Поток: 65 000 долл. США

- Год 5 Денежный Поток: 75 000 долл. США

- Приведенная стоимость ожидаемой денежные потоки: 201 296 долл.0007

Если бы решение основывалось исключительно на том, какой проект имеет более высокую чистую текущую стоимость, финансовый директор предпочел бы расширить производство Blazing Hare, потому что у него самая высокая чистая приведенная стоимость — 38 777 долларов против 26 296 долларов.

Однако это означает, что продуктовая линейка Hasty Rabbit по-прежнему будет опираться только на один продукт — Blazing Hare. И генеральный директор уже заявил, что хочет большей диверсификации, потому что слишком рискованно иметь только один продукт на быстро меняющемся рынке кроссовок.

Однако это означает, что продуктовая линейка Hasty Rabbit по-прежнему будет опираться только на один продукт — Blazing Hare. И генеральный директор уже заявил, что хочет большей диверсификации, потому что слишком рискованно иметь только один продукт на быстро меняющемся рынке кроссовок.Строительство нового завода по производству кроссовок Swifty Feet потребует первоначальных затрат в размере 175 000 долларов. Финансовому директору нужно будет пойти в банк и занять эту сумму денег. В качестве альтернативы компания может профинансировать 75 000 долларов, которые позволят расширить производство Blazing Hare за счет внутреннего денежного потока. Какой проект выберут генеральный директор и финансовый директор?

Сравнение этих двух проектов указывает на преимущества и недостатки использования метода чистой приведенной стоимости. Это дает некоторое начальное представление о финансовой осуществимости различных проектов, но часто существуют и другие качественные факторы, которые необходимо учитывать.

Руководство для учащихся по анализу затрат и результатов

Руководство для учащихся по анализу затрат и результатовПособие для учащихся по анализу затрат и результатов природных ресурсов

Урок 5. Критерии выбора проекта

Введение

Мы ввели анализ дисконтированных денежных потоков. Мы рассмотрим инвестиционные критерии для выбора проекта (т. е. формулы): чистая приведенная стоимость (NPV), соотношение выгод и затрат (отношение B/C), внутренняя норма доходности (IRR) и для проектов неравной продолжительности (т. е. эквивалентная Ежегодные чистые выгоды и общие кратные продолжительности).

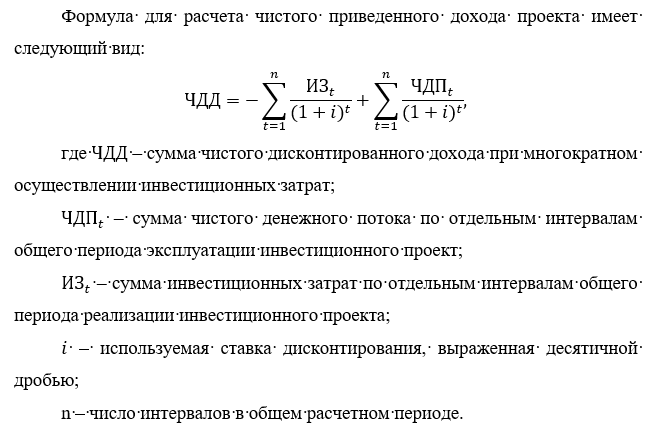

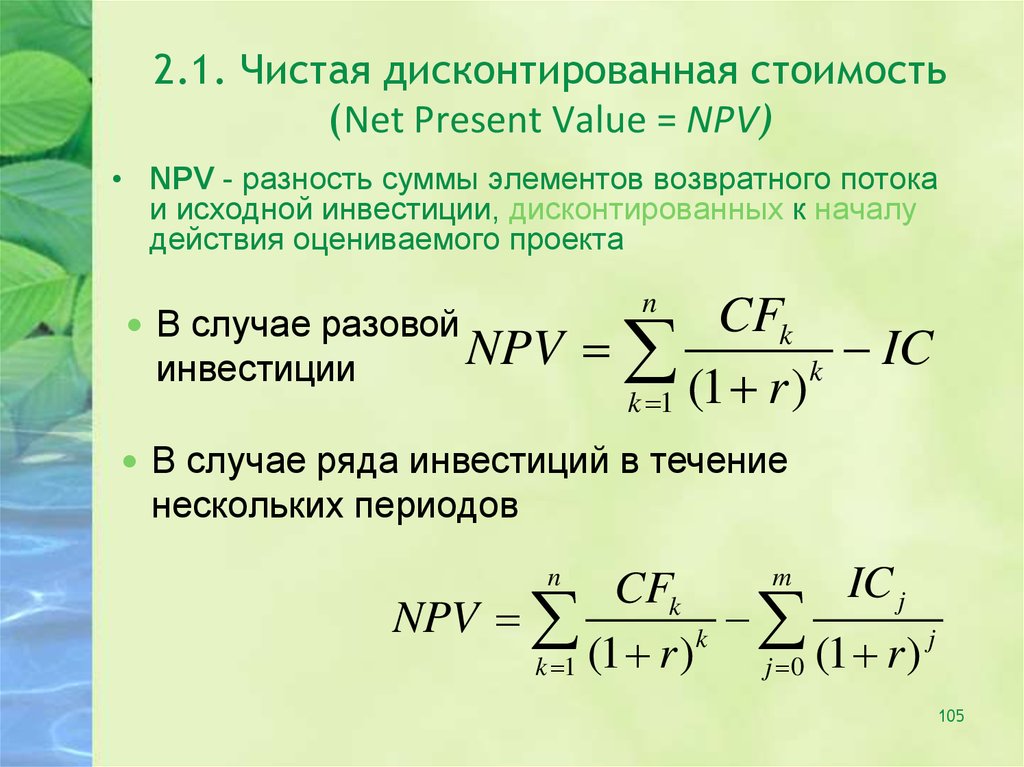

Чистая приведенная стоимость Критерий

Критерий чистой приведенной стоимости (NPV) является основным критерием оценки государственных инвестиционных проектов. Денежные потоки состоят из смеси затрат и выгод, происходящих во времени. Чистая приведенная стоимость — это просто алгебраическая разница между дисконтированными выгодами и дисконтированными затратами по мере их возникновения во времени.

(Вы должны думать о терминах «Anet текущая стоимость» и «Anet текущая выгода» как взаимозаменяемые.) Формула для NPV:

(Вы должны думать о терминах «Anet текущая стоимость» и «Anet текущая выгода» как взаимозаменяемые.) Формула для NPV:Где: NPV, t = год, B = выгоды, C = затраты, i = ставка дисконтирования.

Задача с двумя примерами:

Задача №1) NPV; проект ремонта дороги; 5 лет; i = 4% (реальные ставки дисконтирования, постоянные доллары)

года =

1

2

3

4

5

Преимущества

$0

1200

1200

1200

1200

— Стоимость

$3000

0

0

500 95=

1.

217

217Диск. Годовые денежные потоки

-2884,61$

1109.06

1066,67

601,89

986.03

Задача №2) NPV, 5 лет; я = 7,8%. Время начала = 0,

Год =

0

1

2

3

4

5

Пособие

$0

2500

2500

2500

3000

3000

Стоимость

10 000 долларов

500

500

500

500

500

Сеть 95=

1,45

Диск Денежный поток

-10 000 долларов

1855.

28

281721.17

1596.17

1851,85

1724.14

Соотношение выгод и затрат

Многие слышали о соотношении B/C. Хотя соотношение B/C и не является предпочтительным критерием оценки, оно служит полезной цели, которую мы обсудим позже. Формула Б/К:

Задача № 3) Посадить траву, чтобы восстановить участок карьера и использовать его для выпаса скота. 5-летний проект, i = 10%, время начала 0,

Год =

0

1

2

3

4

5

Преимущества

0

0

0

0

5000 долларов

20000 95 =

1,61

ПВБен

0

0

0

0

$3415

$12 422

Стоимость

6000 долларов

4000

1000

1000

1000

1000

ПВХ

6000 долларов

3636

826

763

683

621

Сумма пособий = 15 837 долларов США

Сумма затрат = 12 529 долларов США

ОтношениеB/C = 15 837 долл.

США/12 529 долл. США = 1,26. Вопрос: Идти или не идти? A: для одного проекта идут. Но мы подробнее поговорим о соотношении B/C и сравнении нескольких проектов позже.

США/12 529 долл. США = 1,26. Вопрос: Идти или не идти? A: для одного проекта идут. Но мы подробнее поговорим о соотношении B/C и сравнении нескольких проектов позже.Внутренняя норма доходности

IRR больше используется для проектов частного сектора, но это важно знать.

IRR отличается от других наших критериев оценки проектов. В нашей предыдущей формуле я был известным, и мы решили для дисконтированных денежных потоков. С IRR, я неизвестен. IRR — это годовая ставка дохода проекта.

Чтобы найти IRR, мы хотим знать: А какова ставка дисконтирования (i), которая будет равняться временному ряду выгод и затрат? @ Или, иначе говоря: PVB = PVC; или где ПВБ — ПВХ = 0

или

После определения неизвестного Ai@ можно сравнить i с наилучшей доступной альтернативной нормой доходности. Если рассчитанное i (IRR) больше, чем минимально приемлемая норма прибыли (MARR) (т. е. вы не примете ставку дохода ниже MARR), то вы откажетесь от своего проекта.

Примечание. Расчетный Ai@ = внутренняя норма доходности; MARR = внешняя норма доходности.

Примечание. Расчетный Ai@ = внутренняя норма доходности; MARR = внешняя норма доходности.Несколько слов о вычислительных трудностях: одна проблема с IRR заключается в том, что ее нельзя решить прямым алгебраическим способом. Почему? Напомним из алгебры, вам нужно одно уравнение для каждого неизвестного, чтобы решить. С IRR у вас больше неизвестных, чем уравнений. Таким образом, вы не можете решить для i.

Следовательно, IRR должен определяться итеративным методом Atrial-and-error@.

Метод проб и ошибок:

1) укажите свои годовые льготы и расходы отдельно

2) ввести первоначальную ставку дисконтирования, дисконтировать все выгоды и затраты,

3) проверить, соответствует ли B=C

4) если нет, повторить расчеты с новой учетной ставкой,

5) повторить вычисления с новым i до н.э. (до первого знака после запятой).

IRR Задача № 4) Возьмем ряд годовых денежных потоков, начнем со ставки дисконтирования 7%:

Год

1

2

3

4

5

Стоимость

85 000 долларов США

5000

5000

5000

5000

Факт диска.

1,07

1,14

1,22

1,31

1,4

ПВХ

79 439 долларов

4385

4098

3816

3571

Преимущества

$0

20000

25000

35000

50000

ПВБ

$0

17534

20491

26717

35714

При ставке дисконтирования 7%: сумма PVB = 100456 долларов США — сумма PVC = 95309 долларов США = 5147 долларов США.

Решение: увеличить или уменьшить i? А; если B>C, увеличьте i и повторите попытку при 8% B-C = 2710 долларов. при 9% B-C = 586 долларов; при 9,3% выгоды = затраты, таким образом, IRR = 9,3%

IRR — годовая доходность проекта. Правило: принять проект, если IRR>MARR.

Проекты разной продолжительности

До сих пор мы обсуждали проекты без особого обсуждения продолжительности проекта.

Однако продолжительность проектов важна при сравнении альтернативных проектов. Правило: нельзя сравнивать NPV проектов с разной продолжительностью. Вы должны внести некоторые поправки на продолжительность, чтобы сделать сопоставимым.

Например:

1) проект А 10 лет. с чистой приведенной стоимостью 45 000 долларов США; я=6%

2) проект B рассчитан на 15 лет с чистой приведенной стоимостью 50 000 долларов США; я=6%

Project B, казалось бы, лучший выбор, но мы не можем сказать, потому что они имеют разную продолжительность.

Нельзя сравнивать проекты с разным сроком службы.

Нельзя сравнивать проекты с разным сроком службы.Два метода сравнения проектов разной длины:

1. EANB – расчет эквивалентных годовых чистых выгод (EANB). EANB пересчитывает NPV как ряд эквивалентных ежегодных платежей. Он вычисляет сумму, необходимую для выплаты указанной суммы (NPV) серией равных периодических (например, ежегодных) платежей. Таким образом, 2 проекта AEA@ становятся сопоставимыми, поскольку их доходность рассчитывается в годовом исчислении. Формула (NPV x Коэффициент восстановления капитала@):

Проблема: 2 проекта A&B.

A: NPV проекта = 45 000 долларов США, t = 10, i = 6%

B: NPV проекта = 50 000 долларов США, t = 15, i = 6%

Вопрос: какой из них вы должны предпринять?

B выглядит лучше с более высокой чистой приведенной стоимостью, но эти 2 проекта имеют разную продолжительность, поэтому вы пока не можете их сравнивать. Вы должны использовать метод EANB. Проработайте этот пример. Вы увидите, что проект А имеет самый высокий EANB, поэтому он является предпочтительным проектом.

2. Общие кратные продолжительности проекта. Второй метод сравнения проектов разной продолжительности заключается в вычислении чистой приведенной стоимости с использованием общих кратных продолжительности проекта. Та же проблема:

1) проект А 10 лет. с чистой приведенной стоимостью 45 000 долларов США; я=6%

2) проект B рассчитан на 15 лет с чистой приведенной стоимостью 50 000 долларов США; я=6%

шагов:

1) Найдите общее кратное в годах для двух длин проекта (в данном случае 30 лет).

2) общее кратное = 30 лет. Таким образом, 3-проект As = 2-проект Bs

3) для проекта А чистая приведенная стоимость в размере 45 000 долл. США покроет первые 10 лет. Еще 45000 долларов будут получены через 10 лет, еще 45000 долларов будут получены через 20 лет. Эти 3 проекта охватывают 30 лет.

4) Скидка следующая:

Проект A: NPV = 45 000 долл. США + 45 000 долл. США/(1,06) 10 + 45 000 долл.

США

США

: 34 000 долл. США

: 34 000 долл. США  Однако это означает, что продуктовая линейка Hasty Rabbit по-прежнему будет опираться только на один продукт — Blazing Hare. И генеральный директор уже заявил, что хочет большей диверсификации, потому что слишком рискованно иметь только один продукт на быстро меняющемся рынке кроссовок.

Однако это означает, что продуктовая линейка Hasty Rabbit по-прежнему будет опираться только на один продукт — Blazing Hare. И генеральный директор уже заявил, что хочет большей диверсификации, потому что слишком рискованно иметь только один продукт на быстро меняющемся рынке кроссовок.

(Вы должны думать о терминах «Anet текущая стоимость» и «Anet текущая выгода» как взаимозаменяемые.) Формула для NPV:

(Вы должны думать о терминах «Anet текущая стоимость» и «Anet текущая выгода» как взаимозаменяемые.) Формула для NPV: 217

217 28

28 США/12 529 долл. США = 1,26. Вопрос: Идти или не идти? A: для одного проекта идут. Но мы подробнее поговорим о соотношении B/C и сравнении нескольких проектов позже.

США/12 529 долл. США = 1,26. Вопрос: Идти или не идти? A: для одного проекта идут. Но мы подробнее поговорим о соотношении B/C и сравнении нескольких проектов позже. Примечание. Расчетный Ai@ = внутренняя норма доходности; MARR = внешняя норма доходности.

Примечание. Расчетный Ai@ = внутренняя норма доходности; MARR = внешняя норма доходности.

Нельзя сравнивать проекты с разным сроком службы.

Нельзя сравнивать проекты с разным сроком службы.

Об авторе