Что такое акции и облигации: в чем разница — Финансовая азбука — Финам.Ру

что выбрать? — Денис Козак на vc.ru

Самыми популярными активами, о которых слышал, наверное, каждый, являются акции и облигации. Что представляют собой эти инструменты, и в чем состоят отличия между ними, расскажу в этой статье.

2585 просмотров

Понятие акций и облигаций

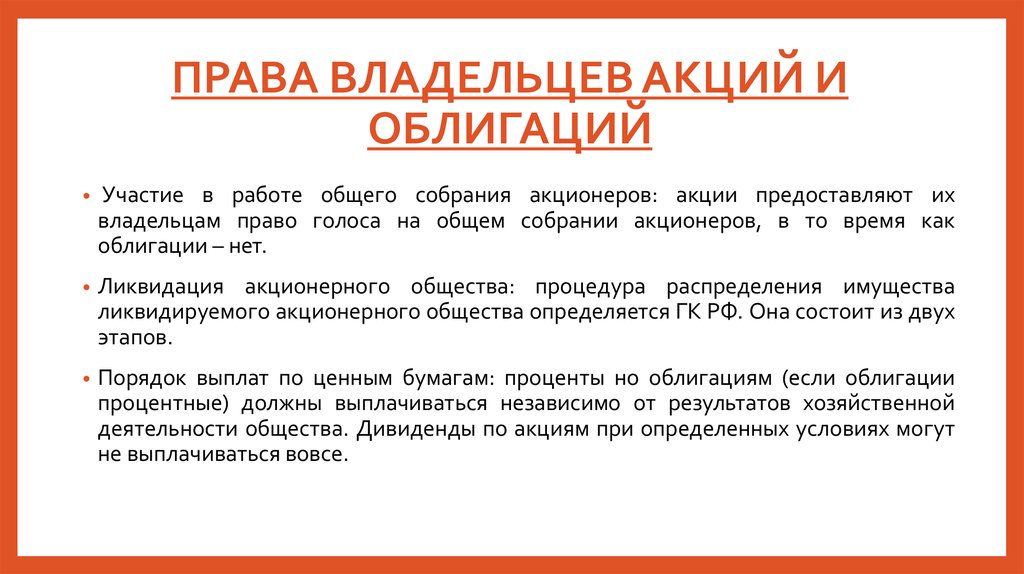

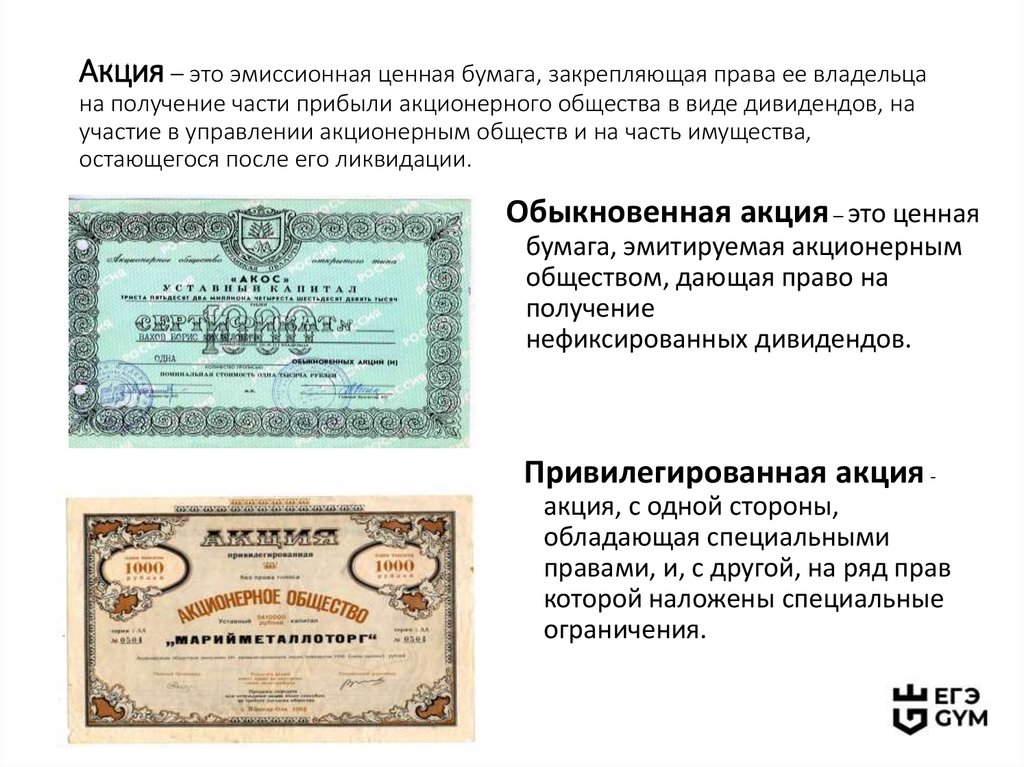

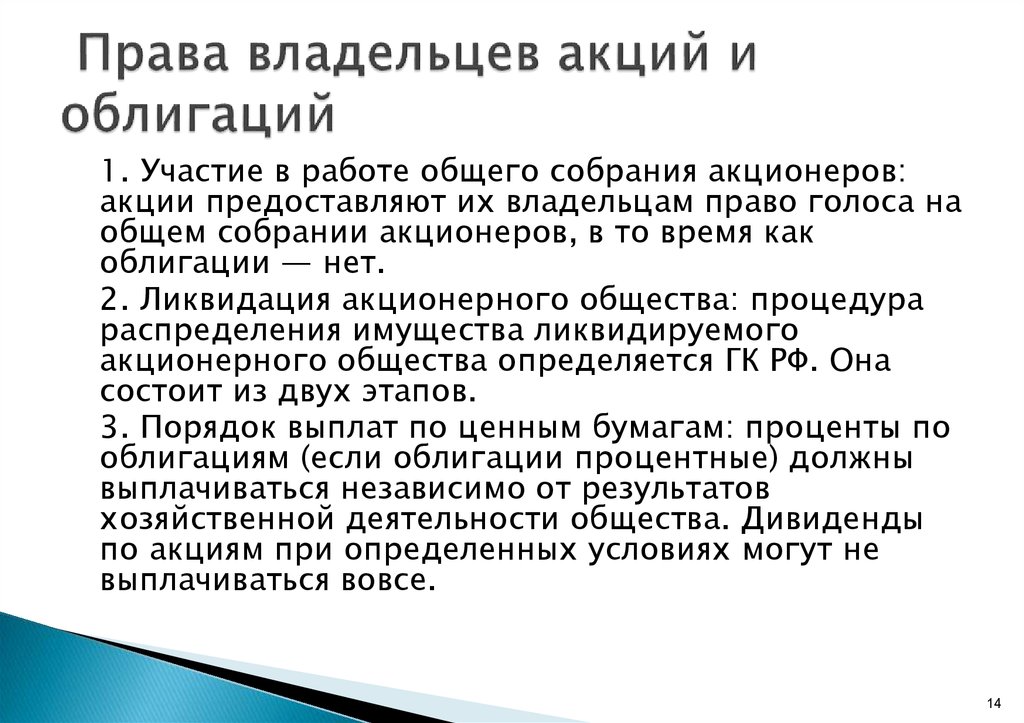

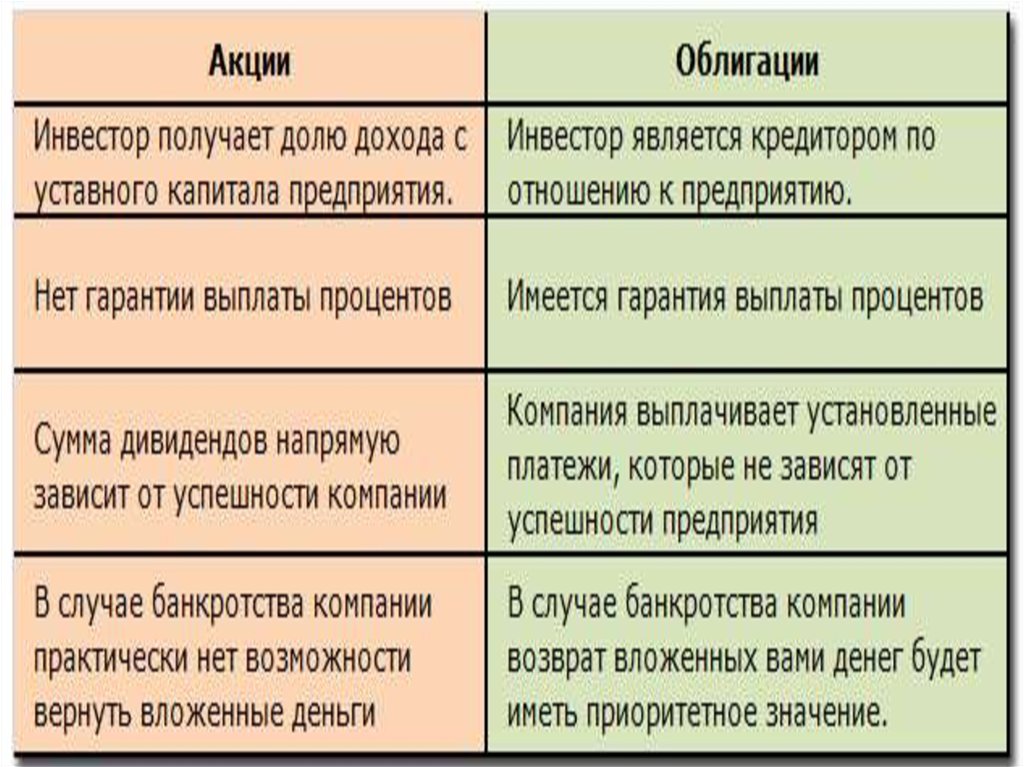

Акции и облигации – это виды ценных бумаг, которые торгуются на бирже. Их основная разница состоит в том, что акции – это долевые активы, а облигации – долговые. Другими словами, приобретая акции, вы получаете долю компании-эмитента и становитесь акционером, фактически владея частью компании. Пусть и очень маленькой частью. Вы даже имеете право голоса на собрании акционеров. Звучит неплохо, правда? Что касается облигаций, то, приобретая такие бумаги, вы даёте в долг компании или даже государству, который они обязаны вернуть в установленный срок с небольшими процентами. Таким образом, вы являетесь кредитором, а не совладельцем, как в случае с акциями.

Сравнение по ликвидности

Теперь, когда мы с вами разобрались, что такое акции и облигации, пришло время решить, какие из этих инструментов выгоднее приобретать. Для начала рассмотрим эти инструменты с точки зрения ликвидности. Напомню, что чем более ликвидным является актив, тем быстрее и легче его можно продать по цене, наиболее приближенной к рыночной. Говоря об акциях и облигациях, следует отметить, что их ликвидность приблизительно одинакова. Проблем с совершением сделок купли-продажи с этими инструментами, как правило, не возникает.

Для начала рассмотрим эти инструменты с точки зрения ликвидности. Напомню, что чем более ликвидным является актив, тем быстрее и легче его можно продать по цене, наиболее приближенной к рыночной. Говоря об акциях и облигациях, следует отметить, что их ликвидность приблизительно одинакова. Проблем с совершением сделок купли-продажи с этими инструментами, как правило, не возникает.

Сравнение по доходности

Приобретая акции, инвестор, как правило, заранее знает, какой доход он получит, так как выплаты по облигациям являются фиксированными. Конечная сумма выплат владельцу облигаций может незначительно отличаться, например, из-за изменений ключевой ставки ЦБ РФ. Что касается акций, то заранее рассчитать их доходность не получится, за исключением случаев, когда приобретаются дивидендные привилегированные акции. Владельцы таких ценных бумаг гарантированно получают обещанные дивиденды, независимо от внешних факторов. В остальных случаях держатели акций могут, как получить высокую прибыль за счет резкого роста цены на эти активы, так и понести убытки, если ситуация на рынке будет неблагоприятной.

Сравнение по уровню риска

Акции считаются высокорисковым активом, так как они подвержены волатильности. На динамику их стоимости влияет множество факторов – от конкурентной среды, до состояния экономики. Причиной падения стоимости акций может быть даже неосторожное высказывание руководства компании-эмитента на своей странице в Facebook. Поэтому точно предсказать, принесёт ли покупка акций вам доход или станет причиной ваших убытков, очень сложно. Что касается облигаций, то они менее подвержены влиянию внешних факторов, соответственно, риски получить убытки намного ниже. Поэтому, если вы не готовы к риску и предпочитаете надежность высокой доходности, лучше обратите внимание на облигации.

Сравнение по сроку вложений

Срок, на который вы приобретаете активы, зависит от вашей стратегии, а не от конкретного инструмента. Например, если вы придерживаетесь краткосрочной стратегии, то можно приобретать как облигации, с непродолжительным сроком погашения, так и акции для спекулятивных операций. Или можно воспользоваться советом Уоррена Баффета и купить перспективные акции на продолжительный срок с целью перепродажи, когда их стоимость возрастет. Облигации тоже могут быть долгосрочными, поэтому не стоит их исключать при формировании портфеля на продолжительный период.

Или можно воспользоваться советом Уоррена Баффета и купить перспективные акции на продолжительный срок с целью перепродажи, когда их стоимость возрастет. Облигации тоже могут быть долгосрочными, поэтому не стоит их исключать при формировании портфеля на продолжительный период.

Резюме

Таким образом, акции от облигаций отличаются характером прав их владельцев, уровнем риска и надежности. Какой из этих инструментов выбрать, зависит от вашей стратегии, инвестиционной цели и склонности к риску. Однако специалисты рекомендуют иметь в своем инвестиционном портфеле оба этих инструмента, в том числе в целях его диверсификации.

Что такое акции и облигации простыми словами

Разобрали 9 популярных вопросов о том, что такое акции и облигации, их токены, а также как и где их можно купить

Содержание

- 1. Что такое акции и облигации?

- 2. В чем отличие акции от облигаций?

- 3. Как заработать на акциях и облигациях?

- 4. Какой смысл покупать акции мировых компаний?

- 5.

Нужно ли избегать компании, у которых падают акции?

Нужно ли избегать компании, у которых падают акции? - 6. Как инвестировать в акции и облигации мировых компаний?

- 7. Где можно купить акции и облигации без посредников?

- 8. Чем отличаются акции и облигации от их токенов?

- 9. Сколько нужно денег, чтобы купить акции, облигации или их токены?

1. Что такое акции и облигации?

Акции и облигации — это инвестиционные ценные бумаги. Однако между этими финансовыми инструментами есть существенные различия.

Акции выпускаются, когда компании нужны деньги — так привлекаются дополнительные инвестиции. По сути, это «кусочек» ее активов, долевое финансирование, при котором она не обязана выплачивать проценты или возвращать полученные от их продажи деньги. Имея в своем портфеле акции, вы можете в той или иной степени участвовать в жизни компании.

Облигации похожи на долговые расписки, словно вы одолжили компании деньги. За эту услугу она обязуется вернуть нам кроме стоимости облигации еще и проценты.

2. В чем отличие акции от облигаций?

Когда вы покупаете акцию компании, то получаете долю в ее бизнесе и становитесь акционером. Ваши права в компани зависят от количества акций, которыми вы владеете.

Приобретая облигацию, вы «кредитуете» компанию и через какое-то время получаете ваши деньги обратно. За такой «кредит» компания платит вам несколько раз в год проценты от вашей суммы.

Отличие акций и облигаций еще и в том, что доход по акциям зависит от того, насколько компания успешна, а доход по облигациям всегда фиксирован.

3. Как заработать на акциях и облигациях?

Чаще всего по акциям нет процентов и зарабатывают в этом случае на разнице в цене — купил дешевле, продержал и продал дороже. Это более рисковый актив, чем облигации, но на нем можно и больше заработать.

У облигаций есть «срок годности», в течение которого мы получаем гарантированные дивиденды, а в установленный срок несколько раз в год компания их гасит, выплачивая нам стоимость облигаций.

Облигации (как и акции) действительны, пока существует компания или организация, их выпустившая. Гособлигации самые надежные, так как почти нет шансов, что страна распадется. Облигации компаний в этом плане не могут конкурировать с государством, но зато проценты по ним нередко выше.

4. Какой смысл покупать акции мировых компаний?

Обычно в растущих компаниях прибыль увеличивается на 10-20% квартал в сравнении с годом ранее. К примеру, за последние 10 лет акции Apple выросли в 10+ раз, а в целом их стоимость с 2000-х увеличилась почти в 60 раз.

Apple Inc

Сильнее всего в пандемию пострадали авиакомпании и отрасли, которые существенно зависели от логистики. Например, «Аэрофлот» в январе 2020 торговался по $107,4, а уже в марте — по $55,79. Так как большинство ограничений, связанных с локдауном, остается, цены на акции этой компании пока ниже доковидного уровня — они торгуются примерно по $67,8.

Aeroflot

Но есть компании, чьи акции во время пандемии коронавируса не только не упали, но и выросли. Поэтому можно сказать, что ценные бумаги — это хороший источник пассивного дохода.

Поэтому можно сказать, что ценные бумаги — это хороший источник пассивного дохода.

5. Нужно ли избегать компании, у которых падают акции?

Вовсе нет. 20 лет назад акции Amazon упали до $10, а сейчас они стоят больше $3,3 тысяч! Если бы тогда, в 2001 году вы вложили бы в Amazon $100, то, продав акции сейчас, получили бы больше $33 тысяч.

Сегодня основатель компании Джефф Безос — один из богатейших людей мира. А его другая компания Blue Origin научилась строить корабли для туристических полетов в космос.

Amazon.com Inc

Но есть обратная ситуация. Так, в июле 2018 компания Facebook опубликовала отчетность со сниженными показателями, и ее акции упали на четверть. У банка ВТБ, к примеру, также регулярно ухудшаются показатели — за 3 года его акции упали в 2 раза. Nokia заявила, что компания не выполнит объем продаж и прибыли, и ее акции рухнули на 15%.

Какой ваш прогноз цены для AMZN?

Вырастет

или

Упадет

Проголосуйте, чтобы увидеть!

Настроение Рынка

Вырастет Упадет

93% 6%

Вы проголосовали за падение цены. Вы проголосовали за рост цены .

Вы проголосовали за рост цены .

Попробуйте торговать AMZN?

Открыть демо

Открыть демо

Бывает, что акции падают в цене. Поэтому очень важно следить за квартальными отчетами компаний и прогнозами.

6. Как инвестировать в акции и облигации мировых компаний?

Физлица не могут покупать акции и облигации напрямую. Только через посредников в лице банков и брокеров. Услуга называется доверительное управление.

С банком или брокером нужно будет подписать контракт, открыть счет и перевести на него деньги – их «посредники» будут инвестировать от вашего имени. На все может уйти не один день. И обойдется в копеечку – в среднем это стоит 15% от дохода.

Вот примерный список, за что придется заплатить брокеру:

- комиссия за сделки — около 0,05–0,2% от суммы сделки

- комиссия биржам, клиринговым и депозитарныым центрам, где брокер покупает для вас ценные бумаги — в среднем 0,01% за сделку

- комиссия за открытие счета и его обслуживание — около $2-3 в месяц

- возможно, будет плата за систему интернет-трейдинга — до $10 — вам же нужно отслеживать сделки

- возможно, будут комиссии за использование брокером левериджа

- комиссии за ввод, перевод, вывод денег и ценных бумаг и т.

д.

д.

Подытожим: за услуги банков и брокеров нужно платить вознаграждение, и эти услуги с учетом комиссий и вознаграждения составят около 15% от дохода. Плюс придется платить налог на доход – в зависимости от страны, он может составлять от 13% до 30%.

7. Где можно купить акции и облигации без посредников?

В сами акции и облигации без посредников инвестировать нельзя. Но есть хорошая альтернатива — купить токены на акции и облигации.

Выбрав надежную криптобиржу, вам нужно на ней зарегистрироваться — на регулируемых платформах требуется подтверждения вашей личности. Следующий шаг — сделать депозит на свой счет и купить токен на актив.

На Currency.com торговая комиссия c левереджем 0,0125% от суммы сделки, без левереджа — 0,05%. Допустим, вы хотите купить токен акцию за $220. Комиссия за банковский перевод денег — 0%, за покупку токен акции 0,2% — это $0,44. На доход от токенов для граждан Беларуси налога нет, так как Currency.com зарегистрирована в этой стране. Currency.com

Currency.com

8. Чем отличаются акции и облигации от их токенов?

Токен на ценные бумаги — это «двойник» ценных бумаг со всеми их свойствами. Когда акция растет в цене, ее токенизированная акция тоже растет, и наоборот. Когда по облигациям платятся дивиденды, по токенизированным облигациям начисляются те же дивиденды.

Торговля токенизированными активами происходит на криптобиржах. Работает это так.

Когда вы покупаете токен на любой актив (акция, облигация, биржевой индекс и т.д.), то биржа тут же покупает базовый актив. К примеру, вы купили токен на акцию Apple — криптобиржа покупает саму акцию Apple. И пока вы владеете токенизированной акцией, она хранит базовую акцию в качестве гаранта.

Получается, что ваш токен на ценную бумагу имеет все технические преимущества блокчейна, и при этом она обеспечивается активом традиционного рынка.

Фактически владельцы токенов становятся владельцами акций. Цена токена на актив 24 часа в сутки будет соответствовать цене базового актива. Доходы, убытки, гарантии и риски идентичны.

Доходы, убытки, гарантии и риски идентичны.

9. Сколько нужно денег, чтобы купить акции, облигации или их токены?

Не будем рассматривать стоимость акций – она у всех разная и постоянно меняется в зависимости от ситуации на рынке или в компании. Поговорим про входной порог. На криптобирже в среднем достаточно положить на счет от 100 USD/EUR в эквиваленте, чтобы купить токенизированную акцию. То же самое у брокеров — все будет зависеть от того, какую акцию вы хотите купить. Есть и совсем дешевые — например, ценная бумага Coca-Cola стоит всего $62.

В чем основное отличие акций от облигаций?

Акции – это доля в компании. Привлекая дополнительные инвестиции через акции, компания не обязуется выплачивать проценты или возвращать полученные от их продажи деньги. А вот облигации похожи на долговые расписки, словно вы одолжили компании деньги. За эту услугу она обязуется вернуть, кроме стоимости бумаги, еще и проценты.

Что выгоднее при сравнении акций и облигаций?

У облигации есть «срок годности», в течение которого вы получаете выплаты по купонам, а в установленный срок компания ее гасит, выплачивая нам стоимость облигации. Доход будет гарантированным, но маленьким. При этом акции могут вырасти на десятки процентов и на столько же — упасть. Заработать на них можно больше, но и риски выше.

Доход будет гарантированным, но маленьким. При этом акции могут вырасти на десятки процентов и на столько же — упасть. Заработать на них можно больше, но и риски выше.

Читать далее:

Материалы, представленные на этом веб-сайте, предназначены только для информационных целей, не являются инвестиционным исследованием и не должны рассматриваться в качестве инвестиционного совета. Любое мнение, которое может быть представлено на этой странице, является субъективной точкой зрения на объект сообщения автора материала, не является рекомендацией ООО «Карренси Ком Бел» или его партнёров. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

Облигации и акции: руководство для начинающих

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Акции и облигации часто объединяют, когда говорят об инвестициях, но их риски, доходность и поведение существенно различаются.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

В чем разница между акциями и облигациями?

Основное различие между акциями и облигациями заключается в том, что акции дают вам частичное владение корпорацией, а облигации — это ваш кредит компании или правительству. Еще одно большое различие заключается в том, как они приносят прибыль: акции должны расти в цене и быть проданы позже на фондовом рынке, в то время как по большинству облигаций выплачивается фиксированный процент с течением времени.

Вот более глубокий взгляд на то, как работают эти инвестиции:

Акции

Акции представляют собой частичную собственность или капитал компании. Когда вы покупаете акции, вы фактически покупаете крошечный кусочек компании — одну или несколько «акций». И чем больше акций вы покупаете, тем большей частью компании вы владеете. Допустим, компания имеет цену акций 50 долларов за акцию, и вы инвестируете 2500 долларов (это 50 акций по 50 долларов каждая).

Допустим, компания имеет цену акций 50 долларов за акцию, и вы инвестируете 2500 долларов (это 50 акций по 50 долларов каждая).

А теперь представьте, что на протяжении нескольких лет компания стабильно работает хорошо. Поскольку вы являетесь частичным владельцем, успех компании — это и ваш успех, и стоимость ваших акций будет расти так же, как и стоимость компании. Если цена его акций вырастет до 75 долларов (увеличение на 50%), стоимость ваших инвестиций вырастет на 50% до 3750 долларов. Затем вы можете продать эти акции другому инвестору с прибылью в 1250 долларов.

Конечно, верно и обратное. Если эта компания работает плохо, стоимость ваших акций может упасть ниже той, за которую вы их купили. В этом случае, если вы продали их, вы потеряли деньги.

Акции также известны как корпоративные акции, обыкновенные акции, корпоративные акции, акции и долевые ценные бумаги. Компании могут выпускать акции для широкой публики по нескольким причинам, но наиболее распространенной из них является получение денежных средств, которые можно использовать для стимулирования будущего роста.

Облигации

Облигации — это ссуда, которую вы предоставляете компании или правительству. Там нет участия в капитале или каких-либо акций для покупки. Проще говоря, компания или правительство должны вам, когда вы покупаете облигацию, и они будут платить вам проценты по кредиту в течение установленного периода, после чего оно вернет всю сумму, на которую вы купили облигацию. Но облигации не являются полностью безрисковыми. Если компания обанкротится в течение срока действия облигаций, вы перестанете получать процентные платежи и, возможно, не получите обратно всю основную сумму долга.

Допустим, вы покупаете облигацию на 2500 долларов, и по ней выплачивается 2% годовых на 10 лет. Это означает, что каждый год вы будете получать 50 долларов в виде процентных платежей, которые обычно распределяются равномерно в течение года. Через 10 лет вы заработаете 500 долларов в виде процентов, а также вернете свои первоначальные инвестиции в размере 2500 долларов. Хранение облигации в течение всего срока действия известно как «удержание до погашения».

Хранение облигации в течение всего срока действия известно как «удержание до погашения».

С облигациями вы обычно точно знаете, на что подписываетесь, а регулярные процентные платежи могут использоваться как источник предсказуемого фиксированного дохода в течение длительного периода времени.

Срок действия облигаций зависит от типа, который вы покупаете, но обычно составляет от нескольких дней до 30 лет. Точно так же процентная ставка, известная как доходность, будет варьироваться в зависимости от типа и срока действия облигации.

Сравнение акций и облигаций

Хотя оба инструмента направлены на приумножение ваших денег, способы их достижения и предлагаемая доходность сильно различаются.

» Ныряй глубже. Посмотрите, как акции и облигации могут вписаться в ваше распределение активов.

Капитал против долга

Когда вы слышите о рынках акций и долговых обязательств, обычно имеют в виду акции и облигации соответственно.

Собственный капитал является наиболее популярным ликвидным финансовым активом (инвестиция, которая может быть легко конвертирована в денежные средства). Корпорации часто выпускают акции, чтобы привлечь денежные средства для расширения операций, а взамен инвесторы получают возможность извлечь выгоду из будущего роста и успеха компании.

Покупка облигаций означает выпуск долга, который должен быть погашен с процентами. У вас не будет доли в компании, но вы заключите соглашение о том, что компания или правительство должны выплачивать фиксированные проценты с течением времени, а также основную сумму в конце этого периода.

Прирост капитала по сравнению с фиксированным доходом

Акции и облигации также приносят деньги по-разному.

Чтобы заработать на акциях, вам нужно продать акции компании по более высокой цене, чем вы заплатили за них, чтобы получить прибыль или прирост капитала. Прирост капитала можно использовать в качестве дохода или реинвестировать, но он будет соответственно облагаться налогом как долгосрочный или краткосрочный прирост капитала.

Облигации генерируют денежные средства за счет регулярных процентных платежей. Частота раздачи может варьироваться, но в целом она следующая:

Казначейские облигации и векселя: каждые шесть месяцев до погашения.

Казначейские векселя: Только по истечении срока.

Корпоративные облигации: Полугодовые, ежеквартальные, ежемесячные или с погашением.

Облигации также можно продавать на рынке для получения прироста капитала, хотя для многих консервативных инвесторов предсказуемый фиксированный доход является наиболее привлекательным в этих инструментах. Точно так же некоторые типы акций предлагают фиксированный доход, который больше напоминает долг, чем собственный капитал, но опять же, это обычно не является источником стоимости акций.

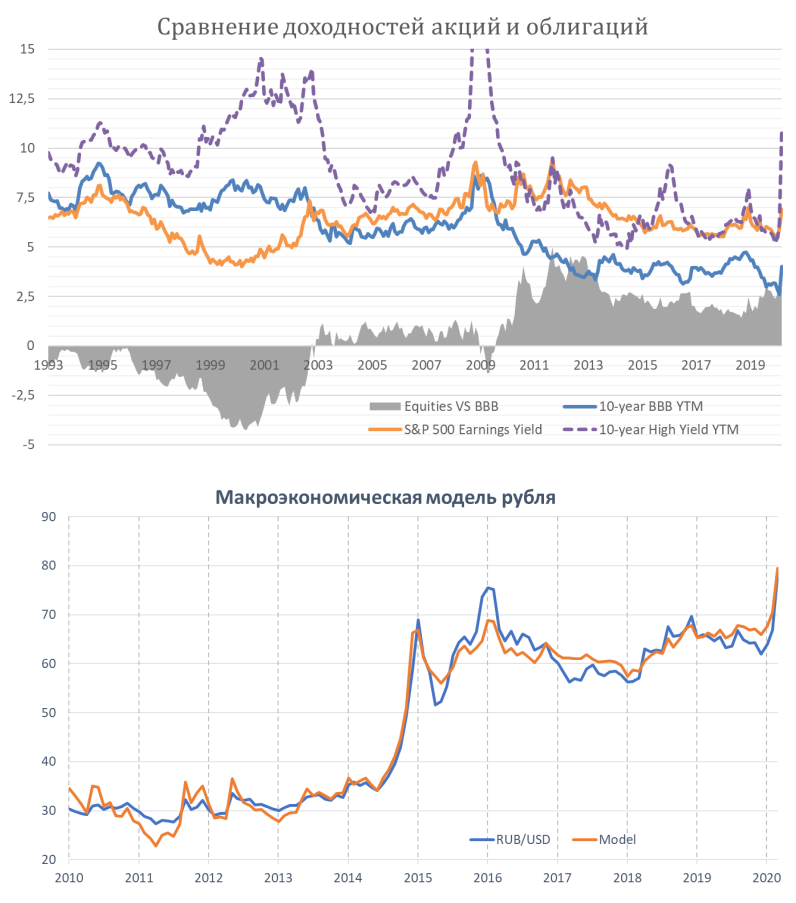

Обратная производительность

Другое важное различие между акциями и облигациями заключается в том, что они, как правило, имеют обратную зависимость с точки зрения цены — когда цены на акции растут, цены на облигации падают, и наоборот.

Исторически сложилось так, что когда цены на акции растут и все больше людей покупают их, чтобы извлечь выгоду из этого роста, цены на облигации обычно падают из-за снижения спроса. И наоборот, когда цены на акции падают и инвесторы хотят обратиться к традиционно менее рискованным и низкодоходным инвестициям, таким как облигации, их спрос увеличивается, и, в свою очередь, их цены.

Доходность по облигациям также тесно связана с процентными ставками. Например, если вы покупаете облигацию с доходностью 2%, она может стать более ценной, если процентные ставки упадут, потому что новые выпущенные облигации будут иметь более низкую доходность, чем ваши. С другой стороны, более высокие процентные ставки могут означать, что вновь выпущенные облигации имеют более высокую доходность, чем ваши, что снижает спрос на вашу облигацию и, в свою очередь, ее стоимость.

Чтобы стимулировать расходы, Федеральная резервная система обычно снижает процентные ставки во время экономических спадов — периодов, которые обычно хуже для многих акций. Но более низкие процентные ставки повысят стоимость существующих облигаций, усиливая обратную динамику цен.

Но более низкие процентные ставки повысят стоимость существующих облигаций, усиливая обратную динамику цен.

Но 2022 год был не совсем обычным. ФРС повысила процентные ставки, чтобы сдержать растущую инфляцию. Пока что и акции, и облигации падают. Индекс S&P 500 упал более чем на 22% с начала года, в то время как индекс облигаций S&P 500 снизился более чем на 18%.

» Чувствуете себя устойчивым? Узнайте о «зеленых» облигациях

Риски и выгоды каждого из них

Риски, связанные с акциями

Самый большой риск инвестиций в акции заключается в снижении стоимости акций после их приобретения. Есть несколько причин, по которым цены на акции колеблются (вы можете узнать о них больше в нашем руководстве по акциям для начинающих), но, если вкратце, если результаты компании не соответствуют ожиданиям инвесторов, цена ее акций может упасть. Учитывая многочисленные причины, по которым бизнес компании может упасть, акции, как правило, более рискованны, чем облигации.

Однако с более высоким риском можно получить более высокую прибыль. Среднегодовая доходность рынка составляет около 10%, в то время как рынок облигаций США, измеряемый индексом совокупных облигаций США Bloomberg Barclays, имеет 10-летнюю общую доходность 4,76%.

Риски, связанные с облигациями

Казначейские облигации США, как правило, более стабильны, чем акции, в краткосрочной перспективе, но этот более низкий риск обычно приводит к более низкой доходности, как отмечалось выше. Казначейские ценные бумаги, такие как государственные облигации и векселя, практически безрисковые, поскольку эти инструменты обеспечены правительством США.

Корпоративные облигации, с другой стороны, имеют сильно различающиеся уровни риска и доходности. Если компания имеет более высокую вероятность банкротства и, следовательно, не может продолжать выплачивать проценты, ее облигации будут считаться гораздо более рискованными, чем облигации компании с очень низкой вероятностью банкротства. Способность компании погасить долг отражается в ее кредитном рейтинге, который присваивается рейтинговыми агентствами, такими как Moody’s и Standard & Poor’s.

Способность компании погасить долг отражается в ее кредитном рейтинге, который присваивается рейтинговыми агентствами, такими как Moody’s и Standard & Poor’s.

Корпоративные облигации можно разделить на две категории: облигации инвестиционного уровня и высокодоходные облигации.

Инвестиционный класс. Более высокий кредитный рейтинг, более низкий риск, более низкая доходность.

Высокодоходные (также называемые бросовыми облигациями). Низкий кредитный рейтинг, более высокий риск, более высокая доходность.

Эти различные уровни риска и доходности помогают инвесторам выбирать, сколько каждого из них инвестировать, что также известно как создание инвестиционного портфеля. По словам Бретта Коппеля, сертифицированного специалиста по финансовому планированию из Буффало, штат Нью-Йорк, акции и облигации играют разные роли, которые могут дать наилучшие результаты, когда они используются в качестве дополнения друг к другу.

«Как правило, я считаю, что инвесторы, стремящиеся к более высокой доходности, должны делать это, инвестируя в большее количество акций, а не покупая более рискованные инвестиции с фиксированным доходом», — говорит Кеппель. «Основная роль фиксированного дохода в портфеле заключается в диверсификации акций и сохранении капитала, а не в достижении максимально возможной доходности».

Распределение портфеля акций/облигаций

Существует множество поговорок, которые помогут вам определить, как распределять акции и облигации в вашем портфеле. Один говорит, что процент акций в вашем портфеле должен быть равен 100 минус ваш возраст. Итак, если вам 30 лет, ваш портфель должен состоять из 70% акций, 30% облигаций (или других безопасных инвестиций). Если вам 60, это должно быть 40% акций, 60% облигаций.

Основная идея здесь имеет смысл: приближаясь к пенсионному возрасту, вы можете защитить свои сбережения от резких колебаний рынка, вкладывая больше средств в облигации и меньше в акции.

Однако недоброжелатели этой теории могут возразить, что это слишком консервативный подход, учитывая сегодняшнюю большую продолжительность жизни и преобладание недорогих индексных фондов, которые предлагают дешевую и простую форму диверсификации и, как правило, с меньшим риском, чем отдельные акции. Некоторые утверждают, что 110 или даже 120 минус ваш возраст — лучший подход в современном мире.

Для большинства инвесторов распределение акций/облигаций сводится к допустимому риску. Какая волатильность вас устраивает в краткосрочной перспективе в обмен на более сильную долгосрочную прибыль?

Подумайте вот о чем: портфель, состоящий на 100 % из акций, почти в два раза чаще заканчивает год с убытком, чем портфель, состоящий на 100 % из облигаций. Готовы ли вы пережить эти спады в обмен на более высокую доходность в долгосрочной перспективе, учитывая ваши сроки?

Перевернутая ситуация: когда долг и капитал меняются местами

Есть определенные типы акций, которые предлагают преимущества фиксированного дохода облигаций, и есть облигации, которые напоминают акции с более высоким риском и более высокой доходностью.

Дивиденды и привилегированные акции

Дивидендные акции часто выпускаются крупными стабильными компаниями, которые регулярно получают высокие прибыли. Вместо того, чтобы инвестировать эту прибыль в рост, они часто распределяют ее между акционерами — это распределение является дивидендом. Поскольку эти компании, как правило, не нацелены на агрессивный рост, цена их акций может расти не так высоко и быстро, как у небольших компаний, но стабильные выплаты дивидендов могут быть ценны для инвесторов, стремящихся диверсифицировать свои активы с фиксированным доходом.

Привилегированные акции еще больше напоминают облигации и считаются инвестициями с фиксированным доходом, которые обычно более рискованны, чем облигации, но менее рискованны, чем обыкновенные акции. По привилегированным акциям выплачиваются дивиденды, которые часто превышают как дивиденды по обыкновенным акциям, так и процентные платежи по облигациям.

Продажа облигаций

Облигации также могут быть проданы на рынке с целью получения прироста капитала, если их стоимость превышает сумму, которую вы за них заплатили. Это может произойти из-за изменения процентных ставок, повышения рейтинга кредитных агентств или их комбинации.

Это может произойти из-за изменения процентных ставок, повышения рейтинга кредитных агентств или их комбинации.

Однако стремление к высоким доходам от рискованных облигаций часто противоречит цели инвестирования в облигации в первую очередь — диверсификации в сторону от акций, сохранению капитала и созданию запаса прочности на случай резких рыночных падений.

Ни автор, ни редактор не занимали должности в вышеупомянутых инвестициях на момент публикации.

Об авторе: Крис Дэвис — писатель-инвестор NerdWallet. Он имеет более чем 10-летний опыт работы в агентстве, внештатно и в штате, пишет для финансовых учреждений и обучает финансовых писателей. Подробнее

В том же духе…

Найдите лучшего брокера

Ознакомьтесь с подборкой NerdWallet для лучших брокеров 2022 года. you Ботанические статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Облигации и акции: в чем разница?

Каждый хочет накопить богатство, чтобы улучшить свою жизнь и жизнь членов своей семьи. Для многих людей владение бизнесом или покупка недвижимости недоступны. Тем не менее, вложение части ваших денег в инвестиции, такие как акции и облигации, доступно любому человеку с располагаемым доходом.

Источник изображения: The Motley Fool

История показала, что владение акциями и облигациями — хороший способ разбогатеть. Согласно данным, собранным Vanguard, портфель 60/40 — 60% акций и 40% облигаций — в период с 1926 по 2019 год приносил в среднем 8,8% совокупной годовой доходности. % в год начисляется ежегодно удваивает ваши деньги каждые девять лет.

Ниже мы обсудим акции, облигации и различия между ними. Если вы хотите узнать, как приумножить и защитить свое богатство, эта статья должна ответить на многие ваши вопросы.

Что такое акции?

Акции являются собственностью бизнеса. Когда вы покупаете акции компании, вы становитесь ее частичным владельцем. Со временем, если компания преуспеет и станет более ценной, ваша доля в компании также вырастет в цене. Конечно, верно и обратное: если бизнес испытывает трудности или его прибыль (или перспективы получения прибыли в будущем) снижаются, стоимость компании и цена ее акций могут упасть, что приведет к убыткам.

Когда вы покупаете акции компании, вы становитесь ее частичным владельцем. Со временем, если компания преуспеет и станет более ценной, ваша доля в компании также вырастет в цене. Конечно, верно и обратное: если бизнес испытывает трудности или его прибыль (или перспективы получения прибыли в будущем) снижаются, стоимость компании и цена ее акций могут упасть, что приведет к убыткам.

Как заработать на акциях?

Покупка акций высококачественных компаний по справедливой цене и последующее владение ими в течение многих лет — это самая простая и доступная стратегия заработка на акциях. Хотя акции волатильны в краткосрочной перспективе, это часто основано больше на краткосрочных экономических настроениях и настроениях фондового рынка, чем на проблемах отдельных компаний. Но при измерении в годах самым важным показателем стоимости акций является рост прибыли компании на акцию. Чем прибыльнее становится компания, тем дороже ее акции.

Акции также могут быть отличным способом получения дохода, как правило, в виде дивидендов или денежных средств, выплачиваемых компанией непосредственно акционерам. Не по всем акциям выплачиваются дивиденды, но более зрелые, стабильные компании, которые генерируют больше денежных средств, чем им нужно для финансирования улучшений и роста, обычно возвращают то, что осталось в виде дивидендов.

Инвесторы также могут инвестировать с помощью опционов, которые представляют собой контракты между инвесторами на покупку или продажу акций по согласованной цене в будущем.

Виды запасов

Самый распространенный вид акций — это обыкновенные акции. У вас есть доля участия в компании, а также обычно вы имеете право голоса по вопросам акционеров на ежегодном собрании акционеров. Некоторые компании имеют несколько классов акций, разница между которыми обычно заключается в праве голоса. Например, существует два класса акций Alphabet (NASDAQ:GOOGL)(NASDAQ:GOOG): владельцы GOOG могут голосовать акциями, а владельцы GOOGL не имеют права голоса.

Например, существует два класса акций Alphabet (NASDAQ:GOOGL)(NASDAQ:GOOG): владельцы GOOG могут голосовать акциями, а владельцы GOOGL не имеют права голоса.

Привилегированные акции сильно отличаются от обыкновенных акций. Это ближе к облигации, с ценой погашения, установленным дивидендом и, как правило, датой погашения (это означает, что компания выплатит инвесторам сумму погашения плюс причитающиеся дивиденды). Привилегированные акции, как правило, поддерживают свою стоимость, но имеют очень ограниченный потенциал роста. Положительной стороной обычно является более высокая дивидендная доходность, чем у обыкновенных акций той же компании, с меньшей волатильностью и меньшим риском убытков.

Плюсы и минусы акций

Плюсы

- Потенциал роста ограничен только способностью компании увеличить прибыль на акцию.

- Доступен для всех, у кого есть достаточный доход.

- Очень долгий опыт надежного генератора богатства в долгосрочной перспективе.

Минусы

- Потенциальный риск постоянных убытков, если компания испытывает трудности или терпит неудачу.

- Волатильность увеличивает убытки, особенно для краткосрочных инвесторов.

- Рыночные колебания могут затруднить эмоциональное переживание падения акций.

Как купить акции?

Покупка акций никогда не была такой простой: широкий выбор уважаемых онлайн-брокеров предлагает недорогие (или бесплатные) сделки и различные виды счетов в зависимости от ваших потребностей. Многие брокеры также предлагают торговлю с очень низкой или даже нулевой комиссией, а также частичное инвестирование, которое позволяет вам инвестировать определенную сумму денег в акции, даже если это меньше одной полной акции.

Что такое облигации?

В то время как акции являются собственностью компании, облигации являются ссудой компании или правительству. Поскольку они представляют собой ссуду с установленным процентным платежом, сроком погашения и номинальной стоимостью, которую заемщик погасит, они, как правило, гораздо менее волатильны, чем акции. Это не значит, что они безопасны; если у заемщика финансовые проблемы и существует риск неуплаты долга, облигации могут обесцениться. Но даже в наихудшем сценарии ликвидации банкротства держатели облигаций опережают других должников и акционеров, чтобы получить возмещение.

Как заработать на облигациях?

Как правило, инвесторы получают прибыль от дохода, который они зарабатывают, владея облигациями. Цены на облигации могут колебаться, теряя стоимость по мере роста процентных ставок и приобретая стоимость по мере их падения. Но, как правило, если вы покупаете облигацию по номинальной стоимости (или даже ниже) и держите ее до погашения, вы получите некоторую доходность и вернете свою основную сумму.

Типы облигаций:

- Казначейские облигации, ноты и векселя выпускаются правительством США. Они варьируются от четырех недель до 30 лет до погашения и обычно рассматриваются как самые безопасные облигации на Земле.

- Муниципальные облигации выпускаются государственными и местными органами власти, как правило, очень безопасны и обычно приносят более высокий доход, чем казначейские облигации.

Корпоративные облигации выпускаются частными компаниями. В зависимости от финансовой устойчивости и кредитоспособности эмитента облигации могут быть очень безопасными или более рискованными, и инвесторам выплачивается надбавка в виде более высокой доходности в зависимости от этого риска.

Плюсы и минусы облигаций

Плюсы

- Стабильный источник дохода с низкой волатильностью.

- Меньший риск безвозвратных убытков по сравнению с акциями.

- Более высокий доход, чем сбережения, помогает защитить стоимость от инфляции.

Минусы

- Может обесцениться, если эмитент облигаций не может выплачивать проценты или погашать их в срок.

- Может обесцениться, если вы продадите облигацию до наступления срока погашения и процентные ставки повысятся.

- Как правило, неэффективные акции в качестве долгосрочных инвестиций.

Как купить облигации?

Как и в случае с акциями, у большинства онлайн-брокеров есть торговая площадка для покупки и продажи корпоративных и муниципальных облигаций, как новых выпусков (от компании), так и вторичных рынков (от других инвесторов). Вы можете купить казначейские ценные бумаги напрямую через веб-сайт Treasury Direct.

Однако большинство инвесторов владеют облигациями через биржевые фонды облигаций (ETF) или взаимные фонды облигаций. Эти фонды специализируются на покупке и продаже облигаций и объединяют для этого деньги инвесторов, собирая комиссию (коэффициент расходов) для покрытия расходов и получения прибыли. В зависимости от типа облигаций, которые вы хотите владеть, вы можете инвестировать в облигационный ETF, который специализируется на этом.

Темы, связанные с инвестированием

Как инвестировать в недвижимость

При инвестировании в недвижимость у вас есть несколько вариантов.

Бескупонные облигации

Хотя этим облигациям есть место в диверсифицированном портфеле, они не для всех.

Безопасные запасы

Если вы ищете ограниченную волатильность, эти компании могут быть хорошим выбором.

Во что инвестировать во время кризиса

Когда с деньгами туго, на что должны пойти ваши инвестиционные доллары?

Акции и облигации: какие инвестиции вам подходят?

Важно помнить, что акции и облигации, так же как наличные деньги, недвижимость, драгоценные металлы, криптовалюта и многое другое, являются финансовыми инструментами в вашем наборе инструментов для создания (или поддержания) богатства. Важно использовать лучший инструмент для текущей работы посредством распределения активов.

Важно использовать лучший инструмент для текущей работы посредством распределения активов.

Что мы знаем об акциях и облигациях как финансовых инструментах? Облигации более стабильны в краткосрочной перспективе, но имеют тенденцию отставать от акций в долгосрочной перспективе. Обратное верно для акций, которые могут быть волатильными — очень волатильны в периоды экономической неопределенности, но лучше генерируют богатство, когда удерживаются в течение пяти лет, десятилетия или даже дольше. Это особенно верно, если вы регулярно вносите новые деньги и делаете инвестиции.

Как правило, чем дальше вы от финансовой цели, тем больше акций и тем меньше облигаций вы должны иметь. Но по мере того, как вы приближаетесь к этой цели, такой как выход на пенсию, оплата образования ребенка и т. д., вы должны переводить больше своих активов в облигации. Идея состоит в том, чтобы максимизировать способность акций создавать богатство в долгосрочной перспективе, используя облигации для защиты этого богатства.

Нужно ли избегать компании, у которых падают акции?

Нужно ли избегать компании, у которых падают акции? д.

д.

Об авторе