Что такое коэффициент рентабельности: Рентабельность продаж — как оценить и рассчитать

Финансовые показатели и коэффициенты 2022

Финансовая статистика отраслей и регионов РФ. Представлены сведения по ключевым финансовым показателям: выручка, прибыль, активы, рентабельность продаж. Агрегированные данные по крупным и средним предприятиям (КСП). В феврале 2022 года отчетность по форме федерального статистического наблюдения П-3 «Сведения о финансовом состоянии организации» сдали около 55,1 тысяч компаний всех отраслей экономики.

Прибыль (убыток) до налогообложения, млрд руб

Активы, всего, млрд руб

Представлены сведения о деловой активности крупных и средних компаний (КСП). В качестве показателей, характеризующих деловую активность, выбраны коэффициенты, рассчитанные на основе статистической информации формы № П-3 “Сведения о финансовом состоянии организации”:

Средний срок оборота дебиторской задолженности определяет период, в течение которого предприятия отрасли получают от своих должников (заказчиков, покупателей) оплату за отгруженные товары или выполненные услуги.

Средний срок оборота дебиторской задолженности, дней

Средний срок оборота кредиторской задолженности, дней

Выручка (нетто) от продажи, млрд руб

В качестве показателей финансовой устойчивости компаний отрасли выбраны показатели: обеспеченность собственными оборотными средствами и доля кредитов и займов в краткосрочных пассивах. Обеспеченность собственными оборотными средствами — финансовый коэффициент, характеризующий достаточность собственных средств у предприятия для финансирования текущей деятельности. Определяется как отношение собственных средств к общей величине оборотных средств. Нижняя граница показателя 10%. Чем выше значение (около 50%), тем лучше финансовое состояние предприятий отрасли и, соответственно, тем выше их финансовая независимость.

Доля кредитов и займов в краткосрочных пассивах — финансовый коэффициент, отражающий, какую часть краткосрочных обязательств составляют банковские кредиты и займы. Определяется как отношение задолженности по полученным краткосрочным кредитам и займам к общему объему краткосрочной задолженности. Норматива для данного показателя нет, при анализе стоит учитывать специфику отрасли, а также динамику значений данного показателя. Значительный рост кредитов и займов в составе краткосрочных обязательств может свидетельствовать о нерациональном управлении финансами и снижении финансовой устойчивости компаний отрасли.

Обеспеченность собственными оборотными средствами — финансовый коэффициент, характеризующий достаточность собственных средств у предприятия для финансирования текущей деятельности. Определяется как отношение собственных средств к общей величине оборотных средств. Нижняя граница показателя 10%. Чем выше значение (около 50%), тем лучше финансовое состояние предприятий отрасли и, соответственно, тем выше их финансовая независимость.

Доля кредитов и займов в краткосрочных пассивах — финансовый коэффициент, отражающий, какую часть краткосрочных обязательств составляют банковские кредиты и займы. Определяется как отношение задолженности по полученным краткосрочным кредитам и займам к общему объему краткосрочной задолженности. Норматива для данного показателя нет, при анализе стоит учитывать специфику отрасли, а также динамику значений данного показателя. Значительный рост кредитов и займов в составе краткосрочных обязательств может свидетельствовать о нерациональном управлении финансами и снижении финансовой устойчивости компаний отрасли.

Обеспеченность собственными оборотными средствами, проц

Доля кредитов и займов в краткосрочных пассивах, проц

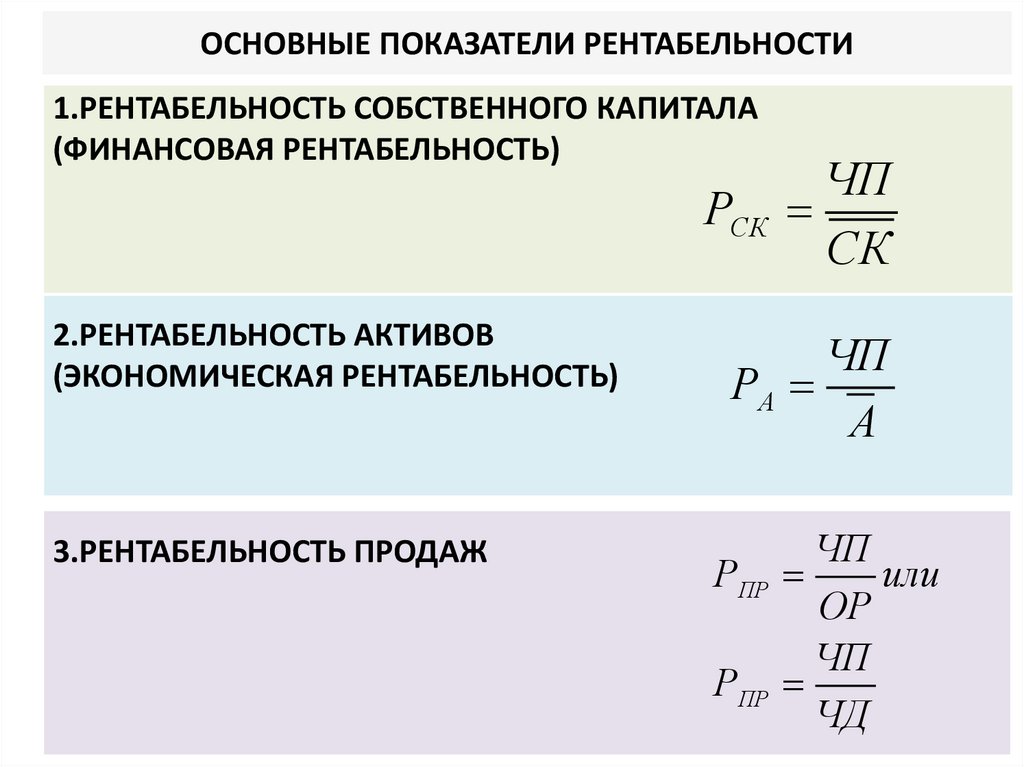

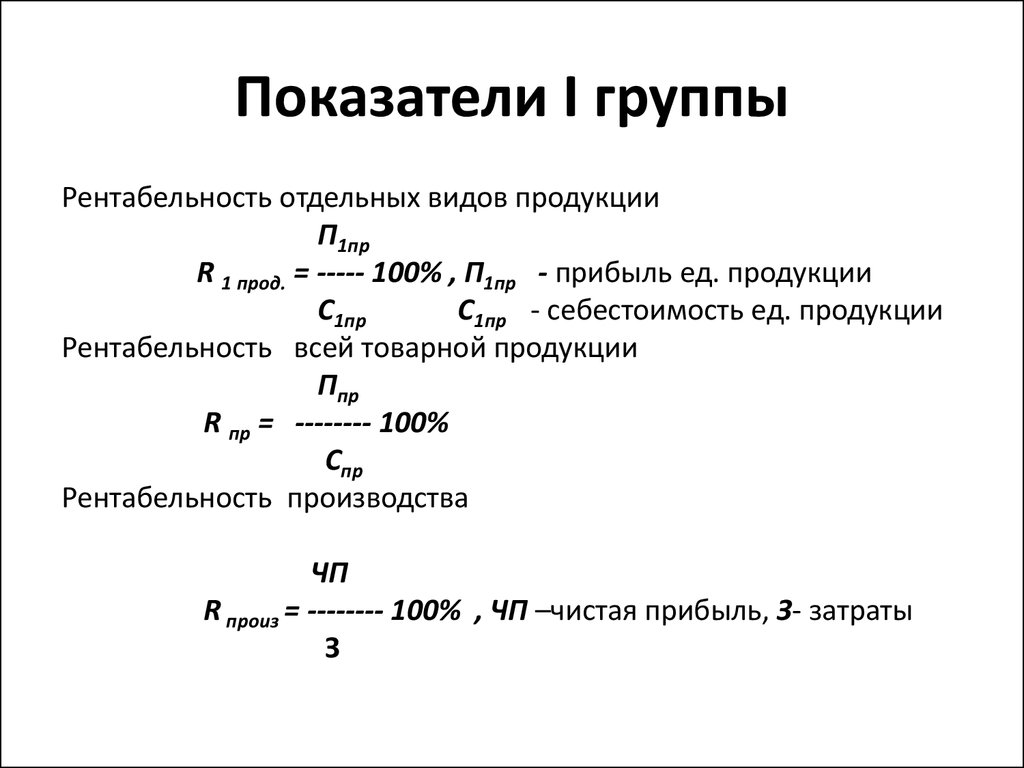

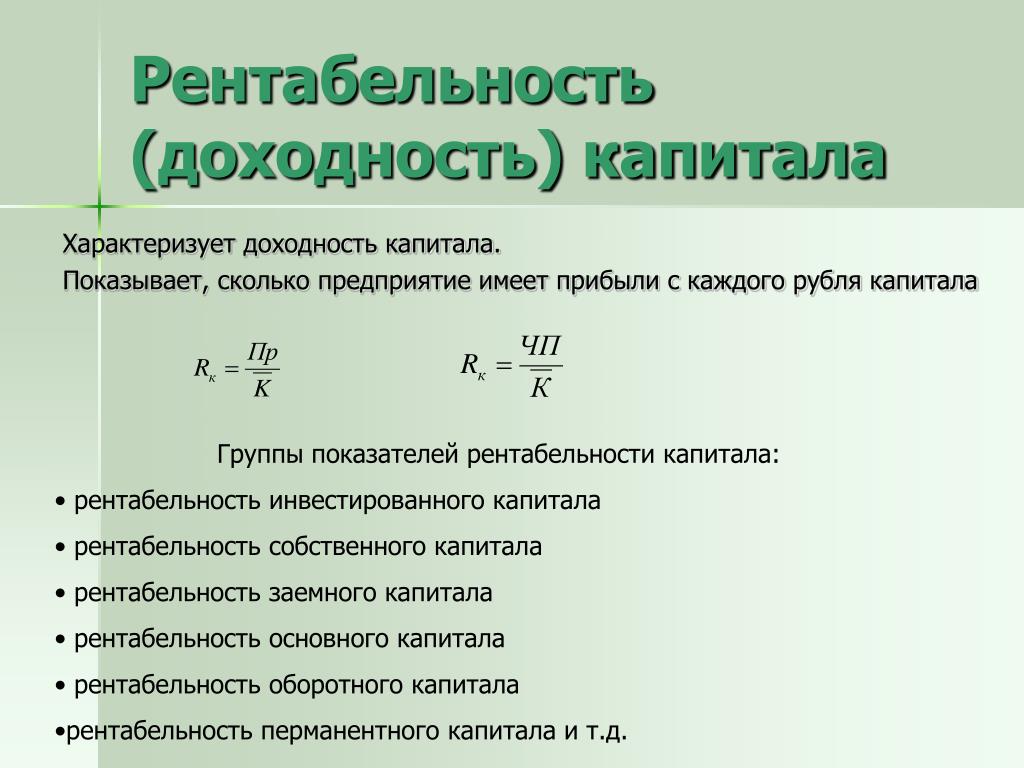

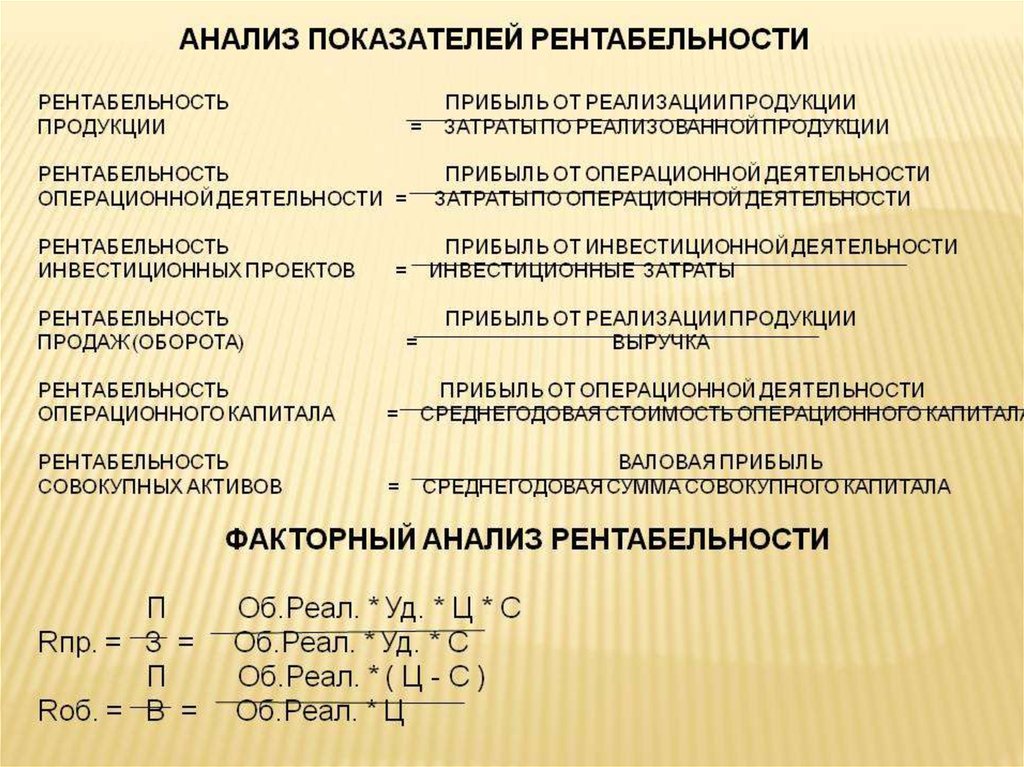

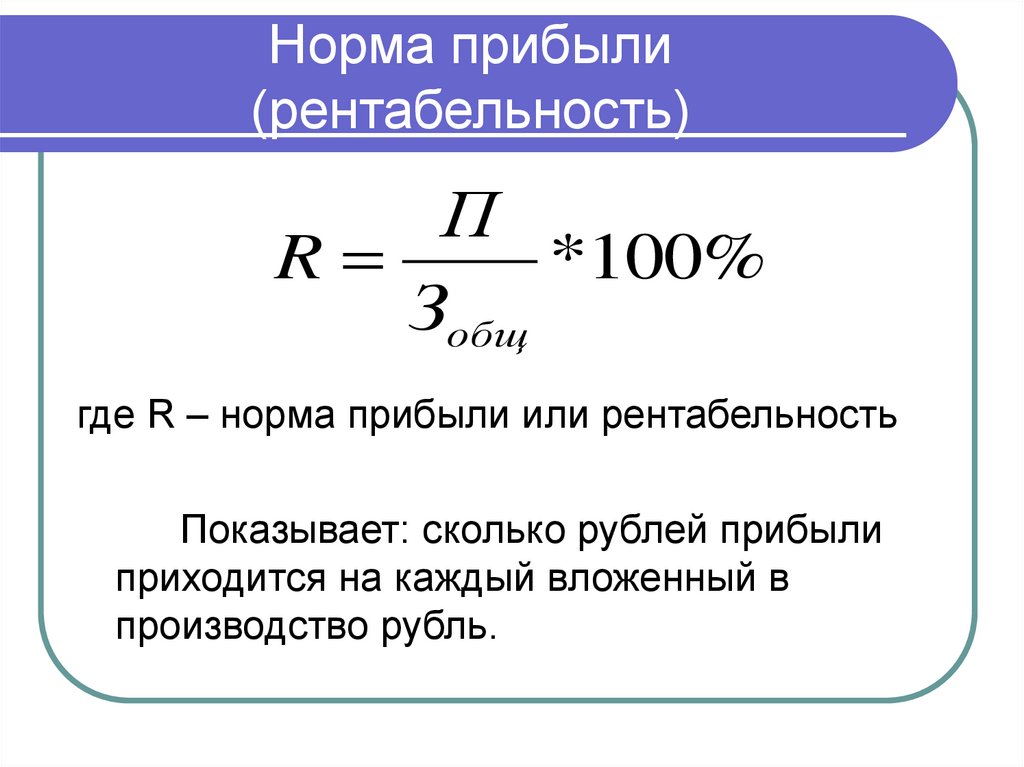

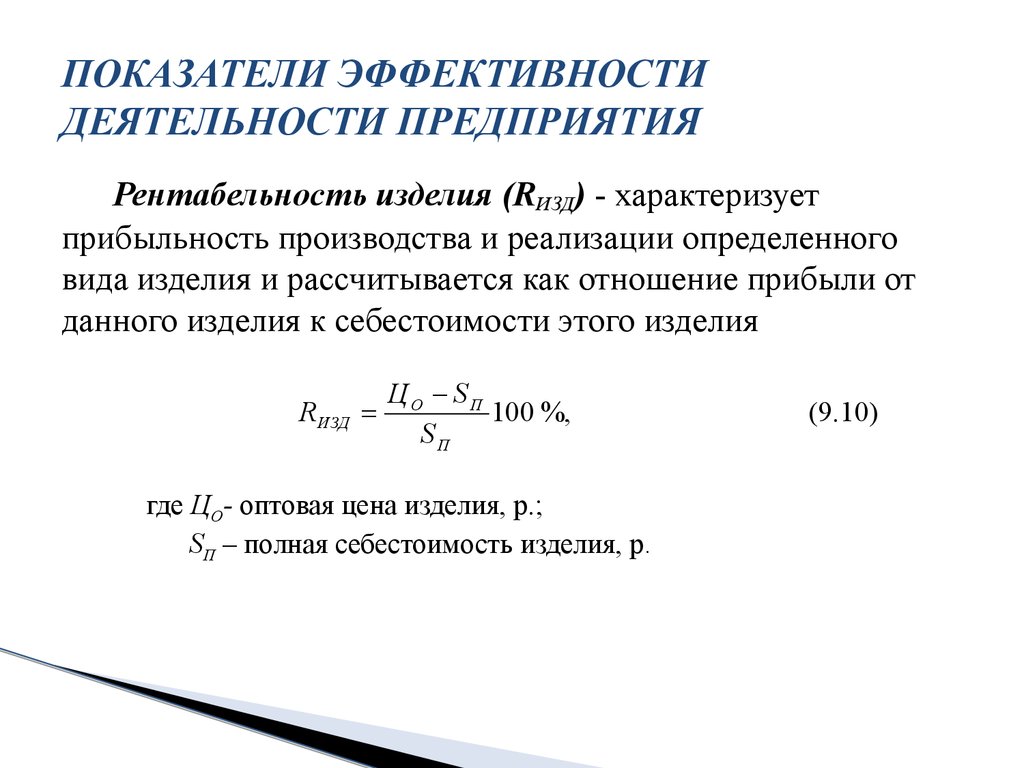

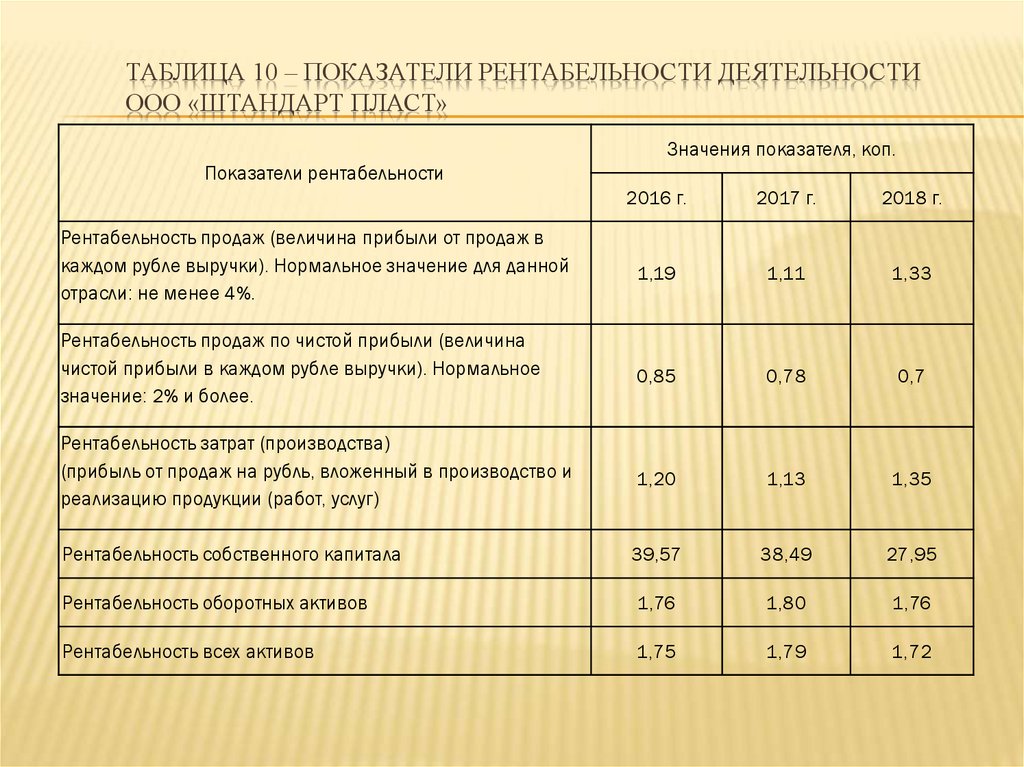

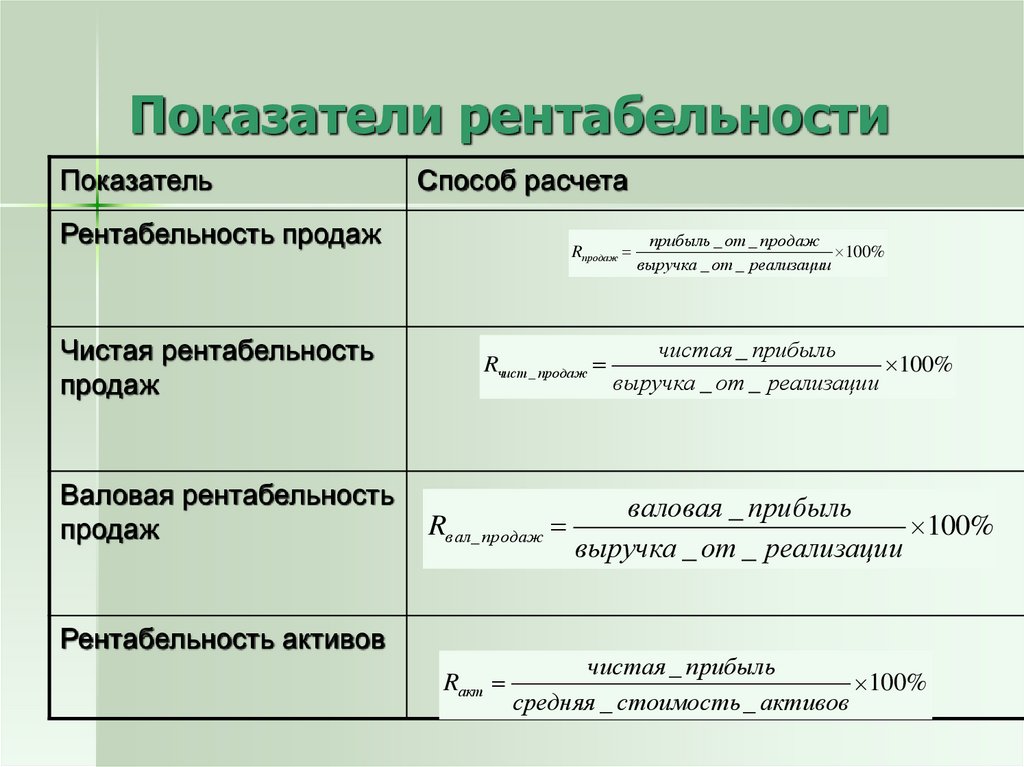

Рентабельность — один из ключевых показателей, характеризующих экономическую эффективность деятельности предприятия. Данный показатель позволяет получить комплексную оценку степени эффективности использования различных ресурсов, находящихся в распоряжении компании: материальных, финансовых, трудовых и прочих. Чем выше показатели рентабельности компании, тем более привлекательным является сотрудничество с ней для потенциальных партнеров: инвесторов, кредиторов и т.д.

Рентабельность прибыли от продаж — рассчитывается как отношение прибыли от продаж к выручке. Показывает какую сумму прибыли дает каждый рубль проданной продукции (услуги). При анализе важно учитывать отраслевую специфику, а также динамику данного показателя.

Рентабельность прибыли до налогообложения, проц

Рентабельность прибыли от продаж, проц

Финансовый анализ. Коэффициенты рентабельности (Profitability ratios) в программе Budget-Plan Express

Финансовый анализ. Коэффициенты рентабельности (Profitability ratios) в программе Budget-Plan ExpressК содержанию

Прошлый раздел

Финансовый анализ

Следующий раздел

Коэффициенты рентабельности – финансовые показатели, характеризующие прибыльность работы компании. При использовании показателей рентабельности следует обращать внимание на то, что одним и тем же термином, зачастую, называют и показатели, основанные на анализе чистой прибыли, и показатели, при расчете которых используется прибыль до налога.

При использовании показателей рентабельности следует обращать внимание на то, что одним и тем же термином, зачастую, называют и показатели, основанные на анализе чистой прибыли, и показатели, при расчете которых используется прибыль до налога.

✎ Budget-Plan Express – программный продукт для подготовки бизнес-планов и презентаций в формате Word и Excel.

Постройте таблицу финансовых показателей в новой версии программы (6.02). Подробно…

Что такое коэффициенты рентабельности?

Коэффициенты рентабельности или прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных расходов и собственного капитала в течение определенного периода времени. Они показывают, насколько хорошо компания использует свои активы для получения прибыли и повышения ценности для акционеров.

Большинство компаний обычно добиваются более высокого коэффициента или стоимости, поскольку это обычно означает, что бизнес работает хорошо, генерируя выручку, прибыль и денежный поток.

Какие существуют типы коэффициентов рентабельности?

Существуют различные коэффициенты рентабельности, которые используются компаниями для получения полезной информации о финансовом благополучии и эффективности бизнеса. Все эти соотношения можно разделить на две категории, а именно:

1. Коэффициенты маржи

Коэффициенты прибыльности отражают способность компании конвертировать продажи в прибыль с различной степенью измерения. Примерами являются маржа валовой прибыли, маржа операционной прибыли, маржа чистой прибыли, маржа денежного потока, EBIT, EBITDA, EBITDAR, NOPAT, коэффициент операционных расходов и коэффициент накладных расходов.

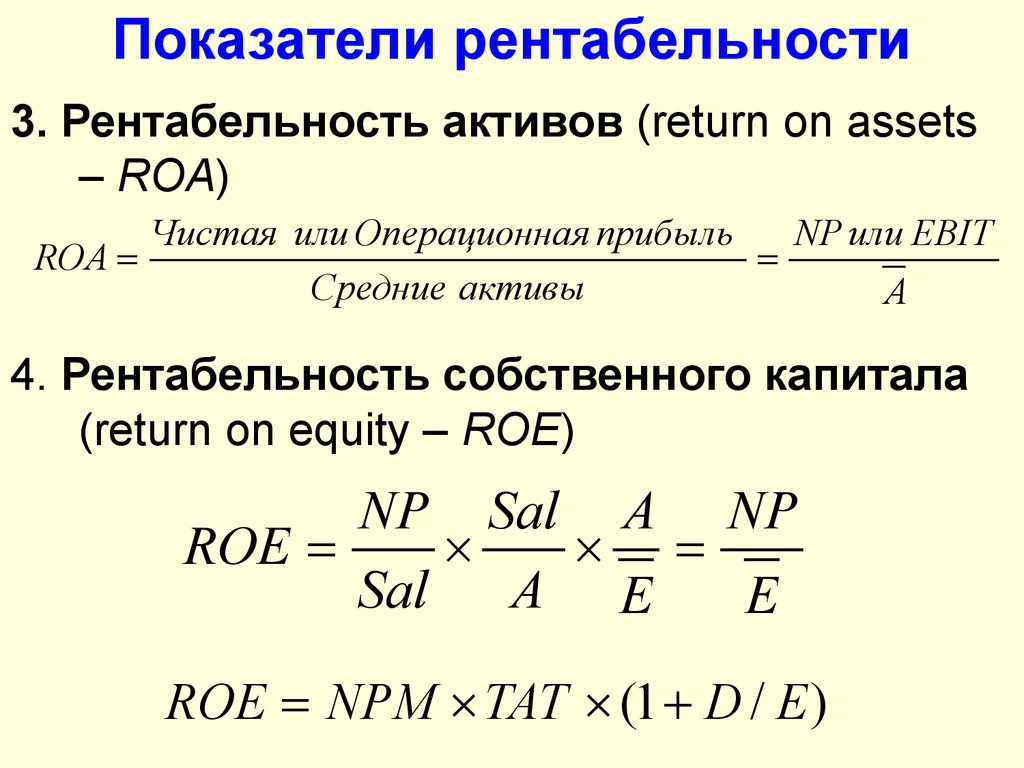

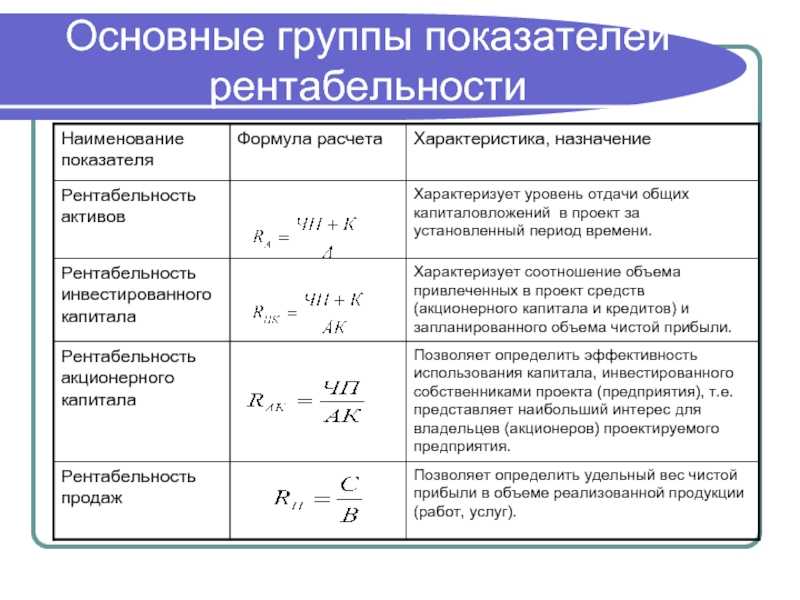

2. Коэффициенты доходности

Коэффициенты доходности отражают способность компании приносить прибыль своим акционерам. Примеры включают в себя рентабельность активов, рентабельность собственного капитала, рентабельность активов, рентабельность долга, рентабельность нераспределенной прибыли, рентабельность выручки, рентабельность с поправкой на риск, рентабельность инвестированного капитала и рентабельность вложенного капитала.

Примеры включают в себя рентабельность активов, рентабельность собственного капитала, рентабельность активов, рентабельность долга, рентабельность нераспределенной прибыли, рентабельность выручки, рентабельность с поправкой на риск, рентабельность инвестированного капитала и рентабельность вложенного капитала.

Ниже рассматриваются наиболее часто используемые коэффициенты рентабельности.

Пример расчета показателей (Budget-Plan Express)

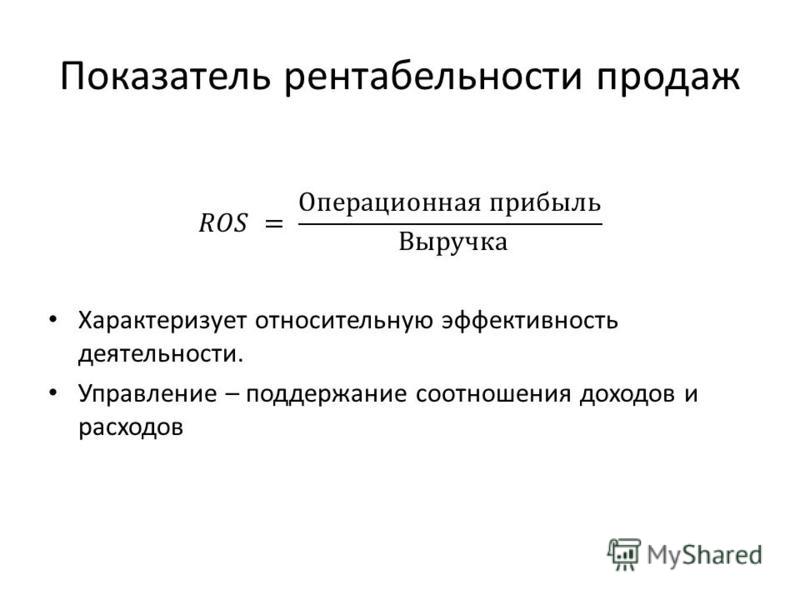

- Рентабельность продаж (Return on sales, ROS), %

- Рентабельность собственного капитала (Return on equity, ROE), %

- Рентабельность активов (Return on assets, ROA), %

- Рентабельность инвестированного капитала (ROIC), %

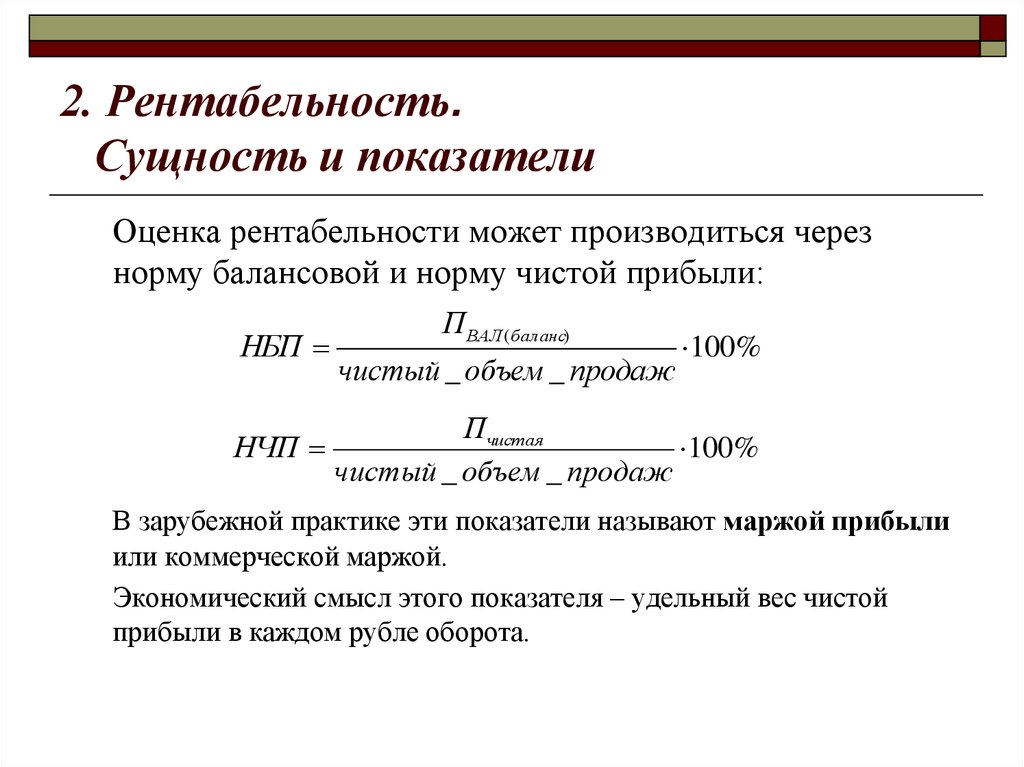

Рентабельность продаж – показатель финансовой результативности деятельности организации, показывающий какую часть выручки организации составляет прибыль. При этом в качестве финансового результата в расчете могут использоваться различные показатели прибыли (валовой, операционной чистой), что обуславливает существование различных вариаций данного показателя. В данном случае рассчитывается рентабельность продаж по чистой прибыли (net profit margin):

Рентабельность собственного капитала – показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. В отличие от схожего показателя «рентабельность активов», данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия:

- Рентабельность собственного капитала = (Чистая прибыль / Собственный капитал) * 100 %.

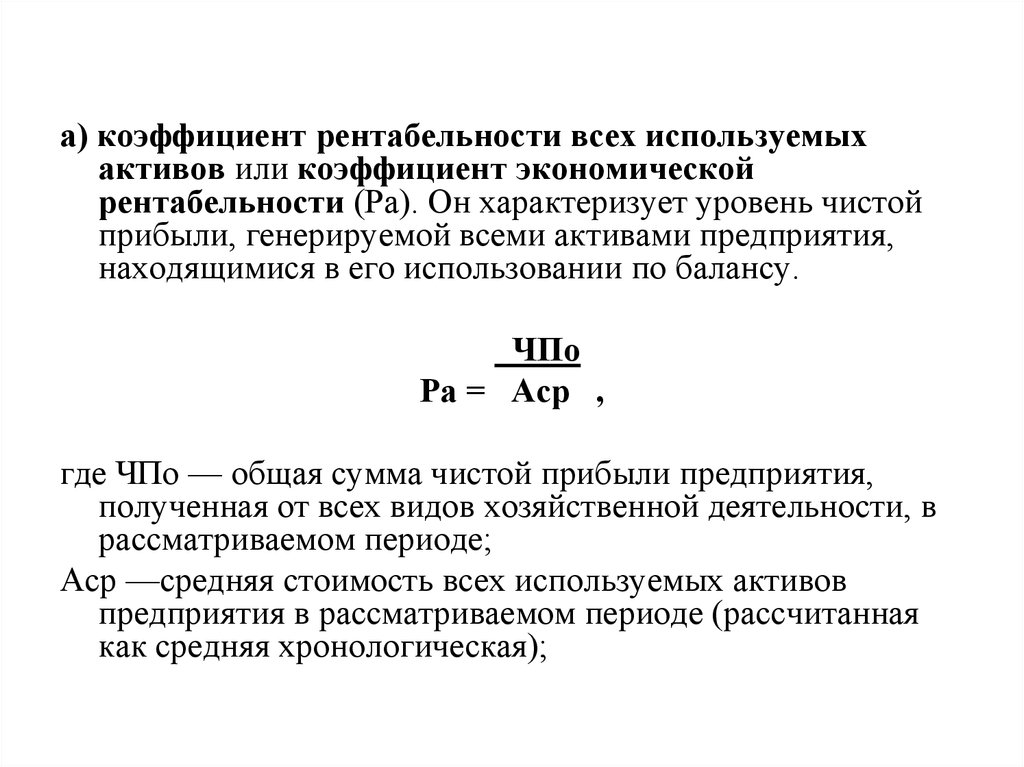

Рентабельность активов – финансовый коэффициент, характеризующий отдачу от использования всех активов организации.

Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от показателя «рентабельность собственного капитала», данный показатель учитывает все активы организации, а не только собственные средства.

Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от показателя «рентабельность собственного капитала», данный показатель учитывает все активы организации, а не только собственные средства.Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше (0 ÷ 0,100).

Коэффициент рентабельности инвестированного капитала (Return On Invested Capital, ROIC) – отношение чистой операционной прибыли компании к среднегодовой суммарного инвестированного капитала.

- ROIC = NOPLAT / инвестированный капитал * 100%

Учитывая возможные допущения, формула ROIC представлена в виде:

- NOPLAT / (собственный капитал + заемный капитал) * 100%

Показатели величины инвестиций берутся по среднегодовому значению.

Показатель ROIC часто используется как индикатор способности компании генерировать добавленную стоимость по отношению к другим компаниям (бенчмаркинг).

Высокий (относительно) уровень ROIC рассматривается как подтверждение силы компании и наличия сильного менеджмента.Для оценки эффективности использования капитала следует сравнить прибыль на инвестированный капитал (ROIC), с его стоимостью (WACC).

Выберите свою лицензии Budget-Plan Express и оплатите в личном кабинете – в рублях или другой валютой

Справка о программе «Budget-Plan Express», www.

strategic-line.ru | Содержание справки

strategic-line.ru | Содержание справкиПоделиться:

| © 2007-2022, +7 (925) 409-11-59 (10:00 — 18:00, МСК), [email protected], написать |

Определение маржи прибыли — AccountingTools

Что такое маржа прибыли?

Маржа прибыли — это процент от продаж, который остается у предприятия после вычета всех расходов. По сути, он показывает долю каждого доллара продаж, которая остается в качестве прибыли. Например, маржа прибыли в 15 % означает, что бизнес удерживает 0,15 доллара США с каждого доллара выручки от продаж. Маржа прибыли является ключевым показателем финансового состояния бизнеса. Акционеры постоянно оказывают давление на руководство, чтобы увеличить размер прибыли в максимально возможной степени, поскольку это ведет к росту курса акций.

Как рассчитать маржу прибыли

Маржа прибыли рассчитывается как продажи за вычетом общих расходов, которые затем делятся на продажи. Расчет выражается следующим образом:

Расчет выражается следующим образом:

(Продажи — Общие расходы) ÷ Продажи

Выплаченные дивиденды не считаются расходами и поэтому не включаются в формулу расчета маржи прибыли.

Представление маржи прибыли

Маржа прибыли указывается в отчете о прибылях и убытках организации. Валовая маржа (продажи минус стоимость проданных товаров) указывается чуть ниже стоимости проданных товаров. Маржа операционной прибыли отображается ниже в отчете о прибылях и убытках сразу после раздела коммерческих, общих и административных расходов. Наконец, маржа прибыли отображается в нижней части отчета о прибылях и убытках после всех статей, связанных с финансированием, и налогов. Эта отчетность обычно составляется ежемесячно, ежеквартально и/или ежегодно. Публичное предприятие обязано ежеквартально отчитываться перед общественностью о своей прибыли.

Пример маржи прибыли

Компания ABC International несет расходы в размере 1 900 000 долларов США при продажах на сумму 2 000 000 долларов США за последний отчетный период. В результате получается следующая маржа прибыли:

В результате получается следующая маржа прибыли:

(Продажи 2 000 000 долл. США – Расходы 1 900 000 долл. США) ÷ 2 000 000 долларов США по продажам

= 5 % Маржа прибыли

Типы маржи прибыли

маржа, маржа до налогообложения и маржа после налогообложения. Они описаны далее в следующих подразделах.

Валовая прибыль

Валовая прибыль представляет собой чистый объем продаж за вычетом себестоимости проданных товаров. Его лучше всего выражать в процентах от чистых продаж и отслеживать на линии тренда, чтобы увидеть, способен ли бизнес поддерживать или увеличивать свою прибыль с течением времени. Если нет, то велика вероятность того, что либо его цены снижаются из-за усиления конкуренции, либо его затраты растут. Валовая прибыль имеет тенденцию к снижению на высококонкурентных рынках.

Валовая маржа компании представляет собой сумму маржи по каждому отдельному продукту. Это означает, что когда компания продает ряд продуктов с разной маржей, на валовую маржу будут влиять изменения в ассортименте продаж продуктов от месяца к месяцу. Например, если компания заключает специальную сделку со скидкой, в которой делается упор на продажу продукта с низкой маржой, увеличение объема ее продаж снизит общую валовую маржу компании; это связано с тем, что более высокая доля товаров продается с более низкой наценкой.

Например, если компания заключает специальную сделку со скидкой, в которой делается упор на продажу продукта с низкой маржой, увеличение объема ее продаж снизит общую валовую маржу компании; это связано с тем, что более высокая доля товаров продается с более низкой наценкой.

Операционная маржа

Операционная маржа – это валовая маржа за вычетом всех коммерческих, общих и административных расходов. Это важный коэффициент, поскольку он показывает, способны ли основные операции бизнеса приносить прибыль на постоянной основе. В противном случае, возможно, фирме потребуется существенная реструктуризация или закрытие. Бизнес с большей вероятностью будет иметь надежную операционную маржу, если он нацелен на нишевый рынок, на котором у него меньше конкурентов.

Доналоговая маржа

Доналоговая маржа – это операционная маржа плюс или минус все внереализационные расходы, прибыли и убытки. Например, процентный доход и процентный расход будут включены в расчет маржи до налогообложения, как и выплаты, связанные с неблагоприятным урегулированием судебных споров.

Маржа после уплаты налогов

Маржа после уплаты налогов представляет собой маржу до налогообложения за вычетом всех налогов на прибыль. Это «результат» бизнеса, поскольку он показывает, способна ли фирма получать прибыль после учета всех расходов. Это может быть довольно небольшой процент от чистых продаж.

Что такое хорошая прибыль?

Размер прибыли сильно различается в зависимости от отрасли. Когда уровни запасов оборачиваются очень медленно (например, в художественной галерее), маржа должна быть очень высокой, поскольку продается очень мало предметов. Однако, когда оборот запасов более быстрый (например, в супермаркете), бизнес может позволить себе получать гораздо более низкую норму прибыли, поскольку он продает больше единиц. Следовательно, то, что составляет хорошую норму прибыли, зависит от ситуации. При этом маржа прибыли в 5% обычно считается нижней границей приемлемого диапазона. Бизнес, который может приносить 20% прибыли, является стабильно прибыльным.

Некоторые отрасли могут постоянно получать высокую прибыль, включая программное обеспечение, фармацевтику и производителей предметов роскоши. Эти отрасли могут получить преимущество, рекламируя свою продукцию или предоставляя товары или услуги, которые нельзя получить где-либо еще. Другие отрасли обычно погрязли в низкой прибыли, например, сельскохозяйственные операции. Эти отрасли производят товарные товары, и поэтому неослабевающая конкуренция вынуждает их удерживать цены на низком уровне.

Как увеличить прибыль

Нормы прибыли, создаваемые предприятиями в одной отрасли, как правило, довольно схожи, поскольку все они продаются примерно по одинаковым ценам и имеют одинаковые виды и суммы расходов. Организация может отклониться от этой средней нормы прибыли, сделав упор на продажи в специализированных нишах, а также используя такие методы реструктуризации, как аутсорсинг производства, минимизация инвестиций в запасы и переход в регион с низкими налогами.

Еще одна возможность повысить рентабельность — сравнить деятельность компании с лучшими в своем классе предприятиями, возможно, в другой отрасли. Это сравнение может выявить ряд операционных улучшений, которые могут быть сделаны, что приведет к увеличению размера прибыли.

Это сравнение может выявить ряд операционных улучшений, которые могут быть сделаны, что приведет к увеличению размера прибыли.

Еще одна возможность увеличить размер прибыли — сконцентрироваться на максимальном использовании узких мест в работе компании. Увеличивая поток товаров через узкое место, бизнес должен иметь возможность получать более высокую прибыль. Увеличение использования может быть достигнуто за счет работы узкого места в несколько смен, увеличения его штата, чтобы всегда было достаточно людей для его обслуживания, и увеличения буфера запасов перед ним, чтобы сырье никогда не заканчивалось.

Причины снижения маржи прибыли

Обычная ситуация заключается в том, что бизнес первоначально растет в прибыльной нише, которую предприятие максимизирует в максимально возможной степени. Затем руководство находится под давлением инвесторов, требующих продолжать рост продаж, поэтому оно расширяется за пределы своей первоначальной ниши в менее прибыльные области. Результатом является увеличение продаж, но более низкая норма прибыли, поскольку организация продолжает расширяться.

Результатом является увеличение продаж, но более низкая норма прибыли, поскольку организация продолжает расширяться.

Другой причиной снижения нормы прибыли является постепенное увеличение корпоративных накладных расходов, которое естественным образом происходит по мере увеличения размера бизнеса. Дополнительный персонал может потребоваться для управления рисками, судебной поддержки, внутреннего аудита и т. д. Эти дополнительные затраты обычно добавляются через длительные промежутки времени, поэтому умеренное снижение нормы прибыли, которое они вызывают, может быть не особенно заметным, пока не пройдет несколько лет.

Маржа прибыли и поток денежных средств

Маржа прибыли – это выручка за вычетом расходов, что является бухгалтерской концепцией, которая не обязательно связана с суммой денежных средств, полученных бизнесом. Организация может сообщать о стабильной прибыли, когда у нее заканчиваются наличные деньги, поскольку для увеличения продаж в большинстве отраслей требуется много наличных денег. Также могут быть временные различия, которые создают дисбаланс между прибылью и денежными потоками. Например, розничный продавец размещает огромный заказ с оплатой в течение 90 дней; результатом для продавца является большая зарегистрированная прибыль и отсутствие связанных с ней входящих денежных потоков до 90-дневный период закончился. Короче говоря, при оценке бизнеса следует учитывать как размер прибыли, так и денежные потоки.

Также могут быть временные различия, которые создают дисбаланс между прибылью и денежными потоками. Например, розничный продавец размещает огромный заказ с оплатой в течение 90 дней; результатом для продавца является большая зарегистрированная прибыль и отсутствие связанных с ней входящих денежных потоков до 90-дневный период закончился. Короче говоря, при оценке бизнеса следует учитывать как размер прибыли, так и денежные потоки.

Что такое маржа прибыли?

Пожалуйста, обратите внимание, что эта статья предназначена только для образовательных целей и не должна рассматриваться или использоваться в качестве совета по юридическим вопросам, трудоустройству или здоровью и безопасности. Для получения указаний или рекомендаций, относящихся к вашему бизнесу, обратитесь к квалифицированному специалисту.

Доход важен. Но это также может ввести в заблуждение, когда речь идет об отслеживании финансового состояния вашей компании. Ваши валовые продажи могут быть очень обнадеживающими. Но если ваши операционные и внереализационные расходы высоки, ваша компания может быть нерентабельной, даже если ее доход очень высок. Поэтому компании необходимо отслеживать не только свои доходы, но и размер прибыли.

Но если ваши операционные и внереализационные расходы высоки, ваша компания может быть нерентабельной, даже если ее доход очень высок. Поэтому компании необходимо отслеживать не только свои доходы, но и размер прибыли.

Термин «маржа прибыли» относится к нескольким коэффициентам прибыльности, которые могут применяться к финансам компании, чтобы гарантировать, что ее доходы превышают ее расходы. Для определения того, зарабатывает ли компания деньги или прибыльна ли ее операционная модель, можно использовать различные типы расчетов маржи прибыли. Маржа чистой прибыли является наиболее часто используемой, хотя другие включают маржу валовой прибыли, маржу операционной прибыли и маржу прибыли до налогообложения.

Размер прибыли обычно выражается в процентах. Если, например, компания получает чистую прибыль в размере 40 центов на каждый заработанный доллар, ее маржа прибыли составляет 40%. Естественно, маржа сильно различается между отраслями. Некоторые отрасли, такие как энергетика и телекоммуникации, например, с чрезвычайно высокими накладными расходами, по своей природе имеют небольшую норму прибыли и зарабатывают деньги за счет огромного количества клиентов. Интернет-магазины и поставщики услуг, с другой стороны, могут нести сравнительно небольшие накладные расходы и эксплуатационные расходы, и поэтому их маржа будет выше.

Интернет-магазины и поставщики услуг, с другой стороны, могут нести сравнительно небольшие накладные расходы и эксплуатационные расходы, и поэтому их маржа будет выше.

Примеры маржи прибыли

Маржа прибыли — это общий термин, охватывающий несколько различных типов маржи. Каждый из них рассчитывается по немного отличающейся формуле и используется для оценки различных аспектов финансового благополучия компании.

Здесь мы рассмотрим наиболее распространенные примеры маржи прибыли, как они рассчитываются и для чего их можно использовать.

Маржа чистой прибыли

Маржа чистой прибыли представляет собой абсолютную прибыль компании. Это доход, который остается после того, как все операционные и внереализационные расходы компании были оплачены. Единственными исходящими цифрами, которые не включены, являются дивиденды, выплачиваемые инвесторам, поскольку они не классифицируются как расходы. Маржа чистой прибыли рассчитывается путем деления чистой прибыли на чистую прибыль и умножения результата на 100, чтобы выразить его в процентах.

Маржа валовой прибыли

Маржа валовой прибыли начинается с общего дохода от продаж и вычитает все затраты, непосредственно связанные с выводом продукта или услуги на рынок (затраты на оплату труда, сырье и т. д.). Они известны как себестоимость проданных товаров или COGS.

Маржа валовой прибыли полезна для определения того, насколько экономически эффективными являются процессы компании при доставке товаров или услуг покупателю.

Маржа прибыли до налогообложения

Маржа прибыли до налогообложения, как следует из названия, учитывает все расходы до вычета налогов. Наряду с операционными расходами учитываются единовременные расходы, такие как расходы на переезд на новое место или ремонт помещений, или убытки от прекращенной деятельности.

Маржа операционной прибыли

Наконец, маржа операционной прибыли используется для расчета эффективности деятельности компании. Он получается путем вычитания всех операционных расходов (включая себестоимость) из общей выручки.

Об авторе