Что входит в фонд оплаты труда: Что включают в фонд оплаты труда: шпаргалка для бухгалтера

Фонд оплаты труда в общепите: что это такое, для чего его нужно планировать и как его рассчитать

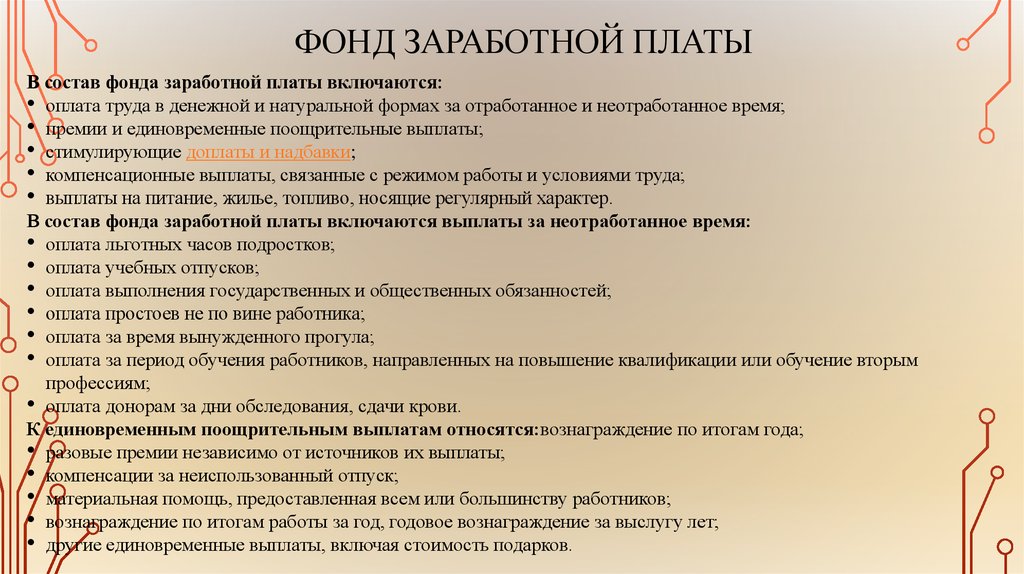

Очень часто ФОТ (фонд оплаты труда) путают с ФЗП (фондом заработной платы). Фонд оплаты труда более широкое понятие. Буквально, ФЗП — оплата труда только за отработанное время, а фонд оплаты труда — это ФЗП плюс премии, бонусы и другие надбавки.

Если вы хотите упростить расчет фондов, установите и настройте под свое заведение систему учета Контур.Маркет, которая каждый месяц будет формировать расчет заработной платы по заданному плану.

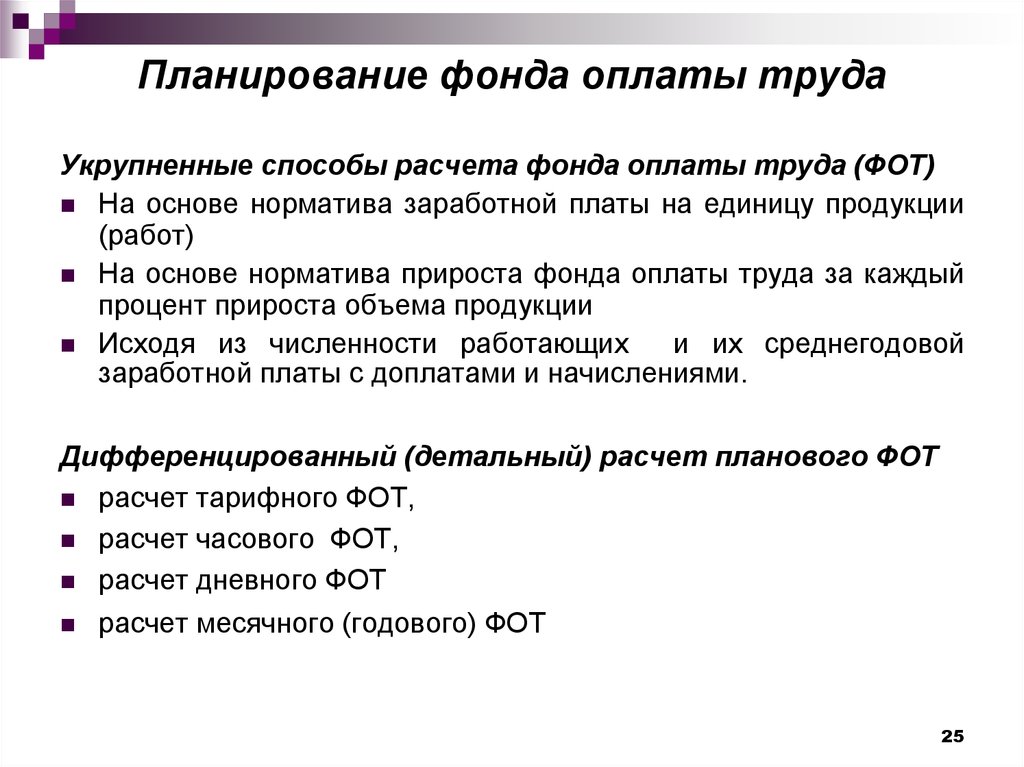

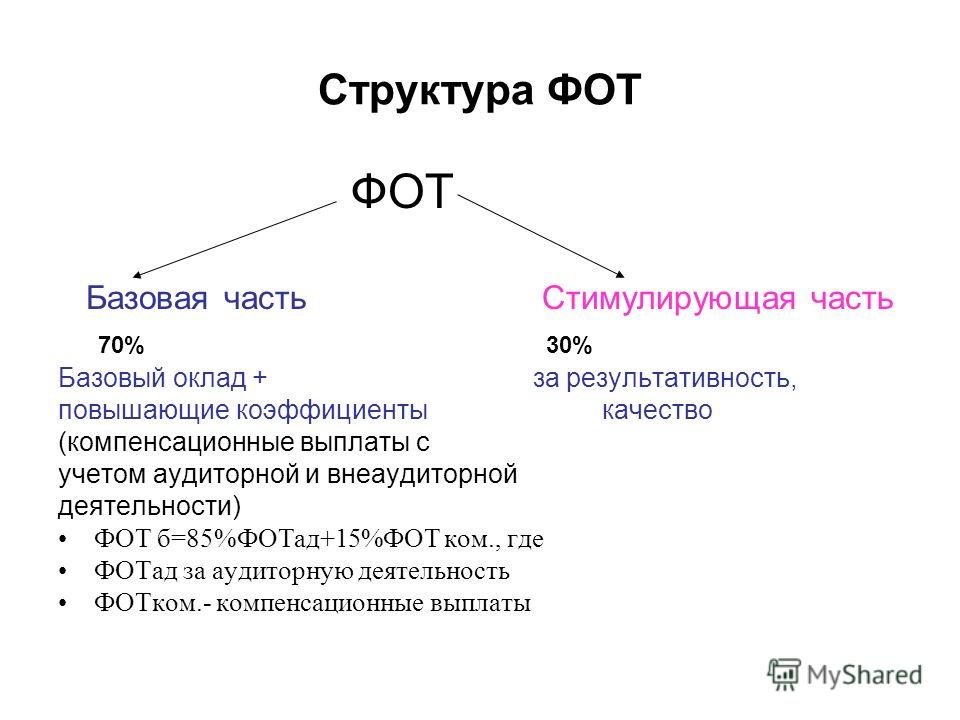

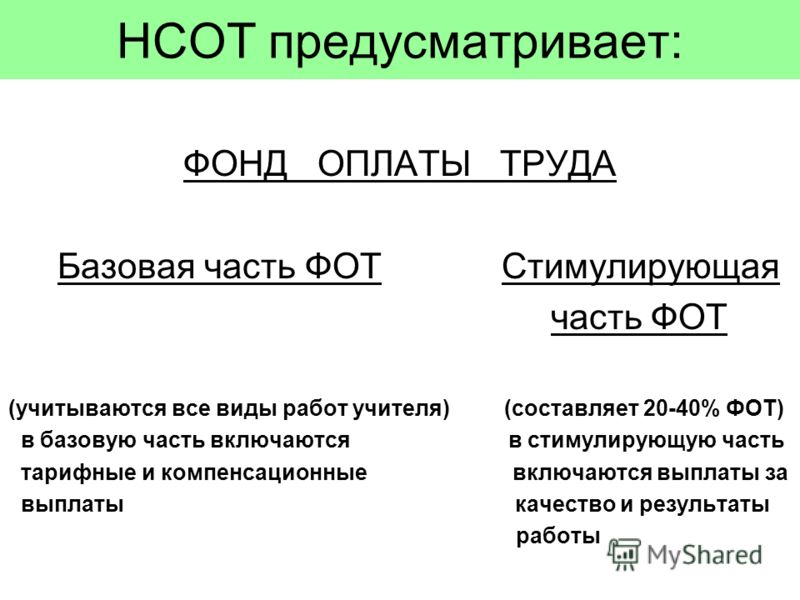

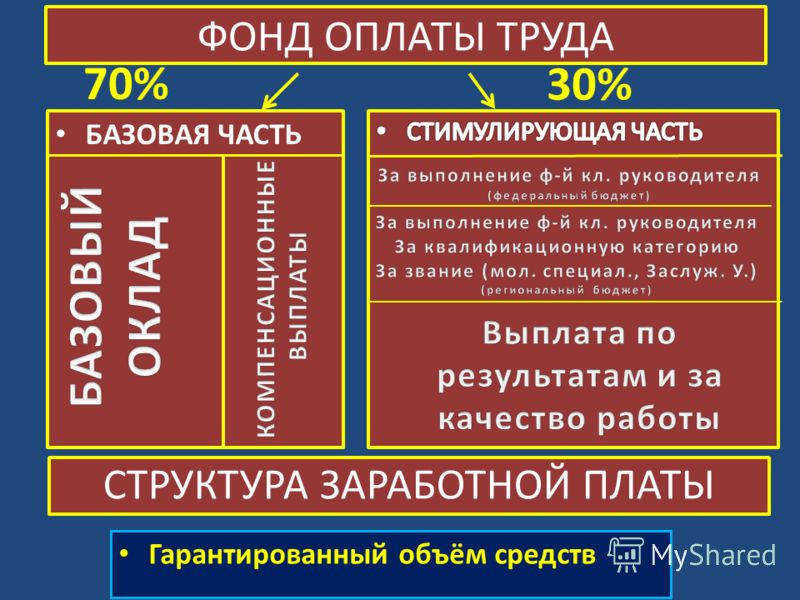

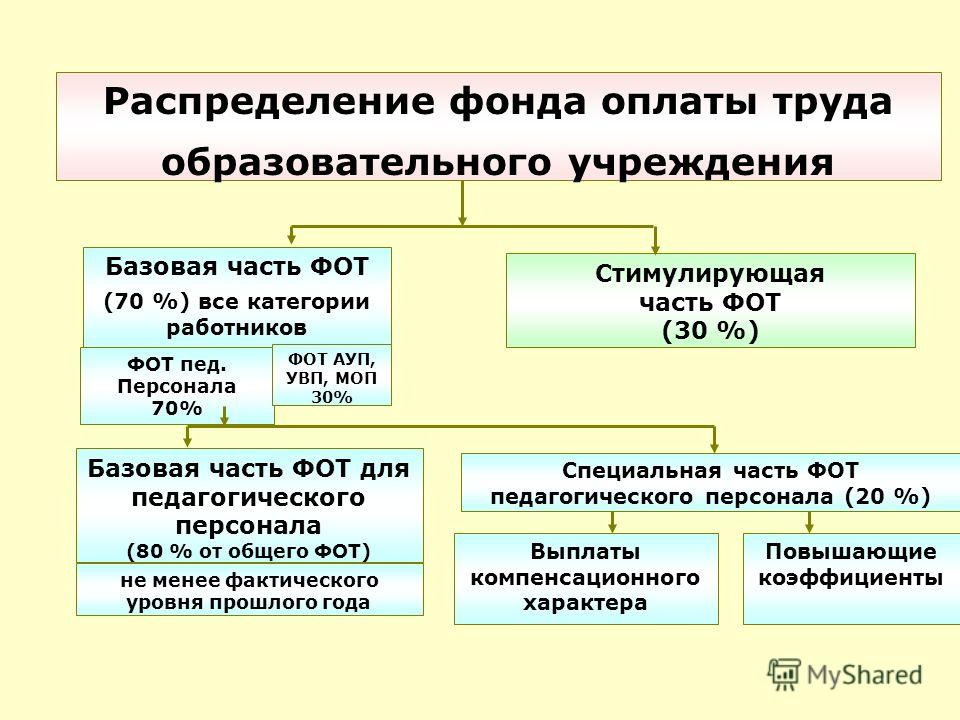

Структура фонда оплаты труда

Фонд оплаты труда в ресторанном бизнесе формируется из таких категорий:

Ставка

Фиксированная оплата труда за утвержденный период времени. Ставки начисляют:

-

Помесячно для управляющих, бухгалтерского и маркетингового отделов.

-

Понедельно для линейного персонала.

-

По сменам для линейного персонала.

-

По дням для линейного персонала.

-

По часам для линейного персонала.

Ставки могут быть двойные и полуторные. Например, за переработку или работу в выходные дни. Привычный всем месячный фонд оплаты труда гораздо реже используют для расчета с линейным персоналом.

Что еще входит в фонд оплаты труда?

В состав фонда оплаты труда обязательно входят:

Премия

Формируется у всех индивидуально. Чаще всего премии сложно прогнозировать на месяцы вперед, но владельцу все равно стоит закладывать их фонд в план ФОТ. Как вариант — максимально возможные. Премии могут начисляться на весь штат сотрудников за выполнение всех планов. Обычно это не более 10% от общего ФЗП. А распределяет премии между сотрудниками управляющий или директор.

Процент

В ресторанном бизнесе встречаются разные бонусы для команды.

Например, когда официантам устанавливают мотивацию — процент от личного выторга. Они, конечно, стараются продать самые дорогие позиции из меню. Но ведь далеко не все из них рентабельные.

Официанты не всегда имеют открытый доступ к информации о товарообороте, и это логично, потому что открывать подобные документы для персонала может быть опасно. Поэтому зачастую они просто не доверяет такой мотивации.

Проценты также могут начисляться для персонала, который имеет влияние на конечный финансовый результат. Например, на оптимизацию затрат: закупщики, технологи и т. д.

В примере ниже приведен расчет начисления процентов для всей команды, и для каждой категории команды он разный и формируется, исходя из различных достижений.

-

Ежедневные бонусы тоже закладываются в план ФОТ.

Например, если у вас внезапно забронируют корпоратив и персоналу придется задержаться или доработать без чаевых. Мгновенный бонус будет очень кстати.

Например, если у вас внезапно забронируют корпоратив и персоналу придется задержаться или доработать без чаевых. Мгновенный бонус будет очень кстати.

-

Нематериальная мотивация. Для поддержания командного духа так же необходимо применять такую мотивацию и закладывать затраты на нее. Дни рождения сотрудников, праздники, корпоративы, личные события команды.

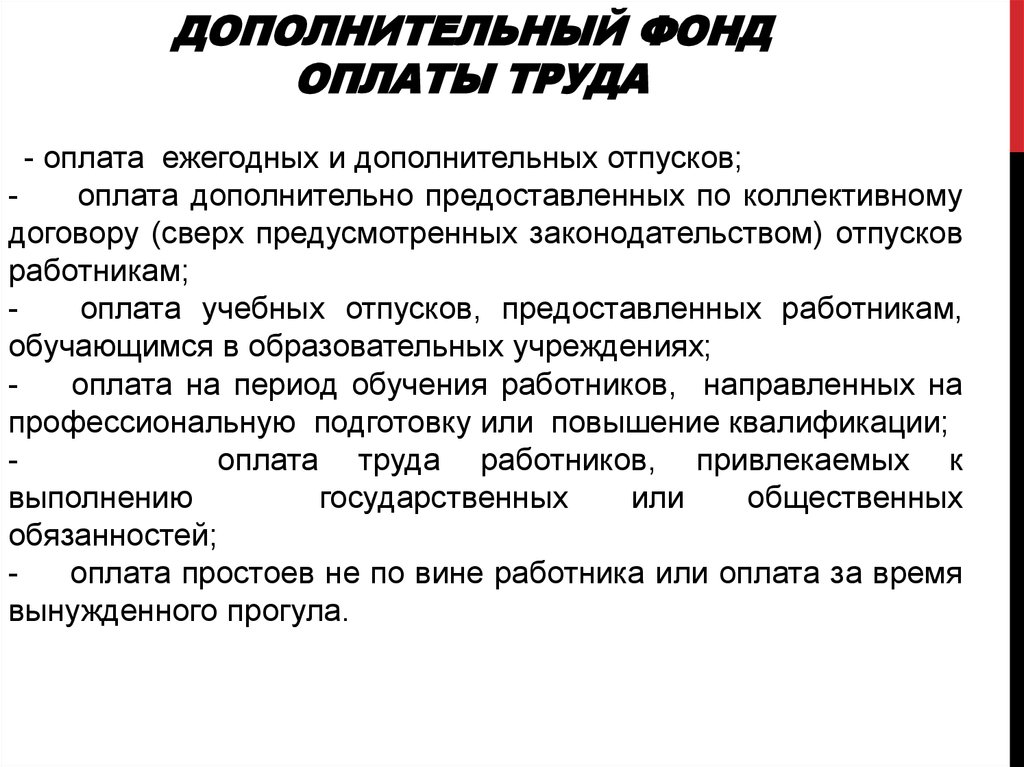

Что не входит в фонд оплаты труда

Бывают случаи, когда рестораторы закладывают в расходы на ФОТ пункты, которые не имеют к нему отношения. К примеру, подобные статьи расходов:

-

Компенсация за неиспользованный дополнительный отпуск.

-

Полная или частичная оплата коллективного питания персонала. Это считается компенсационными выплатами.

-

Разовая материальная помощь отдельным сотрудникам в связи с семейными обстоятельствами: оплата лечения, оздоровление детей или погребение.

-

Взносы на социальное страхование.

-

Пособия и другие выплаты за счет средств фондов социального страхования.

-

Пособие по временной нетрудоспособности.

-

Пособие по беременности, родам и декретные выплаты.

-

Расходы на платное обучение, стажировку и повышение квалификации сотрудников.

-

-

Стоимость рабочей формы, ее замена и ремонт.

-

Транспортные расходы до места работы и назад.

Как рассчитать фонд оплаты труда для ресторана

Для того чтобы корректно рассчитать фонд оплаты труда у вас на руках должен быть общий план дохода и стратегия по его достижению. «Формула фонда оплаты труда» для рестобизнеса считается в среднем, как 18–27% от товарооборота, в зависимости от концепта и формата заведения.

«Формула фонда оплаты труда» для рестобизнеса считается в среднем, как 18–27% от товарооборота, в зависимости от концепта и формата заведения.

После общего планирования доходов нужно:

-

составить гипотезу штатного расписания;

-

расставить персонал по позициям;

-

учесть праздничные, выходные дни и возможные переработки. В этом вам поможет маркетинговая стратегия.

Начислить предполагаемый зарплатный фонд, все премии и бонусы и вывести итоговый бюджет в процент от планируемого товарооборота.

Для чего нужно планирование фонда оплаты труда, когда и как его лучше проводить

Планирование фонда оплаты труда на предприятии — это индивидуальный момент для каждого проекта. То, что подошло и работает в одном кафе, далеко не факт, что также сработает и у вас. Начнутся жалобы персонала о невыплате денег. Затем текучка кадров.

Затем текучка кадров.

Грамотный управляющий должен рассчитать и спланировать эти расходы. Лучше всего это делать к концу третьей недели текущего месяца, когда уже есть предварительный анализ и готовится бюджет на следующий месяц.

Каждое подразделение (кухня, бар, зал) подает свой план расходов и расписание персонала, а управляющий формирует ФОТ.

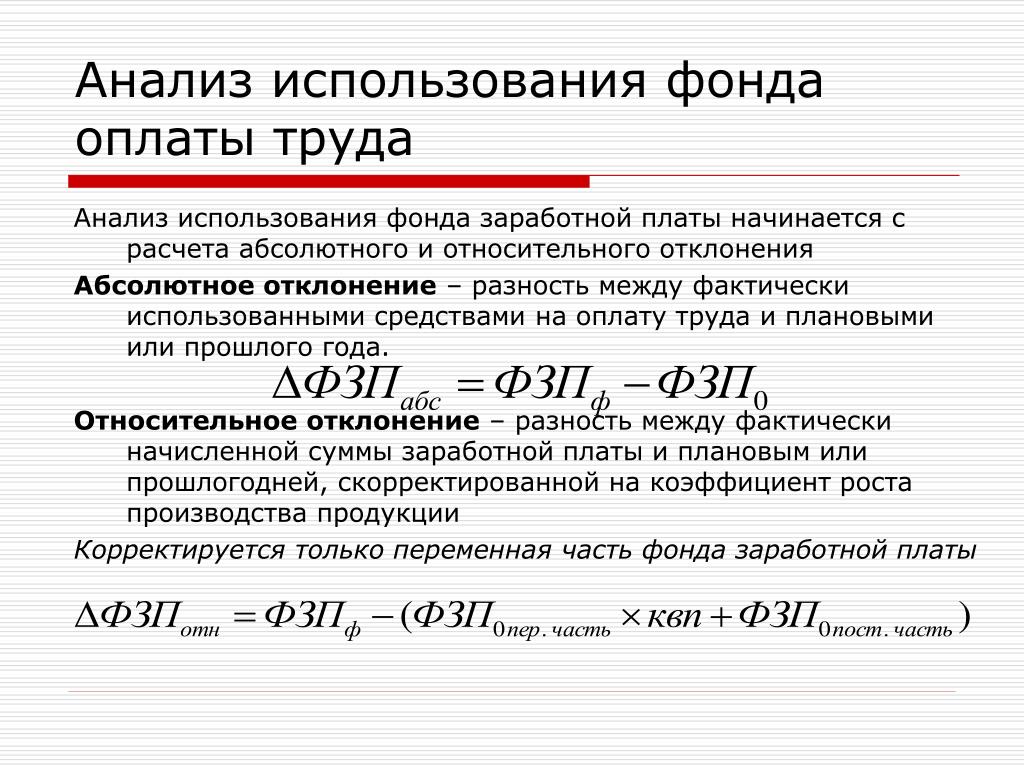

Анализ использования фонда оплаты труда

Оптимизация фонда оплаты труда, что стоит внедрять

Чаще всего при спаде товарооборота собственник или управляющий первым делом решает урезать ФЗП и сокращать штат. Крайне не рекомендуем так делать. Любая оптимизация ФОТ несет за собой потерю в продуктивности всего бизнеса.

Любая оптимизация ФОТ несет за собой потерю в продуктивности всего бизнеса.

Оптимизировать ФОТ можно, если вы точно спрогнозировали спад товарооборота, который подтвержден анализами предыдущих месяцев или сезона.

Какие бывают налоги на ФОТ

Чаще всего первым в ресторанном бизнесе начинают оптимизировать налогообложение фонда оплаты труда, что тоже очень рискованно. По ОКВЭД, предусмотренным для ведения ресторанного бизнеса, есть конкретные требования по штатному расписанию, и их нужно соблюдать.

Что такое платежная ведомость? Ведение и организация

Записи о заработной плате представляют собой объединенные документы, относящиеся к заработной плате, которые предприятия должны вести для каждого человека, которого они нанимают. Это включает в себя ставки заработной платы, общую компенсацию, налоговые вычеты, отработанное время, взносы в пособия и многое другое.

Какие документы составляют платежную ведомость?

Документы, обычно необходимые для учета заработной платы, включают, но не ограничиваются:

- Личная информация сотрудника

Включает имена, адреса, номера телефонов, адреса электронной почты, информацию о прямом депозите, контактную информацию для экстренных случаев, дату рождения, профессию, номера социального страхования и информацию о регистрации в плане льгот - Информация о трудоустройстве

Включает письма с предложениями, данные о праве на работу, полный или неполный рабочий день, проверку биографических данных, рекомендации, подписанные политики компании, оценки и информацию об увольнении - Табель учета рабочего времени

Включает обычные часы, сверхурочные часы и часы, отработанные в день, рабочую неделю и период оплаты - Информация об оплате

Включает ставку заработной платы, даты начала и окончания рабочей недели, общее количество отработанных часов, соглашение об оплате или основу оплаты труда работника (например, почасовая оплата, оклад, комиссия и т. д.), а также классификацию работника (например, освобожденный или без исключения)

д.), а также классификацию работника (например, освобожденный или без исключения) - Налоговые документы

Включает налоговые формы федеральных, штатных и местных юрисдикций и копии налоговых деклараций, такие как форма IRS W-4, свидетельство работника об удержании налога или свидетельство штата об удержании налога - Информация о вычетах

Включает вычеты из пособий, приказы о наложении ареста на заработную плату, профсоюзные взносы и информацию об отложенных компенсациях - Записи об оплачиваемых и неоплачиваемых отпусках

Включает оплачиваемые отгулы (PTO) и остатки времени отпуска и соответствующие суммы платежей, а также записи о других типах отпусков, таких как Закон об отпуске по семейным обстоятельствам (FMLA), государственные программы оплачиваемого отпуска и оплачиваемый больничный - Информация о прямом депозите

Включает названия финансовых учреждений, номера счетов и номера маршрутизации - Формы возмещения расходов

Включает отчеты о расходах на командировки, канцелярские товары и т.

- Записи о заработной плате

Включает регистры заработной платы и другую документацию с информацией о заработной плате, такой как даты начала и окончания периода оплаты, дата выплаты и тип выплаты заработной платы (например, регулярные, сверхурочные, чаевые, премии, комиссионные, оплачиваемый отпуск). и др.)

Где должны храниться платежные документы?

Сегодня большинство организаций хранят документы по заработной плате в цифровом виде либо в облаке, либо на внешних жестких дисках. Из этих двух способов облачное хранилище, как правило, более безопасно, поэтому его используют многие поставщики услуг по расчету заработной платы. Однако ведение документации в конечном итоге является обязанностью работодателей. Они должны загружать соответствующие отчеты и документы от поставщика услуг и хранить их в течение необходимого периода времени.

Как вести ведомости заработной платы (и лучшие практики для этого)

Бумажные ведомости — вариант для малого бизнеса, хотя у работодателей может быстро не хватить места и им потребуется индивидуальное решение для хранения. Те, кто предпочитает хранить печатные копии, также нуждаются в физических средствах безопасного хранения, таких как несгораемый ящик с замком.

Те, кто предпочитает хранить печатные копии, также нуждаются в физических средствах безопасного хранения, таких как несгораемый ящик с замком.

Средние и крупные предприятия, как правило, требуют автоматизированного или полуавтоматического ведения цифровой документации. Они используют программное обеспечение для расчета заработной платы, которое предоставляет отчеты и документацию по заработной плате, необходимые для соблюдения требований, и обновляет записи каждый раз, когда выполняется расчет заработной платы.

Независимо от выбранного метода, предприятия должны обеспечить хранение своих платежных ведомостей в течение определенного периода времени, установленного федеральными законами, законами штата и местными законами. По истечении этого времени документы, относящиеся к сотрудникам, покинувшим бизнес, могут быть уничтожены, чтобы предотвратить неправомерное использование конфиденциальной информации.

Также рекомендуется знать все требования штата. Некоторые штаты, например, требуют, чтобы записи хранились определенным образом в определенном месте.

Ведение учета заработной платы по налоговым причинам

В случае аудита IRS наличие четырехлетней налоговой отчетности* по заработной плате может помочь процессу пройти гладко. Ведение учета также облегчает работодателям подготовку и подачу налоговых деклараций в государственные органы. Те, кто использует программное обеспечение для расчета заработной платы с функциями самообслуживания, также улучшают работу сотрудников. Через систему они могут получить доступ к своей налоговой и платежной информации и загрузить формы самостоятельно.

Ведение учета заработной платы по юридическим причинам

Как федеральное законодательство, так и законы штата обеспечивают ведение учета заработной платы.* Работодатели должны соблюдать законы, применимые к их бизнесу, и обеспечивать ведение записей в течение требуемых периодов хранения. Некоторые примеры записей, которые должны храниться в соответствии с федеральным законом:

- Закон о справедливых трудовых стандартах (FLSA)

другие документы, свидетельствующие о порядке исчисления заработной платы, должны храниться не менее двух лет.

- Комиссия по обеспечению равных возможностей при трудоустройстве (EEOC)

В соответствии с EEOC работодатели должны хранить кадровую и трудовую документацию в течение одного года. Записи любого работника, уволенного в принудительном порядке, также должны храниться в течение одного года, начиная с даты увольнения. - Закон об обеспечении пенсионных доходов работников (ERISA)

Раздел 107 Закона о пенсионных накоплениях требует от работодателей хранить некоторые документы, связанные с планами пенсионных сбережений, не менее шести лет, хотя другие записи, возможно, потребуется хранить гораздо дольше.

Другие причины для ведения записей о заработной плате

Записи о заработной плате содержат ценные данные о заработной плате и налогах, которые могут помочь предприятиям лучше составлять бюджеты и управлять расходами на оплату труда. Они также полезны для сотрудников, которым могут понадобиться документы о заработной плате для проверки подтверждения занятости по разным причинам, например, для аренды квартиры или подачи заявки на кредит.

Контрольный список файла платежной ведомости

Контрольный список может помочь обеспечить полноту записей платежной ведомости. Вот некоторая информация, которую обычно можно найти в файлах платежных ведомостей:

- Имя и адрес сотрудника

- Дата рождения работника и номер социального страхования

- Род занятий

- Письмо-предложение

- Разрешение на оплату

- Форма I-9, подтверждение права на трудоустройство

- Форма W-2, отчеты о заработной плате и налогах

- Форма W-4, Свидетельство работника об удержании налогов

- Свидетельства об удержании налога штата и местной юрисдикции

- Отчисления из заработной платы

- Форма разрешения на прямой депозит

- Бланки учета рабочего времени

- Табели учета рабочего времени или записи часов

- Записи об отгулах и посещаемости

- Запросы и квитанции о возмещении расходов

- Заказы на украшение и записи

- Любое разрешение на раскрытие частной информации

- Документация и обоснование повышения заработной платы

- Оформление премий, участия в прибылях или премировании

Часто задаваемые вопросы о платежных ведомостях

Что подразумевается под платежными ведомостями?

Записи о заработной плате представляют собой объединенные документы, относящиеся к заработной плате, которые работодатели должны вести для каждого отдельного работника на своем рабочем месте.

Какая информация включается в платежную ведомость?

Для каждого работника платежная ведомость обычно состоит из:

- Личная информация (имя, адрес и т. д.)

- Информация о трудоустройстве (письма с предложениями, оценки и т. д.)

- Статус освобождения и ставка оплаты

- Табели учета рабочего времени (если не освобождены)

- Платежные записи

- Удержание налогов и вычеты пособий

- Приказы об удержании имущества

- Отгулы, отпуска, оплачиваемые больничные или другие отпуска

- Банковская информация для прямого депозита

- Отчеты о расходах, связанных с работой

Какие платежные ведомости необходимо вести?

Работодатели должны вести специальную отчетность по заработной плате и налогам, требуемую всеми федеральными, государственными и местными законами. Это включает в себя отработанные часы, ставки заработной платы, общую сумму платежей, даты платежного периода и многое другое. Если есть сомнения относительно требований, работодатели должны обратиться за профессиональной помощью.

Если есть сомнения относительно требований, работодатели должны обратиться за профессиональной помощью.

Как создать платежную ведомость?

Записи о заработной плате можно создавать вручную, хотя обычно более эффективно и точно использовать программное обеспечение для управления заработной платой, которое имеет встроенные стандартные отчеты, которые работодатели могут использовать для своих целей учета.

Нужна ли мне зарплата для одного сотрудника?

Да, даже те работодатели, у которых есть только один сотрудник, должны заполнять платежную ведомость и сохранять записи, необходимые для соблюдения требований.

* Некоторые государственные и местные юрисдикции могут требовать от работодателей хранить записи в течение более длительного периода времени, чем федеральное правительство.

Это руководство предназначено для использования в качестве отправной точки при анализе обязательств работодателя по заработной плате и не является исчерпывающим источником требований. Он предлагает практическую информацию по предмету и предоставляется с пониманием того, что ADP не предоставляет юридические или налоговые консультации или другие профессиональные услуги.

Он предлагает практическую информацию по предмету и предоставляется с пониманием того, что ADP не предоставляет юридические или налоговые консультации или другие профессиональные услуги.

Связанные ресурсы

инструмент

Контрольный лист расчета заработной платы для малого бизнеса

FAQ

Расчет заработной платы: Как рассчитать заработную плату?

понимание

Топ-5 самых распространенных ошибок в расчете заработной платы

Что такое расходы на заработную плату? Полное руководство по расходам на заработную плату

Статьи

4 Мин. Читать

15 сентября 2022 г.

Расчет заработной платы начинается с понимания ваших расходов. Это ваши налоги и обязательства по уплате в качестве работодателя. Это руководство покажет все

Сотрудники стоят дорого, не так ли? Заработная плата — это не только ваши самые большие расходы, но и дополнительные затраты на заработную плату!

Я говорю о федеральных налогах, налогах штата, страховых взносах и многом другом. Они также известны как обязательства по заработной плате. Давайте разберем все это и поймем, как это влияет на вашу финансовую отчетность.

Они также известны как обязательства по заработной плате. Давайте разберем все это и поймем, как это влияет на вашу финансовую отчетность.

Вот что мы покроем:

Что такое расходы работодателя на заработную плату?

Удерживаемые налоги

Удержанные выплаты

Налоговые расходы работодателя

Расходы на заработную плату подрядчиков

Как рассчитать расходы на заработную плату

Основные выводы

Что такое расходы работодателя на заработную плату?

Это расходы, которые вы как владелец бизнеса платите за своих сотрудников. Есть два вида для рассмотрения. Во-первых, у вас есть расходы, которые вычитаются из заработной платы вашего сотрудника. Во-вторых, у вас есть налоги на заработную плату и расходы, характерные для вас как работодателя.

Первая категория известна как «удержания», поскольку эти расходы «удерживаются» из общей заработной платы ваших сотрудников. Сначала поговорим о них.

Удерживаемые налоги

Удерживаемые налоги зависят от вашего сотрудника. Когда ваш сотрудник отправит форму W4, вы сможете рассчитать точную сумму налогов, которую вам необходимо удержать. Не волнуйтесь — отличное программное обеспечение для расчета заработной платы сделает это за вас. Определенно инвестируйте в один, чтобы сделать вещи проще.

Когда ваш сотрудник отправит форму W4, вы сможете рассчитать точную сумму налогов, которую вам необходимо удержать. Не волнуйтесь — отличное программное обеспечение для расчета заработной платы сделает это за вас. Определенно инвестируйте в один, чтобы сделать вещи проще.

В общих чертах можно рассчитывать на следующие удерживаемые налоги:

- Федеральный подоходный налог (FIT)

- Подоходный налог штата (SIT)

- FICA (Medicare and Social Security)

Удержания с льгот

Если вы предлагаете комплексный пакет льгот для сотрудников, здесь он будет оплачен! Ну… по крайней мере частично. Вы вычитаете долю сотрудников в льготах из их валовой заработной платы. У вас может быть договоренность, по которой вы также платите точную сумму. Например, если вы предложили фонд 401k, соответствующий работодателю, вы будете платить за это из своего кармана.

Удерживаемые льготы полностью меняются в зависимости от вашей организации.

Примеры могут включать:

- Страхование компенсации заработной платы

- Медицинское страхование

- Коммунальные льготы

- Страхование жизни

- 401ks или другие пенсионные планы Ваши налоги на заработную плату.

Честно говоря, налоги на заработную плату не особенно высоки. Возьмем, к примеру, налог FUTA работодателя — это Федеральный налог на пособие по безработице. Ставка налога FUTA на данный момент составляет 6% на первые 7000 долларов валового дохода, которые зарабатывает сотрудник.

Честно говоря, налоги на заработную плату не особенно высоки. Возьмем, к примеру, налог FUTA работодателя — это Федеральный налог на пособие по безработице. Ставка налога FUTA на данный момент составляет 6% на первые 7000 долларов валового дохода, которые зарабатывает сотрудник.Довольно разумно! В разных штатах могут быть некоторые различия, но основные расходы, которые вы можете ожидать, следующие:

- FUTA (федеральные налоги на безработицу)

- SUTA (государственные налоги на безработицу)

- FICA (медикэр и социальное обеспечение)

Подрядчики

Основное различие между наймом подрядчиков и наемных работников заключается в удержании налогов. Подрядчики несут ответственность за свои собственные налоговые удержания. Они представят свои собственные пакеты FICA и индивидуальные льготы.

Вы платите подрядчику валовую заработную плату, а подрядчик возьмет на себя все хлопоты по налогам. Меньше работы для вас!

Как рассчитать расходы на заработную плату

1.

Убедитесь, что ваши сотрудники заполнили форму W4

Убедитесь, что ваши сотрудники заполнили форму W4Как я уже упоминал, форма W4 содержит ключ к удержанию налогов. Убедитесь, что у новых сотрудников есть заполненная форма W4 до следующего цикла расчета заработной платы.

2. Определите период начисления заработной платы

Это может быть ежеквартально или даже еженедельно.

3. Используйте валовую заработную плату и удержания для расчета чистой заработной платы

Здесь вы вычитаете удерживаемые налоги и пособия из валовой заработной платы сотрудников. Затем вы получите чистую заработную плату сотрудников.

4. Создайте запись в журнале расчета заработной платы для налогов

Теперь рассчитайте свои взносы. При этом учитывается налогооблагаемая сумма заработной платы сотрудников, которую вы рассчитали выше. Вы кредитуете FICA, FUTA, SUTA и любые другие расходы. Опять же — не думайте, что вам нужно делать это с листом Excel. Программное обеспечение для расчета заработной платы спасет вас.

Например, если у вас внезапно забронируют корпоратив и персоналу придется задержаться или доработать без чаевых. Мгновенный бонус будет очень кстати.

Например, если у вас внезапно забронируют корпоратив и персоналу придется задержаться или доработать без чаевых. Мгновенный бонус будет очень кстати.

д.), а также классификацию работника (например, освобожденный или без исключения)

д.), а также классификацию работника (например, освобожденный или без исключения)

Честно говоря, налоги на заработную плату не особенно высоки. Возьмем, к примеру, налог FUTA работодателя — это Федеральный налог на пособие по безработице. Ставка налога FUTA на данный момент составляет 6% на первые 7000 долларов валового дохода, которые зарабатывает сотрудник.

Честно говоря, налоги на заработную плату не особенно высоки. Возьмем, к примеру, налог FUTA работодателя — это Федеральный налог на пособие по безработице. Ставка налога FUTA на данный момент составляет 6% на первые 7000 долларов валового дохода, которые зарабатывает сотрудник. Убедитесь, что ваши сотрудники заполнили форму W4

Убедитесь, что ваши сотрудники заполнили форму W4

Об авторе