Что значит погашение за счет резервов: Что означает погашение кредита за счет созданных резервов банка?

Что означает погашение кредита за счет созданных резервов банка?

Здравствуйте

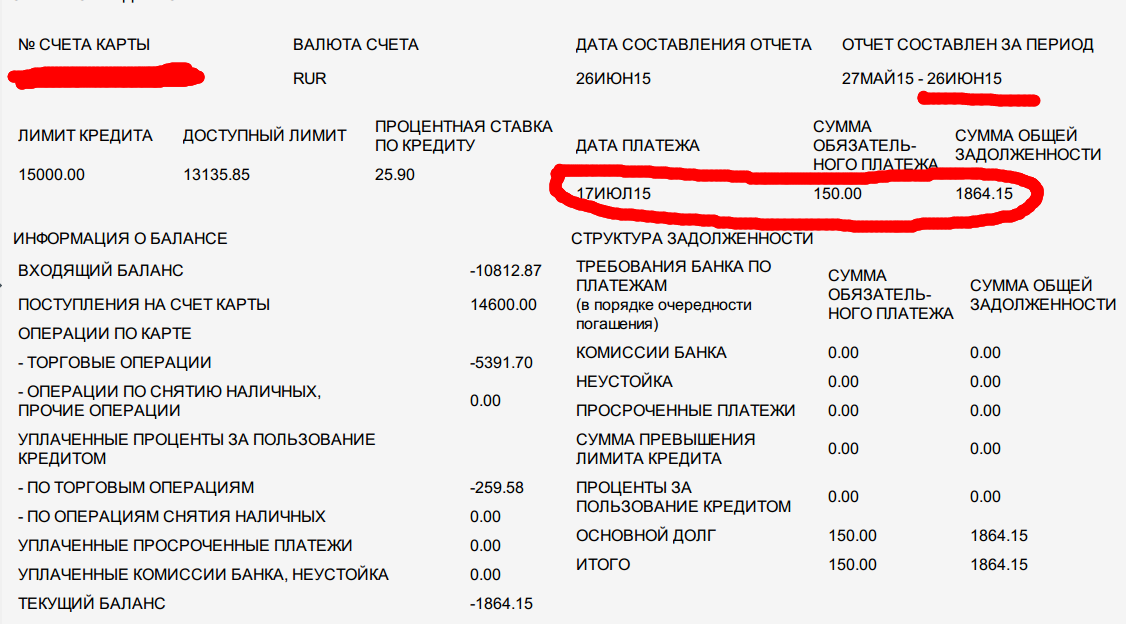

банк прислал письмо о том, что кредит и проценты по нему были погашены за счет созданных резервов банка и нужно оплатить налог для физ лиц.

Что это означает?

, иван, г. Оханск

погашение кредита

Сергей Зубков

Юрист, г. Барнаул

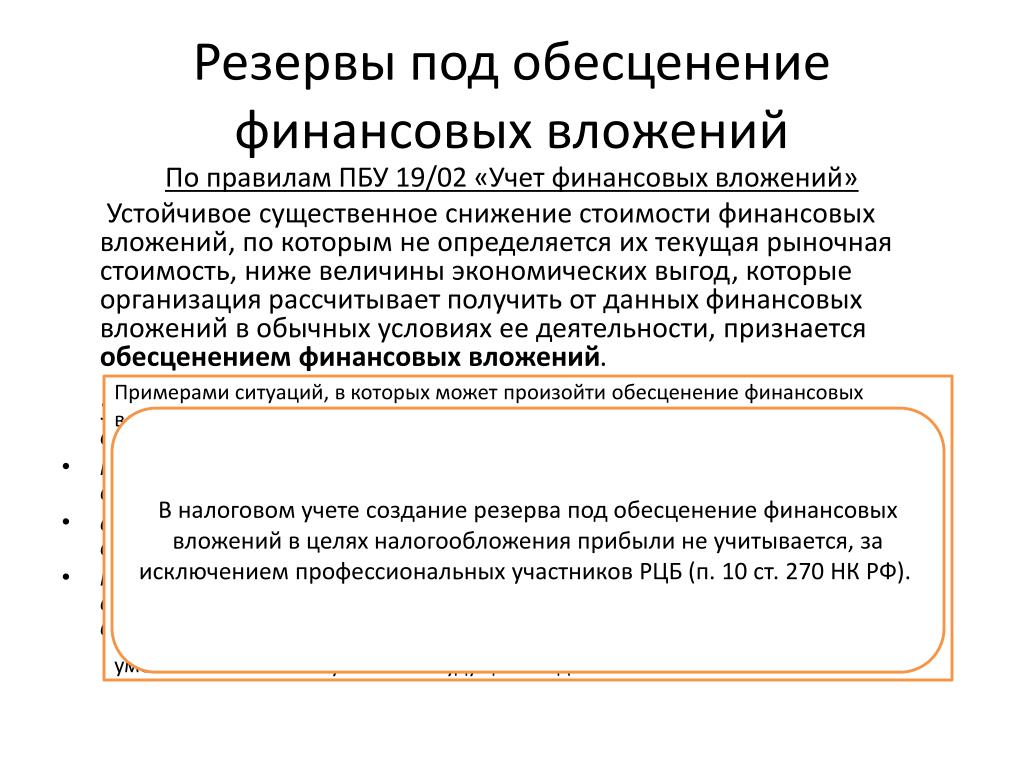

Здравствуйте. Это означает, что вам очень повезло. Взятый вами кредит погашен за счёт резерва банка. Резервы коммерческих банков – это средства, которые призваны обеспечить, в случае необходимости, покрытие убытков банковского учреждения и выплаты по вкладам, покрыть потери по вложениям в прочие активы и финансовые инструменты. Поскольку это привело к тому, что вы получили прибыль, значит обязаны заплатить налог на доходы физических лиц.

Похожие вопросы

При оформлении кредита в Райффайзен банке была оформлена страховка

При оформлении кредита в Райффайзен банке , была оформлена страховка. Сумма страховки 197.000₽. Кредит на пять лет. Разумеется сумма страховки эта рассчитана на пять лет. При досрочном погашении кредита по закону я имею право вернуть страховую сумму, в процентном соотношении за не пройденный период. Я платил кредит без нарушений 13 месяцев и сейчас его досрочно закрыл. Мне хотят вернуть не 75-80% от страховки, а всего лишь 23.500₽, т.к. у банка есть какие то свои формулы по которым он работает со страховой (страховая Райффайзен тоже), а не по закону. Также все данные условия прописаны в памятке, которую на руки мне не давали, а также никуда не отправляли. Подписи в этой памятке не ставятся, но договор мол на неё ссылается. Может ли эта памятка быть юридическим основанием и правом им разрешать действовать в таких случаях, как они по думали, а не как гласит законодательство о ровном дроблении страховой суммы???

Сумма страховки 197.000₽. Кредит на пять лет. Разумеется сумма страховки эта рассчитана на пять лет. При досрочном погашении кредита по закону я имею право вернуть страховую сумму, в процентном соотношении за не пройденный период. Я платил кредит без нарушений 13 месяцев и сейчас его досрочно закрыл. Мне хотят вернуть не 75-80% от страховки, а всего лишь 23.500₽, т.к. у банка есть какие то свои формулы по которым он работает со страховой (страховая Райффайзен тоже), а не по закону. Также все данные условия прописаны в памятке, которую на руки мне не давали, а также никуда не отправляли. Подписи в этой памятке не ставятся, но договор мол на неё ссылается. Может ли эта памятка быть юридическим основанием и правом им разрешать действовать в таких случаях, как они по думали, а не как гласит законодательство о ровном дроблении страховой суммы???

, вопрос №3557536, Дмитрий, г. Кемерово

Семейное право

После прочтения информации в интернете, увидел вариант, что можно создать ребенку счет в банке и положить туда деньги его доли, скажите пожалуйста это возможно?

Добрый день! Есть квартира, которая куплена с использованием материнского капитала. Родители хотят ее подарить нам с женой , только она разделена на доли, в том числе и доля ребенка . После прочтения информации в интернете, увидел вариант , что можно создать ребенку счет в банке и положить туда деньги его доли , скажите пожалуйста это возможно?

Родители хотят ее подарить нам с женой , только она разделена на доли, в том числе и доля ребенка . После прочтения информации в интернете, увидел вариант , что можно создать ребенку счет в банке и положить туда деньги его доли , скажите пожалуйста это возможно?

, вопрос №3557495, Владислав, г. Москва

Страхование

Неужели нет возможности вернуть хотя бы часть средств?

Здравствуйте. Оформила кредит в приложении Альфа Банк 20.12.22. Кредит был экстренный, деньги были нужны срочно, поэтому оформила изначально со страховкой, что бы был больше шанс на одобрение. И я пропустила срок для возврата страховки в 14 дней, ошибочно решила, что праздники не входят в этот срок. Заказав сегодня, 9.01.23 документы по кредиту и страховки на электронную почту выяснилось, что 14 дней дается календарных на возврат, праздники никак не влияют. Страховки две. В одной указано ( та что на сумму 79000 руб ), что страховку можно вернуть либо в срок 14 календарных дней, либо, либо часть возместить, если было ненадлежащее информирование по условиям страхования. По второй страховке ( та, что на небольшую сумму 2840) так же 14 календарных дней, либо часть можно возместить, если было ненадлежащее информирование по условиям страхования, и ещё есть пункт, что вернут часть страховки при досрочном погашении кредита. Вопрос первый — можно ли вернуть хоть часть страховки? Вопрос второй- я была полностью уверена, что за любую страховку можно вернуть часть средств при досрочном погашении, а по факту оказывается, что страховку на 79000 мне не перерасчитают даже при досрочном погашении кредита? А зачем она мне, если кредита уже не будет? А как же закон? Я читала, что страховая обязана вернуть средства, если кредит будет досрочно оплачен, ведь страховалась я только ради кредита. Неужели нет возможности вернуть хотя бы часть средств? Прикладываю договора и очень надеюсь на Вашу помощь!

По второй страховке ( та, что на небольшую сумму 2840) так же 14 календарных дней, либо часть можно возместить, если было ненадлежащее информирование по условиям страхования, и ещё есть пункт, что вернут часть страховки при досрочном погашении кредита. Вопрос первый — можно ли вернуть хоть часть страховки? Вопрос второй- я была полностью уверена, что за любую страховку можно вернуть часть средств при досрочном погашении, а по факту оказывается, что страховку на 79000 мне не перерасчитают даже при досрочном погашении кредита? А зачем она мне, если кредита уже не будет? А как же закон? Я читала, что страховая обязана вернуть средства, если кредит будет досрочно оплачен, ведь страховалась я только ради кредита. Неужели нет возможности вернуть хотя бы часть средств? Прикладываю договора и очень надеюсь на Вашу помощь!

, вопрос №3556023, Анастасия, г. Саратов

Семейное право

Как мне доказать банку и нотариусу что деньги на счете являются мои?

Здравствуйте. У моей бабушки на счете в банке были деньги, которые она собирала мне. На этот счет в банке у меня была доверенность. В связи моего длительного отсутствия время вклада истекло и бабушка разделила сумму денег пополам и открыла два новых счета. После моего прибытия, с бабушкой мы один вклад Обналичили, а второй не смогли, по причине того что он является брокерским вкладом на долгий срок и на него не делается доверенность и мы с бабушкой решили дождаться пока истечет срок, чтобы его обналичить. Но к сожалению бабушка умерла. Как мне доказать банку и нотариусу что деньги на счете являются мои? Помимо меня у бабушки есть сын и внуки, которые имеют право на наследство.

У моей бабушки на счете в банке были деньги, которые она собирала мне. На этот счет в банке у меня была доверенность. В связи моего длительного отсутствия время вклада истекло и бабушка разделила сумму денег пополам и открыла два новых счета. После моего прибытия, с бабушкой мы один вклад Обналичили, а второй не смогли, по причине того что он является брокерским вкладом на долгий срок и на него не делается доверенность и мы с бабушкой решили дождаться пока истечет срок, чтобы его обналичить. Но к сожалению бабушка умерла. Как мне доказать банку и нотариусу что деньги на счете являются мои? Помимо меня у бабушки есть сын и внуки, которые имеют право на наследство.

, вопрос №3555988, Иван, г. Владивосток

Гражданское право

Сейчас банк присылает письма о том, что по тому же договору я ещё должна, когда исполнительный лист уже закрыт

Здравствуйте. Я выплатила по договору банку долг за кредит через приставов. Сейчас банк присылает письма о том, что по тому же договору я ещё должна, когда исполнительный лист уже закрыт. Такое возможно?

Сейчас банк присылает письма о том, что по тому же договору я ещё должна, когда исполнительный лист уже закрыт. Такое возможно?

, вопрос №3555782, Анастасия, г. Москва

Россия смогла заплатить по внешним долгам из замороженных резервов — РБК

После заморозки валютных активов ЦБ Минфин выплатил держателям своих долларовых облигаций уже почти $300 млн. Платежи идут из заблокированных резервов, говорят источники РБК

Фото: Андрей Любимов / РБК

Источником долларовых платежей по внешнему государственному долгу России, проведенных Минфином в марте, несмотря на санкции, были замороженные валютные резервы Банка России, сообщил РБК источник, близкий к министерству, и подтвердил федеральный чиновник, знакомый со схемой выплат.

При выплатах инвесторам средства «списываются с наших замороженных валютных резервов», уточнил источник РБК.

РБК не удалось получить ответ от Минфина США, который в начале марта с оговорками разрешил инвесторам получать долговые платежи от России.

adv.rbc.ru

«Выплаты происходили из средств федерального бюджета с использованием счетов Банка России», — сообщили РБК в пресс-службе Минфина России. РБК направил запрос в ЦБ.

adv.rbc.ru

Министр финансов Антон Силуанов 10 марта заявлял, что министерство сначала даст платежные поручения агентам в соответствии с эмиссионной документацией, чтобы осуществить платеж в долларах. «Это будет возможно только при условии разморозки валютных счетов ЦБ и правительства», — говорил Силуанов. В противном случае Минфин собирался платить в рублях. 14 марта ведомство направило платежное поручение американскому банку-корреспонденту JPMorgan Chase на $117 млн, и оно было исполнено.

Телекомпания CNN отмечала, что «средства, которые страна использовала для долговых выплат, исходили из замороженных внешних активов России, попавших под санкции». Представитель Минфина США говорил, что Вашингтон разрешит эти платежи. Если бы США заставили Москву платить кредиторам из валютных резервов, которые не заблокированы, это означало бы, что больше резервов уводится из-под контроля российских властей, однако, судя по всему, недавние платежи Минфина проводились из заблокированных резервов, пишет стратег BlueBay Asset Management Тимоти Эш.

По подсчетам РБК, с середины марта Россия выплатила $285 млн купонного дохода по нескольким еврооблигационным выпускам. Западные инвесторы их получили, но до российских держателей валютных госбондов выплаты пока не дошли из-за приостановки расчетов западными клиринговыми системами на фоне санкций. 4 апреля Минфину предстоит погасить евробонды на $2 млрд. По этому выпуску Минфин уже объявил публичное предложение о добровольном выкупе этих бумаг за рубли, которое действовало до вечера 30 марта. Цель такой операции — обеспечить возврат денег держателям в России.

На последнем этапе расчетная система, с которой при первичном размещении бумаг договорился Минфин, должна перевести деньги конечным держателям бумаг. В норме это рутинная процедура, но не сейчас: Euroclear пока не проводит расчеты с российскими инвесторами из-за санкционных проверок, объясняет источник РБК. Российские резиденты владеют примерно половиной всех суверенных еврооблигаций, находящихся в обращении, следует из данных Банка России.

Бывший старший советник подразделения Минфина США по финансовым санкциям OFAC Брайан О’Тул сказал РБК, что США могли отдельным частным решением законно разрешить использовать для этого ограниченные счета ЦБ, но «это было бы странно с точки зрения внешнеполитических целей Вашингтона». В генеральной лицензии OFAC (.pdf), в целом разрешившей кредиторам принимать долговые платежи от России до 25 мая, есть оговорка: с целью исполнения таких платежей нельзя списывать деньги со счетов ЦБ, Минфина или ФНБ в американских финансовых институтах. Замороженные долларовые активы ЦБ по определению находятся у американского института. У России по-прежнему значительные поступления твердой валюты от экспорта и было несколько возможностей, как платить долларовые купоны и без использования блокированных активов, считает эксперт: например, ЦБ мог просто продать рубли, купить на них доллары и направить их на погашение обязательств перед иностранными кредиторами. Также Россия могла дать промежуточному контрагенту (американскому банку) рубли, банк мог купить на них доллары на внутреннем российском рынке и передать кредиторам, соглашается профессор финансов РЭШ Олег Шибанов.

После 25 мая, когда истечет генеральная лицензия OFAC, разрешающая всем инвесторам принимать платежи по российскому внешнему госдолгу, американские резиденты должны будут обращаться за индивидуальными разрешениями для получения процентов или основного долга от России, предупреждал Минфин США. После этого срока ситуация может поменяться, и России могут запретить окончательно платить иностранным инвесторам в оригинальной валюте выпусков, считает Шибанов. Для такого случая Минфин разработал временный порядок выплат, согласно которому при невозможности платежей в долларах или евро средства будут переводиться нерезидентам на спецсчета в рублевом эквиваленте.

Что это такое и как это работает

От

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка. Он является автором книг по техническому анализу и торговле иностранной валютой, опубликованных John Wiley and Sons, а также выступал в качестве приглашенного эксперта на CNBC, BloombergTV, Forbes и Reuters среди других финансовых СМИ.

Узнайте о нашем редакционная политика

Обновлено 17 мая 2022 г.

Рассмотрено

Сьерра Мюрри

Рассмотрено Сьерра Мюрри

Полная биография

Сьерра Мюрри — эксперт в области банковского дела, кредитных карт, инвестиций, займов, ипотеки и недвижимости. Она является банковским консультантом, агентом по подписанию кредита и арбитром с более чем 15-летним опытом финансового анализа, андеррайтинга, кредитной документации, проверки кредита, соблюдения банковских требований и управления кредитными рисками.

Узнайте о нашем Совет по финансовому обзору

Что такое резерв для погашения долговых обязательств (DRR)?

Резерв погашения долговых обязательств (DRR) — это положение, в котором говорится, что любая индийская корпорация, выпускающая долговые обязательства, должна создать службу погашения долговых обязательств, чтобы защитить инвесторов от возможности дефолта компании. Это положение было добавлено в Закон об индийских компаниях 1956 года поправкой, внесенной в 2000 году.

Это положение с годами обновлялось Министерством корпоративных дел Индии, чтобы отразить новые требования СРБ. Хотя в марте 2014 г. резервные требования начинались с 50%, в апреле 2014 г. они были быстро снижены до 25%. Начиная с 2019 г., они были снижены до 10% от стоимости непогашенных долговых обязательств.

Долговые обязательства

Ключевые выводы

- Резерв на погашение долговых обязательств (DRR) — это требование, предъявляемое к индийским корпорациям, выпускающим долговые обязательства.

- DRR требует, чтобы корпорация создала службу погашения долговых обязательств, чтобы защитить инвесторов от возможности дефолта компании.

- Это правило предлагает инвесторам определенную степень защиты, поскольку долговые обязательства не обеспечены активами, залогом или какой-либо другой формой залога.

- Резерв должен составлять не менее 10% от номинальной стоимости выпущенных долговых обязательств.

- Компания может использовать средства, депонированные в DRR, только для погашения долговых обязательств.

Как работает резерв для погашения долговых обязательств (DRR)

Облигация — это долговая ценная бумага, которая позволяет инвесторам занимать деньги по фиксированной процентной ставке. Этот инструмент считается необеспеченным, поскольку он не обеспечен активами, залогом или какой-либо другой формой залога.

Таким образом, чтобы защитить держателей долговых обязательств от риска дефолта со стороны компании-эмитента, раздел 117C Закона об индийских компаниях 1956 года ввел мандат на резерв для погашения долговых обязательств (DRR). Этот мандат требует, чтобы компании откладывали наличными определенный процент от суммы, привлеченной в результате выпуска долговых обязательств, в специальный фонд только для использования в крайних случаях для погашения своих долговых обязательств, а не в случае дефолта по долговым обязательствам.

Этот мандат требует, чтобы компании откладывали наличными определенный процент от суммы, привлеченной в результате выпуска долговых обязательств, в специальный фонд только для использования в крайних случаях для погашения своих долговых обязательств, а не в случае дефолта по долговым обязательствам.

В марте 2014 года Министерство корпоративных дел (MCA) издало Правила для компаний (акционерный капитал и долговые обязательства), требующие от компаний создания DRR, равного не менее 50% суммы, привлеченной посредством выпуска долговых обязательств. В апреле 2014 года эта ставка была быстро изменена до 25%, что облегчило бы компаниям привлечение капитала и по-прежнему защищало бы интересы инвесторов.

Этот резерв капитала, который должен финансироваться за счет прибыли, которую эмитенты получают каждый год до погашения долговых обязательств, был снова снижен в 2019 году и теперь должен составлять не менее 10% номинальной стоимости долгового обязательства.

Пример резерва для погашения долговых обязательств

Предположим, компания выпустила долговые обязательства на сумму 10 миллионов долларов США 10 января 2021 года со сроком погашения 31 декабря 2025 года. дата погашения.

дата погашения.

Компании, которые не смогут создать такие резервы в течение 12 месяцев после выпуска долговых обязательств, должны будут выплатить держателям долговых обязательств штрафы в размере 2% годовых. Но компаниям не обязательно сразу пополнять резервный счет одним крупным депозитом. Скорее, у них есть возможность каждый год пополнять счет на соответствующую сумму, чтобы удовлетворить требование 10%.

До 30 апреля каждого года компании также обязаны резервировать или депонировать не менее 15% суммы своих долговых обязательств, срок погашения которых наступает 31 марта следующего года. Эти средства, которые могут быть либо размещены в зарегистрированном банке, либо инвестированы в корпоративные или государственные облигации, должны использоваться для выплаты процентов или основной суммы по долговым обязательствам со сроком погашения в течение года и не могут использоваться для каких-либо других целей.

Причины снижения требований к резервам на погашение с 25% до 10% включают необходимость облегчить компаниям привлечение капитала и помочь расширить рынок облигаций Индии.

Особые указания

Услуга погашения долговых обязательств применяется только к долговым обязательствам, выпущенным после принятия поправки 2000 года к Закону об индийских компаниях 1956 года. А компании, подпадающие под следующие четыре категории, полностью освобождаются от требований DRR:

- Всеиндийские финансовые учреждения (AIFI), регулируемые Резервным банком Индии (RBI)

- Другие финансовые учреждения, регулируемые RBI

- Банковские компании как для государственных, так и для частных долговых обязательств

- Компании по финансированию жилищного строительства, зарегистрированные в Национальном жилищном банке

В случае частично конвертируемых долговых обязательств резервы на погашение долговых обязательств должны создаваться только для неконвертируемой части — единственной подлежащей погашению части. Компания не может использовать средства, выделенные на DRR, для каких-либо целей, кроме погашения долговых обязательств.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Министерство корпоративных дел. «Компании (акционерный капитал и долговые обязательства) о внесении изменений в правила, 2019 г., «Страница 4. По состоянию на 6 августа 2021 г.

КПМГ. «Пересмотр Правил создания резерва для погашения долговых обязательств», стр. 1. По состоянию на 6 августа 2021 г.

Определение резерва погашения капитала

Резервы капитала жизненно важны для многих предприятий. Эти резервы действуют как сберегательные счета, которые могут помочь бизнесу преодолеть определенные финансовые проблемы. Однако резервы капитала регулируются, поэтому владельцам бизнеса и менеджерам важно понимать различия.

Однако резервы капитала регулируются, поэтому владельцам бизнеса и менеджерам важно понимать различия.

Резерв на погашение капитала — это один из видов резерва, который многие предприятия открывают и откладывают на черный день. Компании могут открывать эти резервы только при определенных обстоятельствах и использовать капитал в уникальных ситуациях. Прежде чем прикасаться к этому резерву в своем бизнесе, убедитесь, что вы понимаете основное значение, как рассчитать размер фонда, преимущества, которые может получить ваша компания, и другие законы, относящиеся к этому типу фонда.

Виды резервов

Компании могут создавать резервы для самых разных целей, но важно использовать правильный аккаунт для каждой цели. В целом существует две категории резервов: капитальные и доходные. Резервы доходов формируются из операционной прибыли, которую компания не распределяет между акционерами. Эти счета можно использовать в качестве сбережений для конкретных целей или общих резервов на все случаи жизни.

В то время как резервы доходов часто довольно гибки, резервы капитала имеют больше ограничений. Одним из видов резервного капитала является эмиссионный доход. Эти резервы берут акции и долговые обязательства, которые бизнес продает в качестве премии, и использует добавочный капитал для присуждения бонусных акций, списания предварительных расходов, связанных с созданием компании учредителями, или даже для погашения задолженности по премиальным выплатам от выкупа акций.

Следующий тип основного капитала известен как резерв переоценки. Этот счет возникает, когда оценщик повторно смотрит на активы и решает, что стоимость увеличилась. С этим новым капиталом бизнес может выпускать бонусные акции.

Наконец, третий тип резерва капитала — это резерв погашения капитала. Он поставляется с другими параметрами и использует другие параметры, чем его кузены резервного капитала.

Резерв для выкупа капитала Значение

Неискушенному глазу многие бизнес-термины могут показаться синонимами. Например, вы можете простить кого-то за то, что он считает, что «резервный капитал» и «резервный капитал» имеют одно и то же значение. Однако терминология, связанная с капиталом, специфична.

Например, вы можете простить кого-то за то, что он считает, что «резервный капитал» и «резервный капитал» имеют одно и то же значение. Однако терминология, связанная с капиталом, специфична.

Термин «резерв на погашение капитала» относится конкретно к типу фонда, который бухгалтеры указывают как в финансовых отчетах, так и во внутренних счетах. Есть несколько способов, которыми ваш бизнес может получить эти средства. Возможно, наиболее распространенным источником резервных средств для погашения капитала является выкуп акций. Когда компания выкупает акции у акционеров, она должна создать резервный фонд для погашения капитала и должным образом управлять им.

Средства в резерве на погашение капитала не подлежат распределению. Это обозначение означает, что бизнес не может использовать капитал для выплаты акционерам в рамках выплаты дивидендов.

Какие компании выпускают акции

Не всем компаниям необходимо использовать резерв для погашения капитала. В конце концов, это только для компаний, которые выкупают акции своих собственных акций. Поэтому о резервных фондах для выкупа капитала должны заботиться только компании, выпускающие акции.

В конце концов, это только для компаний, которые выкупают акции своих собственных акций. Поэтому о резервных фондах для выкупа капитала должны заботиться только компании, выпускающие акции.

Частные компании выпускают акции только тем, кто находится внутри организации. Публичные компании продают акции покупателям со всего мира. Существует несколько типов акций, каждый из которых имеет свои правила.

Обыкновенные акции, также называемые обыкновенными акциями, являются наиболее популярным типом акций, выпускаемых предприятиями. Эти акции дают владельцу право голоса, но не более того. Привилегированные акции являются усовершенствованием обыкновенных акций. Любые невыплаченные дивиденды переносятся.

Погашаемые акции, пожалуй, наиболее важны для резервов на погашение капитала. Эти акции поставляются с условием, что компания может отозвать акции в любое время. Каждый из этих акционеров может голосовать, когда совет призывает инвесторов принять важные решения. Кроме того, они получат дивиденды, если компания будет выкуплена или если она объявит дивиденды.

Другая обыкновенная акция является неголосующей. Как следует из названия, владельцы этих акций не имеют права голоса. Часто это типы акций, которые предприятия выпускают для сотрудников в рамках компенсационного пакета.

Когда создавать резервы для погашения капитала

Комиссия США по ценным бумагам и биржам регулирует использование этих средств. Таким образом, важно правильно создавать и использовать резервы для выкупа капитала. Хотя название предполагает, что вы должны создать этот фонд только в том случае, если вы выкупаете акции, вы также должны сделать такой резерв, если вы покупаете акции.

Разница между выкупом и выкупом акций тонкая, но важная. «Выкуп» обычно относится к компании, которая возвращает деньги покупателю за привилегированные акции, такие как ценные бумаги. Между тем, «выкуп» используется для описания акта выкупа обыкновенных акций, подобных акциям на фондовом рынке. Однако для целей резервов на выкуп капитала «выкуп» относится к акту выкупа любых акций, будь то обыкновенные акции или привилегированные акции. Однако тип акций, которые компания выкупает, действительно влияет на то, как эта сделка будет выглядеть в балансе.

Однако тип акций, которые компания выкупает, действительно влияет на то, как эта сделка будет выглядеть в балансе.

Когда вы выкупаете акции и создаете резервный фонд для выкупа капитала, очень важно убедиться, что вы делаете это правильно. Каждая страна может иметь свои собственные законы, касающиеся этих учетных записей, поэтому важно проверить уникальные законы вашей юрисдикции.

Как выкупить акции

Чтобы создать резерв для выкупа капитала, вы должны сначала выкупить капитал для внесения в фонд. Есть несколько важных соображений, которые необходимо сделать перед завершением этой части сделки.

Во-первых, убедитесь, что акции, которые вы выкупаете, подходят для этого. Существует несколько типов акций, которые вы можете выпустить, и только некоторые из них подлежат юридическому погашению. Предприятие должно считать акции подлежащими выкупу на момент их выпуска. Погашаемые акции имеют так называемую «цену отзыва». Это сумма, за которую компания может заставить акционеров продать акции в любое время.

Это сумма, за которую компания может заставить акционеров продать акции в любое время.

После отправки запроса на обратный звонок у ваших инвесторов есть определенное количество дней, чтобы ответить и продать свои акции. Для взаимных фондов это обычно около семи дней. Вы также должны учитывать внутренние нагрузки, которые представляют собой процент от стоимости акций. В некоторых случаях вы можете платить комиссию за погашение вместо внутренних нагрузок, которые не так сильно различаются.

Когда вместо этого выкупать свои акции

Если ваши акции не подлежат выкупу или если цена отзыва слишком низкая, вы можете вместо этого выкупить свои акции. Компания не может заставить инвестора продать эти акции, а это значит, что вы не сможете выкупить все, что захотите. Тем не менее, есть несколько причин, чтобы выбрать этот вариант вместо выкупа.

Во-первых, цена отзыва иногда может быть выше, чем стоимость акции. В этом случае дешевле выкупить акции по рыночной стоимости. Во многом это позволяет компании действовать так же, как дневной трейдер с философией «покупай дешево, продавай дорого». Если и когда придет время, вы можете перепродать акции и получить дополнительную прибыль.

Во многом это позволяет компании действовать так же, как дневной трейдер с философией «покупай дешево, продавай дорого». Если и когда придет время, вы можете перепродать акции и получить дополнительную прибыль.

Даже если цена отзыва и рыночная стоимость аналогичны, вы можете рассмотреть план выкупа вместо погашения. Выкуп акций вместо их погашения увеличивает коэффициент прибыли на акцию (EPS) бизнеса. Акционерам нравится видеть это в финансовой отчетности вашей компании. В некоторых случаях этот выкуп может использовать законы спроса и предложения в вашу пользу.

Наконец, вы можете захотеть выкупить акции, если ваша компания сможет получить более 50% акций в процессе. Это может открыть множество вариантов, которые не позволил бы выкуп.

Как использовать этот резерв

Поскольку он создается из капитала, а не из доходов, существует множество ограничений на то, как компания может использовать резервы для погашения капитала. Как правило, бизнес может использовать эти резервы только для выпуска новых, полностью оплаченных бонусных акций. Вы не обязаны выпускать эти акции сразу. Вместо этого ваш бизнес может использовать этот капитал по мере необходимости. При выпуске новых акций вы можете оценить их по номиналу, с премией или даже со скидкой.

Как правило, бизнес может использовать эти резервы только для выпуска новых, полностью оплаченных бонусных акций. Вы не обязаны выпускать эти акции сразу. Вместо этого ваш бизнес может использовать этот капитал по мере необходимости. При выпуске новых акций вы можете оценить их по номиналу, с премией или даже со скидкой.

Выпуск новых акций является наиболее распространенным способом использования резервов для погашения капитала. Некоторые обстоятельства могут позволить компаниям реализовать различные стратегии. Например, некоторые предприятия в Соединенном Королевстве могут использовать сокращение капитала. Это позволяет бизнесу списывать его как реализованную прибыль, которую он затем может выплатить акционерам или выкупить больше акций. Однако важно отметить, что это может относиться не ко всем предприятиям. Безопаснее всего использовать резервы для выпуска новых акций, как и предполагалось.

В этом случае вы можете использовать резерв для выплаты кредиторам, которые хотят, чтобы вы полностью выплатили их бонусные доли.

Зачем нужен резерв на погашение капитала

Резервы на погашение капитала относительно новы в деловом мире. Это заставляет многих людей задаваться вопросом, почему они вообще существуют и почему многие правительства предписывают их использование. Хотя это не всегда сразу очевидно, этот тип капитала служит многим целям.

Во-первых, резервы для погашения капитала защищают кредиторов компании. Эта защита исходит из того факта, что имеется достаточно капитала для покрытия их потребностей в любой момент времени. Например, без резерва на погашение капитала компания могла выкупить акции, чтобы заплатить себе много денег, а затем, когда дела пошли не так хорошо, у кредиторов. Резерв гарантирует кредиторам, что этого не произойдет и что всегда будет достаточно средств для покрытия кредитных потерь.

С другой стороны, резервы на погашение капитала также защищают компанию. Ведь когда к вам постучится кредитор, компании не придется рассчитывать на оборотный капитал. Вместо того, чтобы выяснять, какая часть рабочей силы будет сокращена или где сократить производство, вы можете просто взять данные из счета, который вы сделали специально для этой ситуации.

Вместо того, чтобы выяснять, какая часть рабочей силы будет сокращена или где сократить производство, вы можете просто взять данные из счета, который вы сделали специально для этой ситуации.

В целом, этот фонд служит душевным спокойствием как для кредиторов, так и для компаний. Таким образом, резерв удерживает как деловых людей, так и акционеров в равной степени, поддерживая баланс, который необходим здоровой компании.

Формула резерва для погашения капитала

Когда компания создает резерв для погашения капитала, бухгалтеры могут обеспечить выпуск максимально выгодного количества акций. Чтобы решить, как выпустить эти акции, вы можете сделать несколько быстрых расчетов, которые зависят от многих факторов.

Например, если вы выпускаете новые акции, чтобы выкупить старые акции, вы можете быстро определить, сколько нужно положить на резервный счет для выкупа капитала. Просто найдите разницу между стоимостью новых выпущенных вами акций, обязательно включив в свои расчеты как привилегированные, так и обыкновенные акции.

Об авторе