Commodity channel index – Индикатор CCI — стратегия использования на Forex

Индекс товарного канала — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 23 ноября 2013; проверки требуют 6 правок. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 23 ноября 2013; проверки требуют 6 правок. Индекс товарного канала построенный по 14 периодам.Индекс товарного канала (англ. commodity channel index, англ. CCI) — технический индикатор, основанный на анализе текущего изменения отклонения цены от её среднего значения за определённый период и среднестатистического абсолютного значения этого параметра[1][2][3][4][5].

Несмотря на название, данный индикатор применим к любым финансовым рынкам[1][2].

Разработчиком CCI является Дональд Ламберт (англ. Donald Lambert)[2], который впервые опубликовал статью о нём в октябре 1980 года в журнале Commodities (ранее Futures) (англ.)русск.

Предполагается, что если цена отклоняется от своей скользящей средней на интервал, больший чем обычный для рассматриваемого периода, то происходит изменение тренда[1][2][3][4][5].

Типичная цена[править | править код]

В качестве ключевого ценового показателя для своего индикатора Дональд Ламберт вводит понятие типичная цена (англ. typical price), которая вычисляется по следующей формуле[2]:

- Typical Pricet=pt=hight+lowt+closet3,{\displaystyle {\text{Typical Price}}_{t}=p_{t}={\frac {high_{t}+low_{t}+close_{t}}{3}},}

где Typical Pricet{\displaystyle {\text{Typical Price}}_{t}} (в дальнейшем pt{\displaystyle p_{t}}) — типичная цена, hight{\displaystyle high_{t}} — максимальная цена, lowt{\displaystyle low_{t}} — минимальная цена, closet{\displaystyle close_{t}} — цена закрытия рассматриваемого периода t{\displaystyle t}.

Например, для торгового дня в котором максимальная цена равнялась 1,2200, минимальная была равна 1,2080, а закрытие произошло на уровне 1,2150, типичная цена равна:

- pt=1,2200+1,2080+1,21503=1,2143.{\displaystyle p_{t}={\frac {1,2200+1,2080+1,2150}{3}}=1,2143.}

Вычисление CCI[править | править код]

Индекс торгового канала рассчитывается как приведённое отношение текущего отклонения типичной цены от её простого скользящего среднего к среднему абсолютному отклонению этой величины[1][2][3]:

- CCIt=10,015⋅pt−SMAn(pt)MADn(pt),{\displaystyle CCI_{t}={\frac {1}{0,015}}\cdot {\frac {p_{t}-{\textit {SMA}}_{n}(p_{t})}{{\textit {MAD}}_{n}(p_{t})}},}

где CCIt{\displaystyle CCI_{t}} — значение индекса товарного канала, 10,015{\displaystyle {\frac {1}{0,015}}} — коэффициент приведения, pt{\displaystyle p_{t}} — типичная цена, SMAn(pt){\displaystyle SMA_{n}(p_{t})} — простое скользящее среднее типичной цены, MADn(pt){\displaystyle MAD_{n}(p_{t})} — среднее абсолютное отклонение типичной цены от её скользящей средней за период n{\displaystyle n}.

Коэффициент приведения носит косметический характер и призван уложить 23{\displaystyle {\frac {2}{3}}} значений абсолютного отклонения в промежуток [−100,100]{\displaystyle [-100,100]}:

- 10,015=100⋅23.{\displaystyle {\frac {1}{0,015}}=100\cdot {\frac {2}{3}}.}

Простое скользящее среднее типичной цены является средним арифметическим этой цены за n{\displaystyle n} периодов:

- SMAn(pt)=1n∑i=0n−1pt−i.{\displaystyle {\textit {SMA}}_{n}(p_{t})={\frac {1}{n}}\sum _{i=0}^{n-1}p_{t-i}.}

Среднее абсолютное отклонение, является средним арифметическим абсолютного отклонения типичной цены от её скользящей средней за n{\displaystyle n} периодов:

- MADn(pt)=1n∑i=0n−1|pt−i−SMAn(pt−i)|.{\displaystyle {\textit {MAD}}_{n}(p_{t})={\frac {1}{n}}\sum _{i=0}^{n-1}|p_{t-i}-SMA_{n}(p_{t-i})|.}

Классической считается стратегия, при которой сделки происходят в случаях, когда CCI поднимается выше 100 или опускается ниже −100[1][2][3][4]. То есть:

- Для длинных позиций:

- Покупать, когда CCI поднимается выше 100.

- Продавать, когда CCI опускается ниже 100.

- Для коротких позиций:

- Продавать (коротко), когда CCI опустится ниже −100.

- Покупать (коротко), когда CCI поднимется выше −100.

Некоторые авторы[2] рекомендуют в качестве сигнальной линии использовать нулевое значение, называя подобную стратегию индикатором Zero CCI, то есть:

- Покупать (открывать длинную, закрывать короткую позицию), когда CCI поднимается выше нуля.

- Продавать (закрывать длинную, открывать короткую позицию), когда CCI опустится ниже нуля.

ru.wikipedia.org

Индекс Товарного Канала (Commodity Channel Index, CCI)

Индикатор CCI: как им пользоваться

Торговые сигналы

Отображение в терминале QUIK

Материалы по теме

Индекс товарного канала создан и впервые предложен Дональдом Ламбертом в 1980 году. Он измеряет отклонение цены инструмента от его среднестатистической стоимости. Несмотря на употребление слова «товарный», индикатор в равной степени применим как к товарным фьючерсам, так и к акциям или валюте.

Несмотря на 37-летнюю историю и наличие индикатора во всех биржевых торговых программах, он всё же уступает по популярности таким индикаторам, как скользящие средние, индекс направленного движения, стохастический осциллятор, индекс относительной силы и т.п. Это объясняется специалистами недостатком литературы по этому индикатору и настойчивостью Ламберта в привязывании CCI к теории циклов.

Неудивительно, что вокруг данного индикатора сложилась крайне противоречивая ситуация, которая выражается в диаметрально противоположных подходах интерпретации его сигналов. С одной стороны, во многих книгах по техническому анализу и торговых платформах индикатор CCI описан как осциллятор, служащий для определения уровня перекупленности и перепроданности. С другой стороны, сам разработчик индикатора создавал его в качествеи следящего за трендом инструмента, который определяет момент возникновения сильного и устойчивого тренда для открытия позиции в направлении существующей тенденции.

Индикатор CCI: как им пользоваться

По идее Д. Ламберта, формула индикатора вычисляет простую скользящую среднюю от средних дневных цен (max+min+close/3), а затем вычисляет среднее отклонение, которое является суммой разностей между средней ценой каждого периода и простой скользящей средней. Среднее отклонение далее умножается на константу, которую Ламберт определил как 0.015, и делит разность между сегодняшней ценой и простой скользящей средней. Результат представляется как число, которое может быть как положительным, так и отрицательным.

Формула:

CCI = (P — MA(P, N)) / (k • MD)

P — цена выбранного типа

MA(P, N) — скользящая средняя выбранного типа

k — выбранный коэффициент

MD = ∑(|P(i) — m|, N) / N — среднее отклонение

m = ∑(P(i), N) / N

Изменяя количество периодов, используемых для вычисления простой скользящей средней, мы можем делать индикатор либо более чувствительным и быстрым, либо менее чувствительным, сглаживая тем самым рыночную волатильность. По замыслу создателя индикатора, чем больше значение CCI, тем сильнее тренд и, следовательно, торговля должна идти в направления тренда.

Предполагается, что внутри интервала от +100 до -100 попадает большинство случайных значений индекса. Если же значение индекса выходит за границы этого интервала, то это уже считается неслучайным. Следовательно, подобные сильные движения говорят о зарождении устойчивого тренда.

Рис. 1. Отображение CCI в торговом терминале

Торговые сигналы

Ламберт изначально создал индикатор товарного канала для нахождения начала и конца предполагаемых сезонных циклических ценовых моделей. Он считал, что колебания цены инструмента между линиями +100 и -100 являются случайными и не имеют ценности для торговли. Он предлагал открывать длинные позиции только тогда, когда индикатор выходит выше уровня +100. Значительное падение ниже линии +100, например, ниже нулевой линии, считается сигналом к выходу из длинной позиции. В свою очередь, правила открытия короткой позиции предлагают открывать шорт, когда индикатор падает ниже уровня -100, а закрывать тогда, когда он поднимается значительно выше -100, пересекая нулевую линию.

Рис. 2. Определение сигналов на открытие и закрытие позиции (лонг) по трендследящей стратегии

Несмотря, на то, что сам разработчик индикатора видел в нём инструмент для выявления сильного тренда, в настоящее время во многих торговых платформах данный индикатор представлен уже осциллятором, служащим для определения уровня перекупленности или перепроданности. В этой связи интерпретация сигналов на открытие и закрытие позиции определяется совершенно по-другому. В этом случае, когда индикатор оказывается выше уровня +100, возникает состояние перекупленности рынка, следовательно, увеличивается вероятность разворота вниз. Поэтому, как только индикатор, падая, пересекает линию +100 сверху вниз, приходит сигнал на открытие шорта. Если же индикатор CCI упал ниже линии -100, то возникает состояние перепроданности. Следовательно, как только индикатор, вырастая, пересекает линию -100 снизу вверх, необходимо закрывать шорт и открывать лонг.

Рис. 3. Определение сигналов на открытие и закрытие позиций (лонг и шорт) по контртрендовой стратегии

К вышеперечисленным видам интерпретации сигналов можно добавить ещё следящий за трендом сигнал на открытие и закрытие позиции при пересечении нулевой линии. В этом случае (при пересечении индикатором нулевой линии снизу вверх) необходимо открывать длинную позицию, а при пересечении нулевой отметки сверху вниз необходимо закрывать лонг и открывать шорт.

Рис. 4. Определение сигналов на открытие и закрытие позиции (лонг) по следящей за трендом стратегии при пересечении нулевой линии

Считается эффективным использование индикатора Commodity Channel Index в роли фильтра для входа. Например, если индикатор находится выше уровня +200, то длинные позиции открывать не рекомендуется, так как в этом случае растущая тенденция теряет силу. И, наоборот, не рекомендуется открывать короткие позиции, если индикатор находится ниже уровня -200, так как падающая тенденция в этом случае значительно теряет силу.

Ко всему прочему, на данном индикаторе применимы приемы работы по дивергенциям, использования элементов графического анализа в виде построения линий поддержки и сопротивления, фигур разворота и продолжения тренда.

Отображение CCI в терминале QUIK

Для установки индикатора на ценовой график, необходимо нажать в окне анализируемого актива клавишу Insert для вывода окна «Добавление графика». Затем в открывшемся окне в списке доступных индикаторов следует выбрать и нажать клавишу «Добавить».

Рис. 5. Выбор индикатора CCI из списка окна «Добавление графика»

Рис. 6. Индикатор CCI в новой области окна графика анализируемого актива

Для изменения характеристик индикатора следует нажать сочетание клавиш Ctrl+E и в появившемся диалоговом окне «Редактирование настроек графика» выбрать в левой области индикатор CCI. Для изменения цветовых параметров отображения необходимо переключиться на вкладку «Свойства», где в графе «Цвет линии» можно выбрать интересующий цвет и толщину линии.

Рис. 7. Изменение параметров цветового отображения индикатора CCI в окне «Редактирование настроек графика»

Для изменения периода ССI требуется перейти на вкладку «Параметры» окна «Редактирования настроек графика». По умолчанию период равен 9 свечам.

Рис. 8. Изменение параметров периода ССI

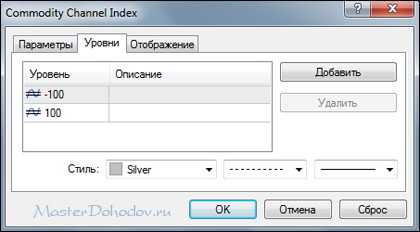

Для установления уровней +100, -100 и 0 следует перейти на вкладку «Уровни» и в поле «Введите значение» указать тот уровень, который необходимо отметить. После ввода уровней следует нажать клавишу «Добавить», а чтобы изменения вступили в силу – клавишу ОК.

Рис. 9. Добавление уровней на график индикатора CCI во вкладке «Уровни»

Выводы

На основании существующих рекомендаций по использованию Commodity Channel Index и описаний этого индикатора, он может использоваться либо как следящий за трендом индикатор, либо как осциллятор. В то же время, следует учитывать, что результаты тестирования индикатора различными специалистами как на западном, так и на российском фондовом рынке, показали, что все способы интерпретации сигналов дают положительный результат, но наиболее высокие показатели были в том случае, когда CCI использовался в качестве индикатора, а осциллятора.

Материалы по теме:

Бесплатный вебинар «

www.opentrainer.ru

Индикатор CCI – подробное описание, настройка, стратегии торговли

Индикатор CCI – эффективное средство анализа тренда, разработанное в средине восьмидесятых годов минувшего столетия. Разработчиком этого индикатора является Дональд Ламберт — известный биржевой спекулянт и достаточно крупный инвестор. В переводе с английского языка название индикатора звучит как индекс ценового канала («Commodity Channel Index»)

По определению, индикатор CCI указывает диапазон цены, движущейся в определенном канале. С помощью этого инструмента трейдер имеет возможность определять ценовые границы тренда. Одновременно с этим при умелом пользовании этим индикатором можно выявляться предстоящие развороты цены на графике.

Описание индикатора CCI

Исследуя описание индикатора CCI, можно обратить внимание на формат его сигналов. Многие трейдеры заключают сделки в рамках узкого ценового коридора, а при выходе цены за его пределы открывают позиции в обратном направлении. Разработчик индикатора поставил целью отобразить этот канал и своевременно выявить предстоящие развороты.

Индикатор CCI отображается в отдельном окне под графиком цены. Он имеет два уровня +100 и -100. Кривая линия, построенная на основе средней скользящей, демонстрирует границы коридора, в котором движется цена, и сама движется от одного уровня к другому. Посередине окна имеется нулевой уровень. Ориентируясь на эти отметки, трейдер без труда может определить устойчивость тренда и его перспективы на ближайший период.

Как установить индикатор CCI?

Данный индикатор уже входит в состав самого популярного торгового терминала MetaTrader4, поэтому для его установки необходимо всего лишь перетащить данный индикатор на график цены из папки осцилляторы.

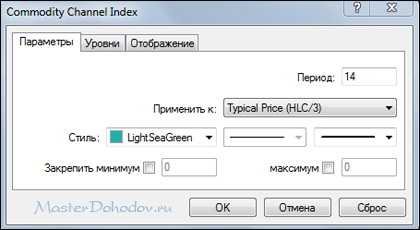

Настройка индикатора CCI и его параметры

В качестве основного источника сигналов индикатор CCI использует данные средней скользящей с периодом 14, который установлен по умолчанию. При необходимости в настройках можно изменить параметры этого периода. Часто трейдеры используют период 20, однако выбор зависит от долгосрочности трейдинга, а также от волатильности торгового инструмента.

Горизонтальные уровни индикатора символизируют зоны перекупленности и перепроданности. По этим признакам этот инструмент можно отнести к категории трендовых осцилляторов. Точные настройки дают возможность использовать индикатор CCI в качестве инструмента с опережающими сигналами.

Средняя линия, обозначающая нулевой уровень, используется для определения силы тренда и распределения зоны комфортности для цены. Остальные настройки индикатора CCI стандартные и сводятся к изменению цвета кривой сигнальной линии и добавлению уровней.

Традиционно настройка индикатора CCI производится в соответствии с концепцией торговой стратегии в индивидуальном порядке, а также с учетом используемых дополнительных аналитических инструментов и их параметров.

Как торговать с использованием индикатора CCI?

Индикатор CCI подает сигналы, отображаемые в отдельном окне. При входе кривой сигнальной линии в зону перекупленности с пересечением уровня +100 следует приготовиться к снижению активности бычьего рынка.

После нескольких попыток протестировать рынок, тренд должен выйти из этой зоны и сигнальная линия также пересечет зону перекупленности сверху вниз. Более точный, подтверждающий намерение продавцов сигнал появляется при пересечении нулевого уровня сверху вниз.

По аналогичной схеме можно искать сигналы на покупку. Только в этом случае сигнальная линия индикатора должна выйти из зоны перепроданности пересекая уровень -100.

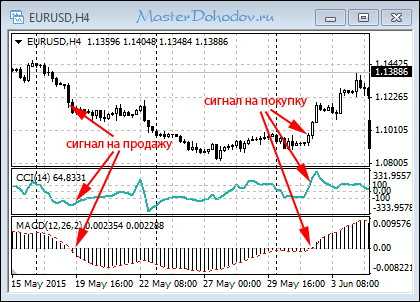

Комбинации индикатора CCI с другими индикаторами

Весьма успешно используется индикатор CCI в комплекте с популярным индикатором MACD на 4-х часовых графиках. Такой технический анализ совокупности показаний индикаторов будет весьма обоснованным и корректным.

При этом сигналы одного из индикаторов могут свидетельствовать о целесообразности открытия сделки, а по сигналам второго можно осуществлять фиксацию прибыли.

Тем не менее, на рынке часто случаются ситуации, когда оба индикатора подают четкие сигналы на вход в рынок или на закрытие торговой позиции. Такое сочетание более перспективно и дает более четкие основания для совершения торговых операций трейдеру.

ЛУЧШИЕ БРОКЕРЫ ФОРЕКС ПО МНЕНИЮ РОССИЙСКОГО РЕЙТИНГА 2018

Alpari Бонус 120% к депозиту, инвестиции в памм счета и памм портфели, бесплатные торговые сигналы от Autochartist Сайт брокера MaxiMarkets Бесплатные торговые смс смгналы, 100 % страховка депозита, торговля криптовалютами, акция «Демо-Реал» Сайт брокера Amarkets Сервис копирования успешных торговых стратегий, торговля биткоином, готовые портфели для инвестирования Сайт брокера RoboForex Бонус до 115% к депозиту , бесплатный VPN сервер, копирование сделок успешных трейдеров, пополнение и вывод средств без комиссии, инвестиции в криптоиндексы Сайт брокера

Как только гистограмма индикатора MACD пересекает нулевую линию снизу вверх, а кривая CCI в это время находится в зоне перекупленности (выше уровня 100), — это самое время открывать позицию на покупку.

Сделку на продажу следует открывать при пересечении индикатора MACD нулевой линии но уже сверху вниз при нахождении индикатора CCI в зоне перепроданности (ниже уровня -100).

Фиксировать прибыль в данной стратегии и в первом и во втором случаях необходимо, как только индикатор CCI пересечет нулевой уровень сверху вниз (при сделках на покупку и снизу вверх (при сделках на продажу).

В торговых стратегиях опытных трейдеров нередко используются и другие индикаторы или осцилляторы. Например, успешно сочетаются сигналы индикатора CCI в сочетании с сигналами индикатора Parabolic SAR. Еще одна удачная комплектация – показания индикатора CCI и моделей свечного анализа.

Кроме того, в структуре торговых стратегий могут использоваться графические инструменты, например, уровни Фибоначчи. Однако наибольшей эффективностью отличается применение CCI с осцилляторами и трендовыми индикаторами, основанными на сигналах средней скользящей.

Стратегии с индикатором CCI

Наряду с применением технических индикаторов и прочих средств технического анализа, стратегии с индикатором CCI могут базироваться и на принципах дивергенции. Расхождение направлений на графике цены и в окне индикатора свидетельствует о предстоящих изменениях на рынке (развороте тренда или глубокой коррекции).

Визуально провести анализ на основе дивергенции не составит труда даже начинающим спекулянтам. Достоинством этой стратегии является ее простота и корректность анализа.

При выявлении дивергенции следует дождаться, когда свеча пробьют трендовую линию на графике цены и закроется на противоположной стороне от этой линии. Как только цена выйдет за уровень трендовой линии, можно открывать сделку. При этом индикатор CCI должен пересечь уровень 0 в окне индикатора.

Одновременно следует ограничить вероятные убытки, установив стоп лосс на уровне ближайшего локального минимума или максимума. Альтернатива постановки стоп лосса – это уровень под или над свечой, пробившей трендовую линию.

Тейк профит можно установить, руководствуясь, например, уровнями Фибоначчи. Также тейк профит можно зафиксировать вручную, как только кривая линия индикатора достигнет уровня зоны перекупленности или перепроданности.

В трейдерской практике существуют и другие эффективные стратегии с участием этого индикатора, но каждый трейдер должен сам определить методы его использование и сочетание с другими средствами технического анализа.

При этом важно осознавать, что индикатор этой категории отображает не само направление цены, а параметры ее устойчивости. Это значит, что не всегда следует открывать сделки в том направлении, в котором двигается кривая линия индикатора.

Еще одно замечание относительно использования этого инструмента в составе торговых стратегий – сигналы CCI не всегда объективны. Поэтому самостоятельное его применение нежелательно.

В помощь данному индикатору так же может прийти индикатор уровней поддержки и сопротивления, позволяющий более наглядно и точно оценить ситуацию на рынке.

Заключение

Подводя итоги обзора индикатора CCI, можно сделать вывод, что он является эффективным средством анализа, но лишь в условиях комплексного применения в структуре стратегии с другими средствами технического анализа. Наиболее эффективно он продуцирует сигналы совместно с осцилляторами и индикаторами тренда. При этом важно грамотно подбирать период анализа в настройках самого индикатора.

Что еще посмотреть ↓

masterdohodov.ru

Индикатор CCI – мощное оружие в руках трейдера

Индекс товарного канала относится к той категории индикаторов, которые получили признание сразу после разработки и остаются популярными уже не первое десятилетие. Об эффективности индикатора CCI в торговле можно судить по тому, что разработчики большинства торговых терминалов включают его в арсенал стандартных инструментов анализа. Но результативность индекса товарного канала сильно зависит от того, знает ли трейдер все нюансы работы с ним на Форекс, об этом сегодня и поговорим.

Кто разработал индикатор CCI для трейдеров

Впервые упоминание о форекс индикаторе CCI появилось в октябре 1980 года, тогда Дональд Ламберт опубликовал результаты своего исследования графиков в журнале Commodities. D.Lambert изначально работал с сырьевым рынком и предполагал, что цена на товары сырьевой группы движется не хаотично, а подчинена некому циклу в связи с этим Commodity Channel Index появился как результат проверки гипотезы цикличности движения цены. На сегодняшний день он является одним из самых популярных форекс инструментов.

Впервые упоминание о форекс индикаторе CCI появилось в октябре 1980 года, тогда Дональд Ламберт опубликовал результаты своего исследования графиков в журнале Commodities. D.Lambert изначально работал с сырьевым рынком и предполагал, что цена на товары сырьевой группы движется не хаотично, а подчинена некому циклу в связи с этим Commodity Channel Index появился как результат проверки гипотезы цикличности движения цены. На сегодняшний день он является одним из самых популярных форекс инструментов.

Формула по индикатору и её составляющие

Индикатор Commodity Channel Index (рус. Индекс Товарного Канала, CCI) — это классический технический осцилятор, вычисляет отклонение стоимости актива от среднестатистической цены на заданный промежуток времени, применяется трейдерами для определения областей перекупленности или перепроданности.

На каждой свече форекс графика CCI производит такие вычисления — первой рассчитывается типичная цена (TP), используется зависимость вида:

Далее с помощью simple moving average полученное значение усредняется за определенный период, на этом этапе результат – SMA (TP). Вероятное срединное отклонение Typical Price от SMA определяется по такой формуле:

Как выглядит формула по которой строится гистограмма в CCI индикаторах? Значение индекса товарного канала формируется по формуле:

Коэффициент 0,015 не имеет физического смысла, его Ламберт получил путем перебора исходя из того, чтобы цена долго находилась между отметками ±100. В зависимостях, приведенных для расчета CCI приняты обозначения:

- H, L, Close – цены максимума, минимума и закрытия свечи соответственно;

- ТР – typical price

Этот расчет проводится в автоматическом режиме после закрытия каждой свечи.

Настройки индикатора CCI и внешний вид

После добавления CCI на график валютного актива индикатор будет строиться в отдельном окне в нижней части экрана. Оранжевая линия – показывает значение товарного индекса на каждом баре. Одним из важных принципов построения осцилятора является наличие 100%-го иммунитета к перерисовки на истории цен.

Какие настройки заложены в индикаторе:

- «период» – задается количество свечей, по которым алгоритм ведйт расчет. Чем меньше период, тем резче линия реагирует на изменение графика;

- «применить к» – помимо типичной цены (описывалась выше) осциллятор можно построить по ценам закрытия, открытия и т. д.;

- во вкладке «уровни» добавляется произвольный уровень к уже имеющимся ±100 и 0.

Есть настройки не затрагивающие алгоритм расчета CCI, можно задать тип линии, изменить ее цвет, толщину и выбрать таймфреймы, на которых отобразится осциллятор. Эти параметры влияют исключительно на визуальную составляющую и удобство пользования.

Стратегии с индикатором и типы сигналов по CCI

В работе по стандартным сигналам учитываются только уровни ±100. Ключевые моменты – переход индикатора CCI через эти отметки.

Выделяют такие типы сигналов

Пересечение линией осциллятора уровня +100 снизу и вход кривой в следующую зону говорит о начале развития новой силы рынка, сигнал может сформироваться после первой или второй крупной бычьей свечи (в PriceAction это может быть Внешний Бар), на медвежьих трендах. Прогнозирует участникам рынка преимущественный вход на покупки.

Пересечение уровня +100 сверху и вход в диапазон значений ±100 указывает на ослабление растущего рынка, продавать рано, но прибыль по длинным позициям следует зафиксировать часть лота или защитить профит передвигая StopLoss в прибыльную зону.

Линия осцилятора товарного канала заходит за уровень -100 сверху-вниз, такое развитие событий на рынке указывает форекс трейдерам о доминировании медведей, предпочтения отдаются коротким позициям.

Пробой линии -100 снизу в верх – сигнализирует о начале фиксации ордеров открытых на продажу и затухание медвежьего тренда.

Если использовать только сигналы индикатора CCI, есть вероятность столкнуться с тем, что более 80% сделок будут закрываться с нулевым или отрицательным результатом. Уменьшить эту статистику и забирать солидный профит будет получаться в паре с другими сигналами, это может быть фигура Двойная Вершина, PriceAction паттерны, ложный пробой либо другие триггеры усиливающие сигнал отданный индикатором.

Важны участки, где линия индекса находится у экстремальных значений. На пике восходящих и нисходящих участков, если осциллятор зашел за уровни ±300, то торговать рано, но нужно быть готовым к развороту тенденции и искать дополнительные сигналы. Такой прием на форекс позволяет заранее увидеть точки с высоким потенциалом разворота графика.

В этом примере входить только на основании того, что на индикаторе CCI линия развернулась вниз в области значений около +300 не стоило. Но на графике появился Пин Бар, именно он дал четкую точку для продаж, простая стратегия, но вход получился отличным, что позволило зайти в рынок с неплохим соотношением стоп-лосса к прогнозируемой прибыли.

Нестандартные сигналы осцилятора

За годы работы на валютном рынке с индексом товарного канала форекс трейдеры выявили особые закономерности, которые позже стали использоваться в роли сигналов. Помимо стандартной стратегии работа с осцилятором на Forex выделяют несколько подходов к определению зоны входа.

Дивергенции/конвергенции. Дивергенция на индексе CCI – расхождение прямых линий, построенных по максимумам на ценовом графике и линиям нанесенным на кривую осциллятора. Конвергенция по индикатору является зеркальным сценарием.

Инструменты технического анализа на маркере осциллятора. Трендовые линии, голова и плечи, треугольники успешно применяются в анализе движения линий индикатора. Преимущество такого метода прогнозирования заключается в раннем формировании сигналов на линии CCI нежели сигнал будет выстроен на свечном графике;

Какие параметры CCI оптимально использовать на Форекс

Большинство трейдеров торгует на форекс внутри дня, в связи с этим оптимальный диапазон периодов для интрадей торговли лежит в пределах от 14 до 21. Если задать значение меньше 14, то по индикатору CCI начнут проявляться ложные сигналы. При излишне долгосрочном периоде сигналы будут отображаться реже и с запаздыванием.

Автор работал с периодами 20 и 60, но он торговал на дневном временном интервале, такие настройки имели смысл, т.к. число 20 давало картину происходящего за месяц, а 60 – за 3 месяца (т.е. за квартал). Современные трейдеры с индикатором CCI на параметрах 20 и 60 работают редко, в основном эти значения применяются для фильтра сигналов на долгосрочных таймфреймах.

Заключение

Технический анализ с осцилятором CCI раскрывает зоны перепроданности и перекупленности, благодаря этому трейдеры определяют точки разворота рынка и фильтруют слабые сигналы других индикаторов и младших таймфреймов. Индекс может стать основой ТС, например в паре с RSI или MACD, либо отдельным фильтром для обхода ложных сигналов. Чтобы научиться эффективно применять инструмент для дейтрейдинга рекомендуем использовать его на периоде от h5 на популярных валютных парах — USD/JPY, GBP/USD, EUR/USD и т.д. с параметрами периода от 11 до 25.

При грамотном применении он повысит эффективность вашей торговой стратегии, так что не бойтесь экспериментировать.

Мы в соц.сетях

Смотрите также:

forexlabor.info

Индикатор CCI (Индекс торгового канала) параметры, особенности и преимущества

В отличие от RSI или Stochastic Oscillator, CCI не ограничен уровнями +100 и -100. Линия Индекса торгового канала может опускаться и до уровня -200, и до уровня -300 – это лишь будет свидетельствовать о том, что нисходящий тренд очень силен, и рынок находится в состоянии глубокой перепроданности.

Формула построения индикатора

Индикатор CCI строится по следующей формуле:

CCI = (0,015*Стандартное отклонение) / (Типична цена – SMA)

В данной формуле «Типичная цена» означает среднее арифметическое минимума, максимума и закрытия любой свечи.

SMA – это простая скользящая средняя, которая строится по типичным ценам в пределах заданного периода.

0,015 – константа, определенная опытным путем.

Стандартное отклонение – это простая скользящая средняя, построенная уже не по типичным ценам, а по значению (Типична цена – SMA). То есть, вначале нужно отнять от типичной цены значение простой скользящей средней, а затем еще раз усреднить полученное значение по формуле SMA.

Период для всех скользящих одинаков.

Настройка и установка индикатора CCI

Commodity Channel Index устанавливается по той же схеме, что и другие индикаторы. Существует два пути установки:

- В главном меню терминала нужно выбрать «Вставка» – «Индикаторы», а затем в категории «Осцилляторы» найти «Commodity Channel Index».

- На верхней панели инструментов кликнуть на кнопку «Список индикаторов» (с зеленым плюсом). В ней также надо выбрать категорию «Осцилляторы», а затем «Commodity Channel Index».

Второй вариант установки на практике несколько быстрее и удобнее.

После выбора индикатора на графике откроется окно его настроек. Единственный параметр, который можно там изменить – это период, однако он оказывает влияние на все значения из формулы индикатора. Как в прочих осцилляторах, от величины периода зависит резкость индикатора. При малом периоде линия CCI будет быстро перемещаться от уровня к уровню, при большом – двигаться плавно, преимущественно колеблясь в районе нулевой отметки.

Также в окне настроек, во вкладке «Уровни», можно добавить или удалить горизонтальные уровни.

Торговля по Commodity Channel Index

Как и большинство осцилляторов, Индекс торгового канала эффективнее использовать в качестве фильтрующего инструмента. Однако этот индикатор также способен давать полноценные сигналы на вход в рынок.

Перекупленность/перепроданность

Перекупленность и перепроданность – базовые сигналы для многих осцилляторов, актуальные и для CCI. Сделки по этим сигналам открываются следующим образом:

- Если линия индикатора CCI пересекает уровень +100 снизу вверх, а затем, развернувшись, проходит его в обратном направлении – открывается позиция на продажу.

- Если линия осциллятора опускается ниже уровня -100, а затем пересекает его в обратном направлении – появляется сигнал на покупку.

Стоит отметить, что подобные сигналы возникают довольно часто, и многие из них, в итоге, оказываются ложными. Чтобы отфильтровать потенциально убыточные сделки, лучше добавить в систему дополнительный индикатор или, хотя бы, увеличить диапазон нормальных колебаний. Для этого можно переместить уровни перекупленности/перепроданности на +150/-150 или +200/-200.

Дивергенции/конвергенции

Дивергенция считается одним из самых сильных сигналов любого осциллятора. Явные дивергенции и конвергенции образуются гораздо реже, чем просто входы в зоны перекупленности и перепроданности, поэтому и как сигнал они надежнее.

Определить конвергенцию и дивергенцию (схождение и расхождение) можно, соединив два или более локальных экстремума на графике и соответствующие им локальные экстремумы индикатора прямыми линиями. Если линия на графике направлена в сторону тренда, а линия на индикаторе уже указывает в противоположном направлении – велика вероятность смены тенденции.

Сделки по схождениям и расхождениям открываются следующим образом:

- Если при восходящем тренде последний локальный максимум оказался выше предыдущего (линия, соединяющая их, направлена вверх), а последний локальный экстремум индикатора ниже предыдущего (линия направлена вниз) – открывается позиция на продажу.

- Если при нисходящем тренде последний минимум ниже предыдущего, а последняя впадина на индикаторе выше предыдущей – открывается сделка на покупку.

Выходить из сделок можно также по сигналам Commodity Channel Index – при пересечении линией индикатора противоположного уровня. Каждую сделку необходимо защищать стоп лоссом (выставленным на локальном экстремуме или на ключевом уровне).

Краткосрочная стратегия CCI + МА

Для повышения качества сигналов и, соответственно, эффективности торговли, добавим в систему к CCI еще один индикатор – простую скользящую среднюю с периодом 100.

Стратегию CCI + МА лучше использовать для краткосрочной торговли, открывая сделки при откатах цены от МА. Сама скользящая в данном случае будет выполнять роль линии поддерки/сопротивления.

Оптимальный таймфрейм для торговли – М15, однако допустим также скальпинг на М5.

Сделки открываются по следующим правилам:

- Если CCI выходит из зоны перепроданности, а цена пересекает мувинг снизу вверх – открывается позиция на покупку.

- Если CCI проходит уровень +100 сверху вниз, и цена в том же направлении пересекает скользящую среднюю – осуществляется вход на продажу.

Выходить из сделки проще всего по фиксированным стоп лоссам и тейк профитам. Главное, выдерживать соотношение в пользу тейка 3:1 (например, намечать прибыль 30 пунктов при допустимых убытках 10 пунктов в одной сделке).

Комплексная стратегия торговли с CCI, MACD и Parabolic SAR

В завершение рассмотрим более сложную стратегию с CCI, которая, тем не менее, подойдет как новичкам, так и профессионалам Forex. Начинающие трейдеры смогут быстро разобраться в стратегии благодаря четким правилам входа-выхода, а опытные торговцы сумеют усовершенствовать систему и добиться от нее еще большей эффективности.

Все индикаторы в системе (CCI, MACD и Parabolic SAR) устанавливаются со стандартными настройками. Оптимальный таймфрейм для торговли – Н4.

Сделки на продажу по данной ТС открываются при следующих условиях:

- Маркер Parabolic SAR меняет положение и размещается над графиком.

- Гистограмма MACD пересекает линию.

- CCI выходит из зоны перекупленности и опускается ниже уровня +100.

Сделки на покупку открываются в зеркальных условиях.

Эта систему дает некоторый простор в выборе вариантов выхода из сделки. Учитывая, что изменения на графике фиксируются раз в 4 часа, у трейдера есть возможность вручную передвигать стоп лосс, устанавливая цену закрытия по маркеру Параболика. Таким образом можно получить прибыль со всего тренда целиком, не ограничивая себя фиксированным тейк профитом.

Данная ТС неплохо показала себя на Форекс, однако вести по ней торговлю акциями фондового рынка или криптовалютой не рекомендуется, так как другие финансовые инструменты подчиняются совершенно иным правилам.

Преимущества и недостатки CCI

Commodity Channel Index – надежный и эффективный инструмент, однако он также имеет и свои минусы. В частности, он хорошо для определения точек входа в рынок (особенно в связке с другими индикаторами), но выходить из сделки лучше по другим сигналам. Дело в том, что, при наличии сильного тренда, CCI довольно быстро перемещается из зоны перекупленности в зону перепроданности и наоборот, однако если расценивать это как сигнал на разворот рынка, можно потерять большую часть прибыли от сделки.

В целом, CCI – неплохой «командный игрок», который показывает положительные результаты в связке с другими инструментами. Однако открытие сделок по сигналам одного лишь Индекса торгового канала – не лучшая идея. Как и большинство осцилляторов, CCI, в первую очередь, – фильтр, предназначенный для отсева ложных сигналов других индикаторов.

Торговля на финансовых рынках сопряжена с высоким уровнем риска для капитала. Для того, чтобы снизить риски, рекомендуется четко следовать правилам мани-менеджмента и всегда устанавливать Stop Loss. Все решения, которые принимает трейдер при работе на Форекс являются его личной ответственностью.

www.avatrade.ru

Об авторе