Цифровая карта сбербанка visa что это: Как создать виртуальную карту Сбербанка

что это, плюсы и минусы, как открыть и пользоваться

Содержание

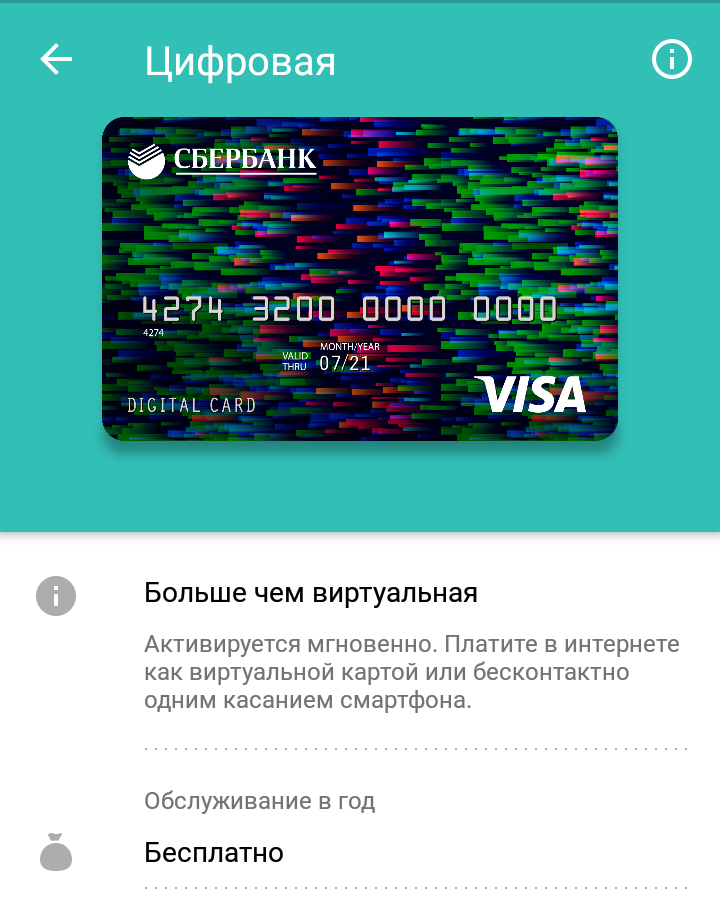

Цифровая карта VISA от Сбербанка – продукт для безопасной оплаты покупок в онлайн-магазинах и обычных торговых точках. Она выпускается буквально за несколько минут без визита в отделение кредитной организации. Держатель этой карточки получает также бонусы от партнеров.

Обзор продукта поможет узнать условия цифровой карточки, порядок ее оформления и правила пользования. Эта информация необходима, чтобы решить, стоит ли заказать цифровую карту Сбербанка.

Что такое цифровая карта VISA от Сбербанка

Цифровая банковская карта Сбербанк VISA Digital – это дебетовая карточка от платежной системы Виза, которую можно выпустить за 2 минуты в мобильном или интернет-банке Сбербанк-Онлайн. Она не имеет физического носителя (пластика). Но при этом обладает всеми обязательными реквизитами: номер карточки, CVV код, срок действия. Часто подобные продукты называют виртуальными карточками или просто «виртуалками».

С 26 декабря 2019 года Сбербанк стал выпускать еще и кредитную цифровую карту для тех, у кого есть предложение от банка. Активировать предложение и получить кредитную карту можно также, как и дебетовую.

Главное назначение карты – безопасные платежи в интернете и бесконтактная оплата через сервисы Apple, Google и Samsung Pay. Каждая банковская онлайн-карта VISA Digital от Сбербанка привязана к счету. Средства должны быть внесены на него еще до совершения операции. Выдача карточки, управление ей происходит полностью в режиме онлайн и не требует посещения офиса.

Важно! Один человек, может оформить в Сбербанк-Онлайн только одну цифровую дебетовую и одну кредитную карту.

Плюсы и минусы цифровой карты Сбербанка

Цифровая дебетовая карта Сбербанка появилась более года назад. Она доступна действующим клиентам крупнейшего банка РФ в мобильном и онлайн-банке. Но многие еще не пользовались и перед ее оформлением стоит разобраться с имеющимися у продукта плюсами и минусами.

Преимущества

Виртуальная цифровая карта Сбербанка ориентирована на людей, которые активно пользуются современными технологиями, совершают покупки онлайн и с помощью смартфонов и предпочитают не тратить время и деньги впустую.

Читайте также: Кредитная карта «Разумная»: 145 дней без % и 2000 ₽ бонус от банка.

Главные преимущества VISA Digital от Сбербанка

- Бесплатный выпуск и обслуживание. Тратить на дополнительную карточку не придется.

- Повышение безопасности платежей. На виртуальную карточку можно зачислять деньги непосредственно перед покупками, а в остальное время хранить их безопасно на сберегательных счетах или обычном пластике.

- Удобное управление. Легко найти карту в Сбербанк-онлайн на компьютере или смартфоне и выполнить с ней любые операции. Ходить для этого никуда не требуется.

- Возможность подключения к Samsung, Google, Apple Pay.

Это позволяет расплачиваться «виртуалкой» в обычных магазинах с помощью смартфона или смарт-часов.

Это позволяет расплачиваться «виртуалкой» в обычных магазинах с помощью смартфона или смарт-часов. - Дополнительные привилегии для держателя. При покупке книг на ЛитРес будет предоставлена скидка в 25%, а при оплате годовой подписки на Амедиатеку скидка составит 50%. Если держатель оплачивает цифровой карточкой подписку на Okko, то ему будет предоставлен еще 1 месяц просмотра фильмов и сериалов бесплатно при активном пакете «Оптимум + Amediteka».

Недостатки

Идеальных банковских продуктов не существует. Минусы цифровой карты Сбербанка надо учитывать еще до ее заказа. Эта информация позволит оценить, насколько выгоден продукт.

Основные недостатки «виртуалки» Сбербанка

- Открыть банковскую карту VISA Digital Сбербанка могут только действующие клиенты кредитной организации. У потенциального держателя такой карточки должен быть доступ к онлайн-банку или приложению.

В остальных случаях придется сначала посетить отделение банка и оформить договор, а также любой пластик.

В остальных случаях придется сначала посетить отделение банка и оформить договор, а также любой пластик. - Бонусы «Спасибо» не начисляются. Никаких миль также не будет. В основных программах лояльности данный продукт не участвует.

- Возможен арест приставами. Из-за наличия карточного счета ответ на вопрос, могут ли арестовать карту будет положительным. Но для этого необходимо судебное решение и соответствующее постановление пристава-исполнителя. Если неоплаченных своевременно долгов нет, то переживать особо не стоит.

- Существенные ограничения по снятию наличных. Вместо этого, банк предлагает активней пользоваться переводами, возможностью оплаты прямо с карточки и через Сбербанк Онлайн.

Тарифы и условия цифровой онлайн-карты

Перед тем как сделать карту, надо обязательно узнать все условия по ней и ознакомиться с тарифами на основные операции. Иначе рано или поздно возникнут спорные и неприятные ситуации.

Моменты, на которые стоит особо обратить внимание:

- Выпустить, закрыть или удалить карту можно любой момент бесплатно, оплачивать ее обслуживание не надо.

- При выпуске обязательно надо подключить пакет СМС-информирования.

- Уведомления о каждой транзакции будут приходить только при активном полном пакете СМС-уведомлений за 60 р. в месяц, в бесплатном пакете «Эконом» приходят только коды безопасности и служебные сообщения.

- Перевыпуск онлайн-карты невозможен, но при необходимости ее можно закрыть и открыть по новой.

- Отчеты по карточному счету в бумажном и электронном виде предоставляются бесплатно.

- Клиент может иметь только 1 активную «виртуалку».

Как оформить цифровую карту в Сбербанке

Выпустить цифровую дебетовую карту Сбербанка может любой действующий клиент финансовой организации имеющий доступ к мобильному или интернет-банку. Никуда ходить для ее получения не требуется.

Процедура оформления включает 4 шага:

- Вход в приложение или интернет-банк.

- Переход к заказу дебетовых карточек.

- Выбор виртуальной карточки.

- Подтверждение заказа.

В ходе оформления заявки будет показано, как карта выглядит, но реальный пластик не выдается. В итоге клиенту будут предоставлены следующие реквизиты:

- номер цифровой карты;

- срок действия;

- cvv-код

Заказ будет обработан автоматически буквально за 1-2 минуты.

Установка ПИН-кода

Держателю «виртуалки» ПИН-код обычно не требуется. При проведении операции через интернет он не запрашивается, а при оплате в обычных магазинах безопасность обеспечивается системами Google, Apple, Samsung Pay с помощью отпечатков пальцев, собственных ПИН-кодов и генерации одноразовых токенов.

Но все же ПИН-код для виртуальной карточки Сбербанк создать позволяет. Для этого потребуется выполнить 4 действия:

- Запустить приложение на смартфоне (в веб-версии пока данной возможности нет).

- Найти в списке виртуальную карточку.

- Перейти во вкладку «Настройки» и выбрать пункт «Установить ПИН-код».

- Задать ПИН-код и повторить его.

После успешной установки кода на телефон придет уведомление о завершении операции.

Способы пополнения цифровой карты

Читайте также: Как получить 2000 ₽ за кредитную карту с самым большим льготным периодом в России.

Как работает цифровая карта Сбербанка? Фактически как обычная дебетовая карточка. Это значит, что перед совершением операций ее надо пополнить. Банк предлагает несколько способов внесения средств на «виртуалку»:

- наличными через кассы подразделений;

- переводом с любой другой карточки, счета Сбербанка через интернет-банк, банкомат, приложение;

- межбанковским переводом по реквизитам карточного счета;

- переводом с карт других банков.

Сроки выполнения операции зависят от выбранного способа внесения средств. Межбанковский перевод идет до 3 рабочих дней, наличные, внесенные в кассу, будут видны на счете до конца дня, перевод с карточек (счетов) внутри Сбербанка проходит мгновенно, а из других банков по номеру карточки деньги поступают почти всегда в течение 10-15 минут, но иногда – в срок до 3 суток.

Межбанковский перевод идет до 3 рабочих дней, наличные, внесенные в кассу, будут видны на счете до конца дня, перевод с карточек (счетов) внутри Сбербанка проходит мгновенно, а из других банков по номеру карточки деньги поступают почти всегда в течение 10-15 минут, но иногда – в срок до 3 суток.

Как пользоваться картой в магазине

Довольно популярен вопрос клиентов о том, можно ли пользоваться цифровой карточкой в обычных магазинах. Эта возможность доступна, но только при наличии смартфона с NFC-модулем. То есть, смартфон с поддержкой бесконтактной оплаты.

Перед совершением оплаты в обычных торговых точках потребуется привязать «виртуалку» к Apple, Google или Samsung Pay. После этого для совершения платежа достаточно выполнить следующие действия:

- Выбрать необходимые товары (услуги) и сообщить продавцу о желании оплатить карточкой.

- Разблокировать смартфон отпечатком пальца или коротким паролем.

- Поднести смартфон к терминалу и дождаться сообщения об успешном выполнении операции.

Аналогично происходит оплата через смарт-часы. Подробнее о том,

Как платить цифровой картой Сбера в интернете

Читайте также: Акция до 20 000 ₽ в подарок от Тинькофф Инвестиции.

Основное назначение цифровой карточки – безопасные платежи в интернете. Для совершения оплаты в онлайн-магазине надо выполнить 3 действия:

- Выбрать товар, перейти к оформлению заказа выбрать способ оплаты «Банковской карточкой».

- Ввести реквизиты карточки (номер, код CVV, срок действия).

- Получить в СМС секретный код и ввести его в поле на экране.

Запрашивают код безопасности не все онлайн-магазины. Некоторые крупные ретейлеры (AliExpress, Ozon) для более быстрой оплаты не активируют технологию 3D Secure. Платежи в них проходят без одноразовых кодов.

Как снимать наличные деньги в банкомате

Снимать наличные с цифровой карты можно через кассы в отделения Сбербанка. При этом за 1 день допускается снять не больше 50 тыс. р., а за месяц – до 100 тыс. р. Комиссии за операцию не взимается, если получать деньги в регионе, где ведется счет. В остальных случаях она составит 0,75%.

При этом за 1 день допускается снять не больше 50 тыс. р., а за месяц – до 100 тыс. р. Комиссии за операцию не взимается, если получать деньги в регионе, где ведется счет. В остальных случаях она составит 0,75%.

В банкоматах наличные снимать пока нельзя. Это ограничение установлено Сбербанком, несмотря на то что почти все его устройства самообслуживания снабжены модулями NFC и поддерживают операции по бесконтактной технологии.

Цифровая карта Сбербанка: отзывы владельцев

Читайте также: Акция до 20 000 ₽ в подарок от Тинькофф Инвестиции.

Владельцы цифровых карточек Сбербанка в целом положительно отзываются о продукте. Он позволяет безопасно совершать платежи в интернете. Но возможность использования виртуальных карт в обычных магазинах клиентов не привлекает, из-за отсутствия бонусов и кэшбэка.

В отзывах держатели также часто высказывают недовольство невозможностью снять наличные с «виртуалки» в банкомате, даже если он умеет работать с системами Google, Samsung, Apple Pay.

Цифровая карта VISA от Сбербанка будет интересна клиентам, которые часто совершают платежи в интернете или получают переводы и не хотят рисковать, предоставляя реквизиты основного пластика посторонним людям или на различных ресурсах. Для покупок в обычных магазинах она никакого особого смысла не имеет.

Что такое цифровая карта — как пользоваться и оформить виртуальную карту

Для жизни

Малому бизнесу

Кроме классических банковских карт банки предлагают еще и электронные: виртуальные и цифровые. Они отличаются функционалом и возможностями использования, и могут быть выпущены не только банками, но и платежными системами. Разберемся, в чем разница, как они работают и в чем их преимущества.

Стать клиентом

Виды и отличия электронных карт ParagraphWrapper» color=»brand-primary»>Банки предлагают два варианта электронных карт: цифровые и виртуальные. Виртуальная появилась на рынке раньше. Её функционал ограничен: такую карту выпускают в дополнение к счету платежной системы для упрощения расчетов с помощью средств привязанного кошелька. Виртуальный счет используют для покупок онлайн, с него нельзя снимать наличные или использовать для бесконтактной оплаты со смартфона.Цифровая карта отличается от обычной банковской только отсутствием физического носителя. В остальном использовать ее можно так же, как пластиковую: переводить деньги на другие счета, расплачиваться в интернет-магазинах, настраивать автоплатежи. С нее можно снять наличные в отделении банка. Как правило, цифровые карты привязывают к дебетовым счетам клиента, но некоторые банки начали предлагать услугу и для кредитных счетов.

Токен такой карты можно добавить в платежное приложение мобильного телефона, чтобы расплачиваться на кассе офлайн-магазинов или использовать банкоматы с функцией бесконтактного обслуживания. В зависимости от условий обслуживания, можно выпустить пластиковый носитель для карты, которая была открыта как цифровая. В ряде случаев физические носитель выдается автоматически при перевыпуске: по истечении срока годности цифровая карта заменяется обычной.

В зависимости от условий обслуживания, можно выпустить пластиковый носитель для карты, которая была открыта как цифровая. В ряде случаев физические носитель выдается автоматически при перевыпуске: по истечении срока годности цифровая карта заменяется обычной.

- Быстрое оформление. Если вы уже являетесь клиентом банка, цифровую карту можно открыть онлайн или через мобильное приложение. Она моментально активируется, обращаться в отделение эмитента или ждать доставку пластикового носителя не надо.

- Безопасность. Электронный платежный инструмент можно потерять только вместе с телефоном, а получить доступ к данным мобильного сложнее, чем воспользоваться пластиковым носителем, все реквизиты которого указаны на поверхности. Кроме того, все расчеты по ней будут бесконтактными, посторонние не видят реквизиты, проверочный код, скомпрометировать данные невозможно.

- Удобство. Не нужно носить с собой карты и помнить ПИН-код от каждой. Когда заканчивается срок действия, не надо ждать перевыпуска — все операции со счетом доступны онлайн и в приложении.

- Доступ к банкам, не представленным в регионе. Это преимущество только виртуальных продуктов, которые можно оформить без полной процедуры идентификации из любой точки мира.

- Экономия. Как правило, за выпуск и обслуживание электронной карты клиент не платит вообще или эти расходы ниже, чем при использовании классических продуктов.

- Экологичность. Далеко не все люди после окончания срока действия карты сдают ее вместу с другиим пластиковыми отходами в переработку, чаще ее просто выбрасывают. А пластик – один из главных загрязнителей экосистемы. Чем больше пользователей отказываются от пластика, тем меньше будет неперерабатываемых отходов.

- оплачивать покупки в интернете;

- делать переводы и настраивать рекуррентные платежи;

- получать кэшбэк и проценты на остаток в соответствии с тарифом;

- снимать наличные в банкоматах и отделении эмитента;

- расплачиваться в офлайн-магазинах.

Возможности цифровой карточки практически полностью совпадают с функционалом обычной пластиковой, однако есть важное техническое требование. Чтобы снимать наличные или рассчитываться в торговых точках, токен карты нужно зарегистрировать в мобильном кошельке. Для использования приложения необходим смартфон, оснащенный модулем NFC — ближней бесконтактной связи. У терминала или банкомата должен быть встроен соответствующий ридер.

Возможности виртуальной карты скромнее: ее можно использовать для оплаты покупок онлайн — даже делать переводы другим пользователям позволяют не все банки. Кроме того, для таких счетов не предусмотрен кэшбэк, по ним нельзя получить выписку.

Кроме того, для таких счетов не предусмотрен кэшбэк, по ним нельзя получить выписку.

Как оформить

Заказать цифровую карту можно только в банке, платежные системы такие карты не открывают. Если клиент уже предоставил свои полные данные ранее при оформлении любого другого продукта, цифровую карту можно заказать онлайн. Банки предлагают сделать это в личном кабинете сайта или через мобильное приложение.

Новые клиенты могут подать заявку на выпуск моментальной или неименной карты, а для выдачи цифровой могут быть ограничения. Например, при заказе цифровой кредитки эмитент запросит справки о доходах или даже откажет, если у клиента в этом банке нет дебетовых счетов. Кроме этого, в некоторых банках цифровая карта выпускается только как дополнительная или только при наличии других дебетовых счетов у клиента.

Виртуальную карту можно оформить анонимно, не предоставляя даже паспортные данные: достаточно номера телефона и адреса электронной почты. Такие платежные инструменты предлагают не только финансово-кредитные организации, но и платежные системы. В этом случае реквизиты привязаны не к банковскому счету, а к электронному кошельку.

Такие платежные инструменты предлагают не только финансово-кредитные организации, но и платежные системы. В этом случае реквизиты привязаны не к банковскому счету, а к электронному кошельку.

Если вы заказали виртуальную карту, но ее функционала не хватает, у многих эмитентов есть возможность пройти полную идентификацию и улучшить её до цифровой или до классической.

Как пополнить

Пополнение выполняется стандартно:

- переводом с другого счета — онлайн или через мобильное приложение;

- другим вариантом перевода — например, почтовым;

- наличными в отделении эмитента;

- переводом из своего электронного кошелька;

- наличными через платежные терминалы и банкоматы, оснащенные NFC-ридером.

Для виртуальных карт установлены определенные лимиты, положить на них больше разрешенной эмитентом суммы нельзя. Виртуальный счет можно пополнить:

Виртуальный счет можно пополнить:

- онлайн-переводом;

- с баланса мобильного телефона;

- со счета электронного кошелька;

- через международные платежные системы.

У виртуальной карты нет ПИН-кода, поэтому ее не получится пополнить наличными через банкомат. Также для таких продуктов недоступно обслуживание в отделении банка.

Как снять деньги с цифровой картыНекоторые эмитенты разрешают снимать наличные с цифровых карт только в отделении банка. Для этого нужно обратиться в кассу с паспортом. Если вам пришлось заблокировать счет, например из-за утери телефона, отделение банка тоже будет единственным вариантом.

Если у вашего эмитента таких ограничений нет, снять наличные можно в любом банкомате, где есть функция бесконтактного обслуживания. Для этого нужно предварительно зарегистрировать счет в платежном приложении телефона и задать ПИН-код в приложении или в личном кабинете онлайн-банкинга.

Для этого нужно предварительно зарегистрировать счет в платежном приложении телефона и задать ПИН-код в приложении или в личном кабинете онлайн-банкинга.

С виртуальной карточки наличные снять нельзя. Единственный вариант — перевести средства на другой счет и обналичить их традиционным способом.

Как закрыть электронную карту

Цифровой счет можно закрыть:

- через приложение;

- в личном кабинете на сайте;

- по телефону;

- в отделении банка.

До закрытия нужно обналичить или перевести оставшиеся средства на другой счет. Если речь идет о цифровой кредитке, предварительно нужно полностью погасить долг.

Виртуальную банковскую карту ликвидируют так же, как цифровую. Если счет привязан к мобильному телефону или электронному кошельку, закрыть его можно только онлайн. Обратите внимание: некоторые виртуальные продукты перевыпускаются автоматически, поэтому не всегда достаточно дождаться окончания срока действия карты.

Обратите внимание: некоторые виртуальные продукты перевыпускаются автоматически, поэтому не всегда достаточно дождаться окончания срока действия карты.

Клиент может не закрыть, а временно заблокировать счет карты. При этом будут приостановлены все операции как при закрытии. Разница в том, что если электронный счет понадобится снова, не придется заключать новый договор. Достаточно разблокировать его в приложении или на сайте. Если срок действия карты не истек, можно продолжить использование, если закончился – перевыпустить.

Эта страница полезна?

96% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

RowList.P» color=»seattle100″>© 2003 – 2023 АО «Райффайзенбанк»Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Сбербанк получил лицензию ЦБ РФ на цифровые активы (не крипто) — Ledger Insights

Блокчейн для бизнеса

Блокчейн для банков • Новости18 марта 2022 г.

от Ledger Insights

Вчера крупнейший российский банк Сбербанк получил лицензию Центрального банка России (ЦБ РФ) на запуск своей платформы цифровых активов. Это позволит банку и его клиентам выпускать и обменивать цифровые финансовые активы, а не криптовалюту.

После вторжения России в Украину мажоритарный государственный банк стал мишенью строгих экономических санкций, введенных Западом. А его австрийскому филиалу пришлось закрыться.

В 2020 году Россия приняла закон о регулируемых цифровых финансовых активах — термин, используемый для токенов, обеспеченных обычными активами, такими как акции, товары, облигации, коммерческие бумаги и т. д., в отличие от криптовалют.

Во вчерашнем объявлении говорилось, что платформа Сбера теперь поддерживает сертифицированные «денежные требования», которые могут включать аккредитивы — тема, которая поднималась в подробном обсуждении платформы цифровых активов в прошлом году.

Хотя Сбер может управлять платформой, он не единственный, кто разрабатывает приложения.

«Платформа будет открыта для разработчиков, где они смогут развертывать смарт-контракты, новые продукты и творить чудеса, подобные тому, что у вас есть сейчас с децентрализованными финансами (DeFi)», — сказал Олег Абдрашитов, руководитель лаборатории блокчейна Сбербанка, в беседе с Ledger. Статистика прошлого года. Однако он не связан с криптовалютами и использует корпоративный блокчейн Hyperledger Fabric.

Платформа Сбербанка на базе блокчейна предназначена для расчетов с помощью Sbercoin, токенизированных банковских денег. Однако в объявлении не упоминалось об использовании Sbercoin.

«Через месяц юридические лица смогут совершать первые транзакции на нашей блокчейн-платформе», — сообщил директор управления транзакционного бизнеса Сбербанка Сергей Попов. «Пока мы находимся в начале пути работы с цифровыми активами, понимая, что для дальнейшего развития необходимо адаптировать существующую нормативную базу.

В прошлом месяце блокчейн-платформа Atomyze стала первой компанией в России, получившей лицензию центрального банка на выпуск и обмен цифровых финансовых активов.

В течение многих лет российские власти сопротивлялись криптовалютам, а ЦБР ранее хотел полностью объявить их вне закона. В прошлом месяце Министерство финансов страны выразило предпочтение регулированию отрасли, а не ее запрету, представив законопроект в правительство, сообщает российское информационное агентство ТАСС.

Авторское право на изображение: fifg/123rf

блокчейн цифровые активы цифровая валюта Сбербанк Sbercoin токенизация токенизированный долг

FacebookTwitterRedditLinkedIn

You may also like

Центральный банк России предоставил Сбербанку полномочия на выпуск цифровых активов

В четверг Центральный банк России сообщил, что предоставил Сбербанку лицензию на выпуск и обмен цифровых активов.

Этот шаг был сделан всего через два месяца после того, как центральный банк призвал к полному запрету на торговлю, майнинг и использование криптовалюты.

Заявление, сделанное в четверг, может предоставить банку дополнительные возможности, поскольку он стремится смягчить воздействие западных санкций.

Сбербанк, крупнейший розничный банк России, сообщил о своем уходе с европейских рынков, сославшись на влияние санкций на секторы, подверженные риску России, и отток капитала из дочерних компаний в Европе.

Связанная статья | Жертва мошенничества получает обратно биткойны на сумму 500 тысяч долларов от властей США

Сбербанк, государственный банк, и финансовая экосистема Lighthouse были добавлены в реестр ЦБ РФ, что дало двум компаниям право выпускать цифровые финансовые активы и обменивать их на их платформы.

Компании могут использовать платформу Сбербанка для создания собственных цифровых активов с целью привлечения рыночного капитала, покупки цифровых активов через систему кредитора или проведения других операций с цифровыми активами, говорится в заявлении банка в четверг.

«Мы только начинаем работать с цифровыми активами, — говорит Сергей Попов, директор блока транзакционного бизнеса Сбербанка.

Попов отметил, что компании смогут совершить свою первую транзакцию на своей блокчейн-платформе уже через месяц.

Общая рыночная капитализация криптовалют на дневном графике составляет 1,78 триллиона долларов | Источник: TradingView.com

Санкции против кредитора

США и Европейский Союз ввели санкции против Сбербанка. По данным Министерства финансов США, оно контролирует наибольшую долю рынка сберегательных счетов в России и является основным кредитором страны.

На Лондонской фондовой бирже акции ее иностранных депозитариев упали почти на 100%, торги приостановлены, а последняя заявленная цена составляет 0,05 доллара за штуку.

В январе Сбербанк обратился в ЦБ России за лицензией на выпуск собственных цифровых денег для корпоративных клиентов. Сбербанк намеревался сделать цифровой актив доступным для компаний, с которыми он ведет бизнес.

Генеральный директор Сбербанка Герман Греф в конце 2020 года указывал, что банк сотрудничает с американским многонациональным инвестиционным банком JP Morgan для создания собственной криптовалюты, получившей название Sbercoin, хотя она еще не запущена.

Связанная статья | Ripple распределяет 1 миллиард XRP в виде грантов для разработчиков, так как главный разработчик уходит в отставку

Спасательный круг для российского банка

Сокрушительные санкции, наложенные на Сбербанк, в сочетании с очевидным изменением политики центрального банка в отношении криптовалюты породили спекуляции о том, что цифровые валюты могут стать «выстрелом в руку» для банка.

Тем не менее, аналитики считают, что находящиеся под санкциями финансовые компании не могут избежать санкций за счет использования криптовалюты.

Опасаясь, что криптовалюты могут поставить под угрозу финансовую стабильность России, благополучие граждан и суверенитет денежно-кредитной политики, центральный банк столкнулся с министерством финансов, которое предпочитает контролировать криптовалютный сектор в России.

Это позволяет расплачиваться «виртуалкой» в обычных магазинах с помощью смартфона или смарт-часов.

Это позволяет расплачиваться «виртуалкой» в обычных магазинах с помощью смартфона или смарт-часов. В остальных случаях придется сначала посетить отделение банка и оформить договор, а также любой пластик.

В остальных случаях придется сначала посетить отделение банка и оформить договор, а также любой пластик.

Об авторе