Дебиторская задолженность в бухгалтерском учете: Как отразить дебиторскую задолженность и НДС в бухбалансе

Строка 1230 баланса: «Дебиторская задолженность»

Дебиторская задолженность предприятия подлежит постоянному мониторингу, она находит отражение на счетах бухгалтерского учета и в отчетности предприятия. При отсутствии просроченных задолженностей от дебиторов эта категория активов считается ликвидной. При задержке расчета сумма переходит в разряд сомнительных долгов.

Что такое дебиторская задолженность простыми словами

В состав такого типа задолженности могут входить подотчетные суммы, переплаты по расчетам с сотрудниками, предоставленные займы и обязательства третьих лиц по погашению порч и материального ущерба. Дебиторская задолженность – это средства, подлежащие уплате контрагентами в пользу нашего предприятия, но на условиях отсрочки платежа с согласия обеих сторон. Она может формироваться в случаях:

- отсроченного платежа за товары или услуги/работы;

- несоблюдения договоренностей по оплате одним из контрагентов;

- произведенной предоплаты поставщику при отсутствии отгруженных товаров;

- годовой подписки на периодику;

- переплаты по налоговым платежам или сборам, разным видам страховых взносов.

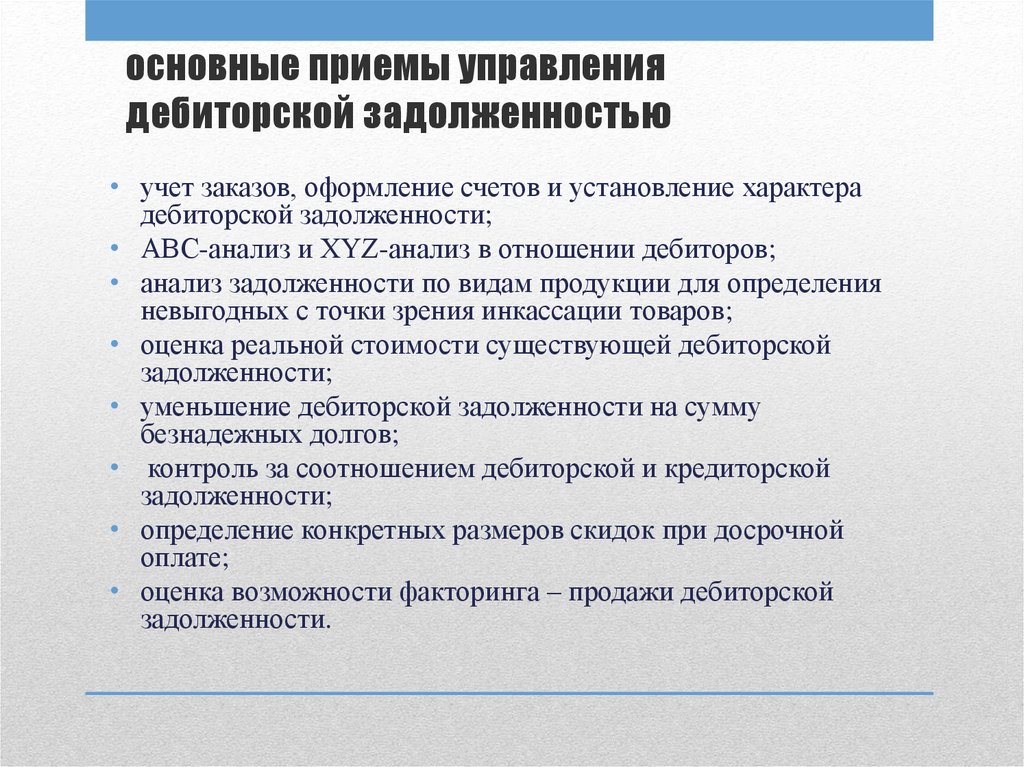

Управление дебиторской задолженностью

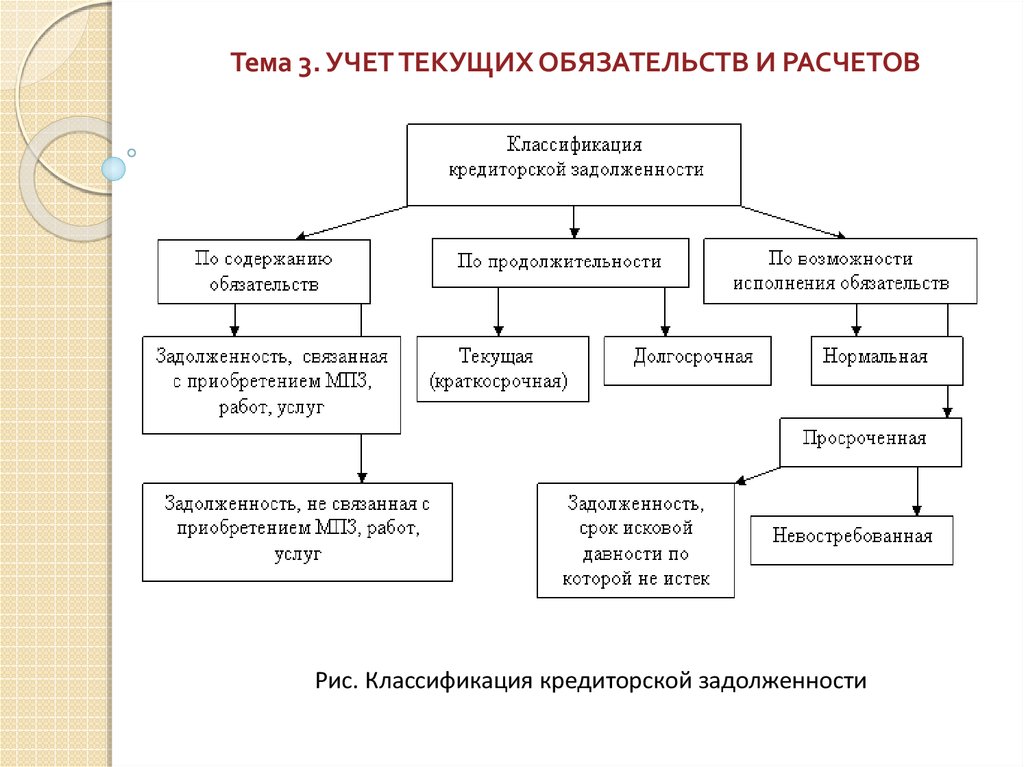

В отношении дебиторской задолженности необходимо систематически отслеживать непогашенные остатки, соотносить их с предполагаемыми сроками поступления платежей, выявлять неликвидные долги и выяснять причины такого явления. Работа с дебиторской задолженностью предполагает сбор максимально подробной информации о текущем состоянии расчетов и поиск путей уменьшения сомнительных долгов. Задолженности контрагентов могут быть разделены на группы:

- По критерию сроков погашения – краткосрочная (период до 1 года, строка 1230 в балансе) и долгосрочная (более года).

- При оценке эффективности методов взыскания – текущая (по которой не наступили крайние сроки для оплаты), сомнительная (с нарушенными сроками, но при отсутствии сомнений в поступлении денег в ближайшее время), безнадежная.

Просроченная дебиторская задолженность – это случаи, когда деньги в назначенный крайний день не поступили на расчетный счет за уже отгруженные товары или товары не были получены в оговоренный период при условии полной предоплаты.

Просроченная дебиторская задолженность – это сколько месяцев или лет? В категорию просроченных долг относится на следующий день после крайнего срока оплаты. ГК РФ дает возможность урегулировать вопрос возврата денег в течение 3 лет (ст. 196 ГК РФ). После истечения и этого периода, задолженность списывается.

Контроль дебиторской задолженности проходит несколько этапов:

- Устанавливаются сроки перечисления средств в договоре.

- Контроль просроченных выплат с периодом задержки до 7 дней, сопровождающийся выяснением мотивов произошедшего, разработкой графиков погашения долга и заморозкой сотрудничества.

- Если период задержки платежа от 7 до 30 рабочих дней, то необходимо начислить штраф контрагенту, напомнить об имеющихся у него обязательствах, встретиться с руководством.

- При задержке от 1 до 2 месяцев надо выставлять письменную претензию.

- Более длительные отсрочки – повод для обращения в суд.

Статья по теме: Расшифровка бухгалтерского баланса по строкам Бухгалтерский баланс представляет собой отчетную форму, в которой систематизированы и представлены все сведения о финансовом состоянии компании на определенную дату. Рассмотрим, какие строки содержит данный отчет. Подробнее

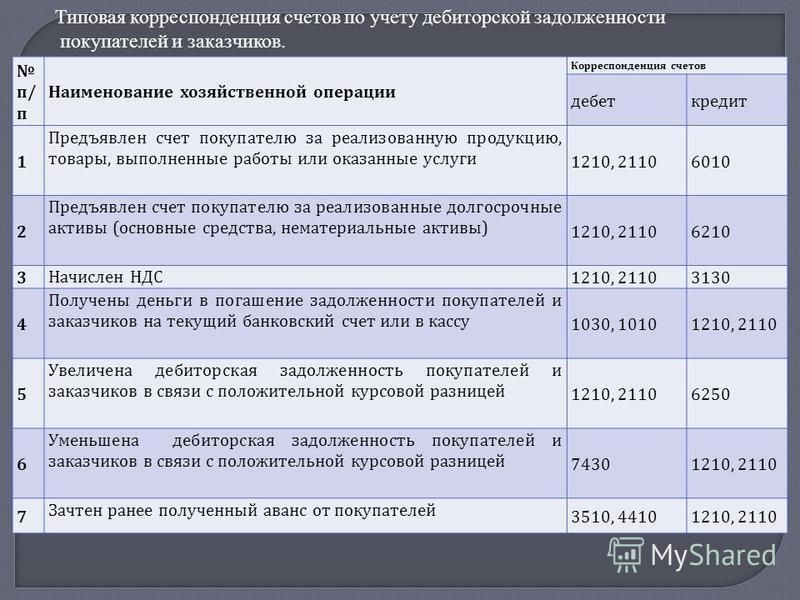

Учет дебиторской задолженности

В бухгалтерском учете дебиторка аккумулируется не на одном, а на нескольких активно-пассивных счетах. О возникновении задолженности свидетельствует появление дебетового остатка по группе счетов расчетов. На каком счете отражается дебиторская задолженность в соответствии с кодировкой Плана счетов (Приказ от 31.10.2000 № 94н):

- 60 или 62 — при расчетах с поставщиками или покупателями;

- 68 и 69 — для случаев переплат по налогам, сборам и страховым взносам;

- 70, 71, 73 — для операций по расчетам с наемными работниками;

- 75 — при задолженности учредителей;

- 76 — для расчетов с разными видами дебиторов.

Если погашается дебиторская задолженность, счет 62 будет участвовать в такой корреспонденции:

Д51 (52) – К62.

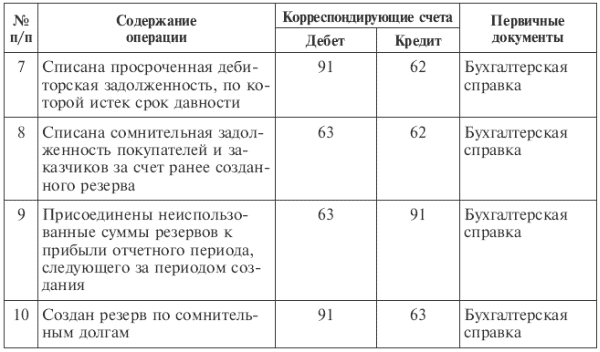

Списание долга осуществляется на 91 счет. Например, при прощении займа сотруднику составляется запись Д91 – К73. Списание сомнительной задолженности, которая была включена в состав резерва, происходит проводкой Д63 – К62 (60).

Что учитывается в составе дебиторской задолженности при заполнении бухгалтерского баланса, узнайте в Путеводителе от КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ бесплатно.

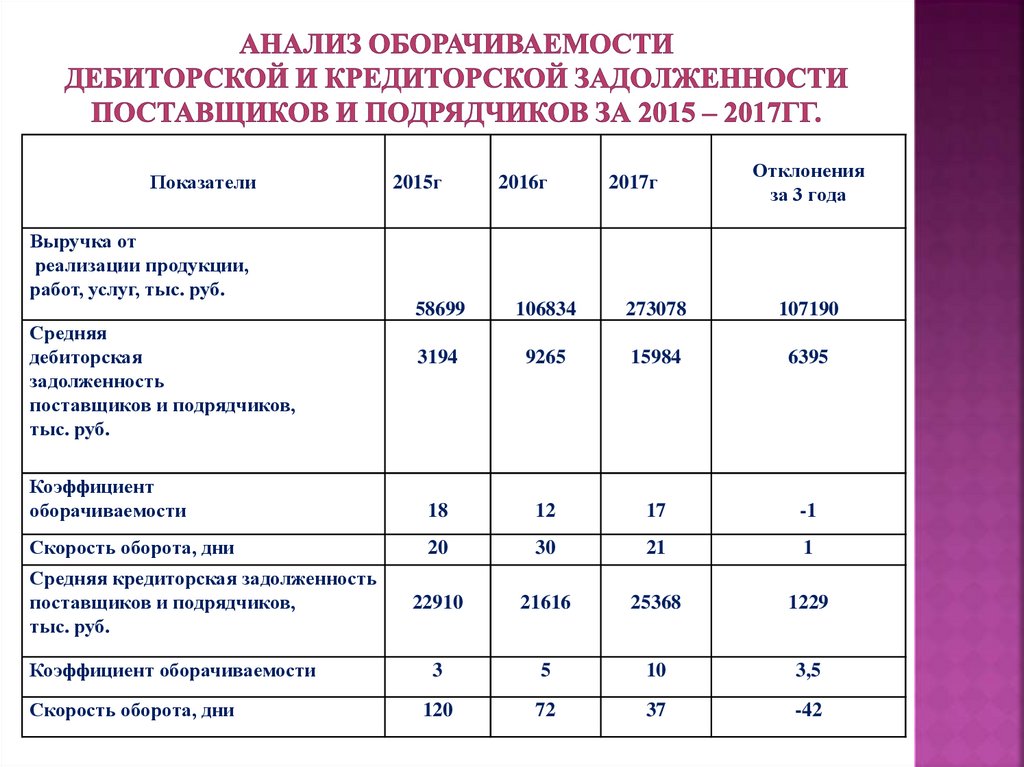

Анализ и оценка дебиторской задолженности

Под оценкой дебиторского долга понимается установление ее рыночной стоимости на текущую дату. Полученное значение может не совпадать с суммой в учетных данных. Это нужно для целей управленческого учета, при операциях по уступке прав требования и проведении комплексного оценивания компании. Если данные оценки потребовались для внешних пользователей, то для процедуры привлекаются профессиональные эксперты.

Анализ дебиторской задолженности производится путем уточнения общего объема долгов покупателей, разделения их на группы и отслеживания динамики изменений. Результаты заносятся в таблицу. Важным элементом процедуры является выявление удельного веса долгосрочных задолженностей, так как их рост может подорвать финансовую устойчивость компании.

Анализ дебиторской задолженности предприятия на примере:

|

Критерий |

Конец 2020 года |

Конец 2021 года |

Конец 2022 года |

Темп прироста, % |

Абсолютное отклонение |

|||||

|

тыс.руб |

% |

тыс.руб |

% |

тыс. |

% |

2015/2014 |

2016/2015 |

2015/2014 |

2016/2015 |

|

|

Долгосрочные долги |

0,00 |

0,00% |

0,00 |

0,00% |

0,00 |

0,00% |

0,00% |

0,00% |

0,00 |

0,00 |

|

Краткосрочные долги, в том числе: |

170,70 |

100,00% |

162,70 |

100,00% |

191,40 |

100,00% |

95,00% |

118,00% |

-8,00 |

28,70 |

|

-расчеты с покупателями |

152,00 |

89,00% |

144,00 |

89,00% |

188,00 |

98,00% |

95,00% |

131,00% |

-8,00 |

44,00 |

|

-расчеты с поставщиками |

10,00 |

6,00% |

10,00 |

6,00% |

0,00 |

0,00% |

100,00% |

0,00% |

0,00 |

-10,00 |

|

-расчеты с ФНС и ФСС |

5,20 |

3,00% |

5,30 |

3,00% |

2,20 |

1,00% |

102,00% |

42,00% |

0,10 |

-3,10 |

|

-подотчетные суммы |

0,20 |

0,00% |

0,00 |

0,00% |

0,00 |

0,00% |

0,00% |

0,00% |

-0,20 |

0,00 |

|

-расходы, отнесенные на будущие периоды |

3,30 |

2,00% |

3,40 |

2,00% |

1,20 |

1,00% |

103,00% |

35,00% |

0,10 |

-2,20 |

Из данных таблицы видно, что наибольший объем дебиторской задолженности приходится на покупателей, причем размер неоплаченных товаров с каждым годом увеличивается. По остальным позициям наметилась тенденция к стабильному уменьшению долгов. На следующем этапе надо рассмотреть подробно состояние расчетов с покупателями (это самая массовая группа):

По остальным позициям наметилась тенденция к стабильному уменьшению долгов. На следующем этапе надо рассмотреть подробно состояние расчетов с покупателями (это самая массовая группа):

|

Критерий |

Конец 2020 года |

Конец 2021 года |

Конец 2022 года |

Абсолютное отклонение | ||||

|

тыс.руб |

% |

тыс.руб |

% |

тыс.руб |

% |

2015/2014 |

2016/2015 |

|

|

Расчеты с покупателями: |

152,00 |

100,00% |

144,00 |

100,00% |

188,00 |

100,00% |

-8,00 |

44,00 |

|

Компания 1 |

10 |

7,00% |

0 |

0,00% |

5 |

3,00% |

-10,00 |

5,00 |

|

Компания 2 |

25 |

16,00% |

22 |

15,00% |

20 |

11,00% |

-3,00 |

-2,00 |

|

Компания 3 |

70 |

46,00% |

100 |

69,00% |

125 |

66,00% |

30,00 |

25,00 |

|

Компания 4 |

2 |

1,00% |

0 |

0,00% |

2 |

1,00% |

-2,00 |

2,00 |

|

Компания 5 |

45,00 |

30,00% |

22,00 |

15,00% |

36,00 |

19,00% |

-23,00 |

14,00 |

Анализ показал, что основной источник роста дебиторки – Компания 3. Если не было произведено страхование дебиторской задолженности по договору с этим покупателем, то риск финансового ущерба возрастает. На следующем этапе детализируются расчеты с проблемным контрагентом и другими фирмами с учетом предоставленных им отсрочек:

Если не было произведено страхование дебиторской задолженности по договору с этим покупателем, то риск финансового ущерба возрастает. На следующем этапе детализируются расчеты с проблемным контрагентом и другими фирмами с учетом предоставленных им отсрочек:

|

Название покупателя |

Конец 2022 года |

По срокам образования, тыс.руб |

Отсрочка, дней |

||||

|

тыс.руб |

% |

0-30 дней |

30-60 дней |

61-180 дней |

более 181 дня |

||

|

Расчеты с покупателями: |

188,00 |

100,00% |

47,00 |

27,00 |

51,00 |

63,00 |

|

|

Компания 1 |

5 |

3,00% |

5,00 |

0,00 |

0,00 |

0,00 |

30,00 |

|

Компания 2 |

20 |

11,00% |

18,00 |

2,00 |

0,00 |

0,00 |

60,00 |

|

Компания 3 |

125 |

66,00% |

2,00 |

10,00 |

50,00 |

63,00 |

60,00 |

|

Компания 4 |

2 |

1,00% |

2,00 |

0,00 |

0,00 |

0,00 |

30,00 |

|

Компания 5 |

36,00 |

19,00% |

20,00 |

15,00 |

1,00 |

0,00 |

60,00 |

Проблемной остается Компания 3. Только это предприятие не уложилось в сроки погашения долга, даже с учетом их продления. Дальнейшая работа заключается в налаживании диалога с этим контрагентом, при отсутствии реакции можно обращаться в суд.

Только это предприятие не уложилось в сроки погашения долга, даже с учетом их продления. Дальнейшая работа заключается в налаживании диалога с этим контрагентом, при отсутствии реакции можно обращаться в суд.

Дебиторская задолженность в бухгалтерском балансе

В п. 27 ПБУ 4/99 говорится, что дебиторская задолженность в балансе – это важный показатель, который подлежит расшифровке в пояснениях к отчету. В старых формах отчета она отражалась строками 230 и 240, в обновленном варианте – это строка баланса 1230, расшифровка которой предполагает разделение краткосрочных и долгосрочных долгов.

Из чего складывается строка 1230 баланса? Это сальдо по расчетным счетам для учета дебиторской задолженности. Итоги по счетам берутся по состоянию на 31 декабря отчетного года из дебета. Строка 1230 бухгалтерского баланса – расшифровка представлена счетами 60, 62, 68, 69, 70, 71, 73, 75, 76.

При внесении данных в баланс, строка 1230 – что входит в нее, и какие особенности заполнения:

- указываются долги со сроком погашения менее года или год;

- сумма показывается за вычетом резерва сомнительной задолженности.

Если срок погашения долга более 1 года, то 1230 строка баланса не подходит для отражения таких сумм. В этом случае используется строка 1190. Детализация по видам и структуре дебиторки может быть приведена в Пояснениях к балансу.

Итоги

Дебиторская задолженность — средства, подлежащие уплате контрагентами в пользу нашего предприятия. Ее размер приводитя в бухгалтерском балансе по строке 1230. Однако если срок погашения составит больше 12 месяцев, то задолженность отражается по строке 1190.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Исследование понятия дебиторской задолженности хозяйствующего субъекта

%PDF-1.6 % 1 0 obj > endobj 5 0 obj /Title >> endobj 2 0 obj > /Encoding > >> >> endobj 3 0 obj > endobj 4 0 obj > stream

Что такое дебиторская задолженность (AR) и как ее используют предприятия, с примерами

Оглавление

Содержание

Что такое дебиторская задолженность (AR)?

Понимание дебиторской задолженности

Дебиторская и кредиторская задолженность

Преимущества

Пример

К

Адам Хейс

Полная биография

Адам Хейс, доктор философии, CFA, финансовый писатель с более чем 15-летним опытом работы на Уолл-стрит в качестве трейдера деривативов. Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Узнайте о нашем редакционная политика

Обновлено 05 августа 2022 г.

Факт проверен

Катрина Муньелло

Факт проверен Katrina Munichiello

Полная биография

Katrina Ávila Munichiello — опытный редактор, писатель, проверяющий факты и корректор с более чем четырнадцатилетним опытом работы с печатными и онлайн-изданиями.

Узнайте о нашем редакционная политика

Джоулей Гарсия / Инвестопедия

Что такое дебиторская задолженность (AR)?

Дебиторская задолженность (AR) представляет собой остаток денежных средств, причитающихся фирме за товары или услуги, поставленные или использованные, но еще не оплаченные покупателями. Дебиторская задолженность отражается в балансе как оборотный актив. Любая сумма денег, причитающаяся клиентам за покупки, сделанные в кредит, является AR.

Дебиторская задолженность отражается в балансе как оборотный актив. Любая сумма денег, причитающаяся клиентам за покупки, сделанные в кредит, является AR.

Ключевые выводы

- Дебиторская задолженность (AR) — это актив в балансовом отчете, который представляет собой денежные средства, причитающиеся компании в краткосрочной перспективе.

- Дебиторская задолженность возникает, когда компания позволяет покупателю приобретать свои товары или услуги в кредит.

- Кредиторская задолженность похожа на дебиторскую задолженность, но вместо денег, которые должны быть получены, это деньги, которые должны.

- Силу AR компании можно проанализировать с помощью коэффициента оборачиваемости дебиторской задолженности или количества дней продажи.

- Можно выполнить анализ коэффициента оборачиваемости, чтобы получить ожидаемое время фактического получения AR.

Дебиторская задолженность

Понимание дебиторской задолженности

Дебиторская задолженность относится к неоплаченным счетам-фактурам, которые есть у компании, или к деньгам, которые клиенты должны компании. Фраза относится к учетным записям, которые компания имеет право получать, потому что она предоставила продукт или услугу. Дебиторская задолженность или дебиторская задолженность представляют собой кредитную линию, предоставленную компанией, и обычно имеют условия, требующие выплаты в течение относительно короткого периода. Обычно он варьируется от нескольких дней до финансового или календарного года.

Фраза относится к учетным записям, которые компания имеет право получать, потому что она предоставила продукт или услугу. Дебиторская задолженность или дебиторская задолженность представляют собой кредитную линию, предоставленную компанией, и обычно имеют условия, требующие выплаты в течение относительно короткого периода. Обычно он варьируется от нескольких дней до финансового или календарного года.

Компании учитывают дебиторскую задолженность как активы в своих балансовых отчетах, поскольку существует юридическое обязательство клиента погасить долг. Они считаются ликвидным активом, потому что их можно использовать в качестве залога для обеспечения кредита, чтобы помочь выполнить краткосрочные обязательства. Дебиторская задолженность является частью оборотного капитала компании.

Кроме того, дебиторская задолженность представляет собой текущие активы, а это означает, что остаток на счете должен быть выплачен должником в течение одного года или менее. Если у компании есть дебиторская задолженность, это означает, что она осуществила продажу в кредит, но еще не получила деньги от покупателя. По сути, компания приняла краткосрочную долговую расписку от своего клиента.

По сути, компания приняла краткосрочную долговую расписку от своего клиента.

Многие предприятия используют графики погашения дебиторской задолженности, чтобы следить за состоянием и благополучием AR.

Дебиторская задолженность и кредиторская задолженность

Когда компания имеет долги перед своими поставщиками или другими сторонами, это кредиторская задолженность. Кредиторская задолженность противоположна дебиторской. Для иллюстрации представьте, что компания А чистит ковры компании Б и выставляет счет за услуги. Компания Б должна им деньги, поэтому она регистрирует счет в своей колонке кредиторской задолженности. Компания А ожидает получения денег, поэтому она записывает счет в свою колонку дебиторской задолженности.

Пособия по дебиторской задолженности

Дебиторская задолженность является важным аспектом фундаментального анализа бизнеса. Дебиторская задолженность является текущим активом, поэтому она измеряет ликвидность компании или ее способность покрывать краткосрочные обязательства без дополнительных денежных потоков.

Фундаментальные аналитики часто оценивают дебиторскую задолженность в контексте оборота, также известного как коэффициент оборачиваемости дебиторской задолженности, который измеряет количество раз, когда компания взыскивала остаток своей дебиторской задолженности в течение отчетного периода. Дальнейший анализ будет включать в себя оценку количества дней, оставшихся незавершенными по продажам (DSO), среднее количество дней, которое требуется для сбора платежа после совершения продажи.

Пример дебиторской задолженности

Пример дебиторской задолженности включает электрическую компанию, которая выставляет счета своим клиентам после того, как клиенты получили электроэнергию. Электрическая компания регистрирует дебиторскую задолженность по неоплаченным счетам, ожидая, пока ее клиенты оплатят свои счета.

Большинство компаний работают, позволяя часть своих продаж быть в кредит. Иногда предприятия предлагают этот кредит постоянным или особым клиентам, которые получают периодические счета. Эта практика позволяет клиентам избежать хлопот, связанных с физическими платежами при каждой транзакции. В других случаях предприятия обычно предлагают всем своим клиентам возможность оплаты после получения услуги.

Эта практика позволяет клиентам избежать хлопот, связанных с физическими платежами при каждой транзакции. В других случаях предприятия обычно предлагают всем своим клиентам возможность оплаты после получения услуги.

Каковы примеры дебиторской задолженности?

Дебиторская задолженность возникает каждый раз, когда деньги должны фирме за оказанные услуги или товары, которые еще не были оплачены. Это может быть продажа покупателю в кредит магазина, подписка или оплата в рассрочку, которая должна быть произведена после получения товаров или услуг.

Где найти дебиторскую задолженность компании?

Дебиторская задолженность находится на балансе фирмы. Поскольку они представляют собой средства, причитающиеся компании, они учитываются как актив.

Что произойдет, если клиенты никогда не заплатят причитающееся?

Когда становится ясно, что дебиторская задолженность не будет оплачена покупателем, ее необходимо списать как расходы по безнадежным долгам или единовременное списание.

Чем дебиторская задолженность отличается от кредиторской?

Дебиторская задолженность представляет собой средства, причитающиеся фирме за оказанные услуги, и они учитываются как актив. Кредиторская задолженность, с другой стороны, представляет собой средства, которые фирма должна другим, например платежи поставщикам или кредиторам. Кредиторская задолженность учитывается как пассив.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

QuickBooks. «Понимание дебиторской задолженности».

Бухгалтерские инструменты.

«Подсчет количества дней продаж».

«Подсчет количества дней продаж».

Учет дебиторской задолженности — AccountingTools

/ Стивен БрэггОбзор дебиторской задолженности

Когда товары или услуги продаются покупателю, и покупателю разрешается заплатить позднее, это называется продажей в кредит и создает обязательство покупателя заплатить продавцу. И наоборот, это создает актив для продавца, который называется дебиторской задолженностью. Это считается краткосрочным активом, поскольку продавцу обычно платят менее чем через год.

Дебиторская задолженность документируется счетом-фактурой, который продавец обязан выставить покупателю в рамках процедуры выставления счета. В счете-фактуре описываются товары или услуги, которые были проданы покупателю, сумма, которую он должен продавцу (включая налоги с продаж и транспортные расходы), и когда он должен заплатить.

Мы проиллюстрируем эти концепции ниже.

Дебиторская задолженность по методу начисления и кассовому методу учета

Если продавец работает по кассовому методу учета, он регистрирует операции в своих учетных записях (которые затем включаются в финансовую отчетность) только тогда, когда денежные средства выплачиваются или получены . Поскольку выставление счета-фактуры не связано с изменением наличности, в бухгалтерских записях нет записи о дебиторской задолженности. Только когда покупатель платит, продавец регистрирует продажу.

Если продавец работает по более широко используемому методу учета по методу начисления, он регистрирует операции независимо от любых изменений в наличности. Это система учета дебиторской задолженности. Кроме того, есть риск, что заказчик не заплатит. Если это так, продавец может либо списать эти убытки на расходы по мере их возникновения (известный как метод прямого списания), либо он может предвидеть сумму таких убытков и отнести расчетную сумму на расходы (известный как метод резерва). Последний метод предпочтительнее, поскольку продавец сопоставляет выручку с расходами по безнадежным долгам за один и тот же период (известный как принцип сопоставления).

Последний метод предпочтительнее, поскольку продавец сопоставляет выручку с расходами по безнадежным долгам за один и тот же период (известный как принцип сопоставления).

Учет продаж услуг в кредит

Когда услуги продаются покупателю, продавец обычно создает счет в своем бухгалтерском программном обеспечении, которое автоматически создает запись для кредитования счета продаж и дебетования счета дебиторской задолженности. Когда покупатель позже оплачивает счет, продавец дебетует кассовый счет и кредитует счет дебиторской задолженности. Например, ABC International выставляет клиенту счет за услуги на сумму 10 000 долларов и записывает следующую запись:

| Дебет | Кредит | |

| Дебиторская задолженность | 10 000 | |

| Продажи | 10 000 |

Эта запись в журнале увеличивает актив дебиторской задолженности для ABC, который отображается как краткосрочный актив в ее балансе. Кроме того, это увеличивает продажи, которые появляются в отчете о прибылях и убытках ABC.

Кроме того, это увеличивает продажи, которые появляются в отчете о прибылях и убытках ABC.

Учет продаж товаров в кредит

Если бы продавец продавал товары покупателю в кредит, то он не только должен был бы отразить продажу и связанную с ней дебиторскую задолженность (как это было в случае с продажей услуг), но и отразить сокращение запасов. которая была продана покупателю, которая затем отражается в себестоимости проданных товаров. Эта более поздняя транзакция уменьшает актив запасов в балансе и увеличивает расходы в отчете о прибылях и убытках. Например, если бы ABC International заключила сделку купли-продажи на сумму 25 000 долларов США, в ходе которой она продала покупателю товаров на сумму 12 000 долларов США, ее запись в журнале была бы следующей:

| Дебет | Кредит | |

| Дебиторская задолженность | 25 000 | |

| Продажи | 25 000 | |

| Себестоимость проданных товаров | 12 000 | |

| Инвентаризация | 12 000 |

Возникла проблема со сроками предыдущей сделки купли-продажи. Если продажа осуществляется на условиях пункта отгрузки FOB, продавец должен зарегистрировать как транзакцию продажи, так и связанные с ней расходы на стоимость проданных товаров в момент, когда груз покидает отгрузочный док. С этого момента за доставку технически несет ответственность либо сторонний грузоотправитель, либо покупатель.

Если продажа осуществляется на условиях пункта отгрузки FOB, продавец должен зарегистрировать как транзакцию продажи, так и связанные с ней расходы на стоимость проданных товаров в момент, когда груз покидает отгрузочный док. С этого момента за доставку технически несет ответственность либо сторонний грузоотправитель, либо покупатель.

Если продажа осуществляется на условиях FOB назначения, то продавец должен зарегистрировать эти операции, когда груз прибудет к покупателю; это связано с тем, что ответственность за доставку по-прежнему лежит на продавце до тех пор, пока товар не будет доставлен покупателю.

С практической точки зрения, многие компании регистрируют свои сделки купли-продажи так, как если бы условия поставки были указаны в пункте отгрузки FOB, потому что это легко проверить. Запись транзакции по прибытии к покупателю требует значительно больше работы для проверки.

Учет безнадежной задолженности

Если компания продает в кредит, клиенты иногда не могут заплатить, и в этом случае продавец должен списать дебиторскую задолженность на расходы как безнадежную задолженность. Лучший способ сделать это — оценить сумму безнадежной задолженности, которая в конечном итоге возникнет, и начислить на нее расходы в конце каждого отчетного периода. Дебет относится к счету расходов на безнадежные долги, что приводит к отражению расходов в отчете о прибылях и убытках. Кредит относится к счету резерва безнадежных долгов, который является резервным счетом, отображаемым в балансе. Позже, когда конкретный счет-фактура явно идентифицируется как безнадежный долг, бухгалтер может исключить дебиторскую задолженность по кредиту и уменьшить резерв по дебету.

Лучший способ сделать это — оценить сумму безнадежной задолженности, которая в конечном итоге возникнет, и начислить на нее расходы в конце каждого отчетного периода. Дебет относится к счету расходов на безнадежные долги, что приводит к отражению расходов в отчете о прибылях и убытках. Кредит относится к счету резерва безнадежных долгов, который является резервным счетом, отображаемым в балансе. Позже, когда конкретный счет-фактура явно идентифицируется как безнадежный долг, бухгалтер может исключить дебиторскую задолженность по кредиту и уменьшить резерв по дебету.

Например, в январе компания ABC International выставляет счета-фактуры различным клиентам на сумму 1 миллион долларов и предполагает, что 40 000 долларов из этой суммы не будут оплачены. Соответственно, для создания резерва по сомнительным долгам делается следующая запись:

| Дебет | Кредит | |

| Расходы по безнадежным долгам | 40 000 | |

| Резерв по сомнительным долгам | 40 000 |

В марте ABC четко определила счета на сумму 18 000 долларов, которые не будут оплачены. Для исключения счетов-фактур и снятия резервного остатка используется следующая запись:

Для исключения счетов-фактур и снятия резервного остатка используется следующая запись:

| Дебет | Кредит | |

| Резерв по сомнительным долгам | 18 000 | |

| Дебиторская задолженность | 18 000 |

Если клиент позже оплатит счет, ABC просто перевернет запись, так что счет резерва будет увеличен до прежнего уровня.

Альтернативным методом является метод прямого списания, при котором продавец признает расходы по безнадежным долгам только тогда, когда он может определить конкретный счет, который не будет оплачен. При таком подходе бухгалтер дебетует расходы по безнадежным долгам и кредитует дебиторскую задолженность (таким образом избегая использования резервного счета). Это не предпочтительный метод отражения безнадежных долгов, поскольку он приводит к задержке между признанием продажи и признанием любых связанных расходов по безнадежным долгам (что нарушает принцип соответствия).

Учет скидок за досрочную оплату

Если компания предлагает клиентам скидку, если они заплатят досрочно и воспользуются этим предложением, то они заплатят сумму, меньшую суммы счета. Бухгалтеру необходимо устранить этот остаток, отнеся его на счет скидок при продаже, что отразится в отчете о прибылях и убытках как уменьшение прибыли.

Например, ABC International предлагает покупателю скидку в размере 100 долларов, если он оплатит счет на 2000 долларов в течение 10 дней с даты выставления счета. Заказчик так и делает. ABC использует следующую запись для записи транзакции:

| Дебет | Кредит | |

| Наличные | 1 900 | |

| Скидки при продаже | 100 | |

| Дебиторская задолженность | 2000 |

Срок погашения дебиторской задолженности

Вся непогашенная дебиторская задолженность включается в отчет о сроках погашения дебиторской задолженности, который обычно структурирован для отображения текущих счетов, просроченных на 0–30 дней, на 31–60 дней, на 61–60 дней.

руб

руб

Об авторе