Декларация на имущество: Страница не найдена \ КонсультантПлюс

Как подать декларацию по налогу на имущество организации в 2022 году

30 марта — последний день, когда можно вовремя подать декларацию по налогу на имущество организаций за 2021 год. Налоговая служба внесла несколько изменений в форму декларации. Собрали главное, что об этом нужно знать предпринимателю.

Если у вас нет времени читать текст целиком, то переходите в последний пункт — «Статья за 30 секунд».

Кому нужно сдавать декларацию

Сдать декларацию необходимо всем организациям, у которых есть имущество, облагаемое налогом: жилая и нежилая недвижимость, машиноместа и гаражи, объекты незавершенного строительства. Декларацию по налогу на имущество за 2021 год необходимо подать в ФНС до 31 марта 2022 года. Подать её нужно в инспекцию ФНС по месту нахождения недвижимости.

Подать декларацию можно в бумажном или электронном виде, если среднесписочная численность компании за 2021 год не превышает 100 человек. Иначе — только в электронном виде.

Иначе — только в электронном виде.

Важно. Даже если налог на имущество равен нулю, необходимо подать декларацию, если имущество числится на балансе. В этом случае сдаётся нулевая декларация. Иначе можно получить штраф от ФНС.

Что изменилось в декларации в 2022 годуМы уже выпускали статью о том, что изменилось в имущественных налогах для предпринимателей с началом 2022 года, почитать её можно по этой ссылке.

А теперь изменения коснулись декларации по налогу на имущество за 2021 год — её нужно подавать на новом бланке. Новую форму утвердила налоговая служба России приказом от 14.08.2019 № СА-7-21/405 и его редакцией от 18.06.2021 № ЕД-7-21/574.

Важное изменение в форме декларации — новый раздел №4 о движимом имуществе организаций. В этом разделе нужно указать регион и среднегодовую стоимость движимого имущества организации, если оно указано в основных средствах. Если такого имущества нет, то раздел заполнять не нужно.

Другое изменение практически не коснется большинства компаний — в форму декларации добавили информацию о федеральной территории «Сириус» в Краснодарском крае. Если у вашей компании есть недвижимость на территории «Сириус», то информацию об этом нужно отразить в декларации.

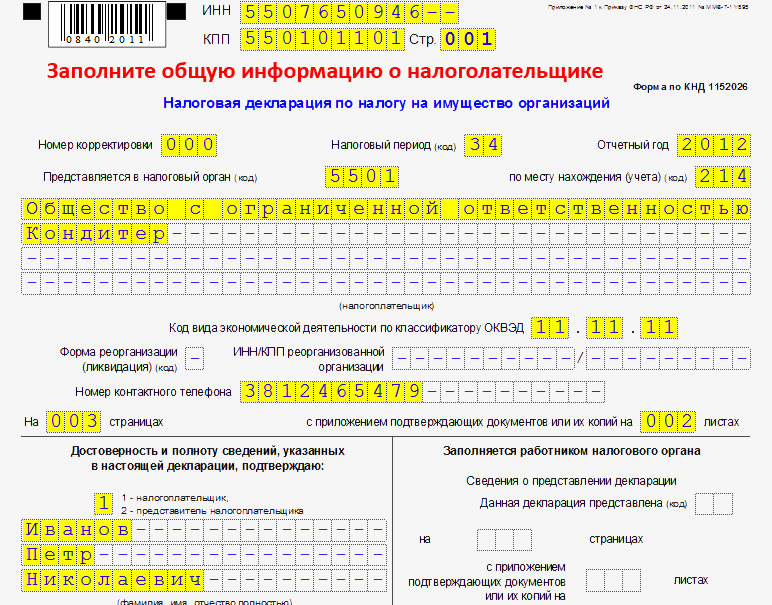

Как заполнить декларацию по новым правиламНалоговая декларация по налогу на имущество организаций состоит из титульного листа и четырёх разделов. Вот что в них нужно отразить:

-

Титульный лист — основную информацию о компании и сроки отчётного периода.

-

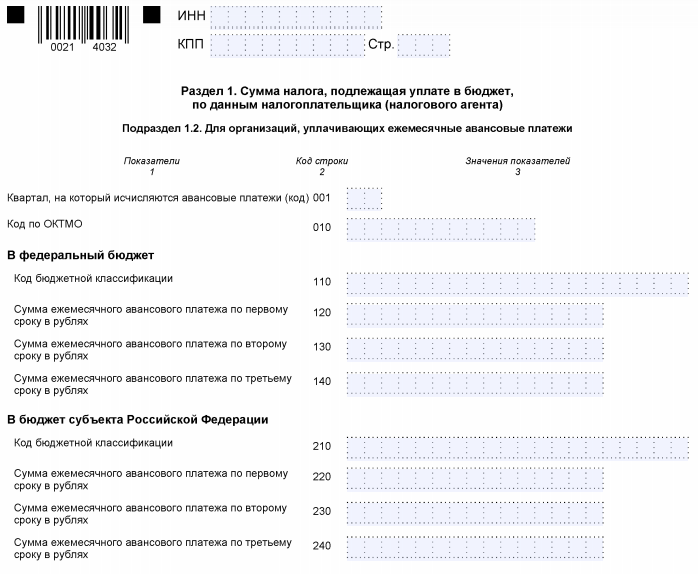

Раздел 1 — сумму налога, подлежащая уплате в бюджет за год.

-

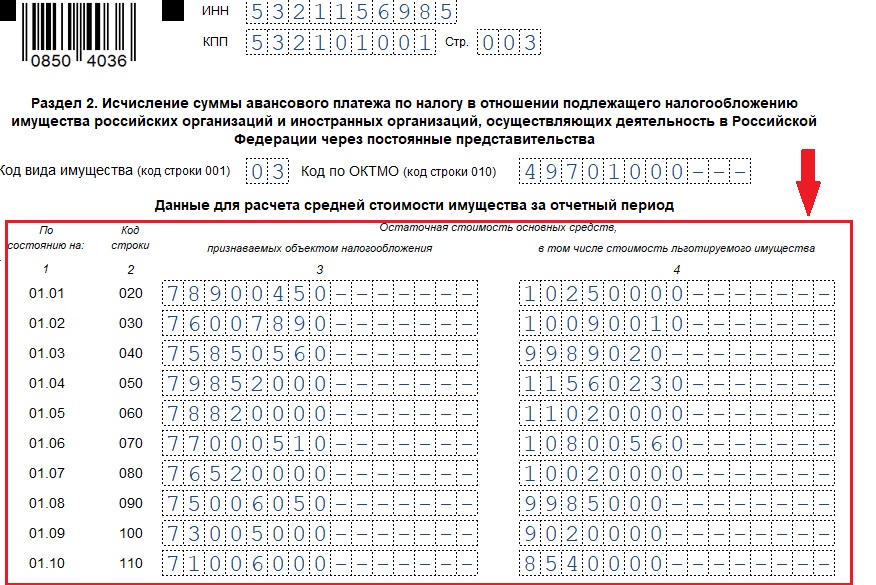

Раздел 2 и 2.1 — информацию об имуществе, которое облагается налогом по среднегодовой стоимости.

-

Раздел 3 — информацию об имуществе, которое облагается налогом по кадастровой стоимости.

-

Раздел 4 — информацию о движимом имуществе.

На сайте налоговой есть шаблон декларации, скачать его можно по этой ссылке. А на этой странице сайта ФНС можно найти подробную инструкцию по тому, как заполнить декларацию.

id=»statya-za-30-sekund» >Статья за 30 секунд-

Декларацию должны сдать все организации, у которых есть имущество, облагаемое налогом.

-

Декларацию по налогу на имущество организаций за 2021 год необходимо подать в ФНС России не позже 30 марта 2022 года.

-

У декларации новая форма, но для большинства компаний изменения коснутся лишь одного раздела — нужно внести информацию о движимом имуществе.

Мария Воронова

Новый порядок налогообложения имущества организаций | ФНС России

Что нового с 2020 года?

- Вводится заявительный порядок предоставления льгот по транспортному и земельному налогам для организаций (Подробнее.

..)

..) - Реализуется возможность провести сверку с налоговым органом с учетом всех объектов, находящихся на учёте (Подробнее…)

- Одна налоговая декларация по налогу на имущество организаций — по всем объектам в одну Инспекцию (Подробнее…)

Что нового с 2021 года?

- Отменяются декларации по транспортному и земельному налогам для организаций (Подробнее…)

- Устанавливаются единые сроки уплаты транспортного и земельного налогов для организаций — не позднее 1 марта (Подробнее…)

- Вводится обязанность представлять сообщения о наличии у организации транспортных средств и (или) земельных участков, признаваемых объектами налогообложения

Что нового с 2022 года?

- Вводится заявительный порядок предоставления налоговых льгот по налогу на имущество для российских организаций в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость (Подробнее.

..)

..) - Реализуется возможность сверки с налоговым органом сведений об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость (Подробнее…)

- Устанавливаются единые сроки уплаты всех имущественных налогов организаций (Подробнее…)

Что нового с 2023 года?

- Отменяются декларации по налогу на имущество для российских организаций в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость (Подробнее…)

- По всем имущественным налогам для российских организаций отменена налоговая отчётность, за исключением объектов, налоговая база по которым определяется исходя из среднегодовой стоимости (Подробнее…)

Заявительный порядок предоставления налоговых льгот по транспортному и земельному налогам организаций

Что такое заявительный порядок предоставления налоговых льгот по транспортному и земельному налогам организаций?

С налогового периода 2020 года Федеральным законом от 15. 04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» введен заявительный порядок предоставления налоговых льгот для налогоплательщиков-организаций по транспортному и земельному налогам.

04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» введен заявительный порядок предоставления налоговых льгот для налогоплательщиков-организаций по транспортному и земельному налогам.

Заявление о предоставлении налоговой льготы заполняется налогоплательщиком на основании документов, подтверждающих право на налоговую льготу за период ее действия, указываемый в заявлении, и представляется в любой налоговый орган. Если такие документы у налоговой инспекции отсутствуют, то по информации, указанной в заявлении, она запрашивает сведения, подтверждающие право на льготу, у лиц и органов, располагающих ими, затем информирует налогоплательщика о результатах.

За период в течение 2020 года в случае прекращения организации путем ликвидации или реорганизации, а также за предшествующие 2020 году налоговые периоды организации заявляют налоговые льготы, как прежде, в декларациях по транспортному и земельному налогам.

Как сверить сведения об объектах налогообложения организаций

Зачем нужна сверка сведений об объектах?

С 2021 года вступают в силу пункты 16, 17, 25 и 26 статьи 1 Федерального закона от 15.04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах», отменяющие представление в налоговые органы налоговых деклараций по транспортному налогу и земельному налогу за налоговый период 2020 года и последующие налоговые периоды.

Одновременно вводится порядок направления налогоплательщикам-организациям (их обособленным подразделениям) сообщений налоговых органов об исчисленной сумме указанных налогов.

Для подготовки ко вступлению в силу перечисленных законоположений налогоплательщики-организации, имеющие объекты налогообложения по транспортному и (или) земельному налогам, могут по своему усмотрению обратиться в налоговые инспекции по месту нахождения указанных объектов за проведением сверки сведений, содержащихся в Едином государственном реестре налогоплательщиков, об указанных объектах.

Для проведения сверки целесообразно запросить в налоговом органе выписку из Единого государственного реестра налогоплательщиков о своей организации с указанием всех учтенных транспортных средств и земельных участков. Такая выписка предоставляется бесплатно.

В случае выявления расхождений сведений, содержащихся в Едином государственном реестре налогоплательщиков, со сведениями органов (организаций, должностных лиц), осуществляющих государственную регистрацию транспортных средств, государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, в т.ч. Государственного реестра транспортных средств, реестра маломерных судов, Государственного судового реестра, Российского международного реестра судов, Российского открытого реестра судов, Государственного реестра гражданских воздушных судов Российской Федерации, Единого государственного реестра прав на воздушные суда и сделок с ними, Единого государственного реестра недвижимости и иных государственных информационных ресурсов (реестров), целесообразно сообщить об этом в налоговый орган по месту нахождения недвижимого имущества (земельного участка) и транспортного средства с указанием сведений, в отношении которых выявлены расхождения (по возможности к указанному сообщению можно приложить документы-основания о характеристиках соответствующих объектов).

После проверки (сверки) представленной информации налоговым органом будут приняты меры по актуализации сведений Единого государственного реестра налогоплательщиков при наличии оснований, предусмотренных статьями 83, 84 Налогового кодекса Российской Федерации, о чем будет информирован налогоплательщик.

Как обратиться за проведением сверки сведений об объектах?

Перейти Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

Перейти Письмо ФНС России от 21.01.2020 № БС-4-21/790@ «О налоговых органах, уполномоченных на проведение сверки сведений об объектах налогообложения»

Как получить выписку из Единого государственного реестра налогоплательщиков для проведения сверки сведений?

Перейти Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

Упрощенный порядок представления налоговой декларации по налогу на имущество организаций

Что такое упрощенный порядок представления налоговой декларации по налогу на имущество организаций

С налогового периода 2020 года налогоплательщик по налогу на имущество организаций (далее – налог), состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта Российской Федерации, вправе представлять налоговую декларацию по налогу в отношении всех таких объектов недвижимого имущества в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту Российской Федерации.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется предусмотренный п. 1.1. ст. 386 НК РФ порядок представления налоговой декларации. Изменение выбранного налогоплательщиком порядка представления налоговой декларации в течение налогового периода не допускается.

Таким образом, вместо нескольких налоговых органов для представления налоговой декларации можно выбрать один.

Вышеуказанные положения не применяются в случае, если законом субъекта РФ установлены нормативы отчислений от налога в местные бюджеты.

Бездекларационный порядок налогообложения транспортных средств и земельных участков организаций

Что такое бездекларационный порядок налогообложения транспортных средств и земельных участков организаций?

С налогового периода 2021 года вступают в силу пункты 16, 17, 25 и 26 статьи 1 Федерального закона от 15. 04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах», отменяющие обязанность по представлению в налоговые органы налоговых деклараций по транспортному налогу и земельному налогу за налоговый период 2020 года и последующие налоговые периоды.

04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах», отменяющие обязанность по представлению в налоговые органы налоговых деклараций по транспортному налогу и земельному налогу за налоговый период 2020 года и последующие налоговые периоды.

Одновременно с 2021 года вводится порядок направления налогоплательщикам-организациям (их обособленным подразделениям) сообщений налоговых органов об исчисленной сумме указанных налогов (пункты 4-7 статьи 363 и пункт 5 статьи 397 НК РФ).

В течение 2021 г., налоговыми органами будет обеспечен прием налоговых деклараций (уточненных налоговых деклараций) по транспортному налогу и по земельному налогу только за налоговые периоды, предшествующие 2020 году, а также уточненных налоговых деклараций, если первоначально налоговые декларации были представлены в течение 2020 года в случае реорганизации организации.

Кроме того, с налогового периода 2021 года пунктами 68, 77 статьи 2 Федерального закона от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» устанавливаются единые сроки уплаты транспортного и земельного налогов: налоги подлежат уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом; авансовые платежи по налогам подлежат уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Обязанность представлять сообщение о наличии у организации транспортных средств и (или) земельных участков, признаваемых объектами налогообложения

Налоговые декларации по транспортному налогу и земельному налогу в налоговые органы не представляются за налоговый период 2020 года и последующие налоговые периоды (ч. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). При этом в целях обеспечения полноты уплаты транспортного и земельного налогов налогоплательщиками-организациями налоговые органы передают (направляют) указанным налогоплательщикам (их обособленным подразделениям) сообщения об исчисленных налоговыми органами суммах этих налогов.

С 2021 г. налогоплательщики-организации обязаны направить в налоговый орган по своему выбору сообщение о наличии у них транспортных средств и (или) земельных участков, признаваемых объектами налогообложения по соответствующим налогам (далее – Сообщение), в случае неполучения сообщения об исчисленной налоговым органом сумме транспортного налога и (или) сообщения об исчисленной налоговым органом сумме земельного налога в отношении указанных объектов налогообложения за период владения ими.

Сообщение с приложением копий документов, подтверждающих государственную регистрацию транспортных средств, и (или) правоустанавливающих (правоудостоверяющих) документов на земельные участки представляется в налоговый орган в отношении каждого объекта налогообложения однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом.

Сообщение не представляется в налоговый орган в случае, если организации было передано (направлено) сообщение об исчисленной налоговым органом сумме транспортного налога и (или) сообщение об исчисленной налоговым органом сумме земельного налога в отношении этого объекта или если организация представляла в налоговый орган заявление о предоставлении налоговой льготы по транспортному налогу и (или) заявление о предоставлении налоговой льготы по земельному налогу в отношении соответствующего объекта налогообложения.

Неправомерное непредставление (несвоевременное представление) налогоплательщиком налоговому органу Сообщения влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога в отношении транспортного средства или земельного участка, по которому не представлено (несвоевременно представлено) Сообщение (п. 3 ст. 129.1 Налогового кодекса Российской Федерации).

ЗАЯВИТЕЛЬНЫЙ ПОРЯДОК ПРЕДОСТАВЛЕНИЯ НАЛОГОВЫХ ЛЬГОТ ПО НАЛОГУ НА ИМУЩЕСТВО ДЛЯ РОССИЙСКИХ ОРГАНИЗАЦИЙ В ОТНОШЕНИИ ОБЪЕКТОВ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ КАК ИХ КАДАСТРОВАЯ СТОИМОСТЬ

С налогового периода 2022 г. Федеральным законом от 02.07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» введен заявительный порядок предоставления налоговых льгот для налогоплательщиков — российских организаций в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость.

Заявление о предоставлении налоговой льготы заполняется налогоплательщиком на основании документов, подтверждающих право на налоговую льготу за период ее действия, указываемый в заявлении, и представляется в любой налоговый орган. Если такие документы у налогового органа отсутствуют, то по информации, указанной в заявлении, он запрашивает сведения, подтверждающие право на льготу, у лиц и органов, располагающих ими, затем информирует налогоплательщика о результатах.

Представление заявления, рассмотрение налоговым органом такого заявления, направление налогоплательщику уведомления о предоставлении налоговой льготы либо сообщения об отказе от предоставления налоговой льготы осуществляются в порядке, аналогичном порядку, предусмотренному пунктом 3 статьи 361.1 Налогового кодекса Российской Федерации.

За период в течение 2022 г. в случае прекращения организации путем ликвидации или реорганизации, а также за предшествующие 2022 г. налоговые периоды организации заявляют налоговые льготы, как прежде, в декларациях по налогу на имущество организаций.

КАК СВЕРИТЬ С НАЛОГОВЫМ ОРГАНОМ СВЕДЕНИЯ ОБ ОБЪЕКТАХ НАЛОГООБЛОЖЕНИЯ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ КАК ИХ КАДАСТРОВАЯ СТОИМОСТЬ

С 1 января 2023 г. (за налоговый период 2022 г. и последующие периоды) вступает в силу часть 5 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», согласно которой налогоплательщики — российские организации не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость.

Одновременно вводится порядок направления российским организациям сообщений налоговых органов об исчисленной сумме указанного налога.

Для подготовки ко вступлению в силу перечисленных положений налогоплательщики — организации могут обратиться в налоговый орган по месту нахождения указанных объектов налогообложения за проведением сверки сведений, содержащихся в Едином государственном реестре налогоплательщиков, об указанных объектах.

Для сверки целесообразно запросить в налоговом органе выписку из Единого государственного реестра налогоплательщиков о своей организации с указанием всех учтенных объектов недвижимости. Такая выписка предоставляется бесплатно.

В случае выявления расхождений сведений, содержащихся в Едином государственном реестре налогоплательщиков, со сведениями органов (организаций, должностных лиц), осуществляющих государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, в т.ч. Единого государственного реестра недвижимости и иных государственных информационных ресурсов (реестров, кадастров, перечней и т.п.), просим сообщить об этом в налоговый орган по месту нахождения недвижимого имущества с указанием сведений, в отношении которых выявлены расхождения (по возможности к указанному сообщению можно приложить документы-основания о характеристиках соответствующих объектов).

После проверки (сверки) представленной информации налоговым органом будут приняты меры по актуализации сведений Единого государственного реестра налогоплательщиков при наличии оснований, предусмотренных статьями 83, 84 Налогового кодекса Российской Федерации, о чем будет информирован налогоплательщик.

Как обратиться за проведением сверки сведений об объектах?

- Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

- Письмо ФНС России от 21.01.2020 № БС-4-21/790@ «О налоговых органах, уполномоченных на проведение сверки сведений об объектах налогообложения»

- Письмо ФНС России от 10.08.2021 № СД-4-21/11246@ «О некоторых вопросах реализации Плана контрольных событий проекта «Бездекларационное администрирование налога на имущество организаций»

Как получить выписку из Единого государственного реестра налогоплательщиков для проведения сверки сведений?

- Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

ЕДИНЫЕ СРОКИ УПЛАТЫ ВСЕХ ИМУЩЕСТВЕННЫХ НАЛОГОВ ОРГАНИЗАЦИЙ

В соответствии с п. 1 ст. 363, п. 1 ст. 383, п. 1 ст. 397 Налогового кодекса Российской Федерации начиная с налогового периода 2022 года транспортный налог, налог на имущество организаций и земельный налог организациям необходимо оплачивать в срок не позднее 1 марта года, следующего за истекшим налоговым периодом.

1 ст. 363, п. 1 ст. 383, п. 1 ст. 397 Налогового кодекса Российской Федерации начиная с налогового периода 2022 года транспортный налог, налог на имущество организаций и земельный налог организациям необходимо оплачивать в срок не позднее 1 марта года, следующего за истекшим налоговым периодом.

Авансовые платежи по этим налогам (если они не отменены законами субъектов Российской Федерации или нормативными правовыми актами муниципальных образований) – в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

ОТМЕНЕНЫ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ИМУЩЕСТВО ДЛЯ РОССИЙСКИХ ОРГАНИЗАЦИЙ В ОТНОШЕНИИ ОБЪЕКТОВ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ КАК ИХ КАДАСТРОВАЯ СТОИМОСТЬ

С 1 января 2023 г. (за налоговый период 2022 года и последующие периоды) вступает в силу части 5, 17 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», согласно которой налогоплательщики — российские организации не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость.

В случае, если у налогоплательщика — российской организации в истекшем налоговом периоде имелись только вышеуказанные объекты налогообложения, налоговая декларация не представляется.

В целях обеспечения полноты уплаты налога в отношении вышеуказанных объектов налогообложения составление, передача (направление) налоговыми органами налогоплательщикам — российским организациям сообщений об исчисленных налоговыми органами суммах налога в отношении таких объектов налогообложения, представление такими налогоплательщиками в налоговые органы пояснений и (или) документов, подтверждающих правильность исчисления, полноту и своевременность уплаты налога, обоснованность применения пониженных налоговых ставок, налоговых льгот или наличие оснований для освобождения от уплаты налога, рассмотрение пояснений и (или) документов и передача (направление) уточненных сообщений об исчисленных суммах налога осуществляются в порядке и сроки, аналогичные порядку и срокам, которые предусмотрены пунктами 4 — 7 статьи 363 НК РФ.

ПО ВСЕМ ИМУЩЕСТВЕННЫМ НАЛОГАМ ДЛЯ РОССИЙСКИХ ОРГАНИЗАЦИЙ ОТМЕНЕНА НАЛОГОВАЯ ОТЧЁТНОСТЬ, ЗА ИСКЛЮЧЕНИЕМ ОБЪЕКТОВ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ ИСХОДЯ ИЗ СРЕДНЕГОДОВОЙ СТОИМОСТИ

С 1 января 2021 г. введено бездекларационное администрирование транспортного налога и земельного налога организаций (часть 9 статьи 3 Федерального закона от 15.04.2019 № 63-ФЗ).

С 1 января 2023 г. введено бездекларационное администрирование налога на имущество организаций в отношении объектов, налоговая база по которым определяется исходя из их кадастровой стоимости (часть 17 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ).

Полезные материалы

Комментарий к Федеральному закону от 15.04.2019 № 63-ФЗ (по вопросам налогообложения имущества) (Налоговая политика и практика № 6, 2019 г.)

pdf (3 211 кб)

Комментарий к Федеральному закону от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (по вопросам налогообложения имущества)» (Налоговая политика и практика № 11, 2019 г. )

)

pdf (1 369 кб)

Бездекларационный порядок администрирования налогообложения транспортных средств и земельных участков организаций: комментарий к ключевым нормативным правовым актам Федеральной налоговой службы (Налоговая политика и практика № 2, 2020 г.)

pdf (3 002 кб)

Заявительный порядок предоставления льгот по транспортному и земельному налогам организаций и другие новеллы налогообложения имущества с 2020 года (Налоговая политика и практика № 2, 2020 г.

pdf (2 434 кб)

Декларируйте свою личную собственность

Оповещения и объявления

Заявите о своем личном имуществе онлайн, по почте или лично до 1 апреля и избегайте штрафа в размере 10 %.

Начать онлайн Звоните (314) 622-4171

На этой странице

- Подготовка

- Инструкции

- Сборы

- Чего ожидать

- Дополнительная информация

Обзор

Декларации о личном имуществе отправляются по почте в январе.

Все налогоплательщики города Сент-Луис, владеющие материальным имуществом, в соответствии с законодательством штата обязаны подавать список всего облагаемого налогом материального личного имущества до 1 апреля каждого года в Управление по оценке. Оценка производится по состоянию на 1 января по налогу за текущий год и основывается на 33 1/3% истинной стоимости.

Декларации о личном имуществе необходимо подавать до 1 апреля каждого года. Декларации могут быть поданы лично, через Интернет или по почте после установленного срока. Штрафы будут применяться к декларациям, поданным после крайнего срока 1 апреля.

Подготовка

- Найдите декларацию о личном имуществе, отправленную вам по почте в январе

- Найдите свой PIN-код в декларации

- Если вы потеряли свою декларацию и у вас нет PIN-кода , позвоните по телефону (314) 622-4171, и персонал поможет найти его.

Инструкции

Существует несколько способов подать декларацию о личном имуществе:

По почте

- Просмотрите и обновите форму налоговой декларации на личное имущество, отправленную вам по почте.

- Обратите внимание на изменения имени или адреса, если таковые произошли

- Подпишите форму и поставьте дату, а также укажите номер телефона для работы в дневное время .

Верните обновленную и подписанную форму, используя конверт с обратным адресом и маркой, который был включен в ваше почтовое отправление. В случае утери напишите по адресу:

Офис оценщика

116-117 Мэрия

1200 Market St.

Сент-Луис, Миссури 63103или обратитесь лично.

Чтобы получить квитанцию, подтверждающую подачу декларации, вложите конверт с обратным адресом и маркой.

При личном приеме

- Заполните форму декларации по налогу на имущество физических лиц, отправленную вам по почте, и обновите ее по мере необходимости,

или

. Если форма не была отправлена вам по почте или у вас нет отправленной по почте формы, загрузите соответствующую пустую форму ) – индивидуальное или коммерческое и обновлять по мере необходимости.

- Принесите формы лично по адресу:

Офис оценщика

116-117 Мэрия

1200 Market St.

Сент-Луис, Миссури 63103

- Если у вас нет форм, сообщите персоналу, что вы хотите сделать, и они помогут вам получить что нужно подать.

Онлайн-декларация

Онлайн-декларации доступны не позднее последнего дня января по 1 апреля того же года.

Начните декларировать свое личное имущество с помощью кнопки «Начать онлайн» и введите:

- Номер вашего счета

- Ваш PIN-код.

Номер вашего счета и PIN-код указаны в уведомлении, полученном вами из офиса городского оценщика Сент-Луиса.

Кнопки «Начать онлайн» становятся видимыми в январе, когда декларации рассылаются по почте.

Начать онлайн Звоните (314) 622-4171

Пошлины

Плата за подачу декларации о личном имуществе не взимается.

Что ожидать

- При подаче заявления до 1 апреля штраф не взимается.

- Обновлены записи материального личного имущества.

- Штраф в размере 10 % будет добавлен к счету за начисление взносов, если декларация будет подана после 1 апреля.

Апелляции в связи с оценкой материального личного имущества могут быть поданы в Комиссию по уравниванию.

Запрос на апелляцию должен быть сделан налогоплательщиком в письменной форме не позднее или второго понедельника июля .

Контактное лицо

Специалист по оценке личного имущества и записи

оценщик-личная-собственность@stlouis-mo.gov

(314) 622-4171

1200 Маркет-Стрит,

Комнаты 115 и 117

Сент-Луис, Миссури 63103

с понедельника по пятницу с 8:00 до 17:00

Связаться с оценщиком — Оценка личного имущества и записи

Оставьте это поле пустым!Была ли эта страница полезной? Да Нет

Я искал:

(требуется)

Почему?

Комментарии полезны!

ограничение в 500 символов

Обратная связь анонимна.

..)

..) ..)

..)

Об авторе