Декларация по налогу на транспорт: Декларация по земельному налогу и декларация по транспортному налогу

декларация по транспортному налогу в 2023 году

Согласно Федеральному закону от 15.04.2019 № 63-ФЗ в 2023 году декларацию по транспортному налогу сдавать не нужно. Теперь не организации, а налоговики будут присылать расчет. Как сверяться по сумме, где инспекция берет данные о транспорте, как узнает о положенных льготах, когда направит расчет налога и что делать, если не согласны с выставленной суммой — расскажем в нашей статье.

Отмена декларации по транспортному налогу — новый порядок взаимодействия с ИФНС

До утверждения нового порядка бухгалтеры сами рассчитывали налог, уплачивали его и подавали декларации в установленные регионом сроки. В декларации показывали, как получилась сумма налога к уплате, отражались примененные льготы. Однако теперь для расчета налога инспекции не нужна декларация. Она получает данные напрямую из ГИБДД, на основе которых может самостоятельно исчислить налог и тем самым проверить плательщиков.

Чтобы показать свои исчисления, налоговики будут сами направлять вам расчет. Его оформят в виде специального документа-сообщения, форма которого утверждена приказом ФНС России от 16.07.2021 N ЕД-7-21/667@. Рассылка сообщений может быть по каналам ТКС, через «Личный кабинет» или же заказным письмом, если не используете электронные сервисы.

Его оформят в виде специального документа-сообщения, форма которого утверждена приказом ФНС России от 16.07.2021 N ЕД-7-21/667@. Рассылка сообщений может быть по каналам ТКС, через «Личный кабинет» или же заказным письмом, если не используете электронные сервисы.

Срок рассылки таких сообщений — не позднее шести месяцев после окончания срока уплаты годового налога. Если крайний срок уплаты налога за 2022 год — 28 февраля 2023 года, то в период с марта по август 2023 года получите расчет.

Нужно ли ждать сообщения, чтобы заплатить налог?

Мнение о том, что сначала нужно дождаться от налоговой сообщения с выставленной суммой — опасное заблуждение бухгалтеров, которое приведет к просрочке платежа. Дело в том, что сообщение чем-то напоминает уведомление об уплате налога, которые приходят физическим лицам. Граждане не считают себе налоги и уплачивают их, опираясь на суммы, отраженные в квитанции ИФНС.

У юридических лиц всегда был другой порядок — они исчисляли свои налоги сами, и с отменой декларации ничего не поменялось. Обязанность по уплате налога не ставится в зависимость от получения налогового сообщения (письмо ФНС РФ от 17.07.2020 № БС-4-21/11555@).

Обязанность по уплате налога не ставится в зависимость от получения налогового сообщения (письмо ФНС РФ от 17.07.2020 № БС-4-21/11555@).

Вы продолжаете рассчитывать суммы налога к уплате, как и раньше, согласно утвержденной региональными властями периодичности — поквартально авансовыми платежами или ежегодно по окончании налогового периода. Сообщения ждать не нужно, оно может прийти и в августе. А вы обязаны перечислить годовой налог до 28 февраля. Если этого не сделать, образуется недоимка и пени, а также возможен штраф. Сообщение по транспортному налогу не квитанция на уплату для юридических лиц, оно направляется в целях сверки с плательщиками по их начислениям.

ВНИМАНИЕ! С 2023 года все платежи в бюджет перечисляйте в составе единого налогового платежа.

Статья по теме:

ЕНП в 2023 году: изменения

С 1 января 2023 года станет обязательным применение единого налогового платежа (ЕНП). Накануне перехода стали опубликованы поправки в НК РФ, уточняющие правила перечисления ЕНП. Подробнее

Подробнее

Что делать, если размер налога в сообщении не совпадает с уплаченной суммой?

При хорошем раскладе суммы, рассчитанные организацией и исчисленные инспекцией, должны совпадать. Однако расхождения не исключены, поэтому плательщики имеют право оспорить расчет. Для этого нужно подготовить возражение с подтверждающими документами и подать его в течение 20 дней со дня, когда получили сообщение. Налоговая рассмотрит документы в течение месяца (п. 6,7 ст. 363 НК). Однако перед тем как писать возражения, постарайтесь понять расчет инспекции, возможно, вы ошиблись сами.

Пример. ООО «Милена» получило сообщение с большей суммой, чем определила и уплатила их бухгалтер. У организации образовалась недоимка, на которую нужно начислить пени за каждый день просрочки. Бухгалтер, уверенная в своей правоте, написала жалобу и ждет, когда ее рассмотрят (в течение месяца). Когда налоговики рассматривали возражение, то обнаружили, что ООО «Милена» применило ставку, которая не действует в регионе. Бухгалтер за новостями не следила и не знала об изменении регионального законодательства — с нового года ставки были повышены. Налоговики остались правы, а организации пришлось не только доплатить налог, но и уплатить пени.

Бухгалтер за новостями не следила и не знала об изменении регионального законодательства — с нового года ставки были повышены. Налоговики остались правы, а организации пришлось не только доплатить налог, но и уплатить пени.

Налоговая делает расчеты, опираясь на информацию, поступившую об организации и ее транспорте на момент исчисления. Например, возможно, из ГИБДД пришли сведения, что вы владеете машиной, которую на самом деле продали. Покупатель на учет ее не поставил, а вы в базе госавтоинспекции все еще числитесь собственником — вам и выставили налог.

Если же по вашим расчетам налога оказалось больше, чем указано в сообщении, то вы переплатили и можете зачесть или вернуть излишек (ст. 78 НК).

В случае, когда сообщение вообще не пришло или пришло не по всем объектам, организация не должна игнорировать это. Согласно п. 2.2 ст. 23 НК вы обязаны сообщить в налоговую о наличии транспортных средств, подлежащих налогообложению, до 31 декабря года, следующего за отчетным. Форма сообщения и порядок его составления утверждены приказом ФНС России от 10.08.2022 N ЕД-7-21/741@.

Форма сообщения и порядок его составления утверждены приказом ФНС России от 10.08.2022 N ЕД-7-21/741@.

Как заявлять о льготах после отмены декларации?

Статья по теме: Заявление на льготу по транспортному налогу Подробнее

Ранее организации, имеющие право на льготы, показывали их в декларации по транспортному налогу. В 2023 году это можно сделать, подав отдельное заявление в ИФНС, потому что теперь льготы предоставляются только в заявительном порядке. Заявление должно быть оформлено на бланке, утвержденном приказом ФНС России 25.07.2019 № ММВ-7-21/377@ (приложение № 1).

Скачать бланк заявления о предоставлении льготы

Подавать его лучше в начале года (январь, февраль) — до 1 марта. Получив заявление, инспекторы рассмотрят доводы и примут решение. Даже если откажут, вы успеете перечислить налог в полном объеме и в последующем избежите пеней.

Как организации заполнить заявление о предоставлении льготы по транспортному или земельному налогу, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Подводим итоги

В 2023 году организации по-прежнему освобождены от сдачи отчетности по транспортному налогу. Для сверки по начислениям налоговая сама пришлет свои расчеты специальным документом-сообщением, в котором будут указаны суммы налога к уплате. Если не согласны с расчетами, можете подать возражение.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере бухгалтерского учета, налогообложения, кадрового делопроизводства и трудового права. В 2010 году окончила Тюменский государственный университет по специальности «Экономист». Общий профессиональный стаж — с 2008 года, в том числе на государственной службе в налоговых органах. Автор публикаций по практическому применению бухгалтерского и налогового учета в России, кадровому делопроизводству, решению корпоративных и трудовых споров.

Налоговая декларация по транспортному налогу до 2021 года

В нашей рубрике, посвященной декларации по транспортному налогу, отражены особенности ее оформления.

В нашей рубрике, посвященной декларации по транспортному налогу, отражены особенности ее оформления.Подробнее

- Все материалы

- Новости

- Статьи

Налоговая декларация по транспортному налогу до 2021 года

14 янв 2022

Транспортный налог за 2021 год: отчетность и уплата юрлицами

Транспортный налог: общие положения и особенности

14 янв 2021

Кому придется отчитаться по транспортному налогу за 2020 год

Налоговая декларация по транспортному налогу до 2021 года

13 янв 2020

Декларация по транспортному налогу за 2019 год

Декларация по транспортному налогу за 2019 год представляет собой единственный из отчетных документов по этому платежу, формируемый на протяжении всего налогового периода, равняющегося году. Почему так происходит, что представляет собой отчетность по транспорту, когда ее нужно сдавать в налоговую инспекцию и почему декларация за 2019 год станет последней — об этом в нашем материале.

Почему так происходит, что представляет собой отчетность по транспорту, когда ее нужно сдавать в налоговую инспекцию и почему декларация за 2019 год станет последней — об этом в нашем материале.

Налоговая декларация по транспортному налогу до 2021 года

07 янв 2020

Порядок заполнения декларации по транспортному налогу

Декларация по транспортному налогу — ее сдают не все налогоплательщики. В этой статье мы расскажем кому нужно сдавать декларацию по ТН, а кому нет. А также детально и построчно разберем порядок заполнения актуальной для 2019 года формы.

Налоговая декларация по транспортному налогу до 2021 года

04 янв 2020

Заполняем декларацию по транспортному налогу за 2019 год

Декларация по транспортному налогу за 2019 год — есть ли особенности заполнения по сравнению с прошлым годом? Какой бланк используется для подготовки декларации за 2019 год? Как заполнить строки 280 и 290? Для чего предназначены строки 070 и 080? Ответы на эти вопросы, а также пример заполнения декларации есть в этой статье.

Налоговая декларация по транспортному налогу до 2021 года

09 дек 2019

Экологический класс в декларации по транспортному налогу

Экологический класс в декларации по транспортному налогу потребуется указать в том случае, если он влияет на применяемую ставку. Рассмотрим, от чего зависит необходимость использования этого показателя и где его можно найти.

Налоговые изменения 2019

16 апр 2019

Приняты выгодные поправки в НК РФ

Как выглядит декларация по транспортному налогу — 2019

Как заполнить декларацию

Сроки сдачи декларации по транспортному налогу в 2019 году

Итоги

Как выглядит декларация по транспортному налогу — 2019

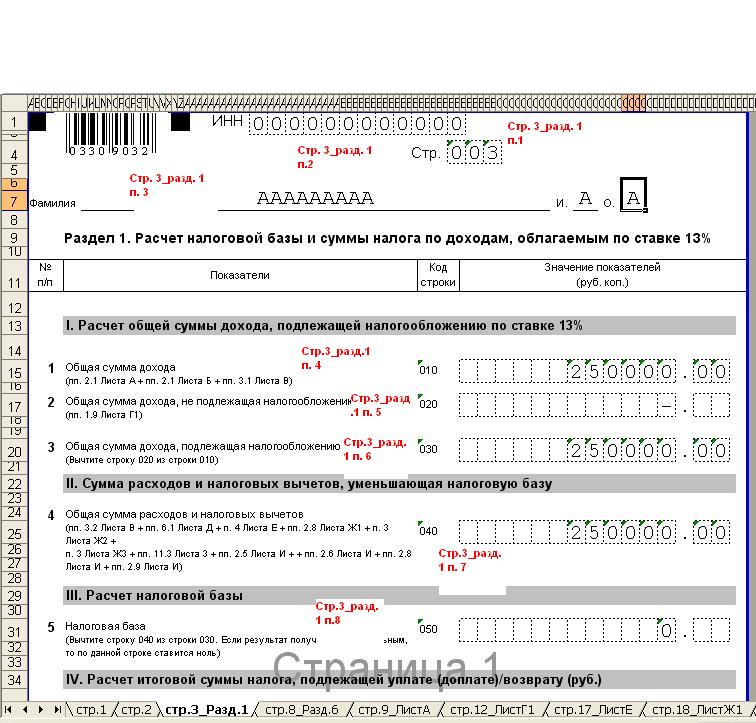

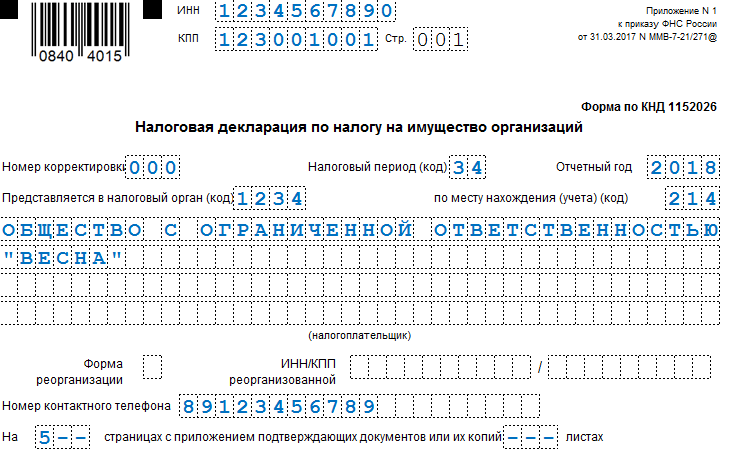

Налоговая декларация по транспортному налогу за налоговый период 2018 года (сдавать будем в 2019-м) составляется на бланке, утвержденном приказом ФНС России от 05.12.2016 № ММВ-7-21/668@.

Скачать действующий бланк декларации по транспортному налогу 2018-2019 годов можно на нашем сайте.

Как заполнить декларацию

Заполнение декларации по транспортному налогу — обязанность организаций. Расчет налога за физлиц и ИП производит ИФНС, высылая им соответствующее уведомление.

Состав декларации по транспортному налогу 2018-2019 гг.:

- Титульный лист — это «обложка» декларации по транспортному налогу, на которой указывается ИНН, КПП, наименование плательщика, период отчета, код ИФНС. При этом заполнять КПП необходимо с учетом некоторых особенностей. Например, если налогоплательщик относится к крупнейшим, то проставляется КПП самой организации.

Подробности см. здесь.

О других особенностях и о том, как правильно отразить КПП в декларации по транспортному налогу в прочих ситуациях, рассказывается в публикации «ФНС разъяснила, какие КПП указывать в декларациях по имущественным налогам».

- Раздел 1 декларации по транспортному налогу: здесь отражается КБК и ОКТМО, сумма налога.

Куда подавать декларацию и какой ОКТМО указывать за закрытое подразделение, узнайте здесь.

- Раздел 2: в нем производится расчет налога. При этом количество данных разделов будет равно числу учтенных в ГИБДД транспортных средств (далее ТС). Это обусловлено тем, что в строки 040—060 декларации по транспортному налогу вносятся индивидуальные характеристики ТС.

Правильно заполнить форму вам помогут наши материалы:

- «Порядок заполнения декларации по транспортному налогу»;

- «Заполняем декларацию по транспортному налогу за 2018 год»;

- «Отчитаться по налогам на имущество и транспорт за год можно централизованно».

А контрольные соотношения для проверки отчета перед отправкой в ИФНС вы найдете здесь.

См. также: «Экологический класс в декларации по транспортному налогу».

Отметим, что законодательством РФ не предусмотрено оформление декларации по транспортному налогу с нулевыми значениями. Подробности см. в материале «По некоторым налогам декларации можно не представлять».

Сроки сдачи декларации по транспортному налогу в 2019 году

Декларация по транспортному налогу сдается раз в год. Так, в 2019 году нужно отчитаться за 2018 год — до 01.02.2019 включительно. Сдачу промежуточных деклараций по транспортному налогу (авансовых расчетов) НК РФ не предусматривает. Но уплата налога авансами возможна при указании на это в региональных законах.

Срок оплаты налога и авансов также отражается в законах, изданных региональными властями, но для окончательного расчета по налогу он не должен опережать день отправки отчета. Физлицам же следует платить налог не позднее 1 декабря года, наступающего за тем, в отношении которого делается уплата. Так, налог за 2018 год должен быть уплачен не позднее 02.12.2019, т. к. 01.12.2019 выпадает на выходной день.

Так, налог за 2018 год должен быть уплачен не позднее 02.12.2019, т. к. 01.12.2019 выпадает на выходной день.

Итоги

Несмотря на то что декларация по транспортному налогу – небольшой и не очень сложный отчет, он содержит множество данных, от корректного занесения которых зависит точность расчета налога. Безошибочно заполнить декларацию вам поможет наша рубрика «Декларация по транспортному налогу».

Остались вопросы, задайте их на нашем форуме и получите квалифицированный ответ в короткие сроки.

Департамент доходов штата Орегон: Транзитный налог штата: Предприятия: Штат Орегон

В 2017 г. Законодательное собрание штата Орегон приняло законопроект Палаты представителей (HB) 2017, который включал новый общегосударственный транзитный налог. В части HB 2017, касающиеся транспортного налога штата, были внесены поправки на сессии 2018 года.

С 1 июля 2018 года работодатели начали удерживать налог (одна десятая процента или 0,001) из:

- Заработная плата жителей штата Орегон (независимо от того, где выполняется работа).

- Заработная плата нерезидентов, оказывающих услуги в штате Орегон.

Транзитный налог штата рассчитывается на основе заработной платы работника, как определено в ORS 316.162. Сотрудники, которые не подлежат регулярному удержанию подоходного налога из-за высоких льгот, заработной платы ниже порога удержания подоходного налога или других факторов , подлежат удержанию транзитного налога штата .

Определение «заработная плата» не включает суммы, выплачиваемые определенным категориям работников и независимым подрядчикам (ORS 316.162). Доход от самозанятости не облагается этим налогом.

Этот налог не связан с транспортными налогами на заработную плату Lane или TriMet. Транзитные налоги на заработную плату взимаются с работодателя исходя из суммы фонда заработной платы . Транзитный налог штата налагается на заработную плату каждого работника , но работодатель несет ответственность за удержание, отчетность и перечисление Транзитного налога штата.

Доходы от транспортного налога штата будут направляться в Фонд усовершенствования транспорта штата для финансирования инвестиций и улучшения услуг общественного транспорта, за исключением тех, которые связаны с легкорельсовым транспортом.

Для работодателей

Работодатели штата Орегон несут ответственность за:

- Удержание налога из заработной платы работников

- Отчетность налогов, удержанных из квартальной или годовой декларации

- Перечисление налогов, удержанных ежеквартально или ежегодно

- Сверка ежеквартальных или годовых отчетов по годовому отчету о сверке

Если вы не удержите этот налог надлежащим образом или не подадите и не уплатите его вовремя, к вам могут быть применены штрафы и проценты. Мы можем наложить штрафы за умышленное невычитание и удержание налога в размере 250 долларов США на одного работника, до 25 000 долларов США за каждый налоговый период, в дополнение к другим штрафам и процентам, предусмотренным законодательством штата.

Жители штата Орегон, оказывающие услуги за пределами штата Орегон, могут попросить своего работодателя за пределами штата удержать налог из их заработной платы в качестве любезности — аналогично удержанию подоходного налога. Однако мы не можем требовать этого от работодателей из других штатов, поскольку они не подпадают под налоговую юрисдикцию штата Орегон.

Сельскохозяйственные работодатели могут ежегодно подавать декларации и производить платежи по этому налогу, как они делают это при удержании подоходного налога.

Возвраты и платежи

Не существует минимального порога для подачи декларации о транзитном налоге в масштабе штата. Даже если сумма удержанного налога на транспорт в масштабе штата минимальна, вам все равно необходимо подавать декларацию и перечислять сумму удержанного налога каждый квартал (если вы не подаете декларацию ежегодно).

Сельскохозяйственные работодатели могут отчитываться и перечислять транспортный налог штата ежеквартально или ежегодно. Если вы подаете ежегодную декларацию, вы должны перечислить налог и сообщить об этом до последнего дня месяца, следующего за окончанием календарного года, или до 31 января.

Если вы подаете ежегодную декларацию, вы должны перечислить налог и сообщить об этом до последнего дня месяца, следующего за окончанием календарного года, или до 31 января.

Годовые отчеты о сверке также должны быть представлены до 31 января.

Если срок подачи квартального отчета и платежа или годового отчета приходится на выходной или праздничный день, срок подачи переносится на следующий рабочий день.

Формы

Формы транзитного налога теперь доступны, и их можно найти, перейдя на нашу страницу форм и выполнив поиск «stt.»

Варианты подачи и оплаты

Работодатели могут подавать декларации и подробные отчеты, используя электронные или бумажные варианты. При доступе к учетной записи через Revenue Online подача электронных деклараций и подробных отчетов может выполняться вручную или информация о возврате может быть импортирована с помощью этой электронной таблицы. Для получения дополнительной информации о том, как настроить учетную запись, посетите Revenue Online.

Начиная с деклараций, поданных в январе 2021 года, предприятия и поставщики услуг по начислению заработной платы смогут подавать декларации по транспортному налогу в масштабе штата оптом. Департамент доходов штата Орегон будет использовать подмножество XML-схем стандарта FSET версии 5.2, чтобы обеспечить возможность массовой подачи форм OR-STT1, STT2 и STTA. Этот процесс предназначен для участников, обладающих техническими знаниями для создания и проверки XML-документа или использующих программное обеспечение, предоставляющее эту услугу.

Статья 9— Налоги с транспортных и передающих компаний, телекоммуникационных компаний и поставщиков коммунальных услуг

Информация на этой странице относится к налоговому году, начавшемуся 1 января 2022 г. или после этой даты и до 1 января 2023 г.

Местные (зарегистрированные в соответствии с законодательством штата Нью-Йорк) телефонные, телеграфные или передающие компании, а также некоторые местные транспортные компании облагаются налогом на право привилегии на акционерный капитал в соответствии с разделом 183 Закона о налогах. Такие компании также могут подлежать дополнительному налог на франшизу на валовой доход внутри штата в соответствии со статьей 184 Закона о налогах.

Такие компании также могут подлежать дополнительному налог на франшизу на валовой доход внутри штата в соответствии со статьей 184 Закона о налогах.

Иностранные (зарегистрированные за пределами штата Нью-Йорк) телефонные, телеграфные или передающие компании, а также некоторые иностранные транспортные компании облагаются такими налогами при выполнении любого из следующих действий в штате Нью-Йорк

.- осуществление своей корпоративной франшизы

- ведение бизнеса

- заемный капитал

- содержание офиса

- владение или аренда собственности в корпоративном или организованном качестве

Авиационные корпорации (включая авиаэкспедиторов, действующих в качестве основных и подобных непрямых авиаперевозчиков) облагаются налогом на франшизу в соответствии со статьей 9.-А. Для получения дополнительной информации см. TSB-M-89(10)C, Налогообложение авиационных корпораций в соответствии со статьей 9-A .

Транспортные компании

Большинство железнодорожных и автомобильных корпораций облагаются налогом на франшизу в соответствии с общим налогом на франшизу коммерческих корпораций (Статья 9-A).

Железнодорожные или автотранспортные компании вместо этого могут принять решение об уплате налога в соответствии со статьей 9, разделы 183 и 184. См. форму CT-187, Выбор или отмена выбора железнодорожных и автотранспортных корпораций для налогообложения в соответствии со статьей 9 .

Транспортные компании, ведущие бизнес в столичном округе пригородных перевозок (MCTD), могут облагаться дополнительным сбором MTA.

Для получения дополнительной информации о налогах по разделам 183 и 184 см. инструкции к Форме CT-183, Налоговая декларация по франшизе Транспортной и передающей корпорации на акционерный капитал; и CT-184, Франчайзинговый налог на транспорт и передачу Налоговая декларация по валовому доходу с.

Телекоммуникации (телефон и телеграф) и передающие компании

Если вы являетесь корпорацией, предоставляющей телекоммуникационные услуги, в основном занимающейся передачей телекоммуникационных услуг, вы облагаетесь налогом на франшизу на основной капитал в соответствии со статьей 183 Налогового законодательства.

Если вы в основном занимаетесь местной телефонной связью, вы облагаетесь дополнительным налогом на валовой доход внутри штата в соответствии со статьей 184 Закона о налогах.

Если вы являетесь поставщиком телекоммуникационных услуг, вы также облагаетесь ежегодным акцизным налогом на валовую выручку от продажи телекоммуникационных услуг в соответствии со статьей 186-e Налогового законодательства.

Если вы ведете бизнес в столичном пригородном транспортном округе (MCTD), с вас может взиматься дополнительная плата MTA.

Для получения дополнительной информации об этих налогах см. инструкции к Форме CT-183, Налоговая декларация по франшизе Транспортно-трансмиссионной корпорации на акционерный капитал ; Форма CT-184, Транспортная и транспортная франшиза Налоговая декларация о валовой прибыли ; и Форма CT-186-E, Налоговая декларация по телекоммуникациям и Налоговая декларация по коммунальным услугам .

Поставщики коммунальных услуг

Если вы являетесь коммунальным предприятием, ведущим бизнес в штате Нью-Йорк, вы облагаетесь налогом в соответствии со статьей 9, раздел 186-a, если вы:

- находятся под надзором Департамента государственной службы штата Нью-Йорк, а

- транспортировать, передавать или распределять газ или электричество по магистралям, трубам или проводам для конечного потребления или использования покупателем в этом состоянии.

Если вы являетесь коммунальным предприятием, которое не предоставляет телекоммуникационных услуг, вы облагаетесь налогом на доходы от транспортировки, передачи или распределения газа или электроэнергии и должны подать форму CT-186-P, 9.0097 Налоговая декларация по коммунальным услугам – валовой доход .

Если вы являетесь коммунальным предприятием, предоставляющим телекоммуникационные услуги, вы облагаетесь налогом на свой валовой доход и должны подать форму CT-186-E, налоговую декларацию по телекоммуникационным услугам и налоговую декларацию по коммунальным услугам .

Если вы ведете бизнес в столичном пригородном транспортном округе (MCTD), с вас может взиматься дополнительная плата MTA.

Для получения дополнительной информации о требованиях к подаче заявления и освобождении от налога на валовой доход за коммунальные услуги см. форму CT-186-P-I или форму CT-186-E-I.

Отмена раздела 185 статьи 9 — Для налоговых периодов, начинающихся 1 января 2018 г.

Об авторе