Декларация для налоговой: Формы налоговых деклараций по налогу на доходы физических лиц | ФНС России

Налоговая декларация – элемент обеспечительного механизма исполнения налоговой обязанности

Чтобы налоговая декларация могла выполнять функции обеспечительного механизма исполнения налоговой обязанности, ее правовое регулирование должно быть более совершенным.

О.О. Журавлева, канд. юрид. наук, Институт законодательства и сравнительного правоведения при Правительстве РФ

{=К=}онституционный Суд РФ в своих Определениях разъясняет некоторые положения, связанные с содержанием и применением пункта 2 статьи 119 НК РФ о привлечении к ответственности за непредставление налоговой декларации в установленный законом срок [ сноска 1 ] . Имеется в виду Определение Конституционного Суда РФ от 11.07.2006 № 265-О [ сноска 2 ] .

Содержание статьи 119 НК РФ, устанавливающей налоговую ответственность за непредставление налоговой декларации, неоднократно составляло предмет рассмотрения Конституционного Суда РФ [ сноска 3 ] 3 в части привлечения налогоплательщиков к ответственности.

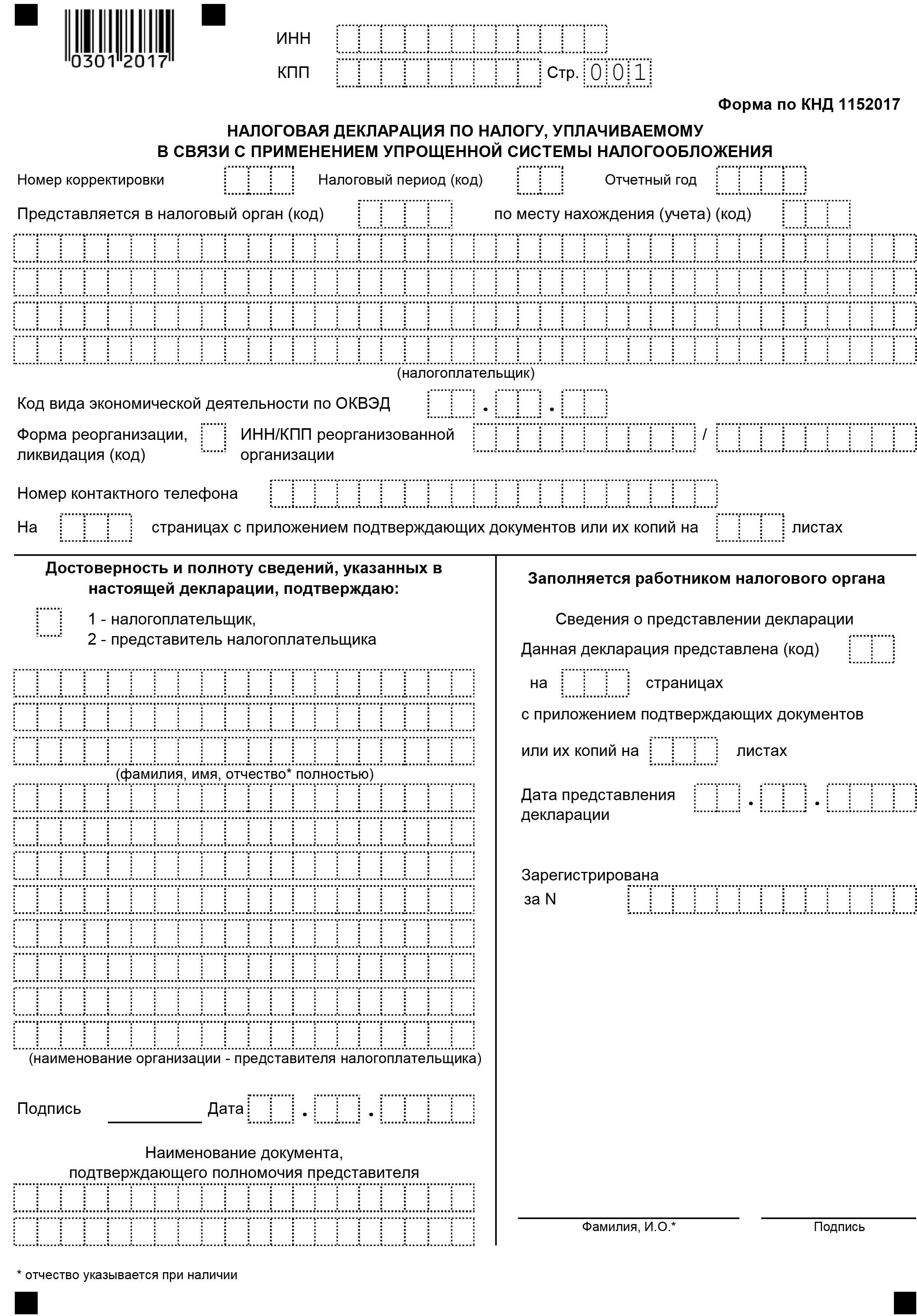

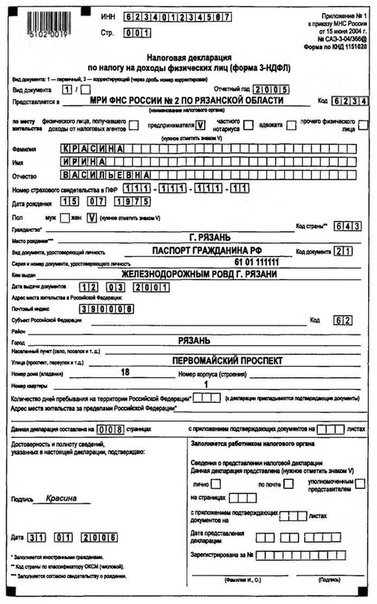

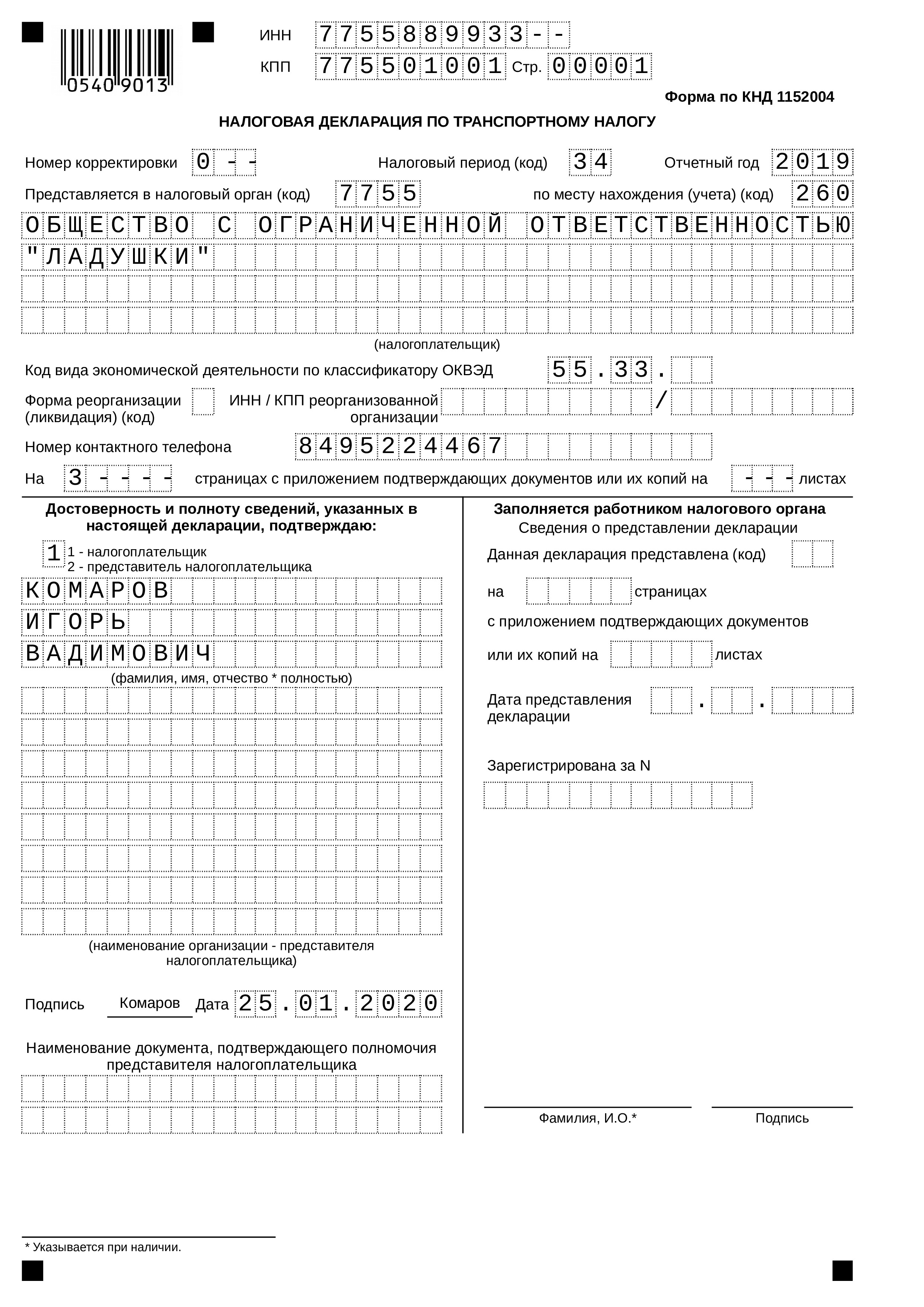

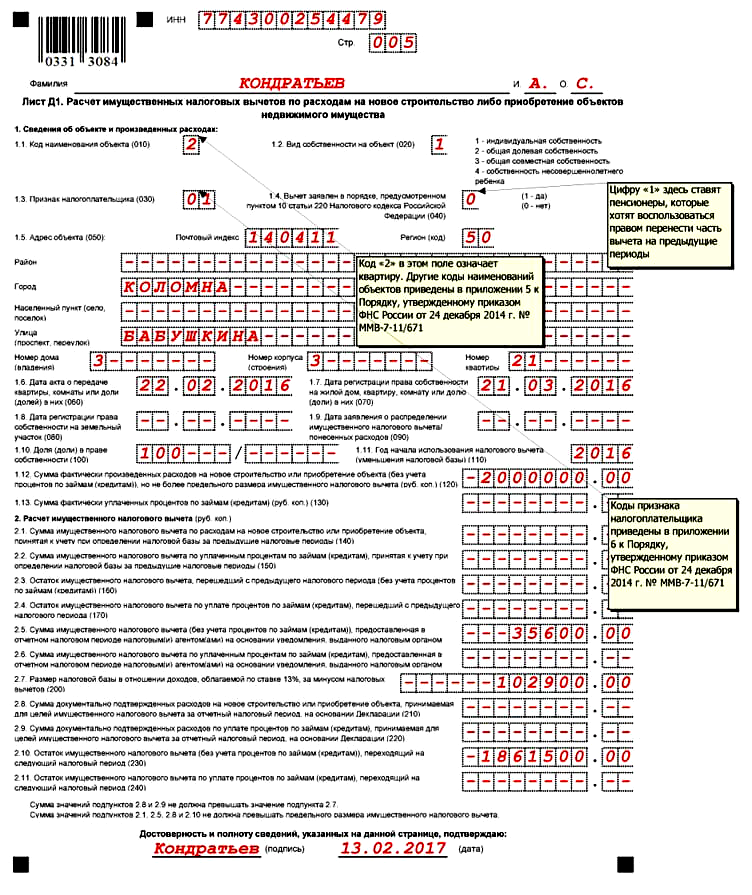

По общему правилу налоговая декларация представляется налогоплательщиком в налоговый орган по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах. За неисполнение этого требования предусмотрена ответственность.

Затруднения в правоприменении вызывает пункт 2 статьи 119 НК РФ в случае отсутствия сумм налогов, подлежащих уплате на основе налоговой декларации. При этом размер штрафа за непредставление налогоплательщиком налоговой декларации в налоговый орган в течение более 180 дней по истечении установленного законодательством о налогах срока оказывается, если следовать дословному толкованию текста Кодекса, нулевым. Подобное несовершенство правового регулирования обусловлено привязкой размера штрафа к сумме, подлежащей уплате по непредставленной декларации.

Законодатель не предусмотрел возможности существования так называемой нулевой декларации, подтверждающей, что обязанность уплаты налогов исполнена, но суммы налога не подлежат уплате. Соответственно не предусмотрена и ответственность за несвоевременное представление «нулевой» декларации.

Соответственно не предусмотрена и ответственность за несвоевременное представление «нулевой» декларации.

Позиция Конституционного Суда РФ

Налоговая декларация позволяет проводить мероприятия налогового контроля. В Определении № 265-О Конституционный Суд РФ ввел понятие «обеспечительный механизм исполнения налоговой обязанности». Однако содержание его не расшифровано. Налоговый кодекс РФ не относит налоговую декларацию к способам обеспечения исполнения обязанности уплаты налога и сбора (ст. 72 НК РФ). Ее правовому регулированию посвящена отдельная глава 13 в разделе V «Налоговая декларация и налоговый контроль». В то же время Конституционный Суд РФ рассматривает налоговую декларацию как один из элементов обеспечительного механизма исполнения налоговой обязанности.

Исходя из изложенного правового регулирования, согласно которому в определенных законом случаях обязанность подачи налоговой декларации отсутствует, следует сделать вывод, что налоговая декларация не является обязательным элементом обеспечительного механизма. Исключение может распространяться как на конкретные виды налогов, так и на определенные категории налогоплательщиков.

Исключение может распространяться как на конкретные виды налогов, так и на определенные категории налогоплательщиков.

В Определении № 265-О также отмечено, что установление обеспечительного механизма относится к полномочиям законодателя, на конституционном уровне (ст. 57 Конституции РФ) его установление не предусматривается. Таким образом, нормы, регулирующие такой механизм и его отдельные элементы, должны содержаться в Налоговом кодексе РФ.

Выполнение обязанности представления налоговой декларации имеет предусмотренные законодательством сроки. В Определении № 265-О отмечено, что представление декларации о налоге на доходы физических лиц относится к обязанностям индивидуального предпринимателя, вытекающим из его статуса (п. 1 ст. 229 НК РФ). Эта обязанность не ставится в зависимость от результатов предпринимательской деятельности, то есть от факта получения дохода в соответствующем налоговом периоде. Пункт 2 статьи 119 НК РФ устанавливает налоговую санкцию за неисполнение этой обязанности в течение более 180 дней по истечении установленного законодательством о налогах срока представления такой декларации в размере, исчисляемом от суммы налога, который подлежит уплате на основе декларации.

Конституционным Судом РФ по смыслу названной нормы, рассматриваемой во взаимосвязи с иными положениями Налогового кодекса РФ, сделан вывод: «суммы налога, удержанные и перечисленные в бюджет налоговыми агентами, хотя и включаются индивидуальным предпринимателем в декларацию, не могут учитываться при исчислении штрафа, поскольку не подлежат уплате на ее основе».

Однако Конституционный Суд РФ, с одной стороны, признавая наличие обязанности индивидуального предпринимателя независимо от итогов его хозяйственной деятельности подавать налоговую декларацию, с другой — констатирует, что размер налоговой санкции в случае нарушения данной обязанности может быть нулевым, и санкция фактически отсутствует.

«Юридическая ответственность посредством угрозы лишить благ, которыми обладает человек, не только оказывает сдерживающее влияние на удовлетворение собственных интересов субъекта, если они не согласуются с правовыми требованиями, но и стимулирует, правда, негативным образом, правомерное поведение» [ сноска 4 ] , поэтому традиционным элементом обязывающей нормы является соответствующая санкция, подкрепляющая ее исполнение и стимулирующая правомерное поведение налогоплательщика.

Факт непредставления индивидуальным предпринимателем в предусмотренные законодательством сроки налоговой декларации следует признать безусловным нарушением требования, закрепленного в статьях 227 и 229 НК РФ. Но санкция в данном случае отсутствует, что делает подобное правовое регулирование неэффективным.

Выявленное Конституционным Судом РФ несовершенство существующего налогового регулирования правоотношений по представлению налоговой декларации охватывает все случаи представления налоговых деклараций по налогам различного вида, то есть носит системный характер.

Пробелы в правовом регулировании необходимо устранить

В этой связи следует на законодательном уровне изменить регулирование ответственности за непредставление налоговой декларации в срок. При этом возможны два подхода: или освободить налогоплательщика — индивидуального предпринимателя от обязанности представления налоговой декларации, если все суммы налога удержаны и перечислены в бюджет налоговыми агентами и по налоговой декларации налог не подлежит уплате; или изменить конструкцию штрафа, сделав его, например, фиксированным.

Первый способ регулирования малоэффективен, так как затрудняет проведение мероприятий налогового контроля за деятельностью индивидуальных предпринимателей: налогоплательщик не представляет декларацию, считая, что налог не подлежит уплате, сведения о его доходах и расходах отсутствуют.

Как отмечает Конституционный Суд РФ, в подобных случаях внесение изменений в действующее законодательство не относится к его компетенции. Этот вопрос разрешить может только законодатель.

Анализ Определения № 265-О позволил сделать вывод, что в результате признания Конституционным Судом РФ норм об ответственности противоречащими Конституции РФ образовался пробел в законодательном регулировании. Нормы обязывающего характера в публично-правовой сфере становятся декларативными. Это особенно опасно в финансово-правовой сфере, поскольку ведет не только к неисполнению закона о бюджете, но и нарушает конституционные права и интересы граждан.

[ сноска 1 ] Налоговый кодекс РФ. Часть первая от 31.07.98, в ред. от 30.12.2006 // СЗ РФ. 1998. № 31. Ст. 3824 и Часть вторая от 05.08.2000, в ред. от 30.12.2006 // СЗ РФ. 2000. № 32. Ст. 3340.

Часть первая от 31.07.98, в ред. от 30.12.2006 // СЗ РФ. 1998. № 31. Ст. 3824 и Часть вторая от 05.08.2000, в ред. от 30.12.2006 // СЗ РФ. 2000. № 32. Ст. 3340.

[ сноска 2 ] См. Определение КС РФ от 11.07.2006 № 265-О «Об отказе в принятии к рассмотрению запроса мирового судьи судебного участка № 1 города Смоленска о проверке конституционности пункта 2 статьи 119 Налогового кодекса РФ» // СПС «КонсультантПлюс».

[ сноска 3 ] См., например: Определения КС РФ от 05.07.2001 № 130-О // СЗ РФ. 2001. № 34. Ст. 3512; от 10.07.2003 № 291-О // СЗ РФ. 2003. № 42. Ст. 4107; от 10.07.2003 № 316-О // Вестник Конституционного Суда РФ. 2004. № 2; от 18.01.2005 № 9-О // СПС «КонсультантПлюс»; Постановление КС РФ от 14.07.2005 № 9-П // СЗ РФ. 2005. № 30 (ч.1). Ст. 3200.

[ сноска 4 ] Малько А.В. Стимулы и ограничения в праве. Изд. 2-е, перераб. и доп. — М.: Юрист, 2003. С. 15.

Ключевые слова: отчетность, налоговая декларация, обязанность налогоплательщика

Можно ли сдать налоговую декларацию до окончания налогового периода

02. 03.2023

03.2023

Верховный Суд РФ в определении от 01.02.2023 № 305-ЭС22-25615 разъяснил, вправе ли налогоплательщики представлять налоговые декларации до окончания того налогового (отчетного) периода, по итогам которого они оформляются и сдаются.

Предмет спора: налоговая инспекция отказала организации в принятии налоговой декларации по НДС. Причиной для отказа послужило то, что налоговая декларация была представлена в ИФНС до окончания налогового периода. Налоговики заявили, что такая декларация не порождает никаких юридических и налоговых последствий и вообще не является налоговой декларацией. Посчитав свои права нарушенными, организация обратилась с иском в суд. В исковом заявлении она потребовала обязать налоговую инспекцию принять поданную декларацию к рассмотрению и проверке.

За что спорили

Кто выиграл: налоговая инспекция.

Обосновывая в суде заявленные исковые требования, организация ссылалась на то, что у налоговиков отсутствовали правовые основания для отказа в принятии налоговой декларации. Декларация была представлена по установленной форме и надлежащим образом оформлена. Она содержала все необходимые реквизиты и подпись налогоплательщика. Срок на представление декларации нарушен не был. При этом НК РФ не запрещает налогоплательщикам представлять налоговые декларации в течение того налогового периода, по итогам которого они сдаются. Поэтому, по мнению организации, ИФНС должна принять представленную декларацию и начать по ней проверку.

Декларация была представлена по установленной форме и надлежащим образом оформлена. Она содержала все необходимые реквизиты и подпись налогоплательщика. Срок на представление декларации нарушен не был. При этом НК РФ не запрещает налогоплательщикам представлять налоговые декларации в течение того налогового периода, по итогам которого они сдаются. Поэтому, по мнению организации, ИФНС должна принять представленную декларацию и начать по ней проверку.

Рассмотрев материалы дела, суды нижестоящих инстанций отказались удовлетворять заявленный иск и встали на сторону налоговой инспекции. В результате спор дошел до Верховного Суда РФ. ВС РФ признал решения нижестоящих судов обоснованными и также отказал налогоплательщику в удовлетворении иска.

ВС РФ пояснил, что налоговая декларация представляет собой письменное заявление налогоплательщика об объектах налогообложения, полученных доходах, произведенных расходах, налоговой базе, льготах и об исчисленной сумме налога (п. 1 ст. 80 НК РФ). Налоговый орган не вправе отказать в принятии налоговой декларации, представленной налогоплательщиком по установленной форме (п. 4 ст. 80 НК РФ).

Налоговый орган не вправе отказать в принятии налоговой декларации, представленной налогоплательщиком по установленной форме (п. 4 ст. 80 НК РФ).

Сроки представления налоговых деклараций и расчетов определены нормами НК РФ. При этом порядок исчисления сроков, в том числе сроков представления налоговых деклараций, регламентирован статьей 6.1 НК РФ. Анализ указанных норм позволяет сделать вывод, что моментом возникновения обязанности по представлению налоговой декларации за налоговый (отчетный) период является следующий день после дня окончания соответствующего налогового (отчетного) периода.

В случае отсутствия первичной документации, которая позволяет рассчитать налог, информация о налоговой базе и сумме исчисленного налога, отраженная в декларациях, представленных до завершения соответствующего налогового периода, будет являться предположительной и мнимой. Такие налоговые декларации также носят лишь предположительный характер. Действующее законодательство не обязывает налоговые органы принимать к рассмотрению и проверке мнимые декларации, содержащие предположительные показатели.

Налоговая декларация, представленная до завершения соответствующего налогового (отчетного) периода, не имеет юридической силы и не подлежит налоговой проверке, поскольку не соответствуют понятию налоговой декларации, установленному положениями п. 1 ст. 80 НК РФ. Следовательно, заключил ВС РФ, ИФНС нельзя обязать принять к рассмотрению налоговую декларацию, представленную до окончания налогового периода.

Темы: судебная практика , судебный вердикт , судебный спор , налоговый период , налоговая декларация

Рубрика: Урегулирование споров, обращение в суд, арбитражная практика , Налоговая отчетность

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Судебный вердикт: могут ли отказать в применении УСН, если налоговая потеряет уведомление Трудовые споры: как правильно рассчитать срок уведомления о сокращении работника ФНС скорректировала контрольное соотношение 1.

Департамент налоговой службы штата Коннектикут

штат Коннектикут Департамент налоговых поступлений

Самый популярный

- Обновленная информация о налоге на автомобильное топливо

- myconneCT — Подача, оплата и регистрация налогов онлайн

- Плата за использование шоссе Коннектикута

- Налог на каннабис штата

- Программа защиты возмещения

- Электронная подача налогов на недвижимость

- Центр обслуживания налогоплательщиков — (TSC)

Предприятия и лица, подающие заявки на массовые подачи, теперь могут начать использовать новый онлайн-портал агентства для регистрации, подачи налоговых деклараций, осуществления платежей и просмотра истории подачи!

Обучение налогоплательщиков

Нажмите здесь, чтобы получить доступ к информационным видеороликам и другим образовательным ресурсам.

Центр обслуживания налогоплательщиков

Платформа интерактивных электронных услуг, которая предлагает быстрый, бесплатный, точный и безопасный способ ведения бизнеса с DRS.

Для физических лиц

- Файл — оплата онлайн

- Налоговая информация резидента

- Нерезидент/резидент на неполный год

- Траст и недвижимость

- Формы и инструкции

- Калькуляторы и таблицы

- 1099-G Информация

Для бизнеса

- Файл и оплата онлайн

- Налог с продаж и использования

- Корпоративный налог на прибыль

- Информация о транзитном налоге с юридических лиц

- Информация об удержании налога

- Еще для бизнеса

Последние новости

- 16.

03.2023

03.2023Департамент налоговых сборов Коннектикута напоминает налогоплательщикам: срок подачи налоговых деклараций приближается 18 апреля 2023 г.

- 18.08.2022

Ежегодная неделя безналоговых продаж в году начинается 21 августа

Комиссар Боутон

Я хотел бы приветствовать вас на веб-сайте Департамента налоговой службы штата Коннектикут (DRS). Для меня большая честь служить штату Коннектикут и вам, налогоплательщикам. Мы ценим возможность ответить на ваши вопросы, предоставить вам инструменты и рекомендации, необходимые для заполнения налоговых деклараций, а также сообщить вам об усилиях государственной налоговой администрации.

О Департаменте налоговой службы

- Программное заявление

- Комната СМИ DRS

- Программы и услуги DRS

- План позитивных действий DRS

Социальные сети

- Познакомьтесь с комиссаром Боутоном

Контактный телефон

Департамент налоговых поступлений

450 Коламбус бульвар.

Люкс 1

Хартфорд Коннектикут 06103

Номер телефона: 860-297-5962

- Контакт DRS

Техасские формы налога на франшизу

Формы отчетов для скачивания за 2023 год

Если вы не можете создать файл с помощью Webfile, используйте наши загружаемые отчеты в формате .PDF, предназначенные для работы с бесплатным Adobe Reader. Хотя другие браузеры и средства просмотра могут открывать эти файлы, они могут не работать должным образом, если вы не загрузите и не установите последнюю версию Adobe Reader.

- Бланки и инструкции за 2023 отчетный год

- Формы и инструкции за отчетный год за 2022 год

- Бланки и инструкции отчетного года за 2021 год

- Формы и инструкции за 2020 отчетный год

- Формы и инструкции за 2019 отчетный год

- Формы и инструкции за 2018 отчетный год

- Формы и инструкции за 2017 отчетный год

- Формы и инструкции за 2016 отчетный год

- Формы и инструкции за 2015 отчетный год

- Формы и инструкции за 2014 отчетный год

- Формы и инструкции за 2013 отчетный год

- Бланки и инструкции за 2012 отчетный год

- Формы и инструкции за 2011 отчетный год

- Формы и инструкции за 2010 отчетный год

- Формы и инструкции за 2009 отчетный год

- Формы и инструкции за 2008 отчетный год

- Отчеты, первоначально подлежащие исполнению с 15 мая 2000 г.

03.2023

03.2023

Об авторе