Деньги под проценты положить: Вклады — ТОП 20 лучших банков 2022, самые выгодные вклады для физических лиц, максимальные процентные ставки

Вклады в банках для физических лиц в 2022 ТОП 10, сравнить процентные ставки по вкладам на сегодня

Если вы хотя бы поверхностно знакомы с различными вариантами использования доступного капитала, то обязательно периодически задумываетесь о том, куда вложить деньги под проценты и как наиболее выгодно хранить и увеличивать свои сбережения. Так, свободную сумму средств можно использовать по-разному: просто спрятать в тайное место, вложиться в бизнес, купить недвижимость и т.п. Кроме этого, можно обратиться в банк и изучить варианты открытия вкладов под проценты. Положив деньги в банк под проценты, вы сможете не только найти для своих средств надежное место хранения, но и получить дополнительный доход в виде выплачиваемых процентов.

самые высокие ставки по вкладам

Ставки по вкладам в банках

Лучшие проценты по вкладам являются одним из важнейших условий любой депозитной программы, и определяют, какой в итоге доход вы сможете получить.

Самые выгодные вклады в банках на сегодня выдаются под ставку до 12. 00%. При этом следует обращать внимание на основные параметры депозитов.

00%. При этом следует обращать внимание на основные параметры депозитов.

Ставки по депозитам зависят от многих иных параметров, но в первую очередь они продиктованы видом депозита, который вы хотите оформить:

- срочные вклады с жестким ограничением периода хранения ваших средств в банке, как правило, это вклад под высокий процент, т.к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги в банке, обычно сопровождаются более низкими процентными ставками по вкладам в банках.

Соответственно, если вы хотите разместить ваши средства в банке под максимальный процент по вкладам, то будьте готовы к определенным ограничениям:

- запрет на закрытие банковского вклада раньше срока: банк точно должен знать, что ему не придется неожиданно изымать ваши средства из денежного оборота;

- запрет на частичное снятие: в течение всего срока действия депозитного договора на вклад в банке под проценты нельзя периодически снимать какую-то часть размещенных средств.

Если подобные правила по вкладам в банках нарушаются, то процентная ставка может быть уменьшена вплоть до минимальной.

Помимо определенных ограничений и правил, при сравнении вкладов стоит обращать внимание еще и на период выплат, который можно выбирать под себя:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

Начисляются все проценты по вкладам физических лиц ежедневно, но сама система расчета начисленных сумм может содержать или не содержать такое важное условие, как капитализация.

Требования и документы для открытия вклада

Для открытия вклада нужно обратиться в банк лично или дистанционно. В первом случае нужно подтвердить свою личность. Для этого предоставляется паспорт. Если программа рассчитана на определенную категорию граждан, нужно документально подтвердить свою принадлежность к этой группе, например, предоставить пенсионное свидетельство, студенческий билет.

Вкладчиком может стать лицо, достигшее 14-летнего возраста. Обычно вклады с повышенной ставкой доступны гражданам России, но воспользоваться предложениями могут и нерезиденты, резиденты РФ. В качестве вкладчика может выступать юридическое лицо.

Обычно вклады с повышенной ставкой доступны гражданам России, но воспользоваться предложениями могут и нерезиденты, резиденты РФ. В качестве вкладчика может выступать юридическое лицо.

Обычно одного паспорта хватает для открытия депозитного счета. Иногда банки запрашивают второй документ, например, СНИЛС. Этот момент стоит уточнить у менеджера. В отделении заполните заявление. После этого вклад можно пополнить через кассу, терминал или дистанционно. Можно оформить счет и дистанционно. Если вы являетесь действующим клиентом банка, никаких документов не потребуется.

Куда положить вклад под высокий процент в надежный банк?

Надежный банк – учреждение, которое имеет необходимые для работы лицензии, высокий рейтинг, в том числе по отзывам, выполняет свои обязательства перед вкладчиками и кредиторами. Выводы можно сделать после анализа информации об активах, операционной деятельности.

Найти подходящее учреждение легко на нашем сайте. Вы можете на этой странице указать желаемые параметры депозита, ввести дополнительные условия и провести автоматическую сортировку предложений. Решая, в каком банке выгоднее открыть вклад, вы можете изучить варианты от самых популярных финансовых учреждений. Высокие проценты предлагают:

Решая, в каком банке выгоднее открыть вклад, вы можете изучить варианты от самых популярных финансовых учреждений. Высокие проценты предлагают:

- МКБ;

- Альфа-Банк;

- Газпромбанк;

- Ренессанс;

- УБРиР;

- Тинькофф;

- Экспобанк и некоторые другие.

В каком банке лучше открыть вклад?

В 2022 году с депозитами работают многие банки: Сбербанк, ВТБ, Россельхозбанк, Почта банк, Альфа банк и др., поэтому открыть вклад можно практически мгновенно в любом из них.

Но, если вы хотите узнать, в каком банке самый высокий процент по вкладам в рублях, то придется потратить время на изучение всех актуальных вариантов, расчеты, консультации со специалистами и сравнение ставок по вкладам в банках.

Обязательно обращайте внимание на все условия договора, а не только на лучшие ставки по вкладам:

- ограничения по минимальной и максимальной сумме вклада;

- условия по возможному пополнению депозита;

- минимальный и максимальный срок;

- санкции за досрочное закрытие вклада, частичное снятие и т.

п.;

п.;

Быстро получить всю необходимую информацию по действующим вкладам вам поможет специальный калькулятор вкладов:

- Введите ваши требования к депозиту в рублях в банках

- Получите полный список актуальных вкладов в банках на сегодня обновленные.

После этого вы сможете выбрать лучшее решение и открыть вклад для физического лица, отправив онлайн-заявку по выбранной депозитной программе.

Можно ли вложить деньги на сутки?

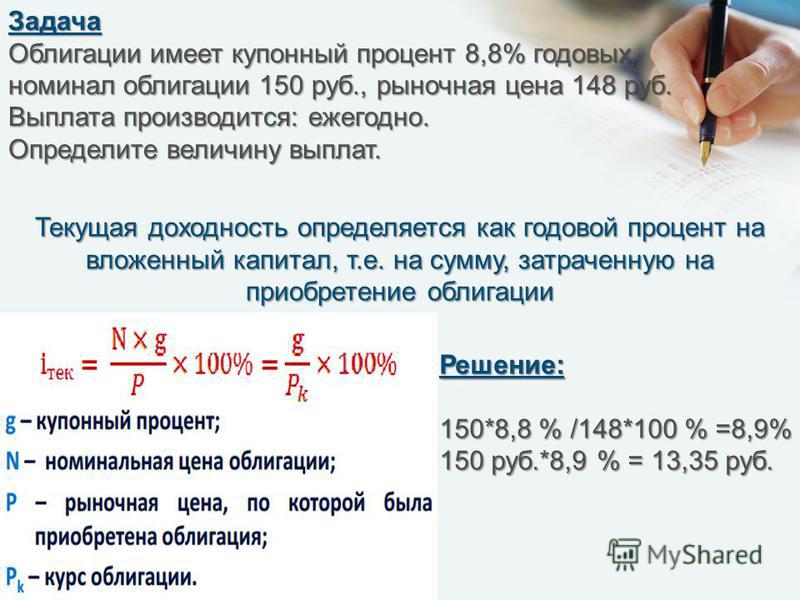

Обычно депозит в банке для физических лиц под проценты открывают на более продолжительное время. Для получения дохода рассмотрите предложения по накопительным счетам с ежедневной выплатой процентам. Ставки по таким предложениям ниже, чем по остальным. Можно выбрать и другой способ получения прибыли, например, купить облигации или ПАММ-счет. Второй вариант самый рискованный, но при правильном подходе может обеспечить прирост капитала на 5-7% за день.

Лучшие условия вкладов

| 🔸 Максимальная ставка: | 12. 00% 00% |

| 🔸 Минимальная сумма: | 1 рубль |

| 🔸 Минимальный срок: | 1 день |

| 🔸 Максимальный срок: | 2555 дней |

Дополнительная информация по вкладам

5 банков с самыми высокими ставками по вкладам. Обзор

Из-за ситуации с коронавирусом и низкой ставки ЦБ вклады в банках стали непривлекательными. Однако они все еще могут помочь хотя бы частично сохранить деньги от инфляции. Рассказываем, у каких банков самые высокие ставки

Фото: Абрамов Денис / ТАСС

В конце июля Центральный банк понизил ключевую ставку до исторического минимума — 4,25%. В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В пятницу, 18 сентября, состоится заседание Банка России по ключевой ставке. Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

«Если мы внимательно послушаем Эльвиру Сахипзадовну Набиуллину (глава ЦБ. — Прим. РБК), она уже несколько раз намекала на то, что дальше ставку снижать не будут, а есть вероятность, что она пойдет вверх, потому что они хотят провести так называемое ужесточение кредитно-денежной политики. И тогда депозиты пойдут вверх, ну и, соответственно, они опять станут интересны для накоплений и для увеличения капитала», — сказал Игорь Файнман «РБК Инвестициям».

www.adv.rbc.ru

Однако если вы хотите положить средства на вклад уже сейчас, то тоже можно найти выгодные варианты. При этом стоит учитывать условия банков, при которых можно открыть вклады с более высокой ставкой. Часто проценты зависят от страховых договоров и других условий.

Председатель Центрального банка России Эльвира Набиуллина (Фото: Станислав Красильников / ТАСС)

Зачем может пригодиться вклад и что стоит знатьПо словам Файнмана, сейчас единственное, для чего можно использовать депозит в банке, — это сохранение капитала. Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

«Мы с вами понимаем, что накопить деньги у нас не получится. Мы можем их сохранить на том уровне, на котором у них есть покупательная способность», — сказал он.

Файнман посоветовал направлять на банковский вклад суммы не больше ₽1,35 млн. Это связано со страховой системой в России. Если банк обанкротится, а у вас на счету было ₽1,4 млн, то вам вернут эту сумму, но накопленные проценты — сгорят. Она будет максимумом, который вы сможете получить. Если же положить меньше, то вы сможете вернуть себе и проценты. Таким образом, если у вас больше средств, то стоит открыть несколько депозитов в разных банках, чтобы обезопасить свой капитал.

Кроме того, стоит помнить о новом налоге на вклады, который начнет действовать с 1 января 2021 года. С процентных доходов по депозитам, на которых находится больше ₽1 млн, нужно будет платить 13% государству.

Мы сравнили ставки по вкладам с помощью порталов «Банки. ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

На вклад «Золотой сезон» в банке «Восточный» можно положить от ₽30 тыс. Процентная ставка будет от 5,2% до 5,7%, что позволит покрыть инфляцию этого года. С учетом бонусов она может достичь 7,2%. Бонусная программа будет действовать при условии, что вкладчик получает зарплату или пенсию в этом банке или приобрел дополнительные услуги, а также инвестиционные продукты.

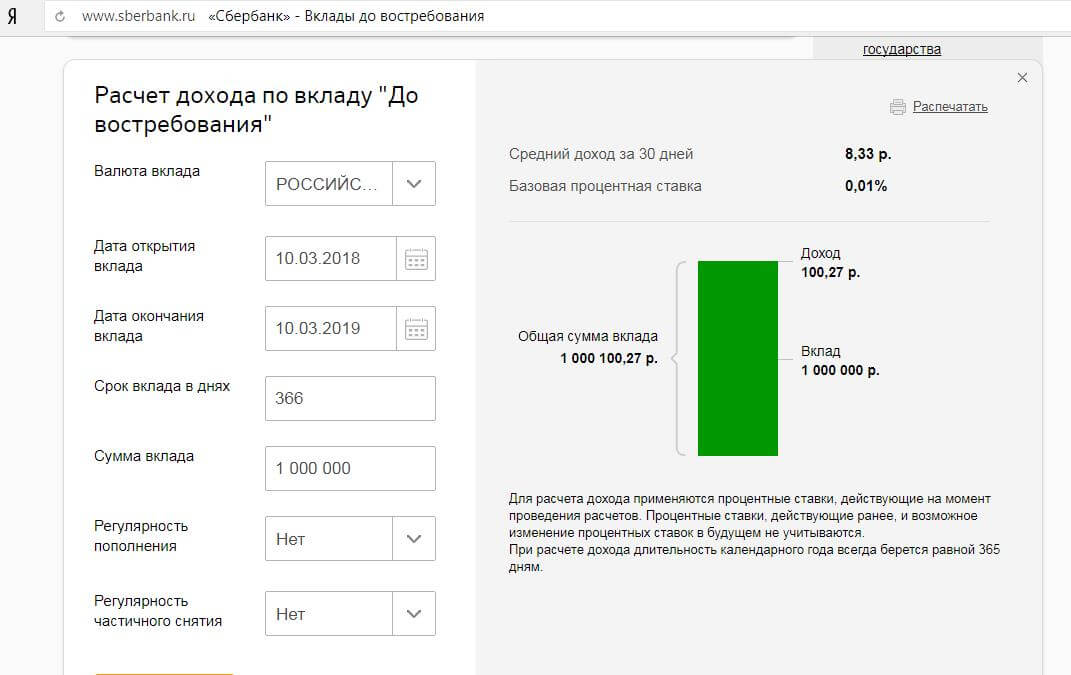

Проценты вам начислят и выплатят в конце срока хранения вклада. С депозита можно снять все деньги досрочно, но в этом случае проценты выплатят по ставке до востребования, что составляет 0,01%, и согласно количеству дней, в течение которых деньги лежали на счете. Его также нельзя пополнять.

Допустим, мы положили на депозит ₽100 тыс. на один год, тогда процентный доход может составить около ₽5,2 тыс. Однако этот срок вклада — максимальный. Если сумма вклада будет ₽1 млн, то доход превысит ₽54 тыс.

Фото: Syda Productions / Shutterstock

Банк «Таврический»

Максимальная ставка по вкладу «Уверенный выбор» составляет 7,5%. Если депозит был открыт на год и на него положили ₽100 тыс., ставка будет около 7,4%. Таким образом, процентный доход может составить примерно ₽7,4 тыс. Если на депозите будет храниться ₽1 млн, то эта сумма возрастет до ₽74 тыс.

Положить дополнительные средства на вклад не получится. Кроме того, с него нельзя снять деньги досрочно без потерь, так как процентный доход в этом случае будет рассчитываться по ставке до востребования — также 0,01%.

При открытия такого вклада нужно оформлять инвестиционное или накопительное страхование жизни либо заключать форвардный контракт с компанией БКС, который будет действовать в течение семи лет. Его начальная цена не менее ₽100 тыс.

Форвардный контракт — это договор, согласно которому продавец должен передать покупателю товар или выполнить денежное обязательство в определенное время, а покупатель должен его оплатить. Он чем-то похож на фьючерс

. В таком договоре прописывают стоимость товара, объем поставки и ее сроки.

Он чем-то похож на фьючерс

. В таком договоре прописывают стоимость товара, объем поставки и ее сроки.

Вклад «Абсолютное решение» можно открыть с суммой от ₽30 тыс. Если на него положить ₽100 тыс. на год, то потенциально вкладчик получит чуть более ₽6,9 тыс. по ставке 6,9%. Если ₽1 млн — то ₽69,3 тыс. На размер ставки влияет способ открытия вклада. Она может повысится на 0,15%, если завести депозит онлайн через интернет-банк. Максимальная ставка может достичь 7,4%.

Вклад также нельзя пополнять, а в случае досрочного закрытия депозита вам выплатят доход по ставке до востребования. Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Отделение банка «Ак Барс» в Казани (Фото: Егор Алеев / ТАСС)

Банк «Ак Барс»Во вкладе «Уверенное будущее» максимальная ставка составляет 6,3%. Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

Минимальная сумма вклада — ₽50 тыс., а максимальная не ограничена. Проценты выплачиваются в конце срока депозита. Этот вклад можно открыть только при заключении договора накопительного страхования на сумму ежегодного спроса, который составляет не менее 10% депозита и не менее ₽50 тыс.

Если расторгнуть договор страхования, то ставка понизится до 4,3%. Депозит нельзя пополнять, а если его закрыть досрочно, то доход рассчитают по ставке вклада до востребования, который в банке составляет 0,1%.

Банк «РЕСО кредит»На вклад «Двойной доход» можно положить от ₽50 тыс. на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

Если открыть вклад, а через две недели расторгнуть договор страхования, то ставка уменьшится до 5,45%. В случае если вкладчик решит досрочно забрать деньги, то проценты начислят по ставке до востребования, которая составляет 0,01%.

Таким образом, если вы положите на вклад ₽100 тыс. и будете соблюдать все условия, то процентный доход может превысить ₽6,4 тыс., а если ₽1 млн — то ₽64,8 тыс.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

Подробнее

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

Подробнее

7 способов заработать более высокие проценты на ваши деньги

Чтобы заставить ваши деньги работать на вас, необязательно вкладывать средства в рискованные инвестиции, такие как акции. На самом деле вы можете получать проценты по своим сбережениям, не рискуя потерять с трудом заработанные деньги. Но ваши деньги могут принести вам еще больше, если вы знаете, куда их вложить.

На самом деле вы можете получать проценты по своим сбережениям, не рискуя потерять с трудом заработанные деньги. Но ваши деньги могут принести вам еще больше, если вы знаете, куда их вложить.

Внесение наличных на высокодоходный сберегательный счет, использование банковского бонуса и открытие депозитного сертификата (CD) — проверенные и надежные способы получения процентов, но есть и другие варианты сбережений, которые стоит рассмотреть.

Вот семь способов заработать проценты на сбережениях, сводя к минимуму риск.

1. Откройте высокодоходный сберегательный счет

Вам не нужно соглашаться на низкопроцентную доходность в размере 0,13% на традиционных сберегательных счетах, когда вы можете зарабатывать 2% или более на высокодоходном сберегательном счете (т. чем выше годовая процентная доходность, или APY, тем больше растут ваши сложные проценты). Такие банки, как Bask Bank, Tab Bank и UFB Direct, предлагают сберегательные счета с высокой доходностью более 2,6%. Крупные онлайн-банки, такие как SoFi, Discover и Capital One, предлагают счета с APY в размере 2%. Ваш местный банк или кредитные союзы могут предложить высокодоходные сберегательные счета с более высокими годовыми процентными ставками, так что обязательно делайте покупки в вашем районе.

Крупные онлайн-банки, такие как SoFi, Discover и Capital One, предлагают счета с APY в размере 2%. Ваш местный банк или кредитные союзы могут предложить высокодоходные сберегательные счета с более высокими годовыми процентными ставками, так что обязательно делайте покупки в вашем районе.

2. Открыть счет денежного рынка

Счет денежного рынка — или депозитный счет денежного рынка — представляет собой гибрид текущего и сберегательного счетов, обеспечивающий функции и преимущества обоих в одном счете. Вы получаете более высокую процентную ставку, как и на высокодоходном сберегательном счете, плюс привилегии проверки и записи и дебетовую карту для снятия средств. Идеально подходящие для краткосрочных финансовых целей, счета денежного рынка (или MMA) позволяют владельцу счета получать проценты на свой баланс. Хотя процентная ставка может быть выше, чем на традиционном сберегательном или текущем счете, процентная ставка на счете денежного рынка, как правило, непостоянна и подвержена колебаниям — повышению или понижению в зависимости от рыночных условий. Счета денежного рынка с более высокой доходностью в настоящее время имеют процентные ставки от 2% до 3%.

Счета денежного рынка с более высокой доходностью в настоящее время имеют процентные ставки от 2% до 3%.

Обратите внимание, что счета денежного рынка отличаются от фондов денежного рынка – это тип взаимных фондов, которые инвестируют в высоколиквидные финансовые инструменты, такие как наличные деньги и казначейские облигации США.

3. Откройте депозитный сертификат

Депозитный сертификат, или компакт-диск, представляет собой высокодоходный сберегательный счет, который блокирует ваши проценты на определенный период времени, обычно от шести месяцев до пяти лет. После первоначального депозита вы не можете прикасаться к этим деньгам, пока не истечет срок действия компакт-диска. В качестве стимула для блокировки ваших активов в течение фиксированного срока CD выплачивает более высокую процентную ставку, чем либо счет денежного рынка, либо сберегательный счет. Как правило, чем дольше ваш срок, тем выше ваш доход. Например, самые высокодоходные пятилетние депозитные сертификаты предлагают APY от 3% до 4%.

4. Создайте лестницу компакт-дисков

Лестница компакт-дисков — это когда вы открываете несколько компакт-дисков с разной продолжительностью срока, чтобы вы могли получить часть своих денег раньше, при этом зарабатывая самый высокий APY, доступный для долгосрочных счетов.

Скажем, например, что у вас есть 2500 долларов, которые вы хотите инвестировать в пятилетний компакт-диск. Вместо того, чтобы вкладывать все свои деньги в этот компакт-диск, ступенчатая стратегия разделит деньги на несколько разных компакт-дисков. Таким образом, вы можете вложить по 500 долларов в годовой депозитный сертификат с доходностью 0,65%, двухлетний депозитный сертификат с доходностью 0,80%, трехлетний депозитный сертификат с годовой процентной ставкой 0,9.5%, четырехлетний CD под 1,05% и пятилетний доходность 1,2%. Когда срок действия годового компакт-диска заканчивается, вы можете использовать эти средства для инвестирования в новый четырехлетний компакт-диск с более высоким APY. В следующем году срок действия вашего двухлетнего компакт-диска истечет. Вы можете использовать эти средства для инвестирования в еще один четырехлетний компакт-диск. Вы можете продолжать это так долго, как хотите.

Вы можете использовать эти средства для инвестирования в еще один четырехлетний компакт-диск. Вы можете продолжать это так долго, как хотите.

5. Найдите банковский бонус

Вам не нужно быть привязанным к одному сберегательному счету в одном банке до конца жизни. Если у вас разные цели сбережений, откройте разные счета для каждой из этих целей и найдите финансовое учреждение, которое предлагает бонус за регистрацию для новых клиентов.

Многие традиционные банки, кредитные союзы и онлайн-учреждения предлагают банковские бонусы новым клиентам в качестве стимула для открытия счета. Обычно существуют строгие правила, такие как достижение минимальной суммы депозита или поддержание определенной суммы на вашем счете в течение периода времени в несколько недель или месяцев. Более того, некоторые банки не вознаграждают вас, пока вы не пройдете один год. Вы можете найти более выгодные бонусы на расчетных счетах, по которым обычно не выплачиваются проценты. Так что сделайте математику, чтобы увидеть, стоит ли доход по сравнению с традиционным высокодоходным сберегательным счетом.

6. Ищите расчетный счет для вознаграждений

Текущий счет для вознаграждений предоставляет стимулы для открытия счета и выполнения определенных минимальных требований. Вознаграждением может быть денежный бонус, возврат наличных (например, кредитная карта) или более высокий APY, аналогичный высокодоходному сберегательному счету. Текущий счет с вознаграждением может иметь несколько дополнительных преимуществ по сравнению с высокодоходным сберегательным счетом или счетом денежного рынка, но он может стоить больше, чем другие варианты сбережений.

7. Рассмотрите возможность инвестирования в I-облигации

I-облигации — это сберегательные облигации, по которым проценты приносят фиксированную ставку и уровень инфляции. Прямо сейчас сберегательные облигации серии I приносят 9,62% годовых. Вы можете покупать I-облигации на сумму до 10 000 долларов (и всего на 25 долларов) каждый календарный год и хранить эти облигации на срок до 30 лет. I-bonds можно обналичить через год, но вы потеряете проценты за три месяца, если обналичите их до пяти лет. Этот тип счета лучше всего подходит для очень долгосрочных вкладчиков, в отличие от краткосрочного счета денежного рынка.

Этот тип счета лучше всего подходит для очень долгосрочных вкладчиков, в отличие от краткосрочного счета денежного рынка.

Процентные ставки меняются два раза в год, начиная с мая и ноября. Поэтому, если вы хотите зафиксировать процентную ставку до 10%, вам необходимо купить облигации серии I до 31 октября.

Как определить, какой счет вам подходит

Вот несколько факторов, которые следует учитывать при поиске подходящего высокодоходного сберегательного счета:

- Наличные в кассе. Небольшое имеет большое значение, но многое идет еще дальше. Если у вас есть крупная единовременная сумма, вы можете положить ее на высокодоходный сберегательный счет или запустить лестницу компакт-дисков. Однако, если у вас есть 100 долларов, вы можете подумать о покупке I-bonds.

- Доступ к средствам. Если вы хотите снять свои деньги в любое время, вам может понадобиться высокодоходный сберегательный счет или счет денежного рынка вместо пятилетнего депозитного сертификата, который налагает штрафы, если вы снимаете его до истечения срока.

- Ваши цели и потребности. Ваши финансовые потребности должны определять тип счета, который вы откроете. Если, например, вы копите на первоначальный взнос за дом, вам следует рассмотреть более долгосрочный счет, по которому будут выплачиваться более высокие проценты в течение более длительного периода времени, чем, скажем, краткосрочный счет денежного рынка, который можно было бы накопить на отдых за границей.

Найдите удобное для клиентов финансовое учреждение, такое как банк, в котором есть простая регистрация и простые мобильные приложения. Кроме того, изучите различные варианты и финансовые учреждения, такие как местные банки и кредитные союзы, на предмет возможно более высоких ставок и меньших комиссий.

Практический результат

Сберегательные счета, такие как денежный рынок и высокодоходные сберегательные счета, не имеют такой же нормы прибыли по сравнению с инвестиционными счетами, такими как акции, но они практически не связаны с риском. Имея на выбор множество вариантов, найдите время, чтобы найти тот, который лучше всего подходит для ваших финансовых потребностей и целей.

Имея на выбор множество вариантов, найдите время, чтобы найти тот, который лучше всего подходит для ваших финансовых потребностей и целей.

5 мест, где можно сэкономить деньги и заработать на процентах — Forbes Advisor

Обновлено: 8 апреля 2022 г., 7:00

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Экономия денег дает вам невероятную финансовую мощь, в том числе возможность финансировать будущие цели и преодолевать неожиданные жизненные события. Но выяснить, где сэкономить деньги, может быть непросто, особенно с кажущимся бесконечным набором вариантов.

Идеальное место для накопления денег зависит от сочетания нескольких факторов. Однако, как правило, это процентные счета, где риск потери денег минимален или отсутствует. Мы говорим о самых безопасных местах для хранения ваших сбережений, а не о самых прибыльных.

Инфляция в настоящее время превышает любой доход, который вы можете надеяться получить в банке или кредитном союзе. Чтобы поддерживать покупательную способность ваших денег, вам нужно спокойно относиться к риску, то есть к инвестированию в акции.

Тем не менее, если ваша цель состоит в том, чтобы приумножить свои сбережения с минимальным риском, вот пять мест, где вы можете безопасно копить деньги и получать небольшие проценты.

Куда положить сбережения?

Прежде чем открывать счет для сбережений, задайте себе пару вопросов:

- На что я коплю?

- Когда мне могут понадобиться эти деньги?

Например, предположим, что вы создаете резервный фонд и вам могут понадобиться средства в кратчайшие сроки. Вы хотите хранить свои деньги на счете, к которому легко получить доступ и где вы не будете оштрафованы за снятие средств. В этом случае вы можете торговать более высокой ставкой для большей ликвидности.

С другой стороны, если вы откладываете на первоначальный взнос за дом и знаете, что не будете покупать дом в ближайшем будущем, вы можете рассмотреть счет с меньшей ликвидностью и более высокой процентной ставкой.

Вы также можете иметь несколько сберегательных счетов для разных целей. Ваша стратегия сбережений зависит от вас. Следующие идеи могут помочь вам составить план экономии и максимизации ваших процентных доходов.

1. Высокодоходный сберегательный счет

Высокодоходный сберегательный счет — хороший выбор, если вы хотите, чтобы ваши сбережения были в некоторой степени доступны, при этом получая проценты. Многие, если не большинство, сберегательных счетов ограничивают количество транзакций и снятия средств в месяц до шести. Но в обмен на меньшую ликвидность вы обычно получаете более высокую процентную ставку, чем вы можете заработать на текущих счетах.

Что такое высокодоходный сберегательный счет?

Высокодоходный сберегательный счет работает как обычный сберегательный счет, но процентная доходность обычно выше. Некоторые банки и кредитные союзы требуют более высокого начального депозита, чтобы получить более высокую процентную ставку. Лучшие высокодоходные сберегательные счета обычно имеют низкие требования к минимальному депозиту. По данным Федеральной корпорации страхования депозитов (FDIC), по этим счетам обычно выплачивается в четыре или более раз больше, чем средняя ставка по сберегательным счетам по стране, которая составляет 0,06% по состоянию на 21 марта 2022 года.

По данным Федеральной корпорации страхования депозитов (FDIC), по этим счетам обычно выплачивается в четыре или более раз больше, чем средняя ставка по сберегательным счетам по стране, которая составляет 0,06% по состоянию на 21 марта 2022 года.

Как открыть высокодоходный сберегательный счет?

Высокодоходные сберегательные счета доступны во многих банках и кредитных союзах. Вам нужно будет предоставить удостоверение личности с заявлением на открытие счета и внести начальный депозит, если это необходимо.

2. Текущий счет с высокой доходностью

Текущий счет с высокой доходностью может быть привлекательным местом для ваших сбережений, особенно если вы хотите почти мгновенный и неограниченный доступ к своим средствам при получении процентов. В отличие от сберегательного счета, текущие счета обычно имеют дебетовую карту или возможность выписки чеков. И текущие счета не имеют ограничений на количество транзакций, которые вы можете совершить в течение цикла выписки.

Это может быть хорошим счетом, если вы копите на краткосрочные цели, например, на отпуск или новую технику. Они позволяют вам получать проценты на свой баланс и быстро тратить, когда вам нужно, позволяя вам, например, провести вашу дебетовую карту и воспользоваться распродажей, когда она появится.

Что такое высокодоходный расчетный счет?

Текущие счета с высокой доходностью работают так же, как и обычные текущие счета, но с процентным доходом. Чтобы заработать процентную ставку, вам часто приходится выполнять ежемесячные требования, например вносить прямые депозиты на определенную сумму.

Лучшие высокодоходные текущие счета предлагают процентные ставки намного выше, чем в среднем по стране по процентным текущим счетам, который составляет 0,03%, согласно данным FDIC. В то время как некоторые счета требуют минимального депозита для открытия, другие нет.

Как открыть высокодоходный расчетный счет?

Как только вы найдете банк или кредитный союз, предлагающий ставку и требования к начальному депозиту, которые соответствуют вашим потребностям, вы можете заполнить простое заявление на открытие счета, предъявить удостоверение личности и внести начальный депозит (при необходимости).

3. Депозитные сертификаты и лестницы компакт-дисков

Если вы откладываете с финансовой целью, депозитные сертификаты (CD) и лестницы компакт-дисков могут помочь вам воспользоваться выгодными ставками, особенно в условиях повышения процентных ставок.

Что такое компакт-диски?

Депозитные сертификаты (CD) представляют собой срочные депозитные счета, по которым выплачивается фиксированная процентная ставка в течение фиксированного периода. Вы можете найти эти сберегательные счета в банках и кредитных союзах.

Как открыть компакт-диск и построить цепочку компакт-дисков?

Лестница компакт-дисков включает в себя покупку компакт-дисков с разным сроком погашения, чтобы ваши компакт-диски созревали регулярно. Например, если вы покупаете компакт-диски со сроком погашения в три месяца, шесть месяцев и девять месяцев, у вас будет трехступенчатая лестница компакт-дисков с сроком погашения каждые три месяца. Регулярный график погашения дает вам предсказуемый доступ к вашим сбережениям и помогает избежать штрафов за досрочное снятие средств с компакт-дисков, которые могут быть значительными.

По мере того, как компакт-диски в вашей лестнице становятся более зрелыми, вы можете реинвестировать эти средства в новый компакт-диск по более высокой процентной ставке. Эта практика поможет вам воспользоваться более высокими процентными ставками по мере их поступления и заработать больше процентов на свои сбережения.

Чтобы открывать компакт-диски и создавать лестницу компакт-дисков, исследуйте лучшие расценки на компакт-диски и выбирайте компакт-диски, предлагающие лучшие расценки для терминов, которые вы хотите включить в свою лестницу.

4. Счет денежного рынка

Вы можете рассмотреть возможность открытия счета денежного рынка, если хотите получать более высокие доходы, чем на обычном сберегательном или текущем счете, но при этом хотите иметь удобные функции, такие как дебетовая карта или привилегии выписывать чеки.

Что такое счета денежного рынка?

Счет денежного рынка предлагает одни из лучших функций как сберегательных, так и расчетных счетов. Эти счета приносят проценты, обычно предлагая дебетовые и чековые привилегии. Как и в случае сберегательного счета, банки и кредитные союзы часто ограничивают определенные виды транзакций и снятие средств со счета денежного рынка шестью в месяц.

Эти счета приносят проценты, обычно предлагая дебетовые и чековые привилегии. Как и в случае сберегательного счета, банки и кредитные союзы часто ограничивают определенные виды транзакций и снятие средств со счета денежного рынка шестью в месяц.

Как открыть счет денежного рынка?

Вы можете найти счета денежного рынка как в банках, так и в кредитных союзах. Лучшие счета денежного рынка предлагают доходность, сравнимую с высокодоходными сберегательными и текущими счетами, поэтому выбор этого типа счета может быть вопросом предпочтения. Обязательно сравните функции счета на каждом счете денежного рынка, который вы рассматриваете, поскольку функции могут различаться в зависимости от учреждения, и не все они могут соответствовать вашим целям сбережений.

5. Казначейские векселя

Депозитные счета банков и кредитных союзов, как правило, застрахованы на сумму до 250 000 долларов США на вкладчика на счет Федеральной корпорацией страхования депозитов в банках и Национальным управлением кредитных союзов (NCUA) в кредитных союзах. Но если вам нужно сохранить больше этой суммы, другой тип сберегательного инструмента предлагает безопасность: казначейские векселя (казначейские векселя).

Но если вам нужно сохранить больше этой суммы, другой тип сберегательного инструмента предлагает безопасность: казначейские векселя (казначейские векселя).

Что такое казначейские векселя?

Казначейские векселя — это краткосрочные долговые инструменты, выпущенные правительством США, со сроком погашения от нескольких дней до 52 недель. Хотя доходность может быть ниже, чем у типичного высокодоходного сберегательного счета, они поддерживаются полной верой и доверием правительства США, что делает их безопасными инвестициями. С казначейскими векселями вы обмениваете ценные бумаги на более низкую процентную ставку.

Казначейские векселя могут дать вам краткосрочное место для хранения наличных и получения процентов. Вы можете держать казначейские векселя до погашения или продать их до наступления срока погашения. Если вам нужно получить доступ к деньгам, которые у вас есть в виде казначейских векселей, существует обширный вторичный рынок, что делает их высоколиквидными.

Как вы покупаете казначейские векселя?

Вы можете купить казначейские векселя через Treasury Direct или на вторичном рынке, например, у брокера.

Bottom Line

Лучшее место для ваших сбережений — это то, которое наилучшим образом соответствует вашему уровню комфорта и финансовым целям. Потратьте время на изучение счетов в нескольких банках и кредитных союзах и сравните процентные ставки и условия, прежде чем открывать сберегательный продукт.

Не забывайте: вы можете открыть несколько счетов для своих сбережений, если это поможет вам лучше организовать свои финансы.

Часто задаваемые вопросы (FAQ)

Где миллионеры хранят свои деньги?

Все разумные стратегии сбережений и инвестиций начинаются с диверсификации и распределения активов в соответствии с вашими целями. Это касается всех, от миллионеров до обычных людей.

Почему APY на компакт-дисках такой низкий?

Ставки CD обычно отражают процентные ставки, установленные Федеральной резервной системой, которые уже довольно давно близки к нулю. В марте 2022 года ФРС впервые с конца 2018 года решила повысить ставку по федеральным фондам. Даже при низкой доходности вы можете проявлять творческий подход к стратегиям CD.

В марте 2022 года ФРС впервые с конца 2018 года решила повысить ставку по федеральным фондам. Даже при низкой доходности вы можете проявлять творческий подход к стратегиям CD.

Отложить деньги или погасить долг?

Ответ зависит от вашего финансового положения. Важно взвесить все за и против экономии денег по сравнению с погашением долга и выбрать стратегию, которая лучше всего соответствует вашим финансовым целям.

Эта статья была полезной?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Э. Наполетано — бывший зарегистрированный финансовый консультант, отмеченный наградами писатель и журналист.

Наполетано — бывший зарегистрированный финансовый консультант, отмеченный наградами писатель и журналист.

Управляющий редактор отдела глобальных данных и автоматизации Forbes Advisor. Митч имеет более чем десятилетний опыт работы редактором по личным финансам, писателем и контент-стратегом. До прихода в Forbes Advisor Митч работал на нескольких сайтах, включая Bankrate, Investopedia, Interest, PrimeRates и FlexJobs.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке.

п.;

п.;

Об авторе