Для чего нужна оборотно сальдовая ведомость: Оборотно‑сальдовая ведомость: определение, составление — Контур.Бухгалтерия

что показывает, как читать, составить и проверить + образцы заполнения

Выучить бухгалтерский учёт нельзя. Его нужно понимать и исполнять. И также необходимо постоянно следить за изменениями нормативной базы, чтобы своевременно скорректировать порядок отражения отдельных операций. Результатом каждого отчётного периода является составление сальдовой ведомости и сведение баланса за месяц, квартал, год. На основании этих документов строится вся отчётность, поэтому знать правила заполнения оборотной ведомости должен каждый бухгалтер. Разобраться в них новичкам поможет образец ОСВ с пошаговой инструкцией по её составлению.

Как новичку разобраться в бухгалтерском учёте

Далеко не все правила ведения бухучёта регламентированы нормативными актами. В основе большинства операций находятся первичные бухгалтерские документы: акты, справки, накладные, чеки, приказы и т. п. Для первичных документов предусмотрены унифицированные формы и рекомендуемые образцы. Форма унифицированного документа утверждена соответствующей инструкцией и может изменяться только в виде внесения дополнительных реквизитов. Список большинства таких форм с примерами оформления можно найти по этой ссылке.

Чем унифицированные документы отличаются от обычных

Обычные документы могут видоизменяться с учётом специфики предприятия или заполняться в произвольной форме. Унифицированные формы не могут изменяться. Это регламентируют ФЗ № 402-ФЗ «О бухучёте» от 06.12.2011, вступивший в силу с 01.01.2013, и Постановление Правительства РФ № 835 от 08.07.1996. Формы первичных документов внесены в «Альбом унифицированных форм первичных документов», согласованный Минфином и утверждённый Госкомстатом РФ. Последние изменения в Закон 402-ФЗ внесены 23.05.2016 на основании ФЗ N 149-ФЗ. Перемены коснулись деятельности бухгалтерий государственных организаций.

Правильный бухучёт в организации начинается с изучения нормативных документов

Как понять основы бухучёта

Для работы все виды возможных доходов, расходов и сделок закодированы по счетам. Виды счетов бухгалтерского учёта:

- синтетические;

- аналитические (субсчета).

Разница между ними состоит в степени детализации. Процесс кодировки счетов начался ещё в 1968 году, когда письмом ЦСУ СССР № 130 было утверждено первое «Положение…». После этого рекомендации менялись несколько раз.

Для примера можно привести аналитический учёт офисного имущества: стол, стул, шкаф и т. д. Эти предметы можно объединить в понятие мебель и пропустить по соответствующему субсчету одной строкой. Калькулятор, компьютер — проходят по аналитическому счёту, а в субсчёте они отразятся в графе «Технические средства». Всё вместе будет отнесено к синтетическому счёту «Основные средства». Это статья 01 по коду бухучёта. Пример содержит очень разные по оценочной стоимости категории, но он даёт представление о структуре бухгалтерского учёта.

Что показывает номер счёта

Код счёта может содержать до семи цифр. Первые две цифры от 01 до 99 включают все возможные операции по бухгалтерскому учёту. А понятие «прочие» и наличие свободных кодов делают эту систему универсальной. Две первые цифры и составляют перечень синтетических счетов в редакции Приказов Минфина РФ № 38-н от 07.05.2003 года, № 115н от 18 сентября 2006 г. и № 142н от 08.11.2010 года.

Этим же письмом предлагается ряд субсчетов, которые кодируются третьей и четвёртой цифрами кода. Субсчета можно детализировать, а аналитические счета полностью отданы на откуп руководству компании. На практике — опыту главного бухгалтера. Процесс формирования номенклатуры кодов для предприятия по условиям его деятельности — распространённая задача для студентов бухгалтерского отделения.

Чтобы научиться составлять оборотно-сальдовую ведомость, следует проанализировать модель активных и пассивных счетов бухучёта

Составление баланса и разноска операций

Первая работа, которую усваивает начинающий бухгалтер — это разноска проведённых компанией операций по сделкам и договорам. Она осуществляется двойной записью, при которой дебет по одной статье обязательно будет кредитом по другой. Например, снятие денег с расчётного счета и передача их в кассу предприятия для выдачи заработной платы сотрудникам проводятся по разделу 5: статья 51 — расчётный счёт (кредит на сумму снятия), 50 — касса (дебет на ту же сумму). Таким способом в бухучёте отражаются все сделки.

В итоге за любой период сумма всего дебета должна равняться всему кредиту. Это и есть баланс — конечная цель бухгалтера в конкретный промежуток времени. Иначе и быть не может, ведь деньги не возникают просто так и не исчезают бесследно. Но между разноской и балансом есть очень важная промежуточная операция — составление ОСВ.

Как выглядят оборотная и сальдовая ведомости

Прелесть операции состоит в том, что термина «оборотно-сальдовая ведомость» в природе не существует, но о нём знают все бухгалтеры. Точнее, термин фигурировал в законодательных актах и инструкциях где-то до 1990 года, после чего потерялся. В приказе Минфина России от 28.12.2001 за № 119н, используются два понятия: оборотная ведомость и сальдовая ведомость, различие между которыми заключается в фиксации прихода и расхода товаров и материалов.

Локальный вариант составления

На практике налоговики, ссылаясь на приказы № ММВ -7–6/465 от 29.06.2012 (в редакции от 28.11.2016) и ФНС № ММВ-7 – 6/643 от 28.11.2016, часто наряду с первичными учётными документами требуют именно оборотно-сальдовые ведомости (ОСВ), структура которых устоялась и приняла общепризнанные форматы.

Что показывает ОСВ

Под оборотно-сальдовой ведомостью следует понимать бухгалтерский документ (в виде таблицы), который содержит остатки фондов и средств в денежном выражении. Дебет — кредитовое движение постатейно, за определённый период и остатки на конец периода времени (обычно месяц, квартал, год). Оборотно-сальдовой ведомостью формируется бухгалтерский баланс и проверяется разноска по счетам на наличие ошибок. ОСВ могут составляться как для аналитических счетов (по одному конкретному счёту), так и по предприятию в целом (по синтетическим счетам).

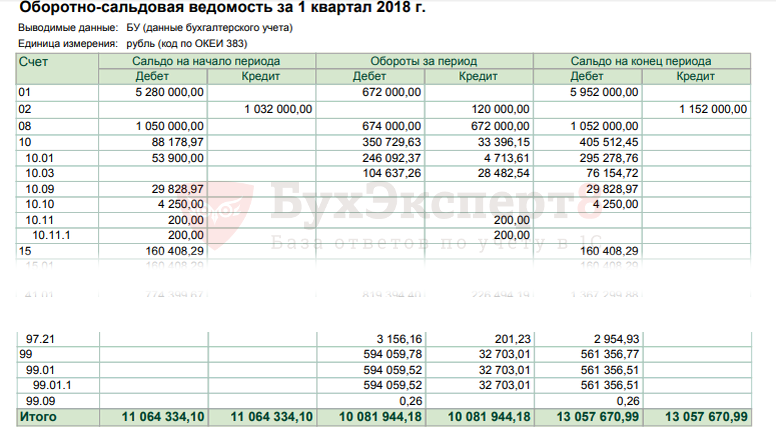

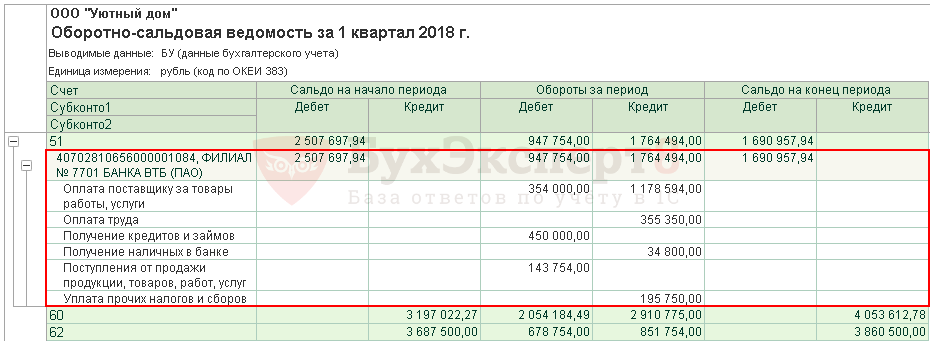

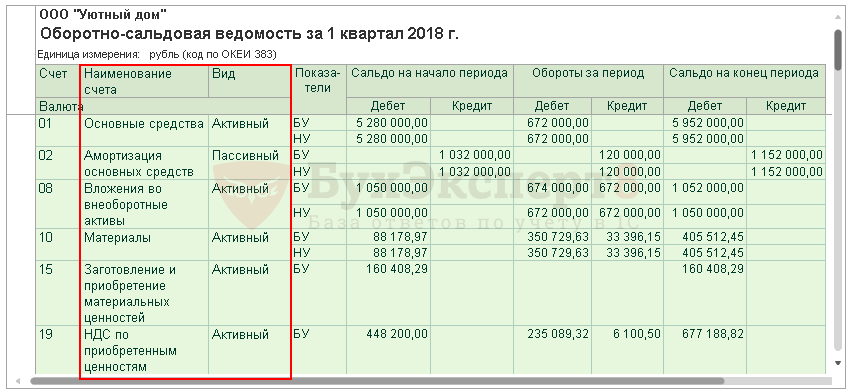

Образец оборотно-сальдовой ведомости по конкретному счету

ОСВ по отдельному счёту учёта позволяет увидеть движение средств или имущества по отдельным статьям затрат или доходов. И также в ней можно увидеть начальное и конечное сальдо счёта в целом и каждой статьи в отдельности.

Образец ОСВ по балансовому счёту 20 «Основное производство» в разрезе затрат

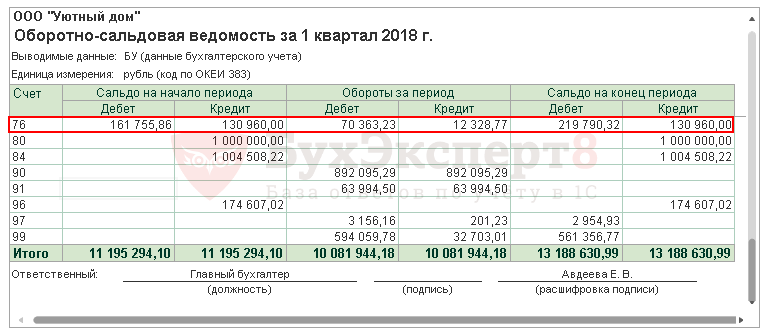

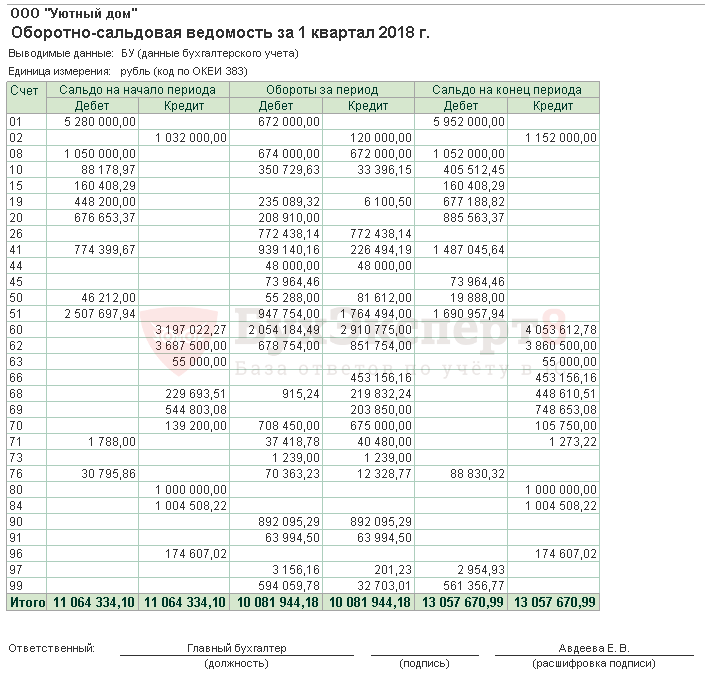

Как заполнять ОСВ для предприятия: пример

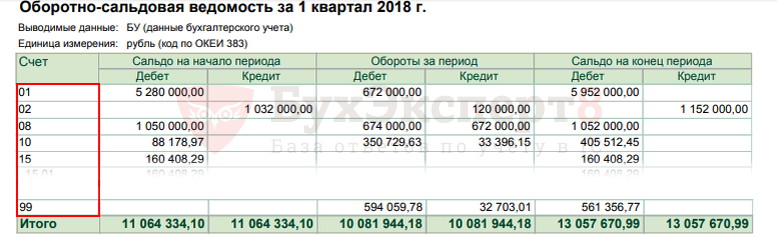

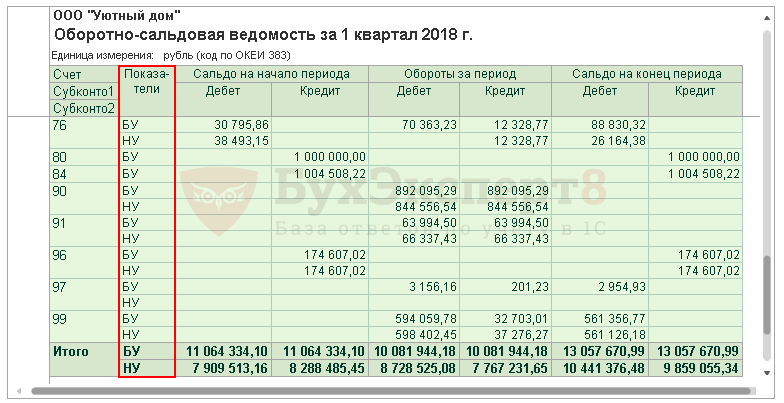

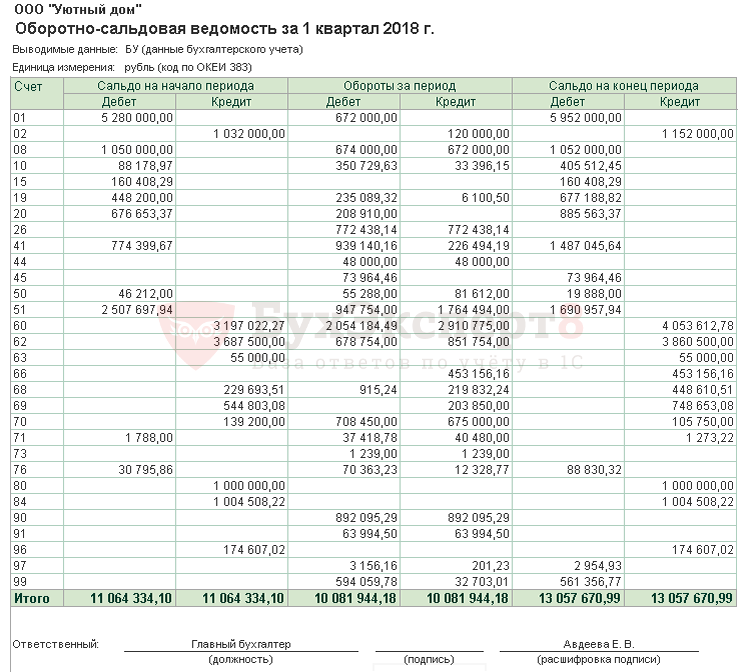

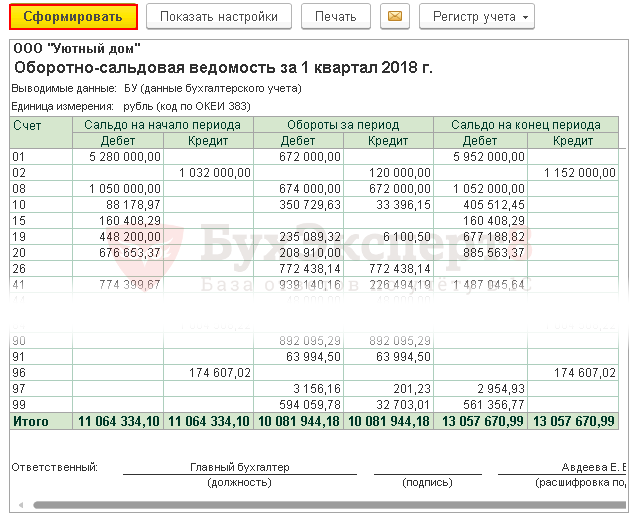

Пример ОСВ за квартал для конкретного предприятия

Главное и единственное требование — нулевой баланс по завершении периода отчётности. Это означает, что разность между дебетом всех счетов и кредитом всех счетов должна быть равна нулю.

У бухгалтерии две задачи — вести учёт в соответствии с требованиями контролирующих органов и обеспечивать адекватную финансовую информацию руководителям компании. Соответственно, принятая форма ОСВ должна содержать тот объём данных и такую детализацию по счетам, которая удовлетворит всех.

До недавнего времени форма ОСВ разрабатывалась бухгалтерией и утверждалась руководителем компании, но в последние годы общепринятой считается «оборотка», полученная печатным способом из программы 1С. Образцы всех бланков и форм оборотной ведомости можно найти на официальных и проверенных сайтах.

Аналитический и синтетический учёт: заполнение «шахматки»

Некоторые бухгалтеры предпочитают оборотной ведомости так называемую шахматную ведомость. Это разновидность ОСВ, которая отличается по форме заполнения. По вертикали рисуются все счета по кредиту, а по горизонтали — по дебету. Суммы операций указываются на пересечении строк и столбцов.

Цель «шахматки» та же, что и у обычной ОСВ. Такая структура позволяет анализировать доходную и расходную части баланса, определять налоговую базу за любой промежуток времени. Пример определения кореспондирующего счета по любой из проводок приведён ниже.

Шахматная ведомость позволяет представить информацию об остатках на счетах в наглядном виде

Иногда составлению оборотно-сальдовой ведомости предшествует заполнение карточки счетов (т. н. рисование самолётиков). По каждому счету рассчитывается дебет и кредит. Это выглядит как крылья самолёта: дебет слева, кредит справа. В теории такой рисунок позволяет легче заполнять ОСВ и находить ошибки. На практике, чтобы выполнять операцию, не нужно заполнять карточки счетов. Опытные бухгалтеры стадию «самолётиков» всегда пропускают.

Как нужно анализировать ОСВ

Анализ оборотно-сальдовой ведомости довольно прост: все статьи указаны в расшифровке кодов. Нужно только максимально закрыть все возможные счета на конец анализируемого периода. Например, большой остаток на счету 10 «Материалы» свидетельствует о затоваривании по поставкам сырья (или недоработке бухгалтерии). Сальдо всегда оценивается по нарастающему итогу.

Где посмотреть выручку компании

Поступление выручки и списание себестоимости продукции (работ, услуг) проходят по счетам 90.01 и 90.02. Компании на общей системе налогообложения начисляют НДС на свою продукцию на счёте 90.03. И также на счёте 90.08 отражаются управленческие расходы. Анализируя эти счета, можно определить прибыль компании до налогообложения.

Порядок учёта НДС

Для любого руководителя важно не забывать следить за оборотами по счетам 50 и 51, отражающим движение наличных и безналичных денежных средств. Специалисту по налогообложению следует регулярно контролировать остатки по счетам 19 и 68, на которых учитываются расчёты по налогам, в частности, по НДС.

Чтобы разобраться в оборотно-сальдовой ведомости, новичку следует заучить наименования всех счетов бухучёта

Как посчитать прибыль и убыток по ОСВ

Для расчёта прибылей и убытков в оборотно-сальдовой ведомости предусмотрен счёт 99, к которому открыты субсчета, детализирующие расчёты. Руководителю стоит запомнить, что дебетовый остаток на счёте 99 означает итоговый убыток компании, а кредитовый остаток — чистую прибыль.

Существует множество бухгалтерских программ, которые требуют только разноски операций. Правильность ведения учёта в них отслеживается автоматически, что очень удобно, особенно для начинающих бухгалтеров. Как правило, эти программы привязаны к первичным документам и договорам и выполнены на базе Excel. Самой популярной является программа 1С.

Если вести учёт в программе 1С, то работать становится легко и интересно. Разносите операции по счетам, а баланс программа вам составит сама. Нужно только правильно читать его, находить случайные ошибки и своевременно их исправлять. Кроме того, имеется масса дополнительных возможностей, которыми рекомендуется пользоваться не только бухгалтерам, но и руководителям для ведения управленческого учёта.

Специалист в области маркетинга, финансов и трудового права. Оцените статью: Поделитесь с друзьями!

Специалист в области маркетинга, финансов и трудового права. Оцените статью: Поделитесь с друзьями!Оборотно-сальдовая ведомость — это, понятие, определение, сущность.

Вопрос о том, что такое оборотно-сальдовая ведомость, волнует многих людей, не связанных напрямую с бухгалтерией. Конечно, можно открыть учебники экономики или всем известную интернет-энциклопедию, однако знания, хранящиеся там, предоставлены в довольно запутанной форме. В этой статье вы сможете найти простой и доступный каждому читателю ответ на интересовавший вас вопрос.

Итак, оборотно-сальдовая ведомость — одна из наиболее распространенных форм документации в бухгалтерском деле. Это тот документ, который встречается в каждом предприятии, независимо от рода его деятельности и прочих параметров.

Говоря простым языком, о-с ведомость — это документ, отражающий состояние различных счетов на первое число месяца, квартала, года. Также отражаются остатки счета по состоянию на конец предыдущего учетного периода, и приход и расход за этот период. О-с ведомость бывает помесячной, поквартальной и годовой — сводной.

Оборотно-сальдовая ведомость, пример бланка.

Справедливо говорят, что о-с ведомость — один из главных документов в бухгалтерии. По факту, все операции, совершенные со средствами компании или учреждения, вносятся в этот документ. Конечно же такой важный документ не может составляться в произвольном порядке. Для составления о-с ведомостей используются общероссийские положения бухгалтерского учета, а также бухгалтерская политика, заведенная в организации или регионе.

Оборотно-сальдовая ведомость создается при создании (регистрации) предприятия, и на этот момент является нулевой — то есть пустой, без оборотов по счетам.

- Сумма уставного капитала после регистрации предприятия отражается в двух документах: дебете счета 75 и кредите счета 80.

- Уставной капитал предприятия формируется из этих ресурсов — денег, основных средств и товаров и материалов.

- Средства, вносимые в о-с ведомость, регистрируются по множеству категорий, таких как материалы (дебет 10 счета учета), товары (41 счет), средства (01) и нематериальные ценности (04).

- Так как все операции отражаются и в дебете, и в кредите, то любое, даже небольшое несовпадение данных свидетельствует о том, что где-то в ведомости была допущена ошибка.

Итак, подводя итоги, можно сказать, что о-с ведомость показывает остатки средств на всех счетах и подсчетах предприятия, обороты кредита и дебета за необходимый период. Также оборотно-сальдовая ведомость — основной документ для заполнения многих налоговых документов — таких, как годовой финансовый отчет, включающий в себя формы: баланс учреждения, изменения капитала предприятия, движение активов, прибыль и убытки.

Оборотно-сальдовая ведомость

Отчет Оборотно-сальдовая ведомость является самым главным отчетом бухгалтера. С его помощью можно:

- Обнаружить и исправить ошибки.

- Быстро найти интересующую информацию и ответить на вопросы, возникающие в текущей работе.

- И т. д.

В данной статье мы поделимся с вами секретами, как сделать удобной работу ОСВ, чтобы она стала вашим лучшим помощником!

Оборотно-сальдовая ведомость

Назначение и использование

Отчет Оборотно-сальдовая ведомость предназначен для формирования ОСВ по всем счетам (субсчетам) за определенный период времени.

Каждая строка отчета соответствует определенному счету или субсчету. Счета упорядочены в порядке возрастания. Для каждого счета показаны суммы остатков на начало и на конец периода по дебету и кредиту и суммы оборотов за период. PDF

Отчет в программе расположен в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость.

Отчет Оборотно-сальдовая ведомость

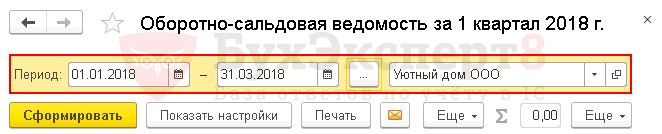

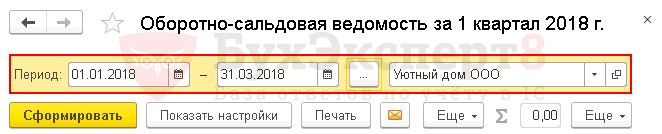

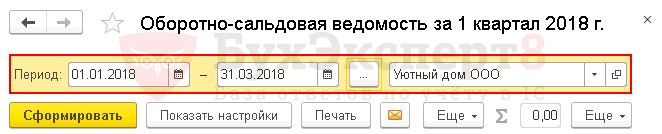

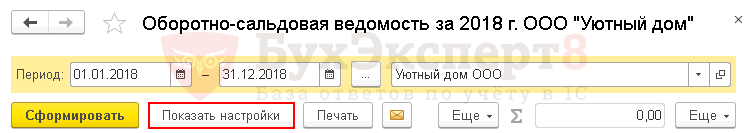

Заполнение шапки отчета

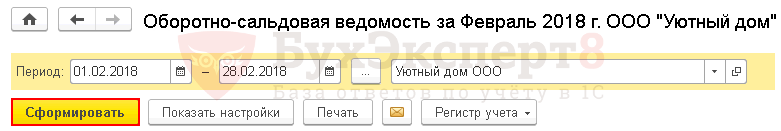

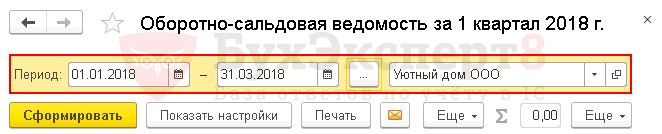

Откройте отчет Оборотно-сальдовая ведомость. В его шапке укажите:

- Период — период составления отчета.

- Организация — организация, для которой строится отчет.

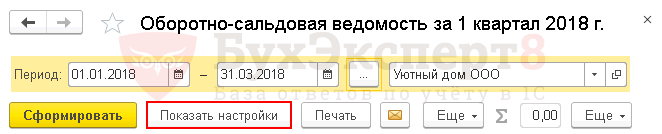

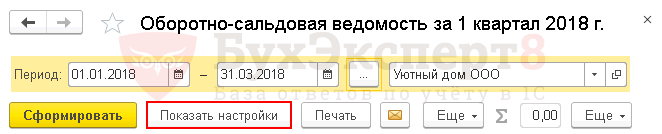

Настройка отчета

В программе ОСВ можно представить в удобном для себя виде. Рассмотрим какие настройки можем осуществить с любимым отчетом.

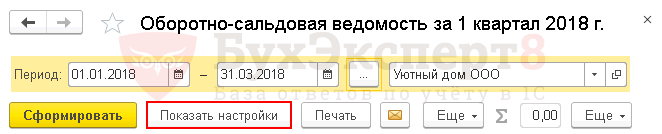

Нажмите кнопку Показать настройки.

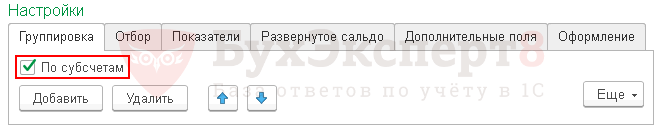

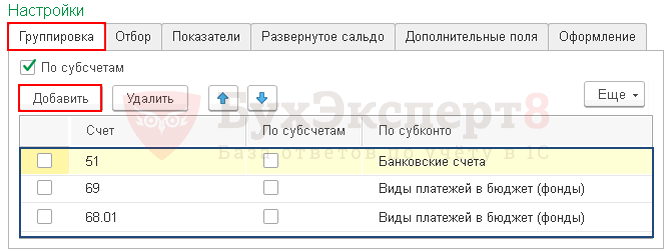

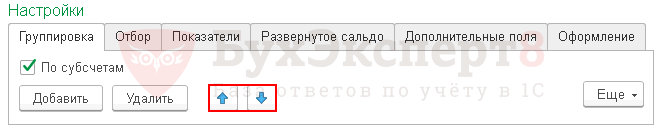

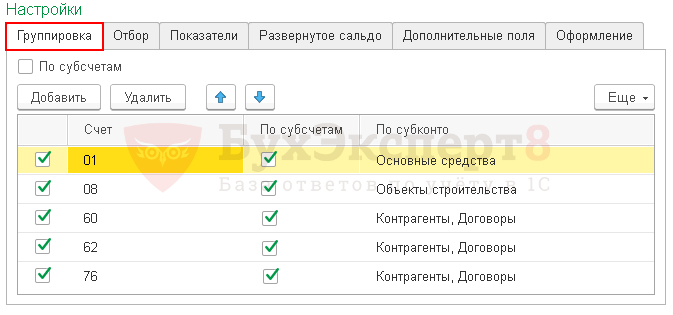

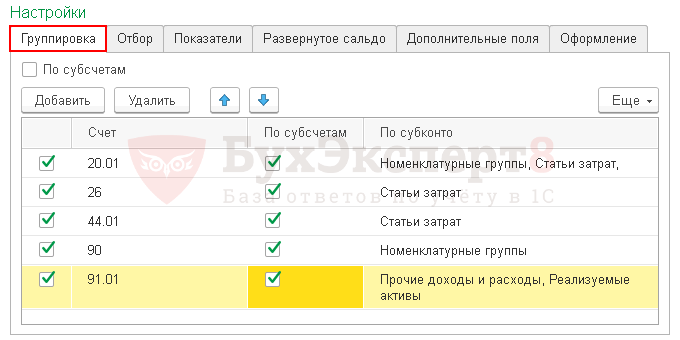

Вкладка Группировка

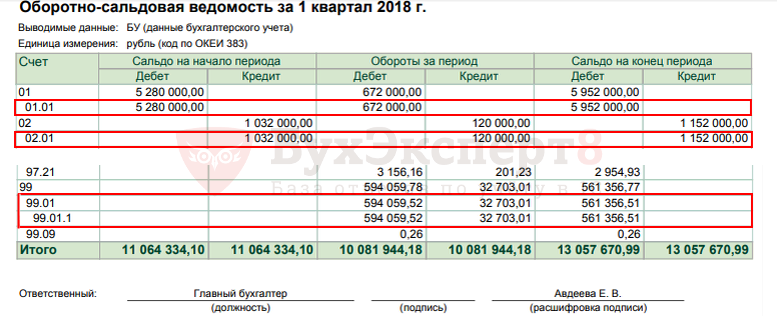

На панеле можно установить настройку детализации по субсчетам.

- Если флажок не установлен — выводятся только итоговые данные по счетам без входящих в группу субсчетам.

- Если флажок установлен — выводятся общие данные по счетам и данные по входящим в группу субсчетам.

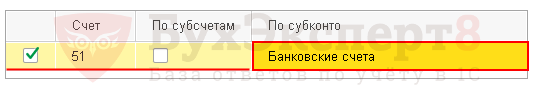

На вкладке Группировка при помощи кнопки Добавить настраивается аналитика по:

В отчете можно задать группировку по:

- Перемещать строчки вверх и вниз.

Вкладка Отбор

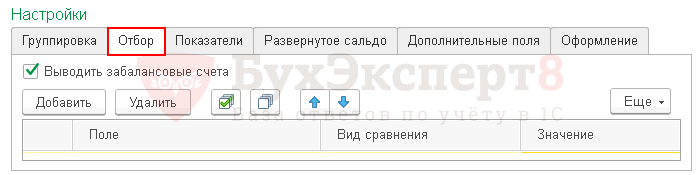

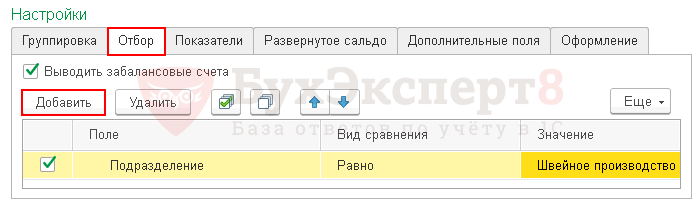

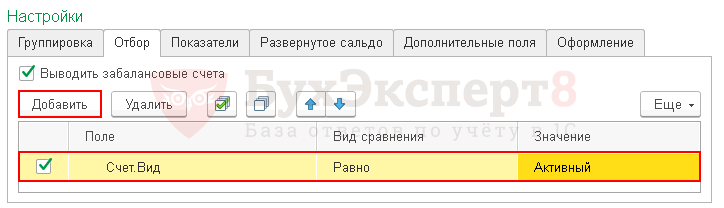

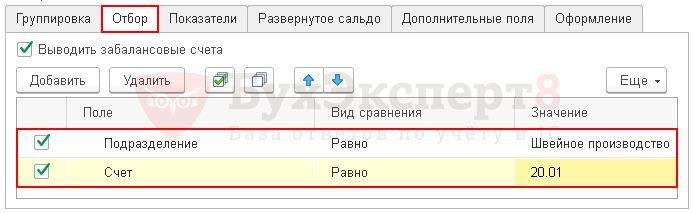

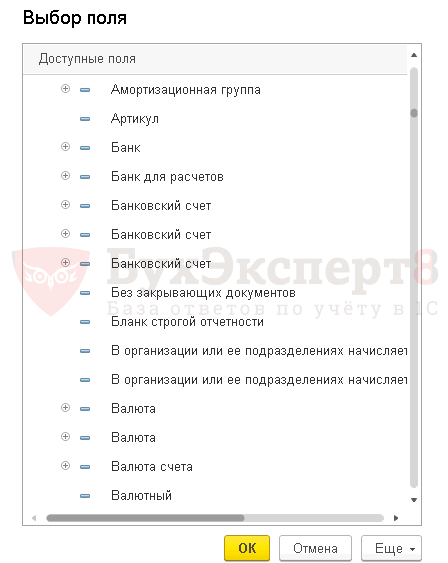

На вкладке Отбор можно выбрать параметр или реквизит, по которому будет произведен отбор в отчете, а также отметить вывод забалансовых счетов, установив флажок Выводить забалансовые счета.

Отбор по показателям отчета выполняется по кнопке Добавить.

В колонке Поле следует выбрать параметр или реквизит, доступный для настройки отчета:

- Параметры:

- Организация,

- Подразделение

- Счет.

- Реквизиты параметров, например:

- Организация — ИНН.

- Подразделение — Код.

- Счет — Вид.

В колонке Вид сравнения выбирается условие сравнения:

- Равно — параметр должен быть точно равен значению.

- Не равно — параметр не равен значению.

- В списке — параметр должен быть равен одному из значений, указанных в графе Значение. При выборе такого условия в графе Значение становится возможным указать не одно значение, а список значений.

- В группе — параметр должен быть равен либо самому значению, либо значениям, входящим в указанную группу.

Счет — В группе — 20.

Отбор будет производиться по субсчетам, входящим в группу 20 счета:

- В группе из списка — аналогично предыдущему условию для списка значений.

- Не в списке — параметр должен быть не равен ни самому значению, ни подчиненным значениям.

- Не в группе из списка — аналогично предыдущему условию для списка значений.

- Заполнено (Не заполнено) — отбор по заполненным (не заполненным) значениям.

Если в табличной части указать два или более условия заполнения нескольких строк, то при отборе данных для формирования отчета будет проверяться одновременное соблюдение всех указанных условий.

В колонке Значение указывается конкретное значение выбранного параметра или реквизита параметра.

Кнопки командной панели позволяют:

- Включать и выключать флажки по введенному отбору.

- Перемещать строчки вверх и вниз.

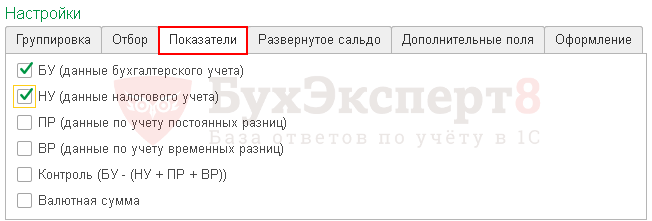

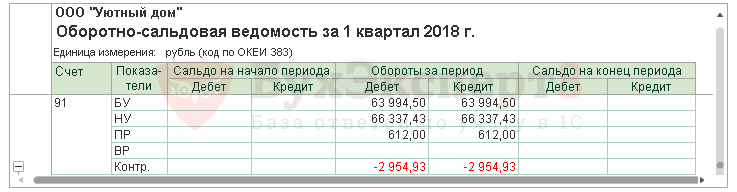

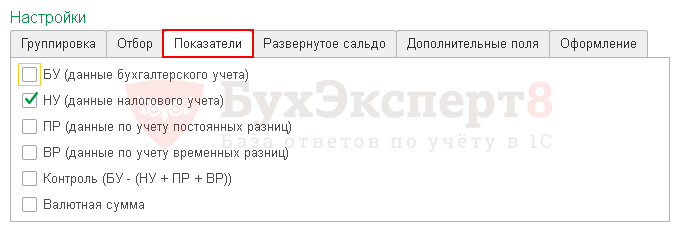

Вкладка Показатели

В отчете могут отражаться одновременно данные бухгалтерского и налогового учета.

А также в соответствии с ПБУ 18/02 данные:

- по постоянным и временным разницам;

- по контролю соблюдения принципа Контр. = БУ – (НУ + ПР + ВР).

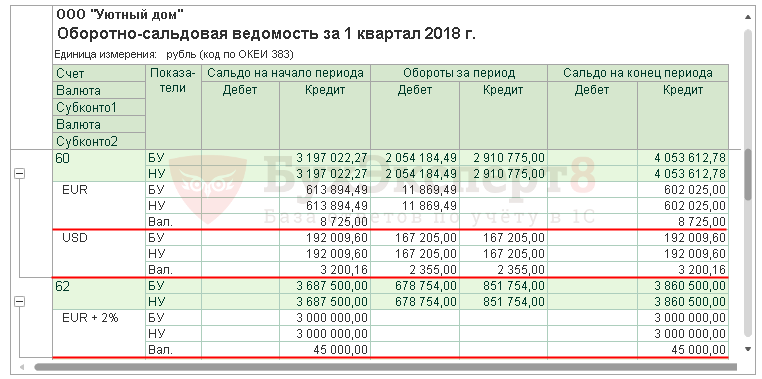

По флажку Валютная сумма можно выводить данные о валютной сумме.

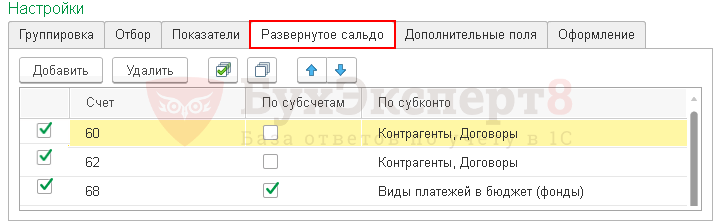

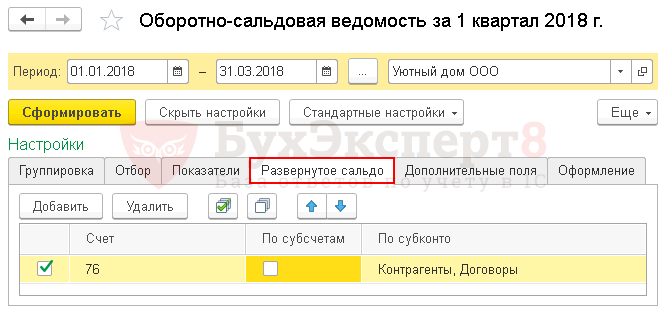

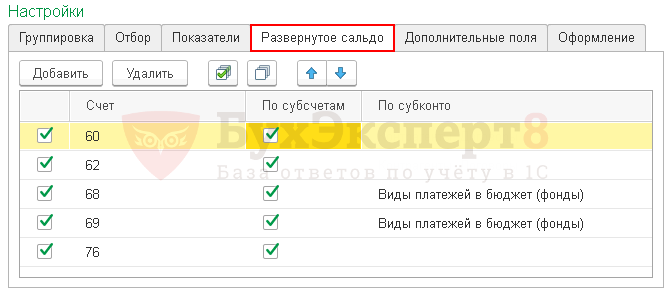

Вкладка Развернутое сальдо

Развернутым сальдо называется сальдо (остаток) по счету, составленное из двух компонентов: дебетового сальдо и кредитового сальдо:

Признак вывода развернутого сальдо можно устанавливать для:

Бухэксперт8 рекомендует устанавливать признак развернутого сальдо для счетов учета расчетов, чтобы при формировании отчета не происходило взаимозачета долгов, несвязанных между собой.

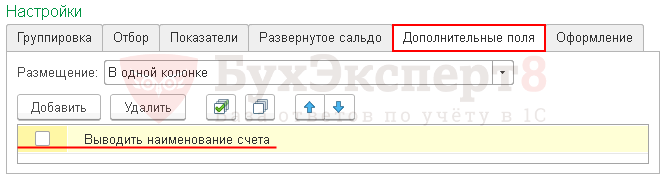

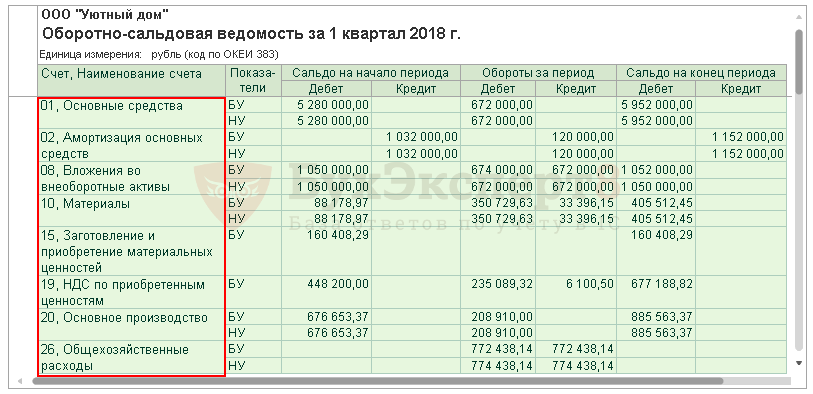

Вкладка Дополнительные поля

В отчет можно выводить дополнительные данные. Например, очень удобно для начинающих пользователей выводить название счета. Для этого предназначен флажок

По кнопке Добавить можно добавить в отчет данные по счету и субконто:

Добавлять дополнительные данные по субконто нужно осторожно — эти отборы не совсем корректно работают для отчета ОСВ, где выводятся данные по разным счетам и субсчетам, в отличие от ОСВ по конкретному счету. Список доступных полей для выбора:

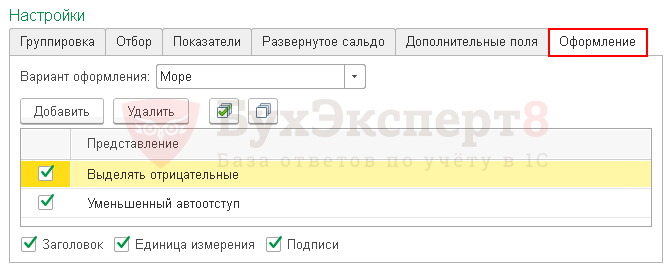

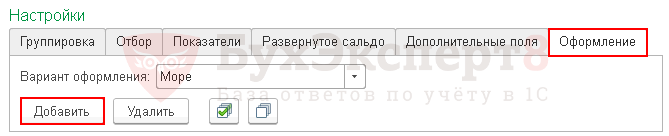

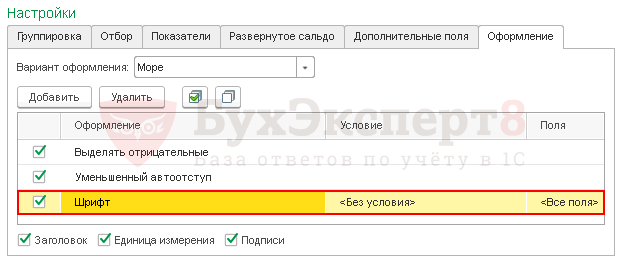

Вкладка Оформление

На вкладке Оформление можно управлять настройками:

- Флажок Выделять отрицательные — отрицательные суммы в отчете выделяются красным цветом. PDF

- Флажок Уменьшенный автоотступ — управляет шириной отступа в группировках. PDF

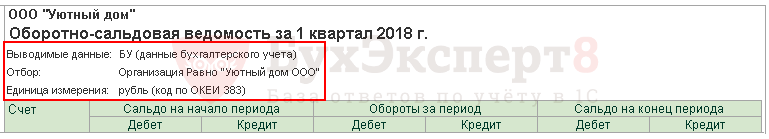

- Флажок Заголовок — управляет выводом заголовка в отчет: PDF

- Если флажка нет — в отчет заголовок не выводится.

- Если флажок стоит — в заголовок отчета может выводится следующая информация:

- наименование организации;

- название отчета: Оборотно сальдовая ведомость за установленный период отчета;

- выводимые данные учета: БУ/НУ;

- информация по настройкам вкладки Отбор;

- валюта учета.

- Флажок Единица измерения — управляет выводом валюты учета в заголовок отчета: PDF

- Если флажка нет — в заголовок отчета валюта не выводится.

- Если флажок стоит — в заголовок отчета валюта выводится.

- Флажок Подписи — управляет выводом подписи ответственного за оформление отчета: PDF

- Если флажка нет — в ОСВ подпись не выводится.

- Если флажок стоит — в ОСВ подпись выводится.

Вариант оформления отчета:

- По умолчанию, т. е. стандартный вид. PDF

- Черно-белый. PDF

- Основной. PDF

- Яркий. PDF

- Море. PDF

- Арктика. PDF

- Зеленый. PDF

- Античный. PDF

- Оформления отчета Реестр документов. PDF

У каждого варианта своя палитра. Каждый пользователь может выбрать тот вариант, что ему по душе, например, Море.

Управление расположением данных и шрифтом

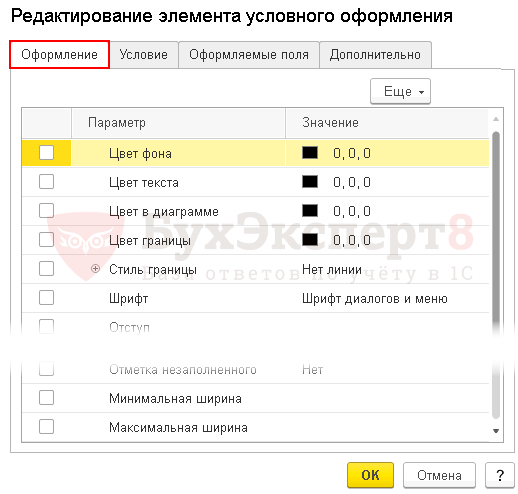

Редактирование оформления происходит в окне Редактирование элемента условного оформления. Вызов настройки осуществляется из вкладки Оформление по кнопке Добавить.

Настройка Редактирование элемента условного оформления выглядит следующим образом. PDF

Форма настройки содержит вкладки:

- Оформление,

- Условие,

- Оформляемые поля,

- Дополнительно.

Подробное описание по настройке условного оформления

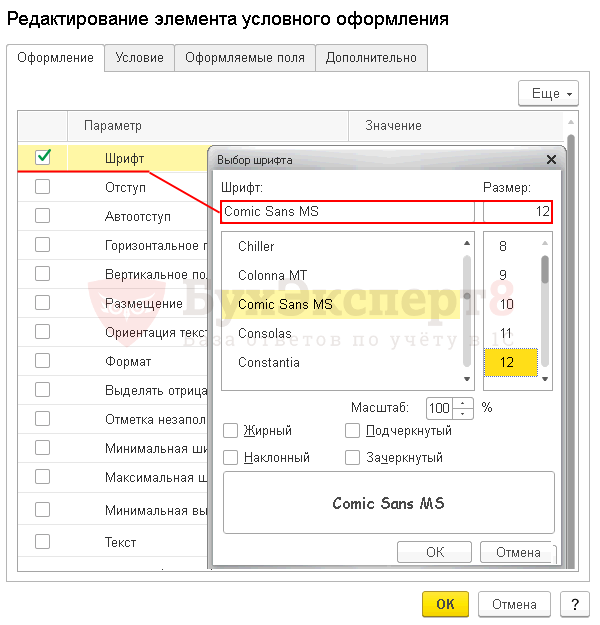

В печатной форме отчета ОСВ изменим размер шрифта на более крупный:

- Шрифт — Comic Sans MS.

- Размер — 12.

Для этого на вкладке Оформление для параметра Шрифт укажем значения:

- Шрифт — Comic Sans MS.

- Размер — 12.

Настройка будет действовать для всех полей отчета.

Сформированный отчет будет иметь крупный шрифт.

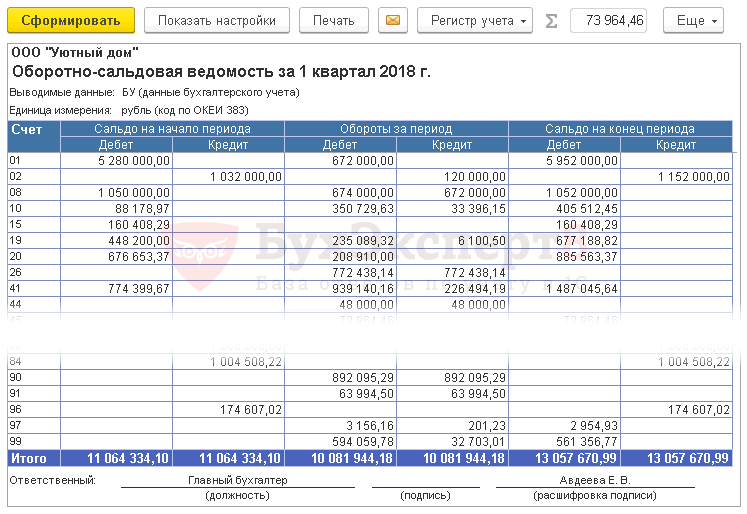

Формирование отчета

Формирование отчета выполняется по кнопке Сформировать.

Отчет будет построен по заданным настройкам.

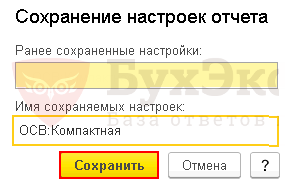

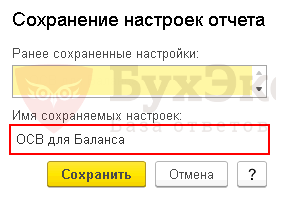

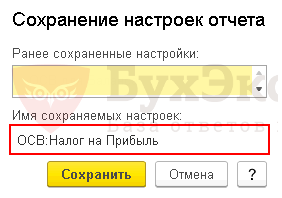

Сохранение настроек ОСВ

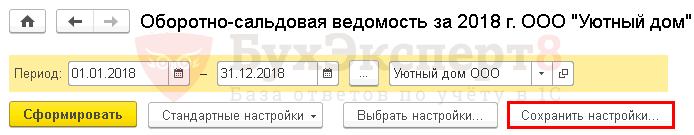

Настройки отчета можно сохранить.

Для этого войдите в настройки отчета по кнопке Показать настройки.

В открывшейся форме настроек нажмите на кнопку Сохранить настройки.

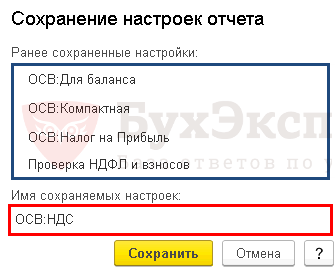

Форма сохранения настроек отчета состоит из двух частей:

- Таблицы с ранее сохраненными настройками.

- Места для указания имени сохраняемой настройки.

Для сохранения выполненных настроек задайте имя варианта отчета в окне Имя сохраняемых настроек и нажмите на кнопку Сохранить.

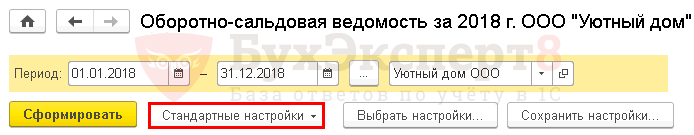

Восстановление типовых настроек ОСВ

Чтобы установить настройки, рекомендованные 1С по умолчанию, нажмите на кнопку Стандартные настройки в форме настроек отчета.

Есть два варианта стандартных настроек ОСВ:

- Простая настройка — сальдо (остаток), указывается как разница двух компонентов: дебетового сальдо и кредитового сальдо.

- Настройка с развернутым сальдо — сальдо (остаток), составленное из двух компонентов: дебетового сальдо и кредитового сальдо.

По умолчанию установлена Простая настройка.

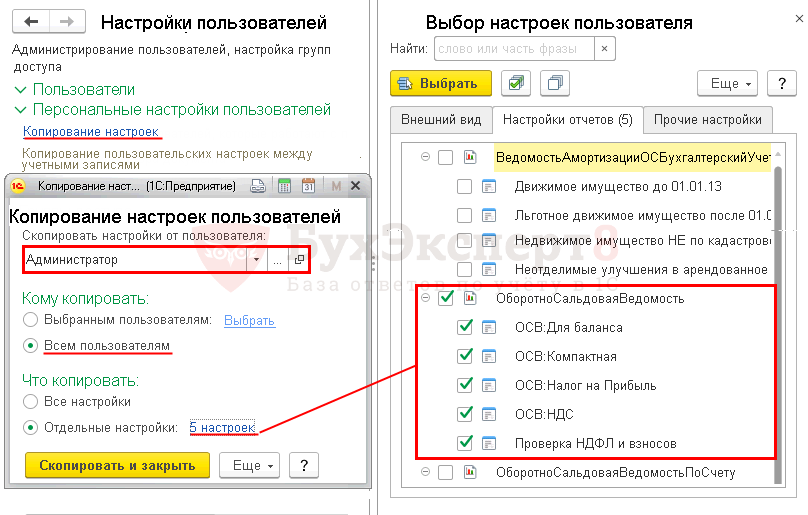

Копирование настроек ОСВ пользователями

Если в базе работают несколько пользователей, то можно обмениваться настройками отчетов между собой. Делается это через раздел Администрирование —Настройки программы — Настройки Пользователей и Прав — Персональные настройки пользователей — Копирование настроек.

Настройки отчета ОСВ могут быть скопированы от выбранного пользователя другим пользователям.

Подробнее о Копировании настроек другим пользователям

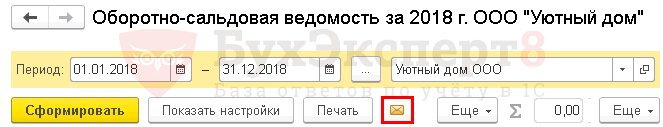

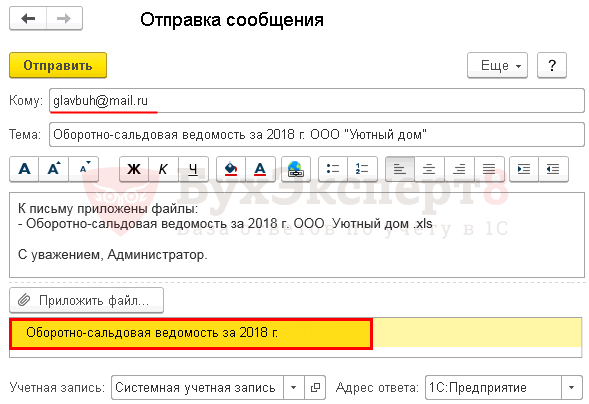

Отправка отчета ОСВ по электронной почте

Отчет можно отправить по почте прямо из программы по кнопке с изображением конверта.

Но для использования этого функционала нужно настроить учетную запись электронной почты.

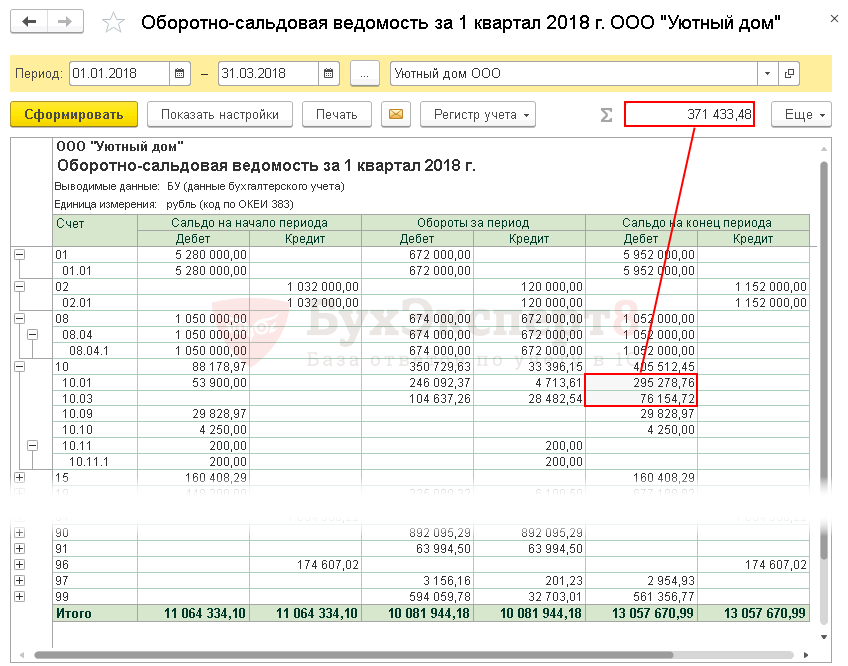

Суммирование данных в отчете ОСВ

Не лишним будет напомнить и про такую потрясающую возможность, как суммирование выделенных ячеек в ОСВ.

Для этого выделяем нужные суммы в ячейках таблицы мышкой, удерживая правую клавишу CTRL. В результате в окошке суммы будет отображаться общее значение отмеченных данных.

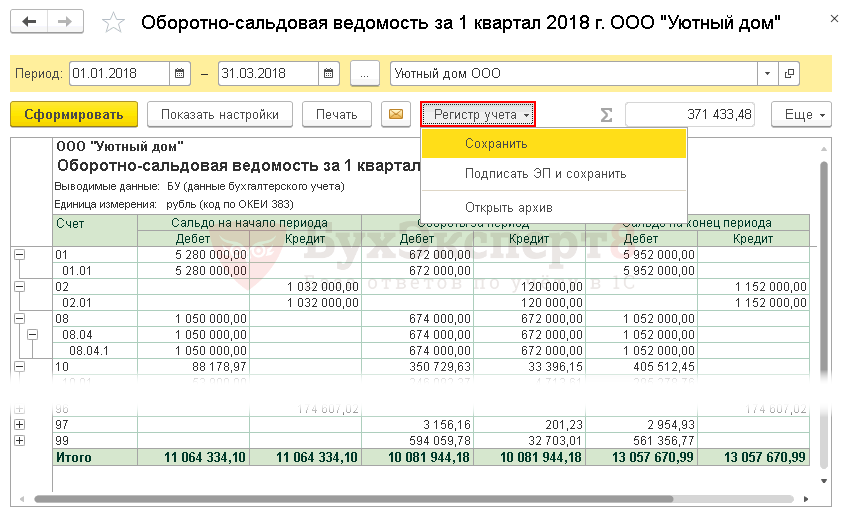

Передача отчета ОСВ в электронный архив

Сформированную ОСВ можно сохранить в электронный архив, который располагается внутри базы 1С. Это позволит в будущем вернуться к ведомости за прошлые годы без повторного ее формирования в программе.

Это полезно, если есть подозрения, что кто-то провел документы из закрытых периодов, и данные в ОСВ изменились.

Бухэксперт8 советует после закрытия периода сохранять ОСВ в электронном архиве.

Сохранение в электронном архиве

Сформируйте отчет по кнопке Сформировать. Нажмите кнопку Регистр учета — Сохранить.

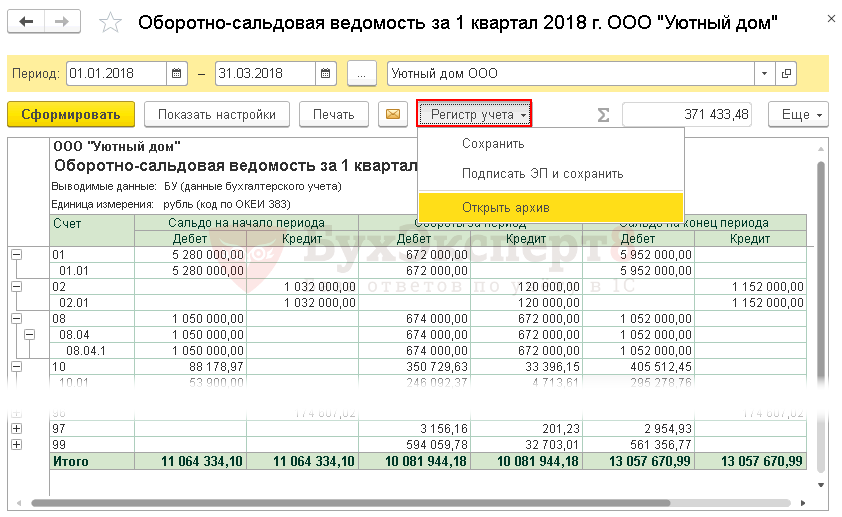

Чтение из электронного архива

Чтобы открыть уже сохраненные отчеты ОСВ в электронном архиве нажмите кнопку Регистр учета — Открыть архив.

Программа откроет список сохраненных отчетов для выбора.

Детализация отчета ОСВ

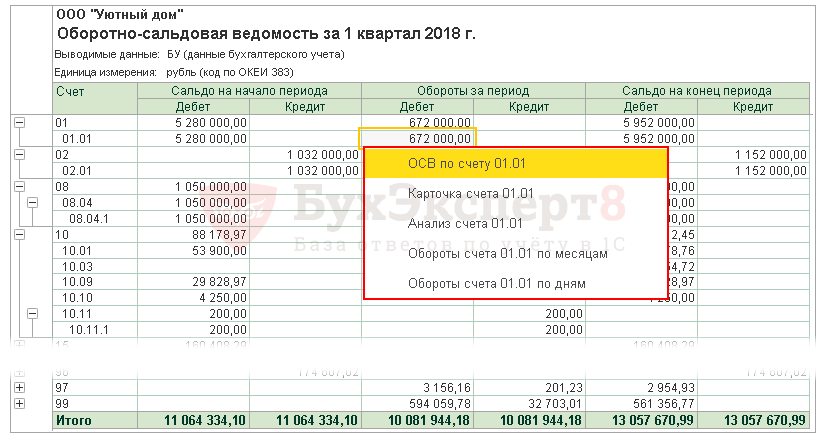

Прямо из отчета ОСВ можно перейти к другим бухгалтерским отчетам, используя двойной щелчок мышью по сумме:

- Оборотно-сальдовая ведомость по счету,

- Карточка счета,

- Анализ счета,

- Обороты счета.

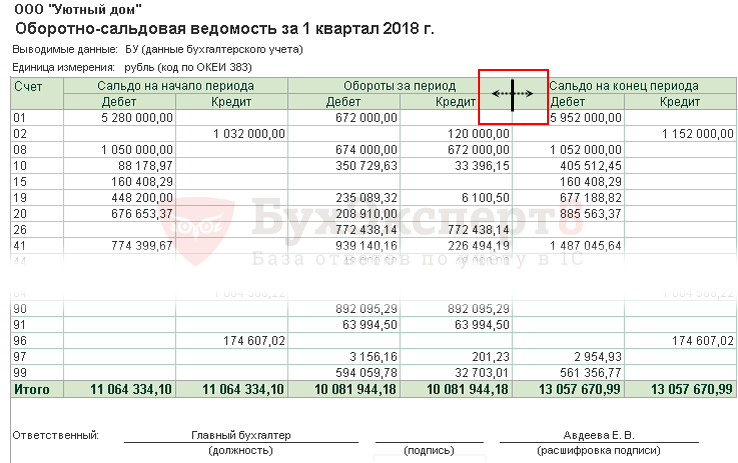

ОСВ: Компактная

Большие отчеты, к которым относится отчет ОСВ, в стандартном виде могут быть неудобны для работы. Они не помещаются на страницы при печати, а при просмотре — на экран: нужно перемещать мышку из одного места отчета в другое. В результате что-то пропадает из обзора, и целостной картинки не складывается.

Как тут поступить?

Можно перемещать границы отчета вручную. Для этого нужно подвести курсор к границе колонки, нажать правую клавишу CTRL на клавиатуре и, не отпуская ее, вести мышкой влево, если мы хотим уменьшить ширину колонки, или вправо — если увеличить.

Передвигая границы, мы получаем более компактный отчет.

Однако при каждом новом формировании отчета приходится двигать границы повторно. Хотелось бы сделать так, чтобы полученный формат программа запоминала. Можно это сделать? Можно!

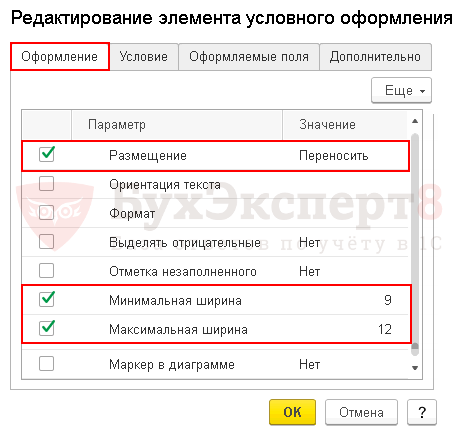

Вызов настройки Условного оформления

Откройте форму Редактирование элемента условного оформления по кнопке Показать настройки — вкладка Оформление — Добавить.

Вкладка Оформление

Выставите:

- Размещение — Переносить.

- Минимальная ширина — 9.

- Максимальная ширина — 12.

Указанная настройка для всех граф отчета будет ограничивать ширину колонок от 9 до 12 символов. Если данные будут не помещаться в этот формат — они будут переноситься на другую строку.

Формирование отчета

Сформируем отчет по кнопке Сформировать.

Сохранение настройки

Сохраните настройку в вариантах отчета под именем ОСВ:Компактная по кнопке Сохранить настройки.

Теперь при выборе этого отчета автоматически будет формироваться отчет с заданными настройками.

ОСВ: Для баланса

Заполнение шапки отчета

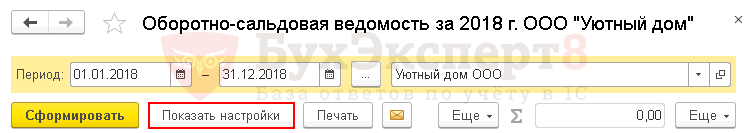

Откройте отчет Оборотно-сальдовая ведомость. В его шапке укажите:

- Период — период составления отчета.

- Организация — организация, для которой строится отчет.

Настройка отчета

Нажмите кнопку Показать настройки.

Вкладка Группировка

По кнопке Добавить укажите данные:

Вкладка Показатели

Проверьте выставление флажка БУ (данные бухгалтерского баланса).

Развернутое сальдо

По кнопке Добавить укажите данные:

Сохранение настройки

Сохраните настройку под именем ОСВ: Для баланса.

Формирование отчета

По кнопке Сформировать отчет будет построен по заданной настройками форме. PDF

ОСВ: Налог на Прибыль

Заполнение шапки отчета

Откройте отчет Оборотно-сальдовая ведомость. В его шапке укажите:

- Период — период составления отчета.

- Организация — организация, для которой строится отчет.

Настройка отчета

Нажмите кнопку Показать настройки.

Вкладка Группировка

По кнопке Добавить укажите данные:

Вкладка Показатели

Проверьте выставление флажка:

- НУ (данные налогового учета).

Сохранение настройки

Сохраните настройку под именем ОСВ: Налог на Прибыль.

Формирование отчета

По кнопке Сформировать отчет будет построен по заданной настройками форме. PDF

ОСВ: НДС

Заполнение шапки отчета

Откройте отчет Оборотно-сальдовая ведомость. В его шапке укажите:

- Период — период составления отчета.

- Организация — организация, для которой строится отчет.

Настройка отчета

Нажмите кнопку Показать настройки.

Вкладка Группировка

По кнопке Добавить укажите данные:

Как правильно читать оборотно-сальдовую ведомость?

Как читать оборотно-сальдовую ведомость (далее — ОСВ) и для чего она нужна? На первый взгляд, подобная ведомость — это набор цифр. Но иногда даже поверхностный анализ ОСВ позволяет выявить ошибки в учете.

Виды счетов бухгалтерского учета

В теории бухучета выделяют 3 вида счетов:

- активные;

- пассивные;

- активно-пассивные.

Совокупность остатков активных счетов — это материальные и нематериальные активы (ресурсы) организации. Сальдо пассивных счетов показывает источники формирования активов организации. А активно-пассивные счета — счета расчетов — могут формировать как актив, так и пассив баланса.

ВАЖНО! В плане счетов, утвержденном приказом Минфина от 31.10.2000 № 94н, счета сгруппированы по разделам, а не по принадлежности к активу или пассиву.

Подробнее о структуре плана счетов читайте в материале «План счетов бухгалтерского учета (скачать)».

Что показывает анализ оборотно-сальдовой ведомости

Как выглядит оборотно-сальдовая ведомость, вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Анализ ОСВ может помочь выявить ошибки в учете. Например, необходимо внимательно разобраться с ситуацией в случае наличия кредитового остатка на активных счетах или, наоборот, дебетового остатка — на пассивных. Существуют счета, которые вообще не должны иметь сальдо.

Разобраться с составлением ОСВ по счетам 01, 60, 62 вам помогут статьи:

Итоги

Для того чтобы прочитать ОСВ, нужно понимать:

- какой счет подвергается анализу, знать особенности этого счета;

- что обозначают дебетовые и кредитовые обороты по нему;

- должно ли быть сальдо на этом счете и каким оно может быть.

Таким образом, для того чтобы проанализировать ОСВ, нужно знать план счетов, утвержденный приказом Минфина № 94н, и инструкцию по его применению.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Учимся работать с бухгалтерскими отчётами: Оборотно-сальдовая ведомость (1С:Бухгалтерия 8.3, редакция 3.0)

Немногие бухгалтеры (особенно начинающие) знают и пользуются всеми возможностями бухгалтерских отчётов в 1С.

Давайте учиться

В этой статье на сквозном примере разберём работу с Оборотно-сальдовой ведомостью в 1С:Бухгалтерии 8.3 (редакция 3.0).

Внимание, это урок — повторяйте все мои действия в своей базе (у вас только организация и период будут другими).

Итак, поехали!

Заходим в раздел «Отчёты» и выбираем пункт «Оборотно-сальдовая ведомость» ( у вас другое меню? ):

В открывшемся отчёте указываем период (у меня это будет весь 2013 год) и организацию (у меня это будет Конфетпром), жмём кнопку «Сформировать«:

В моём случае отчёт выглядит как-то вот так:

Раскрываем субсчета 60 счёта

Давайте заставим оборотку раскрыть 60 счёт (поставщики) по субсчетам. Для этого заходим в настройки отчёта (кнопка «Показать настройки«):

Переходим на закладку «Группировка» и нажимаем кнопку «Добавить»:

Добавляем группировку по 60 счёту, ставим галку «По субсчетам» и очищаем поле «По субконто«:

Настройка будет выглядеть вот так. После этого нажимаем кнопку «Сформировать«:

Отлично! В оборотке раскрылся только 60 счёт. Появились субсчета 60.01, 60.02 и 60.21:

Выводим 60 счёт в разрезе контрагентов

А давайте сделаем так, чтобы прямо в оборотке эти субсчета выводились в разрезе контрагентов! Как вам идея?

Для этого снова заходим в настройки отчёта, переходим на закладку «Группировка» и нажимаем кнопку многоточие в поле «По субконто«:

Видим возможные варианты субконто для 60 счёта и ставим галку «Контрагенты«:

Нажимаем кнопку сформировать:

И вуаля!

Раскрываем все счета по субсчетам

А если нам раскрыть все счета по субсчетам? Да очень просто.

Снова заходим в настройки, страница «Группировка» и ставим общую галку «По субсчетам«:

Готово:

Делаем отбор по налоговым счетам

А давайте теперь сделаем отбор и оставим в оборотке только счета, по которым ведётся налоговый учёт (для налога на прибыль)?

Для этого заходим в настройки отчёта, уже на закладку «Отбор» и нажимаем кнопку «Добавить«:

Выбираем признак «Счет«->»Налоговый учет«:

В поле «Значение» указываем «Да» (то есть отобрать все счета у которых признак «Налоговый учет» равен «Да»):

Снова нажимаем кнопку «Сформировать«:

И вот они наши счета, по которым помимо бухгалтерского ведётся налоговый учёт:

Выводим показатели налогового учета

Счета-то мы налоговые отобрали, но показателей налогового учёта пока не видим , давайте же выведем их рядом с данными бухгалтерского учёта.

Для этого зайдём в настройки отчёта, закладка «Показатели» и отметим галку «НУ (данные налогового учета)«:

Нажмём кнопку «Сформировать«, готово:

Разворачиваем сальдо 60 счёта

Снова вернёмся к обычной форме оборотки и обратим наше внимание на 60 счёт:

Как мы знаем, 60 счёт активно-пассивный, потому что в него входят как активные субсчета (60.02 — выданные авансы), так и пассивные (60.01 — расчёты с поставщиками).

Поэтому просто остаток по нему в 374 118,04 нам ни о чём не говорит. Ведь в этой цифре учитывается наша задолженность перед поставщиками и выданные авансы одновременно.

То ли мы должны поставщикам эту сумму, то ли просто сумма нашей задолженности превышает выданные авансы на 374 118,04.

Эту дилемму можно легко разрешить, настроив вывод 60 счёта по субсчетам, как мы это делали выше. Но что, если мы хотим развернуть это сальдо (374 118,04) прямо по 60 счёту, не переходя к субсчетам?

Именно для этого и существует закладка «Развёрнутое сальдо» в настройках отчёта. Перейдём к ней и нажмём кнопку «Добавить«:

Добавим 60 счёт и нажмём кнопку «Сформировать«:

И вуаля! 374 118,04 магическим образом развернулись на две цифры: 145 873,20 (сумма выданных авансов) и 519 991,24 (наша задолженность перед поставщиками):

Выводим вид счёта

Начинающие бухгалтеры, бывает, путают вид счетов и субсчетов (активный, пассивный, активно-пассивный). А давайте выведем эту информацию в качестве дополнительного поля прямо в оборотке?

Для этого заходим в настройки отчёта, закладка «Дополнительные поля» и нажимаем кнопку «Добавить«:

Выбираем поле «Счет«->»Вид«:

И нажимаем «Сформировать«:

Готово:

Делаем «красивости»

Для красоты — отчёт можно оформлять. Как душе угодно

К примеру, перейдём на закладку «Оформление» и изменим «Вариант оформления» на «Арктика«:

Нажмём кнопку «Сформировать«:

Снова перейдём на закладку «Оформление» и нажмём кнопку «Добавить«:

Изменим шрифт отчёта:

На «Comic Sans MS» и поставим размер 12:

Сформируем отчёт:

Сохраняем и восстанавливаем настройки отчёта

Наконец, все сделанные нами настройки мы можем сохранить, чтобы всегда вернуться к ним в будущем. Для этого на панели найдём кнопку «Сохранить настройки…«:

Чтобы вернуться к сделанным настройкам найдём кнопку «Выбрать настройки…«:

Чтобы установить настройки, рекомендованные фирмой 1С по умолчанию нажмём кнопку «Стандартные настройки«:

Сдаём оборотку в электронный архив

Кстати, сформированную оборотку можно сохранить в электронный архив, который располагается внутри базы 1С. Это позволит, к примеру, в будущем вернуться к оборотке за 2013 год без её формирования в программе.

Это бывает полезно, если есть подозрения, что кто-то провёл документы из закрытых периодов и поплыла оборотка.

Я вообще всем советую после закрытия периода сохранять его оборотку в электронном архиве.

Для этого просто сформируйте нужную оборотку и нажмите кнопку «Регистр учета«->»Сохранить«:

А чтобы открыть уже сохраненные оборотки: «Регистр учета«->»Открыть архив«.

Отправляем оборотку на почту

Кстати, обратите внимание на кнопку «Письмо» — с её помощью можно отправить, сформированную оборотку, по почте любому адресату. Об этом механизме здесь.

Суммируем ячейки

Наконец, не будет лишним напомнить по такую «потрясающую» возможность как суммирование выделенных ячеек в оборотке:

Делаем расшифровку ячеек

А, чтобы прямо из оборотки перейти к другим бухгалтерским отчётам по этим же измерениям, используйте расшифровку (двойной щелчок по интересующей нас цифре):

На этом всё, на очереди уроки по другим видам бухгалтерских отчётов и не только

Подписывайтесь на новые уроки

Подписывайтесь на новые уроки…

).

расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте

, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Как можно проверить оборотно-сальдовую ведомость?

Как проверить оборотно-сальдовую ведомость? Является ли актуальным этот вопрос для современного бухгалтера? С учетом возможностей, которые предоставляют учетные бухгалтерские программы, проверки тех или иных контрольных соотношений в регистрах бухгалтерского учета всё чаще проходят на «автопилоте» — при полном доверии программе. Следуя принципу «доверяй, но проверяй», предлагаем вспомнить основные правила и виды контрольных взаимоотношений при формировании ОСВ.

Общие сведения об оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость — сводный регистр бухгалтерского учета, обобщающий информацию по всем синтетическим счетам за отчетный период. Ведомость отражает данные о сальдо на начало и конец отчетного периода, дебетовые и кредитовые обороты за период по каждому счету бухгалтерского учета. При корректном формировании ведомости она содержит более объемные сведения о финансовом состоянии организации, чем ее бухгалтерский баланс. Также ведомость включает в себя агрегированные показатели отчета о финансовых результатах.

Очень важно правильно вести рестры бухгалтерского учета. Какие виды регистров бывают и как правильно их оформлять, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В силу информативности использование оборотно-сальдовой ведомости возможно в различных целях, таких как: формирование бухгалтерской отчетности, самостоятельного отчета для целей принятия управленческих решений.

Важно! При подготовке ведомости для целей бухгалтерского учета необходимо, чтобы ее показатели были представлены в аналитике по субсчетам, а при наличии активно-пассивного сальдо по субсчету или счету сальдо должно быть отражено в развернутом виде. Запрет на зачет между статьями актива и пассива установлен п. 34 ПБУ 4/99.

Например, счет 70 «Расчеты с персоналом по оплате труда» может иметь дебетовое сальдо по одному сотруднику (группе сотрудников) и кредитовое сальдо по другим сотрудникам; в бухгалтерскую отчетность эти суммы должны попасть, как в актив, так и в пассив, в развернутом виде. Только при формировании в развернутом виде ведомость может служить прямым источником для подготовки бухгалтерской отчетности.

Статьи баланса, по которым разрешен зачет, можно найти, к примеру, в этом материале.

Проверка оборотно-сальдовой ведомости

После составления ОСВ необходимо осуществить ее проверку. В ходе этого процесса выявляются 3 вида ошибок:

- технические;

- логические;

- методологические.

Для выявления технических ошибок, необходимо проверить следующие соотношения:

- соответствие остатка по счетам на начало отчетного периода окончанию предшествующего периода — в процессе данной проверки необходимо убедиться в правильном переносе начальных данных из ОСВ предыдущего отчетного периода;

- соответствие данных аналитическим регистрам бухгалтерского учета по соответствующим счетам — по каждому счету нужно сопоставить начальные суммы, обороты и конечный остаток с данными регистров по соответствующему счету.

Определить наличие методологических ошибок можно с помощью следующих показателей:

- Равенство сумм по активу и пассиву на начало и конец отчетного периода, а также равенство суммы оборотов по активу сумме оборотов по пассиву за отчетный период. Данное равенство объясняется тем, что все операции в учете отражаются одновременно по дебету одного счета в корреспонденции с кредитом другого — принцип «двойной записи», предусмотренный п. 3 ст. 10 федерального закона от 06.12.2011 № 402-ФЗ. Если равенство выполняется по всем отчетным датам и оборотам за отчетный период, ошибок отражения проводок по принципу «двойной записи» нет.

- Минусовые остатки по счетам/субсчетам, то есть наличие остатков в активе по пассивным счетам и остатков в пассиве по активным счетам. Такие случаи являются результатом методологических ошибок.

- Наличие на начало и конец финансового года остатков по счетам 90, 91, 99. По окончании финансового года они закрываются и остатков не имеют. Наличие остатков по итогам года — сигнал об ошибке при закрытии счетов.

С целью выявления логических ошибок можно выполнить указанные вычисления:

- Обороты по счету/субсчету 90-3 «НДС» должны составлять пропорцию 20/120 от оборотов по счету 90-1 «Выручка». Такое соотношение должно выполняться при отсутствии выручки, облагаемой НДС по ставке, отличной от 20%.

- В большинстве случаев должно выполняться соотношение: остаток по счету/субсчету 76 «НДС, по авансам выданным» составляет пропорцию 18/118 от остатка по счету 62 «Авансы, полученные от покупателей». Исключение — операции получения авансов по деятельности, перечисленной в абз. 3–5 п. 1 ст. 154 НК РФ.

Более подробно о случаях, когда НДС с авансов не исчисляется, см. в материале «Какой общий порядок учета НДС с авансов полученных?».

Итоги

Оборотно-сальдовая ведомость — это важнейший отчет, в котором группируются и обобщаются данные всех бухгалтерских регистров. Отчет можно рассматривать как последнюю ступень к подготовке финансовой отчетности. Кроме этого, можно сказать, что ОСВ — самостоятельный вид отчетности, способный полноценно передать информацию, отраженную в бухгалтерской отчетности. Несмотря на легкость формирования ОСВ современными учетными программами, бухгалтер не должен забывать основы ее построения и порядок проверки.

См. также на материалы по ОСВ:

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Оборотно-сальдовая ведомость по счету: варианты настройки в «1С:Бухгалтерии 8»

Для получения данных в любых необходимых разрезах выбранного счета в программе «1С:Бухгалтерия 8» предусмотрено большое количество вариантов настройки отчета (в том числе в разрезе реквизитов субконто). О том, как получить тот или иной отчет, рассказывают методисты фирмы «1С».

Содержание

- Оборотно-сальдовая ведомость по счету: варианты настройки в «1С:Бухгалтерии 8»

Отчет «Оборотно-сальдовая ведомость по счету» (меню «Отчеты» — «Оборотно-сальдовая ведомость по счету») показывает начальные и конечные остатки, а так же обороты за период для выбранного счета. Для счетов, по которым ведется аналитический учет, можно получить остатки и обороты раздельно по объектам аналитического учета (субконто).

Для формирования «Оборотно-сальдовой ведомости по счету» достаточно в форме отчета указать организацию, период и выбрать счет бухгалтерского учета. После чего нажать кнопку «Сформировать» на командной панели формы отчета.

Для получения данных в любых необходимых разрезах выбранного счета в программе предусмотрено большое количество вариантов настройки отчета. С помощью кнопки «Настройка…» командной панели формы отчета в специальном диалоговом окне можно задавать различные условия детализации и отбора. Причем, настройка отбора и детализации возможна не только по субконто, но и по реквизитам субконто.

Рассмотрим несколько вариантов настройки отчета «Оборотно-сальдовая ведомость по счету». Для примера используем счет 60.01 «Расчеты с поставщиками и подрядчиками», организацию ООО «Белая акация», период 01.04.2006-30.04.2006.

Для того, чтобы получить данные только по контрагенту «МГТС» с детализацией по документам расчетов на закладке «Отбор» установим флажок в строке с элементом Контрагенты, выберем Тип сравнения — Равно, Значение — МГТС (выберем из справочника «Контрагенты»). На закладке «Детализация» из 3 субконто, по которым ведется аналитический учет на счете 60.01 — «Контрагенты», «Договоры» и «Документы расчетов с контрагентом» — оставим в списке только «Котрагенты» и «Документы расчетов с контрагентом». Субконто «Договоры» удалим из списка нажатием на кнопку в окне настройки. После выполнения всех настроек нажмем на кнопку ОК в правой нижней части окна настройки. В результате таких настроек сформируется оборотно-сальдовая ведомость (см. рис. 1).

Рис. 1

Допустим необходимо получить данные по расчетам с контрагентами «МГТС» и «Инвентарь база ООО» с детализацией по договорам.

Для этого на закладке «Отбор» установим флажок в строке с элементом Контрагенты, выберем Тип сравнения — В списке, Значение — МГТС, Инвентарь база ООО (при нажатии на кнопку выбора откроется окно, в котором можно указать список контрагентов, выбрав их из справочника «Контрагенты») (см. рис. 2).

Рис. 2

На закладке «Детализация» укажем субконто «Контрагенты» и «Договоры». После выполнения всех настроек нажмем на кнопку ОК в правой нижней части окна настройки. В результате получим оборотно-сальдовую ведомость в разрезе выбранных нами контрагентов (см. рис. 3).

Рис. 3

Необходимо получить данные по расчетам со всеми поставщиками с детализацией только по контрагенту и виду контрагента (юридическое или физическое лицо).

Для этого на закладке «Отбор» снимем все флажки. На закладке «Детализация» в первой строке списка укажем субконто «Контрагенты», во второй строке выберем вид контрагента (реквизит субконто «Контрагенты») — «Юр./физ.лицо» (см. рис. 4). После выполнения всех настроек нажмем на кнопку ОК в правой нижней части окна настройки. В результате настройки сформируется соответствующая оборотно-сальдовая ведомость (см. рис. 5).

Рис. 4

Рис. 5

Если необходимо получить данные по расчетам с поставщиками, наименование которых начинается, например, с выражения «мос» с детализацией по всем субконто счета 60.01, то на закладке «Отбор» в верхней строке установим флажок, выберем Поле — Контрагенты. Наименование (реквизит субконто «Контрагенты»), Тип сравнения — Содержит, Значение — мос% (знак «%» означает, что после выражения «мос» может быть произвольное количество символов). На закладке «Детализация» укажем в списке все 3 субконто счета 60.01 — «Контрагенты», «Договоры» и «Документы расчетов с контрагентом». После выполнения всех настроек нажмем на кнопку ОК в правой нижней части окна настройки, после чего сформируется оборотно-сальдовая ведомость.

От редакции: О возможностях настройки отчетов в «1С:Бухгалтерии 7.7» читайте здесь.

Оборотно-сальдовая ведомость по счету: варианты настройки в «1С:Бухгалтерии 8»

Бухгалтерский баланс: что это такое и как вы его читаете?

Балансовый отчет — это финансовый документ, который компания публикует, чтобы показать свои активы, обязательства и общий акционерный капитал. Балансовые отчеты — полезные инструменты для потенциальных инвесторов в компанию, поскольку они показывают общее финансовое состояние компании. Однако имейте в виду, что они показывают только состояние компании на данный момент. Чтобы увидеть траекторию развития компании, вам нужно взглянуть на балансы за период в месяцы или годы.Хотите, чтобы кто-то сделал за вас работу по проверке балансовых отчетов? Рассмотрите возможность работы с финансовым консультантом в вашем районе.

Балансы: включить информацию

Балансовый отчет — это финансовый отчет, который показывает вам три вещи о компании:

- Активы: Насколько компания владеет

- Обязательства: Сколько компания должна

- Акционерный капитал: Что останется после вычета обязательств из активов

Баланс показывает финансовое состояние компании только на определенный момент времени.Если вы хотите знать, как активы и обязательства компании менялись с течением времени, вам необходимо иметь исторические балансы для сравнения.

Балансы: анализ активов

Актив — это любая ценность, которой обладает компания. Сюда входят денежные средства, инвестиции и материальные объекты. Компании делят свои активы на две категории: оборотные активы и долгосрочные активы.

Оборотные активы — это вещи, которые компания может конвертировать в наличные в течение одного года.Это включает в себя наличные деньги, инвестиции, такие как акции или облигации, предоплаченные расходы и материальные запасы. В балансе будет разбита стоимость каждого типа оборотных активов.

Долгосрочные активы — это материальные активы, которые компания использует в долгосрочной перспективе. Примерами являются недвижимость, здания, мебель, транспортные средства, оборудование и машины. Обратите внимание, что некоторые компании называют их «внеоборотными активами» или «основными активами».

Баланс Оборотные активы

Давайте рассмотрим некоторые из оборотных активов, которые вы можете увидеть в балансе:

Денежные средства и эквиваленты

Это наиболее ликвидные активы, которые появляются первыми в списке баланса.Эквиваленты денежных средств — это активы, которые компания может ликвидировать в короткие сроки — менее одного года. Может быть, это казначейский вексель США, депозитный сертификат (CD) или аналогичные краткосрочные инвестиции. Если у компании есть эквиваленты, она обычно называет их в сносках в балансе.

Дебиторская задолженность

Дебиторская задолженность включает деньги, полученные компанией от продаж, которые она еще не получила. Выручка от продаж все еще может быть получена в кредит или, возможно, это расходы по безнадежному долгу (деньги, которые компания по какой-то причине не может получить от покупателя).Когда компания действительно получает этот доход, стоимость дебиторской задолженности уменьшится, а сумма наличных денег увеличится на такую же сумму.

Опись

Товарно-материальные запасы включают все товары, которые компания имеет и может продать. Это также включает товары, которые еще находятся в процессе производства, и любое сырье, которое компания имеет для производства товаров.

Баланс Долгосрочные активы

Долгосрочные («основные») активы — это активы, которые нелегко ликвидировать или продать.Они часто представляют собой долгосрочные капитальные вложения, которые компания сделала в свое будущее — от заводов до патентов и инвестиций в другие компании.

Долгосрочные инвестиции

В отличие от эквивалентов (оборотные активы), это инвестиции компании, которые она не может погасить в течение следующего года.

Основные средства

В эту категорию входят материальные активы компании. Не во всех балансовых отчетах используется эта точная терминология, поэтому вы можете увидеть другое название, охватывающее имущество и оборудование компании.Активы в этой категории — за исключением земли — обычно со временем обесцениваются. Вы также увидите строку, в которой указана амортизация этих активов.

Нематериальные активы

Как правило, нематериальные активы можно разделить на два типа: интеллектуальная собственность (также называемая идентифицируемыми нематериальными активами) и гудвилл (также известная как неидентифицируемый нематериальный актив). Интеллектуальная собственность включает в себя патенты, лицензии, авторские права, товарные знаки и списки клиентов.

Деловая репутация — это актив, который возникает, когда одна компания покупает другую. В частности, гудвилл появляется, когда одна компания покупает другую по цене, превышающей стоимость всех материальных активов этой компании. Общие причины, по которым цена покупки может быть выше справедливой стоимости, заключаются в том, что у компании уже есть узнаваемый бренд или сильная клиентская база. Скажем, например, что крупная компания приобретает розничную компанию; в то время как у ритейлера есть только 7 миллиардов долларов материальных активов, он платит 10 миллиардов долларов, потому что у ритейлера есть отличная торговая марка.Разница в 3 миллиарда долларов идет на баланс крупной компании как гудвилл.

Анализ пассивов на балансе

Обязательства — это любые деньги, которые бизнес должен. Они покрывают счета за поставки, аренду, коммунальные услуги, зарплату компании, ссуды или отложенные налоги. Как и активы, существует два типа обязательств: текущие обязательства, которые компания должна в течение следующего года, и долгосрочные обязательства, которые компания должна выплатить в любое время по истечении одного года.

Бухгалтерский баланс Текущие обязательства

Краткосрочные обязательства включают любые деньги, которые компания должна другим сторонам в краткосрочной перспективе.

Счета к оплате

Кредиторская задолженность покрывает задолженность компании перед поставщиками. Сюда также входят услуги, приобретенные компанией в кредит. По мере погашения компанией этих обязательств ее денежные средства (оборотные активы) уменьшатся на такую же сумму.

Текущая задолженность и векселя к оплате

Сюда входят любые векселя, выпущенные компанией.Вексель — это просто соглашение компании выплатить определенную сумму денег к определенной дате. Обычный сценарий, который приводит к появлению примечания, — когда компания покупает дорогое оборудование, но не платит сразу всю цену.

Если у компании есть долг или кредиторская задолженность, она также должна будет выплатить проценты по этой задолженности. В результате в балансе появляется еще одна строка «проценты к уплате».

Опять же, это краткосрочное обязательство, поэтому компания должна выплатить цену в течение одного года.Вы также можете увидеть в балансе раздел о долгосрочной задолженности и векселях к оплате.

Текущая часть долгосрочной задолженности

Долгосрочная задолженность в основном включается в раздел долгосрочных обязательств. Однако сюда будут включены любые деньги, которые компания должна по этому долгу в течение следующего года. Например, предположим, что компания берет ссуду сроком на 10 лет. Компания не обязана выплачивать полную ссуду в следующем году, но должна выплатить определенную сумму.Эта сумма попадает в эту категорию. Не все компании перечисляют это обязательство, а некоторые объединяют его с текущим долгом, о котором мы говорили в предыдущем разделе.

Бухгалтерский баланс Долгосрочные обязательства

Если компания берет деньги в долг, но не должна возвращать их в краткосрочной перспективе, они учитываются здесь.

Облигации к уплате

Облигации к оплате включают любые облигации, выпущенные компанией. Стоимость здесь — это амортизированная сумма облигации.Амортизация — это процесс принятия расхода и увеличения его стоимости в течение срока действия расхода.

Прочие долгосрочные долги и обязательства

Облигации могут быть лишь частью картины долгосрочных обязательств. Любые другие долги и обязательства, которые не нужно выплачивать в следующем году, должны быть включены. (Если в балансе текущая часть этой задолженности указана в разделе «Текущие обязательства», она исключается из этого раздела.) Прочие долгосрочные обязательства будут включать любые другие ссуды или долгосрочную задолженность, которые компания могла взять на себя.Он также может включать оценку того, что компания должна будет выплатить сотрудникам в виде пенсий и любых других видов отсроченной компенсации.

У компании будет график, в котором будет указана непогашенная задолженность, включая процентные расходы, и сумма, которую компания должна заплатить за период.

Анализ собственного капитала на балансе

Акционерный капитал — это деньги, которые идут владельцам или акционерам компании. Вы можете рассчитать его, просто вычтя обязательства из общей суммы активов.Это означает, что акционерный капитал также является чистой прибылью, чистой стоимостью и общей стоимостью компании. Это важная цифра для инвесторов, потому что вы можете увидеть ценность компании. Больше капитала также означает больше денег для акционеров.

Если у компании отрицательный капитал, это означает, что стоимость ее активов недостаточна для покрытия всех ее обязательств. Это обычная ситуация с новыми компаниями и стартапами. Однако компания с отрицательным акционерным капиталом более рискованна для инвестирования, чем компания с положительной стоимостью капитала.

Нераспределенная прибыль

Акционерный капитал показывает, сколько у компании осталось после покрытия своих обязательств. При желании компания могла бы выплатить все эти деньги своим акционерам. Это происходит в виде дивидендов. Однако более вероятно, что компания реинвестирует деньги в компанию. Деньги, которые хранит компания, — это нераспределенная прибыль. Даже если компания выплачивает дивиденды акционерам, у нее все равно может остаться некоторая сумма денег.

Уставный капитал

Это стоимость того, что инвесторы вложили в компанию. Например, предположим, что вы открываете компанию, и кто-то инвестирует 100 000 долларов, чтобы помочь вам создать компанию. В балансе вы бы посчитали эти 100000 долларов вместе с вашими денежными активами, а также посчитали бы их частью вашего акционерного капитала.

Акции

Вы также можете увидеть строки в разделе акционерного капитала для акций. Обычные акции — это то, что получают большинство людей, покупая акции на фондовом рынке.Привилегированные акции дают акционеру больше прав на активы и прибыль компании. Если компания закроет и ликвидирует все свои активы, стоимость сначала перейдет к держателям привилегированных акций, а затем к держателям обыкновенных акций. Вы также можете увидеть казначейские акции на балансе. Собственные казначейские акции — это акции, которые компания никогда не выпускала и не выкупала.

Какие преимущества просмотра баланса?

Балансы полезны для инвесторов, потому что они показывают, сколько на самом деле стоит компания.Некоторая информация о балансе полезна сама по себе. Например, вы можете проверить такие вещи, как стоимость активов компании и размер долга у компании. Вы даже можете копнуть немного глубже, чтобы увидеть, какой процент активов компании составляют материальные объекты, такие как машины и транспортные средства.

Инвесторы также могут использовать числа из баланса в некоторых полезных финансовых уравнениях, которые помогают анализировать стоимость компании. Вот несколько.

Оборотный капитал = оборотные активы — текущие обязательства

Это капитал, который компания должна использовать в своих повседневных торговых операциях.

Отношение долга к собственному капиталу = общая сумма обязательств ÷ акционерный капитал

Это показывает, какая часть финансирования компании поступает от инвесторов по сравнению с кредиторами. Инвесторы обычно рассматривают компании с более высокими коэффициентами (то есть с большим объемом финансирования за счет долга) как более рискованные инвестиции. В отличие от собственного капитала, компании необходимо выплатить весь свой долг. Таким образом, чем больше у компании долга, тем больше она должна делать, чтобы вернуть этот долг. Компания с более низким соотношением долга к собственному капиталу считается более стабильной.Вы также можете увидеть термин отношение долга к собственному капиталу или аббревиатуру D / E ratio.

Коэффициент быстрой ликвидности = (денежные средства и их эквиваленты + рыночные ценные бумаги + дебиторская задолженность) ÷ текущие обязательства

Также известный как кислотный тест или коэффициент ликвидности, это показатель способности компании покрывать свои краткосрочные обязательства. Коэффициент больше единицы указывает на то, что у компании достаточно денежных средств и их эквивалентов для оплаты своих обязательств и покрытия своих операций.

Итог

Балансовый отчет — это документ, который предприятия могут использовать для обобщения финансовых показателей своей компании, а затем инвесторы могут использовать для определения стоимости компании. В нем подробно описаны активы и обязательства компании, а также стоимость ее акций. Информация о балансе также полезна самостоятельно. Вы также можете использовать их вместе с другими финансовыми документами, такими как отчет о прибылях и убытках или отчет о движении денежных средств. Объединение идей всех трех из этих документов может помочь вам определить, является ли инвестирование в компанию правильным выбором для вас.Финансовые консультанты часто обладают навыками оценки балансовых отчетов, если вы хотите включить такой фундаментальный анализ в свой инвестиционный план.

Советы инвесторам

- Рассмотрите возможность работы с финансовым консультантом, если вам нужна помощь в управлении своими инвестициями. Бесплатный инструмент подбора советников SmartAsset может упростить ваш поиск, подбивая вам подходящих советников в вашем районе за 5 минут. Если вы готовы найти финансового консультанта, начните прямо сейчас.

- Одна из самых важных вещей, которую нужно понять, когда вы начинаете инвестировать, — это распределение ваших личных активов. Калькулятор распределения активов SmartAsset можно использовать для определения того, как должно выглядеть распределение активов вашего портфеля.

Фотография предоставлена: © iStock.com / DNY59, © iStock.com / milanvirijevic, © iStock.com / Rawpixel, © iStock.com / Kritchanut

.Что такое бухгалтерский баланс и зачем он мне?

АндрейПопов / Getty Images- Весы дают представление о компании и ее операциях. Он показывает обязательства, активы и чистую стоимость собственного капитала компании.

- Баланс дает заинтересованным сторонам представление о финансовом положении компании, что позволяет им принимать обоснованные финансовые решения.

- Основная цель бизнеса — получение прибыли.Баланс показывает, приносит ли бизнес убытки или прибыль, и директора могут определить дальнейшие шаги. Баланс выступает в качестве инструмента принятия решений.

Баланс дает возможность заглянуть внутрь вашего бизнеса и определить, чего он действительно стоит. Баланс отличается от показателя прибыли и убытков. Это список активов и пассивов. Любой хороший баланс включает в себя некоторые основы:

- Что принадлежит бизнесу (недвижимость, автомобили, оргтехника и т. Д.))

- Выручка, которую вы ожидаете получить (дебиторская задолженность)

- Расходы, которые вы ожидаете выплатить (кредиторская задолженность)

Вникать в детали может быть непросто для многих людей, которые, когда они начинают свой бизнес, могут заниматься им как хобби, приносящим деньги. Это может быть ошибкой.

Если вы хотите, например, потребовать налоговые вычеты, важно отметить, насколько быстро и насколько ваши активы обесцениваются (теряют ценность с возрастом). Балансы также включают затраты на оплату труда, что также важно для налоговых расчетов.Очень важно вести записи обо всем этом.

Кроме того, если вы когда-нибудь захотите продать бизнес, вы должны уметь сказать, какова реальная стоимость актива — и это часто имеет мало общего с его потенциалом, каким бы хорошим он ни был.

У Управления малого бизнеса есть образец баланса; он показывает некоторые основные вещи, которые должен иметь при себе любой начинающий. Но отчет об активах и обязательствах будет отличаться, иногда значительно, для разных предприятий, и некоторые из них подпадают под действие законов штата или федеральных законов.

Билл Бригам, директор Центра развития малого бизнеса штата Нью-Йорк в Олбани, штат Нью-Йорк, отмечает, что люди совершают большую ошибку, пытаясь делать это сами, даже когда их бизнес растет. Хотя коммерческое программное обеспечение для бухгалтерского учета, такое как Quicken, подойдет, рекомендуется обратиться к профессиональному бухгалтеру, когда вы впервые составляете баланс.

«Это сэкономит вам деньги в будущем», — говорит Бригам.

Стоимость найма бухгалтера на разовую работу составляет несколько сотен долларов; стоимость уплаты штрафов в IRS или потенциальной потери денег в результате налоговых льгот часто намного больше.

Бригам также отмечает, что баланс — это хорошая проверка реальности. «Все думают, что их бизнес стоит больше, чем он есть на самом деле», — сказал он. Если вы планируете продать или зарегистрировать свой бизнес, его общая стоимость является важной информацией. Если вы подаете заявку на ссуду для малого бизнеса, полезно иметь что-нибудь, чтобы показать банку, что вы сделали свою домашнюю работу.

Дрю Гербер основал три собственных бизнеса и теперь управляет фирмой в Джорджии, которая помогает малому бизнесу продвигаться на рынке.Гербер говорит, что распространенная ошибка многих предпринимателей — это попытаться сделать все самостоятельно. Делегирование создания баланса профессионалу (или другу, который работает бухгалтером) позволяет избежать этой проблемы. Кроме того, в балансовом отчете указано, действительно ли ваш бизнес прибылен для вашей семьи или нет. Он отмечает, что часто владельцы бизнеса просто догадываются о прибыльности, не рассчитывая на самом деле стоимость содержания многих активов.

Недвижимость, например, должна расти быстрее, чем инфляция и процентные расходы по ссуде, чтобы получить прибыль.Если ваш бизнес владеет недвижимостью, и такого повышения цены не происходит, этот актив фактически стоит минус .

Транспортное средство ежегодно теряет в стоимости, и это может считаться общей стоимостью предприятия, поскольку расходы на техническое обслуживание со временем растут, а не снижаются. Но амортизация — это не все плохо. В некоторых случаях это может привести к большим налоговым вычетам, но, если вы не знаете их размер, вы не можете претендовать на эти льготы.

Что включать в бухгалтерский баланс

Баланс делится на две части: активы и обязательства компании и собственный капитал.Активы или средства работы уравновешивают финансовые обязательства компаний, инвестиции в акционерный капитал и нераспределенную прибыль.

Активы

Есть два типа активов: оборотные активы и внеоборотные активы. К внеоборотным активам относятся активы, которые не могут быть ликвидированы в течение года. Эти активы имеют более длительный срок службы по сравнению с оборотными активами. Они относятся к материальным активам, таким как машины, компьютеры, здание, в котором работает ваш бизнес, и земля. Внеоборотные активы также могут быть нематериальными активами, такими как патенты, деловая репутация и авторские права.Эти активы не являются физическими по своей природе, но они могут определять, создает ли рынок их или нет.

Обязательства

Это финансовые обязательства, которые компания имеет перед другими организациями. Они делятся на две категории: текущие и долгосрочные обязательства. Долгосрочные обязательства относятся к долгосрочным долгам и недолговым финансовым обязательствам, срок погашения которых превышает один год.

Текущие обязательства должны быть погашены в течение одного года. Они включают краткосрочные заимствования, такие как кредиторская задолженность или ежемесячные проценты по кредитам.

Собственный капитал

Акционерный капитал — это первоначальная сумма денег, вложенная в бизнес. Когда нераспределенная прибыль переносится из отчета о прибылях и убытках в баланс, она формирует чистую стоимость компании.

Как создать баланс

Используйте следующее уравнение бухгалтерского учета для составления баланса:

Активы = Обязательства + Собственный капитал

Убедитесь, что стоимость общих активов равна сумме обязательств и собственного капитала.На счету активов должны быть представлены все товары и ресурсы, которыми владеет компания, в то время как собственный капитал представляет собой все взносы владельцев компании и прошлые доходы. Большинство активов компаний финансируется за счет заемных средств. Ознакомьтесь с некоторыми примерами баланса.

Выберите дату для баланса.

Для организации важно определить, когда заканчивается финансовый год. Это отличается от большинства компаний, у которых большинство финансовых лет заканчиваются в период с марта по июнь.Соберите достаточно данных в течение года, чтобы правильно представлять позицию компании. Дата всегда должна указываться в балансе. См. Здесь пример.

Иметь заголовок для баланса.

Всегда держите титульный баланс в верхней части вашего баланса.

Подготовьте раздел активов.

Активы могут включать, среди прочего, дебиторскую задолженность, товарно-материальные запасы и предоплаченные расходы. Перечислите как текущие, так и внеоборотные активы.

Включите раздел об обязательствах и собственном капитале.

Обязательства должны быть разделены как на долгосрочные, так и на текущие. Примеры обязательств включают, среди прочего, обязательства пенсионного плана, проценты по кредитам и облигации к уплате.

Сальдо активов против обязательств и собственного капитала. Они должны совпадать.

.Что такое баланс? Почему мне нужно их понимать?

Основная обязанность члена правления ассоциации сообщества заключается в сохранении, защите и развитии сообщества. Это включает, прежде всего, его финансовое здоровье. Но вы не сможете повлиять на финансовое здоровье своего сообщества, если не поймете, где оно находится, когда присоединитесь к доске. Балансовые отчеты — лучший инструмент для получения этого базового понимания.Не понимая, что находится на вашем балансе, вы рискуете не увидеть, в каком финансовом положении находится ваша ассоциация, и внести необходимые коррективы, чтобы обеспечить постоянное или улучшенное финансовое благополучие.

Так что же такое баланс?

«Балансовый отчет — это совокупное финансовое положение ассоциации на данный момент времени, обычно в последний день месяца», — пояснил Мэтт Слюайзер, директор по работе с клиентами службы бухгалтерского учета в FirstService Residential. «Баланс включает ваши активы, обязательства и капитал. Чтобы рассчитать свои активы, вы складываете обязательства и капитал ». Другими словами, любой, кто управляет семейным бюджетом, будет относиться к этому, вычитание обязательств из активов дает вам капитал ассоциации.

Дэвид Джандак, вице-президент по финансам FirstService Residential, согласился и сказал, что баланс дает ясную, легкую для понимания картину того, что в остальном является длинным и сложным финансовым отчетом. Это резюме остальной части отчета, которое также включает отчет о прибылях и убытках ассоциации, банковскую выверку и главную бухгалтерскую книгу.

Какая информация находится на балансе?

Баланс имеет две стороны, которые необходимо уравновесить.Одна сторона подробно описывает активы ассоциации. Другая сторона детализирует обязательства и капитал.

- Активы включают денежные средства, дебиторскую задолженность, резервные счета, инвестиции и основные средства, такие как имущество и тяжелое оборудование.

- Обязательства включают налоги, счета за коммунальные услуги, платежи по ссудам, предоплаченные сборы за оценку и заработную плату.

- Собственный капитал — это чистая стоимость ассоциации, которая остается после выплаты всех обязательств.

«Мы используем баланс из трех столбцов», — пояснил Джандак. «Для каждой позиции, скажем, наличных, в балансе указывается сумма на конец предыдущего месяца в одном столбце, сумма на конец месяца во втором столбце, а затем разница между двумя, положительная или отрицательная. , в третьем столбце. Это позволяет людям очень быстро увидеть, в каком направлении движутся деньги. Это упрощает членство в совете директоров ».

Патрисия Биалек, вице-президент FirstService Residential, сказала, что это позволяет совету директоров четко видеть, как инвестируются средства, будь то компакт-диски, казначейские билеты или сберегательные счета.«Это помогает им быстро определять, когда счета приближаются к пределу FDIC, и соответствующим образом корректировать, чтобы они не превышали его», — сказал Биалек. «И, конечно же, мы ожидаем, что эти суммы будут расти каждый месяц. Если нет, то мы знаем, что нужно искать причину, по которой ежемесячный перевод резерва не был завершен. Если на резервных счетах происходит уменьшение, то мы знаем, чтобы подтвердить, что произошел перевод капитальных затрат ».

Как составляются балансы?

Балансовый отчет автоматически создается из бухгалтерского программного обеспечения после того, как банковские записи были согласованы, чтобы убедиться, что вся финансовая деятельность отражена в балансе.Раньше это нужно было делать вручную, но теперь это делается автоматически и должно предоставляться вашей ассоциации как часть каждого ежемесячного финансового отчета, предоставляемого вашей профессиональной компанией по управлению недвижимостью. Если ваше сообщество является самоуправляемым, ваш бухгалтер, бухгалтер или штатный персонал могут составить баланс из любой основной бухгалтерской программы, которую они используют.

Как понимание нашего баланса влияет на составление бюджета?

Одна из частей работы над бюджетом на следующий год — понять, где сейчас находится ассоциация.«Эта четкая картина текущей финансовой ситуации имеет решающее значение, когда приближается сезон составления бюджета», — сказал Биалек. «Вот почему мы показываем третий столбец с увеличением и уменьшением. Советы директоров не могут знать, достаточно ли они вкладывают в резервы, нужно ли им где-то затянуть пояс или увеличить взносы, если они не могут понять баланс ».

Биалек объяснил, что, если балансы показывают дефицит, совету директоров может потребоваться увеличить оценки в долгосрочной перспективе, взимать специальную оценку или взять ссуду.Все это влияет на общий бюджет ассоциации.

Джандак заявил, что баланс также является инструментом для определения того, как детализируются переводы на счета резервного фонда. Советам директоров необходимо изучить свои резервы, увидеть, как финансирование соответствует прогнозируемым потребностям, и внести необходимые коррективы в суммы трансфертов в предстоящем бюджете. Баланс предоставляет основную информацию для этих решений.

Что может случиться, если я не понимаю баланс?

Если вы не понимаете балансовый отчет, вы рискуете не понять истинную денежную позицию ассоциации и потратить больше денег, чем у вас есть на текущий бюджетный период, что, очевидно, нанесет ущерб вашему операционному бюджету.«Например, вы можете увидеть, что у вас есть 100 000 долларов, но если вы не понимаете, что 80 000 долларов из этих денежных средств на самом деле являются обязательством в виде предоплаченных взносов, вы можете легко потратить деньги, которых на самом деле нет. , — пояснил Слейзер. «Это деньги в банке, но вы их еще не заработали, и их нужно сохранить для будущих расходов. Другая распространенная ошибка состоит в том, что люди видят число в разделе капитала и предполагают, что капитал равен наличным деньгам. Но у вас могут быть активы, которые представляют собой дебиторскую задолженность, вносящую вклад в эту сумму собственного капитала, но еще не в наличии.Справедливость не всегда однозначно связана с наличными деньгами ».

Финансовые вопросы могут быть сложными. Но членам совета директоров необходимо понимать основы финансовой отчетности, чтобы иметь возможность работать в интересах ассоциации своего сообщества. Это включает практическое знание того, что входит в баланс, как они формируются и почему они важны.

Бюджетный процесс сложен, но ориентироваться в нем не обязательно. Подпишитесь сегодня, чтобы получить информацию о планировании бюджета и многом другом. .Баланс балансовый отчет | Как сбалансировать балансСтратегический финансовый директор

19 июня

Вернуться на главную

Баланс балансовый отчет

Баланс — это отчет о здоровье компании. Как обязательства и капитал соотносятся с активами? Балансировка баланса — важная часть бухгалтерского учета, поскольку она дает компании, банкирам и инвесторам представление о том, как обстоят дела в компании. Нужно ли балансировать баланс? Да. Всегда нужно балансировать; в противном случае это показатель того, что либо что-то было забыто, либо есть вероятность мошенничества.

Цель балансировки баланса

Целью балансировки баланса является создание моментального снимка финансового состояния компании. В нем выделены три важные категории: активы, обязательства и акционерный капитал. Другими словами, в балансе отражается, чем компания владеет, сколько она должна дебиторам и сколько вложено.

Прежде чем мы перейдем к тому, как сбалансировать баланс, нам нужно знать, зачем нам это нужно. Все сводится к двойной записи.

[box] Важной частью роли финансового лидера является знание экономики компании. Получите доступ к нашей таблице «Знай свою экономику», чтобы формировать свою экономику и приносить прибыль. [/ box]

Как сбалансировать баланс

Используйте следующие формулы для расчета каждой категории (активы, обязательства и собственный капитал):

Активы = Обязательства + Капитал

Собственный капитал = Активы — Обязательства

Обязательства = Активы — Капитал

Сначала сделайте две колонки.В первом столбце перечислите свои активы. Во втором столбце укажите свои обязательства и собственный капитал. Каждый столбец должен уравновешиваться друг с другом.

Нажмите здесь, чтобы загрузить рабочий лист «Знай свою экономику»

Причины, по которым ваш баланс не сбалансирован

Если ваш баланс не сбалансирован, то вам следует поискать несоответствия в определенных областях. Некоторые из этих областей включают нераспределенную прибыль, вопросы амортизации ссуд, внесенный капитал и изменения запасов.

Нераспределенная прибыль

Нераспределенная прибыль временами может быть сложной задачей. В конце концов, это должна быть сумма всей вашей чистой прибыли / убытков с тех пор, как вы начали свой бизнес. Если у вас есть точный учет всех чисел с самого начала, это не должно быть проблемой. Однако довольно распространенная проблема заключается в том, что у некоторых предприятий нет всех данных, необходимых для расчета нераспределенной прибыли. Распространенной практикой в этой ситуации является использование нераспределенной прибыли в качестве условного показателя и приведения ее в соответствие с необходимостью для балансирования баланса.

Оплаченный капитал

Некоторые люди неправильно понимают, что такое «Оплаченный капитал», и один простой способ определить это: сумма денег, которая была вложена в бизнес, чтобы вы начали. Это могут быть ваши личные инвестиции или капитал, внесенный инвесторами. Сумма всех первоначальных инвестиций должна быть указана в разделе «Оплаченный капитал» в разделе баланса собственного капитала.

Изменения инвентаря

Одна из распространенных ошибок, которые некоторые люди забывают учитывать, — это изменения инвентаря.Может показаться, что просто подсчитать инвентарь, который у вас есть в данный момент, просто, но это может быть неточно. Если вы работаете над финансовыми прогнозами, вам также необходимо будет спрогнозировать будущие объемы запасов, и это повлияет на ваш баланс. Изменение запасов также влияет на ваш отчет о движении денежных средств. Что вам нужно сделать, так это взять сумму из запасов за прошлый месяц и вычесть ее из этого месяца, а затем уменьшить остаток денежных средств на эту сумму.

Как защититься от мошенничества с помощью балансового отчета