Добавочный капитал без переоценки: Ведение учета добавочного капитала на счете 83 (проводки)

Строка 3330 «Изменение добавочного капитала»

Данная строка не входит ни в группу статей «Увеличение капитала», ни в группу статей «Уменьшение капитала». По ней отражается изменение добавочного капитала организации, которое сопровождается соответствующим (но противоположным по знаку) изменением других составляющих капитала и не приводит к изменению величины капитала в целом.

Изменения добавочного капитала не приводящие к изменению капитала организации в целом

При выбытии объектов ОС, НМА, НПА и МПА суммы их дооценки переносятся с добавочного капитала в нераспределенную прибыль организации (абз. 7 п. 15 ПБУ 6/01, абз. 3 п. 21 ПБУ 14/2007, п. 16 ПБУ 24/2011). Такие суммы дооценки выбывших внеоборотных активов отражаются в круглых скобках в графе «Добавочный капитал» и без скобок в графе «Нераспределенная прибыль (непокрытый убыток)» по строке 3330 «Изменение добавочного капитала».

Организацией может быть принято решение о покрытии убытка за счет средств добавочного капитала.

В случае если средства добавочного капитала (кроме сумм дооценки внеоборотных активов) направлены на пополнение резервного фонда организации, направленная сумма отражается по строке 3300 в круглых скобках в графе «Добавочный капитал» и без скобок в графе «Резервный капитал».

Данные бухучета используемые при заполнении строки 3330 «Изменение добавочного капитала»

В графе «Добавочный капитал» по строке 3330 «Изменение добавочного капитала» отражается дебетовый оборот по счету 83 (аналитический счет учета сумм дооценки внеоборотных активов) в корреспонденции со счетом 84, а также дебетовый оборот по счету 83 (кроме аналитического счета учета сумм дооценки внеоборотных активов) в корреспонденции со счетом 84 в части сумм добавочного капитала, направленных на покрытие убытка организации.

Графа «Добавочный капитал» строки 3330 «Изменение добавочного капитала» = Дебетовый оборот по счету 83 (аналитический счет учета сумм дооценки) в корреспонденции со счетом 84 + Дебетовый оборот по счету 83 (кроме аналитического счета учета сумм дооценки) в корреспонденции со счетом 84+Дебетовый оборот по счету 83 к корреспонденции со счетом 82

В графе «Резервный капитал» по строке 3330 «Изменение добавочного капитала» отражается кредитовый оборот по счету 82 в корреспонденции со счетом 83. Показатель данной строки отражает увеличение резервного капитала организации и приводится без круглых скобок.

Графа «Резервный капитал» строки 3330 «Изменение добавочного капитала» = Кредитовый оборот по счету 82 в корреспонденции со счетом 83

В графе «Нераспределенная прибыль (непокрытый убыток)» по строке 3330 «Изменение добавочного капитала» отражается кредитовый оборот по счету 84 в корреспонденции со счетом 83 (аналитический счет учета сумм дооценки внеоборотных активов), а также кредитовый оборот по счету 84 в корреспонденции со счетом 83 (кроме аналитического счета учета сумм дооценки внеоборотных активов) в части сумм добавочного капитала, направленных на покрытие убытка организации.

Графа «Нераспределенная прибыль (непокрытый убыток)» строки 3330 «Изменение добавочного капитала» = Кредитовый оборот по счету 84 в корреспонденции со счетом 83 (аналитический счет учета дооценки) + Кредитовый оборот по счету 84 в корреспонденции со счетом 83 (кроме аналитического счета учета дооценки)

В графе «Итого» строки 3330 проставлен знак X, так как по данной строке отражается такое изменение добавочного капитала, которое не приводит к изменению капитала в целом.

Добавочный капитал (без переоценки) 1350

Определение

Добавочный капитал (без переоценки) 1350 — это добавочный капитал организации, кроме сумм дооценки внеоборотных активов. Добавочный капитал может формироваться за счет:

- эмиссионного дохода — сумма разницы между продажной и номинальной стоимостью акций (долей), вырученную при формировании уставного капитала организации (при учреждении организации, при последующем увеличении уставного капитала) за счет продажи акций (долей) по цене, превышающей номинальную стоимость;

- курсовой разницы, связанной с расчетами с учредителями по вкладам, в том числе вкладам в уставный (складочный) капитал организации, выраженным в иностранной валюте;

- разницы, возникающей при пересчете выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами Российской Федерации, в рубли;

- вкладов в имущество общества с ограниченной ответственностью;

- суммы НДС, восстановленного учредителем при передаче имущества в качестве вклада в уставный капитал и переданного учреждаемой организации (в случае, если указанные суммы не являются вкладом в уставный капитал учреждаемой организации).

Формула расчёта (по отчётности)

Строка 1350 бухгалтерского баланса

Норматив

Не нормируется

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Обычно позитивный фактор

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Строка 1350 «Добавочный капитал (без переоценки)»

По строке 1350 отражается величина добавочного капитала организации, за исключением сумм дооценки внеоборотных активов:

[Сальдо кредитовое по счету 83 «Добавочный капитал»]

Добавочный капитал может формироваться за счет:

· эмиссионного дохода, представляющего собой сумму разницы между продажной и номинальной стоимостью акций (долей), вырученную в процессе формирования уставного капитала организации (при учреждении организации, при последующем увеличении уставного капитала) за счет продажи акций (долей) по цене, превышающей номинальную стоимость;

· курсовой разницы, связанной с расчетами с учредителями по вкладам, в том числе вкладам в уставный (складочный) капитал организации, выраженным в иностранной валюте;

· разницы, возникающей в результате пересчета выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами Российской Федерации, в рубли;

· вкладов в имущество общества с ограниченной ответственностью;

· суммы НДС, восстановленного учредителем при передаче имущества в качестве вклада в уставный капитал и переданного учреждаемой организации (в случае, если указанные суммы не являются вкладом в уставный капитал учреждаемой организации).

Строка 1360 «Резервный капитал»

По строке 1360 отражается величина резервного капитала организации, образованного как в соответствии с учредительными документами, так и в соответствии с законодательством:

[Сальдо кредитовое по счету 82 «Резервный капитал»]

(за исключением спецфондов на финансирование текущих расходов)

Плюс

[Сальдо кредитовое по счету 84 «Нераспределенная прибыль (непокрытый убыток)»]

(в части спецфондов (за исключением спецфондов на финансирование текущих расходов))

Строка 1370 «Нераспределенная прибыль (непокрытый убыток)»

По строке 1370 отражается сумма нераспределенной прибыли или непокрытого убытка организации:

Промежуточная отчетность:

[Сальдо по счету 99 «Прибыли и убытки»]

Плюс/минус

[Сальдо по счету 84 «Нераспределенная прибыль (непокрытый убыток)»]

Минус

[Сальдо по счету 84 «Нераспределенная прибыль (непокрытый убыток)»]

(в части начисленных в отчетном периоде промежуточных дивидендов)

Годовая отчетность:

[Сальдо по счету 84 «Нераспределенная прибыль (непокрытый убыток)»]

Величина нераспределенной прибыли (непокрытого убытка) отчетного периода равна сумме чистой прибыли (чистого убытка) отчетного периода, т.е. прибыли (убытку) после налогообложения. Поэтому в случае если у организации отсутствует нераспределенная прибыль (непокрытый убыток) прошлых лет и распределение промежуточных дивидендов в течение отчетного периода, то значение строки 1370 совпадает со значением строки 2400 «Чистая прибыль (убыток) отчетного периода» формы N 2.

Строка 1300 «Итого по разделу III»

По строке 1300 отражается сумма показателей по строкам с кодами 1310 — 1370 и отражает общую величину капитала организации:

Сумма строк: 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» 1340 «Переоценка внеоборотных активов» 1350 «Добавочный капитал (без переоценки)» 1360 «Резервный капитал» Минус 1320 «Собственные акции, выкупленные у акционеров» плюс/минус 1370 «Нераспределенная прибыль (непокрытый убыток)»

Строка 1410 «Заемные средства»

По строке 1410 отражается отражается информации о состоянии долгосрочных (на срок более 12 месяцев) кредитов и займов, полученных организацией:

[Сальдо кредитовое по счету 67 «Расчеты по долгосрочным кредитам и займам»]

Строка 1420 «Отложенные налоговые обязательства»

По строке 1420 отражается информация об отложенных налоговых обязательствах:

[Сальдо кредитовое по счету 77 «Отложенные налоговые обязательства»]

При составлении бухгалтерской отчетности организации предоставляется право отражать в бухгалтерском балансе сальдированную (свернутую) сумму отложенного налогового актива и отложенного налогового обязательства.

Отражение в бухгалтерском балансе сальдированной (свернутой) суммы отложенного налогового актива и отложенного налогового обязательства возможно при одновременном наличии следующих условий: наличие в организации отложенных налоговых активов и отложенных налоговых обязательств; отложенные налоговые активы и отложенные налоговые обязательства учитываются при расчете налога на прибыль.

[Сальдо кредитовое по счету 77 «Отложенные налоговые обязательства»]

Минус

[Сальдо дебетовое по счету 09 «Отложенные налоговые активы»]

( ! если результат положительный ! )

Отложенное налоговое обязательство — часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Отложенный налоговый актив — часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Отложенное налоговое обязательство формируется тогда, когда возникают налогооблагаемые временные разницы (расходы в бухгалтерском учете меньше, чем в налоговом учете).

| Отложенные налоговые обязательства | = | Налогооблагаемые временные разницы | Х | Ставка налога на прибыль |

Строка 1430 «Оценочные обязательства»

По строке 1430 отражаются суммы оценочных обязательств, предполагаемый срок исполнения которых превышает 12 месяцев:

[Сальдо кредитовое по счету 96 «Резервы предстоящих расходов»]

Оценочное обязательство признается в бухгалтерском учете при одновременном соблюдении следующих условий:

· у организации существует обязанность, явившаяся следствием прошлых событий ее хозяйственной жизни, исполнения которой организация не может избежать. В случае, когда у организации возникают сомнения в наличии такой обязанности, организация признает оценочное обязательство, если в результате анализа всех обстоятельств и условий, включая мнения экспертов, более вероятно, чем нет, что обязанность существует;

· уменьшение экономических выгод организации, необходимое для исполнения оценочного обязательства, вероятно;

· величина оценочного обязательства может быть обоснованно оценена.

Строка 1450 «Прочие обязательства»

По строке 1450 отражаются прочие обязательства организации, срок погашения которых превышает 12 месяцев:

[Сальдо кредитовое по счету 60 «Расчеты с поставщиками и подрядчиками»]

Плюс

[Сальдо кредитовое по счету 62 «Расчеты с покупателями и заказчиками»]

Плюс

[Сальдо кредитовое по счету 68 «Расчеты по налогам и сборам»]

Плюс

[Сальдо кредитовое по счету 69 «Расчеты по социальному страхованию и обеспечению»]

Плюс

[Сальдо кредитовое по счету 75 «Расчеты с учредителями»]

Плюс

[Сальдо кредитовое по счету 76 «Расчеты с разными дебиторами и кредиторами»]

Плюс

[Сальдо кредитовое по счету 86 «Целевое финансирование»]

В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте:

Счет 83 — «Добавочный капитал» :: BusinessMan.ru

Счет 83 используется для отражения данных о размере добавочного капитала и его изменениях в течение периода. Это суммы, которые являются частью источников организации, но при этом не могут быть учтены ни на одном другом счете. В статье узнаем о понятии добавочного капитала, как он образуется и каковы правила его учета.

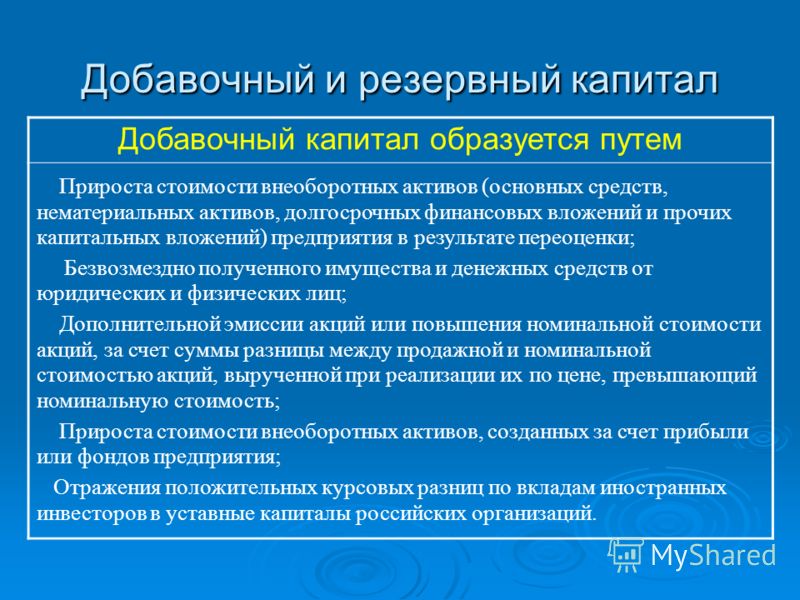

Что такое добавочный капитал?

Согласно ПБУ, добавочный капитал – это часть источников организации, которые составляют суммы прироста стоимости активов по независящим от его деятельности причинам. Некоторые положительные разницы, которые напрямую не связаны с предпринимательской деятельностью, списываются в часть добавочного капитала. Сюда принято относить суммы:

- дооценки ОС и иного имущества;

- эмиссионного дохода;

- курсовых разниц;

- прочих доходов подобного типа.

Добавочный капитал не разделен на доли, как, например, уставный. Его сумма считается общей собственностью всех вкладчиков и предприятия в целом. Информация о нем накапливается на сч. 83, который входит в группу счетов капитала.

Применение счета 83

Использовать тот или иной счет бухгалтерского учета следует согласно его предназначению. Ошибочное отражение информации может повлечь за собой серьезные последствия. Счет 83 «Добавочный капитал» предназначен для учета сумм, которые причисляются к величине добавочного капитала или списываются из нее. Вследствие того, что капитал – это источник предприятия, и данные о нем отображаются в пассиве баланса, счет имеет пассивную структуру.

Рекомендуется отражать в кредите счета 83 следующие суммы:

- увеличения стоимости имущества, которое было выявлено в результате его переоценки;

- разницу между фактической стоимостью акций и их номиналом, образованную в результате их реализации по стоимости, превышающей номинальную, в корреспонденции со сч. 75;

- разницы по валютным операциям, возникшие при расчетах с учредителями организации в корреспонденции со сч. 75;

- сумму дополнительного вклада в имущество акционером;

- стоимость полученного имущества, если поступление связано с целевым финансированием;

- сумму нераспределенной прибыли, списываемой в добавочный капитал (со сч. 84).

Операции по дебету

Обычно суммы, поступающие на счет 83, не списываются. Но существует ряд случаев, при которых производятся дебетовые записи:

- погашение снизившейся стоимости имущества в результате его переоценки;

- направление сумм добавочного капитала на увеличение уставного капитала;

- распределение между акционерами (учредителями) накопленных на счете сумм;

- направление средств на оплату непокрытого убытка.

Осуществление подобных операций — явление редкое, но все же случающееся. Возможная корреспонденция счетов подтверждает утверждение, что добавочный капитал – это часть собственного капитала предприятия. Его суммой можно покрыть некоторые виды убытков, которые возникают по независящим от деятельности организации причинам, или объединить ее с уставным капиталом.

Аналитический учет

Аналитический учет по счету добавочного капитала ведут исходя из использования накопленных средств и характера их поступлений. Журнал-ордер № 12 содержит подробную сводную информацию о его кредитовых оборотах с указанием корреспондирующих счетов. Инструкция по применению счетов не содержит данных о том, какие субсчета следует открывать в разрезе 83 счета. Этот пункт должна решать учетная политика отдельно взятой организации.

В общем порядке могут быть созданы такие субсчета, как:

- 83/1 – «Увеличение стоимости имущества»;

- 83/2 – «Доход эмиссионный»;

- 83/3 – «Разницы по курсу валют».

Это далеко не полный перечень, но он описывает часто встречающиеся ситуации, которые затрагивают счет 83 в бухгалтерском учете. Следует помнить, что аналитический учет ведут так, чтобы потом на его основании внести данные в годовую форму отчетности № 3.

Результаты переоценки активов

Одной из первых ситуаций, приводящей к возникновению взаимосвязи кредита или дебета счета 83 со счетами учета внеоборотных активов является результат переоценки имущества предприятия. Вспомним, что к данной категории активов относятся ОС, НМА и незавершенное строительство. Переоценка имущества производится максимум один раз в год путем перерасчета его остаточной стоимости. Данные отражают в бухгалтерском балансе на начало годового отчетного периода.

Стоит учитывать, что сумма переоценки всегда списывается в кредит 83 счета. А вот суммы уценки могут быть указаны в дебете 83 только в том случае, если до этого имела место быть обратная ситуация. Иными словами, из сумм добавочного капитала погашается только та отрицательная разница переоценки активов, которая ранее была отнесена на 83 счет в виде положительной разницы. В другом случае уценка отражается в части непокрытого убытка.

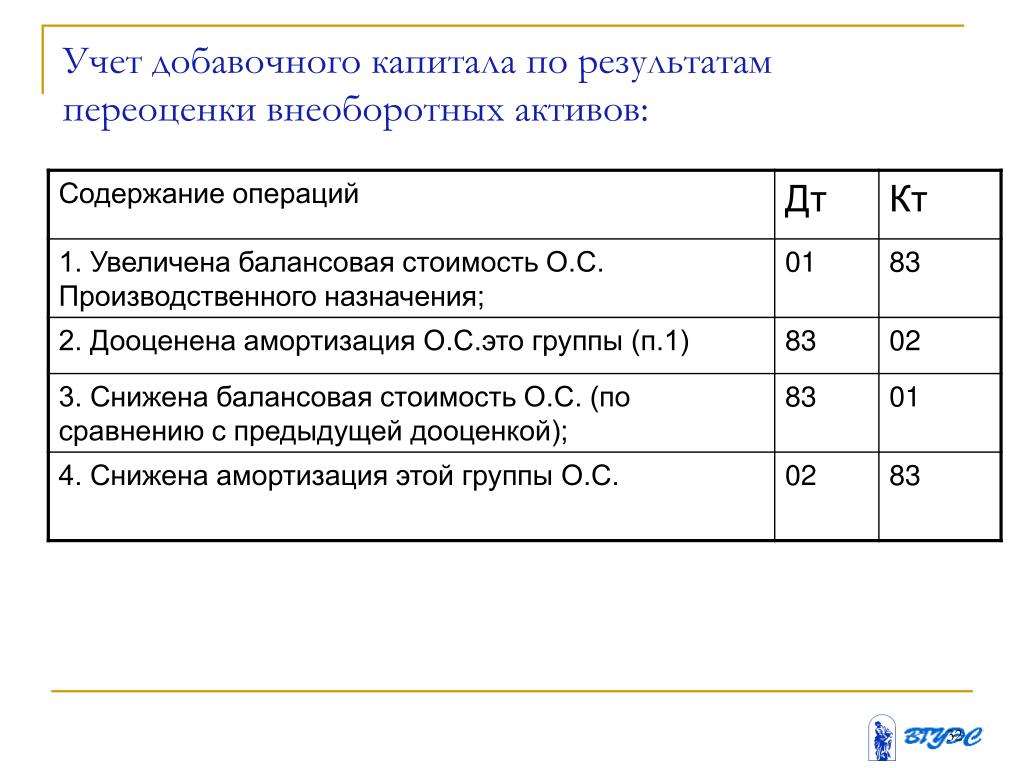

Проводки по результатам переоценки имущества

Процесс оценки внеоборотных активов, который напрямую влияет на величину добавочного капитала, отражается следующими типами проводок:

- Дт «ОС» («НМА») Кт «Добавочный капитал» – в результате переоценивания возросла стоимость актива, дооценка отражена в составе добавочного капитала.

- Дт «Добавочный капитал» Кт «Амортизация ОС» («Амортизация НМА») – оформляется одновременно с первой контировкой. Характеризует сумму корректировки амортизации, начисленной для переоцениваемого имущества.

- Дт «Добавочный капитал» Кт «ОС» («НМА») – списаны суммы для покрытия уценки актива (не более суммы произведенной ранее дооценки).

- Дт «Амортизация ОС» («Амортизация НМА») Кт «Добавочный капитал» – скорректирована величина амортизации при уценке имущества (одновременно с проводкой № 3).

Рассмотрим небольшой пример: в результате переоценки внеоборотных активов выделен объект стоимостью 150 тыс. р., подлежащий дооценке с индексом 1.2. Сумма амортизации составляет 95 тыс. р. Бухгалтер выполнит следующие проводки:

- Дт «ОС» Кт «Добавочный капитал» на сумму 30 тыс. р. (150 000 × (1.2 – 1)).

- Дт «Добавочный капитал» Кт «Амортизация ОС» на сумму 19 тыс. р. (95 000 × (1.2 – 1)).

Аналогичная ситуация наблюдается и при переоценке НМА. Только вместо счета 01 используют 04, а вместо 02 – 05. Если через год при повторении процедуры выяснится, что дооцененное в примере имущество потеряет свою стоимость, то его уценку можно будет произвести с использованием счета 83, но в пределах высчитанной суммы (30 тыс. р.).

Счет 83: корреспонденция со счетами 75 и 84.

Суммы, которые ранее были отнесены на увеличение добавочного капитала (в кредит 83), в обязательном порядке списываются со счета при выбытии имущества в число нераспределенной прибыли. Проводка выглядит следующим образом: Дт «Добавочный капитал» Кт «Нераспределенная прибыль». Она выполняется при ликвидации или же дарении активов, которые до этого были учтены в числе добавочного капитала предприятия. Списанные суммы в числе нераспределенной прибыли признаются бухгалтерской прибылью и могут быть выплачены учредителям в виде дивидендов.

Можно пойти и иным путем, сразу распределив добавочный капитал между акционерами, минуя этап списания его на нераспределенную прибыль. Такое действие разрешено инструкцией по применению типового плана счетов. Составляется проводка: Дт «Добавочный капитал» Кт «Расчеты с учредителями».

Доход от продажи акций по увеличенной стоимости

Подобная операция возможна лишь в акционерных обществах и в том случае, если совершается выгодная продажа их акций. Сумму, превышающую номинальную стоимость акций, относят на субсчет 83.2 проводкой Дт «Расчеты с учредителями» Кт «Доход эмиссионный». При этом в дебете счета 75 указывается номинальная стоимость, а в кредите – фактически оплаченная. В результате образуется сальдо по кредиту, которое полностью «гасится» проводкой со счетом 83.

Бухгалтерский учет счета 83 будет содержать следующие записи при признании эмиссионного дохода:

- Дт «Расчеты с учредителями» Кт «Уставный капитал» – учтена номинальная стоимость акций.

- Дт «Расчетный счет» (счета имущества или денежных средств) Кт «Расчеты с учредителями» – оплачены акции.

- Дт «Расчеты с учредителями» Кт «Доход эмиссионный» – в части добавочного капитала признан эмиссионный доход.

Курсовая разница при расчетах с учредителями

Согласно ПБУ (п. 14), курсовые разницы, возникающие при расчетах с акционерами или учредителями по вкладам в уставный капитал, зачисляются на счет 83 в качестве увеличения или уменьшения добавочного капитала. Ситуация предполагает, что осуществляется вклад в виде имущества, стоимость которого определена в валюте.

Проводкой Дт «Расчеты с учредителями» Кт «Уставный капитал» фиксируется задолженность учредителя по вкладу в рублях. При фактическом поступлении средств происходит операция Дт «Валютный счет» Кт «Расчеты с учредителями» в рублях. На основании разницы между этими двумя суммами определяется курсовая разница, которая затем списывается на счет 83: бухгалтерский счет 75 в дебете, а 83 в кредите – при положительной разнице, и наоборот в ином случае.

Добавочный капитал – составная часть собственного капитала предприятия, которая образуется по независящим от него причинам. Как правило, это разницы, возникающие в результате переоценки имущества, продажи акций, расчетах с учредителям по оплате уставного капитала в валюте. Изменения размера добавочного капитала ежегодно указываются в финансовой отчетности (форма 3), что требует особой внимательности при ведении учета на счете 83.

Отрицательный добавочный капитал с минусом что значит. Что такое добавочный капитал и как он отражается в учете

Капитал представляет собой все ресурсы предприятия (материальные, нематериальные, финансовые). Они используются для оборота и обеспечения деятельности. Объекты предназначены для беспрерывного производства товаров и их продажи. Без рассматриваемых ресурсов предприятие функционировать не может. Добавочный капитал – это источник средств для оборота.

Определение добавочного капитала

Добавочный капитал – это форма капитала компании. Он представляет собой сформированные ресурсы, не относящиеся к основному капиталу. Важным признаком ДК является то, что образованные средства не предполагают выполнения обязательств перед партнерами. То есть капитал составляет чистую прибыль. К примеру, денежные средства, полученные в результате кредита, добавочным капиталом являться не будут, так как они не обладают ключевыми признаками определения. Кредит предполагает обязательства, а потому он не является чистым активом.

ВАЖНО! По своей сути такой капитал является дополнительным. Его формирование указывает на успешное развитие предприятия, повышает его стоимость. Средства направляются на увеличение оборота. Могут быть использованы для улучшения оборудования, повышения качества выпускаемой продукции.

Источники добавочного капитала

Для менеджера важным является учет источников ДК. Данная мера позволяет выявить сильные места компании. Источниками дополнительного капитала являются:

- Проведение дооценки внеоборотных активов, по факту которой обнаружилось увеличение их стоимости.

- Эмиссионный доход. Образуется он за счет продажи ценных бумаг. Стоимость при сделке должна быть больше номинальной цены. В этом случае предприятие получает дополнительную прибыль.

- Увеличение фактической оценки вклада в уставной капитал относительно номинальной стоимости.

- Получение безвозмездных отчислений.

- Восстановленная сумма НДС, возникшая по итогам передачи собственности учредителем в уставной капитал.

- Бюджетные отчисления, которые были использованы для увеличения оборота.

- Разница между курсами, которая появилась при создании уставного капитала. Это актуально при наличии вкладов в зарубежной валюте.

- Доход для капитальных вкладов, который не был распределен.

Добавочный капитал должен обладать всеми признаками, перечисленными выше. В обратном случае поступление будет отнесено к другой форме доходов.

Как фиксируется ДК в бухгалтерском учете?

Данные о дополнительном капитале должны быть учтены при помощи счета 83. Он является пассивным, относится к балансовым счетам. В колонке по кредиту фиксируется формирование или увеличение капитала. В колонке по дебету отображаются следующие доходы:

- деньги, направленные на образование уставного капитала;

- средства, которые будут распределены между соучредителями;

- суммы, компенсирующие сокращение стоимости внеоборотных активов.

Операции указываются при помощи субсчетов. Если данные счета отсутствуют, требуется их открыть.

Увеличение дополнительного капитала может отображаться при помощи следующих проводок:

- Дебет 01 Кредит 83 — увеличение ДК, возникшее вследствие повышения рыночных цен на имущество.

- ДТ 02 КТ 83 — увеличение дополнительного капитала, вызванное изменениями в отчислениях по амортизации.

- ДТ 50,51 КТ 83 — доход от ценных бумаг при их продаже по стоимости выше номинальной.

- ДТ 75 КТ 83 — увеличение ДК, вызванное разницей между курсами при создании уставного капитала.

Все это – проводки, актуальные при пополнении дополнительного капитала. Однако он может также уменьшаться. Обычно происходит это из-за уценки или перераспределения ДК. Уценка должна быть указана в колонке дебет на 83 счету. Рассмотрим проводки при сокращении добавочного капитала:

- ДТ 83 КТ 01 — снижен

Излишек переоценки | Переоценка основных средств

В целом стоимость активов со временем уменьшается, но при определенных обстоятельствах может увеличиваться, особенно в условиях инфляционной экономики. Стандарты бухгалтерского учета допускают две модели учета основных средств.

Модель затрат (как описано выше)

Модель переоценки

Согласно модели переоценки, руководство может переоценить свои активы до их текущей рыночной стоимости. В случае увеличения стоимости актива разница между рыночной стоимостью актива и текущей балансовой стоимостью записывается как прибыль от переоценки.

Пример:

Компания приобрела актив два года назад по цене 100 000 долларов. Норма амортизации составила 20% при прямолинейном методе, поэтому теперь накопленная амортизация за 2 года составит 40 000 долларов, а балансовая стоимость актива — 60 000 долларов. Предположим, что компания переоценивает свои активы и обнаруживает, что стоимость актива составляет 85 000 долларов. Согласно модели переоценки, руководство должно зафиксировать профицит в размере 25 000 долларов США.

Балансовая стоимость актива на конец 2 года будет следующей:

Расходы на амортизацию в течение следующего года (год 3) будут основаны на новой балансовой стоимости i.е. 85 000 и оставшийся срок полезного использования 3 года. Амортизация за 3-й год будет = 85,000 / 3 = 28,333.

В качестве альтернативы, при перекодировании записи для амортизации, дополнительная амортизация из-за переоценки (т. Е. 8 333 доллара) может быть списана на счет прироста переоценки.

Балансовая стоимость актива на конец 3-го года будет следующей:

Теперь предположим, что в начале 4-го года компания определяет, что стоимость актива снизилась до 40 000 долларов. В этом случае убыток от переоценки составляет 16 667 долларов (т.е. 56 667 — 40 000 долларов), и компания должна пройти корректировочную запись следующим образом:

Балансовая стоимость актива после вышеуказанной корректировки будет:

Следует отметить, что в случае уменьшения стоимости максимальная сумма, которая может быть отнесена на счет прироста переоценки, ограничивается остатком на счете прироста стоимости. Если снижение стоимости актива превышает остаток на счете профицита, дополнительная сумма учитывается как убыток от обесценения.

Переоценка финансовое определение переоценки

Рис. 171 Переоценка. Переоценка фунта стерлингов к доллару.

переоценка

административное увеличение стоимости одной ВАЛЮТЫ по отношению к другим валютам в рамках ФИКСИРОВАННОЙ ОБМЕННОЙ СИСТЕМЫ, например, как на рис. 171, увеличение стоимости британского фунта по отношению к доллару США с одного фиксированного значения на другое более высокое значение, скажем, от 1 фунта стерлингов = 2 доллара США.40 фунтов стерлингов до 1 фунта стерлингов = 2,80 доллара США. Цели переоценки состоят в том, чтобы помочь устранить излишек ПЛАТЕЖНОГО БАЛАНСА страны и чрезмерное накопление МЕЖДУНАРОДНЫХ РЕЗЕРВОВ. Переоценка делает ИМПОРТ (в местной валюте) более дешевым, а ЭКСПОРТ (в местной валюте) более дорогим, тем самым стимулируя дополнительный импорт и снижая экспортный спрос.Насколько успешна переоценка в устранении излишка платежей, зависит от реакции объемов экспорта и импорта на изменение относительных цен, то есть от ЦЕНОВОЙ ЭЛАСТИЧНОСТИ СПРОСА на экспорт и импорт.Если эти значения низкие, то есть спрос неэластичен, объемы торговли не сильно изменятся, и переоценка может фактически увеличить профицит. С другой стороны, если экспортный и импортный спрос эластичен, то изменение объемов торговли приведет к устранению излишка. РАВНОВЕСИЕ ПЛАТЕЖНОГО БАЛАНСА будет восстановлено, если сумма эластичностей экспорта и импорта больше единицы (УСЛОВИЕ МАРШАЛЛА-ЛЕРНЕРА).

Кроме того, то, работает ли переоценка для восстановления равновесия платежного баланса, зависит от ряда факторов, включая реакцию отечественных фирм и влияние другой политики правительства в долгосрочной перспективе (например, контроль инфляции).Для бизнеса переоценка делает импорт более конкурентоспособным по цене, заставляя отечественных производителей либо снижать цены, либо, наоборот, больше зависеть от рекламы и стимулирования сбыта. Точно так же на экспортных рынках фирма может решить сохранить свои цены, согласившись на более низкую норму прибыли, а не на ее увеличение, чтобы сохранить долю на рынке. Таким образом, в краткосрочной перспективе переоценка ставит под угрозу текущую прибыльность и положение компаний на рынке, заставляя их сокращать расходы за счет повышения производительности и в целом уделяя больше внимания ДИФФЕРЕНЦИАЦИИ ПРОДУКТОВ как средству сохранения конкурентоспособности по сравнению с зарубежными поставщиками.УМЕНЬШЕНИЕ КОНТРАСТА.

См. МОДЕЛЬ ВНЕШНЕ-ВНУТРЕННЕГО БАЛАНСА.

Экономический словарь Коллинза, 4-е изд. © К. Пасс, Б. Лоуз, Л. Дэвис 2005

Определение рентабельности капитала (ROE) — Investing.com

Что такое рентабельность капитала?

Рентабельность капитала (ROE) — это коэффициент, выраженный в процентах. Он измеряет прибыльность бизнеса по отношению к собственному капиталу.

ROE используется для определения того, насколько хорошо компания генерирует рост прибыли от денежных средств, вложенных в бизнес.Это особенно полезно для оценки деятельности компании в отрасли и для определения того, становится ли компания более или менее прибыльной по сравнению с ее прошлой рентабельностью капитала.

Рентабельность собственного капитала в размере 15-20% считается хорошей. Значение выше 20% может указывать на очень высокие результаты, но это также может указывать на то, что руководство компании увеличило подверженность бизнеса риску за счет заимствования под активы компании.

Рентабельность собственного капитала в размере 15-20% считается хорошей. Значение выше 20% может указывать на очень высокие результаты, но это также может указывать на то, что руководство компании увеличило подверженность бизнеса риску за счет заимствования под активы компании.

Рентабельность собственного капитала в размере 15-20% считается хорошей. Значение выше 20% может указывать на очень высокие результаты, но это также может указывать на то, что руководство компании увеличило подверженность бизнеса риску за счет заимствования под активы компании.

Ниже 15% может указывать на очень консервативное руководство компании, которое также может предупреждать о проблемах.

Как рассчитать и использовать ROE?

ROE = Чистая прибыль (в годовом исчислении) / Собственный капитал

Чтобы получить полную картину прибыльности компании при использовании ROE, необходимо учесть некоторые соображения.Например, ROE не указывает, полагается ли компания на долг для получения более высокой прибыли. Если компания использовала кредитное плечо для повышения рентабельности собственного капитала, она также приняла на себя больший риск. Это может стать проблемой в будущем.

Кроме того, рентабельность собственного капитала может быть завышена, когда компания выкупает свои акции, что уменьшает знаменатель уравнения. Кроме того, ROE одной компании может не включать нематериальные активы, такие как товарные знаки, авторские права и патенты, которые могли быть включены другими отраслевыми аналогами.

Где на Investing.com можно найти информацию о рентабельности собственного капитала?

Расчет рентабельности капиталадля каждой компании на Investing.com можно найти, перейдя по ссылке «Коэффициенты» на вкладке «Финансы» в главном меню, например Amazon (NASDAQ: AMZN). Прокрутите страницу вниз до раздела «Эффективность управления», где можно найти диаграмму и таблицу с несколькими коэффициентами доходности.

Об авторе