Добавочный капитал это: Добавочный капитал: за счет чего формируется, его учет, использование, примеры проводок

Трансформационные корректировки по участку «Капитал»

Автор публикации

Аникин Павел Алексеевич

директор по аудиту и МСФО ЗАО «РУФАУДИТ».

В четвертой части статьи о трансформации финансовых инструментов рассмотрим корректировки, связанные с собственным капиталом. Несмотря на тот факт, что операции, связанные с капиталом компании, как правило, являются относительно простыми, тем не менее, между российскими и международными стандартами существует ряд принципиальных отличий, которые необходимо учитывать при трансформации

отчетности.

В соответствии с пунктом 11 МСФО (IAS) 32 долевой инструмент — это договор, подтверждающий право на остаточную долю в активах компании, оставшихся после вычета всех ее обязательств.

Аналогичным образом определяется и собственный капитал в пункте 4.4 Концептуальных основ МСФО: «Собственный капитал является остаточной долей в активах компании после вычета всех ее обязательств».

В ряде случаев создания резервов требуют законодательство или прочие нормативные правовые акты с целью дополнительной защиты компании и ее кредиторов от последствий убытков.

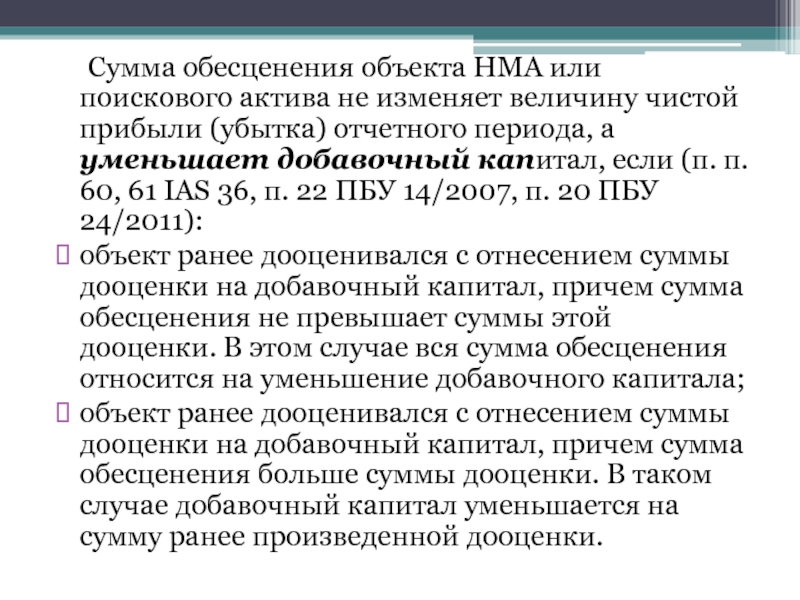

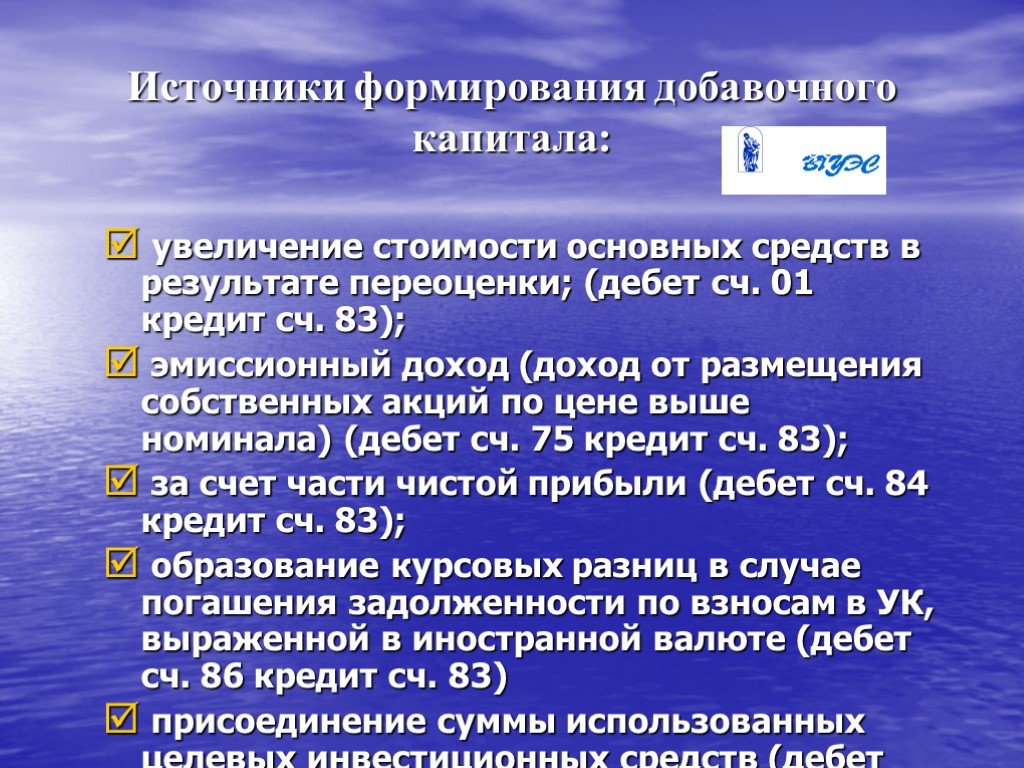

Кроме того, отдельные стандарты косвенно регламентируют учет капитала. Например, пункт 39 МСФО (IAS) 16 «Основные средства» предписывает увеличение балансовой стоимости актива в результате переоценки признавать в составе прочего совокупного дохода и накапливать в капитале под заголовком «Прирост стоимости от переоценки» (на практике также используются термины «резерв переоценки» и «результат переоценки»).

Таким образом, можно сделать вывод, что понятия «капитал» и «собственный капитал» в МСФО являются синонимами (разные варианты перевода на русский язык термина equity). Долевой инструмент — это финансовый инструмент, который отражается в отчетности в качестве капитала. При этом классификация статей капитала в отчете о финансовом положении не совпадает с классификацией долевых инструментов.

Долевой инструмент — это финансовый инструмент, который отражается в отчетности в качестве капитала. При этом классификация статей капитала в отчете о финансовом положении не совпадает с классификацией долевых инструментов.

Кроме того, необходимо отметить, что в числовом выражении сумма собственного капитала равна сумме чистых активов компании (в отличие от российской практики, где величина нормативно определяемых чистых активов корректируется по сравнению с балансовыми показателями). Данным равенством удобно пользоваться в тех случаях, когда оценка той или иной статьи завязана на чистые активы, например при оценке инвестиций в ассоциированные компании по методу долевого участия.

Обязательство или капитал?Согласно пункту 15 МСФО (IAS) 32 эмитент финансового инструмента должен при первоначальном признании классифицировать этот инструмент или составляющие его части как финансовое обязательство, финансовый актив или долевой инструмент — в соответствии с содержанием договора и определениями финансового обязательства, финансового актива и долевого инструмента.

Таким образом, одним из ключевых моментов является корректная классификация статей отчетности по РСБУ в качестве капитала или обязательств в соответствии с МСФО. Далее будет рассмотрено, что возможны как корректировки, связанные с переклассификацией капитала в обязательства, так и наоборот.

Для классификации инструмента в качестве долевого должны одновременно выполняться два условия (п. 16 МСФО (IAS) 32):

- инструмент не содержит договорного обязательства:

- передать денежные средства или иной финансовый актив другому предприятию;

- обменяться финансовыми активами или финансовыми обязательствами с другой компанией на условиях, потенциально невыгодных для эмитента;

- если расчет по инструменту будет или может быть произведен путем поставки собственных долевых инструментов эмитента, он является:

- непроизводным инструментом, по которому эмитент не несет договорных обязательств предоставить переменное количество его собственных долевых инструментов;

- производным инструментом, расчет по которому будет произведен эмитентом только путем обмена фиксированной суммы денежных средств или другого финансового актива на фиксированное количество его собственных долевых инструментов; для этих целей права, опционы или варранты на приобретение фиксированного количества собственных долевых инструментов компании по фиксированной сумме любой валюты относятся к долевым инструментам, если компания предлагает эти права, опционы или варранты на пропорциональной основе всем своим владельцам, которые относятся к одному классу непроизводственных долевых инструментов, принадлежащих компании.

Из-за перечисленных выше условий на практике возможны следующие корректировки, связанные с классификацией финансовых инструментов в качестве статей капитала или обязательств:

- Привилегированные акции.

В РСБУ данная категория по формальным признакам отражается в составе капитала. С точки зрения МСФО классификация таких финансовых инструментов зависит от их экономического содержания. В частности, пунктом 18 МСФО (IAS) 32 установлено, что если привилегированные акции предусматривают обязательное погашение эмитентом по фиксированной или определяемой сумме в фиксированный или определяемый день в будущем или дают владельцу право потребовать, чтобы эмитент погасил инструмент в конкретный день или после него по фиксированной или определяемой цене, то такие акции должны классифицироваться в качестве финансовых обязательств. В данной ситуации потребуется корректирующая проводка:Дт «Капитал: привилегированные акции»

Кт «Обязательства перед акционерами».

- Уставный капитал обществ с ограниченной ответственностью, товариществ, кооперативов, паевых фондов и аналогичных компаний.

В данной ситуации компании необходимо руководствоваться не только положениями МСФО (IAS) 32, но и КИМФО (IFRIC) 2 «Доли участников в кооперативных предприятиях и аналогичные инструменты». Пункты 7–9 данной интерпретации предусматривают следующие правила для классификации таких финансовых инструментов.

Доли участников являются капиталом, если у компании есть безусловное право отказать в погашении этих долей.

Местное законодательство, нормативные акты или устав компании могут устанавливать различные виды запретов в отношении погашения долей участников, например безусловные запреты или запреты, основанные на критериях ликвидности. Если местное законодательство, нормативные акты или устав предприятия запрещают погашение в безусловном порядке, доли участников являются капиталом. Однако наличие в местном законодательстве, нормативных актах или уставе компании положений, запрещающих погашение только в случае наличия (или отсутствия) определенных условий (например, ограничения, связанные с ликвид-ностью), не делает доли участников частью капитала. И в такой ситуации в отчетности по МСФО они будут классифицированы в качестве финансовых обязательств.

И в такой ситуации в отчетности по МСФО они будут классифицированы в качестве финансовых обязательств.

Безусловный запрет может быть полным, то есть запрещающим любое погашение. Но может быть и частичным, то есть запрещающим погашение долей участников, если это погашение приведет к тому, что число долей участников или величина оплаченного долями участников капитала окажется ниже определенного уровня. Доли участников, выходящие за рамки ограничений, накладываемых запретом на погашение, являются обязательствами, если только у компании нет безусловного права отказать в погашении. В некоторых случаях число долей или величина оплаченного капитала, подпадающие под запрет на погашение, могут время от времени меняться. Такое изменение в запрете на погашение приводит к перераспределению между финансовыми обязательствами и капиталом.

Таким образом, в российской практике обычно решающим фактором является наличие или отсутствие в уставе компании запрета на погашение долей, а также характер такого запрета.

Дт «Уставный капитал»

Кт «Обязательства перед учредителями/участниками».

Обратная ситуация может возникнуть, когда компания получает безвозмездную помощь от учредителей. В соответствии с РСБУ такие поступ-ления учитываются как прочий доход. С точки зрения МСФО ключевым аспектом для классификации таких поступлений является возвратность полученных средств. Если существует вероятность (а тем более прямая обязанность) возврата полученных активов учредителю, то этот финансовый инструмент отвечает определению финансового обязательства. Если же такая вероятность отсутствует, то он должен классифицироваться как капитал (обычно в качестве отдельной статьи в отчете о финансовом положении). Но в любом случае такие операции не отвечают определению дохода по МСФО: увеличение экономических выгод в течение отчетного периода в форме поступлений или улучшения качества активов либо уменьшения величины обязательств, которые приводят к увеличению собственного капитала, не связанному со взносами участников капитала.

Таким образом, в зависимости от вероятности возврата полученных средств, при трансформации отчетности будет необходимо сделать

проводку по переклассификации дохода (а в последующих периодах — нераспределенной прибыли) в состав обязательств:

Дт «Прочий доход / нераспределенная прибыль»

Кт «Обязательства перед учредителями».

Или в состав капитала:

Дт «Прочий доход / нераспределенная прибыль»

Кт «Прочий капитал».

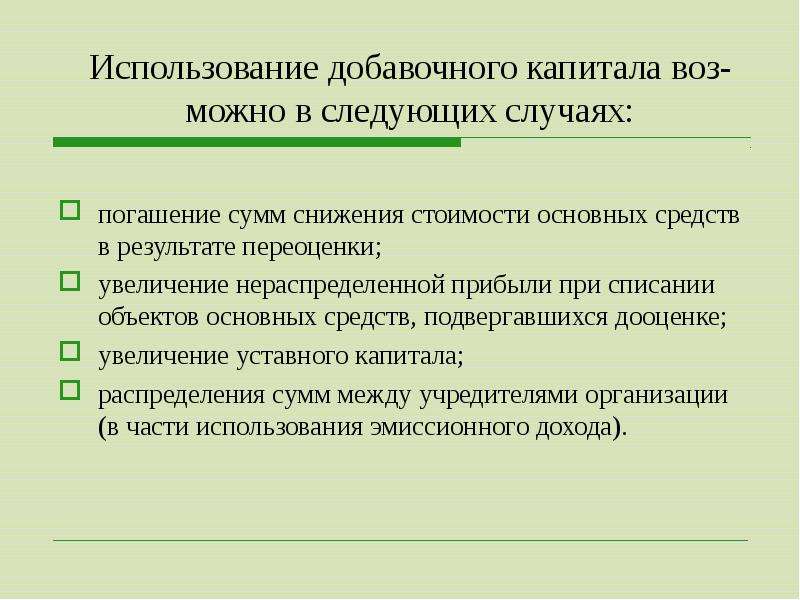

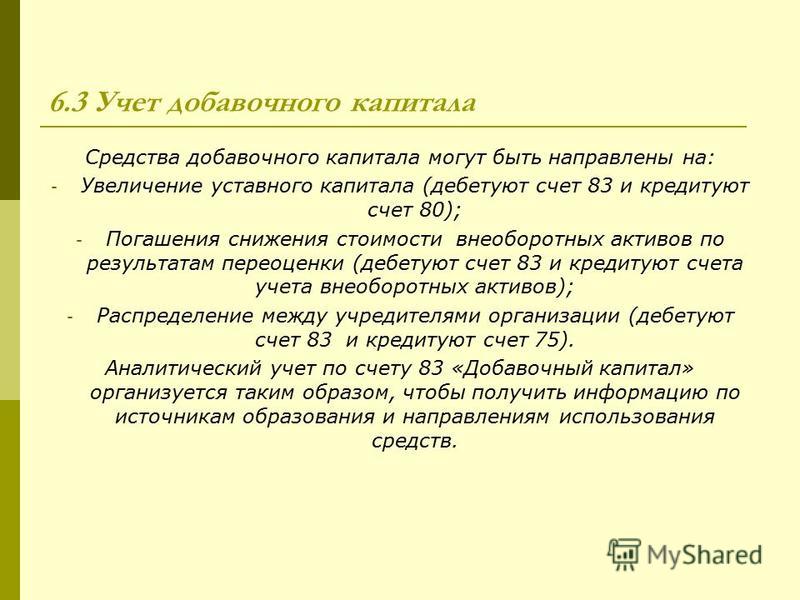

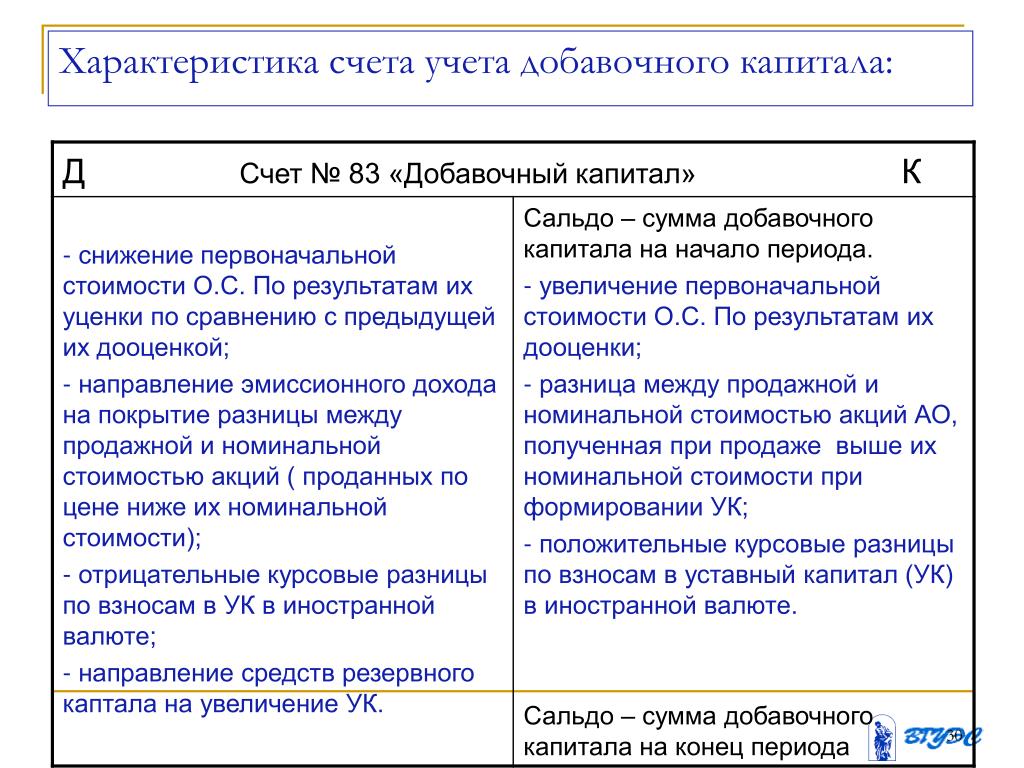

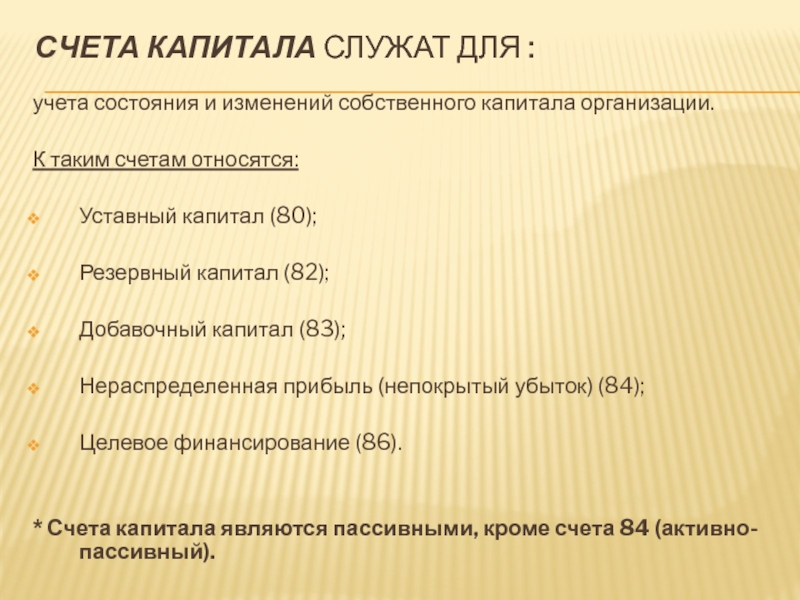

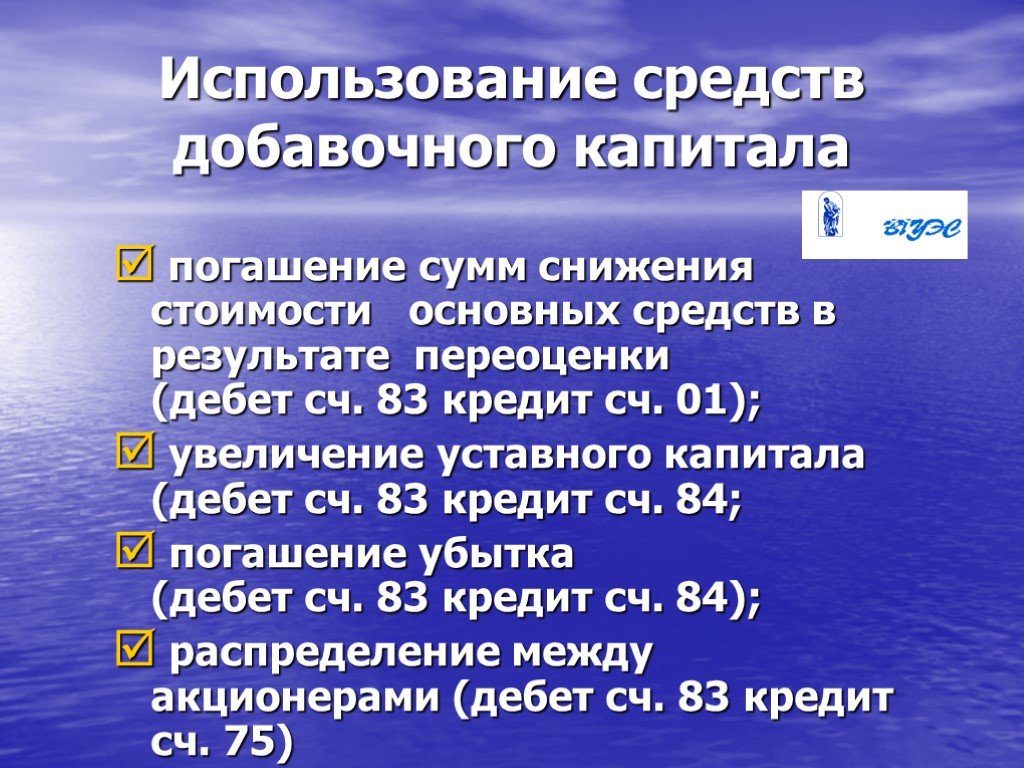

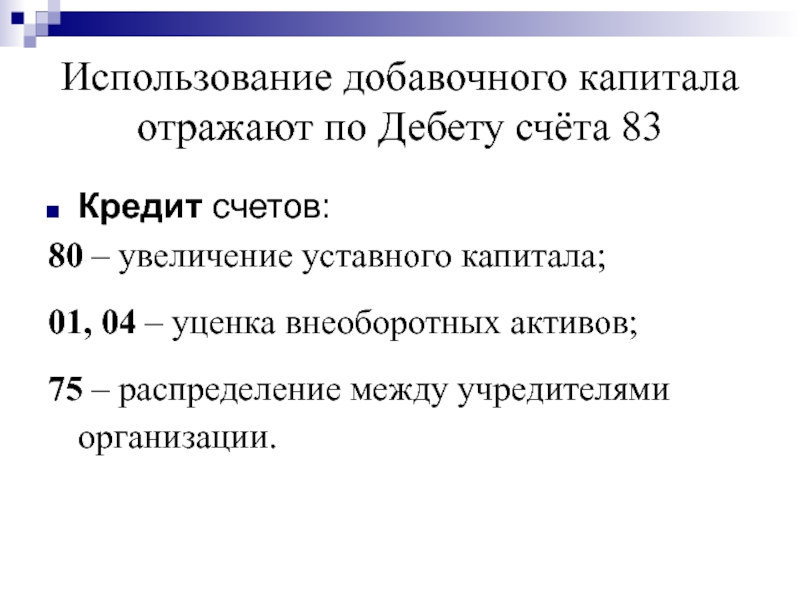

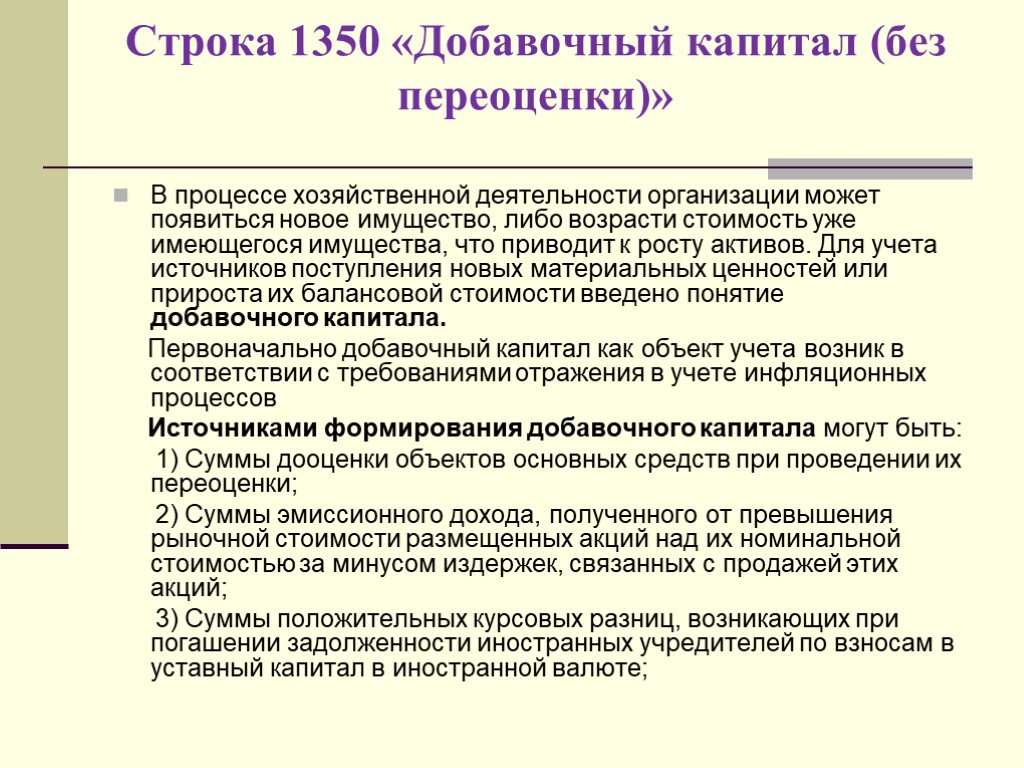

С точки зрения представления статей капитала в отчетности по МСФО наиболее принципиальным отличием является отсутствие понятия «добавочный капитал». Строго говоря, поскольку конкретная форма и содержание отчета о финансовом положении не регламентированы стандартами, то использование статьи «Добавочный капитал» является допустимым.

Однако на практике компании обычно придерживаются традиционной классификации капитала, при которой отдельные элементы, формирующие добавочный капитал, в РСБУ представляются отдельными статьями и/или объединяются в статье «Прочие резервы».

Таким образом, при трансформации отчетности могут быть сделаны следующие корректировки различных статей капитала:

Дт «Добавочный капитал»

Кт «Эмиссионный доход»

Дт «Добавочный капитал»

Кт «Резерв переоценки основных средств».

И другие — в зависимости от наличия у компании тех или иных операций по формированию капитала.

Второй аспект, связанный с представлением капитала в отчетности по МСФО, касается классификации резервного капитала. Резервы, представляющие собой перераспределение нераспределенной прибыли, и резервы, представляющие собой корректировки, обеспечивающие поддержание капитала, могут отражаться и в составе нераспределенной прибыли, и отдельно. Поскольку в отчетности по РСБУ резервный капитал отражается отдельной строкой, то необходимость корректировки будет зависеть от учетной политики: если компания выберет вариант с отдельным представлением резервов, то поправка при трансформации не делается; если же резервы будут включаться в состав нераспределенной прибыли, то необходимо сделать корректировку:

Дт «Резервный капитал»

Кт «Нераспределенная прибыль».

В заключение отметим, что, хотя процесс трансформации капитала компании относительно прост, его влияние на отчетность может быть весьма существенным, например в случае переклассификации привилегированных акций или капитала общества с ограниченной ответственностью в состав обязательств. Таким образом, потенциальные последствия перечисленных корректировок необходимо проанализировать заранее, чтобы избежать неприятных сюрпризов для руководства компании в виде отрицательной величины нераспределенной прибыли и/или чистых активов.

Поделиться ссылкой на статью в соцсетях:

Собственный капитал. Причины роста собственного капитала.

Для любой коммерческой организации абсолютное значение собственного капитала обладает чрезвычайной важностью, являясь фундаментом, на котором зиждется финансовая устойчивость компании. В категорию собственного капитала входят средства, принадлежащие непосредственно компании. С их помощью организация обеспечивает финансирование некоторых активов.

При анализе финансового состояния организации наибольший интерес вызывают динамика и объем собственного капитала. Также как и оборот, данные параметры часто упоминаются в публичной отчетности и пресс-релизах компаний. Увеличение собственного капитала зачастую воспринимается в качестве позитивного сигнала, признаком успешности компании, обретении ею конкурентных преимуществ. Впоследствии роста собственного капитала рыночная стоимость коммерческого предприятия возрастает, оно становится привлекательнее для потенциальных инвесторов, растет уровень доверия среди кредиторов.

Помимо внешнего эффекта изменение собственного капитала оказывает колоссальное влияние на внутренние финансовые характеристики. И уровень рентабельности, и ликвидность, и общая финансовая устойчивость компании напрямую зависят от данного показателя.

Причины роста собственного капитала

Абсолютная величина уставного капитала зачастую демонстрирует позитивную динамику из-за дополнительных капиталовложений со стороны акционеров. Вложения могут принимать форму дополнительных взносов, сумм полученных через покупку очередной эмиссии акций, либо внешних вливаний во время слияний компаний.

Вложения могут принимать форму дополнительных взносов, сумм полученных через покупку очередной эмиссии акций, либо внешних вливаний во время слияний компаний.

Увеличивая уставной капитал, менеджмент обращает внимание внешних субъектов на высокий уровень деловой активности коммерческой организации.

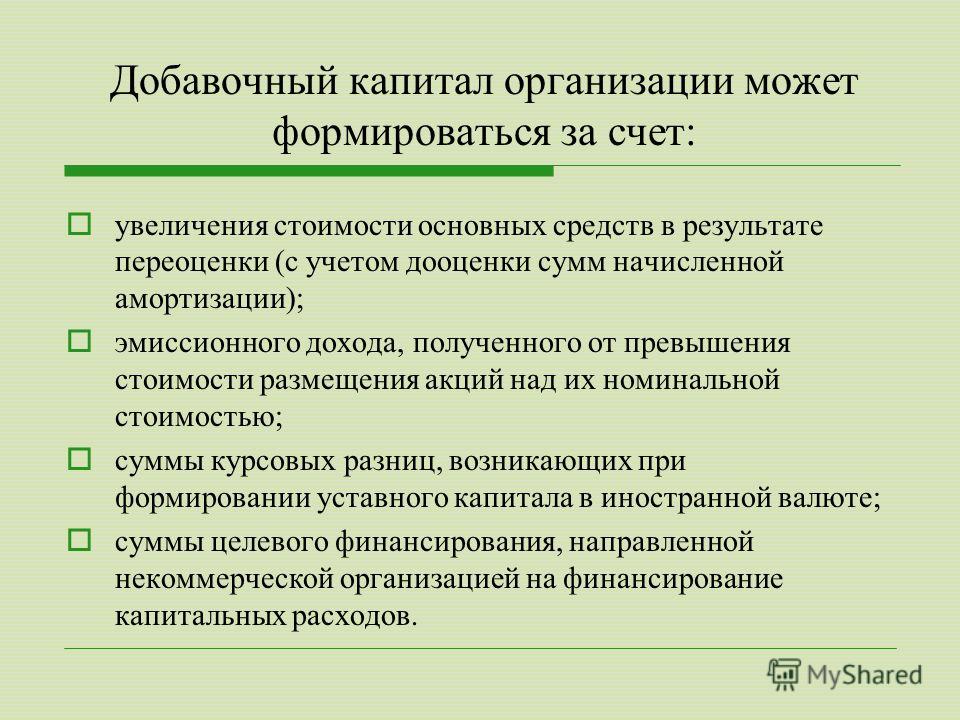

Если говорить о приросте добавочного капитала, то его увеличение (как, впрочем, и снижение) обусловлено переоценкой имеющихся основных средств. В отличие от уставного, добавочный капитал не оказывает своей динамикой существенного влияния финансовое состояние компании. Переоценка фондов всего лишь способствует изменению абсолютной величины и доли собственного капитала в общем объеме имеющихся в наличии пассивов. Но корректировка стоимости добавочного капитала и активов, в отличие от эмиссии акций, не приводит к созданию новых финансовых источников для поддержки текущих операций фирмы.

Прирост добавочного капитала, как источник роста собственного капитала, менее приоритетен, чем увеличение уставного или накопленного капитала. Данный инструмент не подходит для улучшения финансовой устойчивости.

Данный инструмент не подходит для улучшения финансовой устойчивости.

Практический пример. Почему доля собственного капитала в пассивах – ненадежный источник информации о финансовом состоянии предприятия

Менеджмент Компании А декларирует высокий уровень финансовой прочности предприятия, основываясь на существенной доле собственного капитала в накопленных пассивах. Данный показатель в последнем отчете достиг 76%.

| Позиция баланса | 1.IV.2015 | 1.VII.2015 | 1.X.2015 | 1.I.2016 |

| Общие внеоборотные активы | 46 852 256 | 46 325 871 | 46 380 652 | 46 401 008 |

| Имеющиеся запасы | ||||

| – включая материалы и сырье | 253 411 | 308 443 | 310 521 | 351 004 |

| Незавершенное производство | 200 459 | 211 488 | 212 147 | 292 774 |

| Стоимость готовой продукции | 128 238 | 135 799 | 180 075 | 173 689 |

| Общая дебиторская задолженность | 3 288 046 | 3 089 239 | 3 790 508 | 3 975 200 |

| Сумма выданных авансов | 340 873 | 328 085 | 325 726 | 366 759 |

| Денежные средства | 398 085 | 392 598 | 400 091 | 410 877 |

| Прочие оборотные активы | 1 840 982 | 1 883 478 | 597 487 | 751 186 |

| Суммарные оборотные активы | 6 450 094 | 6 421 130 | 5 816 555 | 6 321 489 |

| Баланс | 53 302 350 | 52 747 001 | 52 197 207 | 52 722 497 |

| Объем уставного капитала | 35 950 000 | 35 950 000 | 35 950 000 | 35 950 000 |

| Объем добавочного капитала | 32 820 500 | 32 820 500 | 32 820 500 | 32 820 500 |

| Объем накопленного капитала | -27 692 582 | -27 500 621 | -28 739 080 | -28 711 430 |

| Суммарный собственный капитал | 41 077 918 | 41 269 879 | 40 031 420 | 40 059 070 |

| Суммарные долгосрочные обязательства | 0 | 0 | 0 | 0 |

| Суммарные краткосрочные обязательства | 12 851 900 | 12 418 669 | 14 008 952 | 14 441 803 |

| Баланс | 53 929 818 | 53668548 | 54 040 372 | 54 500 873 |

| Отношение собственного капитала к суммарным пассивам | 76,16% | 76,89% | 74,07% | 73,50% |

| Отношение краткосрочных обязательств | 23,81% | 23,14% | 25,92% | 26,5% |

| Структура собственного капитала | ||||

| Уставной капитал | 87,5% | 87,1% | 89,8% | 89,7% |

| Добавочный капитал | 79,9% | 79,5% | 82% | 81,9% |

| Накопленный капитал | –67,4% | –66,6% | –71,8% | –71,6% |

| Общий итог | 100,0% | 100,0% | 100,0% | 100,0% |

При анализе составных частей собственного капитала можно обнаружить, что собственные средства компании достигают значительных положительных значений исключительно благодаря имеющемуся объему добавочного капитала. В то же время результаты деятельности предприятия, выраженные в отрицательных значениях накопленного капитала, нельзя назвать удовлетворительными. Более того, отрицательные значения достигают почти половины суммарных активов. Вывод: финансовая устойчивость компании находится под вопросом.

В то же время результаты деятельности предприятия, выраженные в отрицательных значениях накопленного капитала, нельзя назвать удовлетворительными. Более того, отрицательные значения достигают почти половины суммарных активов. Вывод: финансовая устойчивость компании находится под вопросом.

Сокращение накопленного капитала

Уменьшение абсолютных значений накопленного капитала может быть вызвано убыточной деятельностью компании, либо изъятием средств из фондов для финансирования деятельности. Если накопленный капитал вышел в минус, это означает, что убытки в текущем отчетном периоде и за прошлые годы выше средств в фондах компании и накопленной прибыли.

Для финансового анализа абсолютные и относительные показатели накопленного капитала имеют определяющее значение, поскольку это ключевой источник прироста собственного капитала. Также накопленный капитал играет роль индикатора результатов деятельности организации, отражая ее прибыльность. При росте накопленного капитала финансовое состояние компании находится на приемлемом уровне в текущем периоде и с большой долей вероятности сохранит позитивный тренд в ближайшем будущем.

Если у накопленного капитала наблюдаются тенденции к сокращению, значит, компания начинает ускоренными темпами растрачивать результаты собственной деятельности. При достаточно длительном падении, абсолютная величина убытков способна превысить размер собственных средств, что в свою очередь снижает уровень финансовой устойчивости.

Признаком серьезных проблем в финансовом благополучии предприятия, вызванным отрицательным значением собственного капитала, являются чрезмерный уровень кредиторской задолженности. Наблюдаются задержки зарплат персонала, рост задолженности перед бюджетом, просроченные платежи за использованные кредитные средства. Поскольку компания не способна привлечь внутренние финансовые источники для финансирования текущей деятельности, приходится снижать оборачиваемость текущих пассивов и наращивать задолженность. Новые кредиты, как возможный вариант исправления ситуации, привлекать становится все сложнее, поскольку текущие финансовые показатели настораживают кредиторов. Превышение накопленной задолженностью критических нормативов неизбежно приводит к штрафным санкциям, дополнительно увеличивающим убыточность компании.

Превышение накопленной задолженностью критических нормативов неизбежно приводит к штрафным санкциям, дополнительно увеличивающим убыточность компании.

Меры по оптимизации убыточных предприятий

Из вышесказанного следует, что предприятие, допустившее снижение собственного капитала до отрицательных величин, с каждым днем будет ухудшать свое положение, если не будут предприняты неотложные меры по оптимизации прибыльности. Для разработки стратегии улучшения финансового состояния необходимо выделить действенные рычаги оптимизации, проведя структурный анализ затрат и прибыльности. Если величина убытков достигла крайне высоких значений, придется идти на радикальные меры, вплоть до сокращения производственных фондов.

Увеличив обороты имеющихся активов, компания сможет поддерживать в течение некоторого времени платежеспособность. Чаще всего в подобных ситуациях прибегают к таким действиям:

- увеличение оборачиваемости текущей дебиторской задолженности;

- наращивание доли авансовых платежей покупателей, увеличение периода авансовых выплат;

- целевое финансирование, получение дотаций.

Если компания осуществляет целенаправленную оптимизацию оборотного капитала, единовременно высвобожденные средства поддержат платежеспособность, но улучшить финансовое положение можно только через достижение прибыльности от текущей деятельности.

Несмотря на общую негативную оценку сокращения собственного и накопленного капитала, существует несколько важных уточнений. При снижении отношения собственного капитала к объему пассивов, рост абсолютного значения собственного капитала является скорее благоприятной тенденцией. Также не стоит переоценивать роль повышенных темпов роста кредиторской задолженности. При правильном использовании, заемные средства оказывают позитивное воздействие на рентабельность собственного капитала.

Какие факторы влияют на собственный капитал

Факторы, которые оказывают существенное влияние на структуру капитала, экономистами принято разделять на два основных типа в зависимости от их возникновения

- Внутренние, или эндогенные

К подобным факторам относятся те, которые можно назвать специфическими для каждой конкретной компании, определяющиеся порядком ее деятельности. Это внутренние моменты компании — особенности управления, стадии развития и тому подобное — которые

Это внутренние моменты компании — особенности управления, стадии развития и тому подобное — которые

- Внешние, или экзогенные

К таким факторам принято относить внешнее влияние на деятельность фирмы и ее финансовую политику. Как правило, это влияние связано с экономикой, политикой, законотворчеством и даже менталитетом народа, уже не говоря о таких непосредственных фактах, как уровень развития региона (или страны в целом), где функционирует компания.

К внешним факторам можно отнести следующие моменты:

- Внешняя среда компании, куда отсылаются все главные правила, определяющие порядок деятельности компании и ее поведение, начиная от юридических, и заканчивая социальными и даже экономическими правилами.

- Учет развитости рынков капитала

В зависимости от рынка, на котором действует компания, может существовать неравенство стартовых возможностей по привлечению финансирования разных участников этого процесса.

- Налоговые выплаты

Поскольку выплаты, которые касаются заемных средств, принято вычитать из налогооблагаемого дохода, тогда как дивиденды по займам — наоборот, отсюда вытекает интересная закономерность. Она связана с тем, что чем выше уровень ставки налога (конкретно — на прибыль), тем компании будет выгоднее применять заемное финансирование.

Она связана с тем, что чем выше уровень ставки налога (конкретно — на прибыль), тем компании будет выгоднее применять заемное финансирование.

- Налоговые щиты, которые не имеют непосредственной связи с заемным капиталом

- Характеристики той отрасли, в которой компания осуществляет свою деятельность

- Кредитный рейтинг фирмы

На первый взгляд, его вполне можно отнести к внутренним факторам. Однако, поскольку он присваивается рейтинговым агентством после анализа функционирования компании, а, значит, сторонней организацией, логичнее считать его внешним фактором.

Следует понимать, что одним из главных внешних факторов, на основе которых формируется структура капитала больших компаний, можно назвать еще и некоторые макроэкономические детерминанты (уровень инфляции, ставка рефинансирования и тому подобное).

Вопрос-ответ

Вопрос: Приводит ли выпуск облигаций к увеличению собственного капитала предприятия?

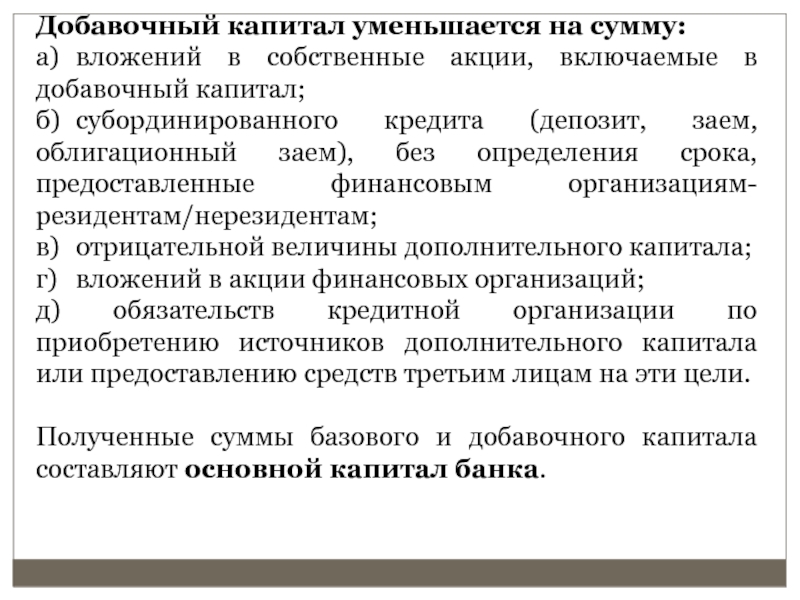

Ответ: Собственный капитал предприятия – совокупность активов организации. Существуют различные подходы к расчёту данной величины. К примеру, существуют методические рекомендации, утвержденные для кредитных организаций (Положение Банка России от 04.07.2018 N 646-П), страховщиков (Указание Банка России от 03.09.2018 N 4896-У). Так, в положении 646-П указано, что в состав источников добавочного капитала включается субординированный облигационный заем.

Существуют различные подходы к расчёту данной величины. К примеру, существуют методические рекомендации, утвержденные для кредитных организаций (Положение Банка России от 04.07.2018 N 646-П), страховщиков (Указание Банка России от 03.09.2018 N 4896-У). Так, в положении 646-П указано, что в состав источников добавочного капитала включается субординированный облигационный заем.

Порядок размещения (выпуска) облигаций зависит от организационно-правовой формы предприятия. Для ООО положения урегулированы ст.31 ФЗ от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», для АО – ст.33 ФЗ от 26.12.1995 N 208-ФЗ «Об акционерных обществах».

Важно понимать, что облигации – это инструмент займа, то есть юридическое лицо привлекает денежные средства под определённый процент. Полагаю, что увеличение собственного капитала напрямую увязано не с самим фактом размещения облигаций, а дальнейшего использования денежных средств. Если они будут использованы для пополнения активов, произойдёт и рост капитала. Если для погашения долгов – нет.

Если для погашения долгов – нет.

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию

Посмотреть пример

Поделится:

Дополнительные вклады в капитал: последствия для компаний

Активы компании с ограниченной ответственностью и активы компании с неограниченной ответственностью включают капитал, предоставленный ее акционерами. Однако при определенных обстоятельствах могут потребоваться дополнительные капитальные вложения. Обязанность произвести дополнительный платеж устанавливается, при необходимости, в операционном соглашении компании.

Содержание

- Дополнительный капитал: краткое определение

- Виды первоначальных взносов в капитал

- Дополнительные взносы в капитал и потребности в капитале

- Неспособность финансировать требование о капитале

Дополнительные взносы в капитал: краткое определение

предоставлено всеми его акционерами пропорционально. То же самое относится и к частной компании с ограниченной ответственностью (LTD). Инвестор вносит вклад в капитал, как указано в операционном соглашении. Участники соглашаются производить платежи компании в размере и в сроки, указанные в соглашении. Но иногда ООО могут потребоваться срочные денежные средства, чтобы остаться на плаву или профинансировать приобретение. Чтобы покрыть эти расходы, операционные соглашения LLC часто включают пункт о дополнительных взносах в капитал. Когда компании требуется дополнительное финансирование, она может объявить требование о капитале.

То же самое относится и к частной компании с ограниченной ответственностью (LTD). Инвестор вносит вклад в капитал, как указано в операционном соглашении. Участники соглашаются производить платежи компании в размере и в сроки, указанные в соглашении. Но иногда ООО могут потребоваться срочные денежные средства, чтобы остаться на плаву или профинансировать приобретение. Чтобы покрыть эти расходы, операционные соглашения LLC часто включают пункт о дополнительных взносах в капитал. Когда компании требуется дополнительное финансирование, она может объявить требование о капитале.Виды первоначальных взносов

Различают первоначальный и добавочный капитал . Владельцы LLC обычно могут обеспечить первоначальные взносы в капитал следующими способами:

- Инвестиции в акционерный капитал: Когда физическое или юридическое лицо вкладывает деньги в ваше LLC в форме акционерного капитала, они обычно получают взамен долю в вашем бизнесе.

Часто это предпочтительный тип первоначальных капиталовложений, потому что владельцы LLC не обязаны возвращать деньги независимо от того, успешен ли их бизнес или нет. В то же время добавление квалифицированного инвестора может также добавить в бизнес знающего партнера.

Часто это предпочтительный тип первоначальных капиталовложений, потому что владельцы LLC не обязаны возвращать деньги независимо от того, успешен ли их бизнес или нет. В то же время добавление квалифицированного инвестора может также добавить в бизнес знающего партнера. - Инвестиции в долг: Инвестиции в долг по сути являются кредитами. Инвесторы и владельцы бизнеса обычно договариваются о процентной ставке и сроках, в течение которых они должны будут окупить любые сделанные инвестиции.

- Конвертируемые долговые инвестиции: Конвертируемые долговые инвестиции представляют собой комбинацию долевых и долговых инвестиций. Владельцы ООО могут принять кредитные инвестиции, которые впоследствии могут быть преобразованы в долю в капитале компании.

Отказ для внесения первоначального взноса в капитал может привести к штрафу в размере или конфискации доли акционера в ООО. Однако потеряет ли акционер свою долю в бизнесе или нет, будет зависеть от положений, изложенных в первоначальном соглашении. Обычно также существует льготный период, в течение которого акционеры могут делать взносы.

Обычно также существует льготный период, в течение которого акционеры могут делать взносы.

Если акционер, нарушивший обязательства, ранее принял свою долю в бизнесе от кого-то другого, то правопредшественник несет ответственность за невыплаченную сумму. Однако они могут приобрести долю в бизнесе в счет суммы долга.

Дополнительные капиталовложения и капитальные требования

Операционное соглашение может содержать пункт, который предусматривает, что акционеры вносят дополнительный капитал для удовлетворения неожиданного спроса на денежные средства. Случаи, когда финансирование может потребоваться неожиданно, включают налоговые платежи, погашение долга или оплату ремонта. Соглашение может содержать установленный процент от капитала или переменные суммы. Также может быть установлен предел в размере на сумму капитала , которую компания может запросить у акционеров. Важно, чтобы потенциальные акционеры проверяли свои обязательства в отношении дополнительных взносов до заключения договора.

Решение о необходимости дополнительного финансирования обычно принимается лицами, принимающими решения, или членами правления. Если большинство проголосует за дополнительные взносы в капитал, может быть инициирован вызов капитала по номеру .

Неспособность профинансировать требование о капитале

Во многих случаях операционное соглашение предоставляет акционерам определенное количество времени для ответа на требование о капитале. Если акционер не сделает дополнительные инвестиции , могут быть серьезные последствия. Инвесторы могут быть исключены из ООО, а их доля в компании может быть размыта. Последний упоминается как « выдавливание ”. Освобожденные доли затем могут быть распределены между другими участниками.

Чтобы предотвратить потерю финансирования (или, в худшем случае, крах компании), соглашения часто позволяют другим участникам одалживать деньги, которые другой акционер не может предоставить. Затем кредит погашается по согласованной процентной ставке. Акционер, не ответивший на призыв о капитале, будет оштрафован.

Затем кредит погашается по согласованной процентной ставке. Акционер, не ответивший на призыв о капитале, будет оштрафован.

Щелкните здесь, чтобы ознакомиться с важными правовыми оговорками.

- Начало работы

Общество с ограниченной ответственностью: определение организационно-правовой формы

- Начало работы

Управлять компанией, не беря на себя ответственность за свои активы? Это возможно с компанией с ограниченной ответственностью (LLC), и именно по этой причине многие владельцы бизнеса в США выбирают эту юридическую форму. Мы объясняем, что такое ООО, его иерархию, а также перечисляем некоторые преимущества и недостатки такой бизнес-структуры.

Общество с ограниченной ответственностью: определение организационно-правовой формыКорпорации

- Начало работы

Перед регистрацией бизнеса каждый предприниматель сталкивается с одним и тем же вопросом: Какую структуру бизнеса выбрать? Чтобы вы могли с уверенностью ответить на этот вопрос, лучше всего знать разницу между корпорацией и партнерством. Здесь мы познакомим вас со многими различными типами корпораций в Соединенных Штатах и их различиями в их правах и правилах.

КорпорацииПартнерство, объяснение

- Начало работы

При создании компании следует тщательно продумать, какую организационно-правовую форму выбрать, так как от этого зависят права и обязанности акционеров и самой компании. Важно, выберете ли вы корпорацию или товарищество, и выбор организационно-правовой формы также играет роль. Если вы выберете товарищество, вам придется иметь дело с его различными правовыми формами. Мы объясняем, чем они отличаются. …

…

Выручка при покупке компании: гарантированный успех или повод для конфликта?

- Начало работы

Покупка компании дорого и рискованно. Пункт о доходах в контракте снижает риск для покупателя и создает денежный стимул для продавца поддерживать новое направление. Это связано с тем, что заработок обещает плавную, ориентированную на получение прибыли корректировку закупочной цены в дополнение к основной сумме. Однако у этого варианта есть свои подводные камни. Если вы хотите правильно использовать модель заработка,…

Выручка при покупке компании: гарантированный успех или повод для конфликта?Все, что вам нужно знать

Если вы хотите узнать, сколько дополнительного оплаченного капитала S Corp, вам нужно провести исследование, прежде чем определить, является ли S Corporation лучшим типом бизнес-структуры для вашей компании. 4 минуты чтения

4 минуты чтения

Если вы хотите узнать, сколько дополнительного оплаченного капитала S Corp, вам нужно провести исследование, прежде чем определить, является ли S Corporation лучшим типом бизнес-структуры для вашей компании. Имейте в виду, что S-корпорации называются сквозными организациями. По этой причине налоговые последствия для чистой прибыли или убытков бизнеса переходят к руководителям бизнеса. Следовательно, эти лица несут ответственность за уплату таких убытков за счет своих индивидуальных налогов.

Недостатки S Corp.

• Коммерческие убытки могут быть вычтены только в размере капитала, который каждый принципал вложил в компанию

• Переносной доход бизнеса, превышающий базис, является налогооблагаемым доходом

• Ошибки в финансовая отчетность S Corporation может привести к тому, что отчеты K-1, которые выпускаются для акционеров, будут неточными

• Независимо от того, реализовано ли вливание капитала как вклад или долг, оно, вероятно, будет облагаться налогом для принципалов

• Корпорации C облагаются налогом на корпоративном уровне, тогда как налоги корпораций S облагаются налогом на руководителей бизнеса

• Корпорация S может иметь только один класс акций, тогда как корпорация C обычно имеет как привилегированные, так и обыкновенные акции

• Корпорации S не выплачивают дивиденды, в то время как корпорации C выплачивают дивиденды

Доходы и прибыль для целей налогообложения

Если корпорация S не имеет доходов и прибыли, то бизнес должен капитализироваться за счет вкладов в капитал, а не долга. Таким образом, любые распределения уменьшат базу акционеров, помогая избежать налогооблагаемого дохода. Если первый платеж считается дополнительным оплаченным капиталом, то любые дополнительные платежи основному лицу (владельцу) считаются распределением дивидендов (или заработной платы) и подлежат налогообложению. Кредит может считаться дополнительным оплаченным капиталом, если между S corp и принципалом не существует соглашения.

Таким образом, любые распределения уменьшат базу акционеров, помогая избежать налогооблагаемого дохода. Если первый платеж считается дополнительным оплаченным капиталом, то любые дополнительные платежи основному лицу (владельцу) считаются распределением дивидендов (или заработной платы) и подлежат налогообложению. Кредит может считаться дополнительным оплаченным капиталом, если между S corp и принципалом не существует соглашения.

Акционеры S-корпорации часто выдают корпорацию денежные авансы в те годы, когда прибыль компании низка. Если есть несколько акционеров, должны быть сделаны номинальные вклады в капитал. S-корпорации могут отражать дополнительные капиталовложения в своих бухгалтерских книгах как добавочный оплаченный капитал. Это, однако, не означает, что компания обязана выпускать дополнительные акции.

Базовый расчет

Вы можете найти корректировки акционерной базы в разделе 1367 IRC. Для предприятий, работающих как корпорация S, кодекс использует акционерную базу для выполнения трех задач:

• Определить сумму, которая может быть вычтена из коммерческих убытков

• Налоговые последствия для корпоративных распределений

• Прибыль от продажи акций

Таким образом, начальная база запасов рассчитывается по формуле:

[1] с учетом суммы вклад денежных средств в бизнес;

[2] добавление скорректированной базы имущества, которое акционер внес в обмен на акции;

[3] добавьте любую прибыль, признанную при передаче; и

[4] вычесть все полученные деньги или другое имущество.

Примечательно, что акционеры корпорации S должны каждый год корректировать свою базу акций, чтобы определить текущую сумму дохода, убытка и вычетов, которые могут быть получены.

Если вы не знакомы с этой областью, вам может понадобиться помощь сертифицированного бухгалтера (CPA) в заполнении налоговых деклараций, особенно если вы являетесь акционером или руководителем корпорации типа S. Есть несколько моментов, которые CPA должны учитывать при рассмотрении налоговых последствий. К ним относятся:

• При расчете запасов CPA должны учитывать как налогооблагаемые, так и не облагаемые налогом статьи, т. е. поступления по страхованию жизни.

• CPA может рассчитать долг акционера на основе номинальной суммы кредита, который акционер предоставляет корпорации. База долга, как и база акций, не может быть ниже нуля. Когда корпорация медленно погашает долг, долговая база будет уменьшаться.

• Налогоплательщики могут использовать долговую базу для увеличения вычетов из убытков бизнеса после того, как их запасовая база была израсходована.

• База запасов должна быть равна 0 долл. США, прежде чем станет доступна база долга. С учетом сказанного, любое распределение, превышающее базу акций, будет включено в доход акционера как прирост капитала.

• Если поток коммерческих убытков уменьшает базу акций налогоплательщика, то любое последующее увеличение базы должно сначала восстановить базу долга, прежде чем она будет добавлена к базе акций.

Если вам нужна помощь в расчете суммы денег, подлежащей уплате с ваших налогов, если вы управляете корпорацией S, или вы хотите узнать больше о налоговых последствиях для управления бизнес-структурой этого типа, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы на UpCounsel приходят из юридических школ, таких как Гарвардский юридический и Йельский юридический, и в среднем имеют 14-летний юридический опыт, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Об авторе