Документы на ипотеку в втб: Какие документы нужны для ипотеки на покупку вторичного жилья — Банк ВТБ

Какие документы нужны для ипотеки на покупку вторичного жилья — Банк ВТБ

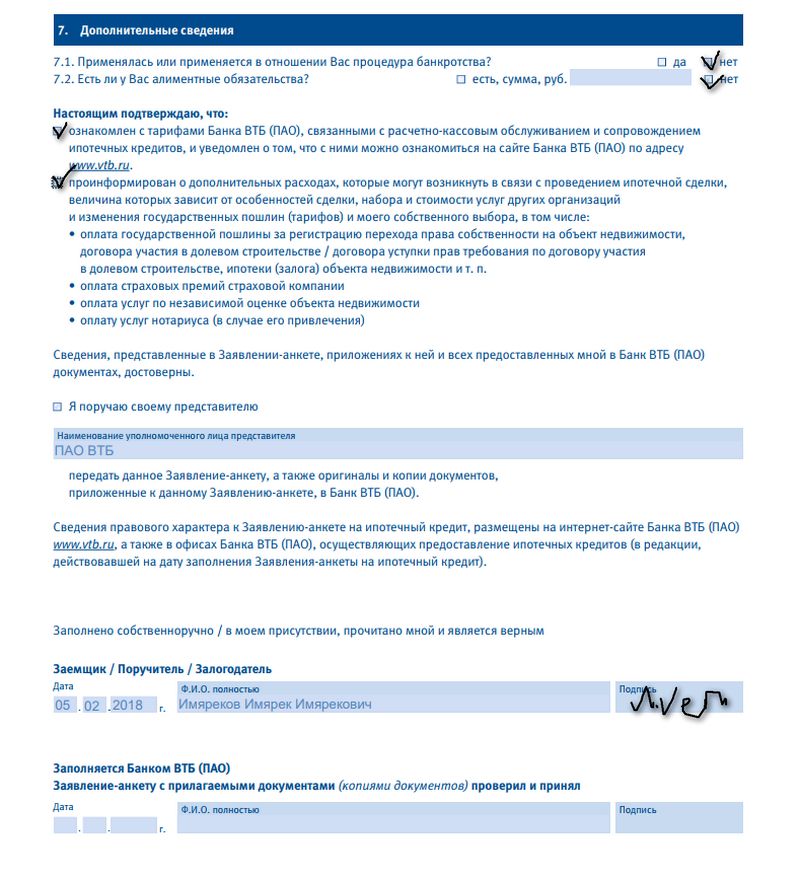

Документы заёмщика и поручителя (при необходимости), необходимые для оформления кредита:

- Заявление-анкета

- Паспорт гражданина РФ или паспорт иностранного гражданина

- Номер СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие)

- Справка о доходах физического лица (справка о доходах и суммах налога физического лица Предоставляется за истекшие месяцы текущего года и прошедший календарный год или справка по форме банка)/налоговая декларация за последние 12 месяцев. Если вы получаете заработную плату на карту ВТБ, то банк самостоятельно посмотрит зарплатные начисления

- Копия трудовой книжки, заверенная работодателем, или справка/выписка из Трудовой книжки или электронная выписка из ПФР/электронной трудовой книжкой с сайта/приложения gosuslugi.

- Документ, подтверждающий законность пребывания и занятости на территории РФ, для иностранных граждан

При рассмотрении заявки банк может попросить предоставить дополнительные документы. Перед сбором документов рекомендуем проконсультироваться с нашими ипотечными менеджерами.

скачать пдф файлКак собрать документы дистанционно

(375 КB)

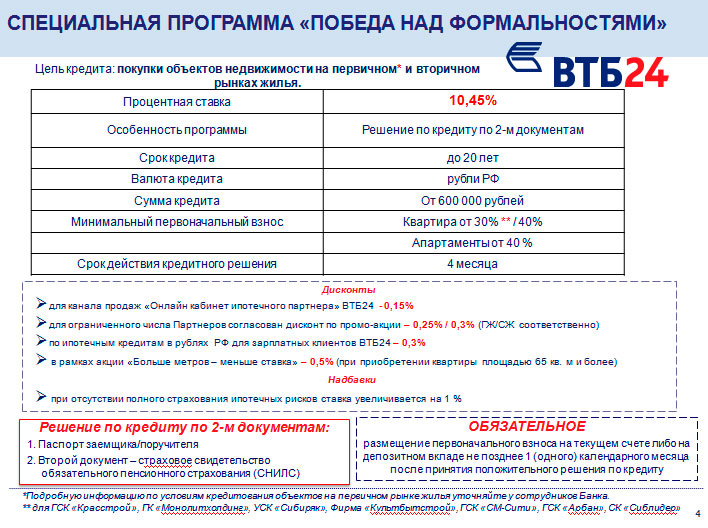

«Победа над формальностями» (решение по 2-м документам без подтверждения дохода)

Хотите получить кредитное решение в течение суток и без подтверждения дохода? Воспользуйтесь программой «Победа над формальностями». Для получение решения вам необходимо предоставить всего 2 документа:

- Паспорт РФ.

- СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие).

Особенности программы:

– первоначальный взнос не менее 30%, использование материнского капитала для взноса не предусмотрено;

– программа распространяется на покупку вторичного жилья и новостроек, а также рефинансирование ипотечных кредитов.

кейс ВТБ — Frank RG

Срок оформления ипотеки можно сократить до нескольких дней

фото: pixabayЦифровизация и улучшение клиентского опыта – два центральных тренда современного банкинга. Банкам важно показать клиентам, что использование электронных сервисов не только безопасно с точки зрения защиты персональных данных, но и создает для них дополнительный комфорт. В условиях самоизоляции возможность удаленно получать привычные услуги особенно актуальна.

Один из самых популярных и сложных в оформлении банковских продуктов – это ипотечный кредит. Банк ВТБ и системный интегратор ITFB Group разработали решение, автоматизирующее взаимодействие между банком, клиентом, застройщиком и Росреестром. Как оно работает, насколько упрощает выдачу кредита и чем отличается от «коробочных» систем?

Как было раньше. Рассмотрим процесс оформления ипотеки на примере покупке жилья в новостройке. Будущий покупатель приходит к застройщику и, выбрав квартиру, заполняет заявление на ипотеку./anketa-na-ipotechnyj-kredit-v-vtb-244.png) С заявлением он идет в банк, где после одобрения подписывает кредитный договор.

С заявлением он идет в банк, где после одобрения подписывает кредитный договор.

Затем необходимо вернуться к застройщику, чтобы составить и подписать договор долевого участия. С бумагами на руках клиент отправляется в МФЦ или отделение Росреестра. Дополнив пакет иными необходимыми документами, он подает заявление на государственную регистрацию сделки.

Наступает период ожидания, который может длиться несколько недель. Дождавшись бумажного подтверждения регистрации, покупатель должен снова сходить с ним в банк и к застройщику. Таким образом, оформление и регистрация сделки занимают не менее месяца. А также требуют от клиента массу перемещений и общения с различными должностными лицами застройщика, Росреестра и банка.

Как стало теперь. Теперь посмотрим, как выглядит процесс с применением решения банка ВТБ на примере регистрации сделки для строящегося жилья. Весь программно-аппаратный комплекс установлен на стороне банка, застройщики подключаются к системе через веб-интерфейс.

Выбрав квартиру, покупатель лично или через застройщика обращается в банк с заявлением на ипотеку. Банк рассматривает заявление и при положительном решении приглашает клиента подписать договор. Скан подписанного кредитного договора поступает в систему. Через систему его подписывает и руководитель центра ипотечного кредитования.

В ней же сотрудник банка выпускает клиенту сертификат усиленной квалифицированной электронной подписи (УКЭП). Для ее использования на смартфон клиента устанавливается приложение, куда будут приходить документы для подписания УКЭП.

Возвращаться в офис продаж не обязательно – договор можно заключить прямо из дома, подписав его с помощью УКЭП через приложение, процедура занимает около двух минут.

Подписанные документы отправляются через электронные сервисы в Росреестр. Росреестр формирует уникальный идентификатор начисления (УИН) для оплаты госпошлины, который направляется участникам сделки. Оплаченная заявка на регистрацию сделки идет в обработку в Росреестре.

Статистика по теме В систему приходит уведомление о регистрации сделки, а с ним – подписанные регистратором документы. Банк открывает аккредитив, сделка завершается.

На весь процесс уходит в среднем 2-5 рабочих дней, в зависимости от загрузки Росреестра. В результате решение позволяет в разы ускорить покупку квартиры в ипотеку, увеличивая оборот банка и освобождая клиентов от неудобств и бумажной волокиты.

Преимущества для банка. Для пользователей это портал, в котором можно формировать, согласовывать и подписывать «облачной» электронной подписью нужные для проведения сделки документы. Далее пакет документов направляется на регистрацию в Росреестр по защищенным каналам связи, в соответствии с требованиями Росреестра.

Что получает банк:

- улучшение клиентского опыта – получить ипотеку и оформить пакет документов на квартиру стало проще и быстрее

- рост оборачиваемости – сокращение срока выдачи ипотечного кредита

- возможности развития – решение было разработано под бизнес-процессы банка и может дополняться по мере появления новых задач или требований как банка, так и его партнеров или Росреестра.

В системе использованы технологии и криптографические средства, сертифицированные ФСБ России. Это обеспечивает необходимый уровень безопасности для юридически значимого электронного документооборота.

В обозримом будущем возможен полный переход ипотечного кредитования в онлайн, и подобная система – первый шаг к этому.

Результат внедрения. С использованием системы банка ВТБ был подписан первый кредитный договор для проведения ипотеки полностью онлайн. Об этом рассказал президент ГК «ПИК» Сергей Гордеев на видеосовещании с президентом РФ по вопросам развития строительной отрасли. Покупатель оформил кредит и приобрел квартиру, не покидая комнаты. Это может стать новой нормой, удобной и банкам, и их клиентам.

Вывод. Идея цифровизации электронных обращений в Росреестр для упрощения сделок с ипотекой известна и уже применяется на рынке. Однако решение, разработанное банком ВТБ совместно со специалистами ITFB Group демонстрирует иной подход к ее внедрению, основанный на информационной безопасности и кастомизации.

На рынке, где инвестиции в IT во многом определяют будущее банка, полезно иметь собственную, полностью управляемую систему, которая растет и развивается вместе с владельцем, не делая его зависимым от внешних контрагентов.

Автор — руководитель проектов по заказной разработке и интеграции компании ITFB Group Никита Щербаков

Во времена финансовых кризисов банкирам важно оставаться в курсе текущих новостей. Подпишись на наш телеграм – канал Frank RG (https://t.me/frank_rg) чтобы оперативно получать данные о ситуации в банках и экономике. Не пропусти, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Оценка квартиры для ипотеки в банке ВТБ 24 — «СитиПроф»

Любой человек мечтает жить в удобной квартире, где всем членам семьи комфортно и достаточно личного пространства. Но зачастую появляются причины, почему имеющейся площади становится недостаточно. В этой ситуации не у всех семей есть дополнительные средства на покупку нового жилья, поэтому существуют предложения от банков по получению кредита для покупки новой недвижимости. Одним из обязательных условий получения кредита является предоставление документа об экспертной оценке текущей рыночной стоимости квартиры или дома.

Но зачастую появляются причины, почему имеющейся площади становится недостаточно. В этой ситуации не у всех семей есть дополнительные средства на покупку нового жилья, поэтому существуют предложения от банков по получению кредита для покупки новой недвижимости. Одним из обязательных условий получения кредита является предоставление документа об экспертной оценке текущей рыночной стоимости квартиры или дома.

Заказ оценки квартиры позволяет установить максимальную сумму ипотеки, которую возможно получить у банка. В зависимости от других данных о заемщике (должность, оклад, кредитная история), сумма фиксируется в размере 60-80% от оценочной стоимости недвижимости.

Оставшаяся часть позволяет финансовой организации снизить риск потери вложенных денег в случае затруднений клиента с выплатой ипотеки. Банк заранее заботится о сохранении бюджета, и даже при регулярных задержках или отказе человека от погашения долга получит прибыль.

Вторым важным параметром, который поможет определить экспертиза, является ликвидность приобретаемой недвижимости. Этот термин обозначает привлекательность квартиры для последующей продажи, если банку придется забрать жилье за долги первоначального заявителя на кредит.

Этот термин обозначает привлекательность квартиры для последующей продажи, если банку придется забрать жилье за долги первоначального заявителя на кредит.

Ликвидность складывается из массы характеристик, куда входит район расположения, состояние домовладения, наличие и развитость инфраструктуры, и сходные показатели. Чем выше ликвидность, тем быстрее банк сможет продать конфискованную недвижимость. Это избавит организацию от расходов на содержание жилья и позволит вернуть сумму ипотечного займа.

Список документов для оформления ипотеки в ВТБ 24:

- Договор купли-продажи.

- Свидетельство от продавца из реестра недвижимости.

- Заверенная копия паспортных данных продавца.

- Выписка из ЕГРП.

- Документ, подтверждающий право собственности на квартиру.

- Экспертное заключение о рыночной стоимости недвижимости.

«ВТБ-Страхование» ипотека: калькулятор онлайн, стоимость.

ВТБ уже достаточно давно входит в пятерку лидеров среди финансовых организаций России. Банк предоставляет российскому населению огромное количество услуг, проводится множество финансовых операций. Ипотека и официальное страхование ипотеки не является исключением.

Банк предоставляет российскому населению огромное количество услуг, проводится множество финансовых операций. Ипотека и официальное страхование ипотеки не является исключением.

О том, какие условия, правила проведения страхования и главные особенности данного процесса действует в учреждении ВТБ, можно узнать в представленной ниже информации.

Комплексное страхование от банка ВТБ

При официальном оформлении кредитного договора на жилье, сотрудники банка предлагают потенциальному собственнику комплексное страхование. Таким образом защищается здоровье и жизнь официального заемщика, непосредственно сама квартира или дом. Благодаря подобному подходу, если с клиентом что-то случайно произойдет, его родственники и близкие будут автоматически получать посмертную компенсацию от выбранной компании.

В услуги комплексного страхования входят следующие:

- Защита недвижимого ценного имущества от разных форс-мажорных обстоятельств — возгорание, сильный потоп, разные стихийные бедствия, стремительное оседание почвы.

- Защита самого заемщика от таких факторов, как кончина, полная или частичная утрата возможности трудиться и дееспособности.

- Полноценная защита от порчи и потери собственности. В этом случае речь идет о разных подводных камнях, с которыми довольно часто сталкиваются собственники, приобретая квартиру на вторичном рынке.

Важно. Комплексная страховка дороже чем обычная. Но если заключить ее в банке ВТБ, можно получить существенное снижение процентов по ипотеке.

Каждый отдельный вид страхования, который является актуальным при оформлении жилищного кредита, стоит рассмотреть более подробно.

Страхование жилья

В процессе оформления кредитного соглашения, заемщик всегда страхуют свою квартиру. Это не просто желание каждого собственника, это важное и обязательное условие кредитного учреждения.

Благодаря страхованию достигаются следующие цели:

- При наступлении определенного задокументированного страхового случая человек не потеряет ранее вложенные денежные средства, сможет за свои средства приобрести равноценное жилье.

- Гражданину не придется тратить средства на восстановление недвижимости, если что-то неприятное произойдет с квартирой.

Страхование здоровья и жизни

Данная форма страхования не является обязательной, она исключительно добровольная. Говоря иными словами, заемщик сам выбирает, оформлять ему такой вид страхования или нет. Многие ради снижения процентов идут на подобную форму личного страхования. В случае наступления каких-либо неприятных обстоятельств в жизни, не жалеют об этом.

Основные правила страхования ипотеки ВТБ

Прежде чем оформить страховку на жилищный заем, человек должен внимательно изучить правила о ее предоставлении.

Вот самые основные из них:

- Гражданин имеет право официально застраховать имущество на полный период действия и актуальности ипотечного договора и строго на половину данного временного отрезка.

- Минимальный период оформления страховки составляет ровно 12 месяцев, меньше нельзя.

- Официальный заемщик имеет право самостоятельно выбрать, где лучше ему застраховаться. Говоря иными словами «ВТБ-Страхование» использовать совершенно необязательно.

- Если произошел несчастный случай, заемщик должен уведомить об этом страховую в обязательном порядке.

Если условия подходят человеку, он должен перейти непосредственно к самой страховке, к ее оформлению. Несмотря на то, что предоставляется свобода выбора компаний, многие выбирают программу «ВТБ-Страхование». Правила ее оформления стоит рассмотреть более подробно.

Порядок оформления страховки

Чтобы заключить официальный договор с учреждением по программе «ВТБ-Страхование» заемщик должен выполнить следующие последовательные действия:

- Прийти в отделение с документами, официально удостоверяющими личность.

- Грамотно заполнить заявку на страхование, предварительно выбрав подходящий по условиям полис.

- Запрос отдается сотруднику.

- К нему прилагаются документы.

- Сотрудники рассчитывают страховку, озвучивает ее клиенту.Человек производит оплату страховки.

Документы, которые нужно предоставить специалисту в процессе написания заявления на страхование, стоит рассмотреть более подробно.

Речь идет о таких бумагах и справках, как:

- Анкета клиента программы «ВТБ-Страхование».

- Техпаспорт на дом или на квартиру.

- Выписка из придомовой книги.

- Акт по оценке оформленной в ипотеку недвижимости.

- Официальная справка о полном отсутствии долгов по необходимым платежам.

Одновременно с этим сотрудник банка может потребовать дополнительные документы, в частности, выписку из ЕГРП, а также официальную медицинскую справку, подтверждающую отсутствие заболеваний и так далее.

Стоимость страховки ВТБ

Точных размеров отчислений не существует. Окончательная сумма полиса зависит от разных моментов:

- Стоимость дома или квартиры, особенности ее места расположения.

- Качественное состояние дома или квартиры, взятых в кредит.

- Сумма средств, которые банк предоставил человеку.

- Общие условия и риски, соответствующих прописанной в договоре информации.

- Размер первого взноса.

На сайте ВТБ есть онлайн-калькулятор, где желающий оформить договор, может рассчитать примерную стоимость необходимых для перечисления взносов.

Как выглядит договор?

Если гражданина устраивают все условия и суммы необходимых денежных взносов, он может подписывать договор. Но предварительно его нужно изучить на предмет наличия следующих важных пунктов:

- Данные о страхователе и страховщике.

- Категория имущества;данные о рисках.

- Сумма выплаты по страховке.

- Период актуального действия договора.

- Размер установленного страхового тарифа.

- Права и обязанности всех участников и сторон страхового соглашения.

Прочитав, изучив прописанную в соглашении информацию, можно ставить там свою подпись.

Как оплачивать взносы?

Банк предоставляет несколько способов оплаты:

- Внесение суммы в кассу;

- Совершение безналичного перечислениям;

- Посредством мобильного приложения банка или онлайн-сервиса.

Сделано все для того, чтобы клиенту банка было удобно и комфортно перечислять необходимые денежные суммы.

Полезные советы по оформлению

Перед подписанием требуется внимательно прочитать его. Например, если в соглашении будет прописано, что защита здоровья и жизни заемщика является обязательным, подпись на ставится. Это прямое нарушение законодательства и прав человека. Как уже отмечалось выше, организация имеет права настаивать только на защите недвижимости.

Клиент имеет право самостоятельно выбрать страховую компанию, где можно страховаться. ВТБ тесно сотрудничает со следующими организациями — «Альфастрахование», » Компания Макс», а также «Ингосстрах» и так далее.

Заключение

Страхование является обязательным условием.

Без него заем предоставлен не будет. Если грамотно оформить страховку по программе «ВТБ-Страхование», можно сэкономить большое количество времени. Услугам оформляется за один день. Покупаемое в кредит жилье страховать нужно в обязательном порядке. Что касается собственной жизни и здоровья, то в данном случае страховка является исключительно добровольной.

Ипотечный кредит для иностранных граждан

«Росбанк Дом» не ограничивается работой только с российскими гражданами, его программы актуальны и для жителей других стран. Ипотека иностранным гражданам доступна как в Москве, так и в других городах России.

«Росбанк Дом» не ограничивается работой только с российскими гражданами, его программы актуальны и для жителей других стран. Ипотека иностранным… Финансы

Необходимые документы

Банк дает ипотеку иностранным гражданам, при условии предоставления следующих документов:

паспорт, ксерокопия всех его страниц, нотариально заверенный перевод;

документальное обоснование законного нахождения на территории РФ, например, вид на жительство;

справки от работодателя: трудовой договор, справка 2-НФДЛ или по форме банка, разрешение на работу.

Это примерный список. Точный перечень документов вы можете уточнить по телефону горячей линии или воспользовавшись помощью специалистов в офисе.

Требования к заемщику-иностранцу

Условия предоставления ипотеки иностранным гражданам точно такие же, как и для российских. Возраст на день подачи заявки — минимум 21 год. К моменту погашения долга по графику заемщику не должно исполниться больше 65 лет. Важным требованием является ликвидность объекта.

Важно, чтобы заемщик имел стабильную работу, достаточный для выплаты долга доход и первоначальный взнос. Если у иностранного гражданина есть необходимость, то для повышения шанса одобрения ипотечного кредита потребуется привлечь поручителей и созаемщиков.

Специальное предложение для граждан СНГ

«Росбанк Дом» разработал специальные условия получения ипотечного кредита для граждан СНГ: Азербайджана, Армении, Грузии, Казахстана и других. Особые привилегии установлены для жителей Беларуси, им не нужно предоставлять миграционную карту. Все вопросы по льготному кредитованию можно задать на сайте сообщества «Росбанк Дом».

Все вопросы по льготному кредитованию можно задать на сайте сообщества «Росбанк Дом».

Доступные для оформления программы

Оформить ипотечный кредит для иностранных граждан можно по любой программе «Росбанк Дом». Он специализируется только на выдаче ипотеки, поэтому предлагает большой ассортимент вариантов, включая уникальные продукты, которых не встретить в других банках.

Какими предложениями могут воспользоваться заемщики:

Покупка квартиры или доли, например, на первичном или вторичном рынке, в строящемся объекте. Что касается доли, то речь идет только о последней доле в квартире.

Приобретение дома. Это может быть таунхаус, дом с земельным участком или его часть.

На комнату. Отличный вариант для приобретения недорогого жилья, к примеру, комнаты в коммунальной квартире или в общежитии.

Покупка апартаментов, как готовых, так и в строящихся комплексах.

На гараж или машиноместо в готовых, строящихся домах, в отдельных гаражных комплексах.

Рефинансирование — возможность поменять условия кредитования на более подходящие.

И другие предложения.

Оформление ипотеки иностранными гражданами

Алгоритм получения кредита точно такой же, как и для граждан РФ. Для начала клиент должен собрать первичный пакет документов и отправить заявку на рассмотрение. В «Росбанк Дом» реализована возможность обращения в банк через интернет. Для этого разработан специальный сервис «Росбанк Дом», с его помощью легко отправить справки на проверку. Предварительное решение по онлайн-обращению поступает за 5-10 минут.

Если заявка одобрена, заемщик записывается на сделку, посещает офис в назначенное время и далее может приступать к поиску недвижимости. Весь процесс оформления сопровождается менеджерами, которые окажут профессиональную помощь. Они помогут собрать документы, укажут на требования к объекту, подберут оптимальную программу страхования, организуют оценку и пр. Если вы еще думаете, в какой банк обратиться, рассмотрите предложение «Росбанк Дом». Он работает с иностранными гражданами и предлагает привлекательные условия получения ипотеки.

Если вы еще думаете, в какой банк обратиться, рассмотрите предложение «Росбанк Дом». Он работает с иностранными гражданами и предлагает привлекательные условия получения ипотеки.

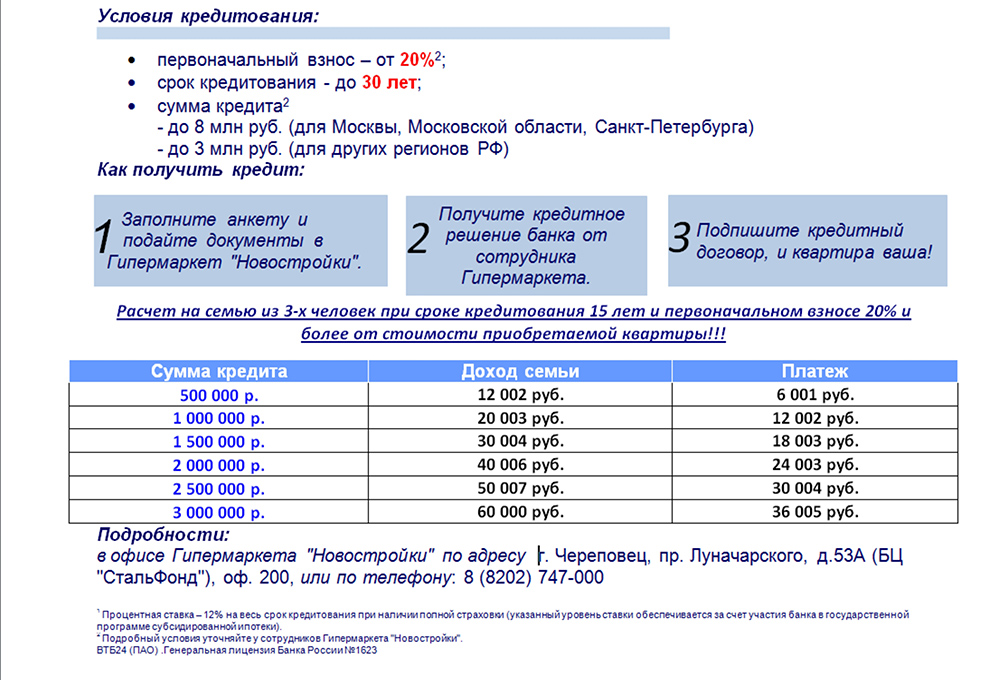

Условия ипотеки от ВТБ Череповец

Если Вы решили покупать квартиру в строящемся доме, то Вы можете воспользоваться ипотекой от Банка ВТБ. Гипермаркет « Новостройки» уже давно является партнером Банка ВТБ.

За это время выработан очень четкий алгоритм взаимодействия между нами, покупателем и Банком. Так как в приоритете у нас деятельность на первичном рынке, подобрать интересующий Вас объект недвижимости для нас не сложно.

Мы сотрудничаем со всеми застройщиками города, и поэтому, являясь экспертами на рынке новостроек, поможем выбрать максимально выгодный для покупателя вариант. Подать заявку на одобрение от Банка ВТБ Вы можете прямо в нашем офисе. Наш специалист оперативно проинформирует Вас о пакете документов, необходимых для подачи заявки.

На всех этапах по проведению сделки с Вами будет и специалист от Гипермаркета « Новостройки» и специалист от Банка ВТБ. Для гарантии чистоты сделки существует отдел безопасности Банка. Юристы отдела тщательно проверяют все объекты недвижимости, выбранные Вами. В Банке существуют различные программы по приобретению недвижимости для различных категорий граждан.

Для гарантии чистоты сделки существует отдел безопасности Банка. Юристы отдела тщательно проверяют все объекты недвижимости, выбранные Вами. В Банке существуют различные программы по приобретению недвижимости для различных категорий граждан.

Большой опыт по приобретению квартир с использованием материнского капитала. Невысокие проценты по ипотеке и гибкий подход к каждому клиенту делают доступным приобретение новых квартир.

С нашей стороны мы даем самую высокую оценку специалистам Банка ВТБ и рекомендуем Вам профессионалов своего дела. Ипотека ВТБ, при сотрудничестве с Гипермаркетом «Новостройки» это доступно, оперативно, безопасно. Ждем Вас в наших офисах.

Условия ипотечного кредитования в ВТБ (ПАО):

Базовые условия (ГЖ/СЖ)

- Ставка от 8,2%* (для клиентов гипермаркета «Новостройки»)

- Первоначальный взнос от 10%**

- Срок кредитования до 30 лет

- Особенности программы: На все типы жилья.

Больше метров — меньше ставка

- Ставка от 7,6%* на квартиры от 100 м2

- Первоначальный взнос от 20%

- Срок кредитования до 30 лет

- Особенности программы: Первоначальный взнос от 20%. Специальные условия на квартиры от 100 м2. На вторичном рынке.

Победа над формальностями (ипотека по 2 документам)

- Ставка от 7,4%*

- Первоначальный взнос на новостройки от 20%

- Первоначальный взнос на готовое жилье от 20%

- Срок кредитования до 20 лет

- Особенности программы:Решение по ипотеке по паспорту и СНИЛС в течении 1 суток.

Ипотека с господдержкой для семей с детьми

- Ставка 5%* в том числе на рефинансирование

- Первоначальный взнос от 15%

- Срок кредитования до 30 лет льготная ставка действует весь срок кредита.

- Особенности программы: Жилье должно приобретаться у юридического лица, кроме инвестиционного фонда и его управляющей компании. МСК учитывается в качестве первоначального взноса.

Программа «Зарплатные клиенты»

- Ставка от 7,9%*

- Первоначальный взнос от 10%**

- Срок кредитования до 30 лет

Программа с ПВ от 50%

- Ставка 7,4%*

- Первоначальный взнос от 50%

- Срок кредитования до 30 лет

* Ставки указаны при условии оформления комплексного страхования. В случае оформления страхового полиса только по риску утраты (гибели) или повреждения приобретаемой квартиры процентная ставка увеличивается на 1% годовых от указанной выше. Страхование осуществляется в соответствии с тарифами страховой компании.

**По кредитам с первоначальным взносом менее 20% применяется надбавка к ставке в размере 0,5% за исключением кредитов с использованием средств материнского капитала и по программе «Ипотека для военных».

Страхование при ипотеке 🏠 (оформлении ипотечного кредита): получение полиса от компании

Лимит возмещения

Установленный в договоре страхования предельный размер выплат страхового возмещения за весь срок действия страхования, после чего действие договора страхования прекращается.

Страховая премия

Плата за страхование, которую должен оплатить страхователь либо его представитель.

Страховой риск

Предполагаемое событие, на случай наступления которого заключается договор страхования.

Страховой случай

Свершившееся событие из числа предусмотренных договором страхования и повлекшее обязанность страховщика выплатить страховое возмещение.

Страховая сумма

Определенная договором страхования денежная сумма, исходя из которой устанавливаются размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая. При страховании имущества страховая сумма может быть установлена равной или ниже его страховой стоимости.

Страховое возмещение

Сумма, которую получает лицо, в пользу которого заключен договор страхования, или его законный представитель при наступлении страхового случая.

Убыток

Это факт наступления страхового случая.

Ущерб

Денежные потери лица, в чью пользу заключен договор страхования, в результате наступления страхового случая.

Форма страхового возмещения

При страховании имущества предусмотрена денежная форма возмещения (выплата осуществляется в рублях на расчетный счет лица, в пользу которого заключен договор страхования).

Франшиза

Определенная договором часть ущерба, не подлежащая возмещению страховщиком, установленная в процентах от страховой суммы или в фиксированном денежном выражении.

Страховщик

Страховая организация, созданная в соответствии с законодательством Российской Федерации для осуществления деятельности по страхованию и получившая лицензию на осуществление соответствующего вида страховой деятельности в установленном законом порядке.

Договор страхования

Под договором страхования понимается соглашение между страхователем и страховщиком, согласно которому страховщик за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) обязуется возместить лицу, в пользу которого заключен договор страхования, в пределах определенной договором страховой суммы причиненный вследствие этого события ущерб в размере (ограничении) и порядке, определенными правилами и/или договором страхования. Договор страхования является совокупностью страхового полиса и текста правил страхования, на основании которых он заключен, а также приложений к страховому полису (при их наличии).

Правила страхования

Условия страхования, определяющие права и обязанности сторон по договору страхования, объект страхования, перечень страховых случаев и исключении, при которых страховщик освобождается от ответственности. Текст правил страхования является неотъемлемой частью договора страхования.

Страхователь

Юридическое или дееспособное физическое лицо, которое заключает договор страхования в свою пользу или в пользу третьего лица (выгодоприобретателя) и уплачивает страховые взносы по такому договору. Заключение договора страхования в пользу страхователя возможно только при наличии у страхователя основанного на законе, ином правовом акте или договоре интереса в сохранении застрахованного имущества. При заключении договора страхования в пользу выгодоприобретателя страхователь может не обладать имущественным интересом.

Застрахованное лицо

Физическое лицо, чья жизнь, здоровье и трудоспособность являются объектом страховой защиты в договоре ипотечного страхования.

Выгодоприобретатель

Назначаемое страхователем физическое или юридическое лицо, имеющее основанный на законе, ином правовом акте или договоре интерес в сохранении застрахованного имущества (имущественный интерес), в пользу которого заключен договор страхования.

Срок страхования

Время действия договора, как правило, совпадает со сроком действия договора ипотечного кредитования.

Срок действия договора

Время, в течение которого-страховщик обязуется совершать выплаты страхователю или выгодоприобретателю при наступлении страховых случаев, указанных в договоре.

Территория страхования

Определенная в договоре страхования территория (страна, область, маршрут и т.п.), в пределах которой наступивший страховой случай в период действия договора страхования влечет за собой обязательства страховщика по выплате страхового возмещения. Для объектов имущества и гражданской ответственности территорией страхования является адрес места нахождения имущества, при страховании гражданской ответственности за действия животных территорией страхования является территория Российской Федерации.

Неполное пропорциональное страхование

Условие о неполном пропорциональном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества и выплата страхового возмещения производится в той же пропорции к сумме ущерба, в какой и страховая сумма относилась к страховой стоимости.

Неполное страхование

Условие о неполном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества. При этом выплата страхового возмещения может производится как с учетом отношения страховой суммы к страховой стоимости (неполное пропорционально страхование), так и без учета этого отношения (неполное непропорциональное страхование).

Полное страхование

Условие о полном страховании означает, что установленная в договоре страховая сумма равна страховой стоимости имущества

Неполное непропорциональное

Условие о неполном непропорциональном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества и выплата страхового возмещения производится без учета пропорции, в какой страховая сумма относилась к страховой стоимости.

Износ

Постепенное уменьшение первоначальной стоимости имущества в процессе его использования.

Система возмещения

Под системой возмещения понимается порядок учета износа на заменяемые материалы / детали при частичном повреждении имущества: система возмещения «Новое за старое» предполагает, что на заменяемые материалы / детали при частичном повреждении износ не начисляется (выплата равна стоимости новых деталей), система возмещения «Старое за старое» предполагает, что на заменяемые материалы / детали при частичном повреждении начисляется износ за время эксплуатации поврежденного имущества (выплата равна стоимости новых деталей за минусом износа за период эксплуатации)

Страховая стоимость

Действительная, фактическая стоимость имущества для целей страхования. Для определения страховой стоимости применяются различные методы экономической оценки, как правило при страховании загородной недвижимости, отделки и инженерного оборудования страховая стоимость приравнивается к восстановительной стоимости (с учетом износа), а при страховании движимого имущества, конструктивных элементов квартир / таунхаусов — к рыночной (за минусом износа).

Финансирование с использованием возвратных средств поставщика

Независимо от того, являетесь ли вы начинающим инвестором или опытным инвестором, знание тонкостей финансирования и получение правильных советов имеют решающее значение для вашего дальнейшего успеха.

Мы наблюдаем ужесточение правил кредитования, и ожидается, что они будут ужесточаться, особенно в связи с изменением экономической ситуации. Мы видели, как амортизация упала с 40 до (25) лет в большинстве случаев, более жесткие правила для покупок в качестве самозанятых, особенно если вы не показываете большой доход в своих налоговых декларациях, а также увеличение требований к первоначальному взносу с годами. для сдачи в аренду.

Хорошая новость заключается в том, что, несмотря на ужесточение правил, вы все равно можете покупать и получать прибыль от инвестиций в недвижимость. Это просто означает, что теперь вам, возможно, придется расширить круг кредиторов и стратегии финансирования, с которыми вы имеете дело. Это также может означать некоторое увеличение стоимости ведения бизнеса.

В этом выпуске мы обсуждаем одну из ключевых стратегий финансирования, которую могут использовать инвесторы для снижения собственных финансовых расходов и экономии времени: возврат ипотечных кредитов поставщиком.

Что возвращает продавец?

VTB или Vendor Take Back — это когда продавец (продавец) недвижимости предоставляет вам часть или все ипотечное финансирование для покупки своей собственности. Этот тип финансирования более распространен для коммерческой недвижимости (включая многоквартирные дома), однако вы можете воспользоваться этой стратегией при покупке жилья. ВТБ также может потребовать от продавца покрытия одной или нескольких ваших заключительных расходов, таких как налог на передачу земли, плату за оценку, исследование или подачу заявления.

Зачем рассматривать возврат от поставщика

Есть много причин, по которым финансирование, организованное продавцом, может быть привлекательным для вас как покупателя:

1. Покупка проблемной недвижимости. Если вы слабоумный или хотите купить проблемную недвижимость с намерением улучшить / обновить ее для увеличения стоимости, тогда вам может пригодиться ВТБ просто потому, что некоторые кредиторы могут уклоняться от кредитования такой собственности или могут предоставлять ссуду под колоссальные процентные ставки . Имея дело с проблемной недвижимостью, часто бывает выгодно профинансировать покупку за счет комбинации ВТБ, кредитной линии и собственных денежных средств, а затем обратиться к кредитору после того, как вы приведете недвижимость в соответствие с определенными стандартами.

2. Вы не можете получить финансирование из стандартных источников кредитования. Право на участие в ВТБ — это вопрос переговоров с продавцом, в то время как получение ипотеки требует, чтобы вы соответствовали требованиям кредитора. Если ваша заявка на финансирование была отклонена и вы исчерпали свои источники, вы можете оплатить покупку через продавца. Ваша способность вести переговоры о ВТБ будет зависеть от того, насколько мотивирован продавец и его желание и дальше связывать свой капитал с недвижимостью.

3. Увеличьте рентабельность инвестиций. Предположим, у вас есть 50 000 долларов в качестве первоначального взноса для покупки следующей инвестиционной собственности. В современном мире это 20% первоначальный взнос при покупке на сумму 250 000 долларов.

Если бы вы смогли организовать первое ипотечное финансирование этой собственности на 80% от стоимости, ваша первая ипотечная ссуда составила бы 200 000 долларов. Если вы можете договориться с продавцом о ВТБ за 10% от суммы покупки, что составляет 25000 долларов, то вы фактически снизили свой первоначальный взнос за эту недвижимость до 25000 долларов и, как результат, повысили рентабельность инвестиций за счет более низкой денежные затраты.

4. Купите более просторную недвижимость на такую же или меньшую сумму средств. Как показано в приведенном выше примере, вы можете купить недвижимость за 250 000 долларов, вложив 50 000 долларов в качестве первоначального взноса.

На ту же сумму средств вы можете купить недвижимость за 500 000 долларов, если вам удалось оформить первую ипотеку ВТБ на 90% стоимости.

5. Экономьте время и деньги, связанные с традиционным финансированием. Существуют различные расходы, связанные с финансированием собственности. Эти затраты обычно намного выше в коммерческой недвижимости и включают, помимо прочего, следующее: оценка, обследование, сборы с кредитора, сборы за экологический анализ и сборы ипотечного страховщика.Помимо затрат, процесс утверждения ссуды может быть длительным — в зависимости от сложности сделки — и часто требует предоставления кредитору одного или нескольких подтверждающих документов, таких как: подтверждение дохода и трудоустройства, сведения о ваших существующих имущество, кредитные, банковские выписки и налоговые отчеты. Возврат продавца экономит ваше время и расходы, связанные с получением одобрения, поскольку вы имеете дело непосредственно с продавцом.

Также стоит отметить, что в случае ВТБ обычно нет штрафа за предоплату ипотеки до истечения срока, тогда как в случае традиционных кредиторов, таких как, например, банки, вы понесете штраф за досрочную выплату ипотеки. до конца срока.

6. Вы можете позволить себе платить больше за недвижимость. Заключив переговоры с ВТБ с выгодными процентами и условиями, вы сможете предложить продавцу более высокую цену за его недвижимость, что сделает ваше предложение более привлекательным.

Какую максимальную сумму возврата вы можете получить от продавца?

Если вы ведете переговоры о ВТБ в качестве первой ипотеки, то сумма ссуды к стоимости (отношение суммы, которую продавец ссужает вам ссуду к цене покупки) зависит от того, что вы согласовываете с продавцом.Мы видели, как покупатели могли оформить Первую ипотеку ВТБ на сумму до 90% от цены, по которой они покупают недвижимость.

Если вы устраиваете ВТБ на вторую позицию; это означает, что вы собираетесь в учреждение для получения первой ипотечной ссуды; тогда максимальная сумма, которую вы можете использовать в ВТБ, составляет 10% от покупной цены.

Разрешают ли кредиторы возвращать деньги продавцу?

Не все кредиторы допускают ВТБ. Ваш консультант по кредитованию сможет помочь вам заключить сделку с подходящими кредиторами, которые поддерживают эту стратегию.

Если вы планируете использовать ВТБ для конкретной сделки, важно раскрыть эту информацию своему консультанту по кредитованию.

Каковы ставки и условия возврата продавца?

Ставка и условия по ВТБ договорные. Однако в большинстве случаев продавец взимает с вас более высокую процентную ставку, чем та, которую вы обычно получаете через свой банк. Это отражает более высокие риски, которые кредитор готов принять.

Условия ВТБ могут отличаться от выплат только процентов с однократным платежом в конце срока или выплат по процентам и основной сумме.

Почему продавец согласится на такую сделку?

Преимущества ВТБ для продавца множество, в том числе:

1. Ежемесячный денежный поток. ВТБ предоставляет продавцу ежемесячный денежный поток после продажи недвижимости. Некоторые продавцы, вероятно, будут взимать более высокие процентные ставки по своим кредитам, чем рыночные, что увеличивает их общую доходность и постоянный денежный поток

2. Получение более высокой цены на свою собственность. Продавец, предоставляющий ВТБ на привлекательных условиях, может потребовать более высокую цену за свою недвижимость

3.Отсрочка налогов. Вместо того чтобы облагаться налогом на полную прибыль от прироста капитала от продажи своей инвестиционной собственности, продавец может отложить уплату налогов на некоторые из этих приростов капитала в течение 5 лет, оформив ипотеку ВТБ.

4. Избегание штрафов за предоплату по существующим заблокированным кредитам. Если у собственности есть заблокированная ссуда, продавец может продать без необходимости вести переговоры с кредитором о более высокой сумме ссуды или разрешении уступить или погасить ссуду; экономия времени и денег продавца

5.Продажа на медленном рынке. Предложение ВТБ на стагнирующем рынке дает покупателям дополнительный стимул. Это также помогает продавцу успешно продать трудно продаваемую недвижимость

Каковы риски ВТБ?

Несмотря на свои преимущества, ипотеку ВТБ следует оформлять с осторожностью. Это сложно, и вам всегда следует проконсультироваться с юристом по недвижимости, чтобы просмотреть всю документацию и провести комплексную проверку. С точки зрения продавца, он / она сталкивается с риском неисполнения обязательств.С точки зрения покупателя, он может столкнуться с необходимостью выплатить ипотечный кредит ВТБ единовременно, если продавец умирает, обанкротится или ему потребуется ликвидировать свое имущество.

ВТБ — Ипотека

Стандартная ипотека за счет АИФ

Ипотечный кредит со скидкой

Стандартная ипотека за счет АИФ

| Период : | Максимум 25 лет |

| Сумма кредита : | Максимум 150 000 AZN |

| Первоначальный взнос: | Не менее 15% от рыночной стоимости недвижимости |

Процентная ставка: | Годовой 8 % |

| Вид оплаты: | Аннуитет |

| Гарантия: | Частный дом или квартира |

| Страхование: | Застрахованы жизнь и трудоспособность заемщика; Не менее суммы кредита на имущество, застрахованное ипотекой. |

Ипотечный кредит со скидкой

| Период: | Максимум 30 лет |

| Сумма кредита: | Максимум 100000 AZN |

| Первоначальный взнос | Не менее 15% от рыночной стоимости недвижимости |

Процентная ставка: | Годовой 4% |

| Вид оплаты: | Аннуитет |

| Гарантия: | Частный дом или квартира |

| Я nsurance: | Застрахованы жизнь и трудоспособность заемщика; Не менее суммы кредита на имущество, застрахованное ипотекой. |

Необходимые документы

Основные документы, которые необходимо предоставить для получения ипотечной ссуды

• Документы, необходимые для получения ипотечной ссуды

- Удостоверение личности и ее копия заемщика (совместного заемщика)

- Свидетельство о браке (или свидетельство о разводе) (копия документа).

- Удостоверения личности (копия документа) совершеннолетних членов семьи, проживающих вместе с Заемщиком (совладельцем)

- Удостоверения личности или свидетельство о рождении (копия документа) несовершеннолетних членов семьи, проживающих вместе с Заемщиком (совместным заемщиком)

- Трудовой договор с Заемщиком (совместным заемщиком) или копия трудовой книжки, подтвержденной отделом кадров на его рабочем месте.

- Документы, подтверждающие доход Заемщика (совместного заемщика) (справка с основного или дополнительного места работы и т. Д.

• Документы, необходимые для оформления ипотеки

- Документ (выписка из государственной регистрации), подтверждающий право собственности на загрузку жилой площади по ипотеке и технический паспорт (при необходимости).

- Документ, подтверждающий неприложение предмета ипотеки иными обязательствами и лимитами.

- Справка о зарегистрированных лицах на погрузку жилого помещения по ипотеке.

- Копия согласия мужа / жены, иных зарегистрированных совершеннолетних членов семьи в нотариальный орган на продажу ипотечного объекта без суда и залог. Если собственником ипотечного объекта является несовершеннолетний, копия согласия попечительских и попечительских органов в рамках его интересов.

- Акт оценки предмета ипотеки.

• Документы, которые необходимо предоставить после оформления ипотеки

- Происхождение ипотечного договора (Составного договора) и ипотечной бумаги, а также документов, подтверждающих их государственную регистрацию.

- Документы, подтверждающие страхование объекта ипотеки от смерти и потери трудоспособности Заемщика и выплату страховых выплат.

- Копия договора купли-продажи жилой площади.

- Копия удостоверения личности продавца жилого помещения (для физических лиц).

• Документы, которые необходимо предоставить, если Заемщик — частный собственник

- Свидетельство о постановке собственника на учет в налоговом органе (копия).

- Налог на прибыль принимается налоговым органом или по упрощенной налоговой декларации.

• Документы, которые необходимо предоставить дополнительно, если заемщик из социальной категории

Документ, подтверждающий принадлежность Заемщика к социальной категории.Примечание: копии предоставленных документов должны быть нотариально заверены.

Возвратная ипотека у продавца — обзор, как это работает, пример

Что такое ипотека с возвратом кредита у продавца?

Возвратная ипотека продавца относится к типу ипотеки, при которой покупатель недвижимости получает ссуду от покупателя для обеспечения продажи собственности.Это также называется ипотекой возврата продавца.

Возвратные ипотечные кредиты поставщика предоставляют преимущества как продавцу, так и покупателю сделки. Продавец может продать свою собственность, а покупатель может приобрести собственность сверх установленных банком ранее установленных лимитов финансирования.

Как работает возвратная ипотека со стороны продавца

Обычно, когда покупатель желает купить недвижимость и профинансировать покупку с помощью ссуды, покупатель обращается за финансированием в банк или другое финансовое учреждение.Однако, если финансирования, предоставленного банком или финансовым учреждением, недостаточно для финансирования покупки, покупателю может потребоваться поиск второго залогового финансирования. Залог — это законное право требовать залог в собственности, предоставленной владельцем собственности кредитору. Залог обычно используется как просто относится к требованию или законному праву на активы, используемые для погашения долга. Если задолженность не погашена, то сначала выплачиваются кредиторы, удерживающие первого залога, а кредиторы, удерживающие второе удержание, получают последующее требование.

Банки и финансовые учреждения предоставляют ссуды в зависимости от кредитоспособности покупателя, который берет деньги в долг. Кредитное качество обычно оценивается с помощью кредитного рейтинга Кредитный рейтинг Кредитный рейтинг — это число, отражающее финансовое и кредитное положение человека и его способность получить финансовую помощь от кредиторов. Кредиторы используют кредитный рейтинг для оценки квалификации потенциального заемщика для получения ссуды и конкретных условий ссуды. или кредитный рейтинг, который указывает на кредитный риск заемщика и вероятность дефолта по ссуде.

В ипотеке с обратной передачей продавца продавец сохраняет за собой долю в капитале или праве собственности на недвижимость. Продавец продолжает владеть определенным процентом от стоимости собственного капитала собственности, равной ссуде. Двойное владение продолжается до тех пор, пока покупатель не выплатит основную сумму. Основной платеж. Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов, взимаемых по ссуде.кредита плюс проценты. Второе залоговое право гарантирует возврат кредита. Если покупатель не выполняет свои обязательства и не выполняет договорных обязательств, то продавец может стать владельцем собственности.

Традиционная ипотека против ипотеки с возвратом от продавца

Традиционная ипотека

Традиционная ипотека часто предоставляется банком. Ипотека — это вид долгового инструмента, который обеспечивается залогом недвижимого имущества.Традиционная ипотека часто бывает в форме ипотеки с фиксированной процентной ставкой, при которой с заемщика взимается фиксированная процентная ставка в течение всего срока действия ссуды. Ипотечные кредиты обычно выдаются на срок 10 или 30 лет.

Процентные ставки по ссуде от банка или финансового учреждения могут зависеть от следующих факторов:

- Размер ссуды

- Срок ссуды

- Кредитное качество заемщика

Все вышеперечисленные факторы относятся к риск, который берет на себя кредитор.Крупная ссуда, долгосрочная ссуда или ссуда, предоставленная заемщику с низким кредитным качеством, — все это увеличивает риск, который берет на себя кредитор. Таким образом, кредитору компенсируется более высокая процентная ставка.

Ипотека с возвратом кредита у поставщика

Ипотека с возвратом кредита у продавца обычно оформляется дополнительно вместе с традиционной ипотекой. Покупатель будет использовать недвижимость в качестве залога по ипотечному кредиту. Затем банк или финансовое учреждение может подать иск на дом в случае невыполнения покупателем ссуды.

В случае обращения взыскания на закладную Когда домовладелец перестает платить по ссуде, использованной для покупки дома, дом считается отчужденным. В конечном итоге это означает, что владелец банка или финансового учреждения может выселить жильцов и перепродать собственность, используя доход от продажи для погашения ипотечной задолженности. Продавец также может сделать то же самое в случае возврата ипотеки продавца.

Поскольку ипотека с возвратом продавца является вторым залогом, она сопровождается вторым или второстепенным требованием по активам.При дополнительном риске продавец должен получить более высокую процентную ставку. Вот почему, как правило, ипотека с возвратом денег у продавца имеет более высокую процентную ставку, чем традиционная ипотека.

Пример ипотеки с возвратом продавца

Рассмотрим пример, когда покупатель желает купить дом за 1 000 000 долларов. От них требуется внести 20% первоначальный взнос по ипотеке с фиксированной процентной ставкой, предоставленной банком. Первоначальный взнос должен составлять 200 000 долларов США (1 000 000 долларов США x 20%).Тем не менее, покупатель берет ипотеку продавца, чтобы профинансировать 200000 долларов.

Продавец недвижимости ссужает покупателю 100 000 долларов в счет первоначального взноса по ипотеке и выплачивает оставшуюся часть в размере 100 000 долларов. Теперь недвижимость включает два отдельных кредита:

1. Ипотечный кредит с фиксированной ставкой в размере 800 000 долларов, причитающийся банку; и

2. Возвратная ипотечная ссуда продавца в размере 200 000 долларов, причитающаяся продавцу.

Дополнительные ресурсы

CFI является официальным поставщиком сертификата CBCA® коммерческого банковского и кредитного аналитика (CBCA) ™. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, охватывающим финансы, бухгалтерский учет и т.д. кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое.программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы помочь вам стать финансовым аналитиком мирового уровня и продвинуть вашу карьеру в полной мере, эти дополнительные ресурсы будут очень полезны:

- Кредитный рейтинг Кредитный рейтинг Кредитный рейтинг — это мнение определенного кредитного агентства относительно способности и готовность юридического лица (правительства, бизнеса или физического лица) выполнить свои финансовые обязательства в полном объеме и в установленные сроки.Кредитный рейтинг также означает вероятность дефолта должника.

- Ссуды с фиксированной процентной ставкой Ссуды с фиксированной ставкой Ссуды с фиксированной ставкой — это тип ссуды, при котором процентная ставка остается неизменной в течение всего срока ссуды или части срока ссуды. Большинство заемщиков

- Вероятность дефолта Вероятность дефолта Вероятность дефолта (PD) — это вероятность невыполнения заемщиком своих обязательств по выплате кредита и используется для расчета ожидаемых убытков от инвестиций.

Набор инструкций по ипотеке предоставляет практические рекомендации для юристов, отвечающих на запросы кредиторов в сделках с жилой недвижимостью.На этой странице рассматривается раскрытие информации после закрытия.

Ситуация

Полномочия юриста по представлению заемщика и кредитора обычно заканчиваются, когда сделка закрыта, поставки, необходимые для закрытия, выполнены, обязательства выполнены и счета сверены.

Инструкции кредитора могут побуждать юристов продолжать следить за интересами кредитора после закрытия сделки. Это может включать обмен информацией о любых изменениях финансового положения заемщика и о том, что любой новый поставщик заберет ипотечные кредиты или другое финансирование.

Это выходит за рамки принятых обязательств юриста перед кредитором.

Образец инструкций кредитора

Если в нашем письме-распоряжении не указано, что возврат средств со стороны поставщика (ВТБ) или другое вторичное ипотечное финансирование разрешено, вы несете ответственность за обеспечение отсутствия ВТБ или другого ипотечного финансирования. Если вам известно или вам стало известно о каком-либо ВТБ или другом ипотечном финансировании, обеспечение которого должно быть зарегистрировано либо одновременно с нашей ипотекой, либо сразу после регистрации этой ипотеки, вы должны немедленно сообщить нам об этом.

Вы обязуетесь немедленно уведомить нас после получения любой информации о любых несоответствиях в правовом титуле или любой потере приоритета по закладной в результате обременения.

Практическое руководство

- Вычеркнуть инструкции кредитора, обязывающие вас принять на себя обязательства по отчетности после того, как вы завершили транзакцию и связанные с ней задачи. Незамедлительно верните измененные инструкции с письмом, объясняющим, что вы удалили.

- Укажите любые оставшиеся задачи, если таковые имеются, в своем заключительном отчете или заключительном письме кредитору и четко укажите, что на этом прекращается ваше удержание.Это должно завершить ваши обязательства по отчетности перед кредитором.

Примечание: Когда Инструкции кредитора запрещают вторичное ипотечное финансирование, для вас неэтично участвовать в новой транзакции вторичного ипотечного финансирования после того, как вы выполнили работу для кредитора. В этом случае к вам может быть применена профессиональная дисциплина и вы можете нести ответственность за причиненный ущерб. Например, возможно, родители клиента-заемщика ссудили деньги для покупки недвижимости и после закрытия решают, что они хотят обеспечить ссуду, зарегистрировав ипотеку под залог.Несмотря на то, что вы выполнили все элементы первой ипотечной сделки и отправили отчетное письмо кредитору, вы все равно обязаны перед своим бывшим клиентом не регистрировать новый кредитный договор на недвижимость.

Договор купли-продажипротив возврата ипотеки продавцом (ВТБ) | myREINspace

Несколько лет назад я купил документы Барри и Донны, и это был хороший продукт для контрактов на недвижимость. Юридические услуги — это одна из областей, в которой вы делаете , а не дешево для недвижимости.Одна вещь, которую я хотел бы добавить к вышесказанному, заключается в том, что обе стратегии являются очень продвинутыми стратегиями, а не для начинающих. AFS может доставить вам массу неприятностей, если у покупателя или поставщика нет опыта.

AFS — очень необычный инструмент для использования при застройке земли, потому что вы не можете легко получить финансирование или разрешения на то, что вам не принадлежит. Обычно ВТБ работает намного лучше, потому что вы можете отложить крупный платеж «прибыль для продавца» на несколько лет после получения разрешения на изменение зонирования и разработку.К тому времени у вас должна быть ссуда на вынос и финансирование развития в банке.

С AFS ваши охраняемые права становятся намного более беспорядочными. Возникают вопросы о регистрации процентов и договоренностях с кредитором (между продавцом и кредитором). Когда вы имеете дело с покупками AFS на сумму от 300 000 до 500 000 долларов США с небольшим первоначальным взносом, вы не сможете позволить себе реализовать свое право (например, нанять адвоката и оплатить дорогостоящее судебное разбирательство), если вы не можете позволить себе первоначальный взнос. .

По крайней мере, по моему мнению, AFS следует избегать. Это действительно будет работать только с очень искушенными сторонами с сильным управлением активами. Природа AFS означает, что вам необходимо разрабатывать или работать без каких-либо изменений в зонировании или значительных разрешений. Ваши претензии на право собственности … ну … неоднозначны. Из-за интереса AFS будет сложно обратиться в любой банк и запросить финансирование.

Проблема со сложными сторонами в том, что обе стороны рассчитывают получить прибыль .Продавец будет иметь дело с «более слабым» покупателем только в том случае, если этот покупатель может заплатить более высокую цену, чтобы оправдать риск не продать недвижимость сразу. Покупатель может позволить себе заплатить более высокую цену только в том случае, если он сможет найти способ повысить стоимость собственности, которую продавец не смог построить или не хотел обнаруживать. Если продавец не смог разработать такое более широкое использование, у вас есть еще одна проблема — попытаться убедить продавца позволить вам управлять перепланировкой; и если вы можете убедить их, что это хорошая идея, то почему бы им пойти с вами вместо того, чтобы просто рефинансировать и провести перепланировку самостоятельно? В качестве альтернативы, если продавец не смог развиваться по финансовым причинам, которые предполагают, что у него низкая доля капитала в собственности, и вам, вероятно, не следует проводить с ним AFS в первую очередь.AFS имеет смысл только в том случае, если продавец имеет большой капитал, хранящийся в собственности … становится действительно опасным, когда у вас есть продавец, который полностью финансируется. (Это потому, что у вас нет таких же прав на финансовую проверку, как у банка). В то же время продавец должен спросить покупателя, почему покупатель должен иметь право на будущую покупку по обещанию, если он не может позволить себе купить недвижимость сейчас. Продавец должен знать, что покупатель должен поднять стоимость собственности, но почему покупатель заявляет, что является экспертом в повышении стоимости собственности, но не может позволить себе купить актив, который ему нужен для реализации своей площади? экспертизы? Когда вы начинаете смотреть на эти вопросы, это не большая загадка, почему эти контракты не используются очень часто.Исторически контракты AFS использовались для закупок фермерских хозяйств.

С ВТБ у вас есть право собственности, вы можете изменять зонирование, получать разрешения и развиваться. Кредиторы гораздо более знакомы. Обычно используется застройщиками.

Когда я буду использовать AFS? Только в случае покупки одной из моих собственностей семьей / другом, чтобы оформить продажу и позволить мне сохранить «контроль» над активом во время продажи. Даже тогда … Я, вероятно, просто предпочел бы продать кому-то еще, используя типовой контракт AREA. Должны быть чрезвычайные обстоятельства, которые побудят меня использовать этот контракт.

Только мои два цента.

ВТБ пилотирует рефинансирование ипотеки в режиме онлайн

ВТБ тестирует новый формат операций дистанционного рефинансирования ипотечных кредитов по всей России, что в будущем позволит клиентам избежать посещения офисов банка.

Клиент может подать заявку на рефинансирование в режиме онлайн на сайте ВТБ. Затем заемщик получит электронную подпись на транзакции, которая будет использоваться для удаленной подписи документов, после чего сотрудник ВТБ отправит их на регистрацию.В настоящее время клиентам необходимо один раз посетить офис банка, но в дальнейшем транзакция будет обрабатываться полностью удаленно.

Пилот проходит в 11 регионах России — Санкт-Петербурге, республиках Чувашия, Карелия, Саха (Якутия), Пермь, Красноярском и Алтайском краях, Костромской, Новосибирской, Самарской и Архангельской областях. На данный момент таким образом снизили выплаты по ипотеке более 200 клиентов.

«Многие заемщики хотят улучшить условия ипотеки за счет уменьшения суммы ежемесячных платежей, но опасаются сложной процедуры рефинансирования.ВТБ создает 100% цифровой клиентский путь для всех ипотечных продуктов. На этот раз мы проводим максимально быстрое и простое рефинансирование. Хотя для этого потребуется один визит в банк, в будущем весь процесс будет удаленным. Сейчас мы тестируем сервис в ряде регионов, но до конца года планируем запустить его по всей стране. Это позволит клиентам переводить ипотеку в наш банк и значительно упростит сокращение выплат по ней », — комментирует Михаил Сероштан, руководитель департамента ипотечного кредитования, вице-президент ВТБ.

В ВТБ клиенты могут рефинансировать ипотеку, выданную другим банком, на покупку готового или строящегося жилья по ставке 7,4% для семей, у которых с 1 января 2020 года родился второй или последующий ребенок. от государственной поддержки семей с детьми заемщики могут рефинансировать под 5%. Для клиентов, получающих зарплату на счет ВТБ, ставка составит 8%, для заемщиков из других банков — 8,2%.

Предотвращение претензий и управление практикой для юристов

Тим Лемье

Это текст предупреждения, отправленного юристам по недвижимости в районах Барри и Коллингвуд 24 апреля 2015 года.Обновленное уведомление было отправлено всем юристам 29 апреля 2015 г.Благодаря звонкам юристов и предупреждению по электронной почте от одной из окружных юридических ассоциаций, LAWPRO стало известно о человеке, который участвовал в нескольких сделках с недвижимостью, связанных с ипотечными кредитами, полученными продавцом (VTB) на недвижимость в Барри и Коллингвуд. Нам известно о четырех сделках, которые имеют некоторые общие элементы и сопряжены с риском претензий для вовлеченных юристов.

Три сделки были совершены юристами через агентов по недвижимости, с которыми они были знакомы.Этот человек не хотел предоставлять удостоверение личности одному юристу и предоставил только номер мобильного телефона агентам по недвижимости и юристам, с которыми он имел дело по двум другим сделкам. Поиск в Интернете обнаруживает информацию о том, что в прошлом он участвовал в проблемной сделке, связанной с ипотекой ВТБ, и другими долговыми спорами. Мы понимаем, что существует четыре веб-сайта с разными названиями компаний, которые связаны с этим человеком.

Этот человек выдает себя за строителя дома на заказ, желающего купить недвижимость через пронумерованную компанию в Онтарио.Он предоставил одному юристу последнюю книгу протоколов для пронумерованной компании, и корпоративный поиск показал, что использованные пронумерованные компании имеют хорошую репутацию. Договоры купли-продажи по двум сделкам не были должным образом подписаны от имени юридического лица. У пронумерованных компаний, участвовавших в двух сделках, был адрес офиса UPS на улице Коллингвуд в Коллингвуде. В двух сделках агент по недвижимости действовал как от имени продавца, так и от покупателя. По двум сделкам задаток еще не внесен.В трех случаях имущество не было обременено. Один был кондоминиумом, а два других — пустырями. Этот человек говорит, что его предыдущий адвокат недоступен, поскольку «он только что вышел на пенсию» или «был в отпуске». В двух случаях был толчок к быстрому закрытию, чтобы он «мог начать строительство».

Эти сделки структурированы запутанным образом, чтобы позволить этому физическому лицу, как покупателю, получить большую часть доходов от первой ипотеки. Следующие комментарии объясняют, как структурированы эти сделки (цифры приведены для иллюстрации): Недвижимость продается за 400 000 долларов США, состоящих из 150 000 долларов наличными, и продавец принимает обратно ипотеку на сумму 250 000 долларов.Оформляется первая ипотека (которую можно охарактеризовать как строительную ипотеку) на сумму 300 000 долларов от реального кредитора. Этот человек получит эту сумму, когда сделка будет закрыта, но вернет продавцу только 150 000 долларов, поскольку оставшаяся часть покупной цены покрывается продавцом, забирающим вторую ипотеку. Это оставляет покупателя с чрезмерно заложенным имуществом, а у продавца — 150 000 долларов наличными плюс ВТБ на 250 000 долларов, который затем недостаточно обеспечен залогом имущества (потому что он является вторым по приоритету после первой ипотеки на 300 000 долларов).Это очень рискованно для продавца и юриста, действующего от имени продавца, поскольку продавец может не получить задолженность в случае, если это физическое лицо перестанет платить первую ипотеку, что приведет к продаже, как это произошло в аналогичной прошлой ипотечной сделке ВТБ. с его участием, о чем сообщается в прессе.

LAWPRO призывает юристов Онтарио быть начеку в отношении сделок с недвижимостью с участием данного лица или сценария, поскольку неясно, понимают ли продавец и новый первый залогодержатель все детали сделки и объем деятельности соответствующего лица.Юристы, действующие по указанным выше сделкам, прекратили свои гонорары или отказались действовать, поэтому есть вероятность, что другие юристы станут объектом преследования.

Без него заем предоставлен не будет. Если грамотно оформить страховку по программе «ВТБ-Страхование», можно сэкономить большое количество времени. Услугам оформляется за один день. Покупаемое в кредит жилье страховать нужно в обязательном порядке. Что касается собственной жизни и здоровья, то в данном случае страховка является исключительно добровольной.

Без него заем предоставлен не будет. Если грамотно оформить страховку по программе «ВТБ-Страхование», можно сэкономить большое количество времени. Услугам оформляется за один день. Покупаемое в кредит жилье страховать нужно в обязательном порядке. Что касается собственной жизни и здоровья, то в данном случае страховка является исключительно добровольной.

Об авторе