Долгосрочное инвестирование в акции российских компаний: «Атон» назвал восемь российских акций для долгосрочного инвестирования

«Атон» назвал восемь российских акций для долгосрочного инвестирования

В подборку вошли, в частности, бумаги АЛРОСА и «Северстали». Брокер полагает, что эти акции могут наверстать потери на фоне благоприятной конъюнктуры на сырьевых рынках и ожидаемого возвращения к выплате дивидендов

Фото: Shutterstock

«Атон» назвал восемь акций, наиболее подходящих для долгосрочного инвестирования на российском рынке. В подборку попали как аутсайдеры, так и лидеры роста на рынке, однако все они в будущем могут обеспечить хорошую доходность, следует из стратегии брокера (есть в распоряжении «РБК Инвестиций»).

Восемь акций на долгий срок

На фоне ослабления рубля «Атон» снова отдает предпочтение компаниям, ориентированным на экспорт, — ЛУКОЙЛу, АЛРОСА, «Русалу» и «Северстали». Их акции неоправданно отстали от рынка и, возможно, в скором времени смогут наверстать упущенное, в том числе за счет объявления дивидендов, считают аналитики.

www.adv.rbc.ru

К наиболее привлекательным для инвесторов компаниям, ориентированным на внутренний рынок, аналитики отнесли Ozon, «Яндекс», МТС и Сбербанк. Несмотря на то что некоторые бумаги сильно выросли с начала года, они по-прежнему остаются интересными в долгосрочной перспективе, уверены в «Атоне».

Сбербанк

Акции Сбербанка выросли более чем на 100% со своих сентябрьских минимумов благодаря сильным финансовым результатам и неожиданно большим дивидендам (₽25 на акцию). Аналитики назвали три причины, по которым бумаги все еще остаются интересными для долгосрочного инвестирования:

- бизнес-модель «Сбера» и источники его доходов очень устойчивы;

- дивиденды будут расти в следующие годы;

- банк все еще недорого оценивается по мультипликаторам.

Учитывая это, в «Атоне» ожидают продолжения роста котировок акций Сбербанка в этом году.

ЛУКОЙЛ

«Российская нефтяная промышленность переживает непростые времена, переориентируясь на новые рынки. Эффект от экспортных ограничений еще не проявил себя в полной мере, но текущие сигналы весьма позитивные — дисконт российской нефти Urals постепенно снижается к $25 за баррель, а производство в России остается на высоких уровнях», — отметили авторы стратегии.

По их мнению, наибольшей популярностью в секторе будут пользоваться бумаги с высокой дивидендной доходностью. Дивиденды ЛУКОЙЛа, согласно прогнозу, в следующие 12 месяцев могут составить ₽621, что соответствует доходности около 14%.

АЛРОСА

В стратегии АЛРОСА была названа темной лошадкой в секторе из-за отказа от раскрытия какой-либо информации по продажам и цене реализации продукции. Вместе с тем эксперты «Атона» отметили, что глобальный рынок алмазов и бриллиантов сейчас весьма силен, рост цен на драгоценные камни в последние месяцы ускорился, а сезон праздников в США оказался удачным.

«Мы считаем, что АЛРОСА может быть интересна как отставшая от сектора бумага, дающая экспозицию на сильный рынок», — заключили стратеги.

Они также ожидают, что в будущем компания может возобновить выплату дивидендов. Выплаты являются важной составляющей бюджета Якутии, которая владеет 25% в АЛРОСА.

Фото: Shutterstock

«Северсталь»

Внутренний спрос на сталь остается сильным, что отражается в росте цен на металл на внутреннем рынке. Так, цены на горячекатаный прокат в марте выросли более чем на ₽10 тыс. за тонну и достигли ₽68 тыс. На зарубежных рынках цены на сталь и сырье также растут благодаря восстановлению китайской экономики.

Если «Северсталь» опубликует финансовую отчетность за 2022 год, это может стать драйвером роста для акций, считают в «Атоне». Авторы стратегии также ожидают — с достаточно высокой долей вероятности — выплаты дивидендов, доходность которых может составить до 10% (при условии «консервативной» выплаты около 50% от свободного денежного потока

за прошлый год).

«Русал»

В стратегии «Русал» назван основным бенефициаром ослабления рубля из-за низкой для металлургического сектора маржинальности бизнеса. Аналитики отметили, что положительный эффект от этого в отчетности будет виден лишь во втором полугодии (причина — удлинение логистических цепочек). При этом результаты за первую половину года, скорее всего, будут весьма слабыми.

В то же время акции компании торгуются с 50%-ным дисконтом по мультипликатору EV/ EBITDA к средней у глобальных производителей алюминия.

Мультипликатор EV / EBITDA показывает, сколько прибылей до уплаты налогов, процентов и амортизации нужно заработать компании, чтобы окупить свою рыночную стоимость. Чем меньше этот показатель, тем лучше, так как выше вероятность, что компания недооценена.

Кроме того, аналитики указали, что завершение цикла повышения ставок в США и восстановление спроса в Китае из-за снятия коронавирусных ограничений должны способствовать восстановлению цен на алюминий.

МТС

По оценке авторов стратегии, МТС сохраняет устойчивые показатели основного бизнеса в условиях непростой экономической ситуации. Это обеспечивает компании сильный операционный денежный поток, который в 2022 году вырос на 33%, до ₽190 млрд. Уверенный рост демонстрируют также финтех (+40% г/г по выручке) и новые направления бизнеса (+61%). Аналитики также отметили, что МТС поддерживает на высоком уровне базу абонентов мобильной связи (80 млн на конец 2022 года), в то время как у некоторых ее публичных конкурентов наблюдается отток клиентов.

Ключевым фактором в инвестиционном кейсе МТС является вопрос новой дивидендной политики (компания еще не представила ее). Предыдущая версия документа предполагала выплаты не менее ₽28 на акцию.

Предыдущая версия документа предполагала выплаты не менее ₽28 на акцию.

Выводим дату закрытия реестра акционеров. Чтобы успеть получить дивиденды по акции, необходимо успеть купить её не менее чем за 2 торговых дня до указанной даты

12 июля 2022 33,85 14,29% 12 октября 2021 10,55 3,32% 8 июля 2021 26,51 8,33% 12 октября 2020 8,93 2,7% 9 июля 2020 20,57 6,53% 10 января 2020 13,25 4,15% 14 октября 2019 8,68 3,27% 9 июля 2019 19,98 7,37% 9 октября 2018 2,6 0,985% 9 июля 2018 23,4 8,39% 11 октября 2017 10,4 3,56% 6 июля 2017 15,6 6,57% 12 октября 2016 11,99 5,16% 1 июля 2016 14,01 5,72% 12 октября 2015 5,61 2,61%

Подробнее

«Яндекс»

«Крупнейшая компания в российском технологическом секторе с доминирующими позициями в ключевых сегментах (60% «Поиск», 66% «Такси»), сложившейся экосистемой и успешным опытом развития новых направлений», — объяснили аналитики свой выбор.

Они отметили, что уход иностранных конкурентов с российского рынка (в первую очередь — рынка интернет-рекламы) оказывает сильную поддержку «Яндексу», что отражается в его финансовых результатах. Так, выручка в прошлом году подскочила на 46%, а чистая прибыль составила ₽47,6 млрд против убытка в ₽14,6 млрд за 2021 год.

По мнению аналитиков, перспективы переоценки «Яндекса» связаны с успехами в развитии новых быстрорастущих бизнесов в составе холдинга (онлайн-торговля, доставка еды, финтех). При этом последние сообщения о реструктуризации говорят о том, что «Яндекс» планирует выделить все прибыльные российские подразделения в отдельную компанию и оставить ее публичной — возможно, через смену страны регистрации бизнеса. Все денежные потоки, скорее всего, останутся в России, однако риски, связанные со сменой регистрации, все же сохраняются, предупредили в «Атоне».

Как может пройти раздел «Яндекса» и кто претендует на долю в компании

Ozon

«Быстрорастущий лидер на динамично развивающемся рынке онлайн-торговли. Ozon является одним из основных бенефициаров цифровизации и точкой притяжения параллельного импорта, что должно поддержать рост его оборотов в долгосрочной перспективе, а эффект масштаба и оптимизация расходов позволят наращивать денежный поток», — уверены авторы стратегии.

Ozon является одним из основных бенефициаров цифровизации и точкой притяжения параллельного импорта, что должно поддержать рост его оборотов в долгосрочной перспективе, а эффект масштаба и оптимизация расходов позволят наращивать денежный поток», — уверены авторы стратегии.

По их словам, выход на прибыльность по EBITDA по итогам второго и третьего кварталов доказывает состоятельность бизнес-модели компании и ее возможность самостоятельно финансировать свое развитие. Драйвером роста для бумаг может стать улучшение рентабельности при сохранении высокой динамики оборота.

Фото: Shutterstock

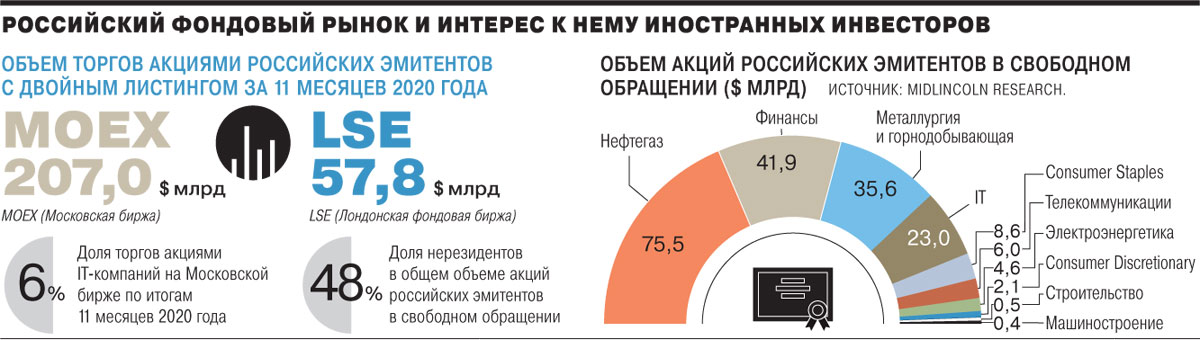

Про рынок в целом

Российский фондовый рынок восстанавливается, несмотря на сохраняющуюся геополитическую напряженность, при этом большинство компаний все еще торгуются ниже своих исторических средних значений по мультипликатору P/E .

Мультипликатор P/E показывает соотношение рыночной стоимости компании к ее прибыли.

В «Атоне» допустили продолжение роста рынка в ближайшие несколько месяцев. При этом положительным фактором будет движение индекса Мосбиржи на максимумы 2022 года, которые расположены выше 2500 пунктов. Дополнительными драйверами роста могут стать объявление результатов и дивидендов за 2022-й и позитивных планов на 2023 год.

При этом положительным фактором будет движение индекса Мосбиржи на максимумы 2022 года, которые расположены выше 2500 пунктов. Дополнительными драйверами роста могут стать объявление результатов и дивидендов за 2022-й и позитивных планов на 2023 год.

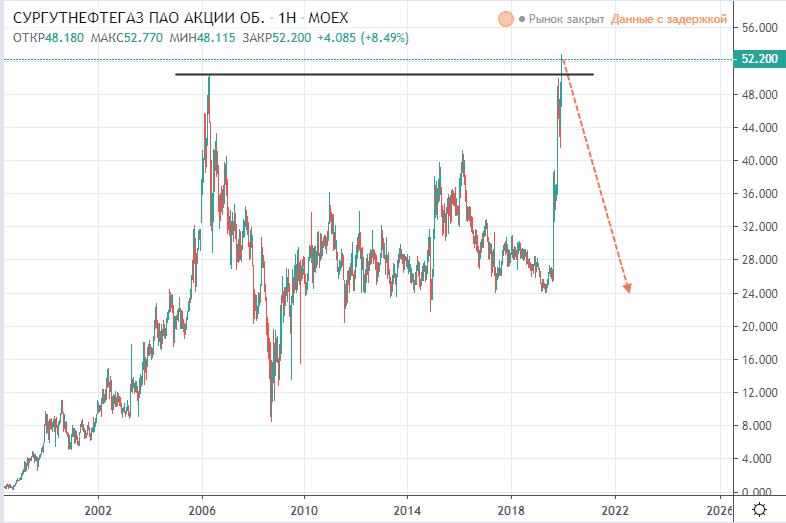

Все время

График…

Авторы стратегии предположили, что дивдоходность большинства представителей сырьевого сектора в 2023 году будет на уровне 10–15%.

Ожидаемая дивидендная доходность бумаг на горизонте 12 месяцев:

- «Газпром нефть» — 15%;

- ЛУКОЙЛ — 14%;

- «Газпром» — 13%;

- «Татнефть» — 12%;

- «ФосАгро»* — 12%;

- МТС — 12%;

- Сбербанк* — 12%;

- НЛМК — 10%;

- «Роснефть» — 10%;

- «Северсталь» — 10%.

*Эти компании уже рекомендовали дивиденды.

Доходность различных классов активов в рублях с начала года (Фото: «Стратегия на рынке акций» брокера «Атон»)

В будущем вернуться к выплате дивидендов могут и металлургические компании, полагают аналитики. Своими дивидендными фаворитами они назвали бумаги ЛУКОЙЛа, «ФосАгро», «Татнефти», МТС и Сбербанка.

Своими дивидендными фаворитами они назвали бумаги ЛУКОЙЛа, «ФосАгро», «Татнефти», МТС и Сбербанка.

Однако аналитики предупредили, что препятствовать дальнейшему росту рынка может усиление геополитических рисков, которые трудно прогнозировать, или глобальная рецессия , которая способна привести к существенному снижению цен на сырьевые товары.

Макроэкономические прогнозы

На фоне повышение ставок ФРС и неопределенности относительно скорости восстановления китайской экономики «Атон» снизил прогноз по цене нефти Brent. В 2023 году, как ожидается, нефть этого сорта в среднем будет стоить $85 за баррель.

Прогноз по цене нефти Brent (Фото: «Стратегия на рынке акций» брокера «Атон»)

Что касается российской экономики, то по итогам 2023 года она может вырасти примерно на 1% при сохранении трендов последних месяцев. Курс доллара к рублю в этом году в среднем будет на уровне ₽77–78, спрогнозировали в «Атоне».

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

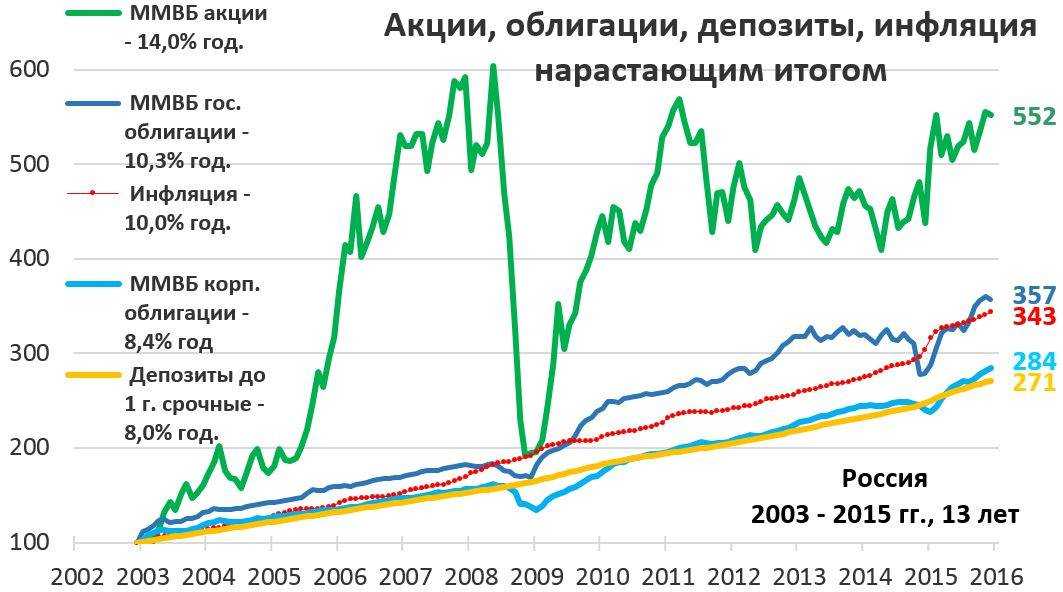

Долгосрочное инвестирование — это то, к чему или идут сознательно, или становятся вынужденно. ✅ Ес

Долгосрочное инвестирование — это то, к чему или идут сознательно, или становятся вынужденно.

✅ Если долгосрочное инвестирование сознательное, то это, как правило, успешное и грамотное инвестирование, рассчитанный портфель, грамотно разбитый по секторам и диверсифицирован, и в зависимости от цели и стратегий, он может быть или портфелем роста или дивидендным портфелем, а так же комбинированным. Но это грамотный портфель и осознанный выбор активов.

✅ Если долгосрочный инвестор стал «вынужденно», то это, как правило, неоправданные надежды спекулянта, который в поиске быстрых и легких денег, нашел хорошо подешевевший актив, и без должного анализа компании, купил актив, и когда рынок пошел против него, не стал фиксировать убытки. Как правило, такие портфели не сбалансированы и крайне неустойчивы. Тут вариантов немного, и чаще всего, лучший вариант — это смириться с потерями и полностью перебрать портфель. Тогда у инвестора появится главный его союзник — время, которое работает на него.

Существуют основные принципы долгосрочного инвестирования, которые нужно учитывать при постановках целей и стратегий:

•Не покупать акции стартапов и молодых компаний. Лучше обратите внимание на активы надежных компаний — например, на «голубые фишки».

• Не ждать обвала акций. Подход «купить на минимуме, продать на максимуме» здесь не работает. Инвестору не нужно ориентироваться на временные колебания рынка. В большом горизонте краткосрочные падения и взлеты стоимости активов не имеют значения.

• Диверсифицировать риски. Это принцип для большинства стратегий инвестирования. Чем больше компаний в портфеле инвестора, тем меньше на итоговую доходность влияют глобальные кризисы.

• Покупать акции постепенно. Не путайте долгосрочные инвестиции с прямым инвестированием — в первом случае можно периодически покупать акции новых компаний, которые подходят под ваши требования.

Тут вариантов немного, и чаще всего, лучший вариант — это смириться с потерями и полностью перебрать портфель. Тогда у инвестора появится главный его союзник — время, которое работает на него.

Существуют основные принципы долгосрочного инвестирования, которые нужно учитывать при постановках целей и стратегий:

•Не покупать акции стартапов и молодых компаний. Лучше обратите внимание на активы надежных компаний — например, на «голубые фишки».

• Не ждать обвала акций. Подход «купить на минимуме, продать на максимуме» здесь не работает. Инвестору не нужно ориентироваться на временные колебания рынка. В большом горизонте краткосрочные падения и взлеты стоимости активов не имеют значения.

• Диверсифицировать риски. Это принцип для большинства стратегий инвестирования. Чем больше компаний в портфеле инвестора, тем меньше на итоговую доходность влияют глобальные кризисы.

• Покупать акции постепенно. Не путайте долгосрочные инвестиции с прямым инвестированием — в первом случае можно периодически покупать акции новых компаний, которые подходят под ваши требования. • Не делать резких движений и быть терпеливыми. Если выбрали для себя долгосрочное инвестирование, абстрагируйтесь от мыслей о кризисах и резких падениях стоимости акций. Внезапная продажа активов на спаде стоимости редко оправдана.

Доходность инвестора, при осознанном подходе, в среднем будет около доходности широкого рынка. Но, если инвестор соберет достаточно успешный портфель, при этом будет регулярные ребалансировки и пополнения портфеля (это могут быть деньги от дивидендов), то доходность может превысить широкий рынок.

☑️ Если вы совсем начинающий инвестор, то тут достаточно трудно сразу собрать осознанный портфель, и для вас подойдет индексное инвестирование. Например, купив самый банальный индекс на широкий рынок, и посмотрите как работают компании внутри этого индекса.

Выберете из индекса самые стабильные и желательно выплачивающие дивиденды компании, проведите анализ компании (хотя бы поверхностный, с чего-то нужно начинать), и самое главное, определите сектор, в котором работает компания.

• Не делать резких движений и быть терпеливыми. Если выбрали для себя долгосрочное инвестирование, абстрагируйтесь от мыслей о кризисах и резких падениях стоимости акций. Внезапная продажа активов на спаде стоимости редко оправдана.

Доходность инвестора, при осознанном подходе, в среднем будет около доходности широкого рынка. Но, если инвестор соберет достаточно успешный портфель, при этом будет регулярные ребалансировки и пополнения портфеля (это могут быть деньги от дивидендов), то доходность может превысить широкий рынок.

☑️ Если вы совсем начинающий инвестор, то тут достаточно трудно сразу собрать осознанный портфель, и для вас подойдет индексное инвестирование. Например, купив самый банальный индекс на широкий рынок, и посмотрите как работают компании внутри этого индекса.

Выберете из индекса самые стабильные и желательно выплачивающие дивиденды компании, проведите анализ компании (хотя бы поверхностный, с чего-то нужно начинать), и самое главное, определите сектор, в котором работает компания. И по принципу 5-7 секторов, по 2-3 компании на сектор, соберите дополнительный портфель, и в идеале, провести бэктестинг по отношению к индексу. (Если не знаете, что такое бэктестинг, то чуть ранее, я писал и приводил примеры).

#учу_в_пульсе #новичкам #инвестиции #прояви_себя_в_пульсе

И по принципу 5-7 секторов, по 2-3 компании на сектор, соберите дополнительный портфель, и в идеале, провести бэктестинг по отношению к индексу. (Если не знаете, что такое бэктестинг, то чуть ранее, я писал и приводил примеры).

#учу_в_пульсе #новичкам #инвестиции #прояви_себя_в_пульсе

Российские акции в вашем портфеле?

Инвестиции / Акции

Миколайн / Getty Images/iStockphoto

Учитывая продолжающуюся войну на Украине, вам может быть интересно, есть ли в вашем портфеле российские акции, и если да, то что это значит. Вот что вам нужно знать.

Российские акции не торгуются в США

В настоящее время российские акции в США в большинстве случаев не торгуются. Между санкциями США, призванными наказать Россию за ее вторжение в Украину, и действиями российского правительства, которые должны быть ответными, американские инвесторы не могут покупать российские акции или взаимные фонды, которые в основном состоят из российских акций.

Собственные акции

Если в вашем портфеле сейчас есть российские ценные бумаги — акции, вы можете продать эти позиции только инвесторам за пределами США на основании указа, изданного президентом Байденом в июне. Акции, выпущенные в России российскими компаниями, торгуются через депозитарные расписки (ДР), и российское правительство больше не разрешает торговать ими таким образом в Соединенных Штатах.

401(к)с

Если у вас есть счет 401(k) или другой пенсионный счет, спонсируемый работодателем, у вас, вероятно, есть ограниченное количество вариантов, куда вложить свои деньги. Большинство инвестиционных вариантов 401 (k) относительно безопасны и в основном сосредоточены на позициях в США.

Большинство этих счетов инвестируют в взаимные фонды, и большинство взаимных фондов имеют небольшие российские позиции, если таковые имеются. Поэтому у вас, вероятно, минимальная позиция по российским акциям, если таковая имеется.

Например, рассмотрим два самых популярных фонда с установленным сроком, которые часто используются в планах, спонсируемых работодателями. Фонды на установленную дату корректируются для распределения активов в зависимости от даты, когда сотрудник, как ожидается, выйдет на пенсию.

Фонды на установленную дату корректируются для распределения активов в зависимости от даты, когда сотрудник, как ожидается, выйдет на пенсию.

Эти фонды со временем сохраняют одни и те же инвестиции, но изменяют сумму каждой позиции, переходя на более безопасные инвестиции по мере приближения сотрудника к пенсии. Таким образом, распределение активов будет смещаться от фондов акций к фондам облигаций, чем старше становится сотрудник.

По данным Morningstar, фонды с установленной датой от Fidelity имеют среднюю долю участия в российских акциях на уровне 0,62%. В целевых фондах Vanguard еще меньше — в среднем 0,22%. Доля каждого из этих фондов в российских облигациях составляет менее 0,1%. Это означает, что менее одного процента вложений в эти фонды связаны с российскими компаниями.

Некоторые взаимные фонды и ETF развивающихся рынков будут иметь несколько больший риск по российским позициям, но этот риск по-прежнему незначителен. Некоторые фонды развивающихся рынков до вторжения в Украину имели до 5% российских позиций, но многие портфельные управляющие начали сокращать свои позиции, когда угроза войны стала более явной.

Что делать, если в моем портфеле есть российские акции?

Если вас беспокоят российские авуары, свяжитесь со своим брокером, чтобы определить, сколько у вас рисков и что вы можете с этим сделать.

Вам могут порекомендовать сохранить долю, особенно если они принадлежат взаимным фондам, поскольку управляющий фондом может принять соответствующие меры для уменьшения подверженности фонда России, особенно в свете недавних результатов российских инвестиций.

Будут ли российские акции исключены из листинга?

Они уже были. В апреле 2022 года правительство России приняло закон, запрещающий российским компаниям торговать своими акциями за пределами России с помощью депозитарных расписок. ДР выпускаются на акции иностранной компании и торгуются на местной фондовой бирже.

Эмитенты с действующими программами должны быть исключены из листинга, если они не получат одобрение правительства России.

Могу ли я купить российские акции?

№ № 6 июня 2022 года администрация Байдена издала указ, запрещающий инвесторам в США покупать новые или существующие облигации или акции, выпущенные любым юридическим лицом в Российской Федерации. Инвесторы могут, но не обязаны продавать свои российские позиции. Они могут делать это только с инвестором за пределами США.

Инвесторы могут, но не обязаны продавать свои российские позиции. Они могут делать это только с инвестором за пределами США.

Есть два ETF, ориентированных на российские позиции: iShares MSCI Russia ETF и Van Eck Russia ETF. В настоящее время торговля обоими этими фондами остановлена.

Если взаимный фонд включает долговые или долевые ценные бумаги, выпущенные субъектами Российской Федерации, инвесторы могут продолжать покупать, владеть или торговать этими ценными бумагами до тех пор, пока «эти вложения представляют собой менее преобладающей доли по стоимости» фонда. Другими словами, если российские активы не значительны, вы можете продолжать торговать этими типами фондов.

Как купить российские акции в США?

В настоящее время вы не можете покупать новые или существующие российские акции в качестве инвестора в США. Некоторые взаимные фонды США имеют небольшие российские позиции, и они по-прежнему доступны для торговли американскими инвесторами.

Как называется Российский фондовый индекс?

Российский фондовый рынок называется Московская биржа. Индекс MOEX Russia — это ETF, который отслеживает Московскую биржу. По состоянию на 26 июня 2022 года этот фонд упал на 37,45% в прошлом году.

Индекс MOEX Russia — это ETF, который отслеживает Московскую биржу. По состоянию на 26 июня 2022 года этот фонд упал на 37,45% в прошлом году.

Последний дубль

Суть в том, что вероятность того, что в вашем портфеле есть крупная позиция по российским акциям или облигациям, невелика, особенно если вы инвестируете в паевые инвестиционные фонды. Если вы владеете российскими позициями, вам, возможно, придется удерживать их, если только вы не сможете продать их кому-то за пределами Соединенных Штатов.

Наша собственная исследовательская группа и местные финансовые эксперты работают вместе для создания точного, беспристрастного и актуального контента. Мы проверяем каждую статистику, цитату и факт, используя надежные первичные ресурсы, чтобы убедиться, что предоставляемая нами информация верна. Вы можете узнать больше о процессах и стандартах GOBankingRates в нашей редакционной политике.

- Деньги. 2022. «Вы владеете российскими акциями, не зная об этом?»

- Министерство финансов США.

2022.

«САНКЦИИ В ОТНОШЕНИИ ВРЕДНОЙ ЗАРУБЕЖНОЙ ДЕЯТЕЛЬНОСТИ РОССИИ».

2022.

«САНКЦИИ В ОТНОШЕНИИ ВРЕДНОЙ ЗАРУБЕЖНОЙ ДЕЯТЕЛЬНОСТИ РОССИИ». - БлэкРок. 2022. «iShares MSCI Россия ETF».

- Ван Эк. 2022. «Обновление рынков капитала, связанное с Россией и Украиной, от 10 июня 2022 г.».

- Морган Льюис. 2022. «ОБНОВЛЕНИЕ: ДЕЛИСТИНГ ДЕПОЗИТАРНЫХ РАСПИСОК РОССИЙСКИХ ЭМИТЕНТОВ – КОНЕЦ ЭПОХИ?»

- Си-Эн-Би-Си. 2022. «Российские акции могут быть «по сути бесполезными», предполагает исследование MSCI».

- Си-Эн-Би-Си.

«Индекс МосБиржи Россия».

«Индекс МосБиржи Россия».

Как инвестировать в Россию — акции, ETF и российский рубль

После самого резкого спада в России за 11 лет многие аналитики теперь прогнозируют, что этот год станет началом резкого восстановления ее экономики благодаря более высоким ценам на энергоносители и скачку в потребительском спросе.

Это привело к ряду улучшений прогнозов российской экономики от аналитиков со всего мира. Это также одна из причин, по которой инвесторы хотят узнать, как инвестировать в Россию, а также узнать о плюсах и минусах этого.

В этом руководстве «Как инвестировать в Россию» мы расскажем, как получить представление о потенциальном росте экономики с помощью биржевых фондов (ETF), как инвестировать в российский рубль и как центральный банк влияет на валюта и многое, многое другое!

Содержание

- Зачем инвестировать в Россию?

- Как инвестировать в Россию с помощью акций и ETF

- Как инвестировать в Россию с помощью российского рубля

- Инвестировать в Россию с MetaTrader 5

- Когда инвестировать в Россию?

- Зачем инвестировать в Admirals?

Зачем инвестировать в Россию?

С 2018 по 2020 год прямые иностранные инвестиции (ПИИ) в стране быстро росли. Однако из-за пандемии COVID-19 потоки ПИИ упали на 96% с 32 млрд долларов в 2019 году до всего 1,1 млрд долларов в 2020 году. Хотя ПИИ составляют небольшую часть валового внутреннего продукта (ВВП) России, они подчеркивают позитивные экономические перспективы в отношении страна до пандемии.

Однако из-за пандемии COVID-19 потоки ПИИ упали на 96% с 32 млрд долларов в 2019 году до всего 1,1 млрд долларов в 2020 году. Хотя ПИИ составляют небольшую часть валового внутреннего продукта (ВВП) России, они подчеркивают позитивные экономические перспективы в отношении страна до пандемии.

Спустя двенадцать месяцев после пандемии эта перспектива снова начинает проявляться. После сокращения экономики на 3% в 2020 году аналитики прогнозируют рост ВВП в 2021 году на уровне 3,8%. Это значение было пересмотрено в сторону повышения с 2,9% по мере восстановления экономики.

Одна из причин, по которой инвесторы так стремятся научиться инвестировать в Россию, связана с большим количеством природных ресурсов страны. По данным EIA (Управление энергетической информации) США, Россия была одним из крупнейших в мире производителей сырой нефти и вторым по величине производителем природного газа.

По мере того, как экономика начала открываться после пандемии, цены на сырье выросли, что помогло улучшить экономические перспективы России. Фактически, инвестиционные банки, такие как JP Morgan, призвали к развитию сырьевого суперцикла в течение следующего десятилетия, что еще больше подчеркивает рост интереса к инвестициям в Россию.

Фактически, инвестиционные банки, такие как JP Morgan, призвали к развитию сырьевого суперцикла в течение следующего десятилетия, что еще больше подчеркивает рост интереса к инвестициям в Россию.

Как инвестировать в Россию с помощью акций и ETF

Инвестировать в Россию можно разными способами. Некоторые из наиболее распространенных методов включают в себя инвестирование в российские акции и ETF (биржевые фонды). С Admirals вы можете инвестировать в различные российские компании, зарегистрированные на биржах США, Великобритании и других стран.

Сюда входят такие компании, как Газпром, Лукойл и Яндекс Н.В. Фактически, ПАО «Газпром» является крупнейшей публичной газовой компанией в мире по размеру выручки, хотя она в основном принадлежит государству. На изображении ниже представлен график курса акций ПАО «Газпром» с 1996 года, который доступен для инвестирования через счет Admirals Invest.MT5.

Источник: Admirals MetaTrader 5, ОГЖД, Ежемесячно — диапазон данных: с 1 января 2004 г. по 29 июля 2021 г., выполнено 29 июля 2021 г., 20:30 по Гринвичу. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

по 29 июля 2021 г., выполнено 29 июля 2021 г., 20:30 по Гринвичу. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

Одной из проблем при инвестировании в российские акции является время, необходимое для исследования всех различных компаний. Поскольку большинство крупнейших компаний будут работать в секторе природных ресурсов, необходимо будет провести дальнейший анализ фундаментальных перспектив сектора.

Вот почему все больше и больше инвесторов изучают лучшие российские ETF, а не лучшие российские акции для инвестиций.

- Что такое ETF? Биржевой фонд — это инвестиционный продукт, основанный на концепции объединенного инвестирования. По сути, ETF — это фонд, целью которого является отслеживание эффективности определенного индекса, товара, географического региона и т. д.

Например, с Admirals вы можете торговать iShares MSCI Russia ETF CFD (контракты на разницу). CFD позволяют вам спекулировать на направлении цены финансового инструмента. Поскольку вы торгуете производным от базовой рыночной цены, вы можете торговать в длинную и короткую позиции, потенциально получая прибыль от роста и падения рынка.

CFD позволяют вам спекулировать на направлении цены финансового инструмента. Поскольку вы торгуете производным от базовой рыночной цены, вы можете торговать в длинную и короткую позиции, потенциально получая прибыль от роста и падения рынка.

Но что такое ETF iShares MSCI Russia и почему он так популярен среди институциональных трейдеров, чтобы получить представление о перспективах российской экономики? Давайте взглянем!

iShares — один из крупнейших в мире поставщиков ETF, предлагающий более 800 биржевых фондов по всему миру. Фондами управляет одна из крупнейших в мире компаний по управлению активами под названием BlackRock.

Согласно инвестиционной цели iShares MSCI Russia ETF, целью фонда является «отслеживание инвестиционных результатов индекса, состоящего из российских акций». Это позволяет инвесторам получить широкий доступ к российскому фондовому рынку.

На изображении ниже показана гипотетическая доходность 10 000 долларов, вложенных в ETF с 9 ноября 2010 г. по 28 июля 2021 г., взятая непосредственно из информационного бюллетеня iShares.

по 28 июля 2021 г., взятая непосредственно из информационного бюллетеня iShares.

Источник: iShares, 29 июля 2021 г. Прошлые результаты не являются гарантией будущих результатов.

На приведенном выше графике показано, насколько волатильным был российский фондовый рынок до 2015 года. Российский финансовый кризис 2014–2016 годов стал результатом резкой девальвации российского рубля. Падение цен на нефть в 2014 году и экономические санкции, введенные против России после аннексии Крыма, нанесли ущерб экономике в эти годы.

Однако примерно в это время в результате интервенции центрального банка произошел важный поворотный момент в экономике. В конечном итоге это привело к росту экономической активности и иностранных инвестиций, а российский фондовый рынок снова вырос.

Источник: iShares, 29 июля 2021

Инвесторы могут либо торговать индексным фондом iShares MSCI, либо использовать его в качестве основы для исследования крупнейших российских компаний, в которые можно инвестировать. топ-10, как показано выше.

топ-10, как показано выше.

Вы также можете просмотреть цену фонда через торговую платформу MetaTrader 5, предоставленную Admirals. На момент написания статьи недельный график цен iShares MSCI Russia ETF CFD демонстрирует восходящий уклон.

Источник: Admirals MetaTrader 5, #ERUS, Weekly — диапазон данных: с 8 июля 2018 г. по 29 июля 2021 г., выполнено 29 июля 2021 г. в 20:30 по Гринвичу. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

Восходящий тренд очевиден, поскольку с точки зрения технического анализа цена формирует более высокие максимумы и более высокие минимумы цикла. Экспоненциальные скользящие средние (показатель тренда, использующий среднюю цену закрытия для определенного пользователем количества исторических свечей) также движутся вверх, указывая на восходящий тренд.

В этом случае 20-периодная (синяя) экспоненциальная скользящая средняя, 50-периодная (красная) экспоненциальная скользящая средняя и 100-периодная (зеленая) экспоненциальная скользящая средняя движутся вверх. Если цена сможет пробить многолетний максимум около 45,28, это укажет на дальнейший бычий уклон.

Если цена сможет пробить многолетний максимум около 45,28, это укажет на дальнейший бычий уклон.

Как инвестировать в Россию, используя российский рубль

Еще один способ познакомиться с экономическими перспективами российской экономики – торговать российским рублем. Валюта часто связана со здоровьем экономики. Вообще говоря:

- Если экономика находится в хорошем состоянии, иностранные инвесторы склонны перемещать капитал в страну, тем самым увеличивая ценность валюты.

- Если дела в экономике идут плохо, капитал имеет тенденцию перемещаться из страны в более эффективную экономику, что приводит к падению валюты.

Это было очевидно во время финансового кризиса в России, когда в январе 2017 года Центральный банк России установил процентную ставку на уровне 10%. С 2015 по 2017 год российский рубль укреплялся по отношению к доллару США, как видно из графика ниже между двумя черными вертикальными линиями.

С 2015 по 2017 год российский рубль укреплялся по отношению к доллару США, как видно из графика ниже между двумя черными вертикальными линиями.

Источник: Admirals MetaTrader 5, USDRUB, Weekly – диапазон данных: с 21 декабря 2014 г. по 29 июля 2021 г., выполнено 29 июля 2021 г. в 20:30 по Гринвичу. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

На недельном графике курса доллара США по отношению к российскому рублю (USDRUB) выделенный период времени показывает значительное снижение обменного курса. Для валютных пар это означает, что доллар США слабел, а российский рубль укреплялся.

Возможно, наиболее интересным для инвесторов является тот факт, что в середине 2021 года Центральный банк России повысил процентную ставку до 6,5%, чтобы бороться с высокой инфляцией. Это было самое резкое повышение с 2014 года и четвертое повышение процентной ставки в 2021 году. В то же время банк также указал, что дальнейшее повышение процентной ставки возможно.

Движение цены в USDRUB в течение 2021 года показывает серию более низких максимумов, как показано на графике ниже нисходящей черной линией. Хотя падение не было таким сильным в период 2015-2017 годов, за этой валютной парой, безусловно, стоит следить.

Источник: Admirals MetaTrader 5, USDRUB, Weekly – диапазон данных: с 21 декабря 2014 г. по 29 июля 2021 г., выполнено 29 июля 2021 г. в 20:30 по Гринвичу. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

В первой половине 2021 года доллар США был одной из наиболее эффективных валют. Но, если он станет чрезмерным , то USDRUB может оказаться в центре внимания валютных трейдеров, учитывая обязательство российского центрального банка повысить ставки для борьбы с инфляцией.

Более высокие процентные ставки могут помочь укротить высокую инфляцию, сделав кредит более дорогим, а сбережения более привлекательными. В случае с Россией это также помогает увеличить зарубежный спрос на ее высокодоходные бумаги, поскольку инвесторы могут сосредоточиться на российских облигациях, чтобы попытаться получить около 10% прибыли на свой капитал.

Знаете ли вы, что с Admirals вы можете торговать валютными парами с разных счетов? Например:

- Trade.MT5 и Trade.MT4 позволяет торговать CFD на форекс, фондовые индексы и товары без комиссии со спредом всего от 0,5 пункта.

- Счет Zero.MT5 и Zero.MT4 позволяет вам торговать CFD на форекс, фондовые индексы и товары с низкой комиссией от $1,8 за лот, но с доступом к необработанным спредам в стиле ECN , начиная с 0 пунктов.

Со счетом Trade.MT5 вы также можете торговать CFD на акции и ETF с 15 крупнейших фондовых бирж мира всего от 0,02 доллара США за акцию на акциях США!

Инвестируйте в Россию из MetaTrader 5

Чтобы начать, все, что вам нужно сделать, это открыть БЕСПЛАТНЫЙ демо-счет или реальный торговый счет. После этого у вас будет мгновенный доступ к самой популярной в мире торговой платформе MetaTrader 5 для настольных компьютеров, веб-сайтов и мобильных устройств.

После этого у вас будет мгновенный доступ к самой популярной в мире торговой платформе MetaTrader 5 для настольных компьютеров, веб-сайтов и мобильных устройств.

Ниже приведен пошаговый процесс того, как начать инвестировать или торговать с помощью веб-платформы MetaTrader 5.

- Войдите в свою учетную запись Admirals, чтобы получить доступ к кабинету трейдера. Эта область позволяет вам управлять различными торговыми и инвестиционными счетами, получать доступ к отчетам и истории, вносить и снимать средства, управлять своим кошельком Admirals, загружать эксклюзивные обновления платформы и многое другое.

- Когда вы окажетесь в Кабинете трейдера, щелкните значок «Торговля» рядом с именем вашей учетной записи, чтобы открыть торговую веб-платформу MetaTrader 5.

- Чтобы выбрать инструмент для торговли, просто щелкните правой кнопкой мыши в окне «Обзор рынка» и выберите «Символы». В этом окне вы можете увидеть инструменты, доступные для торговли через Admirals.

- После выбора выбранного инструмента или группы инструментов нажмите «Показать», чтобы добавить его в список «Обзор рынка». 902:35 Чтобы просмотреть график цен в реальном времени, просто перетащите название инструмента на график. Вы также можете добавить множество различных технических торговых индикаторов и настроить таймфреймы из этого окна.

- Чтобы разместить сделку, щелкните правой кнопкой мыши график, выберите «Торговля», а затем «Новый ордер».

Теперь вы можете ввести уровни входа, стоп-лосса и тейк-профита, а также размер контракта для управления рисками.

Теперь вы можете ввести уровни входа, стоп-лосса и тейк-профита, а также размер контракта для управления рисками.

Источник: Admirals MetaTrader 5 Web, 29 июля 2021 г.

Когда инвестировать в Россию?

Одна из самых больших проблем для многих начинающих трейдеров — знать, когда торговать, а когда нет. Именно здесь инструменты технического анализа могут быть полезны. Паттерны ценового действия и технические торговые индикаторы могут помочь трейдерам определить потенциальные поворотные моменты на рынке.

Однако правильное проведение технического анализа требует навыков и времени. К счастью, Admirals предоставляет вам потенциальное решение для поиска действенных торговых идей по тысячам различных финансовых инструментов с помощью индикатора Technical Insight Lookup от Trading Central.

Доступ к этому можно получить в разделе «Премиум-аналитика» в Кабинете трейдера.

Источник: Premium Analytics, 29 июля 2021

Вы можете выполнять поиск среди тысяч различных инструментов, и индикатор найдет различные события технического анализа, происходящие на этом рынке. Они подразделяются на краткосрочные, среднесрочные и долгосрочные события.

Они подразделяются на краткосрочные, среднесрочные и долгосрочные события.

Каждое событие также имеет техническое описание и небольшую диаграмму, поясняющую, что изображает фигура или индикатор. Это отличный способ узнать больше о техническом анализе!

Зачем инвестировать в Admirals?

✔️ Admirals — хорошо зарекомендовавшая себя компания, уполномоченная и регулируемая Управлением финансового надзора Великобритании (FCA), Кипрской комиссией по ценным бумагам и биржам (CySEC) и другими известными финансовыми регуляторами.

✔️ Откройте счет Trade.MT5 и торгуйте CFD на валюты, товары, индексы и многое другое без комиссии со спредами всего от 0,5 пункта!

✔️ Торгуйте CFD на акции и ETF с 15 крупнейших фондовых бирж мира всего от 0,02 доллара США за акцию на акциях США!

✔️ Откройте счет Invest.MT5, чтобы инвестировать в реальные акции и ETF, чтобы создать долгосрочный портфель и пассивный поток дохода за счет инвестирования дивидендов!

✔️ Улучшите свою торговлю с помощью современной аналитики премиум-класса, такой как индикатор Technical Insight Lookup, который находит для вас действенные торговые идеи.

Знаете ли вы, что вы можете протестировать ВСЕ эти функции, открыв БЕСПЛАТНЫЙ демо-счет?

Нажмите на баннер ниже и начните сегодня! ▼▼▼

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Приведенные данные предоставляют дополнительную информацию относительно всех анализов, оценок, прогнозов, прогнозов, обзоров рынка, еженедельных обзоров или других подобных оценок или информации (далее «Анализ»), опубликованных на веб-сайтах Admiral. Markets инвестиционные компании, работающие под торговой маркой Admiral Markets (далее «Admiral Markets»). Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

- Это маркетинговое сообщение. Контент публикуется только в информационных целях и никоим образом не может быть истолкован как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с юридическими требованиями, направленными на обеспечение независимости инвестиционных исследований, и что на него не распространяется какой-либо запрет на совершение сделок до распространения инвестиционных исследований.

- Любое инвестиционное решение принимается каждым клиентом самостоятельно, тогда как Admiral Markets не несет ответственности за любые убытки или ущерб, возникающие в результате любого такого решения, независимо от того, основано оно на содержании или нет.

- В целях защиты интересов наших клиентов и объективности Анализа Admiral Markets установила соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

- Анализ подготовлен независимым аналитиком (далее «Автор») на основе личных оценок.

- Несмотря на то, что предпринимаются все разумные усилия для обеспечения того, чтобы все источники контента были надежными и чтобы вся информация была представлена, насколько это возможно, в понятной, своевременной, точной и полной форме, Admiral Markets не гарантирует точность или полноту любой информации, содержащейся в Анализе.

- Любое прошедшее или смоделированное поведение финансовых инструментов, указанное в содержимом, не должно толковаться как явно выраженное или подразумеваемое обещание, гарантия или подтекст со стороны Admiral Markets в отношении каких-либо будущих результатов.

Об авторе