Эмиссия и обращение ценных бумаг: Глава 5. ЭМИССИЯ ЦЕННЫХ БУМАГ / КонсультантПлюс

РАЗМЕЩЕНИЕ И ОБРАЩЕНИЕ ЦЕННЫХ БУМАГ

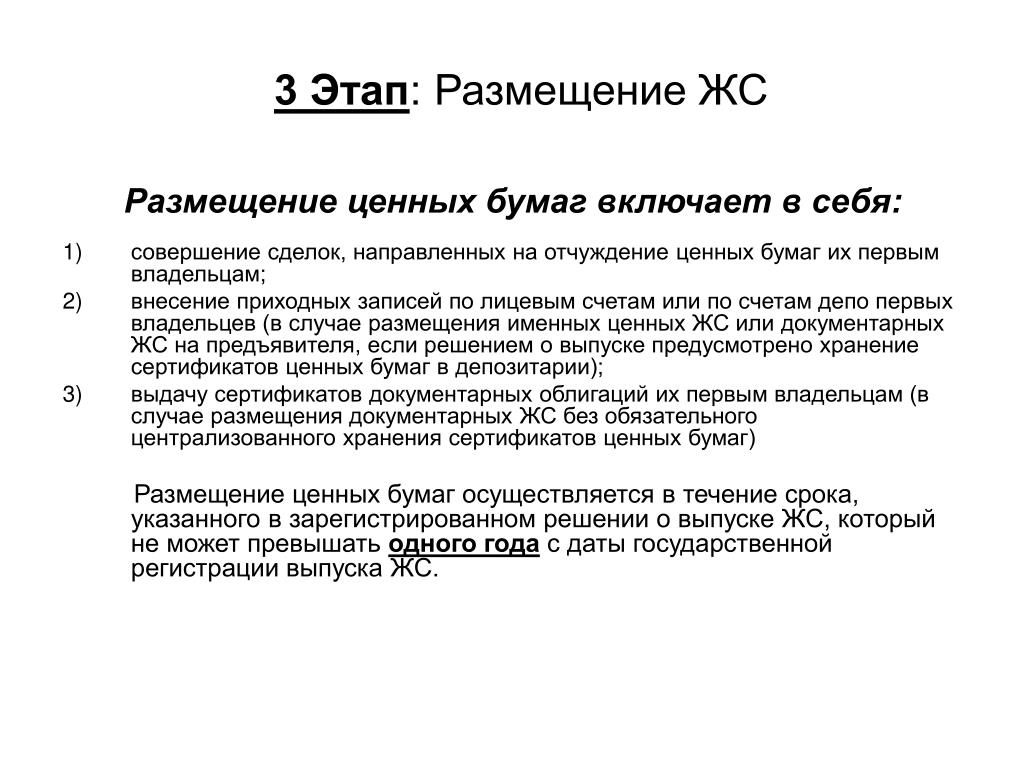

Срок размещения ценных бумаг не может превышать одного года с начала эмиссии. При публичном размещении и обращении ценных бумаг все потенциальные инвесторы находятся в равном положении, предоставление каких-либо преимуществ рассматривается как нарушение действующего законодательства. [c.214]Правила листинга, допуска к размещению и обращению ценных бумаг и [c.163]

Иные ценные бумаги. Акционерное общество вправе размещать не только акции и облигации, но и другие виды ценных бумаг. Гражданским кодексом, законом об АО и другими нормативными правовыми актами регулируются общие правила выпуска, размещения и обращения ценных бумаг. [c.54]

В инвестиционные консультанты. Задание 43 I Тесты по теме Эмиссия, размещение и обращение ценных бумаг . [c.58]

РАЗМЕЩЕНИЕ И ОБРАЩЕНИЕ ЦЕННЫХ БУМАГ [c.164]

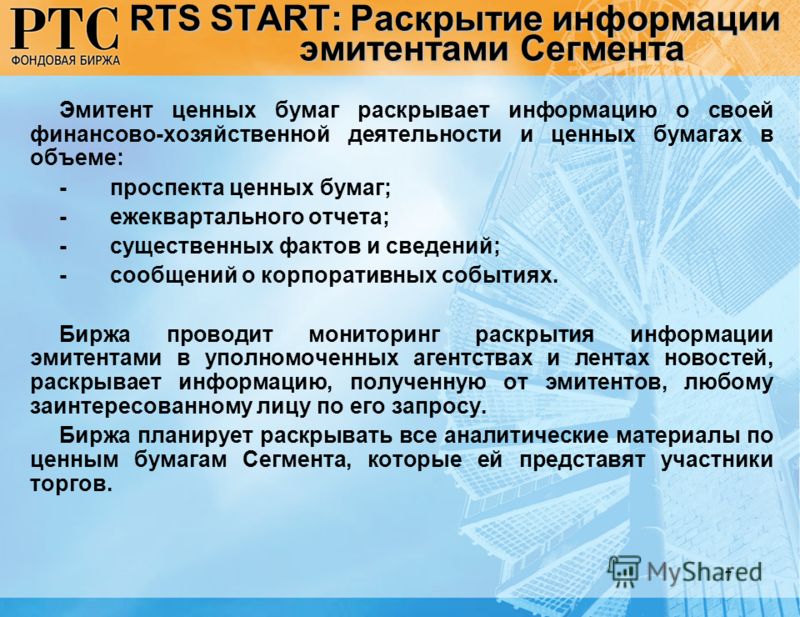

Допуск ценной бумаги ко вторичным торгам и к размещению в Секции фондового рынка регулируется Правилами листинга, допуска к размещению и обращению ценных бумаг на Московской межбанковской валютной бирже.

Итак, рынок ценных бумаг — это совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска и обращения ценных бумаг. [c.440]

Деятельность посредника (финансового брокера) заключается в выполнении агентских (посреднических) функций при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения. Деятельность инвестиционного консультанта состоит в оказании консультативных услуг по поводу выпуска и обращения ценных бумаг. Деятельность инвестиционной кампании — организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц, вложение средстве ценные бумаги, купля-продажа ценных бумаг от своего имени и за свой счет, в т.ч. путем котировки ценных бумаг. Деятельность инвестиционного фонда заключается в выпуске акций с целью мобилизации денежных средств инвесторов и их вложения от имени фонда в ценные бумаги, а также на банковские счета и во вклады, при котором все риски, связанные с такими вложениями, все доходы и убытки от изменения рыночной оценки таких вложений в полном объеме относятся на счет владельцев (акционеров) этого фонда и реализуются ими за счет изменения текущей цены акций фонда.

В странах, в которых практика фондовых бирж формировалась столетиями и также параллельно с момента возникновения бирж вырабатывались и совершенствовались правовые нормы для эмитентов и вкладчиков, существуют строгие законы, контролирующие выпуск и продажу ценных бумаг. Необходимость законодательного регулирования выпуска, первичного размещения и перепродажи ценных бумаг была подтверждена произошедшими биржевыми кризисами, в частности крупнейшим мировым биржевым кризисом 1929-1933 гг. Его следствием стало принятие во многих странах законов, регулирующих выпуск и обращение ценных бумаг. Например, в США процедура выпуска регламентируется Законом о ценных бумагах от 1933 г. Компания-эмитент обязана предоставить все сведения о своей [c.322]

Предпринимательская деятельность на рынке ценных бумаг, включая услуги по размещению и продаже фондовых ценностей, осуществляется профессиональными участниками на основании лицензий, выдаваемых федеральной комиссией по ценным бумагам и фондовому рынку и ее региональными комиссиями. Предпринимательская деятельность на финансовом рынке, в том числе оказание финансовых услуг инвесторам, привлечение на коммерческой основе средств граждан и юридических лиц, не связанное с эмиссией и обращением ценных бумаг, осуществляются коммерческими банками на основании лицензий, выдаваемых Банком России.

[c.151]

Предпринимательская деятельность на финансовом рынке, в том числе оказание финансовых услуг инвесторам, привлечение на коммерческой основе средств граждан и юридических лиц, не связанное с эмиссией и обращением ценных бумаг, осуществляются коммерческими банками на основании лицензий, выдаваемых Банком России.

[c.151]

Деятельность финансового брокера (посредника) предполагает осуществление посреднических функций при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения. Инвестиционный фонд осуществляет свою деятельность за счет эмиссии акций, преследуя цель объединить финансы инвесторов и их вложения от имени фонда в ценные бумаги, на банковские счета и во вклады, где все связанные с такими вложениями риски, все доходы и убытки от изменения рыночной оценки подобных вложений полностью относятся на счет акционеров этого фонда и реализуются ими за счет изменения текущей цены акций фонда. Инвестиционная компания организует выпуск ценных бумаг и выдачу гарантий по их размещению в пользу третьих лиц, вложение денежных средств в ценные бумаги, куплю-продажу ценных бумаг за свой счет и от своего имени, в том числе путем котировки ценных бумаг.

Согласно действующим нормативным документам, регулирующим выпуск и обращение ценных бумаг коммерческих банков на территории Российской Федерации, в уставном капитале банка номинальная стоимость размещенных привилегированных акций должна составлять не более 25% уставного капитала. Если уставом банка привилегированные акции наделяются правом голоса, то количество голосов, каким может обладать владелец этих акций, также должно быть закреплено в уставе банка. [c.111]

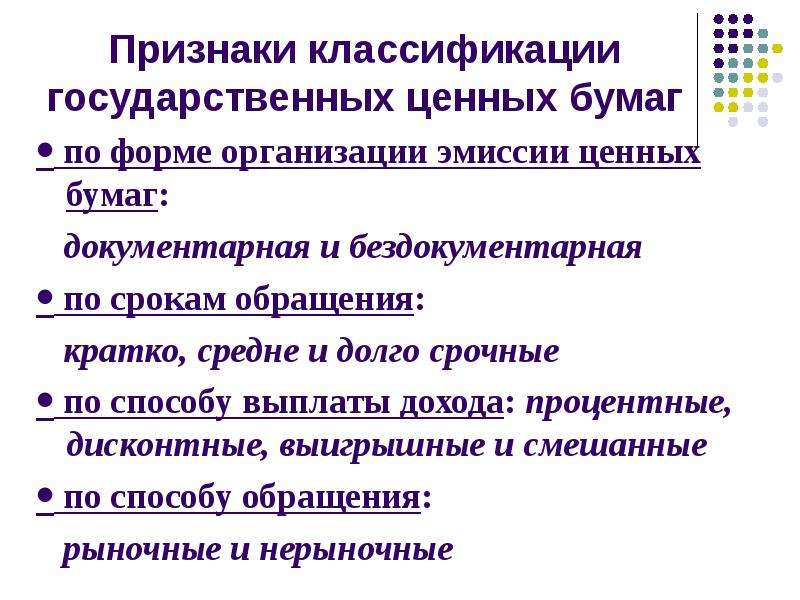

Заемные средства РФ мобилизует в основном двумя путями 1) размещением долговых ценных бумаг и 2) получением кредитов у специализированных финансово-кредитных институтов. Порядок выпуска и размещения долговых ценных бумаг регулируется Федеральным законом Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг от 29 июля 1998 г. № 136-ФЗ. В соответствии с этим Законом федеральными государственными ценными бумагами признаются ценные бумаги, выпущенные от имени РФ.

Деятельность, связанная с организацией обращения и изъятия из обращения ценных бумаг, относится к эмиссионной. Эмиссия ценных бумаг проходит следующие этапы решение эмитента о выпуске ценных бумаг регистрация выпуска размещение ценных бумаг регистрация отчета об итогах выпуска. [c.225]

Курс облигаций менее подвержен резким колебаниям, чем курс акций, что обусловлено тем, что облигация является долговой ценной бумагой с фиксированным сроком обращения, в то время как акция — имущественной и бессрочной ценной бумагой. Кроме того, колебания рыночных цен на облигации ограничены фиксированной суммой погашения долга, составляющей, как правило, номинальную стоимость облигаций. Однако в отдельных случаях по условиям выпуска цена выкупная может отличаться от номинальной, например при размещении облигаций с правом досрочного погашения. [c.357]

АРМ предназначено для комплексной автоматизации операций, связанных с первичным размещением и вторичным обращением ценных бумаг. Оно рассчитано на работу с единой интегрированной нормативно-справочной базой данных и реализуемым комплексом расчетных задач.

[c.37]

Оно рассчитано на работу с единой интегрированной нормативно-справочной базой данных и реализуемым комплексом расчетных задач.

[c.37]

Иными словами, в деловых циклах четко прослеживается два этапа развития рыночного хозяйства — подъем экономики и кризис, который неизбежно ведет к спаду рыночного объема производства. ЦИКЛ ЖИЗНИ ЦЕННЫХ БУМАГ — 1) конструирование нового выпуска ценных бумаг 2) первичное размещение ценных бумаг 3) собственное обращение ценных бумаг на вторичном рынке. ЦИКЛЫ КОНДРАТЬЕВА — известны мировой экономической науке по имени русского экономиста Николая Дмитриевича Кондратьева, репрессированного по приказу Сталина в середине тридцатых годов. [c.230]

Маркетинговые исследования представляют собой комплекс мероприятий по исследованию вопросов, связанных с процессом выпуска, размещения, обращения, конвертации, обмена, дарения, наследования и иных способов обращения ценных бумаг на первичном и вторичном рынках. В этот комплекс мероприятий входят сегментация рынка, изучение видов ценных бумаг и их инвестиционных качеств, анализ форм обращения.

Инвестиционный институт (от англ, investment system/institute) — юридическое лицо, осуществляющее деятельность исключительно по операциям с ценными бумагами. Инвестиционный институт может осуществлять свою деятельность на рынке ценных бумаг в качестве а) посредника (финансового брокера), осуществляющего посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения б) инвестиционного консультанта, оказывающего консультационные услуги по поводу выпуска и обращения ценных бумаг в) инвестиционной компании, организующей выпуск ценных бумаг и выдачу гарантий по их размещению в пользу третьих лиц, вложение средств в цен- [c.67]

Такая система должна обеспечить обработку различных видов ценных бумаг, автоматизацию различных видов деятельности на рынке ценных бумаг эмиссионной деятельности, по вторичному обращению, расчетов и выплат дивидендов. Кроме того, должна быть предусмотрена возможность выдачи на печать документов, необходимых как эмитенту, так и инвестору. При проведении междепозитарных операций в случае передачи данных по модемной связи либо на магнитных носителях информация должна быть зашифрована, защищена электронной подписью, т.е. должны соблюдаться все необходимые меры для защиты обеспечения сохранности информации. Меж-депозиарные операции предполагают выполнение не только переводов, но и первичной размещение и погашение ценных бумаг.

[c.521]

Кроме того, должна быть предусмотрена возможность выдачи на печать документов, необходимых как эмитенту, так и инвестору. При проведении междепозитарных операций в случае передачи данных по модемной связи либо на магнитных носителях информация должна быть зашифрована, защищена электронной подписью, т.е. должны соблюдаться все необходимые меры для защиты обеспечения сохранности информации. Меж-депозиарные операции предполагают выполнение не только переводов, но и первичной размещение и погашение ценных бумаг.

[c.521]

Инвестиционный пай является именной ценной бумагой, удостоверяющей право инвестора по предъявлении им управляющей компании требования о выкупе инвестиционного пая на получение денежных средств в размере, который определяют исходя из стоимости имущества паевого инвестиционного фонда на дату выкупа. Каждый инвестиционный пай предоставляет его владельцу одинаковые права с владельцами других таких паев. Порядок выпуска инвестиционных паев, их размещения и обращения, регистрации проспекта эмиссии устанавливает Федеральная комиссия по рынку ценных бумаг (ФКЦБ России). Количество выпускаемых инвестиционных паев устанавливает управляющая компания. Инвестиционные паи выпускаются в документарной или бездокументарной форме. Срок размещения инвестиционных паев не ограничивается. Проценты и дивиденды по инве-

[c.210]

Количество выпускаемых инвестиционных паев устанавливает управляющая компания. Инвестиционные паи выпускаются в документарной или бездокументарной форме. Срок размещения инвестиционных паев не ограничивается. Проценты и дивиденды по инве-

[c.210]

Постановление ФКЦБ от 07.05.96г. №8 «О порядке и объеме информации, которую акционерное общество обязано публиковать в случае публичного размещения им облигаций и иных ценных бумаг» (п. 2 Подтверждение достоверности бухгалтерского баланса, счета прибылей и убытков акционерного общества Обязательно Ежегодно, в течение срока обращения размещенных облигаций и иных ценных бумаг. [c.28]

Эмиссия ценных бумаг | Банк России

Обновлено: 04.03.2020

Приобретение (за исключением случая, если акции (доли) приобретаются при учреждении кредитной организации) и (или) получение в доверительное управление в результате осуществления одной сделки или нескольких сделок одним юридическим либо физическим лицом свыше 1% акций (долей) кредитной организации требуют уведомления Банка России, а более 10% — предварительного согласия Банка России.

Согласия Банка России требует также установление юридическим или физическим лицом в результате осуществления одной сделки или нескольких сделок прямого либо косвенного (через третьих лиц) контроля в отношении акционеров (участников) кредитной организации, владеющих более чем 10% акций (долей) кредитной организации.

Указанные требования распространяются также на случаи приобретения, в том числе на вторичном рынке, более 1% акций (долей) кредитной организации, более 10% акций (долей) кредитной организации и (или) установление контроля в отношении акционеров (участников) кредитной организации группой лиц, признаваемой таковой в соответствии с Федеральным законом от 26.07.2006 № 135-ФЗ «О защите конкуренции».

Согласие Банка России на совершение сделки (сделок), направленной на приобретение более 10% акций (долей) кредитной организации и (или) на установление контроля в отношении акционеров (участников) кредитной организации, может быть получено после совершения сделки (далее — последующее согласие), в случае если приобретение акций кредитной организации и (или) установление контроля в отношении акционеров (участников) кредитной организации осуществляются при публичном размещении акций, а также в иных установленных Федеральным законом от 02. 12.1990 № 395-1 «О банках и банковской деятельности» случаях. Возможность получения последующего согласия распространяется также на приобретение более 10% акций кредитной организации при публичном размещении акций и (или) на установление контроля в отношении акционеров (участников) кредитной организации группой лиц, признаваемой таковой в соответствии с Федеральным законом от 26.07.2006 № 135-ФЗ «О защите конкуренции».

12.1990 № 395-1 «О банках и банковской деятельности» случаях. Возможность получения последующего согласия распространяется также на приобретение более 10% акций кредитной организации при публичном размещении акций и (или) на установление контроля в отношении акционеров (участников) кредитной организации группой лиц, признаваемой таковой в соответствии с Федеральным законом от 26.07.2006 № 135-ФЗ «О защите конкуренции».

Обращение ценных бумаг как часть финансовой системы

Рынок ценных бумаг России имеет пока небольшую историю, и говорить о том, что она сформировалась окончательно, было бы преждевременно. За почти 25 летний период сложилась определенная система обращения ценных бумаг на российском финансовом рынке, которая имеет много общего со стандартами ведущих стран мира, но также имеет и свои специфические особенности.

Особенности обращения ценных бумаг в РФ обусловлены, прежде всего:

- не сформированной до конца правовой системой отношений,

- недостаточностью развития инфраструктуры

- относительно низким уровнем экономической грамотности подавляющей части населения и слабой информированности бизнеса о возможностях использования ценных бумаг.

- Высокий уровень недоверия к такому виду активов, как ценные бумаги.

Все это вместе взятое пока не позволяет говорить о развитом рынке ценных бумаг в России, хотя есть, несомненно, неплохие перспективы для его приближения к уровню стран с развитой экономикой. В этой статье будет рассказано об общих понятиях системы, особенности обращения ценных бумаг РФ и о том, какие практические знания необходимы для ее использования в деловой практике.

Содержание статьи

Общее понятие системы обращения ЦБ и ее основные характеристики

Для полного понимания работы системы обращения ЦБ необходимо четко представлять ее определение, роль и место в общей финансовой архитектуре взаимоотношений между всеми участниками рынка ценных бумаг. Обращение ценных бумаг – это набор определенных правовых и деловых стандартов, связанных с использованием ценных бумаг в коммерческом обороте.

Эти стандарты и правовые установления охватывают три важных этапа обращения любой ценной бумаги:

- Выпуск или эмиссия ценной бумаги

- Использование ее в деловом обороте — купля, продажа, использование в качестве залога, наследование, передача прав собственности

- Погашение или прекращение срока действия ЦБ, утрата ее ценности или правоспособности, изъятие из оборота и т.

п.

п.

При рассмотрении каждого из этих основных этапов естественно следует принимать в расчет характер ценной бумаги, ее тип и особенности рынка, на котором она используется. Далее будут рассмотрены особенности обращения основных типов ценных бумаг по каждому из этапов, указанных выше.

Выпуск ценных бумаг в обращение, или эмиссия

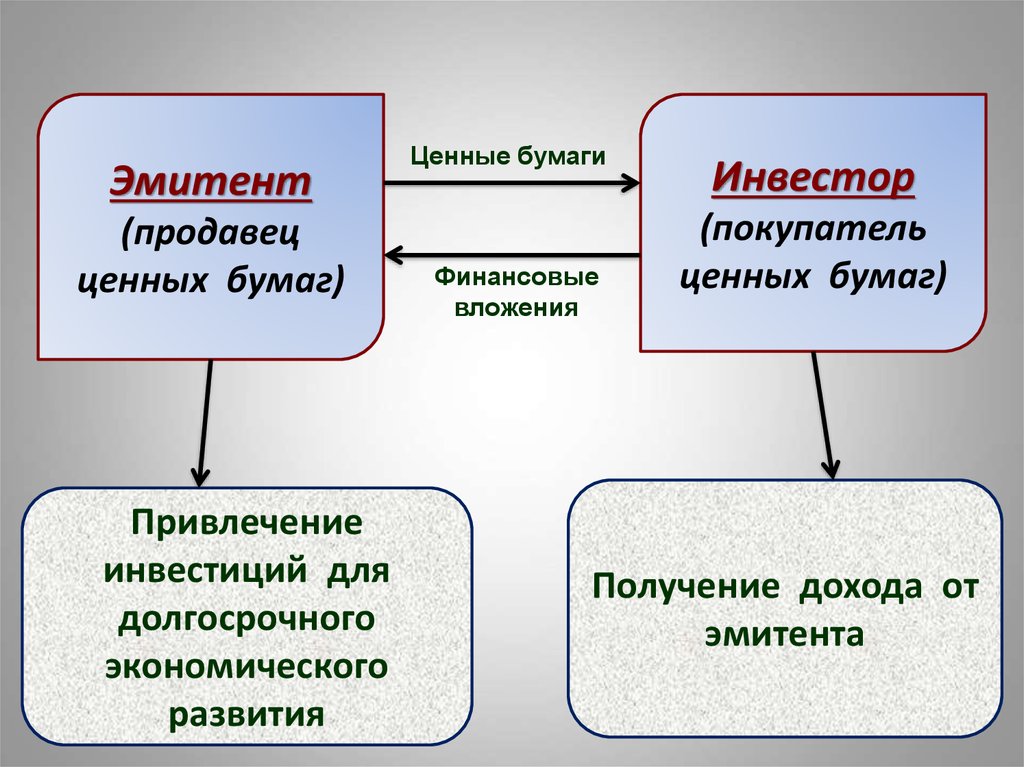

Эмиссия, или выпуск в обращение любого финансового актива, это не только технический процесс создания и распространения финансового инструмента, но и, в первую очередь, формирование отношений между продавцом (эмитентом) и покупателем (инвестором или контрагентом).

Вид эмиссии во многом зависит от типа актива, но в общем виде его можно представить следующим образом:

- Решение организации – эмитента о выпуске ЦБ. Как правило, такие решения принимаются уполномоченным органом управления. Например, в коммерческой компании (АО) — это решение принимается общим собранием акционеров, утверждается исполнительным органом (Советом Директоров).

В случае же, если производится выпуск облигаций государственного или муниципального займа, то такое решение принимается либо Правительством РФ, либо муниципальным советом.

В случае же, если производится выпуск облигаций государственного или муниципального займа, то такое решение принимается либо Правительством РФ, либо муниципальным советом. - Оформленное решение об эмиссии это всего лишь декларация о намерениях. Чтобы процесс выпуска ценных бумаг принял правовой характер, на основании принятого решения разрабатывается «Проспект эмиссии», который является правоустанавливающим документом, и подлежит обязательной регистрации государственными надзорными органами (например, ФСФР или Центральный банк)

- Андерайтинг – это сама процедура распространения ценных бумаг среди инвесторов. Как правило, она осуществляется через специальных посредников-андерайтеров, функции которых могут исполнять банки, брокерские компании или специальные первичные дилеры. Например, для выпуска муниципальных ценных бумаг в обращение заключается соглашение с инвестиционным подразделением банка, который за определенное вознаграждение берет на себя обязанность разместить муниципальные облигации на биржевом рынке по заранее оговоренной цене и сроку.

- Размещение ценных бумаг на рынке. В зависимости от типа рынка (биржевой или внебиржевой) размещение может происходить двумя основными способами:

- На фондовой бирже размещение происходит через специальную процедуру «листинга», или включение данной ЦБ в «котировальный список» торговой площадки. Этот процесс сложный и требует от эмитента выполнения ряда достаточно жестких условий (раскрытие отчетности, конечных бенефициаров и аффилированных с бизнесом лиц, выполнение строгих стандартов ведения учета, управления, а также определенного уровня капитализации и рентабельности компании-эмитента)

- На внебиржевом рынке размещение может происходить как через различных посредников (брокеры, банки, дилеры), так и напрямую, например, с помощью прямой подписки на выпуск акций или облигаций

- Отдельно следует рассказать о размещении неэмиссионных ценных бумаг, например, таких как векселя, ордерные коносаменты, банковские чеки, депозитные сертификаты.

Поскольку этот класс бумаг является не эмиссионным (их основное назначение — это участие в обычном коммерческом обороте), то процесс их размещения на практике происходит следующими способами:

Поскольку этот класс бумаг является не эмиссионным (их основное назначение — это участие в обычном коммерческом обороте), то процесс их размещения на практике происходит следующими способами:

- Использование для прямых расчетов с поставщиками товаров и услуг (например, выписка векселя или чека)

- Привлечение кредитных ресурсов для обеспечения внутренней ликвидности компании (например, покрытие кассового разрыва компании путем выписки векселей)

- Товарораспорядительные свойства (в сфере логистики и транспортных перевозок) для обеспечения поставки товара клиенту против предъявленного коносамента или накладной (также используются складские варранты, товарные аккредитивы).

Независимо от того, к какому классу принадлежит та или иная ценная бумага, весь процесс выпуска в обращение финансовых активов регулируется нормативным законодательством и, в первую очередь, ГК РФ.

Некоторые особенности обращения ценных бумаг

Поскольку классов и типов ценных бумаг существует достаточно большое количество (около 1200), то для целей понимания сферы их оборота достаточно будет остановиться на трех важных принципах обращения финансовых инструментов:

- Владение.

С точки зрения права, владение ценной бумагой (как и любого актива) должно быть установлено либо правовыми нормами, либо обычаями делового оборота. На рынке ценных бумаг существует два основных вида владения ЦБ – это регистрация права собственности либо через специальные процедуры переуступки прав – с помощью индоссамента (передаточная подпись или штамп). Соблюдение этих норм критически важно при осуществлении сделок с ценными бумагами (купля/продажа), и они осуществляются с помощью специальных процедур — например, записи в реестре, депозитарное хранение или нотариальное оформление (в случае передачи по наследству пакета акций).

С точки зрения права, владение ценной бумагой (как и любого актива) должно быть установлено либо правовыми нормами, либо обычаями делового оборота. На рынке ценных бумаг существует два основных вида владения ЦБ – это регистрация права собственности либо через специальные процедуры переуступки прав – с помощью индоссамента (передаточная подпись или штамп). Соблюдение этих норм критически важно при осуществлении сделок с ценными бумагами (купля/продажа), и они осуществляются с помощью специальных процедур — например, записи в реестре, депозитарное хранение или нотариальное оформление (в случае передачи по наследству пакета акций). - Пользование. Этот регламент определяет характер обращения ЦБ с позиции получения выгод от прав, предусмотренных свойством конкретного класса актива. Например, право на получение дивидендов или получения груза в пункте назначения по коносаменту.

- Распоряжение. Этот элемент обращения ЦБ определяет, насколько правомочен обладатель ценной бумаги распоряжаться правами, предусмотренными ею.

Например, брокер имеет право по соглашению с владельцем ценной бумаги осуществлять торговые операции на бирже, но не имеет права на получение дивидендов от нее. Также как, например, имеющий на руках вексель имеет право от уполномоченного банка на получение причитающихся по нему денег, но не имеет права самостоятельного определения условий выдачи этих средств.

Например, брокер имеет право по соглашению с владельцем ценной бумаги осуществлять торговые операции на бирже, но не имеет права на получение дивидендов от нее. Также как, например, имеющий на руках вексель имеет право от уполномоченного банка на получение причитающихся по нему денег, но не имеет права самостоятельного определения условий выдачи этих средств.

Отдельно следует обратить внимание на такие особенности обращения ценных бумаг как использование их в качестве залога или в качестве обеспечительных мер, например, по решению суда о взыскании долга.

Особенности обращения взыскания на ценные бумаги, например, состоят в том, что, во-первых, такое взыскание определяется только решением суда, а во-вторых, в этот процесс могут быть вовлечены организации-посредники (брокер, реестродержатель либо лицо, имеющее эти бумаги на основании доверительного управления). Другой важный момент, касающийся обращения ценных бумаг, — это условия, при которых они теряют свои ценные свойства.

Другой важный момент, касающийся обращения ценных бумаг, — это условия, при которых они теряют свои ценные свойства.

К ним можно отнести следующие случаи:

- Утрата эмитентом своей правовой субъектности — банкротство, прекращение деятельности. В таких случаях происходит «де листинг» акции (акция — это ценная бумага без установленного срока обращения) или облигаций из списка биржи, исключение из реестра.

- Физическая утрата – как, например, потеря векселя, коносамента или предъявительского депозитного сертификата

- Прекращения срока действия — погашение векселя или выдача груза по коносаменту

- Истечение срока действия, исходя из свойств ЦБ, — например, наступление срока экспирации по опционам или фьючерсам, или полное погашение купонных выплат по облигации.

В качестве заключения. В этой статье было довольно кратко рассказано о том, что такое обращение ценных бумаг, из каких этапов оно состоит и как обращаться с ценными бумагами.

Естественно, что представленный материал не может охватить всех нюансов и особенностей такой многогранной сферы экономики как ценные бумаги. Тем не менее, имеется надежда, что информация, содержащаяся в этой статье, окажет помощь любому, кто интересуется данной темой.

Эмиссия ценных бумаг и ее этапы

1. Эмиссия ценных бумаг и ее этапы

Для того чтобы ценные бумаги появились нафондовом рынке, в первую очередь необходимо

их выпустить, т.е. произвести эмиссию ценных

бумаг. В понятии “эмиссия ценных бумаг”

лежит определенная процедура, в результате

которой ценные бумаги, т.е. акции или

облигации, появляются на фондовом рынке и

эта процедура проводится в рамках

определенной последовательности действий,

которая установлена законом.

3. Основные цели эмиссии ценных бумаг

В основе цели эмиссии ценных бумаг лежитпривлечение эмитентом, т.е. юридическим лицом или

органом исполнительной власти местного

самоуправления, дополнительных финансовых

средств на заемных условиях (если речь идет о

выпуске облигаций) или путем увеличения уставного

капитала (если речь идет о выпуске акций), но

делается это по всем правилам и под строгим

контролем со стороны государства, а именно в лице

органов этого государства, которые регулируют В свою очередь эмитент, который выпускает ценные

рынок ценных бумаг.

бумаги от своего имени, имеет определенные

обязательства перед владельцами активов по

осуществлению прав, закрепленных ценными

бумагами. Также эмиссия ценных бумаг может иметь

своей причиной учреждение акционерного общества

или изменение номинала ранее выпущенных ценных

бумаг или выпуск ценных бумаг с новыми свойствами

(правами).

4. Этапы эмиссии ценных бумаг

Первым этапом является принятиеэмитентом решения о выпуске ценной

бумаги. В последствии составляется

специальный документ, который

формируется в 3-х экземплярах, нотариально

заверяется и регистрируется в

соответствующем регистрирующем органе.

В России для корпоративных ценных бумаг

регистрирующим органом будет являться

территориальное подразделение ФСФР.

Вторым этапом является регистрация выпуска,

т.е регистрация совокупности ценных бумаг

одного эмитента, которые предоставляют

одинаковый объем прав владельцам и имеют

одинаковые условия размещения. На данном

этапе выпуску ценных бумаг присваивается

регистрационный государственный номер. Чтобы

зарегистрировать его, эмитент должен

предоставить в регистрационный орган

следующие документы: заявление на оформление

регистрации, решение о выпуске ценных бумаг,

копии учредительных документов, проспект

эмиссии, – это документ, в котором оговорены все

параметры предприятия и выпускаемых ценных

бумаг.

Третьим этапом будет являться

подготовка необходимых сертификатов.

Для документарного типа выпускаемых

бумаг на этом этапе происходит

подготовка специальных сертификатов

ценных бумаг, которые будут

свидетельствовать права,

предоставляемые ценными бумагами. При

бездокументарной форме единственным

документом, удостоверяющим права по

ценным бумагам, является решение о

выпуске, поэтому все владельцы ценных

бумаг имеют право доступа к подлиннику

этого документа.

Четвертым этапом эмиссии

будет размещение эмиссионных

ценных бумаг. Распределение

должно закончиться в течение

одного года с момента

начальной даты выпуска, если

данное распределение не

предусмотрено законами РФ.

Это может быть частное

размещение или открытая

продажа. При открытой

продаже выпускается и

регистрируется проспект

эмиссии, к содержанию

которого должен быть

обеспечен доступ.

Последним, пятым этапом является

регистрация отчета об итогах выпуска

ценных бумаг. Данный документ

предоставляется в регистрирующий орган не

позже чем через 30 дн. после завершения

размещения ценной бумаги. Отчет должен

включать следующую информацию:

начальная и конечная даты размещения, цена

и кол-во размещенных ценных бумаг,

суммарный объем денежных поступлений за

размещенные ценные бумаги и т.п.

9. Виды эмиссии ценных бумаг

Процессы эмиссии могут быть освещены с разных сторон. С точки зрения очередностиэмиссию делят на первичную и вторичную.

Первичная эмиссия ценных бумаг имеет место в

одном случае, когда коммерческая организация

впервые выпускает свои ценные бумаги, в

другом — когда выпуск какой-то ценной бумаги

этой коммерческой организацией происходит

впервые. Например, компания решила впервые

выпустить свои облигации, или образующееся

акционерное общество выпускает свои первые

акции. Сюда же относится и ситуация, когда

компания, ранее выпускавшая обычные акции

или облигации, приняла решение впервые

выпустить в обращение, например, свои

конвертируемые облигации или

привилегированные акции.

Вторичная эмиссия ценных бумаг — это повторное

размещение тех или иных ценных бумаг данной

коммерческой организации. По способу размещения

эмиссия может проводиться путем распределения,

подписки и конвертации. Распределение ценных бумаг

— это их размещение среди заранее известного круга

лиц без заключения договора купли-продажи. Эмиссия

путем распределения возможна исключительно только

для акций, но не для облигаций. Распределение акций

имеет место либо при учреждении акционерного

общества, либо при их размещении среди его

акционеров (еще называют — бонусная эмиссия).

Подписка — это размещение

ценных бумаг путем заключения

договора купли-продажи. Подписка

может осуществляться в двух

формах: путем закрытой или

открытой подписки: — Закрытая

подписка — это размещение ценной

бумаги среди заранее известного,

ограниченного круга инвесторов. Открытая подписка — это

размещение ценной бумаги среди

потенциально неограниченного

круга инвесторов на основе

широкой публичной огласки.

Конвертация — это размещение

одного вида ценной бумаги

путем ее обмена на другой на

заранее обговоренных и

установленных условиях. В

общем размещение конкретно

акций может осуществляться

путем распределения их среди

учредителей акционерного

общества, дополнительных

акций среди акционеров,

подписки и конвертации

(обмена) других видов ценных

бумаг общества на акции.

Однако размещение облигаций производится только путем подписки или конвертации. В процессе эмиссии могут

выпускаться как именные, так и предъявительские ценные бумаги; как в документарной, так и в бездокументарной

формах. Размещение ценной бумаги, понимаемое как совокупность всевозможных отношений между эмитентом

ценной бумаги и остальными участниками рынка ценных бумаг, есть ее первичный рынок.

11. Государственная регистрация эмиссионных ценных бумаг

Любые эмиссии акций или облигаций непосредственно подлежат обязательной государственнойрегистрации, процедура которой включает следующие утверждения:

—

решение о выпуске ценной бумаги;

—

проспект ценных бумаг в том случае, если выпуск

ценных бумаг требует его составления;

—

бланки ценных бумаг (если выпуск

осуществляется в документарной форме).

Законом установлен срок, в течение которого эмитент должен представить ценные

бумаги для регистрации. Данный срок составляет один месяц в следующих случаях: — в

случае государственной регистрации эмитента как юридического лица, когда

происходит распределение акций среди учредителей; в течение месяца после

собственной регистрации эмитент должен зарегистрировать и эмиссию своих акций; — в

случае выпуска конвертируемых акций или облигаций открытым акционерным

обществом. В остальных случаях документы на государственную регистрацию должны

быть представлены в течение трех месяцев с даты утверждения решения об их

выпуске.

Подводя итоги можно добавить следующее: процесс эмиссии ценных бумаг

предполагает выпуск как именных, так и предъявительских ценных бумаг, как в

документарной, так и в бездокументарной форме. Таким образом, эмиссия ценных бумаг

с их размещением у первых держателей формируют первичный рынок ценных бумаг, а

уже далее осуществляются перепродажи ценных бумаг, образовывая тем самым для них

вторичный рынок.

Эмиссия Ценных Бумаг — это… Что такое Эмиссия Ценных Бумаг?

- Эмиссия Ценных Бумаг

-

А. Выпуск в обращение акций, сертификатов, облигаций и других ценных бумаг.

Б. Ценные бумаги одного выпуска.

Словарь бизнес-терминов. Академик.ру. 2001.

- Эмиссия Фидуциарная

- Эмитент

Смотреть что такое «Эмиссия Ценных Бумаг» в других словарях:

Эмиссия ценных бумаг — один из источников финансовых ресурсов, привлекаемых для решения определенных целей. Она используется как государством, органами власти и управления, так и отдельными юридическими лицами, которым предоставлено право выпуска ценных бумаг. Эмиссия… … Википедия

ЭМИССИЯ ЦЕННЫХ БУМАГ — выпуск ценных бумаг в обращение, в т.ч. продажа ценных бумаг их первым владельцам гражданам или юридическим лицам.Эмиссия осуществляется: при учреждении акционерного общества и размеще нии акций среди его учредителей; при увеличении размера… … Финансовый словарь

Эмиссия ценных бумаг — Эмиссия, или выпуск на рынок, ценных бумаг предполагает четыре этапа. 1. Принятие решения о размещении ценных бумаг. Эмиссия государственных ценных бумаг находится в компетенции соответствующего государственного или муниципального органа.… … Банковская энциклопедия

Эмиссия ценных бумаг — (англ. issue of securities; нем. Emission) установленная ФЗ «О рынке ценных бумаг»** последовательность действий эмитента по размещению эмиссионных ценных бумаг. Процедура Э.ц.б., как правило, включает следующие этапы: принятие … Энциклопедия права

ЭМИССИЯ ЦЕННЫХ БУМАГ — последовательность действий эмитента по размещению эмиссионных ценных бумаг, установленная Законом РФ «О рынке ценных бумаг» от 22 апреля 1996 г. Процедура эмиссии эмиссионных ценных бумаг, если иное не предусмотрено законодательством РФ,… … Юридическая энциклопедия

ЭМИССИЯ ЦЕННЫХ БУМАГ — установленная Законом РФ О рынке ценных бумаг от 22 апреля 1996 г. последовательность действий эмитента по размещению эмиссионных ценных бумаг. Процедура Э.ц.б., если иное не предусмотрено законодательством РФ, включает следующие этапы: а)… … Юридический словарь

Эмиссия ценных бумаг — установленная настоящим Федеральным законом последовательность действий эмитента по размещению эмиссионных ценных бумаг… Источник: Федеральный закон от 22.04.1996 N 39 ФЗ (ред. от 28.07.2012) О рынке ценных бумаг … Официальная терминология

эмиссия ценных бумаг — Выпуск в обращение акций, облигаций и других долговых обязательств, осуществляемый торгово промышленными компаниями, кредитными учреждениями и государством. Открытая Э.ц.б. размещение ценных бумаг среди всех желающих. Закрытая Э.ц.б. размещение… … Справочник технического переводчика

ЭМИССИЯ ЦЕННЫХ БУМАГ — выпуск в обращение акций, сертификатов, облигаций и других ценных бумаг любыми эмитентами, включая государство, кредитные учреждения, акционерные компании. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. 2 е… … Экономический словарь

Эмиссия ценных бумаг — установленная законом последовательность действий эмитента по размещению эмиссионных ценных бумаг … Энциклопедический словарь-справочник руководителя предприятия

Порядок эмиссии ценных бумаг | ЦБ Регистр

Целью создания акционерного общества является объединение средств различных физических и юридических лиц для осуществления предпринимательской деятельности путем эмиссии ценных бумаг, то есть совокупности процедур по их размещению.

Акционерное общество может осуществлять выпуск ценных бумаг при учреждении общества (первичная эмиссия акций и облигаций), а также при его реорганизации и во многих других случаях. Первичной эмиссией ценных бумаг считается также выпуск нового вида акций, например, привилегированных, а также выпуск эмиссии облигаций. Вторичная эмиссия – это любой последующий выпуск ценных бумаг.

В 2021 году эмиссия акций может осуществляться следующими способами:

- Распределение акций – размещение акций среди заранее определенного круга лиц без совершения сделки купли-продажи. Такой вариант используется, когда осуществляется выпуск акций при учреждении акционерного общества, а также при выплате дивидендов акциями.

- Подписка – размещение акций через их продажу. Выделяют закрытую и открытую подписку:

- закрытая подписка – размещение акций среди ограниченного круга лиц.

- открытая подписка – размещение акций среди неограниченного круга лиц на основе широкой публичной кампании.

- Конвертация – размещение одного вида ценной бумаги путем обмена на другой на заранее определенных условиях.

Процедура эмиссии акций состоит из следующих этапов:

- принятие решения о выпуске акций общим собранием акционеров или советом директоров акционерного общества;

- регистрация выпуска акций в органах ФСФР;

- размещение акций среди инвесторов;

- регистрация отчета об итогах выпуска акций;

- регистрация изменений, вносимых в устав акционерного общества.

Если выпуск акций производится путем открытой подписки или путем закрытой подписки среди более чем 500 инвесторов, то придется пройти дополнительные этапы:

- регистрация проспекта эмиссии акций;

- опубликование сведений, содержащейся в проспекте эмиссии и в отчете об итогах выпуска акций.

Проспект эмиссии акций – это документ, содержащий сведения об акционерном обществе, его финансовом состоянии и, собственно, о выпуске акций, включающий следующие разделы:

- Раздел А, содержащий данные об эмитенте – о его учредителях, структуре, органах управления, филиалах и представительствах, аффилированных лицах, основной выпускаемой продукции или оказываемых услугах. Здесь указываются акционеры, имеющие 5% и более голосующих акций, и юридические лица, в которых эмитент владеет 5% и более таких акций.

- Раздел Б, содержащий данные о финансовом положении эмитента в течение последних трех лет, в том числе информацию об источниках формирования уставного капитала, доле в уставном капитале государства, о прибыли и ее использовании.

- Раздел В, содержащий информацию о предыдущих выпусках ценных бумаг – акций и облигаций, в том числе о датах начала и окончания их размещения, регистрации акций и облигаций, состоянии их выпусков и торговли ими.

- Раздел Г с информацией о вновь размещаемых акциях из решения об их выпуске, ограничениях на эмиссию акций и предельном количестве недоразмещенных акций для признания эмиссии несостоявшейся;

- Раздел Д с дополнительной информацией о возможных ограничениях в обращении, особых условиях выпуска и т. д.

На государственную регистрацию акций и облигаций представляются учредительные документы общества и его бухгалтерская отчетность, документ об оплате государственных пошлин за рассмотрение заявлений о регистрации выпуска ценных бумаг и за саму государственную регистрацию акций и облигаций и другие документы.

Эмиссия ценных бумаг: определение, виды и особенности

Эмиссия ценных бумаг – это выпуск в обращение акций, облигаций и иных разновидностей важных ценных бумаг. При этом все процедуры должны проходить в точном соответствии с законом. Эмитент ценных бумаг – это компания, которая проводит выпуск ценных бумаг.

Основная цель эмиссии государственных ценных бумаг заключается в привлечении компанией дополнительных финансовых средств. Если для этого используются акции, тогда увеличивается уставной капитал предприятия, в случае с облигациями – действуют условия займа. При этом все этапы контролируют государственные органы, которые регулируют рынок ценных бумаг.

К эмиссии могут прибегать, чтобы выпустить бумаги с новыми правами, изменить номинал акций, которые уже находятся в обращении, а также учредить акционерное общество.

Стандарты эмиссии ценных бумаг

На территории Российской Федерации действуют определенные правила эмиссии акций, дополнительных акций и облигаций. Также установлена процедура их подготовки. Стандарты эмиссии ценных бумаг – это документ, который регламентирует все описанные действия. Они позволяют регулировать выпуск акций АО при его регистрации, дополнительных бумаг, которые распределяются среди акционеров, а также дополнительные акции.

Также стандарты эмиссии ценных бумаг определяют правила выпуска облигаций, которые размещаются с помощью подписки, и бумаг, для размещения которых используется конвертация. Акции размещаются при учреждении АО среди его владельцев. Для этого используется подписка и конвертация.

Основные этапы эмиссии ценных бумаг

Если рассматривать обычный порядок выпуска ценных бумаг, то он включает такие этапы регистрации проспекта эмиссии ценных бумаг:

Процедуру эмиссии ценных бумаг лучше всего проводить в описанной выше последовательности. Если она будет нарушена, тогда создаются условия для признания эмиссии недобросовестной. В результате в госрегистрации ценных бумаг может быть принято решение об отказе.

При регистрации эмиссии акций необходимо провести немало операций, а также оформить различную документацию. Она должна быть заполнена юридически правильно и не содержать ошибок. Лучше всего на этом этапе обратиться к специалистам, которые окажут квалифицированную помощь.

Проспект эмиссии ценных бумаг банками и другими организациями призван раскрыть достоверные и полные сведения, которые послужат основанием для объективного принятия инвесторами решения об их покупке.

Как организуется эмиссия

Как правило, при проведении эмиссии привлекаются профессиональные участники фондового рынка или андеррайтеры. Они подписывают с эмитентом договор, после чего на их плечи ложится ряд обязательств, затрагивающих выпуск ценных бумаг и их размещение. За свои услуги андеррайтер получает определенную плату.

Андеррайтер обслуживает всю процедуру выпуска ценных бумаг: обосновывает эмиссию, определяет параметры, подготавливает требуемые документы, регистрирует их в госорганах, производит размещение среди инвесторов (при этом могут привлекаться сторонние организации).

Нередко андеррайтеры берут на себя определенные обязательства, которые связаны с размещением эмиссии. Они могут быть следующих видов:

Виды эмиссии ценных бумаг

Существуют различные классификации эмиссии. Например, с позиции очередности она бывает первичной и вторичной.

Первичная эмиссия. Она происходит, когда компания в первый раз выпускает собственные ценные бумаги или когда она производит эмиссию определенный ценной бумаги в первый раз. К примеру, предприятие в первый раз выпускает собственные акции либо облигации. К этому виду можно отнести ситуацию, когда обыкновенные акции котируются на фондовой бирже, а дополнительно к ним она производит эмиссию привилегированных акций или облигаций.

Вторичная эмиссия. Предполагает повторное размещение различных ценных бумаг определенной компанией. По методу размещения выпуск может осуществляться с помощью подписки, распределения и конвертации. Познакомимся с ними ближе.

Подписка. В соответствии с ней заключается соглашение по купле-продаже, по этой схеме производится размещение бумаг. Она бывает закрытой и открытой. В первом случае купить ценные бумаги могут только определенный круг инвесторов, который устанавливается заранее. При открытой подписке сделать покупку может каждый, при этом организуется широкая публичная огласка намерений.

Распределение. Размещение бумаг осуществляется среди определенного круга лиц, при этом не происходит подписание договора. Этот метод актуален лишь для акций, он не предназначен для эмиссии облигаций. Распределение может использоваться при формировании АО, а также при проведении бонусной эмиссии.

Конвертация. Она предполагает размещение вида ценных бумаг, при этом они не продаются, а обмениваются на ранее оговоренных условиях.

Если говорить о размещении облигаций, то для них используются лишь два метода: конвертация и подписка. А вот акции могут распределяться среди участников АО, конвертации и подписки.

Основные этапы обращения ценных бумаг и акций могут включать ценные бумаги, которые выпущены в бездокументарной и документарной форме. Они могут выпускаться с указанием имени владельца, а также быть на предъявителя.

Особенности принятия решения о выпуске ценных бумаг

Эмиссия облигаций производится при соответствующем решении исполнительного органа компании либо ее советом директоров. В случае с акциями оно принимается в ходе общего собрания акционеров. Оно не просто должно быть озвучено – создается особый документ, в нем содержатся такие данные:

Если говорить о привилегиях, то регистрация эмиссии ценных бумаг позволяет их предоставлять лишь акционерам этого АО, в собственности которых имеются голосующие акции. Стоимость таких бумаг может быть на 10 процентов ниже в сравнении с рыночной ценой, по которой покупают остальные лица и компании.

Эмитент ценных бумаг уполномочен установить ограничения в отношении численности акций либо их номинальной стоимости. Также они могут касаться продажи лиц, не выступающих резидентами своей страны и не прошедших регистрацию в ней.

При проведении закрытой подписки в решении об эмиссии сообщаются критерии инвесторов, которые могут совершать покупку ценных бумаг.

Проведение госрегистрации

Все виды ценных бумаг при эмиссии должны в обязательном порядке проходить госрегистрацию. При ее прохождении утверждается следующее:

Российское законодательство устанавливает сроки, на протяжении которых эмитент обязан представить бумаги на прохождение регистрации. Обычно они составляют 3 месяца с момента утверждения решения об эмиссии. Срок может ограничиваться месяцем в таких случаях:

На законодательном уровне устанавливаются документы, требуемые оформить для госрегистрации, также определяются основания, которые могут служить для отказа. После их подачи в регистрирующий орган у него остается 30 дней на то, чтобы произвести регистрацию либо принять обоснованное решение об отказе в проведении госрегистрации. Негативное решение может быть принято в том случае, если эмитент нарушил требования законодательства в отношении эмиссии ценных бумаг, сформирование неполного пакета документов для госрегистрации, сообщение о себе ложных данных, а также неуплата налогов, которые связаны с эмиссией.

Заблаговременно и грамотно подготовившись к эмиссии ценных бумаг, компания существенно повышает шансы на их успешную госрегистрацию. Это позволит привлечь необходимое количество дополнительных средств, которые помогут предприятию успешно и динамично развиваться. Бизнес-портал investtalk.ru предлагает познакомиться с эмитентами российских акций, они представлены на странице https://investtalk.ru/forum/forum/245-rossijskie-aktcii-i-emitenty/. Традиционно российские инвесторы интересуются акциями Газпрома, Сбербанка и других «голубых фишек». Если же Вас интересуют иностранные компании, обсудить их ценные бумаги можно здесь: https://investtalk.ru/forum/forum/265-inostrannye-kompanii-obsuzhdenie-aktcij-perspe/

Другие статьи на нашем сайте

DLT и выпуск дематериализованных ценных бумаг в Люксембурге

Законопроект является продолжением закона от 1 марта 2019 г., изменяющего закон от 1 августа 2001 г. об обращении ценных бумаг, который ввел передачу ценных бумаг с использованием механизмов безопасной электронной регистрации, в частности, в тех случаях, когда они основаны на технологии распределенной электронной регистрации. бухгалтерские книги или базы данных. В соответствии с законом от 1 марта 2019 года, законопроект способствует усилиям по продвижению инноваций в финансовом секторе Люксембурга.

Юридически прямо признавая реальность технологии распределенных электронных реестров или баз данных, законопроект направлен на то, чтобы позволить соответствующим субъектам в полной мере использовать, с большей правовой определенностью, возможности, предлагаемые этими инновационными технологиями в контексте дематериализованных ценных бумаг, оставаясь при этом технологически нейтральный.

Кроме того, законопроект направлен на расширение сферы применения закона от 6 апреля 2013 г. о дематериализованных ценных бумагах, открыв деятельность центрального держателя счета для внебиржевых долговых ценных бумаг кредитным организациям и инвестиционным компаниям (как это определено в законе с поправками от 5 апреля 2013 г.). 1993 г. о финансовом секторе.Чтобы гарантировать высокие стандарты качества и безопасности, эти организации должны иметь адекватную инфраструктуру, механизмы контроля и безопасности, эквивалентные тем, которые требуются для авторизации в качестве центрального держателя счетов (как указано в статье 28-11 закона от 5 апреля 1993 г. финансовый сектор), чтобы обеспечить равные условия для различных участников.

Запланированное расширение позволит этим компаниям расширить спектр своих услуг в области дематериализованных ценных бумаг, а также позволит эмитентам внебиржевых долговых ценных бумаг обращаться к большему количеству участников.

Законопроект представляет собой новый важный шаг для финансового центра в его стремлении решать проблемы и использовать возможности цифровизации финансового сектора и использования новых технологий, а также способствует усилению влияния и привлекательности законодательной базы Люксембурга. для выпуска и обращения дематериализованных ценных бумаг.

* Законопроект вступит в силу только после того, как он будет опубликован в Официальном вестнике Люксембурга.

Авторы: Ариана Мехршахи, Валери Ласковски и Агнес Мерц.

Hogan Lovells Luxembourg LLP зарегистрировано в коллегии адвокатов Люксембурга.

Взаимный допуск к размещению и обращению ценных бумаг для содействия биржевой торговле в странах Союза

Члены Консультативного комитета по финансовым рынкам рассмотрели проект Соглашения о взаимном допуске к размещению и обращению ценных бумаг в биржевые торги в государствах Евразийского экономического союза, а также формирование и функционирование общего финансового рынка ЕАЭС.Заседание под председательством Тимур Жаксылыков, министр экономики и финансовой политики ЕЭК, был проводится посредством видеоконференцсвязи в штаб-квартире Евразийского экономического Комиссия в Москве.

« Соглашение направлено на обеспечение свободного размещения и обращения эмиссионных ценных бумаг на биржевом пространстве государств Союза, обеспечивая взаимное включение ценных бумаг из списка, классифицируемого биржей как высший котировальный список категории для биржевой торговли в другом члене ЕАЭС Штаты » Тимур Жаксылыков отметил.

Соглашение позволит эмитентам стран Союза вступить в любые ЕАЭС. фондовый рынок, на котором они будут иметь расширяемый доступ к инвестициям ресурсов, что снизит стоимость фондирования для эмитентов. « Следовательно, не покидая своего биржевого рынка, брокер предоставляет все заинтересованные клиенты с доступом к новым объектам инвестиций и высококачественным ценным бумагам эмитентов стран Союза без дополнительных затрат , Тимур — подчеркнул Жаксылыков.

Планируется продолжить работу над проектом Соглашения с учетом учитывать комментарии, предоставленные уполномоченными органами государств Союза.

Участники встречи также ознакомились с проектом технической спецификации на изучение оптимальных подходов к гармонизации требований к ценным бумагам проспекты.

Члены Консультативного комитета обсудили вопрос об углублении сотрудничество ЕЭК и Евразийской группы по борьбе с деньгами отмывание и финансирование терроризма (ЕАГ).Вызовы и угрозы, возникающие в мир из-за развития новых технологий и необходимости защиты экономические системы государств-членов и Союза в целом ставят новые задачи перед ЕАЭС в сфере противодействия отмыванию денег и финансированию терроризм. Консультативный комитет поддержал предложение о заключении меморандум об углублении взаимодействия с ЕАГ.

Российская сторона (ЦБ) представила опыт организация оцифрованного канала продажи финансовых продуктов — Торговой площадки система.К основным преимуществам проекта можно отнести облегчение ситуации с финансовыми доступность за счет снятия географических ограничений и предоставления удаленного доступа к широкому спектру финансовых продуктов. В продуктовую линейку войдут банковские депозиты, государственные и корпоративные облигации, паи паевых инвестиционных фондов, только третьи стороны автострахование и ипотечные кредиты. Продуктовая линейка может быть расширена в на длительный срок с кредитом, страхованием, инвестициями и другими финансовыми товары.

По сообщению Банка России, участники встречи обсудили необходимо внести изменения в Договор о ЕАЭС в части отнесения лизинга к финансовая служба.

На встрече также были рассмотрены предложения по

снять ограничения на создание и деятельность организаций, обеспечивающих

обязательные гарантии банковских вкладов из национальных списков Республики

Армения и Кыргызстан, а также другие вопросы.

Люксембургский законодатель открывает путь к выпуску дематериализованных ценных бумаг с использованием технологии распределенного реестра | Финтех | Блоги

26 января 2021 года вступил в силу новый закон Люксембурга от 22 января 2021 года («Закон 2021 DLT »), внесший поправки в закон Люксембурга от 6 апреля 2013 года о дематериализованных ценных бумагах и закон от 5 апреля 1993 года о финансовых сектор.

Закон о DLT от 2021 года вносит два изменения, а именно: (i) признание выпуска дематериализованных ценных бумаг с использованием технологии распределенного реестра (включая блокчейн) и (ii) расширение круга лиц, которым разрешено выступать в качестве держателя счетов для внебиржевых долговых ценных бумаг, посредством включая любое кредитное учреждение ЕС или инвестиционную фирму, при соблюдении определенных условий.

1. Выпуск дематериализованных ценных бумаг с использованием технологии распределенного реестра (DLT)

Закон о DLT от 2021 года является продолжением предыдущих усилий по приведению правовой базы Люксембурга в соответствие с новыми технологическими разработками и поощрению инноваций в финансовом секторе.

Закон от 1 марта 2019 года уже внес поправки в закон Люксембурга от 1 августа 2001 года об обращении ценных бумаг, чтобы уточнить, что счет ценных бумаг (т.е. счет, который инвесторы имеют в своем банке, что отражает их право собственности на ценные бумаги), для обращения взаимозаменяемых бездокументарных ценных бумаг, может храниться с использованием технологии распределенного реестра.

Закон о DLT 2021 года завершает предыдущие разработки, позволяя центральным держателям счетов и ликвидационным организациям также вести эмиссионных счетов (т.е. запись, в которой зарегистрированы выпущенные ценные бумаги на момент выпуска ценных бумаг) в отношении дематериализованных ценных бумаг с использованием технологии распределенного реестра. Обратите внимание, что Закон о DLT от 2021 года является технологически нейтральным и касается безопасных электронных записывающих устройств, включая распределенные регистры или базы данных.

Другими словами, законодательная база Люксембурга теперь прямо признает возможность выпуска дематериализованных ценных бумаг в токенизированной форме и регистрации передачи права собственности на эти ценные бумаги с использованием технологии распределенного реестра.Таким образом, весь процесс выпуска и обращения может происходить в среде на основе DLT.

2. Расширение круга лиц, которым разрешено выступать в качестве держателя счетов по внебиржевым долговым ценным бумагам

До принятия Закона о DLT 2021 года функция центрального хранителя счетов была зарезервирована за теми регулируемыми Люксембургом организациями, которые имеют специальное разрешение на этот счет.

В дальнейшем, для внебиржевых долговых ценных бумаг любое кредитное учреждение ЕС или (MiFID) инвестиционная компания может выполнять функцию хранителя счетов при условии, что они соблюдают определенные требования ИТ-контроля и безопасности.В частности, соответствующие фирмы должны уметь:

- Регистрировать ценные бумаги, составляющие каждую эмиссию, на эмиссионном счете;

- Обеспечение обращения ценных бумаг переводом с одного счета на другой;

- Убедиться, что общая сумма каждой эмиссии, учтенная на эмиссионном счете, равна сумме ценных бумаг, учтенных на счетах ценных бумаг их владельцев; и

- Осуществлять права по ценным бумагам, учитываемым на счете депо.

Это в конечном итоге позволит эмитентам долговых ценных бумаг, регулируемых законодательством Люксембурга, полагаться на гораздо более широкий круг держателей счетов при условии, что они соблюдают правила, эквивалентные тем, которые применяются к уполномоченным центральным держателям счетов, тем самым создавая равные условия для игры.

Обратите внимание, что расширенная сфера применения применяется только к долговым ценным бумагам, не котирующимся на бирже, и, следовательно, для долевых ценных бумаг и долговых ценных бумаг, котирующихся на бирже, прежний режим остается неизменным.

Что будет дальше?

Мы ожидаем, что дополнительные участники рынка воспользуются возможностями, предлагаемыми новым законом, и, следовательно, мы, вероятно, увидим повышенный интерес к выпуску ценных бумаг через DLT в будущем году.Мы также ожидаем, что эта тенденция распространится на мир инвестиционных фондов в Люксембурге, где появляется все больше и больше решений для распределения на основе DLT.

Выпуск дематериализованных ценных бумаг с использованием технологии блокчейн | Статья

Закон 2021 г. вытекает из законопроекта No. 7637, который был подан в парламент 27 июля 2020 года (дополнительную информацию см. В нашем разделе).

Закон 2021 года вносит поправки в закон от 6 апреля 2013 года о дематериализованных ценных бумагах («Закон 2013 года »), который теперь прямо признает возможность использования безопасных механизмов электронной регистрации, включая распределенные электронные реестры или базы данных, для выпуска дематериализованных ценных бумаг.Также был расширен список лиц, уполномоченных вести учет долговых ценных бумаг (не котирующихся на бирже).

Законодатель Люксембурга уже внес ряд соответствующих изменений, внося поправки в закон от 1 августа 2001 года об обращении ценных бумаг и других финансовых инструментов («Закон 2001 ») с законом от 1 марта 2019 года. служил для разъяснения того, что учреждения, ведущие бухгалтерский учет, такие как банки, могут предоставлять счета ценных бумаг с технологией распределенной бухгалтерской книги.Он также представил ряд связанных пунктов, включая подтверждение того, что последовательные регистрации ценных бумаг с использованием технологии распределенного реестра имеют те же последствия, что и переводы между счетами ценных бумаг (, например, в отношении передачи права собственности).

Закон 2021 года вносит два основных изменения:

1. Уточнение: счета выпуска дематериализованных ценных бумаг могут вестись с использованием технологии распределенного реестраПри выпуске дематериализованных ценных бумаг необходимо вести учет количества и типа выпущенных ценных бумаг. .Это делается на «эмиссионном счете». Эмиссионные счета позволяют центральному держателю счетов или ликвидационной организации проверять, что количество ценных бумаг, находящихся в обращении на счетах ценных бумаг, не превышает общего количества выпущенных.

Эмиссионный счет не является счетом ценных бумаг; это просто запись, которая ведется для целей вышеупомянутых проверок сверки. Центральным хранителям счетов и ликвидационным организациям, ответственным за выполнение этих проверок, теперь прямо разрешено вести такие записи с использованием технологии распределенного реестра.Это означает, что в будущем все основные инструменты дематериализованных ценных бумаг могут храниться с использованием технологии распределенной бухгалтерской книги: не только счета ценных бумаг (разрешены с 2019 года по Закону 2001 года), но и эмиссионные счета.

Эмиссионный счет теперь определен как счет в расчетном учреждении или центральном держателе счетов, на котором должны быть зарегистрированы исключительно дематериализованные ценные бумаги эмитента. Такой счет может поддерживаться, и ценные бумаги могут регистрироваться на нем с использованием безопасных механизмов электронной записи, включая распределенные электронные реестры или базы данных.

Это определение остается технологически нейтральным, т.е. оно позволяет использовать как традиционные регистры и базы данных, так и технологию распределенных регистров и базы данных.

2. Большему количеству юридических лиц будет разрешено выступать в качестве держателя счетов для внебиржевых долговых ценных бумаг

В настоящее время только некоторые регулируемые поставщики услуг Люксембурга могут действовать в качестве центральных держателей счетов в соответствии с Законом 2013 года. Более того, для выполнения этой функции им требуется специальная дополнительная лицензия.В отношении долевых ценных бумаг ситуация останется неизменной. Однако в отношении долговых ценных бумаг (не котирующихся на бирже) круг регулируемых поставщиков услуг, способных действовать в качестве центральных держателей счетов, будет расширен. Эта роль теперь будет открыта для любого кредитного учреждения или инвестиционной компании, авторизованной в государстве-члене Европейской экономической зоны, при условии, что у них есть соответствующие механизмы контроля и меры безопасности ИТ для ведения счетов выдачи и выполнения других связанных задач, таких как вышеупомянутые проверки сверок. .Таким образом, эмитенты некотируемых долговых ценных бумаг, регулируемые законодательством Люксембурга, будут иметь более широкий выбор поставщиков услуг для этой части процесса выпуска.

Отныне кредитным учреждениям и инвестиционным компаниям Люксембурга и ЕС будет разрешено выполнять эту роль в соответствии с Законом 2013 года при условии, что у них есть подходящие механизмы контроля и ИТ-безопасности для ведения центральных счетов, позволяющие им:

(i) регистрировать в выпуске учитывать все ценные бумаги, составляющие каждый выпуск, допущенный к их операциям,

(ii) для обеспечения обращения ценных бумаг путем перевода со счета на счет,

(iii) для проверки того, что общая сумма каждого выпуска, допущенного к их операциям операций и учитывается на эмиссионном счете, равна сумме ценных бумаг, учитываемых на счетах ценных бумаг их владельцев, и

(iv) для реализации прав, связанных с ценными бумагами, учтенными на счетах ценных бумаг.

Люксембургский законопроект, разрешающий выпуск ценных бумаг в DLT

Что произошло до законопроекта 7637? 1 марта 2019 года новая статья 18 бис была добавлена в Закон от 1 августа 2001 года об обращении ценных бумаг («Закон 2001 »), по сути, устанавливающая, что держатели счетов могут иметь счета в ценных бумагах (т. Е. Счета, на которых ценные бумаги зачисляются или дебетуются) и регистрируют ценные бумаги в защищенных электронных устройствах регистрации или через них, включая распределенные электронные реестры или базы данных (см. нашу предыдущую публикацию по этому вопросу на нашем веб-сайте).

Что добавляет Закон № 7637? В соответствии с поправкой 2019 года 27 июля 2020 года правительство Люксембурга представило Законопроект 7637 («Законопроект ») о внесении поправок в Закон о финансовом секторе от 5 апреля 1993 года и Закон от 6 апреля. 2013 г. по дематериализованным ценным бумагам («Закон 2013 г. »).

Используя те же термины, что и для модернизации Закона 2001 г., основная цель Законопроекта — прямо признать возможность выпуска дематериализованных ценных бумаг через распределенные электронные реестры или базы данных (это терминология, используемая законодателем Люксембурга для обеспечения технологическая нейтральность по отношению к различным типам технологий, которые могут использоваться, например, блокчейнам).

Для достижения этой цели и обеспечения дополнительной правовой определенности Законопроект предлагает ввести новое определение термина «эмиссионный счет» в Закон 2013 года. Эмиссионный счет будет определяться как счет, открытый поставщиком расчетных услуг или центральным держателем счетов, на котором регистрируются дематериализованные ценные бумаги, выпущенные эмитентом. Это определение дополнительно указывает, что счета выпуска могут храниться в защищенных электронных регистрационных устройствах или через них, включая распределенные электронные реестры или базы данных.Таким образом, с помощью законопроекта в будущем можно будет полагаться на технологии распределенной бухгалтерской книги (« DLT ») как для счетов ценных бумаг, так и для эмиссионных счетов в контексте выпуска дематериализованных ценных бумаг.

Законопроект также направлен на расширение объема услуг, которые могут быть предоставлены поставщиками, которые могут действовать как центральные держатели счетов в соответствии с Законом 2013 года. В отношении долговых ценных бумаг, не включенных в листинг, Закон о законе предлагает открыть роль центрального держателя счетов инвестиционным фирмам и кредитным учреждениям ЕЭЗ в той мере, в какой они отвечают соответствующим техническим и организационным требованиям для осуществления такой деятельности.

Почему это важно? Законопроект отражает намерение законодателя Люксембурга модернизировать Закон 2013 года и создать полноценную правовую основу как для выпуска, так и для обращения дематериализованных ценных бумаг через DLT.

Этим законопроектом Люксембург продолжает стимулировать использование новых технологий в финансовых услугах и позиционирует себя как рынок, на который обращаются финтех-компании и эмитенты, желающие использовать новые технологии для выпуска своих ценных бумаг.

Как центральные банки контролируют денежную массу

Если бы экономика страны была человеческим телом, то ее сердцем был бы центральный банк. И точно так же, как сердце работает, чтобы перекачивать живительную кровь по всему телу, центральный банк закачивает деньги в экономику, чтобы поддерживать ее здоровье и рост. Иногда экономике нужно меньше денег, а иногда — больше.

Методы, которые центральные банки используют для контроля количества денег, различаются в зависимости от экономической ситуации и власти центрального банка.В Соединенных Штатах центральным банком является Федеральная резервная система, которую часто называют ФРС. Другие известные центральные банки включают Европейский центральный банк, Швейцарский национальный банк, Банк Англии, Народный банк Китая и Банк Японии.

Давайте рассмотрим некоторые из распространенных способов, которыми центральные банки контролируют денежную массу — количество денег в обращении по всей стране.

Ключевые выводы

- Чтобы экономика страны оставалась здоровой, ее центральный банк регулирует количество денег в обращении.

- Влияние на процентные ставки, печать денег и установление требований к банковским резервам — все это инструменты, которые центральные банки используют для контроля денежной массы.

- Другие тактики, используемые центральными банками, включают операции на открытом рынке и количественное смягчение, которые включают продажу или скупку государственных облигаций и ценных бумаг.

Почему количество денег имеет значение

Количество денег, обращающихся в экономике, влияет как на микро-, так и на макроэкономические тенденции. На микроуровне большой запас бесплатных и легких денег означает увеличение расходов людей и предприятий.Физическим лицам легче получить личные ссуды, автокредиты или жилищную ипотеку; компаниям также легче получить финансирование.

На макроэкономическом уровне количество денег, обращающихся в экономике, влияет на такие вещи, как валовой внутренний продукт, общий рост, процентные ставки и уровень безработицы. Центральные банки стремятся контролировать количество денег в обращении для достижения экономических целей и воздействия на денежно-кредитную политику.

Печать денег

Когда-то нации привязывали свои валюты к золотому стандарту, который ограничивал их возможности производства.Но это закончилось к середине 20 века, и теперь центральные банки могут увеличить количество денег в обращении, просто напечатав их. Они могут напечатать столько денег, сколько захотят, хотя это влечет за собой последствия.

Простая печать большего количества денег не влияет на объем производства или объем производства, поэтому сами деньги становятся менее ценными. Поскольку это может вызвать инфляцию, центральные банки не могут просто печатать больше денег.

Установить требование резерва

Один из основных методов, используемых всеми центральными банками для контроля количества денег в экономике, — это резервные требования.Как правило, центральные банки предписывают депозитным учреждениям (то есть коммерческим банкам) хранить определенную сумму средств в резерве (хранящуюся в хранилищах или в центральном банке) против суммы депозитов на счетах их клиентов.

Таким образом, определенная сумма денег всегда сохраняется и никогда не обращается. Допустим, центральный банк установил обязательные резервы на уровне 9%. Если у коммерческого банка общая сумма депозитов составляет 100 миллионов долларов, он должен выделить 9 миллионов долларов для удовлетворения требований к резервированию.Он может пустить в обращение оставшиеся 91 миллион долларов.

Когда центральный банк хочет, чтобы в экономику обращалось больше денег, он может снизить резервные требования. Это означает, что банк может ссудить больше денег. Если он хочет уменьшить количество денег в экономике, он может увеличить резервные требования. Это означает, что у банков меньше денег для выдачи ссуд, и поэтому они будут более разборчивы в выдаче ссуд.

Центральные банки периодически корректируют нормы резервирования, которые они устанавливают для банков.В Соединенных Штатах (с 16 января 2020 г.) более мелкие депозитные учреждения с чистыми операционными счетами до 16,9 млн долларов освобождаются от поддержания резерва. Средние организации со счетами от 16,9 до 127,5 млн долларов должны выделить 3% обязательств в качестве резерва. Учреждения с суммой более 127,5 миллионов долларов имеют 10% резервное требование.

26 марта 2020 года, в ответ на пандемию коронавируса, ФРС снизила нормативы обязательных резервов до 0%, отменив резервные требования для всех U.Иными словами, С. депозитарные учреждения.

Влияние на процентные ставки

В большинстве случаев центральный банк не может напрямую устанавливать процентные ставки по ссудам, таким как ипотечные, автокредиты или личные ссуды. Однако у центрального банка есть определенные инструменты, чтобы подтолкнуть процентные ставки к желаемому уровню. Например, центральный банк владеет ключом к учетной ставке — ставке, по которой коммерческие банки получают займы у центрального банка (в Соединенных Штатах это называется федеральной учетной ставкой).

Когда банки получают заем в центральном банке по более низкой ставке, они передают эти сбережения, снижая стоимость кредитов для своих клиентов. Более низкие процентные ставки приводят к увеличению заимствований, а это означает, что количество денег в обращении увеличивается.

Участие в операциях на открытом рынке

Центральные банки влияют на количество денег в обращении, покупая или продавая государственные ценные бумаги посредством процесса, известного как операции на открытом рынке (OMO). Когда центральный банк стремится увеличить количество денег в обращении, он покупает государственные ценные бумаги у коммерческих банков и учреждений.Это высвобождает банковские активы: теперь у них есть больше денег для ссуд. Центральные банки проводят такого рода расходы как часть экспансионистской или смягчающей денежно-кредитной политики, которая снижает процентную ставку в экономике.

Обратное происходит в случае, когда нужно удалить деньги из системы. В Соединенных Штатах Федеральная резервная система использует операции на открытом рынке для достижения целевой ставки по федеральным фондам — процентной ставки, по которой банки и учреждения ссужают друг другу деньги в одночасье. Каждая пара кредитования-заимствования согласовывает свою собственную ставку, и средняя из них является ставкой по федеральным фондам.Ставка по федеральным фондам, в свою очередь, влияет на все остальные процентные ставки. Операции на открытом рынке — широко используемый инструмент, поскольку они гибкие, простые в использовании и эффективные.

Введение программы количественного смягчения

В тяжелые для экономики времена центральные банки могут сделать еще один шаг вперед в операциях на открытом рынке и внедрить программу количественного смягчения. При количественном смягчении центральные банки создают деньги и используют их для скупки активов и ценных бумаг, таких как государственные облигации.Эти деньги поступают в банковскую систему по мере их поступления в качестве оплаты активов, приобретенных центральным банком. Резервы банков увеличиваются на эту сумму, что побуждает банки выдавать больше ссуд, а также помогает снизить долгосрочные процентные ставки и стимулировать инвестиции.

После финансового кризиса 2007–2008 годов Банк Англии и Федеральная резервная система запустили программы количественного смягчения. Совсем недавно Европейский центральный банк и Банк Японии также объявили о планах количественного смягчения.

Итог

Центральные банки прилагают все усилия, чтобы экономика страны оставалась здоровой. Одним из способов достижения этой цели центральными банками является контроль количества денег, обращающихся в экономике. Их инструменты включают, среди прочего, влияние на процентные ставки, установление резервных требований и использование тактики операций на открытом рынке. Правильное количество денег в обращении имеет решающее значение для обеспечения стабильной и устойчивой экономики.

Рынок ценных бумаг | Банк России

Рынок ценных бумаг — это часть финансового рынка, на которой капитал привлекается и перераспределяется посредством выпуска и обращения ценных бумаг.

Рынок ценных бумаг позволяет устанавливать справедливые цены на финансовые инструменты. Современный фондовый рынок также включает рынок деривативов.

Рынок ценных бумаг включает торгово-расчетную и бухгалтерскую инфраструктуры, финансовых посредников, дилеров, информационно-аналитические агентства, инвесторов и эмитентов.

Брокерские клиенты — более 9,0 млн.

Заказчики доверительного управления — более 560000 субъектов

Стоимость портфелей в доверительном управлении — более 1,5 трлн руб.

Количество МИС — более 3.4 миллиона

Активы в МИС — более 375 млрд руб.

(в 2020 году)

Как правило, инвесторы могут выйти на рынок ценных бумаг через финансовых посредников — профессиональных участников рынка ценных бумаг. К профессиональным участникам рынка ценных бумаг относятся брокеры, дилеры, доверительные управляющие, инвестиционные консультанты, регистраторы и депозитарии. На начало второй половины 2019 года на российском рынке ценных бумаг действовало 506 организаций, из которых 45% являлись кредитными организациями, а 55% — небанковскими финансовыми организациями.

Рынок ценных бумаг развивается, предлагая инвесторам множество способов и форм участия. Одним из недавно появившихся инвестиционных инструментов на российском рынке ценных бумаг является индивидуальный инвестиционный счет (ИИС), который позволяет инвесторам дифференцировать свои вложения и получать налоговые вычеты.

Банк России обеспечивает устойчивое развитие рынка ценных бумаг, регулирует деятельность профессиональных участников рынка ценных бумаг, осуществляет контроль и надзор за ними, защищает права и законные интересы инвесторов на рынке ценных бумаг, в целях противодействия недобросовестным действиям, незаконному использованию инсайдерской информации и манипулирования рынком, среди прочего.

Кроме того, Банк России регулирует допуск ценных бумаг на финансовый рынок и составляет реестры финансовых инструментов. Банк России уделяет особое внимание развитию корпоративных отношений и совершенствованию корпоративного управления в российских публичных компаниях, способствуя тем самым развитию долевого финансирования.

Была ли эта страница полезной?Да Нет

Последнее обновление: 09.03.2021

.

Об авторе