Енвд корректирующий коэффициент к1: Какой коэффициент К1 в 2020 году по ЕНВД

Изменения по ЕНВД — БУХ.1С, сайт в помощь бухгалтеру

04.08.2005

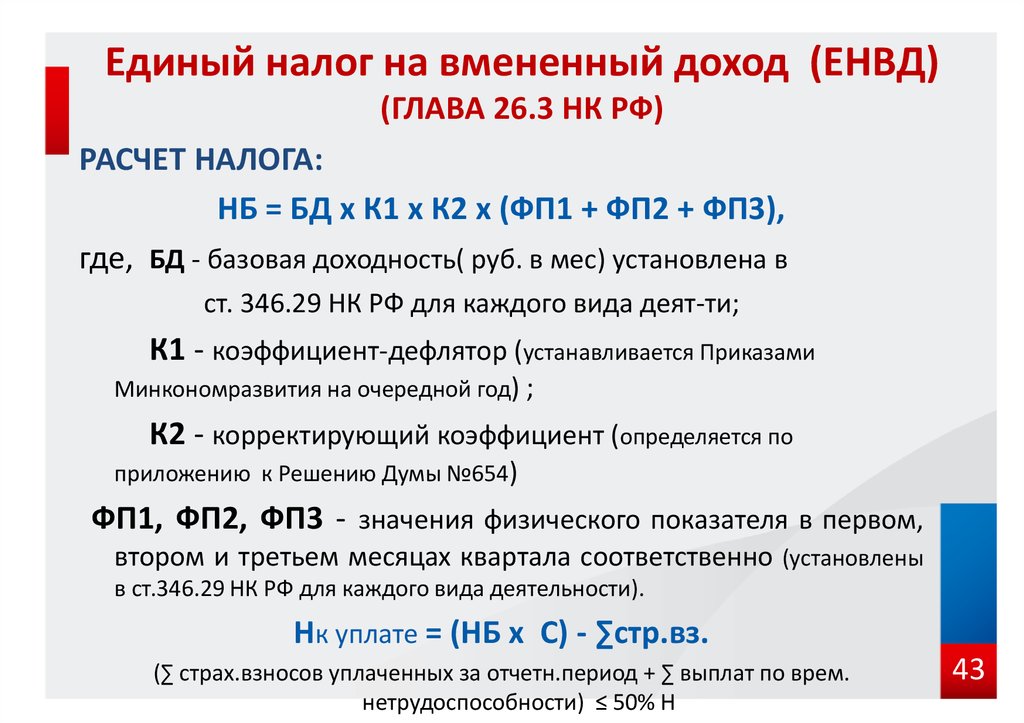

В июне 2005 года Президентом РФ были подписаны сразу два Федеральных закона (от 18.06.2005 № 63-ФЗ и 64-ФЗ), которые внесли изменения в главу 26.3 НК РФ. Названными законами устанавливаются новые правила определения коэффициента К2, а также уточняется перечень бытовых услуг, в отношении которых может вводиться ЕНВД. Изменения вступят в силу с 1 января 2006 года. Специалисты проекта ИАС «Консалтинг.Стандарт» подготовили комментарий вносимых названными законами изменений. Кроме того, Президентом РФ был подписан Федеральный закон от 21.07.2005 № 101-ФЗ, которым вносятся еще одни поправки, уточняющие, в частности, понятие «розничной торговли». Комментирует их И.А. Берко, аудитор, методист фирмы «1С».

Содержание

- О новых правилах определения К2

- ЕНВД и розничная торговля

- Другие изменения по ЕНВД с 2006 года

Федеральный закон от 18. 06.2005 № 64-ФЗ «О внесении изменений в статью 346.29 части второй Налогового кодекса Российской Федерации» установил новые правила определения коэффициента К2. Напомним, что это «корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей

ведения предпринимательской деятельности».

06.2005 № 64-ФЗ «О внесении изменений в статью 346.29 части второй Налогового кодекса Российской Федерации» установил новые правила определения коэффициента К2. Напомним, что это «корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей

ведения предпринимательской деятельности».

Федеральный закон от 18.06.2005 № 64-ФЗ позволяет организациям и индивидуальным предпринимателям уплачивать единый налог на вмененный доход с учетом фактического периода ведения предпринимательской деятельности в календарном месяце.

Многие организации и индивидуальные предприниматели — плательщики ЕНВД сталкивались на практике с такой ситуацией, когда фактически предпринимательская деятельность, облагаемая ЕНВД, велась не полный месяц.

В то же время при определении налоговой базы и уплате налога фактический период деятельности никак не влиял на сумму единого налога на вмененный доход к уплате. Организация должна была заплатить одинаковую сумму налога как в том случае, если, например, продовольственный ларек работал полный месяц, так и в том случае, если в течение месяца он проработал неделю, а потом был закрыт.

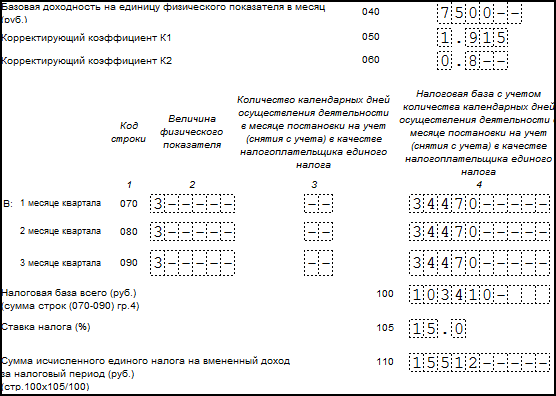

Изменения, которые вносятся в главу 26.3 НК РФ данным законом, исправляют это упущение. Изменения касаются порядка определения и расчета корректирующего коэффициента К2 — в статью 326.27 НК РФ включается дополнения, что в целях учета фактического периода времени осуществления предпринимательской деятельности значение корректирующего коэффициента К2 определяется как отношение количества календарных дней ведения предпринимательской деятельности в течение календарного месяца налогового периода к количеству календарных дней в календарном месяце налогового периода.

Иными словами, эта формулировка означает следующее: при определении налоговой базы организация или предприниматель должны разделить значение коэффициента К2 на количество календарных дней в месяце и умножить на количество фактических дней ведения предпринимательской деятельности в нем.

О новых правилах определения К2

Федеральный закон от 18.06.2005 № 64-ФЗ «О внесении изменений в статью 346. 29 части второй Налогового кодекса Российской Федерации» установил новые правила определения коэффициента К2. Напомним, что это «корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей

ведения предпринимательской деятельности»

29 части второй Налогового кодекса Российской Федерации» установил новые правила определения коэффициента К2. Напомним, что это «корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей

ведения предпринимательской деятельности»

Федеральный закон от 18.06.2005 № 64-ФЗ позволяет организациям и индивидуальным предпринимателям уплачивать единый налог на вмененный доход с учетом фактического периода ведения предпринимательской деятельности в календарном месяце.

Многие организации и индивидуальные предприниматели — плательщики ЕНВД сталкивались на практике с такой ситуацией, когда фактически предпринимательская деятельность, облагаемая ЕНВД, велась не полный месяц.

В то же время при определении налоговой базы и уплате налога фактический период деятельности никак не влиял на сумму единого налога на вмененный доход к уплате. Организация должна была заплатить одинаковую сумму налога как в том случае, если, например, продовольственный ларек работал полный месяц, так и в том случае, если в течение месяца он проработал неделю, а потом был закрыт.

Изменения, которые вносятся в главу 26.3 НК РФ данным законом, исправляют это упущение. Изменения касаются порядка определения и расчета корректирующего коэффициента К2 — в статью 326.27 НК РФ включается дополнения, что в целях учета фактического периода времени осуществления предпринимательской деятельности значение корректирующего коэффициента К2 определяется как отношение количества календарных дней ведения предпринимательской деятельности в течение календарного месяца налогового периода к количеству календарных дней в календарном месяце налогового периода.

Иными словами, эта формулировка означает следующее: при определении налоговой базы организация или предприниматель должны разделить значение коэффициента К2 на количество календарных дней в месяце и умножить на количество фактических дней ведения предпринимательской деятельности в нем.

О перечне бытовых услуг

Другой Федеральный закон от 18.06.2005 № 63-ФЗ «О внесении изменений в статью 346. 26 части второй Налогового кодекса Российской Федерации» дает право субъектам РФ при введении ЕНВД в отношении бытовых услуг определять перечень групп, подгрупп, видов и/или отдельных бытовых услуг, подлежащих переводу на этот спецрежим.

26 части второй Налогового кодекса Российской Федерации» дает право субъектам РФ при введении ЕНВД в отношении бытовых услуг определять перечень групп, подгрупп, видов и/или отдельных бытовых услуг, подлежащих переводу на этот спецрежим.

Как известно, к числу видов предпринимательской деятельности, в отношении которых может применяться система налогообложения в виде единого налога на вмененный доход, относится оказание бытовых услуг.

Понятие же бытовых услуг для целей налогообложения ЕНВД дано в статье 346.27 НК РФ — это платные услуги, оказываемые физическим лицам, классифицируемые в соответствии с Общероссийским классификатором услуг населению (ОКУН).

Субъекты РФ, вводя на своей территории ЕНВД, могли либо ввести ЕНВД по всем бытовым услугам, указанным в классификаторе, или же не вводить его вовсе.

Иного варианта — ввести уплату ЕНВД только в отношения каких-то отдельных видов бытовых услуг — у субъектов РФ не было.

Изменения, которые вносятся в статью 346. 26 НК РФ, позволяют вводить уплату единого налога на вмененный доход не только по всем видам бытовых услуг, но также и их групп, подгрупп, видов или отдельных бытовых услуг в соответствии с ОКУН.

26 НК РФ, позволяют вводить уплату единого налога на вмененный доход не только по всем видам бытовых услуг, но также и их групп, подгрупп, видов или отдельных бытовых услуг в соответствии с ОКУН.

Решение об этом будет приниматься представительным органом муниципального района, городского округа (а в городах Москве и Санкт-Петербурге — законодательными органами государственной власти городов).

ЕНВД и розничная торговля

Пожалуй, одним из самых важных моментов, касающихся применения ЕНВД, введенных Федеральным законом от 21.07.2005 № 101-ФЗ, является уточнение термина «розничная торговля» для целей главы 26.3 НК РФ. С 2006 года таким термином будет обозначаться предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи. Таким образом, определение приводится в соответствие с гражданским законодательством.

Другие изменения по ЕНВД с 2006 года

Во-первых, с 2006 года система налогообложения по ЕНВД может применяться по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга.

То есть, например, в одном из районов области к определенному виду деятельности может применяться ЕНВД, а в другом районе той же области — нет. Сейчас же ЕНВД может вводиться только сразу в пределах субъекта федерации (например, целой области).

Сейчас же ЕНВД может вводиться только сразу в пределах субъекта федерации (например, целой области).

Во-вторых, расширяется перечень видов деятельности, к которым может применяться ЕНВД, в частности, по услугам:

- распространения и/или размещения рекламы на автобусах, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах;

- оказания услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь спальных помещений не более 500 кв.м;

- оказания услуг по передаче во временное владение или пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей.

В-третьих, уточнены отдельные детали, касающиеся применения ЕНВД (отменен коэффициент К1, уточне-ны размеры базовой доходности и т.п.)

Рубрика: Отмена ЕНВД с 2021 года

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Бывшие плательщики ЕНВД еще могут сообщить о переходе на УСН с 2021 года Как при УСН учитывать расходы на товары, купленные в период применения ЕНВД Более половины предпринимателей столкнулись с повышением налоговой нагрузки при переходе с ЕНВД Для бывших вмененщиков перенесли срок подачи заявлений о переходе на УСН Счетная палата оценила риски снижения налоговых поступлений из-за отмены ЕНВД

ЕНВД – коэффициент К2 2018

02 мая 2018

Поделиться:

В случае осуществления вмененной деятельности, компания применяет коэффициент К2 – по ЕНВД на 2018 год утверждается на уровне регионального законодательства. Что означает этот показатель? Где его брать?

Что означает этот показатель? Где его брать?

Вопросы далеко не праздные, ведь все налоговые платежи должны быть не только вовремя уплачены в бюджет, но и правильно рассчитаны. Разберемся, как можно узнать К2 для ЕНВД по адресу налогоплательщика. Также рассмотрим, как рассчитать К2 для ЕНВД в зависимости от вида деятельности бизнеса. Все нормативные ссылки представлены в актуальной редакции на 2018 г.

Содержание

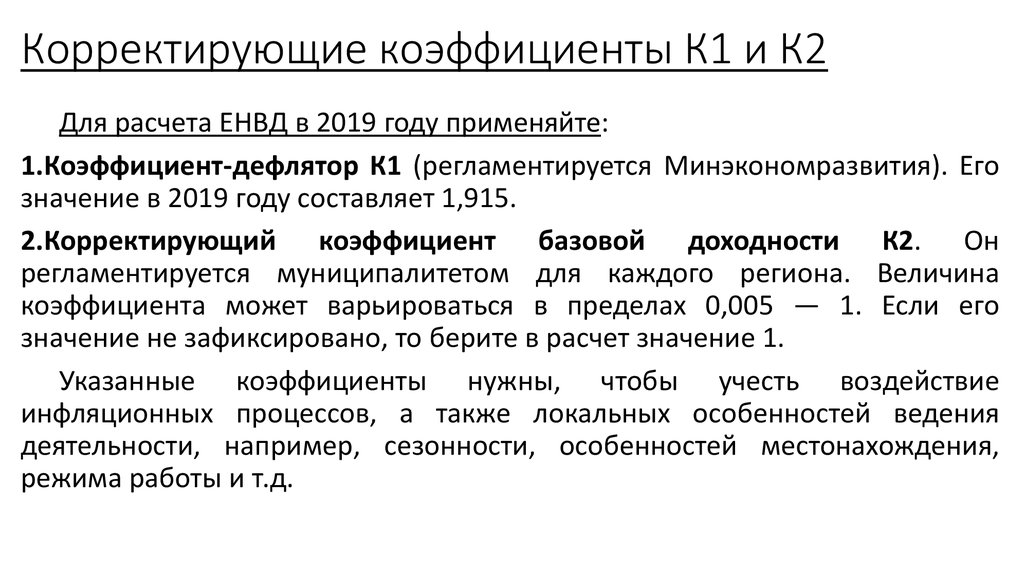

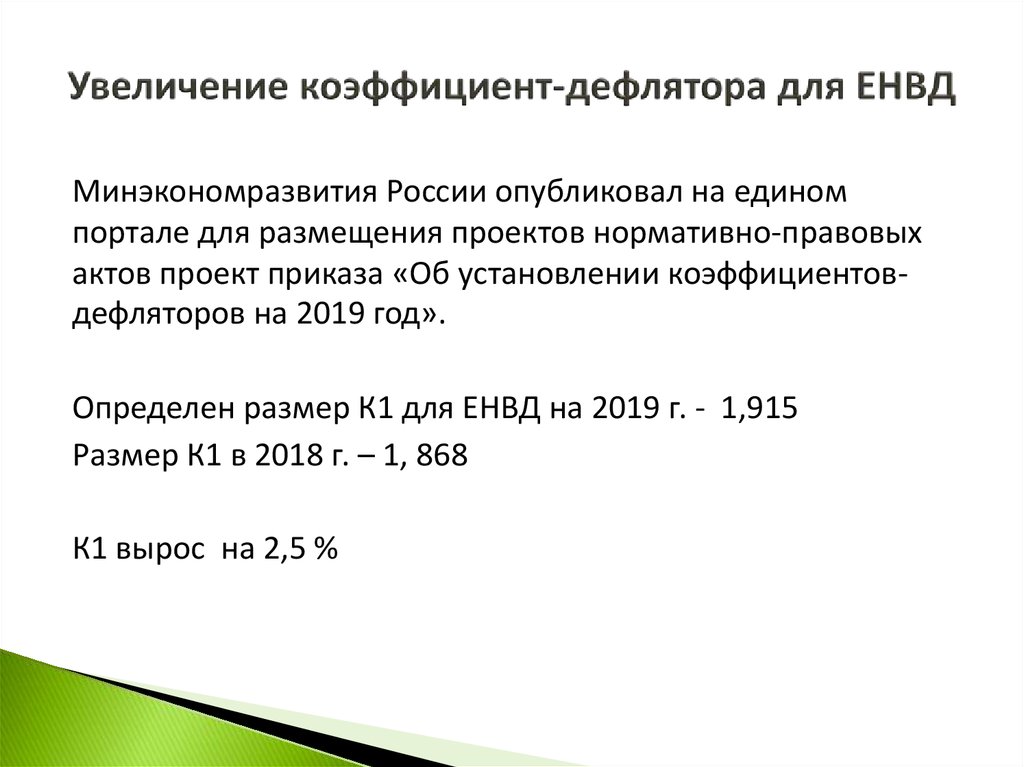

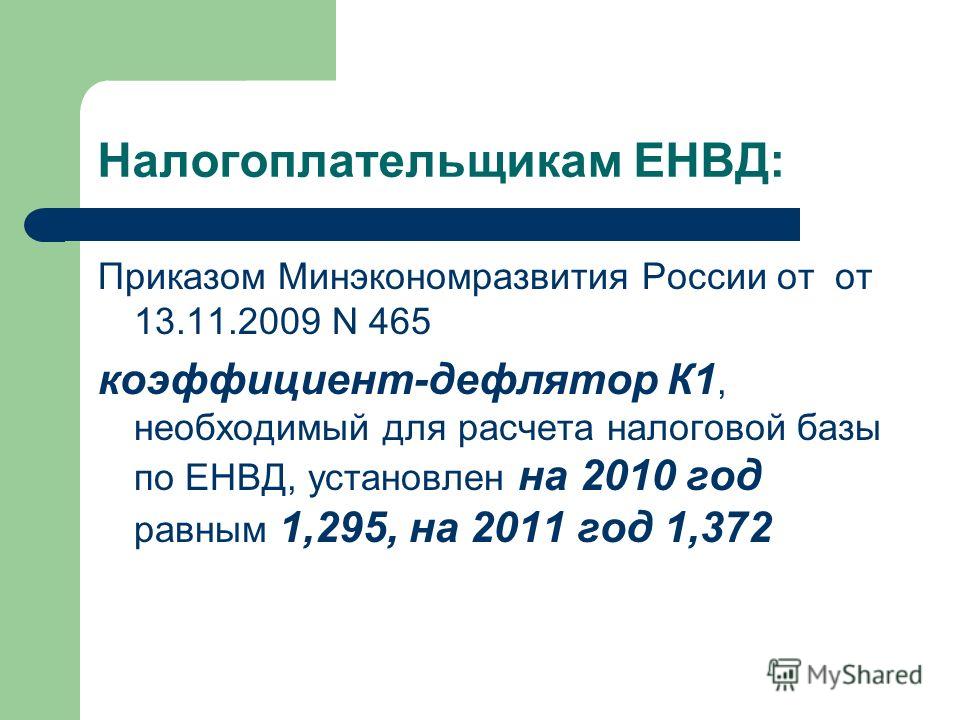

Что такое коэффициенты К1 и К2 по ЕНВД в 2018 году

Термины таких показателей разъясняются налогоплательщикам в стат. 346.27 НК. Здесь сказано, что к корректирующим коэффициентам относятся К1, еще называемый дефлятором, и К2. Первый утверждается федерально на год (календарный) с учетом данных инфляции. Второй, именуемый также показатель БД (базовая доходность), устанавливается для отдельных кодов ОКВЭД в зависимости от условий осуществления деятельности. В соответствии с законодательными требованиями К2 для ЕНВД 2018 по видам деятельности принимается органами власти регионального уровня, то есть округов, районов, городов федерального назначения.

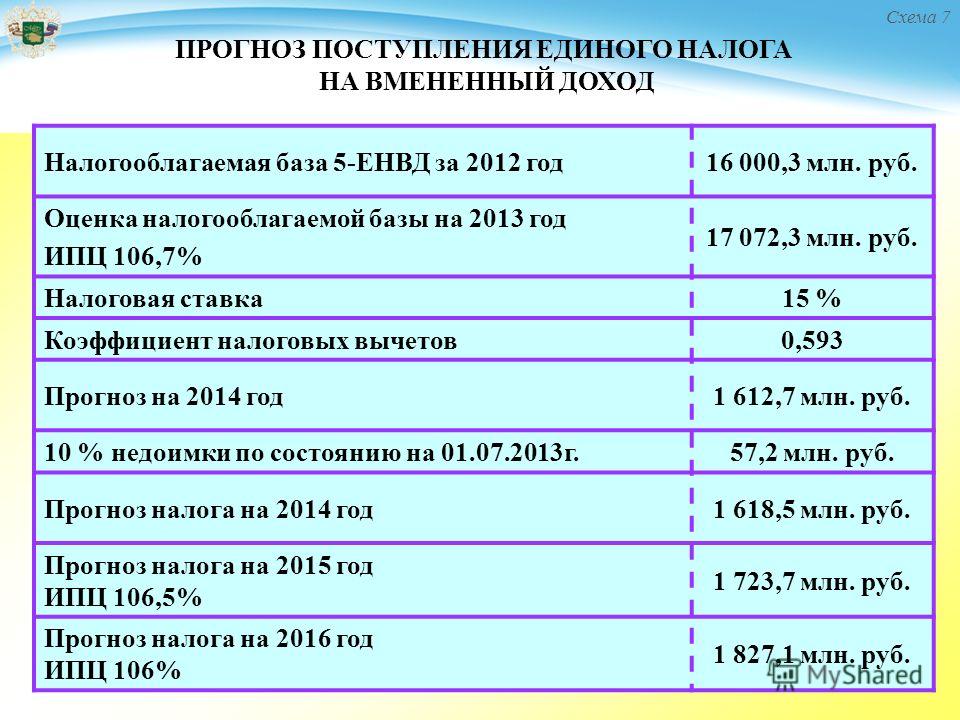

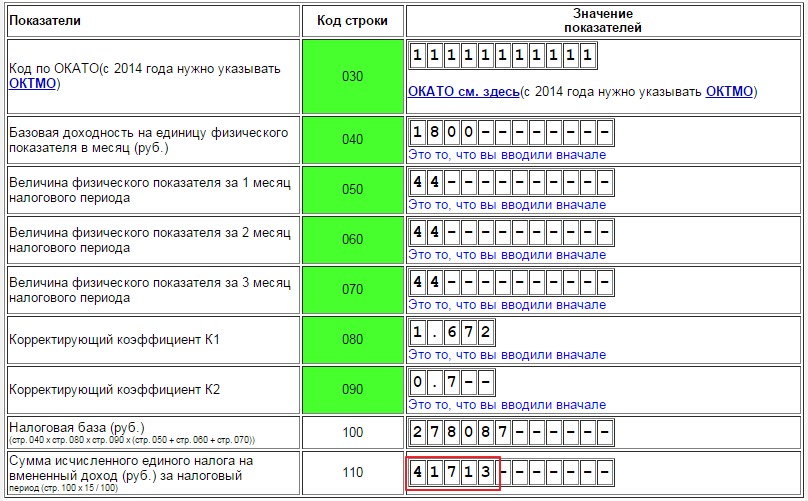

Значение коэффициента К2 для ЕНВД, равно как и К1, важно, прежде всего, с позиции правильности расчета облагаемой базы по вмененке (стат. 346.29). Поскольку при начислении сумм сначала определяется БД, а затем полученная величина корректируется на К1 и К2, бухгалтер должен знать актуальные размеры корректирующих коэффициентов. О том, где можно посмотреть информацию, пойдет речь ниже. Далее разберемся, какая принята величина коэф К2 для ЕНВД на 2018 год.

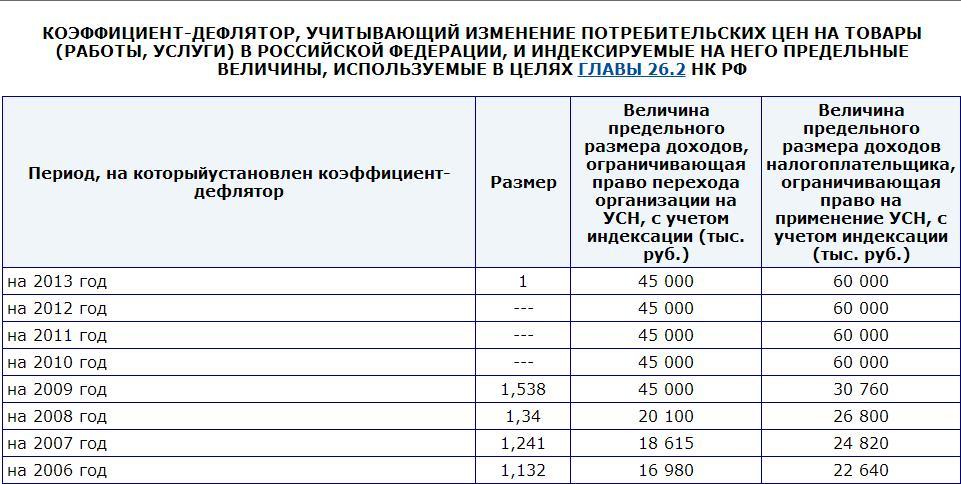

Коэффициенты К1 и К2 для ЕНВД на 2016 год

Размер К2 для ЕНВД на 2018 год

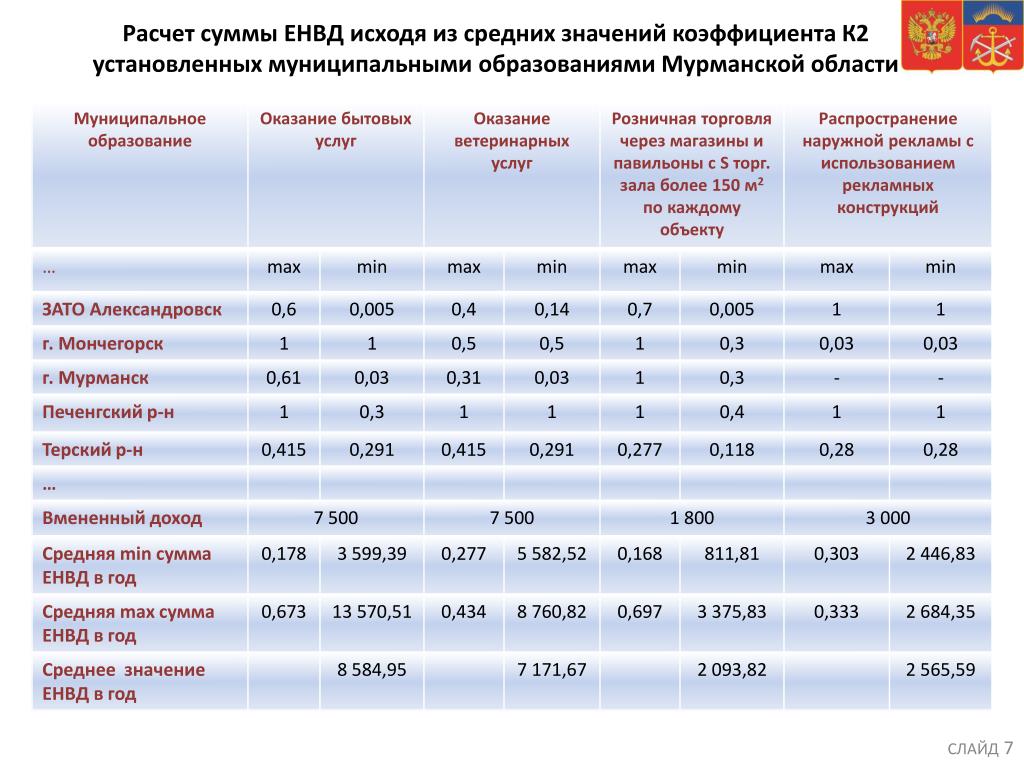

Почему этот показатель отдан «на откуп» властям регионов, а не утверждается федеральными нормативными актами? Ответ можно найти, если еще раз внимательно изучить понятие К2. В соответствии со стат. 346.27 этот коэффициент устанавливается с учетом совокупных особенностей вмененного бизнеса. К примеру, на величину К2 влияет адрес осуществления коммерческой деятельности; виды бизнеса; номенклатура реализуемой или производимой продукции; сезонность работ и т. д.

д.

Согласно п. 7 стат. 346.29 величина К2 утверждается госорганами власти субъектов РФ и отдельных городов на год (календарный) с учетом минимальных и максимальных пределов. Так, нижний порог коэффициента установлен как 0,005, а верхний равен 1. В том же случае, когда в регионе не успели своевременно утвердить значение показателя на будущий год, необходимо применять величину К2 по году предыдущему. Соответственно, именно региональные власти вправе решать, где прибыльнее компаниям осуществлять коммерческую деятельность, а также в какой именно отраслевой сфере.

При анализе значений показателя легко проследить пропорциональную зависимость – чем больше город и выгоднее деятельность, тем выше величина К2. В поселках, к примеру, этот коэффициент существенно ниже, чем в столице или других крупных городах. А изготовление ювелирных изделий считается более прибыльным бизнесом, чем, допустим, стирка. Значит, и К2 для ювелирной деятельности в 2-3 раза выше.

К2 по ЕНВД на 2018 год – таблица

Для вашего удобства мы собрали актуальные значения коэффициента по отдельной российской территории (г. Ростов-на-Дону) и самым распространенным видам деятельности. Нормативный документ – решение Гордумы г. Ростова-на-Дону № 37 от 23.08.05 г. (в ред. от 27.12.16 г.). Если вы рассчитываете налог по ЕНВД за 1 квартал 2018 г., коэффициент К2 будет равен утвержденному на год значению. В середине года изменять уже принятую величину этого показателя не принято, поскольку в соответствии с налоговыми требованиями этот показатель устанавливается сразу на год вперед.

Ростов-на-Дону) и самым распространенным видам деятельности. Нормативный документ – решение Гордумы г. Ростова-на-Дону № 37 от 23.08.05 г. (в ред. от 27.12.16 г.). Если вы рассчитываете налог по ЕНВД за 1 квартал 2018 г., коэффициент К2 будет равен утвержденному на год значению. В середине года изменять уже принятую величину этого показателя не принято, поскольку в соответствии с налоговыми требованиями этот показатель устанавливается сразу на год вперед.

| Вид отраслевой деятельности в г. Ростове-на-Дону | Нормативное значение К2 – показатель Квд |

| Оказание ювелирных услуг | 1,0 |

| Оказание ремонтных услуг по строительству различных жилых построек, кроме домов индивидуального назначения | 1,0 |

| Оказание услуг по производству или ремонту мебельной продукции | 1,0 |

| Оказание автотранспортных услуг по перевозке только грузов | 1,0 |

| Торговля розничного типа непродовольственными товарами | 1,0 |

| Торговля розничного типа продовольственной продукцией | 0,85 |

| Оказание автотранспортных услуг по перевозке людей | 1,0 |

Далее поясним, как пользоваться таблицей.

Расчет К2 ЕНВД в 2018 году

Как видно из текста приведенной таблицы, в ней отражена только одна составляющая часть К2 – это Квд. Что означает данный коэффициент? Если изучить нормы Решения № 37, в п. 2 указано, что корректирующий показатель К2 рассчитывается по формуле:

К2 = Квд х Кмд, где:

- Квд – первый расчетный коэффициент (ведения деятельности) для вычисления К2, утверждаемый органами региональной власти в зависимости от вида отраслевой деятельности.

- Кмд – второй расчетный коэффициент (места деятельности) для вычисления К2, утверждаемый органами региональной власти в зависимости от места фактического ведения предпринимательской деятельности.

Соответственно, расчет коэффициента К2 для ЕНВД выполняется согласно Приложениям 1, 2 Решения № 37 в актуальной редакции. А величина составляющих частей формулы тем выше, чем прибыльнее бизнес. На уровень прибыльности влияют как вид деятельности, так и адрес его осуществления. Чтобы было понятно, продолжим пример рассмотрения Ростовского законодательства и приведем несколько величин значений Кмд по городу:

Территориальный признак места ведения бизнеса в г. Ростове-на-Дону Ростове-на-Дону | Нормативное значение К2 – показатель Кмд |

| Вся ул. Ленина, включая территории от начала пл. Ополчения вплоть до окончания улицы | 1,0 |

| Весь пр. Семашко, включая районы от улицы Тургеневской до улицы Садовой | 1,0 |

| Вся ул. Московская, включая территории от переулка Островского до проспекта Ворошиловского | 1,0 |

| Вся ул. Нансена | 0,8 |

| Мкр. СЖМ, включая все протяженности улиц Добровольского и Волкова, а также проспект Королева | 0,8 |

| Весь проспект Сиверса – на протяжении от улицы Красноармейской до Садовой | 0,8 |

| Те районы города, которые не поименованы в п. 1, 2 Приложения 2 Решения № 37 | 0,6 |

ЕНВД К2 для ИП в 2018 году

Как и юрлица, предприниматели вправе вести коммерцию на вмененном спецрежиме. Эта система налогообложения выгодна по той причине, что позволяет уменьшить фискальную нагрузку на бизнес. Кроме того, расчет налога не сложен и доступен для лиц без соответствующего бухгалтерского образования. Как при исчислении налога с ЕНВД в 2018 году посчитать коэффициент К2 для ИП?

Кроме того, расчет налога не сложен и доступен для лиц без соответствующего бухгалтерского образования. Как при исчислении налога с ЕНВД в 2018 году посчитать коэффициент К2 для ИП?

Алгоритм действий единый для организаций и предпринимателей. Определить К2 можно, зная вид рабочей деятельности и точный адрес ее осуществления. Данные берутся из законодательных документов региона предпринимателя. Причем утверждение коэффициентов выполняется на уровне местных властей. То есть, допустим, если ИП имеет бизнес в г. Аксае, ориентироваться на Решение № 37 г. не нужно, т.к. оно действует именно для г. Ростова-на-Дону. А для Аксая будет свой документ.

Как рассчитать К2 для ЕНВД на 2018 год – пример

Разберемся на конкретных цифрах, как же посчитать коэффициент К2. Предположим, предприниматель Иванов Н. О. занимается розничной торговлей продуктами. Его магазин расположен на ул. Волкова в Северном районе г. Ростова-на-Дону. Какой показатель К2 будет действовать для этого предпринимателя? Расчеты делаются следующим образом:

- Квд – по Приложению 1 к Решению № 37 равен 0,85 (повышен в ред.

от 29.08.14 г.).

от 29.08.14 г.). - Кмд – по приложению 2 к Решению № 37 равен 0,8.

- К2 = 0,85 х 0,8 = 0,68.

Именно такая величина К2 будет действовать для магазина ИП Иванова в 2018 г. Применять рассчитанную величину коэффициента следует в течение всего 2018 г. Никаких изменений внутри года быть не может, поскольку расчетное значение этого коэффициента утверждается сразу на год. Какой показатель будет действовать в 2019 г.? Если произойдут изменения, органы власти должны успеть утвердить их до конца 2018 г. Если же обновления редакции Решения № 37 вовремя не выпустят, значение коэффициента останется на прежнем уровне.

Как узнать К2 для ЕНВД 2018

На первый взгляд кажется, что самостоятельно определить величину К2 сложно. Но это не так. Правильно рассчитать коэффициент можно и самому. Однако, если у вас есть трудности, рекомендуется обращаться непосредственно в свои налоговые органы за получением справочной информации. Инспектор поможет вам вычислить действующую величину К2. Имейте в виду, что многие СПС размещают на своих сайтах актуальные версии законодательных документов. Но обновления не всегда поступают вовремя. Будьте внимательны, изучая нормативную базу: ищите действующие редакции документов.

Имейте в виду, что многие СПС размещают на своих сайтах актуальные версии законодательных документов. Но обновления не всегда поступают вовремя. Будьте внимательны, изучая нормативную базу: ищите действующие редакции документов.

Вывод – в этой статье мы детально рассмотрели, что такое по налоговому законодательству корректирующие коэффициенты и какими они бывают. Отдельно приведен порядок утверждения показателя К2, его минимально и максимально возможные значения. В связи с тем, что К2 утверждается органами власти субъектов России, чтобы налогоплательщик мог получить точную информацию о размере коэффициента, рекомендуется брать справку в своем отделении налоговой инспекции.

Кроме того, каждый может ознакомиться с актуальными данными на официальном портале ФНС. Здесь учитываются все нормативные изменения, а информация размещена по регионам РФ. Не забывайте, что утверждение коэффициента должно состояться до начала будущего года (календарного), в противном случае используются размеры прошлого периода.

Поправочный коэффициент нагрузки

Страница загрузки Поправочный коэффициент нагрузки.

Коэффициент адвекции с поправкой на общую нагрузку, β t k , учитывает вертикальное распределение концентрации взвешенных наносов и профилей скорости, а также обычно более низкую скорость донных наносов по сравнению с усредненным по глубине течением. скорость (см. рисунок ниже) (Wu 2007).

Рисунок 2.9: Схема профилей скорости наносов и течений.

Поправочный коэффициент полной нагрузки определяется как

| (1) | \beta _{tk}=\frac{1}{r_{sk}/\beta _{sk}+(1-r_{sk})/\beta _{sk}} |

, где

R S K = Фракция суспендированной нагрузки [-]

β S K = Подвинный коэффициент.

β b k = поправочный коэффициент постельной нагрузки [-]

Следует отметить, что перенос наносов предполагается в том же направлении, что и поток. Поэтому влияние уклона русла на влекомую нагрузку здесь не учитывается. Этот эффект включен в модель отдельно как дополнительный член в уравнении смены кроватей. Пользователю предоставляется несколько вариантов расчета поправочного коэффициента на общую нагрузку, включая указание константы или его вычисление на основе поправочных коэффициентов на дно и взвешенную нагрузку, которые также могут быть рассчитаны одним из нескольких методов или указаны как константа. 9{h}uc_{k}dz}{UC_{k}}

Для мелких связных отложений β s k близок к единице, в то время как для крупнозернистых отложений он обычно составляет от 0,5 до 0,7. Существует несколько вариантов расчета поправочного коэффициента на подвешенный груз. Самый простой — это пользовательская константа. Два дополнительных варианта основаны на допущении вертикальных профилей для профилей скорости течения и концентрации наносов. Предполагая логарифмическую скорость течения и экспоненциальные профили концентрации взвешенных наносов, можно получить явное выражение для поправочного коэффициента взвешенных веществ в виде (Sánchez and Wu 2011b) 9{-{\phi _{k}}(1-A)}\right]}

Два дополнительных варианта основаны на допущении вертикальных профилей для профилей скорости течения и концентрации наносов. Предполагая логарифмическую скорость течения и экспоненциальные профили концентрации взвешенных наносов, можно получить явное выражение для поправочного коэффициента взвешенных веществ в виде (Sánchez and Wu 2011b) 9{-{\phi _{k}}(1-A)}\right]}

where

ϕ k = ω s k h / ε v k [-]

A = A / H [-]

Z = Z 0 / H [-]

U = Скорость по потоку [L / T]

ω. 9{-t}}{t}dt = экспоненциальный интеграл

Уравнение можно еще больше упростить, если предположить, что эталонная высота пропорциональна высоте шероховатости (например, a = 30 z 0 ), так что β S K = β S K ( Z , ϕ K ).

от 29.08.14 г.).

от 29.08.14 г.).

Об авторе