Енвд сколько платить: Федеральная налоговая служба

сколько платить и как считать

УСН для ИП в 2023 году: сколько платить и как считатьС 2021 года изменились условия применения упрощенной системы налогообложения (УСН). Применять УСН разрешили и тем, у кого незначительно превышены показатели численности работников и доходов. Но в этом случае налог придется платить по повышенной ставке на любом виде упрощенки. Расскажем о действующих условиях применения УСН для ИП в 2023 году, о том, как платить налог с упрощенки без ошибок, куда и в какие сроки отчитываться.

- Упрощенная система налогообложения — что это

- Кто может применять УСН в 2023 году

- Как определить доходы и расходы на УСН

- Как рассчитать налог на УСН

- Когда и за какой период платить

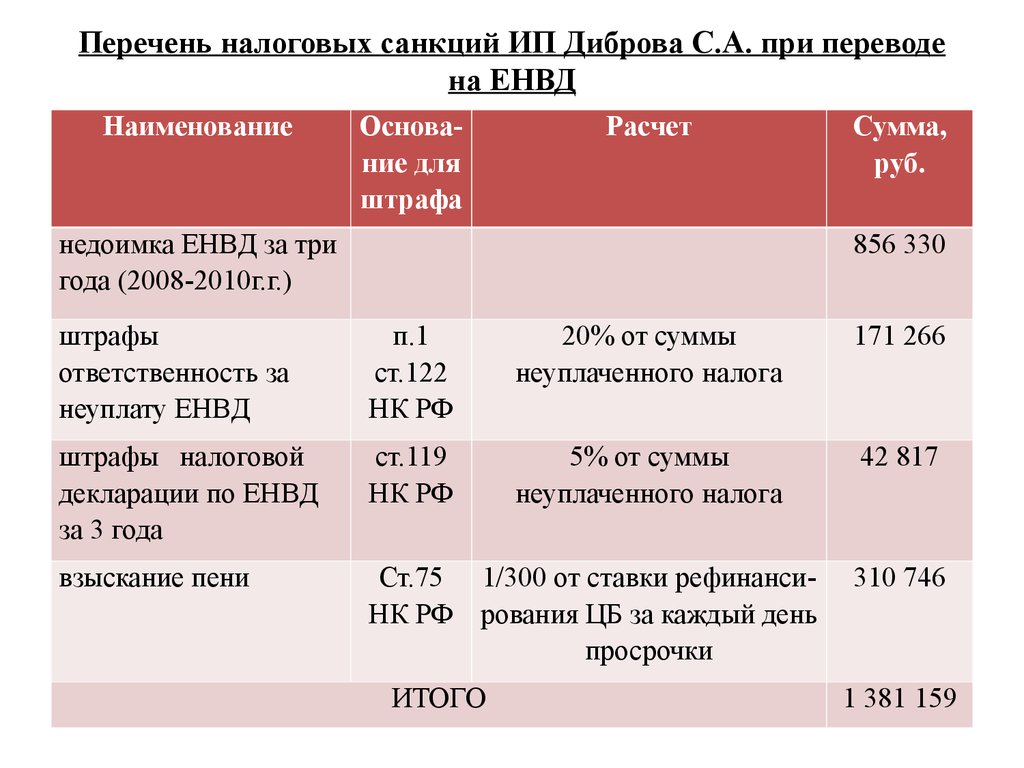

- Ответственность за налоговые нарушения

- Налоговые каникулы для ИП на УСН

- Куда сдавать отчетность

- Как совмещать УСН с другими налоговыми режимами

Получить точный учет на УСН без хлопот

Упрощенная система налогообложения (УСН, или упрощенка) — это специальный налоговый режим для юрлиц и предпринимателей (глава 26. 2 НК РФ). Вести бизнес на УСН или нет, компания решает самостоятельно.

2 НК РФ). Вести бизнес на УСН или нет, компания решает самостоятельно.

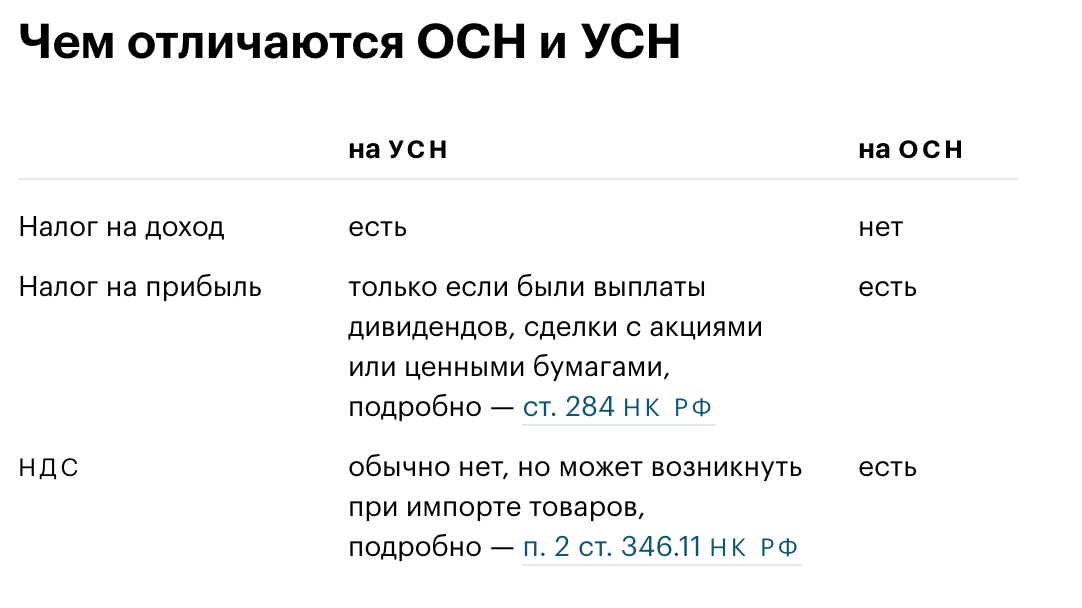

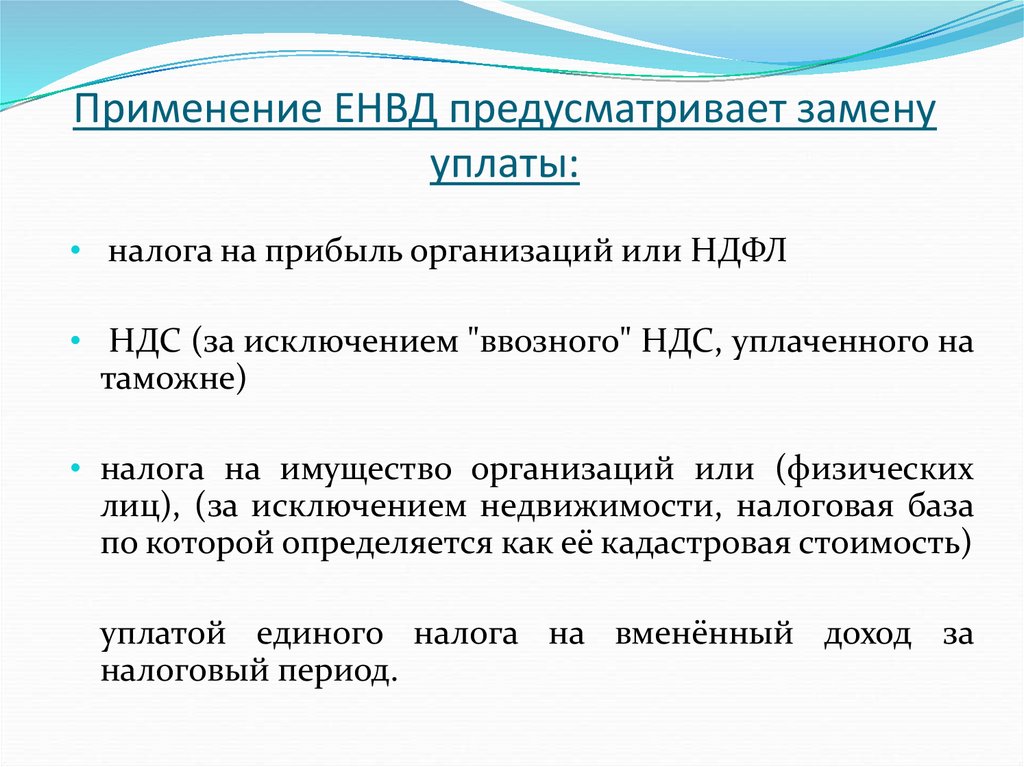

Если ИП работает на упрощенке, ему не нужно платить государству следующие налоги:

- НДФЛ по предпринимательским доходам;

- налог на имущество физлиц, если такие объекты используются в бизнесе;

- НДС.

При упрощенке предпринимателю нужно сдавать один раз в год декларацию по УСН. Отчетность подается в налоговую инспекцию по адресу проживания ИП раз в год. Срок сдачи декларации — не позднее 25 апреля следующего года. Налог платится авансами поквартально не позднее 28 числа месяца, следующего за истекшим кварталом. Итоговая сумма налога уплачивается по результатам календарного года в срок до 28 апреля следующего года. Это называется «начисление нарастающим итогом».

Упрощенка для предпринимателя бывает двух видов. Первая — это «Доходы», вторая — «Доходы минус расходы». От выбранного объекта налогообложения будет зависеть ставка налога и порядок его расчета. Изменять объект налогообложения разрешается, но только со следующего года.

На УСН «Доходы» налог платится по ставке 6%. Тариф может быть снижен по решению региона в пределах 1–6%. Налог начисляется нарастающим итогом с тех доходов, которые фактически поступили в адрес ИП.

На УСН «Доходы минус расходы» налог уплачивается по ставке 15%. По решению субъектов России могут действовать дифференцированные ставки в пределах 5–15%. Налог начисляется с разницы между суммой доходов и расходов за период.

Чтобы работать на упрощенке, обязательно соответствовать нескольким критериям: вид деятельности, лимиты численности сотрудников и размера доходов.

Согласно п. 3 ст. 346.12 НК, на УСН не вправе работать:

- ИП, которые производят подакцизную продукцию, добывают и реализуют полезные ископаемые, кроме предусмотренных исключений;

- ИП — производители или продавцы ювелирных и других изделий из драгоценных металлов. Вид торговли — оптовая или розничная — значения не имеет;

- ИП, которые перешли на уплату сельхозналога (ЕСХН).

Предпринимателям, подходящим по виду деятельности, нужно уложиться в лимиты численности работников и размера доходов. С 2023 года лимиты доходов, как и в прошлые годы, проиндексировали, то есть увеличили, позволяя большему количеству ИП перейти на упрощенку.

Численность сотрудников. С 2021 года лимит увеличили до 130 человек. Больше его не поднимали. Если количество работников свыше 100, но не более 130 человек, ставка налога повышается до 8% для объекта «Доходы» (вместо 6%) и до 20% для «Доходов минус расходы» (вместо 15%).

Размер доходов. Новый проиндексированный лимит на 2023 год — 251,4 млн ₽. Если доходы выше, ИП теряет право применять УСН. Повышенная ставка налога применяется в 2023 году теми, кто заработал свыше 188,55 млн ₽, но не более 251,4 млн ₽.

Заказать переход на УСН под ключ

На этот год значение коэффициента-дефлятора по УСН установлено приказом Минэкономразвития от 19.10.2022 № 573. Его размер составляет 1,257. На этот коэффициент индексируются (умножаются) лимиты доходов в 200 млн ₽ и 150 млн ₽. Выше мы привели проиндексированные значения.

Выше мы привели проиндексированные значения.

Порядок определения и признания доходов и расходов утвержден НК РФ (ст. 346.15, 346.16, 346.17).

Доходами ИП на УСН считаются:

- основные доходы — от реализации ТРУ (товаров, работ и услуг) собственного производства или приобретенных со стороны;

- внереализационные доходы — например, курсовые разницы, проценты по займам, выявленные при инвентаризации излишки материально-производственных запасов и прочие (ст. 250 НК РФ).

Доходы для начисления налога включаются в налоговую базу по кассовому методу. Это означает, что поступление нужно учитывать в тот момент, когда покупатель рассчитался с предпринимателем. Если покупателю возвращается аванс — на сумму предоплаты уменьшаются доходы того периода, когда был сделан возврат.

Расходами ИП на УСН считаются:

- себестоимость товаров или материалов,

- аренда,

- связь,

- зарплата,

- банковское обслуживание.

Список издержек закреплен в п. 1 статьи 346.16 НК РФ и является закрытым. Это значит, что траты, которые не прописаны в Налоговом кодексе, нельзя относить к расходам.

1 статьи 346.16 НК РФ и является закрытым. Это значит, что траты, которые не прописаны в Налоговом кодексе, нельзя относить к расходам.

Остановимся подробнее на том, что нельзя включать в доходы и расходы на УСН. Сразу скажем: списки разрешенных/запрещенных сумм — внушительные. Удержать всю информацию в голове бухгалтеру непросто. Нюансы помнить необязательно, если работаете в бухгалтерской программе СБИС. Программа знает, какие доходы/расходы учитывать нельзя. В проведенных документах можно увидеть, принята сумма к учету или нет. При необходимости типовые настройки в СБИС можно поменять. Например, сделать так, чтобы определенный вид начислений не принимался в расходы на УСН, хотя по умолчанию программа бы их учитывала.

Попробовать СБИС Бухгалтерию, которая сама соблюдает НК и подсказывает вам

По нормам статьи 346.17 НК РФ доходы ИП на УСН признаются на дату их фактического получения (поступления). К примеру, на дату зачисления средств на расчетный счет или оплаты денег в кассу предпринимателя.

Не все доходы учитываются упрощенцами, а значит, не со всех поступлений нужно платить налог. Перечень доходов, которые не включаются в налоговую базу при УСН, приведен в п. 1.1 статьи 346.15 НК РФ. При расчете упрощенки не учитываются:

- переданное как вклад в уставный капитал имущество;

- суммы задатка или залога;

- суммы возвращенной предоплаты;

- займы и кредиты;

- средства, поступившие от контрагента по ошибке;

- гранты;

- средства, возвращенные из-за указания неверных реквизитов;

- суммы излишне уплаченных ИП налогов и сборов;

- доходы от ведения бизнеса на другом налоговом режиме при условии совмещения;

- доходы ИП, облагаемые НДФЛ по ставке 35 или 9%;

- суммы, поступившие предпринимателю по агентским договорам, кроме вознаграждения;

- прочие виды доходов по статье 251 НК РФ.

Нельзя включать в расходы любые траты, которые не прописаны в Налоговом кодексе. Самые распространенные расходы, которые нельзя учесть при УСН, перечислили в таблице.

| Какие расходы не учитываются при УСН 15% | Письмо Минфина с обоснованием (номер и дата) |

|---|---|

| По выплате дивидендов | 03-11-11/54321 от 22.07.2019 |

| Представительские | 03-11-11/16982 от 23.03.2017 |

| По подписке на печатные издания | 03-11-03/2/26501 от 07.05.2015 |

| Пени, штрафы и прочие виды неустоек за нарушение договорных обязательств | 03-11-06/2/19835 от 07.04.2016 |

| Вклад (или взнос) учредителя в уставный капитал | 03-11-06/2/25967 от 18.04.2018 |

| На питьевую воду | 03-11-06/3/24963 от 26.05.2014, 03-11-11/53315 от 06.12.2013 |

| Предоплата (авансовые платежи) | 03-11-11/36060 от 20.05.2019 |

| Банковская комиссия за досрочное погашение кредита | 03-11-11/59072 от 06.08.2019 |

| Плата банку за выпуск карт | 03-11-06/2/124 от 14.07.2009 |

| По договору аутстаффинга | 03-11-06/2/23984 от 26. 04.2016 04.2016 |

| Компенсация сотруднику за разъездной характер работы | 03-11-06/2/18724 от 21.03.2019, 03-11-06/2/174 от 16.12.2011 |

| По тестированию работников на коронавирус | 03-11-06/2/101770 от 23.11.2020 |

| Услуги по подбору персонала или по оплате затрат на поиск персонала через интернет | 03-11-06/2/31416 от 31.05.2016 |

| На личные нужды ИП | 03-11-11/665 от 16.01.2015 |

Стандартные налоговые ставки для упрощенки — 6 и 15%. Налог по повышенным ставкам 8 и 20% применяют только к доходам (доходам за вычетом расходов) квартала, в котором превысили лимит по доходу или численности работников.

Разберем и покажем на примерах, как считать налог по обычной ставке, когда нет никакого превышения лимитов, для УСН «Доходы» и «Доходы минус расходы». Расчет будет более сложным, если упрощенец превышает промежуточные лимиты. Тогда нужно задействовать две ставки — обычную и повышенную.

Бывает, доходы невысокие, но есть другие неоднозначные моменты: убыток, ошибки в авансовых платежах, некорректное формирование налогового вычета на УСН «Доходы». Сидеть и вручную разбираться во множестве подобных ситуаций — трудозатратно. Можно один раз пересмотреть привычные принципы работы, автоматизировать учет на УСН с помощью СБИС — и весь год программа будет считать налог за вас. Если в учете есть ошибки, программа предупредит о недочетах.

Сидеть и вручную разбираться во множестве подобных ситуаций — трудозатратно. Можно один раз пересмотреть привычные принципы работы, автоматизировать учет на УСН с помощью СБИС — и весь год программа будет считать налог за вас. Если в учете есть ошибки, программа предупредит о недочетах.

Подключить авторасчет налога с «умными» проверками и подсказками

Общая ставка налога для УСН «Доходы» равна 6%. Законом отдельного региона РФ ставка может быть снижена в пределах 1–6% для отдельного бизнеса.

Чтобы правильно рассчитать сумму доходов (налоговую базу), с которых нужно платить налог, ИП заполняет книгу учета доходов и расходов (КУДиР).

Если доходы ИП превысили 150 млн ₽ с учетом коэффициента-дефлятора (в 2023 году — 188,55 млн ₽), но не больше 200 млн ₽ с учетом коэффициента-дефлятора (в 2023 году — 251,4 млн ₽), налог начисляется по ставке 8%. Это же правило действует, если численность персонала превысила 100 человек, но не больше 130 человек. Формула расчета налога по повышенной ставке 8%:

налог по УСН = сумма доходов за период × 6% + (сумма доходов за год — сумма доходов за период) × 8%.

ИП на УСН «Доходы» могут снижать начисленный налог на перечисленные в течение года страховые взносы. Порядок уменьшения такой:

- если наемных сотрудников нет — разрешено уменьшать налог на все уплаченные предпринимателем за себя взносы;

- если есть наемные сотрудники — можно уменьшить налог на уплаченные в периоде взносы за работников. Это обязательные взносы по единому тарифу в ФНС и взносы в СФР на травматизм. Также в налоговый вычет можно включать расходы по выплате персоналу больничных пособий и платежи по договорам добровольного страхования сотрудников. В Москве налоговый вычет также может формировать торговый сбор.

ИП Семенов платит налог по УСН «Доходы» и работает без сотрудников. Значит, при расчете налога можно уменьшить его на все перечисленные в периоде взносы за себя. Приводим пример расчета налога с упрощенки в 2023 году. Показатели доходов по периодам:

- за 1 квартал — 180 000 ₽;

- за полгода — 400 000 ₽;

- за 9 месяцев — 570 000 ₽;

- за год — 1 200 000 ₽.

В 2023 году предприниматели обязаны платить пенсионные и медицинские взносы за себя в совокупном фиксированном размере 45 842 ₽. Срок перечисления — 31 декабря. Дополнительно, в случае превышения величины доходов 300 000 ₽, придется оплатить государству еще 1% пенсионных взносов с суммы превышения не позднее 1 июля следующего года. Чтобы иметь возможность взять в уменьшение налога всю сумму взносов, включая дополнительный 1%, требуется оплатить их в 2023 году. ИП Семенов платил взносы так:

- в 1 квартале — 10 000 ₽;

- во 2 квартале — 10 000 ₽;

- в 3 квартале — 10 000 ₽;

- в 4 квартале — ИП оплатил остаток взносов в сумме 22 042 ₽.

Общая сумма взносов ИП Семенова за себя за 2023 год равна 52 042 ₽. Это 45 842 ₽ фиксированных взносов. И дополнительно платится 1% с тех доходов, которые превышают 300 000 ₽. В нашем примере это 6 200 ₽ (920 000 ₽ — 300 000 ₽) × 1%.

С учетом этих показателей рассчитаем налог по УСН за 2023 год.

| Отчетный (налоговый) период | Исчисленный аванс (нарастающим итогом с начала года), ₽ | Налоговый вычет (нарастающим итогом с начала года), ₽ | Налог (аванс) к уплате с учетом вычета и авансов, уплаченных за предыдущий период, ₽ |

|---|---|---|---|

| 1 квартал | 10 800 (180 000 × 6%) | 10 000 | 800 (10 800 — 10 000) |

| Полугодие | 24 000 (400 000 × 6%) | 20 000 | 3 200 (24 000 — 20 000 — 800) |

| 9 месяцев | 34 200 (570 000 × 6%) | 30 000 | 200 (34 200 — 30 000 — 800 — 3 200) |

| Год | 72 000 (1 200 000 × 6%) | 52 042 | 15 758 (72 000 — 52 042 — 800 — 3 200 — 200) |

Общая ставка для «Доходов минус расходы» равна 15%. По решению органов власти отдельного региона ставка может быть понижена в пределах 5–15% для отдельных видов бизнеса.

По решению органов власти отдельного региона ставка может быть понижена в пределах 5–15% для отдельных видов бизнеса.

Формула расчета налога:

налог УСН = налоговая база за период × 15%;

налоговая база = сумма доходов за период — сумма расходов за период.

Чем больше у предпринимателя расходов, тем меньше налога он заплатит.

В обязательном порядке упрощенцы с объектом «Доходы минус расходы» должны рассчитывать из полученных доходов за год минимальный налог по ставке 1%. Если его сумма превысит начисленный по общим правилам налог, потребуется оплатить минимальный налог (п. 6 ст. 346.18 НК РФ).

Доходы предпринимателя Сидорова за 2023 год составили 18 000 000 ₽, а расходы — 17 000 000 ₽. Рассчитаем налог:

- Определяем налоговую базу = 18 000 000 ₽ — 17 000 000 ₽ = 1 000 000 ₽.

- Начисляем налог = 1 000 000 ₽ × 15% = 150 000 ₽.

- Рассчитываем минимальный налог = 18 000 000 ₽ × 1% = 180 000 ₽.

Налог, который начислен в общем порядке, меньше минимальной суммы. Поэтому в бюджет предпринимателю придется уплатить минимальный налог в сумме 180 000 ₽.

Поэтому в бюджет предпринимателю придется уплатить минимальный налог в сумме 180 000 ₽.

Если считаете налог вручную, в Excel-файле, важно не забыть про такие нюансы, как минимальный налог — на УСН «Доходы минус расходы», лимит налогового вычета — на УСН «Доходы». Чтобы минимизировать человеческий фактор, доверьте учет программе. СБИС считает налоги по алгоритмам, которые прописаны в Налоговом кодексе. Даже если вы что-то забыли, программа предупредит о возможных ошибках и вы сможете их исправить до уплаты налога и сдачи отчетности. Не придется переделывать учет, корректировать платежи и сдавать уточненки.

Рассчитать налог в программе проще, чем вручную

Уплачивать налог по УСН за год предпринимателям нужно не позднее 28 апреля следующего года. Авансы за кварталы перечисляются не позднее 28 числа следующего месяца. Если последняя дата уплаты выпадает на праздник или выходной, срок переносится на ближайший рабочий день.

| Период уплаты | Срок уплаты налога |

|---|---|

| За 2022 год | 28. 04.2023 04.2023 |

| 1 квартал 2023 | 28.04.2023 |

| Полугодие 2023 | 28.07.2023 |

| 9 месяцев 2023 | 30.10.2023 |

| За 2023 год | 29.04.2024 |

Если нет работников, упрощенная система налогообложения для ИП в 2023 году предусматривает уплату единого налога по УСН и фиксированных взносов. Не требуется вести расчет и перечислять НДС, НДФЛ и налог на имущество. При наличии наемных сотрудников нужно платить за них НДФЛ и страховые взносы, включая травматизм.

Контролировать уплату налогов, взносов удобно в СБИС с помощью календаря бухгалтера. В сервисе можно:

- отслеживать ближайшие платежи. Ставить напоминания — тогда система предупредит о наступлении срока за несколько дней;

- фильтровать события по дате, статусу (например: выполнено/просрочено), ответственному;

- добавлять свои события. Например, уплату 1-процентных взносов за ИП в течение года или отложенный налог в связи с предоставленной отсрочкой;

- проводить платежи прямо из календаря.

Реквизиты заполнит программа.

Реквизиты заполнит программа.

Уплачивать налог вовремя и с правильными реквизитами

Если представить декларацию по УСН с опозданием, придется заплатить штраф. Размер санкции — от 5 до 30% от неоплаченной суммы налога за каждый месяц просрочки (п. 1 статьи 119 НК РФ). Учитываются как полные месяцы, так и неполные. Операции по счетам ИП могут быть приостановлены, если период задержки в подаче декларации составляет более 20 рабочих дней (ст. 76 НК РФ).

Нарушение сроков уплаты налога грозит взысканием штрафа в размере 20–40% от суммы налога (ст. 122 НК РФ). Помимо этого, ИП придется заплатить государству пени.

Пени = 1/300 × (действующая ставка Центробанка × неуплаченная сумма налога) × количество дней просрочки.

Уплатить налоги вовремя и не запутаться в расчетах поможет система СБИС. Оформляйте документы в системе, и в конце отчетного периода СБИС посчитает налог, сформирует декларацию по УСН и напомнит о сроках.

Работать без штрафов

В 2023 году некоторые предприниматели имеют право на налоговые каникулы, которыми предусматривается нулевая ставка по УСН. Льгота предоставляется на два года и действует до конца 2024 (п. 3 ст. 2 Закона от 29.12.2014 № 477-ФЗ в редакции от 26.03.2022 № 67-ФЗ). Остальные налоги платятся в общем порядке. Чтобы ИП мог воспользоваться каникулами, должны соблюдаться следующие обязательные условия.

Льгота предоставляется на два года и действует до конца 2024 (п. 3 ст. 2 Закона от 29.12.2014 № 477-ФЗ в редакции от 26.03.2022 № 67-ФЗ). Остальные налоги платятся в общем порядке. Чтобы ИП мог воспользоваться каникулами, должны соблюдаться следующие обязательные условия.

- В регионе ведения бизнеса принят нормативно-правовой акт о каникулах.

- ИП работает в социальной, научной, производственной сфере или оказывает физлицам бытовые услуги, предоставляет в гостиницах места для проживания. Точный перечень ОКВЭД, по которым предоставляются каникулы, устанавливается регионом самостоятельно.

- Предприниматель зарегистрирован после принятия в регионе НПА о каникулах. Субъектом РФ может быть предусмотрено, что закон о каникулах распространяется и на более ранний период.

- Доля выручки по льготной деятельности составляет не менее 70% от общего размера доходов.

Чтобы воспользоваться налоговыми каникулами, никаких заявлений никуда подавать не нужно. ИП заполняет за год декларацию, где указывает ставку налога 0%. В результате платить в бюджет единый налог с УСН не придется.

В результате платить в бюджет единый налог с УСН не придется.

Декларация представляется в ИФНС на унифицированном бланке не позднее 25 апреля следующего года. В 2023 году отчитаться требуется за 2022 год до 25 апреля 2023 включительно. Форма отчета утверждена приказом ФНС от 25.12.2020 № ЕД-7-3/958@. С 3 апреля 2023 декларацию за 2023 год сдавайте на обновленном бланке. За 2022 год даже после 3 апреля отчитывайтесь по старой форме. Декларация представляется даже при отсутствии деятельности. В этом случае подается нулевой бланк.

Кроме декларации ИП на УСН заполняет книгу учета своих доходов и расходов (КУДиР). Сдавать в ИФНС КУДиР не нужно, но заполнять необходимо, чтобы обосновать правильность расчета налога. Книгу вправе запросить налоговый орган при проведении камеральной или выездной проверки. КУДиР можно формировать на бумаге или в электронном виде. Хранить книгу требуется за 4 последних года.

Дополнительно предприниматель обязан подавать отчетность по страховым взносам, которые уплачиваются за работников, а также по НДФЛ. В обязательном порядке подаются сведения в Соцфонд о трудовой (иной) деятельности и другая персонифицированная отчетность. Если наемного персонала нет, формы за сотрудников не сдаются.

В обязательном порядке подаются сведения в Соцфонд о трудовой (иной) деятельности и другая персонифицированная отчетность. Если наемного персонала нет, формы за сотрудников не сдаются.

Нельзя сочетать УСН и ОСНО (общую систему налогообложения), поскольку каждый из этих режимов должен применяться к бизнесу в целом, а не к отдельным ОКВЭД.

Можно совмещать УСН и ПСН. Но тогда придется следить за тем, чтобы не превысить максимальный годовой лимит 60 млн ₽. В случае совмещения УСН и ПСН при подсчете размера доходов учитываются все доходы, включая полученные в рамках упрощенки.

Доходы по деятельности на УСН нужно учитывать отдельно от доходов, которые получили в рамках патента. Аналогичное требование — по расходам на разных спецрежимах. Вести раздельный учет поможет бухгалтерская программа СБИС. В настройках учетной политики достаточно:

- установить совмещение УСН и ПСН;

- определить особенности раздельного учета — какие суммы и в какой пропорции будут относиться на упрощенку, а какие — на патентную систему.

Без корректного раздельного учета есть опасность неправильно рассчитать платежи по обоим налоговым режимам.

Совмещать УСН без сложностей

21 февраля’23

Регистрация в СФР в 2023 году

Порядок постановки на учет в Соцфонде и снятия с учета с 2023 года.

18 марта ’23

Актуальные лимиты и ставки по УСН в 2023 году

Повышенные ставки, лимиты по доходам и численности.

22 декабря’22

Новая автоупрощенка для 4 регионов

Чего ожидать от нового налогового режима и кто может участвовать в эксперименте.

Ваш браузер устарел, возможны проблемы в работе с сайтом

Ваш браузер не содержит последних обновлений, необходимых для корректной работы портала. Настоятельно рекомендуем перейти на Яндекс Браузер

Используя официальный сайт sbis.ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

Рассчитайте налог по УСН на онлайн-калькуляторе — Контур.

Экстерн

ЭкстернОрганизации и ИП на УСН должны платить налог и авансовые платежи. Налог уплачивается один раз в год, а по итогам каждого квартала налогоплательщики на УСН перечисляют в бюджет авансовые платежи. Калькулятор поможет рассчитать сумму для перевода в бюджет, подскажет срок и КБК для уплаты.

Наш онлайн-калькулятор поможет рассчитать налог и авансовые платежи и учтет все факторы, влияющие на итоговую сумму:

- организационно правовую форму;

- наличие работников;

- объект налогообложения;

- стандартную или специфическую ставку налога;

- обязательства по уплате торгового сбора.

После расчета вы сможете заполнить декларацию по УСН с помощью сервиса Контур.Экстерн и отправить ее через интернет. Все новые пользователи могут бесплатно оценить возможности Экстерна в течение 14 дней по акции «Тест-драйв».

Кто вы?

ИП без работниковИП c работникамиООО

Объект налогообложения

ДоходыДоходы минус расходы

Расчетный период

Первый кварталПолугодие9 месяцевГод

Ставка налога

%

Торговый сбор

Доходы

Страховые взносы

Авансовые платежи

1 кварталкв.

Доходы

Страховые взносы

Авансовые платежи

Для расчета укажите ставку налога и заполните таблицу

Онлайн-калькулятор УСН поможет не только рассчитать налог, но и сэкономить на нем: наш калькулятор учитывает все льготы, полагающиеся налогоплательщикам по закону.

Напомним, что УСН бывает двух видов:

- налог считается с доходов;

- налог считается с разницы между доходами и расходами.

Стандартные ставки налога — 6 и 15 процентов соответственно для первого и второго вида УСН. Регионы вправе их уменьшать. Для тех, кто рассчитывает налог с разницы между доходами и расходами, есть еще одно условие: сумма налога к уплате по итогам года не должна быть меньше 1% от доходов — это называется минимальный налог.

Организации и предприниматели могут перейти на УСН при регистрации или с начала следующего года. Чтобы сравнить УСН с другими налоговыми режимами, воспользуйтесь калькулятором для выбора системы налогообложения.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Сроки уплаты налога при УСН

С 2023 года меняется срок уплаты большинства налогов и взносов, это касается и налога при УСН.

Авансовые платежи по УСН теперь нужно будет платить 28 числа месяца, следующего за истекшим кварталом. Срок уплаты годового УСН тоже изменится:

- 28 марта — для организаций;

- 28 апреля — для индивидуальных предпринимателей.

Нововведения обусловлены переходом бизнеса на единый налоговый счет. Подробнее о работе с ЕНС на упрощенке читайте в статье «Все изменения по УСН с 2023 года».

Как пользоваться калькулятором УСН?

Чтобы получить сумму налога, причитающуюся к уплате, нужно ввести данные в специально отведенные окошки.

Этап № 1. Выбор формы собственности. На выбор две формы: ООО и ИП. У ИП есть градация — нужно выбрать свой вариант в зависимости от наличия наемного персонала. Наличие или отсутствие работников у ИП играет роль при расчете налога с объектом «Доходы».

Этап № 2. Выбор объекта налогообложения и ставки налога. Как мы писали выше, всего существует два вида упрощенки. После того как вы кликнете по нужному варианту, в ячейке «Ставка налога» автоматически проставится нужное значение в процентах. При необходимости ставку налога можно поменять вручную.

Этап № 3. Выбор расчетного периода. Здесь возможны четыре варианта. При выборе любого периода, кроме первого квартала, калькулятор предложит заполнить поле «Авансовые платежи». В этой ячейке нужно поставить суммы налога, которые вы платили по итогам каждого расчетного периода. При расчете налога за год появится дополнительная ячейка «Убытки прошлых лет». Заполните ее, если такие убытки были. Часть убытка можно учесть в расходах («Доходы минус расходы»), тем самым уменьшив налог к уплате.

Этап № 4. Определение специфики деятельности. В данном случае речь идет об уплате торгового сбора. Поставьте галочку, если вы — плательщик такого сбора. Это поле не стоит игнорировать, ведь на торговый сбор можно уменьшить сумму налога или учесть его в расходах. Значит, торговый сбор поможет сэкономить на налоге по УСН.

Это поле не стоит игнорировать, ведь на торговый сбор можно уменьшить сумму налога или учесть его в расходах. Значит, торговый сбор поможет сэкономить на налоге по УСН.

Этап № 5. Внесение числовых показателей. Здесь необходимо внести данные по доходам, расходам, взносам. Наш онлайн-калькулятор сам покажет, какие поля нужно заполнить. Например, для ООО с объектом «Доходы» не будет поля «Понесенные расходы».

После заполнения всех ячеек калькулятор автоматически рассчитает сумму авансового платежа (налога) за заданный период. Также вы увидите актуальный КБК, который нужно указать в платежном поручении и в налоговой декларации. Если вы работаете в Экстерне, реквизиты в платежных поручениях заполняются автоматически. Калькулятор расчета налога по УСН покажет, до какого числа нужно отправить платеж согласно нормам НК РФ.

Расчет налога и авансовых платежей поможет правильно заполнить декларацию по УСН.

Чтобы получить нужную сумму налога по УСН, пользуйтесь нашим калькулятором в 2023 году и далее. Расчеты авансов (налога) будут верными, а платежи — своевременными.

Расчеты авансов (налога) будут верными, а платежи — своевременными.

Сколько я должен платить своим сотрудникам?

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Хорошее эмпирическое правило — направлять 40-80% доходов вашего бизнеса на заработную плату сотрудников.

By

Риева Лесонски

Риева Лесонски

Риева Лесонски освещает тенденции малого бизнеса, занятость и лидерство совет. Она является генеральным директором GrowBiz Media, медиакомпании, специализирующейся на малый бизнес и предпринимательство. До GrowBiz Media Риева была главный редактор журнала Entrepreneur Magazine.

Узнать больше

Обновлено

Под редакцией Sally Lauckner

Sally Lauckner

Назначенный редактор | Малый бизнес

Салли Лаукнер — редактор отдела малого бизнеса NerdWallet. Она имеет более чем десятилетний опыт работы в печатной и онлайн-журналистике. До прихода в NerdWallet в 2020 году Салли была редакционным директором в Fundera, где она создала и возглавила команду, ориентированную на контент для малого бизнеса. Ее предыдущий опыт включает два года работы в качестве старшего редактора в SmartAsset, где она редактировала широкий спектр материалов о личных финансах, и пять лет в AOL Huffington Post Media Group, где она занимала различные редакционные должности. Она базируется в Нью-Йорке.

Ее предыдущий опыт включает два года работы в качестве старшего редактора в SmartAsset, где она редактировала широкий спектр материалов о личных финансах, и пять лет в AOL Huffington Post Media Group, где она занимала различные редакционные должности. Она базируется в Нью-Йорке.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Как владелец малого бизнеса, одно из самых важных финансовых решений заключается в том, чтобы задать себе вопрос: «Сколько я должен платить своим сотрудникам?» Это вопрос, с которым сталкиваются большинство владельцев малого бизнеса, особенно те, у кого нет специального отдела кадров или кто нанимает впервые. Но сколько платить сотрудникам — важный вопрос, потому что, согласно недавнему исследованию Glassdoor, 67% соискателей считают заработную плату главным фактором при принятии решения о том, браться ли за работу или нет.

Вы хотите нанимать и удерживать лучшие таланты, но вам также необходимо создать бизнес-бюджет, который позволит вашему бизнесу получать прибыль и расти. Таким образом, выяснение того, сколько платить вашим сотрудникам, может быть уравновешивающим действием. Вот все, что вам нужно учитывать, чтобы платить сотрудникам должным образом, не выходя за рамки вашего операционного бюджета.

Определите свой бюджет на общую заработную плату сотрудников

Прежде чем решить, сколько платить одному сотруднику, подумайте, сколько вы хотите потратить на заработную плату всех ваших сотрудников. Другими словами, определите, какой процент дохода вашего бизнеса должен идти на заработную плату ваших сотрудников. Имейте в виду, что это, вероятно, ваши самые большие расходы в бизнесе. Но создание этого бюджета поможет вам быть уверенным, что у вас будут средства для оплаты труда сотрудников, предложения повышения и найма, если вы этого хотите.

Оценки доли дохода от вашего бизнеса, которую вы должны потратить на зарплату сотрудников, сильно различаются, особенно в зависимости от вашей отрасли. Процент дохода, который ресторан тратит на заработную плату, вероятно, будет сильно отличаться от процента дохода, который бухгалтерская фирма тратит на заработную плату. Другие факторы, такие как возраст и трудовой стаж ваших сотрудников, также могут повлиять на сумму бюджета.

Процент дохода, который ресторан тратит на заработную плату, вероятно, будет сильно отличаться от процента дохода, который бухгалтерская фирма тратит на заработную плату. Другие факторы, такие как возраст и трудовой стаж ваших сотрудников, также могут повлиять на сумму бюджета.

При составлении бюджета для выплаты заработной платы вашим сотрудникам вы также должны учитывать налоги, льготы, сверхурочные, оплачиваемый отпуск и любые возмещения, которые вы ожидаете выплатить сотрудникам. Все эти расходы в совокупности должны быть частью вашего бюджета. Таким образом, все это может в конечном итоге составлять от 40% до 80% вашего дохода от бизнеса.

Дополнительные льготы, которые вы предлагаете, также увеличат этот бюджет, но они чрезвычайно важны. Предлагать хорошие дополнительные льготы так же важно, как и платить достойную зарплату. Опрос Randstad показал, что 55% сотрудников уволились с работы, потому что нашли более выгодные условия в другом месте. IRS определяет дополнительные льготы как «форму оплаты (включая имущество, услуги, денежные средства или их эквивалент) в дополнение к установленной оплате за оказание услуг». Это может включать что угодно, от социального обеспечения и компенсации работникам до медицинского страхования и оплачиваемого отпуска.

Это может включать что угодно, от социального обеспечения и компенсации работникам до медицинского страхования и оплачиваемого отпуска.

Хотя легко думать о зарплате как о затратах на трудоустройство, очень важно, чтобы вы учитывали стоимость предоставления дополнительных льгот при попытке определить, сколько платить своим сотрудникам, чтобы в конечном итоге вы не получили больше зарплаты, чем вы заложили в бюджет. для. Если вы предлагаете такие льготы для сотрудников, как медицинское страхование, страхование жизни или пенсионный план, примите во внимание затраты на предоставление этих льгот. Их стоимость может составлять 20% или 30% от заработной платы работника.

Помните, что ваши сотрудники по-прежнему являются инвестицией в ваш бизнес. Поэтому, как и в случае с любыми деньгами, которые вы вкладываете в бизнес, подумайте о возврате инвестиций, которые вы получите от найма определенного сотрудника. Вот еще несколько моментов, на которые стоит обратить внимание:

Сколько времени этот сотрудник может сэкономить вам, и чего это стоит для вас?

Если этот сотрудник нанимается на более высокую должность, могут ли они повысить рентабельность инвестиций других сотрудников?

Можете ли вы позволить себе повысить зарплату этому сотруднику, если и когда он об этом попросит?

Какова стоимость адаптации этого сотрудника с точки зрения денег и времени?

Определение заработной платы отдельных сотрудников

Когда у вас есть общий бюджет для всех зарплат и пособий сотрудников, вы можете начать смотреть на то, что вы будете платить конкретно одному сотруднику. Большинство льгот будут стоить вам одинаково, независимо от сотрудника или его должности, но зарплата будет варьироваться гораздо больше. Вот некоторые из вещей, которые следует учитывать при определении заработной платы работника.

Большинство льгот будут стоить вам одинаково, независимо от сотрудника или его должности, но зарплата будет варьироваться гораздо больше. Вот некоторые из вещей, которые следует учитывать при определении заработной платы работника.

Тип работы

Первое, что вы должны сделать, определяя, сколько платить вашим сотрудникам, это написать точное описание работы. Это описание должно включать основные обязанности работы, необходимые навыки и уровень требуемого опыта. Вы хотите, чтобы описание вакансии было достаточно подробным, чтобы соискатели могли понять, на что они претендуют, но оно также должно быть достаточно общим, чтобы его можно было сравнить с аналогичной вакансией в вашей отрасли.

Обратите внимание, что названия должностей могут быть недостаточно конкретными, чтобы определить диапазон заработной платы, поскольку роли могут выполнять разные функции в разных компаниях. Написание описания работы поможет вам убедиться, что вы сравниваете яблоки с яблоками, когда исследуете среднюю зарплату.

Средняя заработная плата

Следующий фактор, который следует учитывать при попытке выяснить, сколько платить сотрудникам, — это средняя заработная плата для сопоставимых должностей в вашей отрасли. Есть несколько различных методов, которые вы можете использовать, чтобы узнать эту информацию. Первый заключается в проведении интернет-исследований. У Бюро трудовой статистики есть страница, на которой подробно описаны средние ставки заработной платы по разным отраслям и регионам. Такие веб-сайты, как PayScale, Glassdoor, Salary.com и LinkedIn, также публикуют отчеты с данными о заработной плате. Мы также рекомендуем использовать ключевые слова из вашего описания работы, чтобы быть как можно более конкретным. Например, узнайте, какова текущая ставка для ключевых навыков, таких как бухгалтерский учет или исследование данных.

Вам также необходимо учитывать географическое положение вашей работы, чтобы получить точное представление о том, сколько платить сотрудникам. Средняя заработная плата за одну и ту же работу может варьироваться в зависимости от стоимости жизни в определенных местах или от того, слишком мало или слишком много квалифицированных сотрудников в этом районе. Мы рекомендуем помощь других предприятий и рекрутинговых фирм в вашем районе, чтобы лучше понять местный рынок для должности, на которую вы нанимаете.

Средняя заработная плата за одну и ту же работу может варьироваться в зависимости от стоимости жизни в определенных местах или от того, слишком мало или слишком много квалифицированных сотрудников в этом районе. Мы рекомендуем помощь других предприятий и рекрутинговых фирм в вашем районе, чтобы лучше понять местный рынок для должности, на которую вы нанимаете.

Изучая среднюю заработную плату, ищите низкие, средние и высокие ставки оплаты за работу и создайте диапазон оплаты, который вам удобен. Это дает вам возможность предлагать кандидатам с большим опытом или навыками более высокую заработную плату, если вы решите, что они стоят вложений.

Ожидания кандидата по оплате

Конечно, кандидат также подойдет к столу с ожиданием того, сколько вы должны ему заплатить. Вот почему важно вступать в переговоры о зарплате с учетом диапазона. Для кандидата, который соответствует основным требованиям для этой роли, вы можете предложить ему зарплату в диапазоне от нижнего до среднего среднего уровня заработной платы за эту работу. Но для кандидата, который превосходит ожидания, вы можете попытаться соблазнить их, предложив зарплату в более высоком диапазоне.

Но для кандидата, который превосходит ожидания, вы можете попытаться соблазнить их, предложив зарплату в более высоком диапазоне.

Обратите внимание: когда вы ведете переговоры о зарплате, вы должны помнить о том, какой, по вашему мнению, будет рентабельность инвестиций. Если вы предложите высококвалифицированному кандидату более высокую заработную плату, считаете ли вы, что он принесет достаточную ценность, чтобы оправдать ваши инвестиции в него? Часто это один из самых сложных вопросов, на который нужно ответить при выяснении того, сколько платить вашим сотрудникам, и он подчеркивает важность «домашней работы», прежде чем делать предложение.

Законы об оплате труда ваших сотрудников

Очевидно, что существует множество факторов, которые следует учитывать при выборе суммы, которую нужно платить своим сотрудникам. Наиболее важными для вас будут юридические параметры.

Освобожденные и не освобожденные сотрудники

При рассмотрении вопроса о том, сколько платить вашим сотрудникам, также полезно знать разницу между освобожденными и не освобожденными сотрудниками. Закон о справедливых трудовых стандартах, федеральный закон, регулирующий политику занятости, признает два типа наемных работников. На освобожденных сотрудников не распространяются законы о минимальной заработной плате или оплате сверхурочных; им должна быть выплачена заработная плата — установленная сумма оплаты, независимо от того, сколько или мало часов они работают.

Закон о справедливых трудовых стандартах, федеральный закон, регулирующий политику занятости, признает два типа наемных работников. На освобожденных сотрудников не распространяются законы о минимальной заработной плате или оплате сверхурочных; им должна быть выплачена заработная плата — установленная сумма оплаты, независимо от того, сколько или мало часов они работают.

Не освобожденные работники имеют право на минимальную заработную плату и оплату за сверхурочную работу. Обычно им платят почасово, но некоторым платят зарплату. Для получения дополнительной информации о том, является ли сотрудник освобожденным или не освобожденным, см. этот информационный бюллетень Министерства труда.

Вообще говоря, FLSA признает три основные категории освобожденных работников: административные, профессиональные и исполнительные. Эти три категории намеренно расширены. Большинство других категорий сотрудников можно считать неисключенными, хотя и не все.

Трудовое законодательство

Освобожденные и не освобожденные — это только одна часть трудового законодательства, которую работодатели должны соблюдать при определении размера заработной платы сотрудников. FLSA также устанавливает конкретные стандарты минимальной заработной платы и оплаты сверхурочных, которые необходимо учитывать. Многие штаты также устанавливают свою собственную минимальную заработную плату — и работники имеют право на более высокую из двух минимальных заработных плат. Например, в Нью-Йорке в настоящее время минимальная заработная плата составляет 11,80 долларов, а во Флориде — 8,46 долларов. Федеральная минимальная заработная плата составляет 7,25 доллара в час, а это означает, что ни один штат не может платить менее 7,25 доллара за минимальную заработную плату. На веб-сайте Министерства труда есть дополнительная информация о законах о минимальной заработной плате в каждом штате:

FLSA также устанавливает конкретные стандарты минимальной заработной платы и оплаты сверхурочных, которые необходимо учитывать. Многие штаты также устанавливают свою собственную минимальную заработную плату — и работники имеют право на более высокую из двух минимальных заработных плат. Например, в Нью-Йорке в настоящее время минимальная заработная плата составляет 11,80 долларов, а во Флориде — 8,46 долларов. Федеральная минимальная заработная плата составляет 7,25 доллара в час, а это означает, что ни один штат не может платить менее 7,25 доллара за минимальную заработную плату. На веб-сайте Министерства труда есть дополнительная информация о законах о минимальной заработной плате в каждом штате:

Для сотрудников, не освобожденных от уплаты налогов, после 40 часов работы в течение одной рабочей недели требуется оплата сверхурочных в размере не менее полуторакратного размера обычной ставки оплаты. В отделе заработной платы и рабочего времени Департамента труда есть инструменты, которые можно использовать для расчета отработанных часов и сверхурочных.

(В некоторых штатах, особенно в Калифорнии, требуется, чтобы сверхурочная работа превышала восемь часов в день).

(В некоторых штатах, особенно в Калифорнии, требуется, чтобы сверхурочная работа превышала восемь часов в день).Если вы хотите платить работникам, например, работникам, производящим изделия ручной работы или одежду, на сдельной основе, вы можете сделать это, если сдельная ставка по крайней мере равна минимальной почасовой ставке , если сотрудники работают более 40 часов в неделю).

Если ваши сотрудники, например, бармены, официантки или парикмахеры, регулярно собирают более 30 долларов США в месяц в виде чаевых, вы можете учитывать чаевые как часть их заработной платы, но вы должны платить не менее 2,13 долларов США в час и соответствовать некоторые другие требования, чтобы претендовать на кредит чаевых. (Дополнительную информацию см. в этом информационном бюллетене.)

Возмещение расходов

В некоторых штатах, таких как Калифорния и Иллинойс, установлено, что вы как работодатель должны возмещать работникам расходы на работу. Не все штаты требуют этого, но все больше и больше принимаются законы, которые требуют от работодателей возмещать своим работникам расходы, связанные с работой, думать о еде во время путешествий или пробеге для сотрудников, которым приходится использовать личный автомобиль для работы.

Не все штаты требуют этого, но все больше и больше принимаются законы, которые требуют от работодателей возмещать своим работникам расходы, связанные с работой, думать о еде во время путешествий или пробеге для сотрудников, которым приходится использовать личный автомобиль для работы.

Для пробега стандартная оплата IRS составляет 0,58 доллара за милю за милю, пройденную по делам; это должно покрыть бензин и износ автомобиля сотрудника. Ставка варьируется для некоторых других отраслей, и хотя по закону не требуется возмещать эти деньги, это стандартная практика в бизнесе, а также другие возмещения.

Первоначально эта статья появилась на сайте JustBusiness, дочерней компании NerdWallet.

Об авторе: Риева Лесонски рассказывает о тенденциях малого бизнеса, трудоустройстве и совет руководства. Подробнее

В том же духе…

Сколько платить сотрудникам

Принятие решения о заработной плате — это балансирование

Это факт, что хорошая зарплата привлекает и удерживает хорошие таланты. Это показывает, что вы цените своих сотрудников и повышаете их самооценку. Тем не менее, как владелец бизнеса, вы не хотите переплачивать за зарплату.

Это показывает, что вы цените своих сотрудников и повышаете их самооценку. Тем не менее, как владелец бизнеса, вы не хотите переплачивать за зарплату.

Так какой правильный номер? Работа над этим — это балансирование. Вы должны взвесить:

чего хочет будущий сотрудник

сколько они стоят на рынке

сколько они стоят для вашего бизнеса

сколько вы можете позволить себе заплатить роль с частичной занятостью или поддержкой контракта. Это меньше обязательств для вашего бизнеса, и часто есть кандидаты, которым нужна такая гибкость.

Но если вы решите, что вам нужен сотрудник на полную ставку, вот несколько советов, как выяснить, сколько им платить.

Решите, сколько платить своим сотрудникам в пять шагов

1. Напишите точное описание работы

Точное описание работы облегчит установление заработной платы. Начните с заголовка. Убедитесь, что он точно отражает характер работы и обязанности, которые вы хотите, чтобы ваш сотрудник выполнял.

Но сделайте его достаточно общим, чтобы его можно было сравнить с аналогичной работой в аналогичной отрасли.

Но сделайте его достаточно общим, чтобы его можно было сравнить с аналогичной работой в аналогичной отрасли.Перечислите обязанности и ответственность, которые вы хотите, чтобы ваш сотрудник выполнял. Покажите, какой процент времени вы ожидаете, что они потратят на каждую задачу. После того, как вы суммируете навыки и рабочие отношения, которые имеют отношение к должности, у вас будет то, что вам нужно для второго шага — сбора рыночных данных.

2. Получите актуальную информацию о зарплате

Узнайте, сколько другие компании платят за должность, которую вы хотите занять. Но учтите, что данные о том, сколько платить работникам, постоянно меняются. Спрос на определенные навыки может быстро расти, что приводит к увеличению зарплатных ожиданий. Получайте актуальную и свежую информацию.

Есть несколько хороших мест для поиска.

Начать онлайн

Поищите на таких сайтах, как PayScale, чтобы узнать рыночные ставки для различных вакансий в вашем регионе.

Это даст вам хороший снимок бесплатно, или вы можете заплатить за подробный отчет.

Это даст вам хороший снимок бесплатно, или вы можете заплатить за подробный отчет.Поговорите с местными жителями

Интернет — хорошая отправная точка для общих данных, но ничто не заменит общение с людьми. Свяжитесь с другими владельцами бизнеса и рекрутинговыми фирмами. Ваши поставщики и клиенты также являются хорошими источниками информации. Любой, кому приходилось спрашивать себя, «сколько я должен платить своим сотрудникам», получит ценный совет.

Также полезно поговорить с людьми, описание работы которых соответствует вашей вакансии. Например, если вы нанимаете старшего дизайнера, пообщайтесь со старшими дизайнерами в вашей сети.

Соблюдайте закон

Если вы планируете нанять кого-то на минимальную заработную плату или предложить сверхурочную работу, вам необходимо ознакомиться с законом, чтобы убедиться, что вы его соблюдаете. Будут и другие юридические вопросы, которые вам нужно понять, поэтому поговорите со своим консультантом и ознакомьтесь с руководством IRS, чтобы понять налоги на работу.

Используйте этот контрольный список в качестве руководства. Проверить:

обязательства по минимальной заработной плате

юридические требования в течение дня, периодичность и способ оплаты

что делать, если вы хотите изменить день или периодичность выплаты

когда оплачивать дни ежегодного отпуска

обязательства по ведению учета

5 90 узнать ожидания кандидата по зарплате

Спрашивая «сколько я должен платить своим сотрудникам», не забывайте, что у ваших кандидатов, вероятно, есть свое мнение. Используйте процесс собеседования, чтобы понять их ожидания и заранее решить, можете ли вы их себе позволить.

Спросите по телефону:

Текущая заработная плата – выплачивается ли им фиксированная заработная плата, комиссионные или заработная плата?

дополнительные льготы – какова их текущая ситуация? Например, получают ли они страховку, дополнительные дни отпуска, возможность работать из дома или возможность уйти раньше, чтобы выполнить обязательства по уходу за ребенком?

Причины подачи заявления – что они ищут? Чтобы найти более высокую должность и увеличить зарплату? Они ищут возможность партнерства? Их привлек бренд или ценности вашей компании?

Ответы на эти вопросы дадут вам ценную информацию о зарплатных ожиданиях вашего кандидата и помогут вам сделать реалистичное предложение.

4. Подсчитайте, сколько вы можете себе позволить

Вы собрали данные с рынка. Вы ознакомились с законом и озвучили своего кандидата. Теперь пришло время заглянуть внутрь вашего бизнеса и спросить не просто «сколько я должен платить своим сотрудникам?» но «что я могу себе позволить?» Возьмите калькулятор и выполните следующие вопросы.

Какой доход может принести ваш новый сотрудник за год? Какова отдача от ваших инвестиций?

Сколько времени они сэкономят вам – это тоже имеет значение. У вас будет больше возможностей для развития бизнеса.

Какое место занимает эта роль в иерархии вашей организации? Может ли ваше предложение повлиять на ожидания других сотрудников?

Через год-два – когда придет время повышения – будете ли вы к этому готовы?

Не забывайте подсчитывать, сколько денег вы хотите вкладывать в бизнес каждый год. Убедитесь, что вы не съели эти деньги, когда решаете, сколько потратить на зарплату сотрудников, налоги и льготы.

Поговорите со своим юристом, чтобы убедиться, что ваше предложение оправдано (и не нарушает никаких законов). И будьте готовы вести переговоры, когда придет время, особенно со старшими сотрудниками.

5. Сделайте предложение

После того, как вы решили, сколько платить своему сотруднику, вам нужно спросить, что еще будет включено в предложение, если таковое имеется. Вот несколько вариантов.

Предложите фиксированную заработную плату

Простая заработная плата — это самое простое и легкое предложение, но кандидаты привыкли получать полный пакет, поэтому это может ограничить вашу привлекательность.

Предложение сочетания акций, заработной платы и премий

Предложение сочетания акций, заработной платы и премий (привязанных к конкретным показателям эффективности) является еще одним вариантом для подходящего кандидата. Пакет с акциями и бонусами за производительность может быть более доступным. И это может иметь большое значение для людей, которые мотивированы постановкой целей и наградами.

Обеспечение гибкости на рабочем месте

До трети сотрудников говорят, что они предпочли бы определенные льготы повышению заработной платы, так что деньги — это еще не все. Некоторые люди придают большое значение работе неполный рабочий день, дополнительной неделе отпуска или отпуску для учебы или заботы о семье.

Будьте конкурентоспособны

Что бы вы ни предлагали, убедитесь, что оно конкурентоспособно. Это покажет, что вы серьезно относитесь к тому, чтобы сделать новичка частью вашей команды.

Помните, что текучесть кадров может увеличиться, если сотрудники считают, что им недоплачивают. Лучше потратить немного больше и сохранить свой персонал, чем постоянно нанимать и обучать новых людей. Кроме того, ходят слухи: у вас будут проблемы с привлечением новых людей, если у вас репутация низкооплачиваемого работника.

Делайте все возможное

«Сколько я должен платить своим сотрудникам?» это не простой вопрос.

Реквизиты заполнит программа.

Реквизиты заполнит программа.

(В некоторых штатах, особенно в Калифорнии, требуется, чтобы сверхурочная работа превышала восемь часов в день).

(В некоторых штатах, особенно в Калифорнии, требуется, чтобы сверхурочная работа превышала восемь часов в день). Но сделайте его достаточно общим, чтобы его можно было сравнить с аналогичной работой в аналогичной отрасли.

Но сделайте его достаточно общим, чтобы его можно было сравнить с аналогичной работой в аналогичной отрасли. Это даст вам хороший снимок бесплатно, или вы можете заплатить за подробный отчет.

Это даст вам хороший снимок бесплатно, или вы можете заплатить за подробный отчет.

Об авторе