Есть ли смысл брать кредит: Стоит ли брать кредит | Блог Совкомбанка

Стоит ли сейчас брать кредит | 74.ru

«Подождите хотя бы две-три недели»: нужно ли сейчас брать кредит

- 1. Почему ставки по кредитам выросли?

- 2. Какие ставки по кредитам сейчас?

- 3. Что будет со ставками по кредитам дальше?

- 4. Стоит ли брать кредит прямо сейчас?

- 5. Можно ли сейчас рефинансировать старый кредит?

- 6. Будет ли сейчас легче получить кредит?

- 7. Что еще почитать об экономической ситуации

1

Почему ставки по кредитам выросли?

Потому что выросла ключевая ставка Центробанка России. 28 февраля 2022 года ЦБ РФ очень резко повысил ключевую ставку — сразу с 9,5% годовых до 20%. По ключевой ставке ЦБ кредитует коммерческие банки. Если банки вслед за увеличением ключевой ставки не поднимают ставки по своим кредитам, они работают в убыток.

Поделиться

2

Какие ставки по кредитам сейчас?

Банки имеют инструменты практически моментального реагирования на изменение ключевой ставки. Большинство изменило их в первые два дня после объявления Центробанка. Кроме того, наблюдая за развитием ситуации, некоторые кредитные учреждения сделали это уже несколько раз.

Большинство изменило их в первые два дня после объявления Центробанка. Кроме того, наблюдая за развитием ситуации, некоторые кредитные учреждения сделали это уже несколько раз.

Поэтому, если вы все-таки собираетесь брать кредит, проверяйте актуальные ставки на официальных сайтах банков каждый день или даже несколько раз в день.

Какие ставки по кредитам сейчас

Инфографика: Виталий Калистратов / Сеть городских порталов

При этом следует учитывать, что банки указывают в рекламе и на своих сайтах так называемые маркетинговые ставки, то есть самые низкие, при условии оформления дополнительных продуктов и опций или для определенных категорий заемщиков, а в реальности кредит может обойтись вам гораздо дороже.

Поделиться

3

Что будет со ставками по кредитам дальше?

Очевидно, что ставки будут зависеть от дальнейших действий Центробанка. Однако, по мнению экспертов банковского рынка, тот факт, что регулятор снял ограничение по предельной стоимости кредита до 30 июня, может быть сигналом, что до этого времени кредиты не подешевеют.

Поделиться

4

Стоит ли брать кредит прямо сейчас?

По словам Георгия Остапковича, директора Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ, если есть возможность, лучше подождать две-три недели, а потом определиться:

— Когда идет повышенная турбулентность, когда нет никакой ясности, принимать какие-то решения — это, как показывает экономическая история, в 80% случаев проиграть. Мы не знаем сейчас трех важнейших индикаторов: полного пакета западных санкций, какими будут контрсанкции и какой будет дорожная карта, которую наверняка выпустит российское правительство в помощь людям и бизнесу.

Главный критерий, по мнению Георгия Остапковича, на который следует ориентироваться, это уверенность человека в своей занятости и доходе на ближайшие один — три года.

— Некоторые люди работают в отраслях, где могут чувствовать себя достаточно уверенно даже сейчас, особенно люди с высоким уровнем знаний и компетенций. Если у вас средний уровень, нужно хорошо подумать над необходимостью брать кредит. Если же вы с низким уровнем знаний и компетенций, а, к сожалению, у нас таких граждан много, здесь стоит воздержаться от кредитования, — советует Георгий Остапкович.

Если у вас средний уровень, нужно хорошо подумать над необходимостью брать кредит. Если же вы с низким уровнем знаний и компетенций, а, к сожалению, у нас таких граждан много, здесь стоит воздержаться от кредитования, — советует Георгий Остапкович.

Поделиться

5

Можно ли сейчас рефинансировать старый кредит?

Даже в тех банках, где это сделать можно, в этом нет смысла. Суть популярных в последние годы программ рефинансирования была в том, чтобы взять новый кредит на закрытие старого под более низкую ставку и сэкономить таким образом на процентах. Некоторые банки пока даже убрали рефинансирование из перечня своих предложений.

— Программа рефинансирования пока приостановлена ввиду своей временной неактуальности, — рассказала Любовь Торопицына, управляющий директор по продуктовому портфелю «Кредиты» Уральского банка реконструкции и развития.

Поделиться

6

Будет ли сейчас легче получить кредит?

Председатель Центробанка РФ Эльвира Набиуллина объявила, что банкам будут выданы рекомендации быть лояльнее к уже действующим заемщикам. Это могут быть кредитные каникулы (продление кредита без переплаты), реструктуризация (продление кредита со снижением ежемесячного платежа), снижение ставки отдельным категориям.

Это могут быть кредитные каникулы (продление кредита без переплаты), реструктуризация (продление кредита со снижением ежемесячного платежа), снижение ставки отдельным категориям.

Речи об облегчении получения кредитов новыми заемщиками не идет. Однако опрошенные эксперты сходятся во мнении, что сейчас в принципе будет мало желающих обратиться за заемными деньгами.

— Во время такой неопределенности мало кто берет кредиты. Кредиты покажут падение, наверное, — дал прогноз Георгий Остапкович.

При этом банкиры констатируют, что это уже фактически произошло.

— Конечно, рост ставок негативно отразился на росте потребительского кредитования, — рассказала Любовь Торопицына.

Поделиться

7

Что еще почитать об экономической ситуации

- Чем обернется потребителю уход крупных алкогольных брендов из РФ;

- Виктор Рашников вывел 80% акций ММК с Кипра в Россию;

- H&M приостановил работу маркетов в РФ;

- IKEA закрывает магазины в России;

- в магазинах начинается постоянный мониторинг наличия продуктов и их цены;

- что будет с ипотекой после обвала рубля;

- автодилеры приостановили работу и взвинтили цены;

- стоит ли сейчас покупать квартиру;

- в аптеках резко подорожали лекарства;

- что такое SWIFT и чем грозит его отключение для россиян;

- как оформить карту «Мир».

Поделиться

По теме

05 марта 2022, 07:45

Санкции нам по зубам? Как изменится работа челябинских стоматологий из-за экономических ограничений

Ольга Беляева

ЦентробанкБанкиКлючевая ставкаКредитКредитыКризисФинансыЛичные финансыУкраина последние новости на сегодня

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Новости СМИ2

Новости СМИ2

Прежде чем брать кредит… — НБРБ. Единый портал финансовой грамотности

#кредиты

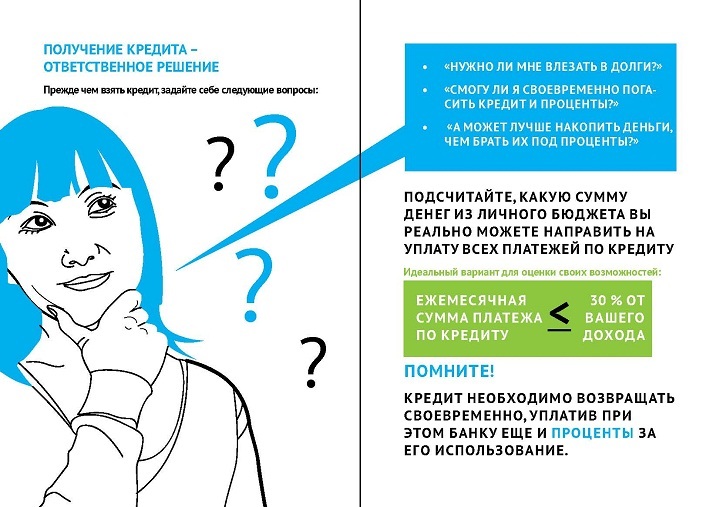

Для финансирования своих целей, возможно, Вы захотите рассмотреть вариант заимствования денежных средств. Поэтому давайте поговорим об этом важном и очень ответственном решении.

Оцениваем возможности

По какой бы причине вы не решили воспользоваться кредитом, нужно четко осознавать: его необходимо возвращать строго в соответствии с условиями кредитного договора, а также уплатить банку проценты за пользование кредитными деньгами. Поэтому следует реально оценить, насколько стабильны ваши доходы и сможете ли вы своевременно и в полной мере осуществлять платежи по кредитному договору.

Поэтому следует реально оценить, насколько стабильны ваши доходы и сможете ли вы своевременно и в полной мере осуществлять платежи по кредитному договору.

Подумайте и критически оцените необходимость обращения за кредитом. Желательно, чтобы кредит брался на действительно неотложные и обоснованные цели. Во всех остальных случаях предпочтение следует отдать сбережению.

Выбираем лучшее предложение

Банками страны предлагается большой выбор видов кредитных продуктов на различных условиях. Попробуйте выбрать для себя несколько подходящих вариантов в разных банках и сравнить их. Посетите сайты банков, часто на них имеется кредитный калькулятор. Обращайтесь к сотрудникам банка за разъяснением непонятных условий. В центрах банковских услуг, как правило, есть специалист, в обязанности которого входит консультирование в доступной для понимания форме посетителей, не обладающих специальными финансовыми знаниями. Ваше право на получение своевременной (до заключения кредитного договора или дополнительного соглашения к нему), необходимой и достоверной информации закреплено законодательством Республики Беларусь.

О подписании договора

До заключения кредитного договора банк обязан предоставить вам в письменном виде под подпись сведения об условиях кредитования, форма и содержание которых являются унифицированными. Эта информация предоставляется бесплатно, а ее подписание не является заключением кредитного договора и не означает возникновения каких-либо обязательств у человека.

Перед подписанием кредитного договора тщательно изучите его. Внимательно и вдумчиво читайте все пункты кредитного договора. В этих целях, по возможности, возьмите кредитный договор домой, более внимательно изучите его условия, устанавливающие Ваши обязанности (обязательства, ответственность), убедитесь, что кредитный договор не содержит условий, о которых Вам не известно или смысл которых Вам не ясен.

Вопрос выбора вида кредита лучше разбирать индивидуально, поскольку все зависит именно от того, какой результат Вы хотите получить. Будете ли Вы брать кредит разово или будет ситуация, когда нужно будет еще раз обратится за кредитом.

О возврате кредита и уплате процентов

Возвращать кредит и уплачивать проценты за пользование им можно различными способами. Порядок расчета платежей следует изучить до заключения кредитного договора. При одной и той же процентной ставке в зависимости от способа погашения, платежи по процентам могут различаться. Основные способы погашения кредита это — равными платежами (аннуитет) и с уменьшением суммы ежемесячного платежа (дифференцированный). При равной ставке и сроке, общая сумма процентов при аннуитете больше. Оправданием такой переплате может служить возможность ежемесячно тратить на погашение кредита меньшую сумму (при той же ставке и сроке, ежемесячные платежи при аннуитете будут сначала существенно ниже, чем при дифференцированном погашении). Аннуитет удобен для кредитополучателя с точки зрения равномерной нагрузки на семейный бюджет.

Кредит на потребительские нужды кредитополучатель вправе возвратить досрочно, без уведомления банка. При этом необходимо уплатить проценты за фактический срок пользования кредитом.

При этом необходимо уплатить проценты за фактический срок пользования кредитом.

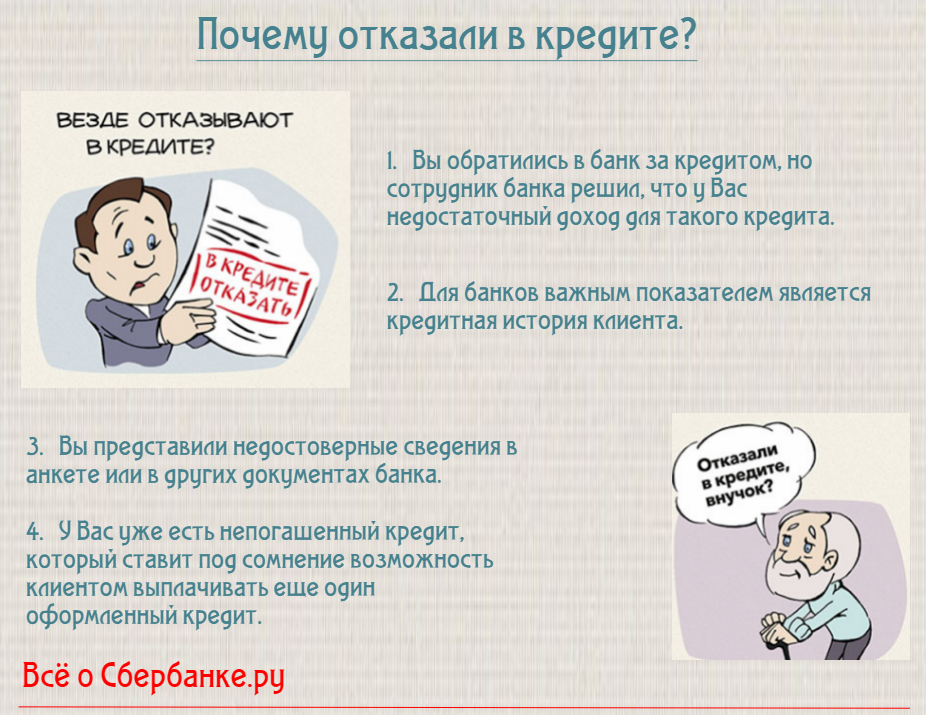

Об отказе в выдаче кредита

Обязательные условия предоставления кредита предусматриваются банками самостоятельно и должны быть утверждены локальными нормативными правовыми актами. Банки оценивают кредитоспособность заявителя на основании многофакторного анализа, в том числе оценивают заявленный клиентом уровень получаемых доходов, возможность своевременно регулярно погашать кредит и проценты за пользование им в соответствии с условиями кредитного договора. Также изучаются сведения, содержащиеся в кредитных историях.

Предоставляя кредит на потребительские нужды, банк использует показатель долговой нагрузки. Он рассчитывается как процентное соотношение размера ежемесячного платежа по операциям кредитного характера к размеру среднемесячного дохода кредитополучателя. Этот показатель не должен превышать 40%.

При предоставлении кредита на финансирование недвижимости банк использует в том числе показатель обеспеченности кредита, который рассчитывается как процентное соотношение суммы кредита к стоимости объекта недвижимости, принимаемого в залог в качестве обеспечения, и (или) сумме иного обеспечения в соответствии с договором. Размер его не должен быть больше 90%. Превышение указанных показателей может быть причиной отказа в предоставлении кредита.

Размер его не должен быть больше 90%. Превышение указанных показателей может быть причиной отказа в предоставлении кредита.

Кроме того, банки вправе не заключать кредитный договор, если есть сведения о том, что предоставленную сумму кредита получатель не возвратит в срок. Вместе с тем, в случае отказа банкам рекомендовано доступно, аргументированно и компетентно объяснить заявителям причины, по которым принято отрицательное решение о предоставлении кредита.

Существенные условия кредитного договора

Согласно законодательству, в любом кредитном договоре должны присутствовать существенные условия: сумма, срок и порядок предоставления и возврата (погашения) кредита, размер процентов за пользование кредитом и порядок их уплаты. В этом перечне также ответственность кредитодателя и кредитополучателя за неисполнение или ненадлежащее исполнение обязательств по кредитному договору.

При определении в кредитном договоре порядка предоставления и возврата (погашения) кредита банк обязан предложить один из бесплатных таких способов.

О задолженности

Кредитополучатель вправе получать информацию о задолженности по кредитному договору по запросу бесплатно как минимум раз в месяц. Это сведения о сумме задолженности по кредитному договору в части основной суммы долга по кредиту, процентам за пользование им, а также в части просроченной задолженности. В случае с последней банк обязан информировать кредитополучателя в срок не позднее 30 дней со дня ее образования. Данная работа также проводится безвозмездно.

Договор – это обязательство

Важно ответственно относится к заключению кредитного договора и помнить, что подписав его, вы соглашаетесь со всеми прописанными условиями и принимаете на себя обязательства по их выполнению.

Когда взять кредит — хорошая идея? – Wells Fargo

Приглашения к открытию новых кредитных счетов повсюду: по почте, по телевидению, в магазинах и в Интернете. Какими бы заманчивыми они ни были, важно тщательно оценить свое финансовое положение, чтобы определить, является ли разумным решением влезать в долг. Начните с ответов на следующие ключевые вопросы:

Это «хороший» или «плохой» долг?

Прежде чем брать взаймы, определите, может ли этот долг оказать положительное или отрицательное влияние на ваши финансы.

- «Хороший» долг может помочь вам достичь ваших жизненных целей. Студенческий кредит или ипотека — это пример долга, который может оказать положительное влияние на ваше будущее. Этот тип заимствования можно рассматривать как инвестиции в свое будущее. Убедитесь, что платежи и сборы доступны для вас как в краткосрочной, так и в долгосрочной перспективе, прежде чем брать новый долг.

-

Взяв кредит для финансирования отпуска или используя кредитные карты для покупок, отдыха и ужина, вы только усугубите свои долги и увеличите свои ежемесячные платежи.

Взяв кредит для финансирования отпуска или используя кредитные карты для покупок, отдыха и ужина, вы только усугубите свои долги и увеличите свои ежемесячные платежи.

Ограничьте свой долг

Используйте наличные деньги и кредит для финансирования крупных покупок или проектов. Например, используйте наличные деньги для оплаты материалов проекта и кредитную линию для оплаты труда.

Какие у меня есть варианты?

Прежде чем брать взаймы, спросите себя:

- Улучшит ли займ мое положение в долгосрочной перспективе или это импульсивная покупка?

- Могу ли я подождать, пока я смогу заплатить за это без необходимости брать взаймы?

- Есть ли альтернатива займу — например, продажа того, что у меня есть, чтобы оплатить покупку?

- Могу ли я использовать свои сбережения, чтобы заплатить за него вместо того, чтобы брать взаймы?

- Будет ли дополнительный ежемесячный платеж обременять мой бюджет и денежный поток?

Избегайте импульсивных покупок

Если то, что вы хотите, превышает заранее установленный бюджет, подумайте об этом пару дней. Возможно, вы просто обнаружите, что больше не заинтересованы в дополнительных долгах.

Возможно, вы просто обнаружите, что больше не заинтересованы в дополнительных долгах.

Когда заимствование может иметь смысл:

- Снижение процентной ставки по существующему долгу. Примером может служить консолидация существующего долга по кредитной карте с высокой процентной ставкой с новым личным кредитом. Вам нужно убедиться, что вы понимаете общую стоимость заимствования с помощью вашего нового кредита, и будьте осторожны, чтобы не взимать резервные копии с ваших кредитных карт после того, как они будут погашены с помощью вашего нового консолидированного кредита.

- Сохранение ваших денежных резервов и специальное финансирование. Бывают случаи, когда вы экономили на предмете, но можете получить более выгодную цену или налоговые льготы, если одолжите. Некоторые автомобильные дилеры предлагают специальные цены, если вы финансируете покупку. Возможно, имеет смысл воспользоваться таким предложением, а затем погасить кредит в ближайшем будущем.

Просто убедитесь, что нет штрафов за досрочное погашение, если вы хотите погасить кредит досрочно.

Просто убедитесь, что нет штрафов за досрочное погашение, если вы хотите погасить кредит досрочно. - Поддержание ваших долгосрочных инвестиций. Даже если у вас есть деньги в вашем 401 (K), как правило, это плохая идея — досрочно тратить свои пенсионные сбережения. Это может подорвать ваши сбережения на пенсию, а также могут быть потенциальные штрафы и сборы, которые негативно скажутся на вашем долгосрочном финансовом плане.

Прежде чем подать заявку, мы рекомендуем вам тщательно подумать, является ли консолидация вашего существующего долга правильным выбором для вас. Объединение нескольких долгов означает, что у вас будет один платеж ежемесячно, но это может не уменьшить или погасить ваш долг раньше. Сокращение платежа может быть связано с более низкой процентной ставкой, более длительным сроком кредита или их комбинацией. Продлив срок кредита, вы можете платить больше процентов в течение всего срока кредита. Поняв, какую пользу приносит вам консолидация вашего долга, вы будете в лучшем положении, чтобы решить, подходит ли вам этот вариант.

Equal Housing LRC

LRC-0422

Плюсы и минусы личных кредитов

Если вам нужны дополнительные деньги для оплаты ремонта дома, финансирования свадьбы или консолидации долга под высокие проценты, вы можете рассмотреть возможность личного кредита . При разумном использовании необеспеченный личный кредит может заполнить пустоту в вашем бюджете, не рискуя своим домом или другими активами.

Как и в случае с другими кредитами, ставки по личным кредитам зависят от вашего кредитного рейтинга, дохода и отношения долга к доходу, и они не являются правильным выбором для всех. Рассмотрите эти плюсы и минусы личных кредитов, прежде чем принимать решение.

Что такое личный заем и как он работает

Частный заем — это тип займа в рассрочку, который дает вам фиксированную сумму денег, часто от 1000 до 50 000 долларов США, единовременно. Личные кредиты, как правило, не обеспечены, то есть вам не нужно использовать залог для обеспечения средств. Срок погашения может варьироваться от одного до 10 лет. Личные кредиты можно использовать практически для чего угодно, хотя определенные кредиторы могут налагать ограничения на их использование. Процентные ставки по персональным кредитам фиксированы, поэтому ваша процентная ставка не изменится, пока вы погашаете кредит.

Личные кредиты можно использовать практически для чего угодно, хотя определенные кредиторы могут налагать ограничения на их использование. Процентные ставки по персональным кредитам фиксированы, поэтому ваша процентная ставка не изменится, пока вы погашаете кредит.

Подача заявки на личный кредит похожа на заявку на кредитную карту. Вам нужно будет ввести свою личную информацию, финансовую информацию и сведения о желаемом кредите. Прежде чем одобрить вас, кредитор проведет жесткую проверку кредитоспособности, которая может временно снизить ваш кредитный рейтинг. Если ваша финансовая картина и кредитный рейтинг достаточны для кредитора — часто вам нужен кредитный рейтинг в середине 600 — кредитор установит вашу процентную ставку, сумму кредита и условия. Вы можете зарегистрировать учетную запись Bankrate, чтобы получить предварительную квалификацию для личного кредита менее чем за 2 минуты.

Вы сразу получите все средства в кредит и сразу же начнете их возвращать. Ваш платеж будет одинаковым каждый месяц, пока ваш кредит не будет погашен: часть основного долга плюс проценты.

Плюсы потребительских кредитов

Персональные кредиты могут предложить преимущества по сравнению с другими видами кредитов. Ниже приведены несколько преимуществ использования этого вида финансирования по сравнению с другими вариантами.

Единовременная выплата

Поскольку вы получаете все платежи по кредиту сразу, может быть проще совершить крупную покупку, консолидировать долг или иным образом использовать весь кредит сразу. Кроме того, вы получите фиксированную процентную ставку и предсказуемый ежемесячный платеж, что упростит управление кредитом.

Быстрое финансирование

Потребительские кредиты, как правило, имеют быстрое время одобрения и оплаты, что делает их полезными в чрезвычайных ситуациях или других ситуациях, когда вам срочно нужны деньги. Некоторые кредиторы личного кредита могут внести средства по кредиту на ваш банковский счет, как только на следующий рабочий день.

Без залога

Необеспеченные личные кредиты не требуют залога для получения одобрения. Это означает, что вам не нужно размещать свой автомобиль, дом или другое имущество в качестве гарантии того, что вы вернете средства. Если вы не сможете погасить кредит на согласованных с вашим кредитором условиях, вы столкнетесь со значительными финансовыми и кредитными последствиями. Но в отличие от обеспеченного личного кредита, вам не нужно беспокоиться о потере дома или автомобиля в результате.

Это означает, что вам не нужно размещать свой автомобиль, дом или другое имущество в качестве гарантии того, что вы вернете средства. Если вы не сможете погасить кредит на согласованных с вашим кредитором условиях, вы столкнетесь со значительными финансовыми и кредитными последствиями. Но в отличие от обеспеченного личного кредита, вам не нужно беспокоиться о потере дома или автомобиля в результате.

Более низкие процентные ставки

Частные кредиты часто выдаются по более низким процентным ставкам, чем кредитные карты. По состоянию на июль 2022 года средняя ставка по личным кредитам составляла 10,28 процента, а средняя ставка по кредитным картам — 16,80 процента. Потребители с отличной кредитной историей могут претендовать на ставки по личным кредитам от 10,3 до 12,5 процентов. Вы также можете претендовать на более высокую сумму кредита, чем лимит на вашей кредитной карты.

Гибкость и универсальность

Некоторые кредиты можно использовать только для определенной цели. Например, покупка автомобиля — единственный способ использовать средства, если вы берете автокредит. Персональные кредиты можно использовать для многих целей, от консолидации долга до оплаты медицинских счетов.

Например, покупка автомобиля — единственный способ использовать средства, если вы берете автокредит. Персональные кредиты можно использовать для многих целей, от консолидации долга до оплаты медицинских счетов.

Личный кредит может быть хорошей альтернативой, если вы хотите профинансировать крупную покупку, но не хотите, чтобы вас ограничивали в том, как вы используете деньги. Прежде чем подавать заявку, узнайте у своего кредитора об утвержденных вариантах использования кредита.

Продленные сроки кредита

В отличие от краткосрочных кредитов, таких как кредиты до зарплаты и другие кредиты с высокими процентными ставками, потребительские кредиты выдаются на срок от 2 до 10 лет, в зависимости от кредитора. Следовательно, вы получите разумный ежемесячный платеж и достаточно времени, чтобы погасить то, что вы берете в долг.

Легче управлять

Некоторые люди берут личные кредиты, чтобы консолидировать долги, например несколько счетов кредитных карт. Личным кредитом с единым ежемесячным платежом с фиксированной ставкой легче управлять, чем несколькими кредитными картами с разными процентными ставками, сроками платежа и другими переменными.

Личным кредитом с единым ежемесячным платежом с фиксированной ставкой легче управлять, чем несколькими кредитными картами с разными процентными ставками, сроками платежа и другими переменными.

Заемщики, которые имеют право на личный кредит с более низкой процентной ставкой, чем их кредитные карты, могут упростить свои ежемесячные платежи и сэкономить деньги.

Минусы личных кредитов

Личный кредит может быть хорошим вариантом для некоторых, но не во всех ситуациях. Вот несколько негативных моментов, которые следует учитывать, прежде чем брать потребительский кредит.

Процентные ставки могут быть выше, чем альтернативы

Процентные ставки по личным кредитам не всегда являются самым низким вариантом. Это особенно актуально для заемщиков с плохой кредитной историей, которые могут платить более высокие процентные ставки, чем кредитные карты или обеспеченный кредит, требующий залога.

Дополнительные квалификационные требования

Персональные кредиты могут иметь более строгие требования, чем другие виды финансирования. Если у вас плохой кредит или короткая финансовая история, вам будет доступно меньше кредиторов. Кроме того, некоторые кредиторы не разрешают совместное подписание, что может быть использовано для повышения ваших шансов на одобрение, если у вас минимальная кредитная история или ваш кредитный рейтинг низкий.

Если у вас плохой кредит или короткая финансовая история, вам будет доступно меньше кредиторов. Кроме того, некоторые кредиторы не разрешают совместное подписание, что может быть использовано для повышения ваших шансов на одобрение, если у вас минимальная кредитная история или ваш кредитный рейтинг низкий.

Сборы и штрафы могут быть высокими

Потребительские кредиты могут сопровождаться сборами и штрафами, которые могут увеличить стоимость займа. Некоторые кредиты поставляются с комиссией за выдачу от 1 до 6 процентов от суммы кредита. Комиссионные, которые покрывают обработку кредита, могут быть включены в кредит или вычтены из суммы, выплаченной заемщику.

Некоторые кредиторы взимают штрафы за досрочное погашение, если вы погасите остаток до окончания срока кредита. Перед подачей заявки ознакомьтесь со всеми сборами и штрафами по любым личным кредитам, которые вы рассматриваете.

Дополнительный ежемесячный платеж

При личном кредите вы добавляете еще один ежемесячный платеж. Если вы не будете осторожны, личный кредит может привести к проблемам со сроком кредита в вашем бюджете, если он не будет учитываться при получении кредита, а внесение ежемесячного платежа приведет к тому, что вы превысите свой счет и отправите свой бюджет в минус.

Если вы не будете осторожны, личный кредит может привести к проблемам со сроком кредита в вашем бюджете, если он не будет учитываться при получении кредита, а внесение ежемесячного платежа приведет к тому, что вы превысите свой счет и отправите свой бюджет в минус.

Увеличение долговой нагрузки

Потребительские кредиты могут быть инструментом для консолидации долга, такого как остатки по кредитным картам, но они не устраняют причину долга. Погашение кредитных карт с помощью личного кредита освобождает доступный кредитный лимит. Это позволяет перерасходующим средствам накапливать больше платежей, а не освобождаться от долгов.

Платежи выше, чем по кредитным картам

Кредитные карты предусматривают небольшие минимальные ежемесячные платежи и не имеют срока для полного погашения остатка. Личные кредиты требуют более высокого фиксированного ежемесячного платежа и должны быть выплачены до конца срока кредита.

Если вы объедините задолженность по кредитной карте в личный кредит, вам придется приспосабливаться к более высоким платежам и срокам погашения кредита, иначе вы рискуете не выполнить свои обязательства.

Как решить, подходит ли вам потребительский кредит

Потребительский кредит является привлекательным вариантом, если вам нужны быстрые деньги. Вот как определить, может ли личный кредит иметь смысл в вашей ситуации:

- Вам срочно нужны деньги. У многих кредиторов, особенно у тех, которые работают онлайн, средства могут быть предоставлены в течение нескольких дней.

- У вас хороший кредитный рейтинг. Самые низкие процентные ставки зарезервированы для заемщиков с хорошей кредитной историей.

- Вы хотите погасить долг под высокие проценты. Персональные кредиты — это хороший способ консолидировать и погасить дорогостоящий долг по кредитной карте.

- Вы будете использовать средства на необходимые расходы. Другие веские причины для использования личных кредитов включают оплату экстренных расходов или ремонт вашего дома.

Тем не менее, личные кредиты подходят не всем. В конце концов, личные кредиты по-прежнему форма долга. Ниже приведены несколько причин, по которым вам может не подойти личный кредит:

В конце концов, личные кредиты по-прежнему форма долга. Ниже приведены несколько причин, по которым вам может не подойти личный кредит:

- У вас нет реальной цели для этих средств. Может возникнуть соблазн взять кредит, чтобы иметь дополнительные средства под рукой. Но если у вас нет плана того, как будут использоваться средства, вы рискуете потратить деньги и заплатить ненужные проценты за предметы, которые не являются необходимыми.

- У вас есть привычка тратить слишком много. Погашение кредитной карты с помощью личного кредита может не иметь смысла, если вы сразу же начнете накапливать новый баланс кредитной карты.

- Вы не можете позволить себе ежемесячные платежи. Рассмотрите график погашения личного кредита и ежемесячные платежи. Используйте калькулятор личного кредита, чтобы определить, можете ли вы позволить себе ежемесячные платежи за срок, который вы потратите на его погашение.

- Вам срочно деньги не нужны.

Возможно, имеет смысл накопить свои сбережения, чтобы заплатить за крупную покупку, вместо того, чтобы брать личный кредит и выплачивать проценты в течение многих лет.

Возможно, имеет смысл накопить свои сбережения, чтобы заплатить за крупную покупку, вместо того, чтобы брать личный кредит и выплачивать проценты в течение многих лет.

Альтернативы потребительским кредитам

Бывают случаи, когда персональный кредит может быть не самым разумным вариантом.

Если у вас есть достаточный капитал в вашем доме, вы можете занять под него кредит, используя кредит под залог дома или кредитную линию под залог дома (HELOC). Кредит под залог недвижимости — это кредит в рассрочку, а HELOC работает аналогично кредитной карте. Одним из недостатков кредита под залог дома или HELOC является то, что ваш дом используется в качестве залога. Если вы по умолчанию по кредиту, вы рискуете потерять свой дом из-за потери права выкупа.

Предложения по переводу баланса кредитной карты являются еще одной альтернативой потребительским кредитам. Вы можете сэкономить деньги, воспользовавшись выгодным предложением по переводу остатка, при условии, что вы погасите остаток до окончания периода действия специального предложения. Наш калькулятор перевода баланса кредитной карты поможет вам узнать, сколько времени потребуется, чтобы погасить баланс.

Наш калькулятор перевода баланса кредитной карты поможет вам узнать, сколько времени потребуется, чтобы погасить баланс.

Если нехватка финансовых средств является результатом перерасхода средств, реалистичный план расходов является более реальным вариантом. В противном случае вы рискуете накопить чрезмерную сумму долга, избавление от которой может занять некоторое время.

Практический результат

Прежде чем брать потребительский кредит, составьте план того, как вы будете использовать средства и как вы будете их возвращать (с процентами). Взвесьте все за и против получения личного кредита, а не использования другого варианта финансирования. Рассмотрите альтернативы, такие как кредит под залог дома, HELOC или перевод баланса кредитной карты. Используйте калькулятор банковских ставок, чтобы определить наилучший вариант займа для вас.

Если вы рассматриваете возможность получения личного кредита, получите котировки от нескольких кредиторов, чтобы сравнить процентные ставки и условия кредита.

Взяв кредит для финансирования отпуска или используя кредитные карты для покупок, отдыха и ужина, вы только усугубите свои долги и увеличите свои ежемесячные платежи.

Взяв кредит для финансирования отпуска или используя кредитные карты для покупок, отдыха и ужина, вы только усугубите свои долги и увеличите свои ежемесячные платежи. Просто убедитесь, что нет штрафов за досрочное погашение, если вы хотите погасить кредит досрочно.

Просто убедитесь, что нет штрафов за досрочное погашение, если вы хотите погасить кредит досрочно. Возможно, имеет смысл накопить свои сбережения, чтобы заплатить за крупную покупку, вместо того, чтобы брать личный кредит и выплачивать проценты в течение многих лет.

Возможно, имеет смысл накопить свои сбережения, чтобы заплатить за крупную покупку, вместо того, чтобы брать личный кредит и выплачивать проценты в течение многих лет.

Об авторе