Факторинг в банке: Что такое факторинг в банке?

Факторинг – что это простыми словами, виды и их характеристики, преимущества и недостатки

# ФакторингВсе о факторинговых операциях

Факторинг – это финансовая услуга, с помощью которой поставщик может получить мгновенную оплату за товар, реализованный с отсрочкой платежа.

- Суть и цели факторинга

- Как работает факторинг

- Схема факторинга

- Юридическое обоснование факторинговой деятельности

- Использование факторинга при государственных закупках

- Как работает факторинговая компания и чем она отличается от коллекторской

- Виды факторинга и их характеристики

- Специфика закрытого вида факторинга

- Стоимость услуг факторинга

- Бухгалтерский и налоговый учет факторинга

- Преимущества и недостатки факторинга

Факторинг – это вид финансовых услуг, который становится все более востребованным в экономике. В России его объемы превысили половину процента валового внутреннего продукта (данные на 2020 год), и при этом продолжают расти. Зарубежный опыт показывает, что оплата по факторингу может обеспечивать оборот пятой части национального ВВП.

В России его объемы превысили половину процента валового внутреннего продукта (данные на 2020 год), и при этом продолжают расти. Зарубежный опыт показывает, что оплата по факторингу может обеспечивать оборот пятой части национального ВВП.

Суть и цели факторинга

Факторинг – эффективный инструмент оптимизации дебиторской задолженности. Если передать смысл этого утверждения простыми словами, то такая сделка выгодна всем участвующим в ней сторонам:

- для покупателя доступно получе

Факторинг в банке НФК — услуги финансирования в Москве и других городах России

Банк НФК (АО) Контакты:Адрес: ул. Кожевническая, д. 14 115114 Москва, Телефон:(495) 787-53-37, Телефон:(495) 995-21-31, Электронная почта: [email protected]

Адрес2:

ул. Рокоссовского, д. 62, БЦ «ВолгоградСИТИ», оф. 15-21

400050

г. Волгоград,

Телефон:(8442) 43-44-00,

Электронная почта: [email protected]

Рокоссовского, д. 62, БЦ «ВолгоградСИТИ», оф. 15-21

400050

г. Волгоград,

Телефон:(8442) 43-44-00,

Электронная почта: [email protected]

Адрес3: ул.Свободы, д. 73, офис 311 394018 Россия, г. Воронеж, Телефон:(473) 228-19-78, 228-19-79, Электронная почта: [email protected]

Адрес5:

ул. Рабочая, д. 2а, офис 29А

(3952) 486 331

г. Иркутск,

Телефон:(3952) 486 331,

Электронная почта: [email protected]

Рабочая, д. 2а, офис 29А

(3952) 486 331

г. Иркутск,

Телефон:(3952) 486 331,

Электронная почта: [email protected]

Адрес6: ул. Декабристов, 85б, офис 409, 410 420034 г. Казань, Телефон:(843) 200-09-47, 200-10-35, Электронная почта: [email protected]

Адрес7: Ленинский пр., д. 30, офис 508 236006 г. Калининград, Телефон:(4012) 53-53-87, Электронная почта: [email protected]

Адрес8:

ул. Красная д. 152

г. Краснодар,

Телефон:(861) 226-42-52, 226-45-54,

Электронная почта: [email protected]

Краснодар,

Телефон:(861) 226-42-52, 226-45-54,

Электронная почта: [email protected]

Адрес9: ул. Алексеева, д. 49, офис 6-14. 660077 г. Красноярск, Телефон:(391) 200-28-20, Электронная почта: [email protected]

Адрес10: ул. Нижегородская, 24 603000 г. Нижний Новгород, Телефон:(831) 288-02-89, Электронная почта: [email protected]

Адрес11:

ул. Ленина, 52, офис 505

630004

г. Новосибирск,

Телефон:(383) 212-06-18, 212-06-19,

Электронная почта: bor_ks@factoring. ru

ru

Адрес12: ул. Николая Островского, 59/1 614007 г. Пермь, Телефон:(342) 211-50-28, Электронная почта: [email protected]

Адрес13: ул. Красноармейская, д. 200, 8 этаж, оф. 803 344000 г. Ростов-на-Дону, Телефон:(863) 263-88-30, Электронная почта: [email protected]

Адрес14:

пр.К.Маркса, д.201 «Б» (бизнес-крепость «Башня»)

443080

г. Самара,

Телефон:(846)993-61-62, 993-61- 64, 993-61-63,

Электронная почта: hra_aa@factoring. ru

ru

Адрес16: ул.Танкистов, д.37, оф.304, 305 410019 г. Саратов, Телефон:(8452) 57-27-63, Электронная почта: [email protected]

Адрес17: ул. Крупской, д. 9, офис 727, 728, 729 450000 Республика Башкортостан, г. Уфа, Телефон:(347) 273-50-78, Электронная почта: [email protected]

Адрес18: ул. К. Маркса, д.38, офис 319

454091

г. Челябинск,

Телефон:(351) 239-93-90, 239-93-91, 239-93-92,

Электронная почта: [email protected]

К. Маркса, д.38, офис 319

454091

г. Челябинск,

Телефон:(351) 239-93-90, 239-93-91, 239-93-92,

Электронная почта: [email protected]Адрес19: ул. Республиканская, д.3, корпус 1, офис 404 150003 г. Ярославль, Телефон:(4852) 58-11-88, Электронная почта: [email protected]

Факторинг и факторинговые услуги

Факторинг является кредитным продуктом, но не кредитом. Помимо предоставления денежных ресурсов, факторинговое финансирование обычно сопровождается рядом различных дополнительных услуг, призванных обеспечить безопасность расчетов, упростить документооборот, учет и снять или в значительной степени снизить платежные риски контрагентов.

Факторинговое финансирование не затрагивает само производство товаров, а применяется на последующих этапах при сделках с уже произведенными товарами в строго определенной сфере деятельности предприятия: начиная от отгрузки товара производителем / торговым посредником и до поступления оплаты за товар продавцу.

Сущность факторинга, в отличие от кредита, состоит не в

предоставлении средств клиенту на определенный срок, а, главным образом, в

дисконтировании — покупке со скидкой (дисконтом) — фактором платежных требований

продавца к покупателю или платежных обязательств покупателя перед продавцом. Такая

покупка может быть совершена как с сохранением права регресса на поставщика (в

случае неплатежа покупателя сумма задолженности будет востребована банком с

продавца), так и без права регресса (Фактор полностью берет на себя риск покупателя

и теряет право взыскать задолженность с продавца в случае неплатежа).

Такая

покупка может быть совершена как с сохранением права регресса на поставщика (в

случае неплатежа покупателя сумма задолженности будет востребована банком с

продавца), так и без права регресса (Фактор полностью берет на себя риск покупателя

и теряет право взыскать задолженность с продавца в случае неплатежа).

Краткосрочный характер подавляющего большинства сделок такой формы

финансирования объясняется сроками реальной оборачиваемости товара и зависит от

спроса конечного потребителя на ту или иную номенклатуру товара. Как правило, сроки

отсрочки платежа на пищевые и потребительские товары находятся в диапазоне от 30

до 120 дней. Финансирование более длинных сроков отсрочки данного сегмента рынка,

скорее всего, означало бы либо финансирование перепроизводства, либо финансирование

низкокачественного неликвидного товара, что несло бы в себе весьма серьезные риски

для всех участников сделки. В таких случаях также нельзя исключать сговор

недобросовестных контрагентов с целью мошенничества.

Вместе с тем, в ряде отраслей, например, тяжелое машиностроение, сроки отсрочки платежа доходят до нескольких лет. В основном, это связано с достаточно высокой стоимостью такой продукции и уникальностью характера сделок. Покупка таких товаров носит, как правило, инвестиционный характер, а продукция данного сектора скорее будет для покупателя средством производства, чем оборотным активом. Для таких случаев существует особая форма торгового финансирования, схожая с Факторингом – Форфейтинг. Факторинг и факторинговые услуги для Вашей компании. Финансирование до 95% без залога и поручителей. Минимальный комплект документов.

Потребность в факторинговом финансировании вытекает из двух закономерных, но

разнонаправленных потребностей участников торговой сделки. Продавец товара

стремится как можно быстрее получить выручку за проданный товар, а покупатель

стремится отсрочить оплату до момента 2 покрытия собственных расходов и получения

своей добавленной стоимости. Если продавец и/или покупатель — посредники, то сила

их стремлений возрастает многократно, так как им необходимо дополнительно

учитывать интересы производителя товара и конечного покупателя.

Если продавец и/или покупатель — посредники, то сила

их стремлений возрастает многократно, так как им необходимо дополнительно

учитывать интересы производителя товара и конечного покупателя.

При взаимном интересе сторон в сделке им зачастую удается прийти к консенсусу путем длительных переговоров, но при этом одна из сторон должна поступиться своими интересами: либо продавец вынужден согласиться на отсрочку платежа, смирившись с тем, что деньги за уже отгруженный товар будут получены не сразу, либо покупатель соглашается на оплату товара авансом или по факту отгрузки, отвлекая свои оборотные средства или привлекая банковский кредит. К тому же следует отметить, что при сделках с некоторыми товарными группами, традиционно применяется отсрочка платежа, и заставить покупателя изменить привычную ему схему расчетов зачастую бывает крайне сложно.

Однако, всего этого можно избежать, если в торговую сделку включается финансовый

агент 1 (Фактор), который становится ее полноправным третьим участником, хотя

бывают случаи, когда одна из сторон об этом не знает. Фактор, финансируя торговую

сделку, дает возможность продавцу и покупателю обеспечить свои интересы: первый

получает средства непосредственно после отгрузки товара, а второй получает

необходимую отсрочку платежа. Разумеется, Фактор получает за свои услуги

определенное вознаграждение, но оно, учитывая те преимущества, которые получают

стороны сделки, является незначительным и всегда может быть включено в цену товара.

Фактор, финансируя торговую

сделку, дает возможность продавцу и покупателю обеспечить свои интересы: первый

получает средства непосредственно после отгрузки товара, а второй получает

необходимую отсрочку платежа. Разумеется, Фактор получает за свои услуги

определенное вознаграждение, но оно, учитывая те преимущества, которые получают

стороны сделки, является незначительным и всегда может быть включено в цену товара.

Размер вознаграждения, взимаемого банком, определяется стоимостью средств, привлеченных банком под эти сделки, совокупностью рисков, которые он принимает на себя и стоимостью дополнительного сервиса, что зачастую является одним из главных условий. Эти факторы являются основополагающими при определении стоимости факторингового финансирования.

Следует отметить, что в большинстве случаев, финансируя торговую сделку,

фактор несет меньшие риски, чем при кредитовании оборотного капитала,

хотя, безусловно, вынужден предъявлять определенные требования к финансовому

состоянию других участников сделки.

Кабмин и ЦБ найдут факторингу применение в госзакупках — Российская газета

Назван опасный «ночной» симптом дефицита витамина D 05:52 ЕС угрожает выйти из переговоров по Brexit 05:44 Россия предложила ООН анализировать ущерб от односторонних санкций 05:11 В США умер экс-президент Всемирного банка Джеймс Вулфенсон 04:49 На Кубе из-за коронавируса отменили фестиваль сигар 04:39 МЧС России направило в Донбасс сотую партию гуманитарной помощи 04:25 Пушков ответил на слова немецкого министра о разговоре с РФ с «позиции силы» 04:07 В Роспотребнадзоре назвали самые частые симптомы COVID-19 у детей 04:01 В ООН призвали прекратить или минимизировать односторонние санкции 03:32 Стали известны последние слова Марадоны перед смертью 03:09 «Аталанта» с Миранчуком обыграла «Ливерпуль» в Лиге чемпионов 02:32 Трамп помиловал своего экс-советника по нацбезопасности Флинна 02:29 ВОЗ: За сутки в мире зарегистрировано более 527 тысяч новых случаев COVID-19 01:58 В Москве скончались 73 пациента с коронавирусом 01:19 Германия продлит коронавирусные ограничения до конца года 00:30 Трамп заявил о махинациях демократов на выборах и своей победе 00:27 Сын Марадоны попал в реанимацию 00:19 Нурмагомедов отреагировал на смерть Марадоны 25. 11.2020 РФ и Таджикистан планируют провести заседание межправкомиссии в 2021 году 25.11.2020 Врач перечислила продукты для защиты от коронавируса 25.11.2020 Видео: В Неаполе болельщики вышли почтить память Диего Марадоны 25.11.2020 Постпред при ООН: Россия продолжит борьбу с террористами в Сирии 25.11.2020 Путин поручил создать комитет по подготовке к председательству России в Арктическом совете 25.11.2020 Эксперт ВОЗ объяснила, как коронавирус мог перейти к человеку 25.11.2020 Видео: У дома Марадоны собрались полиция и болельщики 25.11.2020 • • •ВластьЭкономикаВ регионахВ миреПроисшествияОбществоСпортКультураРусское оружиеАвтопаркДиджиталКинократияЖивущие в СитиСтиль жизниВсе рубрики

11.2020 РФ и Таджикистан планируют провести заседание межправкомиссии в 2021 году 25.11.2020 Врач перечислила продукты для защиты от коронавируса 25.11.2020 Видео: В Неаполе болельщики вышли почтить память Диего Марадоны 25.11.2020 Постпред при ООН: Россия продолжит борьбу с террористами в Сирии 25.11.2020 Путин поручил создать комитет по подготовке к председательству России в Арктическом совете 25.11.2020 Эксперт ВОЗ объяснила, как коронавирус мог перейти к человеку 25.11.2020 Видео: У дома Марадоны собрались полиция и болельщики 25.11.2020 • • •ВластьЭкономикаВ регионахВ миреПроисшествияОбществоСпортКультураРусское оружиеАвтопаркДиджиталКинократияЖивущие в СитиСтиль жизниВсе рубрикиФакторинг

КАК РАБОТАЕТ ФАКТОРИНГ?

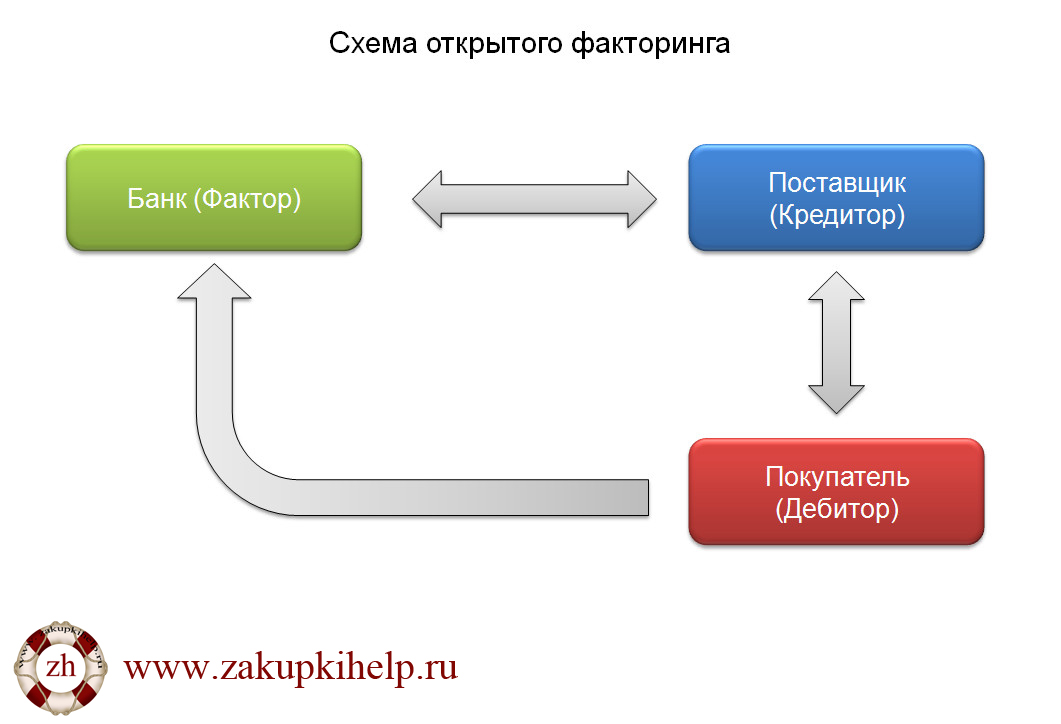

При работе по схеме факторинга заключается двухсторонний договор факторинга между Поставщиком и Банком, а также подписывается трехстороннее уведомление/соглашение об уступке прав денежных требований по договору поставки товаров/работ/услуг между Поставщиком, Дебитором (Покупателем) и Банком.

После отгрузки товара/выполнения работ/оказания услуг Поставщиком, Банк выплачивает Поставщику до 95% от суммы отгрузки товара/работ/услуг в течение 1 рабочего дня с даты верификации задолженности Дебитором. Оплату по уступленным и профинансированным Банком денежным требованиям по договору поставки по окончанию срока отсрочки платежа Дебитор перечисляет Банку.

После получения платежа Банк информирует об этом Поставщика, выставляет счет за услуги факторинга и перечисляет остаток по накладной/акту Поставщику.

Факторинг наполняет бизнес ликвидностью, обеспечивает финансовые ресурсы для его роста и развития.

Преимущества факторинга

- Дополнительный источник финансирования – для получения финансирования кроме подтвержденного факта поставки товаров/работ/услуг не требуется никаких залогов.

- Гибкость – Вы закрываете поставку, фиксируете прибыль по ней и направляете свободный оборот и прибыль на новую закупку.

На финансирование Вы можете передавать только часть накладных ровно на требуемую сумму.

На финансирование Вы можете передавать только часть накладных ровно на требуемую сумму. - Риски колебания курса рубля – в случае, если Вы закупаете товары у своих партнеров зарубежом, факторинг является способом фиксации курса рубля и Вашей прибыли на дату отгрузки Покупателю. Получая оплату продукции сразу же по факту отгрузки от Банка, Вы хеджируете свои валютные риски потери прибыли вследствие получения рублевой выручки от Покупателя при снижении курса по сравнению с ранее действовавшим курсом закупки товаров для перепродажи.

Факторинг помогает избежать ситуации, когда неоплаченная дебиторская задолженность ограничивает финансовые возможности бизнеса.

Как осуществляется услуга факторинга

После подписания накладной/акта Поставщиком, документооборот по факторингу будет осуществлен Банком удобным для Поставщика способом , в том числе через системы электронного документооборота, с использованием ЭЦП или инструментов дистанционного банковского обслуживания.

После получения документов с Вашей стороны, Банк при необходимости в течение одного часа обеспечивает проведение платежа в размере до 95% от денежного требования по накладной или акту (первый платеж).

Вознаграждение Банка за предоставление факторингового финансирования оплачивается Поставщиком в конце срока пользования денежными средствами за счет зачета суммы вознаграждения в счет доплаты (второго платежа) по накладной/акту по факту погашения задолженности Покупателем.

Наш Банк предлагает Вам возможность совмещения услуг факторинга и дистанционного расчетного банковского обслуживания. При этом предоставление факторингового финансирования может осуществляться и без открытия расчетного счета в АО «ПЕРВОУРАЛЬСКБАНК» – на Ваш счет в другой кредитной организации. Банк также не предъявляет требования по поддержанию оборотов в случае заключения договора факторинга.

При этом мы не просто представляем Вам финансирование, а фактически управляем Вашей дебиторской задолженностью с теми же профессионализмом и вовлеченностью, которые бы Вы ожидали от своей собственной команды.

Кому подходит факторинг

Факторинг удобен для растущего бизнеса, который отгружает товары, оказывает услуги, выполняет работы на условиях отсрочки платежа.

Чаще всего клиентами факторинга являются:

- Поставщики федеральных торговых сетей.

- Поставщики крупных интернет-ритейлеров.

- Поставщики продукции и материалов на крупные производственные компании, в том числе, но не ограничиваясь, производителей продуктов питания, предприятия, входящие в крупнейшие нефтегазовые компании, сотовые операторы и другие крупнейшие российские и иностранные компании ТОП-600 рейтинга РА Эксперт.

На факторинговое обслуживание мы принимаем поставщиков, зарегистрированных в любых субъектах РФ, не только в Уральском Федеральном Округе. Большинство наших клиентов поставляют свою продукцию по всей территории РФ.

За дополнительной информацией обращайтесь по телефону

Учет операций факторинга в банке (стр. 1 из 2)

1 из 2)

Факторинг (факторинговое обслуживание) это финансирование банком товаров (работ, услуг), поставляемых (оказываемых и выполняемых) клиентом-продавцом своим покупателям – дебиторам, при этом клиент-продавец уступает банку свои денежные требования к своим должникам-дебиторам.

Факторинговое обслуживание также может включать в себя:

учет текущего состояния дебиторской задолженности,

контроль своевременности оплаты денежных требований,

иные финансовые услуги.

При заключении договора факторинга с правом регресса, ответственность за неисполнение в дальнейшем дебитором своих обязательств возлагается на клиента-продавца, т.е., в том случае, если дебитор не погасит в установленный срок свою задолженность, банк имеет право требовать с клиента-продавца возврата ранее оплаченных ему сумм.

Заключение договора факторинга без права регресса предполагает, что все риски, связанные с возможным неисполнением дебиторами (должниками клиента-продавца) своих обязательств, банк берет на себя. В связи с чем, обычной практикой при заключении таких договоров является страхование банком своих рисков. Поэтому при заключении договора факторинга без ответственности клиента за неисполнение дебитором своих обязательств (без права регресса) банком взимаются дополнительные комиссии, так как затраты банка в этом случае увеличены на сумму страховой премии, оплачиваемой страховой компании. Причем расходы на оплату такой страховой премии не уменьшают налогооблагаемую базу по налогу на прибыль банка.

В связи с чем, обычной практикой при заключении таких договоров является страхование банком своих рисков. Поэтому при заключении договора факторинга без ответственности клиента за неисполнение дебитором своих обязательств (без права регресса) банком взимаются дополнительные комиссии, так как затраты банка в этом случае увеличены на сумму страховой премии, оплачиваемой страховой компании. Причем расходы на оплату такой страховой премии не уменьшают налогооблагаемую базу по налогу на прибыль банка.

Оценка рисков, которую банк проводит при заключении договора на факторинговое обслуживание, аналогична оценке рисков, проводимой по операциям кредитования. Причем анализируется финансовое положение и кредитоспособность и клиента – продавца и его дебиторов. На основании проведенного анализа и оценки дебиторов по критериям, установленным внутренними документами, банк устанавливает лимиты финансирования на каждого дебитора или группу дебиторов данного продавца.

Финансирование осуществляется банком по мере осуществления продавцом поставок товаров (выполнения работ, оказания услуг) на основании предъявленных в банк продавцом документов, определенных договором: товарно-транспортных накладных, счетов – фактур, договоров, и т. д.

д.

Бухгалтерский учет операций факторинга осуществляется в общем порядке, предусмотренном Приложением 12 Положения Банка России № 302-П от 26.03.2007 «О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

При отражении в учете банка операций факторинга используются нижеследующие счета бухгалтерского учета:

Общая схема бухгалтерских проводок по учету операций факторинга

Факторинговые операции банка

Банковские факторинговые операции

Факторинг — это вариант комиссионной сделки, включающий зачисление оборотных средств поставщика и уступку неоплаченных долговых требований, возникающих между контрагентами в процессе продажи товаров и услуг.

Основные функции факторинга представлены на рис. 8.3. Финансирование, в результате которого поставщику предоставляются деньги, позволяет ему поставить

Фиг.8.3. Факторинговые функции

товаров своим клиентам с отсрочкой платежа, получая значительную часть суммы доставки сразу после этой доставки или по удобному для него графику, заранее зная, в какой день деньги будут зачислены на его счет. Использование факторинга возможно, когда покупателями являются крупные и надежные компании, в том числе иностранные. Например, крупные сетевые магазины, такие как «Ашан», «Седьмой континент», «Метро», работают со своими многочисленными поставщиками по схеме факторинга.

Использование факторинга возможно, когда покупателями являются крупные и надежные компании, в том числе иностранные. Например, крупные сетевые магазины, такие как «Ашан», «Седьмой континент», «Метро», работают со своими многочисленными поставщиками по схеме факторинга.

При факторинге происходит административное управление дебиторской задолженностью, так как факторинговая компания отслеживает состояние этой задолженности, напоминает дебиторам о просрочках платежей, а в случае факторинга без регресса — взыскивает долги с дебиторов. Факторинг также дает возможность оценивать платежеспособность клиентов различными методами, предоставляя клиентам независимую информацию о должниках.

Факторинг как форма финансирования включает гарантии кредитного и валютного рисков, а также информационное, страховое, бухгалтерское, консультационное и юридическое сопровождение поставщика и покрывает большую часть его рисков.

Целью факторинговых услуг является своевременное взыскание долгов для снижения потерь из-за просрочки платежа и предотвращение возникновения сомнительных долгов, повышение ликвидности и снижение финансового риска для клиентов.

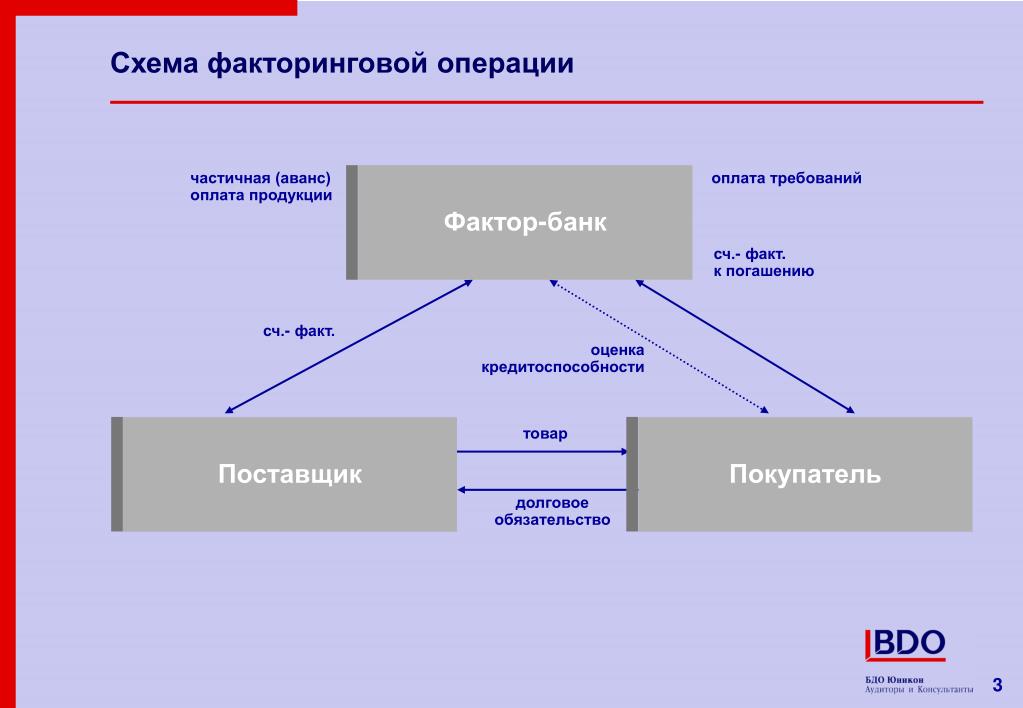

Эта посредническая операция осуществляется банком или факторной фирмой для ускорения оборота и увеличения ликвидности средств производителей. Процесс движения кредитных ресурсов по факторингу схематично показан на рис. 8.4.

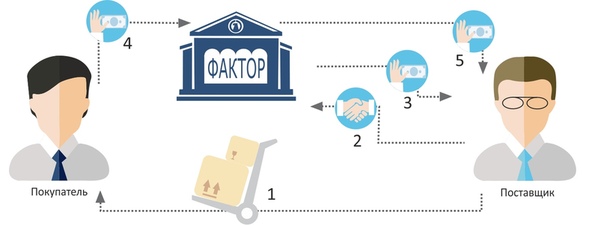

Фиг.8.4. Схема движения кредитных ресурсов при факторинге: 1 — отгрузка продукции, работ, услуг; 2 — продажа векселей на дату, указанную в договоре; 3 — получение кредита в виде оплаты долговых обязательств в срок, установленный в договоре; 4 — погашение ссуды, предоставленной клиенту, путем выплаты обязательств перед плательщиками

Факторинг, предоставляя покупателям льготные условия оплаты товаров (отсрочка), дает возможность поставщику получить ссуду до 90% от стоимости поставленных товаров, увеличить продажи, количество покупателей и их конкурентоспособность.Благодаря факторингу поставщик создает оптимальные условия для концентрации усилий на основной, производственной деятельности, ускорения оборачиваемости капитала и увеличения прибыли. Поставщик уменьшает размер баланса и улучшает структуру и оборачиваемость своих средств за счет увеличения соотношения собственного и привлеченного капитала. Для покупателя это выгодно, так как позволяет получить товарную ссуду (продавец доставляет товар с отсрочкой платежа до двух месяцев), увеличить объем покупок.

Поставщик уменьшает размер баланса и улучшает структуру и оборачиваемость своих средств за счет увеличения соотношения собственного и привлеченного капитала. Для покупателя это выгодно, так как позволяет получить товарную ссуду (продавец доставляет товар с отсрочкой платежа до двух месяцев), увеличить объем покупок.В факторинговых операциях участвуют три стороны (рис. 8.5):

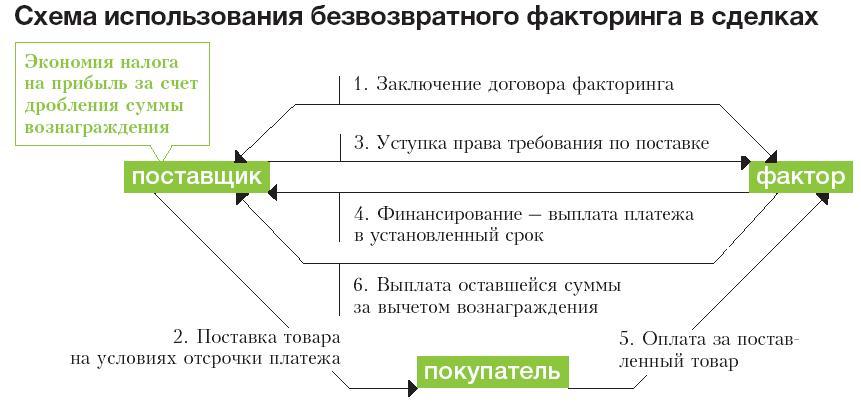

Рис. 8.5. Факторинговая система: 1 — заключение договора факторинга; 2 — доставка товара с отсрочкой платежа; 3 — оплата досрочного платежа (до 85% от стоимости поставленного товара) сразу после доставки; 4 — оплата за поставленный товар; 5 — выплата остатка денежных средств после оплаты покупателем после вычета комиссионного коэффициента

1) фактор-посредник, которым может быть факторинговое отделение банка или специализированная факторинговая компания;

2) заказчик (поставщик товаров) — производственное или торговое предприятие, заключившее договор с посредническим фактором;

3) покупатель товара.

Во внешней торговле факторинг выступает как приобретение банком (фактор-фирмой) требований экспортера к импортеру и их обналичивание в рассрочку платежа для немедленных денежных операций.

Основные экономические преимущества факторинга: увеличение прибыли пользователей и превращение их дебиторской задолженности в деньги.

Факторинговые операции подразделяются на внутренние и внешние (международные), открытые и закрытые, с правом и без регресса, прямые и косвенные (рисунок 8.6).

Рис. 8.6. Виды факторинга

Закрытый (конфиденциальный) факторинг характеризуется тем, что должник не информируется о привлечении долгов факторной компании. Тариф на конфиденциальность

Сколько стоит факторинг?

Что предлагает моей компании стоимость факторинга?

Факторинговые расходы по счету включают немедленный доступ к оборотному капиталу. Однако, когда вы начнете факторинг счетов, вы увидите, что факторинговые компании предлагают больше, чем просто немедленное финансирование.

Административная поддержка

Если вы считаете, что это будет выгодно, ваша факторинговая компания может выполнять важные функции вспомогательного офиса без дополнительной оплаты — например, проверки кредитоспособности и биографии, которые могут быстро съесть ваши доступные наличные деньги. Компания, финансирующая счета-фактуры, также будет звонить по сбору счетов от вашего имени и предлагать круглосуточную онлайн-отчетность, чтобы вы могли оплачивать расходы на факторинг для своей компании.

Это позволит вам сосредоточиться на ведении бизнеса вместо того, чтобы следить за тем, чтобы ваши клиенты платили вам, и выслеживать их, если они не платят.

Путь к лучшему кредиту

Факторинг счетов не является ссудой, поэтому вы можете получать наличные, не добавляя новую строку долга в свой баланс. Если у вашей компании плохой или еще не установленный кредит, вы можете использовать факторинг для оплаты других непогашенных расходов и восстановления высокого кредитного рейтинга.

Гибкость

Вместо строгой кредитной линии факторинг счетов дает вам доступ к наличным деньгам, которые вам нужны, когда они вам нужны! Ваш потенциал финансирования ограничен только вашими продажами и будет расти по мере роста вашей компании.Кроме того, вы можете сократить расходы на факторинг счетов, выбрав, какие счета учитывать и когда. Не говоря уже о том, что факторинг не добавит долга в ваш баланс.

Какова стоимость нефакторинга?

Прежде чем вы спросите: «Сколько стоит факторинговая плата?» спросите: «Сколько стоит отсутствие факторинга моих счетов?»

Независимо от того, только ли вы начинаете, восстанавливаетесь после финансовых трудностей или позиционируете свою компанию для роста, факторинг счетов может иметь значение между успехом и неудачей.

Стоимость факторинга рассчитана на то, чтобы положить больше денег на ваш счет — там, где это принесет наибольшую пользу. Что еще более важно, факторинг счетов — это отношения, призванные оживить ваш бизнес. Услуги, которые вы получаете от факторинговой компании, более чем оправдывают затраты.

Услуги, которые вы получаете от факторинговой компании, более чем оправдывают затраты.

Вы полностью контролируете расходы по факторингу счетов двумя ключевыми способами:

1. Вы решаете, какие счета учитывать, сколько счетов отправлять и когда их отправлять. Если вы полностью понимаете схемы оплаты своих клиентов, вы можете держать счет до наступления ожидаемой даты платежа, чтобы снизить свои факторинговые расходы.

2. Сосредоточьте свои усилия на надежных, солидных платежеспособных клиентов. Воспользовавшись бесплатными проверками кредитоспособности, вы можете убедиться, что новые клиенты — хорошая ставка, и сузить круг своих клиентов, чтобы работать только с теми клиентами, которые действительно помогут вашему бизнесу расти.

Возможно, ваша компания не может претендовать на получение банковской ссуды — вы все равно можете получить разрешение на факторинг всего за 3-5 рабочих дней. Возможно, для получения банковского кредита требуется залог, который вы не хотите или не можете предоставить в залог; факторинга нет!

Что такое небанковские финансовые факторы компании? определение и значение

Определение: Небанковские финансовые компании-факторы (NBFC-факторы) — еще одна финансовая компания, которая занимается основным бизнесом Факторинг . Факторинг — это финансовая операция, при которой компания продает свою дебиторскую задолженность по счетам-фактурам третьей стороне, именуемой « фактор », со скидкой.

Факторинг — это финансовая операция, при которой компания продает свою дебиторскую задолженность по счетам-фактурам третьей стороне, именуемой « фактор », со скидкой.

Согласно RBI, компания может быть зарегистрирована как небанковская финансовая компания-Факторы, если она соответствует следующим условиям:

- Компания, желающая зарегистрироваться в качестве фактора NBFC, должна иметь минимальный чистый собственный фонд (NOF) в размере 5 крор .

- В случае существующей компании, которая хочет зарегистрироваться как фактор NBFC, но не соответствует минимальным критериям NOF i.е. 5 Крор может обратиться в банк, чтобы найти время , чтобы выполнить требование.

- Компания должна гарантировать, что активы в факторинговом бизнесе должны составлять не менее 50% от его общих активов, а также доход, полученный от факторингового бизнеса , не должен быть менее 50% его валового дохода.

- Небанковская финансовая компания, зарегистрированная в банке, уже занимается факторинговым бизнесом, который составляет менее 75% от ее общих активов / доходов требуется представить банку письмо о своем намерении стать фактором или раскрутить бизнес полностью.Компания должна увеличить процент активов / дохода по мере необходимости или свернуть факторинговый бизнес в течение двух лет с даты уведомления. Таким образом, NBFC будет разрешено функционировать в качестве фактора только в том случае, если он соответствует требуемому процентному соотношению активов / дохода.

Факторинг выполняется для того, чтобы бизнес мог быстро получить наличные по счетам, а не ждать периода времени (обычно от 30 до 60 дней), в течение которого клиент производит платеж.

Что такое банковский факторинг? (с изображением)

Банковский факторинг происходит, когда компания продает часть или всю свою дебиторскую задолженность банку в обмен на выплату наличными. Выплата обычно представляет собой большой процент от суммы дебиторской задолженности, которая представляет собой платежи, причитающиеся бизнесу от дебиторов. После выплаты банк берет на себя роль сбора дебиторской задолженности и выплачивает оставшуюся причитающуюся сумму за вычетом дисконтных сборов, как только все счета собраны.Этот процесс банковского факторинга позволяет банку получать прибыль, а бизнесу собирать оборотный капитал гораздо быстрее.

Выплата обычно представляет собой большой процент от суммы дебиторской задолженности, которая представляет собой платежи, причитающиеся бизнесу от дебиторов. После выплаты банк берет на себя роль сбора дебиторской задолженности и выплачивает оставшуюся причитающуюся сумму за вычетом дисконтных сборов, как только все счета собраны.Этот процесс банковского факторинга позволяет банку получать прибыль, а бизнесу собирать оборотный капитал гораздо быстрее.

Многие предприятия позволяют тем, кто покупает их товары и услуги, делать это в кредит, что означает, что покупатель получает приобретенные товары или услуги до предложения оплаты, что может произойти значительно позже. До тех пор, пока этот платеж не будет произведен, предприятия, по сути, принесли свой продукт без каких-либо признаков капитала. Это может быть проблематично, когда бизнесу приходит время оплачивать собственные счета. Банковский факторинг позволяет бизнесу быстро получить капитал от продаж.

До тех пор, пока этот платеж не будет произведен, предприятия, по сути, принесли свой продукт без каких-либо признаков капитала. Это может быть проблематично, когда бизнесу приходит время оплачивать собственные счета. Банковский факторинг позволяет бизнесу быстро получить капитал от продаж.

Процесс банковского факторинга начинается с продажи бизнесом своей дебиторской задолженности банку, который затем выступает в качестве фактора сделки.В этот момент банк немедленно выплачивает предприятию единовременный платеж, который представляет собой большую часть суммы дебиторской задолженности предприятия, обычно около 90 процентов. По сути, банк затем становится отделом дебиторской задолженности для бизнеса, и он занимается сбором платежей от дебиторов.

После сбора этих платежей банк возвращает оставшиеся деньги, причитающиеся бизнесу, из дебиторской задолженности, но только после снятия собственных дисконтных сборов. Эти комиссии определяются в начале договора банковского факторинга. Банк обычно основывает свои комиссионные на сумме денег, причитающихся бизнесу, времени, предоставленному должникам для выплаты, и кредитному статусу этих должников.

Эти комиссии определяются в начале договора банковского факторинга. Банк обычно основывает свои комиссионные на сумме денег, причитающихся бизнесу, времени, предоставленному должникам для выплаты, и кредитному статусу этих должников.

Хотя эти дисконтные сборы могут показаться ущербом, они являются относительно небольшой суммой и могут быть компенсированы суммой, которую бизнес экономит на канцелярских задачах и оформлении документов, когда приходится собирать платежи самостоятельно.Банковский факторинг особенно полезен для малых предприятий, у которых еще может не быть капитала, который можно показать всем своим предприятиям. Крупные предприятия также могут рассмотреть вопрос о факторинге, если они столкнутся с каким-либо внезапным денежным кризисом.

Факторинг счетов-фактурпротив традиционного банковского кредита

Факторинг счетов-фактур и банковский кредит имеют очень мало общего — кроме того факта, что оба предоставляют наличные деньги для финансирования малого бизнеса. Вот простое сравнение факторинга и банковского кредита, которое поможет вам решить, что лучше всего подходит для вашего бизнеса.

Вот простое сравнение факторинга и банковского кредита, которое поможет вам решить, что лучше всего подходит для вашего бизнеса.

Факторинг счетов

С факторингом счетов-фактур вы просто мгновенно конвертируете свои счета-фактуры в наличные, чтобы покрыть операционные расходы, не принимая на себя долгов. Вы продаете свои счета-фактуры с небольшой скидкой такой факторинговой компании, как Triumph Business Capital, и сразу получаете денежные средства для увеличения финансирования своего малого бизнеса.

Имеет ли значение моя кредитная история при подаче заявки на этот вариант финансирования малого бизнеса?

Обеспокоены своим кредитом? Нет проблем! Факторинг счетов в первую очередь основан на качестве кредита ваших клиентов, а не на вашей собственной кредитной истории или истории бизнеса.Хотя большинство банковских учреждений обращаются к той же документации, что и мы, мы в первую очередь ориентируемся на качество ваших клиентов. Не позволяйте успехам и неудачам вашего делового путешествия помешать вам получать деньги.

Plus, факторинг счетов работает быстро. Обычно вы получаете одобрение в течение нескольких рабочих дней. А еще лучше, если у вас нет долгов, и у вас есть неограниченный потенциал финансирования.

Если у вас есть счета-фактуры, у вас есть возможность конвертировать их в наличные и помогать финансировать свой малый бизнес.Даже стартапы имеют право на факторинг.

Традиционный банковский кредит

Сравните это с банковской ссудой. Вы платите основную сумму и проценты с течением времени, а потенциал финансирования ограничен банком. После заполнения всех необходимых документов процесс утверждения может занять несколько месяцев — и зависит от операционной и кредитной истории вашей компании. Если вы стартап, скорее всего, вас не одобрят для финансирования со стороны банка.

Кроме того, банковские ссуды и кредитные линии часто имеют так называемый ссудный договор.По сути, это условия коммерческого кредита, которые требуют от вас выполнения определенных финансовых требований. Если вы не соответствуете требованиям ковенанта, вы можете не использовать ссуду или кредитную линию. Если представитель вашего банка вежлив, он может отказаться от дефолта и взимать дополнительную плату за отказ. В конце концов, это, вероятно, будет стоить вам больше, чем вы ожидали.

Если вы не соответствуете требованиям ковенанта, вы можете не использовать ссуду или кредитную линию. Если представитель вашего банка вежлив, он может отказаться от дефолта и взимать дополнительную плату за отказ. В конце концов, это, вероятно, будет стоить вам больше, чем вы ожидали.

Банковские ссуды или кредитные линии также имеют ограничения, запрещающие вам совершать определенные действия, такие как покупка или продажа активов для вашего бизнеса, возникновение дополнительных долгов по любой причине и многое другое.Из-за ограничений вы часто будете располагать необходимыми финансовыми ресурсами, не имея возможности свободно использовать их для решения самых больших бизнес-проблем.

Хотя «кредитная линия» подразумевает, что вы будете профинансированы на все, что вам нужно, в пределах определенной суммы, но чаще всего этого не происходит. Ваша кредитная линия часто сопряжена с таким количеством ограничений, что часто бывает легче найти следующий лучший вариант финансирования бизнеса.

Что лучше всего подходит для финансирования малого бизнеса?

Если у вас есть бизнес, который имеет долгую историю благоприятных денежных потоков и прибылей или хорошо капитализирован, то правильным выбором может быть банковская кредитная линия.Но если у вас новый бизнес или у которого где-то в пути произошел значительный сбой, вам следует подумать о факторинге счетов-фактур.

Факторинг по счетам-фактурам дает вам немедленный поток денежных средств, не создавая долгов на вашем балансе, и является практически неограниченным источником оборотного капитала.

В то время как банки требуют широкий спектр залогов и финансовых отчетов, часто отказывая предприятиям, которые нуждаются в дополнительном финансировании, но не могут выполнить строгие требования к займам, чтобы претендовать на получение нового банковского кредита.

Почему Triumph Business Capital?

При рассмотрении факторинга важно работать с авторитетным фактором с хорошей репутацией. С 2004 года Triumph Business Capital предоставил факторинг более 7000 предприятий малого и среднего бизнеса. У нас долгая история с транспортной отраслью, и кадровые агентства, государственные подрядчики и малые предприятия все чаще обращаются к нам, чтобы помочь решить их проблемы с денежными потоками. . Triumph также предлагает интеллектуальные варианты кредитования на основе активов и финансирования оборудования, а также программу дисконтных топливных карт.

С 2004 года Triumph Business Capital предоставил факторинг более 7000 предприятий малого и среднего бизнеса. У нас долгая история с транспортной отраслью, и кадровые агентства, государственные подрядчики и малые предприятия все чаще обращаются к нам, чтобы помочь решить их проблемы с денежными потоками. . Triumph также предлагает интеллектуальные варианты кредитования на основе активов и финансирования оборудования, а также программу дисконтных топливных карт.

Triumph является полноправным членом Международной факторинговой ассоциации (IFA) и строго соблюдает этический кодекс IFA. Первоначально называвшаяся Advance Business Capital, компания присоединилась к Triumph Bancorp Group в 2012 году. Как финансовый холдинг Triumph Bancorp, Inc. поддерживает диверсифицированную линию общественных банковских операций, коммерческого финансирования и управления активами. С самого первого дня наше видение было сосредоточено на четырех основных бизнес-приоритетах: обеспечение ценности, развитие людей, демонстрация опыта и демонстрация приверженности к успеху предприятия.

Фактор ваших счетов сегодня

Готовы начать? Позвольте Triumph Business Capital помочь вам учесть ваши счета-фактуры и получить необходимые наличные деньги, когда они вам понадобятся.

ФИМБанк — Факторинг

- Дом

- Наши услуги

- Факторинг

Факторинг — это индивидуальный пакет услуг, предназначенный для обеспечения взыскания ваших долгов и улучшения вашего денежного потока, тем самым предлагая вам конкурентное преимущество на ваших рынках как внутри страны, так и за рубежом.

Компании, торгующие на условиях открытого счета, могут уступить свою дебиторскую задолженность FIMBank и получить выгоду от:

- Счет-фактура / книга продаж

- Взыскание долга

- Защита от рисков

- Финансирование

Все компании со стабильным портфелем, предлагающие корпоративным покупателям сроки кредитования до 180 дней, могут воспользоваться услугами факторинга. Дебиторская задолженность должна возникать в результате полностью выполненных продавцом контрактов.

Дебиторская задолженность должна возникать в результате полностью выполненных продавцом контрактов.

- Профессиональные услуги по сбору платежей на Мальте и более чем в 80 странах

- Защита от безнадежных долгов (до 100%)

- Финансирование (до 90% стоимости счета доступно сразу)

- Оценка кредитоспособности покупателя (на регулярной основе)

| Когда факторинг применяется лучше? |

- Продажи на условиях открытого счета

- Постоянные деловые отношения

- Чистое торговое право / дебиторская задолженность

- Чистое / четкое представление продавца

- Нет встречной торговли

- Распределение портфеля по количеству покупателей

Цена факторинга состоит из трех основных компонентов:

- Комиссия за установку факторингового пакета

- Комиссия, примененная к стоимости счета за оказанные услуги, кроме финансирования

- Дисконтирование или проценты, взимаемые за финансирование (применимо к средствам в использовании на дневном балансе).

Это будет зависеть от процентных ставок для разных валют

Это будет зависеть от процентных ставок для разных валют

Цену также можно рассматривать как общую плату

Пожалуйста, запросите встречу, связавшись с нами по телефону:

Департамент средиземноморского факторинга (MED Factors)

FIMBank p.l.c.

Тел .: +356 21322100

Факс: +356 23280109

Эл. Почта

| Факторинг по всему миру |

Более 3000 факторинговых компаний зарегистрированы в более чем 80 странах мира.Годовой оборот предприятий, использующих факторинговые услуги, приближается к 2,35 трлн евро, из которых около 490,114 млрд евро приходится на трансграничный бизнес. Существует несколько международных и национальных ассоциаций факторинга, продвигающих эту услугу и ее разновидности на различных национальных рынках и на международном уровне, чтобы обеспечить глобальное стандартное видение для этой отрасли. FIMBank является членом международной ассоциации факторинга Factors Chain International (FCI), что позволяет ему пользоваться преимуществами всемирного опыта и самой большой сети поставщиков услуг.

FIMBank является членом международной ассоциации факторинга Factors Chain International (FCI), что позволяет ему пользоваться преимуществами всемирного опыта и самой большой сети поставщиков услуг.

FIMBank рассматривает факторинг как узкоспециализированный инструмент финансирования, дополняющий его более традиционные продукты торговых услуг и жизненно важный для роста и развития малого и среднего бизнеса. Факторинг предоставляет экспортерам альтернативу аккредитивам для снижения рисков, а вместе с тем — возможность развивать свой бизнес. FIMBank рассматривает факторинг как важный инструмент для роста международной торговли, особенно в развивающихся странах, экспортирующих в более развитые страны.

В 2004 году FIMBank стал партнером в совместном предприятии в Индии Global Trade Finance Pvt Limited GTF, наряду с EximBank of India, Международной финансовой корпорацией (входит в состав Всемирного банка) и Банком Махараштры. В 2008 году FIMBank продал свою долю участия Государственному банку Индии GTF, первой интегрированной компании факторинга и форфейтинга в Индии, и создал «план» для стратегии FIMBank в области факторинга.

На финансирование Вы можете передавать только часть накладных ровно на требуемую сумму.

На финансирование Вы можете передавать только часть накладных ровно на требуемую сумму. 1 из 2)

1 из 2)

Это будет зависеть от процентных ставок для разных валют

Это будет зависеть от процентных ставок для разных валют

Об авторе