Федеральный региональный и местный налог: НК РФ Статья 12. Виды налогов и сборов в Российской Федерации. Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации и представительных органов муниципальных образований по установлению налогов и сборов

НК РФ Статья 12. Виды налогов и сборов в Российской Федерации. Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации и представительных органов муниципальных образований по установлению налогов и сборов

КонсультантПлюс: примечание.

С 01.01.2022 в наименование ст. 12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.(в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

(см. текст в предыдущей редакции

)

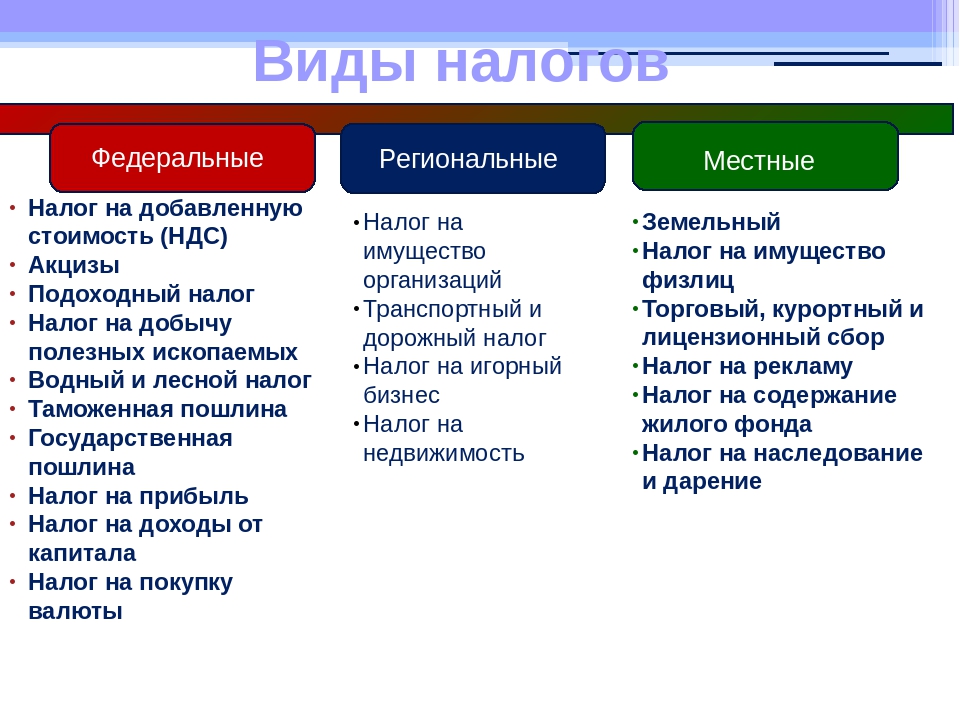

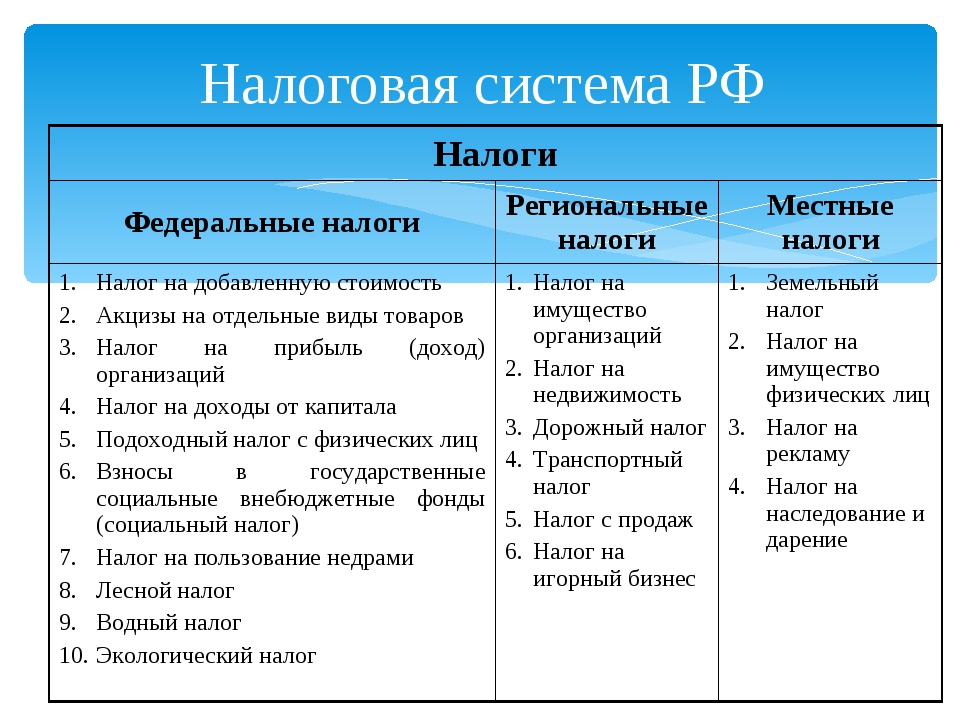

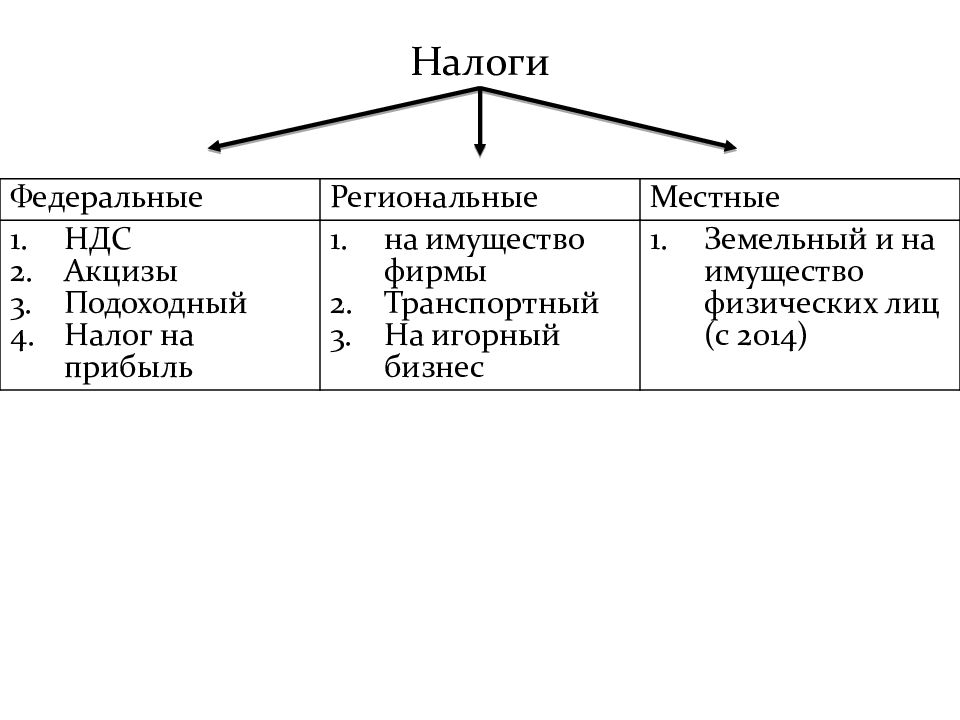

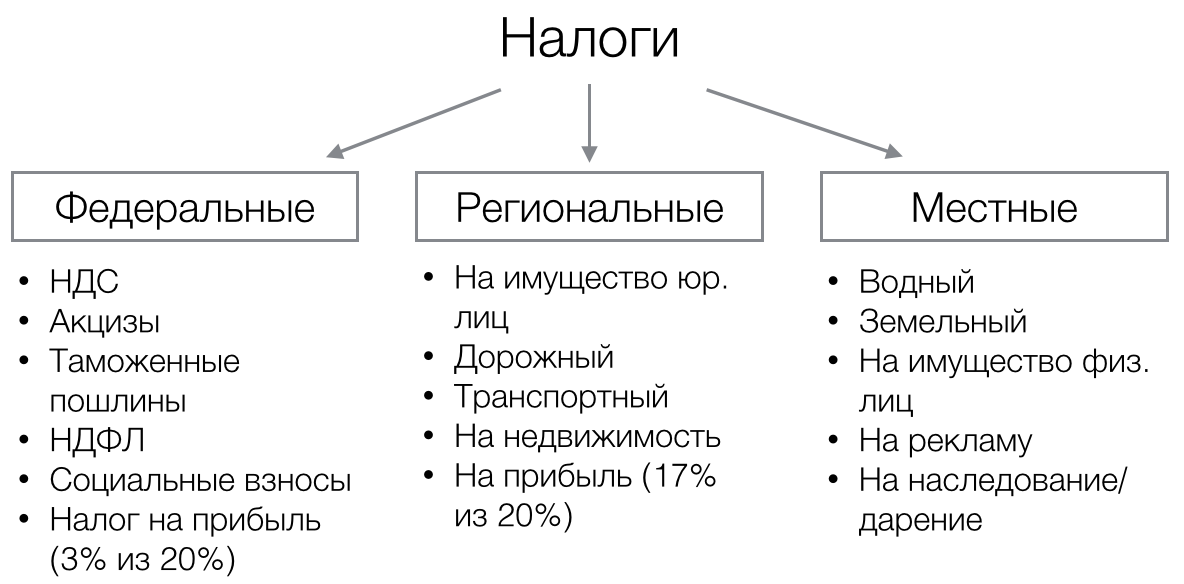

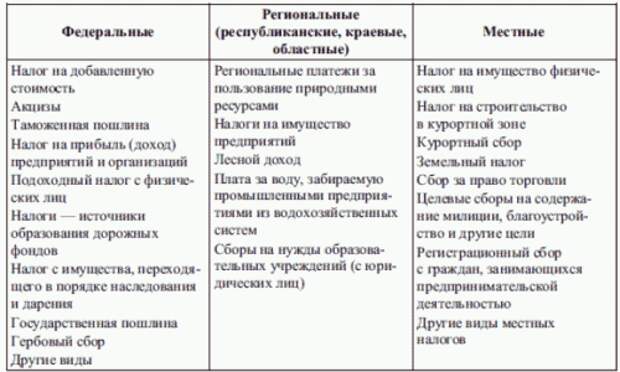

1. В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

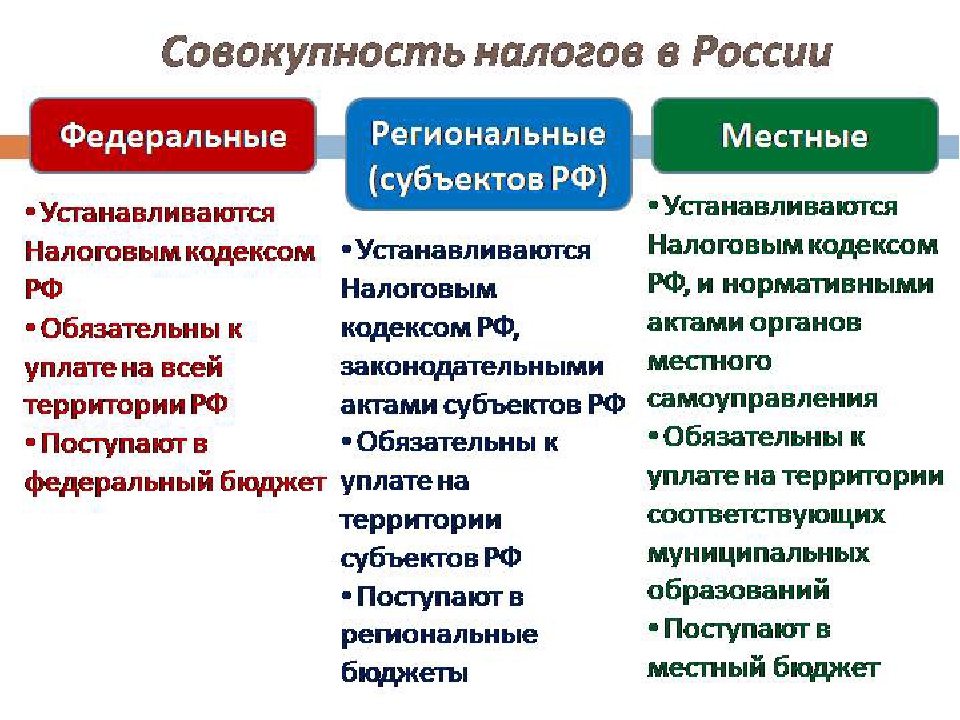

2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.КонсультантПлюс: примечание.

С 01.01.2022 в абз. 1 п. 3 ст. 12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущую

12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущую редакцию.3. Региональными налогами признаются налоги, которые установлены настоящим Кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 2 п. 3 ст. 12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены настоящим Кодексом. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

(см. текст в предыдущей редакции

)

Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения.

(в ред. Федерального закона от 02.11.2013 N 307-ФЗ)(см. текст в предыдущей редакции

)

КонсультантПлюс: примечание.

С 01.01.2022 п. 3 ст. 12 дополняется абзацем (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.4. Местными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено настоящим пунктом и пунктом 7 настоящей статьи.

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 2 п. 4 ст. 12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах.

Местные налоги и сборы устанавливаются настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), муниципальных округов, городских округов (внутригородских районов) о налогах и сборах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), муниципальных округов, городских округов (внутригородских районов), если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги и сборы вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), муниципальных округов, городских округов (внутригородских районов) в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), муниципальных округов, городских округов (внутригородских районов) о налогах и сборах. (в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

(в ред. Федерального закона от 23.11.2020 N 374-ФЗ)(см. текст в предыдущей редакции

)

В городском округе с внутригородским делением полномочия представительных органов муниципальных образований по установлению, введению в действие и прекращению действия местных налогов на территориях внутригородских районов осуществляются представительными органами городского округа с внутригородским делением либо представительными органами соответствующих внутригородских районов согласно закону субъекта Российской Федерации о разграничении полномочий между органами местного самоуправления городского округа с внутригородским делением и органами местного самоуправления внутригородских районов.

Местные налоги и сборы в городах федерального значения Москве, Санкт-Петербурге и Севастополе устанавливаются настоящим Кодексом и законами указанных субъектов Российской Федерации о налогах и сборах, обязательны к уплате на территориях этих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги и сборы вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы, Санкт-Петербурга и Севастополя в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы, Санкт-Петербурга и Севастополя в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации.КонсультантПлюс: примечание.

С 01.01.2022 п. 4 ст. 12 дополняется абз. 6 (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 7 п. 4 ст. 12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены настоящим Кодексом. Иные элементы налогообложения по местным налогам и налогоплательщики определяются настоящим Кодексом.

Иные элементы налогообложения по местным налогам и налогоплательщики определяются настоящим Кодексом.

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 8 п. 4 ст. 12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения.

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 9 п. 4 ст. 12 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

При установлении местных сборов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, ставки сборов, а также могут устанавливаться льготы по уплате сборов, основания и порядок их применения.

(см. текст в предыдущей редакции

)

5. Федеральные, региональные и местные налоги и сборы отменяются настоящим Кодексом.

6. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные настоящим Кодексом.

7. Настоящим Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в статье 13 настоящего Кодекса, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов.Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13 — 15 настоящего Кодекса.Законодательные (представительные) органы государственной власти субъектов Российской Федерации и представительные органы муниципальных образований в случаях, порядке и пределах, которые предусмотрены настоящим Кодексом, вправе устанавливать по специальным налоговым режимам:

(абзац введен Федеральным законом от 13. 07.2015 N 232-ФЗ)

07.2015 N 232-ФЗ)виды предпринимательской деятельности, в отношении которых может применяться соответствующий специальный налоговый режим;

(абзац введен Федеральным законом от 13.07.2015 N 232-ФЗ)ограничения на переход на специальный налоговый режим и на применение специального налогового режима;

(абзац введен Федеральным законом от 13.07.2015 N 232-ФЗ)налоговые ставки в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности;

(абзац введен Федеральным законом от 13.07.2015 N 232-ФЗ)особенности определения налоговой базы;

(абзац введен Федеральным законом от 13.07.2015 N 232-ФЗ)налоговые льготы, а также основания и порядок их применения.

(абзац введен Федеральным законом от 13.07.2015 N 232-ФЗ)Виды налогов | Министерство по налогам и сборам Республики Беларусь

Документ без названияВ Республике Беларусь устанавливаются республиканские налоги, сборы (пошлины) и местные налоги и сборы.

Республиканскими признаются налоги, сборы (пошлины), установленные Налоговым кодексом Республики Беларусь, либо Президентом Республики Беларусь, либо международными договорами, составляющими право Евразийского экономического союза, и обязательные к уплате на всей территории Республики Беларусь.

К республиканским налогам, сборам (пошлинам) относятся:

налог на добавленную стоимость;

акцизы;

налог на прибыль;

налог на доходы иностранных организаций, не осуществляющих деятельность в Республике Беларусь через постоянное представительство;

подоходный налог с физических лиц;

налог на недвижимость;

земельный налог;

экологический налог;

налог за добычу (изъятие) природных ресурсов;

оффшорный сбор;

гербовый сбор;

консульский сбор;

государственная пошлина;

патентные пошлины;

таможенные пошлины и таможенные сборы, таможенные платежи в отношении товаров для личного пользования;

утилизационный сбор;

транспортный налог.

Особый режим налогообложения:

налог при упрощенной системе налогообложения;

единый налог с индивидуальных предпринимателей и иных физических лиц;

единый налог для производителей сельскохозяйственной продукции;

налог на игорный бизнес;

налог на доходы от осуществления лотерейной деятельности;

налог на доходы от проведения электронных интерактивных игр;

сбор за осуществление ремесленной деятельности;

сбор за осуществление деятельности по оказанию услуг в сфере агроэкотуризма.

Местными признаются налоги и сборы, установленные нормативными правовыми актами местных Советов депутатов в соответствии с Налоговым кодексом Республики Беларусь и обязательные к уплате на соответствующих территориях.

К местным налогам и сборам относятся:

налог за владение собаками;

курортный сбор;

сбор с заготовителей.

Порядок исчисления и уплаты вышеуказанных платежей установлен Особенной частью Налогового кодекса Республики Беларусь.

Материалы по теме:

Три уровня российской налоговой системы

Современная налоговая система РФ строится на протяжении последних 25 лет. За это время она претерпевала изменения — эти процессы продолжаются до сих пор. В основе налоговой системы лежат налоги, сборы и прочие платежи, которые регулируются федеральным законодательством, нормативными актами субъектов РФ, а также органов местного самоуправления.

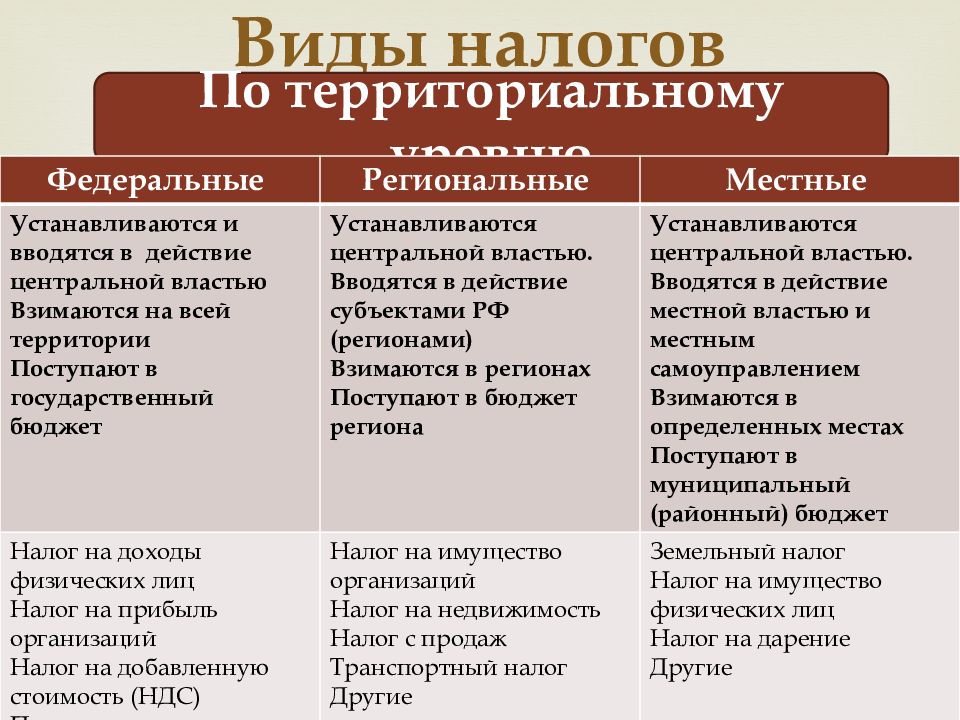

Структура налоговой системы

Итак, налоговая система состоит из трех уровней: федерального, регионального и местного. На каждом из них устанавливаются налоги и прочие обязательные платежи. Соответственно, все они подразделяются на федеральные, региональные и местные налоги и сборы. Что это значит?

В первую очередь, правила применения того или иного налога устанавливаются на уровне, к которому он относится. Одни налоги, например, НДС или НДФЛ, взимаются по единым правилам на всей территории страны. Тогда как основные параметры региональных или местных налогов и сборов устанавливаются на уровне субъекта РФ или муниципального образования. Это относится, в частности, к налогам на имущество организаций и физических лиц.

Одни налоги, например, НДС или НДФЛ, взимаются по единым правилам на всей территории страны. Тогда как основные параметры региональных или местных налогов и сборов устанавливаются на уровне субъекта РФ или муниципального образования. Это относится, в частности, к налогам на имущество организаций и физических лиц.

Следует отметить, что регион либо муниципальное образование действуют строго в рамках Налогового кодекса. Это значит, что они не могут вести собственный налог, не регламентированный на федеральном уровне. Акты субъекта или муниципального образования устанавливают лишь определенные параметры применения того или иного налога — ставки, льготы, периоды и так далее.

Уровнем, к которому относится налог, обусловлена и территория действия правил его применения. Например, ставка регионального налога будет действовать на территории всего субъекта РФ, а ставка местного налога — на территории муниципального образования.

Подразделение налогов на федеральные, региональные и местные

Отнесение того или иного налога к определенному уровню установлено в Налоговом кодексе. В статье 13 перечислены

В соответствии со статьей 14 НК РФ, к региональным налогам отнесены:

О местных налогах сказано в статье 15 НК РФ. К ним относятся:

Обратите внимание! Среди перечисленных налогов не упомянуты специальные налоговые системы — УСН, ЕНВД, ЕСХН, ПСН. К какому уровню налоговой системы они относятся? В пункте 7 статьи 12 НК РФ сказано, что Кодекс может устанавливать специальные налоговые режимы, предусматривающие уплату неназванных в статье 13 федеральных налогов. Из этой формулировки следует, что все специальные режимы относятся к федеральному уровню.

Порядок уплаты налогов требует внимания

О налоговой дисциплине можно говорить бесконечно. Эта тема волнует очень многих работодателей и финансовых специалистов. Без понимания того, как уплачиваются сборы в госбюджет, можно нажить проблемы, которые превратятся в снежный ком, способный разрушить любой бизнес.

Эта тема волнует очень многих работодателей и финансовых специалистов. Без понимания того, как уплачиваются сборы в госбюджет, можно нажить проблемы, которые превратятся в снежный ком, способный разрушить любой бизнес.

Анатомия системы

Порядок уплаты налогов тесно связан со сроками их внесения. Недаром в Налоговом кодексе Российской Федерации (НК РФ) статьи, посвященные этим темам, стоят одна за другой: 57-я и 58-я. Однако о сроках внесения налоговых средств мы уже рассказывали ранее, поэтому сейчас поговорим о порядке уплаты налогов.

Cистема налогообложения в России включает множество сборов. Первыми в списке значатся налоги, собираемые в федеральный бюджет – к ним относят акцизный сбор, водный сбор, налог на доходы физлиц (НДФЛ), налог на прибыль организаций (НПО), налог на добавленную стоимость (НДС), налог на дополнительный доход от добычи углеводородного сырья (НДД) и налог на добычу полезных ископаемых (НДПИ).

Следующими по значимости идут региональные сборы.

В отдельную категорию выделяются сборы, которые устанавливаются по месту объекта налогообложения. Они так и называются – местные налоги. Данный статус имеют: земельный налог (относится к физическим и юрлицам), налог на имущество физлиц (НИФЛ), торговый сбор и налог на недвижимость по кадастровой стоимости (ННКС).

Последняя группа налогов – отраслевая. К отраслевым сборам относятся «природные» платежи. То есть это все сборы, касающиеся природных богатств государства. Всего таких сборов три – налог на пользование объектов животного мира (НПОЖМ), сборы за пользование объектами водных биологических ресурсов (НПОВБР) и регулярные платежи за пользование недрами (РППН).

Какие факторы влияют?

Говоря о порядке уплаты налогов, стоит упомянуть и существующие налоговые режимы. Налоговый кодекс предусматривает всего четыре режима уплаты налогов, из которых только три относится к организациям. Тем не менее перечислим все. Первый – упрощенная система налогообложения (УСН). Второй – единый налог на вмененный доход для отдельных видов деятельности (ЕНВД). Третий – единый сельскохозяйственный налог (ЕСХН). Четвертый относится только к физическим лицам, осуществляющим хозяйственную деятельность в статусе самозанятых персон, – патентная система налогообложения.

На этом перечисление видов налогов, сборов и их режимов уплаты можно считать исчерпывающим. Однако зачем же мы привели такой подробный список? Затем, что для каждого режима, для каждого налога в отдельности установлены свои сроки и порядок уплаты. Кроме того, эти два родственных аспекта достаточно сильно зависят от вида налогов: федеральный, региональный, местный и т.п.

Фундамент порядка уплаты

Порядку уплаты налогов и сборов в НК РФ посвящена 58-я статья, которая состоит из девяти довольно объемных пунктов (некоторые из них поделены на подпункты). Поэтому независимо от того, что для каждого налога в том или ином регионе устанавливаются свои сроки и порядки внесения, процедура и механизмы этого процесса довольно подробно прописаны в базовом документе: НК.

Поэтому независимо от того, что для каждого налога в том или ином регионе устанавливаются свои сроки и порядки внесения, процедура и механизмы этого процесса довольно подробно прописаны в базовом документе: НК.

В в нем говорится, что внесение сбора может быть единовременным, то есть вся сумма того или иного налога уплачивается сразу, за один раз. Сделать это вправе либо прямой плательщик налога, либо его налоговый агент. Понятно, что порядок уплаты налога предусматривает соблюдение конкретных сроков. Тоже самое относится к авансовым платежам.

В 58-й статье говорится и о нарушениях порядка уплаты. Если таковые имели место быть, как в отношении авансовых платежей, так и в отношении уплаты общей суммы налогов, то в НК предусмотрены карательные меры – пени. Подробно о начислении штрафных платежей говорится в посвященной этому статье кодекса – 75-й. Однако, в документе сразу подчеркивается, что нарушение порядка авансовых взносов не является причиной для привлечения налогоплательщика к ответственности – ни административной, ни уголовной.

Наличность и перечисление

Особое место в статье о порядке уплаты налогов и страховых платежей отводится форме их внесения. Пока разрешена и наличная, и безналичная формы. Однако если речь идет о первом варианте (наличные), то нужно помнить, что он в большинстве случаев касается физических лиц. Организациям настоятельно рекомендуется использовать безналичный расчет.

Ответственность за сбор налоговых средств возложена на местную администрацию. Именно в кассы местных административных структур нужно вносить налоговые средства. Они направляют их в госбюджет, которым управляют федеральные казначейства.

Добавим, что любое юридическое или физическое лицо может получить официальное уведомление о необходимости уплаты того или иного налога. В этом случае в 58-й статье говорится, что сделать это необходимо в течение одного месяца. Если, конечно, не предусмотрено иных сроков.

Непреодолимый форс-мажор

В той же самой статье говорится и о непреодолимых обстоятельствах, которые способны наступить для любого налогоплательщика. Порядок уплаты сборов предусматривает, что при форс-мажоре сроки внесения сборов физическими и юридическими лицами продлеваются до устранения подобных обстоятельств.

Порядок уплаты сборов предусматривает, что при форс-мажоре сроки внесения сборов физическими и юридическими лицами продлеваются до устранения подобных обстоятельств.

Однако, стоит напомнить, что именно имеется в виду в 58-й статье под непреодолимыми обстоятельствами. Это, например, любое стихийное бедствие или неожиданные, глобальные события, не зависящие от ситуации в том регионе, где физическое или юридическое лицо платит налоги. К таковым, к слову, относится и нынешняя пандемия коронавируса. Из-за нее Правительство России еще в апреле текущего года приняло постановление «О мерах по обеспечению устойчивого развития экономики». В рамках данного постановления был введен целый ряд налоговых послаблений, касающихся порядка и сроков уплаты сборов в госбюджет страны.

Очень многие сроки внесения уплаты налогов были перенесены. Каждый налог в данном случае рассматривался отдельно. Подробные таблицы с новыми сроками были опубликованы во всех центральных российских СМИ и официальных источниках информации, включая сайт Федеральной налоговой службы РФ. В первую очередь эти налоговые послабления рассчитаны на участников тех отраслей, которые наиболее всего пострадали от эпидемии. Проверить, относится ли ваше предприятие к числу наиболее пострадавших, можно на сайте ФНС.

В первую очередь эти налоговые послабления рассчитаны на участников тех отраслей, которые наиболее всего пострадали от эпидемии. Проверить, относится ли ваше предприятие к числу наиболее пострадавших, можно на сайте ФНС.

Кстати, специалисты подчеркивают, что онлайн-технологии в условиях пандемии нужно использовать как можно активнее. А участники финансового рынка, знающие о налогах больше, чем все остальные, относятся к тем специалистам, которые могут работать из дома. Но для этого нужны не только компьютер и интернет. Необходим также расчетный счет для сотрудничества с клиентами. Наилучшим вариантом, по мнению профессионалов, является счет в европейской компании, например, в Bilderlings. Клиенты и заказчики обращают на это пристальное внимание.

Распределение налогов на федеральные региональные и местные. Налоги и сборы в российской федерации

Правительство страны установило налоговые пошлины, которые уплачиваются в бюджет государства. В налоговом кодексе установлена система налогов, которая состоит из трех частей:

- Уровень федеральный.

- Региональный уровень.

- Местный.

Налоги федеральные прописаны в налоговом кодексе, их изменения могут производить налоговики. Уплачивать пошлину, сбор, взнос обязаны все налогоплательщики. Другие налоги, например, региональные, подлежат уплате в региональный бюджет и распространяются на все субъекты РФ.Правительство страны наделило региональные власти полномочиями вводить или отменять ставки налога, изменять их.

Местные налоги регламентированы актами на Федеральном уровне, и также органы на местах могут вводить или отменять налоги и сборы.

Разберемся, что относится к региональным налогам и кто является плательщиком.

Уплачивать эти налоги обязаны все налогоплательщики, которые осуществляют предпринимательскую деятельность на территории субъекта. К региональным относятся следующие виды налогов:

- Налог на имущество предприятия.

- Налог на транспорт.

- Игорный бизнес (для некоторых субъектов).

Региональные власти наделены полномочиями определять налоговые ставки, порядок и срок уплаты налога, а также льготы. Но основные элементы ставок определяет налоговый орган Центра.

Для некоторых коммерческих структур разработаны специальные налоговые режимы, но это не снимает с них ответственность в уплате налога любого уровня.

Уплата налогов в региональную казну не зависит от режима налогообложения, единственное, что будет отличаться, это налоговая ставка.

Неоднократно произносилась фраза: «Заплати налоги и живи спокойно». Это значит, что если уплатить сбор своевременно, вашу организацию не будет беспокоить налоговый орган с требованиями уплатить штраф и пени.

Разберемся, чем различаются региональные и местные налоги.

В чем разница между налогамиЧтобы конкретно понять, в какой бюджет идут налоги и какие, составим таблицу федеральных, региональных и местных налогов.

Из таблицы видно, что налоги уплачивают не только коммерческие организации, но и физические лица.

Так что же такое региональные налоги и сборы? Установлены они согласно Российскому налоговому кодексу, и платят их все субъекты Российской Федерации.

Выше было перечислено, какие налоги в регионах платятся юридическими и физическими лицами. Если есть транспортное средство, значит, этот налог уплачивают все граждане субъекта.

Многие коммерсанты и простые люди могут задаваться вопросом: НДФЛ — федеральный или региональный налог?

НДФЛ и НДС какие налоги?Подоходный налог уплачивают все работающие граждане страны, и этот налог – федеральный, это прописано в Налоговом кодексе (ст.13). Исключение составляют иностранные граждане, работающие на патенте. Налоги с них остаются в регионе.

В статье 56 НК прописано, что 85 процентов всех доходы от получения подоходного налога остаются в региональном бюджете, оставшаяся часть распределяется между округами, поселками, муниципальными районами.

Так что, можно сказать, что к региональным налогам и сборам относятся не только налог на транспорт и имущество организаций, но и часть НДФЛ.

Также можно задать вопрос: НДС — федеральный налог или региональный?Налог на добавленную стоимость — это та часть пошлины, которая включена в стоимость товара или услуги, является этот налог федеральным. Все коммерсанты и организации обязаны уплачивать данный налог своевременно.

ИтогиПеречень налогов, которые уплачиваются в федеральный бюджет, можно увидеть в статьях налогового законодательства. Среди них такие крупные, как налог на прибыль и НДС, акцизы. Все это значительно пополняет бюджет страны.

Значительно пополняется региональный бюджет, если есть рабочие места в регионе, функционируют фабрики, заводы, развивается сельское хозяйство.

Для региона это будет означать рост как самого субъекта, так уровень жизни работающего населения. Чем больше работающих граждан, занимающихся бизнесом, тем больше платится налогов, взносов, и, соответственно, пополняется бюджет.

Виды налогов и основания их классификации могут быть самыми разными. Виды налогов и сборов в Российской Федерации можно сгруппировать по различным признакам: субъектам, объектам, ставкам, целевому назначению и т.п. Один из главных критериев для группировки видов налогов и сборов в РФ – это тот уровень, на котором утверждается порядок уплаты этих обязательных платежей. В соответствии с данным признаком налоги бывают федеральные, региональные и местные. Основным нормативным документом, регулирующим систему налогообложения в РФ, является НК РФ. Именно этот документ содержит понятие и виды налогов и сборов и все базовые принципы формирования налоговой системы. В частности, НК РФ содержит и закрытый перечень федеральных, региональных и местных налогов (ст. 13, 14, 15). Рассмотрим виды налогов в РФ. Таблица, в которой перечислены виды налогов и их классификация в зависимости от уровня, находится ниже.

Виды налогов в РФ

Федеральные налоги

Все хозяйствующие субъекты на территории РФ платят налоги этой группы по одним и тем же правилам. Данные правила, а также любые вносимые в них изменения для этих налогов определяются только положениями НК РФ.

Среди федеральных налогов особую категорию составляют спецрежимы (раздел VIII.1 НК РФ).

Их особенность в том, что при использовании любого спецрежима налогоплательщик имеет право не платить некоторые другие федеральные, региональные и местные налоги.

Кроме того, с 2017 г. НК РФ регулирует и уплату обязательных платежей в социальные фонды (гл. 34). Хотя перечисленные страховые взносы, строго говоря, и не относятся к налогам (т.к. не являются безвозмездными платежами, а предполагают в будущем получение страхового возмещения), но их тоже можно условно отнести к «федеральной» группе.

Несмотря на свое название, далеко не все налоги этой группы зачисляются в федеральный бюджет. Полностью в него попадают только НДС, водный налог, акцизы (не все, только для отдельных видов товаров) и налог на добычу полезных ископаемых в части углеводородного сырья. Остальные вилы федеральных налогов частично, в различных пропорциях, предусмотренных Бюджетным Кодексом РФ (гл. 7-9), зачисляются в региональные и местные бюджеты. Так проявляется одна из основных функций налогов – регулирующая. Правительство, перераспределяя финансовые потоки между различными бюджетами, стимулирует развитие приоритетных отраслей или регионов.

Региональные и местные налоги

Эти виды налогов не полностью регулируются НК РФ. Им определяются только основные принципы, на которых базируется их взимание (вид налоговой базы, период, сроки, диапазон ставок). Точные значения ставок, критерии для формирования налоговой базы, а также льготы устанавливаются конкретными регионами РФ или муниципалитетами. Соответственно, в разных регионах отдельные условия по этим налогам могут отличаться.

Среди действующих в России федеральных, региональных и местных налогов и сборов можно выделить торговый сбор. Его особенность в том, что кодекс устанавливает для этого обязательного платежа «территориальное» ограничение. На текущий момент вводить на своей территории данный сбор могут только три города — субъекта РФ: Москва, Санкт-Петербург и Севастополь (а на практике он введен только в Москве).

Виды налогов для ИП

Индивидуальные предприниматели платят меньшее количество налогов, чем юридические лица. Но среди этих обязательных платежей присутствуют как федеральные налоги (НДС, НДФЛ), так и налоги более «низкого» уровня (транспортный, на имущество, торговый сбор). Каких-либо специальных правил для ИП, касающихся обязательных платежей того или иного уровня, не существует. Порядок уплаты предпринимателем обязательных платежей зависит только от особенностей его деятельности и выбранного режима налогообложения.

Выводы

По уровню установления в РФ выделяются следующие виды налогов: федеральные, региональные и местные налоги. Общий порядок начисления и уплаты для налогов, независимо от уровня, прописывается в первую очередь в НК РФ. Кроме того по региональным и местным налогам конкретные правила утверждаются местными органами власти. Порядок, в соответствии с которым основные виды налогов в РФ распределяются между уровнями бюджета, определяется Бюджетным Кодексом РФ. Данное распределение используется правительством для стимулирования развития тех или иных регионов или отраслей экономики.

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость ;

2) акцизы ;

3) налог на доходы физических лиц ;

4) налог на прибыль организаций ;

5) налог на добычу полезных ископаемых ;

6) водный налог ;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов ;

8) государственная пошлина .

К региональным налогам относятся:

1) налог на имущество организаций ;

2) налог на игорный бизнес ;

3) транспортный налог .

К местным налогам и сборам относятся:

1) земельный налог ;

2) налог на имущество физических лиц ;

3) торговый сбор .

ОБЩИЕ УСЛОВИЯ УСТАНОВЛЕНИЯ НАЛОГОВ И СБОРОВ В РФ

Налог считается установленнымтолько в том случае, когда точно определены налогоплательщики и элементы налогообложения, а именно:

1) объект налогообложения;

2) налоговая база;

3) налоговый период;

4) налоговая ставка;

5) порядок исчисления налога;

6) порядок и сроки уплаты налога.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Согласно положениям ст. 17 НК РФ при установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам.

Установление налогаозначает принятие законодательного акта с целью присвоения наименования налога, отнесение его к числу федеральных, региональных либо местных и определение налогоплательщика и основных элементов налогообложения.

Федеральные налогиустанавливаются исключительно положениями НК РФ, нижестоящие органы представительной власти не могут изменить ни один элемент федерального налога.

Региональные налогиустанавливаются НК РФ, но законодательство субъектов РФ может изменить налоговые ставки, порядок и сроки уплаты, в пределах, указанных в НК РФ, а так же предусмотренные дополнительные льготы и основное их применение. Льготы не относятся к числу основных элементов, они вообще могут не устанавливаться.

Местные налогиустанавливаются НК РФ, но актами представительных органов муниципальных образований могут изменяться ставки, порядок и сроки уплаты.

Ввести налог (сбор) –значит принять законодательный акт соответствующего уровня с целью взимания налога.

Налоговая базапредставляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налоговая база и порядок ее определения, а также налоговые ставки по федеральным налогам и размеры сборов по федеральным сборам устанавливаются НК РФ.

Налоговая база и порядок ее определения по региональным и местным налогам устанавливаются НК РФ. Налоговые ставки по региональным и местным налогам устанавливаются соответственно законами субъектов РФ, нормативными правовыми актами представительных органов муниципальных образований в пределах, установленных НК РФ (ст. 53 НК РФ).

Под налоговым периодомпонимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов (ст. 55 НК РФ).

Классификацию налогов по различным критериям мы рассматривали в и указывали, что налоги и сборы по уровню бюджетов бывают федеральными, региональными и местными. Приведем закрытый перечень федеральных, региональных и местных налогов и сборов в нашем материале.

Список федеральных, региональных и местных налогов и сборов

То, что налоги бывают федеральные, региональные и местные, определяет различия в порядке их введения в действие, применения и отмены. К примеру, местные налоги, устанавливаемые НК РФ и правовыми актами муниципальных образований или законами городов федерального значения, обязательны к уплате на территориях соответствующих муниципальных образований или городов федерального значения (п. 4 ст. 12 НК РФ).

Например, торговый сбор введен лишь на территории г. Москвы (п. 1 ст. 410 НК РФ , п. 4 ст. 4 Федерального закона от 29.11.2014 № 382-ФЗ , Закон г. Москвы от 17.12.2014 № 62).

А земельный налог действует на всей территории РФ, но органы власти муниципальных образований и городов федерального значения по земельному налогу устанавливают налоговые ставки в пределах предусмотренных НК РФ, налоговые льготы, а также порядок и сроки уплаты налога организациями (п. 2 ст. 387 НК РФ).

В отличие от местных налогов, федеральные налоги (за исключением спецрежимов) устанавливаются исключительно НК РФ и обязательны к уплате на всей территории РФ (п. 2 ст. 12 НК РФ).

Приведем в таблице федеральные, региональные и местные налоги, включая специальные налоговые режимы:

При этом необходимо иметь в виду, что зачесть между собой федеральные, региональные и местные налоги и сборы нельзя: зачет производится в рамках налогов одного вида (федеральные налоги зачитываются в счет федеральных, а местные — в счет местных) (

государственных и местных налоговых ставок | Ставки налога с продаж на 2020 год

Посмотреть последние данные

Ключевые выводы

- Сорок пять штатов и округ Колумбия собирают налоги с продаж в масштабе штата.

- Местные налоги с продаж собираются в 38 штатах. В некоторых случаях они могут соперничать с государственными ставками или даже превышать их.

- Пять штатов с самыми высокими средними совокупными ставками налога с продаж и местных налогов — это Теннесси (9,53 процента), Луизиана (9,52 процента), Арканзас (9,53 процента).47 процентов), Вашингтоне (9,21 процента) и Алабаме (9,22 процента).

- Ставки штата не изменились с тех пор, как в апреле 2019 года штат Юта увеличил долю налога с продаж, взимаемую штатом с 5,95 процента до 6,1 процента.

- Ставки налога с продаж различаются в зависимости от штата, но базы налога с продаж также влияют на размер поступлений от налога и его влияние на экономику.

- Различия в ставках налога с продаж могут побудить потребителей совершать покупки за границей или покупать товары в Интернете.

Введение

Налоги с розничных продаж — один из наиболее прозрачных способов сбора налоговых поступлений.Хотя дифференцированные ставки и скобки подоходного налога сложны и сбивают с толку многих налогоплательщиков, налоги с продаж легче понять; потребители могут видеть свою налоговую нагрузку прямо на квитанциях.

Помимо налогов с продаж на уровне штата, потребители также несут местные налоги с продаж в 38 штатах. Эти ставки могут быть значительными, поэтому штат с умеренной ставкой налога с продаж в масштабе штата может фактически иметь очень высокую комбинированную ставку штата и местную ставку по сравнению с другими штатами. В этом отчете представлены средневзвешенные для населения местные налоги с продаж по состоянию на 1 января 2020 года, чтобы дать представление о средней местной ставке для каждого штата.В таблице 1 приведен полный перечень ставок налога с продаж для каждого штата.

Комбинированные ставки

В пяти штатах нет налогов с продаж: Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон. Из них Аляска позволяет местным жителям взимать местные налоги с продаж [1].

Пять штатов с самыми высокими средними комбинированными ставками налога с продаж и местных налогов — это Теннесси (9,53 процента), Луизиана (9,52 процента), Арканзас (9,47 процента), Вашингтон (9,21 процента) и Алабама (9.22 процента). Пять штатов с самыми низкими средними комбинированными ставками: Аляска (1,76 процента), Гавайи (4,44 процента), Вайоминг (5,34 процента), Висконсин (5,46 процента) и Мэн (5,50 процента).

Государственные ставки

В Калифорнии самая высокая ставка налога с продаж на уровне штата — 7,25 процента [2]. Четыре штата занимают второе место по общему показателю (7 процентов): Индиана, Миссисипи, Род-Айленд и Теннесси. Самый низкий ненулевой налог с продаж на уровне штата находится в Колорадо, ставка 2.9 процентов. Следом идут пять штатов с показателем 4%: Алабама, Джорджия, Гавайи, Нью-Йорк и Вайоминг [3].

Никакие государственные ставки не изменились с апреля 2019 года, когда собираемая штатом ставка штата Юта увеличилась с 5,95 процента до 6,1 процента. (В настоящее время ставка штата официально составляет 4,85 процента, но штат взимает дополнительно 1,25 процента обязательных налогов, которые распределяются между местными органами власти, в дополнение к местным дополнительным налогам, взимаемым местными властями. [4])

Местные тарифыПять штатов с самыми высокими средними местными ставками налога с продаж — Алабама (5.22 процента), Луизиана (5,07 процента), Колорадо (4,75 процента), Нью-Йорк (4,52 процента) и Оклахома (4,44 процента).

Средние местные тарифы выросли больше всего в Иллинойсе, изменив общий рейтинг штата с 7 -го -го до 6 -го -го. Частично это увеличение можно отнести к городу Эванстон, который поднял свой городской налог с 1 процента до 1,25 процента, [5] и к Мэрион Сити, который поднял налог с продаж с 8,75 процента до 9,5 процента в попытке уплатить городские налоги на собственность.[6]

Луизиана переместилась с третьего места на второе после того, как Ист-Батон-Руж увеличил приходской налог с продаж на полпроцента [7]. Эта новая ставка была введена 1 апреля. [8] Между тем, повышение местного налога с продаж на 1% помогло Алабаме подняться в общем рейтинге с 5 -го до 4 -го . [9]

Общий рейтингНевада переместился с 14 на на 12 на . Самой большой движущей силой этого изменения стало увеличение на 0,125 процентного пункта в округе Кларк, где находится Лас-Вегас.[10] Рейтинг Айовы переместился с 29 -го на до 27 -го на в основном из-за введения 1% местных налогов с продаж в городах Бондюрант, Клайв, Граймс, Джонстон и Урбандейл. [11]

Любой штат, рейтинг которого улучшился, сделал это только по сравнению с теми, кто ввел повышение рейтинга. В шести штатах (Арканзас, Миссури, Небраска, Северная Дакота, Техас и Вашингтон) на самом деле наблюдался небольшой рост на местном уровне, но при этом они улучшали свои рейтинги.

В Грузии произошло небольшое снижение средних местных ставок, но она продолжает взимать 19 тыс. самых высоких комбинированных налогов с продаж.В сентябре истек срок действия специального местного налога с продаж опционов округа Джонсон (SPLOST), в результате чего совокупный налог с продаж округа снизился с 8 до 7 процентов [12].

Следует отметить, что некоторые города Нью-Джерси находятся в «городских предпринимательских зонах», где соответствующие продавцы могут собирать и перечислять половину ставки налога с продаж в размере 6,625% (3,3125%), что позволяет местным розничным торговцам конкурировать с соседними предприятиями. Делавэр, который отказывается от налога с продаж. Мы представляем эту аномалию как отрицательный 0.Средняя местная ставка в размере 03% по штату (с поправкой на население, как описано в разделе методологии ниже), и комбинированная ставка отражает это вычитание. Несмотря на несколько благоприятное влияние на общую ставку, эта более низкая ставка представляет собой неявное признание должностными лицами Нью-Джерси того, что их ставка в размере 6,625% по всему штату неконкурентоспособна с соседним Делавэром, где нет налога с продаж.

(a) Городские, окружные и муниципальные ставки варьируются.Эти ставки взвешиваются по численности населения для расчета средней ставки местного налога. (b) Обязательные местные налоги с продаж на уровне штата взимают три штата: Калифорния (1%), Юта (1,25%) и Вирджиния (1%). Мы включаем их в налог с продаж штата. (c) Налоги с продаж на Гавайях, Нью-Мексико и Южной Дакоте имеют широкую базу, включающую множество услуг между предприятиями. (d) Специальные налоги в местных курортных зонах здесь не учитываются. (e) Округ Салем, Н.J., не облагается налогом с продаж в масштабе штата и взимает местную ставку в размере 3,3125%. Оценка штата Нью-Джерси для местных жителей отрицательна. Источники: Расчетная палата по налогам с продаж; Расчеты налогового фонда; Сайты Департамента государственных доходов | ||||||

| Государство | Ставка государственной пошлины | Рейтинг | Ср. Ставка местного налога | Комбинированная ставка | Рейтинг | Макс. Ставка местного налога |

|---|---|---|---|---|---|---|

| Алабама | 4.00% | 40 | 5,22% | 9,22% | 4 | 7,50% |

| Аляска | 0,00% | 46 | 1,76% | 1,76% | 46 | 7,50% |

| Аризона | 5,60% | 28 | 2,80% | 8,40% | 11 | 5,60% |

| Арканзас | 6,50% | 9 | 2,97% | 9.47% | 3 | 5,125% |

| Калифорния (б) | 7,25% | 1 | 1,41% | 8,66% | 9 | 2,50% |

| Колорадо | 2,90% | 45 | 4,75% | 7,65% | 16 | 8,30% |

| Коннектикут | 6,35% | 12 | 0,00% | 6,35% | 33 | 0,00% |

| Д.С. | 6,00% | (17) | 0,00% | 6,00% | (38) | 0,00% |

| Делавэр | 0,00% | 46 | 0,00% | 0,00% | 47 | 0,00% |

| Флорида | 6,00% | 17 | 1,05% | 7,05% | 23 | 2,50% |

| Грузия | 4,00% | 40 | 3.31% | 7,31% | 19 | 5,00% |

| Гавайи (c) | 4,00% | 40 | 0,44% | 4,44% | 45 | 0,50% |

| Айдахо | 6,00% | 17 | 0,03% | 6,03% | 37 | 3,00% |

| Иллинойс | 6,25% | 13 | 2,83% | 9,08% | 6 | 10.00% |

| Индиана | 7,00% | 2 | 0,00% | 7,00% | 24 | 0,00% |

| Айова | 6,00% | 17 | 0,94% | 6,94% | 27 | 1,00% |

| Канзас | 6,50% | 9 | 2,18% | 8,68% | 8 | 4,00% |

| Кентукки | 6,00% | 17 | 0.00% | 6,00% | 38 | 0,00% |

| Луизиана | 4,45% | 38 | 5,07% | 9,52% | 2 | 7,00% |

| Мэн | 5,50% | 29 | 0,00% | 5,50% | 42 | 0,00% |

| Массачусетс | 6,25% | 13 | 0,00% | 6,25% | 35 | 0.00% |

| Мэриленд | 6,00% | 17 | 0,00% | 6,00% | 38 | 0,00% |

| Мичиган | 6,00% | 17 | 0,00% | 6,00% | 38 | 0,00% |

| Миннесота | 6,875% | 6 | 0,58% | 7,46% | 18 | 2,00% |

| Миссисипи | 7.00% | 2 | 0,07% | 7,07% | 22 | 1,00% |

| Миссури | 4,225% | 39 | 3,96% | 8,18% | 14 | 5,625% |

| Монтана (г) | 0,00% | 46 | 0,00% | 0,00% | 47 | 0,00% |

| Северная Каролина | 4,75% | 35 | 2,22% | 6.97% | 26 | 2,75% |

| Северная Дакота | 5,00% | 33 | 1,86% | 6,86% | 29 | 3,50% |

| Нью-Гэмпшир | 0,00% | 46 | 0,00% | 0,00% | 47 | 0,00% |

| Нью-Джерси (e) | 6,625% | 8 | -0,03% | 6,60% | 30 | 3.313% |

| Нью-Мексико (в) | 5,125% | 32 | 2,69% | 7,82% | 15 | 4,125% |

| Нью-Йорк | 4,00% | 40 | 4,52% | 8,52% | 10 | 4,875% |

| Небраска | 5,50% | 29 | 1,43% | 6,93% | 28 | 2,50% |

| Невада | 6.85% | 7 | 1,47% | 8,32% | 12 | 1,65% |

| Огайо | 5,75% | 27 | 1,42% | 7,17% | 21 | 2,25% |

| Оклахома | 4,50% | 36 | 4,44% | 8,94% | 7 | 7,00% |

| Орегон | 0,00% | 46 | 0,00% | 0.00% | 47 | 0,00% |

| Пенсильвания | 6,00% | 17 | 0,34% | 6,34% | 34 | 2,00% |

| Род-Айленд | 7,00% | 2 | 0,00% | 7,00% | 24 | 0,00% |

| Южная Каролина | 6,00% | 17 | 1,46% | 7,46% | 17 | 3.00% |

| Южная Дакота (с) | 4,50% | 36 | 1,90% | 6,40% | 32 | 4,50% |

| Теннесси | 7,00% | 2 | 2,53% | 9,53% | 1 | 2,75% |

| Техас | 6,25% | 13 | 1,94% | 8,19% | 13 | 2,00% |

| Юта (б) | 6.10% | 16 | 1,08% | 7,18% | 20 | 2,95% |

| Вирджиния (б) | 5,30% | 31 | 0,35% | 5,65% | 41 | 0,70% |

| Вермонт | 6,00% | 17 | 0,22% | 6,22% | 36 | 1,00% |

| Западная Вирджиния | 6,00% | 17 | 0,41% | 6.41% | 31 | 1,00% |

| Вашингтон | 6,50% | 9 | 2,71% | 9,21% | 5 | 4,00% |

| Висконсин | 5,00% | 33 | 0,46% | 5,46% | 43 | 1,75% |

| Вайоминг | 4,00% | 40 | 1,34% | 5,34% | 44 | 2,00% |

Уклонение от уплаты налога с продаж наиболее вероятно в тех регионах, где существует значительная разница между ставками юрисдикций.Исследования показывают, что потребители могут и действительно покидают районы с высокими налогами, чтобы делать крупные покупки в регионах с низкими налогами, например, из городов в пригороды [13]. Например, данные свидетельствуют о том, что потребители в районе Чикаго делают крупные покупки в пригородах или в Интернете, чтобы избежать 10,25% налога с продаж в Чикаго [14].

На уровне штата предприятия иногда располагаются за пределами районов с высокими налогами с продаж, чтобы не подвергаться их ставкам. Яркий пример этого происходит в Новой Англии, где, несмотря на то, что I-91 проходит вдоль Вермонтской стороны реки Коннектикут, многие другие розничные предприятия предпочитают располагаться на стороне Нью-Гэмпшира, чтобы избежать налогов с продаж.Одно исследование показывает, что продажи на душу населения в приграничных округах в не облагаемом налогами Нью-Гэмпшире утроились с конца 1950-х годов, в то время как продажи на душу населения в приграничных округах штата Вермонт остались на прежнем уровне [15]. Делавэр на самом деле использует приветственный знак на шоссе, чтобы напомнить автомобилистам, что Делавэр является «домом для беспошлинных покупок». [16]

Государственные и местные органы власти должны проявлять осторожность при повышении ставок слишком высоко по сравнению с их соседями, потому что это приведет к меньшему доходу, чем ожидалось, или, в крайних случаях, к потере доходов, несмотря на более высокую ставку налога.

Налоги с продаж: другая половина уравненияЭтот отчет ранжирует штаты на основе налоговых ставок и не учитывает различия в налоговых базах ( например, , структура налогов с продаж, определяющая, что является налогооблагаемым и необлагаемым). В этом отношении состояния могут сильно различаться. Например, в большинстве штатов продукты облагаются налогом с продаж, в других — продукты облагаются по ограниченной ставке, а в третьих — продукты облагаются налогом по той же ставке, что и все другие продукты.[17] В некоторых штатах одежда освобождена от налога или облагается налогом по сниженной ставке. [18]

Налоговые эксперты обычно рекомендуют, чтобы налоги с продаж применялись ко всем конечным розничным продажам товаров и услуг, но не к промежуточным операциям между предприятиями в производственной цепочке. Эти рекомендации приведут к созданию налоговой системы, которая будет не только широкой, но и «правильной по размеру», применяемой один раз и только один раз к каждому продукту, производимому на рынке [19]. Несмотря на теоретическое согласие, применение большинства государственных налогов с продаж далеко от этого идеала.[20]

На Гавайях самый широкий налог с продаж в Соединенных Штатах, но он облагает налогом многие продукты несколько раз и, по некоторым оценкам, в конечном итоге облагает налогом 105,29 процента личного дохода штата [21]. Эта база намного шире, чем медианное значение по стране, где налог с продаж применяется к 34,25% личного дохода [22].

МетодологияНалоговая клиринговая палата публикует ежеквартальные данные о налогах с продаж на уровне штата, округа и города по почтовым индексам. Мы взвешиваем эти числа в соответствии с данными переписи населения 2010 года, чтобы получить представление о распространенности ставок налога с продаж в конкретном штате.

Стоит отметить, что численность населения публикуется только на уровне почтового индекса каждые 10 лет Бюро переписи населения США, и что редакции этого расчета, опубликованные до 1 июля 2011 года, не используют данные почтового индекса и, таким образом, не являются строго сопоставимыми. .

Следует также отметить, что хотя Бюро переписи населения сообщает данные о населении с использованием пятизначного идентификатора, который очень похож на почтовый индекс, на самом деле это то, что называется областью табуляции почтовых индексов (ZCTA), которая пытается создать географическую область связанный с данным почтовым индексом.Это сделано потому, что на удивительно большом количестве почтовых индексов фактически нет жителей. Например, здание Национальной прессы в Вашингтоне, округ Колумбия, имеет собственный почтовый индекс исключительно по почтовым причинам.

Для наших целей почтовые индексы, не имеющие соответствующей численности населения ZCTA, не учитываются в расчетах. Эти упущения приводят к некоторой неточности, но в целом не оказывают ощутимого влияния на итоговые средние значения, потому что ближайшие районы с почтовыми индексами, в которых есть численность населения ZCTA, отражают налоговые ставки этих юрисдикций.

ЗаключениеНалоги с продаж являются лишь частью общей налоговой структуры и должны рассматриваться в контексте. Например, в Теннесси высокие налоги с продаж, но нет налога на прибыль, а в Орегоне нет налога с продаж, но есть высокие налоги на прибыль. В то время как многие факторы влияют на местонахождение бизнеса и инвестиционные решения, налоги с продаж — это то, что контролируется политиками и может иметь немедленные последствия.

[1] Специальные налоги в курортных зонах Монтаны не включены в наш анализ.

[2] Это число включает обязательные дополнительные налоги, которые взимаются государством, но распределяются среди местных органов власти. По этой причине в некоторых источниках налог с продаж в Калифорнии составляет 6,0%. Похожая ситуация существует в Юте и Вирджинии.

[3] Налоги с продаж на Гавайях и в Южной Дакоте базируются на многих услугах, поэтому их нельзя строго сопоставить с другими налогами с продаж.

[4] Эта ставка включает два сбора в сумме 1,25 процентных пункта, которые взимаются по всему штату, но распределяются по местностям.См. «Изменения за второй квартал 2019 г.», Tax.Utah.gov, 1 апреля 2019 г., https://tax.utah.gov/sales/ratechanges.

[5] Джошуа Ирвин, «Старшие члены голосуют за повышение налога с продаж», The Daily Northwestern, , 24 сентября 2019 г., https://dailynorthwestern.com/2019/09/24/city/aldermen-vote-to- поднять налог с продаж /.

[6] Бриттани Джейкоб, «Городской совет Мэрион единогласно принимает увеличение налога с продаж и уменьшение налога на имущество», KFVS-TV, 23 сентября 2019 г., https://www.kfvs12.com/2019/09/24/marion -городский-совет-единогласно-принимает-увеличение-налога-с продаж-уменьшение-налога на имущество /.

[7] Терри Л. Джонс и Стив Харди, «Новый налог с продаж Ист-Батон-Руж начинается с понедельника; Ознакомьтесь с ранними планами амбициозных проектов MovEBR », The (Baton Rouge) Advocate , 30 марта 2019 г., https://www.theadvocate.com/baton_rouge/news/article_c6e53086-5232-11e9-a35f-d313e11c123b. html.

[8] Из-за ограничений данных эта ставка не была включена в обновление Midyear 2019.

[9] Джейсон Мортон, «Повышение налога с продаж в Таскалузе ожидается во вторник», The Tuscaloosa News, Sept.28, 2019, https://www.tuscaloosanews.com/news/201/tuscaloosa-sales-tax-increase-coming-tuesday.

[10] Майкл Лайл, «Округ Кларк одобряет повышение налога с продаж в размере 1/8 цента», Nevada Current , , 3 сентября 2019 г., https://www.nevadacurrent.com/2019/09/03/ Кларк-графство-утверждает-повышение-налог с продаж-1-8-цента /.

[11] «Новые местные налоговые юрисдикции штата Айова», Налоговое управление штата Айова, 1 января 2020 г., https://tax.iowa.gov/busshops/local-option-sales-tax/new-iowa-local- вариант-налог-юрисдикции.

[12] «Ставки налога с продаж — общие», Налоговое управление штата Джорджия, январь 2020 г., https://dor.georgia.gov/sales-tax-rates-general.

[13] Мехмет Серкан Тосун и Марк Скидмор, «Трансграничные покупки и налог с продаж: пересмотр закупок продуктов питания в Западной Вирджинии», исследовательский доклад 2005-7, Региональный исследовательский институт, Университет Западной Вирджинии, сентябрь 2005 г., http: //rri.wvu.edu/wp-content/uploads/2012/11/Tosunwp2005-7.pdf. Также Т. Рэндольф Берд, Пола А. Гант и Ричард П.Саба, «Продажи через границу, уклонение от уплаты налогов и налоговая политика штата: применение к алкоголю», Southern Economic Journal 64: 1 (июль 1997 г.), 293-306.

[14] Сьюзан Чендлер, «Налог с продаж», Chicago Tribune , 20 июля 2008 г., http://articles.chicagotribune.com/2008-07-20/business/08071_1_sales-tax-tax-avoidance- налоговый ландшафт.

[15] Артур Вульф, «Непредвиденные последствия выбора государственной политики: экономика долины реки Коннектикут в качестве примера», Northern Economic Consulting, Inc., Ноябрь 2010 г., http://www.documentcloud.org/documents/603373-the-unintended-consequences-of-public-policy.html.

[16] Лен Лазарик, «Поднимите налоги, и они переедут», — говорят избиратели одному делегату », Marylandreporter.com, 3 августа 2011 г., http://marylandreporter.com/2011/08/03/raise-taxes -и-они-двигаются-составляющие-говорят-одному-делегату /.

[17] Для получения списка см. Джаред Вальчак, Скотт Дренкард и Джозеф Бишоп-Хенчман, Государственный индекс налогового климата для бизнеса за 2019 год , Tax Foundation, сентябрь.26 августа 2018 г., https://taxfoundation.org/publications/state-business-tax-climate-index/.

[18] Лиз Мальм и Ричард Бориан, «Как налог с продаж вашего штата учитывает это сине-черное (или бело-золотое) платье?» Налоговый фонд, 27 февраля 2015 г., http://taxfoundation.org/blog/how-does-your-state-sales-tax-see-blue-and-black-or-white-and-gold-dress.

[19] Джастин М. Росс, «Введение в налоговую политику на уровне штатов и местных властей: компромисс между налоговыми инструментами», Центр Mercatus в Университете Джорджа Мейсона, февраль.25, 2014 г., http://mercatus.org/publication/primer-state-and-local-tax-policy-trade-offs-among-tax-instruments.

[20] Для репрезентативного списка см. Jared Walczak, State Business Tax Climate Index , Tax Foundation, 22 октября 2019 г., https://taxfoundation.org/2020-state-business-tax-climate-index /.

[21] Жанель Камменга, Факты и цифры 2019: Каково сравнение вашего штата? Таблица 22, Налоговый фонд, 19 марта 2019 г., https://taxfoundation.org/facts-figures-2019/.

[22] Там же.

Как действуют государственные и местные налоги на доходы физических лиц?

СКОЛЬКО ВЫРУЧКА СОБИРАЕТСЯ ГОСУДАРСТВЕННЫМ И МЕСТНЫМ ПРАВИТЕЛЬСТВОМ ОТ НАЛОГОВ НА ИНДИВИДУАЛЬНЫЙ ПРИБЫЛЬ?

В 2017 году правительства штатов собрали 352 млрд долларов США в виде подоходного налога с физических лиц, или 27 процентов общих доходов штата из собственных источников (таблица 1). Доходы «из собственных источников» не включают межбюджетные трансферты. Органы местного самоуправления, в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании, собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общего дохода из собственных источников.(Бюро переписи включает выручку округа Колумбия в местные итоги.)

Сорок один штат и округ Колумбия взимают налог на доходы физических лиц на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды, а Теннесси — только проценты по облигациям и дивиденды по акциям. (Теннесси постепенно отменяет свой налог и полностью отменит его в 2021 году.) На Аляске, Флориде, Неваде, Южной Дакоте, Техасе, Вашингтоне и Вайоминге нет подоходного налога штата.

В совокупных доходах штата и местных властей Мэриленд больше всего полагался на индивидуальный подоходный налог в 2017 году, при этом на этот налог приходилось 29 процентов доходов из собственных источников.Округ Колумбия и восемь других штатов — Калифорния, Коннектикут, Кентукки, Массачусетс, Миннесота, Нью-Йорк, Орегон и Вирджиния — собрали более 20 процентов собственных доходов от подоходного налога с физических лиц в 2017 году.

Подоходный налог с физических лицв Северной Дакоте принес 4 процента доходов из собственных источников, что является наименьшим показателем среди всех штатов с широким подоходным налогом с физических лиц. В любом другом штате с широким подоходным налогом этот налог обеспечивал не менее 9 процентов общих доходов из собственных источников.Нью-Гэмпшир и Теннесси собрали около 1% доходов из собственных источников за счет гораздо более ограниченного индивидуального подоходного налога.

Местные органы власти взимают собственные индивидуальные подоходные налоги в 13 штатах. В населенных пунктах Индианы, Айовы, Мэриленда и Нью-Йорка взимается индивидуальный подоходный налог, который совпадает с налогом штата. То есть местные налогоплательщики в этих штатах подают местный налог в свою налоговую декларацию штата и получают вычеты штата и освобождения от уплаты местного налога.В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

Между тем, населенные пункты в Алабаме, Делавэре, Канзасе, Кентукки, Миссури, Огайо, Орегоне и Пенсильвании взимают налог на прибыль или фонд заработной платы. Эти налоги отделены от государственного подоходного налога. Налоги на заработную плату и заработную плату обычно рассчитываются как процент от заработной платы, удерживаемой работодателем (хотя и оплачиваемой работником) и выплачиваемой физическими лицами, работающими в налоговой местности, даже если это лицо проживает в другом городе или штате без налога.Отдельно в Канзасе облагаются налогом только проценты и дивиденды (не заработная плата).

В 2017 году индивидуальные подоходные налоги в процентах от местных доходов из собственных источников варьировались от менее 1 процента в Канзасе и Орегоне до 26 процентов в Мэриленде. Местные органы власти в Кентукки, Огайо и Пенсильвании также собрали более 10 процентов собственных доходов от подоходного налога (или налога на заработную плату) в 2017 году.

КАКИЕ ДОХОДЫ ОБОЛАГАЮТСЯ НАЛОГОМ?

База индивидуального подоходного налога в большинстве штатов аналогична федеральной налоговой базе.Большинство штатов начинают с федерального скорректированного валового дохода, но некоторые начинают с федерального налогооблагаемого дохода. В качестве альтернативы несколько штатов используют собственное определение дохода, но даже эти штаты в значительной степени полагаются на федеральные правила при установлении своей налоговой базы.

Однако даже штаты, которые начинают с федеральной налоговой базы, часто применяют разные правила для определенных видов доходов. Например, в отличие от федерального правительства, штаты часто облагают налогом проценты по муниципальным облигациям по ценным бумагам, выпущенным за пределами этого штата.Во многих штатах разрешено полное или частичное освобождение от пенсионного дохода. И в большинстве штатов, но не во всех, требуется, чтобы налогоплательщики, которые перечисляют свои федеральные налоговые вычеты и претендуют на вычеты по налогам на прибыль штата и местным налогам, добавляли этот вычет в свою налоговую декларацию штата.

КАК СТАВКИ НАЛОГОВОГО НАЛОГА НА ИНДИВИДУАЛЬНЫЙ ДОХОД РАЗЛИЧАЮТСЯ В РАЗЛИЧНЫХ ШТАТАХ?

Большинство государственных подоходных налогов довольно плоские, даже в тех штатах, которые применяют дифференцированные ставки. Девять штатов устанавливают единую налоговую ставку для всех доходов, а на Гавайях больше всего с 12 налоговыми категориями и ставками.Максимальные предельные ставки подоходного налога штата в 2020 году варьировались от 2,9 процента в Северной Дакоте до 13,3 процента в Калифорнии, включая надбавку в размере 1 процента на доходы свыше 1 миллиона долларов (диаграмма 2).

В некоторых штатах с несколькими налоговыми категориями верхняя налоговая категория часто начинается с низкого уровня налогооблагаемого дохода. В Алабаме, например, есть три ставки, но верхняя налоговая категория применяется к налогооблагаемому доходу свыше 3000 долларов, что делает его, по сути, фиксированным налогом. В других штатах разница между самой низкой и самой высокой налоговой ставкой невелика: например, около 2 процентных пунктов в Аризоне и Миссисипи.

В то время как большинство штатов в 1980-х годах последовали примеру федерального правительства в сокращении количества групп подоходного налога, с тех пор некоторые из них увеличили количество ставок. Калифорния и Нью-Йорк ввели новые скобки (часто называемые «налогами миллионеров») для налогоплательщиков с высокими доходами. Калифорния утвердила налог для миллионеров в 2004 году, который добавляет 1 процентный пункт к ставке, применяемой к доходам свыше 1 миллиона долларов, и дополнительно увеличил структуру прогрессивных скобок с помощью еще одной меры голосования в 2012 году.Точно так же максимальная ставка налога в Нью-Йорке в размере 8,82 процента применяется к доходам свыше 1 миллиона долларов.

В начале 2020 года максимальные ставки подоходного налога в Калифорнии, Гавайях, Нью-Джерси, Миннесоте и Орегоне превышали 9 процентов, а в еще шести штатах и округе Колумбия самые высокие ставки подоходного налога были на уровне 7 процентов или выше.

КАК ГОСУДАРСТВА ПРИБЫЛИ И УБЫТКИ НАЛОГОВОГО КАПИТАЛА?

В пяти штатах и округе Колумбия к приросту капитала и убыткам относятся так же, как и в соответствии с федеральным законом.Они облагают налогом весь реализованный прирост капитала, позволяют вычесть до 3000 долларов чистых капитальных убытков и разрешают налогоплательщикам переносить неиспользованные капитальные убытки на последующие годы.

В других штатах предусмотрены исключения и вычеты, выходящие за рамки федеральных правил. Нью-Гэмпшир полностью освобождает от налога на прирост капитала, а Теннесси облагает налогом только прирост капитала от продажи паев паевых инвестиционных фондов. Аризона освобождает от налога 25 процентов долгосрочного прироста капитала, а Нью-Мексико освобождает от налога 50 процентов. Массачусетс имеет свою собственную систему налогообложения прироста капитала, а на Гавайях действует альтернативный налог на прирост капитала.Пенсильвания и Алабама позволяют вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не позволяет вычитать убытки из обычного дохода.

Остальные указывают, что налоговый доход обычно соответствует федеральному режиму прироста капитала, за исключением различных исключений и вычетов для конкретных штатов.

Большинство штатов облагают налогом прирост капитала по той же ставке, что и обычный доход, в то время как федеральное правительство устанавливает льготную ставку.

КАК ГОСУДАРСТВЕННЫЙ НАЛОГОВЫЙ ДОХОД, ЗАРАБАТЫВАЕМЫЙ В ДРУГИХ ЮРИСДИКЦИЯХ?

Подоходный налог штата обычно взимается штатом, в котором получен доход, а не штатом, в котором он проживает.Некоторые штаты, однако, заключили соглашения о взаимности с другими штатами, которые позволяют облагать налогом внешний доход в государстве проживания. Например, взаимное соглашение Мэриленда с округом Колумбия позволяет Мэриленду облагать налогом доход, полученный в округе резидентом Мэриленда. По состоянию на 2010 год 15 штатов и округ Колумбия заключили соглашения о взаимности с конкретными штатами. Как правило, это государства с крупными работодателями, близкими к границе, и большими пригородными потоками в обоих направлениях.

Государственные и местные налоги

С самого начала нашей истории штаты сохраняли за собой право взимать налоги. Федеральное правительство всегда признавало это право. Когда была принята наша Конституция, федеральному правительству было предоставлено право взимать налоги. Однако штаты сохранили за собой право взимать любые налоги, кроме тех, которые явно запрещены Конституцией Соединенных Штатов и конституцией их собственного штата.

Сегодня штаты получают необходимые доходы для поддержания своих правительств за счет сбора налогов, сборов и лицензий.Федеральное правительство также предоставляет деньги 50 штатам. За счет доходов, которые штаты получают от федерального правительства, налогов, лицензий и сборов, они предоставляют своим гражданам общественные услуги. Примерами этих государственных услуг являются государственные школы, охрана полиции, медицинские и социальные пособия, а также деятельность правительства штата.

Среди распространенных видов налогов, взимаемых во многих штатах, — подоходный налог с населения, корпоративный подоходный налог, налог с продаж и налог на недвижимое имущество.На протяжении 1930-х и 1940-х годов во многих штатах были введены подоходный налог с населения и налог с продаж, поскольку для финансирования государственных услуг требовались дополнительные доходы.

Однако налог на недвижимость имеет долгую историю. В 1646 году колония Массачусетского залива начала облагать налогом поселенцев, владевших собственностью. После обретения независимости многие штаты начали налогообложение собственности. Со временем местные общины взяли на себя право налогообложения собственности. Сегодня налог на имущество обычно уплачивается местному правительству, школьному округу, правительству округа или водному округу, но не штату.

Подоходный налог с населения

Сегодня большинство штатов требует, чтобы их резиденты платили подоходный налог с населения. В этих штатах обычно используется один из двух методов определения подоходного налога. Эти два метода — дифференцированный подоходный налог и фиксированная ставка подоходного налога, и оба метода сначала требуют от налогоплательщика расчета своего налогооблагаемого дохода.

Государственный налог с продаж

Налог с поставщика

Система налогообложения поставщиков облагает налогом лицо, ведущее бизнес.Этот налог вводится некоторыми штатами, потому что они считают, что заниматься бизнесом — это привилегия человека. Налог зависит от количества проданных товаров. Например, если у вас есть музыкальный магазин, ваш штат облагает вас налогом за право продавать записи публике. Сумма уплаченного вами налога будет зависеть от того, сколько записей вы продали.

Потребительский налог

Система потребительского налога облагает налогом розничную продажу. Продавец в магазине взимает налог с покупателя, а затем отправляет налоги государству.Например, если вы купили альбом, вы должны заплатить налог в дополнение к цене записи.

Комбинация

Комбинированная система «поставщик-потребитель» облагает налогом продавца (владельца хранилища записей), который затем обязан передать налог потребителю (лицу, которое покупает запись). С точки зрения потребителя, комбинированный налог с продаж между продавцом и потребителем идентичен налогу с продаж. Потребитель платит налог в дополнение к продажной цене.

Налог с продаж, регрессивный налог

Все штаты, применяющие налог с продаж, имеют установленную ставку.Эта установленная ставка может вызвать проблемы. Все люди, независимо от того, сколько денег они зарабатывают, платят одинаковый процент налога. Такой налог называется регрессивным налогом, потому что люди с меньшими доходами платят больший процент своих денег в систему налога с продаж, чем люди с более высокими доходами. Однако, поскольку все мы пользуемся государственными услугами, такими как государственные автомагистрали, государственные государственные школы и государственные медицинские учреждения, все должны платить налог за использование этих услуг.

Исключения и исключения

Чтобы помочь тем группам, на которых отрицательно сказывается регрессивный налог с продаж, штаты, взимающие налог с продаж, часто используют исключения.Исключения из налога с продаж часто включают продукты питания, одежду, лекарства, газеты и коммунальные услуги. Например, поскольку еда является необходимостью, некоторые штаты не облагают ее налогом.

Кроме того, некоторые группы часто освобождаются от уплаты налога с продаж. Благотворительные, религиозные и образовательные группы часто освобождаются от уплаты налога с продаж при определенных обстоятельствах. Большая часть налоговых поступлений штата идет на образование, деятельность правительства штата и общественное благосостояние. Из-за этого многие штаты считают налог с продаж самым важным налогом, который они взимают.

Налог на использование

Помимо налога с продаж, во многих штатах также существует налог на использование. Налог на использование очень похож на налог с продаж и взимается за хранение, использование или покупку личного имущества, которое не покрывается налогом с продаж. Обычно он применяется к сделкам по аренде или аренде или к крупным товарам, приобретенным за пределами штата, например, к автомобилям.

Налог на имущество

В каждом из 50 штатов есть разные определения собственности, подлежащей налогообложению.Некоторые штаты позволяют местным общинам облагать налогом недвижимость. Недвижимость состоит из земли и предметов, которые постоянно привязаны к ней. Примерами недвижимости являются дома, фабрики, причалы и кондоминиумы. Другие штаты также разрешают местным органам власти облагать налогом личную собственность. Личная собственность — это собственность, которая не является недвижимой собственностью. Примеры личного имущества: лодки, автомобили, ювелирные изделия, самолеты, компьютер, оборудование, инструменты и мебель.

Прочие государственные пошлины

Налог на топливо

Каждый штат облагает налогом жидкое топливо на бензин и дизельное топливо, купленные в штате.Чаще всего налог на бензин и дизельное топливо представляет собой налог в центах за галлон. Ставки налога варьируются от штата к штату, но концепция остается той же. Налоги на жидкое топливо взимает дистрибьютор. Затем дистрибьютор должен представить налоговые поступления правительству штата.

Налоги на жидкое топливо — это налоги пользователей. Налог с пользователей платят те люди, которые получат наибольшую выгоду от услуг, за которые они платят. Поскольку для строительства и содержания автомагистралей и дорог требуются деньги, идея состоит в том, что водители, использующие государственные автомагистрали, должны оплачивать их за счет налогов.

Как и в случае с другими государственными налогами, определенные группы освобождены от уплаты налога на потребление бензина. Например, добровольные пожарные компании и государственные учреждения часто освобождаются от уплаты налогов на газ. Налоги на бензин часто возвращаются фермерам за бензин, использованный в их фермерских хозяйствах.

Налог на наследство и налог на имущество

Налог на наследство — это налог, взимаемый при передаче собственности после смерти владельца. Согласно системе налога на наследство, налогоплательщик должен уплатить налог.Как и в случае государственной системы подоходного налога с населения, налог на наследство будет определяться методом фиксированной ставки или методом дифференцированной ставки. В большинстве штатов взимается налог на наследство.

Налог на наследство отличается от налога на наследство тем, что налог на наследство взимается со всего имущества физического лица. Федеральное правительство и некоторые штаты используют систему налогообложения наследства.

Корпоративный подоходный налог

В большинстве штатов введен корпоративный подоходный налог, в соответствии с которым корпорации подлежат обложению подоходным налогом так же, как и физические лица.Как и в системах подоходного налога с физических лиц штата, в системе налогообложения доходов корпораций штата в одних штатах используется дифференцированный метод, а в других — метод фиксированной ставки. Некоторые штаты намеренно удерживают ставки налога на прибыль корпораций ниже, чем в других штатах, как часть стимулов для ведения бизнеса. Эти стимулы также включают определенные налоговые льготы. Они предназначены для привлечения новых предприятий в эти государства.

НАСРА

Налоги представляют собой самый крупный источник доходов для государственных и местных органов власти.Дополнительные источники доходов государственных и местных органов власти включают межбюджетные трансферты от федерального правительства или от штата к местным органам власти, выборочные налоги с продаж и прямые сборы за коммунальные услуги, лицензии или юридические лица, такие как высшие учебные заведения и страховые фонды. С 1996 года правительства штатов и местные органы власти получали примерно 45 процентов доходов от налогов, 18 процентов доходов от федерального правительства и примерно 25 процентов от платы за обслуживание и коммунальные услуги.

Государственные и местные органы власти собирают налоговые поступления из трех основных источников: подоходного налога, налога с продаж и налога на имущество. Подоходный налог и налог с продаж составляют большую часть совокупных налоговых поступлений штата, в то время как налоги на имущество являются крупнейшим источником налоговых поступлений для местных органов власти, включая школьные округа. Налоговые поступления колеблются в зависимости от изменений экономических условий и налоговой политики.

Поступления от государственных и местных налогов с разбивкой по источникам, 1992-2010 гг.

Источник: U.Бюро переписи населения и Государственный институт Рокфеллера, составлено NASRA

Зависимость государственных и местных органов власти от налоговых поступлений варьируется: от 70 до 75 процентов налоговых поступлений местных органов власти, включая доходы школьных округов, поступают от налогов на собственность. Большая часть налоговых поступлений штата поступает от налогов с продаж и подоходного налога. Поступления от этих различных налоговых сборов различаются, и каждый из этих источников дохода обычно по-разному реагирует на изменение экономических условий. Поступления от подоходного налога с продаж и индивидуального и корпоративного подоходного налога, которые отражают краткосрочную деятельность потребителей, работников и фирм, как правило, более быстро реагируют на спады, в то время как изменения в доходах от налога на имущество имеют тенденцию отставать из-за различий в сроках реализации недвижимости. оценки, налоговая оценка и сборы.

Поступления от налога с продаж и налога на прибыль сильно коррелированы, о чем свидетельствует их соответствующий рост или снижение в периоды экономического роста или спада, соответственно. Поступления от налога с продаж менее чувствительны к экономическим условиям в значительной степени из-за налогово-бюджетной и денежно-кредитной политики (то есть предоставления пособий по безработице и изменения налогов и процентных ставок), направленной на увеличение или замедление расходов в соответствии с более широкими макроэкономическими целями.

Относительное изменение скользящего среднего за четыре квартала с поправкой на инфляцию

налоговые поступления в государственные и местные органы власти с разбивкой по источникам, 1997-2020 гг. Источник: U.С. Бюро переписи, Государственный институт Рокфеллера,

Данные по инфляции получены из Федерального резервного банка Миннеаполиса, .

См. Также

52.229-4 Федеральные, государственные и местные налоги (корректировки на уровне штата и местного уровня).

Как предписано в 29.401-3, включить следующий пункт:

Федеральные, государственные и местные налоги (с корректировками на уровне штата и на местном уровне (февраль 2013 г.))

(а) Как используется в данном пункте —

Налог после уплаты налогов означает любой новый или увеличенный федеральный, государственный или местный налог или пошлину, или налог, который был исключен в дату заключения контракта, но исключение которого было позже отменено или сумма освобождения уменьшена в течение периода действия контракта, кроме освобожденные от налога на операции или имущество, охватываемые настоящим контрактом, которые Подрядчик обязан уплатить или нести в результате законодательных, судебных или административных действий, вступающих в силу после даты контракта.

Налог после освобождения от уплаты налогов означает любую сумму федерального, государственного или местного налога или пошлины, кроме освобожденного налога, который в противном случае подлежал бы уплате по операциям или имуществу, охватываемым настоящим контрактом, но который Подрядчик не требуется. платить или нести, или за которые Подрядчик получает возмещение или возврат в результате законодательных, судебных или административных действий, вступающих в силу после даты контракта.

Все применимые федеральные, государственные и местные налоги и сборы означают все налоги и сборы, действующие на дату контракта, которые налоговый орган взимает и взимает со сделок или собственности, охватываемых этим контрактом.

Дата контракта означает дату вступления в силу этого контракта и, для любого изменения этого контракта, дату вступления в силу изменения.