Фигуры разворота тренда: Фигуры Разворота Тренда — ВСЕ Секреты (Точных) Входов!

Основы технического анализа — Урок №3. Графический анализ: разворот и

Определение окончания тренда. Модели разворота.

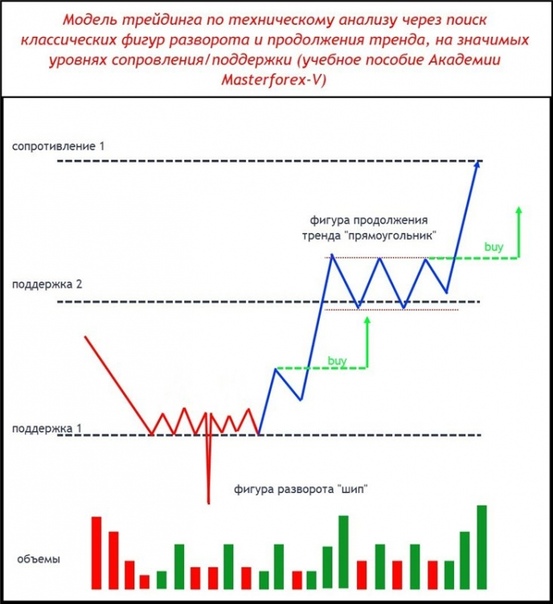

Описание поведения тренда является основной задачей технического анализа.

Эта задача ставит два глобальных вопроса: как определить окончание тренда и как определить его продолжение. Частично ответ на этот вопрос дает работа с поддержкой и сопротивлением, а вторым способом является работа с графическими моделями разворота и продолжения тренда.

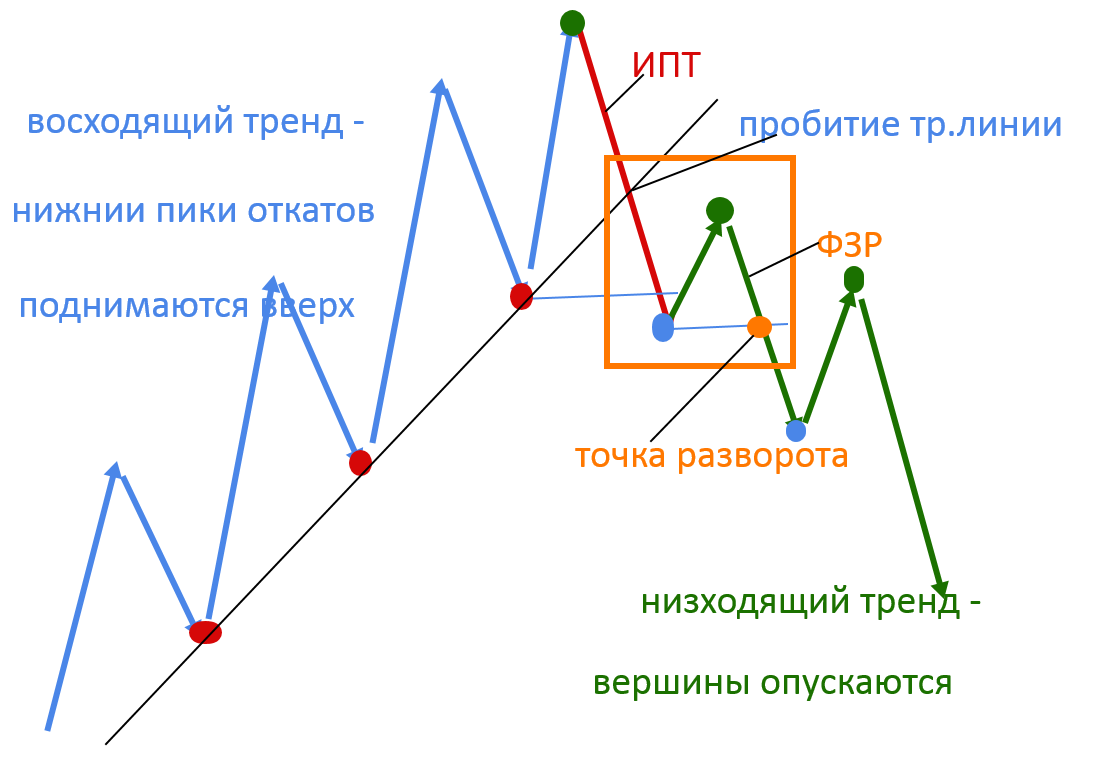

Предвестниками разворота тренда являются следующие сигналы:

- Пробой линий трендового канала

- Чередование высоких и низких экстремумов

- Противоречия ценового графика и объема торгов

- Появление на графике разворотных моделей графического анализа

При этом второй и третий сигналы могут считаться только дополнительными сигналами разворота тенденции. Основными разворотными сигналами являются первый и четвертый.

Модели разворота – это фигуры графического анализа.

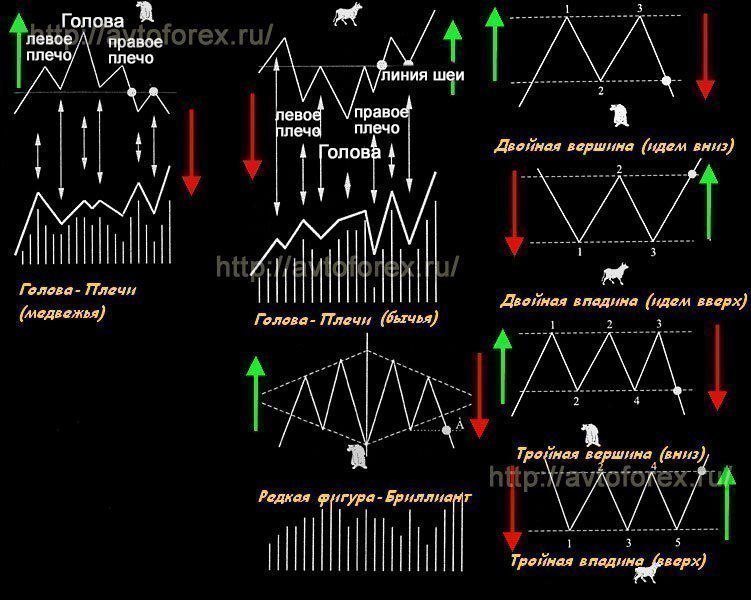

Можно выделить три основных группы актуальных моделей разворота тренда:

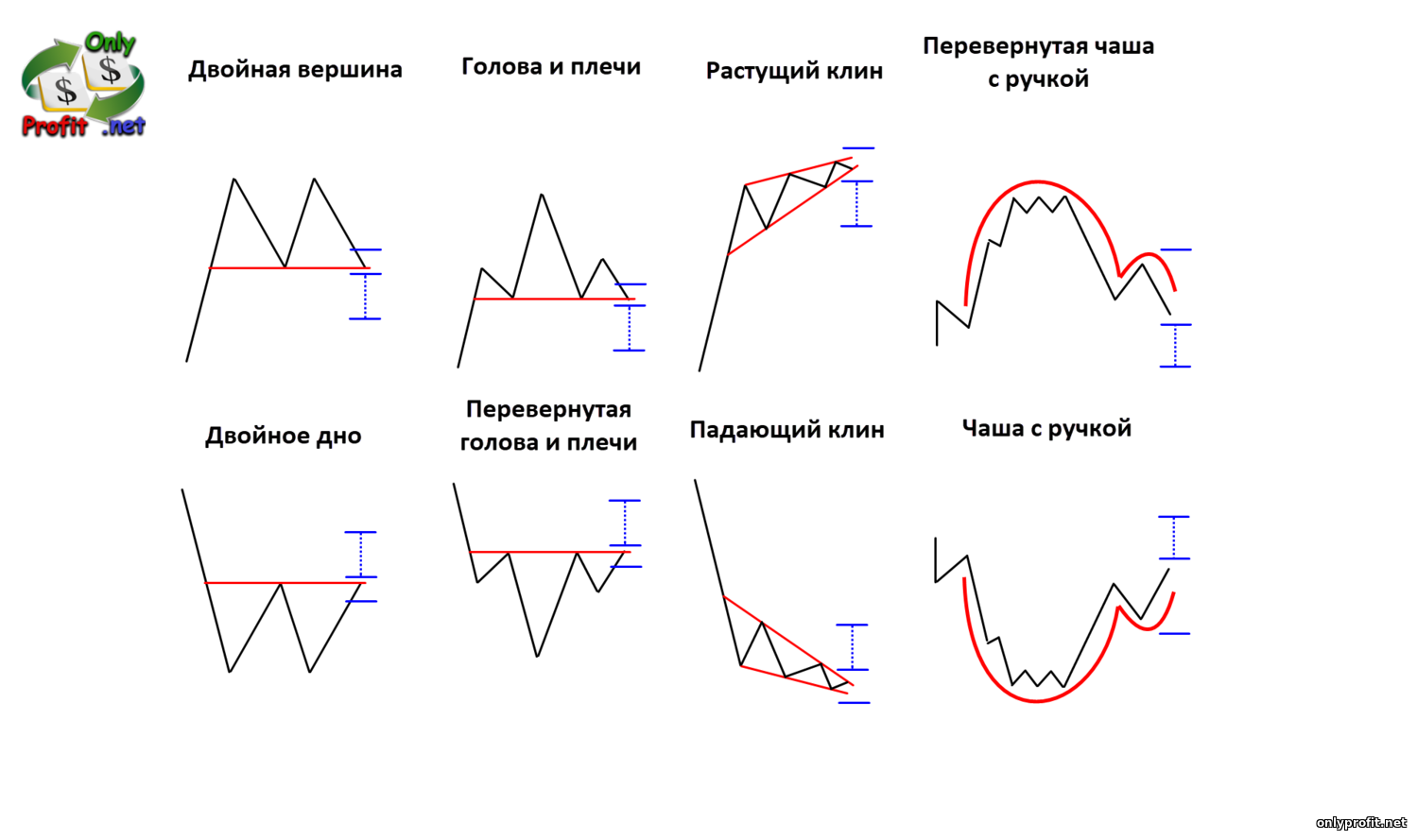

- Двойная вершина (или двойное дно)

- Тройная вершина (или тройное дно)

- Голова и плечи (или перевернутая голова и плечи)

Работая с моделями разворота тренда, важно помнить, что:

- Модели или фигуры разворота – это движения цен, противоречащие действующей тенденции

- Они приобретают значение только после выраженного трендового движения. На боковом рынке разворотные модели не отрабатываются

- Эти модели могут использоваться для улучшения цены закрытия или открытия позиции, противоположной действующему тренду

Все перечисленные разворотные модели похожи друг на друга с точки зрения поведения рынка в рамках их формирования.

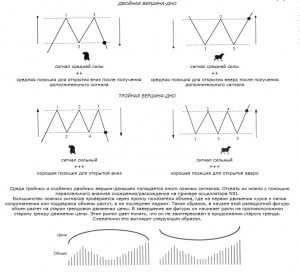

Двойная вершина – это фигура завершения и разворота растущего тренда.

Как это выглядит:

В рамках растущего тренда цена достигает очередного локального максимума и корректируется к очередному локальному минимуму. После коррекции рост продолжается приблизительно до уровня предыдущего максимума, а после его достижения цена снова разворачивается, и доходит до уровня предыдущего минимума. В случае пробоя этого уровня, фигура двойная вершина считается сформированной и после пробоя начинается движение, противоположное действующему тренду.

Для падающего тренда вместо двойной вершины формируется противоположная ей фигура – двойное дно, с теми же принципами формирования и правилами отработки.

Основные правила формирования и отработки двойной вершины (двойного дна):

- Фигура считается сформированной только после пробоя линии основания фигуры – уровня поддержки, проведенного по локальному минимуму между двумя вершинами.

- Подтверждение пробоя объемом (рост объема в момент пробоя уровня) усиливает сигнал на совершение сделки, поданный фигурой.

- После пробоя линии основания цена с наибольшей вероятностью достигнет минимальной цели движения, равной расстоянию от вершины до линии основания, отложенному от точки пробоя в направлении движения цены.

В соответствии с данными правилами можно сформировать принципы торговли при формировании на графике двойной вершины(двойного дна):

- Открытие позиции при пробое линии основания фигуры, подтвержденном объемом – в направлении пробоя

- Стоп-приказ на обратный пробой линии основания по стандартным правилам выставления стоп-приказов для торговли по уровням поддержки или сопротивления

- Take-profit на уровне минимальной цели движения фигуры

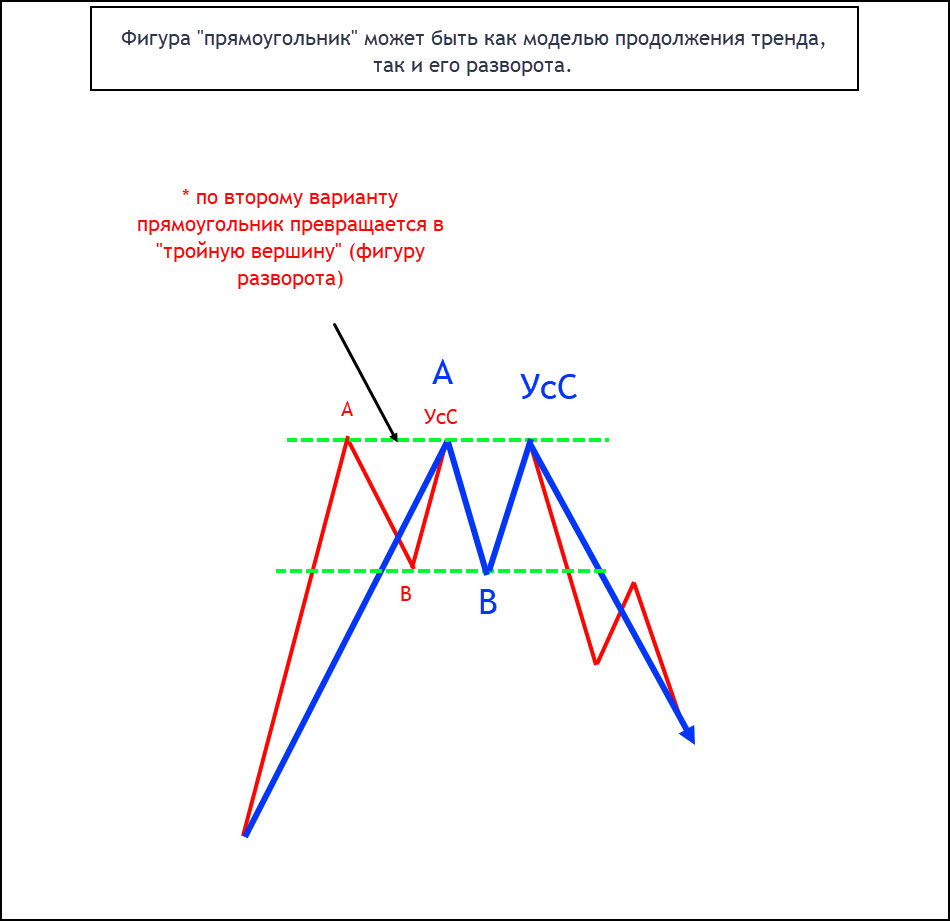

Тройная вершина – менее распространенная разновидность двойной вершины: после достижения второго локального максимума фигуры и разворота от него цена не пробивает линию основания, а отражается от нее, снова делает неудачную попытку тестирования локального максимума, после которой следует пробой линии основания и движение вниз.

Тройное дно – обратная тройной вершине фигура, возникающая на падающем тренде.

Правила формирования и отработки, а также принципы торговли по этой фигуре полностью идентичны правилам, описанным для двойной вершины.

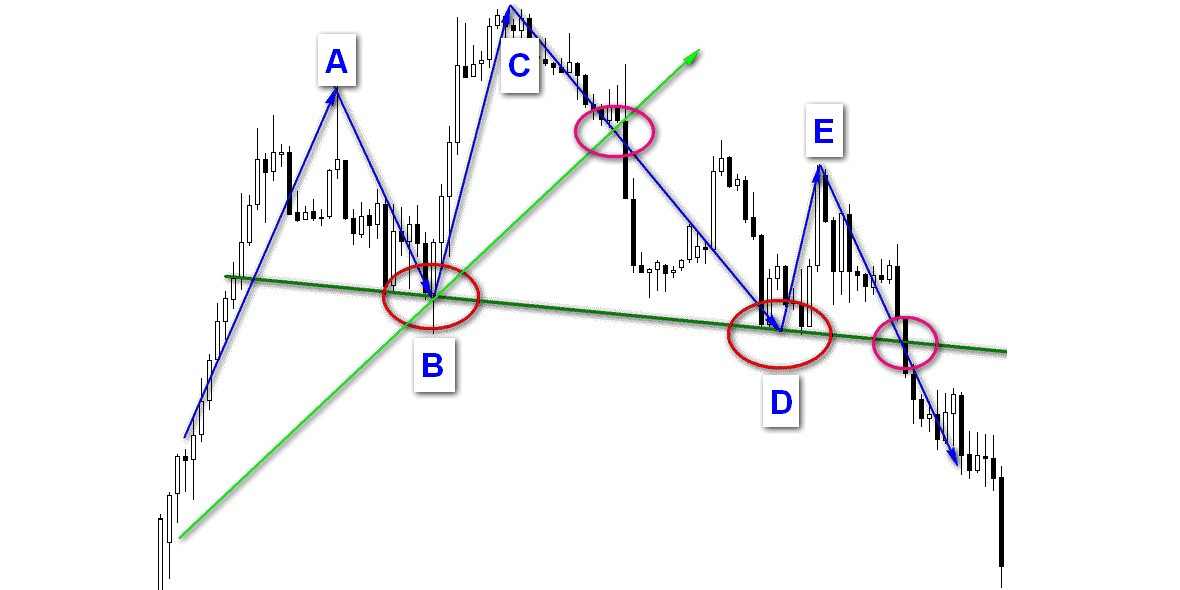

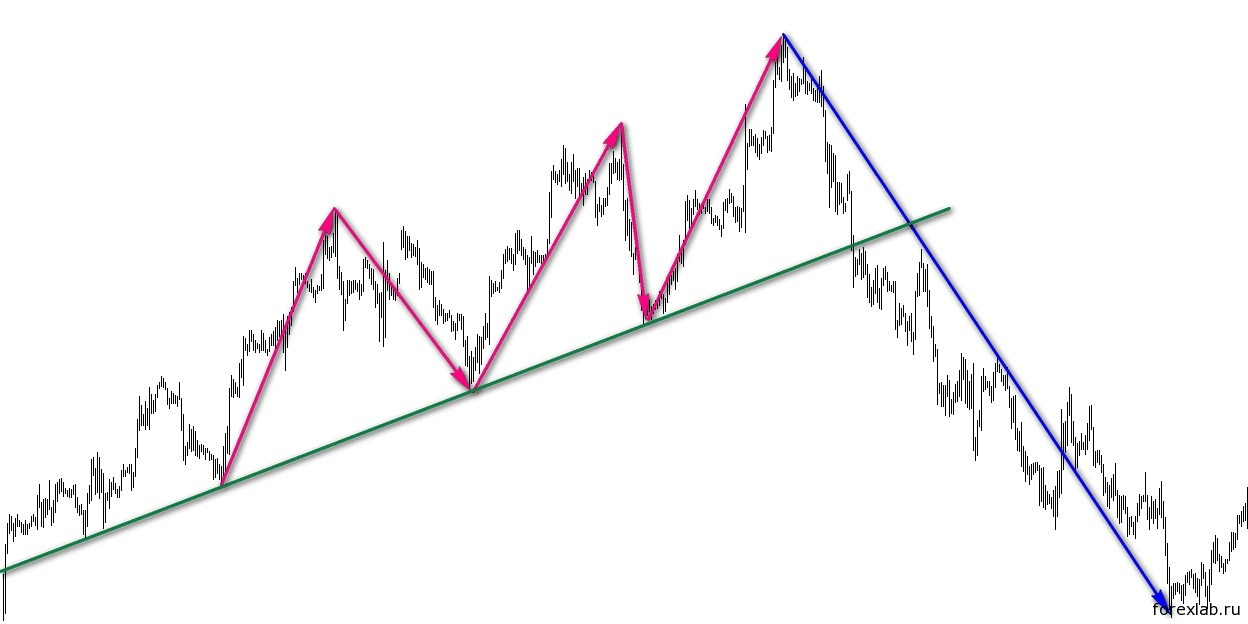

Голова и плечи – это разворотная фигура, возникающая на растущем тренде. Ее также можно назвать разновидностью тройной вершины. Разница между этими фигурами заключается в том, что для тройной вершины локальные экстремумы (как минимумы, так и максимумы) находятся примерно на одном и том же ценовом уровне, а у фигуры Голова и плечи первый и третий максимум (правое и левое плечо) расположены примерно на одном уровне, а второй (голова) возвышается над ними.

Фигура формируется и отрабатывается следующим образом. На растущем тренде, после достижения двух последовательных локальных максимумов, последний из которых выше первого, рынок корректируется и делает попытку продолжить рост, которая приводит к достижению третьего локального максимума, находящегося приблизительно на уровне первого. На графике возникает фигура, похожая на очертания головы с плечами. Локальные минимумы между 1-2 и 2-3 максимумом соединяются наклонной линией (аналог линии поддержки, проведенной между двумя соседними минимумами), являющейся линией шеи фигуры. После формирования третьего максимума (правого плеча) рынок корректируется, пробивает линию шеи, после чего происходит разворот действующего тренда.

На графике возникает фигура, похожая на очертания головы с плечами. Локальные минимумы между 1-2 и 2-3 максимумом соединяются наклонной линией (аналог линии поддержки, проведенной между двумя соседними минимумами), являющейся линией шеи фигуры. После формирования третьего максимума (правого плеча) рынок корректируется, пробивает линию шеи, после чего происходит разворот действующего тренда.

Как и двойная (тройная) вершина, голова и плечи имеет минимальную цель движения, равную отложенному от точки пробоя линии шеи расстоянию между линией шеи и самой высокой точкой головы.

На падающем тренде формируется фигура перевернутая голова и плечи.

Основные правила формирования и отработки фигуры голова и плечи:

- Фигура считается сформированной только после пробоя линии шеи – линии поддержки, соединяющей два локальных минимума внутри фигуры.

- Подтверждение пробоя объемом (рост объема в момент пробоя линии) усиливает сигнал на совершение сделки.

- После пробоя линии основания цена с наибольшей вероятностью достигнет минимальной цели движения.

В соответствии с данными правилами принципы торговли при формировании на графике фигуры Голова и плечи могут быть следующими:

- Открытие позиции при пробое линии шеи, подтвержденном объемом – в направлении пробоя

- Стоп-приказ на обратный пробой линии основания – над правым плечом фигуры

- Take-profit на уровне минимальной цели движения фигуры

Для фигуры перевернутая голова и плечи действуют все те же правила в зеркальном отражении.

В целом фигуры разворота демонстрируют неспособность рынка преодолеть какой-либо псхиологически важный уровень поддержки или сопротивления. Подобные уровни часто можно увидеть на графике заранее, поэтому очень важно найти баланс между желанием открыть позицию по выгодным ценам (на пике второй или третьей вершины) и стремлением минимизировать риски (дождаться пробоя линии основания или шеи).

Для открытия позиций лучше использовать более сильные сигналы (пробой линий и окончательное формирование фигуры), однако ранее открытые на тренд позиции могут быть закрыты и после очередной неудачной попытки протестировать локальный экстремум (на пике второй или третьей вершины, не дожидаясь коррекции к линии основания).

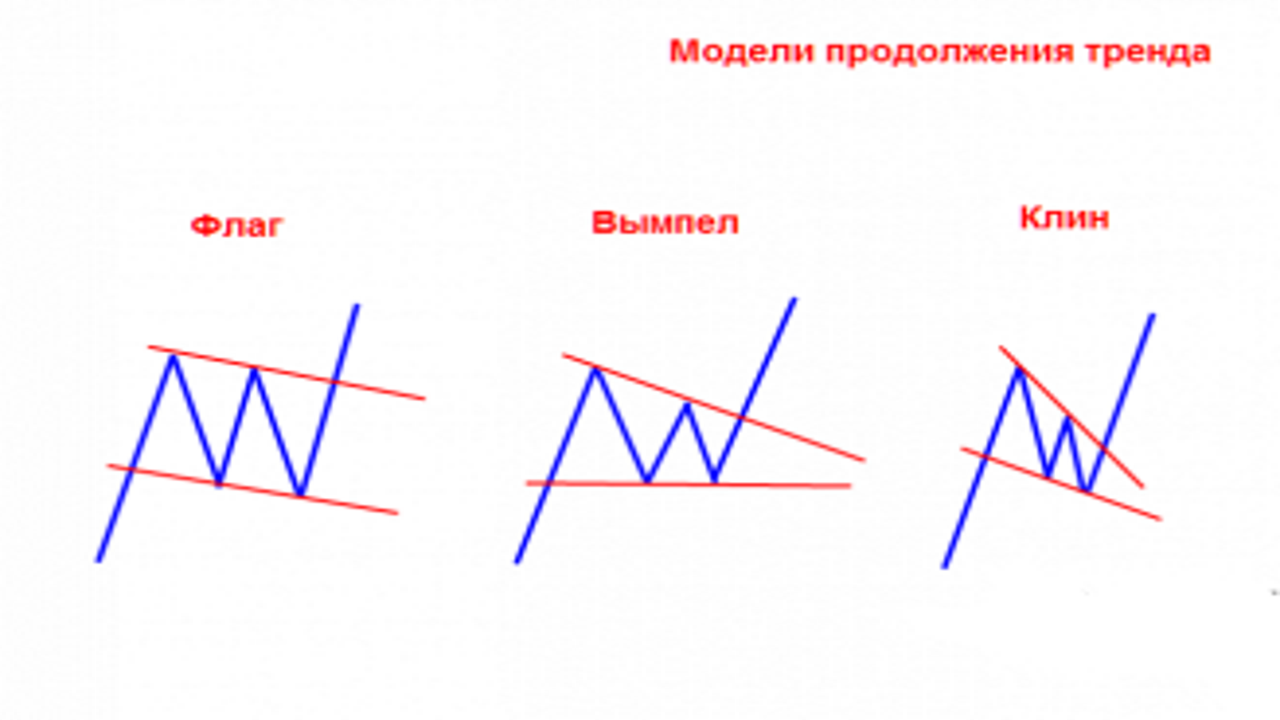

Определение продолжения тренда. Модели продолжения.

Сигналами продолжения тренда являются следующие:

- Отражение от линий трендового канала (стабильное нахождение внутри канала)

- Последовательное возрастание (убывание) экстремумов

- Подтверждение основной тенденции объемом

- Появление на графике моделей продолжения тенденции

Наиболее важными из перечисленных являются сигналы 1, 2 и 4, сигнал 3 может рассматриваться только как дополнительный.

Модели продолжения – фигуры консолидации цен в рамках действующего тренда, временная передышка перед продолжением основного движения.

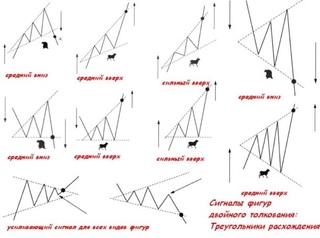

К основным моделям продолжения относятся:

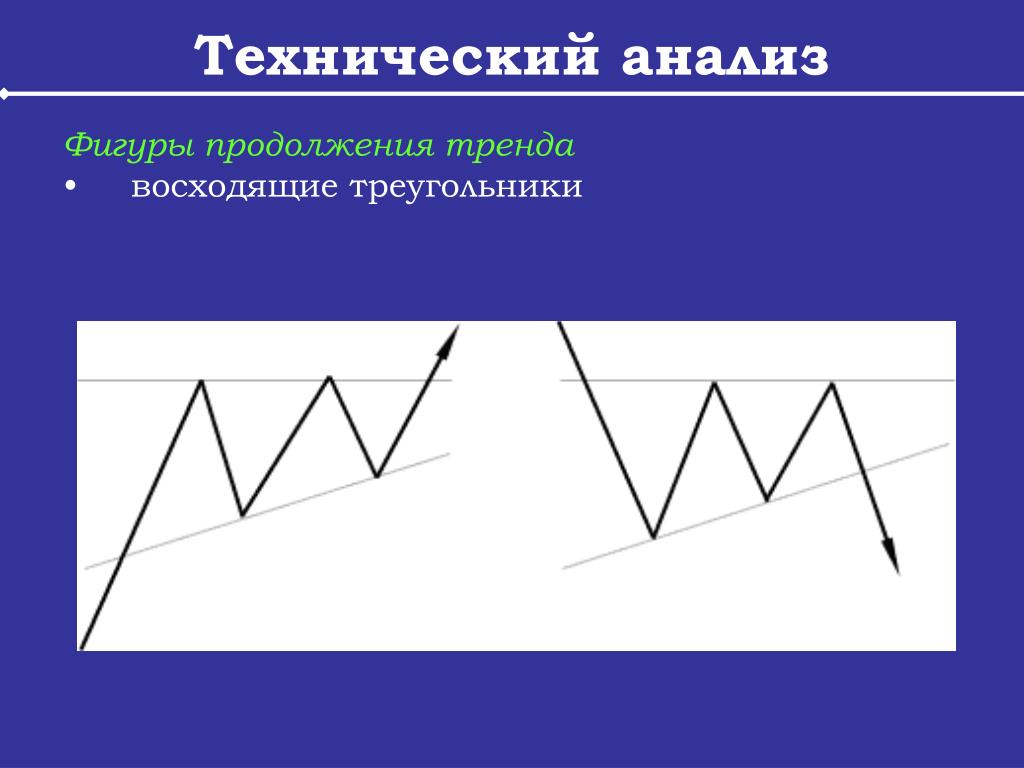

- Треугольник

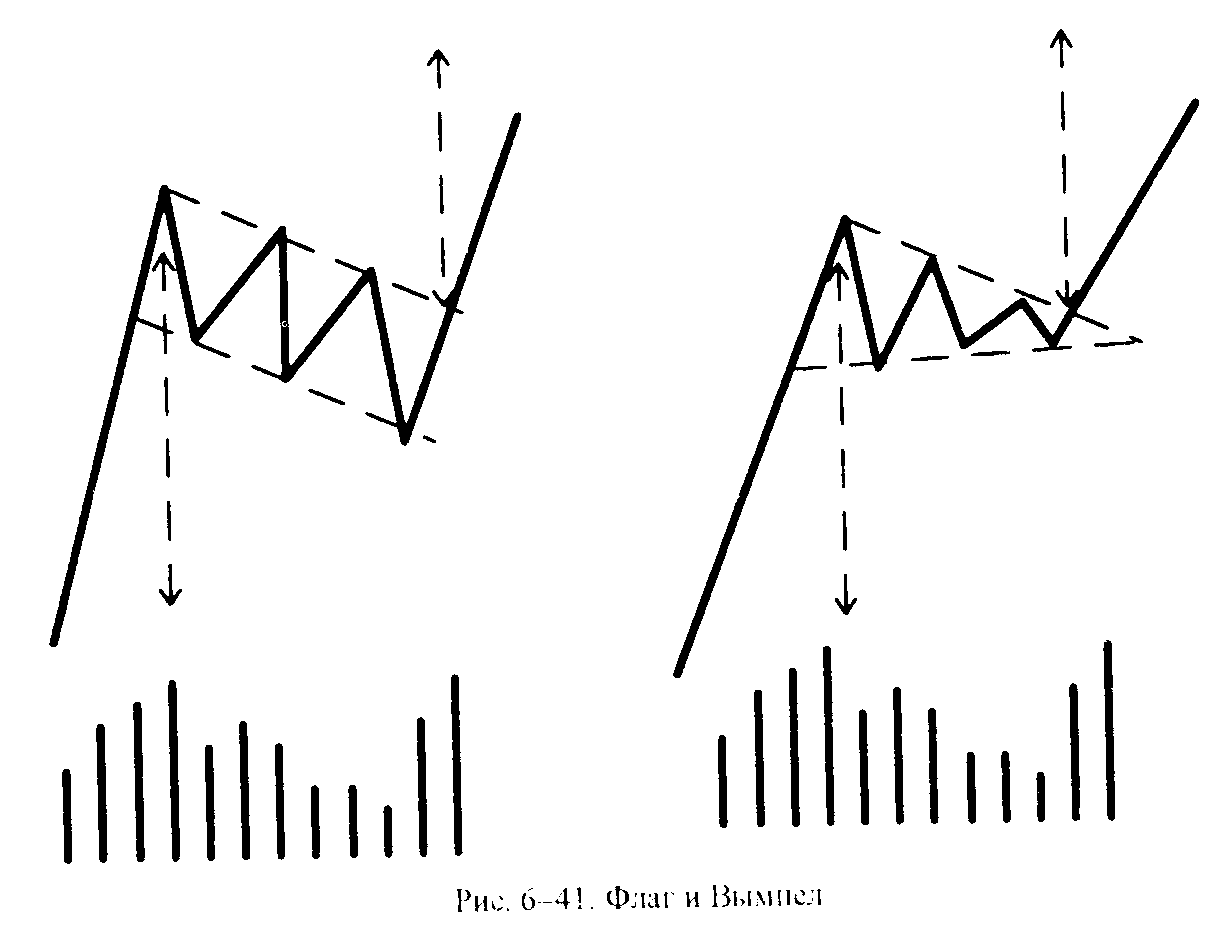

- Вымпел

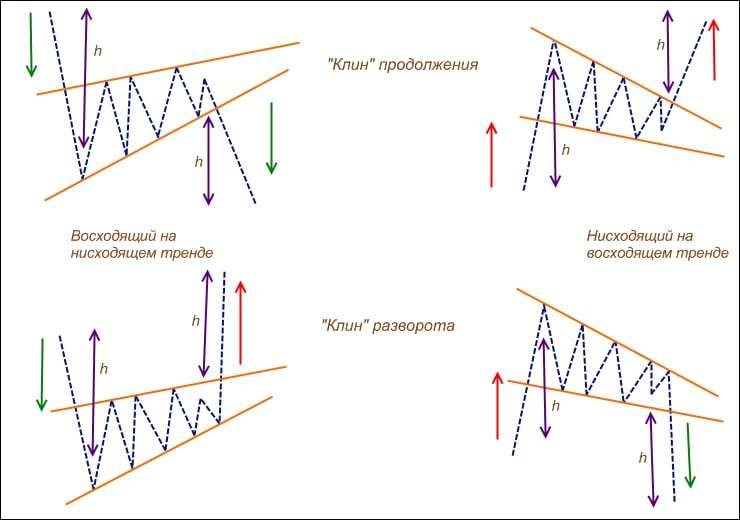

- Клин

- Флаг

Работая с моделями продолжения, важно помнить, что:

- Все фигуры продолжения тренда – это участки временной консолидации цен перед продолжением основного трендового движения.

- Фигуры продолжения возникают на графике в силу того, что основное трендовое движение всегда чередуется с фазами коррекции.

Треугольник – участок временной ценовой консолидации, для которого характерно следующее ценовое поведение (на примере растущего тренда): после достижения очередного локального максимума рынок корректируется, следующий локальный максимум не превышает уровень предыдущего, а следующая коррекция завершается на более высоком уровне, чем предыдущий и так далее. В результате, если соединить локальные максимумы и локальные минимумы линиями поддержки и сопротивления, то они образуют треугольник или одну из его разновидностей.

Треугольник является долгосрочной фигурой. Он формируется на протяжении периода от 3 месяцев до 2 лет и может быть построен только на недельном или дневном графике. Треугольник может быть равносторонним (две сходящиеся линии) или прямоугольным (одна сторона наклонная линия, другая – горизонтальная). Внутри треугольника цена как правило проходит до ¾ его площади и касается обеих сторон треугольника в общей сложности 5 раз, после чего пробивает одну из сторон (как правило – совпадающую с направлением текущего тренда), и трендовое движение продолжается.

Треугольник считается сформированным только после того, как цена вышла из него, пробив одну из сторон – до тех пор, пока этого не произошло, торговать по сигналам треугольника преждевременно. Для треугольника так же, как для моделей разворота, существует уровень минимальной цели движения, равный максимальной высоте треугольника, отложенной в направлении движения цены от точки пробоя.

Аналогичная треугольнику фигура может возникнуть и на более мелких таймфреймах (1 час, 15 минут и так далее), но в этом случае она называется вымпел.

Для вымпела действуют все те же правила, что и для треугольника, за исключением двух: для вымпела не обязательно прохождение ценой до ¾ площади фигуры и цена может касаться границ вымпела любое количество раз (не обязательно 5).

Еще одной разновидностью треугольника является клин.

Клин так же как и вымпел может возникать на графиках с любым таймфреймом, и для него актуальны те же правила формирования и отработки, что и для вымпела. Особенностью клина является то, что его стороны (линии поддержки и сопротивления) направлены в одну сторону, причем в противоположную относительно действующего тренда.

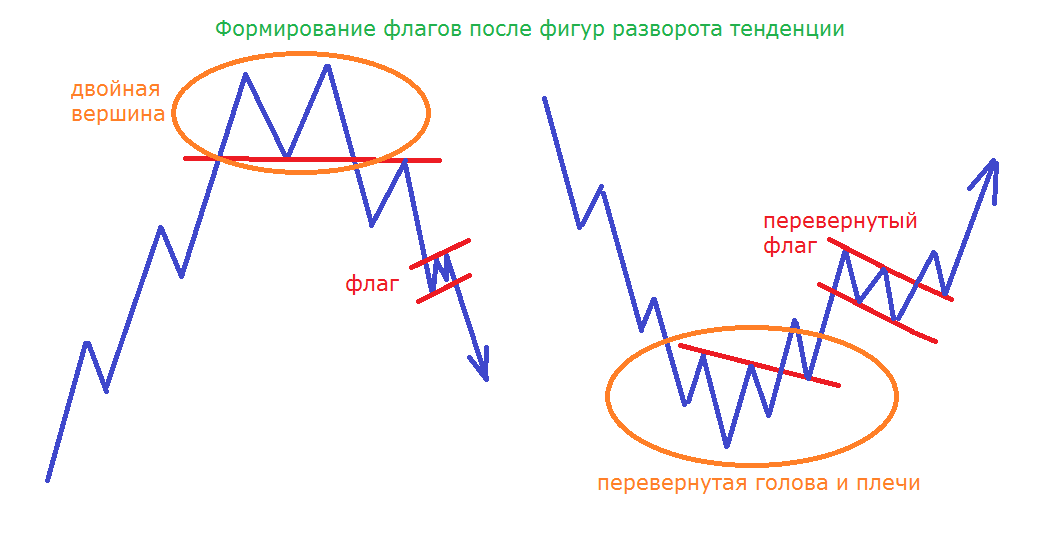

Флаг – это участок коррекционного движения ценового графика, своего рода мини-тренд, который можно ограничить маленьким трендовым каналом. При этом моментом окончательного формирования флага и сигналом на открытие позиции является пробой границы флага в направлении действующего тренда, после этого цена уходит в соответствующем направлении минимум на высоту флага, отложенную от точки пробоя.

Основные правила формирования и отработки моделей продолжения:

- Фигура считается сформированной только после выхода цены за пределы фигуры. При этом выход, как правило, происходит в направлении, совпадающем с направлением тренда.

- Рост объема торгов в момент пробоя усиливает сигнал на совершение сделки, поданный фигурой.

- После пробоя линии цена с наибольшей вероятностью достигнет минимальной цели движения.

Принципы торговли при формировании на графике моделей продолжения могут быть следующими:

- При формировании на графике моделей продолжения нецелесообразно закрывать ранее открытые позиции (совпадающие с направлением тренда).

- Открывать новые позиции в направлении тренда (или увеличивать существующие) имеет смысл только при выходе цены за пределы фигуры в направлении тренда.

- Стоп-приказ необходимо выставить на обратный пробой (под противоположной стороной фигуры).

- Take-profit на уровне минимальной цели движения фигуры.

Графические модели технического анализа в целом подают хорошие, надежные сигналы как для открытия, так и для закрытия позиций. При этом надежность сигналов повышается, если вы используете объемные подтверждения и совершаете сделки только в момент окончательного формирования фигуры.

Минимальная цель движения – это минимальный уровень, который должен быть отработан рынком после формирования модели.

При сильном трендовом движении цена может пройти значительно дальше, чем минимальная цель движения, поэтому целесообразно не выставлять приказ на закрытие позиции на уровне минимальной цели, а более четко отслеживать динамику рынка при ее достижении, или выставлять динамический приказ на закрытие типа take-profit в системе QUIK.

Ложные графические модели

На практике возможны ситуации, когда минимальная цель движения не будет достигнута. В этом случае можно говорить о ложной графической модели.

Такие модели можно разделить на два типа:

- Условно ложная модель.

Возникает тогда, когда мы принимаем за графическую модель не сформировавшуюся фигуру. - Ложная модель.

Возникает тогда, когда фигура полностью сформирована, но после пробоя линии основания цель движения не достигается.

Исключить ложные модели разворота позволяет использование объемных подтверждений.

Для графических моделей разворота и продолжения можно сформулировать следующее правило объемных подтверждений: объем снижается при формировании фигуры и возрастает при выходе из нее.

На графике в процессе формирования фигуры голова и плечи объем возрастал, а при пробое линии шеи резко снизился, и продолжил снижаться по мере движения цены вниз. В такой ситуации при пробое линии шеи позиции в направлении пробоя лучше не открывать вообще или открывать на меньший объем, так как вероятность не достижения цели движения и формирования ложной фигуры возрастает.

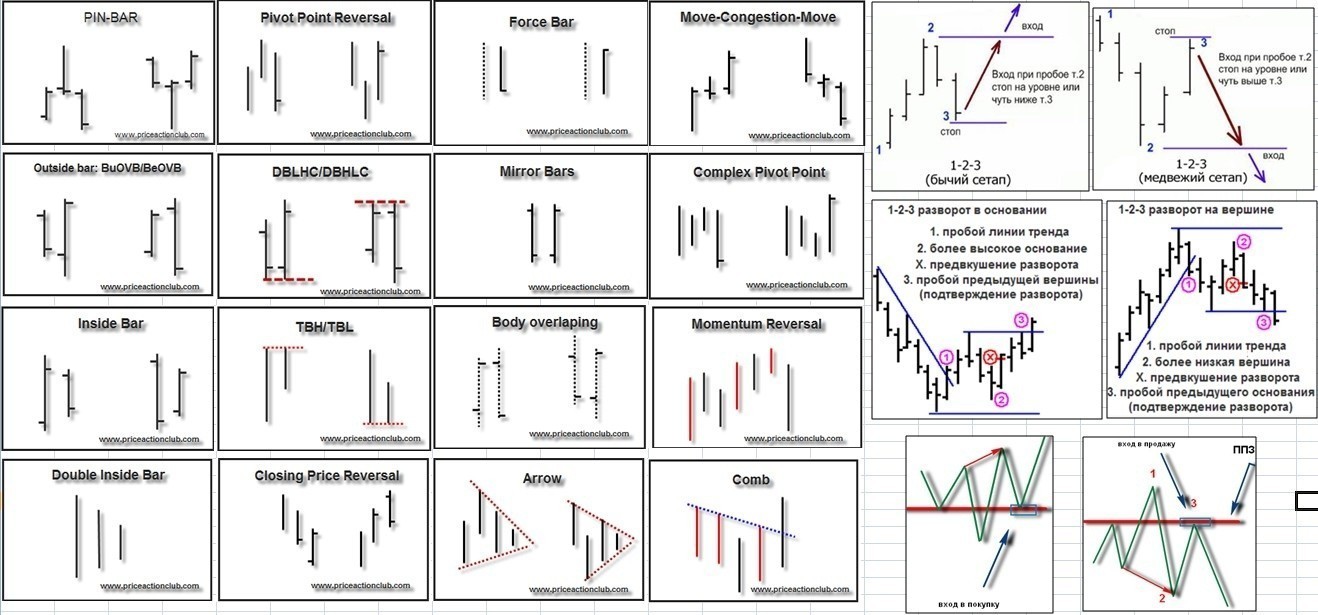

Самые распространенные фигуры технического анализа

Что такое фигура в трейдинге? С виду это обычная геометрическая форма, которая очерчивает некоторую часть графика цены.

Зачем она нужна? Если трейдер выявляет фигуру технического анализа на графике, то он понимает, в каком направлении с большей вероятностью продолжится движение. Также она предоставляет возможность комфортного входа в сделку.

Сигнал на покупку или продажу возникает по окончанию формирования фигуры, когда цена выходит за ее пределы. Как правило, именно в этот момент совершается сделка.

Важно помнить, что технические фигуры — не панацея. Есть фигуры, которые показывают отличную результативность на одних акциях, а на других просто «не работают». Для большей уверенности в прогнозе, их нередко используют в сочетании с различными техническими индикаторами.

Рассмотрим распространенные фигуры технического анализа. Они подразделяются на три группы: фигуры продолжения тренда, разворотные фигуры и двусторонние фигуры.

Фигуры продолжения тренда. Вымпел

Фигура «Вымпел» представляет собой горизонтально расположенный треугольник. Движение цены внутри вымпела — затухающее: диапазон колебаний на графике постепенно сужается. Вместе с этим снижаются и объемы торгов.

Движение цены внутри вымпела — затухающее: диапазон колебаний на графике постепенно сужается. Вместе с этим снижаются и объемы торгов.

При восходящем тренде успешная реализация фигуры предполагает пробой верхней границы вымпела и продолжение up-тренда. Обратная ситуация происходит в случае «медвежьей» тенденции.

Один из основных критериев формирования вымпела — интенсивное движение по направлению тенденции перед ее остановкой. Соответствующая линия тренда на графике называется «древко» или «флагшток» (синяя линяя на графике).

Потенциал движения по тренду после выхода из вымпела равен в теории высоте «древка».

Флаг

Это еще одна фигура, возникающая перед продолжением тенденции. Линии фигуры должны быть расположены практически параллельно друг другу. Главное условие флага — направленность против тренда. При этом диапазон колебаний не должен быть слишком широким.

Как и вымпел, флаг имеет «древко» — импульсное движение на графике по тренду перед началом формирования фигуры.

Открытие сделки производится после того, как цена пробила границу флага по направлению тренда. В качестве метода входа можно использоваться стоп-заявку с ценой несколько выше (ниже) границы фигуры. Из-за постоянного сдвига канала цен стоп-ордер рекомендуется периодически редактировать.

Например, мы хотим совершить сделку на покупку в случае пробоя верхней границы нисходящего флага. Тогда нам нужно выставить стоп-заявку по цене несколько выше актуального значения верхней границы флага. Через определенное время, в зависимости от таймфрейма, мы уменьшаем цену в заявке соразмерно падению границ флага.

Прямоугольник

Прямоугольник — это горизонтальный канал, в пределах которого колеблется цена. Фигура возникает, когда котировки не в состоянии продолжить движение по тренду.

Иногда рынку нужно «передохнуть», поскольку цена выросла (упала) больше, чем обычно. На это может указывать превышение TR* своего среднего значения ATR. Если фигура возникает на часовом графике, то TR берется с 4-часового или дневного графика, то есть со старшего таймфрейма.

* True Range — Истинный диапазон. Рассчитывается для конкретной свечи на определенном таймфрейме

Идея прямоугольника проста. Если движение по тренду останавливается на какое-то время, но при этом цена не в состоянии развернуться против тренда, то с большей вероятностью актуальная тенденция будет продолжена.

Отметим, что чем дольше котировки находятся в прямоугольнике, тем выше шансы на его скорое завершение. При этом, как правило, чем более узкий прямоугольник, тем с более сильным импульсом цена выйдет за его пределы.

Разворотные фигуры. Ромб

Графический паттерн «Ромб» предшествует в теории смене тренда.

Начало ромба возникает в конце импульсного движения по тренду. Цена затормаживается, после чего ее колебания постепенно возрастают, но происходят в пределах расходящегося треугольника (левая половина ромба). Затем происходит обратное — волатильность плавно снижается, и мы наблюдаем окончательное формирование ромба.

Сигнал на сделку против тренда возникает при пробое грани ромба вниз (вверх). Как правило, чем более узкий ромб относительно горизонтальной оси, тем импульсивней выход за его пределы. Однако при этом он не должен быть слишком вытянутым, иначе фигура превратится в боковик.

Как и в случае с другими фигурами, объемы торгов являются отличным вспомогательным инструментом при определении границ и момента завершения ромба. Например, импульсный рост объемов возле границы ромба увеличивает вероятность завершения фигуры.

Двойная и тройная вершина (дно)

Двойное (тройное) дно формируется на падающем тренде, в то время как двойная (тройная вершина) — на растущей тенденции. В остальном эти формации схожи. Обе фигуры выступают предвестниками разворота тренда.

Рассмотрим двойную вершину и тройное дно. Двойная вершина формируется при восходящей тенденции: цена растет, потом отскакивает вниз от определенного уровня (первая вершина) и незначительно падает, формируя локальный минимум — сигнальную линию (синяя линия на графике). Затем цена поднимается и упирается в уровень первого максимума, образуя вторую вершину. Далее — разворот с успешным пробоем вниз сигнальной линии, после которого цена продолжает падать. Таким образом, происходит смена тренда на нисходящий.

Затем цена поднимается и упирается в уровень первого максимума, образуя вторую вершину. Далее — разворот с успешным пробоем вниз сигнальной линии, после которого цена продолжает падать. Таким образом, происходит смена тренда на нисходящий.

Сигнал для входа в короткую позицию — пробой вниз сигнальной линии. Для большей уверенности можно дождаться тестирования снизу сигнальной линии после ее пробоя. Риск продолжения up-тренда в таком случае снижается, однако присутствует вероятность упустить движение при импульсном падении.

Тройное дно — противоположный паттерн, суть которого заключается в том, что цена трижды касается уровня дна, дважды отскакивая сверху от сигнальной линии. В третий раз котировки пробивают наверх сигнальную линию, формируя растущий тренд.

Потенциал будущего движения в теории равен расстоянию между сигнальной линией и уровнем дна (вершины).

Голова и плечи

Эта фигура очень похожа на тройную вершину. Единственное отличие — вторая вершина находится выше первой и третьей, при этом крайние максимумы (плечи) расположены примерно на одном уровне. На практике допускается различие в высоте плеч.

На практике допускается различие в высоте плеч.

Сигналом на продажу также выступает пробой линии шеи. Приведем еще один вариант входа в сделку: дождаться успешного пробоя линии шеи, а затем открыть позицию после тестирования уровня сопротивления, расположенного ниже уровня шеи. Точка входа в таком случае надежней, но часть потенциальной прибыли упускается.

Перевернутая голова и плечи — противоположная формация, возникающая на падающем тренде и формирующая новый «бычий» тренд.

Двусторонние фигуры. Клин

Клин — это направленная вверх или вниз фигура с формой треугольника. В отличие от вымпела, линии клина имеют одну направленность — восходящую или нисходящую. От флага клин отличает разный наклон этих линий.

Как и большинство фигур, формируется после остановки тренда, когда колебания цены начинают затухать. Существует две вариации паттерна:

1) восходящий клин — с растущими минимумами и максимумами;

2) нисходящий клин — с падающими минимумами и максимумами.

Может представлять собой как фигуру продолжения тренда, так и разворотную формацию. Необходимо помнить один ключевой момент: успешная реализация клина закачивается выходом цены в сторону, противоположную направленности клина.

Сигналом для открытия короткой позиции по «бычьему» клину является пробой вниз линии поддержки. Сделка на покупку по «медвежьему» клину совершается после пробоя наверх линии сопротивления.

Необходимые условия возникновения клина:

— линии клина сходятся, но при этом они обе направлены вверх или вниз;

— одна из линий должна быть проведена хотя бы по трем точкам, при этом вторая линия может быть построена по двум точкам.

Восходящий и нисходящий треугольник

Восходящий треугольник представляет собой затухающие колебания цены в виде треугольника с горизонтальным уровнем сопротивления. Нисходящий треугольник имеет горизонтальный уровень поддержки.

Оба паттерна не зависят от предыдущей динамики цен и тренда. «Бычий» треугольник реализуется в последующем росте, «медвежий» треугольник — предвестник падения.

«Бычий» треугольник реализуется в последующем росте, «медвежий» треугольник — предвестник падения.

Сигналы на вход в сделку:

— пробой вверх сопротивления восходящего треугольника — покупка;

— пробой вниз поддержки нисходящего треугольника — продажа.

«Бычий» и «медвежий» треугольники используются для совершения сделок на различных таймфреймах. Однако любую фигуру рекомендуется использовать, начиная с часового графика и старше. В этом случае ее достоверность и надежность сигнала будут выше.

Начать торговать

БКС Брокер

Фигуры и модели разворота тренда

Мы уже говорили о том, что тренды на фондовом рынке не формируются и не завершаются мгновенно. Существуют некоторые переходные периоды. И задачей технического анализа является исследование таких переходных периодов, посредством анализа графиков с целью прогнозирования возможного движения цены. Именно закономерности в поведении цены являются для трейдера возможностью заработать. Прежде чем выбрать новое направление, цена обычно формирует модели, которые могут подсказать трейдеру развитие дальнейшей ситуации на рынке. Итак, фигуры или модели разворота тренда.

Прежде чем выбрать новое направление, цена обычно формирует модели, которые могут подсказать трейдеру развитие дальнейшей ситуации на рынке. Итак, фигуры или модели разворота тренда.

Модели на ваших графиках и экранах котировок – это следы, оставленные быками и медведями. А аналитик – тот же следопыт: он идет по следу, ориентируясь по едва заметным признакам, распознать которые может лишь тот, кто ведает, что ищет. Графические модели помогают предугадать судьбу тенденции: ее продолжение или разворот. А. Элдер «Как играть и выигрывать на бирже».

Существует большое количество скептиков (как правило, это поклонники фундаментального анализа), которые не признают графических моделей. Но о разворотных фигурах очень важно знать и спекулянту, и инвестору. Спекулянты очень неплохо на них зарабатывают. А инвесторы с их помощью могут сберечь накопленную прибыль, которую совершенно незачем дарить рынку, даже если вам все вокруг рассказывают, что «купи и держи» — это лучшая стратегия, когда-либо изобретенная человечеством.

Различают три разновидности графических моделей:

- модели разворота тренда;

- модели продолжения тенденции;

- модели неопределенности.

Модели разворота – это образующиеся на графиках фигуры, которые предшествуют смене существующего тренда на противоположный. Но при этом должны быть соблюдены определенные условия.

Условия для Фигуры разворота тренда

- Основным условием для возникновения разворотной модели является существование текущей тенденции.

- Окончанием формирования модели считается пробой ценой той границы, которая характеризует разворотную модель!!!

- Очень важную роль при формировании модели играет изменение объема торговли. Особенно при переходе от медвежьего рынка к бычьему.

- Считается, что чем крупнее модель, тем сильнее будет последующее движение цены.

- Модели вершины рынка формируются быстрее моделей основания.

Также существуют определенные предпосылки, которые сигнализируют о возможном переломе тенденции. Первой из которых является прорыв ценой линии тренда:

Формирование же разворотных фигур обычно начинается с резких движений цены против существующего тренда.

Моделями перелома тенденции, о которых мы поговорим немного позже, являются: однодневный (двухдневный) разворот, Кратные вершины и основания, неудавшийся размах, закругленные вершины и основания и клин.

А одна из самых известных в техническом анализе разворотных фигур – это Голова и плечи (head and shoulders). На ней мы и поговорим в следующей публикации рубрики Технический анализ.

PS

Перед анализом трендовых линий и моделей запомните одно из основных правил работы — «Тренд — это ваш друг», поэтому не работайте против тренда! Даже если вы ошиблись с выбором времени или цены входа в рынок,то тренд с большой вероятностью «вывезет» и вам будет дан шанс заработать и выйти из позиции с прибылью… Если же вы все-таки захотели действовать против тренда, то будьте готовы к любым неожиданностям.

Э. Найман. «Малая энциклопедия трейдера».

Последовательность всех публикаций вы найдете на странице Содержание курса

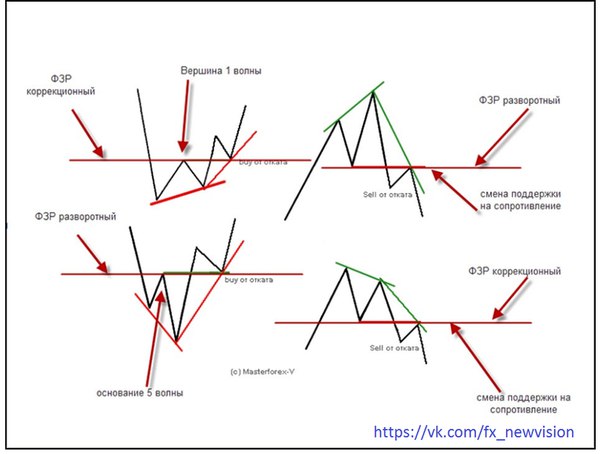

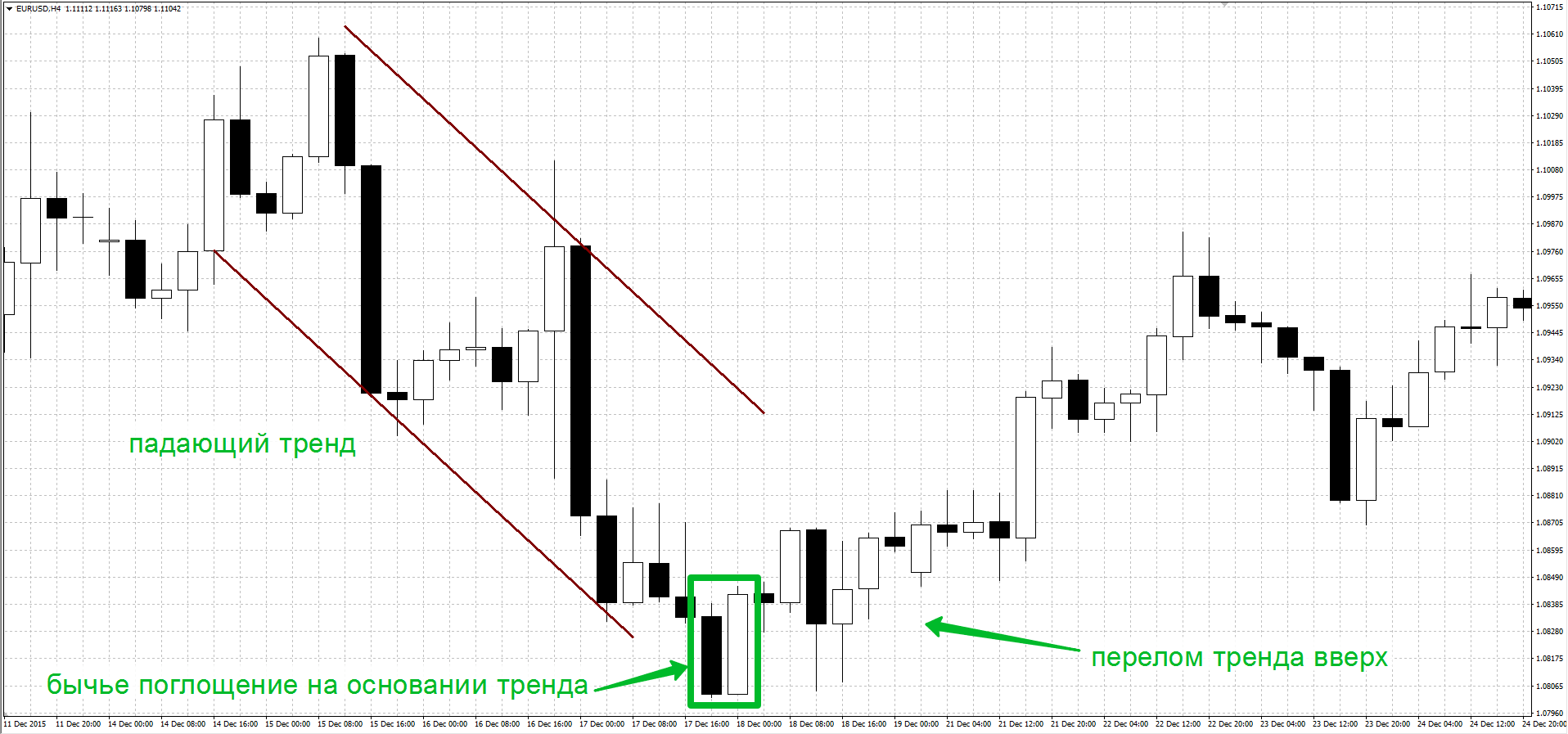

Фигуры разворота тренда на рынке Форекс. Разворотные фигуры тренда.

Как мы знаем, существует два вида движения цены на графиках: Первый вид – это трендовое движение, второй вид – это флетовое движение.

Образование различных фигур на графиках цены связывают именно с трендовым рынком, когда комбинации важных уровней/линии поддержки и сопротивления образуют различные модели, которые еще называются «фигуры форекс». Существует два вида таких фигур:

— фигуры разворота тренда на рынке форекс

— фигуры продолжения тренда на рынке форекс

В этом уроке мы разберем «разворотные фигуры тренда на рынке форекс».

Не секрет, что любое движение цены в каком-либо направлении рано или поздно заканчивается, и тренд разворачивается в обратном направлении (а иногда даже идет в каком-то непонятном или боковом направлении). Причем подобные развороты обычно не происходят резко, обычно цена начинает подавать некие сигналы: цены начинают резко и нервно “прыгать” или наоборот, замедляют ход, делают паузу и т.д. При этом формируются различные ценовые модели – разворотные фигуры. При этом трейдеры заметили некоторые характерные особенности образования этих фигур:

Причем подобные развороты обычно не происходят резко, обычно цена начинает подавать некие сигналы: цены начинают резко и нервно “прыгать” или наоборот, замедляют ход, делают паузу и т.д. При этом формируются различные ценовые модели – разворотные фигуры. При этом трейдеры заметили некоторые характерные особенности образования этих фигур:

- Прежде всего, для образования фигур разворота тренда необходимо наличие на рынке тренда.

- Самым первым сигналом будущего изменения направления движения тренда может быть прорыв важной линии тренда. Однако это не обязательное условие, ведь прорыв может быть ложным или же свидетельствовать о грядущем флетовом движении рынка.

- Чем крупнее по размеру образовавшаяся фигура, тем сильнее будет прорыв и ее последующее движение в направлении прорыва. Под термином “крупнее” имеется в виду и ширина, и высота фигуры. Так высота говорит нам об уровне изменчивости цены (волатильности рынка) во время формирования фигуры, а ширина о необходимом количестве времени для формирования фигуры.

Поэтому, оба этих фактора очень важны.

Поэтому, оба этих фактора очень важны.

Каждому трейдеру необходимо научиться своевременно распознавать фигуры разворота тренда на рынке форекс (на графике цены торгового терминала Метатрейдер), так как они являются хорошими сигналами смены тренда. Соответственно, трейдер, вовремя распознавший фигуру на графике цены, может вовремя войти в сделку и получить максимальную прибыль. Однако не стоит забывать, что фигуры дают лишь сигнал о возможном изменении тренда, то есть увеличивается вероятность смены тренда, но не факт, что это произойдет в 100% случаев.

Так же необходимо отметить, что на маленьких таймфреймах (временных интервалах 15 мин, 30 мин, 1 час) разворотные фигуры тренда имеют второстепенное значение и их обязательно нужно подтверждать другими техническими индикаторами. На 1 минутном и 5 минутном графиках обычно модели разворота тренда не рассматриваются вообще, так как существует слишком большая вероятность ложных сигналов. На таких маленьких таймфреймах обычно работают скальперы, то есть трейдеры которые берут прибыль от минимальных движений валютных курсов. Фигуры разворота тренда дают хорошие сигналы на 4 часовом, 6 часовом, дневных графиках и т.д., так как все эти фигуры являются производными уровней сопротивления и поддержки, а, следовательно, чем больше по времени цена пыталась пробить важный уровень поддержки/сопротивления, тем сильнее будет считаться этот уровень.

На таких маленьких таймфреймах обычно работают скальперы, то есть трейдеры которые берут прибыль от минимальных движений валютных курсов. Фигуры разворота тренда дают хорошие сигналы на 4 часовом, 6 часовом, дневных графиках и т.д., так как все эти фигуры являются производными уровней сопротивления и поддержки, а, следовательно, чем больше по времени цена пыталась пробить важный уровень поддержки/сопротивления, тем сильнее будет считаться этот уровень.

Фигуры разворота тренда на рынке форекс:

— Голова и плечи или перевернутая Голова и плечи

— Двойная вершина или двойное дно

— Тройная вершина или тройное дно

— Шип

— Алмаз (бриллиант)

— Дракон

Похожие темы:

Фигуры разворота и продолжения тренда. Лучшие точки входа в сделку

Здравствуйте, уважаемые читатели блога TorguyuSam.ru! Это самая содержательная и полная статья, в которой мы подробно, на конкретных примерах и с изображениями, разобрали лучший инструмент технического анализа — фигуры разворота и продолжения тренда. Вы поймете, насколько они отлично работают, и обязательно возьмете себе на вооружение!

Вы поймете, насколько они отлично работают, и обязательно возьмете себе на вооружение!

Торгуя по фигурам разворота и продолжения, вы всегда будете понимать, в какой стадии находится рынок. Вы сможете качественно планировать свои позиции и торговлю в целом.

Главная задача в трейдинге — поиск точек, где рынок развернется либо продолжит своё движение. На протяжении многих лет, трейдеры пытаются найти методы прогнозирования поведения цены. Одним из таких методов является торговля по фигурам технического анализа. Фигуры отлично помогают определить разворот и продолжение тренда без использования индикаторов, торгуя только по графику цены.

Самым важными качествами фигур технического анализа являются:

- Возможность спрогнозировать цели, куда пойдет цена.

- Фигуры работают на любых временных периодах и торговых инструментах.

Классы фигур

Все фигуры технического анализа, в зависимости от их свойств, делятся на классы. Всего насчитывается три класса фигур:

- Фигуры разворота тренда

- Фигуры продолжения тренда

- Фигуры неопределенности

Все вышеперечисленные классы фигур работают по определенным правилам. Приступим к их детальному изучению.

Приступим к их детальному изучению.

Сначала, вам будет не просто искать и строить фигуры технического анализа на графике. В этом случае, очень рекомендуем программу Авточартист. Это веб-приложение в автоматическом режиме анализирует графики, и находит все формирующиеся фигуры. После чего, делает прогноз самого вероятного варианта развития событий на рынке. Вам остается только совершить сделку, и отработать этот прогноз. Это очень удобно. Особенно, если вы начинающий трейдер.

Разворотные фигуры технического анализаКогда на графике цены появляется какая-нибудь фигура разворота, то это сигнализирует трейдеру о том, что скоро направление тренда поменяется или будет коррекция.

Необходимые рыночные условия для работы по разворотным фигурам

Для того чтобы фигура сработала, необходимы определенные рыночные условия:

- Наличие явного тренда до появления фигуры. Никогда не пытайтесь искать фигуры разворота, когда на бирже идет боковик.

Ищите их только на уверенных, состоявшихся трендах.

Ищите их только на уверенных, состоявшихся трендах. - Время формирования тренда больше времени формирования фигуры.

Оба условия являются обязательными, и должны одновременно присутствовать на графике цены. Отсутствие одного из условий, значительно снижает вероятность исполнения целей по фигуре.

Разворот тренда можно определять не только по фигурам. Очень хорошо предупреждают о развороте тренда некоторые модели свечей, или дивергенции с конвергенциями на осцилляторах. Мы писали об этом в статье: Как определить разворот тренда.

Перейдем к фигурам разворота. На конкретных примерах с изображениями, мы покажем вам, как они прекрасно работают.

Голова и плечи

Разворотная фигура голова и плечи свидетельствует о том, что после ее пробоя тренд изменит свое направление на противоположное. Для восходящего тренда фигура выглядит следующим образом (для увеличения картинки, кликните по ней):

Разворотная фигура голова и плечиНа изображении, в рамке, показано схематичное представление фигуры. Линия шеи может быть под наклоном, а не строго горизонтально. Это хорошо видно на примере. Обратите внимание, что до фигуры долгое время идет восходящий тренд. Объем на пиковых точках головы и плечей падает.

Линия шеи может быть под наклоном, а не строго горизонтально. Это хорошо видно на примере. Обратите внимание, что до фигуры долгое время идет восходящий тренд. Объем на пиковых точках головы и плечей падает.

Правила торговли по фигуре голова и плечи

Рассмотрим на примере, как работать по фигуре.

Пример работы разворотной фигуры голова и плечиПосле того, как фигура стала четко просматриваться, а именно, явно видно правое плечо, трейдеру нужно ждать пробоя линии шеи. Пробои бывают на сильных импульсах с резким увеличением объема. Поэтому, чтобы не пропустить вход, и войти по наиболее выгодной цене, лучше использовать стоп заявку на продажу. Ставить заявку можно на несколько пунктов ниже линии шеи. В таком случае, шансы попасть в начало импульса очень высоки.

Чтобы вычислить, куда пойдет цена после пробоя фигуры, достаточно измерить высоту фигуры (вертикаль от максимума головы до линии шеи) и отложить ее на точку пробоя.

Перевернутая голова и плечиФигура перевернутая голова и плечи встречается на нисходящем тренде, и предвещает рост. Правила работы по фигуре аналогичны предыдущим.

Правила работы по фигуре аналогичны предыдущим.

Распространенная ошибка начинающих трейдеров при торговле фигуры голова и плечи

Самой распространенной ошибкой при торговле этой фигуры, является желание трейдера додумать фигуру, когда она еще толком не сформирована. В такой ситуации, трейдер может стать заложником и получить значительный убыток. Так будет происходить из раза в раз, пока не выработается навык — дожидаться полного формирования фигуры. Кстати, значительную часть программы нашего обучения, занимает торговля по фигурам, где делается основной упор на тонкости работы по ним.

Рассмотрим на примере.

Типичная ошибка торговли по разворотной фигуре голова и плечиВ области, которая отмечена красным кругом, огромное количество трейдеров начинают покупки, рассчитывая, что будет реализовываться перевернутая голова и плечи. Но, не тут-то было.

Несрабатывание фигуры голова и плечиРынок спокойно продолжает падать дальше. Поэтому, чтобы не попасть в такую ловушку, всегда надо входить на пробое линии шеи. Исключением может быть торговля в рамках двух таймфреймов. Т.е. когда на младшем таймфрейме можно получить основания на вход, чтобы отработать предполагаемое правое плечо.

Исключением может быть торговля в рамках двух таймфреймов. Т.е. когда на младшем таймфрейме можно получить основания на вход, чтобы отработать предполагаемое правое плечо.

Еще одной распространенной ошибкой торговли по голове и плечам, является непонимания соотношения времени, при формировании фигуры и движения до нее.

Ложная фигура голова и плечиНа примере присутствуют сразу два условия, которые предупреждают трейдера о том, что фигура, скорее всего не сработает:

- Нет направленного движения до фигуры. В данном случае фигура перевернутая, поэтому должен быть падающий тренд до нее.

- Время формирования фигуры практически сопоставимо со временем формирования движения до нее.

Только одного из условий достаточно, чтобы усомниться в истинности фигуры.

Стоит отметить, что фигура голова и плечи, в ее чистом исполнении встречается не часто. Будьте внимательны!

Перейдем к следующей фигуре технического анализа, которая предвещает разворот.

Фигура разворота двойное дно, так же как голова и плечи предрекает разворот предыдущего движения или коррекцию рынка. Эта фигура подчиняется тем же правилам, что и все фигуры разворота.

Вот как выглядит фигура двойное дно:

Двойное дноДвойное дно имеет два локальных экстремума с ярко выраженным сопротивлением. Экстремумы располагаются приблизительно на одном и том же уровне. Чаще всего, второй экстремум будет либо немного выше, либо немного ниже первого.

Как мы видим, все условия разворотных фигур соблюдены: есть уверенный нисходящий тренд, и время формирования фигуры не выходит за рамки дозволенного.

Правила торговли по фигуре двойное дно

Правила торговли двойного дна очень просты.

Пример работы по фигуре двойное дноПосле того, как вы определили фигуру на графике цены, нужно ждать пробой ее линии сопротивления. Если цена пробила сопротивление, то целью будет ширина диапазона фигуры — расстояние от самой нижней точки до сопротивления. Обратите внимание, как точно выполнилась цель.

Обратите внимание, как точно выполнилась цель.

Двойная вершина аналогична двойному дну. Разница только в том, что эта фигура перевернута, и встречается на растущих трендах. Двойная вершина — предвестник разворота или коррекции растущего тренда.

Пример работы по фигуре двойная вершинаКоличество экстремумов в фигуре бывает не только двойным, но и тройным, и даже больше. Но правила работы будут идентичны для всех — войти на пробое, отложить цель на высоту фигуры и ждать ее исполнения.

Далее, рассмотрим оригинальные, но не менее результативные разворотные фигуры.

БриллиантФигура технического анализа бриллиант, не часто встречается на графиках цены. Но тоже предсказывает разворот тренда. Увидеть и определить бриллиант не составляет никакого труда, т.к. он сразу бросается в глаза, и имеет четкую структуру.

Вот как выглядит эта фигура:

Разворотная фигура бриллиантВсе условия развортных фигур соблюдены. Бриллиант отлично виден, и можно приступать к работе.

Бриллиант отлично виден, и можно приступать к работе.

Правила торговли по фигуре бриллиант

Определяем фигуру на графике:

Пример работы по фигуре бриллиантИзмеряем высоту и ждем пробоя бриллианта. Если пробой произошел, то целью движения цены будет высота фигуры от точки пробоя.

Чашка с ручкойЕще одна экзотическая фигура разворота — это чашка с ручкой. По понятным причинам встречается только на падающем рынке. Она очень хорошо видна и отлично отрабатывает цели.

Чашка с ручкойОсобенностью этой фигуры является ярко выраженное закругленное основание. Если такой признак есть на этапе формирования фигуры, то надо дождаться появления «ручки».

Правила торговли по фигуре чашка с ручкой

Пример работы по фигуре чашка с ручкойСделки открываются на пробой «ручки» вверх. Цель, как вы уже догадались, — высота фигуры.

Это были все фигуры разворота тренда. Пришла очередь рассказать вам о фигурах продолжения тренда.

Фигуры продолжения трендаПоявление на графике цены этих фигур технического анализа, подсказывает трейдеру, что после пробоя фигуры, тренд, скорее всего, продолжится. Фигур продолжения всего две: флаг и вымпел. Работают одинаково для растущего и падающего тренда. Поэтому правила торговли для них общие.

Фигур продолжения всего две: флаг и вымпел. Работают одинаково для растущего и падающего тренда. Поэтому правила торговли для них общие.

Правила торговли по фигурам продолжения тренда

- Необходимо устойчивый направленный тренд до фигуры.

- Хорошая «читаемость» фигуры.

- Ждать пробой фигуры.

- Торговать в сторону пробоя.

- Цели определяются по высоте «древка» фигуры.

Фигура продолжения тренда бычий флаг получила свое название из-за визуального сходства с флагом. Она тоже имеет древко и полотно. Причем верхняя линия полотна (сопротивление), должна быть строго параллельна нижней (поддержке). Взгляните на рисунок, как похоже!

Бычий флагФигура достаточно редкая в чистом виде исполнения. Давайте рассмотрим, как по ней торговать.

Правила торговли по фигуре бычий флаг

Пример работы по фигуре бычий флагПринцип торговли бычьего флага, как и у всех фигур технического анализа одинаков — необходим пробой контрольной точки. В этой фигуре контрольной точкой выступает полотно флага. Как только произошел пробой, сразу можно откладывать цель. Целью в бычьем флаге будет высота древка.

В этой фигуре контрольной точкой выступает полотно флага. Как только произошел пробой, сразу можно откладывать цель. Целью в бычьем флаге будет высота древка.

Есть еще одна особенность у этой фигуры — полотно флага должно быть наклонено против основной тенденции.

Медвежий флагФигура продолжения медвежий флаг появляется на нисходящем движении. Полотно флага наклонено против тенденции.

Пример торговли по фигуре продолжения медвежий флагПравила торговли медвежьего флага

Если после продолжительного падающего тренда вы определили бычий флаг, то пришло время дождаться пробоя полотна фигуры. Чтобы вход был наиболее выгодным, лучше заключать сделку отложенной заявкой. Как только произошел вход в сделку, тейк-профит ставится на высоте древка от точки пробоя фигуры.

Бычий вымпелФигура продолжения бычий вымпел схожа с фигурой бычий флаг. Отличает их лишь форма полотна. Если во флаге полотно имеет прямоугольную форму, то вымпел имеет форму маленького треугольника. Правила торговли по фигуре идентичны правилам торговли бычьего флага.

Правила торговли по фигуре идентичны правилам торговли бычьего флага.

Пример работы по фигуре продолжения бычий вымпел

Пример работы по фигуре продолжения бычий вымпелМедвежий вымпелФигура продолжения медвежий вымпел встречается на падающем тренде. Нередко, пробои фигуры бывают с сильными гепами. Правила торговли такие же, как и у бычьего вымпела.

Медвежий вымпелПример работы по фигуре продолжения медвежий вымпел

Пример работы по фигуре продолжения медвежий вымпелВот мы и разобрали фигуры продолжения тренда. Перейдем к фигурам неопределенности.

Фигуры неопределенностиФигуры неопределенности встречаются на всех типах рынка: на падающем, растущем или в боковике. Они появляются намного чаще, чем разворотные или фигуры продолжения.

Как и в торговле по всем фигурам технического анализа, в торговле фигур неопределенности необходимо верно определить фигуру и дождаться ее пробоя, чтобы выставить тейк-профит заявки. Перейдем к рассмотрению фигур.

Перейдем к рассмотрению фигур.

Фигура симметричный треугольник имеет такой вид на графике цены:

Симметричный треугольникЧтобы было хорошо видно треугольник, мы продлили синим пунктиром его стороны. Точка схода фигуры называется апексом. Длинна треугольника рассчитывается от его начала до апекса. На примере, мы специально разделили треугольник на 3 части. Это связано с тем, что по классике, пробой должен быть во второй трети фигуры. Чем ближе цена торгуется к последней части, тем выше вероятность, что треугольник не сработает.

Правила торговли симметричного треугольника

Правила торговли по фигуре симметричный треугольник- Определяем фигуру. Она должна быть хорошо видна.

- Ждем пробой.

- На пробое входим в сделку отложенной заявкой.

- Выставляем цели по высоте фигур. Высотой треугольника выступает его самая широкая часть.

Дальше мы разберем еще два вида треугольников, которые будут отличаться лишь углом наклона одной из его сторон.

В фигуре восходящий треугольник, сопротивлением является строго горизонтальная линия, а поддержка наклонена вверх. Такой треугольник часто встречается на растущих трендах. И достаточно часто пробивается вверх. Но это совсем не обязательно, т.к. при пробе вниз он тоже хорошо срабатывает и выполняет свои цели.

Правила торговли по фигуре восходящий треугольникНа примере очень хорошо видно насколько ровно по горизонтали лежит сопротивление фигуры. Как под линейку. После пробоя восходящего треугольника произошло исполнение цели, которая откладывается по высоте фигуры от точки пробоя.

Нисходящий треугольникКак можно догадаться по предыдущей фигуре, в нисходящем треугольнике сопротивление наклонено вниз, при горизонтальной поддержке.

Правила работы по нисходящему треугольникуПравила торговли нисходящего треугольника идентичны, как и для всех треугольников.

Следующая на очереди фигура технического анализа — клин. Клинья бывают восходящими (бычьими) и нисходящими (медвежьими). Эту фигуру технического анализа неопытные трейдеры очень часто путают с треугольником, но есть существенные отличия. О них мы и поговорим ниже.

Клинья бывают восходящими (бычьими) и нисходящими (медвежьими). Эту фигуру технического анализа неопытные трейдеры очень часто путают с треугольником, но есть существенные отличия. О них мы и поговорим ниже.

Восходящий клин — фигура технического анализа в виде сужающейся консолидации цены, в которой и максимумы, и минимумы последовательно возрастают.

Пример торговли по фигуре восходящий клинПосле пробоя клина цель откладывается по высоте фигуры. Высота рассчитывается от самой нижней до верхней точки перед пробоем.

Нисходящий клинВ нисходящем клине каждый последующий максимум и минимум ниже предыдущего. Торговля по нему идет по тем же правилам, которые справедливы для восходящего клина.

Правила торговли нисходящего клинаВот мы и подошли к последней фигуре технического анализа — расширяющемуся треугольнику.

Расширяющийся треугольникЭта фигура практически всегда приносит проблему неопытному трейдеру. Это связано с возрастающей волатильностью внутри фигуры.

Правила торговли фигуры расширяющийся треугольникЧтобы торговать по расширяющемуся треугольнику правильно и безболезненно для депозита, достаточно запомнить простые особенности этой фигуры.

Как только вы определили первые четыре точки расширяющего треугольника (на рисунке отмечены синими квадратами), то сразу рисуйте продолжение линий поддержки и сопротивления. В будущем они будут для вас опорными точками, до тех пор, пока цена не окончательно не покинет границы фигуры.

Цена в расширяющемся треугольнике может находиться достаточно долго по времени. Как показано выше на примере, получилось отторговать очень хорошие движения и угадать развороты.

Особенности торговли фигур продолжения, разворота и неопределенностиВсегда надо ждать пробой фигуры. Чтобы быть на пробое в сделке, торгуйте отложенными заявками. Стоп-заявки после пробоя устанавливаются внутри фигуры, как можно ближе к точке пробоя. Если цена, пробив фигуру, не пошла дальше, то, скорее всего фигура не сработает, такое бывает нередко.

Фигуры работают абсолютно на всех инструментах, неважно индекс это, валюта или фьючерс на свинину 🙂 Использовать их можно на любом временном интервале. Правда, чем меньше период, тем больше будет ложных пробоев. Чтобы знать, как действовать в таком случае, и уберечься от возможных убытков, очень рекомендуем ознакомиться с нашей статьей: Ложный пробой. Как определить пробой уровня.

Если у вас остались какие-то вопросы — приглашаем обсудить их в комментарии.

Удачной торговли!

Фигуры Разворота Тренда | Разворот Тренда

Фигуры Разворота Тренда | Разворот Тренда | IFCMГрафическая ценовая модель «голова и плечи» означает окончание текущего тренда и дальнейшее изменение направления движения цены. Обычно она формируется на развитом восходящем тренде.

Графическая ценовая модель «перевернутые голова и плечи» является признаком разворота тренда. Обычно модель формируется на развитом нисходящем тренде.

Графическая ценовая модель «двойная вершина» является признаком разворота существующего восходящего тренда. Считается, что чем дольше происходит формирование модели, тем она надежнее.

Ценовая графическая модель «двойное дно» является признаком разворота существующего нисходящего тренда. Считается, что чем дольше происходит формирование модели, тем она надежнее.

Графическая ценовая модель «тройная вершина» обычно формируется на восходящем тренде, предвосхищая его дальнейший разворот и падение цен. Модель считается более значимой, чем «двойная вершина».

Графическая ценовая модель «тройное дно» обычно формируется на нисходящем тренде и является признаком его дальнейшего разворота. Модель считается боле значимой, чем «двойное дно».

Графическая ценовая модель «бриллиант» является признаком последующего разворота существующего тренда. Традиционно модель формируется на восходящем тренде.

Проверьте свои знания перед началом торговли

12 простых вопросов, которые помогут вам

определиться с выбором счета

Начать Тест

Отменить

Назад След.

Учитесь торговать с IFC Markets

Пожалуйста, выберите предпочтительный способ связи:

IFCMARKETS. CORP. не предоставляет финансовые услуги на территории Российской Федерации. Русскоязычная версия сайта предусмотрена исключительно для информационных целей.

Принимаю19

ЯЗЫКОВ

ОНЛАЙН ПОДДЕРЖКИ

IFC Markets Ltd зарегистрирована под номером LL16237 на федеральной территории Лабуана (Малайзия) и лицензирована Управлением финансовых услуг Лабуана (номер лицензии MB / 20/0049).

Предупреждение о рисках: Вы рискуете потерять свой капитал. Торговля маржинальными продуктами подходит не всем инвесторам.

CALDOW LIMITED является уполномоченным платежным агентом IFCMARKETS. CORP., зарегистрированным в Республике Кипр под номером HE 335779.

IG Consulting s.r.o. является уполномоченным платежным агентом IFCMARKETS. CORP., зарегистрированным в Чешской Республике под номером 284 07 083.

IFCMARKETS. CORP. не оказывает услуги резидентам США, Японии и Российской Федерации.

Навигация сайта: Sitemap

Фигуры разворота тренда на Форекс

Фигуры разворота тренда – важные элементы технического анализа Форекс, позволяющие трейдеру определить возможный разворот текущей тенденции. Различают разворотные фигуры и фигуры продолжения. К разворотным относят голову и плечи, обратную голову и плечи, двойную вершину и двойное дно, тройную вершину и тройное дно, а также алмаз.

Голова и плечи

На рис.1 можно видеть разворотную фигуру “голова и плечи” (Head-and-shoulders).

Для работы нужен надежный брокер Forex4you или RoboForex

Рис.1

У фигуры имеются 2 плеча (левое и правое) и голова. По двум нижним точкам головы можно построить линию шеи (уровень поддержки). Фигура строится по трём последовательным подъёмам, средний из которых (голова) является самым высоким.

Суть: цена проходит линию шеи (уровень сопротивления, который становится уровнем поддержки) снизу вверх, отбивается от неё 2 раза (обозначилась голова – точки В и С показывают точки отбития). Потом цена пробивает уровень поддержки в точке D, который снова становится уровнем сопротивления, и продолжает движение вниз.

Ожидаемое падение – до точки F. Расстояние Е-F называют целью и определяют по левой части фигуры (расстояние от линии шеи до высшей точки головы).

В случае с обратной головой и плечами фигура зеркально перевёрнута.

Рис.2

Главное условие правильной интерпретации данных фигур – наличие больших торговых объёмов при прорыве линии шеи. Если объёмы небольшие, это весомый аргумент о ложном прорыве и, скорее всего, цена откатит обратно.

Обе фигуры актуальны для любого таймфрейма. Надёжность тем выше, чем за больший временной отрезок была сформирована фигура.

Двойная вершина и дно

Двойная вершина – ещё одна достаточно надёжная фигура разворота тренда. На графике визуализируются 2 пика (вершины) примерно одинаковые по высоте.

Рис.3

Линию А-С можно считать уровнем поддержки, который после пробития превратился в уровень сопротивления. А-С – аналог линии шеи в фигуре “голова и плечи”. Ценовая цель – уровень G, расстояние к которому равно средней величине высоте обеих вершин данной фигуры.

Рис.4

Зеркальный аналог фигуры “двойная вершина” – “двойное дно”.

Благодаря фигуре “двойная вершина” мы получаем информацию об уровне поддержки (А-Е), сопротивления (В-D) и направлении цены. в последнем случае если линия шеи выдержала давление быков в точке F, то мы понимаем, что цена будет двигаться прямо противоположно пикам, т.е. вниз. Также нам становится ясна ценовая цель, которая определяется прорывом линии шеи на больших торговых объёмах.

Напомним, что данные об объёмах можно взять только с рынка фьючерсов (например, используя программу ClusterDelta). Таким образом, трейдер оценивает объёмы на валютном рынке, экстраполируя с фьючерсной биржи объёмы и т.н. торговый “шум”.

Тройная вершина и дно

Данная разворотная фигура – гибрид “головы и плеч” плюс “двойной вершины”. Характеристики те же, что и двойного дна.

Рис.5

В классическом варианте высота вершин будет примерно одинакова. Линия шеи строится параллельно линии, которая соединяет вершины B, D, F.

Как видим, уровень поддержки тестируется не 1, а 2 раза, что повышает надёжность сигнала (интерпретации фигуры разворота тренда).

“Тройное дно” зеркально симметрично “тройной вершине”.

Рис.6

“Закругленная вершина и дно”

Их также называют “кастрюли” (англ. “saucers”). Образуются на медленном рынке, отображают его неопределённость и окончание текущей тенденции. Активность торговли низкая. Довольно сложно определить, когда ситуация изменится.

Чем дольше вырисовываются данные фигуры консолидации, тем сильнее двинется цена, когда получит новый импульс.

“Алмаз”

Фигура разворота тренда “Алмаз” часто возникает на вершине текущего тренда.

Рис.7

Фигура напоминает ромб. Объёмы в середине и конце фигуры заметно взрастают. Ценовая цель равна высоте алмаза, которую можно измерить от точки прорыва.

Надеемся, что данные фигуры разворота тренда пригодятся вам в определении движения цены и помните, что прибыльность торговли очень сильно зависит от выбранного вами брокера!

Источник: https://forex-invest.tv

(При перепечатке статьи, активная ссылка на источник ОБЯЗАТЕЛЬНА)

Введение в технический анализ ценовых моделей

В техническом анализе переходы между восходящими и нисходящими трендами часто сигнализируются ценовыми моделями. По определению, ценовой паттерн — это узнаваемая конфигурация движения цены, которая определяется с помощью серии линий тренда и / или кривых.

Когда ценовой паттерн сигнализирует об изменении направления тренда, он известен как паттерн разворота; модель продолжения возникает, когда тренд продолжается в своем существующем направлении после короткой паузы.

Технические аналитики давно используют ценовые модели для изучения текущих движений и прогнозов будущих движений рынка.

Ключевые выводы

- Паттерны — это отличительные образования, создаваемые движением цен ценных бумаг на графике, и они являются основой технического анализа.

- Паттерн идентифицируется линией, которая соединяет общие ценовые точки, такие как цены закрытия, максимумы или минимумы, в течение определенного периода времени.

- Технические аналитики и составители графиков стремятся определять закономерности как способ предвидеть будущее направление цены ценной бумаги.

- Эти паттерны могут быть как простыми, как линии тренда, так и сложными, как двойные формы «голова и плечи».

Линии тренда в техническом анализе

Поскольку ценовые модели идентифицируются с помощью серии линий и / или кривых, полезно понимать линии тренда и знать, как их рисовать. Линии тренда помогают техническим аналитикам определять области поддержки и сопротивления на ценовом графике. Линии тренда — это прямые линии, нарисованные на графике путем соединения серии нисходящих пиков (максимумов) или восходящих минимумов (минимумов).

Линия тренда, направленная вверх, или линия тренда вверх возникает там, где цены испытывают более высокие максимумы и более высокие минимумы. Линия восходящего тренда проводится путем соединения восходящих минимумов. И наоборот, линия тренда, направленная вниз, называемая нисходящей линией тренда, возникает там, где цены испытывают более низкие максимумы и более низкие минимумы.

Линии тренда будут различаться по внешнему виду в зависимости от того, какая часть ценового бара используется для «соединения точек». Хотя существуют разные школы мысли относительно того, какую часть ценового бара следует использовать, тело свечи — а не тонкие фитили выше и ниже тела свечи — часто представляет собой то место, где произошла большая часть ценового действия, и, следовательно, может обеспечивают более точную точку для построения линии тренда, особенно на дневных графиках, где могут существовать «выбросы» (точки данных, которые выходят далеко за пределы «нормального» диапазона).

На дневных графиках специалисты по графику часто используют цены закрытия, а не максимумы или минимумы, чтобы нарисовать линии тренда, поскольку цены закрытия представляют трейдеров и инвесторов, желающих удерживать позицию на ночь, в выходные или праздничные дни. Линии тренда с тремя или более точками обычно более действительны, чем линии, основанные только на двух точках.

- Восходящие тенденции возникают там, где цены достигают более высоких максимумов и более высоких минимумов. Линии восходящего тренда соединяют по крайней мере два минимума и показывают уровни поддержки ниже цены.

- Нисходящие тренды возникают там, где цены достигают более низких максимумов и более низких минимумов. Линии нисходящего тренда соединяют как минимум два максимума и указывают уровни сопротивления выше цены.

- Консолидация, или боковой рынок, происходит, когда цена колеблется между верхним и нижним диапазоном, между двумя параллельными и часто горизонтальными линиями тренда.

Паттерны продолжения

Ценовой паттерн, обозначающий временное прерывание существующего тренда, известен как паттерн продолжения.

Паттерн продолжения можно рассматривать как паузу во время преобладающего тренда — время, в течение которого быки переводят дыхание во время восходящего тренда или когда медведи на мгновение расслабляются во время нисходящего тренда. Пока формируется ценовая модель, невозможно сказать, продолжится ли тренд или развернется. Таким образом, особое внимание следует уделять линиям тренда, используемым для построения ценовой модели, и тому, пробивается ли цена выше или ниже зоны продолжения. Технические аналитики обычно рекомендуют предполагать, что тренд будет продолжаться до тех пор, пока не будет подтверждено, что он развернулся.

В общем, чем больше времени требуется для развития ценового паттерна и чем больше движение цены внутри паттерна, тем более значительным будет движение после прорыва цены выше или ниже области продолжения.

Если цена продолжает свой тренд, ценовой паттерн известен как паттерн продолжения. Распространенные модели продолжения включают:

- Вымпелы, построенные с использованием двух сходящихся линий тренда

- Флаги, нарисованные двумя параллельными линиями тренда

- Клинья, состоящие из двух сходящихся линий тренда, где обе наклонены под углом вверх или вниз

Вымпелы

Вымпелы нарисованы двумя линиями тренда, которые в конечном итоге сходятся.Ключевой характеристикой вымпелов является то, что линии тренда движутся в двух направлениях, то есть одно будет линией тренда вниз, а другое — линией тренда вверх. На рисунке ниже показан пример вымпела. Часто объем уменьшается во время формирования вымпела, а затем увеличивается, когда цена в конечном итоге прорывается.

Изображение Сабрины Цзян © Investopedia 2020Флаги

Флаги строятся с использованием двух параллельных линий тренда, которые могут наклоняться вверх, вниз или в сторону (горизонтально).В общем, флаг с восходящим наклоном выглядит как пауза на рынке с нисходящим трендом; флаг со смещением вниз показывает перерыв во время восходящего тренда на рынке. Обычно формирование флага сопровождается периодом снижения объема, который восстанавливается по мере того, как цена вырывается из формирования флага.

Изображение Сабрины Цзян © Investopedia 2020клинья

Клинья похожи на вымпелы в том, что они нарисованы с использованием двух сходящихся линий тренда; однако клин характеризуется тем фактом, что обе линии тренда движутся в одном направлении — вверх или вниз.Клин, направленный вниз, представляет собой паузу во время восходящего тренда; загнутый вверх клин показывает временную остановку во время падающего рынка. Как и в случае с вымпелами и флажками, объем обычно сужается во время формирования модели, только чтобы увеличиваться, когда цена прорывается выше или ниже фигуры клина.

Изображение Сабрины Цзян © Investopedia 2020Треугольники

Треугольники являются одними из самых популярных графических паттернов, используемых в техническом анализе, поскольку они часто встречаются по сравнению с другими паттернами.Три наиболее распространенных типа треугольников — это симметричные треугольники, восходящие треугольники и нисходящие треугольники. Эти графические модели могут длиться от пары недель до нескольких месяцев.

Симметричные треугольники возникают, когда две линии тренда сходятся друг к другу и сигнализируют только о вероятности прорыва, но не о направлении. Восходящие треугольники характеризуются плоской верхней линией тренда и восходящей нижней линией тренда и предполагают, что прорыв выше вероятен, в то время как нисходящие треугольники имеют плоскую нижнюю линию тренда и нисходящую верхнюю линию тренда, что предполагает вероятность пробоя.Величина прорывов или пробоев обычно равна высоте левой вертикальной стороны треугольника, как показано на рисунке ниже.

Изображение Сабрины Цзян © Investopedia 2020Чашка с ручками

Чашка и ручка — это бычий паттерн продолжения, когда восходящий тренд приостановился, но продолжится, когда паттерн подтвердится. «Чашечная» часть рисунка должна иметь U-образную форму, напоминающую закругление чаши, а не V-образную форму с одинаковыми высотами с обеих сторон чашки.

На правой стороне чашки образуется «ручка» в виде короткого отката, напоминающего флаг или графическую фигуру вымпела. Как только ручка будет завершена, акция может пробиться к новым максимумам и возобновить свой восходящий тренд. Чашка и ручка изображены на рисунке ниже.

Изображение Сабрины Цзян © Investopedia 2020Модели разворота

Ценовой паттерн, который сигнализирует об изменении преобладающего тренда, известен как паттерн разворота. Эти модели обозначают периоды, когда быки или медведи выдохлись.Установившийся тренд приостановится, а затем пойдет в новом направлении, когда новая энергия появится с другой стороны (бычьей или медвежьей).

Например, восходящий тренд, поддерживаемый энтузиазмом со стороны быков, может приостановиться, обозначая даже давление со стороны как быков, так и медведей, а затем в конечном итоге уступить место медведям. Это приводит к смене тренда в обратную сторону.

Развороты, которые происходят на вершинах рынка, известны как модели распределения, когда торговый инструмент продается с большим энтузиазмом, чем покупается.И наоборот, развороты, которые происходят на дне рынка, известны как модели накопления, когда торговый инструмент покупается более активно, чем продается. Как и в случае с паттернами продолжения, чем дольше паттерн развивается и чем больше движение цены внутри паттерна, тем больше ожидаемое движение после прорыва цены.

Когда цена разворачивается после паузы, ценовая модель известна как модель разворота. Примеры распространенных моделей разворота включают в себя:

- Голова и плечи, сигнализирующие о двух меньших ценовых движениях, окружающих одно большее движение

- Двойные вершины, представляющие собой краткосрочный максимум колебания, с последующей неудачной попыткой прорваться выше того же уровня сопротивления

- Двойное дно, показывающее краткосрочный минимум колебания, за которым последовала еще одна неудачная попытка прорваться ниже того же уровня поддержки

Голова и плечи

Паттерны «голова и плечи» могут появляться на вершинах или основаниях рынка в виде серии из трех толчков: начального пика или впадины, за которым следует второй, более крупный, и затем третий толчок, имитирующий первый.

Восходящий тренд, который прерывается фигурой «голова и плечи», может иметь разворот тренда, что приведет к нисходящему тренду. И наоборот, нисходящий тренд, который приводит к основанию «голова и плечи» (или перевернутой «голова и плечи»), скорее всего, испытает разворот тренда вверх.

Можно провести горизонтальные или слегка наклонные линии тренда, соединяющие пики и впадины, которые появляются между головой и плечами, как показано на рисунке ниже. Объем может снижаться по мере развития модели и возвращаться назад, когда цена пробивается выше (в случае «голова и плечи» внизу) или ниже (в случае «голова и плечи» наверху) линии тренда.

Изображение Сабрины Цзян © Investopedia 2020Двойная вершина

Двойные вершины и основания сигнализируют об областях, где рынок предпринял две безуспешные попытки пробить уровень поддержки или сопротивления. В случае двойной вершины, которая часто выглядит как буква M, за первоначальным толчком к уровню сопротивления следует вторая неудачная попытка, приводящая к развороту тренда.

С другой стороны, двойное дно выглядит как буква W и возникает, когда цена пытается протолкнуть уровень поддержки, получает отказ и делает вторую безуспешную попытку пробить уровень поддержки.Это часто приводит к развороту тренда, как показано на рисунке ниже.

Тройные вершины и основания — это модели разворота, которые не так распространены, как голова и плечи, двойные вершины или двойные основания. Но они действуют аналогичным образом и могут быть мощным торговым сигналом для разворота тренда. Паттерны формируются, когда цена трижды тестирует один и тот же уровень поддержки или сопротивления и не может пробиться.

Изображение Сабрины Цзян © Investopedia 2020Пробелы

Разрывы возникают, когда между двумя торговыми периодами остается пустое пространство, вызванное значительным повышением или понижением цены.Например, после положительной прибыли или других новостей акция может закрыться на уровне 5 долларов США и открыться на уровне 7 долларов США.

Существует три основных типа разрывов: разрывные промежутки, аварийные промежутки и промежутки истощения. Разрывы отрыва формируются в начале тренда, разрывы срыва формируются в середине тренда, а гэпы истощения — ближе к концу тренда.

Изображение Сабрины Цзян © Investopedia 2020Итог

Ценовые модели часто встречаются, когда цена «делает перерыв», что означает области консолидации, которые могут привести к продолжению или развороту преобладающего тренда.Линии тренда важны для определения этих ценовых моделей, которые могут появляться в таких формациях, как флаги, вымпелы и двойные вершины.

Объем играет роль в этих паттернах, часто снижаясь во время формирования паттерна и увеличиваясь, когда цена вырывается из паттерна. Технические аналитики ищут ценовые модели для прогнозирования будущего поведения цен, включая продолжение и разворот тренда.

рыночных разворотов и как их обнаружить

Отслеживание тенденций движения акций или других активов может быть прибыльным.Однако большинство трейдеров, преследующих трендовые акции, боятся попасть в ловушку разворота. Разворот — это любое изменение направления тренда акции или другого типа актива. Возможность определить потенциал разворота сигнализирует трейдеру о том, что ему следует рассмотреть возможность выхода из сделки, когда условия больше не выглядят благоприятными. Сигналы разворота также могут использоваться для запуска новых сделок, поскольку разворот может вызвать начало нового тренда.

В своей книге «Логический трейдер» Марк Фишер обсуждает методы определения потенциальных вершин и оснований рынка.В то время как методы Фишера служат той же цели, что и графические модели «голова и плечи» или «двойная вершина / низ», описанные в основополагающей работе Томаса Булковски «Энциклопедия графических моделей», методы Фишера дают сигналы раньше, давая инвесторам раннее предупреждение о возможных изменениях в направлении движения. текущая тенденция.

Один из приемов, обсуждаемых Фишером, называется «суши-ролл». Хотя это не имеет ничего общего с едой, оно было задумано во время обеда, во время которого несколько трейдеров обсуждали рыночные установки.

Ключевые выводы

- «Суши-ролл» — это технический паттерн, который можно использовать в качестве системы раннего предупреждения для выявления потенциальных изменений в рыночном направлении акций.

- Когда фигура суши-ролла появляется в нисходящем тренде, она предупреждает трейдеров о потенциальной возможности купить короткую позицию или выйти из короткой позиции.

- Когда фигура суши-ролла проявляется в восходящем тренде, она предупреждает трейдеров о потенциальной возможности продать длинную позицию или купить короткую позицию.

- Был проведен тест с использованием метода разворота суши-ролла по сравнению с традиционной стратегией «покупай и держи» при совершении сделок на Nasdaq Composite в течение 14-летнего периода; Доходность метода разворота суши-ролла составила 29,31%, а доходность покупки и удержания — 10,66%.

Суши-ролл, разворотный узор

Фишер определяет модель разворота суши-ролла как период из 10 баров, в котором первые пять (внутренние бары) ограничены узким диапазоном максимумов и минимумов, а вторые пять (внешние бары) охватывают первые пять как более высокого максимума, так и ниже низкий.Эта модель похожа на модель медвежьего или бычьего поглощения, за исключением того, что вместо модели из двух отдельных столбцов он состоит из нескольких столбцов.

Когда фигура суши-ролла появляется в нисходящем тренде, она предупреждает о возможном развороте тренда, показывая потенциальную возможность купить или выйти из короткой позиции. Если модель суши-ролла возникает во время восходящего тренда, трейдер может продать длинную позицию или, возможно, войти в короткую позицию.

В то время как Фишер обсуждает модели с пятью или десятью барами, ни количество, ни продолжительность баров не являются точными.Уловка состоит в том, чтобы идентифицировать паттерн, состоящий из числа как внутренних, так и внешних баров, которые лучше всего подходят для выбранной акции или товара, и с использованием временного интервала, который соответствует общему желаемому времени в сделке.

Вторая модель разворота тренда, которую объясняет Фишер, рекомендуется для долгосрочного трейдера и называется неделей внешнего разворота. Он похож на суши-ролл, за исключением того, что в нем используются ежедневные данные, начиная с понедельника и заканчивая пятницей. Модель занимает в общей сложности 10 дней и возникает, когда за пятидневной торговлей внутри одной недели сразу следует внешняя неделя или неделя поглощения с более высоким максимумом и более низким минимумом.

Тестирование переворачивания суши-ролла

Был проведен тест на NASDAQ Composite Index, чтобы выяснить, могла ли модель суши-ролла помочь выявить поворотные точки за 14-летний период между 1990 и 2004 годами. При удвоении периода внешней разворотной недели до двух 10-дневных баров. последовательности, сигналы были менее частыми, но оказались более надежными. Построение графика заключалось в использовании двух торговых недель подряд, так что паттерн начинался в понедельник и занимал в среднем четыре недели.Этот паттерн был признан скользящим разворотом внутрь / наружу (RIOR).

Каждый двухнедельный участок паттерна (два бара на недельном графике, что эквивалентно 10 торговым дням) обведен прямоугольником. Пурпурные линии тренда показывают доминирующую тенденцию. Паттерн часто служит хорошим подтверждением того, что тренд изменился, и вскоре после этого произойдет прорыв линии тренда.

Как только паттерн сформирован, стоп-лосс можно разместить над паттерном для коротких сделок или под паттерном для длинных сделок.

Тест проводился на основе того, как будет работать скользящий внутренний / внешний разворот (RIOR) для входа и выхода из длинных позиций по сравнению с инвестором, использующим стратегию покупки и удержания. Даже несмотря на то, что композит NASDAQ превысил 5132 в марте 2000 года (из-за последовавшей коррекции почти на 80%), покупка 2 января 1990 года и удержание до конца тестового периода 30 января 2004 года по-прежнему приносили прибыль. инвестор по принципу «купи и держи» 1585 пунктов за 3567 торговых дней (14.1 год). Инвестор получил бы среднегодовую прибыль в размере 10,66%.

Трейдер, открывший длинную позицию на открытии дня, следующего за сигналом покупки RIOR (день 21 модели) и продавший на открытии дня после сигнала продажи, заключил бы свою первую сделку 29 января 1991 года. , и закрыл последнюю сделку 30 января 2004 г. (с окончанием теста). Этот трейдер заключил бы в общей сложности 11 сделок и был бы на рынке 1977 торговых дней (7.9 лет) или 55,4% времени.

Тем не менее, у этого трейдера все было бы намного лучше, он получил бы в общей сложности 3 531,94 пункта или 225% от стратегии «купи и держи». Если учесть время на рынке, годовая доходность трейдера RIOR составила бы 29,31%, не включая стоимость комиссионных.

Использование еженедельных данных

Тот же тест был проведен с индексом NASDAQ Composite с использованием еженедельных данных: с использованием данных за 10 недель вместо 10 дней (или двух недель), как указано выше.На этот раз первый или внутренний прямоугольник был установлен на 10 недель, а второй или внешний прямоугольник на восемь недель, потому что эта комбинация оказалась лучше при генерации сигналов на продажу, чем два пятинедельных прямоугольника или два 10-недельных прямоугольника.

Всего было сгенерировано пять сигналов, прибыль составила 2923,77 пункта. Трейдер был бы на рынке 381 (7,3 года) из 713,4 недель (14,1 года), или 53% времени. Это дает годовую доходность 21,46%.Система еженедельного RIOR является хорошей основной торговой системой, но, пожалуй, наиболее ценна как инструмент для предоставления резервных сигналов дневной системе, рассмотренной до этого примера.

Изображение Сабрины Цзян © Investopedia 2020Подтверждение разворота тренда

Независимо от того, использовался ли 10-минутный бар или недельные бары, торговая система с разворотом тренда хорошо зарекомендовала себя в тестах, по крайней мере, в течение тестового периода, который включал как существенный восходящий, так и нисходящий тренд.

Однако любой индикатор, используемый независимо, может доставить трейдеру неприятности.Один из столпов технического анализа — важность подтверждения. Торговая техника гораздо более надежна, когда для подтверждения сигналов используется вторичный индикатор.

Учитывая риск при попытке выбрать вершину или основание рынка, важно, чтобы как минимум трейдер использовал прорыв линии тренда для подтверждения сигнала и всегда использовал стоп-лосс, если они ошибаются. В наших тестах индекс относительной силы (RSI) также дал хорошее подтверждение во многих точках разворота на пути отрицательной дивергенции.

Изображение Сабрины Цзян © Investopedia 2020Развороты вызваны движением к новым максимумам или минимумам. Следовательно, эти модели будут продолжать развиваться на рынке в будущем. Инвестор может наблюдать за этими типами паттернов, а также за подтверждением от других индикаторов на текущих ценовых графиках.

Итог

Выбор времени для входа в торговлю на дне рынка и выхода на вершине всегда сопряжен с риском. Такие методы, как суши-ролл, внешняя разворотная неделя или вращение внутреннего / внешнего разворота — при использовании в сочетании с индикатором подтверждения — могут быть очень полезными торговыми стратегиями, помогающими трейдеру максимизировать и защитить свои с трудом заработанные деньги.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение