Финансовая аренда лизинг это: ГК РФ Статья 665. Договор финансовой аренды \ КонсультантПлюс

§ 6. Финансовая аренда (лизинг)

Печать

Статья 636. Договор финансовой аренды (лизинга)

(в ред. Закона Республики Беларусь от 31.12.2014 N 226-З)

По договору финансовой аренды (лизинга) (далее — договор финансовой аренды) арендодатель (лизингодатель), являющийся юридическим лицом или индивидуальным предпринимателем, обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца (поставщика) и предоставить арендатору (лизингополучателю) это имущество, составляющее предмет договора финансовой аренды, за плату во временное владение и пользование. Арендодатель (лизингодатель) в этом случае не несет ответственности за выбор предмета договора финансовой аренды и продавца (поставщика).

Договором финансовой аренды может быть предусмотрено, что выбор продавца (поставщика) и приобретаемого имущества осуществляется арендодателем (лизингодателем).

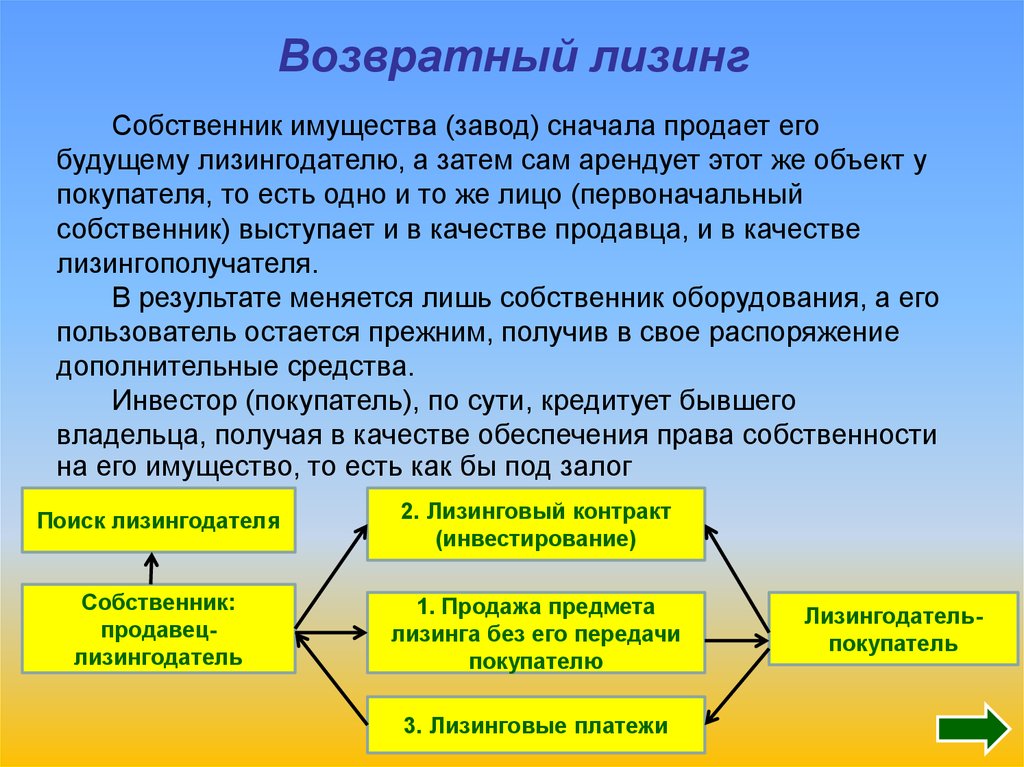

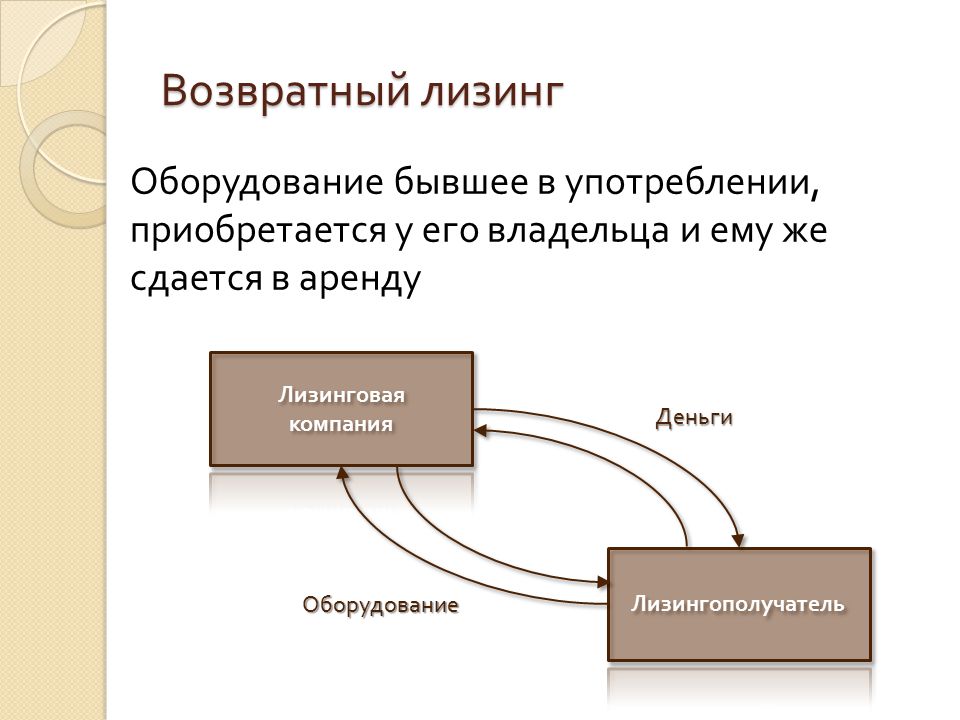

Арендатор (лизингополучатель) может выступить в качестве продавца (поставщика) имущества, передаваемого ему в качестве предмета договора финансовой аренды.

Арендодатель (лизингодатель) вправе осуществлять контроль за сохранностью предмета договора финансовой аренды и поддержанием его в рабочем состоянии, соблюдением установленных им ограничений на использование предмета договора финансовой аренды, в том числе переданного сублизингополучателю во временное владение и пользование по договору сублизинга.

Статья 636-1. Договор сублизинга

(введена Законом Республики Беларусь от 31.12.2014 N 226-З)

По договору сублизинга арендатор (лизингополучатель) (сублизингодатель по договору сублизинга) передает третьему лицу (сублизингополучателю) в пределах своих прав, предоставленных по договору финансовой аренды, во владение и пользование на определенный срок за плату имущество, полученное от арендодателя (лизингодателя) по договору финансовой аренды и составляющее предмет такого договора.

Согласие арендодателя (лизингодателя) на передачу арендатором (лизингополучателем) (сублизингодателем по договору сублизинга) предмета договора финансовой аренды третьему лицу (сублизингополучателю) за плату во временное владение и пользование по договору сублизинга должно быть выражено в письменной форме.

Арендатор (лизингополучатель) (сублизингодатель по договору сублизинга) вправе осуществлять контроль за сохранностью предмета договора финансовой аренды и поддержанием его в рабочем состоянии, соблюдением установленных им ограничений на использование предмета договора финансовой аренды.

К договорам сублизинга применяются правила о договорах субаренды, если иное не установлено настоящим Кодексом или иными актами законодательства.

Статья 637. Предмет договора финансовой аренды

(в ред. Закона Республики Беларусь от 31.12.2014 N 226-З)

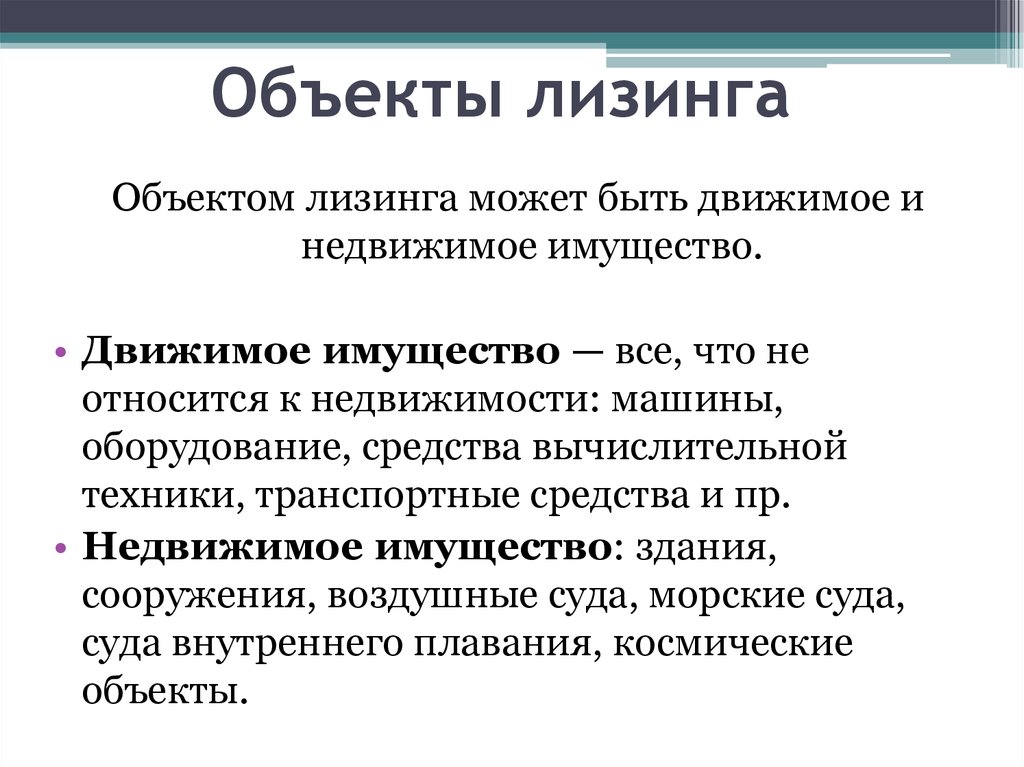

Предметом договора финансовой аренды могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов.

Статья 638. Исключена

(статья 638 исключена. — Закон Республики Беларусь от 31.12.2014 N 226-З)

Статья 639. Передача арендатору (лизингополучателю) предмета договора финансовой аренды

(в ред. Закона Республики Беларусь от 31.12.2014 N 226-З)

1. Если иное не предусмотрено договором финансовой аренды, имущество, являющееся предметом этого договора, передается продавцом (поставщиком) непосредственно арендатору (лизингополучателю) в месте нахождения последнего.

(в ред. Законов Республики Беларусь от 20.07.2006 N 160-З, от 31.12.2014 N 226-З)

2. В случае, когда имущество, являющееся предметом договора финансовой аренды, не передано арендатору (лизингополучателю) в указанный в этом договоре срок, а если в договоре такой срок не указан, — в разумный срок, арендатор (лизингополучатель) вправе, если просрочка допущена по обстоятельствам, за которые отвечает арендодатель (лизингодатель), потребовать расторжения договора и возмещения убытков.

(в ред. Закона Республики Беларусь от 31.12.2014 N 226-З)

Статья 640. Переход к арендатору (лизингополучателю) риска случайной гибели или случайной порчи имущества

(в ред. Закона Республики Беларусь от 31.12.2014 N 226-З)

Риск случайной гибели или случайной порчи арендованного имущества переходит к арендатору (лизингополучателю) в момент передачи ему арендованного имущества, если иное не предусмотрено договором финансовой аренды.

Статья 641. Ответственность продавца (поставщика)

(в ред. Закона Республики Беларусь от 31.12.2014 N 226-З)

1. Арендатор (лизингополучатель) вправе предъявлять непосредственно продавцу (поставщику) имущества, являющегося предметом договора финансовой аренды, требования, вытекающие из договора купли-продажи (поставки), заключенного между продавцом (поставщиком) и арендодателем (лизингодателем), в частности в отношении качества и комплектности имущества, сроков его поставки и в других случаях ненадлежащего исполнения договора продавцом (поставщиком). При этом арендатор (лизингополучатель) имеет права и несет обязанности, предусмотренные настоящим Кодексом и иными актами законодательства для покупателя, за исключением обязанности оплатить приобретенное имущество, как если бы он был стороной договора купли-продажи (поставки) указанного имущества. Однако арендатор (лизингополучатель) не может расторгнуть договор купли-продажи (поставки) с продавцом (поставщиком) без согласия арендодателя (лизингодателя).

При этом арендатор (лизингополучатель) имеет права и несет обязанности, предусмотренные настоящим Кодексом и иными актами законодательства для покупателя, за исключением обязанности оплатить приобретенное имущество, как если бы он был стороной договора купли-продажи (поставки) указанного имущества. Однако арендатор (лизингополучатель) не может расторгнуть договор купли-продажи (поставки) с продавцом (поставщиком) без согласия арендодателя (лизингодателя).

(в ред. Законов Республики Беларусь от 20.07.2006 N 160-З, от 31.12.2014 N 226-З)

В отношениях с продавцом (поставщиком) арендатор (лизингополучатель) и арендодатель (лизингодатель) выступают как солидарные кредиторы (статья 307).

(в ред. Законов Республики Беларусь от 20.07.2006 N 160-З, от 31.12.2014 N 226-З)

2. Если иное не предусмотрено договором финансовой аренды, арендодатель (лизингодатель) не отвечает перед арендатором (лизингополучателем) за выполнение продавцом (поставщиком) требований, вытекающих из договора купли-продажи (поставки), кроме случаев, когда ответственность за выбор продавца (поставщика) лежит на арендодателе (лизингодателе). В последнем случае арендатор (лизингополучатель) вправе по своему выбору предъявлять требования, вытекающие из договора купли-продажи (поставки), как непосредственно продавцу (поставщику) имущества, так и арендодателю (лизингодателю), которые несут солидарную ответственность.

В последнем случае арендатор (лизингополучатель) вправе по своему выбору предъявлять требования, вытекающие из договора купли-продажи (поставки), как непосредственно продавцу (поставщику) имущества, так и арендодателю (лизингодателю), которые несут солидарную ответственность.

(в ред. Законов Республики Беларусь от 20.07.2006 N 160-З, от 31.12.2014 N 226-З)

Чем отличается аренда от лизинга простыми словами

Аренда и лизинг имущества – одни из наиболее распространенных договоров в предпринимательской практике. Рассказываем, что собой представляют аренда и лизинг и чем они отличаются друг от друга.

Аренда: что это такое

Аренда – это договор, по которому арендодатель на возмездной основе предоставляет арендатору какое-либо имущество во временное владение и пользование (ч. 1 ст. 606 ГК РФ). В аренду могут быть переданы земельные участки, природные объекты, предприятия, здания, сооружения, оборудование, транспорт и все прочие непотребляемые вещи. То есть те вещи, которые не теряют своих натуральных свойств и качеств в процессе их использования арендатором.

То есть те вещи, которые не теряют своих натуральных свойств и качеств в процессе их использования арендатором.

Арендованное имущество в течение всего срока действия договора остается в собственности арендодателя, а продукция и доходы, которые приносит это имущество, являются собственностью арендатора (ч. 2 ст. 606 ГК РФ).

Сторонами договора являются арендодатели, которые сдают имущество во временное пользование, и арендаторы, которые за определенную плату пользуются этим имуществом.

При этом в качестве арендодателей могут выступать как сами собственники имущества, так и лица, управомоченные сдавать имущество в аренду на основании закона или с согласия собственников (ст. 608 ГК РФ). И арендодателями, и арендаторами могут выступать любые субъекты гражданских правоотношений – организации, ИП и физлица.

Капитальный ремонт переданного в аренду имущества производится по общему правилу самим арендодателем. Капитальный ремонт должен производиться в срок, установленный договором, а если он не определен договором или вызван неотложной необходимостью, в разумный срок (ч. 1 ст. 616 ГК РФ).

1 ст. 616 ГК РФ).

В свою очередь арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на его содержание.

Законодательство не оговаривает точных сроков, в течение которых можно арендовать то или иное имущество. Эти сроки оговариваются в самом договоре. Причем арендный договор может носить как срочный, так и бессрочный характер. В последнем случае и арендодатель, и арендатор вправе в любое время отказаться от договора. Для этого достаточно предупредить другую сторону о расторжении договора за один месяц, а при аренде недвижимости – за три месяца (ч. 2 ст. 609 ГК РФ).

Арендный договор сроком действия более года заключается только в письменной форме. То же самое касается и договоров, где хотя бы одной из сторон является организация. Если объектом аренды выступает недвижимость, то договор подлежит еще и обязательной государственной регистрации (ч. 2 ст. 609 ГК РФ).

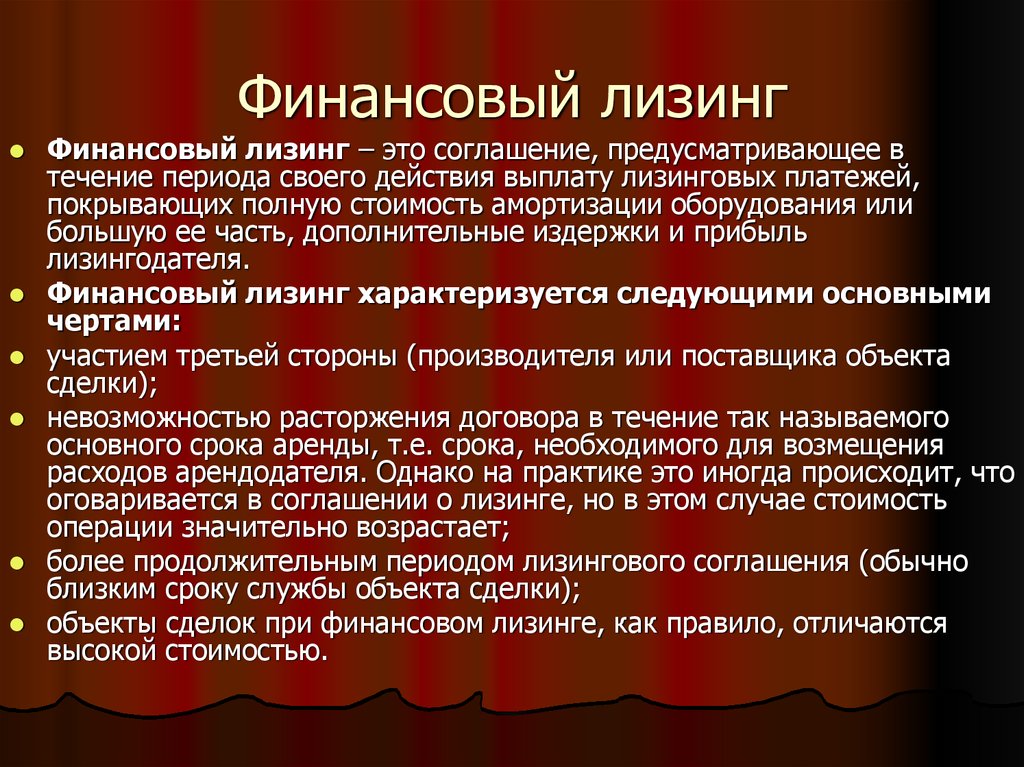

Что такое лизинг

Лизинг – это финансовая аренда. Он представляет собой одну из разновидностей арендных правоотношений, главной особенностью которых является то, что арендодатель в них изначально не является собственником сдаваемого в аренду имущества. На момент оформления лизинга само имущество может даже и не существовать. Имущество и место его приобретения, как правило, выбирает сам арендатор.

Он представляет собой одну из разновидностей арендных правоотношений, главной особенностью которых является то, что арендодатель в них изначально не является собственником сдаваемого в аренду имущества. На момент оформления лизинга само имущество может даже и не существовать. Имущество и место его приобретения, как правило, выбирает сам арендатор.

Главная функция арендодателя же в лизинге заключается в выделении собственных или привлеченных денежных средств на приобретение выбранного арендатором имущества, которое и будет сдаваться в аренду. Собственно, в этом как раз и проявляется финансовая сторона данного вида арендных правоотношений. По сути арендуется не само имущество, а деньги, на которое оно приобретается.

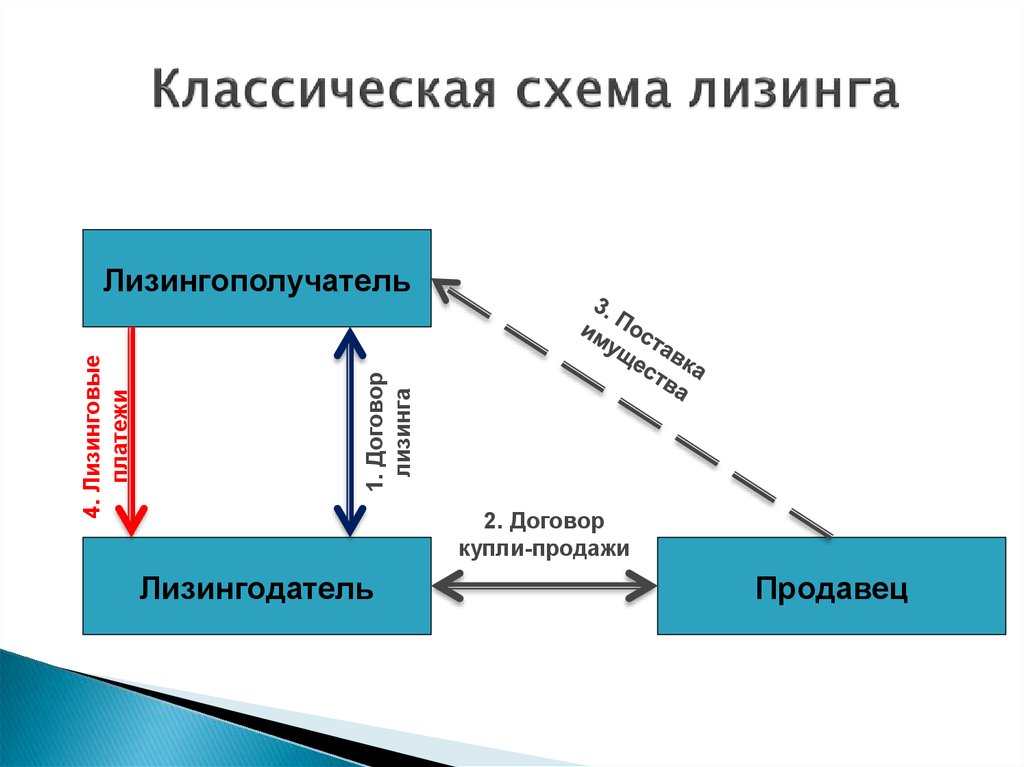

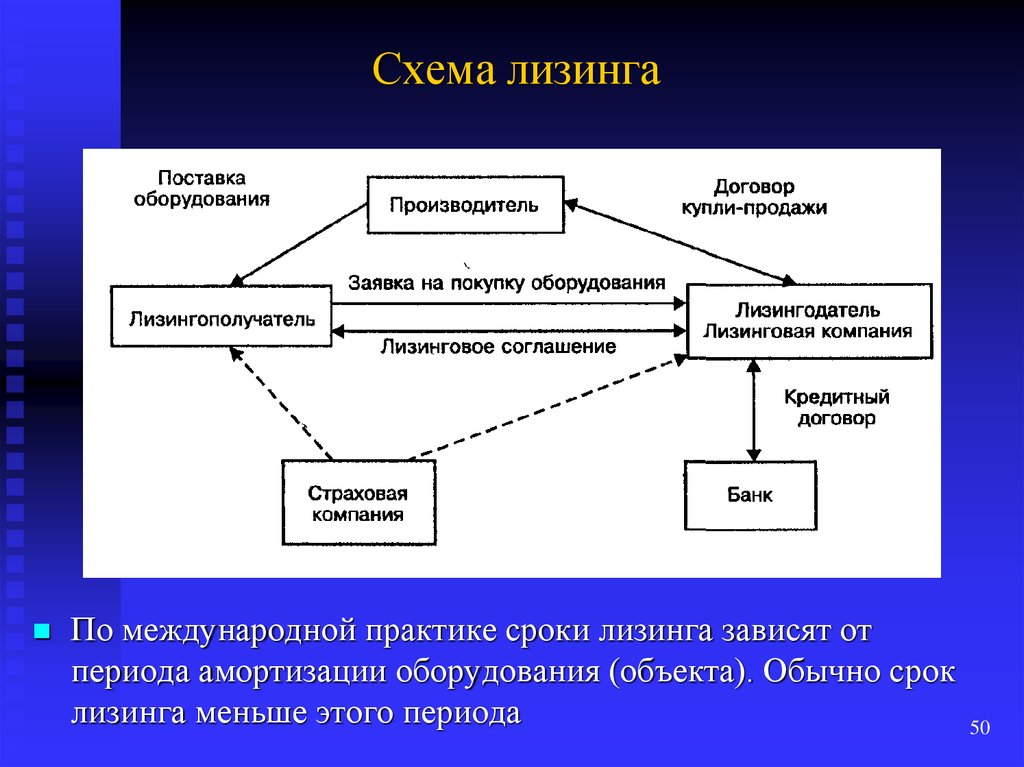

Сторонами договора лизинга выступают лизингодатель (покупатель имущества и арендодатель в одном лице), лизингополучатель (арендатор имущества), а также продавец, у которого лизингодатель и приобретает оговоренное в договоре имущество. В отличие от договора аренды, договор лизинга не имеет самостоятельного значения и требует обязательного заключения еще одного договора – купли-продажи.

По договору финансовой аренды лизингодатель обязуется купить определенное лизингополучателем имущество в свою собственность и предоставить это имущество лизингополучателю за плату во временное владение и пользование (ч. 1 ст. 665 ГК РФ).

В свою очередь лизингополучатель обязан вносить арендную плату за пользование имуществом. По окончании срока действия договора он обязан возвратить имущество лизингодателю или приобрести его в собственность на основании договора купли-продажи.

Право выкупа имущества после истечения срока лизинга не является безусловным. Как и в случае с арендой такое право лизингополучателя должно быть непосредственно прописано в тексте самого договора.

По общему правилу техническое обслуживание предмета лизинга и ответственность за его сохранность лежат на лизингополучателе. Он же, в отличие от арендаторов по договорам аренды, отвечает не только за текущий, но и за капитальный ремонт арендуемого имущества (п. 3 ст. 17 Федерального закона от 29. 10.1998 № 164-ФЗ «О финансовой аренде (лизинге)»).

10.1998 № 164-ФЗ «О финансовой аренде (лизинге)»).

В лизинг можно брать практически любое непотребляемое имущество – автотранспорт, недвижимость, спецтехнику, промышленное оборудование и т.д. В то же самое время земельные участки и другие природные объекты, в отличие от той же аренды, не могут быть предметом лизинга (ст. 666 ГК РФ).

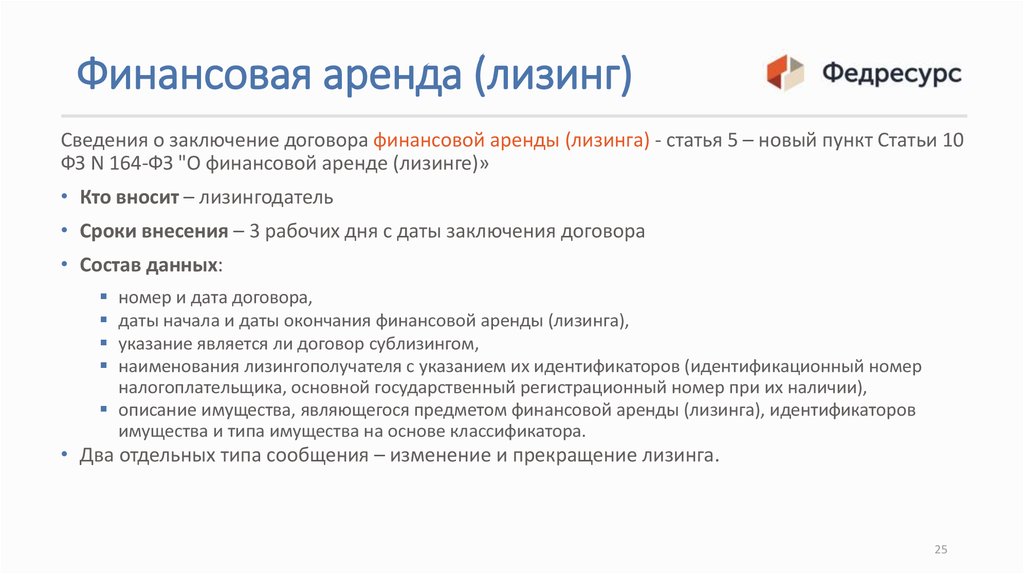

Договор лизинга, независимо от срока его действия, заключается исключительно в письменной форме. При этом срок действия договора лизинга – его существенное условие (п. 4 ст. 15 Федерального закона от 29.10.1998 № 164-ФЗ). Лизинг нельзя оформить без указания срока, как это допускается при заключении договора аренды.

В отличие от договора аренды, по общему правилу выбор конкретного имущества и его продавца осуществляется лизингополучателем. То есть арендатором имущества. В этих случаях лизингодатель не несет никакой ответственности за выбор предмета аренды и его продавца.

Однако в тексте договора может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется самим лизингодателем (ч. 2 ст. 665 ГК РФ). В этом случае соответствующая ответственность ложится уже на лизингодателя.

2 ст. 665 ГК РФ). В этом случае соответствующая ответственность ложится уже на лизингодателя.

Чем аренда отличается от лизинга

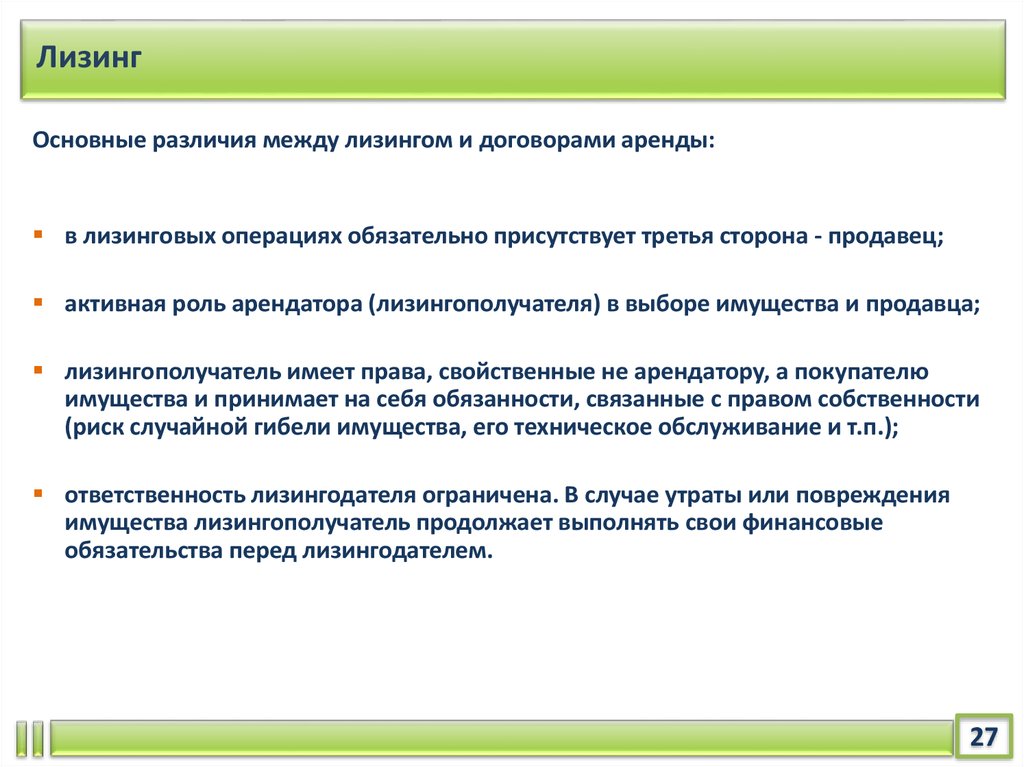

Таким образом, между рассмотренными выше договорами много общего. И аренда, и лизинг – это разновидности найма имущества. Просто в первом случае речь идет об имущественном, а во втором – о финансовом найме. Данное обстоятельство обуславливает ряд различий между этими сделками.

Для большей наглядности представляем таблицу различий между арендой и лизингом.

|

Отличительный признак |

Аренда |

Лизинг |

|

Предмет договора |

Любые непотребляемые вещи, включая земельные участки и природные объекты |

Любые непотребляемые вещи, за исключением земельных участков и природных объектов |

|

Необходимость заключения дополнительных договоров |

Требуется только сам договор аренды, содержащий все существенные условия, указанные в законе |

Дополнительно требует заключения договора купли-продажи имущества. |

|

Стороны договора |

Арендодатель и арендатор |

Лизингодатель, лизингополучатель и продавец имущества |

| Сфера применения |

Аренда широко распространена не только в экономике, но и в сферах, которые не относятся к предпринимательской деятельности |

Лизинг распространен преимущественно в сфере предпринимательской деятельности |

|

Форма договора |

Допускается устная форма договора аренды |

Лизинг всегда оформляется исключительно путем заключения письменного договора |

|

Ответственность за капитальный ремонт имущества |

По общему правилу капитальный ремонт осуществляет арендодатель. |

По общему правилу капитальный ремонт осуществляет лизингополучатель |

|

Техническое состояние имущества |

В аренду сдается уже имеющееся у арендодателя на праве собственности или другом вещном праве имущество. Нередко арендуются уже бывшие в употреблении объекты |

В подавляющем большинстве случаев предметом лизинга является новое имущество |

|

Ответственность за выбор имущества |

Предметом аренды выступает имущество, предлагаемое арендодателем. Это имущество, как правило, уже имеется у него в наличии |

По общему правилу выбор лизингового имущества и конкретного продавца осуществляет сам лизингополучатель |

|

Срок действия договора |

Законом допускается заключение бессрочных договоров аренды |

Договор лизинга всегда заключается на определенный его сторонами срок |

|

Последствия истечения срока действия договора |

Зачастую арендные договоры не предполагают возможности выкупа арендуемого имущества после истечения срока действия договора аренды |

В большинстве случаев договоры лизинга предполагают выкуп имущества лизингополучателем по истечении срока действия договора |

|

Величина арендной платы |

Плата по договору аренды, как правило, взимается только за владение и пользование имуществом. |

Плата по договору лизинга превосходит плату по обычному арендному договору, поскольку зачастую включает в себя выкупную стоимость имущества |

Что это такое? Отличия и как они работают

Что такое финансовая аренда?

Финансовая аренда, также называемая капитальной арендой или арендой с продажей, представляет собой тип коммерческой аренды, при которой финансовая компания является законным владельцем актива, а пользователь арендует актив на согласованный период времени. В этом юридическом договоре лизинговая компания, обычно финансовая компания, называется арендодателем, а пользователь актива называется арендатором.

Когда арендатор заключает это соглашение, он получает операционный контроль над активом. Они несут ответственность за все риски и выгоды, связанные с владением активом. Для целей бухгалтерского учета аренда предоставляет арендатору экономические признаки права собственности на актив.

Арендатор регистрирует актив как основное средство в своей главной бухгалтерской книге. В этой ситуации арендатор отразит проценты от арендной платы в качестве расхода.

Чтобы классифицироваться как финансовая аренда в соответствии с ОПБУ США, договор аренды должен соответствовать хотя бы одному из следующих требований:

- Приведенная стоимость арендной платы равна или превышает справедливую рыночную стоимость актива.

- Срок аренды составляет более 75% от срока полезного использования предмета лизинга.

- Лизингополучателю предоставляется возможность приобрести арендованный актив по более низкой цене, чем справедливая стоимость арендованного актива.

- Право собственности на арендованный актив переходит от арендодателя к арендатору в конце срока аренды.

Однако в юрисдикции МСФО аренда классифицируется как финансовая, если выполняются все следующие основные критерии:

- На протяжении всего срока аренды арендодатель остается законным владельцем актива.

- Риск и вознаграждение, связанные с арендованными активами, переходят к арендатору.

- Юридическое право собственности на переданное в аренду имущество переходит от арендодателя к арендатору после окончания срока аренды.

Для получения дополнительной информации о финансовой аренде и ее влиянии на бухгалтерский учет компании см. кликните сюда.

Как работает финансовая аренда

Финансовая аренда — это, по сути, договор коммерческой аренды, в котором выполняются следующие этапы:Шаг 1: Арендатор выбирает актив, который ему необходим для бизнеса.

Шаг 2: Арендодатель, обычно финансовая компания, покупает актив.

Шаг 3: Арендодатель и арендатор заключают юридический договор, по которому арендатор будет использовать актив в течение согласованного срока аренды.

Шаг 4: Арендатор производит ряд платежей за использование актива.

Шаг 5: Арендодатель возмещает стоимость актива плюс проценты.

Шаг 6: По окончании договора аренды арендатор имеет право на приобретение имущества в собственность.

Для целей бухгалтерского учета финансовая аренда может оказать существенное влияние на финансовую отчетность компании. Эти виды аренды рассматриваются как право собственности, а не как арендная плата, поэтому они влияют на процентные расходы, расходы на амортизацию, активы и обязательства.

В связи с тем, что финансовая аренда капитализируется, баланс компании будет отражать увеличение активов и обязательств, но оборотный капитал останется прежним. Однако соотношение заемных и собственных средств будет увеличиваться.

Расходы, связанные с финансовой арендой, будут разделены между процентными расходами и основной стоимостью. Это похоже на облигацию или кредит. Часть платежей будет отражена в составе денежных потоков от операционной деятельности, а другая часть будет отражена в денежных средствах от финансирования. Это приводит к увеличению операционного денежного потока, когда компания участвует в финансовой аренде.

Это приводит к увеличению операционного денежного потока, когда компания участвует в финансовой аренде.

Познакомьтесь с юристами на нашей платформе

Майкл М.290 проектов на СС

Просмотр профиля

Венди С.15 проектов на СС

Просмотр профиля

Zachary J.100 проектов на CC

Просмотр профиля

Брайан Б.134 проекта на CC

Просмотр профиля

Что входит в финансовую аренду

Финансовая аренда будет варьироваться в зависимости от конкретных потребностей как арендодателя, так и арендатора. В зависимости от сдаваемого в аренду актива, цены актива и срока договора финансовая аренда должна быть адаптирована к вовлеченным лицам.

В зависимости от сдаваемого в аренду актива, цены актива и срока договора финансовая аренда должна быть адаптирована к вовлеченным лицам.

Хотя эти соглашения будут различаться, в большинстве договоров финансовой аренды обычно можно найти следующую информацию:

- Имена обеих сторон, участвующих в аренде, и назначение в качестве арендодателя и арендатора

- Актив для сдачи в аренду

- Общая стоимость актива

- Экономический срок службы актива

- Процентная ставка

- График выплаты основного долга и процентов

- Сопутствующие штрафы и сборы

Этот документ об аренде может быть очень сложным, и лучше проконсультироваться с бизнес юрист или юрист по финансовым услугам которые могут помочь убедиться, что соглашение составлено правильно и включает всю соответствующую информацию.

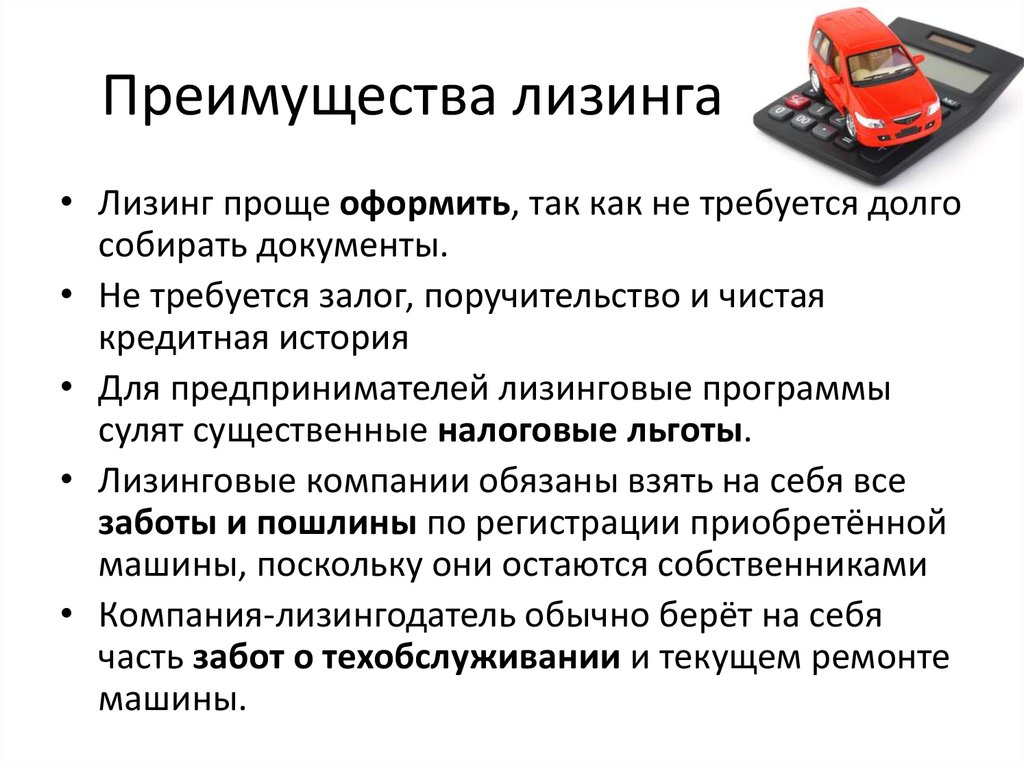

Преимущества и недостатки финансовой аренды

Финансовая аренда предлагает компаниям как преимущества, так и недостатки в отношении затрат, обязательств и бухгалтерского учета.

Некоторые преимущества заключаются в следующем:

- Арендатор имеет возможность использовать необходимое имущество, не приобретая его

- Лизинговое финансирование обычно дешевле, чем другие варианты финансирования.

- Арендатор имеет возможность растянуть платежи на несколько лет

- Нет бремени единовременной стоимости актива

- Арендатор требует амортизации арендованного актива, уменьшая налоговое обязательство

- Даже если актив вырастет в цене, арендатору останется только оплатить уже согласованные платежи.

- Арендатор сохраняет за собой право приобрести актив в конце срока аренды, как правило, по выгодной цене.

Некоторые ограничения или недостатки выгодной аренды включают следующее:

- Арендатор несет ответственность за все техническое обслуживание или ремонт актива.

- Арендатор несет ответственность за все риски, связанные с активом

- Арендатор не может расторгнуть договор финансовой аренды

Изображение через Pexels от Pixabay

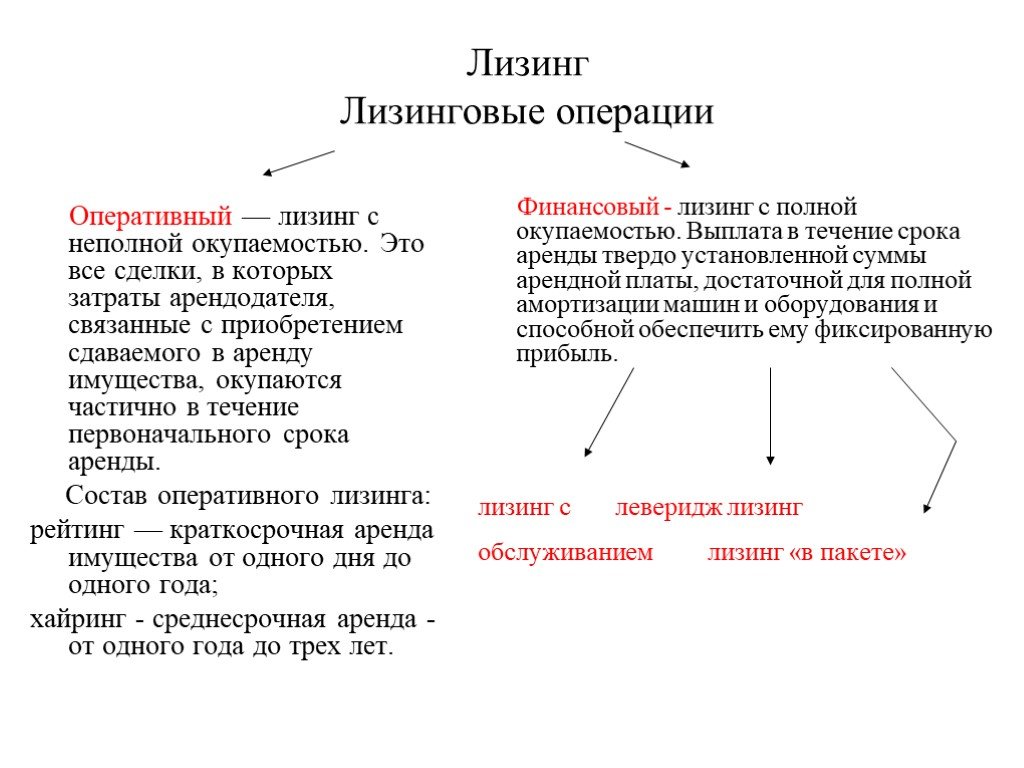

Финансовая аренда против операционной аренды

Как операционная, так и финансовая аренда позволяют компании арендовать и использовать актив. Однако основное отличие заключается в том, что при финансовой аренде арендатор передает право собственности на актив. При операционной аренде арендатор не получает права собственности для целей бухгалтерского учета.

Однако основное отличие заключается в том, что при финансовой аренде арендатор передает право собственности на актив. При операционной аренде арендатор не получает права собственности для целей бухгалтерского учета.

Платежи в рассрочку за активы, арендованные по операционному договору, отражаются в бухгалтерском балансе как расходы по аренде. Они отражаются в финансовой отчетности в составе себестоимости продаж или операционных расходов. Это отличается от финансовой аренды, где платежи за арендованный актив отражаются как расходы на амортизацию и процентные расходы.

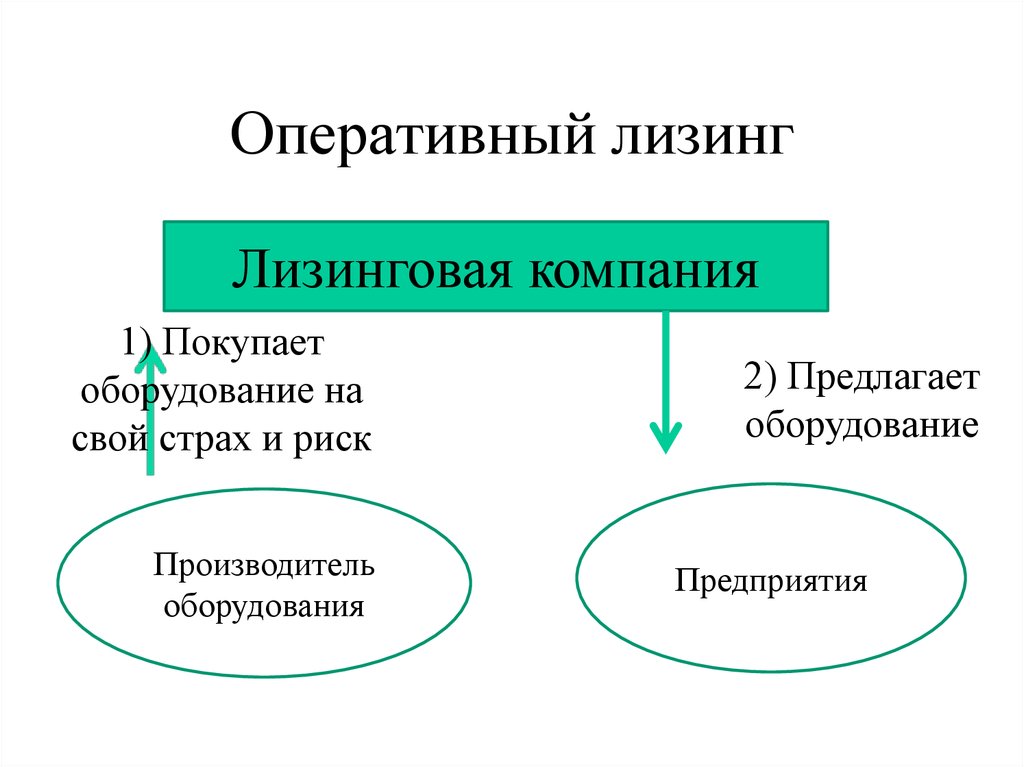

Арендаторы, участвующие в операционной аренде, не несут ответственности за те же риски, что и арендаторы, участвующие в финансовой аренде. В операционной аренде арендатор просто арендует актив и имеет только право на использование. Это означает, что арендодатель сохраняет за собой все риски и выгоды, связанные с активом. Кроме того, арендодатель несет ответственность за все расходы на техническое обслуживание или ремонт.

Чтобы узнать больше о сходствах и различиях между финансовой арендой и операционной арендой, см. проверить эту статью.

Примеры финансовой аренды

Финансовый лизинг можно найти в самых разных отраслях промышленности, и он используется в основном, когда компании требуется дорогостоящее оборудование, но она хочет сохранить свой денежный поток и избежать единовременной выплаты крупной суммы за необходимое оборудование.

Некоторые примеры активов, сдаваемых в аренду посредством финансовой аренды, включают:

- Самолет

- Земля

- Здания

- Заводское оборудование

- Тяжелая техника

- Корабли

- Дизельные двигатели

- Патенты

Получите помощь с финансовой арендой

У вас есть вопросы о финансовой аренде и вы хотите поговорить с экспертом?

Опубликовать проект

onContractsКонсультируйтесь сегодня и получайте предложения от бизнес-юристов и финансовых юристов, которые специализируются на договорах финансовой аренды.

Финансовый и операционный лизинг: в чем разница?

Автор LeaseCrunch®, 6 декабря 2022 г., 12:36

Совет по стандартам финансового учета навсегда изменил правила учета аренды, объявив ASC 842 новым стандартом учета аренды.

ASC 842, который заменяет предыдущий стандарт GAAP ASC 840, изменяет способ классификации и признания аренды, что, следовательно, влияет на порядок учета аренды. До изменения аренда была либо капитальной, либо операционной арендой; с новым стандартом капитальная аренда теперь называется финансовой арендой. Однако бухгалтерские расчеты по капитальной аренде остались прежними. Операционная аренда, напротив, по-прежнему имеет то же название, но признается по-другому.

Но это только начало. Давайте начнем с некоторых основных определений, а затем перейдем к мельчайшим деталям, отвечая на такие вопросы, как «что квалифицируется как финансовая аренда?» и «учитывается ли операционная аренда на балансе?».

Финансовая аренда

Как указано выше, финансовая и капитальная аренда почти одинаковы во всем, кроме названия. Аренда классифицируется как «финансовая», если по своим характеристикам она аналогична покупке базового актива. Необходимо учитывать пять критериев, любой из которых приведет к тому, что аренда будет классифицироваться как «финансовая». Например, если общая сумма арендных платежей составляет практически всю справедливую стоимость арендуемого актива или срок экономической службы арендованного актива, который будет финансовой арендой. В этом случае проценты по финансовой аренде начисляются и амортизируются в течение срока аренды.

Аренда классифицируется как «финансовая», если по своим характеристикам она аналогична покупке базового актива. Необходимо учитывать пять критериев, любой из которых приведет к тому, что аренда будет классифицироваться как «финансовая». Например, если общая сумма арендных платежей составляет практически всю справедливую стоимость арендуемого актива или срок экономической службы арендованного актива, который будет финансовой арендой. В этом случае проценты по финансовой аренде начисляются и амортизируются в течение срока аренды.

Операционная аренда

Операционная аренда – это договоры аренды, условия которых не имитируют покупку базового актива. Например, в конце срока аренды не происходит передачи права собственности, и арендованный актив может использоваться кем-то другим после окончания срока аренды. Другими словами, если ни один из пяти критериев, используемых для классификации аренды, не соответствует действительности, то у вас есть операционная аренда.

Операционная аренда используется для краткосрочной аренды активов и включает традиционные отношения аренды. До введения новых стандартов учета аренды эти виды аренды относились исключительно на расходы, а арендованный актив и связанные с ним обязательства не включались в баланс. Теперь, независимо от того, является ли аренда операционной или финансовой, актив и обязательство должны отражаться в финансовой отчетности.

До введения новых стандартов учета аренды эти виды аренды относились исключительно на расходы, а арендованный актив и связанные с ним обязательства не включались в баланс. Теперь, независимо от того, является ли аренда операционной или финансовой, актив и обязательство должны отражаться в финансовой отчетности.

Что такое пример финансовой аренды?

Предыдущий стандарт по аренде учитывал четыре «четких» правила при классификации аренды как капитальной по сравнению с операционной. Эти правила были четкими, но негибкими и могли привести к расчетам, не имеющим смысла для конкретной организации. В соответствии с новым стандартом аренды эти критерии были обновлены, чтобы предоставить организациям больше гибкости и суждений при классификации аренды.

Для того, чтобы аренда была классифицирована как финансовая, должен выполняться хотя бы один из следующих критериев:

- Передача права собственности на актив арендатору в конце срока первоначальной аренды.

- Арендатор имеет разумную уверенность в том, что он воспользуется опционом на покупку в конце срока аренды.

- Арендованный актив не имеет альтернативного использования арендодателем в конце срока аренды.

- Срок аренды составляет большую часть срока экономической службы базового актива (предыдущее обычное тестовое число яркой линии составляло 75%, и большинство организаций продолжают использовать это значение для определения «основной части»).

- Текущая стоимость арендных платежей представляет собой практически всю справедливую стоимость арендованного актива (90% — это предыдущее тестовое число, и большинство организаций продолжают использовать это значение для определения «практически все»).

Что такое пример операционной аренды?

Все очень просто: следуйте приведенному выше списку критериев. Любая аренда, не классифицируемая как финансовая, является операционной арендой.

Что лучше: финансовый или операционный лизинг?

Аренда позволяет организациям «платить по мере их использования» за использование необходимого актива без бремени владения и часто с ограниченными обязанностями по обслуживанию. Это существенный аспект и преимущество договора аренды; арендатор получает выгоду от актива, фактически не владея этим активом, а арендодатель получает прибыль от своего актива.

Это существенный аспект и преимущество договора аренды; арендатор получает выгоду от актива, фактически не владея этим активом, а арендодатель получает прибыль от своего актива.

Однако не всегда все виды аренды отражались в балансе по аренде. Раньше многие компании предпочитали классифицировать свою аренду как операционную именно потому, что она отражалась только в отчете о прибылях и убытках — раньше она не влияла на баланс компании.

В результате операционная аренда не повлияла на соотношение заемных средств и собственного капитала компании, поскольку никакие обязательства не были включены в баланс вместе с арендой. Эта возможность не учитывать аренду в балансовом отчете может создать впечатление, что компания является более выгодной инвестицией и имеет более сильные финансовые показатели, чем если бы аренда классифицировалась как финансовая аренда.

Тот факт, что операционная аренда не была задокументирована в балансе фирмы, был лазейкой, которую американские компании использовали в течение многих лет для улучшения отношения долга к собственному капиталу и других подобных показателей, часто используемых банками для определения ковенантов по кредитам. Теперь, с ASC 842, оба типа аренды должны быть включены в баланс компании, что делает эту лазейку устаревшей.

Теперь, с ASC 842, оба типа аренды должны быть включены в баланс компании, что делает эту лазейку устаревшей.

Однако порядок признания расходов отличается для операционной и финансовой аренды. Учет операционной аренды требует, чтобы расходы по аренде признавались линейным методом в течение срока аренды, в то время как при финансовой аренде (так же, как и при капитальной аренде) арендатор должен признавать процентные расходы и расходы на амортизацию, что означает, что расходы будут выше в начале срока аренды. аренды и уменьшаться со временем.

Что такое проводка в журнале операционной аренды?

Как мы уже говорили выше, ASC 842 меняет правила игры в учете аренды для американских фирм. Хотя концепции операционной и финансовой аренды остаются, любая аренда на срок 12 месяцев и более теперь должна отражаться в бухгалтерском балансе. Это усложняет учет операционной аренды для многих фирм.

В соответствии с новым стандартом аренды первоначальные бухгалтерские проводки по операционной аренде будут отражать в балансовом отчете обязательство по аренде и актив в форме права пользования (ROU). Текущие проводки в журнале операционной аренды будут отражать расходы по аренде, как обычно, а также уменьшать обязательства по аренде и остаток активов в форме права пользования в течение срока аренды.

Текущие проводки в журнале операционной аренды будут отражать расходы по аренде, как обычно, а также уменьшать обязательства по аренде и остаток активов в форме права пользования в течение срока аренды.

Входит ли операционная аренда в баланс?

Раньше операционная аренда не отражалась в балансовых отчетах, поэтому американские фирмы часто классифицировали как можно больше договоров аренды как операционную. Теперь, в соответствии с ASC 842, эти договоры аренды включены в баланс.

ASC 842 Пример операционной аренды

Пример учета операционной аренды в соответствии с новым стандартом можно найти в статье CPA Journal.

Как программное обеспечение может помочь вам в учете аренды

В связи с этими изменениями в документации по аренде и требованием документировать все договоры аренды в балансовых отчетах, поиск методов и инструментов, облегчающих эти новые изменения и обеспечивающих соответствие учета аренды в вашей компании новым стандартам, является хорошим способом адаптироваться.

Использование LeaseCrunch — это оптимальный способ убедиться, что ваша финансовая отчетность соответствует нормативным требованиям и что ваша аренда правильно классифицирована. Фирма Brown Smith Wallace, входящая в сотню лучших CPA, начала использовать LeaseCrunch для учета аренды, управления клиентами и отчетности. Они приветствуют его как лучшее решение для учета аренды, потому что наше программное обеспечение предлагает:

- Скорость: компании быстро внедряют наше программное обеспечение, а наше программное обеспечение выполняет расчеты еще быстрее.

- Простота использования: легко создавайте записи в журнале и раскрывайте сноски несколькими щелчками мыши.

- Точность и соответствие: в наше программное обеспечение интегрированы проверки достоверности, чтобы обеспечить точность ввода данных и соответствие стандартам.

- Экспорт в электронные таблицы: мы поняли, что мы знаем, то и удобно.

Также может потребовать заключения дополнительных договоров – договора о привлечении средств, договора залога, гарантии, поручительства и т.д.

Также может потребовать заключения дополнительных договоров – договора о привлечении средств, договора залога, гарантии, поручительства и т.д.

Об авторе