Форма 14 для налоговой новая образец заполнения: Форма Р14001 (образец заполнения заявления) в 2020 году. Скачать бесплатно новый бланк

О необходимости подавать в Госреестр изменения по текущему состоянию компании говорить не приходится. Правильное заполнение Р14001 сэкономит немало времени и поможет избежать штрафов.

Образец заполнения и пустой бланк Формы Р14001

Образец весит около 4 Мб и упакован в .zip архив, который можно разархивировать штатными средствами Windows. Пустой бланк можно скачать сразу в Excel.

ФАЙЛЫ

Образец заполнения формы Р14001 .zipПустой бланк по форме Р14001 .xls

Использование формы

Форма Р14001 предназначена для того, чтобы зафиксировать изменения в составе или других данных юрлица и передать их в ЕГРЮЛ. К ним могут относиться:

- смена названия предприятия (лист А),

- смена директора предприятия (лист К),

- изменение юридического адреса (лист Б),

- появление новых видов деятельности (лист Н)

- смена состава учредителей,

- появление нового участника, в том числе, иностранного гражданина (лист Г),

- изменение в паспортных данных, включая адрес регистрации (лист Д),

- смена кодов ОКВЭД,

- передачи доли в залог (лист В),

- появление нового филиала или закрытие старого (лист О),

- изменения, которые повлекли за собой продажа или распределение доли,

- исправление ошибок в данных ЕГРЮЛ.

Обратите внимание, что для некоторых из этих случаев подается форма Р13001. Чтобы свериться, какой из документов готовить, перейдите ниже, нажав на ссылку “Когда форма Р14001 не нужна”.

В зависимости от ситуации, мы будем заполнять разные страницы формы. Ненужные страницы не распечатывают и не подают в налоговую. Различаться также будут и ответственные лица, подающие декларацию.

В одну форму Р14001 можно вносить несколько изменений одновременно: например, данные о продаже доли и выходе участника. Исключение: случаи, когда надо исправить ошибку в ЕГРЮЛ — в документах могут содержаться только исправленные данные. Для этого служат листы Е, В, Г, Д, Л, П.

В 2016 году (а точнее — в июле) форма Р14001 была обновлена, так что если вы пользовались документами образца 2013 года, их понадобится заменить.

Особенности заполнения формы Р14001

Форма может заполняться как от руки (черной ручкой печатными литерами), так и в электронном виде. Во втором случае, если вы скачиваете документ из официальных источников, в Excel файле формы автоматически выставлено единственно верное решение: шрифт Courier New размера 18. Ячейки с описаниями защищены от удаления информации. Однако в пустую ячейку все еще можно ввести несколько цифр, поэтому следите, чтобы в каждой ячейке был только 1 символ.

Обратите внимание, что ФИО заявителя (лист Р) вносятся в форму только от руки. Используйте для этого только черную ручку.

1. Заполнение и нумерация

В форме Р14001 страницы обозначены буквами. При заполнении их нумеруют, причем все клетки должны быть заполнены, поэтому 3 превращается в 003. Все страницы заполнять и нумеровать не нужно: проставляйте цифры только на тех бланках, куда вносите изменения. Например, для смены директора это будет страница К. Соответственно, обозначаете ее номером 002 (вторая после титульной).

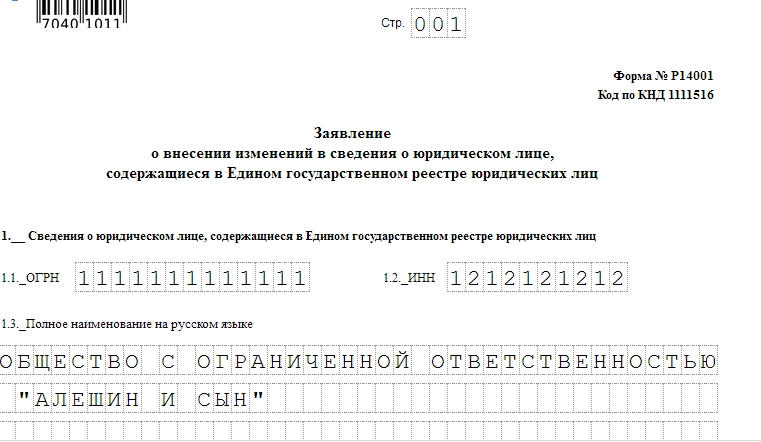

2. Титульная страница

На титульной странице, как видно из иллюстрации ниже, следует указать ИНН, ОГРН и полное название организации большими печатными буквами. Помните, что форма рассчитана на машинное считывание.

Распространенная ошибка — отсутствие пробелов в сложном названии предприятия.

Если название не помещается в строке полностью, перенесите его на следующую. Перенос использовать категорически нельзя.

3. Исправление данных

На примере листа Ж (сведения о ПИФе, в чей состав включена доля предприятия) рассмотрим процедуру замены данных в ЕГРЮЛ.

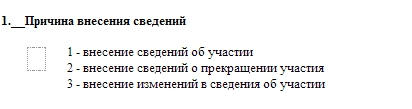

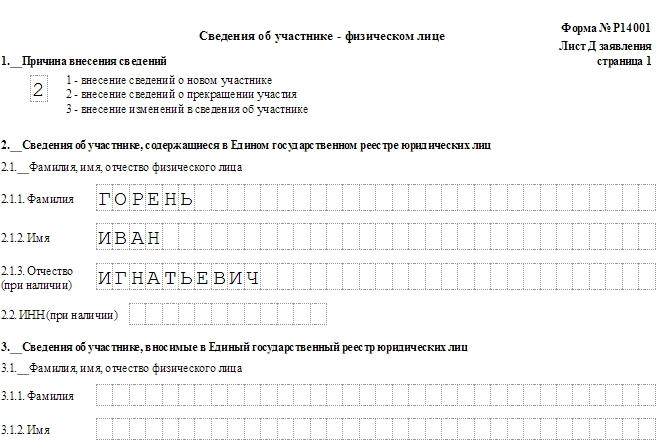

В верхней части листа необходимо выбрать числовое значение, объясняющее причину подачи. В данном случае 1 будет обозначать нового участника, чьи данные вносятся ниже, 2 — выход старого участника, а 3 — внесение правок в существующие данные в Госреестре.

После этого на странице 1 отмечаем данные, которые фигурируют в реестре в данный момент. Они, по условию задачи, неправильные. На странице 2 указываем правильные данные такими, какими они должны быть.

4.Числовые значения

На листе Д и других страницах, где нужно указывать, например, стоимость доли, числовые значения вводятся как можно ближе к разделительному знаку.

Если число — целое, то нули после точки указывать не надо.

5. Операции с долей

На листе В, Г, Д или Е (в зависимости от того, является ли заявитель резидентом РФ или иностранным гражданином) подается информация:

— о бывшем владельце доли (указываем числовое значение 2),

— о новом владельце доли, включая наследников (значение 1).

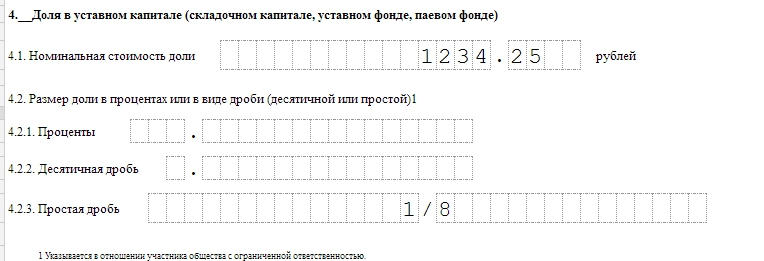

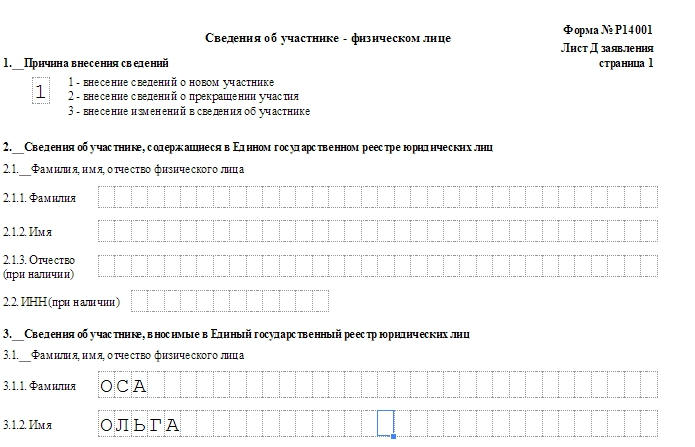

Допустим, господин Горень передал свою доль в пользу госпожи Осы. На примере иллюстрации 4 видим, как заполнить страницу об участнике, который продал или передал долю по наследству. Новые сведения о нем в ЕГРЮЛ вносить не нужно.

На примере иллюстрации 5 видим, как вносить данные о новом владельце доли. В ЕГРЮЛ пока нет информации о нем, поэтому данную часть бланка оставляем пустой.

6. Заявления об ОКВЭД

Форма 14001 позволяет заменить основной вид деятельности, а также вписать дополнительные. Согласно налоговому законодательству, предприятие может иметь только один основной вид деятельности. Заявить о его смене можно на листе Н: на первой странице указывается новый код, на странице 2 — старый, который следует исключить из ЕГРЮЛ.

Сроки и особенности подачи формы Р14001

Форма подается в течение 3 дней после внесения изменений. В зависимости от процесса, который послужил поводом для заявления, заявителем (лицом, подающим Р14001) могут быть:

- директор предприятия (ошибки в ЕГРЮЛ, смена директора, смена паспортных данных),

- нотариус (купля-продажа долей),

- продавец доли (купля-продажа долей).

Данные заявителя заполняются на листе Р.

Когда форма Р14001 не нужна

Если в 2 словах, то в случаях, когда изменения затрагивают Устав и их нужно фиксировать соответствующим образом, подается форма Р13001. Сюда относятся:

- добавление кодов ОКВЭД,

- изменение юридического адреса,

- исправление ошибок, одновременно встречающихся в ЕГРЮЛ и Уставе,

- введение нового учредителя и внесение его в Устав.

Полезно знать

- Если вы подаете Р14001 по случаю смены директора, лучше иметь при себе протокол участников собрания, на котором было принято решение о смене. При этом подачу документов все еще может осуществлять старый директор.

- Если вы подаете Р14001, чтобы заявить о смене юридического адреса, необходимо предоставить документы на новый адрес.

- При распределении или купле-продаже доли ответственным лицом является нотариус, который подает форму в Госреестр.

- При смене паспортных данных во время подачи нужно иметь с собой копию паспорта.

- Документы обычно бывают готовы за 6 рабочих дней. Учтите, что получить их можно только тем способом, который вы указали при заполнении формы на листе Р, стр. 4. Таким образом, если указано “выдача заявителю”, то по почте ФНС их не направит и не выдаст по доверенности.

Золотые слова! Вам надо Вы и делайте, как Вам нравится. ))…

Так выгрузку в Excel можно было сделать не тяп-ляп… А как-то посимпатичнее…Я заморачиваюсь, п…

Ну, вот Вы сами и ответили. Никто с ними не заморачивался специально, как я и предполагала. Вы за…

мифические они для тех кто не работает. а для меня они реальные….

Так ДМС давно есть. Что мешает пользоваться?

А вы сошлитесь на закон (не помню номер) «Об обращеении граждан». По нему они обязаны в 30-и днев…

Да, ИП по прежнему может просто прекратить предпринимательскую деятельность, но при этом все невы…

Особенно впечатлили последние вбросы Путина.Про выходные среды за счет работодателей.Про голосова…

Ну, качество-то примерно такое же. Советское тоже было то ещё….

У меня примерно то же самое пришло. Камералка по КДН за 2019 год .Пришлите книгу, можно в электро…

я вам уже писала о том при чем тут я, я считаю, что это мои взносы и моих детей и родителей, а не…

Это Вам все не то и все не так, и многодетные какие-то не благодарные. Я государственным роддомом…

да. а вы-то не платите. поэтому «должна обслуживаться наравне с теме кто ничего не внес» — вполне…

Ничего не слышала про бариллу, а вот то, что у нас в Кронштадте выдали детсадовцаам наборы с прос…

Смотрю за развитием сервиса и сайта Profit Chief и оно действительно поражает. На сайте появилась…

ну тут обыкновенная борьба с серыми ЗП.. толкование этой бумажки—варианта два1. по бумагам …

я не против помощи, я против наглости когда дают и все мало и только о себе и все не так. И как в…

Знаете, в европейских странах многодетным тоже помогают за счет государства. А там нет нашей «со…

а я думаю отдал бы и отдали бы все где я работала, ему все равно кому отдавать. это как ДМС и у м…

Тогда по какому поводу скандалите тут?

Тема ТыжБухгалтера живёт. За зарплату в 28 тыс. вести полную калькуляцию — ну ищите, ищите. …

да и на счет мало, повторюсь поликлиникой воспользовалась один раз, работаю с 19 лет. Мне было но…

как это ни копейки, я высокооплачиваемый специалист и что бы иметь такого специалиста, мой работо…

У налоговиков крыша уже конкретно протекла. Творят что хотят. Я теперь по каждому их «косяку» пиш…

Извините, но судя по написанному мало именно вам 🙁 Это вы ведь считаете деньги в чужих карманах….

платит мой работодатель.

обвиняю потому как этим людям все мало. как до меня писали я-мне, я -мне, а я говорю, что и этого…

А как же ложки и половники? Пуховики? Ватники?

Работает Роструд.В поте лица.Нужно разъяснения давать.Устали, наверное. Вам бы отдохнуть….

А с того, что сделал это сам. На основе тамошней таблицы сформировал свою таблицу Регион-02.xlsxД…

У меня как то при выездной проверке запросили им дать с собой для личного дела для проверки карто…

Опять вода, а толку ноль, везде написано, тишину нужно соблюдать с 11 вечера до 7 утра, жалко что…

Вот где вы видели хоть слово про правильность расходования выделенных денег? Нет таких условиях н…

и как? помогло?

Глупо было думать что правильность расходования выделенных из бюджета денег не проверят, но лучше…

Гляди-ка, татарский Сбербанк с клерком даже сотрудничает))))…

Заполнить форму Р14001 для внесения изменений в ООО

1. Введение

Заполнив форму Р14001, утвержденную Федеральной налоговой службой России, можно уведомить об изменившихся сведениях об организации, которые непременно публикуются в Едином государственном реестре юридических лиц (далее — ЕГРЮЛ), если в то же время не требуется корректировать учредительные документы Общества.

2. Когда требуется заполнять форму Р14001

Бланк Р14001 необходимо заполнить, если предполагается:

- Выход участника или учредителя из Общества и распределение его долей;

- Купля-продажа доли.

- Дарение доли.

- Переход доли в порядке наследования.

- Перевыборы руководителя Общества.

- Изменение кодов ОКВЭД.

- Исправление ошибок в ЕГРЮЛ.

- Сменить юридический адрес, при этом данный факт не приведет к внесению изменений в Устав. Если в Уставе прописан населенный пункт и Общество меняет юридический адрес в пределах указанного города, то каких либо изменений вносить в Устав не требуется.

Одновременно можно зафиксировать несколько изменений при заполнении одного бланка.

Важно! Чтобы исправить неточности в ЕГРЮЛ, надо заполнить форму Р14001 отдельно. Совмещение в одном бланке иных корректив не предусматривается

3. Как заполняется бланк

Бланк содержит 51 страницу: титульный лист и листы приложений («А» — «Р»). Заполнять необходимо лишь страницы, где будут отражены измененные данные. Соблюдается сквозная нумерация: первая страница выступает в качестве титульной, номера проставляют только на страницах с информацией.

Важно! Незаполненные страницы предоставлять не нужно.

Если необходимы корректировки ЕГРЮЛ, в пункте 2 (титульный лист бланка) должна быть «1». Когда требуется исправить неверные сведения на титульном листе пишем «2».

Заявление о внесении изменений в сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц

На листе «Р» (страница 1) представлен существенный список заявителей, а именно 16 различных категорий лиц.

Лист Р. Страница 1

Лист Р. Страница 2

Лист Р. Страница 3

Лист Р. Страница 4

При условии написания значения «01» в пункте «1» листа «Р», пункт «2» на данном листе заполнению не подлежит.

При написании контактного номера телефона в заявлении следует помнить:

- при указании мобильного телефона, номер следует начинать с «+7»;

- если пишется стационарный — с «8».

Несоблюдение данного правила может быть причиной для отказа в принятии заявления.

4. Если у ООО меняется руководитель

При смене руководителя ООО требуется заполнить страницу 001 и листы «К» и «Р».

Лист К. Страница 1

Лист К. Страница 2

На титульной странице бланка пишется название организации полностью, ОГРН, ИНН и код вносимых изменений.

Затем заполнить необходимо отдельно листы «К» на предыдущего и нового руководителя.

В разделе 1 листа «К» для предыдущего руководителя Общества ставим «2», в разделе 2 указываем его фамилию, имя, отчество и личный ИНН.

В разделе 1 листа «К» для нового руководителя проставляем цифру «1» и заполняем в раздел 3 – фамилию, имя и отчество, ИНН, дату рождения, адрес по прописке и фактического проживания, номер телефона, паспортные данные. В качестве заявителя будет выступать новый руководитель, информацию о нем пишем на листе «Р».

На первом листе «Р» должен быть номер статуса заявителя (необходимо выбрать из вариантов, находящихся на бланке). На листах 2 и 3 указываются сведения о заявителе. На 4 листе должен быть отмечен способ получения заявителем бумаг, свидетельствующих о внесении записи в ЕГРЮЛ либо об отказе в процедуре государственной регистрации.

5. Корректировка кодов ОКВЭД

Лист Н. Страница 1

Лист Н. Страница 2

На титульной странице бланка в пункте 2 указываем значение «1». На странице 1 листа «Н» должны быть коды для внесения в ЕГРЮЛ, на странице 2 – коды для исключения.

Если меняется основное направление деятельности Общества, на странице 1 листа «Н» прописывается новый код ОКВЭД, на странице 2 – предыдущий. Относительно дополнительных кодов надо действовать следующим образом: при добавлении заполнить нужно страницу 1 листа «Н», при исключении — страницу 2 листа «Н».

Когда для добавления или исключения кодов одной страницы «Н» не хватает, можно использовать еще несколько листов.

Важно! Коды ОКВЭД должны состоять из 4 — 6 цифр. Писать необходимо построчно, слева направо.

Коды ОКВЭД должны состоять из 4 — 6 цифр. Писать необходимо построчно, слева направо.

Получите заполненное заявление Р14001 бесплатно

Заполните форму, следуя подсказкам, и получите готовые документы, сформированные по требованиям ФНС. Для этого потребуется около 15 минут. Также вы получите инструкцию по подаче. Останется только скачать документы.

6. Купля-продажа доли члена ООО: понадобится форма Р14001

Заполняется страница 1 заявления: на участников — листы «В», «Г», «Д» и «Е», на заявителя (им является участник Общества, продающий свою долю) – лист «Р». При нотариальном оформлении купли-продажи доли (если продажа доли осуществляется не по преимущественному праву) составляется договор, нотариально заверяется заявление по форме Р14001 и лицо, уполномоченное на совершение нотариальных действий, предоставляет бумаги для госрегистрации корректив в ИФНС.

Участник ООО правомерен продать либо передать каким-либо способом свою долю (ее часть) в уставном капитале Общества одному (нескольким) членам организации. Разрешение других участников Общества или же Общества в целом на реализацию данной сделки не нужно, если иное не оговорено учредительными документами ООО.

Член Общества, желающий продать свою долю (ее часть) в уставном капитале ООО третьему лицу, в письменной форме уведомляет об этом остальных участников Общества и само Общество, направив через организацию за свой счет оферты для этих лиц с указанием цены и иных условий продажи. Члены Общества обладают преимущественным правом покупки доли ООО (части доли) участника ООО по цене предложения третьему лицу или отличной от цены предложения третьему лицу и по цене, предварительно установленной Уставом ООО.

7. При изменении юридического адреса Общества

Лист Б

На титульную страницу и листы «Б» и «Р» данные вносят при корректировке юридического адреса Общества. Заявитель – лицо, исполняющее обязанности руководителя организации в настоящее время.

8. Участник принял решение о выходе из состава ООО

Страница 1 заявления должна быть заполнена при выходе члена Общества. Листы «В», «Г», «Д», «Е» предназначены для отражения информации об участниках, лист «З» – для доли Общества, лист «Р» – в отношении заявителя. Заявителем является непосредственный руководитель организации. При направлении на госрегистрацию корректив в ИФНС вместе с нотариально заверенной формой Р14001 предоставляется заявление о выходе участника из ООО (заверенное нотариусом), решение или протокол о разделении доли, которая перешла к Обществу.

Важно! Член ООО может выйти из него путем передачи доли Обществу. Это никак не связано с наличием разрешения участников ООО или организации в целом, если этот момент регламентирован учредительными документами.

9. Ошибки в ЕГРЮЛ: исправить с помощью формы Р14001

Ошибочные сведения в ЕГРЮЛ, как правило, вина сотрудников ИФНС или самого юридического лица.

Если информация в Уставе и сведения из выписки ЕГРЮЛ не совпадают, вполне вероятно, что Вам будет отказано в предоставлении нотариальных услуг, открытии банковского счета, выдаче лицензии или разрешения, оформлении договорных отношений с контрагентами.

Получив документы из налогового органа о регистрации, необходимо тщательно изучить данные, зафиксированные в ЕГРЮЛ. При обнаружении ошибки в процессе выдачи бумаг налоговый инспектор заведет карточку замечаний. Если же неточности выявлены после того, как информация была внесена в ЕГРЮЛ, потребуется заполнить форму Р14001.

Важно! В случае неверной информации в Уставе и ЕГРЮЛ необходимо заполнить бланк Р13001.

Для устранения неточностей в госреестре данные указывают на титульном листе, листах «Р» на заявителя и предоставляют листы с достоверными сведениями:

- «А» — ошибка в наименование юридического лица;

- «Б» — некорректная информация об адресе ООО;

- «В», «Г», «Д», «Е» — неверные сведения о членах Общества;

- «К» — ошибочные данные о руководителе организации;

- «П» — неправильный размер уставного капитала.

На титульном листе непременно должен находиться государственный регистрационный номер записи в ЕГРЮЛ, которую надо изменить.

10. Обновленные паспортные данные руководителя и участников Общества

При изменении паспортных данных руководителя и членов Общества, информация в реестр направляется в автоматическом режиме налоговой инспекцией. Если говорить о сроке, это 5 рабочих дней после получения информации из ФМС. Бланк Р14001 заполнять в данном случае нет необходимости.

Узнать насколько актуальны данные, находящиеся в ЕГРЮЛ, можно путем направления запроса в налоговый орган с указанием просьбы о предоставлении выписки расширенного формата.

Если обновленных паспортных данных в выписке нет, следует составить заявление о недостоверных сведениях в ЕГРЮЛ и предоставить его в ИФНС. К заявлению нужно приложить ксерокопии следующих документов: нового паспорта, решение единственного участника или протокол общего собрания участников о смене паспортных данных.

11. Что следует знать при направлении заявления согласно бланку Р14001

В список документов для уведомления об измененных регистрационных данных могут входить:

- протокол общего собрания участников или решение единственного участника о смене регистрационных данных;

- заявление участника о выходе из ООО;

- договор купли-продажи доли и бумага с подтверждением ее оплаты;

- документ о владении долей по наследственному праву;

- бумаги, свидетельствующие о праве использовать помещение по новому адресу: договор аренды, гарантийное письмо от собственника, копия свидетельства о праве собственности.

Направляя заявление (форма Р14001), госпошлина уплате не подлежит.

Достоверность подписи заявителя в заявлении должен подтвердить нотариус. Запись должна быть на листе «Р» (страница 4). Нормативно-правовыми актами федерального уровня установлен временной отрезок (3 дня) для предоставления в налоговую информации о совершенных корректировках регистрационных данных (бланк Р14001).

Создать документы для изменений в ООО автоматически и бесплатно

Вам нужно только заполнить форму, следуя подсказкам. Остальное программа сделает сама. В итоге вы получаете готовые документы для внесения изменений в ООО, сформированные по требованиям ФНС. Останется скачать и распечатать.

Форма Р14001 — образец заполнения на 2020 год

Лист Д «Сведения об участнике — физическом лице»

Заполняется в случае внесения сведений о новом участнике – физическом лице, о прекращении участия или изменением сведений об участнике. При необходимости заполняется в отношении каждого участника.

В разделе 1 «Причина внесения сведений» проставляем соответствующее цифровое значение. Если проставлено значение 1, заполняются разделы 3 и 4. Если проставлено значение 2, заполняется раздел 2. Если проставлено значение 3, заполняется раздел 2, а также раздел 3 (в случае изменения сведений об участнике) и (или) раздел 4 (в случае, если изменяется доля участника в уставном капитале).

Раздел 2 заполняется в соответствии со сведениями ЕГРЮЛ.

В разделе 3 ФИО указываем на русском языке, отчество заполняется при его наличии. В пункте 3.2. обязательно указываем ИНН, в случае если он присвоен физическому лицу. В пункте 3.3. указываются дата и место рождения физического лица. Место рождения указываем в точном соответствии с документом, удостоверяющим личность. В пункте 3.5. указываем код вида документа, удостоверяющего личность и данные, которые в этом документе содержаться: серия, номер, дата выдачи, кем выдан, код подразделения. В пункте 3.6.1 указываем адрес места жительства в РФ. При отсутствии места жительства указываем адрес места пребывания в РФ. Пункт 3.6.2. заполняется в отношении гражданина РФ, постоянно проживающего за пределами Российской Федерации и не имеющего постоянного места жительства в РФ, а также иностранного гражданина или лица без гражданства, постоянно проживающего за пределами территории Российской Федерации.

В разделе 4 указываем сведения о доле участника в уставном капитале. В пункте 4.1 указывается номинальная стоимость доли в рублях. Пункт 4.2 заполняется в отношении обществ с ограниченной ответственностью. При этом заполняется один из показателей — для размера доли заполняется либо поле проценты, либо простая, либо десятичная дробь.

Форма Р14001 при смене видов деятельности

Лист Н. Страница 1

Заполняется в случае изменения кодов ОКВЭД

В разделе 1 указываются коды, подлежащие внесению (не менее четырех цифровых знаков).

Если Вам необходимо добавить дополнительные виды деятельности, вписываем их в Лист Н стр.1 заявления Р14001.

Виды деятельности указываются по классификатору ОК 029-2014 (КДЕС Ред. 2). Указывается не менее 4-х цифровых знаков кода по классификатору. При необходимости заполняется несколько листов Н заявления.

Лист Н. Страница 2

Раздел 2 заполняется для исключения видов деятельности, сведения указываются в соответствии со сведениями, содержащимися в ЕГРЮЛ.

Если Вам необходимо исключить дополнительные виды деятельности, вписываем их в Лист Н стр.2 заявления Р14001.

Если меняем основной вид деятельности

Если Вам необходимо изменить основной вид деятельности, вписываем новый код в Лист Н стр.1 заявления Р14001 в «Код основного вида деятельности», а старый код вписываем в Лист Н стр.2 заявления Р14001 в «Код основного вида деятельности». Если необходимо оставить старый код основного вида деятельности в списке дополнительных кодов, то вписываем его как дополнительный в Лист Н стр.1 заявления Р14001 в «Коды дополнительных видов деятельности».

Как заполнить форму W-4 (новинка 2020 г.)

Если вы заполняете форму W-4, вы, вероятно, только что начали новую работу. Или, может быть, вы недавно женились или родили ребенка. W-4, также называемая Сертификатом об удержании сотрудника, сообщает вашему работодателю, сколько федерального подоходного налога удерживать с вашей зарплаты. Форма была перепроектирована на 2020 год, поэтому она выглядит иначе, если вы ее заполнили ранее. Самым большим изменением является то, что в нем больше не говорится о «пособиях», которые многие, если не большинство, находили в недоумении.Вместо этого, если вы хотите удержать дополнительную сумму (возможно, ваш супруг зарабатывает значительно больше, чем вы), вы просто указываете сумму за период оплаты. Поскольку у вас могут не быть номера, некоторые отделы кадров разрешают новым сотрудникам забирать форму домой для заполнения (раньше они требовали, чтобы вы заполняли ее в первый день работы). Здесь мы отвечаем на часто задаваемые вопросы о W-4, включая, как его заполнить, что изменилось и чем W-4 отличается от W-2.

Выйдите за рамки налогов, чтобы построить всеобъемлющий финансовый план.Найдите местного финансового консультанта сегодня.

Почему мне нужно заполнить форму W-4?

Как только что было отмечено, форма сообщает вашему работодателю, сколько федерального подоходного налога удержать с вашей зарплаты. Вам нужно будет завершить новый W-4 каждый раз, когда вы начинаете новую работу. Если ваша новая компания по какой-то причине забудет дать вам ее, обязательно спросите. Если у вашего работодателя нет бланка W-4 от вас, IRS требует, чтобы он относился к вам как к налоговому агенту, что означает удержание максимально возможной суммы налогов.Вы можете вернуть переплаченную сумму, но только в новом году, когда подаете налоговую декларацию.

Нужно ли отправлять новую форму W-4?

Вы должны завершить перепроектированный W-4, только если вы начали новую работу — или если ваш статус подачи или финансовое положение изменились. Вам не нужно заполнять новую форму, если вы не меняли работодателей. Ваша компания все еще может использовать информацию, указанную в старой форме W-4.

Сколько времени потребуется для внесения изменений в W-4?

Когда вы отправляете W-4, вы можете ожидать, что информация вступит в силу довольно быстро.Но сколько именно времени, прежде чем ваша зарплата отражает изменения, во многом зависит от вашей системы заработной платы. Спросите своего работодателя, когда вы подаете форму.

Чем новый W-4 отличается от старого W-4?

Самое большое изменение — удаление раздела пособий. Вам больше не нужно рассчитывать, сколько пособий претендует на увеличение или уменьшение вашего удержания. Вместо этого новая форма просит вас указать, есть ли у вас более одной работы или работает ваш супруг; сколько у вас иждивенцев, и если у вас есть другой доход (не от работы), отчисления или дополнительные удержания.Новая форма также обеспечивает большую конфиденциальность в том смысле, что, если вы не хотите, чтобы ваш работодатель знал, что у вас более одной работы, вы не включаете лист с несколькими вакансиями.

Как заполнить W-4?

Что касается форм IRS, новая форма W-4 довольно проста. У него всего пять шагов. Если вы одиноки, имеете одну работу, не имеете детей, не имеете других доходов и планируете требовать стандартного вычета из своей налоговой декларации, вам нужно только заполнить Шаг 1 (ваше имя, адрес, номер социального страхования и статус подачи) и шаг 5 (ваша подпись).

Если у вас более одной работы или ваш супруг работает, вам необходимо заполнить Шаг 2. Если у вас есть дети, Шаг 3 относится к вам. И если у вас есть другой доход (не от работы), вы будете указывать свои вычеты в своей налоговой декларации или хотите удержать дополнительную сумму (в том числе от других работ), вы можете указать свои корректировки на шаге 4.

Как заполнить Шаг 2: Несколько рабочих мест или работа супруга?

Если ваш супруг работает, и вы подаете совместно, или если у вас есть вторая или третья работа, вы можете использовать либо приложение IRS, либо лист с двумя работниками / несколькими работами (страница 3 инструкции W-4), чтобы рассчитать, сколько дополнительных следует удерживать (вы указали эту сумму на шаге 4).Если есть только две работы (то есть у вас и у вашего супруга есть работа, или у вас есть две), вы просто устанавливаете флажок. (Ваш супруг (супруга) должен сделать то же самое в его или ее форме, или вы также установите флажок на W-4 для другой работы.)

Как заполнить Шаг 3: Требовать зависимости?

Вы заполняете это, если вы зарабатываете 200 000 долларов или меньше (или 400 000 долларов или меньше для совместных заявителей) и имеете иждивенцев. Это простой расчет, при котором вы умножаете количество детей в возрасте до 17 лет на 2000 долларов и количество других иждивенцев на 500 долларов — и добавляете две суммы.

Как заполнить Шаг 4a: Прочие доходы (не от рабочих мест)?

Если у вас есть проценты, дивиденды или прирост капитала, на которые вы должны уплатить налоги, вы можете указать здесь общую сумму неоплачиваемого дохода. Ваш работодатель определит, сколько налогов удерживать с вашей зарплаты.

Как заполнить шаг 4b: Отчисления?

Таблица вычетов требует математики. Вам также необходимо знать, сколько вы потребовали в вычетах из вашей последней налоговой декларации.Если вы требовали стандартного вычета, вам не нужно его заполнять. Если вы потребовали больше, чем стандартная сумма, эта таблица поможет вам подсчитать, сколько еще. Получив эту сумму, вы добавляете все проценты по студенческому кредиту, вычитаемые взносы IRA и некоторые другие корректировки. Затем вы помещаете эту сумму в форму.

Если вы застряли, воспользуйтесь удерживающим приложением IRS.

Как заполнить шаг 4c: Дополнительный удержание?

Если вы будете должны больше налогов, чем указала бы ваша зарплата, вы можете указать здесь, сколько еще вы хотите удержать за период оплаты.Если дополнительная сумма вызвана тем, что ваш супруг работает или у вас более одной работы, вы вводите сумму, которую вы рассчитали на шаге 2, плюс любую другую сумму, которую вы хотите удержать.

Чем отличается форма W-4 от формы W-2?

Да, обе эти формы начинаются с буквы «w», но на этом сходство заканчивается.

В отличие от W-4, форма W-2 — это то, что ваш работодатель заполняет для всех сотрудников и файлов в IRS. Он показывает ваш годовой доход от заработной платы и советы.В нем также указываются суммы, удерживаемые за год по социальному страхованию, медицинскому страхованию, государственным, местным и федеральным подоходным налогам.

Еда на вынос

Если вы не меняете работу или не меняете жизнь, вам не нужно перезаряжать свой W-4 только потому, что форма изменилась. Тем не менее, все новые сотрудники должны заполнить W-4, чтобы избежать переплаты налогов. Хотя форма более проста и не включает надбавки, как это было в прошлом, все равно важно правильно и точно перечислять информацию на вашем W-4.

Налоговое планирование и ваш финансовый план

- Подоходный налог является лишь одним из аспектов налогового планирования. Если вы хотите сохранить заработанное и вырастить его наиболее экономичным способом, вам может помочь финансовый консультант. Чтобы найти подходящего для вас финансового консультанта, воспользуйтесь бесплатным инструментом SmartAsset. Он соединяет вас с тремя советниками в вашем районе. Если вы готовы встретиться с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

- Начало новой работы? Еще до того, как вы заполните W-4, вы можете получить приблизительную оценку размера вашей платы за доставку домой. Просто используйте наш калькулятор зарплаты.

Автор фотографии: IRS.gov © iStock.com / PeopleImages, © iStock.com / wdstock

Аманда Диксон Аманда Диксон — личный финансовый писатель и редактор со знанием налогов и банковского дела. Она изучала журналистику и социологию в Университете Джорджии.Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News. Аманда родилась и выросла в метро Атланты, в настоящее время живет в Бруклине. ,Общие ограничения программы

- Прикрепление заявлений — Эта программа не позволяет прикреплять к вашему возвращению какие-либо документы, кроме тех, которые доступны через меню «Добавить / просмотреть формы». Если вам необходимо приложить какие-либо такие документы, вам придется распечатать и отправить по почте в ответ.

- Запись в дополнительной информации — В строках некоторых форм может быть запрошено, чтобы вы «вписали» дополнительную вспомогательную информацию.Ваша способность сделать это ограничена формой 1040, списками 1, 2 и 3; Кроме того, несколько наиболее часто используемых форм и графиков. Когда это разрешено, форма предоставляет обозначенные места для этой информации. Вы можете ввести не более одного описания и комбинации сумм в каждой строке, где разрешается запись в дополнительной информации. См. «Области дополнительной информации» в Руководстве пользователя и просмотрите форму на странице построчно. Если в форме не предусмотрено место для этой информации, вы не сможете использовать эту программу для подачи налоговой декларации.

- Возвращение наследника — Программа не может отправить возврат наследника. Если Первичный или Вторичный налогоплательщик по возврату является наследником, может потребоваться отправить письмо по почте.

- E-подачи форм — Для заполнения форм (кроме формы 4868) они должны быть прикреплены к форме 1040

Конкретные ограничения формы

Ограничение формы может помешать вам заполнить или отправить электронное заявление о возврате. Просмотрите список доступных (поддерживаемых) форм, которые вы планируете заполнить, и нажмите на ссылку Известные ограничения , чтобы определить, повлияет ли ограничение на вашу способность использовать программу.

форм, доступных для подачи сезона 2020 (налоговый год 2019)

Мы опубликуем доступную дату, когда станет известно. Формы, доступные после 27.01.2020, будут опубликованы после 12:00 вечера. (ET) на показанную дату.

| Форма № | Имя формы | Доступен |

|---|---|---|

Форма 1040 | США Индивидуальная декларация о подоходном налоге — известные ограничения | /27/2020 |

Форма 1040 В | Платежный ваучер (только для печати — не удается загрузить файл) | /27/2020 |

Форма 1040ES | Расчетные налоговые платежи (только для печати — не удается загрузить файл) | 21.02.2020 |

Форма 1099-R | Выплаты из пенсий, аннуитетов, пенсионных планов или планов по распределению прибыли, IRA, договоров страхования и т. Д. | /27/2020 |

Форма 1099 | Единственная форма 1099, которую вам нужно записать в программу, — это форма 1099-R. Если у вас есть другой тип 1099, прочитайте ШАГ 2 Раздел 1 и Раздел 2B о введении федерального удержания из другого типа документа 1099. | |

График 1 (Форма 1040) | Дополнительный доход и корректировки | /27/2020 |

График 2 (Форма 1040) | Дополнительные налоги | /27/2020 |

График 3 (Форма 1040) | Дополнительные платежи и кредиты | /27/2020 |

Расписание А (Форма 1040) | Детализированные вычеты — известные ограничения Доступны построчные инструкции | /27/2020 |

Расписание B (Форма 1040) | Проценты и Обыкновенные дивиденды Доступны построчные инструкции | /27/2020 |

График C (Форма 1040) | Прибыль или убыток от бизнеса Доступны построчные инструкции | 01/30/2020 |

Расписание D (форма 1040) | Прибыль и убыток Пошаговые инструкции доступны | /27/2020 |

График E (Форма 1040) | Дополнительный доход и убыток — известные ограничения Доступны построчные инструкции | 01/30/2020 |

График EIC (форма 1040) | Кредит на заработанный доход — известные ограничения | /27/2020 |

Расписание F (Форма 1040) | Прибыль или убыток от фермерства | /27/2020 |

График H (форма 1040) | Налог на занятость в домашнем хозяйстве | /27/2020 |

Расписание J (Форма 1040) | фермерских доходов в среднем | /27/2020 |

Расписание R (Форма 1040) | Кредит для пожилых или инвалидов | /27/2020 |

График SE | Известные ограничения налога на самозанятость | /27/2020 |

Форма 1116 | Иностранный налоговый кредит — известные ограничения | 07.02.2020 |

Форма 1310 | Заявление лица, требующего возврата средств из-за умершего налогоплательщика (Вы не можете отправить электронное заявление с приложенной формой.Вы можете заполнить форму и отправить ее по почте.) | /27/2020 |

Форма 2106 | Бизнес-расходы сотрудника | /27/2020 |

Форма 2120 | Декларация о множественной поддержке | /27/2020 |

Форма 2210 | Недоплата сметного налога физическими лицами, имуществом и трастами | 03.06.2020 |

Форма 2210 AI | Годовой доход Пошаговые инструкции доступны | 03.06.2020 |

Форма 2210F | Недоплата сметного налога фермерами и рыбаками | 03.06.2020 |

Форма 2439 | Уведомление акционера о нераспределенной прибыли на долгосрочный капитал | /27/2020 |

Форма 2441 | Расходы на уход за детьми и иждивенцами — известные ограничения | /27/2020 |

Форма 2555 | Заработанный доход за рубежом | /27/2020 |

Форма 3468 | Инвестиционный кредит | 30.01.2020 |

Форма 3800 | Общий Бизнес Кредит | /27/2020 |

Форма 3903 | Расходы на переезд | /27/2020 |

Форма 4136 | Кредит на федеральный налог выплачивается на топливо | 30.01.2020 |

Форма 4137 | . Налог на социальное обеспечение и медицинскую страховку для несообщаемых доходов чаевых . | /27/2020 |

Форма 4255 | Возвращение инвестиционного кредита | /27/2020 |

Форма 4562 | Амортизация и амортизация — известные ограничения | 14.02.2020 |

Форма 4684 | Потери и кражи | 21.02.2020 |

Форма 4797 | Продажа Бизнеса — Известные Ограничения | /27/2020 |

Форма 4835 | Доходы и расходы по аренде ферм | /27/2020 |

Форма 4868 | Приложение для автоматического продления времени до файла U.S. Индивидуальная налоговая декларация о доходах | /27/2020 |

Форма 4952 | Вычет по инвестиционным процентам за вычетом | /27/2020 |

Форма 4972 | Налог на единовременное распределение | /27/2020 |

Форма 5329 | Дополнительные налоги на квалифицированные планы (включая IRA) и другие налоговые счета | 30.01.2020 |

Форма 5405 | Первоначальный кредит для покупателя жилья — (только страница 2, часть IV формы «Возврат кредита» может быть подана в электронном виде) | /27/2020 |

Форма 5695 | Энергетические кредиты для населения | 07.02.2020 |

Форма 5884 | Кредит Возможности Работы | 20.03.2020 |

Форма 6198 | Ограничения риска — известные ограничения | /27/2020 |

Форма 6251 | Альтернативные минимальные налоги для физических лиц — известные ограничения | 07.02.2020 |

Форма 6252 | Рассрочка Продажа Доход | /27/2020 |

Форма 6765 | Кредит на увеличение исследовательской деятельности | /27/2020 |

Форма 6781 | Прибыли и убытки по разделу 1256 Контракты и контракты | /27/2020 |

Форма 8082 | Уведомление о непоследовательном обращении или запрос административной корректировки | /27/2020 |

Форма 8275 | Заявление о раскрытии | 30.01.2020 |

Форма 8275R | Положение о раскрытии информации | /27/2020 |

Форма 8283 | Безналичный благотворительный взнос — известные ограничения | /27/2020 |

Форма 8379 | Распределение пострадавших супругов | /27/2020 |

Форма 8396 | Ипотечный кредит | /27/2020 |

Форма 8453 | U.S. Передача индивидуального подоходного налога для возврата электронного файла IRS (Эту форму нельзя отправить по электронной почте. Ее необходимо отправить по почте.) | 30.01.2020 |

Форма 8582 | Пассивные ограничения потери активности — известные ограничения | 07.02.2020 |

Форма 8582-CR | Кредитные ограничения пассивной деятельности | 07.02.2020 |

Форма 8586 | Жилищный кредит с низким доходом | /27/2020 |

Форма 8594 | Акт о приобретении активов | /27/2020 |

Форма 8606 | IRA, не подлежащих вычету, — известные ограничения | 14.02.2020 |

Форма 8609А | Годовой отчет о жилищном кредите с низким доходом | /27/2020 |

Форма 8611 | Возвращение жилищного кредита для малоимущих | /27/2020 |

Форма 8615 | Налог на детей в возрасте до 18/24 лет с инвестиционным доходом более 1800 долларов США | /27/2020 |

Форма 8689 | Распределение индивидуального подоходного налога на Виргинские острова США | 30.01.2020 |

Форма 8697 | Расчет процентов по методу оглядки назад для завершенных долгосрочных контрактов | /27/2020 |

Форма 8801 | Кредит на минимальный налог за предыдущий год — физические лица, имущество и трасты | /27/2020 |

Расписание 8812 | Дополнительный детский налоговый кредит — известные ограничения | 30.01.2020 |

Форма 8814 | выборы родителей для представления интересов ребенка и дивиденды | /27/2020 |

Форма 8815 | Исключение процентов из серии EE Сберегательные облигации США, выпущенные после 1989 г. | /27/2020 |

Форма 8820 | Кредит на лекарства для сирот | /27/2020 |

Форма 8824 | обменов единомышленниками | /27/2020 |

Форма 8826 | Кредит для инвалидов | /27/2020 |

Форма 8828 | Возвращение Федеральной ипотечной субсидии | /27/2020 |

Форма 8829 | Расходы на хозяйственное использование вашего дома — известные ограничения | 30.01.2020 |

Форма 8833 | Раскрытие информации о возвращаемой позиции на основании договора согласно разделу 6114 или 7701 (b) | /27/2020 |

Форма 8834 | Квалифицированный кредит на электромобиль | /27/2020 |

Форма 8839 | Квалифицированные расходы на усыновление | /27/2020 |

Форма 8844 | Кредитная Зона Занятости и Возобновления Сообщества | от 27.03.2020 г. |

Форма 8845 | Кредит занятости Индии | 21.02.2020 |

Форма 8846 | Кредит на уплату налогов на социальное обеспечение работодателя и медицинскую страховку за некоторые советы сотрудникам | /27/2020 |

Форма 8853 | MSA Archer и договоры страхования долгосрочного ухода | /27/2020 |

Форма 8859 | Округ Колумбия Первый Покупатель жилья Кредит | /27/2020 |

Форма 8862 | Информация для получения кредита на заработанный доход после отказа | /27/2020 |

Форма 8863 | Образовательные кредиты (Надежда и пожизненное обучение) — Известные ограничения (Полная первая страница 2, часть III) | 30.01.2020 |

Форма 8880 | Кредит на квалифицированные пенсионные накопительные взносы — известные ограничения | /27/2020 |

Форма 8881 | Кредит для старта пенсионного плана для мелких работодателей | /27/2020 |

Форма 8885 | Налоговая скидка на покрытие расходов на здравоохранение — известные ограничения | /27/2020 |

Форма 8886 | Заявление о раскрытии информации о транзакции | 28.02.2020 |

Форма 8888 | Прямой депозит на более чем 1 счет | /27/2020 |

Форма 8889 | Сберегательные счета в здравоохранении (HSAs) — известные ограничения | 21.02.2020 |

Форма 8906 | Дистиллированный алкоголь Кредит | /27/2020 |

Форма 8908 | энергоэффективных кредитов на жилье | 03.052020 |

Форма 8910 | Альтернативный автомобильный кредит | 14.02.2020 |

Форма 8911 | Кредит заправки автомобиля альтернативным топливом | 21.02.2020 |

Форма 8917 | обучения и дедукции | 07.02.2020 |

Форма 8919 | Несобранный налог на социальное обеспечение и медицинскую помощь | /27/2020 |

Форма 8932 | Кредит для дифференцированных выплат заработной платы работодателя | /27/2020 |

Форма 8933 | Кредит на поглощение углекислого газа | /27/2020 |

Форма 8936 | Квалифицированный подключаемый электромотор Кредит на автомобиль — известные ограничения | 14.02.2020 |

Форма 8938 | Отчет об иностранных финансовых активах — известные ограничения | 07.02.2020 |

Форма 8941 | Кредит для небольших взносов медицинского страхования работодателя | /27/2020 |

Форма 8949 | Продажи и другие выбытия основных средств — известные ограничения | /27/2020 |

Форма 8959 | Дополнительный налог на медицинскую страховку | /27/2020 |

Форма 8960 | Чистый налог на доходы от инвестиций — физические лица, имущество и трасты | 21.02.2020 |

Форма 8962 | Премиальный налоговый кредит — известные ограничения | /27/2020 |

Форма 8995 | Квалифицированный бизнес-вычет Упрощенное вычисление | 07.02.2020 |

Форма 8995-А | Квалифицированный бизнес вычет доходов | 28.02.2020 |

Форма 8995-A Sch A | Специфические услуги или бизнеса | 28.02.2020 |

Форма 8995-A Sch B | Агрегация бизнес-операций | 28.02.2020 |

Форма 8995-A Sch C | взаимозачета потерь и переноса | 28.02.2020 |

Форма 8995-A Sch D | Специальные правила для покровителей сельскохозяйственных или садоводческих кооперативов | 28.02.2020 |

Форма 9465 | Запрос о рассрочке платежа | /27/2020 |

Форма 982 | Сокращение налоговых атрибутов в связи с погашением задолженности (и раздел 1082 Основы регулировки) | 07.02.2020 |

Форма W-2 | Отчет о заработной плате и налогах — известные ограничения | /27/2020 |

Форма W-2G | Определенные выигрыши в азартных играх — известные ограничения | /27/2020 |

Формы с известными ограничениями

Форма 1040, U.S. Индивидуальная налоговая декларация:

- Программа поддерживает регистрацию только за календарный год (1 января — 31 декабря).

- Нельзя вводить буквы, когда в форме ожидается девятизначный налоговый идентификационный номер (социальное обеспечение, индивидуальный налоговый идентификационный номер и т. Д.) — вернуться к списку

Форма 1099-R, 8582, Выплаты из пенсий, аннуитетов, пенсионных планов или планов по распределению прибыли, IRA, договоров страхования и т. Д .:

Вы можете добавить только 20 из этих форм к вашему возвращению.- вернуться к списку

График А, Детализированные вычеты:

Строка 8b позволяет вводить личную информацию только одного человека. — вернуться к списку

Таблица E, Дополнительный доход и убыток:

- Программа не поддерживает несколько копий страницы 2 Приложения E. Налогоплательщики, которым необходимо указать больше организаций, чем позволяют Части II, III и IV, не смогут использовать эту программу для заполнения своей налоговой декларации.

- Программа не поддерживает заполнение Формы 4562 только на странице 2 (Части II, III и IV) Приложения E.Чтобы подать Форму 4562 с Приложением E, вы также должны передать страницу 1 Приложения E. Если у вас нет собственности для перечисления на странице 1 Приложения E, вы не сможете подать Форму 4562 с Приложением E. — назад к список

График EIC, кредит заработанного дохода:

Программа не поддерживает «Похищенные», так как дополнительную информацию вы можете ввести в расписание. — вернуться к списку

График SE, налог на самозанятость:

Если сумма, которую вы вводите в строке 1b, составляет раздел A, строка 4 или раздел B, строка 4a, менее 400 долл. США, вы не сможете подать декларацию с приложением Приложения SE.Вам придется распечатать и отправить по почте в ответ. — вернуться к списку

Форма 1116, Иностранный налоговый кредит:

- Часть II, столбец (j) не будет принимать «909 НАЛОГОВ» или «1099 НАЛОГОВ» вместо даты. Кроме того, вы не можете писать словами «ДИВИДЕНДЫ» и «ВАГАТЫ» в строке 1 (а) части I или «ЛСД» в строке 22.

- Версия AMT этой формы недоступна. Все копии, если форма 1116 переведет строку 30 в форму 1040, строка 48. — обратно к списку

Форма 2441, Расходы по уходу за ребенком и иждивенцам:

Форма не будет принимать «LAFCP» или «Tax EXEMPT» в качестве записи в строке 1 (c).- вернуться к списку

Форма 4562, Износ и амортизация (включая информацию о включенном в перечень имуществе):

Форма 4562 недоступна в меню «Добавить / Просмотреть формы». Эта форма является приложением к Приложению C, Приложению E и Приложению F. Форма выбирается с помощью кнопки «Добавить» непосредственно из Приложений C, Приложений E и Приложений F. Если вам нужно связать более одной формы 4562 с Приложением C В Приложении E или Приложении F вы должны создать другое Приложении C, Приложении E или Приложении F, чтобы связать его с дополнительной формой 4562.Актив, показанный в Форме 4562, должен быть указан в его «родительском» Приложении C, Приложении E или Приложении F. — назад к списку

Форма 4797, Продажа Бизнеса:

Строки 2, столбцы (b) — (f) не позволят вам ввести «Из Списка K-1 (Форма 1120S)» в эти столбцы. Столбец (g) является расчетным полем и не позволяет вводить вручную. Кроме того, невозможно ввести «N / A» в строках 31 и 32. — вернуться к списку

Форма 6198, Ограничения риска:

Форма 6198 недоступна в меню «Добавить / Просмотреть формы».Эта форма является приложением к Приложению C, Приложению E и Приложению F. Форма выбирается из кнопки «Добавить» непосредственно из Приложений C, Приложений E и Приложений F. Каждое Приложений C, Приложений E или Приложений F должно содержать одну связанную форму. 6198. — вернуться к списку

Форма 6251, Альтернативные минимальные налогоплательщики:

- Когда строка 35 равна нулю, форма не будет распечатана или передана с вашим возвратом. Это не приведет к отклонению вашего возвращения. Мы предлагаем вам распечатать индивидуальную форму для ваших записей.

- Программа не поддерживает версию формы 1116 для AMT. Строка 30 каждой формы 1116, которую вы добавляете к своему возвращению, составит форму 1040, строка 48. — обратно к списку

Форма 8283, безналичные благотворительные взносы с 1098C:

Взносы автомобилей, лодок и самолетов. Налогоплательщики должны предоставить форму 1098C и форму 8283, если они передадут автомобиль стоимостью 500 долларов или более. Форма 1098C не поддерживается; следовательно, налогоплательщик должен отправить ответное письмо с приложенной формой 1098C.Программа ограничивает пользователя приложением не более четырех (4) 8283 форм. Кроме того, вы не можете ввести текст «РАЗНОЕ» в строке 5 столбца (d). — вернуться к списку

Форма 8582, Ограничения потери пассивной активности:

Вы можете добавить только одну из этих форм к вашему возвращению. — вернуться к списку

Форма 8606, не подлежащие вычету IRA:

Каждый налогоплательщик и супруг (-а) на декларации могут добавить одну Форму 8606 к декларации. Вы не можете добавить более одной формы 8606 для налогоплательщика или супруга.Формы 8915-C и 8915-D не поддерживаются в программе. Если вам нужны эти формы для заполнения формы 8606, вы должны отправить письмо по почте. — вернуться к списку

График 8812, Налоговый зачет на детей (Особые обстоятельства):

Для каждого ребенка, который соответствует особым обстоятельствам, описанным в инструкциях, вы должны выбрать только поле «Нет» для соответствующих строк A — D в части 1. Не выбирайте оба поля в соответствии с инструкциями для расписания. В настоящее время в Приложении 8812 не допускается более четырех (4) соответствующих критериям детей, и вы не можете добавить более одного (1) Приложений 8812 к возврату.Если у вас есть более четырех (4) подходящих детей для добавления в Расписание 8812, вы не сможете отправить по электронной почте декларацию. — вернуться к списку

Форма 8829, Расходы на бизнес дома:

Эта форма недоступна в меню «Добавить / Просмотреть формы». Вы можете прикрепить форму 8829, только сначала открыв соответствующее расписание C. Вы можете связать только одну форму 8829 с расписанием C. Если вам нужно связать более одной формы 8829 с расписанием C, создайте другое расписание C для того же бизнеса — привязать одну форму 8829 к одному Приложению C, а другую форму 8829 — ко второму Приложению C (правильно распределив все прочие статьи доходов и расходов).- вернуться к списку

Форма 8863, Кредиты на образование (Надежда и кредиты на всю жизнь):

- Если вы имеете право на Американский Кредит Возможности, программа не позволит вам вместо этого взять Кредит на пожизненное обучение.

- Один студент не может добавить более одной (1) страницы 2 (часть III) к форме 8863. Если один студент посещал более двух (2) разных университетов в течение года, он не сможет подать электронное письмо после завершения более одна более одной второй страницы (часть III).

- Совет : Часть III должна быть заполнена для каждого учащегося, прежде чем вводить информацию в Часть I и Часть II. — вернуться к списку

Форма 8880, Кредит для квалифицированных пенсионных накоплений Взносы:

Строка 8 (AGI из вашей основной формы) рассчитывается автоматически. Если вы заполняете форму 2555, вы не можете добавить к этой сумме какие-либо исключения или вычеты, заявленные за год для: дохода, полученного за рубежом, расходов на жилье за рубежом, дохода для добросовестных жителей Американского Самоа и дохода из Пуэрто-Рико — назад к списку

Форма 8885, Налоговая льгота на покрытие расходов на здравоохранение:

Вы не можете отправить файл с приложенной формой.Чтобы подать эту форму и получить кредит, к этой форме необходимо приложить документы, связанные со строкой 2. Программа «Заполняемые формы для заполнения файлов» не поддерживает прикрепление документов. Если вам необходимо включить форму 8885 в ваше возвращение, вы должны отправить письмо по почте. — вернуться к списку

Форма 8889, Сберегательные счета для здоровья (HSAs):

Если к вам применяется положение о смерти получателя счета, и вы не обязаны заполнять часть I, вы не сможете отправить по электронной почте свою форму с формой 8889.Вы можете завершить свое возвращение, используя форму 8889 и отправив письмо по почте.

Строка 13 вычисляет меньшее из строки 2 или 12. Если вы получили указание добавить любую сумму к тому, что рассчитывается для строки 13, вы не сможете сделать это и по-прежнему отправлять возврат. Вы можете вручную заполнить форму 8889 и отправить ее по почте. — вернуться к списку

Форма 8936, Квалифицированный электромобиль с подключаемым электроприводом Кредит:

Эта форма будет поддерживать только один соответствующий автомобиль. Если вы пытаетесь запросить более одного подходящего автомобиля, вы не сможете использовать эту форму и отправить электронное заявление о возвращении.- вернуться к списку

Форма 8938, Отчет об иностранных финансовых активах:

Налогоплательщики могут приложить только одну из этих форм к своему возвращению. Форма имеет две страницы. Части V и VI находятся на странице 2. Вы можете добавить в качестве страниц продолжения 25 копий страницы 2 (страницы продолжения). — вернуться к списку

Форма 8949, Сбыт и прочие отчуждения основных средств:

Вы не сможете ввести «EXPIRED» в столбцах (d) или (e). — вернуться к списку

Форма 8962, Налоговый зачет Премиум:

Строка 26 рассчитывается автоматически.Если вы решите использовать альтернативный расчет для брака, вы не можете вручную ввести ноль в строку 26. — вернуться к списку

Форма W-2, ведомость заработной платы и налогов:

Программа не позволит использовать более четырех кодов в поле 12 или поле 14. Программа не позволит пользователю добавить более тридцати (30) W-2. — вернуться к списку

Форма W-2G, некоторые выигрыши в азартных играх:

Программа не позволит пользователю добавлять более тридцати (30) W-2G. — вернуться к списку

,Как заполнить форму 1040 (2020)

Форма 1040 — это базовая налоговая форма, которую все заявители должны использовать при подаче федеральных налогов на прибыль. До налогового года 2018 года было несколько версий 1040, но для 2019 года и далее форма была объединена в одну версию. В зависимости от специфики вашей налоговой ситуации, вам также может понадобиться приложить другие формы или графики к вашему 1040. Например, это может повлечь за собой требование конкретных вычетов или сообщение определенных видов дохода, не относящегося к заработной плате.

Управление вашими финансами выходит за рамки налогов. Найдите местного финансового консультанта сегодня.

Что такое форма 1040?

Полное имя, которое IRS дает форме 1040, — «Форма 1040: декларация о подоходном налоге с США». Для ваших налогов 2019 года, которые вы подаете в 2020 году, вам нужно будет использовать форму 1040, чтобы сообщить о своем доходе. Таким образом, эта форма оказывает большое влияние на то, сколько денег вы должны или получите обратно.

По состоянию на 2019 год существует только одна версия формы 1040, что означает, что все налоговые органы должны ее использовать. Ранее, податели с простыми налоговыми ситуациями могли использовать 1040EZ или 1040A. Однако эти формы больше не используются из-за нового налогового плана, который президент Трамп подписал в конце 2017 года. Единственным исключением является форма 1040NR, которую используют иностранцы-нерезиденты.

Как заполнить форму 1040

Есть две страницы 1040. Первая страница запрашивает ваши основные личные данные.Это включает ваше имя, адрес, номер социального страхования (SSN) и статус регистрации. Если вы подаете заявку совместно, вам также необходимо добавить имя и SSN вашего супруга.

Файловым агентам с иждивенцами необходимо добавить имена, номера SSN и отношения (к файлуру) каждого иждивенца. Рядом с каждым иждивенцем есть поле, в котором вы можете проверить, запрашиваете ли вы налоговый кредит на ребенка или кредит на других иждивенцев.

Вы также увидите флажок, который вы должны поставить, чтобы удостоверить, что вы, ваш супруг (если вы подаете совместно) и все ваши иждивенцы имели соответствующее медицинское покрытие или льготу на весь год.

В последней части первой страницы вы должны подписать, а затем написать по своему делу. Вы должны сделать это после того, как вы заполнили оставшуюся часть формы. Если вы работаете с налоговым агентом или бухгалтером для подачи вашего 1040, они также подпишут и введут свою информацию.

Введите ваш доход

Далее все становится немного интенсивнее математики. Строки с 1 по 7 все о вашем доходе. Если у вас есть W-2, вам нужно будет ввести информацию о доходах из этой формы здесь.Вам также необходимо приложить все имеющиеся у вас формы W-2.

Затем вы можете ввести информацию о любых процентах, дивидендах, пенсиях, аннуитетах, распределениях индивидуальных пенсионных счетов (IRA) или пособиях по социальному обеспечению. Используя все эти источники дохода, вы рассчитаете и введите свой скорректированный валовой доход (AGI) в строке 8b.

Рассчитайте AGI

После того, как вы записали все свои доходы, пришло время внести необходимые корректировки в этот доход.Эти корректировки называются вычетами выше линии. Они получают этот титул, потому что вы должны удалить их из общего дохода, прежде чем сможете получить AGI. Ваш AGI — это показатель дохода, который федеральное правительство фактически использует для определения суммы вашей задолженности по подоходному налогу.

Принимая эти вычеты, вам потребуется приложить дополнительные формы к вашему возвращению. Ранее, 1040 включал секцию с 15 строками, которая проходила через ряд доступных вычетов над строкой.Но так как не все налоговые органы вносят коррективы, этот раздел был удален из 1040 и распределен по Графикам с 1 по 6.

Так, например, если вы хотите получить сверхнормативные вычеты по налогу на самозанятость, вам нужно будет приложить две формы. Приложение 4 теперь позволяет вам сказать, что вы требуете вычета, а затем вам необходимо приложить форму SE, чтобы фактически потребовать ее.

Обратите внимание, что некоторые вычеты, которые существовали в предыдущие годы, были устранены с помощью следующего налогового закона.Примерами несуществующих отчислений являются расходы на переезд и оплату обучения в колледже.

Просмотр возможных налогов и кредитов

После того, как вы внесли необходимые коррективы и нашли свой AGI, необходимо рассмотреть некоторые другие налоги и кредиты. Прежде всего, вам необходимо ввести в строке 9 либо ваш стандартный вычет, либо сумму ваших детализированных вычетов. Если у вас есть квалифицированный бизнес-вычет, вы введете его в строке 10.

Строки с 11 по 14 позволяют вам вводить суммы определенных кредитов, если вы имеете на них право. Например, вы можете ввести сумму налогового кредита для вашего ребенка в строке 13a.

Если у вас уже есть какой-то федеральный налог, удерживаемый из вашего дохода, вы можете ввести эту сумму в строке 17. Вам также нужно будет приложить Приложение 4, если вы заплатили другие налоги.

Проверьте ваш возврат

В следующем разделе все о вашем возмещении. Если число в строке 19 (ваши общие платежи) больше, чем число в строке 16 (ваш общий налог), вы переплатили правительству и должны получить возмещение.Вычтите строку 16 из строки 19, чтобы получить сумму, на которую вы переплатили, и введите ее в строку 20.

В оставшейся части раздела возврата введите банковские реквизиты (номер счета и номер маршрута) для текущего или сберегательного счета, на который вы хотите получить возврат. Если вы хотите получить возмещение в виде бумажного чека или использовать его для покупки сберегательных облигаций, вам необходимо указать это в форме 8888.

Определите, сколько вы должны

Если строка 19 (уплаченные налоги) меньше, чем строка 16 (причитающиеся налоги), то вам нужно заплатить IRS еще немного денег.Вот для чего нужен последний раздел формы 1040. Это называется, достаточно уместно, «Сумма, которую ты должен».

В строке 23 вычтите строку 19 из строки 16, чтобы получить сумму, которую вы должны. В строке 24 введите любые причитающиеся штрафы, если это применимо.

Итог

Форма 1040 является основной формой для подачи ваших федеральных подоходных налогов. Независимо от вашего финансового положения, вам необходимо использовать эту форму для уплаты налогов в 2019 году. Форма поможет вам рассчитать AGI и потребовать кредиты или вычеты, на которые вы имеете право.Форма заканчивается тем, что помогает вам определить ваш возврат или сумму, которую вы должны. Вы также можете использовать программное обеспечение для налогообложения онлайн, чтобы сделать ваши расчеты проще. помочь упростить процесс подачи заявок с помощью налогового программного обеспечения.

советов по управлению вашими налогами

- Основная часть любого комплексного финансового плана — это план для ваших налогов. Фактически, финансовые консультанты обычно предлагают эту услугу своим клиентам. Попробуйте использовать бесплатный инструмент сопоставления финансовых консультантов SmartAsset, чтобы подключиться к трем финансовым консультантам в вашем регионе.Начать сейчас.

- При изменении вашего дохода перепроверьте, как эти изменения повлияют на вашу федеральную налоговую декларацию. Чтобы получить представление о том, сколько вы вернете или должны будете заплатить, загляните в калькулятор федерального подоходного налога SmartAsset.

Автор фотографии: © iStock / ronstik, © iStock / Drazen Zigic, © iStock / Pra-chid

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением вопросов финансовой грамотности.В сферу ее компетенции входит выход на пенсию и покупка жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени в Колумбии и Оксфорде. Амелия родом из Аляски, теперь зовет Бруклин домой. ,Заполнение квитанции Т4

Имя работодателя

Введите свое рабочее или торговое наименование в соответствующем месте на каждой квитанции. Это должна быть та же информация, которая указана в вашей выписке по счету. При желании вы также можете добавить свой служебный адрес в это поле.

Введите фамилию сотрудника, затем имя и букву (все заглавными буквами). Если у сотрудника есть несколько инициалов, введите имя сотрудника, а затем инициалы в поле «Имя».Если вы вводите только инициалы сотрудника, введите их в начале поля «Имя».

Не вводите название должности или вежливое название сотрудника, такого как директор, г-н или миссис

Введите адрес сотрудника, включая провинцию, территорию или штат США, почтовый индекс Канады или почтовый индекс США и страну.

год

Введите четыре цифры календарного года, в котором вы выплатили вознаграждение работнику.

Вставка 10 — Область занятости

Прежде чем вы решите, какую провинциальную или территориальную аббревиатуру использовать, вам необходимо определить провинцию или территорию вашего сотрудника. Это зависит от того, требовали ли вы, чтобы ваш сотрудник приходил на работу по месту работы.

Для получения дополнительной информации перейдите к таблицам налоговых провинций или территорий, которые следует использовать?

Введите одно из следующих сокращений:

| Провинция или территория | Аббревиатура |

|---|---|

| Альберта | AB |

| Британская Колумбия | г. до н.э. |

| Манитоба | МБ |

| Нью-Брансуик | NB |

| Ньюфаундленд и Лабрадор | NL |

| Северо-Западных территорий | NT |

| Новая Шотландия | NS |

| Нунавут | NU |

| Онтарио | ON |

| Остров Принца Эдуарда | PE |

| Квебек | КК |

| Саскачеван | SK |

| Юкон | YT |

| Соединенные Штаты | US |

Прочее Введите ZZ, если сотрудник работал в стране , отличной от Канады или Соединенных Штатов, или если сотрудник работал в Канаде за пределами провинции или территории (например, на морской нефтяной платформе). | ZZ |

Для любого работника, который имел в более чем одной провинции или территории занятости в год, заполните отдельные бланки T4. Для каждого местоположения укажите общее вознаграждение, выплаченное работнику, и соответствующие вычеты, такие как взносы CPP / QPP , премии EI , премии PPIP и подоходный налог.

Box 12 — Номер социального страхования

Введите SIN сотрудника, как указано сотрудником.

Примечания

Если у вашего сотрудника был SIN, начинающийся с девяти (9) и позже в этом году, он получил постоянный SIN, используйте постоянный SIN во вставке 12. Не готовьте два промаха T4.

Если у вас нет SIN сотрудника, введите девять нулей. Для получения дополнительной информации о номерах социального страхования, перейдите к номеру социального страхования (SIN).

Убедитесь, что SIN, который вы вводите в квитанцию T4 для каждого сотрудника, является правильным. Неправильный SIN может повлиять на будущие пенсионные планы Канады или Квебекский пенсионный план работника, если их учет заработков не точен. Кроме того, если вы укажете неверный SIN на квитанции T4, в которой указана сумма корректировки пенсии, работник может получить неточное ежегодное заявление о вычете RRSP , а соответствующая информация в уведомлении сотрудника об оценке будет неточной.

Если человек не дает вам свой SIN (в течение трех дней после начала работы), вы должны показать, что приложили разумные усилия для его получения. Если вы этого не сделаете, возможно, вам придется заплатить штраф в размере 100 долларов США за каждый номер, который вы не пытались получить. Если вы не можете получить SIN у сотрудника, подайте свою информацию без SIN в последний день февраля или раньше. .

Вставка 14 — Доход от работы

Введите в графе 14 общий доход от работы до вычетов. Включить следующее:

- Зарплата и заработная плата (включая оплату вместо уведомления о прекращении).

- Бонусы.

- Отпуск.

- Советы и чаевые.

- Гонорары.

- Вознаграждение директора.

- Плата за управление.

- Гонорар исполнителя и администратора, полученный за управление имуществом (при условии, что администратор или исполнитель не действуют в этом качестве в ходе обычной деятельности).

- Вознаграждение директора, выплаченное директорам-нерезидентам за услуги, оказанные в Канаде (директор-резидент не считается работающим в Канаде, если они не посещают какие-либо собрания или не выполняют какие-либо другие функции в Канаде ).

- Комиссии, налогооблагаемые надбавки, стоимость облагаемых налогом льгот (включая любые GST / HST или другие применимые налоги) и любые другие выплаты, которые вы выплатили сотрудникам в течение года.Эти суммы также могут быть указаны в области «Другая информация» в нижней части квитанции T4.

- Выплаты по плану замены потери заработной платы (WLRP), если вам пришлось вычесть взносов CPP или премий EI . Для получения дополнительной информации см. Планы замены потери заработной платы.

- Суммы, выплачиваемые в соответствии с дополнительным планом пособий по безработице (SUBP), такие как оплачиваемые работодателем суммы по беременности и родам и по уходу за ребенком, независимо от того, зарегистрированы они в Service Canada или нет.

- Выплаты из плана вознаграждения работникам (EBP) и суммы, которые доверительный управляющий распределяет по трасту служащих . Если попечитель распределяет доход, но вы не платите его сразу, включите его в доход работника. Не сообщайте об этом при совершении платежа. Для получения дополнительной информации см. Бюллетень по интерпретации IT-502, Планы выплат сотрудникам и Доверие сотрудников, а также его специальный выпуск.

- Суммы в размере , которые превышают 1 000 долларов США, которые выплачиваются добровольным добровольцам (таким как пожарных, техников скорой помощи или поисково-спасательным работникам ) правительством, муниципалитетом или государственным органом.Если вы заплатили физическому лицу, не являющемуся добровольцем, за те же или аналогичные обязанности, вся сумма в облагается налогом и должна быть включена во вставку 14. Укажите сумму освобождения (до 1000 долларов США) в области «Другая информация» Слип T4, используя код 87.

- Некоторые сотрудники Канадских вооруженных сил и сотрудники полиции могут требовать вычета из чистого дохода суммы дохода от трудоустройства, полученного в определенных обстоятельствах (включая налогооблагаемые надбавки). См. Объяснение по Кодексу 43.

- Включите суммы, которые вы заплатили члену религиозного ордена, принявшему обет вечной бедности. Даже если вам не нужно было вычитать из платежей CPP, EI или подоходный налог, вы все равно должны включить эти суммы в рамку 14.

: вставки 16 и 17 — взносы сотрудников в СРР или QPP

Введите сумму взносов в Канадский пенсионный план (CPP) или Квебекский пенсионный план (QPP), которую вы вычли из зачитываемого для пенсии заработка работника, во вставку 16 или вставку 17, в зависимости от провинции или территории работы.Например, если вы сообщили Квебек в блоке 10, то сообщите о взносах QPP, которые вы вычли в блоке 17. Оставьте оба поля пустыми, если сотрудник не внес ни одного из планов.

Не сообщайте о доле работодателя в взносах CPP или QPP в квитанцию T4.

Чтобы проверить взносы сотрудника в CPP на конец года, прежде чем заполнять и подавать квитанцию T4, см. Расчет взносов в Канадский пенсионный план (CPP) (несколько периодов выплаты или проверка на конец года).Для ставок и максимумов CPP, перейдите к тарифам взносов CPP, максимумов и освобождений.

Бывают ситуации, когда вам не нужно вычитать взносы CPP из платежей и льгот, которые вы предоставляете своему сотруднику. Например, работник освобождается от возраста или работает по типу занятости или получает пособие, которое не требует вычетов по CPP. Для получения дополнительной информации перейдите к таблице специальных платежей.

Занятость в Квебеке

Для сотрудников, работающих в Квебеке, применяются разные ставки взносов.Для получения информации о ставках и максимумах QPP см. Руководство TP-1015.G-V, Руководство для работодателей: отчисления и взносы из источника, или посетите Revenu Québec.

Более одного квитанции Т4 для одного сотрудника

Если сотрудник вносил взносы в и QPP в течение года, вы должны подготовить два бланка T4 следующим образом:

CPP переплата

Если в течение года вы вычли больше взносов CPP из заработков сотрудника, чем должны были, и не смогли возместить переплату:

Для получения дополнительной информации о переплате CPP см. Переплата CPP и возврат взносов CPP.

Вставка 18 — Взносы сотрудника в EI

Введите сумму премий EI, которую вы вычли из заработной платы сотрудника. Если вы не вычитали страховые взносы, оставьте это поле пустым.

Не сообщать о доле работодателя в EI-премиях на квитанции T4.

Чтобы проверить страховые взносы сотрудника в EI на конец года, прежде чем заполнять и подавать квитанцию T4, см. Расчет премий по страхованию занятости сотрудников (EI). Для получения дополнительной информации о вычете EI-премий перейдите к EI-тарифу и максимуму.

Бывают ситуации, когда вам не нужно вычитать надбавки за ЭИ из платежей и льгот, которые вы предоставляете своему сотруднику. Например, работник работает по типу занятости или получает пособие, на которое не распространяется действие Закона о страховании занятости. Для получения дополнительной информации перейдите к График специальных платежей.

Занятость в Квебеке

Требования для вычета премий EI и провинциального плана родительского страхования (PPIP) для сотрудников в Квебеке различны.Для получения информации о вычете премий по PPIP см. Руководство TP-1015.G-V, Руководство для работодателей: отчисления и взносы из источника, или посетите Revenu Québec.

EI переплата

Если в течение года вы вычли из сотрудника больше премий по EI, чем должны были, и не смогли возместить переплату:

Для получения дополнительной информации о переплатах EI см. Переплата EI и восстановление премий EI.

Вставка 20 — взносы РПП

Введите общую сумму, которую сотрудник внес в зарегистрированный пенсионный план (RPP).Если сотрудник не внес вклад в план, оставьте это поле пустым. Не включайте суммы, переведенные непосредственно в RPP из зарегистрированного пенсионного накопления сотрудника (RRSP).

Укажите любые вычитаемые взносы в систему пенсионного обеспечения (RCA), которые вы удерживали из дохода работника. Не включайте суммы, которые не подлежат вычету. Если сумма в графе 20 включает взносы RPP и вычитаемые взносы RCA, приложите письмо, информирующее работника о суммах.

Если указанная вами сумма включает текущие взносы и прошлые взносы за услуги за 1989 год или более ранние годы, введите в поле «Другая информация» следующие коды вместе с соответствующей суммой:

- код 74 для прошлых взносов за услуги, в то время как сотрудник был вкладчиком

- код 75 для прошлых взносов за услуги, в то время как сотрудник не был вкладчиком

Чтобы определить, делал ли сотрудник прошлые взносы за услуги, когда он вносил вклад или не участвовал в нем, см. Архивированный бюллетень толкования IT-167 «Зарегистрированные пенсионные фонды или планы — взносы сотрудника».

Включите проценты в рассрочку в графе 20. Сюда входят проценты, взимаемые за выкуп зачитываемых для пенсии услуг

Примечания

Не используйте поле 20, чтобы показать, что вы внесли в RRSP сотрудника. Ваш взнос в рублей RRSP является налогооблагаемым вознаграждением работнику. Введите код 40 в поле «Другая информация» и соответствующую сумму в поле. Также включите эту сумму в поле 14.

Если у вас есть группа RRSP для ваших сотрудников, опекун отправит официальные квитанции для целей налогообложения вам или вашим сотрудникам.Если доверенное лицо отправляет квитанции непосредственно вам, передайте эти копии сотрудникам. В квитанциях будут указаны суммы взносов работника и работодателя.

Индийский — Если вы заплатили суммы индейцам, см. Индийцы.

Вставка 22 — Подоходный налог вычитается

Введите общий подоходный налог, который вы вычли из вознаграждений и пенсий работника. Это включает федеральные, провинциальные (кроме Квебека) и территориальные налоги, которые применяются.Если вы не удержали налог, оставьте поле пустым.

Не включайте сумму, которую вы удержали под властью гарниша, или требование о выплате, которое относится к ранее начисленной налоговой задолженности сотрудника.

Box 24 — EI страховой доход

Поле 24 должно быть заполнено всегда, , даже если нет застрахованного заработка.

Укажите общую сумму страхового заработка , которую вы использовали для расчета премий сотрудника в EI , о которой вы сообщили в графе 18, до максимального страхового дохода за год (53 100 долл. США на 2019 год).Если за весь отчетный год не было застрахованного дохода, а поле 18 пусто, введите «0» в поле 24. Во многих случаях поля 14 и 24 будут иметь одинаковую сумму.

Сообщение о правильном страхуемом доходе от EI во вставке 24 сократит количество ненужных отчетов о проверке зачитываемого для пенсии и застрахованного дохода дохода (PIER) для расчета дефицита EI, особенно если сотрудник работал как в Квебеке, так и за его пределами.

Если вы выплатили сотруднику суммы за работу, пособия или другие платежи, на которые не должны вычитаться премии EI (для получения дополнительной информации см. Таблицу специальных платежей), не указывайте эти доходы в графе 24.

Не включайте неоплаченную часть какого-либо заработка от страхуемой работы, которую вы не выплатили из-за вашего банкротства, получения вознаграждения или невыплаты вознаграждения, за которое работник подал жалобу в федеральные, провинциальные или территориальные органы по труду.

Особые правила могут применяться при заполнении поля 24 в определенных ситуациях. Для получения дополнительной информации перейдите к Особые ситуации.

Более одного квитанции Т4 для одного сотрудника

Когда вы предоставляете одному и тому же сотруднику более одного квитанции T4 за год, вы должны указать сумму страхового заработка за каждый период работы в графе 24 каждой квитанции T4.

Пример

Сотрудник заработал 28 000 долларов, работая в Онтарио с января 2019 года по июнь 2019 года, и заработал 28 000 долларов, работая в Квебеке до конца года с тем же работодателем. В дополнение к любым другим полям, которые необходимо заполнить, заполните поля 14 и 24 следующим образом:

- Онтарио T4 слип — поле 14 = 28 000 долларов США и поле 24 = 28 000 долларов США

Квебекский квитанция T4 — поле 14 = 28 000 долларов США и поле 24 = 25 100 долларов США (рассчитывается как максимальный страховой доход на 2019 год, составляющий 53 100 долларов США — 28 000 долларов США, уже сообщенный в квоте T4 с Онтарио как провинция занятости = 25 100 долларов США).

Для получения дополнительной информации о страхуемом заработке перейдите в раздел Страхование занятости (EI).

Вставка 26 — CPP / QPP пенсионный доход

Поле 26 должно быть заполнено всегда, , даже если нет зачитываемого для пенсии заработка.

Введите общей суммы зачитываемого для пенсии заработка в размере , выплачиваемой вашему сотруднику, вплоть до максимального зачитываемого для пенсии за год дохода (57 400 долл. США за 2019 год), даже если вы не удерживали взносы CPP / QPP для всех или любого из этих доходов.Это может произойти, если вы предоставляете сотруднику неденежные налоговые льготы, но не платите денежные доходы в течение года. Если за весь отчетный год нет зачитываемого для пенсии заработка, а поля 16 и 17 не заполнены, введите «0» в поле 26. Во многих случаях поля 14 и 26 будут иметь одинаковую сумму.