Форма 3 ндфл образец заполнения: Примеры заполнения налоговых деклараций по форме 3-НДФЛ | ФНС России

Образец заполнения декларации 3-НДФЛ для ИП

Индивидуальные предприниматели не всегда применяют специальные налоговые режимы, иногда они являются плательщиками НДФЛ и обязаны сдавать декларацию по этому налогу.

Вот для таких ИП мы подготовили образец заполнения формы 3-НДФЛ. В ней мы решили показать не только предпринимательский доход, но и продажу личного имущества (автомобиля) и социальный налоговый вычет за лечение. Для заполнения декларации можно пользоваться бесплатными программами, скачать которые можно на сайте ФНС: «Декларация» и «НалогоплательщикЮЛ».

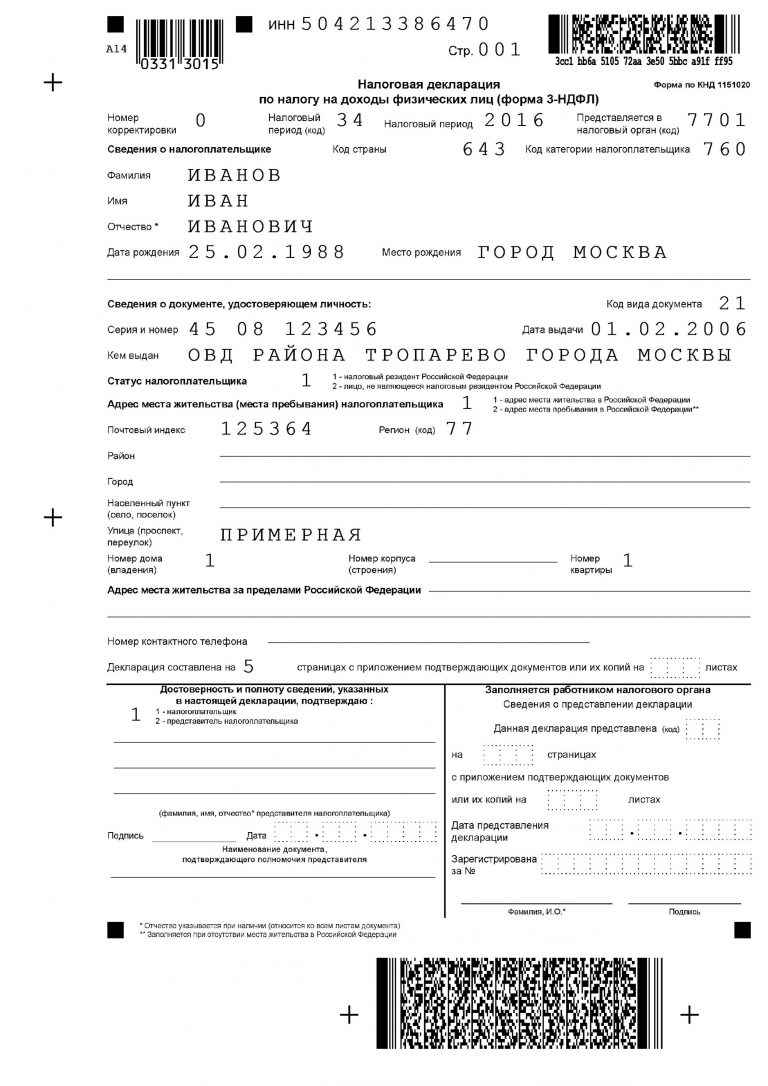

Заполнение титульного листа обычно проблем не вызывает. Стоит только обратить внимание на то, что ФИО предпринимателя не надо указывать в строках над подписью, там указывают фамилию только доверенного лица, если оно подписывает декларацию за ИП.

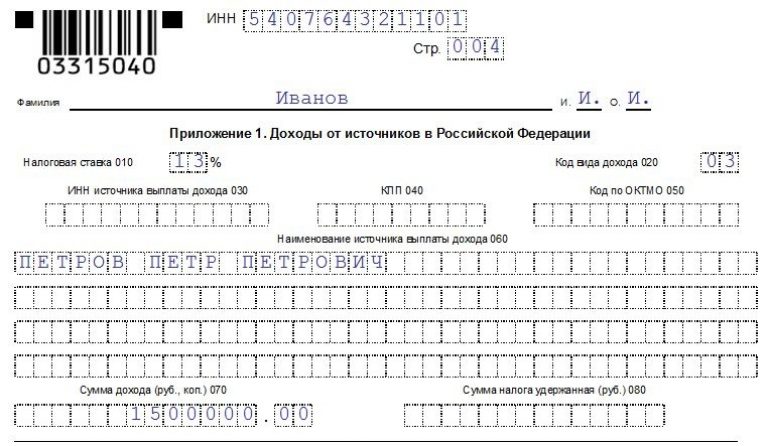

Скачайте полный вариант заполнения 3-НДФЛ для ИП.Заполнение декларации надо начинать не с раздела 1 и даже не с раздела 2, а с листов А-И. Какие листы в каком случае заполнять, указано в Порядке заполнения декларации. В нашем примере заполнены: Лист А (доходы от продажи личного имущества), лист В (доходы от предпринимательской деятельности), Лист Е1 (указали социальный вычет на лечение) и Лист Д2 (имущественный вычет на проданный автомобиль).

- Надежда Камышева, эксперт по налогообложению и бухгалтерскому учету ИА «Клерк.Ру» (Над.К)

Ошибка 404 Not Found страница не найдена

Такое иногда случается.

Самые вероятные причины — устаревшая ссылка или страница была удалена автором.

Самые вероятные причины — устаревшая ссылка или страница была удалена автором. Для поиска нужной страницы Вы можете:

Если Вас не затруднит, сообщите нам о том, какая ссылка привела Вас на эту страницу.

Для любознательных:

Новые адреса страниц

Что такое «ошибка 404»

Как исправить ошибку

Полезные ссылки по теме

Новые адреса страниц

Уважаемые посетители, 15.12.2015 сайт http://advocatshmelev.narod.ru на http://yuridicheskaya-konsultaciya.ru, в связи с чем некоторые ссыли могут работать некорректно.

Как исправить ошибку

Что такое «ошибка 404 — Not Found (страница не найдена)»

Ошибка 404 или Not Found (не найдено) – стандартный код ответа HTTP о том, что клиент был в состоянии общаться с сервером, но сервер не может найти данные согласно запросу.

Википедия

Такое сообщение возникает тогда, когда посетитель переходит по «битой» или неправильной ссылке. То есть была страница, потом почему-то пропала, а ссылки на нее остались, вот при переходе по такой ссылке и возникает ошибка 404, то есть страница не найдена.

Как исправить ситуацию при получении сообщения

«ошибка 404 — страница не найдена»

Если Вы оказались на этой странице, то повода для беспокойства нет. Исправить ситуацию можно следующим образом:

Попробуйте перезагрузить страницу (нажмите клавишу F5). Возможно, это просто случайность.

Если ссылка набрана вручную, поищите ошибки в написании URL или попробуйте изменить расширение загружаемого документа (например, поменять *.htm на *.html и наоборот).

Поднимитесь в структуре URL на один уровень выше и оттуда попытайтесь найти искомый документ.

Попробуйте поискать нужную страницу с помощью поиска по сайту:

Сообщите мне по адресу: advocats@yandex.

ru

ru

Страница размещена 13 июля 2013 года. Дополнена — 13.08.2014, 23.12.2015, 19.01.2016, 10.02.2016, 11.08.2017, 30.11.2019

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2020

Полезные ссылки по теме «Ошибка 404 — Not Found

(страница не найдена)»

Главная страница сайта http://yuridicheskaya-konsultaciya.ru

Карта сайта

Юридическая консультация

Налоговая консультация

Новости законодательства

Tags: ошибка, 404, Not Found, страница не найдена

Декларация 3-НДФЛ за 2014 и 2015 годы | Образец — бланк — форма

Декларация 3-НДФЛ за 2014 и 2015 годы – это документ финансовой отчетности, который предоставляется в налоговый орган физическим лицом с целью обязательного уведомления о размере дохода, полученного в отчетном году или возвращения сумм налогов за отчетный период.

Бланк формы 3-НДФЛ имеет унифицированную форму, утвержденную Федеральной налоговой службой в соответствием с требованиями действующего законодательства. Налогом облагаются доходы как физических лиц резидентов, так и нерезидентов, полученные в натуральной или денежной форме.

Согласно ст. 216 Налогового Кодекса РФ, отчетным периодом для налогообложения по НДФЛ является календарный год. Следовательно, физические лица, доходы которых подлежат налогообложению, обязаны предоставить декларацию за 2015 год в 2016 году. Конечным сроком подачи 3-НДФЛ является 30 апреля 2016 года. В обязательном порядке декларацию подают, согласно ст.ст. 227, 227-1, 228 НК, следующие категории физических лиц:

- лица, осуществляющие предпринимательскую деятельность;

- нотариусы, адвокаты, а также другие физические лица, ведущие свою профессиональную деятельность в частном порядке.

Физические лица нерезиденты должны подавать декларацию в случаях, если они получают доход на территории Российской Федерации, например, осуществляют трудовую деятельность по трудовому договору или патенту.

Нерезидент освобождается от уплаты налога и подачи декларации в случаях если:

- были осуществлены фиксированные взносы, размер которых превысил общую сумму налоговых начислений, рассчитанных по фактически полученному совокупному доходу;

- налогоплательщик покинул пределы РФ до завершения налогового периода и на момент его выезда авансовые платежи не превысили сумму налоговых начислений. В этом случае декларация должна быть подана не позже, чем за один календарный месяц до планируемой даты выезда;

- проведена процедура аннулирования патента.

Согласно п.3 ст. 228 НК предоставление 3-НДФЛ обязательно для лиц, получивших в отчетном периоде доходы от:

- выплаты и вознаграждения согласно трудовым договорам, а также договорам аренды имущества, которые получены от физических лиц или организаций, не являющихся налоговыми агентами;

- реализации личного имущества. Исключением в этом случае является продажа жилой недвижимости, земельных участков, дач, доли в общем имуществе, если налогоплательщик владел ими более трех лет. Также налогообложению не подлежат доходы, полученные от реализации акций и ценных бумаг, используемых предпринимателями в ходе осуществления своей деятельности;

- источников, находящихся за рубежом в случае, если налогоплательщик является резидентом РФ. Исключение составляют военнослужащие, проходящие службу за пределами России;

- выигрышей по лотереям и тотализаторам;

- авторских прав на открытия, изобретения и достижения в сфере науки, искусства, кинематографа, литературы;

- сделок по передаче имущественных прав на безвозмездной основе (дарения). Исключения, согласно п. 18.1 ст. 217 НК, составляют такого рода сделки между близкими родственниками;

- иных источников, по которым подоходный налог не был удержан.

Расчет налоговых сумм, подлежащих уплате, осуществляется налогоплательщиками самостоятельно, согласно ст. 225 НК РФ. Суммы налога по декларации 3-НДФЛ за 2015 г. должны быть уплачены до 15.06.2016 г. В случае получения выплат, с которых налог не был удержан, налогоплательщик обязан осуществить оплату равными долями в два этапа. Первый платеж должен быть произведен в течение 30 календарных дней с момента вручения уведомления об уплате, а второй – не позднее такого же периода со дня осуществления первой уплаты. В случае доначисления сумм налога, их уплата осуществляется не позднее 15 календарных дней со дня подачи декларации.

должны быть уплачены до 15.06.2016 г. В случае получения выплат, с которых налог не был удержан, налогоплательщик обязан осуществить оплату равными долями в два этапа. Первый платеж должен быть произведен в течение 30 календарных дней с момента вручения уведомления об уплате, а второй – не позднее такого же периода со дня осуществления первой уплаты. В случае доначисления сумм налога, их уплата осуществляется не позднее 15 календарных дней со дня подачи декларации.

Приказом ФНС России от 24.12.2014 N ММВ-7-11/[email protected] утверждена формы налоговой декларации по налогу на доходы физических лиц и порядка ее заполнения.

ГНИВЦ выпущена программа «Декларация 2014» для заполнения формы декларации на компьютере.

Ниже прикреплена машиночитаемая форма в формате PDF. Форма доступна для заполнения в программе Adobe Reader (программу можно скачать на сайте adobe.com/reader).

Возврат налога, налоговые вычеты, налоговая декларация 3 НДФЛ

Обратиться в ПРОКС для оформления налоговой декларации по Налогу на доходы физических лиц (3-НДФЛ) — верное решение!

Налоговым кодексом РФ (статья 219) предусмотрены социальные налоговые вычеты в суммах, затраченных например:

На свое обучение и обучение детей;

На свое лечение и лечение супруга, родителей, своих детей,

На приобретение медикаментов и пр.

Налоговым кодексом РФ (статья 220) предусмотрены имущественные налоговые вычеты в суммах:

Полученных от продажи жилых домов, квартир, комнат, дач, садовых домиков или земельных участков (с 01.01.2010) и долей в указанном имуществе;

Потраченных при покупке квартиры, комнаты или доли (долей) в них, земельных участков, приобретенных под индивидуальное жилищное строительство, а так же земельных участков, на которых расположены приобретаемые жилые дома или доля (доли) в них.

Чтобы воспользоваться указанными вычетами, нужно заполнить Налоговую декларацию на доходы физических лиц (3-НДФЛ) и подать в налоговую инспекцию по месту жительства.

Способов заполнить декларацию 3-НДФЛ несколько: бесплатно скачать программу, скачать бланк, воспользоваться образцом заполнения декларации, попросить помощь друга. Скачать все необходимые актуальные материалы(бланки, программу, образцы заполнения) по 3-НДФЛ можно здесь.

Мы предлагаем Вам 100% лучший способ оформления декларации на доходы физических лиц — обратиться в ПРОКС!

Декларация налогов с компанией ПРОКС дает следующие преимущества:

Мы работаем на рынке бухгалтерских услуг с 1999 года, объем наших услуг по заполнению деклараций 3-НДФЛ постоянно растет. Нас рекомендуют друзьям и знакомым..

У нас есть все необходимое для того, чтобы, Вы, затратив минимум усилий, получили максимальный результат.

С уважением, Пятковская Татьяна, налоговый консультант, руководитель проекта.

Адвокаты прокомментировали новый порядок сдачи отчетности по НДФЛ

15 сентября Минюст России зарегистрировал Приказ ФНС России от 28 августа 2020 г. № ЕД-7-11/615@ «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме».

Документом утверждена форма налоговой декларации по налогу на доходы физических лиц (3-НДФЛ), которая приведена в приложении 1 к приказу. Порядок заполнения такой декларации и формат представления электронной налоговой декларации по НДФЛ детализированы в приложениях 2 и 3 к документу. Одновременно признаны утратившими силу аналогичные приказы ФНС России от 3 октября 2018 г. и от 7 октября 2019 г., также утверждавшие форму налоговой декларации и вносимые в нее изменения.

Порядок заполнения такой декларации и формат представления электронной налоговой декларации по НДФЛ детализированы в приложениях 2 и 3 к документу. Одновременно признаны утратившими силу аналогичные приказы ФНС России от 3 октября 2018 г. и от 7 октября 2019 г., также утверждавшие форму налоговой декларации и вносимые в нее изменения.

Приказ вступает в силу не ранее 1 января 2021 г. и применяется уже при представлении налоговой декларации по НДФЛ за налоговый период 2020 г.

Как сообщается на сайте Федеральной палаты адвокатов РФ, в самом многостраничном бланке налоговой декларации имеется приложение 3, касающееся доходов, полученных от предпринимательской, адвокатской деятельности, а также расчета профессиональных налоговых вычетов, установленных п. 2, 3 ст. 221 НК РФ. В комплекте к этому приложению необходимо заполнить страницу бланка «Расчет авансовых платежей, уплачиваемых в соответствии с п. 7 ст. 227 НК РФ».

«К Порядку заполнения налоговой декларации, который подробно разъяснен на 32 страницах, прилагаются коды категорий налогоплательщиков, коды видов документа, коды видов дохода, полученного как в России, так и за ее пределами, коды видов деятельности и наименования объекта, а также ряд других показателей, которые необходимо указать. Формат представления налоговой декларации описывает требования к XML-файлам для передачи формы 3-НДФЛ в налоговые органы, – отмечено на сайте ФПА РФ. – Что касается принципиальных изменений по отношению к аналогичным формам декларации, использовавшимся ранее, то, в частности, к Разделу 1 введено приложение в виде заявления о возврате налоговой переплаты или ее зачете. Это изменение связано с тем, что Федеральный закон от 29 сентября 2019 г. № 325-ФЗ установил возможность подачи заявления о возврате излишне перечисленного в бюджет обязательного платежа или о его зачете в составе 3-НДФЛ».

Читайте также

Адвокаты-«кабинетчики» избавлены от необходимости сдавать отчетность по форме 4-НДФЛ

Президент РФ подписал закон о привязке авансовых платежей по НДФЛ адвокатов, учредивших адвокатский кабинет, к фактическим доходам

18 Апреля 2019

В приложении 3 предусмотрена возможность отражения адвокатами и другими частнопрактикующими лицами как суммы налога, так и аванса по нему. С 2020 г. указанная категория налогоплательщиков больше не сдает 4-НДФЛ, а налоговые авансы платит в привязке к реально полученному доходу, а не к предполагаемому.

С 2020 г. указанная категория налогоплательщиков больше не сдает 4-НДФЛ, а налоговые авансы платит в привязке к реально полученному доходу, а не к предполагаемому.

Комментируя приказ ФНС России, адвокат, партнер Five Stones Consulting Екатерина Болдинова отметила, что форма налоговой отчетности по НДФЛ меняется достаточно часто. «Наше налоговое законодательство очень мобильно, и отчетность необходимо постоянно приводить в соответствие с изменениями в него», – подчеркнула она.

По мнению эксперта, самое важное изменение в формах отчетности связано с внесением изменений в ст. 227 НК РФ, согласно которым адвокаты, нотариусы и иные лица, занимающиеся частной практикой, уплачивают авансовые платежи по НДФЛ по итогам первого квартала, полугодия и девяти месяцев, исходя из фактически полученных доходов. «К таким авансовым платежам разрешается применить профессиональные и стандартные налоговые вычеты. При этом сдавать форму 4-НДФЛ адвокатам не нужно уже с 2020 г.», – пояснила адвокат.

Екатерина Болдинова также назвала важным изменением введение приложения в виде заявления о возврате переплаты. «Дело в том, что Закон от 29 сентября 2019 г. № 325-ФЗ предоставил налогоплательщикам возможность подачи заявления о возврате излишне уплаченного в бюджет обязательного платежа или заявления о его зачете в счет будущих платежей непосредственно в составе декларации по НДФЛ. Раньше для этого необходимо было составить отдельный документ, что было неудобно и часто создавало необходимость проведения дополнительных сверок и подготовки пояснений. Теперь, когда все обязательства налогоплательщика-адвоката отражены в одном документе, регулировать эти вопросы будет намного проще и легче», – резюмировала она.

Адвокат АП г. Москвы № 5 Вячеслав Голенев отметил, что отмена формы 4-НДФЛ – долгожданное, хотя во многом и ожидаемое для адвокатов событие. «Поправки в НК относительно отсутствия необходимости передачи в ИФНС данных по предполагаемым доходам вступили в силу еще в 2019 г. , но блок подзаконных нормативных актов (в том числе изданных ФНС России) продолжал действовать. Это создавало риски правовой неопределенности для лиц, занимающихся частной практикой, в том числе для адвокатов, избравших для себя форму осуществления деятельности в адвокатском кабинете», – полагает он.

, но блок подзаконных нормативных актов (в том числе изданных ФНС России) продолжал действовать. Это создавало риски правовой неопределенности для лиц, занимающихся частной практикой, в том числе для адвокатов, избравших для себя форму осуществления деятельности в адвокатском кабинете», – полагает он.

По словам эксперта, с юридической точки зрения ФНС России формально отменила несколько нормативных актов, которые устанавливали требования к формам и форматам передачи данных в налоговый орган, в том числе по форме 4-НДФЛ. «На настоящий момент нормативная база приведена в соответствие с поправками, и необходимость подсчета полученных авансов отпала. Расчет налоговой базы для адвокатов, избравших для себя форму осуществления деятельности в адвокатском кабинете, теперь и с точки зрения отчетности производится на основании фактически полученного, а не предполагаемого дохода», – подытожил Вячеслав Голенев.

Объявления

| Новости

|

Образец формы 3 НДФЛ в год. Кратко о данном виде пособия

Физические лица отчитываются об уровне своих доходов и расходов за прошедший календарный год в налоговую инспекцию путем подачи налоговой декларации по форме 3-НДФЛ.

Порядок заполнения регулируется нормами налогового законодательства. Его можно заполнить в бумажном виде и подать лично, либо составить и отправить в электронном формате … В последнем случае пользователь имеет доступ к системам автоматизации расчетов, которые самостоятельно формируют отчет на основе введенных данных. пользователем на свой доход.

Изменения, внесенные в декларацию в 2020 году

Форма налоговой декларации за 2016 год не претерпела существенных изменений по сравнению с аналогичными документами предыдущих периодов. Изменения коснулись только тех граф и абзацев, которые не соответствовали действующему законодательству. Последняя редакция документа датирована ноябрем 2015 года. Остановимся кратко на основных отличиях, ожидающих налогоплательщиков при заполнении 3-НДФЛ в конце 2015 года:

Исключение повторяющейся и практически неполной информации привело к уменьшению итоговой суммы. количество листов документа от двадцати трех до девятнадцати.

количество листов документа от двадцати трех до девятнадцати.

Оптимизирован порядок разделов с учетом периодичности заполнения и предоставления отчетов для конкретного раздела, категории, позиции. Так, раздел о регистрации налогового вычета перенесен ближе к началу документа, а информация от владельцев ценных бумаг или инвесторов является последней в отчете о прибылях и убытках.

Корректировка самих абзацев формы 3-НДФЛ напрямую связана с внесением изменений в налоговое законодательство о социальных и имущественных отчислениях, порядком расчета налогооблагаемой базы при использовании ценных бумаг и т. Д.

Нововведением в форме для формы 3-НДФЛ является лист, позволяющий рассчитать налогооблагаемую базу и размер самого налога применительно к доходу от инвестиционных операций.

Форму налоговой декларации 3-НДФЛ, актуальную за 2020 год, можно совершенно бесплатно скачать в Интернете. Чтобы визуально отличить старую форму от обновленной версии, достаточно взглянуть на титульный лист. В ранних версиях требовалась подпись, проверка юридического лица, печать организации, в новой версии такая необходимость отсутствует.

Сроки подачи налоговой декларации

Что касается сроков подачи налоговой декларации, то для физических лиц они не изменились и ограничиваются 30 апреля. Именно до этого дня следует обратиться в налоговую службу по месту жительства налогоплательщика с документом, заполненным в распечатанном или электронном виде по форме 3-НДФЛ. Если 30 апреля выпадает на выходной или государственный праздник, то законом разрешается предоставлять информацию на следующий рабочий день после него.

Как правило, налоговая декларация подается по зарегистрированному месту жительства, если регистрация на территории Российской Федерации отсутствует, то законом предусмотрена возможность подачи информации по месту фактического пребывания заявитель.

Если регистрация формы 3-НДФЛ в 2020 году связана с получением имущественного или социального вычета, то ограничение срока подачи снимается. Вы также можете подавать декларацию после 30 апреля в течение всего календарного года.

Вы также можете подавать декларацию после 30 апреля в течение всего календарного года.

О заработной плате, надбавках, отпусках за отчетные периоды, представляемые работодателями в налоговые органы. Но есть и другие доходы, которые получают люди. лица. Информация о них содержится в декларации 3-НДФЛ.Его необходимо заполнить по форме, предусмотренной законом. В 2019 году в его заполнение были внесены изменения, о которых должен знать каждый, кто подает декларацию.

Новая форма 3-НДФЛ —

Новая форма 3-НДФЛ —

Порядок заполнения формы налоговой декларации 3-НДФЛ —

Образец заполнения 3-НДФЛ на 2016 год при покупке квартиры —

В декларации 3-НДФЛ содержится информация о доходах, полученных за определенный период времени.Этот документ должен быть предоставлен физическими лицами, занимающимися индивидуальной трудовой деятельностью, гражданами, которые продали недвижимость, предпринимателями, работающими по общей системе налогообложения и т. Д. Подача декларации 3-NDF потребуется для лиц, претендующих на налоговый вычет. Последний срок подачи данного документа в ИФНС — 30 апреля года, следующего за отчетным.

Что содержится в новой налоговой декларации 3-НДФЛ за 2017 год?

Изменения, внесенные в форму декларации, сделали процесс ее регистрации более удобной и простой.Из документа были удалены четыре пункта, которые налогоплательщики редко заполняли. Самые популярные разделы теперь в начале формы. В 2017 году изменились условия заполнения имущества, социальных отчислений, оформления сделок с ценными бумагами. К декларации теперь прилагается дополнительный лист, в котором начисляются налоги с прибыли, полученной от вложений в товарищества. С этого года отменена необходимость нотариально заверенной подписи юриста. В остальном все данные, содержащиеся в 3-НДФЛ, остались прежними.В декларации отражены доходы от:

- индивидуальная деятельность;

- аренда;

- продаж;

- выигрышей;

- пожертвований (не от родственников).

Как правильно заполнить 3-НДФЛ: пошаговая инструкция

Декларация содержит 2 раздела, 11 листов. Для граждан, занимающихся предпринимательской деятельностью, обязательны листы: заглавие, Б, Ж, 1 и 2 раздела. Остальные листы необходимо заполнить, если имеются соответствующие данные.

Заполнение декларации начинается с титульного листа, который содержит все данные о налогоплательщике, включая статус и код категории.

Первый раздел включает суммы, которые перечисляются в государственный бюджет или подлежат возврату из государственного бюджета. Для каждого КБК и ОКТМО первый раздел заполняется отдельно.

Второй раздел предназначен для расчета общей суммы полученного дохода, подлежащего налогообложению. Он отражает сумму, которая перечисляется в госбюджет или будет возвращена из бюджета.Для резидентов России предусмотрена ставка 13%, нерезиденты исчисляют налог 30%.

Лист А заполняется информацией о прибыли, полученной от продажи имущества, с указанием исходных кодов и названия, полученной суммы и налога.

Лист Б предназначен для отражения доходов индивидуального предпринимателя. В нем фиксируются суммы прибыли, расходов, амортизации, выплат, авансовых платежей. Выполняется расчет и отображается сумма налога, уплаченная в бюджет.

Получение вычета по налогу на имущество по форме 3-НДФЛ

Законодательством РФ предусмотрены три вида отчислений: стандартные, имущественные и социальные. Для получения этих льгот необходимо подать декларацию 3-НДФЛ в налоговые органы. В этом случае вам не придется заполнять все листы этого объемного документа. Например, для получения вычета за счет приобретения гражданами жилья необходимо на семи страницах декларации ввести необходимые данные: 2 страницы титульного листа, 1 и 6 разделов, листы: A, G1, I.Заполненный документ подается в ИФНС по месту жительства. К декларации 3-НДФЛ прилагаются документальные подтверждения расходов и операций. После проверки данных необходимый вычет переводится на расчетный счет налогоплательщика или оформляется документ, позволяющий не платить подоходный налог с заработной платы.

3-НДФЛ декларация скачать бесплатно

При заполнении декларации 3-НДФЛ используется ручка с черными или синими чернилами. Очень важно точно вводить буквы и цифры, чтобы данные могли быть прочитаны электронными устройствами.Никакие исправления или удаления не могут быть сделаны. Для получения

необязательно ехать в налоговую.Необходимость подачи декларации о доходах (форма 3-НДФЛ) за 2017 год может возникнуть у любого физического лица. Вам нужно будет подать декларацию, если подоходный налог не удерживался налоговым агентом, а также заявить о своем праве на стандартные, социальные, профессиональные, инвестиционные или. За прошедший 2017 год декларация 3-НДФЛ подана в новой форме, о которой мы поговорим в этой статье.

Обновленная форма формы 3-НДФЛ на 2017 год

Форма декларации 3-НДФЛ утверждена приказом ФНС РФ от 24 декабря 2014 г.ММВ-7-11 / 671, а приказом № ММВ-7-11 / 822 от 25 октября 2017 года в него внесены изменения, которые действуют с 2018 года при декларировании доходов, полученных в 2017 году.

Чем новая форма 3-НДФЛ 2017 отличается от предыдущей? Основные нововведения декларации:

- Штрих-коды страниц изменены.

- На «титульном листе» декларации больше нет поля для ввода адреса физического лица, теперь указывается только его контактный телефон.

- На листе «Д1», предназначенном для отчислений по налогу на имущество, вместо адреса указывается кадастровый номер недвижимого имущества.

- В листе Е1 декларация по форме 3-НДФЛ 2017 (расчет нормативных и социальных отчислений) теперь не содержит строки для отражения количества месяцев, по истечении которых доход с начала года не превышал 350 тыс. Руб. Сюда добавлена новая строка для суммы, уплачиваемой за прохождение независимой оценки их квалификации — это новый социальный вычет, утвержденный законом от 03.07.2016 № 251-ФЗ.

- В связи с введением нового вида инвестиционного налогового вычета (закон от 28.

12.2013 № 420-ФЗ) листы «З» (расчет доходов по операциям с ценными бумагами и ПФИ) и «И» (расчет доходов от участия в инвестиционных партнерствах).

12.2013 № 420-ФЗ) листы «З» (расчет доходов по операциям с ценными бумагами и ПФИ) и «И» (расчет доходов от участия в инвестиционных партнерствах). - В декларации 3-НДФЛ к форме для заполнения в 2017 году добавлено совершенно новое приложение «Расчет дохода от продажи недвижимости». Его необходимо заполнять только для объектов, зарегистрированных после 01.01.2016, учитывая, что доход от продажи должен составлять не менее 70% от кадастровой стоимости объекта (п. 5 ст. 217.1 Налогового кодекса РФ).

Помимо формы, тем же приказом ФНС РФ были обновлены форматы электронной декларации, так как она может подаваться не только в «бумажном» виде, но и в электронном виде.

Налоговая декларация по форме 3-НДФЛ 2017: требования для регистрации

Правила заполнения налоговой декларации за 2017 год содержатся в указанном приказе Федеральной налоговой службы РФ №ММВ-7-11 / 671 с изменениями от 25.10.2017.

Обновленная форма декларации 3-НДФЛ на 2017 год может быть заполнена вручную, на компьютере или с помощью специально разработанных программ. В этом случае нельзя использовать цветные чернила, а только черные или синие. Распечатать декларацию на принтере можно только на одной стороне листа. Запрещается сшивать листы вместе степлером, так как это может повредить штрих-код и другие данные документа.

При заполнении справки 3-НДФЛ (новая форма на 2017 год) следует избегать ошибок, так как наличие в ней исправлений недопустимо.

Все денежные показатели указаны в рублях с копейками, но это не касается сумм НДФЛ, которые всегда необходимо отражать в полных рублях, помня, что значения меньше 50 копеек. выбросили, и 50 коп. и более — с округлением до ближайшего рубля.

Текстовые поля заполняются заглавными буквами слева направо, каждая ячейка отображает только один символ, а пустые ячейки заполняются тире.

Если вся отраженная информация не умещается на одной странице листа декларации 3-НДФЛ новой формы-2017, форму можно дополнить необходимым количеством страниц этого листа.

После заполнения декларации необходимо пронумеровать все ее страницы по порядку в поле «страница» и указать их общее количество на титульном листе, а также количество листов подтверждающих документов. Для подтверждающих документов можно составить и приложить реестр.

Что нужно для заполнения декларации 3-НДФЛ

Сначала необходимо скачать форму декларации 3-НДФЛ 2017, распечатать ее, если она заполняется вручную, или заполнить форму на компьютере. Декларацию по новой форме также можно заполнить с помощью уже размещенной специальной программы]]> на сайте ФНС]]>.

Вы можете скачать форму 3-НДФЛ 2017, действующую на 2018 год, ниже.

Данные должны быть внесены в декларацию после того, как будут собраны все необходимые подтверждающие документы. Информация, подлежащая заполнению, получается из справок о доходах, выданных налоговым агентом «2-НДФЛ», из платежных, расчетных и других подтверждающих документов, а также из расчетов, которые производятся на основании этих документов.

3-НДФЛ новая форма 2017: образец заполнения

Вне зависимости от цели подачи декларации в налоговые органы она обязательно должна содержать:

- титульный лист,

- раздел 1 — общая сумма подоходного налога с населения к уплате или возмещению,

- раздел 2 — расчет налоговой базы и НДФЛ по каждой налоговой ставке.

Остальные листы и новое приложение к декларации 3-НДФЛ заполняются при необходимости, в зависимости от вида декларируемых доходов и заявленных удержаний.

Представленный нами образец формы 3-НДФЛ 2017 заполняется для получения физическим лицом социальных отчислений по НДФЛ на лечение и обучение. Помимо обязательных разделов 1 и 2 декларации, в этом случае необходимо было заполнить лист «Е1» с расчетом таких отчислений.

3-ndfl декларация: загрузите форму декларации или заполните онлайн

Декларацию за конкретный год необходимо подавать в форме, действовавшей на тот момент. То же правило применяется к подаче пересмотренной налоговой декларации.

То же правило применяется к подаче пересмотренной налоговой декларации.

Например, если налогоплательщик хочет подать налоговую декларацию по форме 3-НДФЛ за 2019 год, то ему необходимо использовать форму декларации, действительную в 2019 году.

Вы можете скачать программу с официального сайта налоговой инспекции для самостоятельного заполнения или форму декларации на нужный вам год ниже, по ссылке.Обратите внимание на альтернативные варианты наполнения.

По общему правилу, декларация 3-й д.ф. подается вовремя — не позднее 30 апреля текущего года по доходу предыдущего года, подлежащему декларированию. Если 30 апреля выпадает на выходной день, то срок подачи заявок переносится на следующий рабочий день. А рассчитанный налог по результатам декларации необходимо уплатить до 15 июля.

При заполнении 3-йфл декларации на возврат налога — срок подачи не ограничен любой датой текущего года.Другими словами, вы имеете право подать такую декларацию в любое время, но не позднее, чем через три года. Например, в 2020 году можно подать 3-НДФЛ за 2019, 2018 и 2017 годы на налоговые вычеты — возврат налога. Пенсионеры в определенных случаях могут быть заполнены и представлены за 2016 год.

Формы декларации периодически меняются, но состав, по большому счету, остается прежним.

3-ндфл декларации за 2017 год и ранее:

- Титульный лист — указываются общие сведения о физическом лице: ФИО, паспортные данные, адрес места регистрации (пребывания), ИНН и другие данные.

Следует отметить, что физические лица, не являющиеся индивидуальными предпринимателями, при вводе своего ИНН имеют право не указывать паспортные данные. ИНН

можно узнать на официальном сайте налоговой инспекции. - Раздел 1 и Раздел 2 — используются для расчета налоговой базы, суммы налога по разным налоговым ставкам, суммы налога к уплате / доплаты / возврата из бюджета.

- Листы A, B, C, D, D1, D2, E1, E2, F, Z, I — заполняются только по мере необходимости. Например, в них отражены следующие показатели:

— доход, полученный от деятельности как в России, так и за рубежом;

— доход индивидуальных предпринимателей;

— доход, не облагаемый налогом на прибыль;

— листы для расчета нормативных, социальных, имущественных и профессиональных налоговых отчислений и др.

Таким образом, нет необходимости заполнять все 19 листов. Заполняются только первые 3 и плюс дополнительные, в зависимости от цели составления декларации.

3-ndfl декларации на 2019 (2018) и позже:

Общее количество листов с 20 за последние годы уменьшилось до 13. Буквенные наименования листов также изменились на «Приложение 1, 2, 3 …»

Общее количество листов уменьшилось, а заполнение декларации усложнилось: если раньше, до 2018 года, в самой декларации было указано в строках, где брать те или иные суммы, с каких листов декларации они передаются. или как они рассчитываются, теперь эти подсказки удалены.Руководствоваться при заполнении можно только соответствующей инструкцией в Приказе ФНС по заполнению формы 3-ндфл.

Образец заполнения декларации 3-й фн .:

Как заполнить необходимую декларацию 3-ndfl:

ВЫБЕРИТЕ УДОБНЫЙ ВАРИАНТ ЗАПОЛНЕНИЯ:

Наша программа оформляет декларации как в формате pdf — для подачи на бумаге и в формате xml — для подачи в Интернет (программу не нужно скачивать, все онлайн). Сервис задаст простые вопросы, ответив на которые, автоматически сформируется декларация. Сделать это можно за 15 минут. Затем наш специалист проверит его … Это очень важно, так как гарантирует, что декларация заполнена правильно и полностью подготовлена к подаче. Если, отвечая на вопросы, вы где-то ошиблись, не волнуйтесь: вы всегда можете вернуться и изменить свой ответ на любой вопрос! Объявление всегда доступно для редактирования. Внесенные изменения также будут проверены нашим специалистом. |

Скачать бланки налоговой декларации 3-НДФЛ за 2019-2016 годы:

| Налоговая декларация по форме 3-НДФЛ за 2019 г .: (в редакции от 07.10.2019 N ММВ-7-11 / [email protected]) «Об утверждении формы физических лиц (форма 3-НДФЛ), порядке ее заполнения, а также форме представления декларации о доходах физических лиц в электронной форме » (Зарегистрировано в Минюсте России 16.10.2019 N 56260) | |

| Форма налоговой декларации 3-НДФЛ за 2018 г .: Приказ ФНС России от 3 октября 2018 г. N ММВ-7-11 / [email protected] «Об утверждении формы налога на прибыль» Возврат физических лиц (форма 3-НДФЛ), порядок ее заполнения, а также формат для подачи налоговой декларации по налогу на прибыль физических лиц в электронном виде « (на учете в Минюсте России 16.10.2018 N 52438) |

Как правильно заполнить 3-НДФ при покупке квартиры? Заполните 3-НДФ при покупке квартиры по всем правилам

Попробуем разобраться, как правильно заполнить декларацию 3-НДФЛ при покупке недвижимости. Правильный ввод данных в форму ускорит процесс предоставления налогового вычета на квартиру или дом. Пошагово разбираем инструкцию по использованию приложения, расположенную на сайте ИФНС.

Вычет имущества

Если после покупки недвижимости гражданин решил заявить о праве на вычет, то ему необходимо научиться заполнять 3-НДФЛ при покупке квартиры и подготовить необходимые справки.

Право на фискальную выгоду от покупки жилья может быть заявлено в размере фактически понесенных затрат. Максимальный порог — 2 миллиона рублей с налогоплательщика на недвижимость.

Документы для удержания

Граждане имеют право заявить о своем желании получить налоговый вычет. Он предоставляет в ИФНС декларацию и следующие документы, необходимые для получения льготы 3-НДФЛ при покупке квартиры:

- договор купли-продажи любого типа жилья с передаточным актом или договор долевого участия;

- свидетельство о регистрации права собственности;

- квитанций об оплате, квитанций, банковских выписок;

- индивидуальных справок по налогам на прибыль за период, предполагающий получение вычета;

- свидетельство о браке, если имущество было приобретено супругами совместно;

- Личная справка налогоплательщика по налоговой декларации о доходах.

Форма подачи

Для многих граждан страны важно детально понимать, как заполнять 3-НДФЛ. Покупка квартиры сулит налогоплательщику возврат значительной суммы налогового сбора, уплаченного с полученного дохода.

Есть несколько способов подачи документов инспекторам:

- В бумажном виде заказным письмом или лично к специалисту. Вам необходимо установить приложение на свой персональный компьютер, заполнить и распечатать декларацию, приложить к ней все необходимые документы и отправить все вместе с описью в налоговую инспекцию или отнести лично.

- В виртуальной форме через личный кабинет налогоплательщика. Заполните декларацию прямо на сайте с помощью приложения, расположенного там же, загрузите в нее отсканированные подтверждающие документы и отправьте их налоговому инспектору.

С помощью бесплатного программного обеспечения, разработанного налоговыми органами, проще всего оформить налоговый вычет на приобретенную квартиру (дом). Приложение большинство параметров объявления заполняет автоматически. Независимо от способа подачи документа, его необходимо заполнить на действующей форме.

Изготовление 3-НДФЛ вручную

Декларация состоит из пяти страниц, заполненных в следующем порядке: первый основной лист, страницы A и D1, а затем разделы 2 и 1.

Один из сложных моментов в заполнении 3-НДФЛ при покупке квартиры касается листа А. Если соискатель работал сразу у нескольких работодателей, то у каждого из них должен быть отдельный блок раздела А. Заполнение 3-НДФЛ при покупке квартиры требуется полная сумма. Вычет распределяется пропорционально по разным октемам.На этом завершаются трудности создания данных на листе A.

Есть рекомендации налоговой службы, как правильно заполнить 3-НДФЛ. При покупке квартиры нужно учитывать следующие моменты:

- Необходимость в тире во всех пустых строках, ячейках.

- Требование указывать сумму налога на прибыль без копеек, другие денежные показатели с копейками. Суммы до пятидесяти копеек отбрасываются, более — округляются до одного рубля.

Оформление декларации на компьютере

Как заполнить 3-НДФЛ при покупке квартиры по программе? Для этого вам необходимо пройти следующие шаги:

- На вкладке «Указать условия» укажите номер налоговой инспекции по месту постановки на учет, в которую будут отправлены документы для получения налоговой выгоды.

- Перейдите на вкладку «Информация о налогоплательщике». Введите свое имя и фамилию, дату и место рождения, номер, серию и дату выдачи паспорта, адрес проживания или пребывания.

- Во вкладке полученных доходов укажите источники выплаты и информацию о работодателе (ФИО, реквизиты). Чтобы записать данные об организации, нужно использовать в программе знак плюса и ввести информацию в ячейки для указания информации о компании. Для ввода личных данных о заработанном доходе необходимо использовать нижний знак плюса на вкладке доходов, а затем прописать их коды, суммы согласно индивидуальной справке на каждый месяц года и отчисления (если это предусмотрено работодателем).Приложение автоматически рассчитает общую сумму годового дохода. Налогооблагаемый доход, сам налоговый налог, рассчитываемый и удерживаемый, необходимо будет взять из того же личного свидетельства.

- Перейдите во вкладку отчислений. На верхней панели выберите тип удержания собственности. Введите информацию об объекте: тип собственности, тип собственности (физическое, собственное), адрес, стоимость объекта.

- Щелкните кнопку «Просмотр».

- Если поле не заполнено, программа подскажет, как правильно заполнить ячейки.

Покупка дома в кредит

Заполнение 3-НДФЛ при покупке квартиры в ипотеку довольно сложно. Если гражданин приобрел жилье за счет заемных средств, он может получить вычет процентов, уплаченных кредитной организацией. В связи с этим, помимо перечисленных документов, он должен приложить справку из банка с указанием суммы процентов, которые заемщик уплатил по залоговому кредиту. Эта сумма записывается на той же вкладке, где отображается информация о купленной квартире или доме.

Каждый может понять, как заполнить 3-НДФЛ при покупке квартиры.

Справка НДФЛ-2: образец, форма и заполнение

В налогообложении используется множество терминов. К ним относится справка НДФЛ-2, в которой указаны налоги, взимаемые с доходов граждан. Такая информация регулярно предоставляется в налоговую. Образец справки НДФЛ-2 есть в каждой организации. Если необходимо выдать сотруднику, указывается только актуальная информация. По поводу заполнения следующее.

Общая информация

Справка НДФЛ-2 включает информацию о доходах и налогах всех физических лиц. Денежные средства перечисляются работодателем государству за каждого работника. Помощь можно получить только у вашего работодателя. В нем указаны данные с указанием реквизитов компании, а также официальная печать.

Заказал НДФЛ-2 в бухгалтерии предприятия. Налоговый кодекс РФ устанавливает, что он предоставляется по запросу физического лица (ст.230, пункт 3). Причем срок его получения — 3 дня, не считая праздничных и выходных дней (ст. 62 ТК РФ). Образец ссылки НДФЛ-2 приведен в статье.

начинка

Образец справки НДФЛ-2 включает информацию о доходах физических лиц. Документ состоит из нескольких разделов, содержащих следующую информацию:

- Персональные данные гражданина, которому предоставляется бумага — Ф. И. О., ИНН, дата рождения, адрес проживания.

- Информация о работодателе — ФИО, реквизиты, контактная информация.

- Выданный доход (с обозначением подходящего кода).

- Размер и код отчислений.

- Если данных много, информация фиксируется на нескольких листах. Они обязательно пронумерованы.

Справка по форме НДФЛ-2 передана в налоговую службу (за год). Но выдается физическим лицам по их просьбе. Образец заполнения свидетельства НДФЛ-2 обычно есть на каждом предприятии.

Зачем нужен этот документ физическому лицу?

Обычно работающие граждане обращаются за справкой НДФЛ-2 по запросу кредитных организаций, которые проверяют платежеспособность заемщиков. Эта информация позволяет принять правильное решение по отношению к клиенту. Еще подобная бумага может пригодиться в нескольких случаях:

- Оформление и получение налогового вычета от гос. Часто предоставление документа требуется особым социальным категориям лиц, например, родителю студента, обучающегося в государственном вузе по платной форме.

- Участие в судебных заседаниях. Тогда также может потребоваться информация о работе и доходах.

- Подтверждение дохода при исчислении пенсии гражданина по старости, подтверждение статуса при оформлении опеки или усыновления.

- С последнего места работы желательно заказать такую справку, так как новые работодатели обычно требуют такую информацию.

- Оформление иностранной визы в иностранных посольствах. Хотя зачастую достаточно зарплатных карточек.

- Расчет пособия по безработице.

Везде, где требуется документ, форма для заполнения справки НДФЛ-2 одинакова. Заказывать нужно заранее. Ведь во многих банках есть определенные сроки сборки документации. Обычно требуется справка о доходах за последние полгода.

С отпуском по болезни и по беременности и родам

В 2 случаях может потребоваться предоставление НДФЛ-2 во время беременности или отпуска по беременности и родам:

- Если вам необходимо рассчитать пособие в социальных организациях, которое необходимо для ухода за ребенком.

- При увольнении бухгалтер должен рассчитать выплаты по материнскому листу за последние 2 года работы.

Женщина, уходящая в декретный отпуск, получает пособие в размере своего среднего заработка. Сумма не зависит от стажа и других факторов. Для правильного расчета пособия необходимо предоставить справку с предыдущего места работы, если женщина проработала менее 2 лет.

С 2010 года НДФЛ-2 является основным источником для расчета суммы больничного листа.Бухгалтер должен определить среднюю заработную плату на основании справки за последние 2 года. Практически в каждой государственной структуре Российской Федерации такая бумага является официальным документом, имеющим обязательную юридическую силу.

Для военнослужащих

Некоторым военным тоже нужна помощь. Получить можно 2 способами:

- Вы можете обратиться в бухгалтерию воинской части. Процедура обработки аналогична IP-запросу. Форма лучше всего запрашивать в письменной форме.

- Возможен запрос в расчетный центр Минобороны РФ. Этот вариант самый подходящий. В этом случае будет предоставлена справка установленного образца. Письменный запрос направляется в этот орган. Но ждать получения документа придется более 3-х дней. Особенно если запрос отправляется по почте.

Зачем нужна помощь на новой работе?

Желательно, если работник сам перенесет справку с предыдущей работы на новую, так как на основании нее будет рассчитываться размер пособия.Часто бывает, что при предоставлении НДФЛ-2 оплата будет больше, а расчет не ведется по общим стандартам.

Текущий или новый работодатель может потребовать сертификат для правильного выполнения стандартных расчетов вычетов. Эти работники включают лиц, имеющих право на вычеты, не связанные с детьми, и на детей. В ст. 218 Налогового кодекса РФ указывает сумму, на которую может претендовать работник.

Изменения с 2017 г.

С 2017 года появилась новая форма обозначения НДФЛ-2.В некоторых разделах произошли изменения. Подумайте, какие именно. Во второй раздел добавлен ИНН страны гражданства. Эта информация необходима для тех лиц, которые являются иностранными гражданами в компании. В этом разделе увеличен список статусов налогоплательщиков и появились позиции:

- Сотрудники, являющиеся добровольными мигрантами из других стран и считающиеся соотечественниками.

- Иностранные лица, которым предоставлен статус беженца, а также иностранцы, имеющие временное убежище в Российской Федерации.

- иностранных сотрудников, работающих в патентном бюро.

Также случается, что агент, осуществляющий налогообложение сотрудников, взимает с человека доход по разным ставкам, что не запрещено законом.

Типичные ошибки

Образец заполнения свидетельства НДФЛ-2 позволяет составить грамотный документ. Статья может быть признана недействительной, если в ней есть ошибки, зачеркивание или пропущенные поля для обязательного заполнения. При обнаружении неточностей необходимо заполнить новую форму, точно по принятому образцу справки НДФЛ-2.

К распространенным ошибкам можно отнести следующие нюансы:

- Необходимо внимательно заполнить раздел даты. По правилам его следует обозначать цифрами без слов, например, 02.01.2019.

- Пломба размещается в специальном месте формы, то есть внизу листа левого угла. Есть надпись «М.П.». Печать должна быть яркой и четкой.

- Бухгалтер должен внимательно отнестись к заполнению справки НДФЛ-2, поскольку неточности могут привести к негативным последствиям.Этот человек должен подписаться синей ручкой.

Отличия 2 и 3-НДФЛ

Налогоплательщик должен самостоятельно заполнить 3-НДФЛ и подать его в налоговую службу области. Этот документ считается декларацией, в которой учитываются доходы гражданина, кроме трудовых. Например, 3-НДФЛ требуется после продажи недвижимости, которой владели менее 3-х лет. Тогда государство удержало налог.

НДФЛ-3 следует сдавать при наличии у физического лица дополнительного дохода.Кроме того, с таким сертификатом необходимо обеспечить НДФЛ-2 постоянной работой. Последнее в данной ситуации требуется в связи с тем, что лицо подтверждает статус плательщика подоходного налога.

Срок действия НДФЛ-2

Согласно ст. 23 НК РФ, справка не имеет ограничений по сроку действия. Но на практике часто бывает, что учреждения, в которых предоставляется бумага, устанавливают временные ограничения срока действия документа.Почему? Причина в том, чтобы установить конкретный период рабочего процесса.

Для подтверждения платежеспособности учреждение должно предоставить сертификат, соответствующий некоторым критериям:

- Актуальность информации. Обычно требуется справка, в которой учитываются все суммы, которые были получены человеком и переданы государству за 6 месяцев.

- Принимающая сторона не должна сомневаться в исправлении информации.

Кредитные организации на период рассмотрения заявки на получение кредита могут установить срок действия справки.Обычно это 10-30 дней. В каждом пакете документов для утверждения заявок должна быть информация, касающаяся заемщика. Информация представлена с текущей датой.

По индивидуальным требованиям и правилам долгосрочный банк НДФЛ-2 бывает разным. Все определяется статусом организации — коммерческой или государственной. В первых типах требуется новый сертификат НДФЛ-2, оформленный по правилам кредитной организации, но его форма отличается от типовой.

Справка НДФЛ-2 может потребоваться в разных жизненных ситуациях. Работодатель по запросу работника должен предоставить аналогичный документ. Важно проверить правильность его заполнения, чтобы избежать трудностей.

| Уведомления по адмиралтейству и морским правилам | Скачать файл (31,73 КБ) | |

| Записка к поверенному | ||

| Счет затрат-AO 133 | Скачать файл (269.66 КБ) | |

| Сертификат службы | Скачать файл (9,76 КБ) | |

| Сертификат службы | Скачать файл (9,76 КБ) | |

| Гражданский защитный лист-JS 044 | Скачать файл (124.74 КБ) | |

| Согласие мирового судьи-AO 085 | Скачать файл (263,57 КБ) | |

| План | Закона об уголовном правосудии (CJA)Скачать файл (1,12 МБ) | |

| Форма | расшифровки стенограммы одиннадцатого контураСкачать файл (42.41 КБ) | |

| Инструкции по бланку информации об одномнадцатом контуре | Скачать файл (17,51 КБ) | |

| Контрольные списки Habeas Corpus | Скачать файл (28,95 КБ), скачать файл (36.89 КБ), скачать файл (33,53 КБ) | |

| Руководство для СМИ | Скачать файл (36,16 КБ) | |

| Руководство для СМИ | Скачать файл (36,16 КБ) | |

| Уведомление о судебном иске и просьбе об отказе в вручении повестки-AO 398 | Скачать файл (261.75 КБ) | |

| Уведомление об апелляции и возражении окружному судье | Скачать файл (175,94 КБ) | |

| Уведомление об апелляции в Апелляционный суд | Скачать файл (37,07 КБ) | |

| Уведомление об изменении адреса | Скачать файл (174.58 КБ) | |

| Уведомление об электронном доступе к материалам гражданского и уголовного дела | Скачать файл (41,07 КБ) | |

| Уведомление об электронном доступе к материалам гражданского и уголовного дела | Скачать файл (41.07 КБ) | |

| Уведомление о намерении запросить исправление | Скачать файл (21,33 КБ) | |

| Уведомление об изменении процедуры редактирования | Скачать файл (54,36 КБ) | |

| План назначения поверенных для представления интересов сторон Pro Se In Forma Pauperis по гражданским делам | Скачать файл (882.02 КБ) | |

| План случайного отбора больших и малых присяжных заседателей | Скачать файл (588,45 КБ) | |

| Уведомление о конфиденциальности | Скачать файл (41,07 КБ) | |

| Уведомление о конфиденциальности | Скачать файл (41.07 КБ) | |

| План добровольцев Pro Bono | Скачать файл (882,02 КБ) | |

| Гражданская жалоба Pro Se — НДФЛ Pro Se 1 | Скачать файл (133,8 КБ) | |

| Жалоба Pro Se о гражданских правах, Инструкции для лиц, не содержащихся в заключении — НДФЛ Pro Se 15.1 | Скачать файл (150,76 КБ) | |

| Жалоба на гражданские права Pro Se, не заключенный — НДФЛ Pro Se 15 | Скачать файл (143,02 КБ) | |

| Жалоба о гражданских правах Pro Se, Инструкции для заключенных — НДФЛ Pro Se 14.1 | Скачать файл (168,39 КБ) | |

| Жалоба на гражданские права Pro Se, заключенный-НДФЛ Pro Se 14 | Скачать файл (187,99 КБ) | |

| Жалоба Pro Se для пересмотра неблагоприятного решения о социальном обеспечении — NDFL Pro Se 13 | Скачать файл (134.51 КБ) | |

| Ответ ответчика Pro Se на жалобу — НДФЛ Pro Se 3 | Скачать файл (150,76 КБ) | |

| Инструкции Pro Se по жалобе на дискриминацию при найме на работу | Скачать файл (185.2 КБ) | |

| Жалоба на дискриминацию в сфере занятости Pro Se — НДФЛ Pro Se 7 | Скачать файл (175,33 КБ) | |

| Ходатайство Pro Se о разрешении на подачу апелляции In Forma Pauperis и Affidavit | Скачать файл (106.23 КБ) | |

| Pro Se Motion с просьбой об увеличении времени | Скачать файл (110,84 КБ) | |

| Pro Se Motion с просьбой о назначении адвоката | Скачать файл (216.82 КБ) | |

| Pro Se Motion to Proceed In Forma Pauperis-Non Prisoner | Скачать файл (618,54 КБ) | |

| Движение Pro Se о возбуждении дела для заключенных Forma Pauperis | Скачать файл (230.95 КБ) | |

| Уведомление Pro Se о судебном иске и просьба об отказе от вручения повестки | Скачать файл (884,22 КБ) | |

| Форма согласия заключенного Pro Se и финансовое свидетельство | Скачать файл (19.59 КБ) | |

| Pro Se § 2241 Петиция Habeas Corpus | Скачать файл (87,98 КБ) | |

| Pro Se § 2241 Инструкции по подаче петиции Habeas Corpus | Скачать файл (71,3 КБ) | |

| Pro Se § 2254 Петиция Habeas Corpus | Скачать файл (189.44 КБ) | |

| Pro Se § 2254 Инструкции по подаче петиции Habeas Corpus | Скачать файл (73,78 КБ) | |

| Pro Se § 2255 Инструкции по подаче петиции Habeas Corpus | Скачать файл (157.35 КБ) | |

| Pro Se §2255 Петиция Habeas Corpus | Скачать файл (157,35 КБ) | |

| Вызов в суд для явки и дачи показаний на слушании или судебном разбирательстве по гражданскому иску — AO 88 | Скачать файл (756.39 КБ) | |

| Вызов в суд для представления документов, информации или объектов или разрешения на осмотр помещений в ходе гражданского иска — AO 88B | Скачать файл (758,89 КБ) | |

| Вызов в суд для дачи показаний по гражданскому иску — AO 88A | Скачать файл (1011.88 КБ) | |

| Вызов для дачи показаний в судебном заседании или судебном процессе по уголовному делу — АО 89 | Скачать файл (309,01 КБ) | |

| Вызов в гражданский иск-АО 440 | Скачать файл (24.79 КБ) | |

| Вызов по жалобе третьей стороны-АО 441 | Скачать файл (282,73 КБ) | |

| Информация о продавце Сертификат ИНН-AO 213 | Скачать файл (62,04 КБ) |

Налоговая декларация физических лиц (форма 3-НДФЛ) для иностранцев

Каждый иностранный сотрудник, работающий на российских предприятиях или представительствах иностранных компаний, должен платить НДФЛ в Российской Федерации.Соглашения об избежании двойного налогообложения между Россией и другими государствами могут устанавливать некоторые исключения и особенности. Теперь остановимся на обязанности подачи формы НДФЛ 3-НДФЛ (3-НДФЛ) иностранными гражданами. Эта форма обновляется каждый год. Не все иностранцы предоставляют эту форму.

Иностранные граждане должны подать 3-НДФЛ в следующих случаях:

- , если они являются налоговыми резидентами, получившими доход из источников за пределами Российской Федерации,

- , если налоговые резиденты и нерезиденты получали доход из источников в России, но налоговые агенты не удерживали налоги с этих доходов.

Если иностранный гражданин намерен прекратить работу в России и покинуть ее территорию до конца календарного года, он должен подать налоговую декларацию не позднее, чем за один месяц до выезда с территории страны. В этом случае подоходный налог с населения необходимо уплатить не позднее 15 дней после подачи данной декларации.

Допустим, иностранный гражданин не подает декларацию в установленный срок. В этом случае на основании данной декларации может быть наложен штраф в размере 5% от суммы налога (доплата) за каждый полный или неполный месяц с даты, установленной для ее подачи, но не более 30% от этой суммы. и не менее 1000 руб.

Перечень необходимых документов для оформления налоговой декларации 3-НДФЛ для иностранцев

- Паспорт иностранного физического лица, получившего доход;

- Декларация о подоходном налоге с физических лиц (форма 3-НДФЛ) для физического лица, получающего доход;

- Таблица с днями выезда за границу для подтверждения статуса резидента / нерезидента.

Способ заполнения и подачи налоговой декларации.

Для заполнения и подачи декларации вы можете обратиться в бухгалтерскую компанию Outsourcing Solutions.Специалисты компании в течение суток составят налоговую декларацию и подготовят все необходимые бумаги и заявления. В этот день курьер компании встретит вас в месте, где вы решите подписать декларацию и заявления, а затем подать их в налоговый орган. Вам необходимо предоставить сканы документов по электронной почте на адрес [email protected] , а затем встретиться один раз с курьером в удобном для вас месте для оплаты и подписания всех документов и заявлений.

Преимущества: экономия вашего времени, удобство при отсутствии необходимости посещения офиса и налогового органа, наши специалисты сделают все за вас быстро и с гарантией!

Оформление бланка 3-НДФЛ с Outsourcing Solutions — гарантия качества и успеха!

Перевод на английский язык декларации о подоходном налоге с физических лиц (No Doc Template

Что такое английский перевод декларации о подоходном налоге с физических лиц (No Form?

Английский перевод декларации о подоходном налоге с физических лиц (No — это письменный документ, который необходимо заполнять и подписывать для определенных целей.В этом случае фактическому адресату предоставляется возможность предоставить некоторую информацию любого рода. Завершение и подписание можно выполнить вручную или с помощью доверенной службы, такой как PDFfiller. Такие инструменты помогают заполнить любой файл PDF или Word онлайн. Он также позволяет вам редактировать его в зависимости от ваших требований и поставить официальную юридическую электронную подпись. По завершении пользователь отправляет английский перевод Декларации о подоходном налоге с физических лиц (Нет соответствующему получателю или нескольким получателям по электронной почте или факсу.PDFfiller включает функцию и параметры, которые делают вашу форму Word пригодной для печати. Он включает в себя множество настроек при печати. Неважно, как вы будете распространять форму — на бумаге или в электронном виде — она всегда будет выглядеть хорошо продуманной и организованной. Чтобы не создавать новый документ с нуля снова и снова, сделайте исходный файл Word в качестве шаблона. После этого у вас будет редактируемый образец.

Перевод на английский язык декларации о подоходном налоге с физических лиц (без шаблонов инструкций

Перед тем как начать заполнить английский перевод декларации о подоходном налоге с физических лиц (без формы MS Word, не забудьте подготовить всю необходимую информацию.Это важная часть, потому что некоторые опечатки могут привести к неприятным последствиям из-за повторной отправки всего словарного шаблона и заполнения с пропущенными сроками, и с вас может взиматься штраф. При работе с фигурами нужно быть особенно внимательными. На первый взгляд эта задача кажется предельно простой. Тем не менее ошибиться просто. Некоторые используют своего рода лайфхак, сохраняя свои записи в другом файле или книге записей, а затем добавляют их содержимое в образцы документов. В любом случае, приложите все усилия и предоставьте актуальную и правильную информацию с вашим английским переводом Декларации о подоходном налоге с физических лиц (без формы, и дважды проверьте ее при заполнении всех полей.Если позже вы обнаружите какие-либо ошибки, вы можете легко внести еще несколько исправлений при использовании инструмента редактирования PDFfiller и избежать пропуска сроков.

Перевод на английский язык декларации о подоходном налоге с физических лиц (№: часто задаваемые вопросы

1. У меня есть некоторые личные документы, которые нужно заполнить и подписать. Есть ли шанс, что кто-то еще получит к ним доступ?

Услуги, с которыми работают личная информация (даже Intel), такая как PDFfiller, обязана обеспечивать своим пользователям меры безопасности.Мы предлагаем вам:

- Частное облачное хранилище, в котором все данные защищены шифрованием. Таким образом, вы можете быть уверены, что никто, кроме вас самих, не получит доступа к вашим личным файлам. Раскрытие информации категорически запрещено.

- Чтобы предотвратить кражу личных данных, каждый получает свой уникальный идентификационный номер при подписании.

- Если вы считаете, что это недостаточно безопасно, установите дополнительные функции безопасности, которые вам нравятся. Они позволяют вам запрашивать двухфакторную аутентификацию для каждого пользователя, пытающегося прочитать, аннотировать или отредактировать ваш файл.В PDFfiller вы можете хранить формы слов MS в папках, защищенных многоуровневым шифрованием.

2. Никогда не слышал об электронных подписях. Они такие же по сравнению с физическими?

Да, и это абсолютно законно. После выхода закона ESIGN в 2000 году электронная подпись считается такой же, как и физическая. Вы можете заполнить файл и подписать его, и для официальных организаций это будет так же, как если бы вы подписали бумажную копию ручкой, по старинке. Вы можете использовать электронную подпись в любой форме, в том числе.doc form Английский перевод декларации о подоходном налоге с физических лиц (№. Убедитесь, что она соответствует всем требованиям законодательства, как и PDFfiller.

3. Могу ли я скопировать свою информацию и перенести ее в форму?

В PDFfiller есть функция под названием Fill in Bulk. Она помогает экспортировать данные из доступного документа в онлайн-шаблон Word. Ключевым преимуществом этой функции является то, что вы можете использовать ее с листами Excel.

сроков подачи, образец заполнения

Отчетность 6-НДФЛ — новый документ для работодателей.Его необходимо предъявить в контролирующие органы с 1 квартала 2016 года. Этот документ составляется не на каждого сотрудника в отдельности, а на всем предприятии в целом. Далее рассмотрим, как залить 6-НДФЛ.

Общая информация

Для начала нужно знать, где представлен 6-НДФЛ. Форма документа, оформленная надлежащим образом, отправляется в тот же контролирующий орган, в который передается налог. Вы можете подать документ двумя способами: в бумажном или электронном виде. Первый вариант подходит тем работодателям, у которых средняя численность сотрудников менее 25 человек.Форму 6-НДФЛ можно подать лично или по почте. В электронном виде документ отправляется через официальный сайт ФНС.

6-НДФЛ: сроки сдачи

Документ предоставляется ежеквартально. Его необходимо отправить не позднее последнего числа 1-го месяца следующего квартала. Закон предусматривает ответственность тех, кто в последнее время подает 6-НДФЛ. Сроки подачи могут меняться. В частности, это происходит, если дедлайн выпадает на праздник или праздничный день. В этом случае для лиц, оформивших 6-НДФЛ, сроки выдачи переносятся на следующий рабочий день.Ставки установлены на следующие календарные даты:

- 1 квартал 2016 — 03.05.2016

- Полугодие — 1.08.2016

- 9 месяцев — 31.10.2016

- На 2016 год — 1.04.2017

6-НДФЛ: образец

При оформлении документа необходимо соблюдать ряд общих требований. Если взять любой правильно составленный пример 6-НДФЛ, то можно отметить, что:

- Документ выдается в соответствии с данными, имеющимися в регистрах бухгалтерского учета.В частности, речь идет о начисленных и выплаченных доходах, удержаниях, начисленных и удержанных налогах.

- Заполнение 6-НДФЛ осуществляется методом начисления. Сначала первый квартал, затем шесть месяцев, затем 9 месяцев и календарный год.

- Если все показатели не умещаются на странице, оформляется необходимое количество листов. Резюме следует отразить на последнем.

- Все страницы пронумерованы (001, 002 и т. Д.), Начиная с титульной страницы.

- Заливку 6-НДФЛ проводить без зеркал и помарок.Исправление написанного, в том числе с использованием корректирующих средств, не допускается. Также не допускается склеивание листов, двусторонняя печать.

- Поскольку заполнить 6-НДФЛ можно вручную или на компьютере, необходимо знать некоторые правила. В частности, в первом случае используются чернила синего, фиолетового или черного цвета. При регистрации на компьютере знаки печатаются высотой 16-18 пунктов, шрифтом Courier New.

Правила оформления полей

В некоторых случаях могут возникнуть трудности при вводе информации в ф.6-НДФЛ. Образец документа содержит поля, содержащие определенное количество знакомых. В каждом из них должен быть указан только один показатель. Исключение составляет дата или значение, выраженное десятичными дробями. Номера календаря записываются с использованием трех полей. Первые два содержат по 2 знакомства — за день и месяц, последние — 4 — за год. Десятичная дробь умещается в 2 поля, разделенных точкой. Суммарные показатели и детали должны присутствовать в ф. 6-НДФЛ. Форма составляется отдельно для каждого ОКТМО.Суммы налога рассчитываются и указываются в рублях. Он использует правила округления. На каждой странице проставляется дата составления и подпись ответственного лица.

Поля

- «ИНН» — номера указаны в соответствии со свидетельством о постановке на учет в ФНС.

- «КПП» — заполняется только юридическими лицами.

- «Корректирующий номер». В этом поле укажите «000», если доставка 6-НДФЛ осуществляется впервые, «001» — при первой коррекции, «002» — при второй и так далее.

- «Период». В этом поле указывается код, соответствующий времени доставки.

- «Налоговый год» (например, 2016).

- «Выдан в орган» — в этом поле указывается код ФНС, в которую направлен документ.

- «По местонахождению / местонахождению». В этом поле отображается код местоположения 6-НДФЛ.

- «Налоговый агент». В этом поле индивидуальный предприниматель вводит построчно фамилию, имя и отчество. Юридическое лицо указывает полное наименование согласно учредительной документации.

- «Код по ОКТМО». Организации необходимо указать его по месту нахождения или по месту нахождения обособленного подразделения. Предприниматели пишут код по адресу проживания. ИП, использующий PSN или UTII, должен указать номера, соответствующие MO, в котором они зарегистрированы в статусе плательщиков.

- «Контактный телефон» — здесь соответственно укажите номер, по которому ФНС может связаться с агентом.

- «С приложением документов / их копий». В этом поле необходимо проставить количество страниц статей, подтверждающих указанную информацию.Если их нет, то ставятся прочерки.

В каких случаях не нужно предъявлять документ?

Форма 6-НДФЛ не выдается, если в течение периода не производились выплаты работникам и, соответственно, не удерживался их подоходный налог. Проще говоря, нули в строках ставить нет смысла. Декларация 6-НДФЛ не подается даже тогда, когда в компании нет персонала. Нет необходимости оформлять документ только открытым (зарегистрированным) организациям, которые еще не начали свою деятельность.Предприниматель или юридическое лицо может (но не обязан) уведомлять налоговые органы любым способом о причинах, по которым ф. 6-НДФЛ.

Ответственность

Для субъектов, которым необходимо оформить 6-НДФЛ, очень важны сроки подачи. Несоблюдение их предусматривает штраф. В этом случае санкции вменяются как всему предприятию, так и руководителю. Если просрочка не очень большая, то размер штрафа минимален. В то же время блокировку учетной записи можно использовать как меру влияния.Правила предусматривают 2 вида штрафов. Первый назначается в случае, если отчет 6-НДФЛ не был отправлен в установленное время или представлен позже. Второй штраф грозит испытуемому при обнаружении ошибок в документе. Рассмотрим подробнее оба случая.

Поздняя подача документа

Выше мы уже указали сроки, в которых необходимо предоставить ф. 6-НДФЛ. Назначение штрафа за несвоевременное представление документа осуществляется в течение 10 дней со дня его поступления в ФНС.В этом случае инспекция может не ждать завершения инспекции на месте. Если компания опаздывает более чем на месяц, штраф составит 1000 р. Этот размер считается минимальным. За каждый следующий просроченный месяц, независимо от того, будет он полным или нет, к назначенному взысканию будет добавляться еще 1 тысяча рублей. Это положение установлено статьей 126 Налогового кодекса (п. 1.2). Временная задержка будет исчисляться с даты, когда организация подала отчет. Глава компании может быть оштрафован на 300-500 р.Данная санкция предусмотрена в КоАП, в статье 15.6. Налоговые инспекторы вправе наложить этот штраф без обращения в суд.

Блокировка счета

В случае непредставления документа в десятидневный срок с установленной датой ФНС имеет право заморозить банковские операции с финансовыми средствами должника. Такая мера предусмотрена статьей 76 Налогового кодекса (п. 3.2). Разъяснения по применению блокировки счетов приведены в письме ФНС от 9 августа 2016 года.

Спорный момент

Иногда на практике встречаются ситуации, когда организация зарегистрировалась в конце квартала и не успела ничего выплатить своим сотрудникам. Соответственно, акт 6-НДФЛ в проверку не поступил. Между тем, ФНС, не получив вовремя документ, применяет к субъекту блокировку аккаунта. У многих возникает закономерный вопрос: законна ли эта мера в данном случае?

Как было сказано выше, статья 76 Налогового кодекса в п. 3.2 допускает замораживание операций, когда f. 6-НДФЛ. Обычно не оговаривается, что блокировка применяется только при расчетах с персоналом. Между тем, выше также было сказано, что предприятие не обязано предоставлять ф. 6-НДФЛ, если у него нет сотрудников или им ничего не выплачивалось в соответствующий период. Однако в налоговых органах неоднократно заявляли, что ожидали нулевых документов от субъектов. Дело в том, что база данных не определяет причину, по которой не был представлен отчет.Соответственно, аккаунт автоматически блокируется. Для разморозки придется сдавать нулевой отчет. На следующий день (рабочий) налоговые органы выдадут постановление о разблокировке. Этот срок предусмотрен п. 3.2 76-й статьи. Еще день потребуется для передачи заказа в банк. Обычно обмен документацией осуществляется через Интернет, соответственно решение придет в финансовое учреждение достаточно быстро. В течение суток после получения разрешения банк снимает блокировку.Во избежание подобных проблем в будущем специалисты рекомендуют направлять уведомление об отсутствии расчетов с личным составом и на основании этого принимать решения о выходе из строя 6-НДФЛ.

Неточность информации

Субъекту может быть вменен штраф за любую ошибку или неточность в отчете. Сумма взыскания — 500 р. за каждую страницу с неточной информацией. Данная санкция предусмотрена статьей 126.1 Налогового кодекса. В этой норме нет четкого перечня ошибок, попадающих в категорию «ложная информация».В связи с этим соответствующие решения принимаются непосредственно инспекторами.

Между тем инспекция не может бездумно штрафовать всех субъектов. Как пояснили в Минфине, инспекторы должны рассматривать каждый случай индивидуально. Это означает, что перед назначением штрафа официальные лица должны оценить серьезность недостатка / ошибки. Кроме того, следует учитывать смягчающие обстоятельства. В частности, штраф не может быть вменен, если в результате ошибки налоговый агент:

- не занизил размер обязательных отчислений.

- Не нарушены интересы физических лиц.

- Ущерб бюджету не нанес.

Эти моменты разъясняются в письме ФНС от 9.08.2016. Как и в случае несвоевременной доставки документа, допускается привлекать к ответственности не только компанию, но и ее ответственных сотрудников (в частности, руководителя). С должностных лиц может быть наложен штраф в размере 300-500 р.

Как избежать санкций?

Чтобы не получить штраф, необходимо отметить неточности до уплаты налогов и исправить их.Для этого делается обновленное заявление. При этом специалисты рекомендуют включать в него верную информацию на всех квитанциях за весь период. Указанная декларация 6-НДФЛ также представляется, если первый документ содержит некоторую информацию или не отражен полностью. Желательно сделать это в том случае, если неточность привела к завышению суммы удержания. В противном случае может быть наложен штраф (500 рублей). NC требует включать в исправленный документ только ту информацию, которая была отправлена с ошибками.Это положение предусмотрено в статье 81 (пункт 6). Однако в налоговой инспекции считают, что 6-НДФЛ не может быть таким заполненным. В документе должна быть представлена обобщенная информация без разбивки на плательщиков. Если же привести информацию об одном сотруднике, то это может исказить всю информацию.

Нюансы

На титульном листе при выдаче указанного документа должна быть проставлена «Исправление № 001» (если это первое исправление). Правила оформления не предусматривают подачи аннулирования или отмены расчета.Этот 6-НДФЛ отличается от известного справочника 2-НДФЛ (он тоже должен быть представлен). Если ошибка была обнаружена в том же квартале, в котором она была сделана, нет необходимости представлять исправленный документ. Вместо этого неточная информация сторнируется до конца отчетного периода, и расчет производится в обычном порядке.

Нужно ли уточнять расчет, если камеральная проверка завершена?

Рассмотрим случай. Компания допустила ошибку при оформлении 6-НДФЛ на 6 месяцев.В строках 110 и 120 второго раздела указаны одинаковые номера календарных отчислений и налоговых отчислений. Правильнее будет поставить крайний срок выплаты на следующий рабочий день после удержания. В этом случае удержание было произведено вовремя. Возник вопрос: нужно ли уточнять информацию, если предприятие не задерживалось с налоговой, и камеральная проверка завершилась?

Специалисты рекомендуют отправлять исправленную оплату. При проверке уполномоченные лица могут решить, что компания удерживает налог с опозданием.Кроме того, за неправильно указанные даты штраф в размере 500 р. Что касается неточной информации. Они могут посчитать любые ошибки и неточности в документе. Данное положение разъясняется в письме ФНС от 9 августа 2016 года. Таким образом, неточности должны быть исправлены, даже если камеральная проверка была проведена и инспекторы не сообщили о выявленных дефектах.

ru

ru С момента старта проекта в нем

приняло участие уже более ста человек из разных городов России.

С момента старта проекта в нем

приняло участие уже более ста человек из разных городов России. 30 до 17.30

в рабочие дни.

30 до 17.30

в рабочие дни.

01.2021

01.2021

12.2013 № 420-ФЗ) листы «З» (расчет доходов по операциям с ценными бумагами и ПФИ) и «И» (расчет доходов от участия в инвестиционных партнерствах).

12.2013 № 420-ФЗ) листы «З» (расчет доходов по операциям с ценными бумагами и ПФИ) и «И» (расчет доходов от участия в инвестиционных партнерствах).

Об авторе