Формула для начисления ндс: Калькулятор НДС Онлайн

4. Порядок исчисления налога на добавленную стоимость \ КонсультантПлюс

О действии правовых актов, изданных до 04.09.2018, см. ст. 392 ФЗ от 03.08.2018 N 289-ФЗ.

4. Порядок исчисления налога на добавленную стоимость

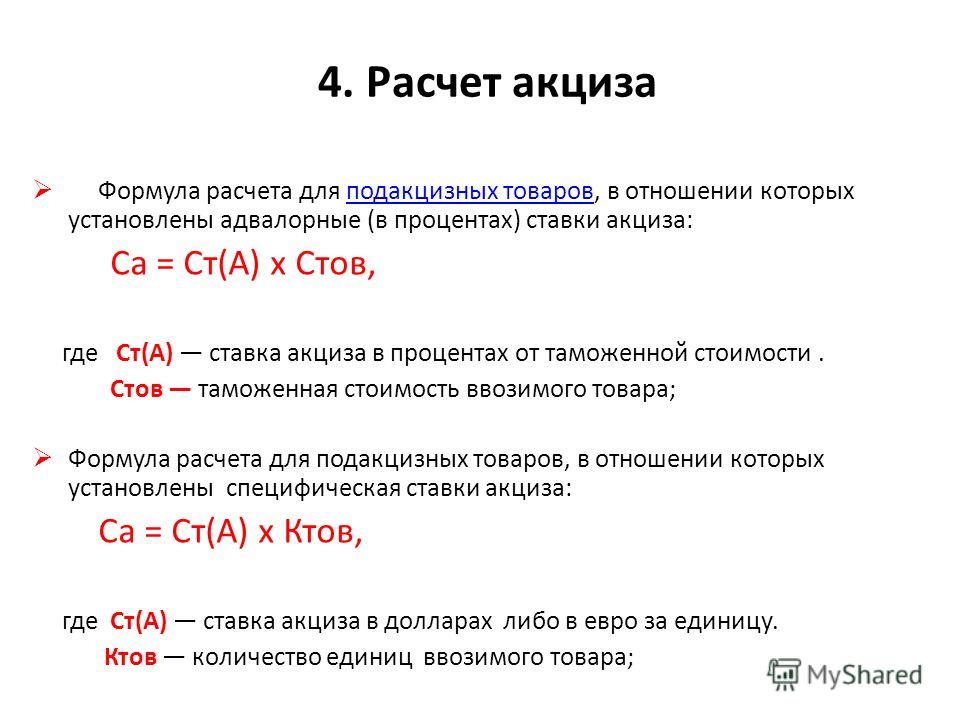

5. Налоговая база для исчисления налога на добавленную стоимость при ввозе товаров (за исключением товаров, указанных в пункте 6 настоящей Инструкции) на таможенную территорию Российской Федерации определяется как сумма:

— таможенной стоимости товаров;

— подлежащей уплате таможенной пошлины;

— подлежащих уплате акцизов (по подакцизным товарам и подакцизному минеральному сырью).

При освобождении от уплаты таможенных пошлин или акцизов в налоговую базу для исчисления налога на добавленную стоимость условно начисленные суммы таможенных пошлин и акцизов не включаются.

В случае освобождения от уплаты налога на добавленную стоимость, для целей учета в налоговую базу для исчисления включаются условно начисленные суммы таможенных пошлин и акцизов.

6. При ввозе на таможенную территорию Российской Федерации продуктов переработки товаров, ранее вывезенных с нее для переработки вне таможенной территории Российской Федерации в соответствии с таможенным режимом переработки вне таможенной территории, налоговая база определяется как стоимость такой переработки.

(в ред. Приказа ГТК РФ от 31.07.2002 N 817)

(см. текст в предыдущей редакции)

7. Налоговая база определяется отдельно по каждой группе товаров одного наименования, вида и марки, ввозимой на таможенную территорию Российской Федерации.

Если в составе одной партии ввозимых на таможенную территорию Российской Федерации товаров присутствуют как подакцизные товары (подакцизное минеральное сырье), так и неподакцизные товары и минеральное сырье, налоговая база определяется отдельно в отношении каждой группы указанных товаров. Налоговая база определяется в аналогичном порядке в случае, если в составе партии ввозимых на таможенную территорию Российской Федерации товаров присутствуют продукты переработки товаров, ранее вывезенных с таможенной территории Российской Федерации для переработки вне таможенной территории Российской Федерации.

(в ред. Приказа ГТК РФ от 31.07.2002 N 817)

(см. текст в предыдущей редакции)

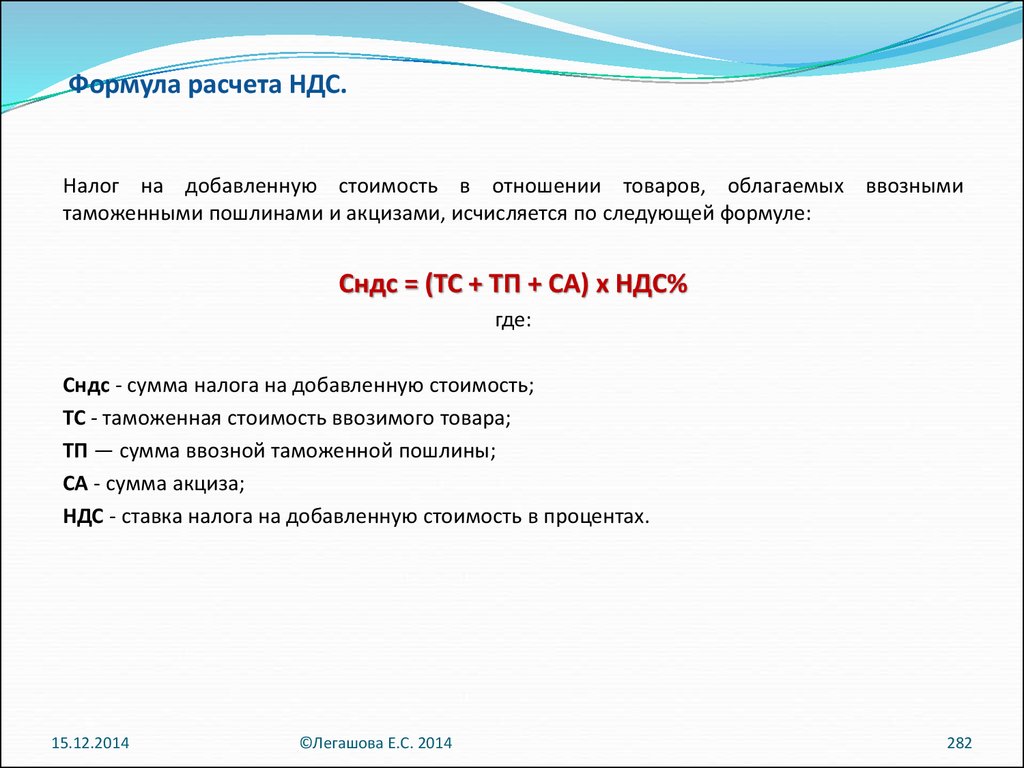

8. Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по следующей формуле:

Сндс = (Ст + Пс + Ac) x H, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Пс — сумма ввозной таможенной пошлины;

Ac — сумма акциза;

Н — ставка налога на добавленную стоимость в процентах.

9. Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и не облагаемых акцизами, исчисляется по формуле:

Сндс = (Ст + Пс) х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Пс — сумма ввозной таможенной пошлины;

Н — ставка налога на добавленную стоимость в процентах.

10. Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами и акцизами, исчисляется по формуле:

Сндс = Ст х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Н — ставка налога на добавленную стоимость в процентах.

11. Налог на добавленную стоимость в отношении товаров, не облагаемых ввозными таможенными пошлинами, но подлежащих обложению акцизами, исчисляется по формуле:

Сндс = (Ст + Ас) х Н, где

Сндс — сумма налога на добавленную стоимость;

Ст — таможенная стоимость ввозимого товара;

Ac — сумма акциза;

Н — ставка налога на добавленную стоимость в процентах.

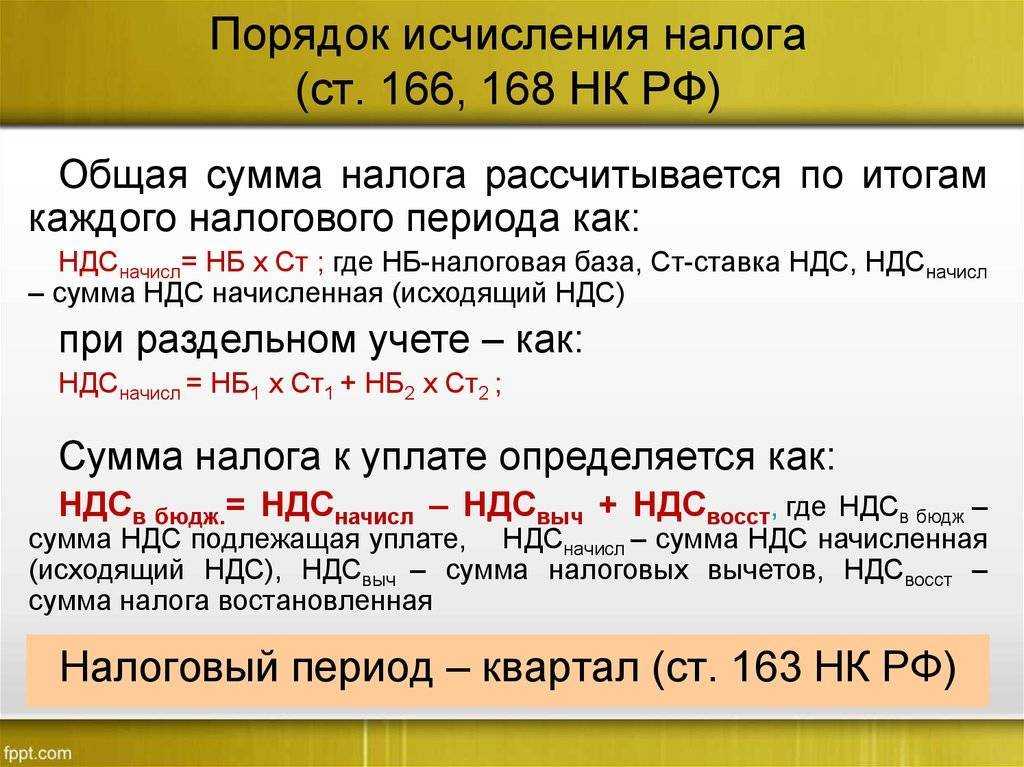

12. Общая сумма налога на добавленную стоимость при ввозе товаров на таможенную территорию Российской Федерации исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, исчисленной в соответствии с пунктами 5 — 11 настоящей Инструкции.

Если в соответствии с пунктом 7 настоящей Инструкции налоговая база определяется отдельно по каждой группе ввозимых товаров, по каждой из указанных налоговых баз сумма налога на добавленную стоимость исчисляется отдельно в соответствии с порядком, установленным абзацем первым настоящего пункта. При этом общая сумма налога на добавленную стоимость исчисляется как сумма, полученная в результате сложения сумм налогов на добавленную стоимость, исчисленных отдельно по каждой из таких налоговых баз.

Раздельное начисление НДС на каждый раздел сметы

Единый номер технической поддержки ПК «ГРАНД-Смета» (Республика Крым и г. Севастополь): +7 (978) 202-42-62 (ежедневно, с 9:00 до 21:00)

В связи с повышением НДС с 1 января 2019 года по некоторым расчетам может потребоваться указать разную ставку НДС на разные разделы сметы.

Для этого необходимо выполнить следующие действия: на вкладке Документ переходим в Парметры сметы, далее закладка «Расчет» – «Итоги» устанавливаем флажок «Раздельное начисление итогов по разделам» и «Начислять лимитированные затраты в разделах».

Там же, в параметрах сметы, в общий список лимитированных затрат добавляем отдельные строки для начисления НДС к каждому разделу, указывая их значение в виде формулы с идентификатором РАЗДЕЛ1.ВСЕГО или РАЗДЕЛ2.ВСЕГО. Где цифра после идентификатора РАЗДЕЛ указаывает на порядковый номер раздела сметы, к которому задается формула с начислением.

Для ставки НДС 18% итоговая формула бдует выглядеть так: 18%РАЗДЕЛ1.ВСЕГО, для ставки НДС 20%: 20%РАЗДЕЛ2.ВСЕГО.

Обратите внимание! Добавлять данные формулы необходимо в группу «Дополнительные работы и затраты», а не в группу «Налоги и обязательные платежи», т.к. группа «Налоги и обязательные платежи» учитывается только в итогах по всей смете.

Другие полезные инструкции по работе с ГРАНД-Сметой

Компенсация НДС при использовании УСН (для Методики-2020)

Как известно, расчет компенсации НДС при использовании упрощённой системы налогообложения имеет свои особенности для разных вариантов индексации. С появлением Методики-2020 расчёт теперь стал выполняться сразу в дву…

ГРАНД-Смета: как добавить НДС в итогах сметы?

Очень часто у сметчиков возникает вопрос: как в ГРАНД-Смете в итогах сметы добавить строку с начислением НДС. Мы подготовили подробную инструкцию, которая поможет сделать это в несколько кликов мышью.

Мы подготовили подробную инструкцию, которая поможет сделать это в несколько кликов мышью.

Компенсация НДС при использовании УСН

Для того чтобы рассчитать сумму компенсации НДС при использовании упрощённой системы налогообложения необходимо в окне с параметрами сметы перейти на закладку Лимит. затраты и там добавить статью затрат в главу с названи…

ГРАНД-Смета: добавление материалов по прайсу

Нередко в локальной смете, где применяется базисно-индексный способ расчёта, требуется ввести стоимость каких-либо отдельных позиций сразу в фактических текущих ценах – вместо того чтобы стандартным образом получать теку…

ГРАНД-Смета: как задать в акте индексы перевода в текущие цены?

Данная статья поможет пользователям ПК «ГРАНД-Смета» узнать, по какой причине данные из локальной сметы не переносятся в акт. В ПК «ГРАНД-Смета» предусмотрена возможность индивидуально задавать для каждого акта индексы п…

В ПК «ГРАНД-Смета» предусмотрена возможность индивидуально задавать для каждого акта индексы п…

Как рассчитать НДС и выставить счета-фактуры | Руководство по НДС

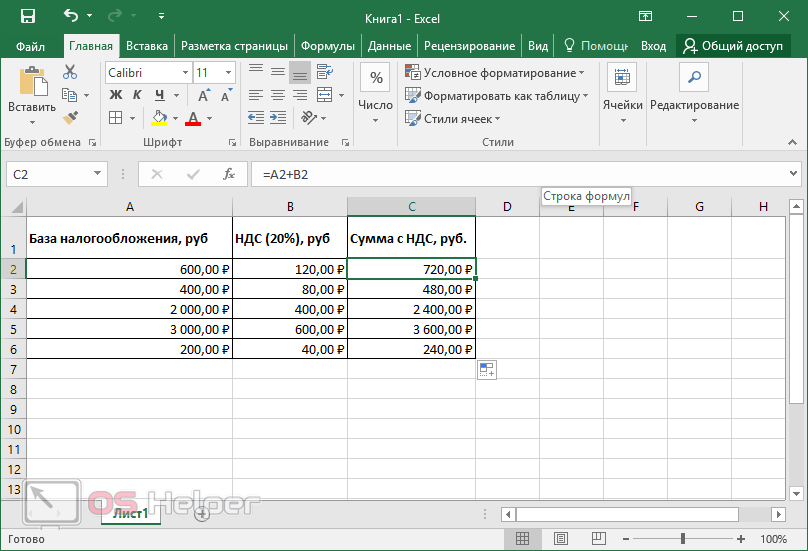

Как добавить НДС к ценам

Для каждой ставки НДС существует очень простая формула. Вы умножаете свою цену на 1,05 для ставки НДС 5%, на 1,20 для ставки НДС 20% или оставляете цену как есть для ставки НДС 0%.

Вы не добавляете НДС к продуктам или услугам, не входящим в сферу охвата или освобожденным от НДС, которые вы можете продавать.

Что такое счета-фактуры?

Счет-фактура с НДС сообщает покупателю, сколько НДС он заплатил за покупку. Это важная информация, поскольку некоторые из ваших клиентов могут потребовать возмещения этого НДС. Если вы зарегистрированы как плательщик НДС, вы должны выставлять счета-фактуры.

Пример счета-фактуры с НДС

Ниже приведены сведения, которые необходимо указать в счете-фактуре с НДС. Логотип и условия оплаты не требуются, но они помогут вашему счету выглядеть более профессионально.

Пункт налогообложения НДС

Если вы выставляете счет-фактуру более чем через две недели после доставки товаров или услуг, добавьте в свой счет дополнительную строку «пункт налогообложения НДС» с датой доставки рядом с ней. Это может помочь вашим бизнес-клиентам быстрее потребовать возврата НДС.

Руководство по НДС для бизнеса

Начинаете с НДС? Хотите узнать больше о том, как MTD для НДС влияет на вас? Это руководство поможет вам разобраться.

Что такое НДС и в каком размере?

Вы, наверное, уже слышали об НДС — это налог на добавленную стоимость, который добавляется к ценам в Великобритании.

Регистрация плательщика НДС

Узнайте, нужно ли вашему бизнесу беспокоиться об НДС. И если да, узнайте, как стать плательщиком НДС.

Расчет НДС и выставление счетов-фактур

Если вы зарегистрированы как плательщик НДС, вы должны добавить НДС к своим ценам.

Также необходимо выставлять счета-фактуры с НДС. Выясни как.

Также необходимо выставлять счета-фактуры с НДС. Выясни как.Возврат НДС

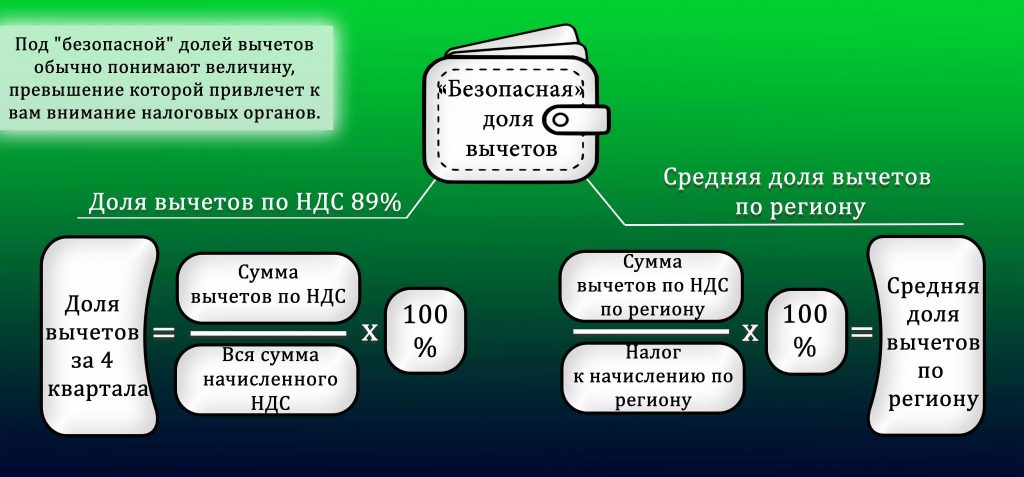

Предприятия, зарегистрированные как плательщики НДС, могут потребовать возмещения НДС, который они уплачивают по коммерческим расходам. Давайте узнаем, как это сделать.

Расчет возмещения или платежа НДС

Расчет НДС — это простая математика. Отслеживание всех ваших транзакций — сложная часть. Изучим процесс.

Подача декларации по НДС через Making Tax Digital

После того, как вы зарегистрируетесь в качестве плательщика НДС, вам нужно будет регулярно подавать декларации через Интернет и сверяться с HMRC. Вот как.

Инструменты и руководства для вашего бизнеса

Теперь вы знаете все тонкости НДС, но уследить за всем этим может быть непросто. У Xero есть ресурсы, чтобы помочь.

Загрузить

НДС Руководство для бизнеса Упорядочите свой НДС. Заполните форму, чтобы получить это руководство в формате PDF.

Заполните форму, чтобы получить это руководство в формате PDF.

Ваш адрес электронной почты

Местонахождение

Пожалуйста, выберите один из вариантов

АфганистанАландские островаАлбанияАлжирАмериканское СамоаАндорраАнголаАнгильяАнгилья и БарбудаАргентинаБабараджанАргентинаБахбараджанАвстралияАвстралияАвстрия osБеларусьБельгияБелизБенинБермудыБутанБоливияБосния и ГерцеговинаБотсванаОстров БувеБразилияБританская территория в Индийском океанеБруней-ДаруссаламБолгарияБуркина-ФасоБурундиКамбоджаКамерунКанадаКабо-ВердеКаймановы островаЦентрально-Африканская РеспубликаЧадЧилиКитайОстров РождестваКокосовые острова (острова Килинг)КолумбияКоморские островаКонгоИвоКуросКонгоCychoteCook IslandsКоста-Рика РеспубликаДанияДжибутиДоминикаДоминиканская РеспубликаЭквадорЕгипетСальвадорЭкваториальная ГвинеяЭритреяЭстонияЭфиопияФолклендские (Мальвинские) островаФарерские островаФиджиФинляндияФранцияФранцузская ГвианаФранцузская ПолинезияФранцузские Южные ТерриторииГабонГамбияГрузияГерманияГанаГибралтарГрецияГренландияГренадаГваделупаГуамГватемалаГернсиГвинеяГвинея-БиссауГайянаГаитиОстров Херд и МакдональдсИндияHungceary StateHoly See (Ватикан) ИндонезияИракИрландияОстров МэнИзраильИталияЯмайкаЯпонияДжерсиИорданияКазахстанКенияКирибатиКореяКувейтКыргызстанЛаосЛатвияЛиванЛесотоЛиберияЛивийская Арабская ДжамахирияЛихтенштейнЛитваЛюксембургМакаоМакедонияМадагаскарМалавиМалайзияМальдивские ОстроваМалиМальтаМикройоттеМаршалловы ОстроваMauritMartiniqueMauritMaurit oldovaМонакоМонголияЧерногорияМонтсерратМароккоМозамбикМьянмаНамибияНауруНепалНидерландыНидерландские Антильские островаНовая КаледонияНовая ЗеландияНикарагуаНигерНигерияНиуэ Остров НорфолкСеверные Марианские островаНорвегияОманПакистанПалауПалестинская территорияПанамаПапуа-Новая ГвинеяПарагвайПеруФилиппиныЮжный ПиткэрнРеспублику СуданРопубликаПортугалияПортугал iaРоссийская ФедерацияРуандаСен-БартелемиСент-ХеленаСент-Китс и НевисСент-ЛюсияСент МартинСен-Пьер и МикелонСент-Винсент и ГренадиныСамоаСан-МариноСао-Томе и ПринсипиСаудовская АравияСенегалСербияСейшельские островаСьерра-ЛеонеСингапурСловакияСловенияСоломоновы островаСомалиЮжная АфрикаЮжная Грузия и Южные Сандвичевы островаИспанияШри-ЛанкаСуринамШпицберген и Ян-МайенСвазилендШвецияШвейцарияТайванТайванТаджикистанТанзанияТайваньЛеджикистанТанзанияТайвань Идад и ТобагоТунисТурцияТуркменистанОстрова Теркс и КайкосТувалуУгандаУкраинаОбъединенные Арабские ЭмиратыВеликобританияСШАУругвайУзбекистанВануатуВенесуэлаВьетнамВиргинские островаВиргинские островаУоллис и ФутунаЗападная СахараЙеменЗамбияЗимбабве

В какой отрасли вы работаете?

Выберите вариант

СтроительствоЭлектронная торговляФермерствоПрофессиональные услугиНедвижимостьРозничная торговля/гостиничный бизнесДругая отрасль

Выберите вид деятельности

Выберите вариант

Индивидуальный предпринимательКомпания Прочее

:

Уведомление о конфиденциальности.

Пожалуйста, пришлите мне маркетинговые сообщения

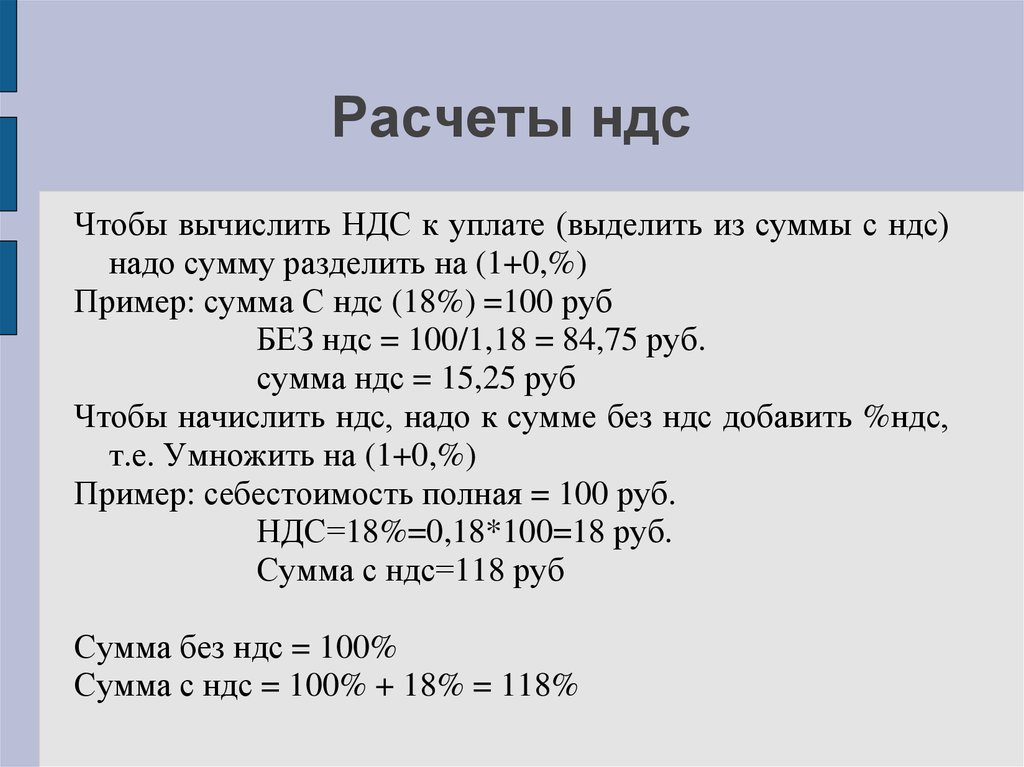

Как рассчитать НДС

Это простое для понимания руководство объяснит, как рассчитать НДС как в ситуации, когда вам нужно добавить НДС к цене, так и в случае, когда вам нужно вычесть НДС из цены.

Первое, что нужно понять, это то, что, поскольку НДС (налог на добавленную стоимость) выражается в процентах, любой расчет, связанный с НДС, требует работы с процентами.

Теперь, когда дело доходит до процентов, полезно разбить слово на две части — «процент» и «процент». Затем подумайте о «центе» как сокращении от «столетия» (например, через сто лет или когда игрок с битой получает сотню пробежек в крикете), и тогда слово «процент» становится интуитивно понятным, и с ним намного легче работать:

Процент = на сотню.

В Южной Африке текущая ставка НДС составляет 15%, что, как мы только что видели, означает «15 на 100 человек». Короче говоря, это означает, что вы платите 15 рублей НДС за каждые 100 рублей стоимости.

В математике per означает делить.

Это означает, что мы также можем записать 15% (что составляет 15 на 100) как 15, деленное на 100, что равносильно (15/100).

Теперь, когда мы понимаем, что означает 15%, мы можем перейти к использованию этой ставки НДС, чтобы рассчитать, сколько НДС нужно добавить к цене, чтобы найти сумму с учетом НДС, и сколько НДС вычесть из цены, чтобы найти цену. без НДС.

Расчет суммы НДС

Для расчета суммы НДС к уплате полезно помнить, что НДС начисляется в процентах «от» цены.

В математике слово из означает умножить на .

Итак, чтобы рассчитать НДС по любой покупной цене, нам нужно умножить цену на процент НДС.

При цене покупки x мы умножаем x на 15%.

Но помните, что 15% означает 15 на 100 или 15/100.

Таким образом, сумма НДС на x равна просто х умножить на 15/100 = ( х )(15/100).

Лучше всего это можно проиллюстрировать на примере — для чего-то, что стоит 50 рандов, мы можем найти подлежащий уплате НДС, умножив 50 рандов на 15%. А поскольку 15% — это всего лишь (15/100), мы можем рассчитать сумму НДС как:

А поскольку 15% — это всего лишь (15/100), мы можем рассчитать сумму НДС как:

Это означает, что НДС к уплате составляет 7 руб. при покупной цене 50 руб.

Расчет цены с учетом НДС

Если цена не включает НДС и вы хотите узнать общую стоимость с учетом НДС, вам необходимо рассчитать сумму НДС, а затем прибавить ее к исходной сумме.

Итого (включая НДС) = Исходная сумма + Сумма НДС

Вы видели, как можно получить сумму НДС в предыдущем разделе (простым умножением исходной суммы на 15% (15/100)).

Например, для чего-то, что стоит 50 рандов без учета НДС, сумма НДС к уплате составляет 7 рандов.

Общая сумма, включая НДС, составит:

Итого (включая НДС) = Исходная сумма + сумма НДС = Р50 + 7 = Р57

Главный совет – Чтобы сразу перейти от суммы без НДС к сумме с учетом НДС в размере 15%, умножьте исходную сумму на 1,15

Итого (включая НДС) = (Исходная сумма) x (1,15 )

(Почему 1,15? – Ну НДС 15% (15/100 = 0,15) и поэтому, чтобы получить общую сумму с учетом НДС, вам нужно добавить 0,15 к исходной цене (1,00), что дает 1,15)

Рассчитать цену без НДС

Если цена включает НДС и вы хотите знать, какая цена будет без НДС, вам необходимо рассчитать добавленную сумму НДС, чтобы получить сумму с учетом НДС.

Этот расчет немного сложнее, чем расчет с учетом НДС.

Для начала мы знаем, что к цене с учетом НДС был добавлен НДС в размере 15% к исходной сумме. Напомним, что 15 % равно (15/100 = 0,15), и в предыдущем разделе мы видели, что при переходе от суммы без учета НДС к сумме с учетом НДС мы умножили сумму без учета НДС на 1,15.

Это означает, что если мы хотим пойти в обратном направлении (то есть от суммы, включающей НДС, к сумме, которая не включает НДС), нам нужно разделить на 1,15.

Итого (без НДС) = Итого (с НДС)/1,15

Например, если бы у нас была общая сумма 57 рандов, включая НДС, и мы хотели бы узнать, какова будет стоимость без НДС:

Итого (без НДС) = Итого (включая НДС) / 1,15 = Р57/1,15 = Р50

Сумма НДС, которая была включена в цену, представляет собой просто Итого, включая НДС, за вычетом Итого, без НДС.

Об авторе