Формула ндс 18: Как посчитать НДС 18% от суммы — формула

Восстановление входящего НДС — Finance | Dynamics 365

Twitter LinkedIn Facebook Адрес электронной почты

- Статья

Ранее удержанные суммы налога на добавленную стоимость (НДС) можно восстановить в следующих случаях:

- При экспортных продажах товаров и основных средств

- Когда основные средства используются в мероприятиях, не облагаемых НДС, и экспортных продажах

- Когда основные средства, которые не были полностью амортизированы, списаны

Восстановление НДС при экспортных продажах товаров и основных средств

Налог на экспортные продажи восстанавливаются в период, в котором произошли экспортные продажи. Можно использовать два метода для определения суммы НДС, которая должна быть восстановлена в бюджете:

Можно использовать два метода для определения суммы НДС, которая должна быть восстановлена в бюджете:

- Прямой метод — этот метод используется, если известен тип товаров, проданных для экспорта, и сколько НДС было удержано для этих товаров.

- Косвенный метод — этот метод используется, если не известна цель приобретения продукта или был удержан НДС. В этом случае введенная сумма НДС для каждой накладной по закупке на текущий период умножается на долю выручки по экспорту в общей выручке для того же периода.

Восстановление НДС, когда основные средства используются в мероприятиях, не облагаемых НДС, и экспортных продажах

Для основных средств сумма НДС восстанавливается за период, в течение которого произошли экспорт или неналогооблагаемые продажи. Сумма восстанавливаемого НДС рассчитывается по следующей формуле:

Сумма НДС к восстановлению = сумма НДС, которая была удержана из покупки основного средства × долю экспорта (без налогообложения)

В этом расчете доля экспорта (без налогообложения) зависит от метода амортизации, используемого для ОС:

Для основных средств, использующих метод амортизации Выпуск продукции/километры пробега, доля экспорта (неналогооблагаемая) рассчитывается по следующей формуле:

Доля экспорта (неналогооблагаемая) = значение Выпуск/пробег экспорт (или Выпуск/пробег необлагаемый) за текущий период ÷ разность значений между Выпуск/пробег и Выпуск/пробег экспорт (или

Для основных средств, не использующих метод амортизации Выпуск продукции/километры пробега, доля экспорта (неналогооблагаемая) рассчитывается по выручке за текущий период:

Для объектов недвижимости сумма НДС начинает восстанавливаться с года, когда произошло событие, вызвавшее восстановление налога.

Это продолжается до десятого года после даты начала амортизации. Восстанавливаемая сумма рассчитывается по следующей формуле:

Это продолжается до десятого года после даты начала амортизации. Восстанавливаемая сумма рассчитывается по следующей формуле:Сумма НДС к восстановлению = сумма НДС, которая была удержана из покупки основного средства в виде объекта недвижимости × себестоимость товаров, проданных на экспорт в течение календарного года ÷ общая стоимость товаров, проданных в календарном году

Восстановление НДС, когда основные средства, которые не были полностью амортизированы, списаны

Сумма восстанавливаемого НДС рассчитывается по следующей формуле:

Сумма НДС к восстановлению = сумма НДС, которая была удержана из-за покупки основного средства × остаточную стоимость основного средства исключая переоценку модели стоимости учета ÷ стоимость приобретения основного средства из модели стоимости учета.

Примечание

Если основное средство использовалось для экспорта или необлагаемой налогом деятельности в течение периода, и это было списано, сумма НДС, которая должна быть восстановлена, рассчитывается на основе списания.

Настройка

Настройка параметров восстановления НДС

На странице Параметры главной книги

настройте параметры восстановления НДС.- Перейдите в раздел Главная книга > Настройка главной книги > Параметры главной книги.

- На вкладке Налог на экспресс-вкладке Параметры налога в разделе Восстановление НДС задайте следующие поля

| Поле | Описание |

|---|---|

| Метод расчета выручки | Выберите способ, используемый для расчета выручки:

|

| Метод восстановления НДС | Выберите способ, используемый для восстановления НДС:

|

Использование основных средств для экспорта или мероприятий, не облагаемых НДС

- На странице Основные средства выберите Использование ОС .

- На странице Выпуск продукции/километры пробега в поле Выпуск/пробег экспорт или Выпуск/пробег необлагаемый задайте, как основное средство используется для экспорта или мероприятий, на облагаемых налогом.

Для получения дополнительных сведений о выпуску продукции/километрам пробега см. расстояния см. раздел Метод амортизации по выпуску/пробегу продукта.

Процесс восстановления НДС

Процесс восстановления НДС выполняется в два этапа:

- Расчет сумм НДС, которые необходимо восстановить.

- Обработайте исходящий НДС и включите накладные-фактуры в книгу продаж.

Расчет сумм НДС, которые необходимо восстановить

Используйте страницу Журнал восстановления НДС для создания, утверждения и отмены сумм восстановления НДС.

Примечание

При восстановлении сумм НДС для основных средств амортизация ОС за период должна быть рассчитана и разнесена.

Выберите Расчеты с клиентами > Периодические задачи > Книга продаж > Журнал восстановления НДС. На странице Журнал восстановления НДС отображаются данные для входящих накладных-фактур, для которых должны быть восстановлены суммы НДС в текущем периоде.

В поле Дата в периоде выберите дату из отчетного периода для отображения сведений об НДС.

Выберите Процедура восстановления НДС > 1. Обновить связи по складу, а затем нажмите ОК.

Процедура восстановления НДС устанавливает связь между входящими накладными по покупкам и исходящими накладными по продаже. Убедитесь, что запасы закрыты до конца периода, поскольку связь между купленными и проданными товарами определяется на основе сопоставлений запасов во время закрытия склада.

Выберите Процедура восстановления НДС > 2. Обновить журнал, чтобы обновить данные в журнале:

- Установите для параметра Обновить суммы выручки значение Да, чтобы обновить сумму выручки.

- Установите для параметра Удалить предыдущий расчет значение Да, чтобы пересчитать предыдущие расчеты.

Выберите ОК, чтобы обновить суммы восстановленного НДС за указанный период.

Вы можете проверить следующую обновленную информацию:

Вы можете проверить следующую обновленную информацию:В верхней части страницы Журнал восстановления НДС отображается список входящих накладных-фактур, для которых сумма ранее удержанных сумм НДС подлежит восстановлению в отчетном периоде. Для каждой входящей накладной в полях

В нижней части страницы Журнал восстановления НДС показаны строки обработки входящего НДС для накладной. На основе обновленных связей запасов система определяет для каждой строки, должен ли использоваться прямой метод или косвенный метод для расчета суммы НДС:

Прямой метод — поле Тип расходов задано как Прямой (установлена связь между приобретенными и проданными товарами).

Сумма восстанавливаемого НДС рассчитывается по следующим формулам:

Сумма восстанавливаемого НДС рассчитывается по следующим формулам:Для товаров: сумма НДС для восстановления (прямая) = сумма НДС, удержанная для входящей накладной × количество товаров, проданных на экспорт ÷ общее приобретенное количество

Для ОС: сумма НДС к восстановлению = сумма НДС, удержанная из покупки основного средства × доля экспорта (неналогооблагаемая), где доля экспорта (неналогооблагаемая) рассчитывается по следующей формуле:

Доля экспорта (неналогооблагаемая) = значение Выпуск/пробег экспорт (или Выпуск/пробег необлагаемый) за текущий период ÷ разность значений между Выпуск/пробег и Выпуск/пробег экспорт (или Выпуск/пробег необлагаемый) за предыдущие периоды

Косвенный метод — поле Тип расходов задано как Косвенный (не установлена связь между приобретенными и проданными товарами).

Сумма НДС для восстановления (косвенная) = сумма НДС, удержанная в текущем периоде × доля экспорта (за текущий период)

Обратите внимание на следующую информацию:

Предыдущие формулы действительны для способа восстановления НДС Смешанный. Для метода восстановления НДС По коэффициенту всегда применяется формула расчета косвенного метода.

В нижней части страницы суммы НДС группируются по типу расходов и типу налога. В верхней части страницы они отображаются в поле Прямой НДС или Косвенный НДС. (Суммы НДС, которые должны быть восстановлены для основных средств, отображаются в других полях.)

На вкладке Основные средства отображаются сведения об объекте основных средств (инвентарный номер и название), а также о выпуске/пробеге (экспорт и неналогооблагаемый) для текущего периода.

В полях НДС по ОС (экспорт), НДС по ОС (необлагаемый) и НДС по ОС (списание) показана информация о суммах НДС, рассчитанных для восстановления.

В полях НДС по ОС (экспорт), НДС по ОС (необлагаемый) и НДС по ОС (списание) показана информация о суммах НДС, рассчитанных для восстановления.Можно включить или исключить входящий счет-фактуру из расчета восстановления НДС, выбрав или сняв флажок Включить. Суммы НДС будут пересчитаны.

Для каждой строки входящего счета-фактуры, для которой в поле Тип расходов установлено значение Прямой, можно просмотреть строку исходящей накладной клиента на вкладке Строки накладной клиента.

Выберите Склад > Анализатор затрат для просмотра отношения между проданными номенклатурами и купленными номенклатурами для строк, для которых в поле Тип расходов указано значение Прямой.

Выберите Итоги, чтобы открыть диалоговое окно Общий итог по журналу восстановления НДС, в котором можно просмотреть итоги по всем суммам, рассчитанным в журнале:

Суммы общей выручки — в полях этого раздела показаны суммы, рассчитанные для всех накладных за период.

В поле Экспорт показана сумма, которая рассчитывается по экспортным накладным за период.

В поле Экспорт показана сумма, которая рассчитывается по экспортным накладным за период.Коэффициенты — этот раздел содержит два поля:

Экспорт, % — доля выручки по экспортным операциям. Это значение рассчитывается по следующей формуле:

Экспорт, % = выручка по экспорту ÷ общая выручка

Необлагаемые, % — доля выручки по освобождаемым от налогов операциям. Это значение рассчитывается по следующей формуле:

Необлагаемые, % = освобождаемая от налогов выручка ÷ общая выручка

Примечание

Когда рассчитываются суммы выручки, суммы НДС исключаются.

НДС — в полях этого раздела показаны итоговые суммы НДС, которые должны быть восстановлены при экспорте или неналогооблагаемых операциях, а также по основным средствам, которые не полностью амортизированы и списаны.

Косвенные затраты, Прямые затраты и В т.

ч. по основным средствам: — в полях в этих разделах показаны итоговые значения для прямого и косвенного НДС, включая суммы для основных средств, которые используются в операциях по экспорту или необлагаемых налогами операциях.

ч. по основным средствам: — в полях в этих разделах показаны итоговые значения для прямого и косвенного НДС, включая суммы для основных средств, которые используются в операциях по экспорту или необлагаемых налогами операциях.

Выберите Расчет выручки, чтобы открыть диалоговое окно Расчет выручки, в котором можно просмотреть список накладных клиентов в текущем периоде. Список создается на основе значения в поле Метод расчета выручки на странице Параметры главной книги.

Для каждой накладной в диалоговом окне Расчет выручки можно выполнить следующие действия:

См. суммы выручки в полях Общая выручка, Экспорт, Внутренний рынок и Не облагается НДС.

Примечание

Для внутренней накладной в поле Код налога используется тип налога Стандартный НДС или Пониженный НДС.

Для экспортной накладной в поле Код налога используется тип налога НДС 0%. Для не облагаемой налогом накладной поле Код налога остается пустым.

Для экспортной накладной в поле Код налога используется тип налога НДС 0%. Для не облагаемой налогом накладной поле Код налога остается пустым.Установите или снимите флажок Включить, чтобы включить или исключить накладную из расчета выручки за период.

Закончив, выберите OK. Затем на странице Журнал восстановления НДС выберите Применить изменения для пересчета сумм выручки.

Выберите Распределение НДС, чтобы открыть диалоговое окно Распределение НДС, в котором можно просмотреть список экспортных накладных по продаже. Для каждой накладной система рассчитывает следующие данные:

Суммы НДС, которые были восстановлены в текущем периоде и распределены по каждой из экспортных накладных

Доля выручки по экспортной накладной в общей сумме выручки по экспорту за период

Эти сведения необходимы для определения суммы НДС, которая должна удерживаться при подтверждении экспорта, или когда срок подтверждения истекает, но экспорт не подтвержден.

Эти сведения также используются в декларации по НДС. Дополнительные сведения см. в разделе Декларация НДС (Россия).

Эти сведения также используются в декларации по НДС. Дополнительные сведения см. в разделе Декларация НДС (Россия).

Утверждение журнала восстановления НДС

На странице Журнал восстановления НДС выберите Процедура восстановления НДС > 3. Утвердить журнал для утверждения журнала.

После утверждения журнала изменения на этой странице не разрешаются, и можно перейти к следующей процедуре.

Примечание

После утверждения журнала восстановления НДС за период вы больше не сможете выполнять следующие действия:

- Разносить накладные клиента.

- Выполнять периодическую задачу Обработка входящего НДС.

- Выполнять периодическую задачу Отмена обработки НДС.

- Если журнал восстановления НДС не создается для периода, при закрытии книги продаж выводится предупреждающее сообщение.

- Если журнал восстановления НДС создан, но не утвержден за период, закрытие книги продаж запрещено.

- Если журнал восстановления НДС утвержден, но обработка исходящего НДС не выполнена, закрытие книги продаж запрещено.

Если исходящий НДС не обрабатывается в течение определенного периода, выберите Процедура восстановления НДС > Отменить утверждение журнала, чтобы отменить утверждение журнала восстановления НДС.

Обработка исходящего НДС

Восстанавливаемые суммы НДС для входящих фактур утверждаются на странице Журнал восстановления НДС.

Перейдите Расчеты с клиентами > Периодические задачи > Книга продаж > Параметры процесса НДС для настройки параметров обработки НДС.

Создайте новую строку и введите код операции обработки входящего НДС.

В поле тип операции введите возмещение НДС.

В поле Тип восстановления выберите одно из следующих значений:

- Восстановление НДС (экспорт) – операция является операцией восстановления, которая связана с использованием при экспорте.

- Восстановление НДС (необлаг. операции) — операция является восстановлением, которое не облагается НДС.

- Восстановление НДС (списание ОС) — операция является восстановлением, которая вызывает списание ОС.

- Восстановление НДС (экспорт) – операция является операцией восстановления, которая связана с использованием при экспорте.

Установите для параметра По умолчанию значение Да, чтобы указать, что данная проводка является проводкой по умолчанию для обработки НДС.

Установите для параметра Включить в книгу значение Да, чтобы включать счета-фактуры, обрабатываемые с использованием кода операции в книгу продаж.

На экспресс- вкладке Настройка в поле Счет ГК укажите счет ГК, который используется для разноски кодов операций обработки. Если поле Корр.счет не заполнено, вместо этого используется значение из группы разноски для кода налога. Это значение задается в поле Исходящий налог на странице Группа разноски ГК (Налог > Настройка > Налог > Группы разноски ГК).

Чтобы обработать исходящий НДС, перейдите к Расчеты с клиентами > периодические задачи > Книга продаж > Обработка исходящего НДС.

При разноске обработки исходящего НДС система создает проводки налога и ГК и добавляет их на страницу Журнал обработки НДС (Расчеты с клиентами > Периодические задачи > Книга продаж > Журнал обработки НДС).

Обработанные фактуры отражаются в книге продаж после обновления.

Примечание

Если в периоде обработан исходящий НДС, система не позволяет отменять утверждения путем выбора Процедура восстановления НДС > Отменить утверждение журнала на странице Журнал восстановления НДС. Необходимо отменить обработку исходящего НДС на странице Книга продаж (Отмена обработки НДС) (Расчеты с клиентами > Периодические задачи > Книга продаж > Отмена обработки НДС), а затем отменить утверждение журнала восстановления НДС.

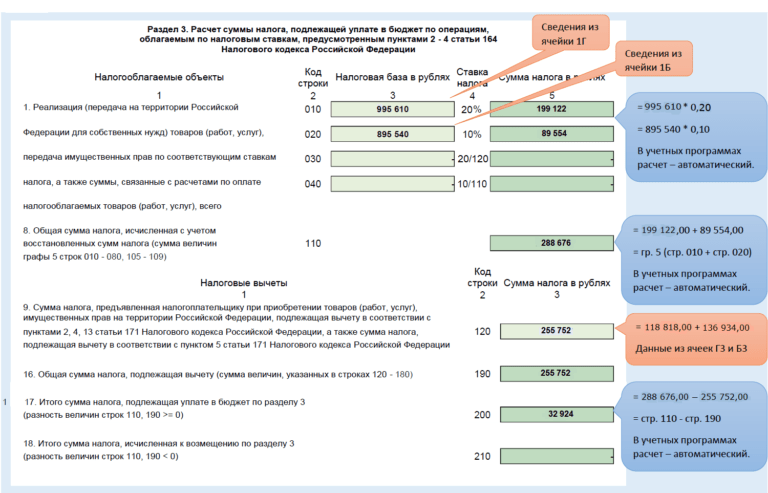

Налоговая декларация по НДС: как проверять и заполнять

Налоговая декларация по НДС: как проверять и заполнятьМарина Баландина

профессиональный бухгалтер

От пользователей СБИС в службу поддержки поступают вопросы о заполнении декларации по НДС — одной из самых сложных для бизнеса. Отчет автоматически формирует программа. Бухгалтеру важно понимать, из чего складываются суммы. Как та или иная операция отражается в отчете. Мы собрали самые жизненные ситуации и подготовили по ним шпаргалки, чтобы облегчить вам работу с этим отчетом. Берите на вооружение.

- Как сформировать идеальную декларацию по НДС

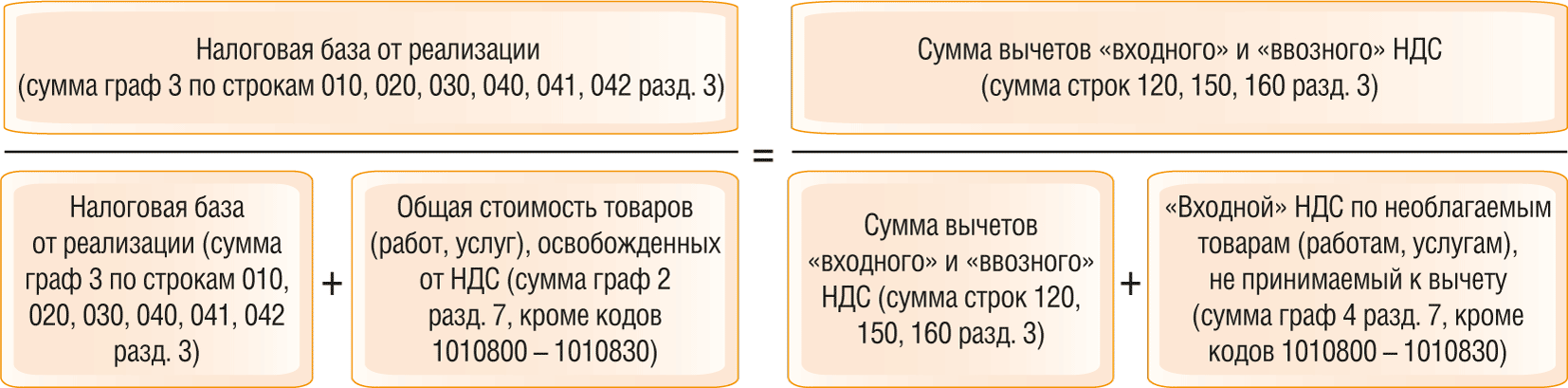

- Какая формула работает при каждом заполнении декларации

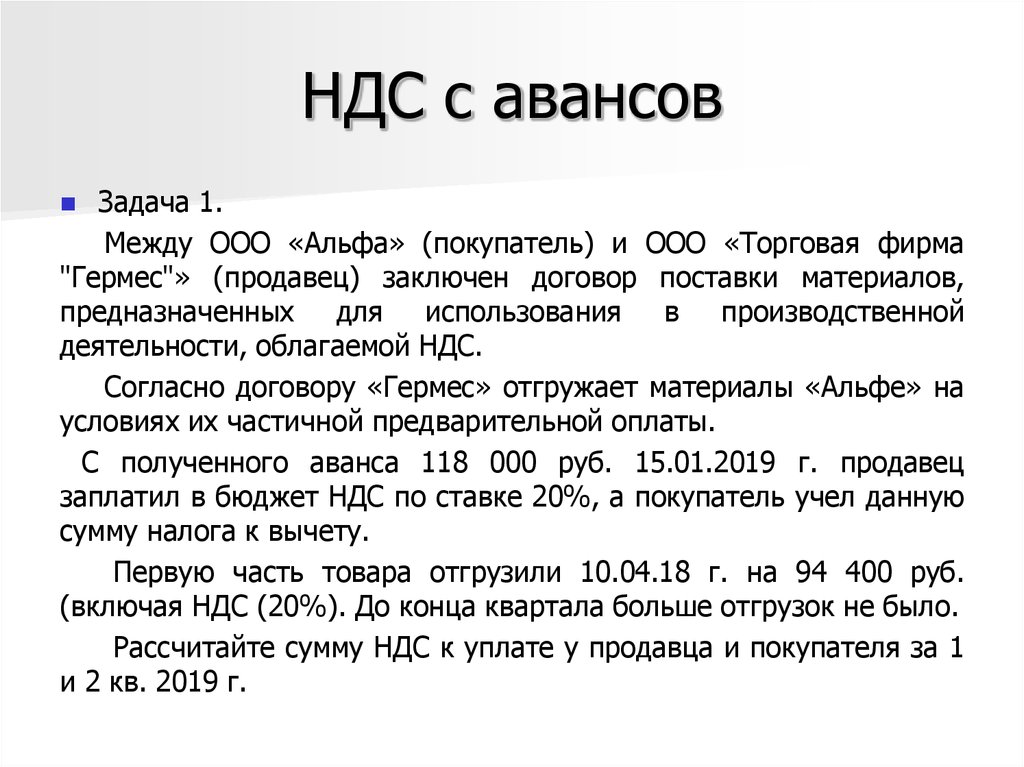

- Как отражаются в декларации по НДС сделки с авансом

- Как отражается в НД по НДС возврат товара покупателем

- Когда нужны приложения к разделам 8 и 9 декларации по НДС

- Как отчитываются по сделкам с физическими лицами

Ошибки в декларации по НДС могут возникнуть из-за ошибок в бухгалтерском учете: неправильно занесли документ в программу, не зачли авансы и т. д. Ведь по данным учета автоматически формируются налоговые регистры по НДС — книга покупок и книга продаж.

д. Ведь по данным учета автоматически формируются налоговые регистры по НДС — книга покупок и книга продаж.

Может случиться, что в бухучете все верно, а вот в налоговых регистрах неточные данные. Например, когда вы исправляете документы задним числом, уже после того как сформировали регистр по НДС за квартал. В таком случае нужно не забывать сверять два вида учета.

Прежде чем отправить декларацию в налоговую, проверьте правильность данных в бухучете и соответствуют ли им данные из декларации. Для этого в СБИС есть специальные отчеты, которые сверят соотношения и покажут, в каком именно документе ошибка.

НДС к возмещению в декларации — это основание для усиленной проверки со стороны налоговой. Поэтому если в следующих периодах планируется НДС к уплате, то проще отложить вычет на будущие периоды. В СБИС достаточно выделить нужные документы при расчете НДС — программа сама отложит вычет по ним. А в следующем периоде напомнит об отложенном вычете — если нужно, вы легко выберете документы, по которым нужно принять налог к вычету.

Если данные счетов-фактур в декларациях у вас и у ваших контрагентов не сходятся, велика вероятность получить требование из налоговой. Сервис СБИС «Сверка НДС» автоматически сопоставит ваши книги покупок и продаж с данными контрагентов и выдаст список несоответствий. Исправьте расхождения до сдачи декларации.

Разделы декларации взаимосвязаны контрольными соотношениями. Если эти соотношения нарушены, налоговая не примет отчет. Например, вы внесли и отправили изменения в книгу продаж или покупок, но забыли исправить раздел 3 — из-за несоответствия декларация не будет сдана. СБИС проверит контрольные соотношения в декларации с учетом всех отправленных корректировок и выдаст список ошибок. Исправьте их и только после этого отправляйте отчет.

Отчитаться по НДС через СБИС

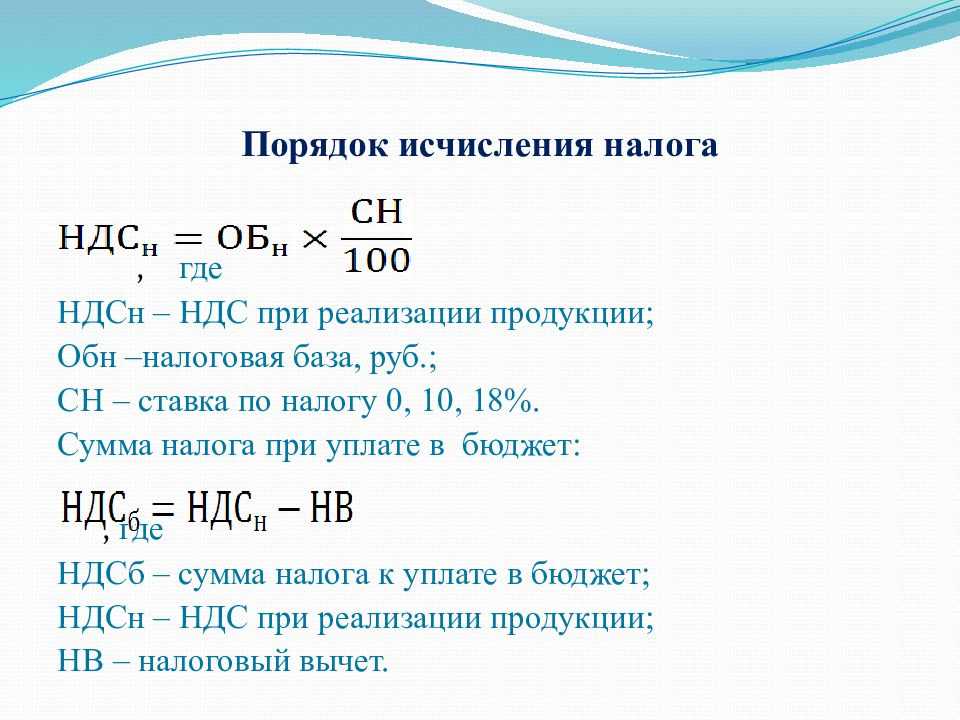

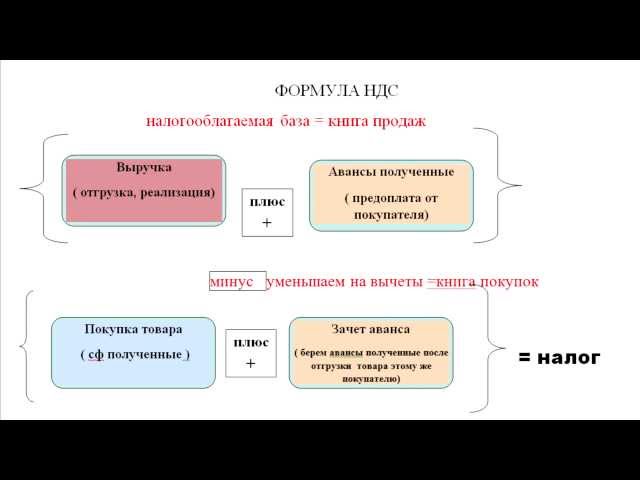

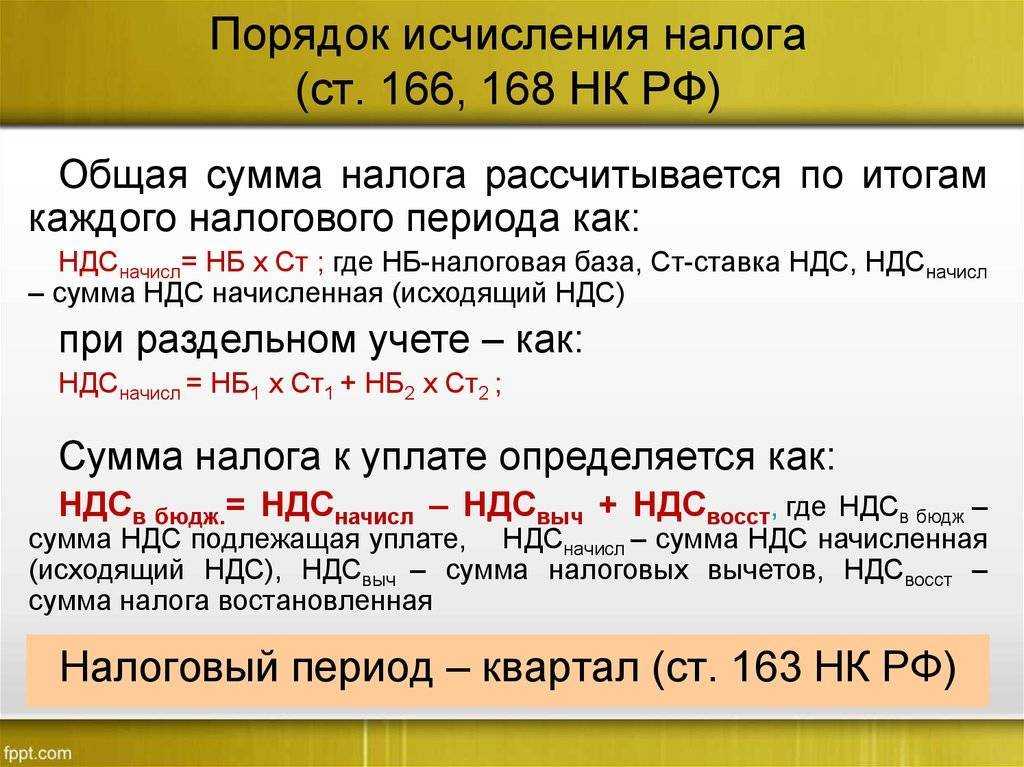

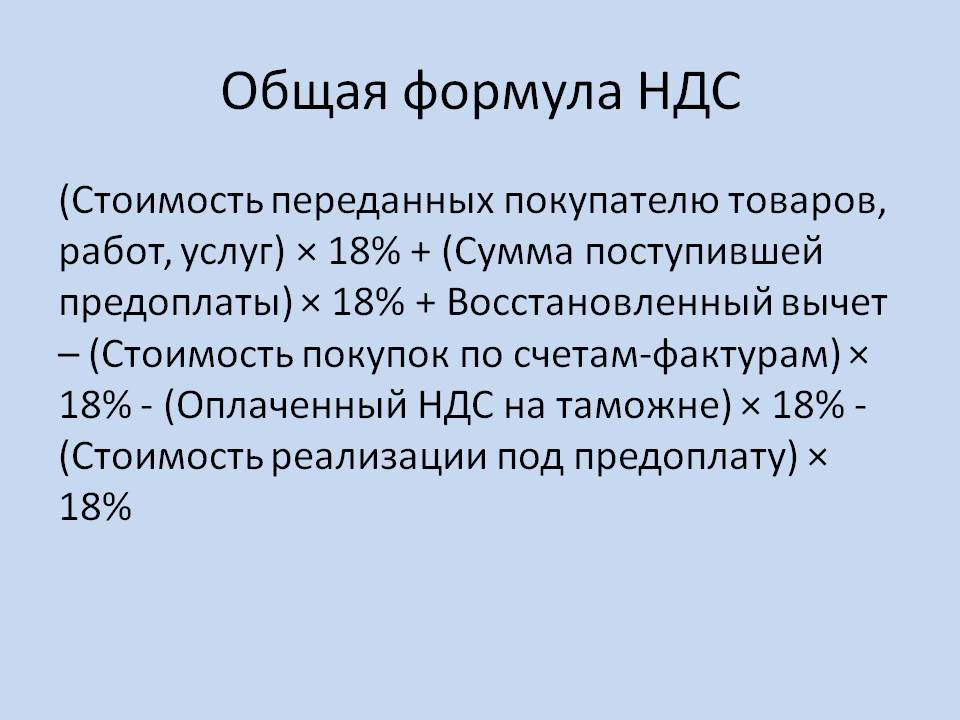

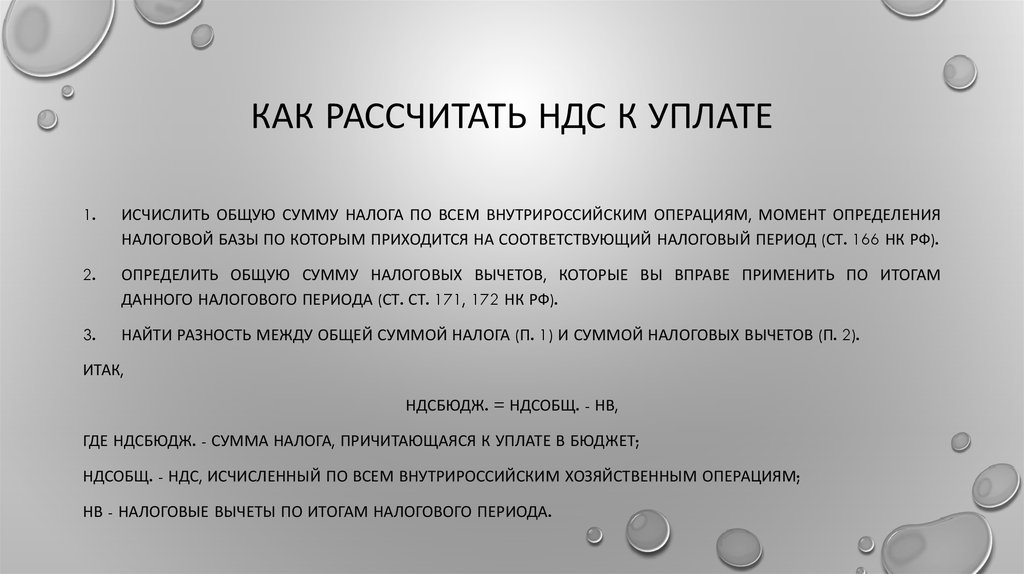

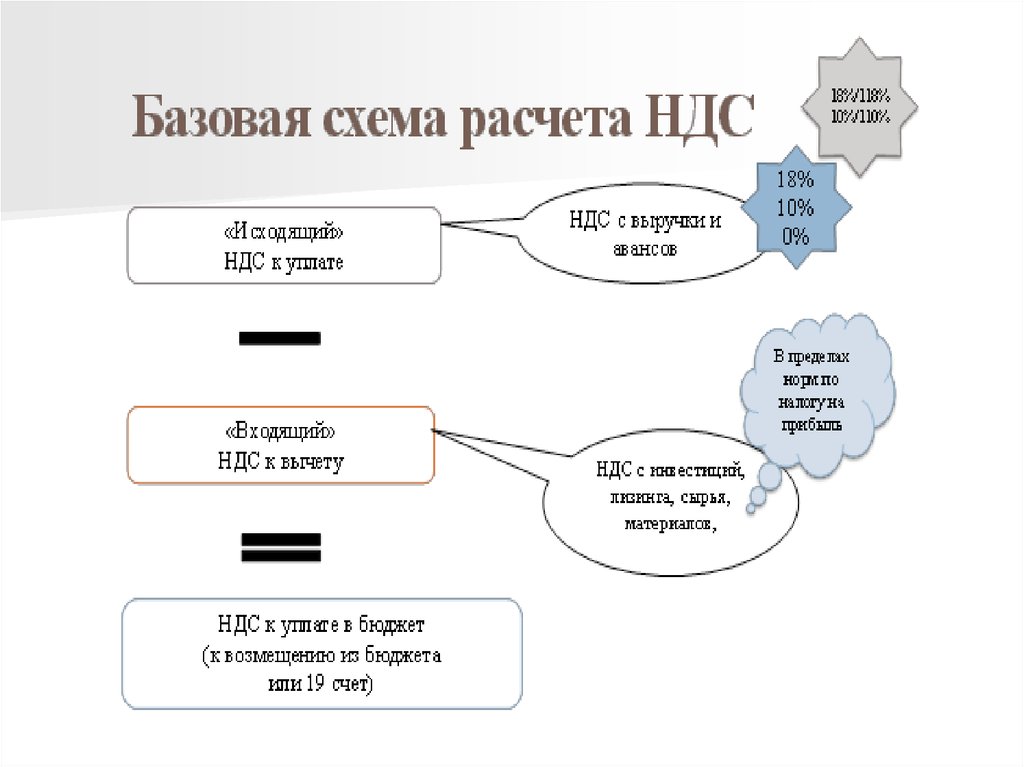

Окончательная сумма НДС к уплате или возмещению из бюджета отражается в итоговом разделе 1 декларации по НДС. В общем случае формула для расчета НДС к уплате выглядит

:НДС начисленный — вычеты + НДС восстановленный:

- где НДС начисленный (исчисленный) — налог, который «сидит» в отгрузках и полученных авансах.

Он отражается в исходящих счетах-фактурах, которые вы выставляете покупателям.

Он отражается в исходящих счетах-фактурах, которые вы выставляете покупателям. - Вычеты — налог, который «сидит» в покупках или уплаченных авансах. Он отражается во входящих счетах-фактурах, которые получили от продавцов. Также к вычету можно принять начисленный НДС с аванса от покупателя — после того, как вы отгрузите товар и начислите НДС с полной стоимости отгрузки. Принимать НДС к вычету или нет, вы решаете сами, это право, а не обязанность налогоплательщика. Чтобы принять налог к вычету и сэкономить на налоге, должны выполняться

определенные условия

. - НДС восстановленный — налог, который вы сначала приняли к вычету, но потом должны его начислить к уплате (восстановить). Например, вы заплатили аванс продавцу и приняли к вычету НДС с аванса. После поступления товаров и зачета аванса вы приняли к вычету НДС с полной стоимости покупки. Получается, что авансовый НДС принят к вычету дважды — его нужно восстановить.

В СБИС достаточно провести в учете реализацию, поступление или аванс полученный/перечисленный, и программа сама сформирует счет-фактуру и зарегистрирует ее в книге покупок или продаж.

- В

книге продаж

отражаются исходящие счета-фактуры с НДС к начислению и входящие счета-фактуры с НДС к восстановлению — в тот момент, когда возникает обязанность начислить или восстановить налог. - В

книге покупок

отражаются входящие и исходящие счета-фактуры с НДС к вычету — в тот момент, когда возникает право на вычет.

Сведения из книг попадут в декларацию по НДС, надо только запустить заполнение декларации.

Данные из книг покупок и продаж переносятся в разделы 8 и 9 декларации по НДС соответственно. На основании этих и других разделов заполняется сводный раздел 3 с расчетом НДС. Итоговая сумма НДС к уплате или возмещению из бюджета, как мы уже сказали в самом начале, отражается в разделе 1.

Автоматически по счетам учета отражается начисление, вычет, восстановление НДС.

Автоматическое заполнение декларации по НДС при любых сделках

| Операция | Показатели | |

|---|---|---|

| в разделе 3 | в разделах 8, 9 | |

Получили аванс от покупателя, начислили НДС с него. Выставили счет-фактуру на аванс и зарегистрировали ее в книге продаж. Выставили счет-фактуру на аванс и зарегистрировали ее в книге продаж. | Стр. 070 — полученный аванс (без НДС) и НДС с него. | Раздел 9 — сведения из счета- фактуры на аванс (переносятся из книги продаж). Код вида операции (КВО) 02. |

| Отгрузили товары (работы, услуги) в счет аванса, начислили НДС с суммы отгрузки. Выставили счет-фактуру на сумму отгрузки и зарегистрировали ее в книге продаж. | Стр. 010/020 — сумма реализации и НДС с нее. | Раздел 9 — сведения из счета- фактуры на отгрузку (переносятся из книги продаж). КВО 01. |

| Приняли к вычету НДС с аванса после отгрузки. Счет-фактуру на аванс зарегистрировали в книге покупок. | Стр. 170 — сумма вычета по НДС с аванса при отгрузке. | Раздел 8 — сведения из счета- фактуры на аванс (переносятся из книги покупок). КВО 22. |

Приняли к вычету НДС с аванса после возврата аванса покупателю (из-за изменения условий или расторжения договора). Счет-фактуру на аванс зарегистрировали в книге покупок. | Стр. 120 — сумма вычета по НДС при возврате аванса покупателю. | Раздел 8 — сведения из счета- фактуры на аванс (переносятся из книги покупок). КВО 22. В графе 7 нужно указать реквизиты платежки на возврат аванса покупателю. |

| Операция | Показатели | |

|---|---|---|

| в разделе 3 | в разделах 8, 9 | |

| Перечислили аванс продавцу, получили от него счет-фактуру на аванс, зарегистрировали ее в книге покупок. Приняли к вычету НДС с аванса. | Стр. 130 — НДС, который приняли к вычету с перечисленного поставщику аванса. | Раздел 8 — сведения из счета- фактуры на аванс (переносятся из книги покупок). КВО 02. |

| Приняли на учет товары (работы, услуги). Получили от продавца счет- фактуру на сумму покупки, зарегистрировали ее в книге покупок. Приняли к вычету НДС с покупки. | Стр. 120 — НДС, который приняли к вычету с поступивших товаров, работ, услуг. | Раздел 8 — сведения из счета- фактуры на отгрузку (переносятся из книги покупок). КВО 01. КВО 01. |

| Восстановили НДС с аванса, ранее принятый к вычету, после поступления товаров. Счет-фактуру на аванс зарегистрировали в книге продаж. | Стр. 090 — НДС с аванса, восстановленный при поступлении товаров, работ, услуг. | Раздел 9 — сведения из счета- фактуры на аванс (переносятся из книги продаж). КВО 21. |

| Восстановили НДС с аванса, ранее принятый к вычету, после возврата аванса продавцом (из-за изменения условий или расторжения договора). Счет-фактуру на аванс зарегистрировали в книге продаж. | Стр. 090 — НДС с аванса, восстановленный при возврате аванса продавцом. | Раздел 9 — сведения из счета- фактуры на аванс (переносятся из книги продаж). КВО 21. |

1. Не начислили НДС с аванса (стр. 070 разд. 3) — в итоге занизили НДС к уплате.

Такое может случиться, например, если провели аванс в программе задним числом, уже после того, как был начислен НДС с авансов за квартал (если НДС с авансов начисляете скопом на конец периода). В этом случае сумма полученного аванса пройдет по кредиту счета 62.02, но НДС с нее не отразится по дебету счета 76 субсчета «НДС с авансов полученных».

В этом случае сумма полученного аванса пройдет по кредиту счета 62.02, но НДС с нее не отразится по дебету счета 76 субсчета «НДС с авансов полученных».

Для проверки сопоставьте обороты по счету 62.02 и счету 76 субсчету «НДС с авансов полученных». Должно быть так: кредитовый оборот по счету 62.02×20/120 = дебетовый оборот по счету 76 субсчету «НДС с авансов полученных». Нужно учитывать, что это упрощенная формула. Если у вас разные ставки НДС или ведете раздельный учет по НДС, потребуются более детальные расчеты с аналитикой.

Также проанализируйте сальдо по этим счетам. Если есть сальдо по кредиту счета 62.02, то должно быть пропорциональное сальдо по дебету счета 76 субсчета «НДС с авансов полученных» по одному и тому же покупателю и договору с ним.

2. Не приняли к вычету авансовый НДС (стр. 170 разд. 3) — в итоге завысили НДС к уплате.

Это бывает, например, когда провели реализацию задним числом, после того как начислили НДС с авансов за квартал. Суммы незачтенных авансов вы можете увидеть как сальдо по дебету счета 76 субсчета «НДС с авансов полученных» при отсутствии кредитового сальдо по счету 62. 02 по одному и тому же покупателю и договору с ним.

02 по одному и тому же покупателю и договору с ним.

Также возможна ситуация, когда при проведении реализации в программе не подтянулся документ на поступление аванса от покупателя. В этом случае будет сальдо и по счету 76 субсчету «НДС с авансов полученных» и по счету 62.02, но при этом будет сальдо и по счету 62.01. Чтобы проверить, сформируйте ОСВ по счету 62 в разрезе субсчетов, покупателей и договоров и проверьте, нет ли одновременно дебетового и кредитового остатка по одному и тому же контрагенту и договору с ним.

Принять к вычету НДС с полученного аванса можно только в периоде отгрузки, переносить на более поздние периоды нельзя. Поэтому тщательно отслеживайте остатки по счету 76 субсчету «НДС с авансов полученных», чтобы не переплачивать налог в бюджет и не подавать потом корректировки.

3. Ошибочно приняли к вычету авансовый НДС (стр. 170 разд. 3) — в итоге занизили НДС к уплате.

Эта ошибка может произойти, если у вас есть несколько разных договоров с покупателем. Например, и договор на поставку товаров, и договор на выполнение работ. И настроен автоматический зачет авансов в программе. Стоит ошибиться при проведении поступления денег или реализации и выбрать не тот договор — программа автоматом зачтет аванс, хотя фактически оплата и отгрузка прошли по разным договорам.

Например, и договор на поставку товаров, и договор на выполнение работ. И настроен автоматический зачет авансов в программе. Стоит ошибиться при проведении поступления денег или реализации и выбрать не тот договор — программа автоматом зачтет аванс, хотя фактически оплата и отгрузка прошли по разным договорам.

Поэтому автоматический зачет авансов в программе — отличная вещь, но использовать ее нужно крайне аккуратно. Бывает проще связывать документы реализаций и оплат вручную.

1. Не восстановили НДС с аванса после принятия товаров к учету (стр. 090 разд. 3) — в итоге занизили НДС к уплате.

Такое может случиться, например:

- если программа не связала аванс поставщику и поступление товаров из-за того, что нарушена последовательность проведения документов или выбран не тот договор;

- поступление товаров провели задним числом, после того как рассчитали НДС с авансов за период.

В первом случае будет развернутое сальдо по счету 60: одновременно по кредиту 60. 01 и по дебету 60.02. Чтобы проверить, сформируйте ОСВ по счету 60 в разрезе субсчетов, поставщиков и договоров и посмотрите, нет ли одновременно дебетового и кредитового остатка по одному и тому же контрагенту и договору с ним.

01 и по дебету 60.02. Чтобы проверить, сформируйте ОСВ по счету 60 в разрезе субсчетов, поставщиков и договоров и посмотрите, нет ли одновременно дебетового и кредитового остатка по одному и тому же контрагенту и договору с ним.

Во втором случае по дебету счета 60.02 сальдо не будет, а по кредиту счета 76 субсчета «НДС с авансов выданных» по этому поставщику будет.

Для проверки правильности расчета НДС с авансов поставщикам сопоставьте обороты по счету 60.02 и счету 76 субсчету «НДС с авансов выданных». Должно выполняться равенство: дебетовый оборот по счету 60.02×20/120 = кредитовый оборот по счету 76 субсчету «НДС с авансов выданных». Нужно учитывать, что это упрощенная формула. Если у вас разные ставки НДС или раздельный учет по НДС, потребуются более детальные расчеты с аналитикой.

2. Не приняли к вычету НДС с аванса или с поступления (стр. 130, 120 разд. 3) — в итоге завысили НДС к уплате.

Одна из частых причин такой ошибки — забыли провести счет-фактуру, которую программа сформировала автоматом при проведении поступления товаров (работ, услуг), или не занесли в программу счет-фактуру на аванс.

В этом случае на конец периода будет дебетовое сальдо по счету 19.03. Проверьте его корректность. Возможно, вы сознательно решили отложить вычет или еще не получили оригинал счета-фактуры от поставщика. Но не исключено, что вы ошибочно не приняли к вычету входящий НДС.

Если счет-фактура от поставщика поступил после окончания квартала, но до срока сдачи декларации по НДС вы можете принять НДС к вычету в том квартале, когда приняли товары на учет. Либо проводите вычет кварталом, когда поступил оригинал документа. Также всегда остается возможность отложить НДС и учесть его позже в любом квартале в пределах 3 лет.

1. Составили исправленный счет-фактуру вместо корректировочного (разд. 8) — в итоге риск доначисления налога.

Если при возврате товара вы оформите исправленный счет-фактуру вместо корректировочного и уменьшите НДС на налог с возвращенного товара, то при проверке налоговая признает такое уменьшение НДС неправомерным и доначислит налог и пени. Причина в том, что основанием для вычета НДС при возврате товара может служить только корректировочный счет-фактура продавца, а для составления исправленного счета-фактуры в этом случае нет основания.

2. Указали неправильный КВО (разд. 8) — в итоге необходимость пояснений для налоговой.

При регистрации корректировочного счета-фактуры на возврат товара в книге покупок нужно указывать специальный КВО 18 (16). Если по ошибке укажете не тот код, придется давать пояснения налоговой.

3. «Привели в соответствие» налоговые декларации по прибыли и по НДС — в итоге ошибка в одной из деклараций.

При возврате товара в квартале отгрузки налоговая база в декларации по налогу на прибыль (стр. 010 листа 02) будет меньше, чем сумма реализации в декларации по НДС (стр. 010 раздела 3). Дело в том, что при возврате товара выручка в «прибыльной» декларации сторнируется, то есть налоговая база по прибыли будет меньше на сумму возврата. А реализация в НД по НДС отражается на всю сумму, включая возвращенный товар. Налог к уплате уменьшается за счет вычета НДС по возвращенному товару. Поэтому разница в декларациях в этом случае объяснима, ее не нужно устранять.

Также, когда сверяете декларацию по НДС со счетом 90, учитывайте разницу на сумму возвращенного товара.

1. Не восстановили НДС при возврате товара (стр. 080 разд. 3) — в итоге занизили налог к уплате.

Такое может случиться, когда бухгалтер получил документы на возврат товара с опозданием, после сдачи декларации по НДС. В этом случае придется подавать корректировку НД по НДС, потому что восстановить НДС покупатель обязан именно в том квартале, когда был оформлен корректировочный счет-фактура. Если документ на возврат товара (соглашение к договору, акт о расхождениях и т.д.) оформлен раньше, чем корректировочный счет-фактура, то восстанавливать НДС нужно по этому документу и регистрировать его в книге продаж.

2. Указали неправильный КВО (разд. 8) — в итоге необходимость пояснений для налоговой.

При регистрации корректировочного счета-фактуры на возврат товара в книге продаж нужно указывать специальный КВО 18. Если по ошибке укажите не тот код, придется давать пояснения налоговой.

Полноценный учет на ОСНО

Приложения к разделам 8 и 9 заполняются в уточненной декларации, только если вы вносите изменения в книгу покупок и книгу продаж прошлых кварталов, за которые декларации уже сданы. Данные для заполнения приложений берутся из дополнительных листов книги покупок и продаж, которые оформляются на основании исправленных счетов-фактур.

Данные для заполнения приложений берутся из дополнительных листов книги покупок и продаж, которые оформляются на основании исправленных счетов-фактур.

Корректировочные счета-фактуры отражаются в самой книге покупок/продаж, по ним не нужно составлять дополнительные листы и отражать в приложениях к разделам 8 и 9.

Если исправленных счетов-фактур не было, приложения к разделам 8 и 9 совсем исключаются из состава декларации по НДС.

Если исправленный счет-фактура относится к текущему кварталу, он попадает в книгу покупок/продаж текущего квартала. Оформлять дополнительный лист не нужно. В этом случае приложения к разделам 8, 9 декларации по НДС не заполняются.

Если подаете корректировку декларации по НДС с приложениями к разделам 8 и 9, которых не было в предыдущей версии декларации (или сведения в них изменились), то по строке 001 «Признак актуальности» на первом листе приложения нужно указать «0». Это означает, сведения в прошлой декларации неверны, а в этой декларации указаны правильные данные.

При этом, если сведения в самих разделах 8 и 9 не меняются в корректировочной декларации, то по строке 001 на первом листе этих разделов нужно указать «1». Остальные строки разделов 8 и 9 в этом случае заполнять не нужно — эти сведения уже были сданы в налоговую.

| Операция | Как отражается в уточненной декларации | |

|---|---|---|

| в разделе 3 | в разделе 9 | |

| Зарегистрировали исправленный счет-фактуру в дополнительном листе книги продаж за тот квартал, в котором выставлен первоначальный счет-фактура. | Вносятся корректировки на сумму итоговых строк 310–360 из приложения 1 к разделу 9. | Стр. 020–070 — итоговые суммы из граф 14–19 по строке «Всего» книги продаж (только на первой странице приложения). Стр. 090–300 — данные из граф 2–8, 10–19 дополнительного листа книги продаж. Стр. 310–360 — общая сумма начисленного НДС. Соответствует сумме по строке «Всего» дополнительного листа книги продаж (только на последней странице приложения). |

| Операция | Как отражается в уточненной декларации | |

|---|---|---|

| в разделе 3 | в разделе 8 | |

| Зарегистрировали исправленный счет-фактуру продавца в дополнительном листе книги покупок за тот квартал, в котором выставлен первоначальный счет-фактура. | Вносятся корректировки на сумму итоговой строки 190 из приложения 1 к разделу 8. | Стр. 05 — итоговая сумма НДС из книги покупок, до исправления (только на первой странице приложения). Стр. 010–180 — данные из граф 2–8, 10–16 дополнительного листа книги покупок. Стр. 190 — общая сумма НДС к вычету. Соответствует сумме по строке «Всего» дополнительного листа книги покупок (только на последней странице приложения). |

При продаже физлицу продавец вправе выставить счет-фактуру в одном экземпляре по итогам квартала. При розничной торговле и общепите счет-фактуру можно совсем

не составлять

, его заменяет чек ККТ. Чтобы начислить НДС и отразить налог в книге продаж, бухгалтерская справка или сводный документ, который содержит суммарные (сводные) данные по операциям за день, месяц или квартал.

Чтобы начислить НДС и отразить налог в книге продаж, бухгалтерская справка или сводный документ, который содержит суммарные (сводные) данные по операциям за день, месяц или квартал.В раздел 9 декларации по НДС попадают сведения из книги продаж.

| Раздел 9 декларации по НДС | Книга продаж | Что указать |

|---|---|---|

| Стр. 010 | Гр. 2 | КВО 26 |

| Стр. 020, 030 | Гр. 3 | Дата и номер счета-фактуры или сводного документа |

| Стр. 100 | Гр. 8 | ИНН покупателя. Можно не заполнять, если у вас нет информации об ИНН покупателя, а также в случае розничной торговли |

| Стр. 150–220 | Гр. 13а-18 | Суммы реализации с НДС, без НДС и сумма налога |

Сдать декларацию по НДС онлайн в СБИС

9 июня’22

Налоговая требует документы или пояснения: как ответить

Как ответить на любое требование ИФНС, потратив минимум времени и нервов.

2 июля’22

Исправление ошибок в бухгалтерской отчетности и учете

Как сдать корректировку бухотчетности и когда без этого можно обойтись.

Ваш браузер устарел, возможны проблемы в работе с сайтом

Ваш браузер не содержит последних обновлений, необходимых для корректной работы портала. Настоятельно рекомендуем перейти на Яндекс Браузер

Используя официальный сайт sbis.ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

Калькулятор НДС | Бесплатный онлайн-калькулятор НДС для Южной Африки

Инструменты

Калькулятор НДСКалькулятор рентабельности инвестицийКалькулятор наценкиКалькулятор бизнес-кредитов

Южная Африка

Экономьте время и энергию с помощью бесплатного калькулятора НДС FreshBooks.

- Добавить НДС

- Удалить НДС

30 миллионов

владельцев бизнеса сэкономили до 5000 рандов в год на бухгалтерских расходах благодаря FreshBooks

ПОПРОБУЙТЕ БЕСПЛАТНО

Попробуйте бесплатно в течение 30 дней. Кредитная карта не требуется. Отменить в любое время.

Кредитная карта не требуется. Отменить в любое время.

Что такое калькулятор НДС?

Калькулятор НДС — это самый разумный способ рассчитать НДС, потому что он быстрый, точный и простой.

Забудьте о запутанных формулах сложения и вычета НДС. Вот для чего нужен калькулятор.

Вам даже не нужно думать о ставке НДС — все настроено с учетом ставки НДС в Южной Африке 15% как часть алгоритма калькулятора. Таким образом, вы просто вводите свои суммы в поля, и калькулятор НДС FreshBooks дает мгновенные ответы.

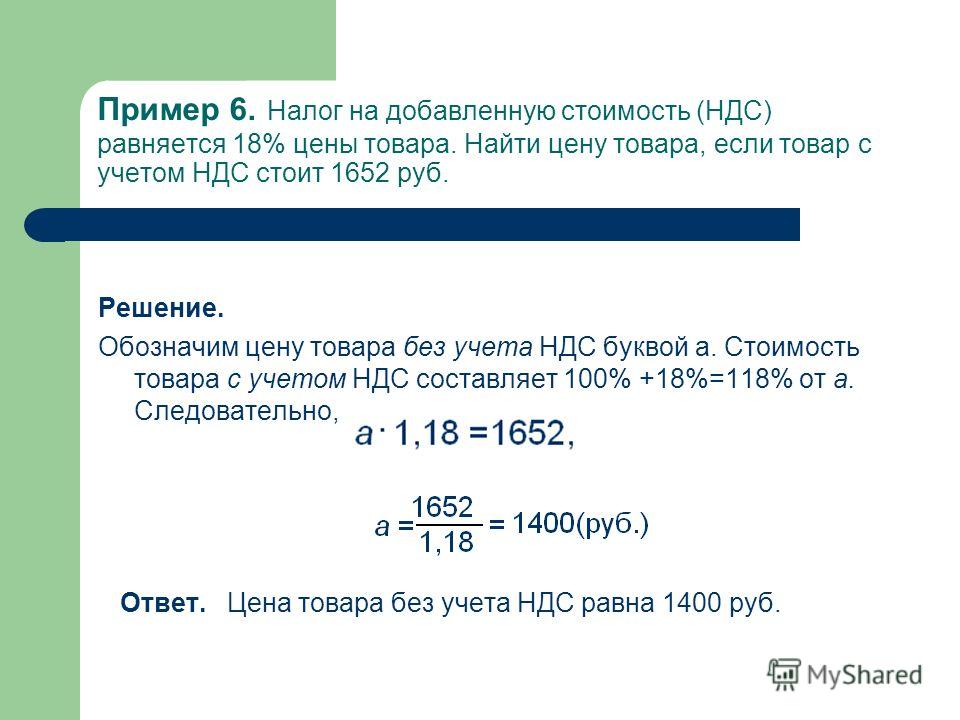

Без калькулятора НДС вам придется выполнять эти расчеты самостоятельно.

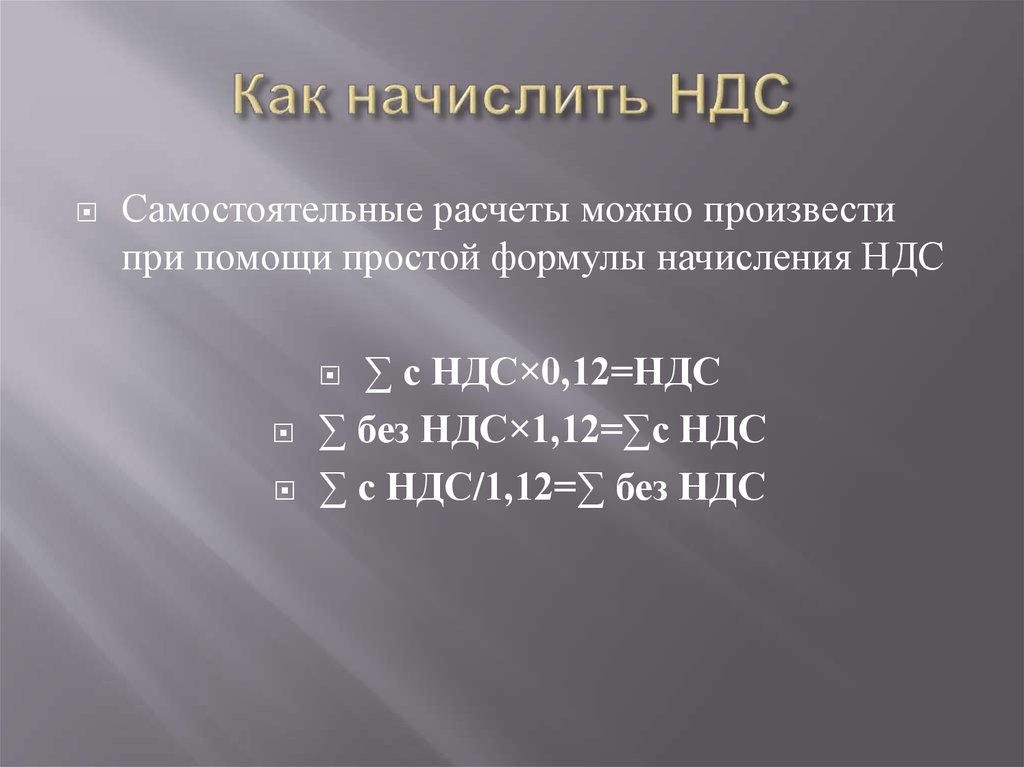

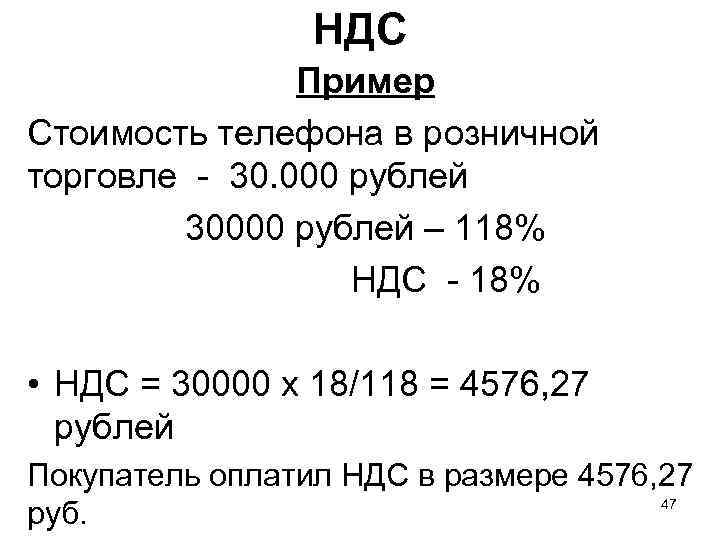

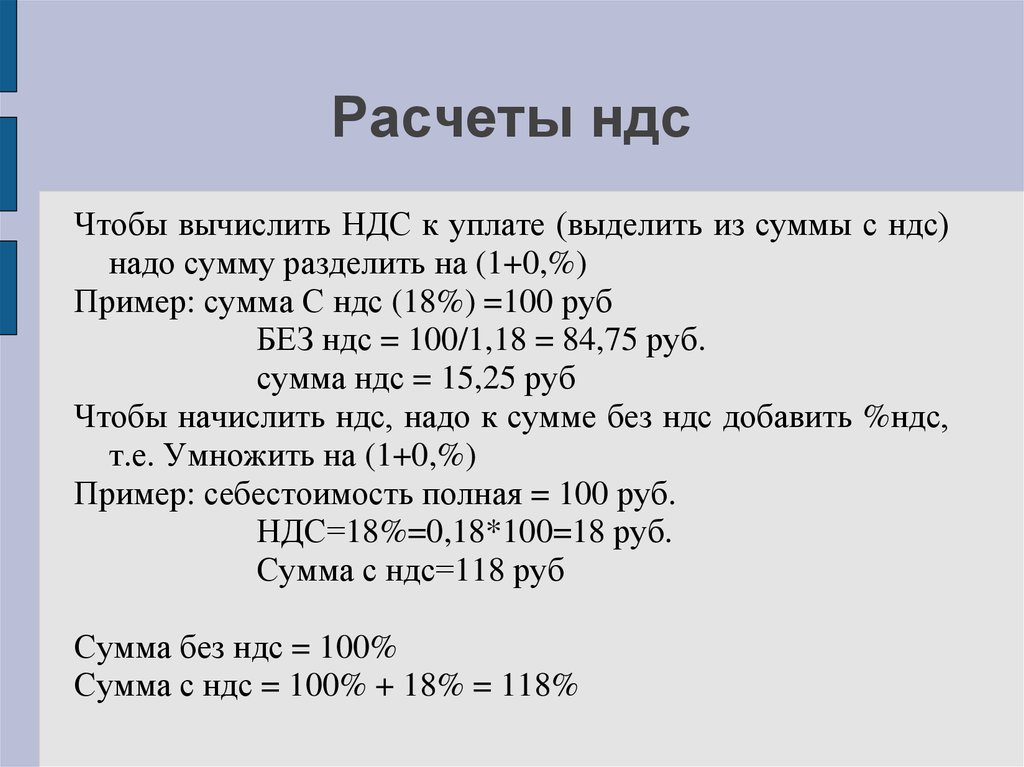

Как рассчитать НДС?

Без калькулятора НДС FreshBooks вам нужно рассчитать НДС вручную — например:Добавление НДС

- Шаг 1: Цена умножается на 15% НДС = Цена Х 1,15. Например, 75 рэндов х 1,15 = 86,25 рэнда.

- Шаг 2: Результатом этих расчетов является ваша цена брутто, включая НДС.

НДС к вычету

- Шаг 1:

Чтобы рассчитать цену без НДС, вы делите цену на 1,15.

Ставка НДС 15%: Цена / 1,15 = цена нетто

Ставка НДС 15%: Цена / 1,15 = цена нетто - Шаг 2: Результатом этого расчета является ваша чистая цена без учета НДС. Например: 175 рэндов / 1,15 = 152,17 рэнда = цена нетто

Вы можете легко добавлять и вычитать НДС из своих цен с помощью калькулятора НДС FreshBooks. Не отвлекайтесь на хитрые расчеты НДС.

Свяжитесь с нами

Добавление НДС

Нажмите на вкладку «Добавить НДС» и введите цену без НДС Например: Товар стоит 100р. Ставка НДС = +15%

Калькулятор автоматически рассчитывает НДС по ставке 15% Например: 15% от R100 = R15

Вы видите сумму НДС и общую сумму внизу Например: Товар + НДС = R115

Вычет НДС

Нажмите на вкладку «Удалить НДС» и введите цену с НДС Например: Товар + НДС стоит 100 руб. Ставка НДС = 15%

Ставка НДС 15% уже есть в калькуляторе Например: 15% от R100 = R15

Посмотрите, сколько НДС вычитается и общая сумма, внизу Например: Стоимость – НДС = 85

р. Вы не представляете, сколько времени это сэкономит вам. Наш уникальный калькулятор окупаемости дает вам персонализированную оценку того, сколько времени и денег вы сэкономите при переходе на FreshBooks.

Наш уникальный калькулятор окупаемости дает вам персонализированную оценку того, сколько времени и денег вы сэкономите при переходе на FreshBooks.

Сколько стоит НДС в Южной Африке?

Налоговая служба Южной Африки (SARS) в настоящее время установила две ставки НДС – стандартную и нулевую. Есть также небольшое количество товаров и услуг, которые вообще освобождены от НДС, например, образовательные услуги.

Нулевая ставка распространяется только на некоторые товары, такие как основные продукты питания и топливо, на которые распространяется топливный сбор. Вам не нужно взимать НДС со своих клиентов, но вам нужно сообщать о своих продажах как об нулевой ставке НДС.

Стандартная ставка в размере 23%:

Применяется к большинству товаров и услуг в Великобритании% :

Применяется к большинству товаров и услуг в Великобритании

Животноводство Ставка 4,8% :

Применяется к конкретным вещам, таким как бытовое топливо и особые ситуации

Текущая стандартная ставка НДС составляет 15%, и это относится к большинству товаров и услуг в Южной Африке. Как только ваш бизнес достигнет годового оборота в 1 миллион рандов, вы должны зарегистрироваться в SARS и убедиться, что соблюдаете все правила НДС.

Как только ваш бизнес достигнет годового оборота в 1 миллион рандов, вы должны зарегистрироваться в SARS и убедиться, что соблюдаете все правила НДС.

Программное обеспечение FreshBooks объединяет бухгалтерский, налоговый и бухгалтерский учет вашего бизнеса. Дает вам полную ясность, необходимую для достижения краткосрочного и долгосрочного успеха. Чего же ты ждешь? Начните месячную бесплатную пробную версию сегодня.

ПОПРОБУЙТЕ БЕСПЛАТНО Попробуйте бесплатно в течение 30 дней.

Кредитная карта не требуется. Отменить в любое время.

ПОПРОБУЙТЕ БЕСПЛАТНО Попробуйте бесплатно в течение 30 дней.

Кредитная карта не требуется. Отменить в любое время.

ПОПРОБУЙТЕ БЕСПЛАТНО

Попробуйте бесплатно в течение 30 дней. Кредитная карта не требуется. Отменить в любое время.

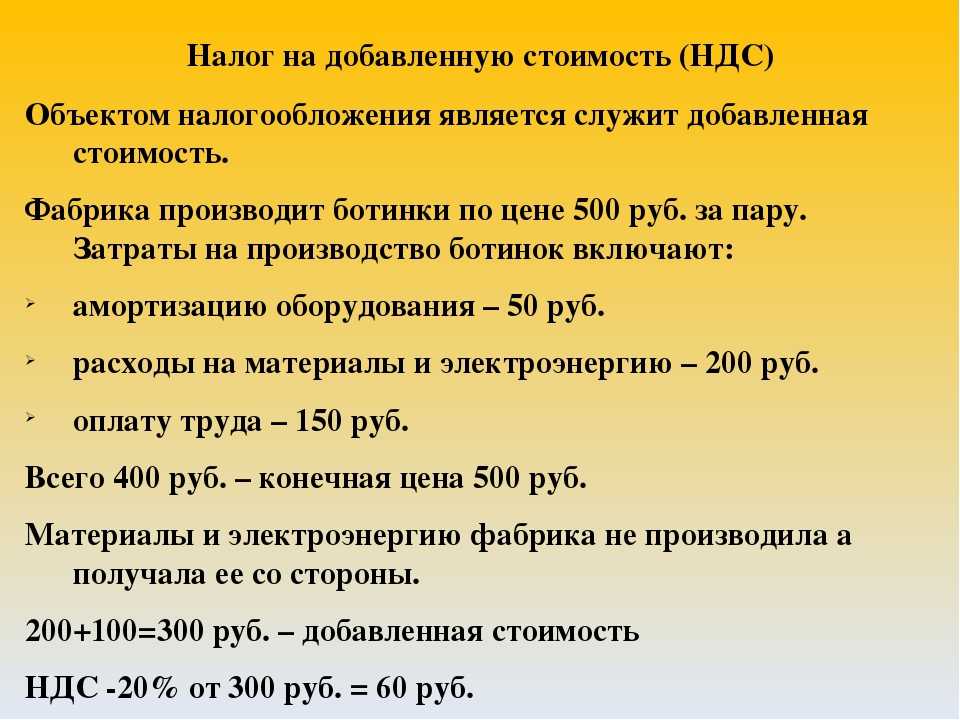

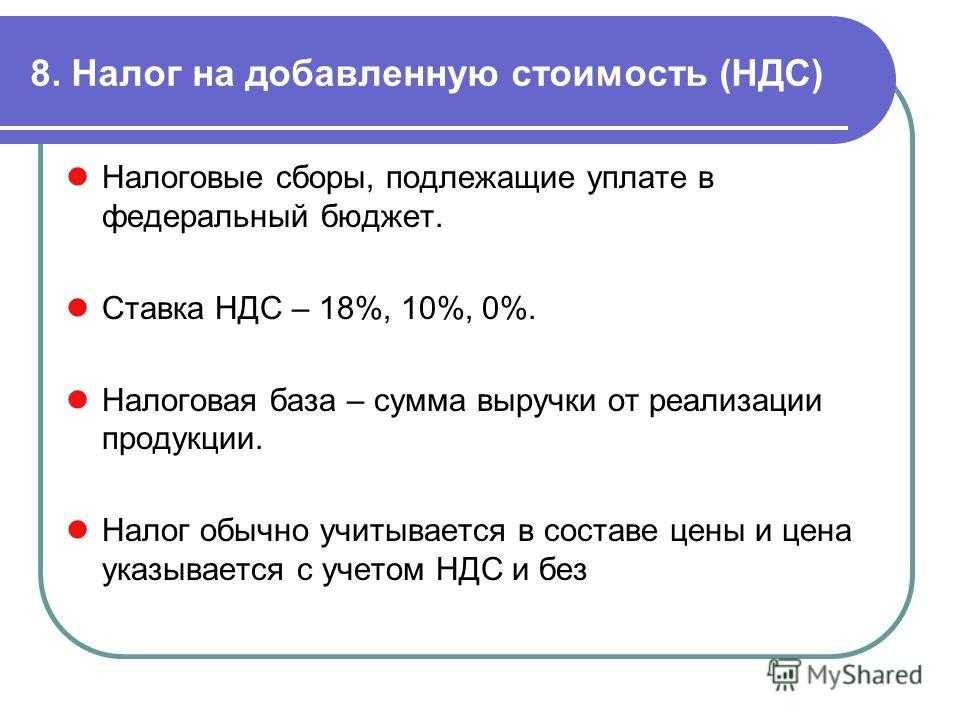

Что такое НДС?

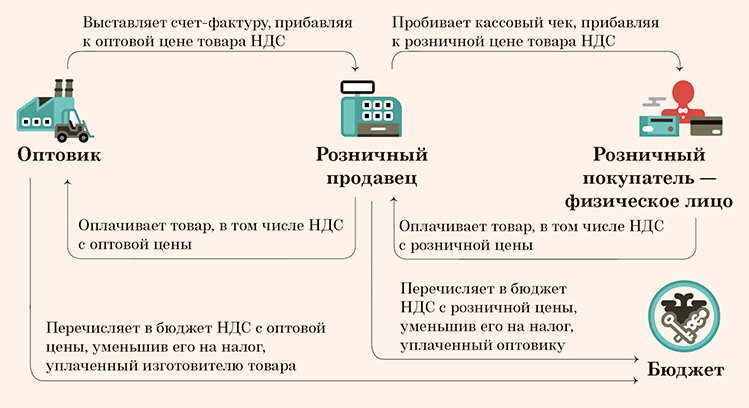

Налог на добавленную стоимость или НДС в Европейском союзе представляет собой общий налог на потребление на широкой основе, начисляемый на добавленную стоимость товаров и услуг. Это применимо более или менее ко всем товарам и услугам, которые покупаются и продаются для использования или потребления в Европейском Союзе. Таким образом, товары, которые продаются на экспорт, или услуги, которые продаются клиентам за границей, обычно не облагаются НДС. И наоборот, импорт облагается налогом, чтобы система оставалась справедливой для производителей ЕС, чтобы они могли на равных конкурировать на европейском рынке с поставщиками, расположенными за пределами Союза.

Это применимо более или менее ко всем товарам и услугам, которые покупаются и продаются для использования или потребления в Европейском Союзе. Таким образом, товары, которые продаются на экспорт, или услуги, которые продаются клиентам за границей, обычно не облагаются НДС. И наоборот, импорт облагается налогом, чтобы система оставалась справедливой для производителей ЕС, чтобы они могли на равных конкурировать на европейском рынке с поставщиками, расположенными за пределами Союза.

Налог на добавленную стоимость — это

- общий налог , который в принципе применяется ко всей коммерческой деятельности, связанной с производством и распределением товаров и предоставлением услуг. Однако, если годовой оборот этого лица меньше определенного предела (порога), который различается в зависимости от государства-члена, лицо не обязано начислять НДС на свои продажи.

- a налог на потребление , потому что в конечном итоге его несет конечный потребитель.

Это не плата за бизнес.

Это не плата за бизнес. - взимается в процентах от цены, что означает, что фактическое налоговое бремя видно на каждом этапе цепочки производства и распределения.

- собрано дробно , посредством системы частичных платежей, при которой налогообязанные лица (т. е. предприятия, зарегистрированные в качестве плательщиков НДС) вычитают из собранного ими НДС сумму налога, которую они уплатили другим налогооблагаемым лицам при покупках для своей коммерческой деятельности. Этот механизм гарантирует, что налог будет нейтральным независимо от того, сколько транзакций задействовано.

- уплачивается налоговым органам продавцом товаров, который является «налогоплательщиком», но фактически уплачивается покупателем продавцу как часть цены. Таким образом, это косвенный налог.

Почему все страны ЕС используют НДС?

- На момент создания Европейского Сообщества первые шесть стран ЕС использовали различные формы косвенного налогообложения, большинство из которых представляли собой каскадные налоги.

Это были многоступенчатых налога, каждый из которых взимался с фактической стоимости продукции на каждой стадии производственного процесса, что делало невозможным определение реальной суммы налога, фактически включенной в конечную цену конкретного продукта. Как следствие, всегда существовал риск того, что страны ЕС преднамеренно или случайно будут субсидировать свой экспорт, завышая налоги, возмещаемые при экспорте.

Это были многоступенчатых налога, каждый из которых взимался с фактической стоимости продукции на каждой стадии производственного процесса, что делало невозможным определение реальной суммы налога, фактически включенной в конечную цену конкретного продукта. Как следствие, всегда существовал риск того, что страны ЕС преднамеренно или случайно будут субсидировать свой экспорт, завышая налоги, возмещаемые при экспорте. - Было очевидно, что для того, чтобы когда-либо существовал эффективный единый рынок в Европе, требовалась нейтральная и прозрачная система налога с оборота , которая обеспечивала налоговую нейтральность и позволяла возвращать точную сумму налога в момент экспорт. Как поясняется в разделе НДС на импорт и экспорт, НДС позволяет быть уверенным в том, что экспорт полностью и прозрачно не облагается налогом.

Как взимается плата?

НДС, подлежащий уплате при любой продаже, представляет собой процент от продажной цены, но из этой суммы налогоплательщик имеет право вычесть весь налог, уже уплаченный на предыдущем этапе. Таким образом, избегается двойное налогообложение, и налог уплачивается только с добавленной стоимости на каждом этапе производства и распределения. Таким образом, поскольку окончательная цена продукта равна сумме добавленной стоимости на каждом предыдущем этапе, окончательный уплаченный НДС складывается из суммы НДС, уплаченного на каждом этапе.

Таким образом, избегается двойное налогообложение, и налог уплачивается только с добавленной стоимости на каждом этапе производства и распределения. Таким образом, поскольку окончательная цена продукта равна сумме добавленной стоимости на каждом предыдущем этапе, окончательный уплаченный НДС складывается из суммы НДС, уплаченного на каждом этапе.

Зарегистрированным торговцам НДС присваивается номер, и они должны указывать НДС, взимаемый с клиентов в счетах-фактурах. Таким образом, клиент, если он является зарегистрированным торговцем, знает, сколько он может вычесть в свою очередь, а потребитель знает, сколько налога он заплатил за конечный продукт. Таким образом, правильный НДС уплачивается поэтапно, и в определенной степени система является самоконтролируемой.

Пример Стадия 1

Стадия 2

180 евро (оплачивает плавильщик) + 160 евро (оплачивает шахте) + 40 евро (уплачено поставщиком шахте) + 20 евро (уплачено поставщиком плавильному заводу) = 400 евро или правильная сумма НДС при продаже на сумму 2000 евро. |

Ставки НДС

Законодательство ЕС требует только, чтобы стандартная ставка НДС была не менее 15%, а сниженная ставка не менее 5% (только для поставок товаров и услуг, указанных в исчерпывающем списке).

Фактические применяемые ставки различаются в зависимости от стран ЕС и для определенных типов продуктов. Кроме того, некоторые страны ЕС сохранили другие ставки для определенных продуктов.

Наиболее надежным источником информации о текущих ставках НДС для определенного продукта в конкретной стране ЕС является орган по НДС этой страны. Обзор различных ставок, применяемых во всех странах ЕС, представлен в информационном документе ЕС.

Подробнее о ставках НДС

Какова роль Комиссии в применении системы НДС ЕС?

Комиссия несет ответственность за обеспечение правильного применения Директивы по НДС. Каждое государство-член несет ответственность за перенос этих положений в национальное законодательство и их правильное применение на своей территории. Роль Комиссии как «Стража договоров» заключается в обеспечении соответствия национального законодательства и общей практики законодательству ЕС.

Как страны ЕС применяют НДС?

Страны ЕС применяют общие правила, установленные в Директиве по НДС, в своем национальном законодательстве. Таким образом, практическое применение и административная практика каждой страны ЕС различаются.

Подробнее о национальных правилах НДС

Может ли Комиссия вмешиваться в конкретные случаи применения Директивы по НДС?

Европейская Комиссия не уполномочена решать проблемы отдельных налогоплательщиков в их конкретных случаях, а также давать заключения по фактам.

Это продолжается до десятого года после даты начала амортизации. Восстанавливаемая сумма рассчитывается по следующей формуле:

Это продолжается до десятого года после даты начала амортизации. Восстанавливаемая сумма рассчитывается по следующей формуле:

Вы можете проверить следующую обновленную информацию:

Вы можете проверить следующую обновленную информацию: Сумма восстанавливаемого НДС рассчитывается по следующим формулам:

Сумма восстанавливаемого НДС рассчитывается по следующим формулам:

В полях НДС по ОС (экспорт), НДС по ОС (необлагаемый) и НДС по ОС (списание) показана информация о суммах НДС, рассчитанных для восстановления.

В полях НДС по ОС (экспорт), НДС по ОС (необлагаемый) и НДС по ОС (списание) показана информация о суммах НДС, рассчитанных для восстановления. В поле Экспорт показана сумма, которая рассчитывается по экспортным накладным за период.

В поле Экспорт показана сумма, которая рассчитывается по экспортным накладным за период. ч. по основным средствам: — в полях в этих разделах показаны итоговые значения для прямого и косвенного НДС, включая суммы для основных средств, которые используются в операциях по экспорту или необлагаемых налогами операциях.

ч. по основным средствам: — в полях в этих разделах показаны итоговые значения для прямого и косвенного НДС, включая суммы для основных средств, которые используются в операциях по экспорту или необлагаемых налогами операциях. Для экспортной накладной в поле Код налога используется тип налога НДС 0%. Для не облагаемой налогом накладной поле Код налога остается пустым.

Для экспортной накладной в поле Код налога используется тип налога НДС 0%. Для не облагаемой налогом накладной поле Код налога остается пустым. Эти сведения также используются в декларации по НДС. Дополнительные сведения см. в разделе Декларация НДС (Россия).

Эти сведения также используются в декларации по НДС. Дополнительные сведения см. в разделе Декларация НДС (Россия).

Он отражается в исходящих счетах-фактурах, которые вы выставляете покупателям.

Он отражается в исходящих счетах-фактурах, которые вы выставляете покупателям. Ставка НДС 15%: Цена / 1,15 = цена нетто

Ставка НДС 15%: Цена / 1,15 = цена нетто Это не плата за бизнес.

Это не плата за бизнес. Это были многоступенчатых налога, каждый из которых взимался с фактической стоимости продукции на каждой стадии производственного процесса, что делало невозможным определение реальной суммы налога, фактически включенной в конечную цену конкретного продукта. Как следствие, всегда существовал риск того, что страны ЕС преднамеренно или случайно будут субсидировать свой экспорт, завышая налоги, возмещаемые при экспорте.

Это были многоступенчатых налога, каждый из которых взимался с фактической стоимости продукции на каждой стадии производственного процесса, что делало невозможным определение реальной суммы налога, фактически включенной в конечную цену конкретного продукта. Как следствие, всегда существовал риск того, что страны ЕС преднамеренно или случайно будут субсидировать свой экспорт, завышая налоги, возмещаемые при экспорте. Он должен заплатить в казну 200 евро, но, поскольку за тот же отчетный период он купил инструментов на 240 евро, включая НДС на 40 евро, от него требуется заплатить только 160 евро (200 евро минус 40 евро) в казну. Казначейство также получает 40 евро и теперь получает 160 евро, что составляет 200 евро, что является правильной суммой НДС, причитающегося с продажи железной руды.

Он должен заплатить в казну 200 евро, но, поскольку за тот же отчетный период он купил инструментов на 240 евро, включая НДС на 40 евро, от него требуется заплатить только 160 евро (200 евро минус 40 евро) в казну. Казначейство также получает 40 евро и теперь получает 160 евро, что составляет 200 евро, что является правильной суммой НДС, причитающегося с продажи железной руды.

Об авторе