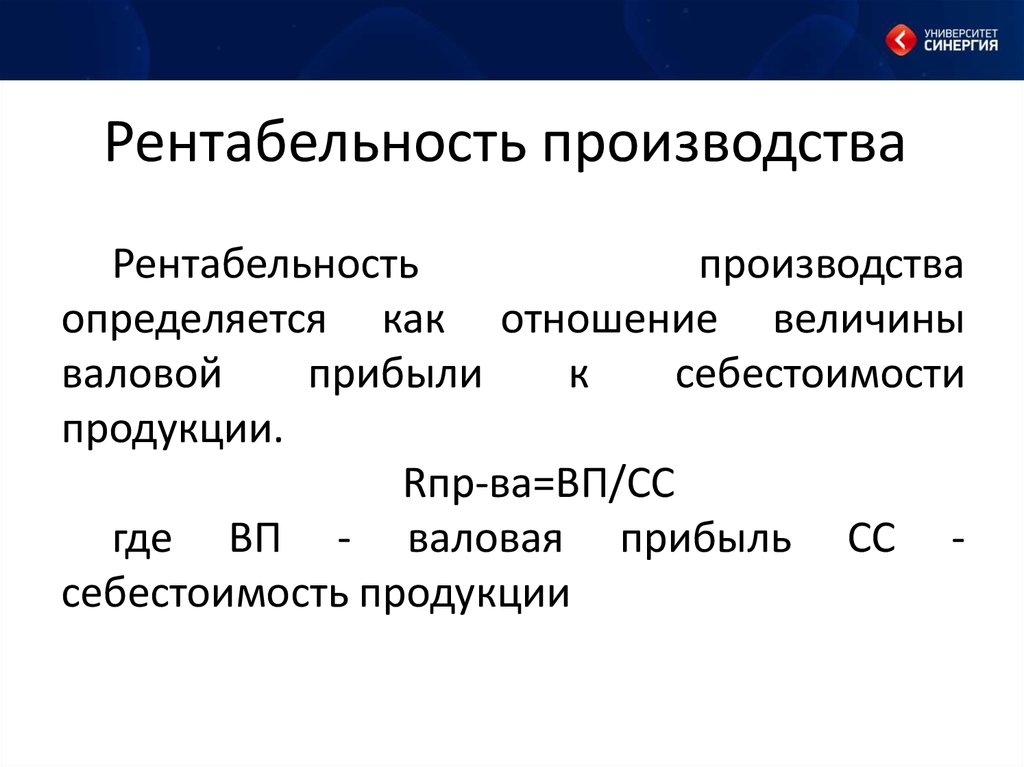

Формула рентабельности производства: Как определить рентабельность производства (формула)?

Показатель рентабельности производственных фондов: определение, нормативное значение, формула

← Вернуться в Финансовый словарь

Определение:

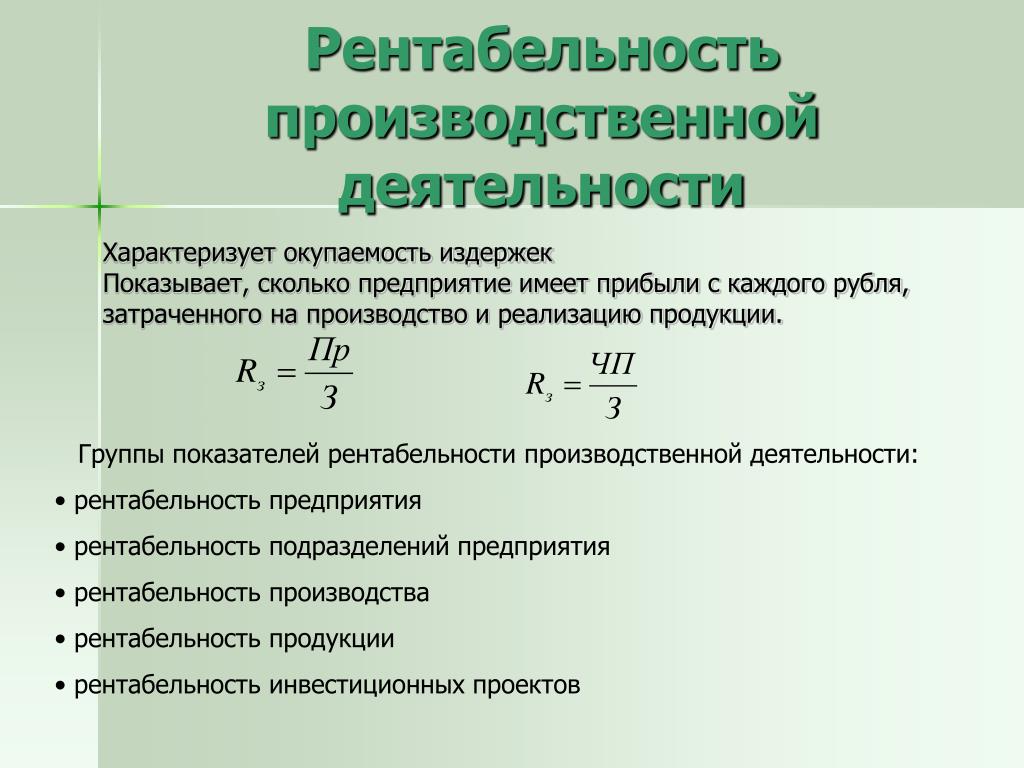

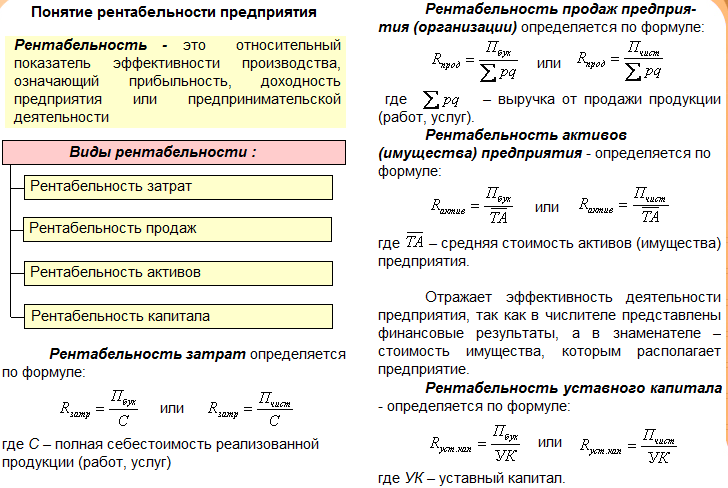

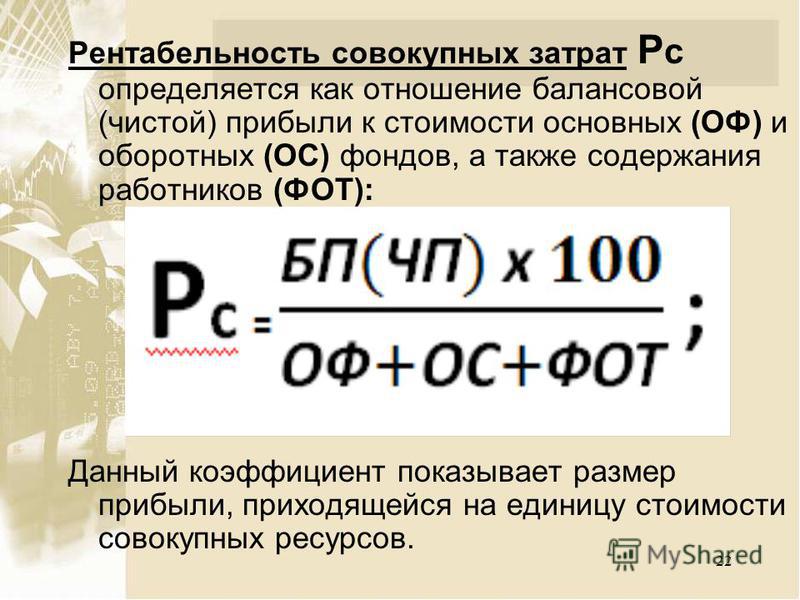

Рентабельность фондов производства отличается от рентабельности активов тем, что здесь в расчет принимаются только такие активы, которые используются в производстве. Сюда можно отнести основные фонды, вовлеченные в производство, запасы и т.д. Коэффициент измеряется в процентах, его получают, деля чистую прибыль на среднегодовую сумму активов производства, и умножают на 100%. Этот индикатор показывает, насколько эффективно налажено производство в организации.

Нормативное значение:

Для любой организации желателен высокий показатель коэффициента, который будет обозначать, что верное использование активов, которое приносит хороший доход. Однако показатель нужно сравнивать с конкурентами.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Когда уровень загруженности производственного оборудования дает возможность реализовать его часть, не задействованных в производстве, и в скором времени не нужных, это стоит сделать. Также стоит оптимизировать структуру запасов или реализовать лишние. В будущем стоит поддерживать небольшой уровень запасов, способный обеспечить производство товаров без остановок.

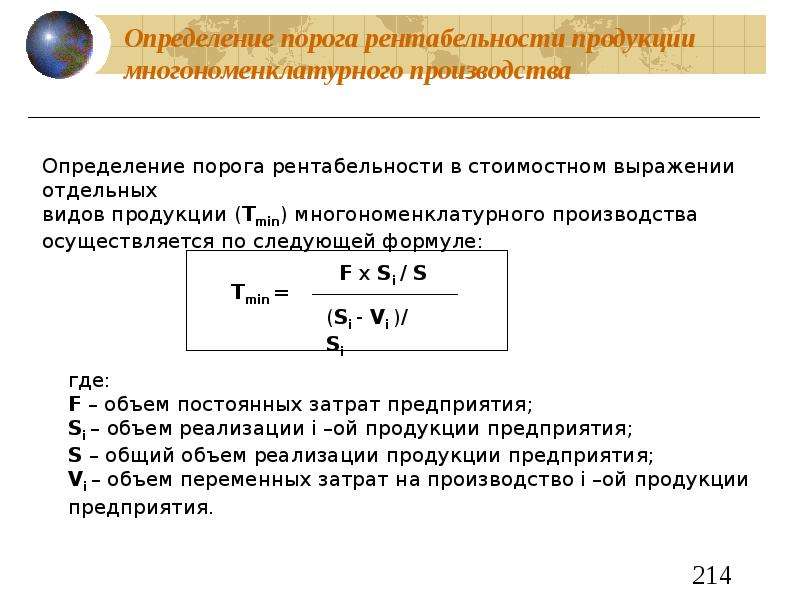

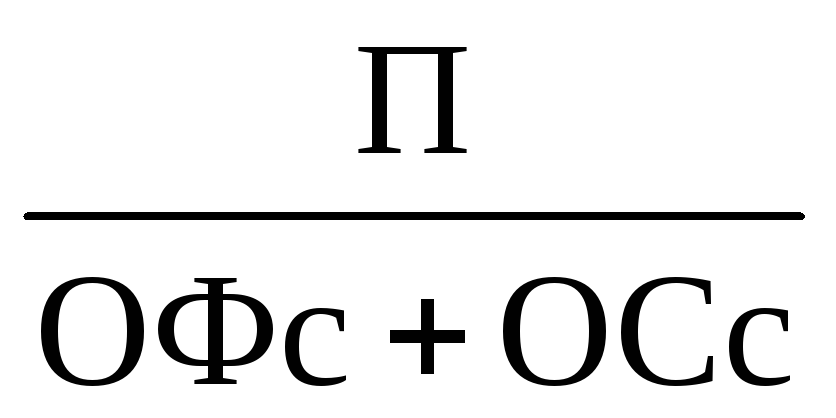

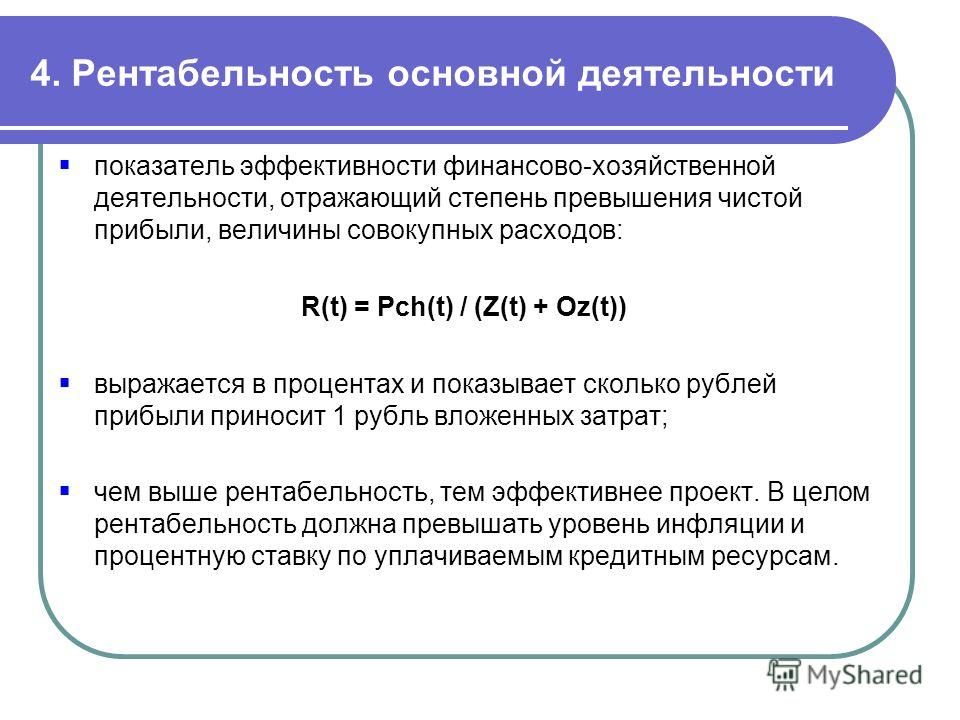

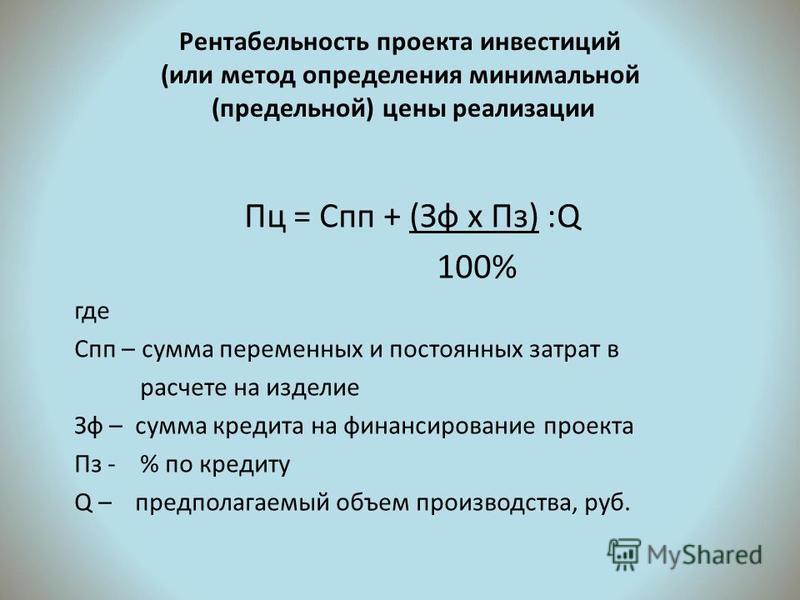

Формула для расчета:

Рентабельность производственных фондов = Выручка (убыток) / Среднегодовая сумма основных средств и запасов * 100 %

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…Рентабельность производства расчетная — Энциклопедия по экономике

Показатель рентабельности производства расчетный он представляет собой отношение прибыли к сумме среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств и служит важной характеристикой эффективности производства.

Помимо общей рентабельности (Р0) рассчитывается рентабельность производства расчетная (Pv) — отношение суммы балансовой прибыли, уменьшенной на сумму платы за основные фонды и нормируемые оборотные средства, рентных (фиксированных) платежей в бюджет (Б) и платежей по процентам за банковский кредит (Г) к среднегодовой стоимости основных производственных фондов и оборотных средств [c.366]

Рентабельность производства расчетная ( р) [c.82]

Рентабельность производства расчетная Рр определяется в процентах по формуле [c.288]

Рентабельность производства расчетная 288 [c.327]

Повышение расчетной рентабельности производства [c.227]

Используя в расчетах данные табл. 9.9, установим долевое влияние действующих факторов на уровень расчетной рентабельности производства. Для этого определим величину рентабельности производства и ее изменение при обособленном влиянии на объект анализа различных причин

[c.

Фактическую расчетную рентабельность производства (1658 1.1 341 )Х ЮО =14,62%». [c.199]

В процессе дальнейшего анализа посредством сравнения расчетных показателей рентабельности с учетом ввода в ее расчет различной информации об объекте анализа установим приближенное влияние отдельных факторов на изменение уровня рентабельности производства. Так, сопоставлением показателей второго пункта нашего расчета с первым установим степень влияния на рентабельность изменения выполнения плана реализации, а следовательно, и величины прибыли от реализованной продукции. В нашем расчете действие этого фактора обеспечило предприятию при прочих равных условиях по сравнению с плановыми повышение уровня рентабельности производства па 0,03% (14,48—14,45). Влияние на уровень расчетной рентабельности эффективности использования основных фондов выявляется сравнением показателей третьего и второго пунктов нашего расчета рентабельности производства. Действие этого фактора позволило предприятию обеспечить рост уровня рентабельности на 0,32% (14,80—14,48).

Кроме общей определяется расчетная рентабельность. Она находится как отношение балансовой прибыли, уменьшенной на сумму платы за все виды ресурсов, сумму процентов за пользование банковским кредитом, к среднегодовой стоимости производственных фондов за вычетом стоимости льготных фондов либо к затратам на производство. Расчетная рентабельность является фондообразующим показателем в системе экономических стимулов, направленных на улучшение использования ресурсов, ввод в действие новых производственных мощностей и т. д. На увеличение прибыли и соответственно рентабельности влияет ряд технико-экономических факторов, основные из которых следующие рост объема производства и реализации продукции снижение себестоимости продукции дополнительная прибыль за счет экономического эффекта у потребителя в результате применения новых изделий, а также валютные поступления, полученные от реализации продукции на экспорт и продажи лицензий.

В соответствии с планируемыми показателями рентабельности при анализе следует определить выполнение планового задания по общей и по расчетной рентабельности.1 Помимо рентабельности производства несомненный интерес представляет рентабельность продукции, тем более что динамика обоих показателей нередко не совпадает. [c.251]

Как следует из табл. 25 план по рентабельности производства перевыполнен как по общей, так и по расчетной рентабельности. Фактические показатели [c.251]

Определенная зависимость при соблюдении ряда условий может быть обеспечена только в соотношениях динамики фондов экономического стимулирования и расчетной прибыли. Практика работы в новых условиях хозяйствования выявила также недостаточную эффективность применения в нефтедобывающих объединениях показателя рентабельности производства. Показатель рентабельности производства недостаточно стимулировал рост производительности труда и интенсификацию нефтедобывающего производства и по сути дела только позволял начислять за предусмотренный в плане уровень этого показателя до 40% фонда материального поощрения.

Для расчета отчислений от прибыли на образование фонда развития производства и фонда материального поощрения рентабельность, называемая расчетной, определяется как отношение распределяемой прибыли предприятия к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств. [c.320]

В плановом производстве большая роль принадлежит хозяйственному расчету, который является основным методом планового руководства. Хозяйственный расчет выражается в соизмерении денежных затрат и результатов хозяйственной деятельности, в обеспечении экономии общественного труда и рентабельности производства. Хозрасчетные предприятия работают на основе договорных отношений, приобретают необходимые материальные ценности и сбывают продукцию, имеют самостоятельные балансы и собственные расчетные счета в Госбанке, где ежедневно отражаются результаты их хозяйственной деятельности. В решениях партии и правительства предусматривается более широкое использование хозяйственного расчета,

[c.

Понятие балансовой и расчетной прибыли. Методика их определения. 10. Рентабельность производства. Методика ее определения. [c.243]

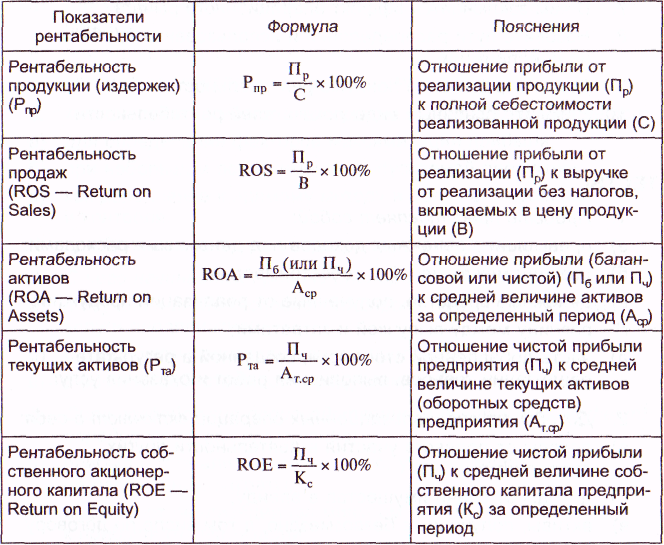

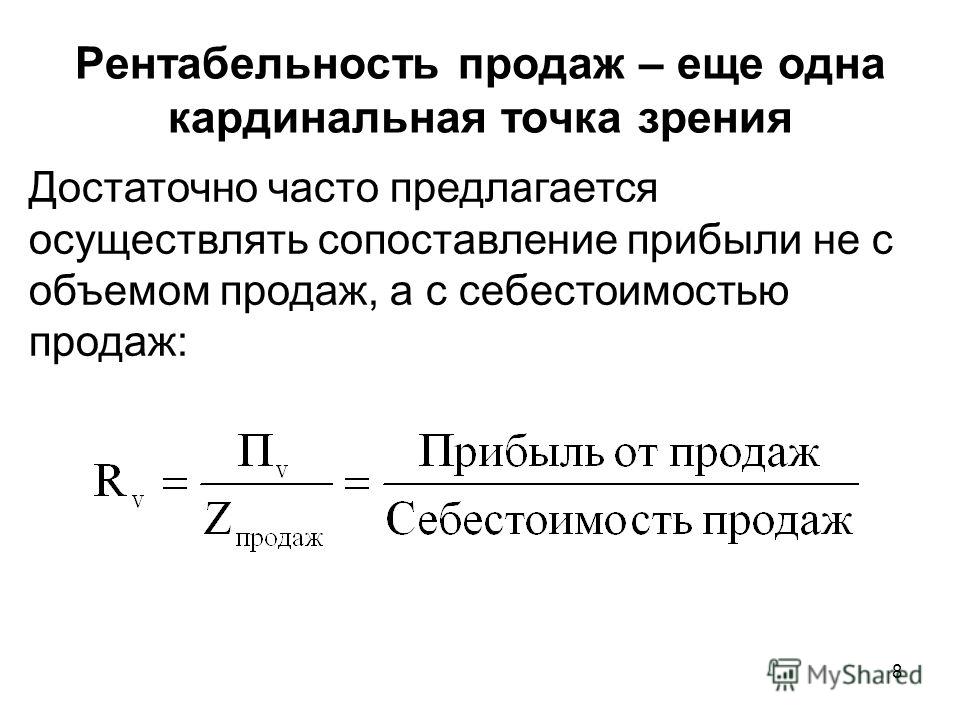

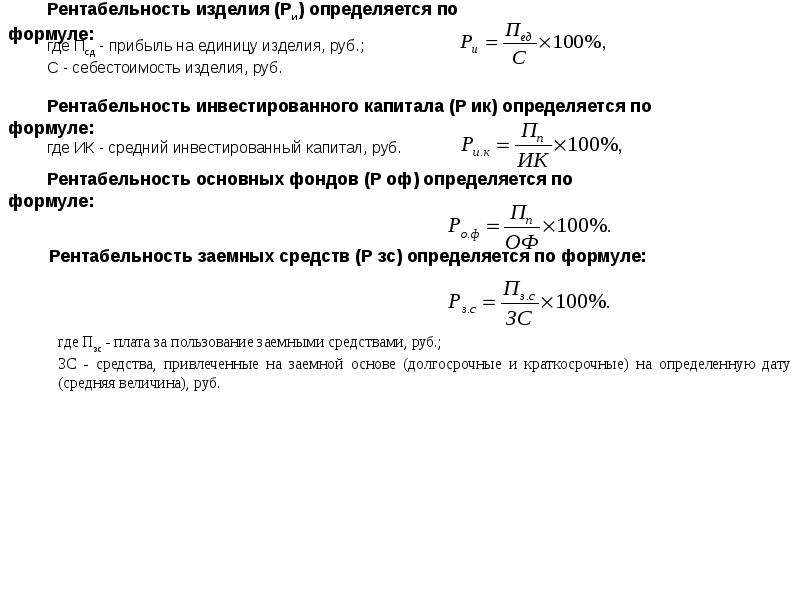

Наряду с показателями общей и расчетной рентабельности производства определяют рентабельность Р как отношение прибыли к полной себестоимости продукции. Этот показатель характеризует прибыль на один рубль текущих затрат и позволяет соизмерять эффективность издержек производства [c.49]

Пример. Исчисление расчетной прибыли и расчетной рентабельности производства. [c.346]

В современных условиях показатель себестоимости не является централизованно утверждаемым. Однако это не умаляет его значения как важнейшего расчетного показателя. Снижение себестоимости — главное направление увеличения прибыли и повышения уровня рентабельности производства. [c.159]

Показатели расчетной рентабельности производства кондитерских изделий [c.140]

Должностные обязанности. Организует управление движением. финансовых ресурсов предприятия и регулирование финансовых отношений, возникающих между хозяйствующими субъектами в условиях рынка, в целях наиболее эффективного использования всех видов ресурсов в процессе производства и реализации продукции (работ, услуг) и получения максимальной прибыли. Обеспечивает разработку финансовой стратегии предприятия и его финансовую устойчивость. Руководит разработкой проектов перспективных и текущих финансовых планов, прогнозных балансов и бюджетов денежных средств. Обеспечивает доведение утвержденных финансовых показателей до подразделений предприятия. Участвует в подготовке проектов планов реализации продукции (работ, услуг), капитальных вложении, научных исследований и разработок, планировании себестоимости продукции и рентабельности производства, возглавляет работу по расчету прибыли и налога на прибыль. Определяет источники финансирования производственно-хозяйственной деятельности предприятия, включающие бюджетное финансирование, краткосрочное и долгосрочное кредитование, выпуск и приобретение ценных бумаг, лизинговое финансирование, привлечение заемных и использование собственных средств, про- водит исследование и анализ финансовых рынков, оценивает возможный финансовый риск применительно к каждому источнику средств и разрабатывает предложения по его уменьшению.

Обеспечивает разработку финансовой стратегии предприятия и его финансовую устойчивость. Руководит разработкой проектов перспективных и текущих финансовых планов, прогнозных балансов и бюджетов денежных средств. Обеспечивает доведение утвержденных финансовых показателей до подразделений предприятия. Участвует в подготовке проектов планов реализации продукции (работ, услуг), капитальных вложении, научных исследований и разработок, планировании себестоимости продукции и рентабельности производства, возглавляет работу по расчету прибыли и налога на прибыль. Определяет источники финансирования производственно-хозяйственной деятельности предприятия, включающие бюджетное финансирование, краткосрочное и долгосрочное кредитование, выпуск и приобретение ценных бумаг, лизинговое финансирование, привлечение заемных и использование собственных средств, про- водит исследование и анализ финансовых рынков, оценивает возможный финансовый риск применительно к каждому источнику средств и разрабатывает предложения по его уменьшению.

Должностные обязанности. Осуществляет работу по экономическому планированию на предприятии, направленному на организацию рациональной хозяйственной деятельности, определение пропорций развития производства исходя из конкретных условий и потребностей рынка, выявление и использование резервов производства с целью достижения наибольшей результативности деятельности предприятия. Подготавливает исходные данные для составления проектов перспективных и годовых планов производственно-хозяйственной деятельности и социального развития предприятия, разрабатывает с учетом прогнозных и маркетинговых данных отдельные разделы плана с разбивкой по кварталам, выполняет расчеты и обоснования к ним, доводит плановые показатели до производственных подразделений предприятия. Своевременно вносит в соответствующие разделы плана изменения, обусловленные конъюнктурой рынка и конкуренцией, обеспечивает сбалансированность производства продукции на основе спроса и предложения. Принимает участие в технико-экономическом обосновании освоения новых видов продукции, новой техники и прогрессивной технологии, механизации и автоматизации производственных процессов.

Осуществляет работу по экономическому планированию на предприятии, направленному на организацию рациональной хозяйственной деятельности, определение пропорций развития производства исходя из конкретных условий и потребностей рынка, выявление и использование резервов производства с целью достижения наибольшей результативности деятельности предприятия. Подготавливает исходные данные для составления проектов перспективных и годовых планов производственно-хозяйственной деятельности и социального развития предприятия, разрабатывает с учетом прогнозных и маркетинговых данных отдельные разделы плана с разбивкой по кварталам, выполняет расчеты и обоснования к ним, доводит плановые показатели до производственных подразделений предприятия. Своевременно вносит в соответствующие разделы плана изменения, обусловленные конъюнктурой рынка и конкуренцией, обеспечивает сбалансированность производства продукции на основе спроса и предложения. Принимает участие в технико-экономическом обосновании освоения новых видов продукции, новой техники и прогрессивной технологии, механизации и автоматизации производственных процессов. Разрабатывает технико-экономические нормативы материальных и трудовых затрат для определения себестоимости продукции, планово-расчетные цены на основные виды сырья, материалов, топлива, энергии, потребляемых в производстве. Составляет сметную калькуляцию товарной продукции, разрабатывает проекты оптовых и розничных цен на выпускаемую продукцию, тарифы на работы (услуги) с учетом конъюнктуры рынка. Принимает участие в разработке мероприятий по эффективному использованию капитальных вложений, повышению конкурентоспособности производимой продукции и производительности труда, снижению издержек производства и реализации продукции, повышению рентабельности производства, увеличению прибыли, устранению потерь и непроизводительных расходов, а также во внедрении и совершенствовании внутрихозяйственного расчета на предприятии и его подразделениях, совершенствовании плановой и учетной документации, в подготовке методических материалов по организации внутрихозяйственного планирования. Осуществляет комплексный экономический анализ хозяйственной деятельности предприятия и его подразделений, выявляет резервы производства и намечает меры по обеспечению режима экономии, более эффективному использованию ресурсов предприятия, выявлению возможностей дополни-

[c.

Разрабатывает технико-экономические нормативы материальных и трудовых затрат для определения себестоимости продукции, планово-расчетные цены на основные виды сырья, материалов, топлива, энергии, потребляемых в производстве. Составляет сметную калькуляцию товарной продукции, разрабатывает проекты оптовых и розничных цен на выпускаемую продукцию, тарифы на работы (услуги) с учетом конъюнктуры рынка. Принимает участие в разработке мероприятий по эффективному использованию капитальных вложений, повышению конкурентоспособности производимой продукции и производительности труда, снижению издержек производства и реализации продукции, повышению рентабельности производства, увеличению прибыли, устранению потерь и непроизводительных расходов, а также во внедрении и совершенствовании внутрихозяйственного расчета на предприятии и его подразделениях, совершенствовании плановой и учетной документации, в подготовке методических материалов по организации внутрихозяйственного планирования. Осуществляет комплексный экономический анализ хозяйственной деятельности предприятия и его подразделений, выявляет резервы производства и намечает меры по обеспечению режима экономии, более эффективному использованию ресурсов предприятия, выявлению возможностей дополни-

[c. 235]

235]

Помимо общей рентабельности рассчитывается расчетная рентабельность производства (Рр) — отношение стоимости расчетной прибыли к среднегодовой стоимости основных производственных фондов и оборотных средств [c.180]

В нефтяной отрасли для промышленной деятельности плата за фонды используется также для выравнивания во времени расчетной рентабельности. Необходимость в этом вызывается условиями разработки месторождений. По мере их использования на более поздних стадиях по техническим и геологическим причинам производительность скважин снижается, добыча сокращается, а себестоимость ее растет. При этом изменение платы за производственные фонды позволяет оставлять в распоряжении объединения относительно стабильную сумму из прибыли, несмотря на падение рентабельности производства. — В практике нефтяной промышленности регулирование в распределении прибыли достигалось взиманием платы с балансовой стоимости основных производственных фондов не в обычном порядке, а с их остаточной стоимости, т. е. за вычетом их износа. В результате по мере износа основных средств сокращается плата за них, а объединение сохраняет возможность более равномерно образовывать поощрительные фонды из прибыли. При определении платы за основные производственные фонды, исходя из их остаточной стоимости, норма отчислений почти удваивается вместо 6 % от среднегодовой первона-

[c.89]

е. за вычетом их износа. В результате по мере износа основных средств сокращается плата за них, а объединение сохраняет возможность более равномерно образовывать поощрительные фонды из прибыли. При определении платы за основные производственные фонды, исходя из их остаточной стоимости, норма отчислений почти удваивается вместо 6 % от среднегодовой первона-

[c.89]

После итога доходов и расходов приводятся справочные данные к балансу доходов и расходов. В них содержатся сведения о важнейших показателях, положенных в основу расчетов по балансу доходов и расходов. Сюда входят объем реализуемой продукции в действующих оптовых ценах без налога с оборота и по полной себестоимости стоимость основных производственных фондов и нормируемых оборотных средств, принятая для расчета общей и расчетной рентабельности производства общая и расчетная рентабельность производства объем нецентрализованных капитальных вложений нормативы собственных оборотных средств. [c.454]

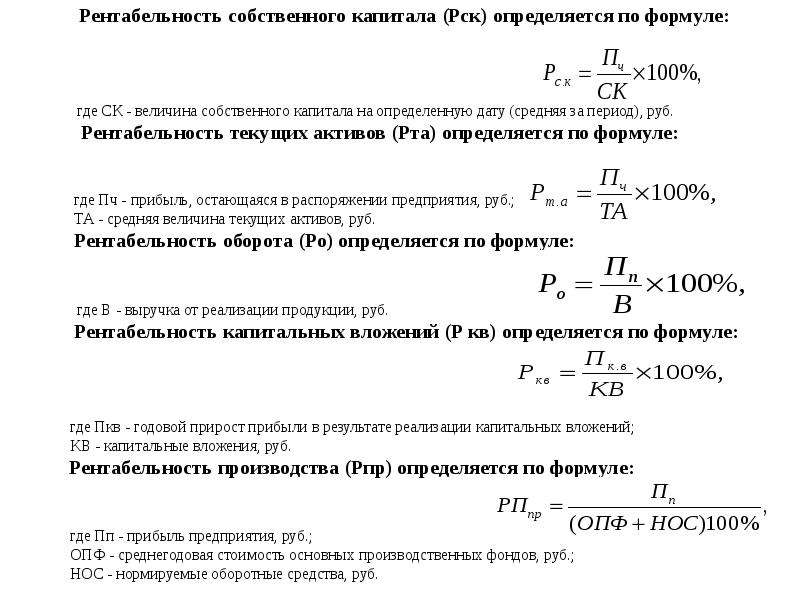

Различают общую и расчетную рентабельность производства и рентабельность отдельных видов продукции. Общая рентабельность характеризует степень доходности предприятия (объединения, отрасли) в целом. Этот показатель определяется как отношение балансовой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств. Рост общей рентабельности показывает, насколько увеличилась прибыль на каждый рубль основных фондов и оборотных средств. Расчетная рентабельность определяется как отношение расчетной прибыли к среднегодовой стоимости производственных основных фондов и нормируемых оборотных средств за вычетом основных фондов, освобожденных от платы. Показатель расчетной рентабельности в определенной мере исключает влияние на уровень эффективности производства отдельных факторов, не зависящих от деятельности предприятий. Рентабельность отдельных видов продукции определяют соотношением прибыли от реализации данного вида продукции к полной его себестоимости, а также к полной себестоимости, за вычетом из нее прямых материальных затрат. Этот показатель позволяет экономически обосновывать изменение ассортимента продукции и разрабатываемые конкретные мероприятия с целью повышения рентабельности производства.

Общая рентабельность характеризует степень доходности предприятия (объединения, отрасли) в целом. Этот показатель определяется как отношение балансовой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств. Рост общей рентабельности показывает, насколько увеличилась прибыль на каждый рубль основных фондов и оборотных средств. Расчетная рентабельность определяется как отношение расчетной прибыли к среднегодовой стоимости производственных основных фондов и нормируемых оборотных средств за вычетом основных фондов, освобожденных от платы. Показатель расчетной рентабельности в определенной мере исключает влияние на уровень эффективности производства отдельных факторов, не зависящих от деятельности предприятий. Рентабельность отдельных видов продукции определяют соотношением прибыли от реализации данного вида продукции к полной его себестоимости, а также к полной себестоимости, за вычетом из нее прямых материальных затрат. Этот показатель позволяет экономически обосновывать изменение ассортимента продукции и разрабатываемые конкретные мероприятия с целью повышения рентабельности производства. [c.63]

[c.63]

Расчетная рентабельность производства рассчитывается по-формуле [c.177]

Следовательно, общая рентабельность производства рассматриваемого предприятия составляла 34,2, а расчетная — 25,6%. Анализ факторов, повлиявших на величину этих показателей, поможет вскрыть резервы повышения эффективности работы предприятия. [c.178]

В техпромфинплане предприятия определяют общую и расчетную рентабельность производства. [c.207]

Анализ рентабельности производства. Изучение факторов, влияющих на показатель рентабельности производства, проводится в динамике (в сравнении с отчетными данными за предыдущие годы). К числу факторов, влияющих на рентабельность производства, относятся рентабельность реализованной продукции, коэффициент фондоемкости продукции и коэффициент закрепления оборотных средств. По отчетным данным ф. № 1, 2, 11 и 12 годовых отчетов составляется табл. 8.16. Недостающие для анализа показатели определяются расчетно по приведенным в отчетности данным. [c.264]

[c.264]

При оценке рентабельности производства электроэнергии в энергетических системах, входящих в состав межрайонных объединений, необходимо учесть, что в энергосистемах, отпускающих большое количество электроэнергии соседним энергосистемам по расчетным ценам, близким к средней ее себестоимости, рентабельность может быть более низкой, чем в принимающих энергосистемах, в которых аккумулируется прибыль от реализации электроэнергии. [c.450]

Хозяйственный расчет, материальная заинтересованность предприятий, отдельных работников в развитии и совершенствовании производства позволяют сочетать централизованное руководство социалистическим промышленным предприятием с предоставлением им значительной оперативно-хозяйственной самостоятельности, интересы государства— с интересами отдельных предприятий, производственных единиц, цехов, участков, каждого работника. Хозяйственный расчет основан на использовании закона стоимости в интересах социализма, на соизмерении денежных затрат и получаемых результатов, возмещении расходов собственными доходами, экономии дредств и повышении рентабельности производства. Хозрасчетные предприятия осуществляют свою деятельность на основе договдрных отношений, приобретают необходимые материальные ценности и сбывают свою продукцию, имеют самостоятельные балансы и собственные расчетные счета в Госбанке, где повседневно отражаются результаты их хозяйственной деятельности.

[c.33]

Хозрасчетные предприятия осуществляют свою деятельность на основе договдрных отношений, приобретают необходимые материальные ценности и сбывают свою продукцию, имеют самостоятельные балансы и собственные расчетные счета в Госбанке, где повседневно отражаются результаты их хозяйственной деятельности.

[c.33]

При применении показателей роста реализации продукции и уровня рентабельности производства в качестве фондообразующих выявилось также, что динамика поощрительных фондов по нефтедобывающим объединениям может значительно отклоняться от динамики балансовой и расчетной прибыли. Ставить изменение фондов экономического стимулирования в полную зависимость от динамики балансовой прибыли в нефтяной промышленности невозможно. В нефтедобывающих объединениях, ведущих работы на месторождениях, вступивших в позднюю стадию разработки, балансовая прибыль, в связи с ростом фондоемкости и затрат на обслуживание скважин при одновременном падении уровня добычи, не только не повышается, но неизбежно снижается. Вместе с тем коллектив нефтяников в этих объединениях выполняет все нарастающий объем геолого-технических мероприятий с целью некоторой компенсации естественного падения продуктивности скважил. Очевидно, что возрастающая напряженность труда коллектива работников должна соответственно поощряться.

[c.138]

Вместе с тем коллектив нефтяников в этих объединениях выполняет все нарастающий объем геолого-технических мероприятий с целью некоторой компенсации естественного падения продуктивности скважил. Очевидно, что возрастающая напряженность труда коллектива работников должна соответственно поощряться.

[c.138]

Каждое предприятие кроме общего уровня рентабельности, определяет расчетную рентабельность производства, представляющую собой отношение расчетной прибыли к сумме основных производственных фондов и нормируемых запасов товарно-материальных ценностей (не прокредитованных банком). [c.346]

Главной проблемой при определении целевых показателей в процессе бюджетирования является обеспечение их должной взаимосвязи, системности. При этом, во-первых, достижение показателей структурных подразделений позволяет реализовать основные финансовые цели компании во-вторых, определенный уровень директивных показателей должен быть обеспечен соответствующими корректируемыми показателями. Например, если одними из главных целевых показателей являются масса и норма чистой прибыли (директивные показатели), то объемы продаж, нормативы условно-переменных и лимиты накладных расходов должны обеспечивать расчетный уровень рентабельности производства. Следование принципу системности предполагает также прослеживание взаимосвязи между отдельными показателями, осуществление контроля за тем, как изменение одних из них может отразиться на значении других. Эта взаимосвязь может прослеживаться как на уровне одного структурного подразделения, так и между показателями различных ЦФО, ЦФУ или МВЗ. Например, если прирост активов одного ЦФО за истекшую часть бюджетного периода (допустим, в результате роста запасов) оборачивается увеличением внешних финансовых заимствований для компании в целом, то корректировке подлежат параметры БДДС ЦФО на оставшуюся часть бюджетного периода.

[c.185]

Например, если одними из главных целевых показателей являются масса и норма чистой прибыли (директивные показатели), то объемы продаж, нормативы условно-переменных и лимиты накладных расходов должны обеспечивать расчетный уровень рентабельности производства. Следование принципу системности предполагает также прослеживание взаимосвязи между отдельными показателями, осуществление контроля за тем, как изменение одних из них может отразиться на значении других. Эта взаимосвязь может прослеживаться как на уровне одного структурного подразделения, так и между показателями различных ЦФО, ЦФУ или МВЗ. Например, если прирост активов одного ЦФО за истекшую часть бюджетного периода (допустим, в результате роста запасов) оборачивается увеличением внешних финансовых заимствований для компании в целом, то корректировке подлежат параметры БДДС ЦФО на оставшуюся часть бюджетного периода.

[c.185]

Задача №261 (расчет рентабельности предприятия)

Рассчитать общую и расчетную рентабельность предприятия за отчетный год по себестоимости и среднегодовой стоимости основных фондов и оборотных средств по следующим данным:

| Показатели | Значение |

1. Реализовано продукции, тыс. ден. ед. Реализовано продукции, тыс. ден. ед. |

1120,0 |

| 2. Полная себестоимость реализованной продукции, тыс. ден. ед. | 892,0 |

| 3. Прибыль от прочей реализации и услуг непромышленного характера, тыс. ден. ед. | 164,8 |

| 4. Прибыль от внереализационных операций, тыс. ден. ед.: | |

| а) уплачено штрафов и пени | 19,6 |

| б) взыскано штрафов с других предприятий | 26,8 |

| 5. Среднегодовая стоимость основных производственных фондов, тыс. ден. ед. | 2906,0 |

| 6. Среднегодовая стоимость нормируемых оборотных средств, тыс. ден. ед. | 305,0 |

| 7. Налог на прибыль, % | 25 |

| 8. Плата за банковский кредит, тыс. ден. ед. | 2,8 |

Рекомендуемые задачи по дисциплине

Решение:

При оценке экономических результатов деятельности предприятия используют показатели общей и расчетной рентабельности.

Для их расчета необходимо определить:

прибыль до налогообложения:

1120,0-892,0+164,8-19,6+26,8=400,0 тыс. ден. ед.;

чистую прибыль:

400,0-400,0*0,25-2,8=297,2 тыс. ден. ед.;

сумму основных и оборотных фондов:

2906,0+305,0=3211,0 тыс. ден. ед.

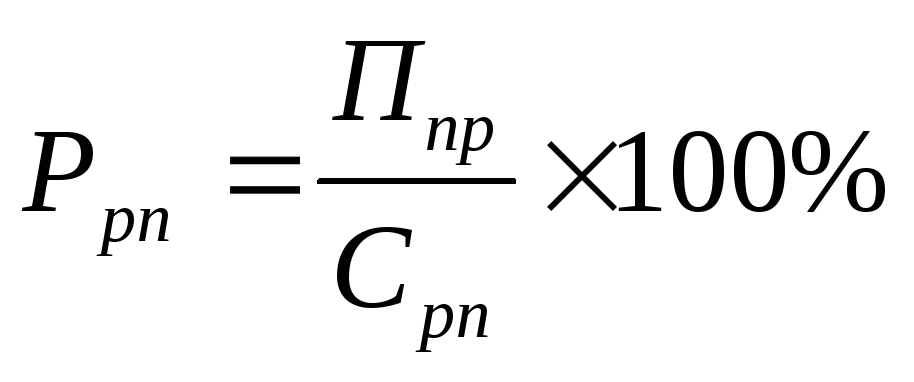

Общая рентабельность определяется как отношение прибыли до налогообложения и выплаты процентов к стоимости основных и оборотных фондов.

Величина общей рентабельности составляет:

400,0/3211,0=0,125 (12,5%).

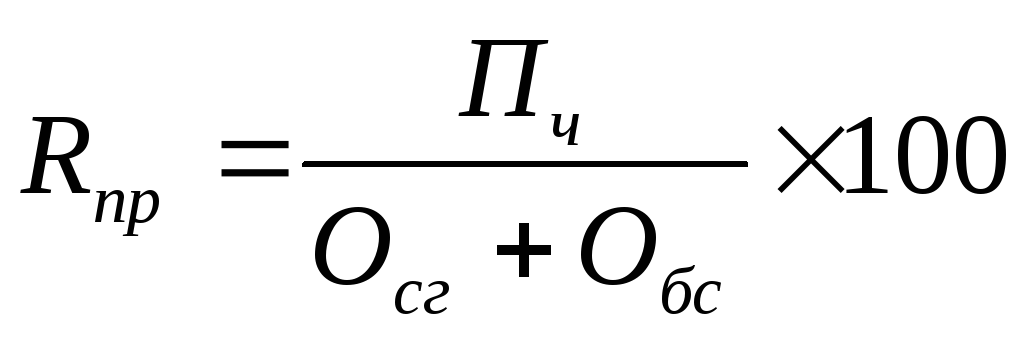

Расчетная рентабельность – это отношение чистой прибыли к стоимости основных и оборотных фондов:

297,2/3211,0=0,093 (9,3%).

Исходя из результатов расчетов, предприятие работает рентабельно. Величина общей рентабельности составляет 12,5%, а расчетной рентабельности – 9,3%.

Маржа чистой прибыли — определение, формула и пример расчета

Что такое маржа чистой прибыли?

Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент Финансовые коэффициенты Финансовые коэффициенты создаются с использованием числовых значений, взятых из финансовой отчетности, для получения значимой информации о компании, используемой для расчета процент прибыли, которую получает компания от общего дохода. Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода.Маржа чистой прибыли равна чистой прибыли (также известной как чистая прибыль). Чистый доход Net IncomeNet является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. Доход от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете используются термины «продажи» и, выраженные в процентах.

Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода.Маржа чистой прибыли равна чистой прибыли (также известной как чистая прибыль). Чистый доход Net IncomeNet является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. Доход от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете используются термины «продажи» и, выраженные в процентах.

Типичный коэффициент маржи компании может отличаться в зависимости от отрасли, в которой она работает.Как финансовый аналитикРуководство по карьере финансового аналитикаКак стать финансовым аналитиком. Следуйте руководству CFI по сетям, резюме, собеседованиям, навыкам финансового моделирования и многому другому. За прошедшие годы мы помогли тысячам людей стать финансовыми аналитиками и точно знаем, что для этого нужно. Это важно в повседневном финансовом анализе.

Источник: CFI «Курс основ финансового анализа».

Формула чистой прибыли

Маржа чистой прибыли = Чистая прибыль ⁄ Общая выручка x 100

Чистая прибыль Чистый доход Чистый доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых заявления.Прибыль рассчитывается путем вычитания всех расходов компании из ее общей выручки. Результатом расчета маржи прибыли является процент — например, маржа прибыли 10%. Маржа прибыли В бухгалтерском учете и финансах маржа прибыли является мерой прибыли компании по отношению к ее выручке. Три основных показателя рентабельности означают, что на каждый доллар дохода компания получает 0,10 доллара чистой прибыли. Выручка представляет собой общий объем продаж компании за период.

Пример расчета № 1

Компании XYZ и ABC работают в одной отрасли.Какая компания имеет более высокую чистую прибыль?

Шаг 1: Запишите формулу

Маржа чистой прибыли = Чистая прибыль / Выручка

Шаг 2: Рассчитайте маржу чистой прибыли для каждой компании

Компания XYZ:

Маржа чистой прибыли = Чистая прибыль / Выручка = 30 долларов США / 100 долларов США = 30%

Компания ABC:

Маржа чистой прибыли = Чистая прибыль / Выручка = 80 долларов США / 225 долларов США = 35,56%

Компания ABC имеет более высокую маржу чистой прибыли.

Пример расчета № 2

Компания A и компания B имеют маржу чистой прибыли 12% и 15% соответственно. Обе компании заработали 150 долларов дохода. Доход от продаж. Доход от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете используются термины «продажи» и. Сколько чистой прибыли получила каждая компания?

Шаг 1: Запишите формулу

Маржа чистой прибыли = Чистая прибыль / Выручка

Чистая прибыль = Чистая прибыль * Выручка

Шаг 2: Рассчитайте чистую прибыль для каждой компании

Компания A:

Нетто Прибыль = Чистая маржа * Доход = 12% * 150 долларов США = 18 долларов США

Компания B:

Чистая прибыль = Чистая маржа * Выручка = 15% * 150 долларов США = 22 доллара США.50

Пример расчета № 3

Компании A и B заработали 83,50 доллара и 67,22 доллара чистой прибыли соответственно. Обе компании имеют рентабельность по чистой прибыли 18,22%. Какой доход заработала каждая компания?

Какой доход заработала каждая компания?

Шаг 1: Запишите формулу

Маржа чистой прибыли = Чистая прибыль / Доход

Доход = Чистая прибыль / Маржа чистой прибыли

Шаг 2: Рассчитайте выручку для каждой компании

Компания A :

Доход = 83 доллара США.50 / 18,22% = 458,29 доллара США

Компания B:

Доход = 67,22 доллара США / 18,22% = 368,94 доллара США

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас !

Видео Объяснение маржи чистой прибыли

Ниже приводится видеообъяснение из курса CFI «Основы финансового анализа» о том, как рассчитывается маржа чистой прибыли и что это означает при анализе результатов деятельности компании.

Получите больше видеоуроков в программе обучения финансовых аналитиков CFIСертификация FMVA® Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J. P. Morgan и Ferrari.

P. Morgan и Ferrari.

Понимание коэффициента

Коэффициент чистой прибыли используется для описания способности компании приносить прибыль и для рассмотрения нескольких сценариев, таких как увеличение расходов, которое считается неэффективным. Он широко используется в финансовом моделировании. Что такое финансовое моделирование? Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании.Обзор того, что такое финансовое моделирование, как и зачем создавать модель. Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедент.

Норма чистой прибыли является сильным показателем общего успеха фирмы и обычно выражается в процентах. Однако имейте в виду, что одного числа в отчете компании редко бывает достаточно, чтобы указать на общую эффективность компании. Увеличение дохода может привести к убыткам, если за ним последует рост расходов.С другой стороны, снижение выручки, сопровождаемое жестким контролем над расходами, может еще больше увеличить прибыль компании.

Другими распространенными финансовыми показателями являются EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, износа и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры и валовая прибыль Валовая прибыль Валовая прибыль — это прямая прибыль, остающаяся после вычета стоимости проданных товаров или «себестоимости продаж» из выручки от продаж.Он используется для расчета валовой прибыли и представляет собой начальную цифру прибыли, указанную в отчете о прибылях и убытках компании. Валовая прибыль рассчитывается до операционной прибыли или чистой прибыли.

Высокая маржа чистой прибыли означает, что компания может эффективно контролировать свои затраты и / или предоставлять товары или услуги по цене, значительно превышающей ее затраты. Следовательно, высокое соотношение может быть результатом:

Следовательно, высокое соотношение может быть результатом:

- Эффективного управления

- Низких затрат (расходов)

- Сильных стратегий ценообразования

Низкая маржа чистой прибыли означает, что компания использует неэффективную структуру затрат и / или плохие стратегии ценообразования.Таким образом, низкий коэффициент может быть результатом:

- Неэффективного управления

- Высоких затрат (расходов)

- Слабых стратегий ценообразования

Инвесторам необходимо принимать во внимание коэффициент рентабельности как общий показатель рентабельности компании Коэффициент рентабельности Коэффициенты — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных расходов и собственного капитала в течение определенного периода времени.Они показывают, насколько хорошо компания использует свои активы для получения прибыли, и инициируют более глубокое исследование причин увеличения или уменьшения прибыльности по мере необходимости.

Ограничения коэффициента чистой прибыли

При расчете коэффициента маржи чистой прибыли аналитики Руководство для того, чтобы стать финансовым аналитикомКак стать финансовым аналитиком. Следуйте руководству CFI по сетям, резюме, собеседованиям, навыкам финансового моделирования и многому другому. За прошедшие годы мы помогли тысячам людей стать финансовыми аналитиками и точно знаем, что для этого нужно.обычно сравнивают цифры разных компаний, чтобы определить, какой бизнес работает лучше всего.

Хотя это обычная практика, коэффициент маржи чистой прибыли может сильно различаться между компаниями в разных отраслях. Например, компании автомобильной промышленности могут сообщать о высоком коэффициенте прибыли, но более низком доходе по сравнению с компаниями пищевой промышленности. Компания пищевой промышленности может показывать более низкий коэффициент рентабельности, но более высокий доход.

Рекомендуется сравнивать только компании одного сектора с аналогичными бизнес-моделями.

Другие ограничения включают возможность неверной интерпретации коэффициента прибыли и показателей движения денежных средств. Низкая маржа чистой прибыли не всегда указывает на плохую работу компании. Кроме того, высокая маржа чистой прибыли не обязательно означает высокие денежные потоки. Денежный поток. Денежный поток (CF) — это увеличение или уменьшение суммы денег, имеющихся у компании, учреждения или частного лица. В финансах этот термин используется для описания суммы наличных денег (валюты), которые генерируются или потребляются в определенный период времени.Есть много типов CF.

Пример ограничений №1 — Сравнение компаний

Ювелирная компания, которая продает несколько дорогих товаров, может иметь гораздо более высокую маржу прибыли по сравнению с продуктовым магазином, который продает много дешевых товаров.

Было бы неуместно сравнивать рентабельность этих двух компаний, поскольку их операции совершенно разные.

Пример ограничений № 2 — Компании с долгом

Если компания имеет более высокий финансовый рычаг Финансовый рычаг Финансовый рычаг означает сумму заемных денег, используемых для покупки актива с ожиданием, что доход от нового актива превысит стоимость заимствование. чем другой, то фирма с большим объемом долгового финансирования может иметь меньшую маржу чистой прибыли из-за более высоких процентных расходов. Это отрицательно сказывается на чистой прибыли, снижая маржу чистой прибыли для компании.

чем другой, то фирма с большим объемом долгового финансирования может иметь меньшую маржу чистой прибыли из-за более высоких процентных расходов. Это отрицательно сказывается на чистой прибыли, снижая маржу чистой прибыли для компании.

Пример ограничения № 3 — Амортизационные расходы

Компании с высокими основными средствами (ОС) Основные средства (Основные средства) Основные средства (Основные средства) являются одними из основных выявленных внеоборотных активов на балансе.На основные средства влияют капитальные затраты, на активы повлияют более высокие амортизационные расходы, что приведет к снижению чистой прибыли компании. Это может вводить в заблуждение, поскольку компания может иметь значительный денежный поток, но может казаться хуже из-за более низкой нормы прибыли.

Пример ограничений №4 — Манипулирование прибылью

Руководство может сократить долгосрочные расходы (такие как исследования и разработки), чтобы увеличить свою прибыль в краткосрочной перспективе. Это может ввести в заблуждение инвесторов, которые смотрят на чистую маржу, поскольку компания может временно увеличить свою маржу.

Это может ввести в заблуждение инвесторов, которые смотрят на чистую маржу, поскольку компания может временно увеличить свою маржу.

Финансовый анализ

Расчет чистой прибыли предприятия — рутинная часть финансового анализа. Это часть типа анализа, известного как вертикальный анализ, который берет каждую статью в отчете о прибылях и убытках и делит ее на выручку. Для сравнения маржи компании в годовом исчислении (YoYYoY (Year over Year) YoY означает год за годом и представляет собой тип финансового анализа, используемый для сравнения данных временных рядов. Полезно для измерения роста и выявления тенденций). , выполняется горизонтальный анализ.Чтобы узнать больше, прочтите бесплатное руководство CFI по анализу финансовой отчетности. Анализ финансовой отчетности. Как проводить анализ финансовой отчетности. Это руководство научит вас выполнять анализ финансового отчета и отчета о прибылях и убытках.

Чтобы узнать больше на онлайн-курсах, ознакомьтесь с нашим широким кругом тем, таких как:

Дополнительные ресурсы

Спасибо за то, что прочитали наше руководство по формуле чистой прибыли. CFI — официальный глобальный провайдер Сертификации FMVA® для аналитиков финансового моделирования и оценки (FMVA) ™. Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J.Сертификация П. Моргана и Ferrari, призванная превратить любого в финансового аналитика мирового уровня.

CFI — официальный глобальный провайдер Сертификации FMVA® для аналитиков финансового моделирования и оценки (FMVA) ™. Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J.Сертификация П. Моргана и Ferrari, призванная превратить любого в финансового аналитика мирового уровня.

Если вы заинтересованы в продвижении своей карьеры в сфере корпоративных финансов, эти статьи помогут вам на этом пути:

- Валовая прибыль Валовая прибыль Валовая прибыль — это прямая прибыль, оставшаяся после вычета стоимости проданных товаров или «себестоимости продажи », от выручки от продаж. Он используется для расчета валовой прибыли и представляет собой начальную цифру прибыли, указанную в отчете о прибылях и убытках компании.Валовая прибыль рассчитывается до операционной прибыли или чистой прибыли.

- Маржа EBITDA Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации.

В этом руководстве есть примеры и загружаемый шаблон.

В этом руководстве есть примеры и загружаемый шаблон. - Free Cash Flow GuideValuationБесплатные руководства по оценке, позволяющие изучать наиболее важные концепции в удобном для вас темпе. Эти статьи научат вас передовым методам оценки бизнеса и научат оценивать компанию, используя сопоставимый анализ компании, моделирование дисконтированных денежных потоков (DCF) и прецедентные транзакции, которые используются в инвестиционно-банковском деле, исследовании капитала,

- Руководство по финансовому моделированию Бесплатное руководство по финансовому моделированиюЭто финансовое Руководство по моделированию включает в себя советы и передовые практики Excel по предположениям, драйверам, прогнозированию, связыванию трех утверждений, DCF-анализ и др.

Операционная маржа — важный показатель прибыльности для бизнеса

Что такое операционная маржа?

Операционная маржа равна операционному доходу Операционная прибыль Операционная прибыль, также называемая операционной прибылью или прибылью до уплаты процентов и налогов (EBIT), представляет собой сумму выручки, оставшуюся после деления на выручку. Операционная маржа — это коэффициент рентабельности, измеряющий выручку после покрытия операционных и внереализационных расходов бизнеса. Также называемый рентабельностью продаж, операционная прибыль показывает, какая часть произведенных продаж остается после выплаты всех операционных расходов.

Операционная маржа — это коэффициент рентабельности, измеряющий выручку после покрытия операционных и внереализационных расходов бизнеса. Также называемый рентабельностью продаж, операционная прибыль показывает, какая часть произведенных продаж остается после выплаты всех операционных расходов.

В приведенном выше примере вы можете ясно увидеть, как получить операционную маржу за 2018 год для этой компании. 2018 год начинается с выручки в 5 миллионов долларов, за вычетом COGS в размере 3,25 миллиона долларов, в результате чего валовая прибыль составляет 1 доллар.75 миллионов.

Отсюда вычитаются еще 1,3 миллиона долларов общих коммерческих и административных расходов по продажам, чтобы получить операционную прибыль в размере 437 500 долларов.

Если взять 437 500 долларов и разделить их на 5,0 миллиона долларов, вы получите операционную маржу в 8,8%.

Какова формула операционной маржи?

Операционная маржа = Операционная прибыль / Выручка X 100

Другой пример:

Производственная компания DT Clinton Manufacturing сообщила в своем годовом отчете о прибылях и убытках за 2015 год на общую сумму 125 миллионов долларов выручки от продаж. Чистая операционная прибыль до налогообложения составила 45 миллионов долларов после вычета всех 80 миллионов долларов операционных расходов за год. В результате была получена операционная маржа в размере 36%, или, другими словами, на каждый доллар достигнутых продаж 0,36 цента сохраняется в качестве операционной прибыли.

Чистая операционная прибыль до налогообложения составила 45 миллионов долларов после вычета всех 80 миллионов долларов операционных расходов за год. В результате была получена операционная маржа в размере 36%, или, другими словами, на каждый доллар достигнутых продаж 0,36 цента сохраняется в качестве операционной прибыли.

Что такое операционная прибыль?

Операционная прибыль — это прибыль предприятия после вычета всех операционных расходов из выручки или выручки от продаж. Он показывает, сколько компания получает от своей основной деятельности, не включая другие источники дохода, не связанные напрямую с ее основной деятельностью.Он отличается от чистой прибыли тем, что не включает расходы по налогам и процентам.

Это дает инвесторам и кредиторам четкое представление о том, является ли основной бизнес компании прибыльным или нет, прежде чем рассматривать неоперационные статьи.

Что такое доход от продаж?

Выручка от продаж Выручка от продаж Выручка от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете термины «продажи» и / или чистые продажи — это денежная сумма, полученная от продажи товаров и услуг корпоративным клиентам, за исключением любых возвращенных товаров и надбавок / скидок, предлагаемых покупателям.Это может быть реализовано либо как продажа за наличные, либо в кредит.

В бухгалтерском учете термины «продажи» и / или чистые продажи — это денежная сумма, полученная от продажи товаров и услуг корпоративным клиентам, за исключением любых возвращенных товаров и надбавок / скидок, предлагаемых покупателям.Это может быть реализовано либо как продажа за наличные, либо в кредит.

Почему размер прибыли важен в бизнесе?

Бизнес, который способен приносить операционную прибыль, а не работать в убыток, является положительным знаком для потенциальных инвесторов и существующих кредиторов. Это означает, что операционная маржа компании создает ценность для акционеров и непрерывное обслуживание кредитов для кредиторов. Чем выше маржа у компании, тем меньше у нее финансовых рисков — по сравнению с более низким коэффициентом, указывающим на более низкую маржу прибыли.

Непрерывное увеличение маржи чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, получаемой компанией от ее общего дохода. Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода. со временем показывает, что прибыльность улучшается. Это может быть связано либо с эффективным контролем над операционными расходами, либо с другими факторами, влияющими на рост доходов, такими как более высокие цены, лучший маркетинг и рост потребительского спроса.

Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода. со временем показывает, что прибыльность улучшается. Это может быть связано либо с эффективным контролем над операционными расходами, либо с другими факторами, влияющими на рост доходов, такими как более высокие цены, лучший маркетинг и рост потребительского спроса.

Недостатки анализа операционной маржи / прибыли

Операционная прибыль — это бухгалтерский показатель, а, следовательно, не показатель экономической стоимости или денежного потока. Прибыль включает в себя несколько неденежных расходов, таких как износ и амортизация, компенсация, основанная на запасах, и другие статьи. И наоборот, он не включает капитальные затраты и изменения в оборотном капитале.

В совокупности эти различные элементы, которые включены или исключены, могут привести к тому, что денежный поток (основной фактор стоимости бизнеса) будет сильно отличаться (выше или ниже) от операционной прибыли.

Чтобы узнать больше, прочтите все об оценке бизнеса Оценка Оценка относится к процессу определения текущей стоимости компании или актива. Это можно сделать с помощью ряда техник. Аналитики, которые хотят.

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Подробнее о показателях прибылей и убытков:

Спасибо за то, что прочитали руководство CFI по операционной марже.См. Следующие ресурсы CFI, чтобы узнать больше.

- Чистый доход Чистый доход Чистый доход — это ключевая статья не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. В то время как он получен через ,

- EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, износа и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов.

EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала.Формула, примеры

EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала.Формула, примеры - Операционный доход Операционный доход Операционный доход, также называемый операционной прибылью или прибылью до уплаты процентов и налогов (EBIT), представляет собой сумму выручки, оставшуюся после

- График амортизации График амортизации График амортизации требуется в финансовом моделировании для связи трех финансовых отчеты (доход, баланс, движение денежных средств) в Excel

Рентабельность инвестированного капитала — узнайте, как рассчитать и использовать ROIC

Что такое рентабельность инвестированного капитала?

Рентабельность инвестированного капиталаИнвестированный капиталИнвестированный капитал — это вложение, сделанное как акционерами, так и держателями долга в компании.Когда компании нужен капитал для расширения, она может получить его либо путем продажи акций, либо путем выпуска облигаций. Акционеры — это люди, которые приобрели акции компании, а держатели долговых обязательств — это те, кто приобрел облигации. является показателем прибыльности или эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций фирмы. Эмитенты облигаций Существуют разные типы эмитентов облигаций. Эти эмитенты облигаций создают облигации для заимствования средств у держателей облигаций с погашением при наступлении срока погашения. и акционеры Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс.Рентабельность инвестированного капитала (ROIC) можно определить следующим образом:

Акционеры — это люди, которые приобрели акции компании, а держатели долговых обязательств — это те, кто приобрел облигации. является показателем прибыльности или эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций фирмы. Эмитенты облигаций Существуют разные типы эмитентов облигаций. Эти эмитенты облигаций создают облигации для заимствования средств у держателей облигаций с погашением при наступлении срока погашения. и акционеры Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс.Рентабельность инвестированного капитала (ROIC) можно определить следующим образом:

Где:

Из этого определения можно сделать три основных вывода:

- Мы используем операции после уплаты налогов. доход (NOPAT), а не чистая прибыль, потому что он должен учитывать прибыль не только акционеров (чистая прибыль), но и держателей облигаций (проценты).

- Мы используем балансовую стоимость долга и капитала, а не рыночную стоимость, потому что рыночная стоимость включает ожидания на будущее, но балансовая стоимость устраняет эти ожидания, чтобы более точно указать текущую прибыльность.Кроме того, мы вычитаем денежные средства, поскольку процентный доход от денежных средств не является составной частью операционного дохода.

- Мы учитываем разницу во времени, поскольку капитал должен быть сначала инвестирован до того, как инвестированный капитал начнет приносить прибыль. Некоторые аналитики предпочитают брать среднюю сумму инвестированного капитала за предыдущий и текущий периоды.

Загрузить бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Рентабельность инвестированного капитала и WACC

Основная причина для сравнения рентабельности инвестированного капитала фирмы со средневзвешенной стоимостью капитала — WACCWACCWACC представляет собой средневзвешенную стоимость капитала фирмы и представляет собой смешанную стоимость капитала, включая собственный капитал и стоимость капитала. долг.Формула WACC: = (E / V x Re) + ((D / V x Rd) x (1-T)). Это руководство предоставит обзор того, что это такое, почему оно используется, как его рассчитать, а также предоставит загружаемый калькулятор WACC — чтобы увидеть, разрушает ли компания или создает ценность. Если ROIC больше, чем WACC, то ценность создается по мере того, как фирма инвестирует в прибыльные проекты. И наоборот, если ROIC ниже, чем WACC, то ценность падает, поскольку фирма получает доход от своих проектов, который ниже, чем стоимость финансирования проектов.

долг.Формула WACC: = (E / V x Re) + ((D / V x Rd) x (1-T)). Это руководство предоставит обзор того, что это такое, почему оно используется, как его рассчитать, а также предоставит загружаемый калькулятор WACC — чтобы увидеть, разрушает ли компания или создает ценность. Если ROIC больше, чем WACC, то ценность создается по мере того, как фирма инвестирует в прибыльные проекты. И наоборот, если ROIC ниже, чем WACC, то ценность падает, поскольку фирма получает доход от своих проектов, который ниже, чем стоимость финансирования проектов.

В макроэкономической теории, когда фирма получает экономическую прибыль в определенной отрасли, для новых участников создается стимул конкурировать за прибыль до тех пор, пока не будет больше экономической прибыли или прибыли роста — только «нормальная» прибыль. Способность фирмы стабильно получать ROIC выше, чем ее WACC, является показателем сильного экономического рва и способности фирмы поддерживать свое конкурентное преимущество. Следуя этой логике, имеет смысл предположить, что ROIC сходится к WACC в долгосрочной перспективе.

Надежная мера рентабельности

Рентабельность активов (ROA), рентабельность собственного капитала (ROE) и рентабельность инвестированного капитала (ROIC) — это три коэффициента, которые обычно используются для определения способности фирмы генерировать прибыль на свои capital, но ROIC считается более информативным, чем ROA и ROE.

ROA рассчитывается как чистая прибыль от общей суммы активов. Однако рентабельность активов может быть существенно увеличена или ниже в зависимости от остатка денежных средств фирмы.

ROE рассчитывается как чистая прибыль над акционерным капиталом и используется для сравнения фирм с одинаковой структурой капитала.Однако на рентабельность собственного капитала могут положительно повлиять действия, которые уменьшают акционерный капитал (например, списание, обратный выкуп акций), но не влияют на чистую прибыль. Еще одно ограничение ROE заключается в том, что фирма может использовать чрезмерную леверидж и по-прежнему выглядеть так, как будто она хорошо справляется со своими задачами.

ROIC решает проблемы с ROA и ROE при расчете прибыльности. Денежные средства вычитаются при вычислении инвестированного капитала в знаменателе, решая проблему различий в остатках денежных средств между фирмами. Кроме того, мы можем сравнивать ROIC между фирмами с разной структурой капитала, поскольку NOPAT в числителе является мерой прибыли, доступной всем поставщикам капитала.

Рентабельность инвестированного капитала на практике

Рентабельность инвестированного капитала — это показатель прибыли, который может быть полезен для всех профессий в области финансов. Управляющие портфелем могут сравнивать разброс между WACC и ROIC, чтобы определить ценность инвестиций. Аналитики-исследователи используют ROIC для проверки предположений прогноза своей финансовой модели (например, отсутствия постоянного роста ROIC). Управленческие команды используют ROIC для планирования стратегий распределения капитала и оценки инвестиционных возможностей.Инвестиционные банкиры используют ROIC для предложения соответствующих финансовых консультационных услуг и проведения сравнительных оценок.

Дополнительная информация

И для компаний, и для их инвесторов критически важно иметь возможность измерить, насколько хорошо компания работает с капиталом, который ей предоставлен. Следующие ресурсы CFI помогут вам стать более квалифицированными в инвестиционном анализе и оценке бизнеса.

- Инвестирование: руководство для начинающихИнвестирование: руководство для начинающих Руководство CFI «Инвестирование для начинающих» научит вас основам инвестирования и научит их начинать.Узнайте о различных стратегиях и методах торговли, а также о различных финансовых рынках, на которые вы можете инвестировать.

- Торговля с фиксированным доходом Торговля с фиксированным доходом Торговля с фиксированным доходом включает в себя инвестирование в облигации или другие долговые ценные бумаги. Ценные бумаги с фиксированным доходом имеют несколько уникальных атрибутов и факторов, которые

- Государственные ценные бумаги Государственные ценные бумаги Государственные ценные бумаги или рыночные ценные бумаги — это инвестиции, которые открыто или легко продаются на рынке.

Ценные бумаги являются долевыми или долговыми.

Ценные бумаги являются долевыми или долговыми. - Ожидаемая доходность Ожидаемая доходность Ожидаемая доходность инвестиций — это ожидаемое значение распределения вероятностей возможной прибыли, которую они могут предоставить инвесторам. Рентабельность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями.

Как рассчитать размер прибыли для своего стартапа? Вот уравнение.

6 мин. Читать

Чтобы рассчитать маржу валовой прибыли для вашего стартапа или малого бизнеса, возьмите выручку за вычетом прямых затрат на производство вашего продукта.Разделите это на доход. Полученное число умножается на 100, и ответ выражается в процентах. Это ваша валовая прибыль.

Вот что мы расскажем:

Что такое маржа прибыли?

Как вы оцениваете прибыльность компании?

Что такое хорошая норма прибыли для нового бизнеса?

Как увеличить размер прибыли?

Что такое маржа прибыли?

Маржа прибыли — это число, которое отражает прибыльность вашего малого бизнеса или стартапа. Существует четыре различных типа прибыли:

Существует четыре различных типа прибыли:

Маржа валовой прибыли (или валовая маржа)

Это относится к денежным средствам, остающимся в вашем бизнесе после учета прямых затрат (таких как материалы и рабочая сила) на производство вашего продукта. Эти прямые затраты известны как «Стоимость проданных товаров».

Маржа валовой прибыли важна, потому что она сообщает владельцу бизнеса, достаточно ли хороши продажи компании. Это также хороший показатель, так как он позволяет сравнивать с конкурентами, поскольку компании с более высокой валовой прибылью (в той же отрасли), вероятно, будут иметь более эффективные операции.

Расчет маржи валовой прибыли:

(Общая выручка — стоимость проданных товаров) / Общая выручка x 100

Маржа операционной прибыли

В отличие от маржи валовой прибыли, маржа операционной прибыли включает в уравнение операционные расходы (например, административные расходы). Эта цифра рассчитывается без процентов и налогов. Маржа операционной прибыли показывает, насколько хорошо компания распределяет свои ресурсы.

Маржа операционной прибыли показывает, насколько хорошо компания распределяет свои ресурсы.

Расчет маржи операционной прибыли:

(операционная прибыль / чистый доход от продаж) x 100

Маржа прибыли до налогообложения

Маржа прибыли до налогообложения позволяет узнать прибыльность компании до вычета налогов.Сравнение показателей рентабельности с течением времени показывает направление, в котором движется компания.

Расчет маржи до налогообложения:

(прибыль до налогообложения / выручка) x 100

Маржа чистой прибыли

Маржа чистой прибыли — это процент от выручки, остающийся после всех вычетов. Эти вычеты включают операционные расходы, налоги, проценты и дивиденды по акциям. Положительное число означает, что компания зарабатывает больше денег, чем тратит, отрицательное число показывает, что расходы опережают рентабельность.

Часто это число называют «нижней строкой».

Расчет маржи чистой прибыли:

(операционная прибыль — процентные расходы — налоговые расходы) / выручка x 100

Как вы оцениваете прибыльность компании?

Маржа прибыли, как указано выше, — хорошее начало для оценки прибыльности вашей компании. Сравнение этих цифр с течением времени помогает руководству узнать, оправдывает ли компания ожидания в отношении прибыльности. Имейте в виду, что в зависимости от отрасли и конкретного бизнес-плана компании для достижения рентабельности может потребоваться некоторое время, возможно, даже годы.

Сравнение этих цифр с течением времени помогает руководству узнать, оправдывает ли компания ожидания в отношении прибыльности. Имейте в виду, что в зависимости от отрасли и конкретного бизнес-плана компании для достижения рентабельности может потребоваться некоторое время, возможно, даже годы.

Что такое хорошая норма прибыли для нового бизнеса?

Хорошая норма прибыли для бизнеса действительно зависит от типа бизнеса, которым вы занимаетесь. Нормы прибыли зависят от отрасли.

Приведем пример. Допустим, вы работаете в индустрии видеоигр, ведете небольшой бизнес по производству видеоигр. Это были тяжелые пару лет, но вы укрепились, и бизнес действительно пошел вверх. Ваш бухгалтер управляет финансами и сообщает вам, что маржа «чистой прибыли» для вашей компании составляет 12% (это процент выручки, остающийся после всех отчислений).Вопрос не в том, «хороший или плохой этот процент?», Вопрос, который вы должны задать, заключается в следующем: «Этот процент хорош или плох для моей отрасли?». Что ж, если сравнивать с рентабельностью по отраслям, среднее значение для «развлекательного программного обеспечения» за год оказывается 16%. Так что неплохо.

Что ж, если сравнивать с рентабельностью по отраслям, среднее значение для «развлекательного программного обеспечения» за год оказывается 16%. Так что неплохо.

Но это «развлекательное программное обеспечение», и у него есть целый набор финансовых проблем, не связанных, скажем, с ресторанной индустрией. Фактически, вы связываетесь со своим другом Фредди, который управляет небольшим бистро в центре города.Он говорит, что его маржа «чистой прибыли» тоже составляет 12%. Но для его отрасли — это хорошо (на самом деле, у него дела идут лучше, чем средняя маржа чистой прибыли «ресторана», составляющая 10%). Но опять же, вы работаете в разных отраслях, с разными требованиями.

Помните, что выполнение этих расчетов не показывает, сколько денег вы могли бы заработать, а показывает только то, сколько фактически сделано (на каждый доллар продаж). Сравнивая его с отраслевым стандартом, вы можете увидеть, есть ли способ сократить ваши операционные расходы, потому что другие в той же отрасли могут это сделать.

Как увеличить размер прибыли?

Мы показали вам, что входит в уравнения рентабельности. Чтобы получить лучшие результаты, ключ к — увеличить, — ваши показатели доходов, или — уменьшить на ваши расходы. Считайте:

Повышение цен на ваш продукт

Можно ли это сделать? Будут ли клиенты покупать, если вы увеличите отпускную цену? Учитывайте спрос на ваш продукт, и будет ли приемлемо даже небольшое увеличение на рынке.

Оценка существующей клиентской базы

Что ваши существующие клиенты покупают у вас прямо сейчас? Нужны ли им больше или похожие продукты и услуги, которые вы можете предоставить? Подумайте, что вы можете им предложить, ведь отношения уже сложились.Вы уже ступили в дверь.

Сокращение линейки продуктов

Сообщает ли вам исследование, что одни из ваших продуктов продаются лучше, чем другие? Это тенденция, которая не подает признаков изменения? Требуется ли для производства этих низкопробных продуктов больше труда, оборудования и т. Д.? Подумайте о том, чтобы отказаться от того, что недостаточно прибыльно, чтобы увеличить свою прибыль.

Д.? Подумайте о том, чтобы отказаться от того, что недостаточно прибыльно, чтобы увеличить свою прибыль.

Оптимизация производительности

Чем дольше вы занимаетесь бизнесом, тем больше у вас возможностей для оптимизации операций.Есть ли способы повысить эффективность, чтобы вы могли производить на том же уровне при меньшем объеме производства? Есть ли ненужные «отходы» в отношении производства? Лучше всего включить в этот анализ своих старших сотрудников и объяснить причины, а также рассмотреть новые способы решения задач, например автоматизацию или выделение некоторых частей процесса. Может быть даже простое решение, которое ускорит время производства, а это означает меньшие затраты на рабочую силу и оборудование.

Пересмотрите свою маркетинговую стратегию

Сколько вы тратите на маркетинг своего продукта и насколько вы понимаете процесс и связанные с этим затраты? Эти расходы могут быть высокими в зависимости от используемых вами маркетинговых каналов. Пересмотрите, что на самом деле приносит маркетинг, в денежном выражении, и если есть другие, более рентабельные способы достижения вашей клиентской базы.

Пересмотрите, что на самом деле приносит маркетинг, в денежном выражении, и если есть другие, более рентабельные способы достижения вашей клиентской базы.

Вырезать некоторых клиентов

Некоторые клиенты отнимают слишком много времени? Неужели они настолько сложны, что на самом деле стоят вам денег из-за ненужной переделки обслуживания или замены продукта? Вы, вероятно, ненавидите мысль о потере клиента — любого клиента — независимо от того, насколько они сложны, но подумайте, во что это вам стоит.

Расшифровка формулы прибыльности

Прибыльность не должна быть счастливой случайностью, и она также не неизбежна.Чтобы стать прибыльным, необходимо планирование и упреждающее мышление. Чтобы ваша компания была прибыльной, важно, чтобы, помимо прочего, ваша отчетность показывала вам, что вам нужно видеть, когда и почему.

Отчетность по рентабельности: как у вас дела?

Первый шаг к планированию прибыльности — убедиться, что ваша отчетность организована таким образом, чтобы обеспечить необходимую глубину и понимание.

- Какова стоимость проданных товаров (COGS)

- Какие у вас прямые переменные затраты

- Каковы затраты на продажи и маркетинг

- Какие накладные или дополнительные постоянные затраты

Последний пункт — накладные или постоянные затраты — является ключом к определению прибыльности, потому что переменные заработные платы, такие как те, которые основаны на комиссионных, будут меняться по мере изменения производительности компании (например, при увеличении продаж).Фиксированные зарплаты останутся прежними. Это важно, потому что многие компании записывают зарплаты в своих отчетах как одну строку или данные, которые они получают от службы расчета заработной платы, не понимая, что прибыльность может быть скрыта в нюансах того, как людям платят. Еще кое-что, что стоит отметить, заключается в том, что все они связаны с затратами. Понимание ваших затрат в первую очередь — единственный способ начать планировать прибыльность.

Понимание точки безубыточности

Давайте подробнее рассмотрим затраты и поместим их в контекст для планирования прибыльности. Например, если вы предоставляете услугу, вам нужно знать:

Например, если вы предоставляете услугу, вам нужно знать:

- revenu e, которые вы делаете, когда продаете свои услуги

- стоит , задействованные в производстве ваших услуг, таких как материалы или рабочая сила. Это могут быть фиксированные затраты, такие как аренда оборудования, или переменные, например, сырье.

- Ваши затраты, связанные с получением возможности продать что-то, например, затраты на продажи и маркетинг. Комиссионные с продаж — еще один пример переменных затрат.

- Когда вы вычитаете затраты из дохода, то остаток покрывает накладные расходы . Накладные расходы — это затраты, не связанные с предоставлением ваших услуг, такие как судебные издержки, налоги, коммунальные услуги и т. Д.

Точка безубыточности — это точка, где ваши расходы + накладные расходы совпадают с доходом. А если у вас больше выручки после учета затрат и накладных расходов, вы получаете прибыль в размере .

Понимание выручки в формуле прибыльности

Ключевым фактором прибыльности является получение максимально возможной прибыли.Под доходом понимается того, что вы зарабатываете, продавая вещь , но существует множество ключевых показателей эффективности (KPI) для дохода, которые помогут вам лучше максимизировать свой потенциал прибыли. Показателей вроде:

- Сколько было сделано коммерческих звонков

- Какой производственный цикл

- Насколько эффективны производственные процессы

Когда эти индикаторы движутся в положительном направлении, вероятно, последует рост выручки. Но многие компании не обращают внимания на нюансы и сосредоточены только на продаже товаров.Даже если они осознают, что теряют деньги на транзакциях, они попытаются наверстать упущенное за счет объема. Это часто приводит к резкому увеличению прибыльности. Многие из этих KPI также совпадают с расходами. Повышение эффективности приведет к снижению затрат, так же как и предоставление большего количества предложений для нового бизнеса в результате увеличения количества обращений к клиентам.

Роль финансового директора

Для глубокого понимания нюансов доходов и затрат требуется особый набор навыков, и финансовый директор — хорошо знакомый руководитель, который справляется с этим.Что может быть менее очевидным, так это ключевое требование, чтобы ваш финансовый директор мог общаться с людьми, не связанными с финансами. Повышение прибыльности — это культурное явление всей компании. Небольшие решения в критических точках могут привести к значительным результатам. Повышение эффективности производства на несколько процентов, подписание еще нескольких контрактов или телефонных звонков. Сотрудники вашей компании должны понимать, что происходит и как они индивидуально и уникально играют важную роль в прибыльности. Ваш финансовый директор отвечает за доведение подробностей отчетов до генерального директора и руководства.Им также поручено помогать всем в организации и во всех отделах делать то, что ведет к прибыльности.

Что такое маржа валовой прибыли?

Маржа валовой прибыли, также известная как валовая прибыль, — это финансовый показатель, который показывает, насколько эффективно предприятие управляет своей деятельностью. Это коэффициент, который показывает эффективность продаж компании на основе эффективности ее производственного процесса.

Маржа валовой прибыли является ценным финансовым показателем для менеджеров компании, а также для инвесторов компании, поскольку она показывает эффективность, с которой предприятие может производить и продавать один или несколько продуктов до вычета дополнительных затрат.Маржа валовой прибыли основана на стоимости проданных товаров. Его можно сравнить с маржой операционной прибыли и маржей чистой прибыли в зависимости от того, какая информация вам нужна. Как и другие финансовые коэффициенты, он имеет ценность только в том случае, если входные данные в уравнение верны.

Что такое маржа валовой прибыли?

Маржа валовой прибыли — это финансовый коэффициент, который используется менеджерами для оценки эффективности производственного процесса для продукта, продаваемого компанией, или для более чем одного продукта.Бизнес может быть более эффективным при производстве и продаже одного продукта, чем другой. Маржа валовой прибыли может быть рассчитана для каждого отдельного продукта, если предприятие может отличить прямые затраты на производство каждого продукта от других.Стоимость проданных товаров в отчете о прибылях и убытках компании учитывает прямые затраты на производство их продукции. Прямые затраты включают те затраты, которые специально привязаны к объекту затрат, которым может быть продукт, отдел или проект.

Стоимость проданных товаров складывается из прямых затрат компании.Учитываются только прямые затраты, а не косвенные. Прямые затраты обычно имеют переменный характер. Эти переменные затраты изменяются в зависимости от количества произведенного продукта. Примерами являются прямой труд, который включает работу, выполняемую рабочими только над конкретным продуктом. Еще одна прямая стоимость — это прямые материалы, которые могут включать сырье, необходимое для производства продукта.

Примерами являются прямой труд, который включает работу, выполняемую рабочими только над конкретным продуктом. Еще одна прямая стоимость — это прямые материалы, которые могут включать сырье, необходимое для производства продукта.

Норма валовой прибыли легче всего понять, если ее выразить в виде финансового коэффициента, в соответствии с которым:

- Себестоимость проданной продукции сравнивается с чистой продажей компании.

- Чистый объем продаж, взятый из отчета о прибылях и убытках компании, представляет собой общий объем продаж за вычетом любых доходов.

- Стоимость проданных товаров, также взятая из отчета о прибылях и убытках, представляет собой прямые затраты на производство продукта или продуктов компании.

Только фирмы, которые производят свою продукцию, будут иметь прямые затраты и, как следствие, стоимость проданных товаров в их отчете о прибылях и убытках. Фирмы, которые продают услуги, обычно имеют очень низкую стоимость проданных товаров или вообще не имеют ее.

Как и другие финансовые коэффициенты, валовая прибыль имеет значение только для сравнения.Финансовый менеджер может захотеть использовать анализ тенденций, чтобы сравнить валовую прибыль с показателями других периодов времени, или отраслевой анализ, чтобы сравнить ее с другими аналогичными компаниями.

Финансовый менеджер может захотеть использовать анализ тенденций, чтобы сравнить валовую прибыль с показателями других периодов времени, или отраслевой анализ, чтобы сравнить его с другими аналогичными компаниями.

Формула маржи валовой прибыли

Маржа валовой прибыли — это процент доходов, остающихся после вычета стоимости проданных товаров.Используйте эту формулу ниже:

После расчета вы получите процент, который является валовой прибылью компании.

Как рассчитать маржу валовой прибыли

При расчете маржи валовой прибыли используются только две переменные: чистая сумма продаж и себестоимость проданных товаров. Оба числа можно взять из отчета о прибылях и убытках компании:

Оба числа можно взять из отчета о прибылях и убытках компании:

Чистый объем продаж

Чистый объем продаж или чистый доход используется в уравнении, потому что общий доход не будет точным.Вы должны вычесть все возвраты, скидки и надбавки из общего объема продаж, чтобы получить чистую цифру.

Себестоимость проданной продукции

Себестоимость проданных товаров (COGS) — это сумма затрат на производство продукции компании. Он включает прямые затраты на производство продукта, такие как прямые материалы и непосредственный труд. Косвенные затраты в расчет не включаются. Существует некоторая вариативность в том, какие затраты входят в расчет стоимости проданных товаров. Это может варьироваться в зависимости от отрасли, в которой работает компания.Общие расходы компании, такие как коммерческие и административные расходы, затраты на маркетинг и большинство постоянных затрат, не включаются в стоимость проданных товаров.

Пример использования маржи валовой прибыли

Поскольку для расчета коэффициента валовой прибыли требуются только две переменные: чистые продажи и стоимость проданных товаров, вам нужно только посмотреть отчет о прибылях и убытках компании.

Предположим, у XYZ, Inc. чистая выручка от продаж составляет 75 миллионов долларов, а стоимость проданных товаров — 68 миллионов долларов, согласно ее последнему отчету о прибылях и убытках.Что такое валовая прибыль?

75 миллионов долларов — 68 миллионов долларов / 75 миллионов долларов = 0,0933, или 9,33%.

Маржа валовой прибыли составляет 9,33% для XYZ, Inc.

Это означает, что 90,67% прибыли фирмы было использовано на себестоимость проданных товаров или на производство продукции, производимой фирмой, а 9,33% остались для других расходов и чистой прибыли компании. Вы должны сравнить 9,33% с данными фирм за другие годы или других компаний в отрасли, чтобы определить, что это означает.

Если валовая прибыль намного ниже или выше, чем в данные за другие годы, вы хотите выяснить причину. Если он сильно отличается от других фирм в отрасли, вам тоже стоит это проверить.

Соотношение хорошей и плохой валовой прибыли

Владельцы малого бизнеса должны уметь интерпретировать финансовые показатели своей компании. Вот некоторые из интерпретаций коэффициента валовой прибыли.