Где можно покупать акции компаний: Как купить акции: инструкция | РБК Инвестиции

все о покупке акций компаний в 2022 году

Украинский частный инвестор существенно ограничен в своих возможностях купить акции иностранных корпораций. Внутри Украины таких возможностей у него почти нет, а возможность вывести средства за границу ограничена украинским законодательством. Однако если купить иностранные акции уж очень хочется, несколько способов найти можно.

Способ первый – самый законныйСледуя букве закона, чтобы приобрести акции иностранного эмитента, до февраля-2019 года украинский инвестор был должен получить лицензию Национального Банка на инвестирование за рубеж. Для того чтобы получить такое разрешение, нужно было заранее определиться с тем, какие акции вы хотите купить, в каком количестве и на какую сумму. После этого инвестору нужно было собрать необходимый пакет документов, подать его в главный офис НБУ и ждать решения.

С вступлением в силу 7 февраля 2019 года нового Закона Украины «О валюте и валютных операциях», необходимость в получении индивидуальной валютной лицензии физлицами для инвестирования за рубеж отменена.

Преимущества способа:

- абсолютная законность,

- законная защита и гарантии имущественных прав инвестора.

Недостатки:

- наличие ограничений по сумме инвестиций.

Если вам хотелось бы торговать на заграничной бирже через Интернет-трейдинг, можно попробовать пойти по пути наименьшего сопротивления. А именно: поехать за границу и просто открыть счет у тамошнего брокера.

Преимущества способа:

- возможность покупать акции когда угодно и в любом количестве и контролировать размещение своих средств, торговать через Интернет-трейдинг или давать поручения брокеру;

- ваши имущественные права защищены законодательством той страны, где открыт счет.

Недостатки:

- инвестору необходимо лично выехать за рубеж для открытия счета и инвестирования

- в случае превышения он-лайн лимита в 50 тыс.евро инвестор нарушает украинское законодательство и рискует нести за это ответственность перед законом.

Если ехать заграницу для открытия счета не представляется возможным, можно попробовать купить иностранные акции «сидя на диване». Простой поиск в Интернете выдает достаточно большой список компаний, предлагающих всем желающим подключиться к торгам на иностранных биржах: преимущественно американских (NYSE, NASDAQ), но и здесь возможны варианты.

Чтобы подключиться к услуге вам даже не придется выходить из дому: образец договора вам вышлют на электронную почту, после чего вам останется заполнить его и вместе со скан-копией паспорта отправить обратно. После этого нужно будет скачать с сайта компании программу по установке торгового терминала и перечислить деньги по высланным вам реквизитам.

Плюс такой услуги еще и в том, что вы фактически не нарушаете закон: организация, с которой вы заключите договор, скорее всего, зарегистрирована за рубежом и имеет право приобретать иностранные ценные бумаги. В большинстве случаев используется «схема с нерезидентом», когда фактически в торгах участвует юридическое лицо-нерезидент Украины. Он же является формальным владельцем всех активов, которые приобретаются на бирже.

Однако такая простая, на первый взгляд, схема имеет ряд существенных недостатков. Во-первых, фактически вы не становитесь владельцем ценных бумаг, а значит, ваши имущественные права никак не защищены. «Такие предложения несут большой риск для инвестора. Ведь обращаясь в такие компании, вы не имеете юридической защиты. Договор обычно заключается с непонятной компанией, которая зарегистрирована, к примеру, в Новой Зеландии, и на самом деле вы не владеете ценными бумагами. Все это может привести к тому, что через некоторое время двери компании будут закрыты, и инвестор останется без своих инвестиций», — рассказывает Александр Куликов, руководитель управления брокерского обслуживания ИГ Универ.

«Юридически, человек, отдавший свои деньги такой компании, просто подарил их этой компании и может лишь рассчитывать на её «добрую волю» в вопросе их возвращения», — резюмирует Руслан Магомедов, директор компании Astrum Capital.

Но даже если «брокер» не собирается немедленно присвоить ваши деньги, нет гарантии, что ваша прибыль или убытки будут зависеть от вашего умения торговать. «За такими предложениями скрываются так называемые «кухни». По сути, это букмекерские конторы, которые принимают ставки на рост или падение бумаги конкретного эмитента, но выглядит технически так, как будто вы действительно торгуете. Правда лишь в том, что сам мнимый брокер вам транслирует котировки, которые могут быть рыночными, а могут браться «из головы» этого брокера», — комментирует Руслан Балабан.

Если вы все же решитесь торговать через подобную схему, то хотя бы поищите в Интернете отзывы о компании и о выводе денег из нее. А главное – не вкладывайте больше той суммы, с которой вы готовы расстаться.

Преимущества способа:

- минимум затрат времени и усилий;

- инвестор не нарушает украинское законодательство.

Недостатки:

- права инвестора никак не защищены, огромный риск потерять весь вложенный капитал.

Помимо недостатков каждого из описанных выше способов, сама по себе торговля иностранными ценными бумагами может не оправдать надежд инвестора, по крайней мере – на фееричные прибыли. К примеру, после того, как польские инвесторы получили возможность выводить свой капитал на зарубежные фондовые площадки, в первое время многие пользовались этой возможностью и стали инвестировать в иностранные бумаги. Но позже оказалось, что ни на одном из развитых фондовых рынков Европы нет возможности получать такие высокие прибыли, как на польском – волатильность стабильных рынков невысока, стоимость акций изменяется медленно. В результате, через несколько месяцев большинство польских частных инвесторов вернулись обратно на «свой» рынок.

Как бы ни были привлекательны акции Google или Apple, получить большую прибыль при небольшом размере стартового капитала, торгуя ими, вы не сможете. А позволить себе крупные капиталовложения украинские частные инвесторы, чаще всего, не могут.

Конечно, волатильность и непредсказуемость украинского фондового рынка требует от инвестора хороших навыков торговли и профессиональной подготовки, но никто не отменял эти требования и для торговцев на американских или европейских биржах.

МнениеРуслан Балабан, старший риск-менеджер Dragon Capital

Если инвестор пытается купить акции через так называемые «кухни», то он должен понимать, что потеря инвестируемого капитала – это лишь вопрос времени. При этом не важно, как вы умеете торговать. Потом доказать будет очень сложно, ведь данные фирмы не регулируются местными органами (НКЦБФР, НБУ), а на бумаге они предоставляют лишь консалтинговые услуги по обучению.

Руслан Магомедов, директор компании Astrum Capital

За компаниями, предлагающими украинским инвесторам подключение к торгам на иностранных биржах, скрывается «схема с нерезидентом». Это чревато тем, что частный инвестор никак не защищен в рамках украинского правового поля. Компания, предоставившая ему такую услугу, может на своё усмотрение распоряжаться его активами (в том числе и деньгами) и даже отказать в возврате этих активов.

Котировки акций онлайн — курс сегодня на бирже

Что такое акции

Акция — это ценная бумага, которая даёт право на владение и управление частью уставного капитала акционерного общества. Все акционерные общества выпускают акции, а потом размещают их. Размещение возможно как среди заранее ограниченного круга лиц, так и путём открытой подписки (IPO). Как правило, на рынке нельзя купить акции закрытых (в современной трактовке закона — непубличных) акционерных обществ, можно лишь открытых (публичных). На фондовых биржах могут обращаться только акции публичных АО — неорганизованный («уличный») рынок в этой статье не рассматривается из-за специфических (и немалых) рисков.

Все, кто приобретает акцию, становятся владельцами доли компании. Инвесторы вкладывают деньги в различные ценные бумаги как в инструменты для получения прибыли.

Раньше акции печатали на бумаге. Но сейчас их и выпускают, и хранят в бездокументарной форме. Информация о покупке или продаже ценной бумаги проходит по специальным депозитным счетам. Записи о сделках ведут депозитарии и регистраторы. Для этого они получают специальную лицензию ЦБ РФ. Акции, которые обращаются в торговых системах бирж, специально туда «заводятся». Мы не будем в рамках данной статьи описывать тонкости ведения счетов «депо», но важно запомнить: на бирже переход ценных бумаг от одного владельца к другому происходит быстро и дёшево.

Какие бывают акции

Акции выпускают двух видов:

- обыкновенные — наиболее распространённый вариант — он даёт право на участие в голосовании на собрании акционеров, но не гарантирует получение дивидендов;

- привилегированные — дают преимущественное право на получение дивидендов — к примеру, процент от прибыли бизнеса или процент от номинальной стоимости акции.

Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам.

Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам.

Прежде чем инвестировать в акции, изучите устав, чтобы понять, на какие виды выплат сможете претендовать и в какой очерёдности.

Как инвестировать в акции онлайн

Рядовые инвесторы отечественных и зарубежных компаний покупают ценные бумаги не для того, чтобы получить контрольный пакет, а для заработка. Трейдеры инвестируют в акции, чтобы заработать на одном или сразу двух направлениях:

- Дивиденды — один из источников дохода инвестора, если компания, акции которой куплены, успешна и делится частью прибыли со своими акционерами.

Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами.

Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами. - Разница между стоимостью акции в момент покупки и продажи. Никто не покупает ценные бумаги с расчётом на падение — наоборот, все хотят заработать. Поэтому, прежде чем брать акции в свой портфель, изучите перспективы бизнеса. Также установите предельные цены, при достижении которых акцию нужно продать или докупить.

Приобрести акции можно двумя способами — на бирже или вне её. Второй вариант рискованнее. Там можно заключить сделку по цене выше или ниже среднерыночной. Кроме того, продать акцию «на улице» сложнее.

На бирже котировки видны и доступны всем участникам торгов. Перед допуском к сделкам биржи проверяют компании. По всем акциям, обращающимся на бирже, регулярно публикуется финансовая отчётность. Разумеется, и на бирже торгуются ценные бумаги компаний с неблагополучным финансовым положением. Махинаторы устраивают «разгон» дутых котировок: когда никому не нужные бумаги формально перепродаются друг другу, и цена акций фиктивно дорожает. Когда котировка «надувается», бумагу начинают покупать жертвы аферистов, организаторы продают акции и «уходят в закат». Но на бирже есть хотя бы возможность прочесть исходники.

Когда котировка «надувается», бумагу начинают покупать жертвы аферистов, организаторы продают акции и «уходят в закат». Но на бирже есть хотя бы возможность прочесть исходники.

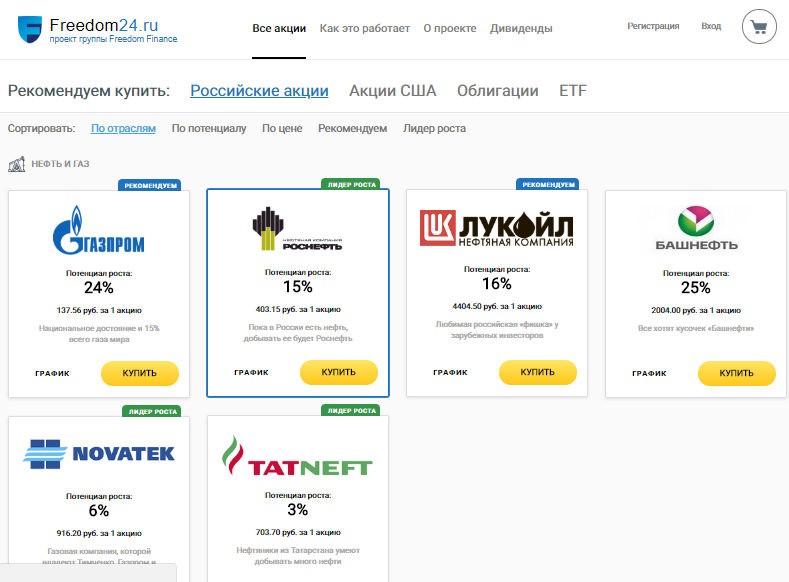

Какие акции купить в первую очередь

Прежде чем купить акции на онлайн-бирже, посмотрите, в какой котировальный список входит эмитент. На бирже существует такое понятие как «листинг» — включение ценных бумаг компаний-эмитентов в список финансовых инструментов, доступных к торгам.

- Акции первого списка или листинга — это акции компаний самых надёжных и ликвидных компаний. Это высшая лига.

- Акции второго листинга менее надёжны по сравнению с первым. Обороты по ним меньше, компании не такие крупные, но они отчитываются и размещают информацию о себе, как и на первом уровне.

- Акции третьего уровня листинга. У биржи низкие требования к таким компаниям. Ценные бумаги должны быть лишь зарегистрированы по закону, а АО должно раскрывать основную информацию о себе.

Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи.

Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи.

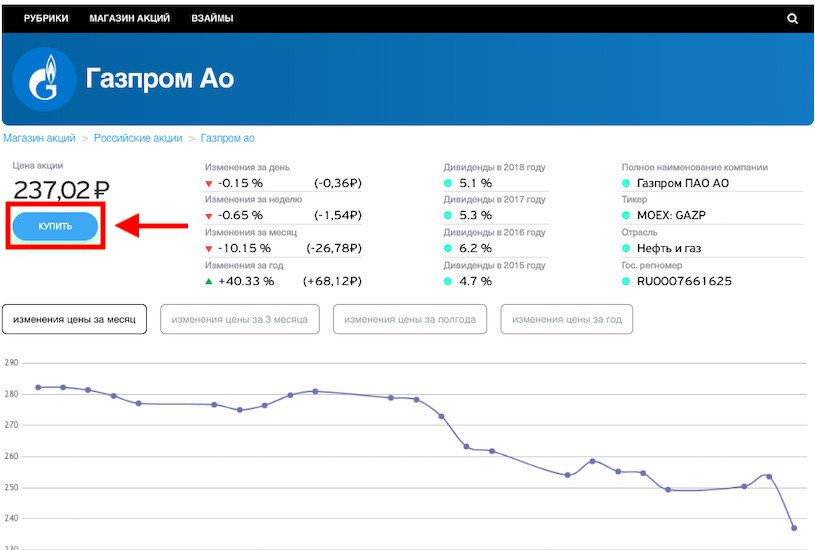

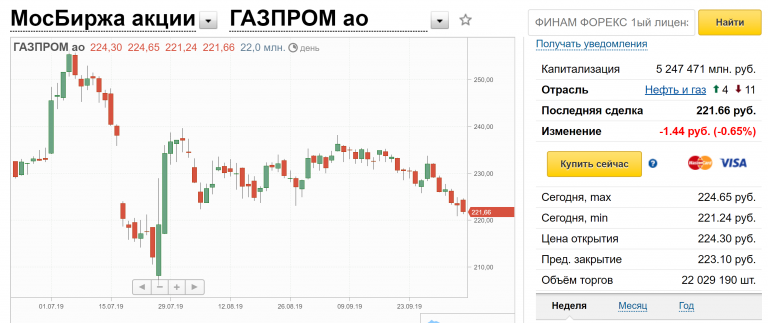

Цену на акции и информацию о ценных бумагах российских компаний можно найти на сайте Московской биржи. Акции зарубежных компаний торгуются на Санкт-Петербургской бирже. В последнее время это классическое разделение стало стираться: Московская биржа стала развивать сектор зарубежных ценных бумаг, а Петербургская — российских. Кстати, в реальности Санкт-Петербургская биржа тоже находится в Белокаменной на улице Долгоруковская. Но место расположения биржи не имеет значения для частного инвестора — сделки в наш век совершаются через брокера с лицензией и по компьютерной сети. Так что покупать и продавать акции на столичных биржах можно не покидая Волгоград или Хабаровск.

Топ-10 российских акций

В рейтинг 10 российских компаний, акции которых выросли сильнее всего за предшествующий год, попали:

Но эти цифры относятся к прошлому периоду. Не факт, что акция, которая выстрелила в прошлом году, не упадёт в этом. Чтобы диверсифицировать риски при покупке акций, выбирайте ценные бумаги, которые выпускают компании из разных сфер деятельности. Например, финансовой, производственной, высокотехнологичной. Если покупать акции производственных предприятий, они не должны относиться только, к примеру, к нефтедобывающей, металлургической, золотодобывающей или пищевой промышленности.

Не факт, что акция, которая выстрелила в прошлом году, не упадёт в этом. Чтобы диверсифицировать риски при покупке акций, выбирайте ценные бумаги, которые выпускают компании из разных сфер деятельности. Например, финансовой, производственной, высокотехнологичной. Если покупать акции производственных предприятий, они не должны относиться только, к примеру, к нефтедобывающей, металлургической, золотодобывающей или пищевой промышленности.

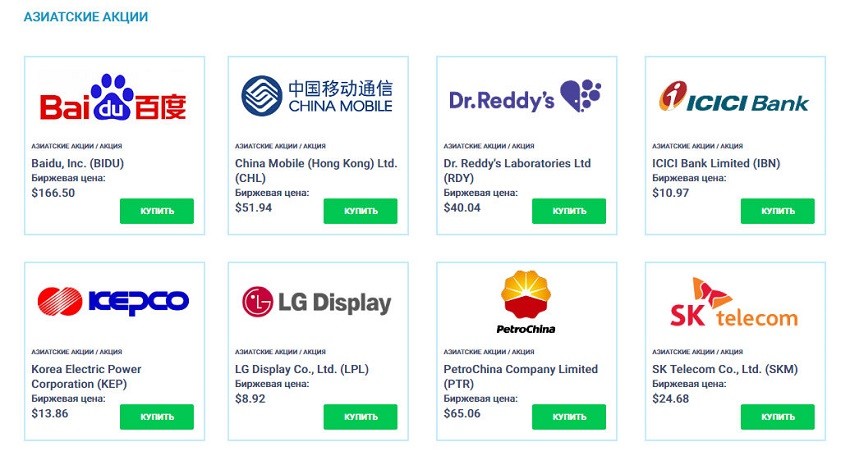

Топ-10 зарубежных акций

В список 10 зарубежных компаний, акции которых выросли сильнее всего за прошлый год, попали:

В диверсификации рисков поможет добавление в портфель акций зарубежных компаний. Если экономика одной из стран будет падать, есть шанс, что за счет ценных бумаг иностранных организаций удастся минимизировать потери. Но помните: былой результат — это прошлое. К тому же при операциях с иностранными активами надо учитывать особенности не только российского налогообложения, но и налогообложения соответствующей страны.

Вопросы-ответы:

С какого возраста доступна покупка акций?

По российскому законодательству лица до 18 лет обладают частичной дееспособностью. Они не могут проводить сделки без разрешения и согласия законного представителя по 28 статье ГК РФ. Брокеры сотрудничают с теми, кто достиг 18 лет к моменту выхода на фондовый рынок. Такие правила брокерские компании вносят во внутренние регламенты, чтобы исключить противоречия с теми лицами, которые хотят заключать сделки на бирже раньше.

Они не могут проводить сделки без разрешения и согласия законного представителя по 28 статье ГК РФ. Брокеры сотрудничают с теми, кто достиг 18 лет к моменту выхода на фондовый рынок. Такие правила брокерские компании вносят во внутренние регламенты, чтобы исключить противоречия с теми лицами, которые хотят заключать сделки на бирже раньше.

Есть ли ограничение на приобретение акций зарубежных компаний?

Ограничение на приобретение акций зарубежных компаний касается не всех россиян, а только государственных служащих. Им запрещено по ФЗ №79 открывать счета, вклады за рубежом, а также пользоваться иностранными финансовыми инструментами. Ограничение установлено для отдельных категорий чиновников и госслужащих, но не распространяется на врачей или учителей, которые работают по трудовому договору, а не на основании контракта. Тем, кому запрещено покупать акции зарубежных компаний, важен буквенный код в начале идентификатора ценной бумаги. Если там нет аббревиатуры RU, лучше не проводить сделку.

Что анализировать при покупке акций?

Для быстрой самостоятельной оценки акций перед покупкой изучите такие показатели:

- отношение стоимости акции к чистой прибыли компании на одну акцию P/E; отношение стоимости компании к ее балансу P/B;

- соотношение заемных средств к собственному капиталу Debt/Eq;

- коэффициент срочной ликвидности Quick Ratio; отношение чистой прибыли к выручке Net Margin;

- возврат на собственный капитал ROE.

Помогут аналитические сведения по показателям: PEG – отношение P/E к спрогнозированному росту прибыли, Forward P/E – ожидание роста прибыли компании и EPS – чистая прибыль на акцию.

Что делать в случае дефолта? Как сохранить деньги в кризис? Инвестиции в золото — плюсы и минусы Как снизить риск инвестиционного портфеля? Что такое волатильность? Какие акции купить сейчас? Как заработать на фьючерсах? Как работают облигации?

лучших биржевых брокеров онлайн в ноябре 2022 года

Технологии открыли новую эру в мире инвестиций, и научиться покупать акции в Интернете еще никогда не было так просто. Но какой онлайн-брокер лучше всего подходит для торговли акциями? Это зависит от типа инвестора и функций, которые вам нужны больше всего.

Но какой онлайн-брокер лучше всего подходит для торговли акциями? Это зависит от типа инвестора и функций, которые вам нужны больше всего.

Bankrate проанализировал основных игроков, чтобы помочь вам найти лучших онлайн-брокеров для акций. Вот наш лучший выбор.

Лучшие онлайн-брокеры по акциям в 2022 году:

- Чарльз Шваб

- Инвестиции верности

- ТД Америтрейд

- Робингуд

- Электронная торговля

- Интерактивные брокеры

- Меррил Эдж

Лучшие онлайн-брокеры по акциям в ноябре 2022 года

Онлайн-брокер — это финансовое учреждение, которое позволяет вам покупать ценные бумаги, в том числе акции, через онлайн-платформу. Онлайн-брокеров иногда называют дисконтными брокерами, потому что они предлагают значительную скидку по сравнению с типичной брокерской фирмой с полным спектром услуг.

С онлайн-брокером вы не получите тех же финансовых советов или рекомендаций по инвестициям, которые обычно предоставляют брокеры с полным спектром услуг, но вы получите торговлю без комиссии и доступ к ряду других услуг и продуктов в зависимости от того, какого брокера вы выбирать. Выбор онлайн-брокера имеет смысл для большинства инвесторов.

Выбор онлайн-брокера имеет смысл для большинства инвесторов.

На что обратить внимание при выборе брокера

Лучшие веб-сайты для онлайн-торговли акциями предлагают удобные для инвесторов функции и комиссии, которые трейдеры могут легко оправдать. Чтобы составить список компаний, на которые потребители должны обратить внимание в этом году, мы учитывали следующие факторы:

- Цена: Когда дело доходит до сборов, вам повезло — сборы быстро снижаются, так как большинство онлайн-брокеров сократили свои торговые комиссии по акциям и ETF до 0 долларов. Для этого списка лучших сайтов онлайн-торговли мы рассмотрели сборы и торговые издержки, чтобы увидеть, как они складываются.

- Ресурсы брокера: Вы также должны учитывать такие факторы, как советы и исследовательские инструменты от брокера, качество приложения для цифровой торговли и возможность быстро и надежно размещать сделки, среди других деталей.

- Стратегия : Учетная запись, которую вы действительно хотите, в конечном итоге сводится к вашей личной инвестиционной стратегии, включая то, как часто вы планируете торговать и являетесь ли вы новичком или более опытным.

Мы рассмотрели, как каждая инвестиционная платформа адаптировала свои предложения к разным типам потребителей.

Мы рассмотрели, как каждая инвестиционная платформа адаптировала свои предложения к разным типам потребителей.

Charles Schwab

Charles Schwab имеет большой опыт помощи индивидуальным инвесторам, и эта традиция остается неизменной. Компания была оценена JD Power с 2016 по 2018 год как «Самая высокая удовлетворенность инвесторов брокерскими фирмами с полным спектром услуг три года подряд». В опросе 2020 года Schwab занял первое место среди инвесторов-самостоятельных инвесторов, но опустился на одну позицию в рейтинге 2021 года. Schwab был назван лучшим брокером в целом, а также лучшим брокером для инвесторов по принципу «покупай и держи» по версии Bankrate Awards 2022.

Почему они нам нравятся:

- Отличные торговые инструменты

- Отличная поддержка клиентов

- Широкий спектр исследовательских и образовательных материалов, все без комиссии

- Инновационная политика обслуживания клиентов, которая гласит, что клиенты могут получить возмещение соответствующих комиссий, комиссии за транзакцию или консультационной программы, если они чувствуют себя неудовлетворенными.

Для кого они лучше всего подходят? От начинающих инвесторов до опытных профессионалов, Schwab в целом является хорошим выбором для тех, кто хочет заняться этим самостоятельно и на всякий случай вызвать профессионалов.

Ценообразование: Schwab соответствует отраслевому стандарту комиссионных за акции и ETF – нулевым, – чему он способствовал. Тем не менее, торговля опционами по-прежнему требует комиссии в размере 0,65 доллара за контракт.

Подробнее читайте в полном обзоре Чарльза Шваба от Bankrate.

Fidelity Investments

Ищете ли вы отличную торговую платформу, низкие комиссии или полезную поддержку клиентов, Fidelity поможет вам. Этот брокер делает все это хорошо, и он один из самых простых в использовании, особенно если вы только начинаете, но он также хорошо работает для продвинутых инвесторов.

Почему они нам нравятся:

- Компания Fidelity предлагает одни из лучших исследований и инструменты для инвесторов, планирующих выход на пенсию.

Информация, доступная на его платформе, которая включает в себя сложные инструменты проверки, делает учетную запись хорошим вариантом для инвесторов, которые хотят копать.

Информация, доступная на его платформе, которая включает в себя сложные инструменты проверки, делает учетную запись хорошим вариантом для инвесторов, которые хотят копать. - Еще больше укрепил свою репутацию тот факт, что Fidelity заняла первое место в опросе инвесторов, проведенном Investor’s Business Daily за 2022 год, в ходе которого были опрошены клиенты, которые действительно пользуются их услугами.

- Fidelity был назван лучшим брокером для начинающих инвесторов, а также лучшим брокером для пенсионных инвестиций по версии Bankrate Awards 2022.

- Fidelity также не взимает плату за многие другие услуги, за которые другие брокеры обычно взимают плату.

Для кого они лучше всего подходят? Инвесторы, которые только начинают, могут извлечь выгоду из широкого спектра легко усваиваемых образовательных инструментов Fidelity.

Цена: Как и большинство компаний отрасли, Fidelity снизила свои торговые комиссии до нуля, что стало благом для всех трейдеров, но особенно для долгосрочных инвесторов, придерживающихся принципа «купи и держи».

Подробнее читайте в полном обзоре Fidelity от Bankrate.

TD Ameritrade

TD Ameritrade — отличный выбор для инвесторов с любым уровнем подготовки, независимо от того, нужны ли вам рекомендации и образование на начальном этапе или когда вы готовы обратиться к мощной торговой платформе thinkorswim брокера. В любом случае вы, скорее всего, найдете то, что вам нужно, в TD Ameritrade. (Чарльз Шваб приобрел TD Ameritrade и в конечном итоге объединит двух брокеров.)

Почему они нам нравятся:

- Предоставляет доступ к библиотеке образовательных материалов, включающей видео, веб-трансляции и тысячи статей.

- Помимо акций вы можете торговать рядом ценных бумаг. Доступны облигации, опционы и фьючерсы, и вы можете торговать криптовалютой через фьючерсы. Все это можно сделать и через мобильное приложение брокера.

- TD Ameritrade без минимального размера счета является привлекательным вариантом для начинающих.

Для кого они лучше всего подходят? Инвесторы, которые хотят немного углубиться в свою торговлю, могут извлечь выгоду из мощных торговых платформ и ресурсов, предлагаемых брокером.

Цена: TD Ameritrade не взимает комиссию за сделки с акциями и ETF, а торговля опционами теперь стоит 0,65 доллара за контракт.

Подробнее читайте в полном обзоре TD Ameritrade от Bankrate.

E-Trade

E-Trade предлагает надежный вариант, независимо от того, какой вы тип инвестора — пассивный или активный, новичок или эксперт. И у него есть отличный образовательный раздел, предлагающий не только библиотеку образовательных инструментов, но и множество вебинаров, новостных клипов и образовательных видеороликов, предназначенных для инвесторов всех уровней.

Почему они нам нравятся:

- Вы также можете обратиться к аналитикам E-Trade за актуальным анализом и комментариями, которые помогут вам разработать свою торговую стратегию.

- E-Trade предлагает круглосуточную поддержку по телефону и онлайн-чат.

- Активные трейдеры могут оценить флагманскую торговую платформу брокера Power E-Trade, которая предлагает множество инструментов и доступна в мобильной версии.

Для кого они лучше всего подходят? Если вы хотите часто торговать, скидки E-Trade на объемную торговлю опционами и профессиональный анализ являются огромным преимуществом.

Цена: Как и другие крупные брокеры, E-Trade не взимает комиссию за сделки с акциями и ETF и 0,65 доллара США за опционный контракт. Трейдеры могут получать комиссию со скидкой в размере 0,50 доллара США за контракт, если они совершают 30 или более сделок в квартал.

Подробнее читайте в полном обзоре E-Trade от Bankrate.

Robinhood

Robinhood — относительный новичок, но онлайн-брокерская компания произвела быстрый фурор, завоевав миллионы преданных подписчиков благодаря своей бесплатной торговле и удобному мобильному приложению.

Почему они нам нравятся:

- Вы получите бесплатную торговлю акциями и ETF, а также опционами и криптовалютами.

- Он также имеет счет управления денежными средствами, так что вы можете сделать быстрый перевод, когда захотите торговать.

- Вы можете присоединиться к премиальному уровню Robinhood Gold за 5 долларов в месяц и получить доступ к некоторым исследованиям и маржинальной торговле.

Один недостаток: Robinhood предлагает только индивидуальные налогооблагаемые счета, по крайней мере, на данный момент, хотя он надеется расшириться до совместных счетов и IRA в будущем.

Для кого они лучше всего подходят? Robinhood — отличная платформа для начинающих инвесторов, которые хотят торговать быстро и без особых хлопот.

Ценообразование: Финтех-компания не только предлагает торговлю акциями и ETF с нулевой комиссией, но и активно стремится изменить отрасль и стать платформой, предлагающей все виды финансовых продуктов и услуг. Например, он также предлагает бесплатную торговлю опционами и криптовалютой.

Подробнее читайте в полном обзоре Robinhood от Bankrate.

Interactive Brokers

Interactive Brokers давно известна как брокерская компания для профессионалов и активных инвесторов с мощной торговой платформой и хорошим исполнением сделок.

Почему они нам нравятся:

- В последние годы компания предприняла шаги, чтобы стать более привлекательной для новых инвесторов, в частности, с «облегченной» версией своего сервиса, которая предлагает бесплатную торговлю.

- Он также усилил поддержку клиентов и фундаментальные исследования.

- Это изменение убрало шероховатости с ранее простой услуги, которую даже профессионалы считали урезанной в пользу низких затрат и исполнения сделок.

- На новой странице поддержки клиентов легче ориентироваться, но она по-прежнему обеспечивает высокий уровень функциональности старой страницы.

Для кого они лучше всего подходят? Инвесторы, которые, возможно, уже кое-что знают и хотят продолжить свою инвестиционную игру.

Цены: Interactive Brokers действительно положили начало переходу отрасли на бесплатную торговлю акциями. Его сервис Lite не взимает комиссию за акции и ETF, в то время как его сервис Pro взимает 1 доллар за сделку до 200 акций, при этом последующие акции стоят полпенни каждая, хотя также доступны оптовые цены. Опционы стоят 0,65 доллара за контракт, и здесь также доступны цены на основе объема для действительно активных трейдеров.

Опционы стоят 0,65 доллара за контракт, и здесь также доступны цены на основе объема для действительно активных трейдеров.

Подробнее читайте в полном обзоре Interactive Brokers от Bankrate.

Merrill Edge

Merrill Edge — брокер с полным спектром услуг, который предлагает высококачественные инструменты для трейдеров, а также обслуживает инвесторов, желающих начать работу. Это особенно очевидно, если учесть, что брокер имеет более 2000 отделений в отделениях родительского Bank of America, что делает консультантов легко доступными, что особенно ценно для новых инвесторов, нуждающихся в направляющей руке.

Почему они нам нравятся:

- Если вы станете привилегированным клиентом брокера, вы получите доступ к подробным отчетам об исследованиях отдельных акций, но вы также можете получать исследования от Morningstar и Lipper.

- Merrill также хорошо справляется с учебными материалами, помогая вам планировать свое финансовое будущее.

- Служба поддержки клиентов доступна 24 часа в сутки в течение всей недели, поэтому кто-то всегда готов помочь вам.

Для кого они лучше всего подходят? Инвесторы всех уровней могут воспользоваться широким спектром ресурсов Merrill и оперативной службой поддержки клиентов.

Цены: Merrill Edge не взимает комиссию за сделки с акциями и ETF, в то время как сделки с опционами стоят 0,65 доллара за контракт, что соответствует большей части отрасли.

Подробнее читайте в полном обзоре Merrill Edge от Bankrate.

Как быстро и легко начать торговать акциями

Онлайн-торговля акциями может показаться сложной, но это довольно просто, если у вас есть учетная запись. Вот несколько советов, как быстро начать работу:

- Сделайте свое исследование . Заблаговременное исследование потенциальных инвестиций позволит вам сразу же приступить к делу, как только ваш счет будет пополнен.

- Собрать личную информацию. Чтобы открыть учетную запись, вам необходимо предоставить некоторую базовую личную информацию о себе и любых других людях, перечисленных в учетной записи. Убедитесь, что у вас под рукой есть такая информация, как ваш номер социального страхования.

- Привяжите свой банковский счет. Связав свой банковский счет с онлайн-брокером, вы сможете вносить средства быстрее, чем если бы вы отправили чек по почте. Финансирование посредством электронного перевода должно позволить вам начать торговлю в течение нескольких дней после открытия счета.

Можно ли покупать акции онлайн без брокера?

Большинство людей захотят использовать онлайн-брокера для покупки и продажи акций. Это правда, что некоторые компании предлагают программы прямой покупки, которые позволяют вам покупать акции непосредственно у компании, но они могут быть обременительными для навигации и не нужны, когда вы можете покупать акции через большинство онлайн-брокеров без комиссии.

Примечание: Брайан Бейкер из Bankrate также внес свой вклад в эту историю.

Как читать графики акций: краткое руководство для начинающих

Вы для нас на первом месте.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Графики фондового рынка не должны быть загадкой. Вот как их читать для любой акции.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

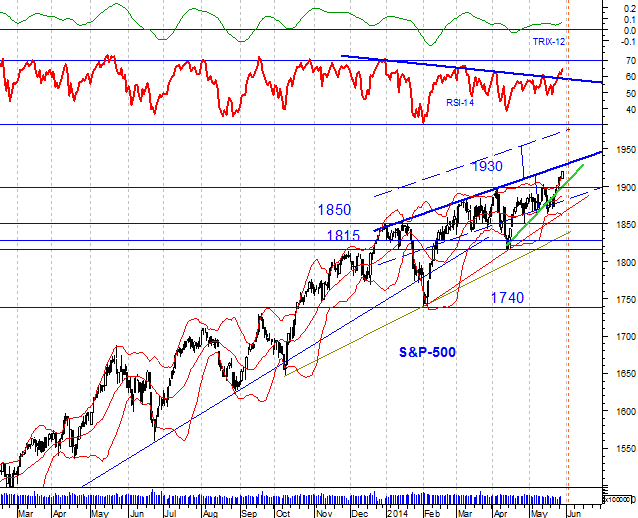

На первый взгляд биржевые графики кажутся хаотичным набором линий, цветов, чисел и аббревиатур. Однако, как только вы разобьете их на отдельные части, их чтение станет гораздо более выполнимой задачей.

Лучшее место для покупок

Сравните лучших инвестиционных брокеров, а также объективные обзоры от ботаников.

Безусловно, знание того, как проводить углубленный анализ акций, не обязательно для того, чтобы начать инвестировать (научитесь инвестировать в акции; технический анализ не требуется). Но понимание основ биржевых диаграмм может помочь вам принимать инвестиционные решения более уверенно.

Но понимание основ биржевых диаграмм может помочь вам принимать инвестиционные решения более уверенно.

Компоненты биржевых диаграмм

Один из самых удобных способов узнать о биржевых диаграммах — через Google Finance. Просто найдите тикер компании, и вы увидите простую диаграмму, которая эквивалентна мелкой части бассейна во время урока плавания. (Не знаете тикер компании? Вы можете поискать его в Интернете.)

В качестве примера давайте посмотрим на акции Apple (AAPL), в настоящее время крупнейшие по весу акции в S&P 500.

На этом графике показаны акции цена составляла 125,12 доллара на момент закрытия рынка 2 марта. Цена закрытия относится к последней цене, по которой акции торговались в обычные рыночные часы — 9:30:00 до 16:00 По восточному времени. В обычные торговые часы цена, скорее всего, будет колебаться. Цена «в нерабочее время» составляет 125,15 доллара, что отражает цену, по которой акции в настоящее время торгуются в нерабочее время. (Узнайте больше о торговле в нерабочее время и о том, почему это не лучшая идея для новичков.)

(Узнайте больше о торговле в нерабочее время и о том, почему это не лучшая идея для новичков.)

Мы также можем видеть, что цена акции «закрыта» на 2,67 доллара ниже, чем в предыдущий торговый день (когда цена закрытия была 127,79 доллара). , то есть цена упала на 2,09%. Красная линия показывает различные изменения цен в течение дня, но выбор любого другого периода времени покажет различные изменения цен в течение этого периода.

Эта линия, обозначающая повышение и понижение цены за определенный период времени, составляет основу большинства графиков акций. Ось Y (вертикальная ось) показывает цены в долларах, а ось X (горизонтальная ось) показывает, сколько времени прошло за выбранный период. На этом графике серая линия показывает, как акции работают в нерабочее время.

» Начните анализ: ознакомьтесь с нашим списком лучших онлайн-брокеров для торговли акциями и изучите обзоры каждого брокера, чтобы подробно ознакомиться с их исследованиями и предлагаемыми данными.

Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. |

Подробнее | Подробнее | Подробнее |

Fees0003за сделку по акциям США и ETF онлайн | Сборы0,005 $ за акцию; as low as $0.0005 with volume discounts | Fees$0 per trade |

Account minimum$0 | Account minimum$0 | Account minimum$0 |

Основные термины биржевых диаграмм, которые необходимо знать

Открытие, максимум, минимум и предыдущее закрытие. Открытие — это первая цена, по которой акции торгуются в обычные рыночные часы, а максимум и минимум отражают самую высокую и самую низкую цену, которую акция достигает в эти часы, соответственно. Предыдущее закрытие — это цена закрытия предыдущего торгового дня.

Рыночная капитализация. Показанная здесь как «рыночная капитализация», рыночная капитализация означает рыночную капитализацию, которая измеряет размер компании на основе количества ее акций на фондовом рынке, умноженного на ее текущую цену акций. В случае с Apple глаза вас не обманывают: ее рыночная капитализация составляет 2,1 триллиона долларов — одна из крупнейших в мире. (Подробнее о рыночной капитализации.)

Соотношение PE. Это означает отношение цены к прибыли, которое некоторые инвесторы могут использовать, чтобы решить, недооценены ли акции, переоценены или справедливо оценены. (Подробнее о коэффициенте PE.)

Дивидендная доходность. Показанная здесь как «Div yield», дивидендная доходность показывает, сколько инвестор может ежегодно получать в виде дивидендов (денежные выплаты, которые компании могут предложить акционерам), выраженную в процентах от текущей цены акций. Квартальные дивиденды Apple за последние четыре квартала составляли 0,2050 доллара на акцию.

Умножьте это на 4 (для дивиденда за весь год), и вы получите 0,82 доллара, что составляет 0,66% от текущей цены акций в 125,12 доллара. (Подробнее о дивидендах.)

Умножьте это на 4 (для дивиденда за весь год), и вы получите 0,82 доллара, что составляет 0,66% от текущей цены акций в 125,12 доллара. (Подробнее о дивидендах.)52 недели высокого и низкого уровня. 52-недельный максимум — это самая высокая цена, по которой акции торговались в течение предшествующих 52 недель, а 52-недельный минимум — это (как вы уже догадались) самая низкая цена, по которой акции торговались в течение предшествующих 52 недель.

Более сложные термины для биржевых диаграмм

Графики Google довольно просты, что делает их отличным местом для изучения. Но как только вы начнете изучать более сложные диаграммы, вы столкнетесь с еще несколькими терминами, которые стоит знать.

Бид и аск

Бид — это самая высокая цена, которую инвестор готов заплатить за акцию. Если вы видите, например, 124,61 доллара в качестве предложения, инвесторы в настоящее время готовы купить акции по цене 124,61 доллара за акцию. Аск, с другой стороны, является самой низкой ценой, по которой инвестор готов продать акцию. Если вы видите аск в размере 124,65 доллара, продавцы в настоящее время продают по 124,65 доллара за акцию.

Аск, с другой стороны, является самой низкой ценой, по которой инвестор готов продать акцию. Если вы видите аск в размере 124,65 доллара, продавцы в настоящее время продают по 124,65 доллара за акцию.

Обратите внимание, что между ними существует разница в 0,04 доллара — это называется спредом спроса и предложения. Как правило, при высокой торговой активности и большом количестве желающих покупать и продавать спреды будут меньше. При меньшей торговой активности (например, во время торговли в нерабочее время или при торговле менее популярными акциями) спреды спроса и предложения могут быть шире. А когда спреды шире, инвестору может быть труднее исполнить сделку или совершить сделку по желаемой цене.

Объем, средний объем и дневной диапазон

Объем представляет собой количество акций, проданных до сих пор в этот день, а средний объем представляет собой средний дневной объем за указанный период. Дневной диапазон показывает самые высокие и самые низкие цены, по которым акции торговались до текущего момента этого торгового дня.

Бета

Бета показывает, насколько изменчива цена акции по сравнению с фондовым рынком, что может быть индикатором того, насколько рискованной является акция. Если бета больше единицы, акции исторически были более волатильными, чем фондовый рынок (обычно представленный либо S&P 500, либо общим индексом фондового рынка) в течение указанного периода. Если бета меньше единицы, но больше нуля, то она была менее волатильной, чем рынок в целом за этот период. Однако, как всегда, прошлые результаты не указывают на будущие результаты.

EPS (TTM) и дата прибыли

EPS (TTM) означает прибыль на акцию за последние 12 месяцев (или, технически, «последние 12 месяцев»), и это число представляет собой «E» в коэффициенте PE. . Вы можете получить это число, разделив самую последнюю отчетную прибыль компании на количество акций компании, доступных на фондовом рынке. Дата получения прибыли — это общедоступное окно времени, когда компания объявит о своих последних квартальных доходах.

Экс-дивидендная дата

Чтобы получить дивиденды компании за следующий период, вам необходимо стать акционером (то есть купить ее акции) до экс-дивидендной даты. Если вы покупаете акцию на экс-дивидендную дату или после нее, вы не получите дивиденды за этот период. Что касается дивидендов, прокрастинация не окупается.

Целевая оценка на 1 год

Это оценка того, какой может быть цена акции через год. Это значение часто представляет собой согласие многих аналитиков в отношении целевых цен на один год, но имейте в виду, что, хотя аналитики используют сложные расчеты для получения своих оценок, это все же всего лишь прогноз. И, как известно любому, кого раздражал местный метеоролог, прогнозы могут быть неверными.

Продолжая изучать графики акций, помните о нескольких моментах:

Акции редко движутся в одном направлении. Качели в норме.

То, что кажется большим скачком или спадом, может таковым не быть.

Посмотрите на ось Y; цены могут варьироваться от нескольких центов до нескольких долларов, в зависимости от акций.

Посмотрите на ось Y; цены могут варьироваться от нескольких центов до нескольких долларов, в зависимости от акций.Даже если цена акции растет в краткосрочной перспективе, это увеличение может быть кратковременным на фоне продолжительного падения. Посмотрите на более длительные временные горизонты (один, три и пять лет) для получения более полной картины торговой активности.

Не все графики подходят для вашего временного горизонта. Изучение внутридневного ценового графика, на котором отслеживаются однодневные колебания, не имеет смысла для того, кто планирует инвестировать в течение 20 лет. Однако дейтрейдеру это может оказаться полезным.

Ни автор, ни редактор не занимали должности в вышеупомянутых инвестициях на момент публикации.

Об авторах: Анна-Луиза Джексон — бывший писатель NerdWallet, посвященный инвестициям и пенсиям. Ее работы были представлены Bloomberg, CNBC, Associated Press и другими.

Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам.

Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам. Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами.

Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами. Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи.

Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи. Мы рассмотрели, как каждая инвестиционная платформа адаптировала свои предложения к разным типам потребителей.

Мы рассмотрели, как каждая инвестиционная платформа адаптировала свои предложения к разным типам потребителей.

Информация, доступная на его платформе, которая включает в себя сложные инструменты проверки, делает учетную запись хорошим вариантом для инвесторов, которые хотят копать.

Информация, доступная на его платформе, которая включает в себя сложные инструменты проверки, делает учетную запись хорошим вариантом для инвесторов, которые хотят копать.

Умножьте это на 4 (для дивиденда за весь год), и вы получите 0,82 доллара, что составляет 0,66% от текущей цены акций в 125,12 доллара. (Подробнее о дивидендах.)

Умножьте это на 4 (для дивиденда за весь год), и вы получите 0,82 доллара, что составляет 0,66% от текущей цены акций в 125,12 доллара. (Подробнее о дивидендах.) Посмотрите на ось Y; цены могут варьироваться от нескольких центов до нескольких долларов, в зависимости от акций.

Посмотрите на ось Y; цены могут варьироваться от нескольких центов до нескольких долларов, в зависимости от акций.

Об авторе