График дивидендов российских компаний: Дивиденды российских компаний: календарь 2021, график выплаты

Календарь дивидендов — Investing.com

© 2007-2021 Fusion Media Limited. Все права зарегистрированы. 18+

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление.

| M&T Bank Corporation | Многопрофильные банки | 149,97 $ | 1,1 $ | 0,73% | 2021 кв 1 | 01.03.2021 | 25.02.2021 | |

| Sherwin-Williams Compa… | Специальные химикаты | 716,91 $ | 1,65 $ | 0,23% | 2021 кв 1 | 01.03.2021 | 25.02.2021 | |

| Belden, Inc. | Электрические компонен. .. .. | 44,98 $ | 0,05 $ | 0,11% | 2021 кв 1 | 12.03.2021 | 10.03.2021 | |

| SL Green Realty Corp | Офисная недвижимость | 62,16 $ | 0,3 $ | 0,49% | 2021 m02 | 26.02.2021 | 24.02.2021 | |

| TEGNA, Inc. | Издательская деятельно… | 18,04 $ | 0,07 $ | 0,39% | 2021 кв 1 | 05.03.2021 | 03. 03.2021 03.2021 | |

| Xcel Energy Inc. | Различные коммунальные… | 62,07 $ | 0,46 $ | 0,74% | 2021 кв 1 | 15.03.2021 | 11.03.2021 | |

| Wingstop, Inc. | Рестораны | 140,46 $ | 0,14 $ | 0,1% | 2021 кв 1 | 05.03.2021 | 03.03.2021 | |

| Analog Devices Inc. | Устройства с использов. .. .. | 163,8 $ | 0,69 $ | 0,42% | 2021 кв 2 | 26.02.2021 | 24.02.2021 | |

| Garmin Ltd. | Электронное оборудован… | 128,01 $ | 0,67 $ | 0,52% | 2021 кв 4 | 15.03.2022 | 11.03.2022 | |

| Garmin Ltd. | Электронное оборудован… | 128,01 $ | 0,67 $ | 0,52% | 2021 кв 1 | 15.06.2021 | 11. 06.2021 06.2021 | |

| Sonic Automotive | Розничная торговля авт… | 41,25 $ | 0,1 $ | 0,24% | 2021 кв 1 | 15.03.2021 | 11.03.2021 | |

| Garmin Ltd. | Электронное оборудован… | 128,01 $ | 0,67 $ | 0,52% | 2021 кв 2 | 15.09.2021 | 13.09.2021 | |

| Garmin Ltd. | Электронное оборудован. .. .. | 128,01 $ | 0,67 $ | 0,52% | 2021 кв 3 | 15.12.2021 | 13.12.2021 | |

| Curtiss-Wright Corp. | Промышленное оборудова… | 117,19 $ | 0,17 $ | 0,15% | 2021 кв 1 | 30.03.2021 | 26.03.2021 | |

| Newmont Goldcorp Corpo… | Золотодобывающая промы… | 56,67 $ | 0,55 $ | 0,97% | 2021 кв 1 | 04.03.2021 | 02. 03.2021 03.2021 | |

| Walmart Inc. | Продовольственная розн… | 138,34 $ | 0,55 $ | 0,4% | 2022 кв 1 | 19.03.2021 | 17.03.2021 | |

| Walmart Inc. | Продовольственная розн… | 138,34 $ | 0,55 $ | 0,4% | 2022 кв 2 | 07.05.2021 | 05.05.2021 | |

| Walmart Inc. | Продовольственная розн. .. .. | 138,34 $ | 0,55 $ | 0,4% | 2022 кв 4 | 10.12.2021 | 08.12.2021 | |

| Walmart (MOEX) | Продовольственная розн… | 10 260 ₽ | 0,55 $ | 0,4% | 2022 кв 4 | 10.12.2021 | 08.12.2021 | |

| Mowi | Сельхоз продукты | 200 NOK | 0,32 NOK | 0,16% | 2021 кв 1 | 23.02.2021 | 25.02.2021 |

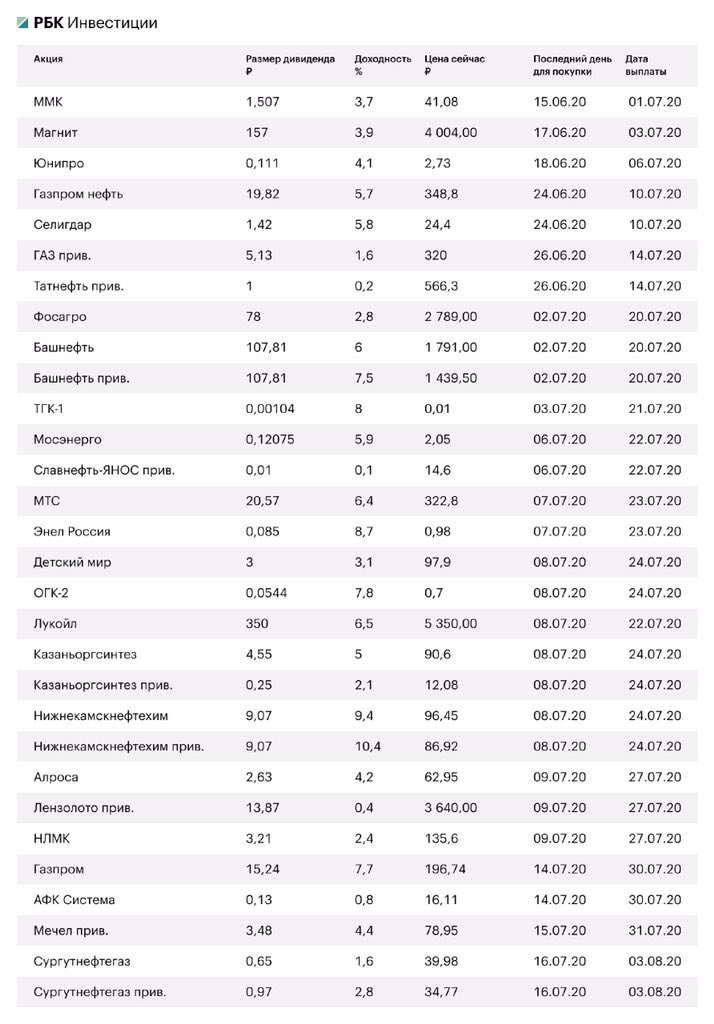

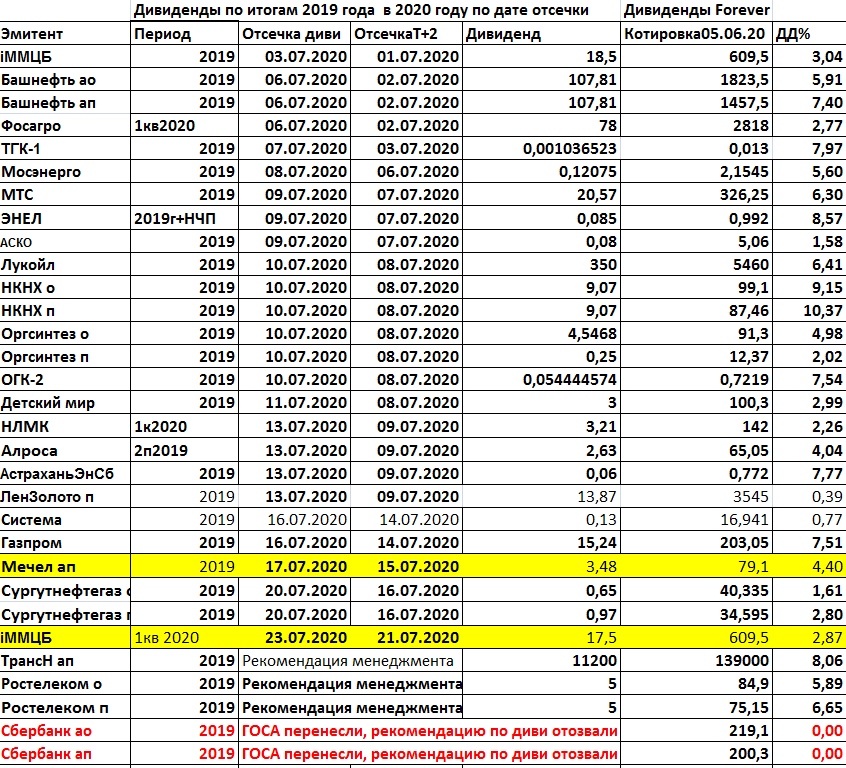

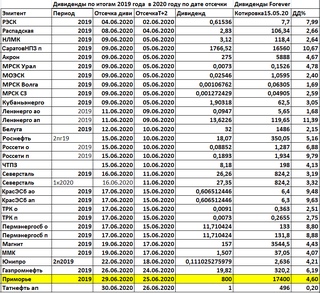

Дивиденды 2020.

Предстоящие и прошедшие выплаты, статисттика гэпов

Предстоящие и прошедшие выплаты, статисттика гэповЗдесь мы будем собирать и обновлять ключевую информацию по дивидендам российских и американских компаний. Для удобства вся информация по дивидендам сгруппирована по категориям.

Предстоящие дивиденды российских и американских компаний:

Список всех предстоящих дивидендах доступен на FinanceMarker в разделе «дивиденды». Вы можете группировать результаты по фондовой бирже, отображая только дивиденды российских или американских компаний:

Настройка списка предстоящих дивидендов на FinanceMarker*При необходимости зарегистрируйтесь на сайте.

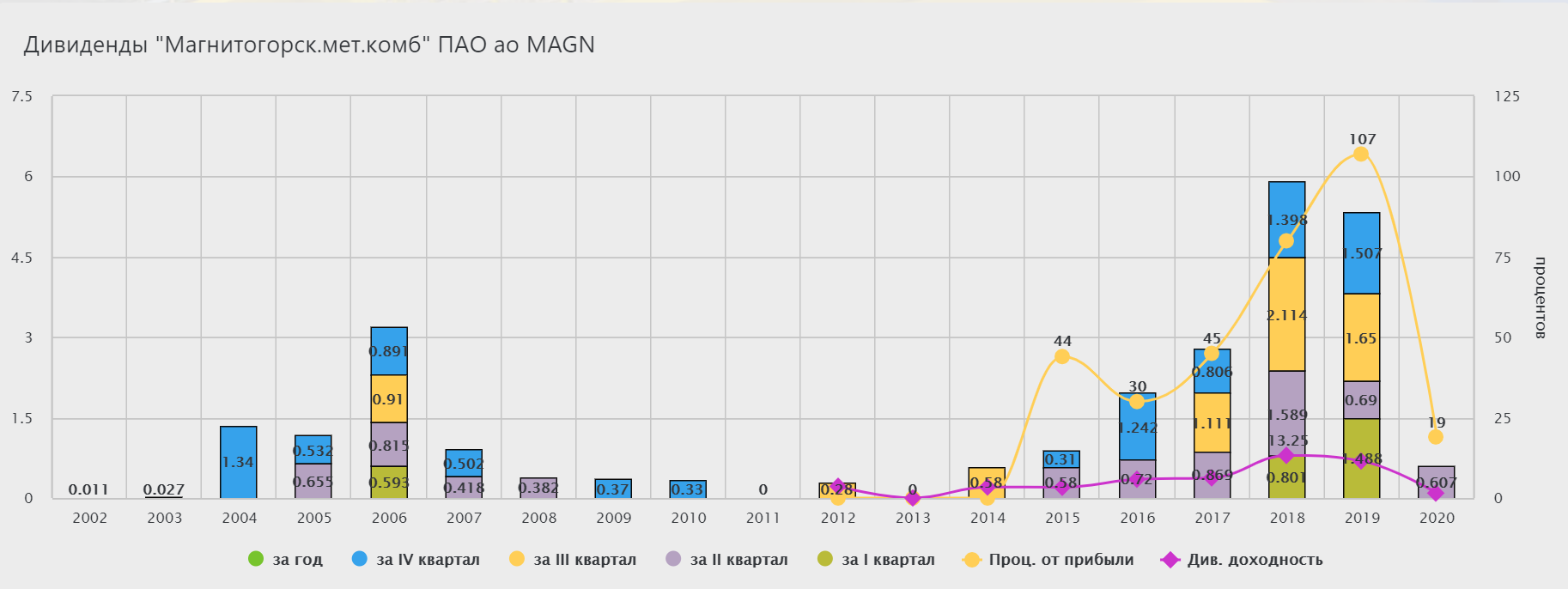

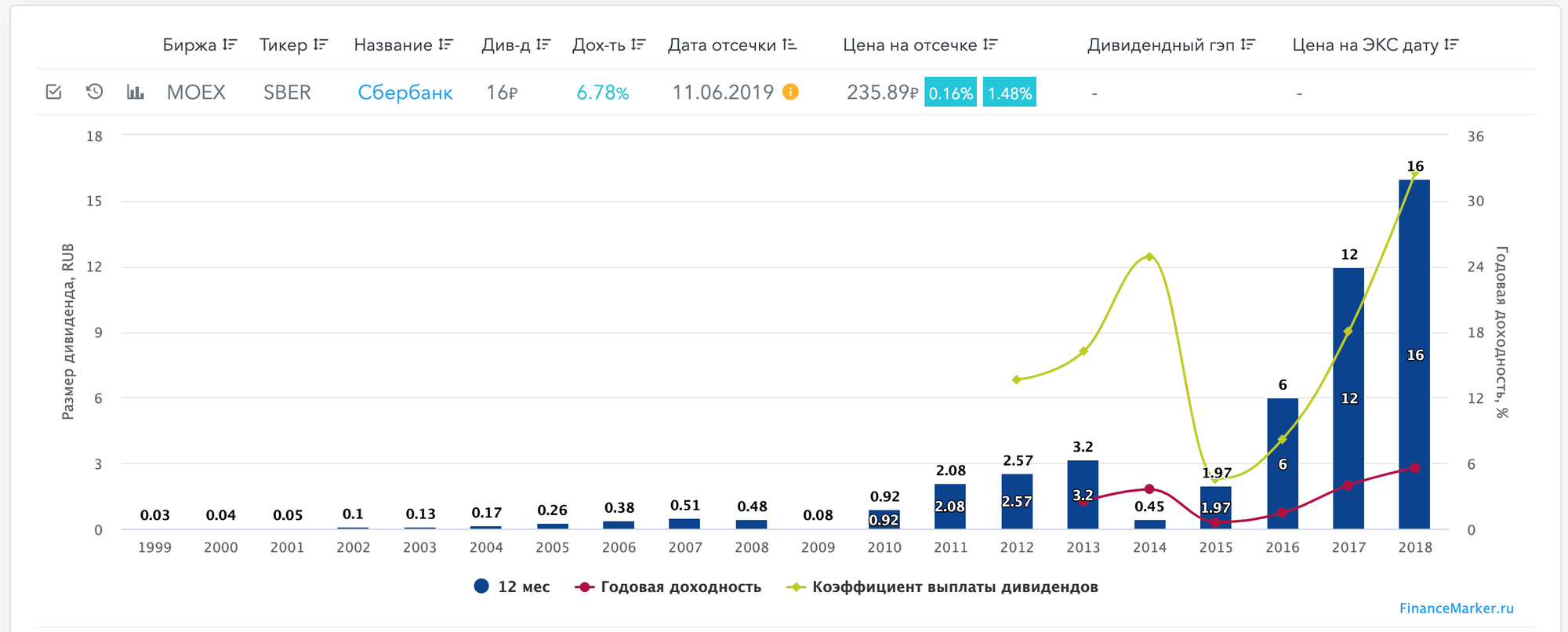

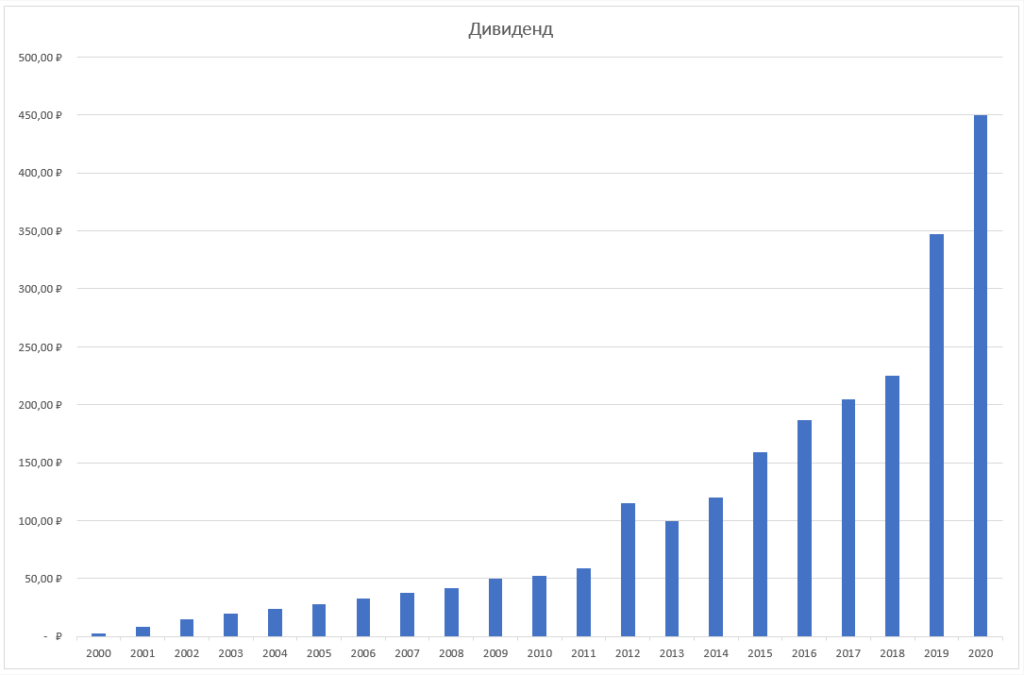

История дивидендных выплат:

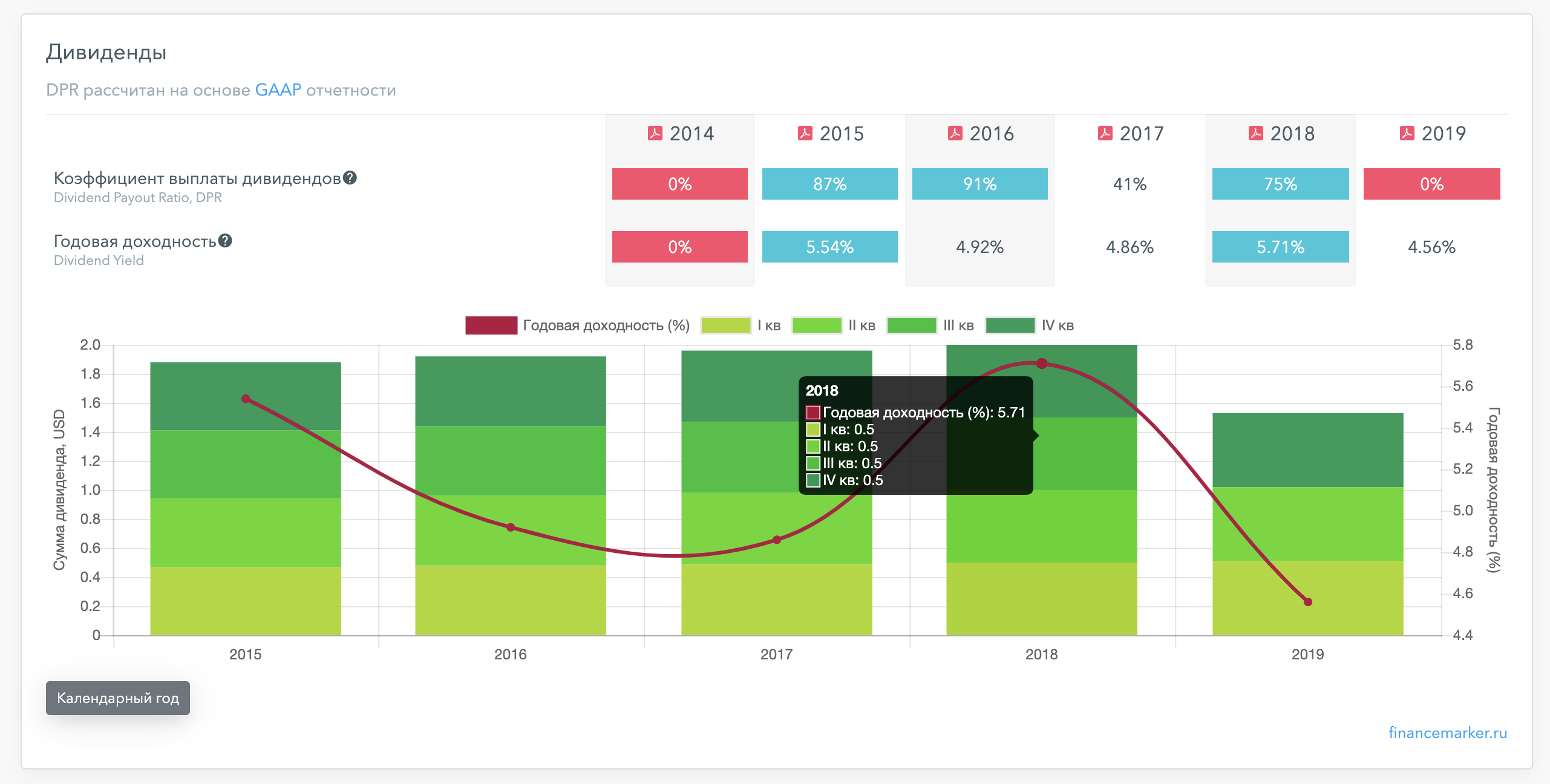

На этой же странице вы можете посмотреть историю дивидендных выплат по любой компании. Для этого необходимо выбрать компанию в списке и подгрузить ее исторические дивиденды, кликнув на иконки в строке. Далее подборка популярных дивидендных компаний:

История дивидендных выплат крупнейших Российских компаний*При необходимости зарегистрируйтесь на сайте.

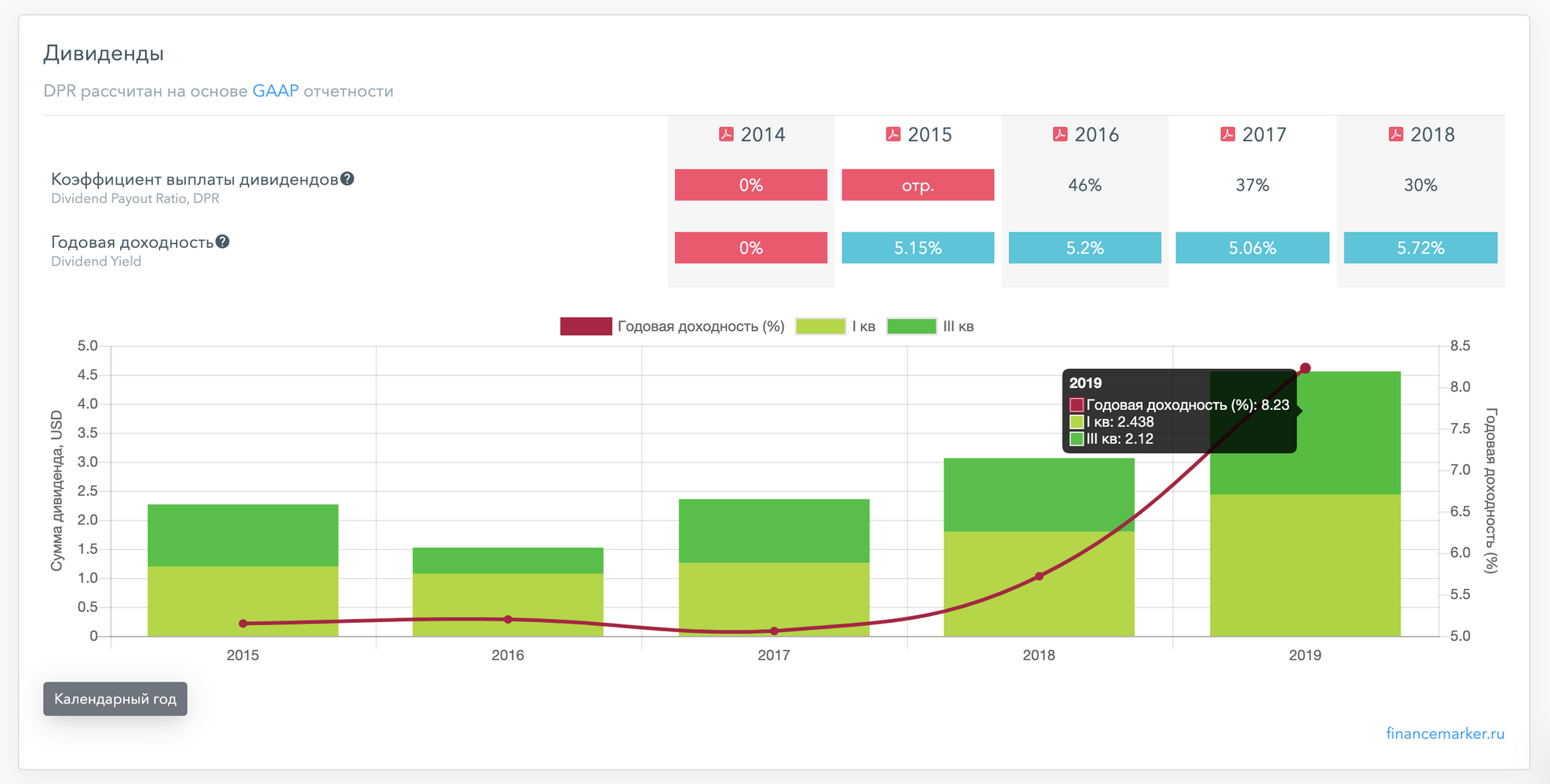

Дивидендные стратегии

На FinanceMarker есть статистические данные по всем дивидендным компаниям, которые помогут вам определить наилучшую дивидендную стратегию для конкретных компаний:

- Быстрое закрытие дивидендного гэпа

Данная дивидендная стратегия основана на поиске компаний, у которых исторически быстро закрываются дивидендные гэпы. Для поиска таких компаний, воспользуйтесь нашей инструкцией по поиску. - Оптимальная дата покупки

Данная дивидендная стратегия основана на поиске оптимального даты покупки акций компании ДО дивидендов с той целью получения прибыли за счет роста акций при приближении отсечки. Для выбора данной стратегии, воспользуйтесь нашей инструкцией - Спекулятивные сделки в дни отсечек

Данная стратегия основана на историческом анализе поведения цен компании в дни отсечек. Для выбора данной стратегии, воспользуйтесь нашей инструкцией.

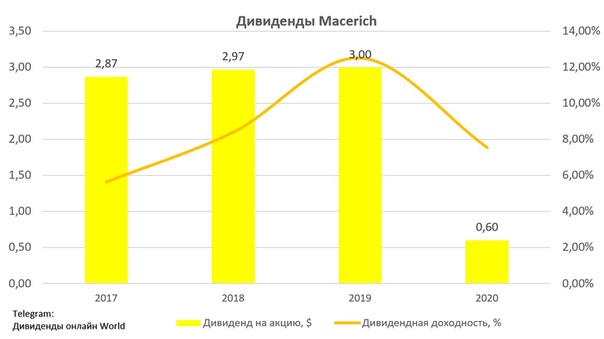

Дивидендные аристократы

Дивидендные аристократы — определение компаний, которые регулярно и стабильно (каждый год) платят дивиденды своих акционеров. Ниже подборка некоторых дивидендных аристократов РФ и США:

Ниже подборка некоторых дивидендных аристократов РФ и США:

Весь список дивидендных аристократов, вы можете получить через наш скринер акций. Для этого необходимо включить фильтр «Дивидендный страйк» (количество лет подряд, когда компания платила дивиденды).

Поиск дивидендных аристократов на FinanceMarker*При необходимости зарегистрируйтесь на сайте.

Подписка на дивидендные выплаты

Чтобы не пропустить дивидендные выплаты по интересующим вам компаниям, вы можете на них подписаться. В день отсечки вы получите уведомление на email или в телеграм. Чтобы подписаться на интересующий вас дивиденд — перейдите в карточку компании на FinanceMarker и настройте уведомление, как показано на рисунках ниже:

*При необходимости зарегистрируйтесь на сайте.

Больше информации по дивидендам доступно на нашем сайте:

Скринер акций российских и американских компаний

FinanceMarker.ru — сервис по поиску и анализу акции компаний РФ и США. Здесь собраны графики акций, финансовая отчетность, дивиденды, мультипликаторы, новости компаний и многое другое.

Здесь собраны графики акций, финансовая отчетность, дивиденды, мультипликаторы, новости компаний и многое другое.

Календарь дивидендов российских компаний — Большой Банкир

Каждый трейдер и инвестор на фондовом рынке должен знать сервисы дивидендных календарей. Инвесторы обязаны владеть информацией, чтобы успеть купить акции компании до отсечки. А трейдеры, чтобы не открыть короткую позицию «шорт» перед датой фиксации списка акционеров. Для тех, кто не знает чем это чревато — можно «попасть на размер дивидендов». То есть если вы зашортили бумагу перед отческой, то брокер с вас удержит размер дивидендов. Это для тех, кто задумал заработать легких денег на дивидендном гепе.

К слову сказать, на фондовом рынке легких и шальных денег не бывает. Это тот вид пассивного дохода, где вас всегда будут преследовать негативные эмоции при просадке рынка. А также временные финансовые потери по разным причинам. Не бывает таких людей, которые вообще ни цента не теряли на бирже. Конечно, при условии открытого брокерского счета.

Конечно, при условии открытого брокерского счета.

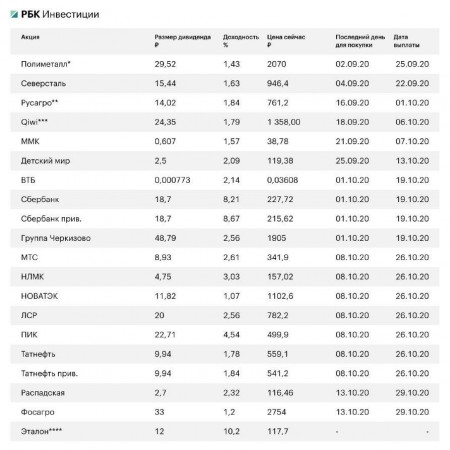

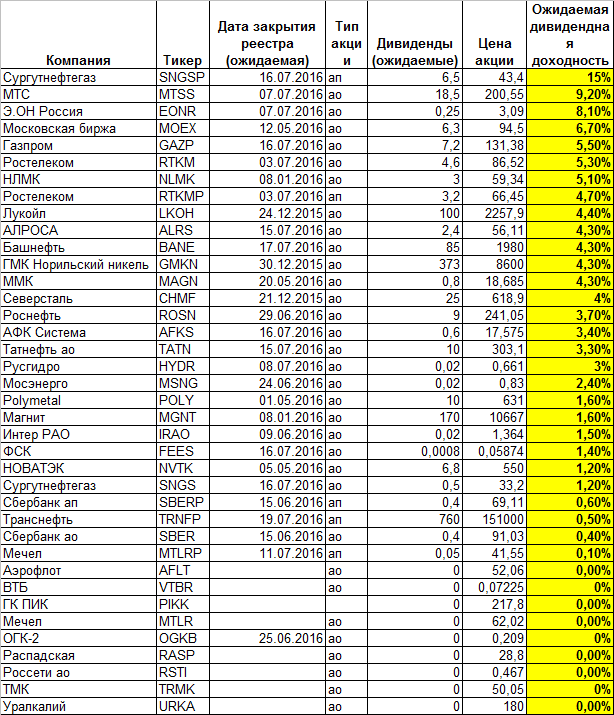

Где смотреть дивидендные выплаты

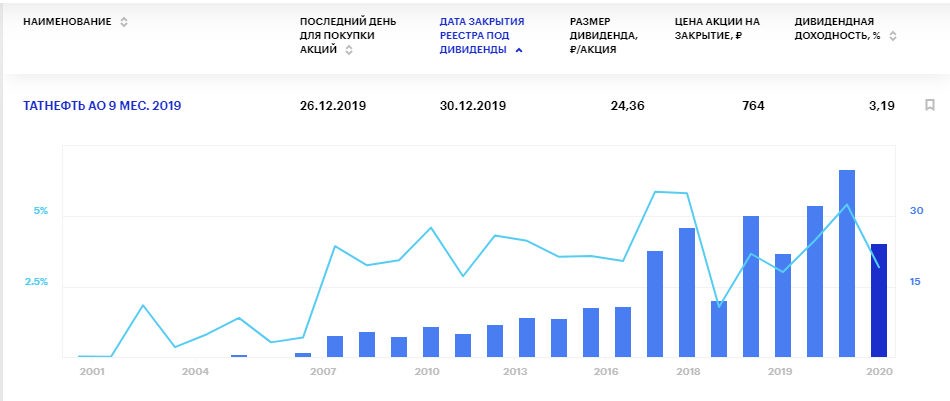

Есть несколько сайтов про календарь дивидендов 2020 российских. У них очень простой и приятны интерфейс. А самое главное информативный и понятный даже новичку на бирже. Мне очень нравится сервис investmint.ru, ниже скриншот сайта. Для своего блога Большой Банкир я пользуюсь именно сайтом инвестминт когда нужны размеры выплат. Здесь очень удобно то, что учитывается текущая котировка на акцию. Исходя из этой цифры получается актуальная доходность по любой бумаге. Нет нужды сидеть в ручную считать, сколько я получу годовых.

Сайт инвестминтЕсть калькулятор дивидендных выплат при указании суммы инвестирования. Сразу наглядно понимаешь сколько эмитент пришлет тебе в рублях или долларах. Также помимо российских акций есть большой количество американских бумаг. Это особенно интересно и полезно тем, кто хочет получать пассивный доход в валюте. Еще мне нравится сайт a2-finance. com, но здесь чуть более примитивный дизайн. Хотя и функционал довольно широкий, вплоть до тренажера сертификата ФСФР. Ниже показываю картинку с А2 Финанс.

com, но здесь чуть более примитивный дизайн. Хотя и функционал довольно широкий, вплоть до тренажера сертификата ФСФР. Ниже показываю картинку с А2 Финанс.

Безусловно, можно пользоваться всеми любимым Инвестингом — Investing.com. Но на мой взгляд уж очень перегружен сайт сейчас получается. Слишком много рекламы и функционала, что сайт получился довольно тяжелым. Поэтому я предпочитаю пользоваться дивидендными календарями Инвестминта и А2 Финанс. Но это мое субъективное мнение. Кстати, еще можно использовать приложение вашего брокера. Хотя не по всем бумагам есть покрытие у большинства брокеров. Лидером здесь является Тинькофф Инвестиции на данный момент.

Когда покупать акции для получения дивидендов

Это очень популярный вопрос среди начинающих инвесторов. Опытные «волки» знают. что необходимо минимум за 2 рабочих дня до даты отсечки купить. Это связано с режимом торгов Т+2 на Московской бирже и Санкт-Петербургской бирже. Например, дата фиксации списка в среду — нужно купить в понедельник. Много ошибок совершали те, кто покупал в саму дату фиксации. Получается, что в реестр не попадаете и потом начинаются претензии к брокеру. Хотя брокерская компания здесь вообще не виновата.

Много ошибок совершали те, кто покупал в саму дату фиксации. Получается, что в реестр не попадаете и потом начинаются претензии к брокеру. Хотя брокерская компания здесь вообще не виновата.

Например, вы хотите узнать какие дивиденды по Магниту в 2020 году. Посмотрели дату, заблаговременно прикупили себе бумаги в портфель и ждете. Да, акции сразу упадут в цене после отсечки, но это нормальная практика. Как выглядит этот геп я покажу чуть ниже на картинке. Ведь мы же долгосрочные и умные инвесторы, а не спекулянты. Небольшая коррекция на размер выплаты дохода это нормально.

Кстати для американских акций на СПБ бирже действует тоже правило. Если отсечка состоится во вторник, значит покупаем в пятницу. Поэтому очень надеюсь, что логика вполне понятна и теперь вы знаете главное правило. Всегда помним о режиме торгов на бирже Т+2 по акциям и ETF.

Что такое дивидендный гэп

Мы подошли к интересному моменту. Некоторые уже сталкивались с этим на практике. Для всех новеньких игроков на бирже рассказываю. Про дивиденды по Сургутнефтегазу в 2020 я писал чуть раньше.. Теперь на примере это бумаге рассмотрим,

Для всех новеньких игроков на бирже рассказываю. Про дивиденды по Сургутнефтегазу в 2020 я писал чуть раньше.. Теперь на примере это бумаге рассмотрим,

И здесь важно не оказаться в числе тех, кто играет на снижении котировок. Ведь если будете в шорте по бумаге — брокер заберет размер дива с вашего счета. Ведь это тоже было бы очевидным. Если акции всегда снижаются в этот момент, то можно заработать на этом падении. Но это не так. Весь доход от снижения котировок будет перечислен тому, кто стит в длинной позиции по акциям.

Так что на фондовом рынке много интересных вещей. И только первые попытки инвестирования помогут расставить все на свои места. Изучая только теорию и играя на демо режиме вы многих процессов не поймете. Поэтому календарь дивидендов 2020 российских компаний можно посмотреть бесплатно на многих сайтах. Конечно, можно уточнить у вашего брокера, но они скорее всего будут ориентировать на официальный сат эмитента компании. Ведь есть риск того, что компания может изменить дату, а финансовый консультант предоставит вам недостоверную информацию.

Какие документы нужно заполнять для выплат

Дивидендная выплата по акциям Сбербанк — последние новости. Это для тех, кто любит банковский сектор. Что касается заполнения бумаг, то на удивление ничего не нужно делать. При открытии брокерского счета вы обычно выбираете куда зачислят доходы по ценным бумагам. Это может быть непосредственно брокерский счет или банковские реквизиты. Поменять их местами можно без проблем в любое время.

Если вы держите иностранные бумаги в портфеле — как заполнить форму W8 Ben для американских дивидендов. Но это касается только иностранных бумаг. Хотя даже известные депозитарные расписки QIWI, TCS, Rusal тоже юридически являются иностранными бумагами. Поэтому для снижения НДФЛ с 30% до 10% можно заполнить форму W8 у вашего брокера. Только уточняйте, потому что их бывает две. Одна из них для внебиржевого рынка, где вышестоящим депозитарием является НРД. А другая для СПБ биржи, где Бест Эффортс Банк является номинальным держателем.

Надеюсь данная статья была для вас полезной и расставила некоторые моменты на свои места. Впереди много всего интересного, поэтому читайте мой финансовый блог и инвестируйте.

Поделиться материалом

Какие российские компании заплатят самые высокие дивиденды в 2021 — Финансы на vc.ru

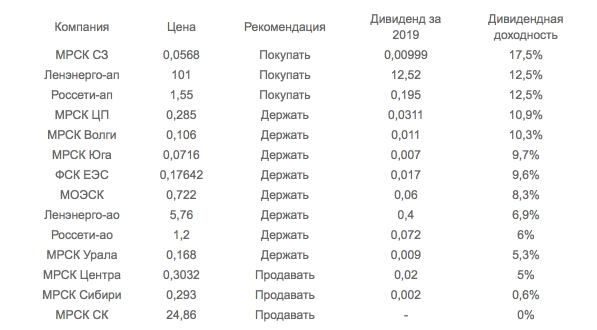

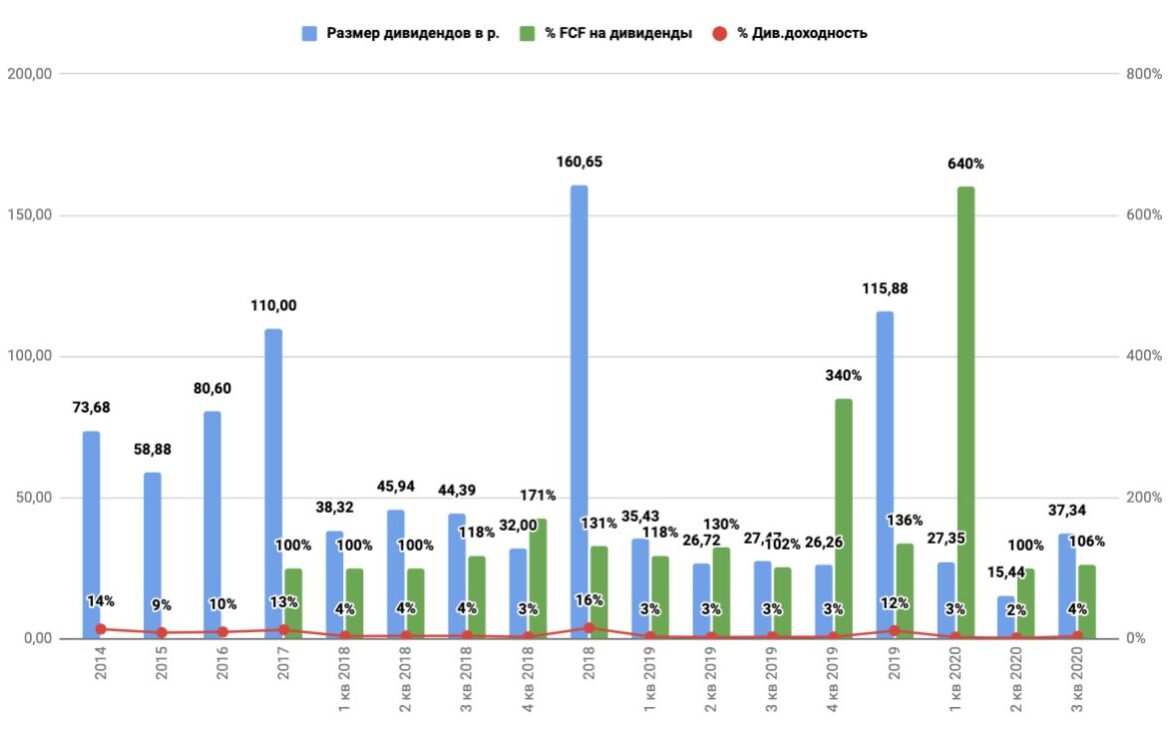

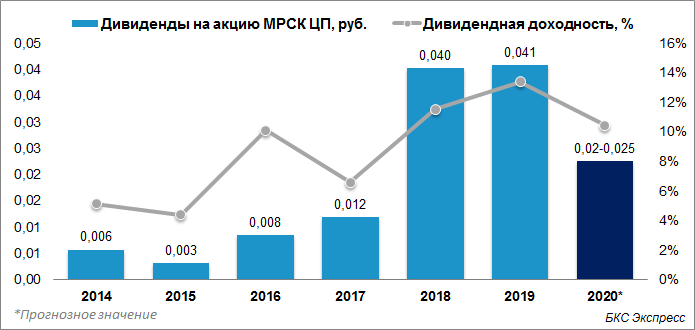

С начала 2020 г. индекс МосБиржи вырос на 6,6%, а индекс МосБиржи полной доходности, учитывающий дивиденды, за тот же период прибавил 12,9%. Дивиденды остаются важным фактором инвестиционной привлекательности российских акций.

индекс МосБиржи вырос на 6,6%, а индекс МосБиржи полной доходности, учитывающий дивиденды, за тот же период прибавил 12,9%. Дивиденды остаются важным фактором инвестиционной привлекательности российских акций.

Многие публичные компании России щедры по отношению к акционерам — уровень дивидендной доходности на нашем рынке один из самых высоких в мире.

Мы отобрали бумаги, которые способны в следующем году порадовать инвестора дивидендной доходностью выше среднерыночных значений.

Акции разделены на две группы в зависимости от степени надежности прогноза. Первая часть списка составлена из бумаг, по которым есть большая степень уверенности в дивидендной доходности.

37 227 просмотров

{ «author_name»: «Index Gabbi», «author_type»: «self», «tags»: [], «comments»: 11, «likes»: 8, «favorites»: 71, «is_advertisement»: false, «subsite_label»: «finance», «id»: 195108, «is_wide»: false, «is_ugc»: true, «date»: «Sun, 10 Jan 2021 13:46:15 +0300», «is_special»: false }

{«id»:622111,»url»:»https:\/\/vc. ru\/u\/622111-index-gabbi»,»name»:»Index Gabbi»,»avatar»:»fafd4a93-cef0-5d85-8c0c-c0dc0a35afa9″,»karma»:143,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/622111-index-gabbi»,»name»:»Index Gabbi»,»avatar»:»fafd4a93-cef0-5d85-8c0c-c0dc0a35afa9″,»karma»:143,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Выплата дивидендов по акциям, как выплачиваются дивиденды по акциям

Что такое дивиденды? Все ли компании их выплачивают?

Это часть прибыли, полученной компанией, которая распределяется между владельцами ее акций. Выплачивается публичными компаниями, то есть теми, чьи акции торгуются на финансовых биржах.

Выплачивается публичными компаниями, то есть теми, чьи акции торгуются на финансовых биржах.

Что такое дивидендная отсечка?

То же самое, что и дата закрытия реестра по дивидендам — дата, на которую определяется список владельцев бумаг, которые получат дивиденды.

Где я могу найти дивидендный календарь?

На сайте БКС Экспресс в разделе Календарь.

По акциям российских компаний информацию о дивидендных выплатах можно посмотреть в приложении Мир Инвестиций в карточке инструмента.

Для иностранных акций можно воспользоваться дивидендным календарем на сайте Санкт-Петербургской биржи.

Когда нужно купить акции, чтобы получить по ним дивиденды?

Акции нужно купить до даты закрытия реестра по дивидендам. Для этого нужно наблюдать за актуальным календарем дивидендов.

Обратите внимание, что на момент закрытия реестра бумаги уже должны быть на вашем счете. Если акция торгуется в режиме Т+2, то для получения дивидендов её нужно купить как минимум за два рабочих дня, до закрытия реестра, можно раньше.

Если акция торгуется в режиме Т+2, то для получения дивидендов её нужно купить как минимум за два рабочих дня, до закрытия реестра, можно раньше.

Когда можно продавать акции, но при этом получить по ним дивиденды?

Так как акции торгуются в режиме Т+2, продать акции можно за день до даты закрытия реестра. Тогда на эту дату акции все еще будут учитываться на счете, что позволит получить дивиденды.

На какой счет поступают дивиденды? Могу ли я получать дивиденды на банковский счет?

По умолчанию дивиденды приходят на брокерский счет. Вы можете оформить заявление и получать дивиденды на ваш банковский счет. По обычным брокерским счетам можно подписать заявление для рублевых дивидендов, по ИИС — для рублевых и валютных дивидендов. Для дивидендов в рублях и в валюте требуется два разных заявления.

Перечисление дивидендов и купонов на банковский счет

Когда я получу свои дивиденды?

Дивиденды от российских акций поступают на брокерский счет в течение 18 рабочих дней после даты закрытия реестра. При перечислении денежных средств на банковский счет, срок может быть увеличен, как правило, на 1-2 рабочих дня.

При перечислении денежных средств на банковский счет, срок может быть увеличен, как правило, на 1-2 рабочих дня.

Срок зачисления дивидендов от иностранных акций не регламентирован и может достигать нескольких месяцев в связи с большим количеством участников этого процесса.

Что будет если бумаги в дату отсечки были куплены на заемные средства или находились в займах овернайт?

В этом случае срок зачисления дивидендов сдвигается во времени. Сроки поступления средств не регламентированы, и чаще всего средства поступают в течение 1-2 месяцев с даты закрытия реестра.

Что будет если в дату отсечки бумаги были в шорте?

С вашего счета будет списан предполагаемый размер дивидендов в пользу покупателя ценных бумаг.

Где я могу получить информацию по выплаченным дивидендам?

В брокерском отчете в разделе «Движение денежных средств», в приложении Мир Инвестиций в разделе «История».

Облагаются ли дивиденды налогом?

Да. Ставка налога и порядок налогообложения зависит от страны резидентства эмитента.

Для налоговых резидентов РФ ставка налога на дивиденды российских компаний — 13%.

Что такое купонный доход? Какие типы купонов есть?

Это платеж по облигации, который эмитент обязуется выплачивать её владельцу. Бывает фиксированным и переменным. Фиксированный — выражается в процентах от номинальной стоимости облигации, переменный — привязывается к какой-то базовой процентной ставке. Например, к ставке рефинансирования.

Что такое НКД?

Накопленный купонный доход — это та часть купона, которая образовалась с момента предыдущей купонной выплаты и до настоящего момента времени.

Покупая облигацию, кроме стоимости самой бумаги Вы выплачиваете продавцу НКД. Так продавец получает часть купона, положенную ему за тот срок, в течение которого он держал облигацию. Аналогично, при продаже облигации до купонной выплаты Вы получите часть купона в виде накопленного купонного дохода.

Аналогично, при продаже облигации до купонной выплаты Вы получите часть купона в виде накопленного купонного дохода.

Где я могу получить информацию по предстоящим купонным выплатам?

На какой счет зачисляется купонный доход?

По умолчанию купоны приходят на брокерский счет. Вы можете оформить заявление и получать купоны на ваш банковский счет. По обычным брокерским счетам можно подписать заявление для рублевых купонов, по ИИС — для рублевых и валютных купонов. Для выплат в рублях и в валюте требуется два разных заявления.

Перечисление дивидендов и купонов на банковский счет

В какой срок поступит купон?

В течение 7 рабочих дней после зачисления средств от эмитента брокеру.

Получу ли я купонный доход если облигации были куплены с использованием плеча или находились в займах овернайт?

В этом случае срок зачисления купонов сдвигается во времени. Сроки поступления средств не регламентированы, и чаще всего средства поступают в течение 10 дней с момента получения брокером.

Сроки поступления средств не регламентированы, и чаще всего средства поступают в течение 10 дней с момента получения брокером.

Где я могу получить информацию по выплаченным купонам?

В брокерском отчете в разделе «Движение денежных средств», в приложении Мир Инвестиций в разделе «История».

Облагается ли купонный доход налогом?

Да, с 2021 года купоны по всем видам облигаций облагаются налогом. Для налоговых резидентов РФ ставка налога на купоны по облигациям российских эмитентов — 13%.

ПАО Санкт-Петербургская биржа

Компания – наименование Эмитента на английском языке в соответствии с отчетностью, публикуемой в целях раскрытия информации, и биржевой код, присвоенный ПАО «Санкт-Петербургская биржа».

Экс-дивидендная дата – первый торговый день, начиная с которого акции котируются на иностранной фондовой бирже, на которой они прошли процедуру листинга, без права на получение дивидендной выплаты.

Дата закрытия реестра акционеров (Реестр) – дата составления списка акционеров, имеющих право на получение дивидендов по акциям.

В примере ниже:

при совершении сделки по покупке обыкновенных акций Comcast Corporation класса «А»:

— до 2 октября 2017 года включительно покупатель имеет право на получение объявленных дивидендов, поскольку расчеты по сделке покупки состоятся 4 октября 2017 года, т.е. не позднее, чем в дату закрытия реестра акционеров;

— с 3 октября 2017 года включительно покупатель не имеет права на получение объявленных дивидендов, поскольку расчеты по сделке покупки состоятся 5 октября 2017 года, т.е. после даты закрытия реестра акционеров.

Аналогичным образом при заключении сделки по продаже обыкновенных акций Comcast Corporation класса «А»:

— до 2 октября 2017 года включительно продавец теряет право на получение объявленных дивидендов, поскольку расчеты по сделке продажи состоятся 4 октября 2017 года, т. е. не позднее, чем в дату закрытия реестра акционеров;

е. не позднее, чем в дату закрытия реестра акционеров;

— с 3 октября 2017 года включительно продавец сохраняет право на получение объявленных дивидендов, поскольку расчеты по сделке продажи состоятся 5 октября 2017 года, т.е. после даты закрытия реестра акционеров.

Дата выплаты дивидендов (Выплата) – ожидаемая дата выплаты дивидендов Эмитентом.

Дивиденд – сумма дивидендов, объявленных на одну акцию до налогообложения, с указанием кода валюты. Символ «П» означает, что указанная сумма является предварительной и может быть изменена.

Тип – вид дивидендной выплаты в зависимости от ее регулярности. Для данного поля предусмотрены значения:

— regular – дивиденды, объявляемые в соответствии с графиком, предусмотренным дивидендной политикой Эмитента;

— special – дивиденды, объявленные в связи с определенным событием или обстоятельствами, в том числе другими корпоративными событиями Эмитента.

Доходность % — отношение величины суммы дивидендов на акцию компании с типом «regular» за последние четыре квартала к цене закрытия за последний торговый день. Величина выражается в процентах.

Лучшие дивидендные акции россии

Страна

Мир

Австралия

Австрия

Бельгия и Люкс.

Бразилия

Канада

Чили

Китай

Колумбия

Чехия

Дания

Египет

Финляндия

Франция

Германия

Греция

Гонконг

Венгрия

Индия

Индонезия

Ирландия

Израиль

Италия

Япония

Корея

Кувейт

Малайзия

Мексика

Нидерланды

Новая Зеландия

Норвегия

Пакистан

Перу

Филиппины

Польша

Португалия

Катар

Россия

Саудовская Аравия

Сингапур

Южная Африка

Испания

Швеция

Швейцария

Тайвань

Таиланд

индюк

U. Арабские Эмираты

Великобритания

Соединенные Штаты Америки

Промышленность

Основные материалы

Потребительские товары

Потребительские услуги

Финансы

Здравоохранение

Промышленные предприятия

Нефть и газ

Технологии

Телекоммуникации

Утилиты

Растущий Div

Мир

Австралия

Канада

ЕВРО

Франция

Германия

Гонконг

Япония

Швейцария

Великобритания

нас

Индекс

AEX 25

ASX 20

Bovespa

CAC 40

DAX 30

Евро Stoxx 50

FBMKLCI

FTSE 100

Hang Seng

IBEX 35

IPC Mex

JSE TOP 40

MIB

NIKKEI 225

УСТАНОВИТЬ LC

СМИ

S&P 100

S&P 500

SSE 50

ИППП

Сектор

Аэрокосмическая промышленность и оборона

Альтернативная энергетика

Автомобили и запчасти

банки

Напитки

Химикаты

Конструкция и материалы

Электричество

Электронное и электрическое оборудование

Финансовые услуги

Фиксированная связь

Продавцы продуктов питания и медикаментов

Производители продуктов питания

Лесное хозяйство и бумага

Газ, вода и коммунальные услуги

General Industrials

Обычные розничные торговцы

Медицинское оборудование и услуги

Хозтовары и домостроение. Промышленная инженерия

Промышленные металлы и горнодобывающая промышленность

Промышленный транспорт

Товары для отдыха

Страхование жизни

Средства массовой информации

Добыча полезных ископаемых

Мобильная связь

Страхование жизни

Производители нефти и газа

Услуги и дистрибьюция нефтяного оборудования.

Личные товары

Фармацевтика и биотехнологии

Инвестиции в недвижимость и услуги

Инвестиционные фонды в сфере недвижимости

Программное обеспечение и компьютерные услуги

Службы поддержки

Технологическое оборудование и оборудование.

Табак

Путешествия и отдых

Промышленная инженерия

Промышленные металлы и горнодобывающая промышленность

Промышленный транспорт

Товары для отдыха

Страхование жизни

Средства массовой информации

Добыча полезных ископаемых

Мобильная связь

Страхование жизни

Производители нефти и газа

Услуги и дистрибьюция нефтяного оборудования.

Личные товары

Фармацевтика и биотехнологии

Инвестиции в недвижимость и услуги

Инвестиционные фонды в сфере недвижимости

Программное обеспечение и компьютерные услуги

Службы поддержки

Технологическое оборудование и оборудование.

Табак

Путешествия и отдых

A | B | C | D | E | F | G | H | Я | J | K | L | M | N | O | P | Q | R | S | Т | U | V | W | X | Y | Z

31.12.2020

крупнейших российских публичных компаний, упорядоченных по дивидендной доходности ( 5.70% в среднем )

Как показано выше,

ОАО «Северсталь» (Металлургическая и горнодобывающая промышленность) — ОАО «Башнефть Преф» (производители нефти и газа) — Мобильные телесистемы C (Мобильные телекоммуникации) — компании, которые в настоящее время выплачивают более высокие дивиденды в России, предлагая доходность —

10,18% — 9,28% — 8,92% — соответственно.

Наконец, есть и другие российские акции, которые предлагают очень интересную дивидендную доходность, например: Новолипецкий металлургический комбинат (Металлургия и горнодобывающая промышленность) — ПФ Транснефть (Услуги и распределение нефтяного оборудования.) — Федеральная сеть (Электроэнергетика) — Магнитогорский металлургический комбинат (Промышленные металлы и горнодобывающая промышленность) -.

Далее мы покажем полный список акций, торгуемых в России, включая их дивидендные доходы и выплаты.

Полный список дивидендных акций россии

дивидендов | Аэрофлот

Дивидендная политика занимает центральное место в корпоративном управлении и является ключевым показателем того, что компания соблюдает права акционеров.

В июле 2014 года была принята новая Дивидендная политика ПАО «Аэрофлот» с целью обеспечения прозрачности при расчете дивидендов. В нем изложен подход Совета директоров к формулированию рекомендаций Общему собранию акционеров по распределению прибыли, в том числе в форме дивидендов.

Согласно данной политике, консолидированная чистая прибыль ПАО «Аэрофлот» по МСФО будет использоваться для расчета дивидендов к выплате.

Решения о размере дивидендов принимаются по специально разработанной системе, которая взвешивает ряд показателей деятельности за отчетный год, долговую нагрузку и среднесрочный финансовый план Группы.В настоящее время политика предусматривает целевые выплаты в размере 25% от выручки Группы по МСФО.

С дивидендной политикой можно ознакомиться по ссылке .

Общее собрание акционеров 25 июня 2019 г. утвердило выплату дивидендов за 2018 финансовый год, эквивалентных 50% консолидированной чистой прибыли Группы «Аэрофлот» по международным стандартам финансовой отчетности (МСФО). Общая сумма дивидендов составит 2 856,5 млн рублей, или 2,6877 рублей на акцию. Рекордная дата получения дивидендов установлена на 5 июля 2019 года, дивиденды будут выплачены до 9 августа 2019 года.

Дивидендная история

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

|---|---|---|---|---|---|---|---|

Дивиденды на акцию, руб. | 1,1636 | 2.4984 | — | — | 17,4795 | 12,8053 | 2,6877 |

| Всего начисленных дивидендов, тыс. Руб. | 1,292,313 | 2,774,195 | — | — | 19,413,018 | 14,221,775 | 2,856,500 |

| % от чистой прибыли | % от чистой прибыли.0% | 25,0% | — | — | 50,0% | 50,0% | 50,0% |

| Счета, используемые для определения чистой прибыли | РСБУ | РСБУ | МСФО | МСФО | МСФО | РСБУ | МСФО |

| Форма оплаты, прочие условия | Денежные средства | Денежные средства | — | — | Денежные средства | Денежные средства | Денежные средства |

(PDF) Взаимосвязь дивидендной политики и корпоративной репутации в российских компаниях

УПРАВЛЕНЕЦ / МЕНЕДЖЕР 2019. Vol. 10. № 4

Vol. 10. № 4

Стратегическое управление и корпоративное управление

15

экспертные оценки экономических, социальных и экологических

аспектов своей деятельности.

Корпорация, несомненно, должна создать положительную репутацию для всех своих заинтересованных сторон, но мы считаем, что инвесторы

и акционеры являются наиболее важными из них, поскольку они

обычно вкладывают много ресурсов в создание компании и

помочь ему существовать как юридическое лицо.Вероятность привлечения инвестиций

на протяжении жизненного цикла бизнеса

предопределяет его устойчивое развитие [Ткаченко, Злыгостев, 2018].Таким образом, ключевыми сигналами сильной деловой репутации для инвесторов и заинтересованных сторон

являются рентабельность инвестиций, рентабельность капитала, дивидендная доходность

дивидендов, дивидендная политика и история дивидендов.

Дивидендная политика организации может рассматриваться как тип управленческих решений

в отношении следующих параметров:

eters: доля чистой прибыли, предназначенная для выплаты дивидендов

акционерам; выбор типа дивидендной политики, а также

, характер, форма и периодичность выплаты дивидендов; степень адаптивности

. Решения о выплате дивидендов являются неотъемлемой частью

Решения о выплате дивидендов являются неотъемлемой частью

системы корпоративного управления, поскольку рыночная стоимость

компаний зависит от ожиданий собрания акционеров.

ДИВИДЕНДНАЯ ПОЛИТИКА: ИССЛЕДОВАНИЯ И ОПЫТ

Зарубежные исследования причинно-следственных связей между дивизионной политикой

в рамках корпоративного управления и развитием рынка

весьма разнообразны.

зарубежных публикаций посвящены тому, как профессиональные атрибуты

членов совета директоров влияют на корпоративную финансовую политику и, в частности, дивидендную политику

.Ученые доказывают, что компании с

экспертами по бухгалтерскому учету, входящими в их комитеты по аудиту, демонстрируют более сильный консерватизм в бухгалтерском учете и поддерживают более низкий уровень выплаты дивидендов на

, что менее чувствительно к волатильности прибыли

[Qiao, Chen, Hung, 2018] . Некоторые исследователи изучают условие, при котором акционеры в капитале с рычагами

не будут затронуты дивидендной политикой [Galai,

Wiener, 2018]. Duygun, Guney и Moin [2018] изучают

Duygun, Guney и Moin [2018] изучают

факторов, влияющих на дивидендную политику индонезийских фирм, уделяя

особое внимание издержкам агентства и структуре собственности.

Исследование показало, что компании с более высоким уровнем конфликта интересов

среди менеджеров и акционеров выплачивают более низкие дивиденды.

Конфликты между крупными и миноритарными акционерами

окажут незначительное влияние на выплату дивидендов. Корпорации с более высокой долей государственной собственности на

связаны с более крупными выплатами дивидендов

. Чинтракарн, Чатжутхамард и Торн [2018] предполагают, что генеральные директора неблагоприятно относятся к дивидендам, поскольку выплаты дивидендов

лишают их свободного денежного потока, который они могли бы иначе использовать.Авторы демонстрируют, что существует вертикальная корреляция между властью генерального директора и вероятностью выплаты дивидендов

. Шуми Ахтар [2018] исследует, различаются ли коэффициенты выплаты дивидендов

между международными и национальными корпорациями в Австралии, США,

,, Японии, Великобритании и Малайзии. Сайед, Зайнир и Иса [2018] анализируют

Сайед, Зайнир и Иса [2018] анализируют

репутационных факторов и факторов дивидендных выплат

выплат и исследуют, в какой степени асимметричная информация и теории агентских затрат объясняют сглаживание дивидендов

.Докнер, Эльсингер и Гаунерсдорфер [2018] ar-

считают, что побуждение к сговору обусловлено ограниченной ответственностью

и дивидендной политикой rm. Фарук, Шехата и Na-

, чем [2018] заявляют, что информативность заявленной прибыли,

, измеренная соотношением прибыль-доход, является возрастающей функцией коэффициента выплаты дивидендов в регионе Ближнего Востока и Северной Африки

в период с 2003 по 2014 гг. Ac-

По утверждениям авторов, более высокие дивиденды уменьшают агентское согласие

icts.Anh Ngo et al. [2018] исследуют влияние структуры собственности

на дивидендную политику, в частности роль контролирующих акционеров

в формировании дивидендной политики. Результаты исследования

показывают, что менеджеры в слабоуправляемых компаниях

с большей вероятностью будут инициировать индивидуальные дивиденды для удовлетворения внешних потребностей крупных акционеров

, одновременно используя дорогостоящий внешний капитал

для финансирования новых инвестиционных проектов.

Исследования по практической реализации знаковой гипотезы

дивидендной политики посвящены

развитых рынках, таких как США., Соединенное Королевство и Германия.

Подавляющее большинство исследований подчеркивают, что увеличение дивидендных выплат

вызывает увеличение цены акций, и наоборот

— уменьшение выплат дивидендов приводит к снижению стоимости акций на

[Bhattacharya, 1979] . Однако есть около

работ, подтверждающих обратное [Vieira, 2011]. В то же время

все согласны с тем, что дивидендная политика — это инструмент

, который руководство компании использует для передачи сигнала

инвесторам.Развивающиеся рынки, не говоря уже о России, не имеют такой популярности среди ученых.

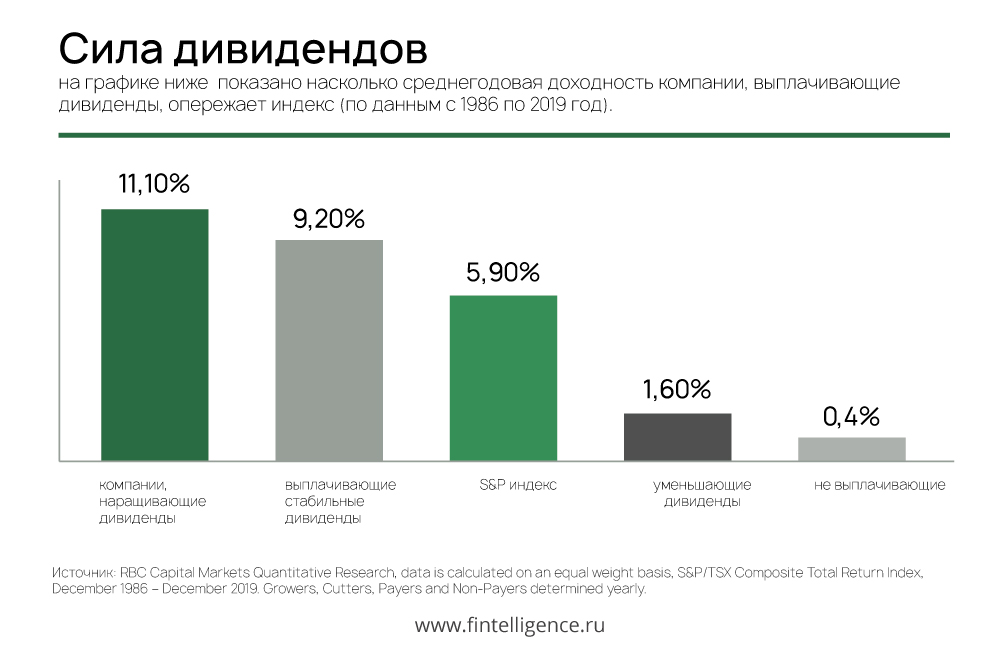

Аналитики финансовой компании Ned Davis Research

разделили организации, включенные в индекс S&P 500 in-

dex, на несколько групп в соответствии с динамикой дивизионов.

dend-платежей — растущие, стабильные, падающие и нулевые — com. —

—

разделение этих групп по росту котировок за 30-летний период

. В результате средний рост

самых щедрых компаний составил 11% в год.Эмитенты, придерживающиеся консервативной политики

, выросли на 7,2%, сокращающие выплаты — на 3,6%, компании

, не выплачивающие дивиденды своему пакету акций —

эмитентов — на 2,4% [Бочарова, 2011, с. 5]. Анализ

однозначно подтверждает практическую реализацию сигнального эффекта:

дивидендная политика влияет на изменение цены акций и,

, если цена акций на рынке падает, рыночная капитализация компании

уменьшается тем самым нанося ущерб его репутации.

В поддержку заявления Грэма [Graham, Zweig, Buf-

fet, 2009] о том, что единственная причина для существования компании — это выплата дивидендов акционерам

в рамках

внедрения передовых практик корпоративного управления в рейтинге

США есть специальный индекс Dividend Aristocrats, который включает компании

, увеличившие выплаты дивидендов на

в течение 25 лет подряд или более. Одной неудачи в увеличении выплаты на

Одной неудачи в увеличении выплаты на

достаточно, чтобы вас исключили из списка лучших

классов.К 2010 году 43 компании из индекса S&P 500

ежегодно увеличивали дивиденды на протяжении последних 25 лет. В эти

вошли компании, для которых рассчитывается специальный индекс Divi-

dend Aristocrats — The 3M Company, Coca-Cola,

ExxonMobil, Johnson & Johnson, Kimberly-Clark, McDonald’s,

PepsiCo, Procter & Gamble, . Американские

Dividend Aristocrats широко диверсифицированы и представляют

10 различных секторов экономики.Потребительский сектор —

Российская Федерация — Корпоративный сектор — Определение дохода

Отчетным периодом в России является календарный год. Разные периоды не допускаются. Налогооблагаемая база рассчитывается по методу начисления (только мелким налогоплательщикам разрешено использовать кассовый метод).

Налогооблагаемый доход рассчитывается в соответствии с правилами и принципами, установленными в НК РФ. Налогоплательщики обязаны вести регистры налогового учета. Нормативные счета могут использоваться для расчета налоговых статей, для которых методы учета одинаковы.На практике большинство налогоплательщиков используют обязательную бухгалтерскую отчетность в качестве основы и вносят корректировки, чтобы получить свой налогооблагаемый доход.

Налогоплательщики обязаны вести регистры налогового учета. Нормативные счета могут использоваться для расчета налоговых статей, для которых методы учета одинаковы.На практике большинство налогоплательщиков используют обязательную бухгалтерскую отчетность в качестве основы и вносят корректировки, чтобы получить свой налогооблагаемый доход.

Инвентарная оценка

Запасы можно оценить с помощью одного из следующих методов: первый пришел — первый ушел (FIFO), средняя стоимость и индивидуальная стоимость единицы.

Прирост капитала

Прирост капитала облагается той же ставкой КПН в размере 20% и добавляется к обычному доходу для получения налогооблагаемого дохода.

Существуют две налоговые корзины для налогоплательщиков, осуществляющих операции с ценными бумагами и производными финансовыми инструментами: (i) общие и (ii) результаты операций с не включенными в листинг ценными бумагами и производными финансовыми инструментами, не включенными в листинг. Убыток по второй корзине не может быть компенсирован прибылью по первой корзине (однако возможна обратная компенсация). Следует отметить, что цены, взимаемые при сделках с ценными бумагами и деривативами, следует сравнивать с рыночной ценой только в том случае, если сделка контролируется правилами трансфертного ценообразования.

Убыток по второй корзине не может быть компенсирован прибылью по первой корзине (однако возможна обратная компенсация). Следует отметить, что цены, взимаемые при сделках с ценными бумагами и деривативами, следует сравнивать с рыночной ценой только в том случае, если сделка контролируется правилами трансфертного ценообразования.

Прибыль от продажи основных средств и прочего имущества равна разнице между продажной ценой и их чистой балансовой стоимостью для целей налогообложения. Убытки от продажи основных средств должны вычитаться равными ежемесячными платежами в течение периода, определяемого как разница между их нормативным сроком полезного использования и фактическим временем использования.

Ставка налога 0% доступна для прироста капитала от продажи или иного отчуждения (включая выкуп) акций российских и (или) иностранных лиц (долей в уставном капитале российских и (или) иностранных лиц), удерживаемых до продажи для более 5 лет. Для применения ставки налога 0% должно быть выполнено одно из следующих условий:

- Менее 50% общих активов предприятия представлено недвижимым имуществом в России на конец месяца, предшествующего продаже;

- Проданные акции — это акции российских технологических компаний, котирующиеся на бирже.

Также освобождение не распространяется на акции компаний, находящихся в юрисдикциях, внесенных в черный список.

Дивидендный доход

Дивиденды, полученные российскими юридическими лицами от российских юридических лиц или ИФН, облагаются налогом в России по фиксированной ставке 13%.

Правила освобождения от участия (ставка 0% на дивиденды) применимы к следующей ситуации:

- собственник (получатель дивидендов) владеет не менее 50% капитала плательщика дивидендов или владеет депозитарными расписками, дающими ему право на получение не менее 50% от общей суммы выплаченных дивидендов, и

- акции или депозитарные расписки находились в собственности не менее 365 календарных дней на дату объявления дивидендов.

Дивиденды от компаний, зарегистрированных в оффшорных зонах с низкими налогами, не подпадают под это налоговое освобождение. Минфин ведет список оффшорных зон.

Начиная с 2021 года, ставка налога 0% не может применяться к дивидендам, распределяемым между российскими налоговыми резидентами при использовании сквозного подхода. Он устанавливает переходный период с 1 января 2021 года по 31 декабря 2023 года, в течение которого может применяться ставка 0% при соблюдении определенных условий.

Он устанавливает переходный период с 1 января 2021 года по 31 декабря 2023 года, в течение которого может применяться ставка 0% при соблюдении определенных условий.

Иностранные компании, являющиеся налоговыми резидентами России, могут применять ставку налога на дивиденды 0% до 31 декабря 2023 года.

Налог на дивиденды из-за границы, удержанный в стране происхождения, может быть зачислен в счет российского налога.

Стандартная ставка налога в размере 15% применяется к дивидендам, выплачиваемым российскими юридическими лицами ИФК. Налог должен удерживаться российским юридическим лицом, выплачивающим дивиденды. Налог может быть снижен на основании соответствующего DTT, обычно до 10% или 5% ( см. Более подробную информацию в разделе «Налоги у источника» ).

Процентные доходы

Процентный доход облагается налогом по методу начисления. Стандартная ставка налога в размере 20% применяется к процентному доходу, за исключением процентов по государственным и муниципальным ценным бумагам, которые облагаются налогом по ставке 0%, 9% или 15%, в зависимости от типа обеспечения.

Ставка WHT на процентный доход, выплачиваемый за границей, составляет 20% и может быть снижена (обычно до нуля) согласно соответствующему DTT.

Уровень процентного дохода, признанного для целей налогообложения, может подлежать контролю ( см. Более подробную информацию о процентных расходах в разделе «Вычеты», ).

Доход от роялти

Отдельного налога на доход от роялти нет. Применяется стандартная ставка КПН в размере 20%.

Курсовые прибыли и убытки

Положительные и отрицательные курсовые разницы признаются в налоговых целях только по методу начисления.

Иностранные доходы

Российские юридические лица платят налог со своих доходов по всему миру. Льгота по кредиту предоставляется для иностранных налогов, уплаченных до суммы российского налогового обязательства, которое должно было бы быть уплачено на ту же сумму в соответствии с российскими правилами.

Действующее налоговое законодательство не содержит положений, разрешающих отсрочку налогов в отношении иностранного дохода.

Российская Федерация — Корпоративные — Налоги у источника выплаты

В соответствии с общими положениями RTC, доход, полученный FLE и не относящийся к PE в России, подлежит обложению WHT в России (удерживается у источника). Ставки WHT следующие:

.- 15% на дивиденды и доход от участия в российских предприятиях с иностранными инвестициями.

- 10% от фрахта.

- 20% на некоторые другие доходы из российских источников, включая роялти и проценты.

- 20% выручки или 20% маржи от прироста капитала (от продажи недвижимого имущества в России или акций, не котирующихся на бирже, российских дочерних компаний, где на недвижимое имущество в России приходится более 50% активов).

Налогообложение наценки (а не валового дохода, полученного от перечисленных выше видов продаж) может применяться только в том случае, если расходы надлежащим образом задокументированы.

Доход иностранных организаций (не осуществляющих деятельность в России через ИП) от продажи определенных листинговых ценных бумаг российских компаний (и их производных инструментов) не рассматривается как доход, полученный из источников в России, подлежащих обложению налогом.

Список освобожденных от налогообложения доходов (не облагаемых налогом на прибыль) также включает: (i) процентные платежи по государственным ценным бумагам Российской Федерации; (ii) процентные выплаты по обращающимся облигациям, выпущенным в соответствии с законодательством зарубежных стран; и (iii) платежи российских компаний для финансирования купонов по еврооблигациям, выпущенным компаниями специального назначения (SPV), зарегистрированными за пределами России.

Налог удерживается налоговым агентом и уплачивается в бюджет РФ. Ставки НДН могут быть снижены согласно соответствующему СДН, положения которого могут применяться на основании подтверждения налогового резидентства, которое иностранная компания предоставляет российскому налоговому агенту до даты платежа (предварительное разрешение со стороны российского налогового органа отсутствует. властей), а также при соблюдении общих условий (подтверждение фактического владения и т. д.).

Российские налоговые органы признают условия договоров, заключенных Союзом Советских Социалистических Республик (СССР), до тех пор, пока они не будут пересмотрены правительством России. Кроме того, список действующих налоговых соглашений постоянно обновляется.

Кроме того, список действующих налоговых соглашений постоянно обновляется.

Россия ратифицировала поправки к СИД с Кипром и Люксембургом; ожидается, что поправки к СИД с Мальтой будут ратифицированы. Основные моменты — повышение налоговых ставок на дивиденды и проценты. Максимальная ставка будет составлять 15% как для дивидендов, так и для процентов, но есть некоторые исключения (в некоторых случаях будут применяться ставки 5% и 0%). Ставка налога на роялти останется на уровне 0% (5% на Мальте). Поправки к DTT с Кипром применяются с 1 января 2021 года.Поправки к DTT с Мальтой и Люксембургом, вероятно, будут применяться с 2022 года (процесс ратификации еще не завершен). Процесс ратификации протокола с Мальтой также не завершен; Применение новых ставок в рамках DTT с Мальтой в 2021 году должно быть разъяснено Министерством финансов. Кроме того, Россия объявила о денонсации ДИДН с Нидерландами (но в 2021 году ДИДН останется в силе). Другие DTT с транзитными юрисдикциями, исторически использовавшимися для инвестиций в Россию, также могут быть пересмотрены.

Россия ратифицировала MLI. Россия выбрала 71 DTT, включая DTT с Австрией, Китаем, Кипром, Францией, Гонконгом, Ирландией, Латвией, Люксембургом, Нидерландами, Сингапуром и Великобританией. При оценке применимости MLI необходимо учитывать, подписала ли другая сторона DTT Конвенцию.

30 апреля 2020 года Россия уведомила ОЭСР о завершении национальных процедур по реализации Многосторонней конвенции (MLI) для 27 договоров об избежании двойного налогообложения, 26 ноября 2020 года Россия уведомила о завершении национальных процедур еще в 7 юрисдикциях.Таким образом, MLI может вступить в силу уже 1 января 2021 года для 27 DTT, применяемых ко всем налогам, и для 7 DDT, применяемых только к WHT. MLI будет применяться к этим 7 DDT ко всем налогам с 1 января 2022 года.

Россия выразила намерение придерживаться максимально строгого подхода и ввести максимальные ограничения на предоставление налоговых льгот. Однако окончательный подход зависит от того, какой выбор сделает другая сторона конкретного DTT.

Упрощенное ограничение преимуществ было вариантом, выбранным Россией, но большинство других стран выбрали тест на основную цель (PPT), поэтому в большинстве случаев упрощенные ограничения преимуществ не применяются.Вместо этого в большинстве случаев будет применяться PPT; льготы по договору не предоставляются, если получение такой выгоды было одной из основных целей любой договоренности или сделки, которая прямо или косвенно привела к получению такой выгоды.

Дивиденды: пониженная ставка налога WHT применяется только в том случае, если период владения акциями или долями компании, выплачивающей дивиденды, равен или превышает 365 дней (существующие критерии участия останутся в силе).

Прирост капитала от передачи акций или долей участия организаций, стоимость которых в основном связана с недвижимостью: эта прибыль может облагаться налогом в юрисдикции местонахождения недвижимости, если в любое время в течение 365 дней, предшествующих передаче, эти акции или сопоставимые доли владения получили больше более 50% их стоимости от такой недвижимости.

Устранение двойного налогообложения: Россия выбрала метод налогового вычета, как сейчас (такой же, как указано в большинстве ДИДН с Россией).

Понятие «бенефициарного владения»

Понятие фактического собственника дохода (то есть «бенефициарного собственника») было введено в российское налоговое законодательство так называемым Законом о деофшоризации. Он определяет возможность применения более низких налоговых ставок в соответствии с DTT.

В российском налоговом законодательстве отсутствует четкий критерий бенефициарной собственности, который должен применяться налоговыми агентами, а это означает, что российские налоговые агенты не могут чувствовать себя полностью комфортно, применяя пониженные ставки налога на доходы, выплачиваемые за рубежом.Совершая какие-либо платежи, они должны учитывать риск уплаты дополнительных налогов и штрафов за свой счет.

Согласно закону, налоговый агент должен запросить подтверждение того, что иностранное юридическое лицо является фактическим владельцем дохода. Если фактический бенефициарный собственник известен, налоговый агент может применить «сквозной» подход (использовать договор со страной, где проживает этот бенефициарный собственник). Если бенефициарный владелец находится в России или в стране, не являющейся участником договора, выплачиваемый доход облагается налогом в соответствии с правилами RTC (обратите внимание, что нулевая ставка налога на дивиденды применяется по особым критериям).

Если фактический бенефициарный собственник известен, налоговый агент может применить «сквозной» подход (использовать договор со страной, где проживает этот бенефициарный собственник). Если бенефициарный владелец находится в России или в стране, не являющейся участником договора, выплачиваемый доход облагается налогом в соответствии с правилами RTC (обратите внимание, что нулевая ставка налога на дивиденды применяется по особым критериям).

Договорные ставки

В списке ниже указаны ставки НДН, упомянутые в договорах. Россия приступила к пересмотру ставок налога на прибыль с дивидендов и процентов в ряде договоров с целью повышения их до 15%.

| Получатель | WHT (%) | Продолжительность строительства до создания ЧП (мес.) | ||

| Дивиденды | Проценты (1) | Роялти | ||

| Без договора | 15 | 20 | 20 | |

| Договор: | ||||

| Албания / Россия | 10 | 10 | 10 | 12 |

| Алжир / Россия | 5 (2) / 15 | 0/15 | 15 | 6 месяцев и совокупный период более 3 месяцев в любом 12-месячном периоде для услуг по меблировке |

| Аргентина / Россия | 10 (2) / 15 | 0/15 | 15 | 6 |

| Армения / Россия | 5 (2) / 10 | 0/10 | 0 | 12 |

| Австралия / Россия | 5 (3) / 15 | 10 | 10 | 12 |

| Австрия / Россия | 5 (4) / 15 | 0 | 0 | 12 |

| Азербайджан / Россия | 10 | 0/10 | 10 | 12 |

| Беларусь / Россия | 15 | 0/10 | 10 | Нет специальных положений в соответствующем DTT; должны применяться положения местного налогового законодательства |

| Бельгия / Россия | 10 | 0/10 | 0 | 12 |

| Ботсвана / Россия | 5 (2) / 10 | 0/10 | 10 | 6 |

| Бразилия / Россия | 10 (5) / 15 | 0/15 | 15 | 9 |

| Болгария / Россия | 15 | 0/15 | 15 | 12 |

| Канада / Россия | 10 (6) / 15 | 0/10 | 0 (7) / 10 | 12 |

| Чили / Россия | 5 (2) / 10 | 15 | 5 (8) / 10 | 6 |

| Китай / Россия | 5 (9) / 10 | 0 | 6 | 18 |

| Хорватия / Россия | 5 (10) / 10 | 10 | 10 | 12 |

| Куба / Россия | 5 (11) / 15 | 0/10 | 0 (12) / 5 | 12 |

| Кипр / Россия | 5 (13) / 15 | 0 (14) / 5 (15) / 15 | 0 | 12 |

| Чехия / Россия | 10 | 0 | 10 | 12 месяцев и совокупный период более 6 месяцев в любом 12-месячном периоде для услуг по меблировке |

| Дания / Россия | 10 | 0 | 0 | 12 месяцев и совокупный период более 365 дней в любом 18-месячном периоде для буровой установки |

| Эквадор / Россия | 5 (16) / 10 | 0/10 | 10 (17) / 15 | 10 |

| Египет / Россия | 10 | 0/15 | 15 | 6 месяцев и совокупный период более 6 месяцев в любом 12-месячном периоде для услуг по меблировке |

| Финляндия / Россия | 5 (18) / 12 | 0 | 0 | 12 месяцев и 18 месяцев для отдельных видов строительных работ |

| Франция / Россия | 5 (19) / 10 (20) / 15 | 0 | 0 | 12 |

| Германия / Россия | 5 (21) / 15 | 0 | 0 | 12 |

| Греция / Россия | 5 (13) / 10 | 7 | 7 | 9 |

| Гонконг / Россия | 0 (22) / 5 (23) / 10 | 0 | 3 | 12 |

| Венгрия / Россия | 10 | 0 | 0 | 12 |

| Исландия / Россия | 5 (24) / 15 | 0 | 0 | 12 |

| Индия / Россия | 10 | 0/10 | 10 | 12 (может быть продлен по согласованию с компетентными органами) |

| Индонезия / Россия | 15 | 0/15 | 15 | 3 |

| Иран / Россия | 5 (11) / 10 | 0/7. 5 5 | 5 | 12 |

| Ирландия / Россия | 10 | 0 | 0 | 12 |

| Израиль / Россия | 10 | 0/10 | 10 | 12 |

| Италия / Россия | 5 (25) / 10 | 10 | 0 | 12 |

| Япония / Россия (24) | 5 (27) / 10/15 (28) | 0/10 (29) | 0 | 12 |

| Казахстан / Россия | 10 | 0/10 | 10 | 12 |

| Северная Корея / Россия | 10 | 0 | 0 | 12 месяцев и совокупный период более 6 месяцев в любом 12-месячном периоде для услуг по меблировке |

| Южная Корея / Россия | 5 (30) / 10 | 0 | 5 | 12 (может быть продлено до 24 месяцев по согласованию с компетентными органами) |

| Кувейт / Россия | 0 (22) / 5 | 0 | 10 | 6 месяцев и совокупный период более 3 месяцев в любом 12-месячном периоде для услуг по меблировке |

| Кыргызстан / Россия | 10 | 0/10 | 10 | 12 |

| Латвия / Россия | 5 (31) / 10 | 0/5 (32) / 10 | 5 | 9 |

| Ливан / Россия | 10 | 0/5 | 5 | 12 |

| Литва / Россия | 5 (24) / 10 | 0/10 | 5 (8) / 10 | 9 |

| Люксембург / Россия | 5 (33) / 15 | 0 | 0 | 12 |

| Македония / Россия | 10 | 10 | 10 | 12 |

| Малайзия / СССР | 15 | 0/15 | 10 (34) / 15 (35) | 12 месяцев и более 6 месяцев для проектов установки или сборки |

| Мали / Россия | 10 (36) / 15 | 0/15 | 0 | Нет специальных положений в соответствующем DTT; должны применяться положения местного налогового законодательства |

| Мальта / Россия (53) | 5 (13) / 15 | 5 (15) / 15 | 5 | 12 |

| Мексика / Россия | 10 | 0/10 | 10 | 6 |

| Молдова / Россия | 10 | 0 | 10 | 12 |

| Монголия / Россия | 10 | 0/10 | тарифов в соответствии с местным законодательством | 24 |

| Черногория / Россия | 5 (24) / 15 | 10 | 10 | 18 |

| Марокко / Россия | 5 (36) / 10 | 0/10 | 10 | 8 |

| Намибия / Россия | 5 (37) / 10 | 0/10 | 5 | 9 месяцев и более 6 месяцев на услуги по меблировке и монтажу |

| Нидерланды / Россия | 5 (38) / 15 | 0 | 0 | 12 |

| Новая Зеландия / Россия | 15 | 10 | 10 | 12 |

| Норвегия / Россия | 10 | 0/10 | 0 | 12 |

| Филиппины / Россия | 15 | 0/15 | 15 | 183 дня и совокупный период более 183 дней в любой 12-месячный период для предоставления услуг |

| Польша / Россия | 10 | 0/10 | 10 | 12 (может быть продлено до 24 месяцев по согласованию с компетентными органами) |

| Португалия / Россия | 10 (39) / 15 | 0/10 | 10 | 12 |

| Катар / Россия | 5 | 0/5 | 0 | 6 |

| Румыния / Россия | 15 | 0/15 | 10 | 12 |

| Саудовская Аравия / Россия | 0 (22) / 5 | 0/5 | 10 | 6 месяцев и совокупный период более 6 месяцев в любом 12-месячном периоде для услуг по меблировке |

| Сербия / Россия | 5 (24) / 15 | 10 | 10 | 18 |

| Сингапур / Россия | 0 (22) / 5 (40) / 10 | 0 | 5 | 12 |

| Словакия / Россия | 10 | 0 | 10 | 12 |

| Словения / Россия | 10 | 10 | 10 | 12 |

| Южная Африка / Россия | 10 (41) / 15 | 0/10 | 0 | 12 |

| Испания / Россия | 5 (42) / 10 (43) / 15 | 0/5 | 5 | 12 |

| Шри-Ланка / Россия | 10 (11) / 15 | 0/10 | 10 | 6 месяцев и совокупный период более 183 дней в любом 12-месячном периоде для услуг по меблировке |

| Швеция / Россия | 5 (44) / 15 | 0 | 0 | 12 |

| Швейцария / Россия | 0 (22) / 5 (45) / 15 | 0 | 0 | 12 |

| Сирия / Россия | 15 | 0/10 | 4. 5 (46) / 13,5 (47) / 18 (48) 5 (46) / 13,5 (47) / 18 (48) | 6 |

| Таджикистан / Россия | 5 (2) / 10 | 0/10 | 0 | 24 (может быть продлен по согласованию с компетентными органами) |

| Таиланд / Россия | 15 | 0/10 | 15 | 6 месяцев и совокупный период более 3 месяцев в любом 12-месячном периоде для услуг по меблировке |

| Турция / Россия | 10 | 0/10 | 10 | 18 |

| Туркменистан / Россия | 10 | 5 | 5 | 12 |

| Украина / Россия | 5 (49) / 15 | 0/10 | 10 | 12 |

| Великобритания / Россия | 10 | 0 | 0 | 12 |

| США / Россия | 5 (6) / 10 | 0 | 0 | 18 |

| Узбекистан / Россия | 10 | 0/10 | 0 | 12 |

| Венесуэла / Россия | 10 (4) / 15 | 0/5 (50) / 10 | 10 (51) / 15 | 9 |

| Вьетнам / Россия | 10 (52) / 15 | 10 | 15 | 6 месяцев и более 12 месяцев на услуги по меблировке |

Информация предоставлена для справки. Пожалуйста, ознакомьтесь с соответствующим DTT для получения полной информации.

Пожалуйста, ознакомьтесь с соответствующим DTT для получения полной информации.

Примечания:

- В большинстве случаев ставка налога 0% применяется к процентным платежам правительствам договаривающихся государств и платежам, гарантированным правительством.

- Если бенефициарный владелец дивидендов напрямую владеет не менее 25% капитала компании, выплачивающей дивиденды.

- При соблюдении следующих условий:

- Дивиденды выплачиваются компании (кроме партнерства), которая напрямую владеет не менее 10% капитала компании, выплачивающей дивиденды.

- Резидент другого договаривающегося государства инвестировал как минимум 700 000 австралийских долларов (AUD) или эквивалентную сумму в российских рублях в капитал этой компании.

- Если дивиденды выплачиваются компанией-резидентом России, дивиденды освобождаются от австралийского налога.

- Роялти за производство или воспроизведение любых литературных, драматических, музыкальных или других художественных произведений (кроме гонораров за кинофильмы или работы на кинофильмах, видеозаписях или других средствах воспроизведения для использования в связи с телевизионным вещанием).

- Роялти за использование или право использования компьютерного программного обеспечения.

- Роялти, выплачиваемые несвязанной стороне за использование или право использования любого патента или любой информации, касающейся промышленного, коммерческого или научного опыта.

Только бенефициарные владельцы дохода имеют право на ставку 5%.

Только бенефициарные владельцы дохода имеют право на ставку 5%.

- Если бенефициарный владелец дивидендов инвестировал в компанию, выплачивающую дивиденды, независимо от формы или характера таких инвестиций, на общую сумму не менее 500 000 французских франков (FF) или эквивалент в другой валюте; поскольку стоимость каждой инвестиции оценивается на дату ее совершения;

- Если этот бенефициарный владелец является компанией, которая подлежит обложению налогом на прибыль в соответствии с общим налоговым законодательством государства-участника договора, резидентом которого она является, и которое освобождено от такого налога в отношении таких дивидендов.

- Бенефициарным владельцем дивидендов является компания (кроме товарищества), которая инвестировала не менее 100 000 ЭКЮ или их эквивалент в любой другой валюте в капитал компании, выплачивающей дивиденды.

- Эти дивиденды освобождены от налога в другом договаривающемся государстве.

С 1 января 2021 года MLI вступит в силу для 34 российских DTT:

| Заявление обо всех налогах | Приложение только для WHT |

| 1.Австралия | 1. Кипр |

| 2. Австрия | 2. Чешская Республика |

| 3. Бельгия | 3. Индонезия |

| 4. Канада | 4. Казахстан |

| 5. Дания | 5. Корея |

| 6. Финляндия | 6. Португалия |

| 7. Франция | 7. Саудовская Аравия |

| 8. Исландия | |

| 9.Индия | |

| 10. Ирландия | |

11. Израиль Израиль | |

| 12. Латвия | |

| 13. Литва | |

| 14. Люксембург | |

| 15. Мальта | |

| 16. Нидерланды | |

| 17. Новая Зеландия | |

| 18. Норвегия | |

| 19.Польша | |

| 20. Катар | |

| 21. Сербия | |

| 22. Сингапур | |

| 23. Словацкая Республика | |

| 24. Словения | |

| 25. Украина | |

| 26. Объединенные Арабские Эмираты | |

| 27. Соединенное Королевство |

Дивидендная история

Материалы на этом веб-сайте могут содержать информацию о планах и перспективах Компании на будущее, которая представляет собой прогнозные заявления для целей безопасных положений Закона о реформе судебных разбирательств по частным ценным бумагам 1995 года. Такие прогнозные заявления основаны на текущих ожиданиях и связаны с неотъемлемыми рисками и неопределенностями, включая факторы, которые могут отсрочить, отклонить или изменить любой из них, и могут привести к тому, что фактические результаты и результаты будут существенно отличаться от текущих ожиданий. Никакие прогнозные заявления не могут быть гарантированы. Прогнозные заявления, содержащиеся на этом веб-сайте, следует оценивать вместе с множеством неопределенностей, влияющих на бизнес Bristol Myers Squibb, особенно тех, которые указаны в обсуждении предостерегающих факторов в последнем годовом отчете компании по форме 10-K, квартальных отчетах по форме 10- Вопросы и текущие отчеты по форме 8-K.Эти документы доступны в Комиссии по ценным бумагам и биржам, на веб-сайте Bristol Myers Squibb или в Bristol Myers Squibb Investor Relations.

Такие прогнозные заявления основаны на текущих ожиданиях и связаны с неотъемлемыми рисками и неопределенностями, включая факторы, которые могут отсрочить, отклонить или изменить любой из них, и могут привести к тому, что фактические результаты и результаты будут существенно отличаться от текущих ожиданий. Никакие прогнозные заявления не могут быть гарантированы. Прогнозные заявления, содержащиеся на этом веб-сайте, следует оценивать вместе с множеством неопределенностей, влияющих на бизнес Bristol Myers Squibb, особенно тех, которые указаны в обсуждении предостерегающих факторов в последнем годовом отчете компании по форме 10-K, квартальных отчетах по форме 10- Вопросы и текущие отчеты по форме 8-K.Эти документы доступны в Комиссии по ценным бумагам и биржам, на веб-сайте Bristol Myers Squibb или в Bristol Myers Squibb Investor Relations.

Кроме того, любая информация, содержащаяся на этом веб-сайте, была актуальной на указанную дату, и на нее не следует полагаться как на наши оценки на любую последующую дату. Хотя мы можем решить обновить прогнозные заявления в какой-то момент в будущем, мы специально отказываемся от каких-либо обязательств делать это, даже если наши оценки изменятся, будь то в результате новой информации, будущих событий или иным образом.Следовательно, компания не будет обновлять информацию, содержащуюся на веб-сайте, и инвесторы не должны полагаться на информацию как на актуальную или точную после даты представления. Веб-сайт также может содержать определенные финансовые показатели не по GAAP, скорректированные с учетом определенных затрат, расходов, прибылей и убытков и других определенных статей. Сверки этих финансовых показателей, не относящихся к GAAP, с наиболее сопоставимыми показателями GAAP за определенный квартальный период доступны на веб-сайте компании www.bms.com.

Хотя мы можем решить обновить прогнозные заявления в какой-то момент в будущем, мы специально отказываемся от каких-либо обязательств делать это, даже если наши оценки изменятся, будь то в результате новой информации, будущих событий или иным образом.Следовательно, компания не будет обновлять информацию, содержащуюся на веб-сайте, и инвесторы не должны полагаться на информацию как на актуальную или точную после даты представления. Веб-сайт также может содержать определенные финансовые показатели не по GAAP, скорректированные с учетом определенных затрат, расходов, прибылей и убытков и других определенных статей. Сверки этих финансовых показателей, не относящихся к GAAP, с наиболее сопоставимыми показателями GAAP за определенный квартальный период доступны на веб-сайте компании www.bms.com.

Налоговые поправки, влияющие на дивиденды, выплачиваемые через иностранные компании

Косвенный налоговый кредит

С 1 января 2021 года физические лица, являющиеся налоговыми резидентами России, могут использовать косвенный налоговый кредит, т. е. уменьшить свой российский индивидуальный подоходный налог на дивиденды на сумму Российский налог у источника выплаты, первоначально уплаченный при распределении дивидендов из российских источников вверх по цепочке акционеров через иностранные компании и некорпоративные структуры (включая трасты и фонды), при соблюдении следующих требований:

е. уменьшить свой российский индивидуальный подоходный налог на дивиденды на сумму Российский налог у источника выплаты, первоначально уплаченный при распределении дивидендов из российских источников вверх по цепочке акционеров через иностранные компании и некорпоративные структуры (включая трасты и фонды), при соблюдении следующих требований:

- физическое лицо прямо или косвенно участвует в иностранной компании, получающей российскую источник дивидендов;

- сумма объявленного дохода от иностранной компании (структуры) (i) соответствует доле участия физического лица в такой иностранной компании (структуре) и (ii) не превышает сумму дивидендов, косвенно выплачиваемых российской дочерней компанией через цепочка акционеров, скорректированная на сумму налога у источника выплаты в России;

- физическое лицо получило дивиденды в течение 180 дней с даты первоначального распределения таких дивидендов российской компанией;

- иностранная компания, получающая дивиденды, учреждена в юрисдикции, не включенной в «черный список» юрисдикций, который ведет ФНС России.

2

2

Требования подразумевают, что дивиденды из российских источников должны будут последовательно переводиться вверх по цепочке акционеров и не должны «смешиваться» с доходами других компаний. Эти ограничения могут вызвать практические трудности, и выплаты дивидендов необходимо будет тщательно планировать и задокументировать.

Чтобы применить косвенный налоговый кредит, российскому бенефициару необходимо будет декларировать полную сумму дивидендов, распределяемых российской дочерней компанией, в форме 3-НДФЛ для целей российского индивидуального подоходного налога, и уменьшить ее на налоговый кредит, равный налогу у источника. сумму, а также предоставить подтверждающие документы вместе с налоговой декларацией.

Повышение российского налога у источника на дивиденды

Многие российские группы компаний используют иностранные холдинговые компании для удержания российских активов по разным причинам. Но, учитывая ограниченные функции таких холдинговых компаний и давление со стороны жесткого применения российских правил бенефициарного владения, некоторые российские компании перешли на так называемый «сквозной подход», игнорируя посреднические холдинговые компании для целей российского налогообложения. . Российские правила «сквозного подхода» изначально позволяли российским собственникам применять освобождение от участия, как если бы дивиденды были распределены напрямую от российской дочерней компании.

. Российские правила «сквозного подхода» изначально позволяли российским собственникам применять освобождение от участия, как если бы дивиденды были распределены напрямую от российской дочерней компании.

Учитывая недавние поправки к протоколам к российским налоговым соглашениям с Кипром, Мальтой и Люксембургом, увеличивающие ставки налога у источника выплаты до 15% на дивиденды и проценты с 2021 года (см. Наше юридическое предупреждение от 16 сентября 2020 года), Россия пересмотрела полное освобождение от уплаты налога на участие в выплате дивидендов через иностранные холдинговые компании даже для структур, применяющих «сквозной подход» и переводящих дивиденды конечным российским акционерам.Ограничения также распространяются на иностранные холдинговые компании, добровольно объявившие себя налоговыми резидентами России.

Исключение для российского участия в рамках «сквозного подхода» останется в силе в течение переходного периода (с 1 января 2021 года по 31 декабря 2023 года) с учетом особых дополнительных требований:

- Российские компании, претендующие на бенефициарное владение дивиденды должны получить такие дивиденды (или другой вид пассивного дохода в аналогичной или большей сумме) на свои банковские счета в течение 180 дней с даты первоначального распределения таких дивидендов российской дочерней компанией;

- иностранных компаний, являющихся налоговыми резидентами России, должны быть зарегистрированы в юрисдикциях, не включенных в «черный список» юрисдикций Минфина России, и должны получать дивиденды из российских источников на свои счета в российских банках.

Налоговые льготы при продаже акций иностранных компаний

Вследствие предстоящего увеличения российского налога на дивиденды многие российские группы будут стремиться исключить компании-посредники из своих холдинговых структур или ликвидировать их и упростить владение российскими активами за счет сокращения количества посредников до окончания переходного периода.

Закон разрешит «безналоговую» реструктуризацию холдинговых структур, начиная с 2021 года, путем расширения применения 0% ставки налога на доход от продажи акций (доли участия) на иностранные, а также российские компании при условии, что:

- российский налогоплательщик владеет акциями иностранной компании не менее 5 лет;

- Российская недвижимость прямо или косвенно составляет менее 50% активов иностранной компании;

- иностранная компания зарегистрирована в юрисдикции, не включенной в «черный список» юрисдикций Минфина России. 3

Действия, которые необходимо рассмотреть

1. Рассмотреть возможность использования иностранных компаний (некорпоративных структур, включая трасты и фонды) для защиты активов и планирования преемственности без дополнительных налоговых расходов в России, подпадающих под требования косвенного налогового кредита;

Рассмотреть возможность использования иностранных компаний (некорпоративных структур, включая трасты и фонды) для защиты активов и планирования преемственности без дополнительных налоговых расходов в России, подпадающих под требования косвенного налогового кредита;

2. Рассмотреть потенциальные варианты реструктуризации цепочек акционеров (включая использование альтернативных иностранных юрисдикций, российских холдинговых компаний и новых инструментов, таких как особые административные районы) для поддержания налоговой эффективности;

3.Рассмотрите возможность использования переходного периода в соответствии с Законом при планировании распределения дивидендов и других выплат в течение этого периода с учетом возникающего налогового бремени.

Щелкните здесь, чтобы получить доступ к русской версии.

1 Федеральный закон от 23 ноября 2020 года № 374-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, а также в отдельные законы Российской Федерации».

2

2

Об авторе